Штрих код 2 ндфл

Опубликовано: 24.04.2024

Что означает и зачем нужен?

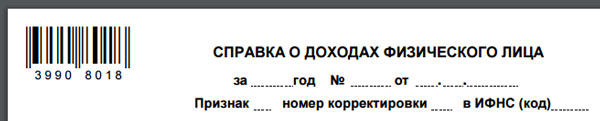

В 2015 году была утверждена форма документа, в которой в правом верхнем углу находится штрих-код. Теперь отчёт 2-НДФЛ сдаётся именно на таких бланках.

Приказ ФНС России от 30.10.2015 N ММВ-7-11/485@

Поскольку в налоговой инспекции обрабатывается довольно большое количество документов, использование возможностей компьютерной обработки и учёта документов является актуальным.

На законодательном уровне было решено, что:

- предприятия с количеством сотрудников больше 25 обязаны сдавать отчётность в электронном виде;

- если их 25 или меньше, разрешено сдавать на бумажных носителях.

В первом случаю вся обработка может быть осуществлена с помощью компьютерной техники. Во втором случае речь идёт о ручной обработке, которая во много раз медленней.

Для того, чтобы облегчить работу, был создан бланк, содержащий штрих-код, который можно считать специальным устройством.

Это нововведение предназначено для того, чтобы облегчить работу сотрудникам налоговой при приёме таких отчётов.

Информация, которая содержится в коде, содержит не конкретные цифры отчёта, а информацию о форме документа.

Нужно ли предоставлять 2-НДФЛ на новое место работы?

Как оформляется справка 2-НДФЛ для иностранца? Узнайте .

Штрих-код на 2-НДФЛ в 2019 году

Обязателен или нет?

Наличие штрих-кода — это важное изменение, которое призвано усовершенствовать работу налоговой инспекции с принимаемой отчётностью.

Бланк является обязательным и отказ от приёма, если бланк без штрих-кода, является полностью законным.

У всех разные или нет?

Поскольку код относится к виду используемой формы, он будет тем же самым у каждого бланка отчётности 2-НДФЛ.

Если программа не проставляет

Конечно, на некоторых фирмах бухгалтерская программа проставляет требуемый штрих-код на 2-НДФЛ. Но, конечно, далеко не все идут в ногу со временем. Если фирма пользуется программой, то имеет смысл обновить её до последней версии. Возможно, здесь уже учтены последние изменения.

Если же таким образом проблему решить не получается, можно просто скачать нужный бланк с сайта налоговой и заполнить его. В нём штрих код уже предусмотрен.

Образец заявления на выдачу справки 2-НДФЛ вы найдете в нашей статье.

Как сдать 2-НДФЛ если нет ИНН? Узнайте .

Кто подписывает справку 2-НДФЛ у ИП? Ответ .

Примет ли налоговая справку без него?

По закону при приёме отчёта на неправильном бланке отказать в приёме имеют полное право.

Если сдавать отчётность в электронном виде, такая проблема не возникает.

Но если фирма сдаёт отчёты в бумажной форме, то надо соблюдать соответствующие требования законодательства.

Цели использования PDF417 в сфере налогообложения

В сфере бухгалтерии и налогов штрих код на 2 НДФЛ используется для достижения следующих целей:

- упрощение процедуры ввода данных о деятельности предприятий;

- повышение уровня работы базы данных;

- сокращение ошибок при введении и обработке информации о налогоплательщиках.

Учет осуществляется с помощью стандартизированных правил размещения кодов на страницах отчетов и деклараций. Каждый документ и его страница соответствуют определенному двухмерному коду. Налаженная классификация помогает избавиться от лишних трудностей и допущения ошибок во время проведения учета и проверок.

Данные с заполненной налоговым агентом декларации отправляются в электронный файл, в котором собирается самая необходимая информация. Файл электронного формата обрабатывается с помощью единого модуля печати, система отправляет полученные данные в определенный шаблон налогового органа. После этого из системы базы данных налоговые инспекторы могут вывести на печать любые данные, которые необходимы для контроля, учета предприятий и организаций. После совершения необходимых мероприятий, налоговый агент отправляет отчет по месту регистрации и учета.

Способы обработки и сопоставления данных

Используя машинный способ и технологии центра обработки данных, налоговая инспекция сопоставляет полученную информацию. После этого происходит процедура сверки данных, выявляются отклонения, ошибки и недочеты. Далее 2 НДФЛ штрихкод может обрабатываться ручным способом, однако технологии PDF417 позволяют исключить такую необходимость.

Какие есть льготы по НДФЛ

Преимуществами технологии является:

- экономия денежных средств и времени налоговых инспекторов;

- простой и удобный способ учета предприятий и информации по их экономической деятельности;

- увеличение скорости обработки данных.

Печать отчетностей также имеет определенные стандарты. Государство обязывает использовать качественную бумагу, современные принтеры для печати и одностороннюю подачу информации (на одной стороне альбомного листа).

С 2015 года форма 2-НДФЛ обзавелась специальным штрих-кодом в левом верхнем углу. Для чего нужен штрих-код на справке 2-НДФЛ, обязателен ли он, и как быть налоговому агенту, если штрих-кода на справке нет – об этом читайте в нашем материале.

Если штрих-код отсутствует

Когда справки о доходах заполняются с помощью регулярно обновляемой бухгалтерской программы, проблем с тем, чтобы проставить штрих-код на 2-НДФЛ возникнуть не должно, ведь программа автоматически загружает актуальные налоговые бланки.

Если же этого не происходит по какой-либо причине, или налоговый агент работает на старом программном обеспечении, можно использовать следующие способы:

- Если средняя численность сотрудников менее 25 человек, сдать справки 2-НДФЛ можно в бумажном виде. Достаточно скачать действующий бланк сведений о доходах, на котором есть штрих-код, и заполнить необходимое количество сведений вручную. Такие справки распечатываются и подаются в ИФНС налоговым агентом лично, либо направляются почтой с описью вложения и уведомлением о вручении.

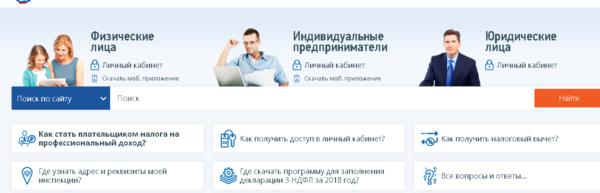

- Когда сотрудников 25 и более, подавать справки на бумаге нельзя, отчетность от таких налоговых агентов принимается только электронно. Выход из этой ситуации есть на сайте ФНС РФ в виде специальной программы «Налогоплательщик ЮЛ». С ее помощью можно подготовить сведения по форме 2-НДФЛ на любое количество сотрудников для их последующей электронной сдачи в ИФНС.

Если программа не ставит штрих код

При использовании последних версий бухгалтерских программ налоговый агент избавлен от необходимости проставлять на 2-НДФЛ штрихкод. За него это автоматически делает система. В результате программа выдает уже заполненные справки с проставленными штрих кодами.

Также см. «Электронные сервисы для бухгалтера на сайте ФНС: используем с умом».

Если же используемая система не проставляет штрих коды, то поступать нужно в зависимости от среднесписочной численности работников.

Данная ссылка ведет на сайт налоговой службы и поможет отчитаться о доходах физлиц: www.nalog.ru/rn77/program/5961229

При использовании последних версий бухгалтерских программ налоговый агент избавлен от необходимости проставлять на 2-НДФЛ штрихкод. За него это автоматически делает система. В результате программа выдает уже заполненные справки с проставленными штрих кодами.

Также см. «Электронные сервисы для бухгалтера на сайте ФНС: используем с умом».

Если же используемая система не проставляет штрих коды, то поступать нужно в зависимости от среднесписочной численности работников.

Данная ссылка ведет на сайт налоговой службы и поможет отчитаться о доходах физлиц: www.nalog.ru/rn77/program/5961229

А по этой ссылке на нашем сайте можно ознакомиться со справкой 2-НДФЛ и скачать ее: https://buhguru.com/dokumenty/3877.html

Рекомендации по работе с новыми бланками

Чтобы избежать возможных недоразумений (машина не может считать данные или делает это неверно), необходимо придерживаться следующих рекомендаций:

- не соединять справки скрепками или скобами между собой, дабы сохранить штрих коды в целости;

- внося какие-либо изменения в справку, ответственному лицу нужно ее вновь форматировать и распечатывать, если потребуется.

Также см. «Сдаем 2-НДФЛ через Интернет».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Правда, никакого существенного наказания за подделку 2 НДФЛ заемщик не получит, по той причине, что банку будет трудно доказать, что он пытался взять кредит с целью его невозврата. Важно! Если кредит уже оформлен по поддельному документу, и заемщик перестал его оплачивать, то заемщика можно привлечь к ответственности по статье Уголовного кодекса 165 «Мошенничество». Таким образом, может ли банк проверить справку 2-НДФЛ? Безусловно, может. Только напрямую через государственные органы такую информацию предоставлять запрещено. Но, если речь идет о крупных кредитах, например, ипотеки сотрудники банка крайне ответственно относится к проверке потенциального заемщика, они проверяют все предоставленные сведения, в том числе через работодателя, а вот если сумма кредита небольшая, то наверняка проверка обходится визуальным осмотром.

Должен быть или нет

Главным предназначением указания штрих-кодов является обеспечение автоматизации ведения отчетности для налоговой службы. Определенная маркировка присутствует у каждой налоговой и других форм, и все это в целом представляет собой отдельный элемент развития электронного документооборота в нашей стране.

Если отчетность сдается в бумажном, а не в электронном виде, сотрудникам налоговых органов нужно самостоятельно заниматься перенесением всей необходимой информации в свои программы.

Штрих-код, который считывается с помощью специального оборудования, предоставляет возможность полностью отказаться от необходимости ручного введения данных, в связи с чем исключаются также и неизбежные ошибки. Чтобы данное поле не повредилось, крайне не рекомендуется в процессе оформления документации скреплять несколько листов стандартным степлером.

На справке 2-НДФЛ его нужно ставить в обязательном порядке, то есть с уже размещенным штрих-кодом, в связи с чем была утверждена определенная форма справки. Если же он отсутствует, то в таком случае налоговые органы просто не примут информацию о прибыли, а в качестве основания для отказа укажут то, что переданные справки не соответствуют принятым нормам.

Если справки о прибыли заполняются с помощью специализированных бухгалтерских утилит, то в таком случае не должно возникать никаких сложностей с проставлением штрих-кодов на 2-НДФЛ, так как программа проводит автоматическую загрузку актуальных бланков.

Если же по какой-либо причине такой формат не используется, то в таком случае можно вручную заполнять все необходимые документы и подавать отчетность в бумажном виде, но допускается это только в том случае, если средняя численность сотрудников организации составляет менее 25 человек.

Если же среднее число работников компании больше, то в таком случае можно использовать специальную программу, размещенную на официальном сайте налоговой службы, которая помогает провести подготовку данных по форме 2-НДФЛ на любое число работников с целью их дальнейшей подачи в виде налоговой отчетности.

Особенности бумаги

Необходимость распечатки таких документов со специализированными штрих-кодами закреплена уже более двух лет, причем для размещения этого элемента предусматривается строгое место на документе – их нужно ставить в верхнем левом углу сформированного документа. Данная маркировка на сегодняшний день является обязательной, так как с ее помощью обеспечивается существенное упрощение обработки отчетности.

С помощью использования данной маркировки данные из справки будут учитываться и записываться непосредственно в базу ИНФС, благодаря чему сотрудники налоговой службы смогут сэкономить огромнейшее количество времени.

В связи с этим, если требуется оформить справку по форме 2-НДФЛ, на ней в обязательном порядке должен присутствовать уникальный штрих-код, а если подача отчетности осуществляется в многолистовом варианте, то в таком случае крайне не рекомендуется объединять между собой страницы степлером, так как это может привести к повреждению двухмерных элементов, с помощью которых обеспечивается оптимизация электронного документооборота.

Если на использованных справках отсутствуют штрих-коды, то в таком случае сотрудники налоговых органов имеют полное право на то, чтобы отказать от приема этой документации, так как их оформление существенно отличается от принятой законом формы.

Конечно, если заранее заказать соответствующие бланки, то в таком случае на руки будут выданы бумаги, оформленные в правильном порядке, но в любом случае лучше все равно провести проверку штрих-кодов и в этой ситуации.

Заявление на получение справки 2-НДФЛ вы можете скачать на страницах сайта.

Можно ли сдавать 2-НДФЛ без ИНН — читайте подробности .

Как говорилось выше, единственным решением ситуации, когда на документе отсутствует маркировка, является оформление отчетности в бумажной форме, если в компании присутствует среднее количество сотрудников на уровне 25 человек, так как бухгалтерам подобных организаций предоставляется возможность подавать отчетность, заполненную от руки, и вполне достаточно обзавестись готовыми бланками. Для всех остальных остается только вариант с использованием программы «Налогоплательщик ЮЛ», размещенной на официальном сайте налоговой службы.

Пример штрих-кода на справке 2-НДФЛ

Цель применения штрих-кода на справке 2-НДФЛ

В современной сфере налогов и бухгалтерии использование штрих-кодов на справке 2-НДФЛ осуществляется с целью достижения нескольких целей:

- существенное упрощение процессов, связанных с введением информации о деятельности тех или иных организаций;

- увеличение уровня работы используемой базы данных;

- сокращение ошибок, связанных с вводом и обработкой данных о тех или иных налогоплательщика.

Ведение учета осуществляется с применением стандартизированных правил, принятых для размещения подобных кодов на отчетных страницах или же в процессе оформления декларации. Каждый отдельный документ или же разные его страницы полностью соответствуют установленному двухмерному коду, в связи с чем налаженная классификация позволяет полностью исключить возникновение каких-либо сложностей или же допущение ошибок в процессе проведения всевозможных проверок или собственного учета.

Информация с налоговой декларации, предоставленной уполномоченным агентом, в дальнейшем переносится в электронный файл, в связи с чем все необходимые данные собираются в одном месте. После этого проводится процедура детальной обработки электронного файла с применением специализированного модуля печати, и система отправляет всю полученную информацию в соответствующий шаблон налогового органа.

Когда данная процедура будет окончена, любое уполномоченное лицо или налоговый инспектор получат возможность выводить на печать любые нужные сведения из базы данных, если они требуются для ведения контроля и учета различных организаций или же предприятий.

После того, как все необходимые мероприятия будут полностью проведены, налоговый агент отправляет отчетность по месту проведения учета и регистрации предпринимателя.

С помощью машинного способа, а также специализированных технологий центра обработки информации, сотрудники налоговой службы проводят сопоставление всех полученных сведений, после чего вся полученная информация сверяется для определения всевозможных ошибок, недочетов или же отклонений от реальных показателей.

После этого уже осуществляется дополнительная обработки штрих-кода на справке 2-НДФЛ вручную, но с недавнего времени постепенно также начали внедряться специализированные технологии PDF417, которые позволяют избавиться и от такой необходимости.

Если говорить о преимуществах использования такой системы, благодаря которой она и стала настолько необходимой на сегодняшний день, то стоит отметить несколько основных:

- экономия денежных средств и времени, которое нужно потратить налоговым инспекторам для проведения обработки всей полученной информации;

- возможность ведения удобного и простого учета для современных компаний, в связи с чем тратится гораздо меньше ресурсов для сбора всей необходимой информации по основной экономической деятельности;

- существенное увеличение скорости обработки всей необходимой информации.

Помимо этого, определенные стандарты также распространяются на формат печати всех необходимых отчетностей. В соответствии с требованиями действующего законодательства предусматривается необходимость использования только высококачественной бумаги, современных моделей принтеров, и при этом печатать данные в одностороннем формате.

Стоит отметить, что раньше использование графического изображения требовалось при оформлении некоторых других документов, таких как налоговая декларация по прибыли, 3-НДФЛ, НДС и других документов.

Теперь же было принято решение также использовать штрих-коды в верхнем левом углу в процессе оформления справки 2-НДФЛ, где проставляется специализированная символика PDF417, обеспечивающая оперативную идентификацию используемого документа. Каждый тип отчетности использует собственный уникальный код, и данная классификация является достаточно отлаженной, полностью избавляя от каких-либо сложностей в процессе оформления или обработки поданных документов.

Если не предоставляют

Нередко случаются такие ситуации, что налоговыми агентами используются последние версии специализированных бухгалтерских программ, с помощью которых налоговый агент полностью избавляется от того, чтобы ставить 2-НДФЛ штрих-коды на свою документацию, так как вместо него данная процедура будет полностью автоматически проведена используемой программой. В конечном итоге данная утилита выдаст уже заполненные в соответствующей форме справки, на которых сразу будут стоять все необходимые штрих-коды.

Если же используемая утилита по тем или иным причинам в процессе своей работы не ставит штрих-коды, то в таком случае можно действовать уже в зависимости от того, за какое количество сотрудников компания подает отчетность в государственные органы.

Чтобы исключить какие-либо недоразумения, связанные с использованием новых бланков, с которых некоторое оборудование не может считать информацию или же некорректно проводит данную процедуру, то в таком случае можно придерживаться определенных рекомендаций.

В первую очередь, лучше всего отказаться от соединения нескольких бумаг с помощью скоб или же скрепок, так как они могут нанести повреждения используемым штрих-кодам.

Если же в уже заполненную справку в дальнейшем нужно будет внести какие-либо корректировки, ответственное лицо должно будет провести повторное форматирование используемых документов, а также их распечатку, если действительно появится такая необходимость.

Форма 2-НДФЛ необходима для представления в налоговый орган сведений о выплаченных физлицам доходах.

В данной статье Вы найдете образец заполнения материальной помощи в отчете 2-НДФЛ.

Образец заполнения формы 2-НДФЛ можно скачать .

Посмотреть еще:

Материалы Проводки по Приходу ГЛАВНАЯ СТРАНИЦА НАЛОГОВЫЕ НОВОСТИ БУХГАЛТЕРСКИЕ НОВОСТИ БУХГАЛТЕРСКИЙ УЧЕТ ГОДОВОЙ ОТЧЕТ И…

Часто ли наказывают по п. 1 ст. 126 НК РФ?П. 1 ст. 126 НК РФ…

Операции с недвижимым имуществом за вознаграждение или на договорной основеПодкласс 68.3 содержит две группы кодов:…

Двойное налогообложениеДвойное налогообложение — одновременное обложение в разных странах одинаковыми налогами доходов. Двойное налогообложение вызвано…

Департамент Росприроднадзора по Крымскому федеральному округу, Керчь Выбор территориального органаЦентральный аппарат Росприроднадзора02 Управление Росприроднадзора по…

В наше время далеко не все компании начали пользоваться электронным средствами для сдачи бухгалтерской и налоговой отчетности. При этом любой начинающий предприниматель может столкнуться с потребностью выдачи своим сотрудникам справки 2-НДФЛ, на которой должен стоять штрих-код.

Налоговой службой был разработан специализированный метод учета и обработки сведений, отраженных на различных бумажных носителях, и было принято решение внедрить использование специализированных штрих-кодов, с помощью которых государственным служащим удастся решить огромнейшее количество проблем, связанных с ведением учета и сдачей отчетности.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

+7 (812) 467-32-77 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Многие не знают о том, зачем нужен штрих-код на справке 2-НДФЛ и как его использование регулируется действующим законодательством в 2020 году.

Должен быть или нет

Главным предназначением указания штрих-кодов является обеспечение автоматизации ведения отчетности для налоговой службы. Определенная маркировка присутствует у каждой налоговой и других форм, и все это в целом представляет собой отдельный элемент развития электронного документооборота в нашей стране.

Если отчетность сдается в бумажном, а не в электронном виде, сотрудникам налоговых органов нужно самостоятельно заниматься перенесением всей необходимой информации в свои программы.

Штрих-код, который считывается с помощью специального оборудования, предоставляет возможность полностью отказаться от необходимости ручного введения данных, в связи с чем исключаются также и неизбежные ошибки. Чтобы данное поле не повредилось, крайне не рекомендуется в процессе оформления документации скреплять несколько листов стандартным степлером.

На справке 2-НДФЛ его нужно ставить в обязательном порядке, то есть с уже размещенным штрих-кодом, в связи с чем была утверждена определенная форма справки. Если же он отсутствует, то в таком случае налоговые органы просто не примут информацию о прибыли, а в качестве основания для отказа укажут то, что переданные справки не соответствуют принятым нормам.

Если справки о прибыли заполняются с помощью специализированных бухгалтерских утилит, то в таком случае не должно возникать никаких сложностей с проставлением штрих-кодов на 2-НДФЛ, так как программа проводит автоматическую загрузку актуальных бланков.

Если же по какой-либо причине такой формат не используется, то в таком случае можно вручную заполнять все необходимые документы и подавать отчетность в бумажном виде, но допускается это только в том случае, если средняя численность сотрудников организации составляет менее 25 человек.

Если же среднее число работников компании больше, то в таком случае можно использовать специальную программу, размещенную на официальном сайте налоговой службы, которая помогает провести подготовку данных по форме 2-НДФЛ на любое число работников с целью их дальнейшей подачи в виде налоговой отчетности.

Законные основания

Форма справки, а также порядок ее оформления утверждаются соответствующим приказом Налоговой службы №ММВ-7-11/485, изданным от 30 октября 2020 года. Основаниями для разработки данного документа является пункт 5 статьи 226, пункт 4 статьи 31, а также статья 230 Налогового кодекса.

В соответствии с этими нормативными актами утверждается:

- форма предоставления информации о доходах тех или иных физических лиц;

- порядок оформления формы информации о прибыли физических лиц;

- формат, в котором должна подаваться информация о прибыли физических лиц в электронном виде;

- форма, в которой должно подаваться сообщение о невозможности удержания налогов, а также сумме прибыли физического лица, с которого не удалось удержать налог, и общую неудержанную сумму.

Помимо этого, в соответствии с этим приказом был полностью нивелирован приказ налоговой службы №ММВ-7-3/611, в соответствии с которым принималась ранее существующая форма подачи данных о доходах физических лиц.

Особенности бумаги

Необходимость распечатки таких документов со специализированными штрих-кодами закреплена уже более двух лет, причем для размещения этого элемента предусматривается строгое место на документе – их нужно ставить в верхнем левом углу сформированного документа. Данная маркировка на сегодняшний день является обязательной, так как с ее помощью обеспечивается существенное упрощение обработки отчетности.

С помощью использования данной маркировки данные из справки будут учитываться и записываться непосредственно в базу ИНФС, благодаря чему сотрудники налоговой службы смогут сэкономить огромнейшее количество времени.

В связи с этим, если требуется оформить справку по форме 2-НДФЛ, на ней в обязательном порядке должен присутствовать уникальный штрих-код, а если подача отчетности осуществляется в многолистовом варианте, то в таком случае крайне не рекомендуется объединять между собой страницы степлером, так как это может привести к повреждению двухмерных элементов, с помощью которых обеспечивается оптимизация электронного документооборота.

Если на использованных справках отсутствуют штрих-коды, то в таком случае сотрудники налоговых органов имеют полное право на то, чтобы отказать от приема этой документации, так как их оформление существенно отличается от принятой законом формы.

Конечно, если заранее заказать соответствующие бланки, то в таком случае на руки будут выданы бумаги, оформленные в правильном порядке, но в любом случае лучше все равно провести проверку штрих-кодов и в этой ситуации.

Заявление на получение справки 2-НДФЛ вы можете скачать на страницах сайта.

Можно ли сдавать 2-НДФЛ без ИНН — читайте подробности тут.

Как говорилось выше, единственным решением ситуации, когда на документе отсутствует маркировка, является оформление отчетности в бумажной форме, если в компании присутствует среднее количество сотрудников на уровне 25 человек, так как бухгалтерам подобных организаций предоставляется возможность подавать отчетность, заполненную от руки, и вполне достаточно обзавестись готовыми бланками. Для всех остальных остается только вариант с использованием программы «Налогоплательщик ЮЛ», размещенной на официальном сайте налоговой службы.

Пример штрих-кода на справке 2-НДФЛ

Цель применения штрих-кода на справке 2-НДФЛ

В современной сфере налогов и бухгалтерии использование штрих-кодов на справке 2-НДФЛ осуществляется с целью достижения нескольких целей:

- существенное упрощение процессов, связанных с введением информации о деятельности тех или иных организаций;

- увеличение уровня работы используемой базы данных;

- сокращение ошибок, связанных с вводом и обработкой данных о тех или иных налогоплательщика.

Ведение учета осуществляется с применением стандартизированных правил, принятых для размещения подобных кодов на отчетных страницах или же в процессе оформления декларации. Каждый отдельный документ или же разные его страницы полностью соответствуют установленному двухмерному коду, в связи с чем налаженная классификация позволяет полностью исключить возникновение каких-либо сложностей или же допущение ошибок в процессе проведения всевозможных проверок или собственного учета.

Информация с налоговой декларации, предоставленной уполномоченным агентом, в дальнейшем переносится в электронный файл, в связи с чем все необходимые данные собираются в одном месте. После этого проводится процедура детальной обработки электронного файла с применением специализированного модуля печати, и система отправляет всю полученную информацию в соответствующий шаблон налогового органа.

Когда данная процедура будет окончена, любое уполномоченное лицо или налоговый инспектор получат возможность выводить на печать любые нужные сведения из базы данных, если они требуются для ведения контроля и учета различных организаций или же предприятий.

После того, как все необходимые мероприятия будут полностью проведены, налоговый агент отправляет отчетность по месту проведения учета и регистрации предпринимателя.

С помощью машинного способа, а также специализированных технологий центра обработки информации, сотрудники налоговой службы проводят сопоставление всех полученных сведений, после чего вся полученная информация сверяется для определения всевозможных ошибок, недочетов или же отклонений от реальных показателей.

После этого уже осуществляется дополнительная обработки штрих-кода на справке 2-НДФЛ вручную, но с недавнего времени постепенно также начали внедряться специализированные технологии PDF417, которые позволяют избавиться и от такой необходимости.

Если говорить о преимуществах использования такой системы, благодаря которой она и стала настолько необходимой на сегодняшний день, то стоит отметить несколько основных:

- экономия денежных средств и времени, которое нужно потратить налоговым инспекторам для проведения обработки всей полученной информации;

- возможность ведения удобного и простого учета для современных компаний, в связи с чем тратится гораздо меньше ресурсов для сбора всей необходимой информации по основной экономической деятельности;

- существенное увеличение скорости обработки всей необходимой информации.

Помимо этого, определенные стандарты также распространяются на формат печати всех необходимых отчетностей. В соответствии с требованиями действующего законодательства предусматривается необходимость использования только высококачественной бумаги, современных моделей принтеров, и при этом печатать данные в одностороннем формате.

Стоит отметить, что раньше использование графического изображения требовалось при оформлении некоторых других документов, таких как налоговая декларация по прибыли, 3-НДФЛ, НДС и других документов.

Теперь же было принято решение также использовать штрих-коды в верхнем левом углу в процессе оформления справки 2-НДФЛ, где проставляется специализированная символика PDF417, обеспечивающая оперативную идентификацию используемого документа. Каждый тип отчетности использует собственный уникальный код, и данная классификация является достаточно отлаженной, полностью избавляя от каких-либо сложностей в процессе оформления или обработки поданных документов.

Если не предоставляют

Нередко случаются такие ситуации, что налоговыми агентами используются последние версии специализированных бухгалтерских программ, с помощью которых налоговый агент полностью избавляется от того, чтобы ставить 2-НДФЛ штрих-коды на свою документацию, так как вместо него данная процедура будет полностью автоматически проведена используемой программой. В конечном итоге данная утилита выдаст уже заполненные в соответствующей форме справки, на которых сразу будут стоять все необходимые штрих-коды.

Если же используемая утилита по тем или иным причинам в процессе своей работы не ставит штрих-коды, то в таком случае можно действовать уже в зависимости от того, за какое количество сотрудников компания подает отчетность в государственные органы.

Чтобы исключить какие-либо недоразумения, связанные с использованием новых бланков, с которых некоторое оборудование не может считать информацию или же некорректно проводит данную процедуру, то в таком случае можно придерживаться определенных рекомендаций.

В первую очередь, лучше всего отказаться от соединения нескольких бумаг с помощью скоб или же скрепок, так как они могут нанести повреждения используемым штрих-кодам.

Если же в уже заполненную справку в дальнейшем нужно будет внести какие-либо корректировки, ответственное лицо должно будет провести повторное форматирование используемых документов, а также их распечатку, если действительно появится такая необходимость.

Форма 2-НДФЛ необходима для представления в налоговый орган сведений о выплаченных физлицам доходах.

В данной статье Вы найдете образец заполнения материальной помощи в отчете 2-НДФЛ.

Образец заполнения формы 2-НДФЛ можно скачать тут.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- 8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Штрихкод на справках 2-НДФЛ: особый реквизит

Штрих код на 2-НДФЛ появился в рамках этой программы.

Ранее двухмерные коды присваивали и другим документам.

Он есть и на форме 3-НДФЛ. Преимущество документов с нанесенным на них штрих кодом – быстрота их обработки. Вся информация из отчетности автоматически попадает в систему.

Специалистам ИФНС не приходится вбивать данные вручную.

За него это автоматически делает система.

В результате программа выдает уже заполненные справки с проставленными штрих кодами.Также см.

«».Если же используемая система не проставляет штрих коды, то поступать нужно в зависимости от среднесписочной

Эти изменения состоят в следующем:Добавилось поле «Номер корректировки».Если просто, здесь пишется, в какой раз человек пытается сдать эту справку.

То есть, когда гражданин первый раз несет ее, к примеру, в банк, в этом поле он пишет «00», а если второй, то «01» и так по аналогии.Добавилось больше кодов.Кроме привычных кодов для резидентов, нерезидентов и высококвалифицированных специалистов, теперь добавились коды и для переселенцев, живущих за пределами РФ (код 4), беженцев (5) и иностранцев, которые приехали в Россию со своим патентом и работают здесь.

Появилась строчка для социальных вычетов.В этой строчке работодатель должен будет написать, когда пришло уведомление на вычет, номер этого документа и код учреждения, которое его выдало.Иностранцам, которые работают на основании патента, нужно будет указывать авансы.Для этого существует поле «Фиксированные

Выбирать кредитные продукты, требующие подтверждения дохода, лучше тем, кто имеет официальную зарплату и, конечно, тщательно проверять выданный бухгалтерией документ во избежание недоразумений. Вывод: Мы настоятельно не рекомендуем использовать ненастоящие справки 2-нфдл. Банк прекрасно примет документ в свободной форме с подписью ответственного лица и печатью организации, а в ряде случаев (особенно, когда требуется небольшая сумма либо используется залог) доход документально подтверждать вообще не придется.

Обратите внимание на предложения банков и МФО на нашем сайте. Мы поможем получить вам заветный кредит.

Онлайн журнал для бухгалтера

- Правильность проставления кодов вычетов и удержаний.

- Если в документе найдутся какие-либо из них, то документ подлежит возврату его владельцу с заменой на новый, без нарушений. Для предоставления небольшой суммы кредита на короткий срок достаточно визуальной проверки справки. Банкир может сверить данные фирмы, занесённой в справке с общим реестром юрлиц в ИФНС РФ и сопоставить данные ИНН, и другие реквизиты.

Детальное изучение информации о заёмщике За визуальной проверкой 2-НДФЛ следует более детальная. Здесь выполняются следующие действия:

- Телефонная верификация организации, в которой человек работает.

Основанием отклонения справок без штрих кода будет то, что редакция обновленной 2-НДФЛ – это утвержденная законом форма. Для чего нужен Уже несколько лет подряд налоговики занимаются кодированием форм отчетности.

Это развивает сферу электронного документооборота, а значит, упрощает работу не только налоговых агентов, но и специалистов ИФНС. Штрих код на 2-НДФЛ появился в рамках этой программы.

Ранее двухмерные коды присваивали и другим документам. Он есть и на форме 3-НДФЛ. Преимущество документов с нанесенным на них штрих кодом – быстрота их обработки.

Вся информация из отчетности автоматически попадает в систему. Специалистам ИФНС не приходится вбивать данные вручную.

Все они распознаются машинным способом. Внедрение таких технологий позволяет серьезно снизить вероятность совершения ошибок. Со стороны налоговой службы они равны практически нулю.

Также см.

Банковские работники обзванивают также ближайших родственников на предмет изучения личной информации о заёмщике.

- Может быть создан запрос по месту работы с целью подтверждения данных из справки 2-НДФЛ.

- Сверяется уровень заработной платы с зарплатой по региону профессии, которую занимает работник на рабочем месте.

- Происходит обмен данными с другими банками на предмет задолженности или регулярных просроченных платежей.

- Часто происходят ситуации, когда действующий наниматель не предоставляет банку запрашиваемую деталировку реальных доходов, в таком случае банк вправе отказать человеку в выдаче кредита. Служба безопасности Работники службы осуществляют более тщательную и глубокую проверку. Как правило, служба безопасности банка подключается в том случае, когда человек желает большую сумму денег.

Для 2 ндфл установить штрих код

Какие есть льготы по НДФЛ Преимуществами технологии является:

- экономия денежных средств и времени налоговых инспекторов;

- простой и удобный способ учета предприятий и информации по их экономической деятельности;

- увеличение скорости обработки данных.

Печать отчетностей также имеет определенные стандарты.

Государство обязывает использовать качественную бумагу, современные принтеры для печати и одностороннюю подачу информации (на одной стороне альбомного листа). Основанием отклонения справок без штрих кода будет то, что редакция обновленной 2-НДФЛ – это утвержденная законом форма.

Данные с заполненной налоговым агентом декларации отправляются в электронный файл, в котором собирается самая необходимая информация. Файл электронного формата обрабатывается с помощью единого модуля печати, система отправляет полученные данные в определенный шаблон налогового органа.

После этого из системы базы данных налоговые инспекторы могут вывести на печать любые данные, которые необходимы для контроля, учета предприятий и организаций. После совершения необходимых мероприятий, налоговый агент отправляет отчет по месту регистрации и учета.

Способы обработки и сопоставления данных Используя машинный способ и технологии центра обработки данных, налоговая инспекция сопоставляет полученную информацию. После этого происходит процедура сверки данных, выявляются отклонения, ошибки и недочеты.

Как банки проверяют на подлинность справку 2-ндфл

Как банк проверяет справку 2-НДФЛ? Справка о доходах в формате 2-НДФЛ является одним из важнейших документов для банка при предоставлении кредита. Именно в 2-НДФЛ отображена информация о среднемесячном доходе клиента, что и определяет уровень платежеспособности. НДФЛ расшифровывается, как «Налог на Доход Физических Лиц» – подоходный налог, который мы с вами платим государству с каждой официальной зарплаты.

В нашей стране это целых 13%. Справку 2-ндфл делают в бухгалтерии организации, где вы официально трудоустроены. Но ни для кого не секрет, что сотрудники некоторых фирм, особенно небольших, получают долю заработной платы «в конверте», а официальный доход по документам получается очень низким. Часть граждан и вовсе трудится неофициально, и получить справку о доходах в данном случае проблематично.

Служба безопасности Работники службы осуществляют более тщательную и глубокую проверку. Как правило, служба безопасности банка подключается в том случае, когда человек желает большую сумму денег. На сегодняшний день очень многие компании предоставляют услуги как раз для тех, кто занимается подделкой и частичной фальсификацией справок 2-НДФЛ.

Суть услуги заключается в том, что такого рода организации отвечают на звонки банка.

И когда сотрудник интересуется, работает ли в компании потенциальный заемщик, на том конце провода ему дают положительный ответ.

Но у банка имеется вполне легальный способ проверить справку 2-НДФЛ на фальсификацию. Для этого необходимо просто посетить официальный сайт Федеральной налоговой службы.

УК РФ (подделка бланков и печатей);

- сам потенциальный заемщик будет занесен в стоп-лист банка;

- в займе будет отказано.

Самым неприятным исходом для клиента, решившего подделать справку, является факт обращения банка в полицию или сразу же в суд. Нередки случаи в судебной практике, когда по данной статье граждане, участвующие каким-либо образом в фальсификации справок 2-НДФЛ или же занимающиеся их изготовлением непосредственно, получали реальные тюремные сроки.

Именно СЭБ в большинстве случаев осуществляет проверку подлинности предоставляемых справок формы 2-НДФЛ. А также всех остальных документов, подаваемых в банк. Чаще всего в подразделениях такого типа работают квалифицированные юристы, бывшие сотрудники МВД.

Именно поэтому предоставлять в банк поддельные документы не стоит – вероятность того, что мошенника выведут на чистую воду, очень велика. А за подделку документов и служебный подлог грозит уголовная ответственность.

Выбирать кредитные продукты, требующие подтверждения дохода, лучше тем, кто имеет официальную зарплату и, конечно, тщательно проверять выданный бухгалтерией документ во избежание недоразумений. Вывод: Мы настоятельно не рекомендуем использовать ненастоящие справки 2-нфдл.

Банк прекрасно примет документ в свободной форме с подписью ответственного лица и печатью организации, а в ряде случаев (особенно, когда требуется небольшая сумма либо используется залог) доход документально подтверждать вообще не придется. Обратите внимание на предложения банков и МФО на нашем сайте.

Мы поможем получить вам заветный кредит.

В наше время далеко не все компании начали пользоваться электронным средствами для сдачи бухгалтерской и налоговой отчетности. При этом любой начинающий предприниматель может столкнуться с потребностью выдачи своим сотрудникам справки 2-НДФЛ, на которой должен стоять штрих-код. Налоговой службой был разработан специализированный метод учета и обработки сведений, отраженных на различных бумажных носителях, и было принято решение внедрить использование специализированных штрих-кодов, с помощью которых государственным служащим удастся решить огромнейшее количество проблем, связанных с ведением учета и сдачей отчетности.

Многие не знают о том, зачем нужен штрих-код на справке 2-НДФЛ и как его использование регулируется действующим законодательством в 2018 году.

На главной странице данного сайта можно очень легко и быстро получить всю достоверную информацию о юридическом лице, зная:

Этих данных обычно вполне достаточно для того, чтобы ознакомиться со всей необходимой информацией о представителе справки о доходах. Полученная информацию будет иметь достоверность, близкую к 100%. Тоже касается и индивидуальных предпринимателей, КФК.

Что означает штрих-код на 2-ндфл?

В соответствии с этими нормативными актами утверждается:

- форма предоставления информации о доходах тех или иных физических лиц;

- порядок оформления формы информации о прибыли физических лиц;

- формат, в котором должна подаваться информация о прибыли физических лиц в электронном виде;

- форма, в которой должно подаваться сообщение о невозможности удержания налогов, а также сумме прибыли физического лица, с которого не удалось удержать налог, и общую неудержанную сумму.

Помимо этого, в соответствии с этим приказом был полностью нивелирован приказ налоговой службы №ММВ-7-3/611, в соответствии с которым принималась ранее существующая форма подачи данных о доходах физических лиц.

Могут сделать запрос в налоговую службу, но проверить таким образом все справки просто невозможно. Крупные солидные банки в ряде случаев запрашивают отчётность организации, где работает заёмщик, из пенсионного фонда или копии бумаг о начислении зарплаты.

При наличии разницы между настоящим доходом клиента и тем, который прописан в справке, всё станет очевидным. В данной ситуации служба безопасности банка имеет право позвонить руководителю фирмы и родным заёмщика, чтобы удостоверится в подлинности предоставленных данных при подаче заявки на ссуду.

Банковский сотрудник в сомнительных случаях также узнаёт среднюю зарплату в той сфере, в которой осуществляет свою деятельность фирму. И при значительном отрыве в сторону завышения обман станет раскрыт.

Банки охотнее дают кредиты тем, кто является держателями зарплатных карт, ведь поступление средств проверить очень просто.

Серьёзный обман, когда заёмщик предоставил липовую справку, не планируя погашать кредит, чреват штрафом в 120 тысяч рублей или годом исправительных работ. Иногда суд выносит вердикт: 2 года условно, либо 4 месяца в колонии общего режима. Простая подделка документа без дальнейшего злоумышленничества (статья 327.3) грозит наказанием в виде штрафа до 80 тысяч рублей или принудительными работами общей продолжительностью 480 часов.

Но это по закону. В большинстве случаев полиция просто беседует с недобросовестным заёмщиком и отпускает. Тут кому как повезёт. Ну и конечно же вы на долго испортите свою кредитную историю. Банк обязательно поделится этой информацией с Бюро кредитных историй. Как правильно заполняют справку 2-НДФЛ? При подаче документов на кредит сотрудник банка заостряет внимание на любой мелочи, в том числе и в справке 2-НДФЛ.

В 2015 году была утверждена форма документа, в которой в правом верхнем углу находится штрих-код. Теперь отчёт 2-НДФЛ сдаётся именно на таких бланках.

Приказ ФНС России от 30.10.2015 N ММВ-7-11/[email protected]

Поскольку в налоговой инспекции обрабатывается довольно большое количество документов, использование возможностей компьютерной обработки и учёта документов является актуальным.

На законодательном уровне было решено, что:

- предприятия с количеством сотрудников больше 25 обязаны сдавать отчётность в электронном виде;

- если их 25 или меньше, разрешено сдавать на бумажных носителях.

В первом случаю вся обработка может быть осуществлена с помощью компьютерной техники. Во втором случае речь идёт о ручной обработке, которая во много раз медленней.

Для того, чтобы облегчить работу, был создан бланк, содержащий штрих-код, который можно считать специальным устройством.

Это нововведение предназначено для того, чтобы облегчить работу сотрудникам налоговой при приёме таких отчётов.

Информация, которая содержится в коде, содержит не конкретные цифры отчёта, а информацию о форме документа.

Нужно ли предоставлять 2-НДФЛ на новое место работы?

Как оформляется справка 2-НДФЛ для иностранца? Узнайте .

Новая форма справки 2ндфл

НДФЛ вручную, но с недавнего времени постепенно также начали внедряться специализированные технологии PDF417, которые позволяют избавиться и от такой необходимости. Если говорить о преимуществах использования такой системы, благодаря которой она и стала настолько необходимой на сегодняшний день, то стоит отметить несколько основных:

- экономия денежных средств и времени, которое нужно потратить налоговым инспекторам для проведения обработки всей полученной информации;

- возможность ведения удобного и простого учета для современных компаний, в связи с чем тратится гораздо меньше ресурсов для сбора всей необходимой информации по основной экономической деятельности;

- существенное увеличение скорости обработки всей необходимой информации.

Помимо этого, определенные стандарты также распространяются на формат печати всех необходимых отчетностей.

Технология PDF417 применяется в следующих сферах деятельности:

- цифровая идентификация личности;

- учет товарной продукции;

- учет документации и информации.

Цели использования PDF417 в сфере налогообложения В сфере бухгалтерии и налогов штрих код на 2 НДФЛ используется для достижения следующих целей:

- упрощение процедуры ввода данных о деятельности предприятий;

- повышение уровня работы базы данных;

- сокращение ошибок при введении и обработке информации о налогоплательщиках.

Учет осуществляется с помощью стандартизированных правил размещения кодов на страницах отчетов и деклараций. Каждый документ и его страница соответствуют определенному двухмерному коду.

Налог на прибыль: перечень расходов расширен Подписан закон, который внес изменения в перечень расходов, относящихся к оплате труда. Так, работодатели смогут учитывать в «прибыльной» базе затраты на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории России для работников и членов их семей (родителей, супругов и детей).

Печать на 2-НДФЛ

→ → Актуально на: 5 февраля 2019 г. Справки 2-НДФЛ на всех физлиц, которым выплачивались доходы, подается в ИФНС по окончании отчетного года не позднее 1 апреля следующего года (). И при заполнении справок бухгалтеры задаются вопросом: а нужна ли печать на 2-НДФЛ?

в 2019 году ставить не нужно. Ведь в ней давно уже нет такого реквизита как «М.П.».

Кроме того, в Порядке заполнения справки () ничего не сказано про необходимость поставить на справке печать. В НК также нет требования заверять справку печатью организации.

Поэтому вы без проблем можете сдать в ИФНС справку 2-НДФЛ без печати. Вместе с тем, ваша организация может поставить печать в 2-НДФЛ по своему желанию.

Если вы решили использовать печать, то вопрос: где ставить печать в справке 2-НДФЛ? Печать можно традиционно поставить на строке «(ФИО)», «подпись».

Напомним, еще с 2015 года организации по своему усмотрению могут вообще отказаться от печати. А те, кто от нее не отказался, должны ставить печать только там, где этого требует федеральный закон. Обратите внимание, что за 2019 год справки 2-НДФЛ нужно подать по новой форме.

Штрих код на справке 2-НДФЛ

В справке 2-НДФЛ, форма которой была обновлена осенью 2015 года, в левом верхнем углу появился двухмерный штрих код. А значит, все справки, представляемые налоговыми агентами на своих работников по итогам 2015 года (п. 2 ст. 230 НК РФ), тоже должны содержать такой штрих код. Ведь последняя редакция справки, как и предыдущие, является утвержденной формой.

Справка 2-НДФЛ – не первая отчетная форма, на которую ФНС добавила двухмерный штрих код. Налоговики который год проводят кампанию по кодированию документов под эгидой развития электронного документооборота. Основное преимущество отчетности со штрих кодом – это более высокая скорость ее обработки. Такие документы распознаются машинным способом и не требуют ручного ввода данных в систему, что снижает вероятность ошибок.

Что означает штрих-код на 2-НДФЛ

Конечно, на некоторых фирмах бухгалтерская программа проставляет требуемый штрих-код на 2-НДФЛ. Но, конечно, далеко не все идут в ногу со временем. Если фирма пользуется программой, то имеет смысл обновить её до последней версии. Возможно, здесь уже учтены последние изменения.

- При сдаче таких справок рекомендуется пользоваться качественной бумагой, плотность которой не меньше, чем 80 грамм на кубический сантиметр.

- Рекомендуется не пользоваться степлером, чтобы не повредить штрих-код.

- Справку рекомендуется печатать только на одной стороне листа.

Какой номер штрих кода декларации 3 ндфл за 2020 год

Заполнить декларацию 3-НДФЛ за 2020 год можно прямо не выходя из дома. Разберемся, как это сделать, а также рассмотрим другие нюансы оформления новой формы отчетности. Образец налоговой отчетности 3-НДФЛ нового формата обязательно должен быть составлен как физическими, так и юридическими лицами. С 2020 года в оборот вводится новый бланк налоговой отчетности, который был проверен и утвержден законодательными органами Российской Федерации.

Шаг 6. Выбираем год, за который будет заявляться вычет: Шаг 7. В открывшемся окне вносим сведения о заявителе вычета и ИФНС, в которую направляется декларация. Примечание: декларация на вычет сдается в инспекцию по месту постоянной регистрации (прописки по паспорту). Место жительства и место нахождения квартиры (если они отличаются от места прописки) в данном случае значения не имеют. Если декларацию будет сдавать не заявитель вычета, а его представитель – это необходимо отразить во вкладке «Подписант»: Шаг 8.

Как заполнять коды в декларации 3-НДФЛ

В поле «020» Раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» отметьте код бюджетной классификации (КБК) налоговых доходов, который используется для группирования статей государственного бюджета. Подходящий в вашем случае КБК узнайте на сайте Федеральной налоговой службы.

Код корректировки для декларации 3-НДФЛ означает, какая по счету декларация подается в налоговую за отчетный период. В первом документе ставится «000», если декларация сдается повторно – «001», второй исправленный вариант нужно пронумеровать «002» и так далее. Цифра указывается в соответствующем поле на титульном листе.

Где в декларации налоговый период

Возможны также и такие ситуации, при которых головная компания авансовые платежи не уплачивает, а ее подразделения или филиалы, расположенные в иных регионах, обязаны уплачивать авансовые платежи 2-4 раза в год.

Цифра «5» в коде, стоящая на первом месте говорит о том, что данный период для деятельности компании является последним. После этого происходит ликвидация компании или ее реорганизация в иную фирма, которая, возможно, будет применять иную систему налогообложения.

Штрихкод на справках 2-НДФЛ: особый реквизит

Преимущество документов с нанесенным на них штрих кодом – быстрота их обработки. Вся информация из отчетности автоматически попадает в систему. Специалистам ИФНС не приходится вбивать данные вручную. Все они распознаются машинным способом. Внедрение таких технологий позволяет серьезно снизить вероятность совершения ошибок. Со стороны налоговой службы они равны практически нулю.

Отсутствие штрих кода свидетельствует о неверном заполнении документа. Такую справку у налогового агента уже не примут, а сдавать 2-НДФЛ на своих сотрудников работодатель обязан в соответствии со статьей 230 НК РФ. Основанием отклонения справок без штрих кода будет то, что редакция обновленной 2-НДФЛ – это утвержденная законом форма.

Код номера объекта в декларации 3 ндфл за 2020

Код категории налогоплательщика в декларации 3-НДФЛ Точная категория налогоплательщика в 3-НДФЛ за 2020 год указывается в соответствующей строке при составлении титульного листа отчетности. Значение меняется в зависимости от того, кто именно представляет информацию.

Приказов ФНС России от 25.11.2015 N ММВ-7-11/[email protected], от 25.10.2020 N ММВ-7-11/[email protected]) В случае, если налогоплательщик не пользовался имущественным налоговым вычетом в предыдущих налоговых периодах, значение подпункта 2.8 определяется в виде разности между значением подпункта 1.12 и суммой значений подпунктов 2.3 и 2.6; (в ред. Приказа ФНС России от 25.10.2020 N ММВ-7-11/[email protected]) в подпункте 2.9 указывается остаток имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, переходящий на следующий налоговый период. (в ред.

Декларация 3-НДФЛ 2020 года за 2020 год

Камеральная проверка по НДФЛ проводится без предоставления НДФЛ. ИФНС рассчитывает НДФЛ, используя в качестве базы для расчета стоимость сделки. Если же стоимость сделки составляет менее 0,7 от кадастровой стоимости недвижимости, то базой для расчета будет 0,7 от кадастровой стоимости.

Во-первых, в декларации 3-НДФЛ 2020 года произведена замена штрих-кодов страниц. Количество листов в новой декларации уменьшено до 13-ти, предыдущая декларация формировалась на 20–ти листах. Структура декларации 3 -ДФЛ 2020 теперь выглядит следующим образом:

Образец заполнения декларации 3-НДФЛ за 2020 год

Следует отметить, что в 2020 году большинство налогоплательщиков занимаются возвратом подоходного налога за 2016 год, но при этом почему-то пользуются образцом декларации за более давние годы. Использовать устаревшие формы документа не стоит. Обязательно проверяйте, чтобы бланк был составлен с учетом последних изменений, принятых налоговым законодательством.

В 2020 году по закону физическое лицо имеет право претендовать на возмещение НДФЛ, переплаченного им на протяжении последних нескольких лет (идентифицировать точный срок можно только при учете вида, к которому принадлежит налоговая скидка). Если же право на получение вычета у налогоплательщика возникло непосредственно в 2020 году, то заполнять декларацию необходимо по окончании данного года.

Какой штрих код на декларации 3 ндфл при покупке квартиры

Подробнее здесь. Этот пример для случая, когда квартира, дом или другая недвижимость была получена в собственность до 1 января 2016 года. Если квартира была куплена или получена в собственность после 1 января 2016 года, то следует использовать другой пример заполнения декларации 3-НДФЛ.

Декларацию по НДФЛ за 2020 год нужно будет сдать по новой форме

- 050 — для указания номера объекта недвижимости («1» — кадастровый; «2» — условный; «3» — инвентарный; «4» — номер отсутствует);

- 051 для указания кадастрового номера (в случае его отсутствия указывается условный номер; в случае отсутствия кадастрового и условного — инвентарный; в случае отсутствия номера строка не заполняется);

- 052 — для указания сведений о местонахождении объекта (данную строку можно не заполнять, если заполнены строки 050 и 051).

ИП на ОСНО, частнопрактикующие нотариусы, адвокаты и другие физлица должны будут отчитываться по доходам за 2020 год по новой форме 3-НДФЛ. Изменения в действующую форму декларации, порядок ее заполнения, а также в электронный формат внесены приказом ФНС России от 25.10.17 № ММВ-7-11/822@.

Особенности заполнения бланка налоговой декларации 3-НДФЛ в 2020 году

Вступление в силу последнего документа состоялось 19 февраля 2020 года – именно с этой даты необходимо пользоваться новой формой отчетности при декларировании доходов за 2020 год. При подаче 3-НДФЛ до 19 февраля нужно пользоваться старой версией бланка.

3-НДФЛ – это декларация, содержащая сведения о сумме НДФЛ, подлежащего зачислению в бюджет за налоговый период, о налоговой базе, о доходах, полученных резидентом от российских и нероссийских источников, о доходах от предпринимательской и иной деятельности, а также о суммах положенных налоговых вычетов (социальных или имущественных).

Пошаговая инструкция по заполнению налоговой декларации в программе 3-НДФЛ для физических лиц и ИП в 2020 году

Если квартира куплена в предыдущем году, то больше ничего заполнять не нужно. В этом случае покупатель может воспользоваться вычетов 2 млн.руб. и вернуть 13% от расходов в пределах вычета и в пределах уплаченного в предыдущем году НДФЛ.

Если в отчетном году (в 2020) количество детей не менялось, нужно отметить поле «Количество детей в году не изменялось и составило», справа ставится количество детей, этот показатель автоматически вносится в каждый из месяцев календарного года.

Код вида дохода в декларации 3-НДФЛ за 2020 год: перечень кодов

Если декларация создается с целью получить налоговый вычет на детей за год, следует получить данные свидетельства о рождении и документы, которые дают право на получение вычета. Для имущественного вычета необходимы документы и справки о праве собственности и особенностях недвижимости. В каждом конкретном случае следует заново уточнять пакет бумаг.

Примечание: лица, у которых нет обязанности подавать декларацию за прошлый год (к примеру, которые хотят получить вычет на покупку недвижимости и (или) по расходам на лечение и (или) обучение) вправе подать декларацию в любое время (т.е. как до, так и после 30 апреля).

Какой номер штрих кода декларации 3 ндфл за 2020 год

Данная сумма не должна превышать разность между значениями подпунктов 2.5 и 2.6; (в ред. Приказа ФНС России от 25.10.2020 N ММВ-7-11/822@) в подпункте 2.8 указывается остаток имущественного налогового вычета по расходам на новое строительство или приобретение объекта, переходящий на следующий налоговый период.

(в ред. Приказа ФНС России от 25.10.2020 N ММВ-7-11/822@) При этом, если часть имущественного налогового вычета, предусмотренного статьей 220 Кодекса, была предоставлена налогоплательщику в предыдущие налоговые периоды, значение подпункта 2.8 определяется в виде разности между значением подпункта 1.12 и суммой значений подпунктов 2.1, 2.3 и 2.6. (в ред.

Приказа ФНС России от 25.10.2020 N ММВ-7-11/822@) в подпункте 2.6 указывается общая сумма расходов на новое строительство или приобретение объекта (объектов) недвижимого имущества, принимаемая для целей имущественного налогового вычета за отчетный налоговый период на основании Декларации. Данная сумма не должна превышать размер налоговой базы, исчисленной в подпункте 2.5; (в ред.

Читайте также: