Рсв и 2 ндфл сверяются по людям

Опубликовано: 26.04.2024

Всем работодателя по истечении 1 квартала 2021 года нужно подготовить отчетность, в состав которой в том числе входит РСВ — расчет, отражающий размеры начисленных страховых взносов за первые три месяцы.

В 2021 году заполнять отчет нужно по новой форме, сдать отчетность следует до конца апреля.

Порядок и сроки подачи расчета по страховым взносам

Форма РСВ — это отчет, с помощью которого работодатели могут отчитаться о начисленных и уплаченных страховых взносах.

Заполняют его следующие категории лиц:

- юридические лица;

- ИП с работниками;

- нотариусы, адвокаты, частнопрактикующие лица с работниками;

- Главы КФХ с работниками.

То есть отчитаться посредством расчета должны все лица, производящие выплаты физическим лицам, облагаемые страховыми взносами.

В РСВ следует указывать достоверные сведения, не занижать налоговую базу. Выявление подобных фактов не только ведет к повторному заполнению и подаче уточненного расчета, но и штрафам.

Место подачи — отделение налоговой службы, расположенное по месту жительства ИП или месту нахождения организации.

Формат подачи:

- бумажный или электронный — если физических лиц, которым выплачиваются доходы, менее 10-ти;

- только электронный — для остальных работодателей.

Срок сдачи в ФНС — не позднее месяца, следующего за отчетным периодом. За 1 квартал 2021 года срок подачи — до 30 апреля 2021 включительно.

Новая форма РСВ в 2021

В 2021 году заполнять нужно расчет РСВ по новой форме, утвержденной Приказом ФНС от 18.09.2019 № ММВ-7-11/470@. Изменения в действующий бланк внес Приказа ФНС от 15.10.2020 № ЕД-7-11/751@.

Необходимость обновления действующего бланка расчета связано с внесением ряда изменений в налоговое законодательство.

- снижение ставки по страховым взносам с 30 до 15% для малых предприятий на фоне коронавирусной пандемии;

- нулевые ставки по взносам для наиболее пострадавших отраслей в связи с пандемией.

- переход на прямые выплаты по больничным листам;

- снижение ставки с 14 до 7,6% для IT компаний.

Все изменения нашли отражения в новой форме РСВ, которую впервые заполнить нужно было уже за 2020 год.

За 1 квартал 2021 года расчет также нужно подать по обновленному бланку.

Как заполнить за 1 квартал — пошаговая инструкция

Форма расчета содержит три раздела и множество приложений. Есть страницы, которые должны заполнить абсолютно все работодатели, к ним относятся:

- титульный лист — общие сведения;

- раздел 1 — итоговые данные о страховых суммах к уплате в бюджет по всем видам обязательного страхования;

- приложение 1 к разд.1 — расчет взносов на ОПС и ОМС;

- подраздел 1.1 к разд.1 — пенсионное страхование;

- подраздел 1.2 к разд.1 — медицинское страхование;

- приложение 2 к разд.1 — расчет взносов на ВНиМ;

- раздел 3.

Остальные страницы формы РСВ заполняются при наличии соответствующих показателей для отражения.

Раздел 2 и первое приложение к нему заполняют главы КФХ.

Приложение 3 и 4 заполняются, если производились выплаты по больничным листам и декретные работодателями напрямую работникам. Так как с 2021 года все пособия выплачиваются напямую через ФСС, то данные приложения за 1 квартал оформлять и подавать не нужно.

Каждый лист расчета должен содержать:

- ИНН и КПП организации, ИНН ИП — вверху;

- номер страницы — сквозная нумерация проставляется после заполнения всех листов расчета;

- подпись лица, ответственного за заполнение — внизу;

- дата постановки подписи.

Ниже в таблице дана инструкция по заполнению расчета за 1 квартал 2021 года (за период с января по март):

Поле формы РСВ

Инструкция по заполнению

Анфимычева Ирина, руководитель проекта

Никому не хочется получить отказ в принятии отчета РСВ. Ведь это значит потратить время на расшифровку сложных формул из протокола, перепроверить сотрудников пофамильно и подогнать копейки в разных разделах отчета. Еще хуже не успеть разобраться вовремя, а значит заплатить штраф. Эффективнее заранее понимать «как госорганы проверяют отчеты», и находить ошибки раньше них.

Что вы узнаете

Что проверят в РСВ

Стаж и пенсионные взносы сотрудников строго контролируются налоговой и ПФР. Для этого каждый работодатель сдает 3 отчета:

- СЗВ-М: ежемесячно, здесь указаны персданные всех сотрудников, с которыми в отчетном месяце действуют договоры (трудовые или ГПХ). Причем независимо, производились ли начисления и выплаты по ним.

- РСВ-1: ежеквартально, в нем указаны суммы начисленных взносов в целом по компании и индивидуально по каждому работнику.

- СЗВ-Стаж: ежегодно, здесь проставляют периоды работы, отпусков, болезней по каждому сотруднику.

Для всех 3-х отчетов госорганы разработали огромное количество контрольных соотношений. В них отчеты обязаны сходиться:

- Между разделами. Например, в РСВ сумма взносов в целом по компании из раздела 1 совпадает с суммой по каждой фамилии из раздела 3.

- Нарастающим итогом. Например, в РСВ сумма взносов за полугодие = взносы из РСВ за 1 квартал + взносы за апрель + май + июнь.

- С учетом корректировок. Например, в случае корректировки за март, РСВ за 9 месяцев = взносы за 1 квартал + корректировка РСВ за 1 квартал + взносы за 2 квартал + взносы за 3 квартал.

- Между отчетами. Например, сотрудник проработал в компании только в мае, значит, он должен быть в отчетах СЗВ-М только за май, в РСВ за 2 квартал и СЗВ-Стаж за год.

Мало того, что контрольных соотношений несколько тысяч, они должны сходиться с максимальной точностью: по суммам взносов — до копейки, по периодам стажа— до дня, по ФИО— до буквы.

Как и когда проверят

РСВ в налоговой

Налоговая проверяет отчет РСВ сразу в момент приемки. Причем сравнивают не только суммы и сотрудников внутри сдаваемого отчета, но и сопоставляют с отчетами за прошлые периоды. Если показатели не сойдутся — отправляют отрицательный протокол. Отчет в этом случае считается непредставленным, как будто вы его вовсе не сдавали, и грозит штрафом до 30% от суммы отчета.

СЗВ + РСВ в Пенсионном

Пенсионный контролирует СЗВ в два этапа. В момент отправки отчеты СЗВ-М и СЗВ-Стаж проверяют только на совпадение ФИО и СНИЛС со списком всех физлиц, который есть у ПФР. Следующим этапом СЗВ-М сверяют с другими отчетами:

- Ежеквартально — с РСВ

Налоговая передает отчеты РСВ в Пенсионный после каждой отчетной компании. Если «забыть» сотрудника в пенсионном отчете, его все равно «найдут» в налоговом и наоборот. - Ежегодно — с отчетом СЗВ-Стаж

Пенсионный сталкивает данные по каждому ФИО — если у сотрудника есть хотя бы день стажа в каком-то месяце, значит, он должен быть в отчете СЗВ-М за этот месяц.

Самые частые ошибки РСВ и их проверка

- Не сходятся нарастающие итоги между отчетами

Пример: Сидорову Е. А. пересчитали отпускные за март, т. к. в отпуске он заболел, но больничный принес только в августе. Сдали корректировку за 1 квартал. Сразу после корректировки отправили отчет за 9 месяцев, не исправляя отчет за полугодие.

Как проверять

При отправке текущего отчета убедиться, что все корректировки за предыдущие периоды приняты госорганом.

Если исправляете несколько отчетных периодов — дождаться принятия более ранней корректировки, и только после этого отправлять отчет за следующий период.

- Не сходятся нарастающие итоги между отчетами

Пример: зарплату считают в программе по простой формуле «зарплата за месяц х % взноса ПФР». Расчет в каждом месяцем будет отличаться +/- несколько копеек от расчета нарастающим итогом, по которому проверяет контрольные соотношения ФНС.

| Зарплата | Взносы = ЗП за месяц х 22% | Взносы = (ЗП за месяц1 + ЗП за месяц2) х 22% - взносы за месяц1 | |

|---|---|---|---|

| Январь | 49 223,34 | 10 829,13 | 10 829,13 |

| Февраль | 31 076,65 | 6 836,86 | 6 836,87 |

Как проверять

Сверить отчет с расчетом взносов по формуле нарастающим итогом: взносы за февраль = (зарплата за январь + зарплата за февраль) х % взноса ПФР — взносы за январь.

Взносы таким способом контролировать вручную трудоемко. Можно проверить выборочно по нескольким сотрудникам или уточнить у разработчика своей программы, по какой формуле считаются взносы за месяц.

- Отличаются персданные одного сотрудника в РСВ за разные периоды

Пример: Иванова С. А. сменила фамилию на Петрову в апреле. По ней нашли ошибку в зарплате за февраль и сдали корректирующий отчет РСВ за 1 квартал, где указали уже новую фамилию. ФНС проверяет совпадение СНИЛС и ФИО, поэтому будет считать, что вы добавили в корректировку нового сотрудника.

Как проверять

В корректировке РСВ за период до замужества/развода сотрудницы нужно указывать ее прежнюю фамилию, если она была в первоначальном отчете.

- Неправильно рассчитан тариф для взносов ПФР

Пример1: Сидорову Е. А. обнаружили ошибку в расчете и пересчитали отпускные за прошлый период, в результате общий доход за весь год стал больше 1,5 млн. Значит, в текущем периоде нужно считать взносы ПФР с его зарплаты по ставке 10%.

Пример2: С зарплаты Ивановой С. А. 20 000 рублей начисляли взносы в Excel в размере 22%. На доходы больше МРОТ применяется ставка ПФР 10%, т. к. есть льгота для малых и средних предприятий. Необновленные бухгалтерские программы также не учитывают изменения в законе о льготах.

Как проверять

Превышение предельной базы не увидеть по отчетности — в РСВ нет нарастающего итога с начала года по каждому ФИО отдельно. Для проверки постройте расчетную ведомость за отчетный период и проконтролируйте ставку по сотрудникам с доходом более 1 465 000 рублей с начала года.

Памятка для проверки зарплатных отчетов

Проверить зарплатные отчеты перед сдачей проще и быстрее, чем расшифровывать протокол и готовить корректировки. Перед отправкой убедитесь:

- ФИО и СНИЛС всех сотрудников совпадают в отчетах РСВ, СЗВ-М, и СЗВ-Стаж.

- ФИО сотрудника совпадает в корректировке и в первичном отчете.

- Взносы ПФР начисляются по ставке 10% на доходы свыше 1 465 000 рублей в год или с доходов больше МРОТ в месяц, если компания относится к малым или средним предприятиям.

- Внесены исправления в отчеты всех кварталов до текущего периода, если исправляли сумму зарплаты и взносов задним числом.

Сотрудников мало? Можете проверять вручную по чек-листу. В компании постоянная кадровая движуха и сдали уже несколько корректировок в прошлых кварталах? Безопаснее подключить автосверку своей отчетности;) Ведь контрольные соотношения в Пенсионном и налоговой тоже проверяются в автоматическом режиме.

Комплексная проверка РСВ и СЗВ

Результаты сверки отчетов СБИС соберет на одном экране. Вы сразу увидите, кого забыли включить в отчет, кто сменил фамилию и чья сумма взносов отличается на 2 копейки.

Кстати, Суперсверка умеет сопоставлять 6-НДФЛ с данными вашего банка, налоговой выписки и запрашивать сверку по налогам автоматически. А компаниям на общем режиме пригодится возможность сервиса сверять НДС с отчетами контрагентов.

Раздел 2 справки по форме 2-НДФЛ "Данные о физическом лице - получателе дохода", а также раздел 3 "Персонифицированные сведения о застрахованных лицах" расчета о страховых взносах заполняются на основании данных документа, удостоверяющего личность.

Актуальными считаются персональные данные, заполненные в строгом соответствии с документом, удостоверяющим личность, на дату представления в налоговый орган соответствующих сведений (в том числе уточненных).

Отмечено при этом, что не требуется представления уточненной справки по форме 2-НДФЛ (уточненного расчета по страховым взносам) в случае, если:

- у физического лица произошло изменение персональных данных после представления налоговым агентом справки по форме 2-НДФЛ в налоговый орган;

- от налогового органа плательщиком не получены в установленном порядке уведомление об отказе (уведомление об уточнении) либо требования о представлении пояснений или внесении соответствующих исправлений в расчет в связи с выявленными несоответствиями в персональных данных застрахованных физических лиц.

Вопрос: Об отражении персональных данных и представлении в налоговые органы справок по форме 2-НДФЛ и расчета по страховым взносам.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 29 декабря 2017 г. N ГД-4-11/26889@

Федеральная налоговая служба рассмотрела письмо и сообщает следующее.

1. По вопросу отражения персональных данных в справках о доходах физических лиц (форма 2-НДФЛ) (далее - Справка по форме 2-НДФЛ)

В соответствии с пунктом 2 статьи 230 Налогового кодекса Российской Федерации (далее - Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленного, удержанного и перечисленного в бюджетную систему Российской Федерации за этот налоговый период по каждому физическому лицу, ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, если иное не предусмотрено пунктом 4 статьи 230 Кодекса.

Форма и порядок заполнения формы сведений о доходах физического лица "Справка о доходах физического лица" (форма 2-НДФЛ) утверждены приказом ФНС России от 30.10.2015 N ММВ-7-11/485@.

Пунктом IV Порядка заполнения Раздела 2 "Данные о физическом лице - получателе дохода" установлено, что в поле "Фамилия, имя, отчество" указываются фамилия, имя и отчество налогоплательщика без сокращений в соответствии с документом, удостоверяющим личность, в поле "Серия и номер" указываются реквизиты документа, удостоверяющего личность налогоплательщика. При заполнении поля "Адрес места жительства в Российской Федерации" указывается полный адрес места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства.

Таким образом, раздел 2 Справки по форме 2-НДФЛ "Данные о физическом лице - получателе дохода" должен быть заполнен налоговым агентом на основании данных документа, удостоверяющего личность налогоплательщика.

При представлении налоговым агентом Справок по форме 2-НДФЛ в соответствии с Порядком и в строгом соответствии с документом, удостоверяющим личность налогоплательщика, либо иного документа, подтверждающего данные о физическом лице (при отсутствии иных нарушений форматного контроля), такие сведения считаются прошедшими форматный контроль и подлежат приему в полном объеме.

В случае если у физического лица произошло изменение персональных данных после представления налоговым агентом Справки по форме 2-НДФЛ в налоговый орган, уточненная Справка по форме 2-НДФЛ не представляется.

2. По вопросу отражения персональных данных в разделе 3 "Персонифицированные сведения о застрахованных лицах" расчета по страховым взносам

Пунктом 7 статьи 431 Кодекса предусмотрена обязанность плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, представлять в установленном порядке расчет по страховым взносам (далее - Расчет) не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом, в налоговый орган по месту нахождения организации и по месту нахождения обособленных подразделений организаций, которые начисляют выплаты и иные вознаграждения в пользу физических лиц.

Форма расчета по страховым взносам и порядок заполнения расчета утверждены приказом ФНС России от 10.10.2016 N ММВ-7-11/511@.

Порядком заполнения раздела 3 "Персонифицированные сведения о застрахованных лицах" расчета установлено, что персональные данные физического лица - получателя дохода (в частности, фамилия, имя, отчество, сведения о документе, удостоверяющем личность) указываются в соответствии с документом, удостоверяющим личность.

При этом при заполнении расчета за расчетный (отчетный) период в разделе 3 расчета следует указывать актуальные персонифицированные сведения о застрахованных лицах по состоянию на дату формирования отчетности.

Кроме того, пунктом 7 статьи 431 Кодекса, а также контрольными соотношениями показателей формы расчета по страховым взносам, доведенными письмом ФНС России от 30.06.2017 N БС-4-11/12678@, предусмотрено, что в случае, если в представляемом расчете указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц, такой расчет считается непредставленным, о чем плательщику не позднее дня, следующего за днем получения расчета в электронной форме (10 дней, следующих за днем получения расчета на бумажном носителе), направляется соответствующее уведомление.

В случае если от налогового органа плательщиком не получены в установленном порядке Уведомления об отказе (Уведомления об уточнении) либо требования о представлении пояснений или внесении соответствующих исправлений в расчет в связи с выявленными несоответствиями в персональных данных застрахованных физических лиц, необходимости в представлении в налоговый орган уточненного расчета у плательщика не имеется.

Одновременно ФНС России сообщает, что в целях исполнения обязанностей, предусмотренных пунктом 2 статьи 230 Кодекса и пунктом 7 статьи 431 Кодекса, организациям, являющимся налоговыми агентами и плательщиками страховых взносов, необходимо проводить мероприятия по актуализации персональных данных физических лиц - получателей доходов в целях представления в налоговые органы достоверных сведений.

Актуальными считаются персональные данные, заполненные в строгом соответствии с документом, удостоверяющим личность физического лица - получателя дохода, на дату представления в налоговый орган сведений (в том числе уточненных).

Расчет 6-НДФЛ — один из самых запутанных, даже в автоматическом режиме программы учета не всегда заполняют его корректно. В отличие от него, РСВ выглядит вполне безобидно, но тоже требует внимательности.

По завершении каждого периода (квартал, полугодие, 9 месяцев, год) отчетность передается в налоговую инспекцию. При камеральной проверке (обычно годовых расчетов) налоговики сравнивают суммы в отчетах, при помощи контрольных соотношений и, если, по их мнению, что-то не сходится, направляют организации требование о предоставлении пояснений или внесении уточнений.

В 2021 году сроки сдачи отчетности за первый квартал сдвинулись: РСВ — на 15 мая, 6-НДФЛ — на 31 июля, хотя обычно в течение года расчеты подаются почти в одно и то же время. Фактически в июле можно сдать отчет по НДФЛ сразу за два периода – первый квартал и полугодие.

Разрыв между квартальными отчетами дает возможность отреагировать на уже поступившие запросы ФНС и подготовиться к ответам в будущем. Если разницы возникают постоянно по одним и тем же причинам, рекомендую составить стандартный бланк, в котором придется менять только периоды и цифры. Примерные формулировки приведу в конце статьи.

Понятие контрольных соотношений 6 НДФЛ и расчета по страховым взносам

Их очень просто найти и определить, так как нужная информация содержится в письмах ФНС №БС-4-11/[email protected] и №БС-4-11/4371. Здесь же приводятся данные о том, какие меры применяются налоговыми инспекторами для выявления расхождений.

В первом письме указываются контрольные соотношения, имеющиеся между формой 6-НДФЛ и страховыми взносами.

К основным правилам, которых должны придерживаться бизнесмены, относится:

- непременно передается сотрудникам ФНС РСВ при сдаче 6-НДФЛ, но соотношение относится только к головным организациям;

- во время расчета показателей в 6-НДФЛ общий доход без учета дивидендов должен быть равен или больше базы, используемой для определения страховых взносов по пенсионному страхованию.

Внимание! Последнее соотношение не применяется к налогоплательщикам, у которых отсутствуют обособленные подразделения, а также не действует на ИП, работающих по ЕНВД или ПСН.

С 2021 года действуют новые междокументные соотношения относительно формы 6-НДФЛ, что зафиксировано в письме ФНС N БС-4-11/[email protected] На основании данного документа между РСВ и 6-НДФЛ должно соблюдаться одно важное соотношение. Общая сумма дохода без учета дивидендов должна быть равна или больше выплат, рассчитанных в пользу граждан. Данное правило действует в каждом отчетном периоде полностью по налоговому агенту, поэтому учитываются все подразделения и филиалы.

Если по разным причинам не соблюдается такое условие, то это становится основанием для инициации внеплановой налоговой проверки, так как появляются подозрения о занижении дохода.

Полезно также почитать: Реквизиты для оплаты страховых взносов ИП

Особенности оформления РСВ-1

РСВ-1 – это специфический отчет, содержащий расчет по страховым взносам за каждый квартал отчетного периода. Так, РСВ-1 за первый квартал 2021 необходимо подать в ФНС РФ до 30.04.2020. Актуальный унифицированный бланк РСВ-1 регламентирован Приказом ФНС РФ № ММВ[email protected] от 18.09.2019г. В случае применения устаревшей формы отчетности компания будет оштрафована.

Так, в первую очередь необходимо оформить титульный лист РСВ-1. В нем отражается общая информация об организации: наименование компании, ИНН, КПП, ОКПО, ФИО управленца, а также контактные данные. В графе «Номер корректировки» необходимо отметить соответствующую цифру (0 – если форма подается впервые, либо дальнейшую цифру, отвечающую очередности предоставления документа). Также следует отметить код ИФНС и код места расположения предприятия.

Затем необходимо сразу перейти в 3-й раздел рассматриваемой формы. В данном блоке приводится детализированная информация относительно каждого заносимого в отчет сотрудника. Так, о каждом работнике требуется указать: его ФИО, СНИЛС, дату рождения пол и гражданство.

Затем следует заполнить часть 3.2, а именно – отметить порядковый номер месяца в соответствующей графе, которая отводится для фиксации даты начисления дохода. Также следует отметить код категории застрахованного субъекта. Например, код наемного работника – «НР». После этого фиксируется помесячная детализация начисленного заработка.

В случае, когда у одного из сотрудников объем предельной базы для начисления страховых взносов превышен, требуется оформить блок 3.2.2. В соответствии с предельными значениями для ОПС в 2021 году, данная отметка составляет 1.292.000 руб. на одного наемного кадра.

Третий блок РСВ-1 оформляется по каждому сотруднику в отдельности. Итоговый объем начислений и страховых отчислений по каждому субъекту должен совпадать с объемами средств, отраженными в 1-м и 2-м разделах. В условиях, когда присутствуют неправомерные расхождения, фискальные представители могут отклонить отчет. Также отказ последует, если будут выявлены ошибки в оформлении персональных сведениях о сотрудниках.

Только после этого уместно переходить к оформлению 1-го информационного блока. Так, информация в данный раздел вносится следующая:

- код для обозначения налоговой системы: 01 – ОСНО, 02 – УСН, 03 – ЕНВД;

- количество работников. При этом отмеченные сведения отражаются последовательно: вначале фиксируется общее число персонала, затем – количество тех, кому обеспечивались начисления, учитываемые в расчетную базу, а после этого отражаются те лица, по которым было зафиксировано превышение предельной базы.

Далее прописываются конкретные объемы начислений и страховых взносов по аналогичному принципу.

Важно также детально раскрыть необлагаемые выплаты в отчете, если таковые имели место быть. При этом необходимо помнить, что, исходя из ст. 422 НК РФ, к необлагаемым выплатам относят:

- Пособия от государства на целевые нужды субъекта;

- Суммы компенсаций, определенные государственным бюджетом, в рамках нормативов;

- Единовременные финансовые перечисления с целью материальной поддержки. Например, при утрате сотрудником близкого родственника, чрезвычайного случая и при иных бедствиях;

- Матпомощь при появлении у лица ребенка. Пособие обеспечивается в рамках 50.000 руб. Средства, выданные подчиненному сверх отмеченного лимита, будут облагаться налогом;

- Матпомощь до 4000 руб. Аналогично предыдущему пункту, средства, выданные сверх установленного лимита, будут относиться к налогооблагаемой базе;

- Объем страховых взносов, включая дополнительное страхование и иные выплаты.

После этого оформляется подраздел 1.2 приложения №1 1-го раздела РСВ-1. В нем фиксируются сведения для ОМС аналогичным образом. Далее заполняется приложение №2 1-го раздела формы. В данном блоке необходимо зафиксировать сведения для расчета отчислений ВНиМ. Приложение №3 включает в себя информацию относительно компенсационных выплат из соцстраха, если в отчетном периоде в компании фиксировались факты ухода персонала на больничный. Отмеченные информационные блоки отчета имеют подсказки и наименования каждого поля. Ввиду этого, как показывает практика, оформление документа не составляет трудностей.

В завершении оформления документа заполняются сводные данные в разделе №1. В нем требуется отметить все суммы, необходимые к уплате в бюджет, по каждому виду страхового обеспечения отдельно.

Чтобы проверить корректность оформления двух ранее рассмотренных форм, рекомендуется воспользоваться контрольными соотношениями 6-НДФЛ и РСВ-1 за 2021 год.

Можно ли заниматься расчетами онлайн

Для сверки предприниматели и их работники могут пользоваться специальными онлайн-калькуляторами. С их помощью рассчитываются страховые взносы, НДФЛ и другие показатели. Благодаря полученным данным удается обнаружить расхождения или ошибки бухгалтерского отдела компании.

Для расчета вводятся следующие данные:

- зарплата, выплачиваемая работникам ежемесячно;

- срок, в течение которого работает организация;

- ставки НДФЛ, так как иногда трудоустраиваются иностранцы, которые уплачивают с дохода 30%;

- по дивидендам применяется ставка 9%.

С помощью онлайн-калькулятора предприниматели получают сведения о месячной налоговой нагрузке. Некоторые сайты предлагают более детальные сведения, поэтому можно узнать не только размер НДФЛ, но и страховые взносы, которые нужно уплатить за всех работников организации. После такого расчета легко проводится сверка, которая позволяет убедиться, что информация в РСВ и 6-НДФЛ является одинаковой.

Программа БухСофт заполнила два листа Приложения 1 и два листа Приложения 2 к Разделу 1

Указала правильный код тарифа плательщика страховых взносов

В разделе три Код категории застрахованного лица указан правильно

Протестировали отчет встроенным в Бухсофт тестированием

Программа не нашла ошибок. Отчет РСВ за полугодие для организации из пострадавшей от коронавируса отрасли готов к отправке

Как сверить данные

Предприниматели самостоятельно занимаются сверкой, а также могут доверить данную процедуру бухгалтеру или стороннему аудитору. Процедура выполняется до передачи отчетности работникам ФНС, что позволяет убедиться в отсутствии расхождений.

Важно! При сдаче отчетности 6-НДФЛ необходимо сразу передавать расчет по страховым взносам, что упрощает процесс проверки для налоговых инспекторов.

Если выясняется, что начисленный доход меньше выплат и вознаграждений, перечисленных физлицам, то это представлено нарушением контрольных соотношений. Поэтому предприниматель не включил в налоговую базу по НДФЛ какие-либо выплаты физлицам. Такое несоответствие требует проведения специальной проверки для выявления причины ошибки.

Допускается не проводить контрольные соотношения, если компания выплачивала сотрудникам суточные. Но при таких условиях необходимо передавать налоговым инспекторам специальные пояснения. При этом расчет по взносам за 6 месяцев работы сдается до 30 июля, а отчет по 6-НДФЛ до 31 июля. Не всегда расхождения свидетельствуют о наличии ошибки, но они требуют пояснений от работодателей.

В апреле 2021 года началась проверка отчетов, полученных от бизнесменов за год работы. Формы подлежат сверке со стороны налоговых инспекторов. Поэтому в течение месяца предприниматели получают письма от представителей ФНС при обнаружении ошибок.

По стандартным контрольным соотношениям доходы, с которых удержан НДФЛ, должны быть меньше всех выплат, перечисленных работникам. Если же у организации имеются обособленные подразделения, то это правило не действует, так как не будут сходиться доходы. Поэтому представители ФНС сверяют строку 030 подраздела 1.1 раздела 1 РСВ со строкой 020 раздела 1 6-НДФЛ.

Проверка «математики» в 2-НДФЛ

Проверить «математику» (соответствие исчисленного налога налоговой базе и др.) в 2-НДФЛ можно с помощью программы Налогоплательщик ЮЛ.

При начале работы с программой необходимо будет заполнить данные по организации, далее выгрузить файл со справками 2-НДФЛ из программы 1С и загрузить в Налогоплательщик ЮЛ.

После запуска проверки ее результаты в Налогоплательщике ЮЛ могут выводиться в следующем виде:

Самое ценное в программе это то, что проверяется «математика». Например, сравнивается:

- сумма НДФЛ исчисленного в справке 2-НДФЛ с расчетным НДФЛ исчисленным;

- сумма НДФЛ перечисленного и удержанного (НДФЛ перечисленный не должен быть больше удержанного налога);

- сумма НДФЛ удержанного с расчетным НДФЛ удержанным.

Что делать при наличии расхождений

Если при самостоятельной проверке предприниматель обнаруживает неточности, то вместе с отчетами представителям ФНС передаются пояснения. Отсутствуют расхождения в случае, если работники получали исключительно зарплату, а другие вознаграждения отсутствовали. Не сойдутся показатели при наличии дополнительных выплат, с которых уплачивается НДФЛ, но не перечисляются страховые взносы.

При составлении пояснительной записки указывается точная и документально подтвержденная причина. Например, компании часто пользуются договором ГПХ при сотрудничестве с частными лицами. Выплаты по этому соглашению облагаются НДФЛ, но с них не уплачиваются страховые взносы.

Другим примером выступают выходные пособия, выплаты по уходу за ребенком или декретные. С них не уплачивается НДФЛ, поэтому они не указываются в 6-НДФЛ, но такие перечисления вносятся в РСВ.

Из-за таких выплат появляются расхождения, поэтому желательно сразу составить пояснительную записку, которая прикладывается к отчетам, передающимся работникам ФНС. Но суммарные показатели в 6-НДФЛ всегда должны быть больше или равны значениям из РСВ. Налоговые инспекторы уверены, что доходов, облагаемых НДФЛ, должно быть больше, чем сумм, с которых удерживаются только страховые взносы.

Справка! Если предприниматель самостоятельно не направляет пояснения, то они запрашиваются инспекторами после проведения сверки. Для этого бизнесмен получает официальное письмо по адресу прописки.

Он может получить такую информацию через личный кабинет на сайте ФНС. После этого даются пояснения в установленные сроки. При их отсутствии представители ФНС могут привлечь налогоплательщика к ответственности и доначислить налог.

О причинах расхождений можно узнать из видео:

Полезно также почитать: Дополнительные тарифы страховых взносов в ПФР

Нулевые тарифы для субъектов МСП из пострадавших от коронавируса отраслей

Проверьте заполнение Приложения 2:

- для каждого тарифа страховых взносов теперь заполняются: «Код тарифа плательщика», «Признак выплат» и строки 010-060;

- в строках 070 — 090 приложения 2 к разделу 1 отражается информация в целом по плательщику страховых взносов;

Изменилась формула для расчета сведений по строке 090:

Путевки для сотрудников

С путевками все в общем-то так же, как и с обучением. НДФЛ нет, если оплатили путевку за счет чистой прибыли (доходов от деятельности на упрощенке или ЕНВД) либо за счет средств ФСС России.

Также обязательно, чтобы путевка была не туристической и выдана в оздоровительное или санаторно-курортное учреждение, расположенное на территории России (в т. ч. в Республике Крым и г. Севастополе).

Не обойтись и без документального подтверждения целевого использования путевки.

А вот для страховых взносов все это не важно. Их надо начислить независимо от источника финансирования. Ну и остальные условия не играют роли. То есть взносами облагаются даже путевки за счет ФСС России (письма Минтруда России от 14.01.2016 № 17-3/В-8, ФСС России от 14.04.2015 № 02-09-11/06-5250).

Объяснить инспекторам такие расхождения поможет образец. Смотрите образец пояснений.

Контрольные соотношения для единого расчета по страховым взносам — это показатели и формулы, которые налоговики используют для проверки правильности заполнения РСВ. Показатели регулярно обновляются ФНС: в отчете за 1-й квартал 2021 года применяются свежие данные.

Для чего нужны контрольные соотношения

Контрольные соотношения к любой отчетной форме — это метод математической проверки данных, который отражает корректность введенных в отчет сведений путем сопоставления определенных показателей. Данные сопоставляются как внутри самой формы, так и с другими отчетами.

Налоговики формируют и дополняют таблицу сравнения показателей формы расчета по страховым взносам и рассылают ее в территориальные отделения, чтобы территориальные ИФНС проверяли корректность данных, указанных в документах плательщиков. Информация не держится в тайне: сами страхователи вправе использовать разработанные показатели для самопроверки перед сдачей расчета. Ранее ФНС России уже публиковала памятку для плательщиков страховых взносов, как рассчитать показатели по контрольным соотношениям РСВ, которую они вправе применять для самопроверки перед отправкой данных. Зачастую для проверки применяются специальные программы, так как отчетность заполняется и сдается в электронной форме.

Правила сдачи РСВ

Этот расчет работодатели сдают в ФНС по итогам года и ежеквартально. Новая отчетная форма утверждена приказом ФНС России №ММВ-7-11/470@ от 18.09.2019 в редакции приказа №ЕД-7-11/751@ от 15.10.2020. Ее страхователи будут впервые сдавать за 1-й квартал 2021 года. В ней содержится среднесписочная численность работников и учтены другие изменения, в связи с которыми контрольные соотношения расчета по страховым взносам в 2021 году изменились.

Отчитываются по страховым взносам не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. В 2021 году сроки сдачи этой формы выглядят так:

- за 1-й квартал — до 30.04.2021;

- за 6 месяцев — до 30.07.2021;

- за 9 месяцев — до 01.11.2021 (перенос с субботы 30.10.2021);

- за 2021 — до 31.01.2022 (перенос с воскресенья 30.01.2022).

Новые контрольные соотношения для проверки РСВ за 1-й квартал 2021 года

Федеральная налоговая служба России письмом от 19.02.2021 №БС-4-11/2124@ направила в территориальные органы первые контрольные соотношения по РСВ в 2021 году. Изменения потребовались в связи с утверждением новой формы расчета по страховым взносам приказом №ЕД-7-11/751@ от 15.10.2020. Контрольные соотношения применяются для проверки правильности составления отчетности при:

- приеме налоговым органом расчета по форме РСВ от плательщиков страховых взносов и камеральной проверке отчета;

- выгрузке в ПФР и приеме от ФНС России сведений в целях разнесения сведений из расчетов на индивидуальные лицевые счета застрахованных лиц.

Плательщики страховых взносов применяют контрольные соотношения для расчета по страховым взносам для самопроверки при составлении и сдаче отчетов.

В конце февраля Федеральная налоговая служба России направила в территориальные инспекции исправленные показатели отчета РСВ и контрольные соотношения ФНС для их проверки, но утвержденные ранее КС не упразднены, они продолжают действовать в полном объеме, их дополнили новыми значениями.

Специальные контрольные соотношения для МСП

Действующие контрольные соотношения РСВ утверждены с учетом стандартной ставки взносов на обязательное страхование для всех работодателей. Но весной 2020 года приняли Федеральный закон от 24.07.2007 №209-ФЗ , в соответствии с которым с 01.04.2020 года плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства, вправе платить страховые взносы по пониженной ставке 15%:

- на обязательное пенсионное страхование — 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0%;

- на обязательное медицинское страхование — 5%.

Этот порядок действует в 2021 году, и его учитывают новые контрольные соотношения в расчете по взносам. В них сохранены идентификаторы 1.84, 1.138 и 1.140 и 1.193–1.199 и 2.8–2.10. Они помогут проверить правильность заполнения РСВ в части выплат работникам и другим физическим лицам в размере свыше одного МРОТ, которые облагаются пониженными страховыми взносами.

Кодировка в КС

В показателях ФНС фигурируют коды тарифа и категорий застрахованных лиц, которые определяют, как проверить РСВ в 2021 году:

- Для пониженных страховых взносов с части выплат, превышающих 1 МРОТ, — 20.

- Для застрахованных физлиц — граждан РФ к части выплат от 1 МРОТ — МС.

- Для застрахованных в системе ОПС иностранцев и лиц без гражданства, которые временно проживают в России, и временно пребывающих в РФ иностранцев или лиц без гражданства, которым предоставлено временное убежище, — ВЖМС.

- Для иностранцев и лиц без гражданства, которые временно пребывают в РФ (исключение — высококвалифицированные специалисты), — ВПМС.

В контрольные соотношения по страховым взносам внесены дополнительные формулы:

- для кода тарифа плательщика;

- для кода категории застрахованного лица.

Данные РСВ корреспондируются со сведениями о плательщике в реестре МСП на начало каждого месяца. Все КС традиционно оформлены в виде таблицы, в которой содержится информация о самом КС, нарушении норм Налогового кодекса РФ и других законов.

Как пользоваться контрольными соотношениями

Данные для проверки представлены в виде объемной таблицы. В ней содержатся более 300 внутренних контрольных соотношений внутри расчета и два междокументных. В частности, контрольные соотношения 6-НДФЛ и расчета по страховым взносам. Первое из них звучит так — «обязательность предоставления расчета по страховым взносам в случае предоставления 6-НДФЛ». Это значит, что все работодатели, которые обязаны отчитываться по 6-НДФЛ, обязаны отчитаться и по страховым взносам. Даже если расчет получится нулевым.

Подробнее мы остановимся на ее небольшой части, междокументных соотношениях, чтобы понять, как ею пользоваться. Обратите внимание, что левая часть КС и правая часть КС в РСВ — это отдельные разделы:

- слева — данные о документе, коде ошибки и сути сопоставления данных;

- справа — о сути нарушения и действиях налоговиков при его выявлении.

| Документ | № | КС | Нарушение | Действия ФНС | |

|---|---|---|---|---|---|

| РСВ. 6-НДФЛ (в отношении головной организации) | 2.1 | Обязательно предоставить РСВ в случае сдачи 6-НДФЛ | Затребование отчетности | ||

| РСВ. 6-НДФЛ (для налогоплательщиков без обособок, не для ИП на патенте и ЕНВД) | 2.2 | Стр. 020 р. 1 6-НДФЛ – стр. 025 р. 1 6-НДФЛ >= стр. 050 гр. 1 подр. 1.1 р. 1 РСВ | Сумма начисленного дохода налогоплательщика меньше базы для начисления страховых взносов | Требование предоставить объяснение или внести исправления | |

| РСВ, информация ФСС России | 2.3–2.5 | Гр. 3–5 стр. 80 прилож. 2 р. 1 РСВ = сумме выделенных ФСС средств на возмещение расходов на страховые выплаты в 1–3 месяце отчетного периода | Сумма возмещенных расходов больше выделенной суммы | То же | |

Что означает первая строка в этой таблице, понять несложно, выше уже об этом шла речь. А вот вторая строка уже содержит реальный сравнительный показатель, и на ней мы остановимся подробнее. Итак, налоговики утверждают, что разность строки 20 раздела 1 и строки 25 раздела 1 в декларации 6-НДФЛ больше или равна данным, которые отражены в строке 50 группы 1 подраздела 1.1 расчета по страховым взносам. Что указано в этих полях форм:

- стр. 20 р. 1 — это сумма начисленного дохода;

- стр. 25 р. 1 — это начисленные дивиденды, которые входят в состав суммы дохода.

Очевидно, что, раз на сумму дивидендов не начисляются страховые взносы, ее вычитают, чтобы получить облагаемую базу по ним, которую и указывают в стр. 050 гр. 1 подр. 1.1 РСВ. Если данные не совпали, значит, плательщик допустил ошибку, и ему направят требование о предоставлении пояснений. Но это не единственный вариант. При выявлении расхождений в документе налоговики вправе сразу же составить акт о правонарушении по нормам статьи 100 Налогового кодекса РФ и привлечь плательщика к ответственности. Если ошибку обнаружит сам плательщик уже после сдачи расчета, он вправе подать уточненную форму.

Проверка по заработной плате

В 2021 году применяются обновленные контрольные соотношения, но ошибка 2.7 контрольных соотношений сохранилась. Это сведения о среднеотраслевой зарплате.

Рассмотрим КС для строки 015 формы РСВ. В этой строке страхователь указывает число физических лиц, которым исчислены страховые взносы, отражаемые в приложении №2 к разделу 1 расчета. В соответствии с контрольным соотношением, количество человек с начала года не бывает меньше аналогичного показателя за предыдущий период. Если строка 015 заполнена, то в соответствующей графе строки 020 значение облагаемых выплат физлицам больше нуля. Также установлено контрольное соотношение для проверки корректности отражения в расчете выплат иностранцам по строке 055. Оценка правдивости показателя зависит от того, производились ли такие выплаты в отчетном периоде. В частности, если выплаты иностранцам были, действует правило:

Графа 2 стр. 055 прил. 2 Р. 1 + графа 3 стр. 055 прил. 2 Р. 1 + графа 4 стр. 055 прил. 2 Р. 1 0, то (графа 2 стр. 060 прил. 2 Р. 1 + графа 3 стр. 060 прил. 2 Р. 1 + графа 4 стр. 060 прил. 2 Р. 1) ≥ (графа 2 стр. 050 прил. 2 Р. 1 + графа 3 стр. 050 прил. 2 Р. 1 + графа 4 стр. 050 прил. 2 Р. 1) × 1,8%.

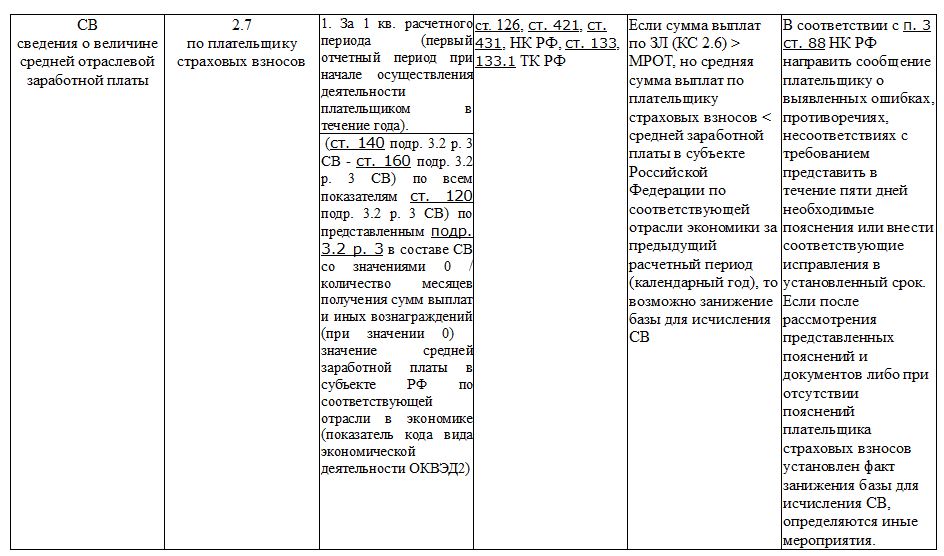

Для проверки строки 045 расчета РСВ, в которой указывают сумму расходов по авторским заказам, издательским лицензионным договорам и затраты, связанные с правами на интеллектуальную деятельность, применяется идентификатор КС 2.6 в РСВ — это сравнение уровня заработка, указанного в расчете, с величиной МРОТ и среднеотраслевой заработной платой. Выглядит это так:

Сведения о величине МРОТ

по застрахованному лицу

1. За 1-й квартал расчетного периода (первый отчетный период при начале деятельности).

Значение (стр. 140 подр. 3.2 р. 3 РСВ – стр. 160 подр. 3.2 р. 3 СВ) по каждому показателю стр. 120 подр. 3.2 р. 3 РСВ / количество месяцев получения сумм выплат и иных вознаграждений (при значении 0) МРОТ.

2. За последующие отчетные (расчетные) периоды.

Значение ((стр. 140 подр. 3.2 р. 3 СВоп – стр. 160 подр. 3.2 р. 3 СВоп) по каждому показателю стр. 120 подр. 3.2 р. 3 СВ + (стр. 140 подр. 3.2 р. 3 СВпоп – стр. 160 подр. 3.2 р. 3 СВпоп) по каждому показателю стр. 120 подр. 3.2 р. 3 СВ (с начала расчетного периода)) / количество месяцев получения сумм выплат и иных вознаграждений (при значении 0) с начала расчетного периода МРОТ

Если сумма выплат меньше МРОТ, то есть подозрение в занижении базы для исчисления СВ.

Требование об исправлении и предоставлении объяснений.

В случае подозрения на занижение базы — иные надзорные мероприятия.

Читайте также:

- Если ребенку исполнилось 18 лет в середине года как применить вычет по ндфл

- Ндфл с наследников правообладателей

- 2 ндфл для визы в испанию

- Пошлина за разъяснения о порядке исчисления ндфл

- Платежка по ндфл в 1с