Платежка по ндфл в 1с

Опубликовано: 20.04.2024

Пожалуй, почти в любой компании каждый месяц составляются десятки платежных поручений. Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Основные принципы составления налоговых платежек есть в Приложении 1 к Положению Банка России от 19.06.2012 № 383-П и в Приложении 2 к Приказу Минфина России от 12.11.2013 № 107н (ред. от 14.09.2020).

С 1 января 2021 года ФНС перешла на систему казначейского обслуживания платежей в бюджеты. Из-за этого изменились реквизиты для полей 13, 14, 15 и 17 платежного поручения. Теперь в них будут указываться данные казначейского счета и уточненные данные банка получателя. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога. Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2020 год».

Поля платежного поручения

Платежное поручение имеет специальные поля. Каждое отдельное поле со своим уникальным номером.

Формируйте квитанции на оплату налогов прямо в Контур.Экстерне! Дарим вам 3 месяца!

Попробовать

Характеристика основных значимых полей

В 2021 году ряд изменений произойдет и в порядке заполнения полей платежных поручений. Новые правила утвердил Минфин Приказом от 14.09.2020 № 199Н. Часть из них действует уже с 1 января, а часть только с 1 октября 2021 года.

Поле № 5 расскажет о виде платежа: «срочно», «почтой», «телеграфом». Заполните его в порядке, установленном банком. Если такого порядка нет, оставьте поле пустым.

В полях № 8-11 укажите свои данные: наименование организации или ФИО физлица, номер счета, наименование и место нахождения банка, БИК и номер счета.

Поле № 16. Важное поле, которое включает наименование получателя. Перечисляя налог, нужно указать название ИФНС и краткое наименование органа Федерального казначейства. Поля № 12, 13, 14 и 17 служат для указания реквизитов получателя. Обратите внимание, что с 1 января 2021 года реквизиты поменялись. Как их узнать — расскажем ниже.

Поле № 18. Это код вида операции. Делая налоговый платеж, следует использовать код «01».

Поле № 21. Очень важно знать очередность платежа по налогам в платежном поручении. Именно в этом поле и указывается эта информация (ст. 855 ГК РФ). Для всех налогов установлена пятая очередность.

Поле № 22. Здесь отмечают код УИП. Чаще всего он равен «0». Если ФНС отметила УИП в налоговом требовании, тогда его нужно прописать в платежке.

Поле № 24. Тут впишите сведения о платеже для его идентификации: название налога, период и основание уплаты. Например, «⅓ НДС за 1 квартал 2021 года».

Поле № 101. В этом поле фиксируется статус плательщика. Для уплаты налогов от организаций этот статус «01», для ИП — «09». Только для НДФЛ в обоих случаях он равен «02», так как в данном случае плательщик является налоговым агентом. Обратите внимание, с 1 октября 2021 года код «09» утратит силу, вместо него ИП будут указывать код «13».

Поле № 104. Именно в этом месте нужно записать КБК. Очень важно не ошибиться в цифрах, ведь неточность в КБК может привести к тому, что платеж зависнет или будет отнесен на другой вид платежа.

Поле № 105 содержит код ОКТМО.

Поле № 106 расскажет банку об основании платежа (п. 7 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Сейчас мы указываем в нем код «ТП» для текущих платежей, «ТР» для платежей по требованиям, «АП» — по акту налоговой проверки и т.д. С 1 октября 2021 года вместо кодов «ТР», «АП», «ПР» и «АР» надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное.

Поле № 107. В нем отмечается период, за который платится тот или иной налог.

Поле № 108. Заполняется при уплате задолженности или выставленного штрафа по налогу согласно требованию. В нем указывается номер документа основания, если такого документа нет — просто ставится «0». Несмотря на то, что код «ТР» и другие отменят, в этом поле они продолжат фигурировать. Например, для платежа по требованию об уплате налога № 123 поле будет заполнено так «ТР0000000000123».

Поле № 109. Если уплата налога происходит на основании декларации, следует указать дату ее подписания (п. 10 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Если дата отсутствует, ставится ноль.

Поле № 110 не заполняется.

Где взять реквизиты для платежных поручений в 2021 году

В связи с переходом на казначейскую систему обслуживания счетов реквизиты платежных поручений изменились. Новые реквизиты действуют с 1 января 2021 года. Чтобы облегчить переход и избежать большого количества невыясненных платежей, ФНС разрешила пользоваться старыми реквизитами до 30 апреля. Но мы рекомендуем не откладывать и сразу пользоваться новыми указаниями, так как многие банки уже не принимают платежки, заполненные старыми данными.

Для каждого региона свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Например, Москва указывает следующие данные:

- Поле 13 «Наименование банка получателя» — ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва;

- Поле 14 «БИК банка получателя» — 004525988;

- Поле 15 «Номер счета банка получателя» — 40102810545370000003;

- Поле 17 «Номер казначейского счета» — 03100643000000017300.

Как узнать индекс документа для уплаты налога

Такой индекс ФНС может написать в требовании на уплату налога для юридических лиц. А для физических лиц индекс документа присутствует в квитанции (уведомлении) о начисленных налогах. Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

Если вы перечисляете текущий платеж, недоимку не по требованию инспекции или в требовании просто не указан УИН, поле 22 оставьте пустым.

Вы можете посмотреть, как грамотно составить платежное поручение на примере. В образце приведена платежка на перечисление НДФЛ за март 2021 года. Сумма НДФЛ составляет 17 144 рубля. Составитель документа и налоговый агент — ООО «Белый мишка».

В 2021 году платежные поручения на перечисление налогов и взносов нужно заполнять по-новому. Так, изменение порядка заполнения полей 15 и 17 связано с переходом в 2021 году на новое казначейское обслуживание и систему казначейских платежей. Есть и другие новшества. Изменения вводятся в несколько этапов - не пропустите начало каждого. Об этом вы узнаете из нашей статьи.

Поля 15 и 17

С 1 января 2021 года при заполнении реквизитов получателя нужно учесть изменения в двух полях. Новшества связаны с переходом на новое казначейское обслуживание и систему казначейских платежей.

- Поле 17: меняется номер счета территориального органа Федерального казначейства (ТОФК);

- Поле 15: начиная с января 2021 года, в нем нужно указывать номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). В 2020 году и ранее при уплате налогов и взносов это поле не заполняли.

Для каждого региона указаны БИК и наименование банка-получателя (поля 14 и 13). Для каждого банка-получателя - соответствующий ему новый и устаревший (закрываемый) счет ТОФК (поле 17), а также номер счета банка получателя средств (поле 15).

В январе, феврале, марте и апреле 2021 года в поле 17 платежки допустимо поставить как новый, так и устаревший счет ТОФК. Начиная с 1 мая - только новый.

Воспользуемся предложенной таблицей и выберем из нее (в качестве примера) необходимые данные для заполнения платежного получения по налоговой инспекции, имеющей счет, относящийся к Управлению Федерального казначейства по Астраханской области.

Поле 13 – Банк получателя: ОТДЕЛЕНИЕ АСТРАХАНЬ БАНКА РОССИИ//УФК по Астраханской области г. Астрахань

Поле 14 – БИК: 011203901

Поле 15 – Счет № (номер банковского счета, входящего в состав единого казначейского счета): 40102810445370000017

Поле 17 - номер нового счета получателя (номер казначейского счета): 03100643000000012500, номер прежнего (закрываемого) счета ТОФК: 40101810400000010009.

Выбирайте данные, которые нужны вам для заполнения этих полей в платежных поручениях.

Адрес плательщика-физлица

С 1 января 2021 года предусмотрено изменение для плательщиков-физлиц, не являющихся ИП. Приказом Минфина от 14 сентября 2020 г. № 199н обновлены правила, утвержденные приказом Минфина от 12 ноября 2013 № 107н.

Ранее, чтобы проверяющие могли определить, от кого пришел платеж, физлицо должно было указать свой ИНН. Вместо ИНН можно было заполнить поле 108 «Номер документа, который является основанием платежа», или в поле 22 «Код» внести УИН (при отсутствии УИН допускалось указание адреса проживания или пребывания).

Теперь при отсутствии ИНН и УИН можно указать серию и номер паспорта или СНИЛС.

Новые КБК для НДФЛ-15%

С 1 января 2021 года для НДФЛ, рассчитываемого по прогрессивной шкале, введены новые КБК.

Приказом от 12 октября 2020 № 236н Минфин добавил в перечень КБК новые коды для перечисления НДФЛ с доходов, превышающих 5 млн. руб. в год:

- для налога: 182 1 01 02080 01 1000 110

- для пеней: 182 1 01 02080 01 2100 110

- для штрафов: 182 1 01 02080 01 3000 110.

Удержания из зарплаты работника

С 17 июля 2021 года начнет действовать правило заполнения платежного поручения, когда работодатель вычитает из зарплаты работника деньги в счет погашения задолженности перед бюджетом и переводит удержанную сумму в бюджет.

В платежном получении в поле «ИНН плательщика» нужно указывать не ИНН компании, а ИНН работника. Это изменение тоже предусмотрено приказом Минфина от 14 сентября 2020 г. № 199н.

Погашение задолженности по прошлым периодам – поля 106, 108, 109

С 1 октября 2021 года вводятся изменения в порядок указания информации при погашении задолженности по истекшим периодам (тоже приказ Минфина от 14 сентября 2020 г. № 199н).

До 1 октября 2021 года в поле 106 «Основание платежа» платежного поручения можно указывать одно из следующих значений:

- «ТР» - погашение задолженности по требованию налогового органа об уплате налогов (сборов, страховых взносов);

- «ПР» - погашение задолженности, приостановленной к взысканию;

- «АП» - погашение задолженности по акту проверки;

- «АР» - погашение задолженности по исполнительному документу;

- «ЗД» - добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа об уплате налогов (сборов, страховых взносов).

Согласно изменениям, значения «ТР», «ПР», «АП» и «АР» в поле 106 больше указывать не нужно. Остается единое для всех перечисленных случаев значение, которое нужно проставлять в поле 106 - «ЗД».

А коды «ТР», «ПР», «АП» и «АР» переходят в поле 108 «Номер документа».

Например, если деньги перечисляются на основании требования налогового органа об уплате налога (сбора, страховых взносов), в поле 108 пишут сначала ТР и далее без пробела номер требования на 13 знакомест. Если это исполнительный документ (исполнительное производство), то в поле 108 в аналогичном порядке пишут АР и номер документа и т. д.

В поле 109 «Дата документа основания платежа» нужно будет указывать даты документов, на основании которых перечисляются деньги (требование, решение и т. д.).

Статус плательщика - физлица

С 1 октября 2021 года также вводятся новшества при заполнении платежных получений для физлиц, которые уплачивают налоги, сборы, страховые и иные платежи, администрируемые налоговыми органами. Это поле 101 – статус плательщика.

До 1 октября 2021 года при заполнении поля 101 физлицами допускаются такие значения:

- «09» - ИП;

- «10» - нотариус, занимающийся частной практикой;

- «11» - адвокат, учредивший адвокатский кабинет;

- «12» - глава крестьянского (фермерского) хозяйства;

- «13» - «обычное» физическое лицо.

Начиная с октября 2021 года, остается только значение «13», единое для всех физлиц. Это также предусмотрено приказом Минфина № 199н.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Факт уплаты налога оформляется документом « Платежное поручение исходящее » с видом операции «Перечисление налога». При этом ключевое значение имеет ведомость на выплату, ссылка на которую указывается в платежке. Именно порядок отражения информации в ведомости позволяет правильно оформить ту или иную хозяйственную ситуацию.

В данном материале будут приведены примеры заполнения ведомости с различными видами выплаты дохода.

1. Ведомость на выплату НДФЛ при очередной выплате

Ведомость на выплату НДФЛ при очередной выплате зарплаты оформляется документом «Зарплата к выплате организаций» с видом выплаты «Очередная выплата» и может быть заполнена автоматически по кнопке «Заполнить» - «По характеру выплаты» (Рис. 1).

Ведомость оформляется после начисления зарплаты по итогам работы за месяц документом « Начисление зарплаты работникам организаций ».

1 Зарплата к выплате организаций: Новый х Действия Щ г Перейти-" width="772" height="847" />

Рисунок 1 – документ «Зарплата к выплате организаций» с видом выплаты «Очередная выплата»

Непосредственно перечисление налога оформляется документом «Платежное поручение исходящее» с видом операции «Перечисление налога» (Рис. 2). Автоматическое формирование пакета платежных поручений осуществляется с помощью обработки «Формирование платежных документов по взносам в фонды», при нажатии кнопки «Перейти» командной панели документа «Зарплата к выплате организаций». С помощью кнопок «Создать» и «Провести» можно сформировать и провести платежные документы по отмеченным платежам. Для корректного автоматического формирования платежных документов, необходимо предварительно заполнить регистр сведений «Параметры платежных документов по взносам в фонды». Подробнее описано в статье «Подготовка информационной базы для автоматического формирования платежных документов в фонды».

Рисунок 2 – документ «Платежное поручение исходящее» с видом операции «Перечисление налога»

2. Ведомость на выплату НДФЛ по дивидендам

Ведомость на выплату НДФЛ по дивидендам оформляется документом «Зарплата к выплате организаций» с видом выплаты «Дивиденды» и может быть заполнена автоматически по кнопке «Заполнить» - «По характеру выплаты» (Рис. 3).

Ведомость оформляется после начисления дивидендов документом «Начисление дивидендов организаций». Пример оформления документа приведен в подразделе «Ставки налога» справочника «Труд и заработная плата».

Рисунок 3 – документ «Зарплата к выплате организаций» с видом выплаты «Дивиденды»

Непосредственно перечисление налога оформляется документом «Платежное поручение исходящее» с видом операции «Перечисление налога» (см. п. 1).

3. Ведомость по зачету предоплаты по НДФЛ (авансового платежа)

Предоплата по НДФЛ оформляется документом «Платежное поручение исходящее» с видом операции «Перечисления налога» с незаполненным полем «Ведомость».

После начисления зарплаты документом «Начисление зарплаты работникам организаций» за месяц, в котором была оформлена предоплата по НДФЛ, для зачета суммы авансового платежа оформляется документ «Зарплата к выплате организаций» с видом выплаты « Закрытие периода ». Закладка «НДФЛ» в документе заполняется по характеру выплаты (кнопка «Заполнить по характеру выплаты») (Рис. 4).

Рисунок 4 – документ «Зарплата к выплате организаций» с видом выплаты «Закрытие периода»

Остальная часть НДФЛ, которая подлежит оплате, оформляется как очередная выплата (см. п. 1). Примеры заполнения документов приведены в статье « Методика отражения авансовой оплаты НДФЛ ».

4. Ведомость на выплату НДФЛ контрагентам

Ведомость на выплату НДФЛ контрагентам оформляется с помощью документа «Зарплата к выплате организаций» с видом выплаты «НДФЛ контрагентам».

Ведомость оформляется после начисления НДФЛ контрагентам документом « Отражение взаиморасчетов с контрагентами в 1-ДФ » (Рис. 5).

Рисунок 5 – документ «Отражение взаиморасчетов с контрагентами в 1-ДФ»

Ведомость (документ «Зарплата к выплате организаций» с видом выплаты «НДФЛ контрагентам») может быть оформлена вводом на основании документа «Отражение взаиморасчетов с контрагентами в 1-ДФ» (Рис. 6).

Рисунок 6 – документ «Зарплата к выплате организаций» с видом выплаты «НДФЛ контрагентам»

Подробнее о порядке создания указанных документов также описано в статье «Последовательность ввода информации для заполнения отчета по форме № 1ДФ».

Непосредственно перечисление налога оформляется документом «Платежное поручение исходящее» с видом операции «Перечисление налога» (см. п. 1).

5. Ведомость на выплату НДФЛ при погашении долгов

Если НДФЛ с доходов сотрудников за предыдущие периоды не был перечислен, а начисление произведено (оформлены документы «Начисление зарплаты работникам организаций» и/или «Начисление дивидендов организаций»), то ведомость на выплату НДФЛ за предыдущие периоды оформляется документом «Зарплата к выплате организаций» с видом выплаты «Погашение долгов» или «Очередная выплата с погашением долгов».

| Обратить внимание. Виды выплат «Погашение долгов» и «Очередная выплата с погашением долгов» не предусматривают заполнение данными по контрагентам и невыплаченному налогу по ним. Данные виды выплат являются «зарплатными». |

При оформлении документа «Зарплата к выплате организаций» по указанным видам выплат, который заполняется по кнопке «Заполнить» - «По характеру выплаты», будут заполнены данные по всем периодам невыплат или только по тем, которые будут указы при заполнении документа по характеру выплаты с помощью настройки заполнения (Рис. 7).

Рисунок 7 – документ «Зарплата к выплате организаций» с видом выплаты «Погашение долгов»

| Обратить внимание. Возможность указать дополнительные параметры для заполнения документа «Зарплата к выплате организаций» предусмотрена только, если в настройках пользователя не установлен флаг «Быстрое заполнение «Зарплата к выплате организаций»». |

Непосредственно перечисление налога оформляется документом «Платежное поручение исходящее» с видом операции «Перечисление налога» (см. п. 1).

6. Ведомость на выплату НДФЛ без выплаты зарплаты

Ведомость на выплату НДФЛ без выплаты зарплаты оформляется документом «Зарплата к выплате организаций» с видом выплаты «Перечисление НДФЛ (без выплаты зарплаты)».

Ведомость оформляется после начисления НДФЛ (оформлены документы «Начисление зарплаты работникам организаций» и/или «Начисление дивидендов организаций») и может быть заполнена с помощью кнопки «Заполнить» - «По характеру выплаты». Если нужно перечислить меньшую/большую сумму нежели начислено, то документ корректируется вручную (Рис. 8). Подробнее описано в статье « Методика отражения факта переплаты НДФЛ ».

![Зарплата к выплате организаций: Проведен _ П X Действия Щ ] -?]](https://stimul.kiev.ua/img/materialy_primery-uplaty-ndfl-v-1s-8/image015.jpg)

Рисунок 8 – документ «Зарплата к выплате организаций» с видом выплаты «Перечисление НДФЛ (без выплаты зарплаты)»

Непосредственно перечисление налога оформляется документом «Платежное поручение исходящее» с видом операции «Перечисление налога» (см. п. 1).

7. Ведомость на выплату НДФЛ по межрасчетным выплатам (аванс, отпуск, больничные и т.д.)

Ведомость на выплату НДФЛ по межрасчетным выплатам оформляется с помощью документа «Зарплата к выплате организаций» по предопределенным видам выплат: «Аванс» и «Аванс по предварительному расчету», «Больничные», «Выплата отпуска»; а также созданным (например, «Декретные»).

Ведомость оформляется после начисления доходов соответствующими документами и может быть заполнена автоматически по кнопке «Заполнить» - «По характеру выплаты». Для расчета НДФЛ в документе «Зарплата к выплате организаций» нужно нажать на кнопку «Рассчитать налоги».

Показаны примеры заполнения ведомостей по выплате:

- авансов – в статьях « Методика отражения авансовой выплаты за отработанное время » и « Методология выплаты авансов заработной платы фиксированными суммами »;

- декретных - в подразделе «Расчет, выплата, учет и налогообложение декретных» справочника «Труд и заработная плата».

Пожалуй, почти в любой компании каждый месяц составляются десятки платежных поручений. Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Основные принципы составления налоговых платежек есть в Приложении 1 к Положению Банка России от 19.06.2012 № 383-П и в Приложении 2 к Приказу Минфина России от 12.11.2013 № 107н (ред. от 14.09.2020).

С 1 января 2021 года ФНС перешла на систему казначейского обслуживания платежей в бюджеты. Из-за этого изменились реквизиты для полей 13, 14, 15 и 17 платежного поручения. Теперь в них будут указываться данные казначейского счета и уточненные данные банка получателя. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога. Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2020 год».

Поля платежного поручения

Платежное поручение имеет специальные поля. Каждое отдельное поле со своим уникальным номером.

Формируйте квитанции на оплату налогов прямо в Контур.Экстерне! Дарим вам 3 месяца!

Попробовать

Характеристика основных значимых полей

В 2021 году ряд изменений произойдет и в порядке заполнения полей платежных поручений. Новые правила утвердил Минфин Приказом от 14.09.2020 № 199Н. Часть из них действует уже с 1 января, а часть только с 1 октября 2021 года.

Поле № 5 расскажет о виде платежа: «срочно», «почтой», «телеграфом». Заполните его в порядке, установленном банком. Если такого порядка нет, оставьте поле пустым.

В полях № 8-11 укажите свои данные: наименование организации или ФИО физлица, номер счета, наименование и место нахождения банка, БИК и номер счета.

Поле № 16. Важное поле, которое включает наименование получателя. Перечисляя налог, нужно указать название ИФНС и краткое наименование органа Федерального казначейства. Поля № 12, 13, 14 и 17 служат для указания реквизитов получателя. Обратите внимание, что с 1 января 2021 года реквизиты поменялись. Как их узнать — расскажем ниже.

Поле № 18. Это код вида операции. Делая налоговый платеж, следует использовать код «01».

Поле № 21. Очень важно знать очередность платежа по налогам в платежном поручении. Именно в этом поле и указывается эта информация (ст. 855 ГК РФ). Для всех налогов установлена пятая очередность.

Поле № 22. Здесь отмечают код УИП. Чаще всего он равен «0». Если ФНС отметила УИП в налоговом требовании, тогда его нужно прописать в платежке.

Поле № 24. Тут впишите сведения о платеже для его идентификации: название налога, период и основание уплаты. Например, «⅓ НДС за 1 квартал 2021 года».

Поле № 101. В этом поле фиксируется статус плательщика. Для уплаты налогов от организаций этот статус «01», для ИП — «09». Только для НДФЛ в обоих случаях он равен «02», так как в данном случае плательщик является налоговым агентом. Обратите внимание, с 1 октября 2021 года код «09» утратит силу, вместо него ИП будут указывать код «13».

Поле № 104. Именно в этом месте нужно записать КБК. Очень важно не ошибиться в цифрах, ведь неточность в КБК может привести к тому, что платеж зависнет или будет отнесен на другой вид платежа.

Поле № 105 содержит код ОКТМО.

Поле № 106 расскажет банку об основании платежа (п. 7 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Сейчас мы указываем в нем код «ТП» для текущих платежей, «ТР» для платежей по требованиям, «АП» — по акту налоговой проверки и т.д. С 1 октября 2021 года вместо кодов «ТР», «АП», «ПР» и «АР» надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное.

Поле № 107. В нем отмечается период, за который платится тот или иной налог.

Поле № 108. Заполняется при уплате задолженности или выставленного штрафа по налогу согласно требованию. В нем указывается номер документа основания, если такого документа нет — просто ставится «0». Несмотря на то, что код «ТР» и другие отменят, в этом поле они продолжат фигурировать. Например, для платежа по требованию об уплате налога № 123 поле будет заполнено так «ТР0000000000123».

Поле № 109. Если уплата налога происходит на основании декларации, следует указать дату ее подписания (п. 10 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Если дата отсутствует, ставится ноль.

Поле № 110 не заполняется.

Где взять реквизиты для платежных поручений в 2021 году

В связи с переходом на казначейскую систему обслуживания счетов реквизиты платежных поручений изменились. Новые реквизиты действуют с 1 января 2021 года. Чтобы облегчить переход и избежать большого количества невыясненных платежей, ФНС разрешила пользоваться старыми реквизитами до 30 апреля. Но мы рекомендуем не откладывать и сразу пользоваться новыми указаниями, так как многие банки уже не принимают платежки, заполненные старыми данными.

Для каждого региона свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Например, Москва указывает следующие данные:

- Поле 13 «Наименование банка получателя» — ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва;

- Поле 14 «БИК банка получателя» — 004525988;

- Поле 15 «Номер счета банка получателя» — 40102810545370000003;

- Поле 17 «Номер казначейского счета» — 03100643000000017300.

Как узнать индекс документа для уплаты налога

Такой индекс ФНС может написать в требовании на уплату налога для юридических лиц. А для физических лиц индекс документа присутствует в квитанции (уведомлении) о начисленных налогах. Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

Если вы перечисляете текущий платеж, недоимку не по требованию инспекции или в требовании просто не указан УИН, поле 22 оставьте пустым.

Вы можете посмотреть, как грамотно составить платежное поручение на примере. В образце приведена платежка на перечисление НДФЛ за март 2021 года. Сумма НДФЛ составляет 17 144 рубля. Составитель документа и налоговый агент — ООО «Белый мишка».

Автоматическое создание платёжных поручений на уплату налогов и взносов в 1С Бухгалтерия 8.3 – это не вымысел, это реальность. Ушли те времена, когда надо было долго и нудно настраивать платёжки. Постоянно следить за тем, чтобы в платёжке были правильно указаны КБК и платёжные реквизиты.

Новые технологии позволили автоматизировать процесс создания платёжек на уплату налогов и взносов. Очень многие пользователи этим активно пользуются. Но есть и такие, кто по старинке продолжает копировать ранее оформленные платёжки, затем вручную заполняет их актуальными данными. Это не всегда удобно и чревато ошибками.

Платёжные поручения в программе 1С Бухгалтерия 8.3 можно создать тремя способами.

- Вручную.

- Автоматически из списка задач.

- Автоматически из журнала «Платёжные поручения».

О механизме автоматического формирования платёжек в 1С 8.3

Для автоматического формирования платёжных поручений в 1С Бухгалтерия 8.3 почти ничего настраивать не надо. Надо лишь понимать, как происходит формирование платёжек.

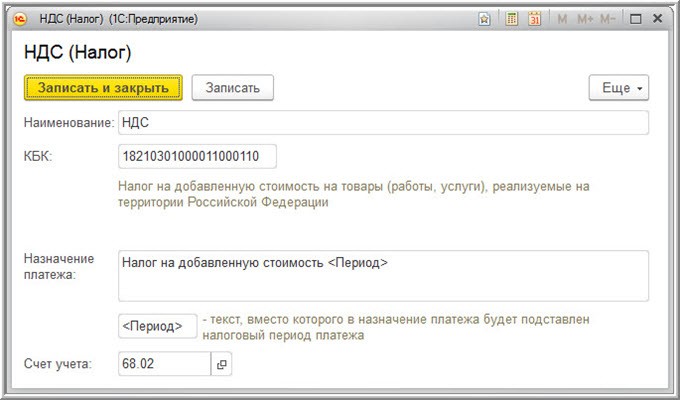

Начнём со справочника «Налоги и взносы»: «Справочники > Банк и касса > Налоги и взносы». Если открыть его в чистой информационной базе, в которой не создано ещё ни одной организации, то в нём отобразятся только два налога.

Первая мысль, которая приходит в голову – это воспользоваться кнопкой «Создать» и описать в нём все необходимые налоги и взносы. Лучше этого не делать. По мере необходимости нужные налоги будут автоматически актуализироваться в этом справочнике.

Что значит по мере необходимости? Вы, наверное, замечали, что при открытии чистой базы программа сначала предлагает подключиться к серверам 1С, чтобы получить последнее обновление. Только после этого программа предлагает описать организации.

При создании новой организации или индивидуального предпринимателя программа автоматически формирует учётную политику, а также налоги и взносы, которые она должна уплачивать. Делается это на основании указанной при создании организации системы налогообложения.

Для примера создадим организацию ООО «ОСН», то есть с общей системой налогообложения. На данном этапе в карточке организации достаточно указать наименование организации. Остальные реквизиты нас пока не интересуют. А теперь снова откроем справочник «Налоги и взносы».

Как видно в нём автоматически актуализировались налоги, которые в обязательном порядке уплачивают все налогоплательщики, применяющие ОСН.

Как же быть, если кроме указанных налогов организация обязана уплачивать и другие налоги? Выше было отмечено, что вручную их лучше не создавать. Всё просто. Предположим, что наша организация совмещает ОСН с ЕНВД и платит Торговый сбор. Открываем форму «Главное > Настройки > Налоги и взносы» и устанавливаем соответствующие флаги.

После этого в справочнике «Налоги и взносы» актуализируются ещё два налога: ЕНВД и Торговый сбор.

Если требуется подключить ещё какие-то налоги, то в форме «Настройки налогов и отчётов» надо кликнуть по ссылке «Все налоги и отчёты (ещё 14)». Раскроется перечень дополнительных налогов. Этот же перечень можно открыть, кликнув по ссылке «Настройка списка налогов и отчётов» в форме «Главное > Задачи > Список задач».

Вы, наверное, обратили внимание на то, что в справочнике «Налоги и взносы» каждый элемент автоматически создаётся с заполненным КБК, счётом учёта и шаблоном для назначения платежа.

Чтобы быть уверенным в том, что для того или иного налога установлен правильный КБК, достаточно вовремя обновлять программу. А для этого пользователи профессиональных версий программ 1С Предприятие обязаны систематически оформлять подписку на 1С ИТС ТЕХНО или на 1С ИТС ПРОФ.

Кроме данных о налоге платёжное поручение должно содержать так называемые платёжные реквизиты. Это банковские реквизиты администраторов соответствующих налогов.

Для тех пользователей, у которых оформлена подписка на 1С ИТС ПРОФ всё достаточно просто. В рамках этой подписки без дополнительной оплаты им предоставляется сервис 1С Контрагент. Пользователи базовых версий могут приобрести этот сервис за дополнительную плату здесь https://btr-k.ru/1s-its-servisy/1s-kontragent/.

Считаем, что у нас есть сервис 1С Контрагент. Тогда в карточке реквизитов организации, в соответствующих полях указываем код контролирующего органа и нажимаем на кнопку «Заполнить реквизиты по коду». В результате сервис 1С Контрагент автоматически заполнит платёжные реквизиты контролирующих органов.

Об их заполнении свидетельствуют появления ссылок против надписей «Платёжные реквизиты». Чтобы убедиться в том, что реквизиты для платёжного поручения сформированы верно, кликнем, например, по ссылке «Управление Федерального казначейства …» и проверим так ли это.

Теперь всё готово для оформления платёжных поручений. Рассмотрим автоматические способы формирования платёжек в 1С.

Создание платёжных поручений в 1С Бухгалтерия 8.3 из списка задач

Открываем форму «Главное > Задачи > Список задач». В ней система напоминает пользователю о сроках уплаты налогов, взносов и о сроках подачи регламентированных отчётов. Но это не просто список напоминаний. Здесь же можно создать платёжные поручения на уплату налогов и взносов, а также сформировать регламентированные отчёты.

Нас интересуют платежи. Обратим внимание на то, что «Страховые взносы, уплата за февраль» по какой-то причине были просрочены. Кликнем по этой ссылке. Откроется форма «Страховые взносы, уплата за февраль 2017 г.».

В этой форме, в разделе «Расчёт суммы» отображены все страховые суммы, которые организация ООО «Расходы на оплату труда» должна была бы оплатить за февраль. Наличие этого раздела свидетельствует о том, что зарплата и страховые взносы за февраль, были начислены. Однако страховые взносы пока не оплачены.

Для того, чтобы минимизировать нарастание пени за несвоевременную уплату можно «Запросить сверку с ФНС». Это удовольствие могут позволить себе те пользователи, у которых подключен сервис 1С-Отчётность.

Для создания платёжек в 1С на уплату страховых взносов нажимаем на кнопку «Оплатить». В результате данная форма примет вид.

Теперь раздел «Уплата» содержит ссылки на автоматически созданные платёжные поручения в журнале «Платёжные поручения». Остаётся их проверить и отослать в банк на исполнение.

Кстати, если бы зарплата не была бы начислена, то на месте раздела «Расчёт суммы» отобразилась бы кнопка «Начислить зарплату и взносы».

Разумеется, для начисления зарплаты и страховых взносов нет необходимости обращаться в раздел главного меню «Зарплата и кадры». Это можно сделать, нажав на кнопку «Начислить зарплату и взносы» в форме «Страховые взносы, уплата за апрель 2017 г.».

Вернёмся к списку задач для организации ООО «Оптовая торговля» и кликнем по ссылке «УСН, авансовый платёж за 1-й квартал 2017 года».

В этой форме наглядно отображён расчёт авансового платежа. Кликаем по ссылке «Платёжное поручение 6 от 10.04.2017». Откроется форма платёжки, проверяем её и проводим.

Таким образом создаём платёжки по всем налогам и взносам, которые организация обязана уплачивать.

Создание платёжек в 1С 8.3 в журнале платёжных поручений

Откроем журнал платёжек: «Главное > Банк > Платёжные поручения».

В шапке журнала нажимаем а кнопку «Оплатить > Начисленные налоги и взносы». Откроется вспомогательная форма «Начисленные налоги и взносы».

В её табличной части перечислены все начисленные налоги и взносы, которые организация обязана уплатить. Важно иметь ввиду, что здесь отображаются только те налоги и взносы, которые были начислены в программе. Об этом же напоминаем надпись, расположенная сразу под наименованием формы: «В списке приведены только начисленные налоги и взносы. Для оплаты других налогов и взносов перейдите в список задач».

Нажатие на кнопку «Создать платёжные документы» приведёт к созданию платёжек по отмеченным в табличной части налогам и взносам.

Заключение

Возможно, что кто-то спросит, а какой способ создания платёжек для уплаты налогов и взносов лучше использовать в программе 1С Бухгалтерия 8.3. Однозначный ответ дать невозможно: оба способа хороши. Правда, в конкретной ситуации следует на выбор способа могут повлиять следующие особенности.

- Формирование платёжек в 1С из списка задач. Этот способ очень хорош в тех случаях, когда пользователь не помнит даты уплаты налогов и взносов. При использовании этого способа каждый клик создаёт платёжные поручения на отдельный вид налога или группу налогов. В рассмотренном выше примере это группа платёжек на уплату страховых взносов. В остальных случаях все по отдельности: Налог на прибыль, НДС, налог на имущество и т.д.

- Формирование платёжек в 1С из журнала платёжных поручений. При использовании этого способа система не контролирует сроки уплаты налогов и взносов. Зато она позволяет создать платёжные поручения сразу на все начисленные налоги и взносы.

Понравилась статья? Поделитесь с друзьями. Напишите отзыв.

Дата: 14 апреля 2017 г. Рейтинг:Читайте также: