Расхождение между среднесписочной численностью и справками 2 ндфл

Опубликовано: 29.04.2024

2021 год ознаменовался для бухгалтера отменой отчета о среднесписочной численности сотрудников, который подавался предприятиями и индивидуальными предпринимателями в ФНС до 20 января года, следующего за отчетным. Приказ ФНС России от 15.10.2020 г. № ЕД-7-11/751@ отменил необходимость предоставлять сведения в отчетности за 2021 год. Теперь информация о среднесписочной численности должна включаться в состав ЕРСВ – отчета по страховым взносам.

Напомним, что данные о среднесписочной численности работников требуются ФНС, чтобы обосновать правомерность применения юридическим лицом того или иного налогового режима (так, количество сотрудников предприятия на упрощенке не должно превышать 100 человек). Также налогоплательщики в статусе малого предприятия могут выбирать форму предоставления отчетности: в бумажном или электронном виде.

Отчитаться за 2020 год юридические лица должны уже по новой форме не позднее 1 февраля 2021 года. Далее сроки предоставления отчета по страховым взносам таковы:

- За 1 квартал 2021 года – до 30 апреля 2021 года;

- За полугодие 2021 года – до 30 июля 2021 года;

- За 9 месяцев 2021 года – до 1 ноября 2021 года;

- За 12 месяцев – до 31 января 2022 года.

Проставлять показатель среднесписочной численности необходимо на первом листе расчета по страховым взносам в новом поле. Организации или ИП, опоздавшие или не предоставившие сведения, будут оштрафованы в размере 5% от суммы взносов за каждый просроченный месяц. При этом размер взыскания не может быть выше 30% общей суммы взносов к уплате.

Как посчитать среднесписочную численность сотрудников

Порядок расчета показателя не изменился и по-прежнему регламентируется Приказом Росстата от 27.11.2019 № 711. К нему не имеют отношения сотрудники, находящиеся в отпуске по беременности, уходу за ребенком либо отпуске без сохранения заработка в случае обучения в институте. Также в вычислениях не участвуют рабочие по договорам ГПХ и приходящие совместители.

Что нужно сделать бухгалтеру?

- Определить месячную среднесписочную численность работников. Для этого следует вручную посчитать число работников предприятия, включая находящихся в очередном отпуске и на больничном за месяц. Получившееся число необходимо разделить на количество календарных дней. Округлять показатель не нужно.

- Посчитать сотрудников, работающих по неполному графику. Для этого исчисляется показатель «человеко-дни» по формуле: Количество отработанных человеко-дней = количество отработанных часов в день/8 стандартных часов * количество отработанных дней. Среднесписочная численность таких сотрудников определяется делением человеко-дней на количество рабочих дней в месяце.

- Сложить оба показателя и поделить на количество месяцев в отчетном периоде.

Для предоставления в отчете РСВ необходимо рассчитывать показатель по итогам четырех отчетных периодов: за квартал, полугодие, 9 месяцев и год. Раньше отчет о среднесписочной численности физических лиц сдавался только за 12 месяцев.

Как заполнять отчет РСВ и что делать, если были выявлены расхождения, читайте в материале: “Расхождения между 6-НДФЛ и РСВ. Отвечаем на требования налоговой инспекции”.

Кому и как следует сдавать отчетность

Как и прежде, подавать сведения в ФНС должны все юридические лица, в том числе вновь созданные, независимо от наличия персонала в штате. От предоставления данных освобождаются только не имеющие работников индивидуальные предприниматели.

Теперь малые предприятия, ранее сдававшие отчет о среднесписочной численности сотрудников в бумажном виде, могут столкнуться с трудностями предоставления отчета РСВ, который следует предоставлять в электронном формате начиная с 25 работников. Чтобы предоставить сведения корректно, работодателю необходимо заверить их электронной цифровой подписью.

За 2018 год всем бухгалтерам предстоит сдавать новую форму 2-НДФЛ. Она утверждена приказом ФНС России от 2 октября 2018 года № ММВ-7-11/566@. Теперь форма 2-НДФЛ будет не на одном листе, а на двух. Появилось совершенно новое приложение. И еще одно важное новшество. У справки 2 –НДФЛ две формы: одна предназначена для сдачи в налоговую инспекцию, вторая «облегченная» – для сотрудников. Статья представлена редакционной коллегией книги «Годовой отчет 2018 под редакцией В.И. Мещерякова» специально для сайта buhgalteria.ru.

Бухгалтерия компании составляет Справки на каждого сотрудника, который работает в штате и на каждого работника, которому был выплачен доход по гражданско-правовым договорам.

Если компания в 2018 году выплачивала работнику дивиденды, с суммы выплаты нужно удержать НДФЛ по ставке 13%. И это не зависит от того, за какой период выплачены дивиденды. Для расчета НДФЛ нужно взять ту ставку, которая действует на момент выплаты в соответствии с пунктом 4 статьи 226 Налогового кодекса РФ.

Причем Справку 2-НДФЛ нужно сдавать и том случае, если компания, как налоговый агент не смогла удержать налог в соответствии с пунктом 5 статьи 226 НК РФ.

С 2018 года вступило в действие правило сдачи отчетности по НДФЛ для реорганизуемых компаний. Если компания до завершения реорганизации не успела сдать сведения по форме 2-НДФЛ, расчет по форме 6-НДФЛ или приложение 2 к декларации по налогу на прибыль, отчетность в инспекцию должен представить правопреемник. Когда правопреемников несколько, нужно определить компанию, которая будет назначена ответственной за отчетность, и это нужно указать в передаточном акте или разделительном балансе в соответствии с пунктом 5 статьи 230 НК РФ.

Поле Признак

В форме справки в разделе, посвященном общей информации о плательщике и налоговом агенте, есть поле «Признак». Это поле как раз и показывает, по какому основанию представлены сведения о доходах:

- «1» нужно поставить, если сведения представлены с удержанием НДФЛ. В соответствии с пунктом 2 статьи 230 НК РФ.

- «2» нужно поставить, если налоговый агент – компания не смогла удержать НДФЛ. В соответствии сведения с пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ.

- «3» нужно поставить, если сведения представляет правопреемник. Сведения представлены с удержанием НДФЛ с выплат работникам. В соответствии с пунктом 2 статьи 230 НК РФ.

- «4» нужно поставить, если сведения представляет правопреемник и НДФЛ не был удержан с выплат работникам. В соответствии с пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ.

Как заполнить 2-НДФЛ

Форма 2-НДФЛ состоит из:

- заголовка;

- раздела 1 «Данные о физическом лице – получателе дохода»;

- раздела 2 «Общие суммы дохода и налога по итогам налогового периода»;

- раздела 3 «Стандартные, социальные и имущественные налоговые вычеты»;

- приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

Заголовок справки 2-НДФЛ

Это самая простая часть Справки. Сначала нужно заполнить поля с основными регистрационными данными компании и указать период, за который сдается справка:

- ИНН и КПП компании;

- порядковый номер справки в отчетном налоговом периоде;

- отчетный год;

- наименование компании-налогового агента;

- код реорганизации и ИНН/КПП реорганизованной организации;

- код ОКТМО;

- телефон.

Если составляете корректирующую либо аннулирующую справки взамен ранее представленной, в поле «Номер корректировки» нужно указать соответствующий номер.

В поле «Номер корректировки» нужно проставить:

Годовой отчет 2018 под редакцией В.И. Мещерякова

Книга, с которой бухгалтер завершает финансовый год

«Годовой отчет 2018 под редакцией В.И. Мещерякова» – книга, которая помогла сдать отчет 2 750 000 бухгалтеров. Позаботьтесь сейчас о том, как будете работать над подготовкой своего отчета 2018.

Раздел 1 «Данные о физическом лице – получателе дохода»

В этом разделе указываются данные о физическом лице:

ИНН физического лица.

В поле «ИНН в стране гражданства» указывается ИНН налогоплательщика (или его аналог) в стране гражданства для иностранных лиц при наличии информации у налогового агента. Если у работника нет ИНН, то это поле нужно оставить пустым. Отсутствие ИНН не является основанием для отказа в приеме справки. Такие разъяснения ФНС России дала в письме от 22 марта 2018 года № ГД-2-14/562@;

Фамилия, имя, отчество. Все нужно вписать без сокращений, как в паспорте.

Статус налогоплательщика:

Нужно проставить цифру:

- «1», если налогоплательщик является налоговым резидентом РФ;

- «2», если налогоплательщик не является налоговым резидентом РФ;

- «3», если налогоплательщик – высококвалифицированный специалист не является налоговым резидентом РФ;

- «4», если налогоплательщик – участник Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом (член экипажа судна, плавающего под государственным флагом РФ), не является налоговым резидентом РФ;

- «5», если налогоплательщик – иностранный гражданин (лицо без гражданства) признан беженцем или получил временное убежище на территории РФ, не является налоговым резидентом РФ;

- «6», если налогоплательщик – иностранный гражданин осуществляет трудовую деятельность по найму в РФ на основании патента.

Дата рождения.

Нужно указать число, порядковый номер месяца, год. В формате последовательной записи данных арабскими цифрами.

Гражданство (код страны).

Здесь нужно вписать числовой код страны, гражданином которой является налогоплательщик. Код страны можно проверить по Общероссийскому классификатору стран мира (ОКСМ).

Код вида документа, удостоверяющего личность.

Реквизиты документа, удостоверяющего личность.

Обычно, это паспорт. Нужно вписать серию и номер документа, знак «№» не проставляется.

Не забывайте, что за недостоверные сведения, предоставленные в налоговую инспекцию предусмотрен штраф. Но, если в справке 2-НДФЛ неправильно указаны только серия и номер паспорта, и есть другие признаки, с помощью которых можно идентифицировать налогоплательщика, такие как фамилия, имя, отчество оштрафовать вас не могут.

Раздел 2 «Общие суммы дохода и налога по итогам налогового периода»

В разделе 2 отражаются данные о суммах начислений и удержаний налога начислениях, ставки налога и налоговая база. Вот все эти данные:

- ставка налога;

- общая сумма дохода;

- налоговая база;

- сумма налога исчисленная;

- сумма фиксированных авансовых платежей;

- сумма налога удержанная;

- сумма налога перечисленная;

- сумма налога, излишне удержанная налоговым агентом;

- сумма налога, не удержанная налоговым агентом.

Если заполняете формы 2-НДФЛ с признаком 2 или 4:

- в поле «Общая сумма дохода» нужно указать сумму начисленного и фактически полученного дохода, с которой не удержан налог налоговым агентом, отраженную в Приложении;

- в поле «Сумма налога исчисленная» нужно указать исчисленную, но не удержанную сумму налога;

- в полях «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» указывайте нулевые показатели;

- в поле «Сумма налога, не удержанная налоговым агентом» нужно указать исчисленную сумму налога, которую налоговый агент не удержал в налоговом периоде.

Раздел 3 «Стандартные, социальные и имущественные налоговые вычеты»

Здесь отражаются сведения о стандартных, социальных и имущественных налоговых вычетах, которые компания предоставила работникам. В поле «Код вычета» нужно указать код вычета.

В поле «Сумма вычета» указываются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном поле зависит от количества видов налоговых вычетов, которые были предоставлены налогоплательщику.

В поле «Код вида уведомления» нужно указывать:

- «1», если работник предоставил вам полученное им в налоговой инспекции Уведомление, подтверждающее его право на имущественный налоговый вычет;

- «2», если работник предоставил вам полученное им в налоговой инспекции Уведомление, подтверждающее право на социальный налоговый вычет;

- «3», если вы, как компания-налоговый агент получили в налоговой инспекции Уведомление, подтверждающее ваше право на уменьшение налога на фиксированные авансовые платежи.

Не забудьте также, вписать в форму номер, дату уведомления и код налогового органа, выдавшего это уведомление.

Если вы получили несколько уведомлений, нужно заполнить несколько строк. Вписать все полученные уведомления и их реквизиты (дата, номер и т.п.)

На следующих листах Справки заполняются поля «ИНН», «КПП», «Стр.,», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления», «Код налогового органа, выдавшего уведомление».

Приложение «Сведения о доходах и соответствующих вычетах по месяцам налогового периода»

В Приложении нужно указать сведения о доходах, начисленных и фактически полученных вашими работниками, как штатными, так и по ГПД, в денежной, натуральной формах, в виде материальной выгоды. Указывать нужно доходы по месяцам налогового периода и соответствующих вычетов, по каждой ставке налога.

Если заполняете справку с признаками 1 или 3, в Приложении нужно указать в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов работником.

Если заполняете справку с признаками 2 или 4, в Приложении нужно указать сумму фактически полученного дохода, с которой компания не смогла удержать НДФЛ.

Стандартные, социальные и имущественные налоговые вычеты в данном Приложении указывать не нужно.

На каждой странице справки нужно указать достоверность и полноту сведений:

- «1», если справку представляет налоговый агент;

- «2», если справку представляет уполномоченный представитель.

Правила оформления

Если какой-то показатель, предусмотренный в справке, отсутствует, то эту строку не заполняют. В пустых полях прочерк ставить нельзя. При отсутствии значения по суммовым показателям указывается ноль («0»).

Все суммы, за исключением НДФЛ, отражают в рублях и копейках. Если копейки в тех или иных суммах отсутствуют, то в справке ставят два нуля. При этом величину налога на доходы, удержанного или подлежащего удержанию с работника, отражают в справке только в целых рублях.

Если справка не поместилась на одной странице, необходимо заполнить нужное вам количество страниц.

Если в течение года физическому лицу были выплачены доходы, облагаемые по разным ставкам, то разделы 1, 2 и 3, а также Приложение заполняются для каждой из ставок.

На второй и последующих страницах заполняются поля: «ИНН», «КПП», «Стр.,», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)» и необходимые для заполнения поля разделов.

По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Налогового кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указываются ниже соответствующего кода дохода, а остальные коды вычетов и суммы указываются в соответствующих графах строками ниже.

Выбор читателей

Разъяснения ФСС: как получить Сведения о застрахованном лице

Бесплатная КЭП с 1 июля 2021 года: кому и как ее получить

С 1 июля новые правила блокировки расчетных счетов

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Налоговая инспекция ждет сведения о среднесписочной численности (ССЧ) от всех организаций и ИП-работодателей за 2019 год. Форма сведений утверждена приказом ФНС России от 29.03.07 г. № ММ-3-25/174 . Срок сдачи – не позднее 20 января 2020 года. Мы собрали ответы на самые актуальные вопросы, которые возникают при составлении и подаче сведений о ССЧ.

1. Для чего налоговикам нужна информация о среднесписочной численности компаний?

От данного показателя зависит то, каким способом вы будете сдавать налоговую отчетность: в электронном виде или на бумаге. Также численность компании влияет на право применения спецрежимов.

Обратите внимание!

Из-за превышения количество работников, указанных в сведениях о ССЧ, организацию могут исключить из реестра субъектов малого и среднего предпринимательства.

2. Есть ли наказание за предоставление сведений о ССЧ с ошибкой? К примеру, указали сведения с неверным количеством сотрудников, чем есть на самом деле.

Если вы обнаружили ошибку, то подайте в инспекцию пояснения с уточнением количества работников. Отчет о среднесписочной численности не является декларацией, поэтому уточненка по нему не предусмотрена. Также нет отдельного порядка корректировки сведений при обнаружении в них ошибки. Имейте в виду, что все неясности в налоговом законодательстве трактуются в пользу налогоплательщика (п. 7 ст. 3 НК РФ).

За неправильно указанную численность вас не оштрафуют.

3. ООО создалось в 2019 году, сведения о ССЧ были поданы после открытия. Нужно ли подавать сведения за 2019 год?

Да. Если организация (не ИП) создалась в предыдущем году, то она сдает отчет о ССЧ два раза:

– после ее создания (до 20 числа месяца, идущего за месяцем ее создания);

– по итогам года (не позднее 20 января года, следующего за отчетным).

Таким образом, вновь созданные компании также подают сведения по окончании года. Если открытие ООО произошло в 2019 году, по ней нужно предоставить сведения о среднесписочной численности за 2019 год до 20 января 2020 года.

4. Обязан ли ИП без сотрудников подавать сведения о ССЧ?

Нет. Индивидуальный предприниматель без работников может не сдавать сведения о ССЧ (п. 3 ст. 80 НК РФ). Этот отчет обязаны подать в налоговую инспекцию только ИП-работодатели, которые заключили с работниками трудовой договор.

5. В 2019 году у ИП работал один человек (с сентября по декабрь). После расчета среднесписочная численность получается 0 человек. Какое значение численности указывать при подаче сведения о ССЧ в этом случае?

В графе «Среднесписочная численность» лучше ставьте «1». Часто встречается, что налоговая инспекция не принимает отчет с нулевым значением.

6. Как могут наказать за непредставление сведений о ССЧ?

За каждые непредставленные сведения или за просрочку с их подачей придется заплатить штраф в размере 200 руб. (п. 1 ст. 126 НК РФ). Могут оштрафовать должностных лиц от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ). Об этом сообщает Минфин России в письме от 7 июня 2011 г. № 03-02-07/1-179 .

7. Нужно ли учитывать учредителя-директора в сведениях о ССЧ?

Учредителя учитывают в списочном составе, если он работает в своей организации по трудовому договору и получает зарплату.

Распространенная ситуация: на общем собрании учредителей один из собственников назначен директором (без трудового договора). Однако законом не установлено, нужно ли учитывать такого директора в среднесписочной численности. Обычно его считают за единицу.

Если директором выступает единственный учредитель без договора, то его не учитывают в среднесписочной численности. Основание: единственный учредитель не может сам себя принять на работу и выплачивать себе зарплату.

Госорганы разрешают единственному учредителю управлять обществом без трудового договора и начисления зарплаты (письма Роструда от 06.03.2013 № 177-6-1 , Минфина России от 17.10.2014 № 03-11-11/52558 ). Следовательно, в сведениях о ССЧ организации без работников директор – единственный учредитель без трудового договора не указывается.

Хотим предупредить, что инспекторы часто не принимают нулевые сведения и просят указать «1».

8. ИП работает с сотрудниками. Включать ли в среднесписочную численность самого предпринимателя?

Нет. ИП не учитывается при расчете. Как и единственный учредитель, он не может заключить трудовой договор с самим собой.

Подайте сведения о ССЧ через систему для сдачи электронной отчетности «Декларация.Онлайн ». Это очень просто: выбираете актуальную форму отчета, заполняете ее и сразу отправляете в инспекцию.

Перед отправкой система автоматически проверяет документ на его соответствие требованиям формата. При отправке файла вы обязательно получите подтверждение о том, что налоговая приняла ваши сведения о ССЧ.

Как ответить в налоговую расхождение численности 2 ндфл с 6

Новый вид отчетности имеет схожие черты с 2-НДФЛ, предоставляемой по подоходному налогу граждан. Содержание

- Отличия отчетности

- Соотношения между отчетами

- Разница в значениях по формам

Отличия отчетности Формы подачи отчета по доходу физлиц, работающих в организации или у частного предпринимателя и отчеты по доходам граждан имеют ряд принципиальных отличий:

- в новой форме отражены сводные показатели по организации, а в привычном 2-НДФЛ сведения подаются индивидуально по каждому конкретному работнику по отдельности.

- периодичность подачи нового 6-НДФЛ документа – ежеквартальная, а бланки 2-НДФЛ подаются раз в год;

Титульный лист Налоговое законодательство разъясняет особенности каждого из отчетов и нюансы по возможным расхождениям, согласовав правила заполнения и расчета несколькими предписаниями. Внимание Количество

Письменное пояснение в налоговую образец

Налоговые органы тщательно следят за исполнением налогоплательщиками законодательства.

В частности, это проявляется в том, что в случае обнаружения ими каких-либо неточностей Вам придется предоставить письменное пояснение в налоговую. По НДФЛ образец такого заявления Вы сможете увидеть в данной статье.

Содержание Налоговые органы могут затребовать пояснение в разных случаях.

Так, например, может возникнуть ситуация, когда сумма начисленного, удержанного, а также уплаченного налога будет различаться.

Или, также, возможен вариант развития событий, при котором вычеты будут применены некорректным образом. Сумма налога может быть также меньше уплаченной в предыдущем году более чем на десять процентов.

Все это привлекает внимание налоговой.

Пояснения о расхождениях в доходах в справках 2-НДФЛ и других отчетах

Во время контрольных мероприятий инспекторы сравнивают доходы в справках 2-НДФЛ с данными в другой отчетности.

Их и надо назвать в письме. Совпадение облагаемой базы по НДФЛ и взносам больше исключение, чем правило.

Разниц множество. Например, три месячных заработка при увольнении освобождены от НДФЛ.

А взносы в 2014 году надо было начислять с таких выплат. Доходы из справок также сравнивают со строкой 4122 .

Эти сумма не должны совпадать. В отчет попадает фактически выданная зарплата (п.

6 ПБУ 23/2011). А в справке компания отражает начисленные, но не выданные суммы (письмо ФНС России от 03.03.12 №

Образцы пояснений, которые помогут вам ответить на вопросы инспектора о справках 2-НДФЛ

Чем поможет эта статья: Вы узнаете, на что сейчас обращают внимание налоговики при проверке справок 2-НФДЛ и как отвечать на их вопросы. От чего убережет: От административного штрафа для директора и споров с инспекторами о занижении налоговой базы по НДФЛ.

Важная деталь Если не подать пояснения к , инспекторы могут оштрафовать директора или главбуха на 2000- 4000 руб.

Ведь такие справки не являются декларациями. Поэтому в требованиях обычно стоит ссылка на Налогового кодекса РФ.

Чего ожидать от ближайших проверок по справкам 2-НДФЛ

В начале мая Федеральная налоговая служба научила инспекторов, как проверять справки 2-НДФЛ за 2009 год.

Нам удалось ознакомиться с их внутренним документом (копия есть в редакции).

Основные из них три. Инспекторы пересчитают справки Налоговикам предписано первым делом на проверке пересчитать, все ли справки 2-НДФЛ по сотрудникам представила компания. Их число инспекторы сравнят со сведениями о среднесписочной численности работников за прошлый год, которые сдавали в январе. Кроме того, количество представленных справок не должно быть меньше числа сотрудников, отраженного

Что ответить на неожиданные вопросы инспектора по справкам 2-НДФЛ

Налоговики массово рассылают требования пояснить нестыковки в справках 2-НДФЛ за прошлый год.

На письма безопаснее ответить, но так, чтобы не навредить компании. Формально камеральные проверки справок о доходах вне закона, ведь это не декларации.

Иначе возможен штраф для директора в сумме до 4 тыс. рублей (ч. 1 ст. 19.4 КоАП РФ).

А вот прикладывать ли к своему ответу подтверждающие документы, компания решает сама. Из текста требования:«…необходимо представить пояснения по поводу

Бесплатная юридическая помощь

/ / Пояснение в ифнс по 2 ндфл Допустим, в фискальной отчетности обнаружена неточность, вызванная человеческим фактором: неверно указана величина начисленного НДФЛ или произведенного фискального платежа, размер вычета, величина оклада трудоустроенного специалиста. В пояснительном документе необходимо указать, что причиной неточности оказалась банальная описка.

К нему прилагается новый отчет с внесенными коррективами. Платит ли ИП НДФЛ за себя Пояснения в налоговую по НДФЛ: образец: Главе налоговой службы №3 по г.

Москве От ПАО «Спецторг» 7701518772/ 770112155 Рег. № 56781457895211 В ответ на требование №… от дд.мм.гггг сообщаем следующее: В представленной справке 2-НДФЛ на Петрова А.А.

была допущена техническая ошибка, в результате которой возникла разница между суммами начисленного и уплаченного за 2016 год налога.

НДФЛ с дохода Петрова А.А. был перечислен в государственный бюджет своевременно и в полном объеме.

Пояснения по 2-НДФЛ, которые ждут от компаний инспекторы

Будьте внимательны: проводить камеральную проверку справок 2-НДФЛ инспекция не вправе. Ведь такие справки не являются декларациями.

Поэтому в требованиях обычно стоит ссылка на статью 31 Налогового кодекса РФ.

Эта норма позволяет инспекторам запрашивать у компании любую информацию, связанную с расчетом и уплатой налогов На такое требование безопаснее ответить иначе есть вероятность, что ИФНС оштрафует директора или главбуха на сумму 2000–4000 руб.

Как ответить в налоговую расхождение численности 2 ндфл с 6

Так, например, отдельным письмом фискального органа, выпущенным в 2016 г., установлено, в чем должны сойтись 2-НДФЛ и 6-НДФЛ и указываются соотношения, позволяющие проверить показатели по налоговым отчислениям двух видов отчетностей.

Соотношения между отчетами Чтобы определить корректность подаваемых сведений, бухгалтер, основываясь на разъяснениях фискального органа, сравнивает значения сформированных отчетных документов.

Рассмотрим, как именно это происходит на примере таблицы: Данные по НДФЛ-6 (раздел №1) Показатели по НДФЛ-2 Начисление по доходам Сумма показателей доходов по конкретным сотрудникам и дивидендам по ценным бумагам Стр. 025 раздела №1 Сумма показателей по кодам 1010 по НДФЛ2 и Приложения №2 Стр.

040 Сумма налоговых начислений и стр. 030 Приложения Стр. 060 Сведения по количеству всех работников по НДФЛ2 Стр.

Пояснения по 2-НДФЛ, которые ждут от компаний инспекторы

- " onclick="window.open(this.href,'win2','status=no,toolbar=no,scrollbars=yes,titlebar=no,menubar=no,resizable=yes,width=640,height=480,directories=no,location=no'); return false;" rel="nofollow"> Печать

В ближайшее время любой компании может прийти требование из ИФНС о необходимости пояснить те или иные данные в справках 2-НДФЛ за 2014 год. Ведь после того как компании и физлица отчитаются о доходах, облагаемых НДФЛ, налоговики начинают тщательно изучать отчетность по этому налогу.

Будьте внимательны: проводить камеральную проверку справок 2-НДФЛ инспекция не вправе. Ведь такие справки не являются декларациями. Поэтому в требованиях обычно стоит ссылка на статью 31 Налогового кодекса РФ. Эта норма позволяет инспекторам запрашивать у компании любую информацию, связанную с расчетом и уплатой налогов

На такое требование безопаснее ответить иначе есть вероятность, что ИФНС оштрафует директора или главбуха на сумму 2000–4000 руб. (ч. 1 ст. 19.4 КоАП РФ).

Мы подготовили для вас четыре образца пояснений, направив которые в ИФНС можно снять все вопросы инспекторов по справкам и при этом не навредить компании.

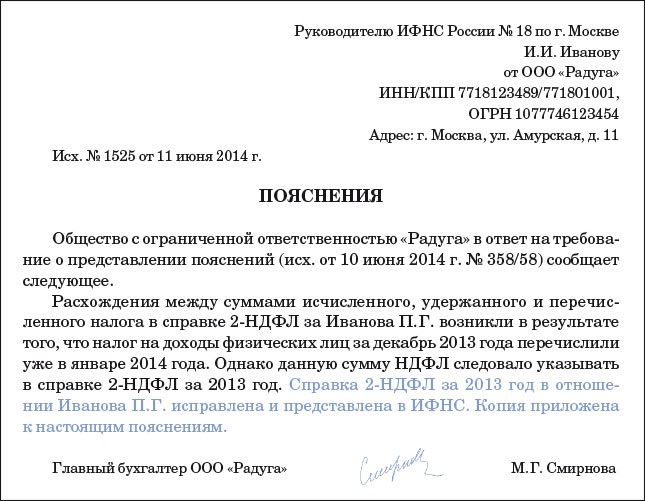

Отличаются исчисленный удержанный и перечисленный НДФЛ

Инспекторы уверены: разница в суммах НДФЛ свидетельствует о том, что компания не полностью удерживает и перечисляет налог. Либо делает это с опозданием.

Получив требование о представлении пояснений на этот счет, еще раз проверьте справки. Для этого сравните данные по счету 68 субсчет «НДФЛ» и в справках 2-НДФЛ.

Возможно, платеж был, но потерялся. Тогда стоит провести с инспекцией сверку.

Частая причина расхождений — налог за декабрь 2014 года перечислили уже в январе 2015 года. Бывает также, что в прошлом году закрыли обособленное подразделение и организация перестала платить в инспекцию по месту его учета НДФЛ.

Не исключены и технические ошибки. Скажем, не заполнили в справках перечисленный НДФЛ. Либо случайно продублировали исчисленный, удержанный и перечисленный налог еще и в строке «Сумма налога, не удержанная налоговым агентом».

Наконец, могли просто забыть перечислить налог. Тогда доплатите НДФЛ и отдельной платежкой перечислите пени. Это не освободит от штрафа в размере 20 процентов от налога, перечисленного с опозданием (ст. 123 НК РФ). Но оштрафовать организацию инспекторы могут только при выездной проверке.

Итак, если вы нашли ошибку, опишите ее в пояснениях и заново подайте исправленные справки 2-НДФЛ. Но не на всех людей, получавших доходы в 2015 году, а только справки с ошибками.

Допустим, по данным компании ошибок нет. Тогда вы имеете полное право так и написать в пояснениях.

В 2-НДФЛ доходы меньше, чем задекларировали работники в 3-НДФЛ

Возможно, сотрудник вашей компании сдал декларацию 3-НДФЛ за прошлый год. Например, чтобы задекларировать доходы от продажи машины или получить вычет на покупку квартиры, лечение или учебу.

Инспекторы, сверив декларацию со справкой, иногда обнаруживают, что доходов в 2-НДФЛ меньше, чем в декларации. Для налоговиков подобные нестыковки являются одним из признаков того, что компания выдает серую зарплату.

Такого рода расхождения — не забота бухгалтера компании. Действительно, откуда организации знать, почему человек задекларировал больше доходов, чем в справке 2-НДФЛ? Может, это была опечатка. Или же гражданин получал дополнительные доходы от других организаций либо от продажи имущества и пр.

А раз так, пояснять инспекторам происхождение доходов в 3-НДФЛ должен сам человек. Компания же может ограничиться сообщением о том, что в ее справках 2-НДФЛ ошибок нет.

Конечно, перед этим надо еще раз проверить, вдруг неточности в справках все же имеют место быть.

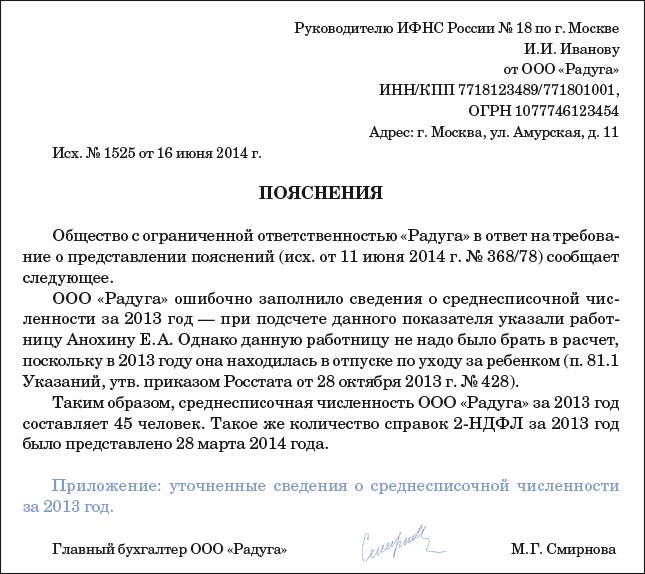

Количество справок отличается от среднесписочной численности

Налоговики всегда сравнивают сведения о среднесписочной численности и количество справок 2-НДФЛ. По мнению проверяющих, если в сведениях о численности количество работников больше, чем количество справок, значит, компания забыла сдать одну или несколько штук 2-НДФЛ.

Причин для таких расхождений может быть несколько. Самая частая — в сведениях завышен показатель (например, посчитали сотрудницу в декрете, хотя не должны были).

Еще одна распространенная причина нестыковок — сведения о численности считают в целом по компании, а часть справок сдали по месту учета обособленного подразделения.

Напишите инспекторам письмо в свободной форме, в котором поясните причину расхождений. Если надо, приложите к письму исправленные сведения о численности. Никакой опасности в этом нет — в законе не предусмотрен штраф за ошибку в сведениях.

Отсутствуют справки по людям, у которых не был удержан НДФЛ

Инспекторы считают, что, даже если было подано сообщение 2-НДФЛ с признаком 2, обязательно сдавать справки с признаком 1. То есть получается по сути дублирование отчетности. Сначала надо сообщить налоговикам (не позднее месяца по окончании года) о том, что налог не смогли удержать. А потом (до 1 апреля включительно) еще раз представить такие же данные уже в справке 2-НДФЛ.

По мнению налоговиков, справки с признаком 1 надо сдавать на всех людей, получивших от компании доход. Даже на тех, у которых она не смогла удержать налог (письмо УФНС России по г. Москве от 7 марта 2014 г. № 20–15/021334).

Однако такой штраф является незаконным. Ведь компания раньше в срок уже сдала справки с признаком 2. Судьи на стороне компаний (постановление ФАС Уральского округа от 24 сентября 2013 г. № Ф09-9209/13).

В заключение добавим, что ПФР также может запросить пояснения по 2-НДФЛ. Дело в том, что база по страховым взносам и налогу на доходы схожа (хотя и не идентична).

Читайте также: