Отчет по ндфл в разрезе подразделений

Опубликовано: 26.04.2024

На нашу линию консультаций поступают вопросы от клиентов о том, что в программе 1С:ЗУП ред.3.1 не сходятся суммы исчисленного, удержанного и перечисленного налога НДФЛ. В данной статье рассмотрим, как можно найти эти расхождения.

НДФЛ исчисленный формируется при проведении документов начислений. Например, «Начисление зарплаты и взносов», «Начисление отпуска», «Больничный лист» и т.д. НДФЛ будет удержан в момент выплаты, т.е. при проведении ведомостей на выплату. А отражение перечисления НДФЛ в базе 1С:ЗУП 3.1 может быть сделано двумя способами:

-

Документом Ведомость на выплату зарплаты. Для этого в документе по ссылке «Выплата зарплаты и перечисление НДФЛ» поставьте флаг «Налог перечислен вместе с зарплатой». В поле «Платежный документ» укажите номер и дату платежного поручения по уплате налога. НДФЛ в данном случае будет считаться и удержанным, и перечисленным после проведения документа.

Отчеты по НДФЛ

Данные по НДФЛ в базе можно посмотреть и проанализировать с помощью отчетов. В панели разделов Налоги и взносы – Отчеты по налогам и взносам. Здесь представлено несколько вариантов отчетов по НДФЛ.

Рассмотрим отчет Анализ НДФЛ по месяцам. В этом отчете подробно по сотрудникам в разрезе месяца можно увидеть суммы начисленного дохода, примененные вычеты, и суммы исчисленного, удержанного и перечисленного НДФЛ. В нашем примере суммы налога НДФЛ исчисленного, удержанного и перечисленного за январь 2019 года сходятся. А в феврале сумма исчисленного НДФЛ не сходится с суммами удержанного и перечисленного НДФЛ. По сотруднику Войцеховичу Игорю Борисовичу в феврале 2019 года НДФЛ исчислен в сумме 4550 руб., но не удержан и не перечислен.

Чтобы в отчете вывести документы (регистраторы движений), нужно нажать в правой верхней части отчета кнопку Еще – Прочее – Изменить вариант отчета.

Затем в структуре отчете выделить строку с полем «Сотрудник» и нажать на кнопку «Добавить» и выбрать Новая группировка см. рис.

В реквизите «Поле» указываем «Регистратор», в реквизите «Тип» - «Иерархия». Нажимаем на кнопку «ОК»

В структуре отчета должна появиться новая строка с регистратором.

Нажимаем на кнопку «Завершить редактирование». Заново формируем отчет.

Из отчета видно, что документ-регистратор, для НДФЛ исчисленного по Войцеховичу Игорю Борисовичу, является документ «Начисление зарплаты и взносов». И больше никаких документов по этому сотруднику нет. Соответственно, нужно проверить ведомости на выплату зарплаты за февраль, на предмет того указан ли данный сотрудник в ведомости на выплату. Проверить заполнена ли колонка в ведомости «НДФЛ к перечислению».

Проверяем регистры накопления по НДФЛ

Если все проверки выполнены, но ошибка осталась, то следует проверить регистры накопления: Расчеты налогоплательщиков с бюджетом по НДФЛ и Расчеты налоговых агентов по НДФЛ. Регистры накопления можно открыть через Главное меню -> Все функции. Если команды «Все функции» нет, то для её отображения нужно открыть форму Параметры (Главное меню - Сервис – Параметры). В появившемся окне установить опцию Отображать команду «Все функции» и нажать на кнопку «ОК». Примечание: Опция доступна для пользователей с полными правами.

Теперь можно открыть регистры накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ» и «Расчеты налоговых агентов по НДФЛ».

В регистре накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ» по виду движения «+» - отображается НДФЛ исчисленный, по виду движения «-» - отображается НДФЛ удержанный.

Установим отбор по сотруднику и периоду. На рисунке ниже видно, что за январь 2019 года есть движения с «+» и с «-», соответственно налог исчислен и удержан. А за февраль 2019 года есть движение только с «+».

В регистре накопления «Расчеты налоговых агентов по НДФЛ» отображаются движения по НДФЛ перечисленному. Вид движения «+» появляется при проведении документов по выплате зарплаты, но без установленного флага «Налог перечислен вместе с зарплатой». Вид движения «-» появляется в момент проведения документов по выплате зарплаты с установленным флагом «Налог перечислен вместе с зарплатой», либо в момент проведения документов «Перечисление НДФЛ в бюджет».

Если за февраль перезаполнить документ «Ведомость в банк», то в табличной части появится сотрудник Войцеховский Игорь Борисович. Заполнились суммы в колонках «К выплате» и «НДФЛ к перечислению». Установим флаг «Налог перечислен вместе с зарплатой».

Проверим движения по регистрам накопления. В регистрах накопления появились строки с удержанный и перечисленным НДФЛ.

Теперь в отчете «Анализ НДФЛ по месяцам» сформировались суммы по НДФЛ в колонках «Удержано» и «Перечислено».

Если возникают несоответствия в суммах исчисленного, удержанного и перечисленного НДФЛ, то рекомендую анализировать НДФЛ по отчетам и регистрам накопления.

1. Анализ НДФЛ по сотруднику в 1С

При начислении зарплаты и расчете налогов порой надо оформить множество документов, корректировок, выплат. От правильности и сохранения методологической последовательности зависит правильность начислений зарплаты и налогов в 1С.

Чаще всего допущенные ошибки в расчетах зарплаты и налогах 1С видны сразу. Основные сложности возникают при удержании и перечислении НДФЛ, а также при распределении удержанного и перечисленного налога по обособленным подразделениям, по регистрации в налоговом органе.

В связи с большой нагрузкой на работников бухгалтерии, вопросом правильности начисления налога НДФЛ в 1С начинают заниматься при увольнении сотрудника или сдачи отчетности по 2-НДФЛ и 6-НДФЛ.

В таких случаях возникает необходимость провести анализ по НДФЛ.

2. Отчет «Подробный анализ НДФЛ по сотрудникам» в 1С

Наиболее простым инструментом для анализа ошибок является отчет «Подробный анализ НДФЛ по сотруднику», в 1С: «Налоги и взносы → Отчеты по налогам и взносам».

Наиболее частые ошибки при расчете НДФЛ возникают в документах выплаты заработной платы:

· Ведомость в кассу;

· Ведомость в банк;

· Ведомость на счета;

· Ведомость через раздатчика.

Данная ошибка возникает при оформлении документов выплаты «задним числом» или в случае, когда ранее созданный документ проводят после регистрации более поздней выплаты.

3. Применение отчета в 1С Зарплата и Управление Персоналом 8

Налог, который удержан и перечислен, отражаются в отчетах при проведении документов оплаты. На практике, отражение налога иногда происходи не верно.

Как видно в приведенном примере, ошибки и их причины сразу обнаруживаются. Отчет использует все необходимые регистры:

При попытке анализировать большинство отчетов возможны определенные трудности в понимании того, как заполнены поля отчетов в 1С. В этом смысле «Подробный анализ НДФЛ по сотрудникам» выгодно отличается понятностью и простотой.

Ошибку, возникающую при расчете, удержании и перечислении НДФЛ проще всего устранить при восстановлении методологической последовательности документа и/или при использовании функции «Обновить налог» в ведомости на выплату.

Чаще всего этого достаточно, чтобы устранить ошибку в удержании и перечислении налога.

В более сложных случаях следует корректировать НДФЛ в документах начисления.

Если ошибка в начислении налога произошла в текущем периоде, правильней всего будет сделать перерасчет начислений по рассматриваемому сотруднику. После этого перепровести соответствующие выплаты и обязательно обновить налог в этой выплате.

Если ошибка выявлена в прошлом периоде, то возможны несколько вариантов внесения корректировок:

· Исправление документа начислений;

· Корректировка выплаты или Доначисление в документе начисления заработной платы;

· Доначисление, перерасчет отдельным документом, если такая возможность активирована.

· Обязательно нужно проверять правильность начисления и удержания по конкретным сотрудникам при оплате отпускных, а также при увольнении сотрудника.

· регулярно проводить проверку расчетов по НДФЛ важно и по той причине, что от этого зависит заполнение отчета 6-НДФЛ;

· для предупреждения возникновения ошибок не рекомендуется создавать документы выплаты через копирование более ранних документов выплаты;

· если вы осуществляете изменение в каких-либо документах, не забывайте, что требуется переоформление и перепроведение всех более поздних документов;

· вносить изменения в документы предыдущего отчетного периода не рекомендуется (если изменения необходимо внести именно в более ранний отчетный период – необходимо проверить всю отчетность по налогам и, в случае её изменения, сдать корректирующую отчетность.

В рассмотренном примере использовалась стандартная настройка 1С Зарплата и Управление Персоналом 8.

Если по какой-то причине отчет перестает формироваться, следует восстановить стандартные настройки отчета.

От корректности внесения регистрационных данных организации, включая все обособленные подразделения, зависит, как будет формироваться отчетность по НДФЛ в 1С: Зарплата и управление персоналом (1С: ЗУП). Чтобы не допустить ошибки, которая негативно отразится на дальнейшей корректности формирования бухгалтерской отчетности, следует максимально внимательно вносить информацию об организации.

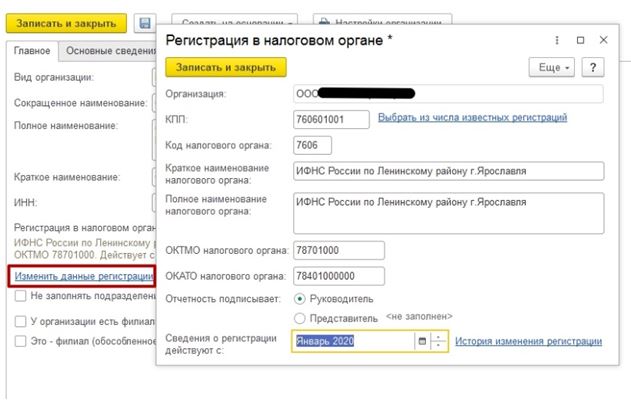

Внесение данных о регистрации организации

Данные о постановке предприятия на учет в налоговый орган указываются сразу же, при внесении в систему 1С 8 основной информации. В дальнейшем, при необходимости, их можно менять.

В данной форме есть поля обязательные к заполнению:

- код налогового органа;

- наименование организации – в том числе сокращенное;

- КПП организации;

- ОКАТО;

- ОКТМО.

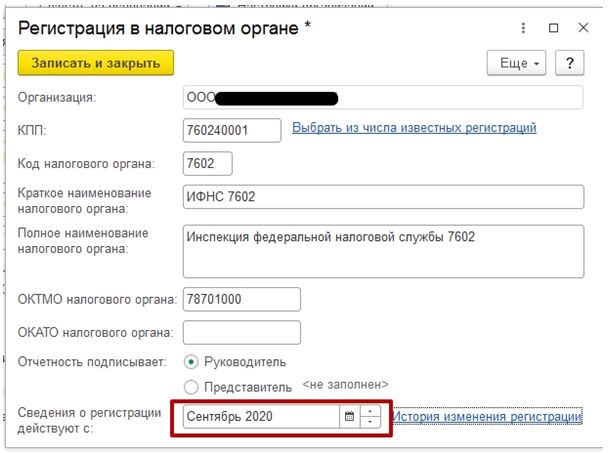

Важный момент – в графе «Сведения» обязательно указывается месяц, с начала которого информация о постановке организации на учет, будет соответствующей действительности. Если допустить ошибку при заполнении этого поля, в дальнейшем отчетность по НДФЛ просто не будет заполняться автоматически.

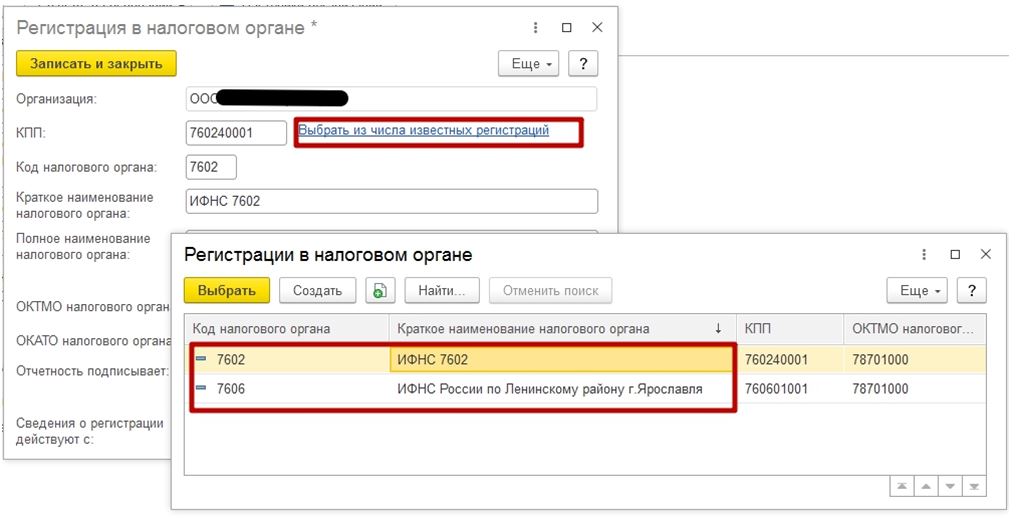

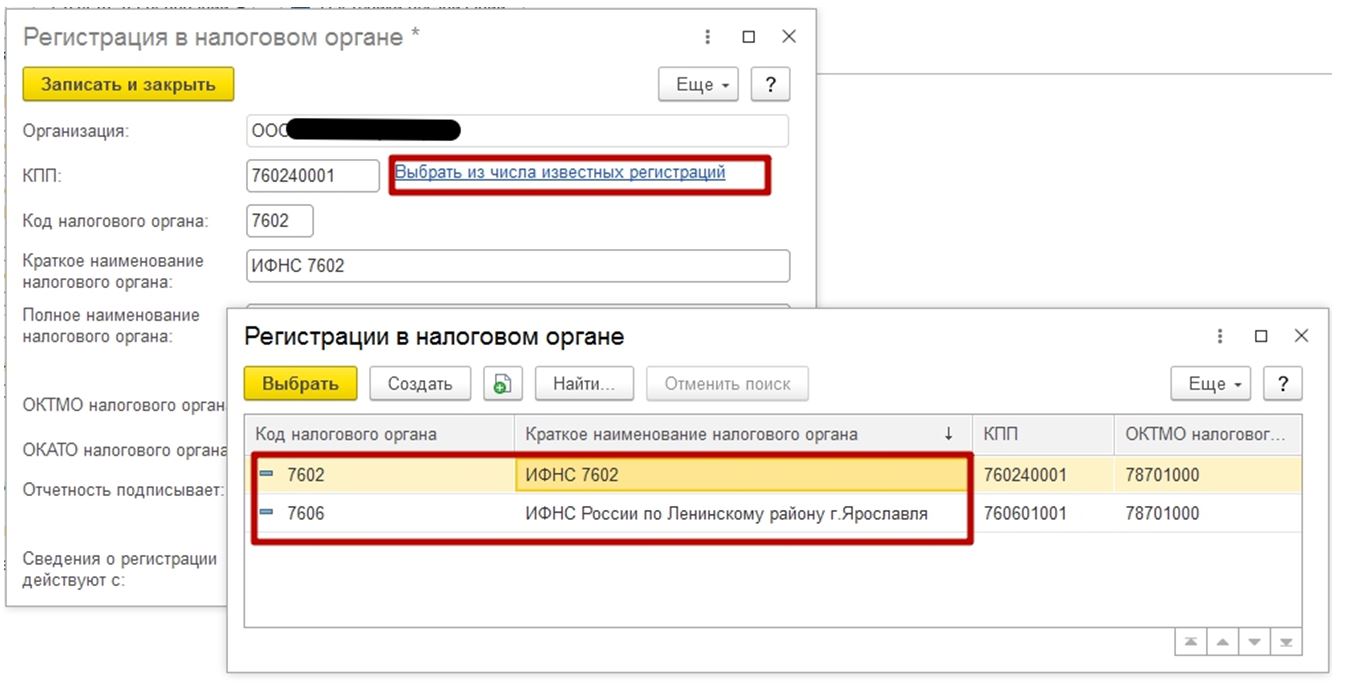

Система 1С 8 предлагает пользователю выбрать месяц регистрации из списка, основанного на ранее внесенных данных об организации. Для перехода в этот перечень достаточно кликнуть на ссылку “Выбрать …”

В этой же форме можно добавить новую регистрацию. Для выполнения такого действия нужно перейти в категорию «Создать»

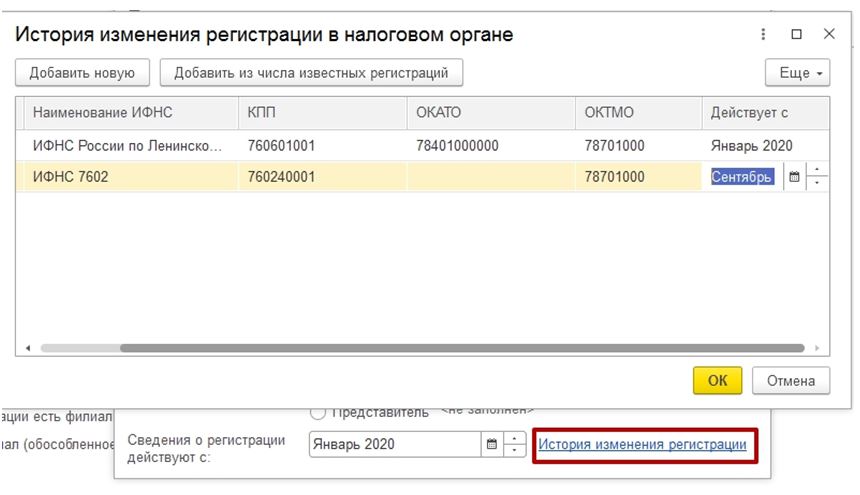

А чтобы просмотреть все изменения, выполняемые с параметром, регистрация, необходимо кликнуть на «историю изменений…».

Обособленное подразделение, выделенное на отдельный баланс

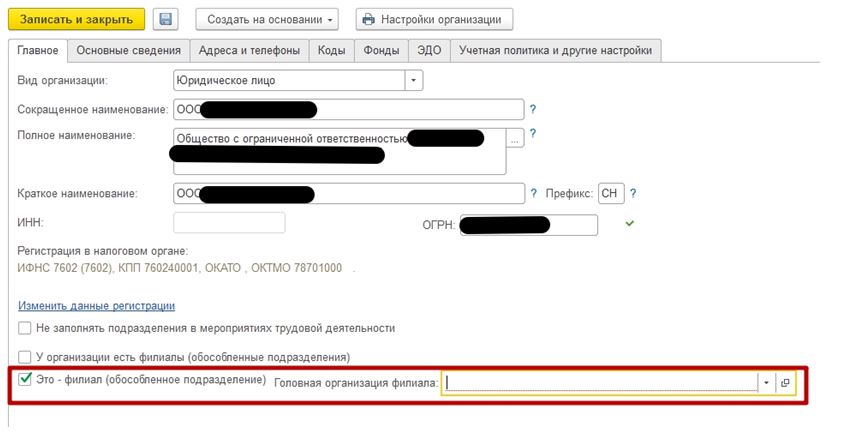

Если обособленное подразделение имеет отдельный баланс, его необходимо дополнительно зарегистрировать. Сделать это можно в меню «Организации». Обязательно нужно отметить, что это филиал. После чего добавить Головную организацию.

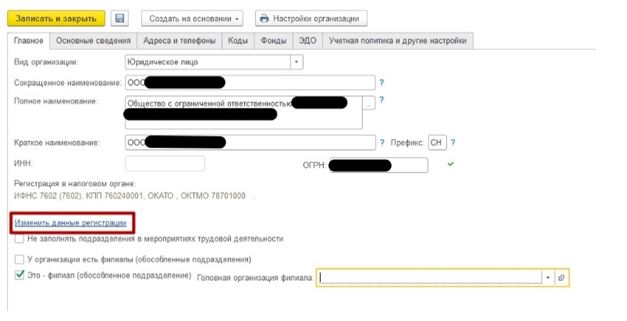

При заполнении информации по обособленному подразделению, целесообразнее выбирать данные из списков, предлагаемых системой. Такой способ ввода информации позволит избежать случайного удаления уже внесенной информации о регистрации предприятия. Для начала нужно кликнуть на «Изменить данные регистрации»:

Данные об обособленном подразделении вносятся также, как и регистрационная информация об организации.

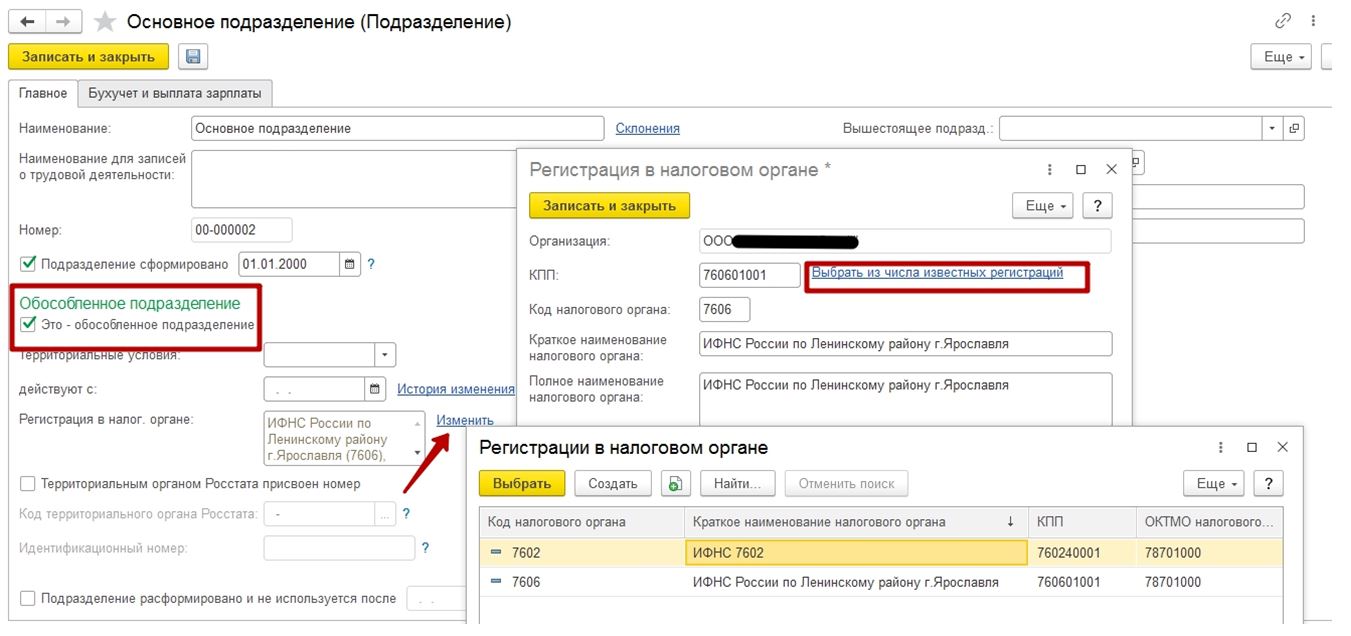

Обособленное подразделение, не выделенное на отдельный баланс

Для регистрации обособленного подразделения, не выделенного на отдельный баланс, нужно выбрать пункт главного меню Настройки – далее Подразделения. Обязательно нужно установить отметку, что это подразделение, а не организация.

Внесение или корректировка регистрационных данных о подразделении выполняются по ссылке «Изменить».

Дальнейшее внесение информации полностью соответствует алгоритму действий, при заполнении регистрационной формы для обособленного подразделения, выделенного на отдельный счет.

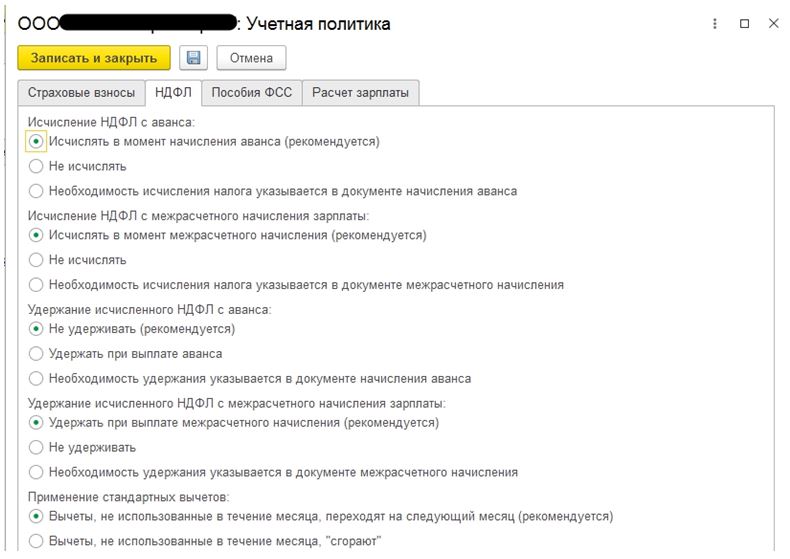

Учетная политика организации

Чтобы внести необходимые настройки, касаемые учетной политики организации, нужно зайти в раздел «Учетная политика», который находится в меню «Организации».

Для настройки удержания НДФЛ при выплате межрасчетных с нарастающим итогом начислений с авансом предлагается два варианта:

- удерживать налог;

- напоминание о вычете налога.

Первый вариант является рекомендованным.

Стандартные вычеты

Параметр «Применение стандартных вычетов» задает, каким образом будут взиматься вычеты в те периоды, когда фактический доход плательщика налогов оказался реально меньше установленной величины вычета.

Здесь доступно два варианта:

- Нарастающим итогом в течение года.

- Не превышая начисленного фактического дохода за отчетный месяц.

Учитывая действующее законодательство рекомендовано использовать именно первый вариант. В этом случае начисляемый налог может рассчитываться с минусом.

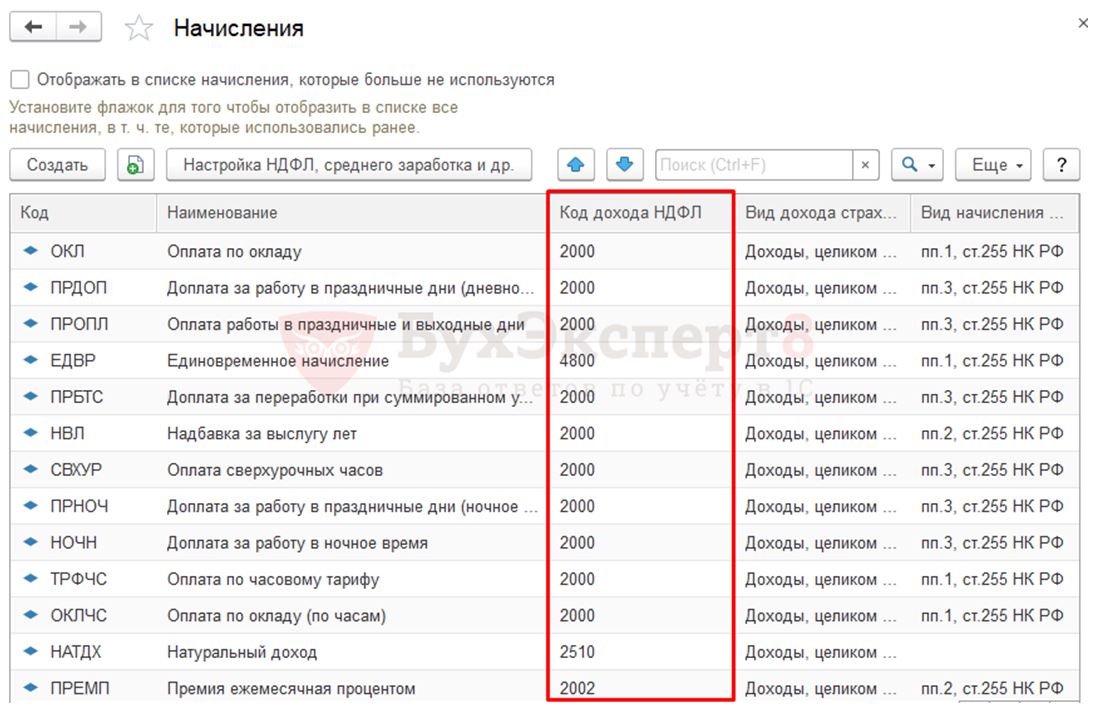

Начисления для целей учета НДФЛ

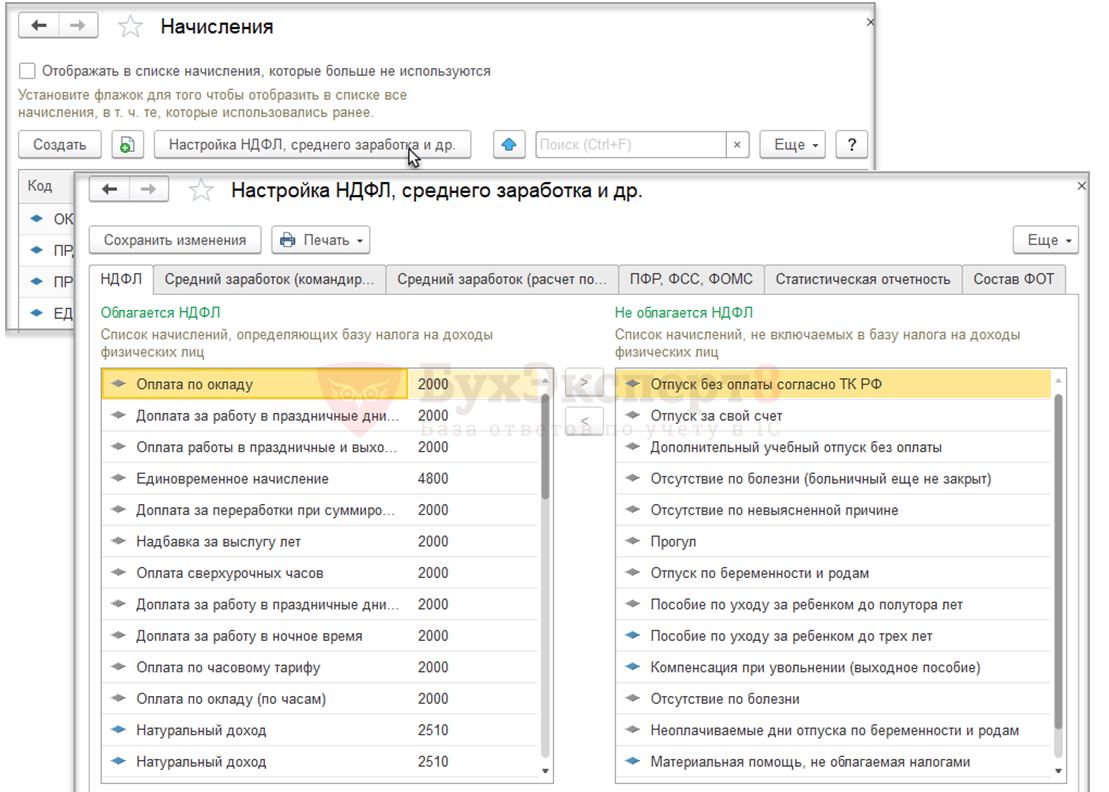

Нужный параметр устанавливается по ссылке «Начисления, расположенной» в главном меню системы.

Нужная графа будет отображаться в списке начислений.

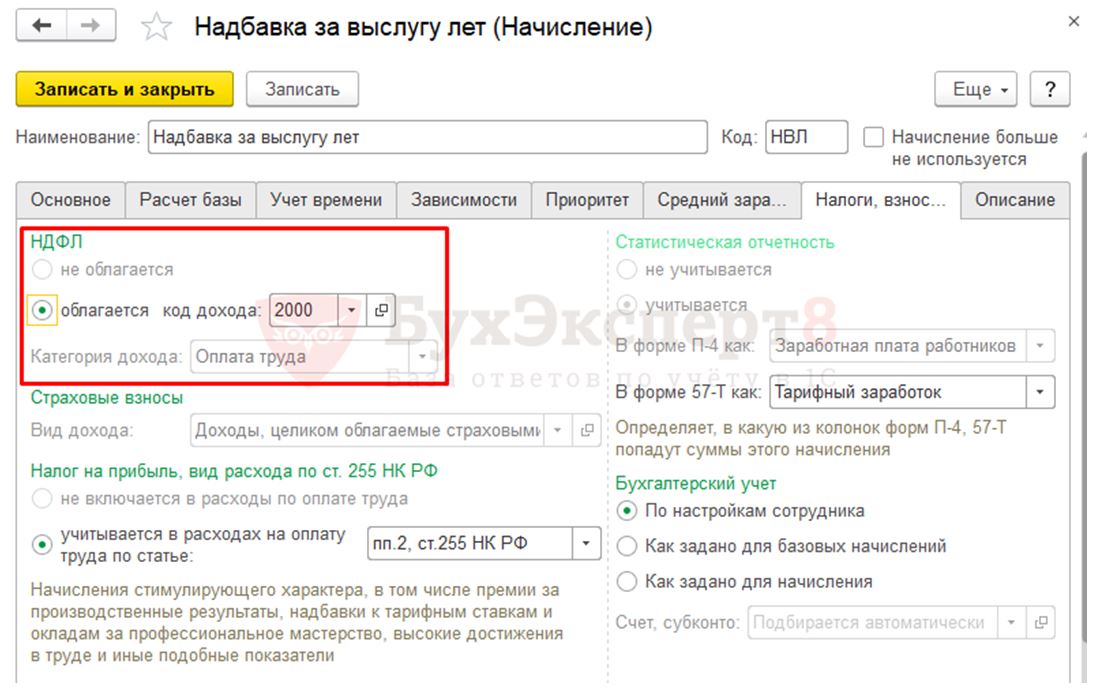

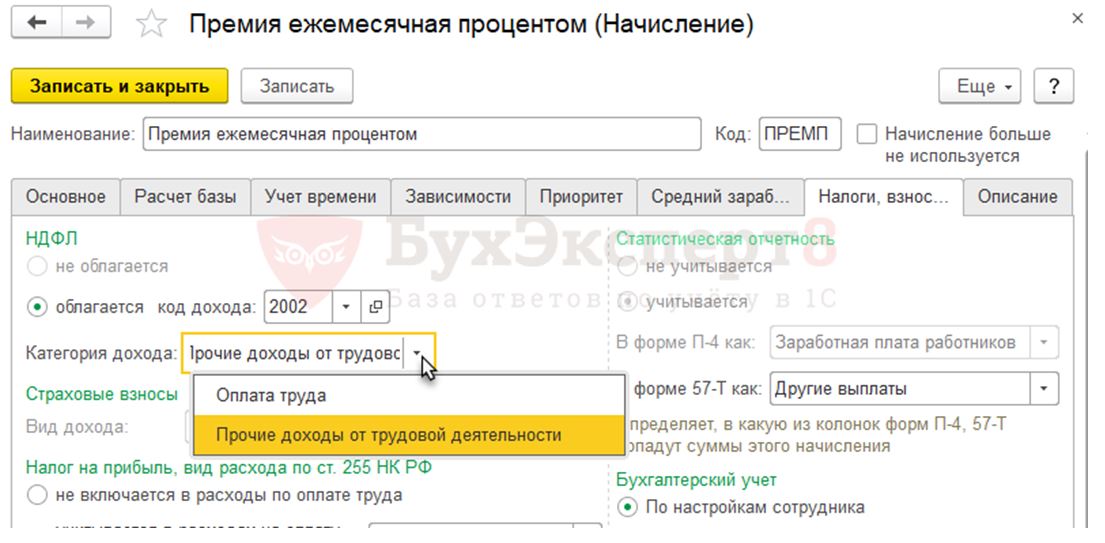

Для корректировки параметров обложения НДФЛ можно перейти по ссылке «Налоги, взносы, бухучет».

Отчисления взимаются по определенному коду дохода. В зависимости от того, какой код применяется, категория дохода может быть доступной или недоступной для редактирования.

По ссылке «Настройка НДФЛ, среднего заработка и др.» открывается список, в котором отображены все облагаемые и необлагаемые начисления. Здесь же можно менять код.

Сведения о налоговом статусе плательщика налогов

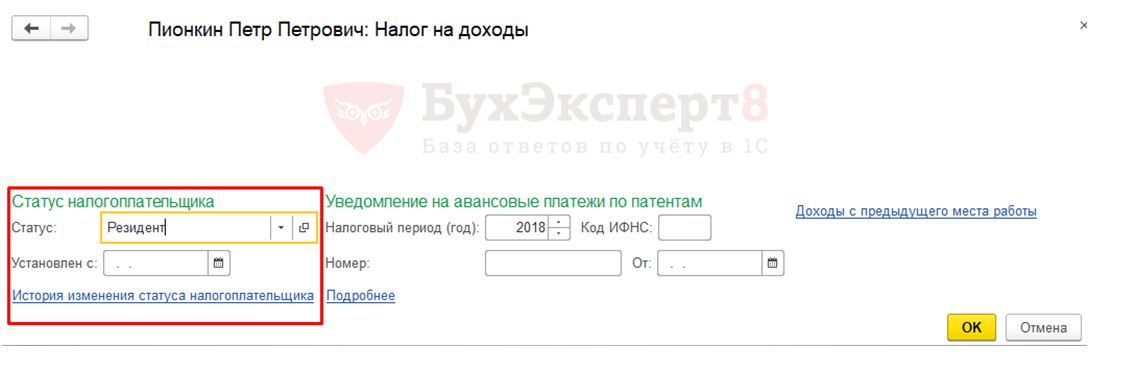

Информация о налоговом статусе работника Организации заносится в карточку «Налог на доходы».

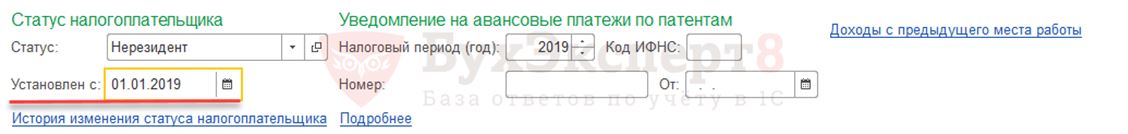

Изначально система устанавливает для всех единый статус – Резидент. Выбрать нужный параметр можно из выпадающего списка.

Обязательным для заполнения выступает параметр «Установлен с.». Иначе в дальнейшем будет невозможной корректировка статуса плательщика налогов.

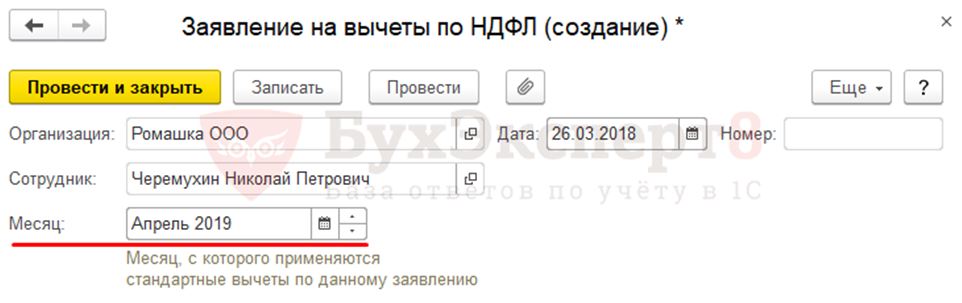

Составление заявления

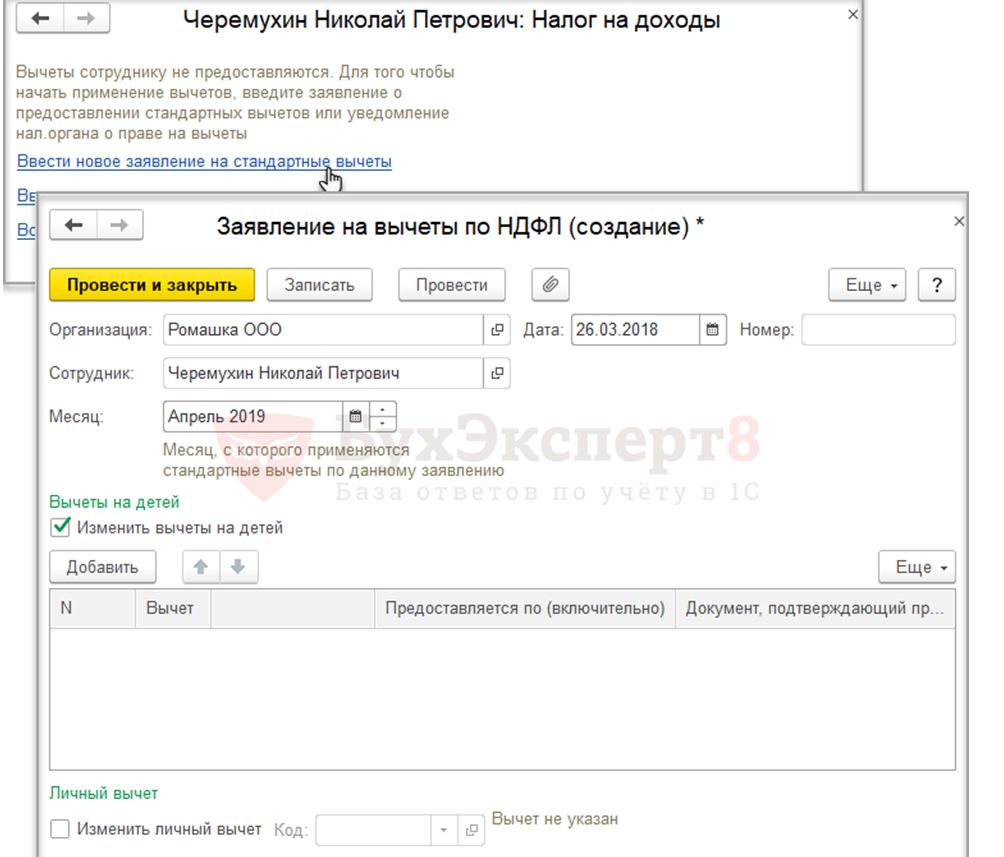

В форме Налог на доходы для каждого работника заводится индивидуальная карточка, в которой возможно создать документ «Заявление на вычеты по НДФЛ».

Обязательно устанавливается начало периода, с которого вводятся в силу вычеты.

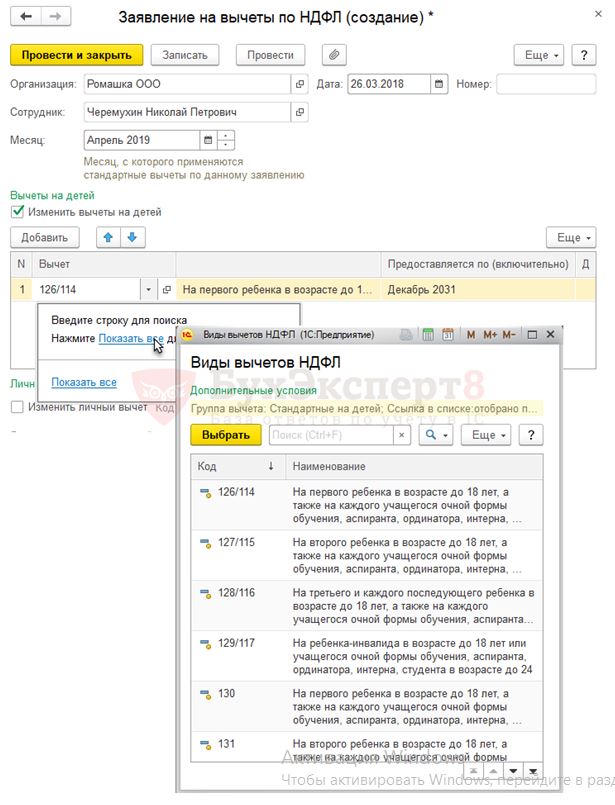

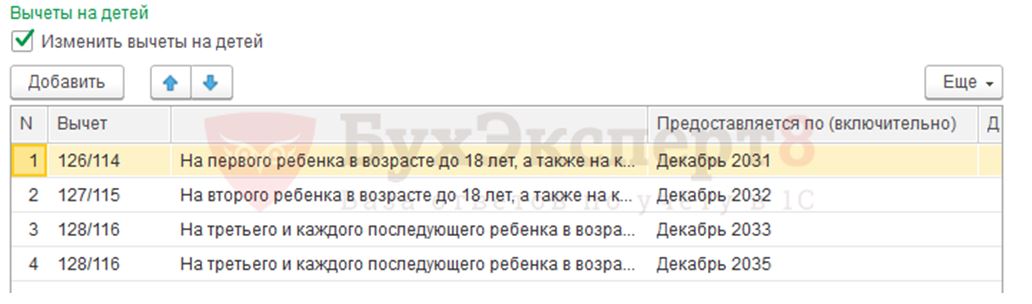

Табличная часть документа подразумевает внесение информации о стандартных вычетах на детей.

Чтобы вычеты вступили в силу, нужно указать период, по который включительно они будут действовать. Документом, подтверждающим право на вычеты, выступает свидетельство о рождении или справка с места учебы.На каждого несовершеннолетнего ребенка работника в заполняемой таблице вычетов заводится отдельная строка.

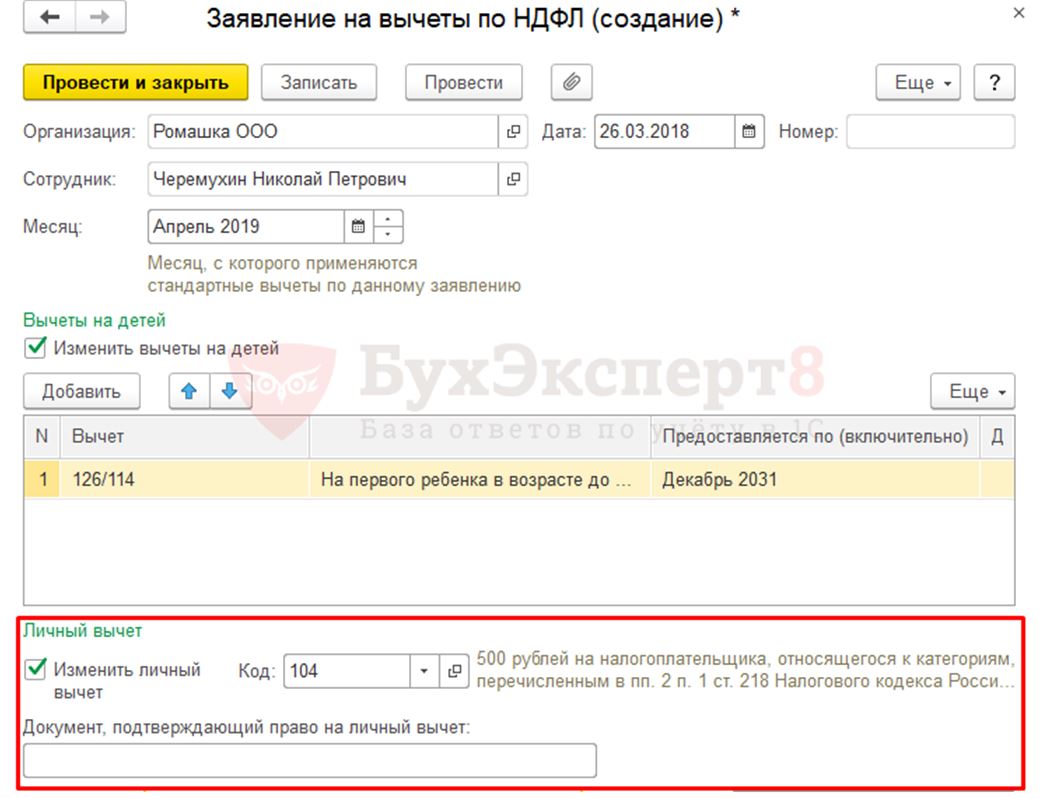

Чтобы все изменения вступили в силу, нужно выбрать Код личного вычета и активировать поле «Изменить личный вычет».

Нижнее поле является обязательным для заполнения, в него вносится информация документа, выступающего подтверждением права на получение личного вычета.

![]()

Справки годовой отчетности 2-НДФЛ необходимо подать по 2 апреля 2012 года, так как 1 апреля выпадает на выходной день. Датой подачи сведений на бумаге или в электронном виде считается день предоставление сведений в инспекцию или дата отправки по электронной почте.

[spoiler]

Пошагово рассмотрим проверку готовности системы к сдаче годовой отчетности.

1. Если в организации есть обособленные подразделения, то необходимо проверить наличии в них заполненных реквизитов ОКАТО и КПП

Если были внесены изменения по ОКАТО и КПП необходимо перепровести все документы, связанные с расчетом НДФЛ.

2. Необходимо перепроверить все данные физический лиц, адрес, серию и номер паспорта. Если при внесение адреса не был установлен классификатор адресов, то необходимо его установить и выбрать заново адреса.

3. Проверяем введены ли все вычеты на которые имеет право сотрудник организации. Если в организации работает сотрудник имеющий троих и более детей, то помним что на основании Федерального закона от 21.11.2011 №330-ФЗ установлен вычет в размере 3000 руб. с 01.01.2011

Поменять вычет можно как непосредственно из справочника физические лица, кликнув по кнопке «НДФЛ» в элементе справочника «Физические лица»

Но если таких сотрудников много, то удобно воспользоваться обработкой «Стандартные вычеты 2011». Интерфейс «Расчет зарплаты организаций», меню «Налоги и взносы» → «Редактирование вычетов на детей с 2011 года».

Если в организации есть сотрудник имеющий право на имущественный вычет, то после получения от сотрудника заявление на получение имущественного налогового вычета на основании статьи 231 НК РФ , вступившая в силу 1 января 2011 года, необходимо вернуть переплату налогоплательщику. Для этого необходимо создать документ «Подтверждение права на имущественный вычет» Интерфейс «Расчет зарплаты организаций», меню «Налоги и взносы» → «Подтверждение права на имущественный вычет».

4. Необходимо проверить равенство исчисленного и удержанного налога.

Сделать это можно с помощью отчета «анализ начисленных налогов и взносов». Интерфейс «Расчет зарплаты организаций», меню «Налоги и взносы» → «Анализ начисленных налогов и взносов».

В 2011 году помимо сведений о начисленном и удержанном налоге, необходимо подать сведение о перечисленном налоге. Сумма налога перечисленная- это та сумма, которая фактически была перечислена в бюджетную систему. Эта сумма в программе 1С «Зарплата и управление персоналом» регистрируется с помощью документа «Перечисление НДФЛ в бюджет». Сумма распределяются пропорционально суммам, подлежащим к перечислению по каждому физическому лицу. Документ «Перечисление НДФЛ в бюджет» можно найти в меню «Расчет зарплаты организаций» → «Налоги и взносы» → «Перечисление НДФЛ в бюджет».

В документе заполняем необходимые реквизиты. Даты платежа необходимо установить не ранее чем первое число месяца, следующего за расчетным периодом. Перед проведением необходимо установить в этом реквизите реальную дату платежа. Так же если этот документ необходимо вводить раздельно для каждых ОКАТО и КПП, и в разрезе ставок по НДФЛ. Так, например, если есть сотрудники, которые получают дивиденды то на них необходимо ввести отдельный документ «Перечисление НДФЛ в бюджет» по ставке 9%.

Автоматическое заполнение документа возможно с помощью кнопки «Заполнить»- «Физ. лицами получившими доходы».

Если после заполнения документа были какие-либо изменения с начислениями сотрудников, то необходимо обновит данные о сумме налога к перечислению с помощью кнопки «Заполнить» → «Суммы налога».

5. После того как все документы «Перечисление НДФЛ в бюджет» были созданы, необходимо проверить равенство все 3-х сумм (начислено, удержано, перечислено) Проверить это можно так же с помощью отчета «Анализ начисленных налогов и взносов».

После того как все проверено можно формировать отчетность . В программе 1С «Зарплата и управление персоналом» можно воспользоваться с помощью обработки «Подготовка данных по НДФЛ для передачи в налоговые органы» (Интерфейс «Расчет зарплаты организаций», меню «Налоги и взносы»-«Подготовка данных по НДФЛ» или просто создать отчет «Справка 2-НДФЛ для передачи в ИФНС» (Интерфейс «Расчет зарплаты организаций», меню «Налоги и взносы» → «Справка 2-НДФЛ для передачи в ИФНС»).

Рассмотрим Подготовку отчета с помощью обработки «Подготовка данных по НДФЛ для передачи в налоговые органы».

При первом открытии обработки открывается пустое окно, необходимо выбрать организацию, за которую будет формироваться отчет, отчетный период и кликнуть по кнопке «Сформировать справки».

В результате будут автоматически сформированы реестры справок 2-НДФЛ за указанный период по всем кодам ОКАТО подразделений, в которых сотрудники получали доходы. В разделе реестры справок 2-НДФЛ показываются существующие в информационной базе и/или вновь созданные документы «Справка 2-НДФЛ для передачи в ИФНС» и все необходимые реквизиты.

В разделе «Состав Реестра справок 2-НДФЛ» показываются данные по выбранному реестру: список сотрудников. На закладке «Доходы, вычеты, налоги» видны доходы по сотрудникам в разрезе месяцев и кодов дохода, вычеты предоставленные сотруднику, общую сумму дохода и облагаемую сумму дохода, а так же исчисленный, удержанный и перечисленный НДФЛ.

На закладке личные данные налогоплательщика показаны данные о гражданстве, дате рождения, статусе и налогоплательщика, а так же его адрес. Если в процессе работы с подготовка справок были изменения с доходами или личными данными физического лица, то необходимо кликнуть на кнопку «Обновить».

Полноту и правильность заполнения данных можно проверить командами кнопки «Проверить». Для печати документов предназначена кнопка «Печать», просмотреть формируемые файлы по реестрам можно по кнопке «Показать файл», а для формирования файлов и записи на диск предназначены кнопка «Файл на диск».

Закончить работу с обработкой можно с помощью кнопки «ОК». После того как вся отчетность отправлена и принята, можно вернуться в Созданную справку, провести ее и поставить флаг «Принято в ИФНС».

Автор: Ольга Толоконникова, старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», март 2020 г.

Отчетность по НДФЛ заполняется в учетных системах «1С» автоматически – для этого необходимо отразить все доходы физических лиц, ввести данные по налоговым вычетам и рассчитать суммы исчисленного, удержанного и перечисленного налога. Однако для автоматического формирования отчетов 2- и 6-НДФЛ в программе важно учесть не только законодательные аспекты, но и особенности программы по формированию данных о суммах налога, чтобы обойтись без ручных корректировок. Рассмотрим подробнее особенности заполнения отчетности по НДФЛ в программе «1С:Зарплата и управление персоналом 8», ред.3.1.

Заполнение титульного листа и раздела 1 в расчете 6-НДФЛ

Данные титульного листа расчета заполняются из справочника «Организации». Незаполненные ячейки со сведениями о налоговом агенте, которые не предусматривают ручного ввода означают, что в базе не введены соответствующие сведения. После добавления, например, в справочник «Организации» КПП необходимо нажать кнопку «Еще» – «Обновить» либо создать новый отчет (просто перезаполнение отчета не поможет), после чего титульный лист заполняется обновленными сведениями

Важно обратить внимание на поле «Дата подписи» на титульном листе. В этом поле указывается по умолчанию текущая дата компьютера на момент создания отчета, но в строке 080 раздела 1 сумма неудержанного налога в программе определяется как раз в соответствии с этой датой. Например, если дата подписи отчета 10.01.2020, а заработная плата за декабрь 2019 г. была выплачена 12.01.2020, то сумма удержанного налога в строке 080 расчета за 2019 г. отразится, если дату подписи проставить, например, 13.01.2020, то строка 080 будет незаполненной (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

Строки 020-045 раздела 1 отчета 6-НДФЛ заполняются на дату фактического получения дохода. По ней определяется месяц налогового периода, в который включается доход. Например, дата фактического получения дохода с кодом 2000 (оплата труда) – это последний день месяца, за который начислен доход, а вот что касается отпускных (код дохода 2012) и больничных (код дохода 2300) – это дата выплаты.

Строка 060 заполняется общим количеством физических лиц, получивших в отчетном периоде налогооблагаемый доход. Строка 070 – общей суммой удержанного налога в отчетном периоде. Например, если зарплата за декабрь 2019 г. выплачена в декабре, то удержанный налог с зарплаты включается в строку 070 расчета за 2019 г., если выплачена в январе 2020 г., то удержанный налог попадет в расчет при сдаче отчетности за 1 квартал 2020 г. (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@);

Некоторые данные ячеек в отчете можно расшифровывать с детализацией по сотрудникам и суммам по кнопке «Расшифровать» и при необходимости распечатать.

Раздел 2 расчета 6-НДФЛ

Одно из важнейших правил, которое следует учитывать при заполнении раздела 2 расчета 6-НДФЛ: отчет заполняется по сроку перечисления налога (согласно письмам ФНС от 09.08.2016 № ГД-4-11/14507 и от 24.10.2016 № БС-4-11/20120). Иными словами – операция включается в тот период, на отчетный квартал которого приходится срок перечисления удержанного налога (строка 120).

Строка 100 расчета заполняется с учетом положений ст. 223 НК РФ, соответственно, в программе для различных видов доходов дата фактического получения – это последний день месяца или дата выплаты, которые регистрируются, например, начислением заработной платы или ведомостью.

Что касается премий, то согласно письмам ФНС от 10.10.2017 № ГД-4-11/20374@, от 14.09.2017 № БС-4-11/18391, Минфина от 29.09.2017 № 03-04-07/63400 датой фактического получения дохода в виде ежемесячной премии с кодом 2002 является последний день месяца, за который она начислена, так как премия входит в систему оплаты труда. Для этого в программе в виде начисления данной премии в самом коде дохода по НДФЛ необходимо установить флажок «Соответствует оплате труда» и выбрать категорию дохода – «Оплата труда».

Строка 110 – дата удержания налога - заполняется в соответствии с п. 4 ст. 226 НК РФ и п. 7 ст. 226.1 НК РФ. Дата удержания налога – это дата фактической выплаты, в программе удержание налога производится документами «Ведомость в банк/кассу/на счета». Дата удержания налога в учете будет отражаться датой, указанной в поле «Дата выплаты».

В строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога (п. 6 ст. 226 НК РФ и п. 9 ст. 226.1 НК РФ). Например, если это отпускные, то срок перечисления до конца месяца, в котором они выплачивались, а для зарплаты – это следующий день после удержания налога. Если срок перечисления налога выпадает на выходной, то он переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ и письмо ФНС РФ от 16.05.2016 № БС-4-11/8568@). Таким образом, в строке реальная дата перечисления налога не отражается, а отражается предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется автоматически предельный срок перечисления налога.

В строке 130 указываем обобщенную сумму фактически полученных доходов в указанную в строке 100 дату. Данная строка является справочной и не проверяется контрольными соотношениями (письмо ФНС от 10.03.2016 № БС-4-11/3852@), а в строке 140 отражаем обобщенную сумму удержанного налога на дату, указанную в строке 110.

Заполнение справки 2-НДФЛ для ИФНС

Принцип формирования данных в справке 2-НДФЛ такой же, как в 6-НДФЛ. Но важно обратить внимание на следующее: если заработную плату за декабрь 2019 г. работодатель перечисляет, например, в январе 2020 г., ее величина, а также сумма НДФЛ, исчисленного, удержанного и уплаченного с нее, должна быть отражена в справке 2-НДФЛ, составляемой по итогам 2019 г. (письма ФНС РФ от 03.02.2012 № ЕД-4-3/1692@, № ЕД-4-3/1698@, от 12.01.2012 № ЕД-4-3/74).

На автоматическое заполнение справки 2-НДФЛ для передачи в ИФНС влияет дата документа: в отчет включаются суммы доходов и НДФЛ за соответствующий налоговый период, зарегистрированные до даты документа. Например, если удержание и перечисление НДФЛ за декабрь 2019 г. произведено 11.01.2020, то для того чтобы эти суммы отразились в отчетности за 2019 г., дата документа справки 2-НДФЛ для передачи в ИФНС должна быть большей или равной 11.01.2020.

Какими отчетами проверить отчетность по НДФЛ

Наиболее популярным является отчет «Сводная справка 2-НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»), в нем сумма колонки «начислено» соответствует строке 120 расчета 6-НДФЛ, помимо этого отчет показывает примененные вычеты, сумму НДФЛ в разрезе различных ставок.

«Проверка разд. 2 6-НДФЛ» – еще один популярный отчет. Он показывает сведения раздела 2 6-НДФЛ в разрезе дат и документов, и сумм НДФЛ. Помимо этого, в версии 3.1.8 появилась серия отчетов «Анализ НДФЛ по документам-основаниям /датам получения доходов/ по месяцам», позволяющих детальнее анализировать и расшифровывать суммы доходов и НДФЛ вплоть до документов, не затрагивая при этом регистры в программе.

Читайте также: