Может ли налоговый агент получить рассрочку по ндфл из за финансовых сложностей

Опубликовано: 25.04.2024

- Как принять на работу иностранца

- Удаленную работу узаконили

- Какие документы оформить при найме сотрудника

- Как принять сотрудников на удалённую работу

- Бумажная трудовая книжка: инструкция для работодателя

- Работники без трудового договора: рисковать или не стоит?

- Срочный трудовой договор: как заключить с пользой и избежать проблем

- Временный договор с сезонным работником: как заключить правильно

- Как правильно оформить испытательный срок работнику

- Договор аренды рабочего места с мастерами в парикмахерской

- Как уволить пенсионера

- Работники на неполной ставке: как оформить без проблем

- Как не получить штраф за вакансию

- Ученический договор: как подготовить людей к работе в компании

- Как ИП принять на работу сотрудника

- Как уволить сотрудника

- Как принять на работу сотрудника в организацию

- Сотрудники уволены. Как отчитаться.

Справочная / Сотрудники: наём, зарплата, документы

Можно ли заключать договор с физическим лицом без НДФЛ и страховых взносов

НДФЛ — это налог на доходы физлица. Страховые взносы — это отчисления в налоговую для накопления пенсии и бесплатных приёмов в поликлинике.

Если предприниматель сотрудничает с физлицом без статуса самозанятого или оформленного ИП, на него переходит забота платить НДФЛ и взносы. Отменить обязанность в договоре нельзя. Даже если человек сам на это согласен.

Если забить на обязанность, налоговая оштрафует по ст. 123 НК РФ — за сам налог, и по ст. 119 — за несданный отчёт. И, конечно, взыщет долг с неустойкой.

Предприниматель — налоговой агент по НДФЛ для физлица

Физлица обязаны платить налоги с доходов. С каждого поступления денег российские граждане платят 13 %. Иностранцы платят 30 %, если доход получили в нашей стране. Это положения ст. 207, 224 НК РФ.

Когда ИП или организация нанимает физлицо по гражданско-правовому договору, обязанность платить в налоговую НДФЛ переходит на них. Заказчик становится налоговым агентом. Плюс за чужие налоги надо ежеквартально и ежегодно сдавать отчёты. А с физлица снимаются все налоговые обязанности. Правила — из ст. 226, 230 НК РФ.

Написать в договоре, что физлицо самостоятельно разбирается с НДФЛ, нельзя. Такая налоговая оговорка в договоре — пустое место. Обязанность переводить НДФЛ с предпринимателя не снимется. Это подтвердил Минфин в Письме № 03-04-05/12891.

Обязанность налогового агента не снимается, даже если ИП сам перешёл на налог для самозанятых. Вроде хотел упростить бухгалтерию и снизить расходы, но нет. Основание — ч. 10 ст. 2 Закона о самозанятых.

НДФЛ вычитают из суммы вознаграждения физлица. Налоговому агенту запрещено писать в договоре, что сумму налога он платит за свой счёт.

Например, вознаграждение программиста по договору составляет 200 000 ₽. Написать, что заказчик обязан за свой счёт перевести в бюджет налог 13 % в сумме 26 000 ₽ нельзя. На руки программист получит только 174 000 ₽.

Чтобы не обмануть программиста с обещанным гонораром в две сотни, в договоре пишут сумму вознаграждения 226 000 ₽. Без оговорок.

НДФЛ переводят в налоговую на следующий день после выплаты вознаграждения.

Однако бывают ситуации, когда налоговый агент не может заплатить налог. К примеру, у него арестовали деньги на счёте. Пока идут разбирательства, платежи парализованы.

Налоговый агент обязан сообщить физлицу и налоговой, что не может перевести НДФЛ. Сделать это надо до 1 марта следующего года. Тогда физлицо платит НДФЛ самостоятельно. Физлицо уведомляют в свободной форме, главное — письменно, налоговую — при подаче отчёта 2-НДФЛ за 2020 год или 6-НДФЛ — за годы, начиная с 2021.

По договорам с самозанятыми платить НДФЛ не нужно

НДФЛ не платят самозанятые физлица. Вместо него платят пониженный налог в размере 4-6 %. И делают это всегда сами, без агентов.

Выходит, предпринимателю удобнее работать с самозанятыми. Хлопот с налогами и отчётами нет, штрафы не грозят. Однако сотрудничать с самозанятыми не получится, если:

- он бывший работник предпринимателя, а после увольнения не прошли два года;

- работает от имени предпринимателя по договору агентирования, комиссии или поручения;

- оказывает курьерские услуги;

- зарабатывает больше 2,4 миллиона в год.

Если физлицо не может быть самозанятым, с ним сотрудничают как с обычным физлицом. И в качестве налогового агента платят за него налог.

По каким договорам НДФЛ за физлицо платят, а по каким нет

Заплатить НДФЛ нужно, если предприниматель сотрудничает с физлицом или пользуется его имуществом. А вот если что-то покупает у него, то нет — ст. 208 НК РФ.

НДФЛ удерживают по договорам:

🔸 подряда — отделочник ремонтирует офис;

🔸 оказания услуг — маркетолог настраивает таргет;

🔸 авторского заказа — писатель пишет сценарий к рекламному ролику;

🔸 агентирования, поручения и комиссии — представитель ищет клиентов на покупку программы;

🔸 покупки исключительных прав — разработчик пишет программу и отдаёт авторские права;

🔸 аренды недвижимости — физлицо сдаёт помещение под магазин;

🔸 аренды автомобиля или оборудования — партнер передаёт личное имущество в общий бизнес.

По договорам аренды налог вычитают из суммы платы за пользование имуществом без учёта коммунальных платежей, если они входят в арендную плату.

Физлицо платит НДФЛ сам по договорам:

🔹 купли-продажи — знакомый продал предпринимателю партию самокатов;

🔹 покупки прав или цессии — партнёр за дисконт отдаёт право забрать долг за товар.

Предприниматель — страхователь по взносам за физлицо

ИП и организации обязаны платить страховые взносы за физлиц, с которыми сотрудничают. А ещё отчитываться в Пенсионный фонд и налоговую. Здесь они становятся страхователями по ст. 419 НК РФ.

Сумма страховых взносов — это 27,1 % от вознаграждения.

Взносы добавляют, а не вычитают. Всю сумму платят в налоговую, а оттуда 22 % уйдут в Пенсионный фонд, а 5,1 % — на медстраховку по полису. Получается, страховые взносы — это допрасходы предпринимателя. И переложить их на физлицо нельзя. Физлица без ИП и самозанятости вообще никогда не платят взносы за себя сами.

Для айти-компаний, аптек, инноваторов и социального бизнеса тарифы ниже. Поищите свою деятельность в ст. 427 НК РФ.

Взносы не платят за самозанятых. Но чтобы перед налоговой всё было чисто, надо сохранить чек от самозанятого из приложения «Мой налог». Без чека взносы заставят платить. Правило — из ч. 1 ст. 15 Закона о самозанятых.

Взносы платят до 15 числа следующего месяца после выплаты гонорара — ст. 431 НК РФ.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

По каким договорам надо платить взносы за физлицо, а по каким нет

Надо ли платить страховые взносы, зависит от договора с физлицом — ст. 420 НК РФ.

Страховые взносы платят по договорам:

- подряда;

- оказания услуг;

- авторского заказа;

- комиссии, агентирования и поручения — если по ним физлицо оказывало услуги;

- покупку исключительных прав или лицензии — например, у автора ролика для ютуба.

Страховые взносы не платит ни предприниматель, ни физлицо по договорам:

- аренды;

- купли-продажи;

- уступки прав или цессии.

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Переплата налога на доходы физлиц в бюджет может возникнуть по разным причинам. Но независимо от того, из-за чего она образовалась, основная сложность при ее возврате заключается в том, что организация не считается плательщиком этого налога. Она выступает в качестве налогового агента. А плательщиками являются сотрудники организации, получающие от нее доход.

Поэтому процедура возврата НДФЛ из бюджета строго регламентирована и отличается от общего порядка возврата налогов. Зачет переплаты по НДФЛ тоже сопряжен с трудностями – сделать это удастся не всегда. Обо всем по порядку – в нашей статье.

Когда возникает переплата

Переплата по НДФЛ в бюджет может образоваться в двух случаях.

Первый случай. Организация удержала из дохода сотрудника больше положенного. Например – из-за того, что бухгалтер неправильно рассчитал облагаемую базу или неверно применил вычеты по НДФЛ, либо работник не вовремя представил в бухгалтерию подтверждающие документы на вычет, и т.п. Эту же (излишне удержанную) сумму и заплатили в бюджет. В данном случае речь идет об излишне удержанном НДФЛ из доходов налогоплательщика.

Второй случай. Организация рассчитала и удержала НДФЛ правильно. Но в бюджет перечислила больше, чем нужно. Это может произойти, например:

- из-за ошибки бухгалтера при оформлении платежного поручения на уплату налога;

- из-за того, что налог заплатили раньше срока (до того, как выплатили работникам доход и удержали из него НДФЛ). В этом случае получается, что возникает переплата за счет собственных средств организации, а не налогоплательщика.

Как вернуть переплаченный налог

Порядок возврата налога зависит от того, по какой причине возникла переплата.

Ситуация 1. Переплата НДФЛ образовалась из-за того, что налог был излишне удержан из доходов сотрудника.

Правила возврата НДФЛ в этой ситуации установлены статьей 231 НК РФ. Алгоритм действий – следующий.

Выявить излишне удержанный налог работник может и самостоятельно.

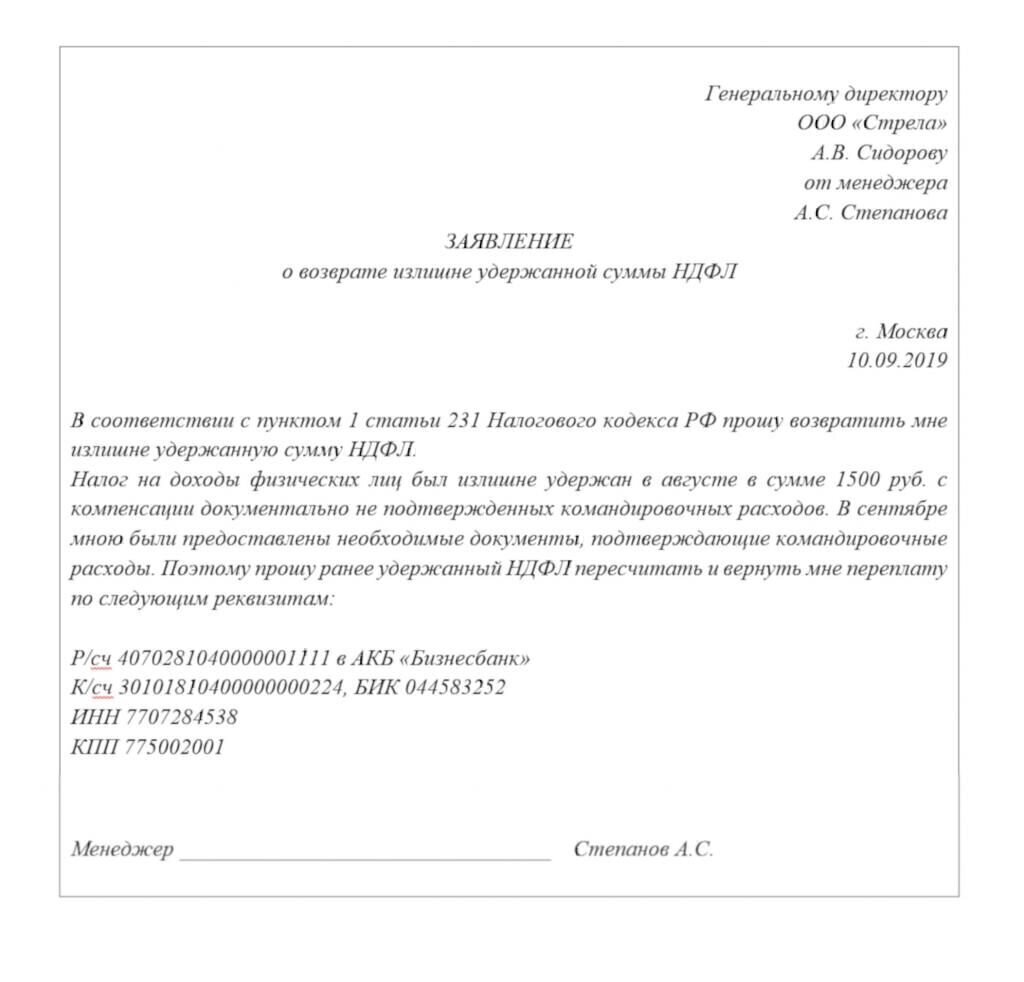

Независимо от того, кто обнаружил переплату (бухгалтер или сотрудник), работник пишет на имя руководителя организации заявление на возврат НДФЛ. Именно этот документ и будет являться основанием для возврата налога. Составить его можно в произвольной форме. Например, так:

Переплату по НДФЛ организация должна перечислить сотруднику в течение трех месяцев со дня получения от него заявления. Основание – пункт 1 статьи 231 НК РФ. Здесь нужно обратить внимание на два важных момента.

Во-первых, излишне удержанную сумму НДФЛ можно только перечислить на банковский счет работника – возвращать налог наличными нельзя (п. 1 ст. 231 НК РФ). Причем это правило действует независимо от того, какой порядок выплаты зарплаты установлен в организации – наличными из кассы или «безналом» на карты сотрудников.

Во-вторых, нужно строго соблюдать сроки возврата излишне удержанного налога работнику. Если в течение положенного срока (трех месяцев) организация не вернет сотруднику переплату, то на сумму невозвращенного налога она должна будет начислить проценты за каждый день просрочки. Проценты начисляются по ставкам рефинансирования, действовавшим в дни нарушения срока возврата. Такой порядок предусмотрен абзацами 3–5 пункта 1 статьи 231 НК РФ.

Статья 231 НК РФ четко устанавливает источники, за счет которых можно вернуть НДФЛ сотруднику. А именно – это предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет:

- из доходов того же работника, у которого излишне удержали налог;

- из доходов других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

Бухгалтер по ошибке излишне удержал НДФЛ с выплат менеджеру Степанову за август 2019 года. Сумма излишне удержанного налога составила 1300 руб. Ошибка была обнаружена в сентябре 2019 года. Общая сумма НДФЛ, удержанная из зарплаты всех сотрудников организации за сентябрь, составила 130 000 руб. Из этой суммы бухгалтер перечислил в бюджет только 128 700 руб. Разница в размере 1300 руб. была перечислена на банковский счет, указанный Степановым в заявлении на возврат излишне удержанного НДФЛ.

И только если указанных платежей недостаточно для того, чтобы вернуть НДФЛ налогоплательщику в положенный срок, организация обращается в налоговую инспекцию за возвратом налога из бюджета (п.1 ст. 231 НК РФ). Для этого в ИФНС нужно подать заявление о возврате налога, форма которого утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8). Представить документ в инспекцию необходимо в течение 10 дней со дня получения заявления от сотрудника.

К заявлению нужно приложить:

- выписку из налогового регистра по НДФЛ о доходах сотрудника;

- копию заявления сотрудника (с указанием причины образования переплаты, даты ее возникновения и суммы);

- копию справки по форме 2-НДФЛ по состоянию на дату обращения за возвратом;

- данные о расчетах с бюджетом по НДФЛ начиная с того года, за который был произведен перерасчет налога.

В качестве документа, подтверждающего данные о расчетах с бюджетом по НДФЛ, можно представить выписку по счету 68 субсчет «Расчеты с бюджетом по НДФЛ». Сумма начислений по кредиту этого счета должна быть сторнирована на сумму переплаты налога (чтобы была видна сумма переплаты).

Такой вывод следует из положений пункта 1 статьи 231 НК РФ.

Возвращать переплату по НДФЛ организации – налоговому агенту налоговая инспекция будет в общем порядке, который установлен статьей 78 НК РФ.

Так, решение о возврате переплаты (или отказе в этом) инспекция должна принять в течение 10 дней:

- со дня получения заявления от организации, если сверка расчетов с бюджетом не проводилась;

- со дня подписания акта сверки, если сверка была.

Такой порядок предусмотрен пунктом 8 статьи 78 НК РФ.

Известить организацию о своем решении (согласии на возврат или отказе) инспекция обязана в течение 5 дней со дня принятия решения (п. 9 ст. 78 НК РФ). Форма решения о возврате и форма решения об отказе в возврате излишне уплаченного налога утверждены приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ).

Ожидая поступления средств из бюджета на свой расчетный счет, организация – налоговый агент вправе вернуть сотруднику излишне удержанную сумму НДФЛ за счет собственных средств (абз. 9 п.1 ст. 231 НК РФ).

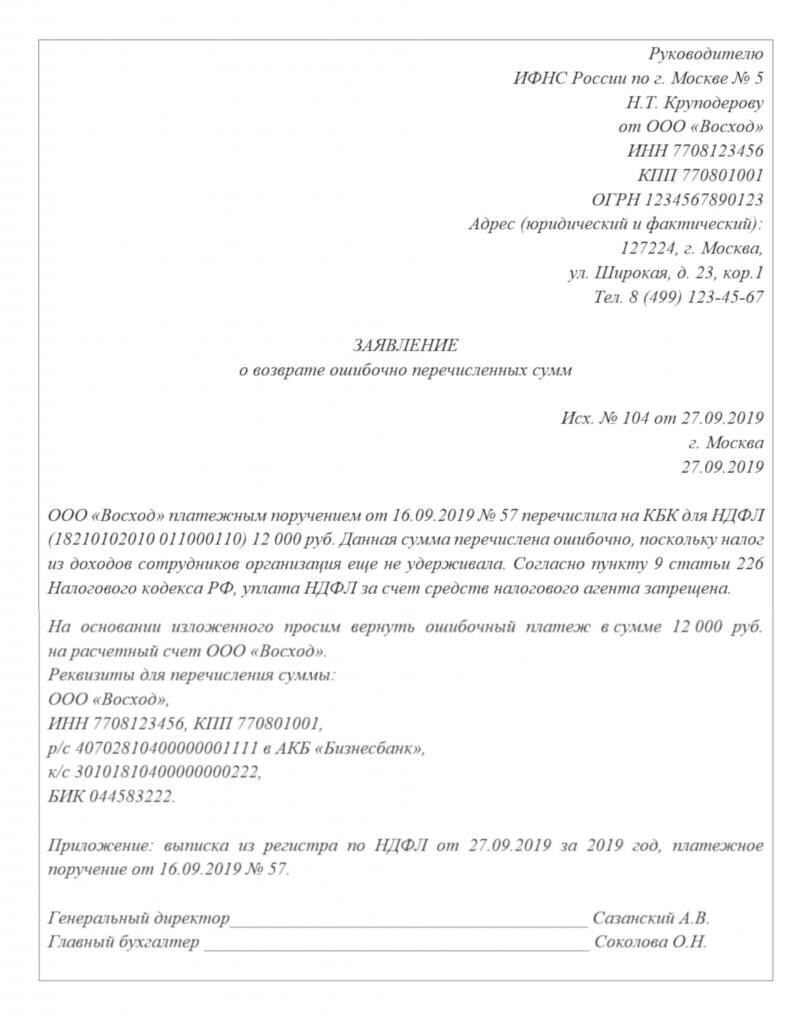

Ситуация 2. Переплата по НДФЛ образовалась из-за того, что организация перечислила в бюджет налог в большей сумме, чем положено. При этом налог с доходов сотрудников был рассчитан и удержан верно.

В данном случае переплаченные в бюджет деньги можно вернуть на банковский счет организации.

Для этого нужно подать в налоговую инспекцию заявление по форме, которая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение 8). К нему нужно приложить платежное поручение на уплату налога и выписку из регистра по НДФЛ. Эти документы подтвердят, что лишние суммы были уплачены в бюджет.

Такой вывод следует из статьи 78 НК РФ и письма Минфина России от 23.11.2017 № 03-04-05/77502.

Получив комплект документов, ИФНС будет возвращать переплату по общей процедуре, которая прописана в статье 78 НК РФ.

Правда, здесь может возникнуть одна сложность.

Она связана с тем, что НДФЛ работодатель платит не за себя, а за своих сотрудников. Именно они являются налогоплательщиками, а организация выступает как налоговый агент.

Обязанность перечислить НДФЛ в бюджет появляется у налогового агента только после того, как налог был удержан из доходов налогоплательщика. И только в пределах той суммы, которая была фактически удержана. А удержать сумму налога можно лишь при фактической выдаче зарплаты из кассы или при переводе на банковский счет сотрудника (письма Минфина от 13.02.2019 № 03-04-06/8932, от 01.02.2016 № 03-04-06/4321, от 10.07.2014 № 03-04-06/33737, ФНС от 25.07.2014 № БС-4-11/14507).

Перечислять налог в бюджет за счет собственных средств налоговые агенты не вправе. Делать это прямо запрещает пункт 9 статьи 226 НК РФ.

Вот и получается, что раньше, чем организация выплатила доход, перечислить НДФЛ в бюджет невозможно. Поэтому, если налоговый агент заплатил налог в бюджет больше, чем удержал, или перечислил НДФЛ раньше срока, налоговые инспекторы не считают такие суммы ни авансовым платежом, ни излишне уплаченным налогом. Они рассматривают их как ошибочный платеж.

Такой вывод следует, в частности, из Письма ФНС России от 06.02.2017 № ГД-4-8/2085@.

По этим причинам, как показывает практика, некоторые инспекции не принимают утвержденную форму заявления на возврат налога. В этом случае, чтобы вернуть переплату по НДФЛ, можно заполнить заявление в произвольной форме. Например, так:

Когда можно зачесть переплату по НДФЛ

НДФЛ является федеральным налогом.

По общему правилу, переплату по федеральному налогу можно зачесть:

- в счет погашения недоимки (задолженности по пеням, штрафам) по другим федеральным налогам;

- в счет предстоящих платежей по тому же или другим федеральным налогам.

Основание – статья 78 НК РФ.

Однако и здесь есть нюансы.

Если переплата по НДФЛ образовалась из-за того, что налог был излишне удержан из доходов налогоплательщиков, то зачесть такую переплату в счет других федеральных налогов (например, НДС или налога на прибыль) не получится. Чиновники считают, что нельзя зачесть переплату, которую организация излишне удержала у налогоплательщика в качестве налогового агента, в счет обязательств по тем налогам, которые она платит как налогоплательщик. Об этом сказано, в частности, в Письме Минфина от 22.01.2018 № 03-02-07/1/3224.

Таким образом, в данной ситуации возможен единственный выход – возвращать излишне удержанный НДФЛ по процедуре, которая установлена статьей 231 НК РФ (она была рассмотрена выше).

Если организация без ошибок исчислила и удержала НДФЛ, но в бюджет перечислила больше, чем положено (или заплатила налог за счет собственных средств досрочно), то правила такие.

Зачесть переплату в счет будущих платежей по НДФЛ в данном случае не удастся. Ведь, как уже было сказано, такая переплата будет считаться ошибочным платежом (а не суммой НДФЛ, уплаченной налоговым агентом). Стало быть, зачесть такой платеж в счет НДФЛ – нельзя. Об этом сказано в Письме ФНС России от 06.02.2017 № ГД-4-8/2085@.

А вот зачесть этот ошибочный платеж в счет других федеральных налогов, которые организация платит как налогоплательщик, – вполне возможно. Например, его можно зачесть в счет недоимок или будущих платежей по НДС или налогу на прибыль (Письмо ФНС России от 06.02.2017 № ГД-4-8/2085@). Чтобы зачесть переплату по НДФЛ в другие налоги, в налоговую инспекцию нужно подать заявление по форме, которая утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению нужно приложить платежное поручение и выписку из регистра по НДФЛ.

13 августа бухгалтер удержал и заплатил НДФЛ с зарплаты работников за июль. Сумма удержанного налога составила 20 000 руб. По ошибке, в бюджет было перечислено больше, чем удержано. Сумма платежа по НДФЛ составила 32 000 руб. Организация решила зачесть переплату в сумме 12 000 руб. в счет предстоящих платежей по НДС за III квартал 2019 года. Для этого бухгалтер подал в налоговую инспекцию заявление на зачет.

Подведем итог. Ошибки при исчислении НДФЛ, подлежащего уплате в бюджет, возможны на любой стадии этого процесса. Так, бухгалтер может неверно удержать налог – неправильно рассчитав налоговую базу или некорректно применив вычеты по НДФЛ. Но даже если налог удержан правильно – никто не застрахован от ошибок при его перечислении. Процесс возврата НДФЛ из бюджета достаточно трудоемкий и длительный.

Тогда риск возникновения переплат по НДФЛ вследствие ошибки в расчете или платежном поручении будет практически исключен. Уникальная система многоуровневого контроля, которую мы внедрили, позволяет исключить ошибки на любой стадии процесса. Все рутинные операции автоматизированы. Помимо этого, ежедневный аудит качества учета осуществляет программа «Электронный аудитор», созданная нашими IT-специалистами на базе программного продукта 1С.

Но даже если случится маловероятное – по вине наших специалистов у клиента возникнет переплата НДФЛ – ответственность за финансовые риски несет наша компания, и все потери клиента будут компенсированы 1C-WiseAdvice. Это является страховым случаем в рамках эксклюзивного полиса страхования профессиональной ответственности.

Может получиться так, что ваша организация при выплате физлицу дохода удержала НДФЛ в большей, чем нужно, сумме. Как только ошибка обнаружена, вы, как налоговый агент, обязаны вернуть излишне удержанную сумму налога. В статье рассмотрим 10 ситуаций по возврату НДФЛ физическому лицу.

Как налоговому агенту вернуть переплату НДФЛ физическому лицу?

По общему правилу налоговый агент, излишне удержавший из дохода физического лица НДФЛ, обязан произвести возврат самостоятельно (п. 14 ст. 78, п. 1 ст. 231 НК РФ; п. 34 Постановления Пленума ВАС РФ от 30.07.2013 № 57). Правда, в отдельных случаях за возвратом излишне удержанного НДФЛ необходимо обращаться в налоговый орган (п. 1.1 ст. 231, ст. 231.1 НК РФ).

НДФЛ может быть удержан в излишней сумме из-за ошибки. Например, если работодатель предоставил сотруднику налоговый вычет не с начала года или исчислял налог по более высокой ставке, не учитывая приобретение статуса физическим лицом налогового резидента РФ.

Пошагово возврат излишне удержанной налоговым агентом суммы НДФЛ выглядит следующим образом:

Шаг 1: Для возврата излишне удержанного НДФЛ письменно сообщите работнику о том, что излишне удержали налог из его доходов. Сделайте это в течение 10 рабочих дней со дня, когда вы обнаружили ошибку (п. 1 ст. 231 НК РФ, Письмо Минфина от 16.05.2011 № 03-04-06/6-112 (п. 1)).

Шаг 2. Попросите от физического лица заявление в произвольной форме на возврат суммы НДФЛ. В заявлении обязательно должен быть указан банковский счет для перечисления денежных средств физическому лицу. Возврат переплаты производится работодателем только в безналичной форме (п. 1 ст. 231 НК РФ). Срок подачи заявления — три года с даты, когда работодатель перечислил в бюджет излишне удержанную сумму (п. 7 ст. 78 НК РФ).

Даже если сотрудник уже уволился, то бывший работодатель — налоговый агент все равно обязан вернуть переплату налога (Письма Минфина РФ от 29.12.2012 № 03-04-05/6-1460 и от 24.12.2012 № 03-04-05/6-1430).

Шаг 3. Перечислите излишне удержанную сумму НДФЛ на указанный в заявлении счет физического лица

Вернуть налог необходимо в течение 3 месяцев со дня получения заявления (Письмо Минфина РФ от 6.07.2016 № 03-04-10/39533). При нарушении данного срока работодателю-налоговому агенту придется выплатить проценты за каждый календарный день просрочки в размере ставки рефинансирования Банка России, действовавшей в дни такой просрочки (абз. 3, 5 п. 1 ст. 231 НК РФ).

По каждому физлицу, которому возвращен налог, излишне удержанный в прошлые годы, представьте в ИФНС корректирующую справку 2-НДФЛ (Разд. I Порядка заполнения справки 2-НДФЛ, Письма ФНС от 14.11.2016 № БС-4-11/21536@, от 26.10.2016 № БС-4-11/20366@).

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

Может ли налоговый агент вернуть налогоплательщику НДФЛ излишне удержанный другим налоговым агентом?

Налоговый кодекс не предусматривает такой возможности. Поэтому налоговый агент не вправе вернуть налогоплательщику НДФЛ, излишне удержанный другим налоговым агентом (Письмо Минфина России от 06.07.2016 № 03-04-10/39533). При смене места работы физическое лицо должно подать заявление о возврате излишне удержанного НДФЛ своему предыдущему работодателю.

При увольнении работник возвращает работодателю выплаченные отпускные за неотработанные дни. Что делать работодателю с уже удержанным и перечисленным НДФЛ?

При выплате работнику отпускных сумм организация исчисляет, удерживает и перечисляет НДФЛ с указанных сумм (ст. 209 и 226 НК РФ). То есть, суммы отпускных, выплаченные работнику, представляют собой его доход, с которого налоговым агентом должен удерживаться налог на доходы физических лиц ((Письмо от 30.10.2015 № 03-04-07/62635 (направлено для сведения и использования в работе Письмом ФНС РФ от 11.11.2015 № БС-4-11/19749@)). Минфин указал: если работник возвращает работодателю фактически выплаченные ему ранее суммы отпускных, такие суммы не будут признаваться его доходом.

Удержанные и перечисленные в бюджет с начисленных работнику с указанных сумм отпускных суммы налога являются излишне уплаченными налоговым агентом. Соответственно, суммы налоговых обязательств работника по налогу на доходы физических лиц за налоговый период необходимо скорректировать. При этом у налогового агента — работодателя образуется переплата налога на доходы физических лиц.

Налоговый агент при выплате физическому лицу аванса по ГП договору удержал с него НДФЛ и перечислил налог в бюджет. Впоследствии договор был расторгнут. Как вернуть налог?

Возврат НДФЛ будет зависеть от того, какую сумму аванса возвращает физическое лицо. Вариантов всего два.

1 вариант: Если физическое лицо возвращает заказчику фактически полученную сумму аванса (т.е. аванс за вычетом НДФЛ, который удержал налоговый агент), то налоговый агент вправе обратиться в налоговую инспекцию с заявлением о возврате НДФЛ, перечисленного с указанного аванса, или о зачете суммы налога в счет предстоящих платежей по НДФЛ или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения (Письмо Минфина РФ от 17.10.2012 № 03-04-05/10-1198).

2 вариант: Налогоплательщик возвращает налоговому агенту сумму аванса без уменьшения ее на НДФЛ. В случае расторжения договора гражданско-правового характера сумма излишне удержанного и перечисленного в бюджет налога с выплаченного по такому договору аванса подлежит возврату налоговым агентом на основании письменного заявления налогоплательщика в порядке, предусмотренном статьей 231 Кодекса (см. вопрос 1) (Письмо Минфина РФ от 26.05.2014 № 03-04-06/24982).

Налогоплательщик приобрёл статус налогового резидента РФ в течение года. Налоговый агент вследствие ошибки продолжал удерживать НДФЛ по ставке 30%. Как вернуть НДФЛ налогоплательщику?

В этом случае НДФЛ с доходов, полученных таким физическим лицом с начала налогового периода, необходимо пересчитать по ставке 13%. Пересчет производится по итогам года, в котором получен статус резидента (п. 1.1 ст. 231 НК РФ, Письмо Минфина РФ от 15.02.2016 № 03-04-06/7958). Поскольку до приобретения плательщиком данного статуса НДФЛ удерживался по ставке 30%, возникла переплата по налогу.

За возвратом излишне удержанного НДФЛ физическому лицу нужно обратиться по окончании года не к налоговому агенту, а в налоговую инспекцию, в которой он состоит на учете по месту жительства (месту пребывания). При этом нужно представить налоговую декларацию и документы, подтверждающие статус резидента (п. 1.1 ст. 231 НК РФ, Письмо Минфина от 30.12.2015 № ЗН-3-17/5083). Минфин пояснил, что у работодателя нет обязанности в такой ситуации переоформить и представить в инспекцию новую справку о полученных физическими лицами доходах с учетом перерасчета налога (Письмо Минфина РФ от 29.11.2012 № 03-04-06/6-335).

Резидент иностранного государства представил налоговому агенту подтверждение своего статуса после даты выплаты дохода, освобождаемого от налогообложения. Необходимо ли вернуть уже удержанный НДФЛ?

В качестве доказательства статуса налогового резидента иностранного государства физическое лицо вправе представить налоговому агенту подтверждающий документ (удостоверение личности или официальное подтверждение статуса иностранца). Если подтверждение статуса налогового резидента иностранного государства представлено физическим лицом налоговому агенту — источнику выплаты дохода после даты выплаты дохода, подлежащего освобождению от налогообложения на основании международного договора, и удержания налога с такого дохода, этот налоговый агент осуществляет возврат налога (Письмо Минфина России от 15.08.2016 № 03-04-06/47795).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Налоговый агент обнаружил факт излишне удержанного НДФЛ с доходов сотрудника. Нужно ли ставить налоговую инспекцию в известность, что «излишек» возвращен?

Налоговому агенту по НДФЛ не нужно уведомлять налоговый орган о возврате излишне удержанного налога у сотрудника (Письмо ФНС РФ от 18.07.2016 № БС-4-11/12881@). ИФНС узнает об этом самостоятельно — из представленной компанией отчетности — в форме 6-НДФЛ (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@). В строке 090 раздела 1 формы 6-НДФЛ отражается общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Налогового кодекса, нарастающим итогом с начала налогового периода.

Напомним, что излишне удержанную сумму НДФЛ налоговый агент возвращает на основании письменного заявления, полученного от налогоплательщика (п. 1 ст. 231 НК) (см. вопрос 1). Вернуть «излишек» налоговый агент должен в течение трех месяцев с момента получения соответствующего заявления. При этом возврат производится за счет сумм этого налога, подлежащих перечислению в бюджет, в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога.

Суммы НДФЛ, подлежащей перечислению в бюджет, недостаточно для возврата физическому лицу в трехмесячный срок после получения от него заявления. Что в этом случае делать налоговому агенту?

Такая ситуация может возникнуть в том случае, если уменьшился штат работников и величина рассчитанного налога невелика.

Налоговый агент должен обратиться в налоговый орган по месту учета с заявлением о возврате переплаты. Его форма утверждена Приказом ФНС от 14.02.2017 № ММВ-7-8/182@. Помимо заявления необходимо представить (абз. 8 п. 1 ст. 231 НК РФ):

- выписку из регистра налогового учета по НДФЛ за соответствующий налоговый период;

- документы, подтверждающие переплату (в частности, копии платежных поручений).

Указанные документы необходимо представить в инспекцию в течение 10 дней с момента получения заявления от физического лица (абз. 6, 8 п. 1 ст. 231 НК РФ).

После получения от организации заявления, инспекция может предложить провести совместную сверку расчетов по налогам (пеням, штрафам) (п. 3 ст. 78 НК РФ). Лучше не спорить и сделать это, так как в этом случае ИФНС зачтет или вернет вам переплату только после подписания акта сверки (п. п. 3 — 6 ст. 78 НК РФ).

Налоговый орган принимает решение о зачете или об отказе в зачете сумм налога в течение 10 рабочих дней с момента обращения налогового агента (п. 6 ст. 6.1, абз. 2 п. 4 ст. 78 НК РФ). О своем решении инспекция должна сообщить налоговому агенту в течение пяти рабочих дней после принятия решения (п. 6 ст. 6.1, п. 9 ст. 78 НК РФ). Способ передачи такого сообщения руководителю организации, физическому лицу, их представителям установлен в п. 9 ст. 78 НК РФ. В случае положительного решения налоговый агент вправе зачесть излишне уплаченный НДФЛ в счет предстоящих платежей.

Кстати, налоговый агент вправе вернуть физическому лицу переплату по налогу из собственных средств, не дожидаясь ее возврата из бюджета (абз. 9 п. 1 ст. 231 НК РФ).

Может ли быть зачтена налоговому агенту в счет погашения недоимки по НДФЛ переплата, образовавшаяся у него как у налогоплательщика по другому федеральному налогу?

В Письме Минфина от 25.03.2016 № 03-02-07/1/19163 чиновники сделали вывод, что абз. 2 п. 1 ст. 78 Кодекса предусмотрена возможность зачета сумм излишне уплаченных федеральных налогов — по федеральным налогам, а также по пеням, начисленным по федеральным налогам. То есть, в Минфине признали, что сумма излишне уплаченного организацией налога на прибыль может быть зачтена в счет погашения недоимки по НДФЛ в соответствии со ст. 78 Кодекса. Кроме того, финансисты пришли к выводу, что правила, предусмотренные данной нормой, применяются в отношении налогоплательщиков и налоговых агентов.

В письме ФНС РФ от 06.02.2017 № ГД-4-8/2085@ инспекция указала на возможность зачета переплаты по федеральному налогу в счет погашения задолженности по НДФЛ налогового агента.

Несколько лет назад Минфин в Письме от 19.02.2010 № 03-02-07/1-69 делал совершенно противоположный вывод о том, что сумма излишне уплаченного организацией налога на прибыль не может быть зачтена налоговому агенту в счет погашения недоимки по НДФЛ.

Как мы видим, в связи с отсутствием четкой формулировки в законодательстве мнение контролирующих органов время от времени меняется. Поэтому можно дать совет налоговому агенту уточнить в своей инспекции, можно ли зачесть переплату по федеральному налогу в счет недоимки по НДФЛ.

Напомним, что для зачета «излишка» в налоговый орган нужно подать соответствующее заявление (подробнее см. предыдущий вопрос).

В какой срок можно вернуть (зачесть) переплату по НДФЛ?

Зачесть либо вернуть переплату по НДФЛ можно не позднее трех лет со дня перечисления налога в бюджет (п. п. 7, 14 ст. 78 НК РФ). Порядок действий организации — налогового агента зависит от причины, по которой образовалась переплата. Как вернуть (зачесть) НДФЛ, излишне удержанный у физлица и перечисленный в бюджет мы рассмотрели в вопросе 1.

Переплату по НДФЛ, возникшую по другим причинам, например из-за ошибки в платежном поручении, можно вернуть на расчетный счет в порядке, описанном в вопросе 8 (п. п. 1, 5, 14 ст. 78 НК РФ, Письма Минфина РФ от 16.09.2014 № 03-04-06/46268, ФНС РФ от 29.09.2014 № БС-4-11/19714@).

Дата последнего комментария: 2020-10-05

- Налогообложение криптовалют. Как избежать банковских блокировок?

- Банк заблокировал карту по 115 ФЗ. Что делать? 8 советов для физлиц.

- 6 шагов. Как руководителю без знаний учета проверить ошибки в работе бухгалтера.

Президент подписал Федеральный закон №323-ФЗ от 14.11.2017, вносящий очередные изменения в Налоговый кодекс. Рассрочка / отсрочка налоговых платежей – это реальность. Как получить и кто имеет право использовать этот инструмент, рассмотрим в данной статье.

Речь идет о том, что налогоплательщик, не имеющий возможности единовременно уплатить налоговые платежи может подать в налоговые органы Заявление о предоставлении рассрочки или отсрочки. Чтобы воспользоваться данным инструментом налогоплательщик должен предоставить соответствующие подтверждающие документы и иметь возможность заплатить бюджетную задолженность в период, на который будет действовать отсрочка/рассрочка обязательств.

- 1 Срок, на который предоставляется рассрочка/отсрочка.

- 2 Кто может получить рассрочку/отсрочку?

- 3 Что нужно сделать для получения рассрочки/отсрочки?

- 4 Ограничения при получении

- 5 Проценты за пользование отсрочкой

- 6 Когда могут отказать?

Срок, на который предоставляется рассрочка/отсрочка.

В соответствии с п. 1 ст. 64 НК перенос сроков оплаты налоговых платежей и страховых взносов обычно предоставляется на срок, не превышающий 1 год. При этом оговаривается поэтапная уплата долга (рассрочка) либо единовременный платеж в конце установленного срока (отсрочка).

При предоставлении переноса сроков оплаты налогов в федеральный бюджет может оговариваться срок от 1 до 3 лет. Отсрочка или рассрочка по уплате налога может быть предоставлена по одному или нескольким налогам.

Кто может получить рассрочку/отсрочку?

Право получить рассрочку или отсрочку платежа по налогам и страховым взносам имеют юридические лица, ИП и физические лица. Не могут рассчитывать на перенос срока уплаты налогов налоговые агенты (п. 9 ст. 61 НК). Налогоплательщики, участники консолидированных групп, также не могут претендовать на перенос сроков платежей по налогу на прибыль (п. 3 ст. 62 НК).

В соответствии с п. 2 ст. 64 НК РФ, воспользоваться возможностью по отсрочиванию платежей в бюджет может тот налогоплательщик, который в силу своего финансового состояния не имеет возможности произвести обязательный платеж в установленный налоговым законодательством срок, но у которого в скором будущем такая возможность появится.

Для получения рассрочки/отсрочки необходимо удовлетворять хотя бы одному из следующих требований:

- Причинен ущерб в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- Не получены или несвоевременно получены денежные средства из бюджета, в том числе в счет оплаты за выполнение заказа для государственных, муниципальных нужд;

- Угроза возникновения признаков несостоятельности (банкротства) налогоплательщика в случае единовременной уплаты им налога;

- Имущественное положение физического лица исключает возможность единовременной уплаты налога;

- Деятельность по производству и (или) реализация товаров, работ или услуг носит сезонный характер не менее 50% от всей деятельности. Отрасль, также, должна быть в Перечне ;

- Отсрочка в связи с перемещением товаров через таможенную границу Таможенного союза, при наличии обстоятельств, установленных таможенным законодательством;

- Налогоплательщик не может единовременно уплатить налоговые платежи, обозначенные в налоговом Требовании направленном в соответствии со ст. 69 НК РФ. В таком случае рассрочка может быть предоставлена только если заинтересованное лицо одновременно удовлетворяет следующим условиям:

– Величина обнаруженной недоимки находится в пределах от 30 до 70 процентов прошлогодней выручки;

– Компания (ИП) не являются банкротом;

– Компания не реорганизуется и не ликвидируется и ведет деятельность не менее года;

– Решение по проверке не обжалуется на момент подачи такого заявления.

Что нужно сделать для получения рассрочки/отсрочки?

Для получения права на предоставление налоговой отсрочки/рассрочки, налогоплательщику необходимо подать заявление в соответствующий уполномоченный орган (п. 1 ст. 63 НК Ф). Затем, в течение 5 дней со дня подачи в уполномоченный орган, передать копию данного документа в местную ИФНС. Заявление заполняется по форме, утвержденной приказом ФНС от 16.12.2016 N ММВ-7-8/683@. К заявлению необходимо приложить следующие документы:

- справка из банков о ежемесячных оборотах денежных средств за предшествующих 6 месяцев;

- справка о наличии/отсутствии картотеки №2;

- справка из банков об остатках денежных средств на всех счетах в банках;

- перечень контрагентов – дебиторов с указанием цен договоров, сроков их исполнения, а также копии данных договоров;

- обязательство этого лица, предусматривающее на период изменения срока уплаты налога соблюдение условий, на которых принимается решение о предоставлении отсрочки или рассрочки, а также предполагаемый им график погашения задолженности;

- документы, подтверждающие наличие оснований изменения срока уплаты налога, указанные в пункте 5.1 ст. 64 НК РФ.

Уполномоченный орган может потребовать документы об имуществе, которое может быть предметом залога, поручительство либо банковскую гарантию.

Решение о предоставлении или не предоставлении рассрочки принимается уполномоченным налоговым органом в течение 30 дней со дня получения заявления заинтересованного лица.

Ограничения при получении

В некоторых случаях для получения отсрочки или рассрочки платежей может потребоваться наличие гарантии банка. В силу банковской гарантии банк обязывается перед налоговыми органами исполнить в полном объеме обязанность налогоплательщика по уплате налоговых обязательств, если последний не уплатит в установленный срок причитающиеся суммы налогов, страховых взносов и пеней.

Также, немаловажным условием для получения рассрочки является размер денежных поступлений на банковский счет налогоплательщика. А именно, сумма поступлений на счет за 3 месяца до момента подачи заявления должна быть меньше величины краткосрочных долгов налогоплательщика.

Проценты за пользование отсрочкой

По сути, отсрочка платежа – это финансирование за счет использования бюджетных денежных средств. Поэтому, в данном случае, речь идет и о процентах, как плате за финансирование. Если отсрочка или рассрочка по уплате налога предоставлена по основаниям, указанным в пунктах 3, 4,5, 7 приведенных выше, то на сумму задолженности за каждый день начисляются проценты исходя из ставки, равной одной второй ставки рефинансирования ЦБ действовавшей за период отсрочки/рассрочки (п. 4 ст. 64 НК).

Когда могут отказать?

- Если в отношении налогоплательщика возбуждено уголовное дело по поводу нарушения законов о налогах и сборах.

- Если в отношении налогоплательщика ведется производство по делу об административном или налоговом правонарушении в связи с уплатой налогов, сборов, таможенных платежей.

- Если есть достаточные основания полагать, что вы воспользуетесь переносом срока уплаты налога для сокрытия имущества или выедете на ПМЖ за пределы РФ.

- Если ранее вы уже обращались за налоговой отсрочкой, рассрочкой или инвестиционным налоговым кредитом, но нарушили их условия, в связи с чем в течение последних 3 лет налоговой службой было принято решение о прекращении действия вашей рассрочки / отсрочки / инвестиционного налогового кредита.

Использование рассрочки или отсрочки платежа по налогам и страховым взносам может быть эффективным инструментом при дефиците финансирования. Если суммы платежей для вас значительны и есть понимание, что денежные средства будут, но не сейчас, а через определенный краткосрочный период времени – пользуйтесь возможностью предоставленной нам Налоговым законодательством. У этой возможности есть весьма крупное преимущество! Если, скажем, брать кредит на погашение текущих обязательств в банке, то процентная ставка была бы не столь демократична, чем ставка по НК РФ. Две трети от ставки рефинансирования ЦБ – это гораздо меньше, чем кредитная ставка в банке. Можно сказать, что это дешевое кредитование и возможность выйти из трудной финансовой ситуации. Пользуйтесь, если такая возможность представляется.

Старший экономист-консультант «Что делать Консалт»

С 1 января 2021 года утверждена повышенная ставка НДФЛ – 15 % в отношении доходов свыше 5 миллионов рублей. В статье Оксаны Смолановой вы узнаете об особенностях применения прогрессивной ставки НДФЛ, которые необходимо учитывать налоговым агентам.

Определение налоговой базы

Федеральным законом от 23.11.2020 № 372-ФЗ введены в НК РФ понятия «основная налоговая база» и «совокупность налоговых баз».

Совокупность налоговых баз – это сумма налоговых баз, которые указаны в пункте 2.1 статьи 210 НК РФ . Для налоговых резидентов РФ в неё входят доходы:

- от долевого участия, в том числе в виде дивидендов иностранной организации, которые физлицо признало в декларации;

- в виде выигрышей участников азартных игр и лотерей;

- по операциям с ценными бумагами и производными финансовыми инструментами;

- по операциям РЕПО, предметом которых являются ценные бумаги;

- по операциям займа ценных бумаг;

- по операциям с ценными бумагами и производными финансовыми инструментами, которые учитываются на ИИС;

- полученные участниками инвестиционного товарищества;

- в виде сумм прибыли КИК;

- иные доходы, которые считаются основной налоговой базой ( пп. 9 п. 2.1 ст. 210 НК РФ ).

К основной налоговой базой относятся следующие виды доходов: зарплата, отпускные, больничные, матпомощь, вознаграждение по ГПД и другие доходы, выплачиваемые работникам.

Пороговое значение и прогрессивную ставку НДФЛ необходимо применять в отношении совокупности баз.

Наряду с этим, в соответствии с абзацем 4 пункта 1 статьи 224 НК РФ , прогрессивная шкала не применяется к следующим доходам:

1) облагаемым по ставке 13 % доходам ( п. 1.1 ст. 224 НК РФ ):

- от продажи имущества (за исключением ценных бумаг) и (или) доли (долей) в нём;

- в виде стоимости имущества (за исключением ценных бумаг), полученного в порядке дарения;

- подлежащим налогообложению доходам, полученным в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению;

2) облагаемым по ставке 35 % согласно пункту 2 статьи 224 НК РФ ;

3) облагаемым по ставке 9 % согласно пункту 5 статьи 224 НК РФ ;

4) облагаемым по ставке 30 % согласно пункту 6 статьи 224 НК РФ .

Вышеперечисленные доходы не учитываются при расчёте порогового значения 5 миллионов рублей.

Порядок применения ставки НДФЛ 15 %

Ставка НДФЛ 15 % применяется, когда доходы физлица, облагаемые по ставке 13 % и уменьшенные на вычеты, превысят 5 миллионов рублей. Налоговые вычеты применяются в прежнем порядке ( ст. 210 , п. п. 1, 1.4 ст. 225 НК РФ).

Если налоговая база с начала года превысит 5 миллионов рублей, то НДФЛ определяется следующим образом:

650000 руб. (5 млн руб. x 13 %) + 15 % с разницы между общей суммой доходов и 5 млн руб.

В случае если на момент уплаты НДФЛ в бюджет порог не превышен, то налоговый агент перечисляет сумму без особенностей. А если налог оказался больше, то следует отдельно уплатить:

- налог в части, которая меньше или равна 650000 рублей;

- налог, сумма которого больше 650000 рублей и который относится к части базы свыше 5 миллионов рублей.

Переходный период в 2021-2022 гг.

Пунктом 3 статьи 2 Закона от 23.11.2020 № 372-ФЗ в период до 2023 года при расчёте НДФЛ с доходов резидентов лимит 5 миллионов рублей и прогрессивную шкалу ставок необходимо применять отдельно к каждой налоговой базе. С 2023 года при расчёте НДФЛ повышенная ставка уже будет определяться к совокупности налоговых баз, за исключением доходов от долевого участия в виде дивидендов.

Морозов Дмитрий Александрович, советник государственной гражданской службы РФ 1 класса, разъясняет : «Установленная в Законе № 372-ФЗ возможность применения повышенной ставки НДФЛ (15 %) в отношении каждой налоговой базы, а не совокупности всех баз применяется исключительно к порядку исчисления и уплаты НДФЛ налоговыми агентами. В 2021 и 2022 годах они должны сравнивать каждую из указанных налоговых баз с лимитом 5 миллионов рублей (к примеру, отдельно зарплату и отдельно дивиденды), а НДФЛ считать по повышенной ставке, только если какая-либо из них превысит этот лимит».

Если же по итогам года у конкретного работника сумма девяти налоговых баз, для которых предусмотрено применение ставки 15 %, в совокупности превысит 5 миллионов рублей (пусть даже все такие доходы получены у одного налогового агента), то налоговый орган пересчитает НДФЛ по повышенной ставке и направит физическому лицу уведомление на уплату налога. Ведь общий порядок расчёта НДФЛ, закреплённый в Налоговом кодексе, применяется начиная с 01.01.2021.

Если в 2021 году физлицо получает доход от нескольких налоговых агентов — от каждого в пределах 5 миллионов рублей, но в сумме получится более 5 миллионов рублей, то НДФЛ с суммы превышения совокупной налоговой базы над 5 миллионами рублей уплачивается таким физическим лицом самостоятельно до 1 декабря 2022 года на основании направленного налоговым органом налогового уведомления об уплате налога ( п. 6 ст. 228 НК РФ ). Сумма НДФЛ с налоговой базы в пределах 5 миллионов рублей исчисляется, удерживается и перечисляется в бюджет каждым из налоговых агентов, исходя из выплачиваемых им сумм дохода.

Рассмотрим пример. Сотрудник получает зарплату 2 миллиона рублей в месяц. В январе и феврале 2021 года налоговый агент удержит НДФЛ по 260000 рублей (2 млн руб. × 13 %). В марте доход превысил 5 миллионов рублей. Соответственно, налоговый агент применит прогрессивную шкалу ставок и удержит НДФЛ:

- 130 тыс. руб. (1 млн руб. × 13 %) – по ставке 13 % с части зарплаты за март в пределах дохода в 5 миллионов рублей, рассчитанного с начала года;

- 150 000 руб. (1 млн руб. × 15 %) – налог по повышенной ставке 15 % с части зарплаты за март, которая превысила доход в 5 миллионов рублей с начала года.

Начиная с зарплаты за апрель и последующие месяцы налоговый агент удержит НДФЛ по повышенной ставке 15 %. НДФЛ с зарплаты за апрель составит 300000 рублей (2 млн руб. × 15 %).

Если налоговый агент ошибётся с расчётом налога по комбинированной ставке (650000 руб. плюс 15 % с превышения пороговой величины доходов), то за первый квартал 2021 года его не будут штрафовать и начислять пени. Для этого налоговый агент должен самостоятельно перечислить в бюджет недостающие суммы до 1 июля следующего года.

НДФЛ и дивиденды

Налоговую базу по дивидендам нужно как до 2023 года, так и после определять отдельно и к ней применять прогрессивную шкалу ставок ( п. 3 ст. 214 НК РФ ).

Например, при выплате работнику зарплаты 4 миллионов рублей и дивидендов 1,5 миллиона рублей считайте НДФЛ по 13 % отдельно с зарплаты — 520000 рублей (4 млн руб. x 13 %), отдельно с дивидендов — 195000 рублей (1,5 млн руб. x 13 %). Неважно, что суммарно доходы больше 5 миллионов рублей (пример рассмотрен в типовой ситуации по НДФЛ, «Главная книга» ).

НДФЛ с доходов нерезидентов

Ставка НДФЛ для доходов нерезидентов по-прежнему составляет 30 %. Сохранились и ставки 15 % и 5 % для отдельных видов доходов ( п. 3 ст. 224 НК РФ ). Прогрессивное налогообложение по ним не применяется. Однако доходы нерезидентов, которые раньше облагались по ставке 13 %, теперь облагаются по прогрессивной шкале ( п. 3.1 ст. 224 НК РФ ). К таким доходам относятся:

- доходы высококвалифицированных специалистов (в общем случае с зарплатой свыше 2 миллионов рублей в год);

- доходы иностранцев, работающих по патенту;

- доходы переселенцев в рамках госпрограммы;

- доходы иностранцев, имеющих статус беженцев или получивших временное убежище;

- доходы экипажей судов, плавающих под российским флагом.

К вышеперечисленным доходам нерезидентов, не превышающим в совокупности 5 миллионов рублей в год, применяется ставка НДФЛ 13 %; с суммы, превышающей 5 миллионов рублей — 15 %.

Прогрессивная ставка НДФЛ в отчётности по НДФЛ

Налоговые агенты, которые выплачивали физическим лицам доходы, облагаемые по разным ставкам, разделы 1 и 2 расчёта 6-НДФЛ обязаны заполнить для каждой из ставок налога ( п. 4.2 Порядка, утверждённого Приказом ФНС России от 15.10.2020 № ЕД-7-11/753 ). При выплате доходов свыше 5 миллионов рублец нужно заполнить разделы 1 и 2 отдельно:

- для доходов до 5 миллионов рублей включительно и налога с них по ставке 13 %;

- доходов сверх 5 миллионов рублей и налога с них по ставке 15 %.

Приказом Минфина России от 12.10.2020 № 236н для НДФЛ в части суммы налога, превышающей 650000 рублей, относящейся к части налоговой базы, превышающей 5 миллионов рублей, установлен отдельный КБК — 000 101 02080 01 0000 110.

Кроме того, разъяснение порядка заполнения расчёта по новой форме 6-НДФЛ (с примерами) в отношении доходов, облагаемых по повышенной налоговой ставке, содержится в Письме ФНС России от 01.12.2020 № БС-4-11/19702@ .

Таким образом, порядок расчёта, уплаты и заполнения отчётности по НДФЛ имеет ряд особенностей и нюансов, которые необходимо учитывать налоговым агентам начиная с 2021 года.

Читайте также: