Материальная помощь при рождении ребенка в 2 ндфл

Опубликовано: 16.05.2024

Платите налоги в несколько кликов!

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Справка 2-НДФЛ рассказывает об источниках дохода работника, зарплате и удержанных налогах. Каждый источник дохода или налоговый вычет имеет собственный код. Эти коды утверждены Приказом ФНС РФ от 10.09.2015 №ММВ-7-11/387@. В конце 2017 года налоговая служба изменила список кодов (Приказ от 24.10.2017 № ММВ-7-11/820@). Эти коды действуют с 1 января 2018 года по настоящее время. В статье мы расскажем, какие коды проставлять в справке 2-НДФЛ за 2020 год в 2021 году.

Коды доходов, которые облагаются НДФЛ всегда

Код дохода 2000 - это заработная плата, включая доплаты и надбавки (за вредные и опасные работы, за труд в ночное время или совмещение).

Код дохода 2002 - премия за производственные и подобные результаты, которые предусмотрены трудовыми договорами, коллективными договорами или нормами закона.

Код дохода 2003 - вознаграждения, выплачиваемые за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Код дохода 2010 - доходы по гражданско-правовым договорам, исключая авторские договоры.

Код дохода 2012 - отпускные.

Код дохода 2013 - для компенсации неиспользованного отпуска.

Код дохода 2014 - выходные пособия, компенсационные выплаты в виде среднемесячного заработка на период трудоустройства после увольнения, компенсации руководителям, замам руководителей, главбухам сверх заработка за 3 или 6 месяцев (районы Крайнего Севера и приравненные местности).

Код дохода 2300 - больничное пособие. Оно облагается НДФЛ, поэтому сумму вносят в справку. При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не нужно.

Код дохода 2301 - штрафы и неустойки, выплаченные компанией по решению суда за неудовлетворение требований потребителей в добровольном порядке.

Код дохода 2610 - обозначает материальную выгоду работника, полученную от экономии на процентах по займам..

Код дохода 2001 - это вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров и т.п.).

Код дохода 1400 - доход физлица от сдачи в аренду или иного использования имущества (если это не транспорт, средства связи или компьютерные сети).

Код дохода 2400 - доход физлица от сдачи в аренду транспорта для перевозок, трубопроводов, линий электропередачи и иных средств связи, включая компьютерные сети.

Код дохода 2520 - доходы в натуральной форме, полученные в виде полной или частичной оплаты товаров, работ, услуг, выполненных в интересах налогоплательщика.

Код 2530 - оплата труда в натуральной форме.

Код дохода 2611 — списанные безнадежные долги с баланса..

Код дохода 1010 - перечисление дивидендов.

Код дохода 3020 - проценты по банковским вкладам.

Код дохода 3023 - доходы в виде процента (купона), полученные налогоплательщиками с рублевых облигаций отечественных организаций,эмитированным после 1 января 2017 года.

Код дохода 4800 - «универсальный» код для иных доходов сотрудника, которым не назначены специальные коды. Например, суточные сверх необлагаемого налогом лимита, доплата больничных, стипендии.

Коды доходов, которые облагаются НДФЛ при превышении лимита

Код дохода 2720 - денежные подарки работнику. Если сумма превышает 4 000 рублей, то с превышения взимается налог. В справке сумму подарка показывают с кодом дохода 2720 и одновременно с кодом вычета 501.

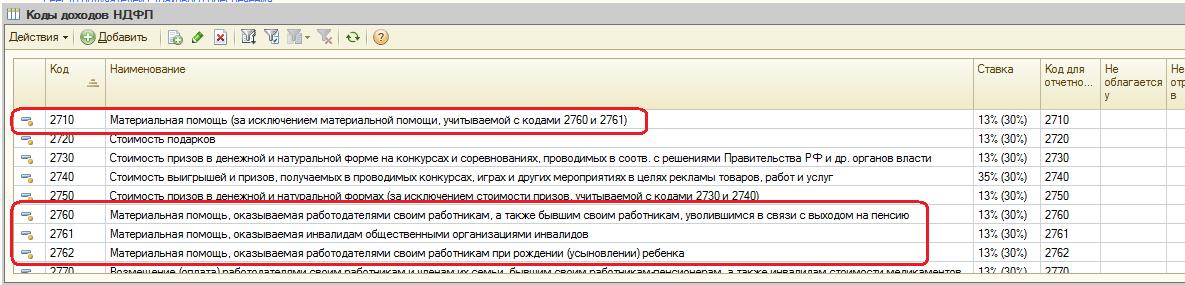

Код дохода 2760 - материальная помощь сотруднику или бывшему работнику, который вышел на пенсию по инвалидности или возрасту. Если сумма помощи превышает 4 000 рублей, то с превышения взимается налог. В справке сумму матпомощи показывают с кодом дохода 2760 и одновременно кодом вычета 503.

Код дохода 2762 - единовременная выплата в связи с рождением или усыновлением ребенка. Если сумма превышает 50 000 на каждого ребенка, но на обоих родителей, то с суммы превышения взимается налог. В справке эту сумму показывают с кодом дохода 2762 и кодом вычета 504.

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2020 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2020 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2016 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

| Код | Описание 2020 | Описание 2021 |

|---|---|---|

| 2611 | Сумма списанного в установленном порядке безнадежного долга с баланса организации | Суммы прекращенных обязательств по уплате задолженности в связи с признанием такой задолженности безнадежной к взысканию, за исключением случаев, перечисленных в п. 62.1 ст. 217 НК РФ |

| 3010 | Доходы в виде выигрышей, полученных в букмекерской конторе и тотализаторе | Доходы в виде выигрышей, полученных от участия в азартных играх, проводимых в букмекерской конторе и тотализаторе |

| 2790 | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны | Сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны , инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны |

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Документ

Комментарий

- матпомощь выплачена единовременно;

- выплата произведена в течение первого года после рождения ребенка;

- родителям, занятым в одной организации, работодатель выплатил матпомощь в сумме 50 000 рублей (каждому), не возникает обязанности по уплате НДФЛ и взносов. Если матпомощь предоставлена в большем размере, то удержать НДФЛ и уплатить взносы необходимо только с суммы превышения;

- родители работают в разных организациях, то каждый работодатель при выплате матпомощи не должен учитывать факт выплаты матпомощи и ее размер второму родителю (усыновителю, опекуну) его работодателем. Следовательно, просить работника представить справку 2-НДФЛ (или иной документ, подтверждающий получение или неполучение соответствующей матпомощи) с места работы второго родителя (усыновителя, опекуна) не нужно.

За дополнительной информацией обращайтесь по телефону +7 (3952) 78-23-08 или по электронной почте otdel-its@forus.ru

Другие новости 1С:ИТС

Заключите договор поддержки 1С!

Комментарии

Добавить комментарий

ID"]=> string(5) "41878" ["NAME"]=> string(71) "Как облагать страховыми взносами и НДФЛ матпомощь при рождении ребенка?" ["

NAME"]=> string(71) "Как облагать страховыми взносами и НДФЛ матпомощь при рождении ребенка?" ["IBLOCK_ID"]=> string(2) "36" ["

IBLOCK_ID"]=> string(2) "36" ["IBLOCK_SECTION_ID"]=> NULL ["

IBLOCK_SECTION_ID"]=> NULL ["DETAIL_TEXT"]=> string(8894) "

Документ

Комментарий

- матпомощь выплачена единовременно;

- выплата произведена в течение первого года после рождения ребенка;

- родителям, занятым в одной организации, работодатель выплатил матпомощь в сумме 50 000 рублей (каждому), не возникает обязанности по уплате НДФЛ и взносов. Если матпомощь предоставлена в большем размере, то удержать НДФЛ и уплатить взносы необходимо только с суммы превышения;

- родители работают в разных организациях, то каждый работодатель при выплате матпомощи не должен учитывать факт выплаты матпомощи и ее размер второму родителю (усыновителю, опекуну) его работодателем. Следовательно, просить работника представить справку 2-НДФЛ (или иной документ, подтверждающий получение или неполучение соответствующей матпомощи) с места работы второго родителя (усыновителя, опекуна) не нужно.

За дополнительной информацией обращайтесь по телефону +7 (3952) 78-23-08 или по электронной почте otdel-its@forus.ru

Другие новости 1С:ИТС

Заключите договор поддержки 1С!

Документ

Комментарий

- матпомощь выплачена единовременно;

- выплата произведена в течение первого года после рождения ребенка;

- родителям, занятым в одной организации, работодатель выплатил матпомощь в сумме 50 000 рублей (каждому), не возникает обязанности по уплате НДФЛ и взносов. Если матпомощь предоставлена в большем размере, то удержать НДФЛ и уплатить взносы необходимо только с суммы превышения;

- родители работают в разных организациях, то каждый работодатель при выплате матпомощи не должен учитывать факт выплаты матпомощи и ее размер второму родителю (усыновителю, опекуну) его работодателем. Следовательно, просить работника представить справку 2-НДФЛ (или иной документ, подтверждающий получение или неполучение соответствующей матпомощи) с места работы второго родителя (усыновителя, опекуна) не нужно.

За дополнительной информацией обращайтесь по телефону +7 (3952) 78-23-08 или по электронной почте otdel-its@forus.ru

Другие новости 1С:ИТС

Заключите договор поддержки 1С!

DETAIL_TEXT_TYPE"]=> string(4) "html" ["PREVIEW_TEXT"]=> string(257) "

PREVIEW_TEXT_TYPE"]=> string(4) "html" ["DETAIL_PICTURE"]=> array(1) < ["SOCIAL"]=>NULL > ["

DETAIL_PICTURE"]=> NULL ["TIMESTAMP_X"]=> string(19) "04/24/2019 17:05:20" ["

TIMESTAMP_X"]=> string(19) "04/24/2019 17:05:20" ["ACTIVE_FROM"]=> string(10) "04/18/2018" ["

ACTIVE_FROM"]=> string(10) "04/18/2018" ["LIST_PAGE_URL"]=> string(6) "/news/" ["

LIST_PAGE_URL"]=> string(6) "/news/" ["DETAIL_PAGE_URL"]=> string(86) "/about/news/kak-oblagat-strakhovymi-vznosami-i-ndfl-matpomoshch-pri-rozhdenii-rebenka/" ["

DETAIL_PAGE_URL"]=> string(86) "/about/news/kak-oblagat-strakhovymi-vznosami-i-ndfl-matpomoshch-pri-rozhdenii-rebenka/" ["LANG_DIR"]=> string(1) "/" ["

LANG_DIR"]=> string(1) "/" ["CODE"]=> string(73) "kak-oblagat-strakhovymi-vznosami-i-ndfl-matpomoshch-pri-rozhdenii-rebenka" ["

CODE"]=> string(73) "kak-oblagat-strakhovymi-vznosami-i-ndfl-matpomoshch-pri-rozhdenii-rebenka" ["EXTERNAL_ID"]=> string(5) "41878" ["

EXTERNAL_ID"]=> string(5) "41878" ["IBLOCK_TYPE_ID"]=> string(5) "Forus" ["

IBLOCK_TYPE_ID"]=> string(5) "Forus" ["IBLOCK_CODE"]=> string(4) "news" ["

IBLOCK_CODE"]=> string(4) "news" ["IBLOCK_EXTERNAL_ID"]=> string(0) "" ["

IBLOCK_EXTERNAL_ID"]=> string(0) "" ["LID"]=> string(2) "nf" ["

LID"]=> string(2) "nf" ["NAV_RESULT"]=> bool(false) ["DISPLAY_ACTIVE_FROM"]=> string(10) "18.04.2018" ["IPROPERTY_VALUES"]=> array(1) < ["ELEMENT_META_DESCRIPTION"]=>string(112) "О начислении матпомощи при рождении ребенка в программах 1С узнавайте у специалистов компании "Форус"." > ["FIELDS"]=> array(0) < >["DISPLAY_PROPERTIES"]=> array(0) < >["IBLOCK"]=> array(88) < ["ID"]=>string(2) "36" ["

ID"]=> string(2) "36" ["TIMESTAMP_X"]=> string(19) "11/09/2018 15:11:10" ["

TIMESTAMP_X"]=> string(19) "11/09/2018 15:11:10" ["IBLOCK_TYPE_ID"]=> string(5) "Forus" ["

IBLOCK_TYPE_ID"]=> string(5) "Forus" ["LID"]=> string(2) "nf" ["

LID"]=> string(2) "nf" ["CODE"]=> string(4) "news" ["

ACTIVE"]=> string(1) "Y" ["SORT"]=> string(2) "15" ["

SORT"]=> string(2) "15" ["LIST_PAGE_URL"]=> string(6) "/news/" ["

PICTURE"]=> NULL ["DESCRIPTION"]=> string(0) "" ["

DESCRIPTION"]=> string(0) "" ["DESCRIPTION_TYPE"]=> string(4) "text" ["

DESCRIPTION_TYPE"]=> string(4) "text" ["RSS_TTL"]=> string(2) "24" ["

RSS_TTL"]=> string(2) "24" ["RSS_ACTIVE"]=> string(1) "Y" ["

RSS_ACTIVE"]=> string(1) "Y" ["RSS_FILE_ACTIVE"]=> string(1) "Y" ["

RSS_FILE_ACTIVE"]=> string(1) "Y" ["RSS_FILE_LIMIT"]=> string(1) "0" ["

RSS_FILE_LIMIT"]=> string(1) "0" ["RSS_FILE_DAYS"]=> string(1) "0" ["

RSS_FILE_DAYS"]=> string(1) "0" ["RSS_YANDEX_ACTIVE"]=> string(1) "Y" ["

RSS_YANDEX_ACTIVE"]=> string(1) "Y" ["XML_ID"]=> string(0) "" ["

XML_ID"]=> string(0) "" ["TMP_ID"]=> NULL ["

TMP_ID"]=> NULL ["INDEX_ELEMENT"]=> string(1) "Y" ["

INDEX_ELEMENT"]=> string(1) "Y" ["INDEX_SECTION"]=> string(1) "Y" ["

INDEX_SECTION"]=> string(1) "Y" ["WORKFLOW"]=> string(1) "N" ["

WORKFLOW"]=> string(1) "N" ["SECTION_CHOOSER"]=> string(1) "L" ["

SECTION_CHOOSER"]=> string(1) "L" ["VERSION"]=> string(1) "1" ["

VERSION"]=> string(1) "1" ["LAST_CONV_ELEMENT"]=> string(1) "0" ["

LAST_CONV_ELEMENT"]=> string(1) "0" ["EDIT_FILE_BEFORE"]=> string(0) "" ["

EDIT_FILE_BEFORE"]=> string(0) "" ["EDIT_FILE_AFTER"]=> string(0) "" ["

EDIT_FILE_AFTER"]=> string(0) "" ["SECTIONS_NAME"]=> string(7) "Разделы" ["

SECTIONS_NAME"]=> string(7) "Разделы" ["SECTION_NAME"]=> string(6) "Раздел" ["

ELEMENT_NAME"]=> string(7) "Новость" ["BIZPROC"]=> string(1) "N" ["

BIZPROC"]=> string(1) "N" ["LIST_MODE"]=> string(0) "" ["

LIST_MODE"]=> string(0) "" ["SOCNET_GROUP_ID"]=> NULL ["

SOCNET_GROUP_ID"]=> NULL ["RIGHTS_MODE"]=> string(1) "S" ["

RIGHTS_MODE"]=> string(1) "S" ["SECTION_PROPERTY"]=> NULL ["

SECTION_PROPERTY"]=> NULL ["PROPERTY_INDEX"]=> NULL ["

PROPERTY_INDEX"]=> NULL ["CANONICAL_PAGE_URL"]=> string(0) "" ["

CANONICAL_PAGE_URL"]=> string(0) "" ["EXTERNAL_ID"]=> string(0) "" ["

EXTERNAL_ID"]=> string(0) "" ["LANG_DIR"]=> string(1) "/" ["

- Как принять на работу иностранца

- Удаленную работу узаконили

- Какие документы оформить при найме сотрудника

- Как принять сотрудников на удалённую работу

- Бумажная трудовая книжка: инструкция для работодателя

- Работники без трудового договора: рисковать или не стоит?

- Срочный трудовой договор: как заключить с пользой и избежать проблем

- Временный договор с сезонным работником: как заключить правильно

- Как правильно оформить испытательный срок работнику

- Договор аренды рабочего места с мастерами в парикмахерской

- Как уволить пенсионера

- Работники на неполной ставке: как оформить без проблем

- Как не получить штраф за вакансию

- Ученический договор: как подготовить людей к работе в компании

- Как ИП принять на работу сотрудника

- Как уволить сотрудника

- Как принять на работу сотрудника в организацию

- Сотрудники уволены. Как отчитаться.

Справочная / Сотрудники: наём, зарплата, документы

Как выплачивать материальную помощь работнику: на семью, лечение, выход на пенсию

Материальная помощь — это деньги, которые выплачивает работодатель своим работникам при наступлении определенных событий.

Как выплачивать матпомощь законами не установлено, работодатель определяет порядок выплат сам. Расскажем, как это делается.

Когда работодатель выплачивает матпомощь

Ситуации, когда работникам нужно оказать материальную помощь, работодатель определяет сам. Это может быть:

вступление работника в брак,

рождение в его семье ребенка,

лечение работника или его детей (например, покупка дорогих лекарств, получение платных медуслуг),

смерть члена семьи работника (например, матери, отца, супруги),

выход работника на пенсию.

Все основания получения матпомощи обычно прописывают в локальном нормативном акте или коллективном договоре. Там же указывают, какие документы нужно принести работнику, сколько дадут денег, в какие сроки они будут перечислены.

Работодатель может предусмотреть как конкретные суммы матпомощи, так и диапазон, например, 20 000 ₽ — 100 000 ₽.

Если условия матпомощи нигде не прописаны, руководитель организации по обращению работника может принять решение о выплатах лично.

Может ли работник требовать материальной помощи от работодателя

Матпомощь не входит в систему оплаты труда по ст. 135 Трудового кодекса РФ, то есть ее не дают за перевыполнение плана или вредные условия труда.

Материальная помощь — выплата социального характера, она предназначена для участия в хороших и поддержки работников в плохих жизненных событиях. Тем самым работодатель показывает свое небезразличие и взамен получает лояльность работников. Такие выплаты — популярная практика всех крупных компаний.

В Трудовом кодексе РФ и других законах нет норм, которые бы обязывали работодателя выплачивать матпомощь, он делает это по собственному волеизъявлению. Поэтому требовать выплаты, если такая обязанность работодателя не установлена локальными документами, работник не может.

Матпомощь родственникам умершего работника

Родители или супруг(а) могут обратиться к руководителю компании за помощью в погребении умершего работника.

Помогать им или нет — решает руководитель. Если обязанность оказания матпомощи в случае смерти работника прописана в локальном нормативном акте, отказать он не вправе.

Как выплачивать матпомощь

В положении о матпомощи или коллективном договоре подробно описывают весь этот процесс.

Обращение к работодателю. Обычно от работника требуется заявление с документом, доказывающим факт события. Таким документом может быть копия свидетельства о браке, о рождении ребенка, о смерти родителя.

Издание приказа об оказании материальной помощи. На основании полученного сообщения работодатель издает приказ об оказании матпомощи, где указывает сумму и срок выплаты.

Выплата матпомощи. Бухгалтерия проводит эту операцию на основании приказа руководителя.

Если происходит задержка выплаты матпомощи, за каждый день просрочки на нее начисляются проценты в соответствии со ст. 236 ТК РФ. При этом работник не вправе приостанавливать работу, ссылаясь на ст. 142 Трудового кодекса РФ.

Как мы писали выше, матпомощь — не зарплата, поэтому задержка ее выплаты не может повлечь приостановление работы.

Сдавайте отчётность в три клика

Эльба подходит для ИП и ООО с сотрудниками. Сервис подготовит всю необходимую отчётность, посчитает зарплату, налоги и взносы и сформирует платёжки.

Нужно ли платить налоги с матпомощи

Надо ли платить налоги и страховые взносы с материальной помощи — зависит от основания выплаты.

Когда и как платят НДФЛ — представим в таблице.

Вступление в брак

Платят с суммы, превышающей 4000 ₽.

Абз. 1 п. 28 ст. 217 Налогового кодекса РФ

Не платят, если матпомощь выделена в течение года после рождения, и сумма менее 50 000 ₽ на каждого ребенка.

Абз. 7 п. 8 ст. 217 Налогового кодекса РФ

П. 10 ст. 217 Налогового кодекса РФ

Платят с суммы, превышающей 4000 ₽.

Абз. 1 п. 28 ст. 217 Налогового кодекса РФ

Выход на пенсию

Платят с суммы, превышающей 4000 ₽.

Абз. 4 п. 28 ст. 217 Налогового кодекса РФ

Смерть работника (обращение за матпомощью родственников), смерть члена семьи работника

Не платят, если за матпомощью обратился:

супруг, родители, дети работника

Абз. 3 п. 8 ст. 217 Налогового кодекса РФ

Что касается страховых взносов, то по общему правилу материальная помощь облагается ими в части суммы поверх 4000 ₽.

Исключениями являются по пп. 3 п. 1 ст. 422 НК РФ:

матпомощь, выданная для возмещения вреда от природных катаклизмов,

матпомощь в размере 50 000 ₽ и меньше на каждого ребенка, выделенная в течение года после рождения,

матпомощь, выданная работнику в связи со смертью членов его семьи.

Есть практика, когда суд указывает, что матпомощь — выплата социального характера и на нее не нужно начислять страховые взносы, см., например, Постановление Арбитражного суда Западно-Сибирского округа от 29.04.2019 № Ф04-1229/2019 по делу № А45-34360/2018 или Постановление Арбитражного суда Дальневосточного округа от 26.12.2018 № Ф03-5630/2018 по делу № А73-4750/2018.

Поэтому сказать, что матпомощь не облагается страховыми взносами только в случаях, указанных в ст. 422 Налогового кодекса РФ, однозначно нельзя.

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Консультация предоставлена 24.06.2016 года

Организация ежеквартально производит выплату материальной помощи в размере 1500 руб. бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, некоторые из них являются участниками Великой Отечественной войны (далее - ВОВ). В марте была выплачена материальная помощь участнику ВОВ в размере 1500 руб., в мае - 10 000 руб.

Возможно ли суммировать льготы, установленные п. 28 и п. 33 ст. 217 НК РФ?

По данному вопросу мы придерживаемся следующей позиции:

Льготы, установленные нормами п. 28 ст. 217 НК РФ и п. 33 ст. 217 НК РФ, применяются по каждому основанию независимо друг от друга.

Обоснование позиции:

В соответствии со ст. 209 и п. 1 ст. 210 НК РФ доходы, полученные физическим лицом от источников в Российской Федерации, являются объектом обложения НДФЛ. Доходы, не подлежащие обложению (освобождаемые от налогообложения) налогом на доходы физических лиц, поименованы в ст. 217 НК РФ.

Пунктом 28 ст. 217 НК РФ определено, что не подлежат налогообложению (освобождаются от налогообложения) определенные виды доходов физических лиц, не превышающие 4000 рублей, полученные по каждому из указанных в статье оснований за налоговый период.

Так, согласно норме абзаца четвертого п. 28 ст. 217 НК РФ суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, относятся к доходам, которые не подлежат налогообложению (освобождаются от налогообложения) в указанной сумме.

В соответствии с абзацем вторым п. 28 ст. 217 НК РФ в той же сумме за налоговый период не облагается НДФЛ стоимость подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей. В этой связи подарки в виде денежных средств с учётом ст. 11 НК РФ, ст.ст. 572, 128 ГК РФ могут быть освобождены от налогообложения и на основании абзаца второго п. 28 ст. 217 НК РФ (смотрите, например, постановление ФАС Северо-Западного округа от 26.03.2008 по делу N А66-5098/2007).

Кроме того, на основании п. 33 ст. 217 НК РФ освобождена от обложения НДФЛ помощь (в денежной и натуральной формах), а также подарки, которые получены ветеранами Великой Отечественной войны, тружениками тыла Великой Отечественной войны, инвалидами Великой Отечественной войны, вдовами военнослужащих, погибших в период войны с Финляндией, Великой Отечественной войны, войны с Японией, вдовами умерших инвалидов Великой Отечественной войны и бывшими узниками нацистских концлагерей, тюрем и гетто, бывшими военнопленными во время Великой Отечественной войны, а также бывшими несовершеннолетними узниками концлагерей, гетто и других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны, за счет, в частности, средств иных лиц (как в рассматриваемом случае) - в сумме, не превышающей 10 000 рублей за налоговый период.

При этом льготы, предусмотренные нормами абзаца второго п. 28 ст. 217 НК РФ (подарки) и п. 33 ст. 217 НК РФ, распространяются на доходы любых физических лиц (получателей) вне зависимости от наличия (отсутствия) в настоящем или прошлом трудовых отношений с организацией. В отличие от этого доход в виде материальной помощи освобождается от налогообложения, если он выплачен работодателем либо работнику, либо бывшему работнику (абзац четвертый п. 28 ст. 217 НК РФ).

Имеет место письмо налогового ведомства, где было указано, что суммирование доходов и вычетов в отношении одновременного применения норм п. 28 и п. 33 ст. 217 НК РФ не предусмотрено (письмо ФНС России от 21.02.2006 N 04-1-02/100@).

Из письма ФНС России от 08.11.2010 N ШС-37-3/14851 также можно усмотреть, что суммирование доходов для применения вычета не производится (в данном случае для вычета в сумме 4000 руб. по каждому из предусмотренных в п. 28 ст. 217 НК РФ оснований, поскольку налоговый вычет в размере 4000 руб., судя по формулировке, примененной чиновниками налогового ведомства, применяется к п. 28 ст. 217 НК РФ в целом). Однако здесь же в письме применена и фраза о том, что согласно п. 28 ст. 217 НК РФ не подлежат налогообложению доходы, не превышающие 4000 рублей, полученные за налоговый период по каждому из предусмотренных в указанном пункте оснований.

В то же время из письма Минфина России от 07.02.2011 N 03-04-06/6-18 можно сделать противоположный вывод (опять же для вычета в сумме 4000 руб. по каждому из предусмотренных в п. 28 ст. 217 НК РФ оснований) постольку, поскольку в нем указано следующее: если стоимость (размер) доходов, выплаченных (переданных) одному и тому же физическому лицу, по одному из оснований, предусмотренных п. 28 ст. 217 НК РФ, превысит в налоговом периоде 4000 рублей, организация будет признаваться налоговым агентом и, соответственно, исполнять обязанности, предусмотренные для налоговых агентов ст. 230 НК РФ. То есть из этого письма следует, что вычет в сумме 4000 руб. следует применять не к общей сумме доходов, а к каждому виду доходов, указанных отдельно в п. 28 ст. 217 НК РФ (смотрите также письмо УФНС России по г. Москве от 12.09.2011 N 20-14/088174).

Указанный подход прослеживается и при заполнении формы 3-НДФЛ "Налоговая декларация по налогу на доходы физических лиц" (далее - Декларация) в соответствии с порядком ее заполнения (далее - Порядок заполнения Декларации), которые утверждены приказом ФНС России от 24.12.2014 N ММВ-7-11/671.

Так, Лист Г Декларации используется для расчета и отражения сумм доходов, не подлежащих налогообложению, в частности, в соответствии с п.п. 28, 33 ст. 217 НК РФ. Не облагаемый НДФЛ доход в виде материальной помощи и доход в виде стоимости подарков показываются отдельно: соответственно, в пп. 2.2 и 4.2 листа Г "Расчет суммы доходов, не подлежащей налогообложению" не свыше 4000 руб. по каждому подпункту. Одновременно в пп. 7.1 Листа Г указывается общая сумма помощи (в денежной и натуральной формах), а также стоимость подарков, полученных в налоговом периоде ветеранами ВОВ и т.д., а в пп. 7.2 указываются суммы соответствующих доходов, не подлежащие налогообложению в соответствии с п. 33 ст. 217 НК РФ (сумма таких не подлежащих налогообложению доходов не может превышать 10 000 рублей). В итоге в п. 10 указывается общая сумма доходов, не подлежащая налогообложению, которая определяется как сумма значений показателей, в том числе указанных в пп.пп. 2.2, 4.2, 7.2 (п. 9.1 Порядка заполнения Декларации).

Полагаем, что такой подход свидетельствует о возможности одновременного применения в отношении одного и того же лица льгот, установленных нормами абзацев второго и четвертого п. 28 ст. 217 НК РФ и п. 33 ст. 217 НК РФ. На примере вывода суда (определение Высшего Арбитражного Суда РФ от 27.12.2012 N ВАС-17225/12) мы видим, что наличие правовой нормы, содержащейся в одном пункте ст. 217 НК РФ, не препятствует применению другого пункта данной статьи.

В пользу довода о том, что вычеты (4000 руб., 10 000 руб.) применяются по каждому основанию в отдельности, на наш взгляд, свидетельствует порядок отражения вычетов, относящихся к разным доходам, под отдельными кодами в сведениях по форме 2-НДФЛ (далее - справка 2-НДФЛ, утверждена приказом ФНС России от 30.10.2015 N ММВ-7-11/485@).

Так, в справке 2-НДФЛ доходы в виде подарков, доходы в виде материальной помощи, полученной на основании абзаца четвертого п. 28 ст. 217 НК РФ, доходы в виде помощи, полученной на основании п. 33 ст. 217 НК РФ, а также относящиеся к ним вычеты отличаются друг от друга присвоенным им кодом: для отражения дохода в виде стоимости подарка используется код 2720, вычет из него отражается под кодом 501. Для отражения дохода, полученного от работодателя при получении материальной помощи, используется код 2760, а вычет из него отражается под кодом 503. Для отражения дохода в виде помощи, предусмотренной на основании п. 33 ст. 217 НК РФ, используется код 2790, а вычет из дохода отражается под кодом 507 (смотрите Справочники кодов доходов и кодов вычетов для заполнения 2-НДФЛ (Приложения NN 1,2 к приказу ФНС России от 10.09.2015 N ММВ-7-11/387@)).

По нашему мнению, в случае получения доходов и применения к ним льготы в отношении обложения НДФЛ по одному основанию налогоплательщик не лишается права на получение доходов, к которым на законных основаниях применяется льгота по НДФЛ по другому основанию. В этой связи льготы, установленные нормами п. 28 ст. 217 НК РФ и п. 33 ст. 217 НК РФ, следует применять по каждому основанию отдельно, то есть суммировать.

Такое же мнение было изложено автором в следующем материале: "В связи с празднованием Дня Победы организация выплатила ветеранам и инвалидам ВОВ, работавшим ранее в организации, денежную помощь. Возможно ли освобождение указанной выплаты от обложения НДФЛ и по каким основаниям? Какие документы должны предъявить налогоплательщики для освобождения от налогообложения?" ("Актуальные вопросы бухгалтерского учета и налогообложения", N 15, август 2012 г.).

Обратим внимание, что в п. 33 ст. 217 НК РФ участники ВОВ не упомянуты, а речь идет, в том числе, о ветеранах ВОВ. В этой связи обратимся к ст. 2 Федерального закона от 12.01.1995 N 5-ФЗ "О ветеранах" (далее - Закон N 5-ФЗ). В п. 1 этой нормы указано, что Ветеранами ВОВ являются лица, принимавшие участие в боевых действиях по защите Отечества или обеспечении воинских частей действующей армии в районах боевых действий; лица, проходившие военную службу или проработавшие в тылу в период ВОВ 1941-1945 годов не менее шести месяцев, исключая период работы на временно оккупированных территориях СССР, либо награжденные орденами или медалями СССР за службу и самоотверженный труд в период Великой Отечественной войны. К ветеранам Великой Отечественной войны относятся, в частности, участники ВОВ (смотрите пп. 1 п. 1 ст. 2 Закона N 5-ФЗ). Следовательно, в данном случае может быть применена норма п. 33 ст. 217 НК РФ (смотрите также письмо УФНС России по г. Москве от 21.04.2010 N 20-15/3/042714@, Сообщение для прессы МРИ ФНС по КН по УР от 22.08.2005 N 04-29/9987 "Доходы ветеранов и участников Великой Отечественной войны").

Эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Код дохода материальной помощи до 4000 рублей и код налогового вычета можно узнать, прочитав статью. Коды дохода и вычета обязательны к указанию в справке 2-НДФЛ, в которой отражаются доходы сотрудника, источники их поступления, вычеты.

Материальная помощь – коды дохода (НДФЛ), отражаемые в справке 2-НДФЛ

С полученных доходов граждане обязаны уплачивать подоходный налог (НДФЛ). Однако НК РФ определяет ряд случаев, когда суммы дохода частично не облагаются налоговой нагрузкой. Так, согласно п. 28 ст. 217 НК РФ не облагаются доходы до 4000 рублей, полученные в качестве матпомощи. Фактически, такое освобождение представляет собой не что иное, как разновидность имущественного налогового вычета. Как у доходов, так и у вычетов есть специальные коды.

Код материальной помощи в справке 2-НДФЛ и коды вычета отражают кадровые работники, либо иные ответственные лица. Далее разберемся, каковы коды дохода мат. помощи, и каким нормативным актом они установлены.

Код дохода – материальная помощь до 4000 рублей

Коды дохода материальная помощь отражены в Приказе ФНС России от 10.09.2015 № ММВ-7-11/387@. Код дохода материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Коды указаны в Приложении № 1 к вышеуказанному Приказу ФНС.

В данном разделе представлено значительное количество кодов, из которых подходящими являются 3:

Есть вопрос? Ответим по телефону! Звонок бесплатный!

| Вид матпомощи | Код дохода |

| Любая матпомощь, кроме выплачиваемой работодателем в пользу сотрудников и бывших сотрудников, а также кроме сумм матпомощи, выплачиваемых при рождении детей. В качестве примера можно привести матпомощь, оказываемую любым лицам, не находящимся в штате организации. | 2710 |

| Любая матпомощь, предоставляемая сотрудникам или бывшим сотрудникам от работодателя | 2760 |

| Матпомощь для трудящихся, у которых родились дети, либо которые их усыновили, или взяли под опеку | 2762 |

Далее рассмотрим, какие коды вычетов предусмотрены законом.

Код вычета – материальная помощь до 4000 рублей в справке 2-НДФЛ

Коды вычета сумм материальной помощи, как и коды дохода, отражены в Приказе № ММВ-7-11/387@. Как и код дохода, код вычета материальной помощи 4000 рублей и менее проставляется в справке 2-НДФЛ. Конкретный код зависит от вида выплаченной материальной помощи.

Нас интересует Приложение № 2 к Приказу ФНС, в котором отражены вычеты, предусмотренные ст. 217 НК РФ. В данном разделе представлено 10 кодов вычетов, из которых подходящими являются 3:

| Вид матпомощи | Код вычета |

| Вычет с любых видов матпомощи, предоставляемых работодателем сотрудникам или бывшим сотрудникам (за исключением случая, когда основанием для выплаты стало рождение детей, либо работодателем производилась оплата медикаментов для сотрудника) | 503 |

| Вычет с сумм матпомощи, предоставляемых сотрудникам при рождении, усыновлении детей | 508 |

| Вычет с сумм матпомощи, которые выплачены в качестве возмещения сумм, потраченных сотрудниками организации на приобретение лекарств (по рецепту врача) | 504 |

Таким образом, в статье расписаны все возможные коды доходов и вычетов, которые отражаются в справке НДФЛ при выплате сумм материальной помощи. Код дохода материальной помощи, выплачиваемой в общем порядке сотрудникам фирмы – 2760.

Читайте также: