Как скорректировать ндфл в 1с вручную

Опубликовано: 01.05.2024

Подготовка файла отчётности

В форме документа:

- в реквизите «Организация» укажите организацию, от имени которой вы формируете сведения;

- в реквизите «ОКАТО/КПП» коды ОКАТО места нахождения организации и КПП организации проставляются автоматически;

- в реквизите «Налоговый период» выберите год, за который вы составляете отчёт;

- В реквизите «Вид справок» выберите пункт «Ежегодная отчётность».

Затем с помощью кнопки «Заполнить — физ. лицами, получавшими доходы» запустите процедуру автоматического сбора сведений о доходах физических лиц по данным информационной базы.

Собранные сведения будут отображены в таблицах документа (рис. 2).

Список подготовленных справок о доходах физических лиц отображается слева на форме документа. Для каждого физического лица и ставки налога надо формировать отдельную справку.

Справа на форме документа «Справка 2-НДФЛ для передачи в ИФНС» расположена панель с двумя закладками «Доходы, вычеты, налоги» и «Личные данные налогоплательщика», на которых отображаются данные текущей, выделенной в левом списке, справки о доходах.

Перемещаясь по строкам списка справок, можно поочередно просмотреть данные каждой подготовленной к передаче в ИФНС справки. Данные, указанные на этих закладках, будут использованы при выгрузке сведений о доходах в файл и получении печатной формы справки

Информация о том, какие реквизиты документа для заполнения каких разделов справки используются, а также о том, на основании каких данных информационной базы они заполняются, представлена в таблице 1.

|

| Таблица 1. Источники заполнения реквизитов справки 2-НДФЛ |

Несмотря на трудоемкость, второй вариант является предпочтительным.

Если речь идёт об одной справке, то после исправления учётных данных не обязательно перезаполнять весь документ « для передачи в ИФНС».

С помощью кнопки «Обновить» можно обновить (перезаполнить по данным информационной базы) данные конкретной

Чтобы получить файл со сведениями о доходах, необходимо нажать на кнопку «Записать файл на диск» и в появившемся окне выбрать папку, в которой следует сохранить файл.

Файлу будет присвоено имя в соответствии с реквизитом «Имя файла» документа « для передачи в ИФНС». Нажав кнопку «Показать файл», можно просмотреть содержимое файла.

При необходимости можно распечатать справки о доходах 2-НДФЛ и/или «Реестр справок», нажав кнопку «Печать».

Перед получением файлов или печатных форм сведений программа автоматически проверит сведения на наличие ошибок.

Если есть ошибки, появятся сообщения о них. После подготовки сведений документ «Справка 2-НДФЛ для передачи в ИФНС» следует провести.

При проведении документа копия соответствующего ему файла будет сохранена в регистре сведений «Архив данных регламентированной отчётности».

После того как сведения будут приняты в ИФНС, рекомендуем вам защитить документ от изменений, поставив флажок «Принято в ИФНС».

Выгрузка и отправка файла отчётности

После этого программа выгрузит отчёт, подпишет его ЭП ответственного лица, зашифрует и отправит в ИФНС.

Если в отчёте есть ошибки, которые препятствуют корректной выгрузке, она будет прекращена и появятся предупреждающее сообщение и список ошибок в служебном окне в нижней части экрана. В этом случае необходимо устранить ошибки и повторить процесс отправки.

Уточнение сведений о доходах физических лиц за предшествующие налоговые периоды

Если нужно уточнить ранее представленные в ИНФС сведения, следует подать новую «Справку» по по данному физическому лицу.

Сведения о доходах физического лица, которому налоговый агент сделал перерасчёт налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, необходимо оформить в виде новой «Справки» по

Важно! Рекомендуем вам при составлении новой «Справки» взамен ранее представленной в полях «№ ____» и «от ____» указать № ранее представленной «Справки» и новую дату составления «Справки». Чтобы подготовить «Справку», необходимо использовать документ « для передачи в ИФНС».

Шаг 1. Перед подготовкой новой «Справки» рекомендуем вам убедиться, что ранее поданные сведения зафиксированы в информационной базе, т. е. документ « для передачи в ИФНС», с помощью которого подготовлены исходные сведения, проведён.

Если он не проведён, его следует провести.

При проведении документа копия представленных сведений будет сохранена в регистре сведений «Архив данных регламентированной отчётности».

При формировании печатных форм или файлов в электронном виде для проведенного документа для передачи в ИФНС» используются данные этого регистра.

Таким образом, вы всегда можете просмотреть, какие именно данные переданы. Дополнительно рекомендуем вам защитить исходный документ от случайного повторного проведения, установив флажок «Принято в ИФНС».

- Неверная налоговая база: не отражены некоторые доходы, отражены лишние суммы доходов и т. п.

Необходимо:- скорректировать налоговую базу прошлого периода с помощью документа «Ввод доходов, НДФЛ и налогов (взносов) с ФОТ» (вызов из меню «Зарплата — Данные учёта зарплаты во внешней ;

- пересчитать НДФЛ — ввести новый документ «Начисление зарплаты работникам», установить флажок «Корректировка расчёта НДФЛ», на закладке «НДФЛ» добавить сотрудника, нажать кнопку «Рассчитать».

![]()

- Неверная сумма исчисленного налога.

Необходимо пересчитать НДФЛ:- Ввести новый документ «Начисление зарплаты работникам» (рис. 6).

- Установить дату документа — конец налогового периода, за который нужно пересчитать налог.

- Установить флажок «Корректировка расчёта НДФЛ», на закладке «НДФЛ» добавить сотрудника, нажать кнопку «Рассчитать».

- Изменить дату документа — указать последнее число текущего месяца начисления.

![]()

- Неверная сумма удержанного налога.

Необходимо скорректировать сумму удержанного налога с помощью документа «Ввод доходов, НДФЛ и налогов (взносов)![]()

- Неверная сумма перечисленного налога.

Необходимо зарегистрировать сумму перечисленного налога с помощью документа «Перечисление НДФЛ в бюджет РФ» либо скорректировать в регистре «Расчёты налоговых агентов с бюджетом по НДФЛ» с помощью документа «Корректировка записей регистров![]()

Шаг 3.После редактирования учётных данных можно начать формировать сведения с помощью документа « для передачи в ИФНС»:

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

- в первую очередь – расчеты с сотрудниками,

- во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

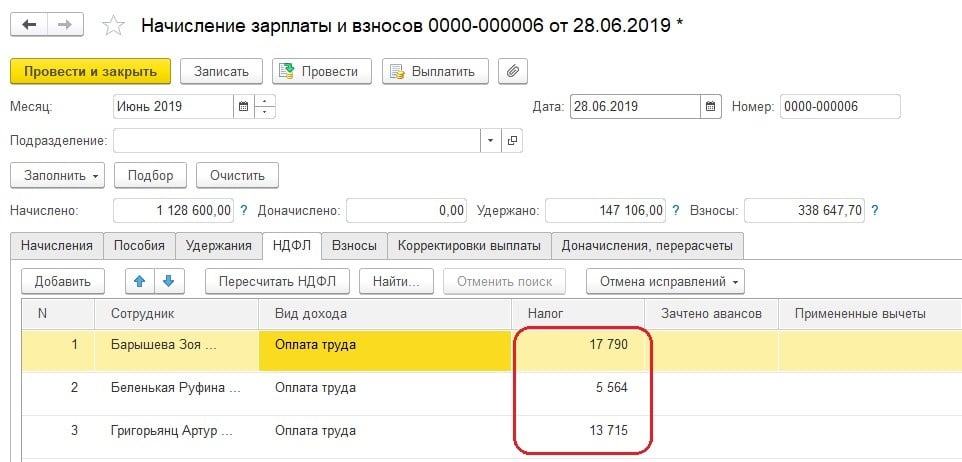

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

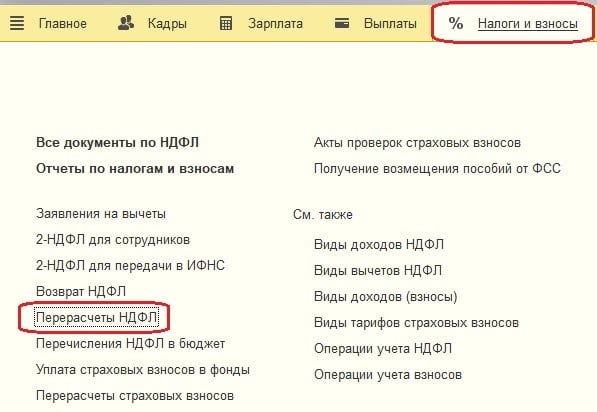

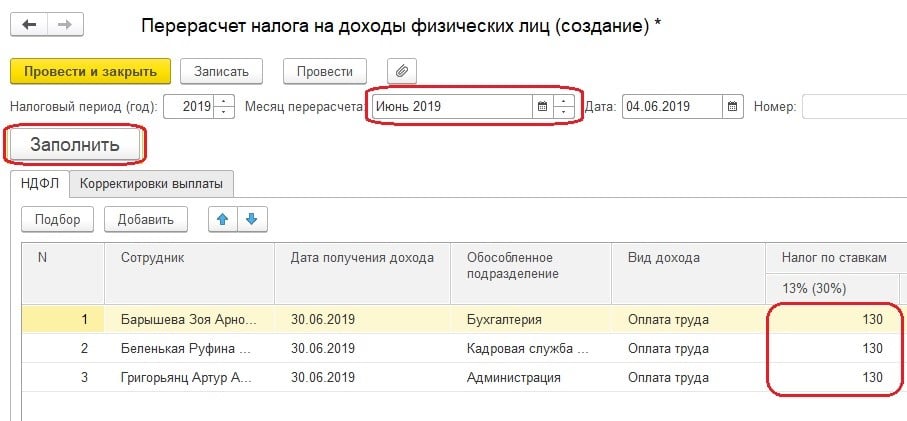

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

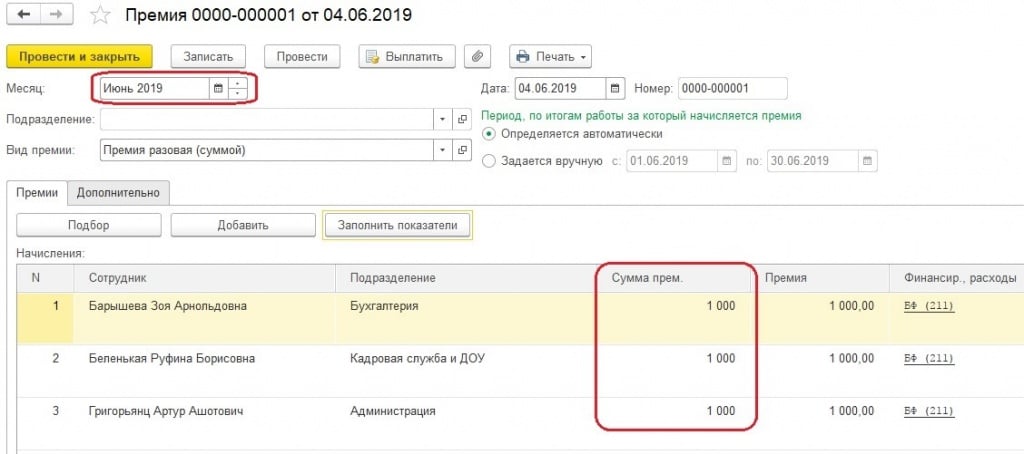

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

Далее заполним вышеупомянутый документ.

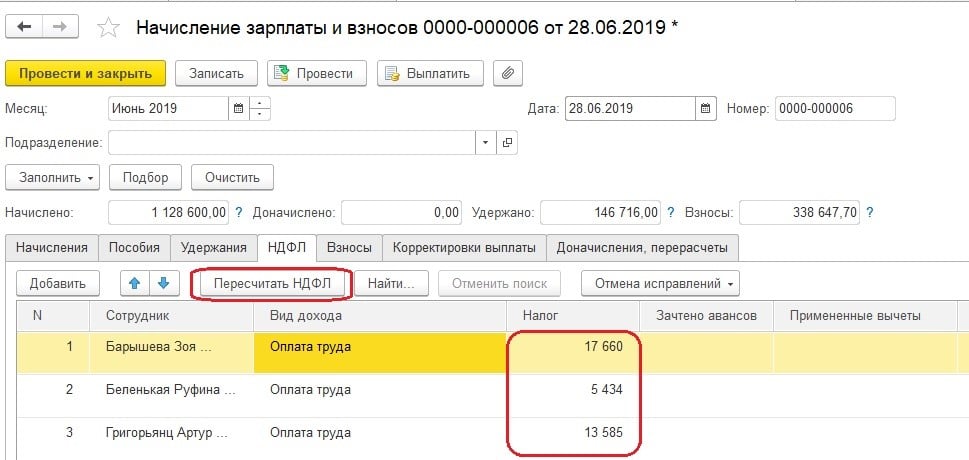

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

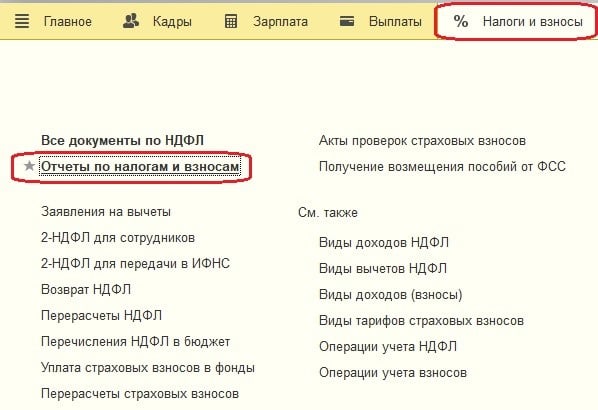

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

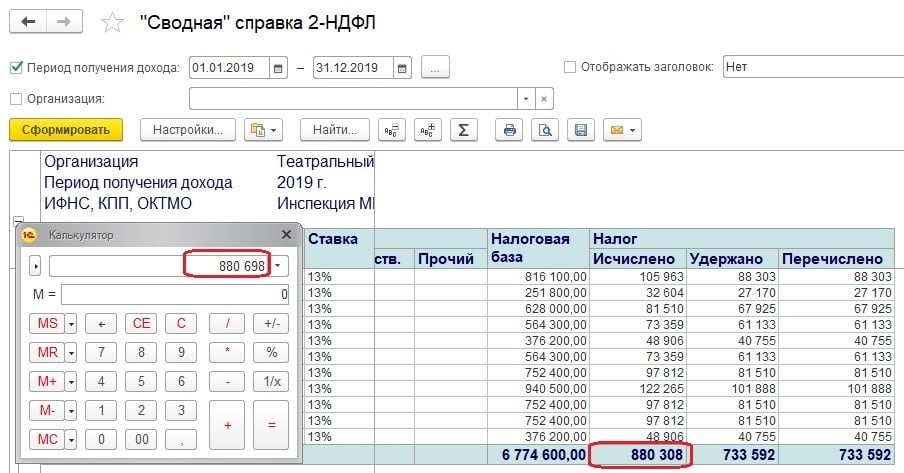

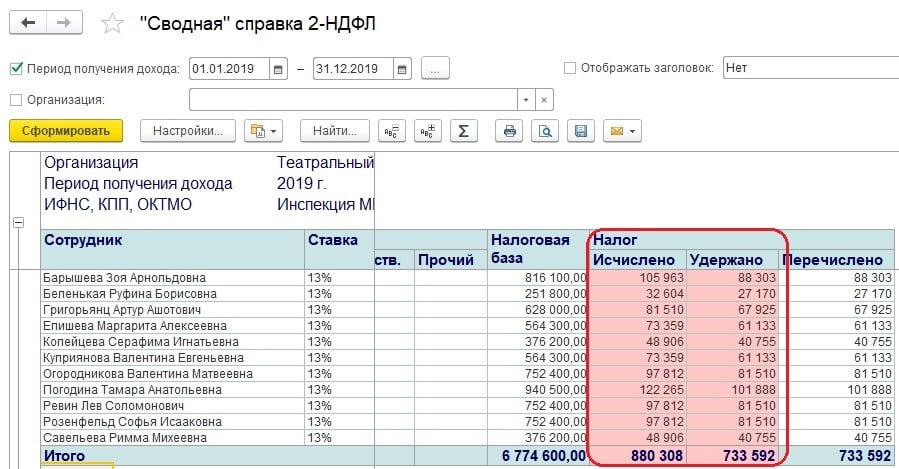

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

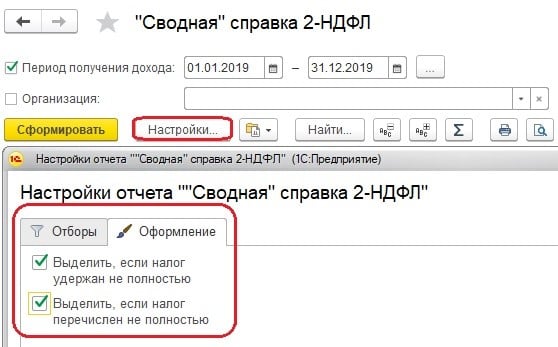

Также данный отчет автоматически нам представит информацию по тем сотрудникам, у которых суммы удержанного и перечисленного налога не равны исчисленным. Для этого необходимо немного до настроить отчет, а точнее подключить «флажки».

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

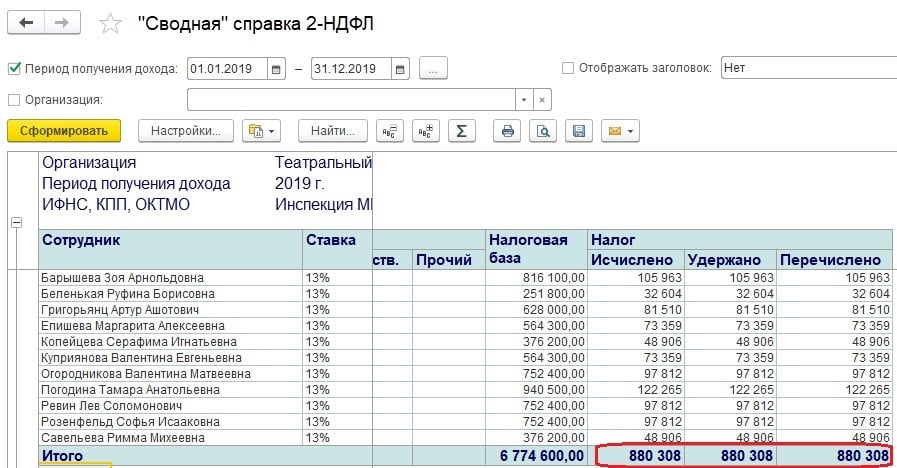

После проведения выплаты, данный отчет будет выглядеть вот так.

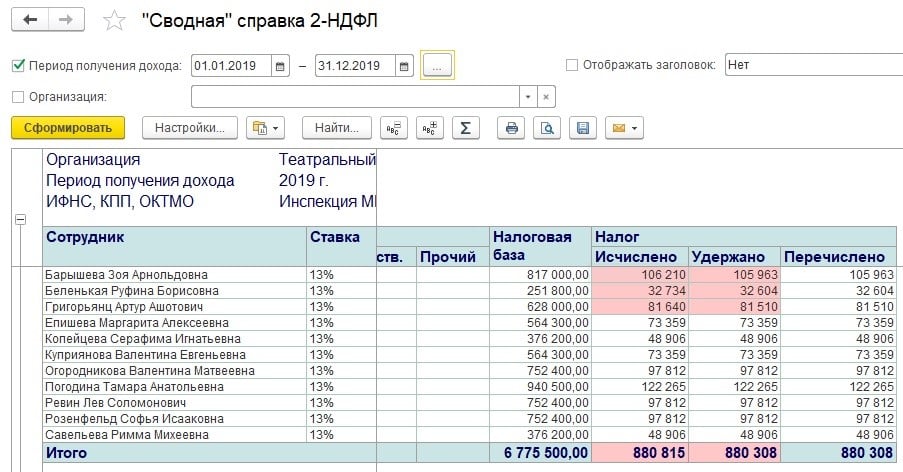

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

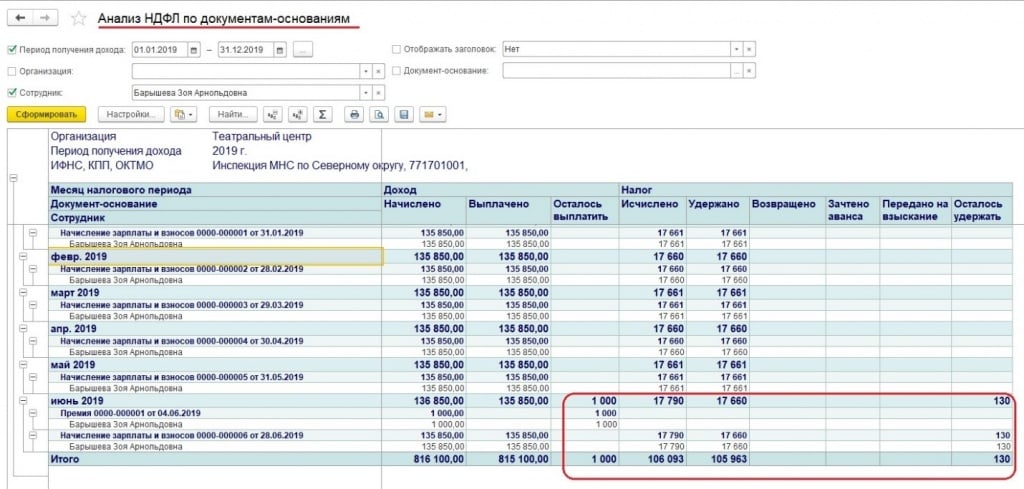

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

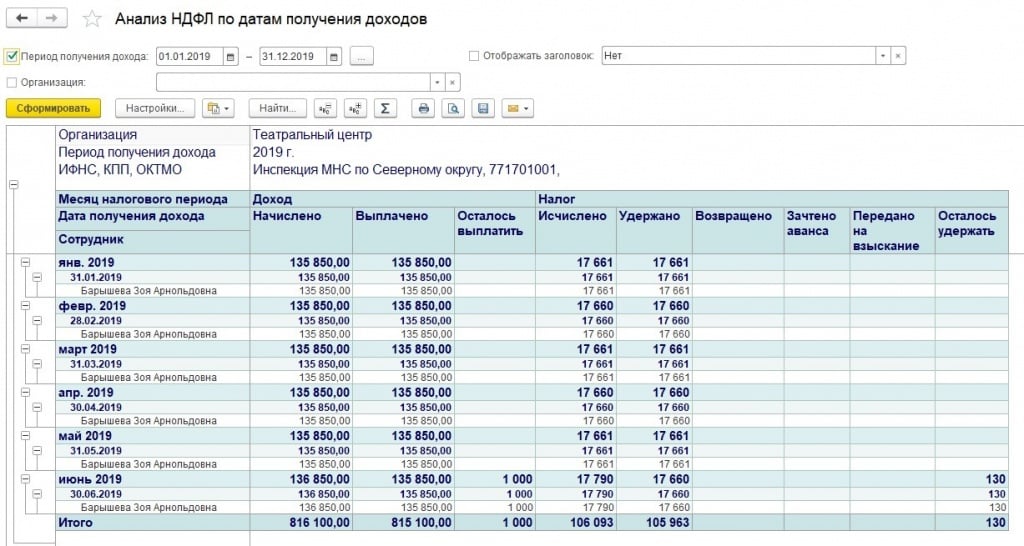

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

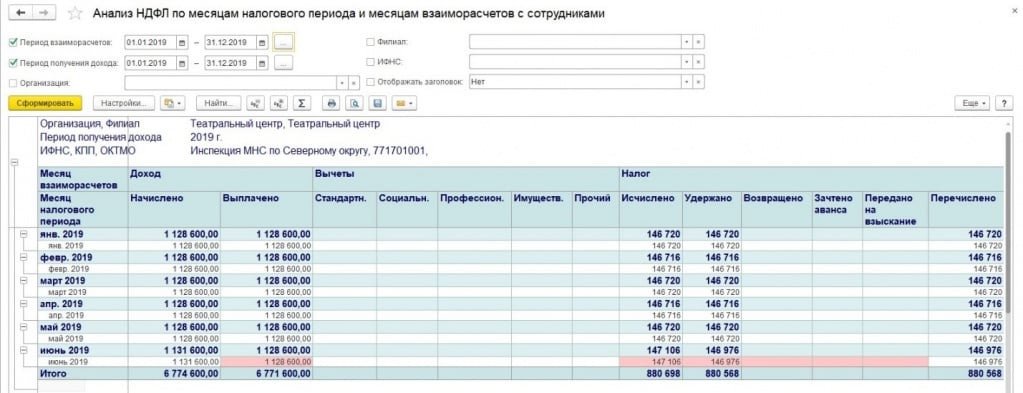

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

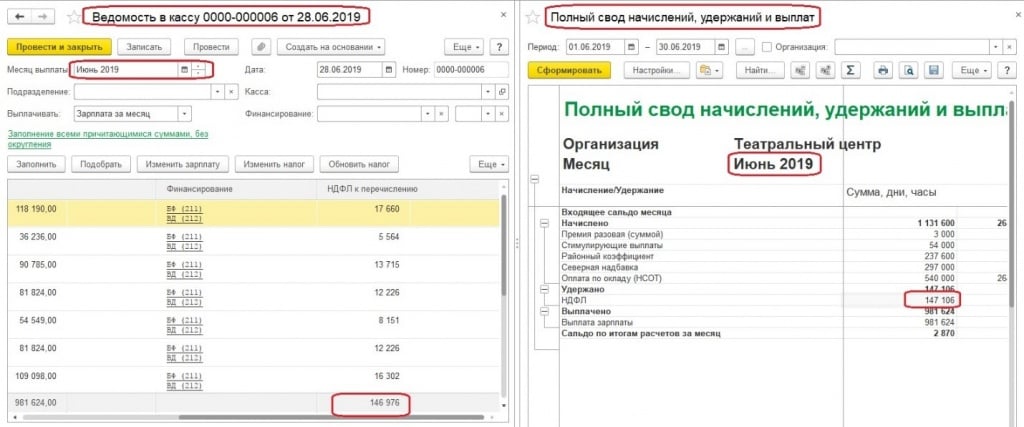

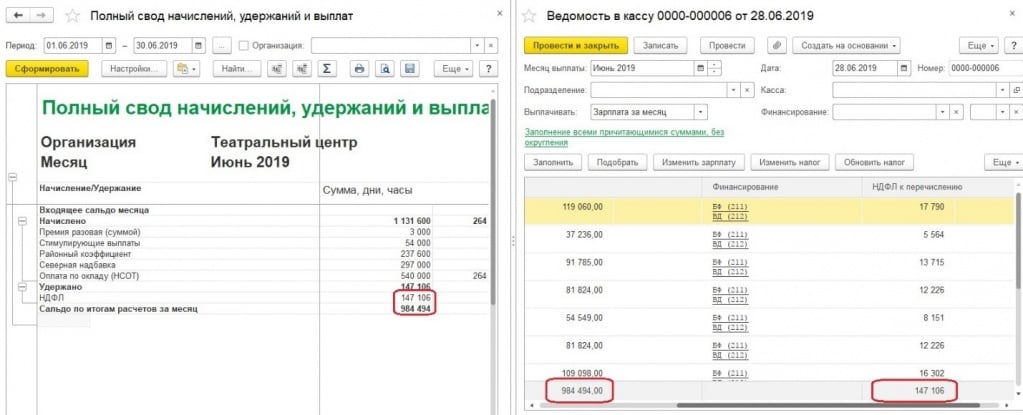

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Для сравнения прикладываю вам «красивый» вариант.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

Желаю с легкостью считать заработную плату и НДФЛ.

Если возникли вопросы – звоните по телефону 8 (3852) 66-88-79.

В случае возникновения ситуации, когда была допущена ошибка в расчете налога на доходы физического лица и сумма налога превысила правильное значение необходимо провести возврат НДФЛ в 1С сотруднику.

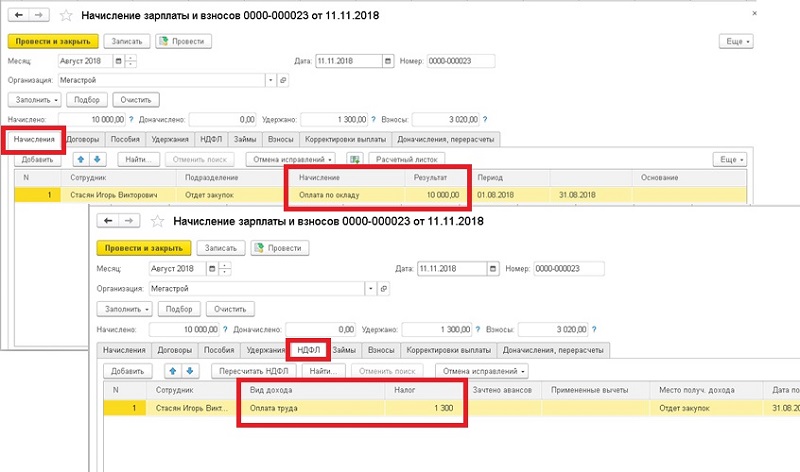

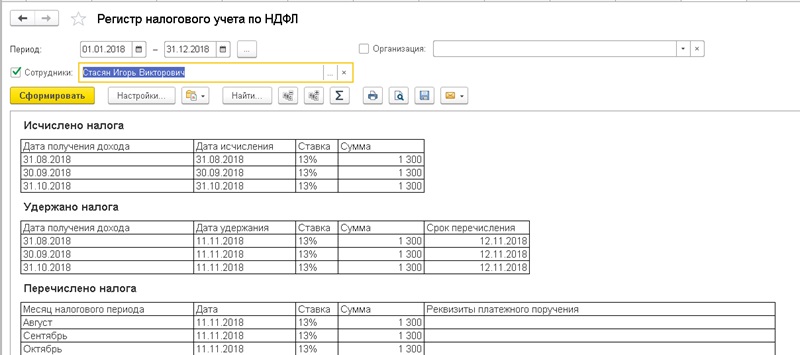

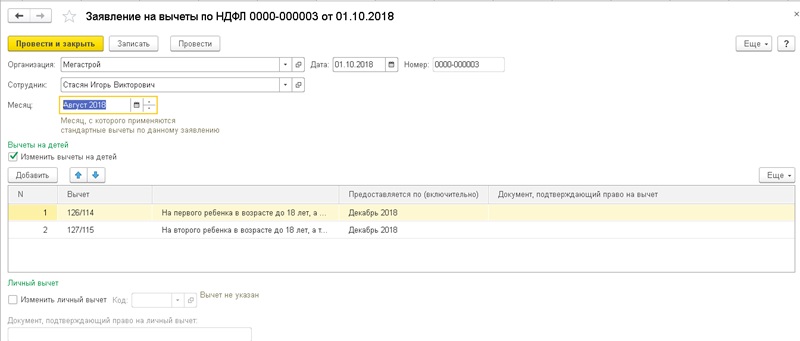

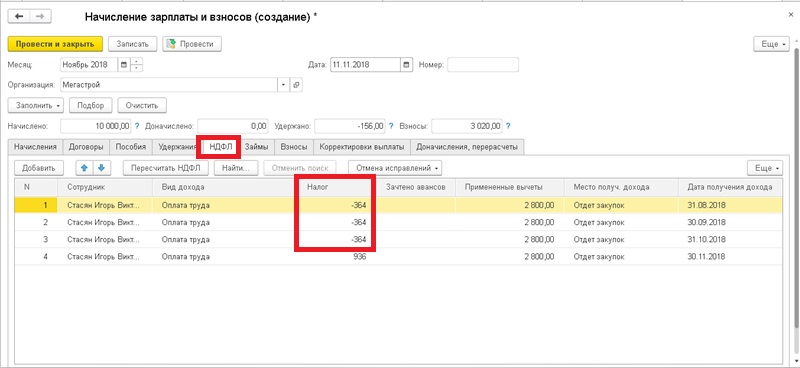

Рассмотрим пример, когда НДФЛ был начислен за период работы с августа по октябрь без учета полагающихся работнику налоговых вычетов в связи с тем, что заявление на вычет не было введено своевременно.

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

• Сотрудник: Стасян Игорь Викторович

• Период некорректно начисленной суммы налога: август-октябрь

• Оплата по окладу: 10 000 руб.

• Месяц внесения заявления о предоставлении вычетов: ноябрь

• Полагающиеся вычеты: на первого и второго ребенка в возрасте до 18 лет по 1 400 руб.

Таким образом, за указанный период времени ежемесячно с заработной платы сотрудника удерживалась сумма оплаты НДФЛ 1 300 руб. (13%).

Ежемесячный платеж НДФЛ с учетом вычетов составляет 936 руб. Ежемесячная переплата НДФЛ 364 руб.

Если у вас есть вопросы по теме как сделать возврат НДФЛ в 1с, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

После того как в программу внесено заявление о предоставлении вычетов при начислении заработной платы за ноябрь происходит автоматический перерасчет НДФЛ, суммы переплат показаны по месяцам со знаком минус.

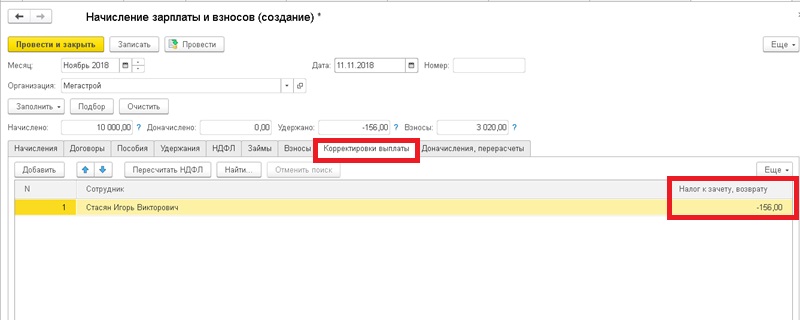

Так как общая сумма переплаты превысила сумму налога за ноябрь (936-364*3=156), разница отражается на вкладке Корректировка выплаты.

За ноябрь сумма удержания НДФЛ равна 0. Поступить с долгом в 156 руб. можно следующими способами: провести его возврат или учесть при расчете зарплаты в следующем месяце.

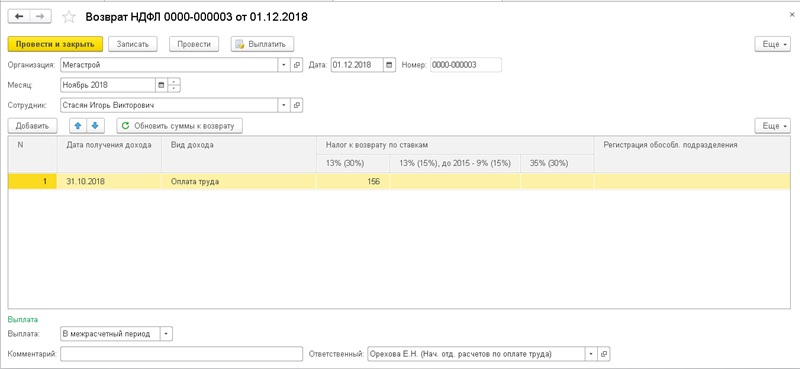

Мы оформим возврат переплаченной суммы налога на тот же счет сотрудника, на который была переведена его заработная плата. Основанием возврата должно являться заявление сотрудника.

Открываем раздел Налоги и взносы и выбираем Возврат НДФЛ. Создаем новый документ. Заполняем поля шапки нового документа:

• Организация, в которой работает сотрудник;

• Дата заполнится автоматически текущим числом;

• Месяц, в котором производится возврат суммы излишне уплаченного налога - ноябрь.

• Сотрудник, которому необходимо возвратить излишне удержанный налог - Стасян Игорь Викторович.

Табличная часть документа заполниться автоматически при выборе сотрудника по данным зафиксированной в системе суммы долга перед сотрудником. В нашем примере это Вид дохода Оплата труда по ставке 13% в размере 156 руб.

В нижней части документа необходимо указать, когда будет осуществлена выплата сотруднику. Выберем вариант В межрасчетный период.

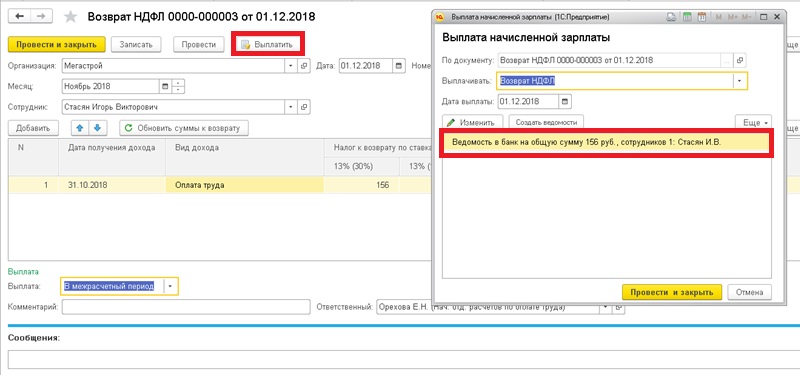

На основании проведенного документа проводим выплату сотруднику. Для этого используем команду Выплатить. В результате будет сформирован документ Ведомость в банк, который необходимо провести.

Автоматическое формирование ведомости по данным документам возврата возможно только если банковский счет совпадает с тем, на который поступила заработная плата сотрудника и выплата приходится на межрасчетный период. В противном случае, если оплата осуществлялась по другому банковскому счету или выдавалась наличными, то оформить возврат можно так же с помощью документа Ведомость в банк, но введя его из соответствующего журнала документов.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

1. Анализ НДФЛ по сотруднику в 1С

При начислении зарплаты и расчете налогов порой надо оформить множество документов, корректировок, выплат. От правильности и сохранения методологической последовательности зависит правильность начислений зарплаты и налогов в 1С.

Чаще всего допущенные ошибки в расчетах зарплаты и налогах 1С видны сразу. Основные сложности возникают при удержании и перечислении НДФЛ, а также при распределении удержанного и перечисленного налога по обособленным подразделениям, по регистрации в налоговом органе.

В связи с большой нагрузкой на работников бухгалтерии, вопросом правильности начисления налога НДФЛ в 1С начинают заниматься при увольнении сотрудника или сдачи отчетности по 2-НДФЛ и 6-НДФЛ.

В таких случаях возникает необходимость провести анализ по НДФЛ.

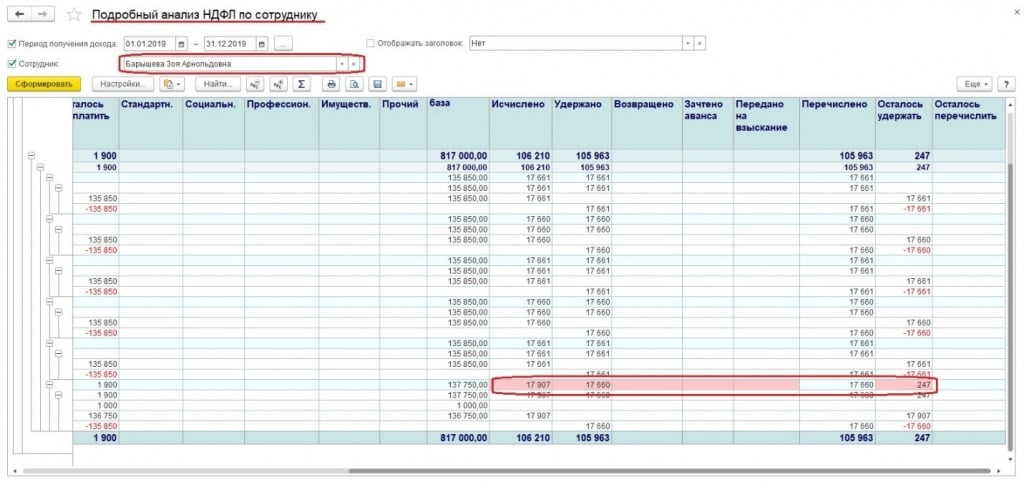

2. Отчет «Подробный анализ НДФЛ по сотрудникам» в 1С

Наиболее простым инструментом для анализа ошибок является отчет «Подробный анализ НДФЛ по сотруднику», в 1С: «Налоги и взносы → Отчеты по налогам и взносам».

Наиболее частые ошибки при расчете НДФЛ возникают в документах выплаты заработной платы:

· Ведомость в кассу;

· Ведомость в банк;

· Ведомость на счета;

· Ведомость через раздатчика.

Данная ошибка возникает при оформлении документов выплаты «задним числом» или в случае, когда ранее созданный документ проводят после регистрации более поздней выплаты.

3. Применение отчета в 1С Зарплата и Управление Персоналом 8

Налог, который удержан и перечислен, отражаются в отчетах при проведении документов оплаты. На практике, отражение налога иногда происходи не верно.

Как видно в приведенном примере, ошибки и их причины сразу обнаруживаются. Отчет использует все необходимые регистры:

При попытке анализировать большинство отчетов возможны определенные трудности в понимании того, как заполнены поля отчетов в 1С. В этом смысле «Подробный анализ НДФЛ по сотрудникам» выгодно отличается понятностью и простотой.

Ошибку, возникающую при расчете, удержании и перечислении НДФЛ проще всего устранить при восстановлении методологической последовательности документа и/или при использовании функции «Обновить налог» в ведомости на выплату.

Чаще всего этого достаточно, чтобы устранить ошибку в удержании и перечислении налога.

В более сложных случаях следует корректировать НДФЛ в документах начисления.

Если ошибка в начислении налога произошла в текущем периоде, правильней всего будет сделать перерасчет начислений по рассматриваемому сотруднику. После этого перепровести соответствующие выплаты и обязательно обновить налог в этой выплате.

Если ошибка выявлена в прошлом периоде, то возможны несколько вариантов внесения корректировок:

· Исправление документа начислений;

· Корректировка выплаты или Доначисление в документе начисления заработной платы;

· Доначисление, перерасчет отдельным документом, если такая возможность активирована.

· Обязательно нужно проверять правильность начисления и удержания по конкретным сотрудникам при оплате отпускных, а также при увольнении сотрудника.

· регулярно проводить проверку расчетов по НДФЛ важно и по той причине, что от этого зависит заполнение отчета 6-НДФЛ;

· для предупреждения возникновения ошибок не рекомендуется создавать документы выплаты через копирование более ранних документов выплаты;

· если вы осуществляете изменение в каких-либо документах, не забывайте, что требуется переоформление и перепроведение всех более поздних документов;

· вносить изменения в документы предыдущего отчетного периода не рекомендуется (если изменения необходимо внести именно в более ранний отчетный период – необходимо проверить всю отчетность по налогам и, в случае её изменения, сдать корректирующую отчетность.

В рассмотренном примере использовалась стандартная настройка 1С Зарплата и Управление Персоналом 8.

Если по какой-то причине отчет перестает формироваться, следует восстановить стандартные настройки отчета.

Для того чтобы удержать НДФЛ предварительно его нужно подсчитать. На каждый доход, полученный в течение месяца, начисляется НДФЛ. В БП 3.0 это происходит через документы «Начисление зарплаты», «Больничный лист», «Отпуск» и другие. В статье акцентируем своё внимание на удержании НДФЛ.

Существует ошибочное мнение, что удержание НДФЛ происходит в документе «Ведомость». На самом деле это не так.

Фактическое удержание налога у сотрудника отражается в учёте при проведении следующих документов:

- Операция учёта НДФЛ;

- Банковская выписка (списание с расчётного счёта);

- РКО (выдача наличных).

То есть когда ведомость полностью оплачена.

Дата удержания НДФЛ — дата документа.

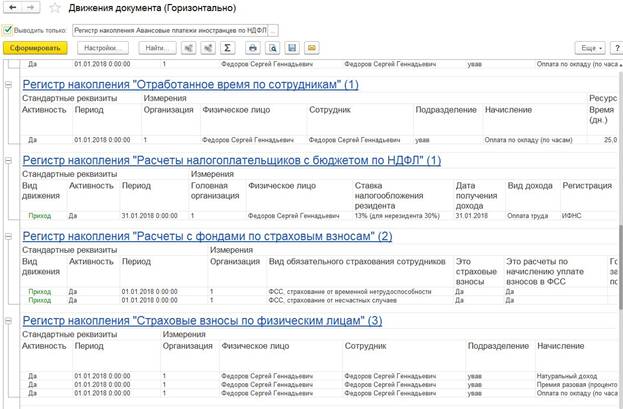

Рассмотрим подробнее процесс удержания НДФЛ на примере документа «Начисление заработной платы». При проведении этого документа помимо того что мы видим проводки по удержанию НДФЛ, также формируется регистр накопления «Расчёты налогоплательщиков с бюджетом по НДФЛ». Документ образует исчисленный НДФЛ с видом «приход», а также регистр накопления «Учёт доходов для исчисления НДФЛ».

После создания ведомости и на ее основании РКО в документе «Выдача наличных» образуется регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ» с видом «расход», который и отражает удержанный НДФЛ. Проанализировав этот регистр, можно понять, как отразятся данные в 6-НДФЛ во 2-м разделе.

Также стоит отметить документ «Операция учёта НДФЛ» (он находится в разделе «Зарплата и кадры» → «НДФЛ» → «Все документы по НДФЛ»). Документ предназначен для расчёта НДФЛ с дивидендов, вознаграждений по договору ГПХ, аренды автомобиля и других операций, налог с которых необходимо отразить для заполнения отчётности. В этом документе отражается доход, исчисленный и удержанный НДФЛ. Все вкладки заполняются вручную.

В целом весь процесс удержания идентичен удержанию налога в БП 3.0. Исчисленный НДФЛ рассчитывается в документах начисления — «Начисление зарплаты и взносов», «Больничные листы», «Отпуска», «Увольнения» и так далее. Но различие в том, что удержание НДФЛ происходит непосредственно в документе «Ведомость» после его проведения. Датой удержания НДФЛ будет дата ведомости.

В документах начисления, так же как и в БП 3.0 мы можем отследить движение по регистрам. Для этого необходимо нажать кнопку «Ещё» → «Движения документа». Программа выведет список регистров, которые образует этот документ. Исчисление отражается в регистре накопления «Расчёты налогоплательщиков с бюджетом по НДФЛ» с видом «приход».

Когда заполняется документ «Ведомость», проводится анализ остатков задолженности перед сотрудником. Указывается сумма к выплате, а также заполняется колонка «НДФЛ к перечислению» — это налог, который будет удержан при проведении документа. Эта колонка заполняется остатками по регистру «Расчёты налогоплательщиков с бюджетом по НДФЛ». Программа анализирует, есть ли в этом регистре исчисленный, но неудержанный налог. Поэтому если НДФЛ за предыдущие месяцы не был отражён как удержанный, то он учтётся при очередном заполнении документа «Ведомость».

В ведомости также можно проследить движение документа, какие регистры он формирует после проведения. Регистр «Расчёты налогоплательщиков с бюджетом по НДФЛ» отражается с видом «расход», то еесть НДФЛ удержан.

Мы рассмотрели процесс удержания налога в БП 3.0 и ЗУП 3.1. Надеемся, что в отчётный период наша статья поможет вам в формировании отчётов по НДФЛ. Удачи в делах!

Если у вас ещё остались вопросы по удержанию НДФЛ в программах 1С, обратитесь за помощью в онлайн-чат на странице. Наши консультанты ответят в течение 15 секунд.

Понравилась статья — ставьте лайк, делитесь с коллегами.

Читайте также: