Как проверить правильность начисления ндфл

Опубликовано: 01.05.2024

- 2‑НДФЛ — до 1 апреля во всех налоговых

- 6‑НДФЛ в 2021 году

- Стандартные налоговые вычеты по НДФЛ

- Как в 2‑НДФЛ отражать зарплату за декабрь, выданную в январе?

- Как заполнить 2‑НДФЛ в 2021 году

Справочная / Отчётность и налоги за сотрудников

Как заполнить 2‑НДФЛ в 2021 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

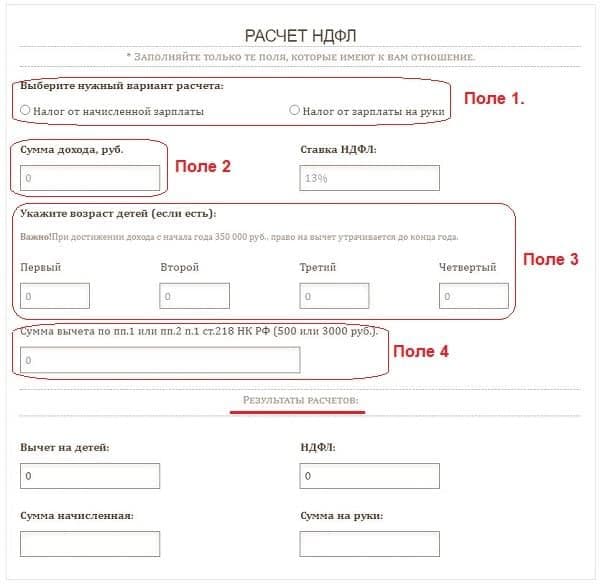

Предлагаем калькулятор, который позволит в онлайн режиме провести расчет НДФЛ с заработной платы с учетом налоговых вычетов на детей. Можно рассчитать размер подоходного налога от начисленного дохода, а также от суммы зарплаты, полученной на руки (выплаченной).

Вычисления выполняются мгновенно без перезагрузки страницы. Для использования формы достаточно заполнить несколько полей. Если есть трудности — воспользуйте пошаговой инструкцией ниже.

- Пошаговая инструкция по использованию онлайн калькулятора НДФЛ

- Примеры расчета налога от заработной платы вычетами на детей в 2021 году

- От начисленной зарплаты

- От суммы на руки

- Как рассчитать — формулы

Пошаговая инструкция по использованию онлайн калькулятора НДФЛ

Чтобы рассчитать размер подоходного налога с заработной платы с помощью представленного калькулятора, нужно выполнить несколько шагов.

Шаг 1

Шаг 2

Шаг 3

Для каждого ребенка внесите возраст — количество полных лет на дату расчета. Если детей нет — поля не трогайте.

Шаг 4

- 500 руб. — применяется по пп. 1 п. 1 ст. 218 НК РФ;

- 3000 руб. — по пп. 2 п. 1 ст. 218 НК РФ.

Ставку менять не нужно, так как к доходу в виде заработной платы резидентов РФ применяется 13%, которая по умолчанию стоит в данном поле.

После внесения указанной информации калькулятор в автоматическом онлайн режиме проведет расчет НДФЛ, а также начисленной суммы зарплаты и подлежащей выдаче на руки.

Примеры расчета налога от заработной платы вычетами на детей в 2021 году

Ниже приведено два примера определения налога с зарплаты исчисленной до налогообложения и выданной на руки.

От начисленной зарплаты

Исходные данные:

Бухгалтер рассчитал заработную плату за март 2021 года — 38 700 руб. У работника трое детей — 2, 8, 15 лет. Определим, сколько нужно выплатить сотруднику, и какой налог перечислить в бюджет.

Как рассчитать НДФЛ, который нужно удержать от начисленной суммы дохода:

Заполняем поля онлайн калькулятора в следующем порядке:

- Выбираем первый вариант расчета.

- Сумма дохода — 38 700.

- Указываем возраст детей — первого 15, второго 8, третьего 2.

Результаты онлайн расчета:

- общий размер вычета = 5 800 (1400 + 1400 + 3000).

- размер удержания = 4 277.

- ЗП на руки = 34 423.

Форма калькулятора в заполненном виде:

От суммы на руки

Исходные данные:

Сотрудник получил на руки 45 200 руб. У него один ребенок 10 лет. Определим, какую сумму дохода ему начислил бухгалтер и сколько налога удержал из зарплаты.

Как рассчитать НДФЛ, который удержан из дохода:

В форму онлайн калькулятора внесем следующие данные:

- Выбираем второй вариант расчета.

- Вносим сумму 45 200.

- Указываем возраст первого ребенка — 10.

Результаты онлайн вычислений:

- вычет = 1400;

- размер удержания = 5 038,94.

- ЗП начисленная = 50 238,94.

Форма калькулятора в заполненном виде:

Как рассчитать — формулы

Можно определить размер подоходного налога без применения онлайн калькулятора. Для этого следует воспользоваться формулами ниже.

Формулы для расчета налоговой суммы от начисленной заработной платы:

НДФЛ = ЗП начисл. * 13%.

ЗП к выдаче = ЗП начисл. — НДФЛ.

Формулы для расчета налоговой суммы от выданной заработной платы:

НДФЛ = ЗП выдан. * 13/113.

ЗП начисленная = ЗП выдан. + НДФЛ.

Федеральный бюджет наполняется в первую очередь за счет налога на доходы. Каждой прибылью гражданин должен делиться с казной государства, давшего ему возможность эту прибыль получить.

Доход может быть и не в форме денег, все равно часть его должна быть перечислена в виде налога.

Самый весомый вклад населения в бюджет – это подоходный налог с заработанных денег. Прежде, чем официально работающие получат на руки свой заработок, работодатель отделяет часть, предназначенную для уплаты, а все остальные удержания (кредит, алименты и др.) производятся уже от оставшейся суммы.

Как вычислить облагаемую налогом долю зарплаты, от чего зависит налоговый процент, что такое налоговые льготы (вычеты) и как они работают?

Также покажем на конкретных примерах, как рассчитывается этот налог в различных жизненных обстоятельствах.

Кстати, расчет суммы НДФЛ вы можете осуществить на специальном калькуляторе.

Кто вы с точки зрения налоговиков?

Налоговая база, касающаяся подоходных отчислений, разделяется на несколько типов плательщиков, от чего зависит процентная ставка.

- Резиденты РФ. Это подавляющее большинство наемных работников: те люди, которые в течение последнего года находились в стране не менее 183 дней по календарю. На учет времени пребывания не влияют рабочие командировки, отъезды за рубеж на лечение или обучение, если срок пребывания за границей не превысит 6 месяцев. Гражданство для статуса резидента значения не имеет. Процентная ставка подоходного налога для резидента – 13%.

- Нерезиденты РФ – соответственно, остальные лица, чье отсутствие в границах РФ в течение года превысит установленные 183 дня.

- Учредители или акционеры предприятия. Для владельцев бизнеса налоговая ставка исчисляется, исходя из 9%.

- Вкладчики и призеры. Люди, пользующиеся доходом от банковских вкладов, а также счастливчики, получившие призы или выигрыши, также обязаны разделить свою радость от дохода с государством в размере 35%.

СПРАВКА! Поскольку в данной статье мы рассматриваем отношения работодателя и наемных сотрудников, для вычисления подоходного налога имеет значение статус резидента/нерезидента.

Формула НДФЛ

Чтобы вычислить сумму подоходного налога, который вычтется из зарплаты сотрудника, нужно воспользоваться формулой:

НДФЛ = С * (Д1 + Д2 — Л1 — Л2)

В этой формуле:

С – процентная ставка налога в зависимости от статуса сотрудника (13% для резидента, 30% для нерезидента);

Д1 – заработная плата;

Д2 – премии, поощрения, надбавки, дополнительные выплаты, облагаемые налогом;

Л1, Л2 – льготы, которые вычитаются из налогооблагаемой суммы.

Другими словами, нужно сложить все доходы, совершить предусмотренные законом налоговые вычеты, и от оставшейся суммы найти необходимый процент.

Считаем прибыли

Определимся с первой частью формулы: нужно знать, какие показатели, кроме зарплаты, будем суммировать под обозначением Д2: не все виды дохода предполагают отчисления с них в пользу казны. НДФЛ облагаются:

- заработная плата, начиная с минимальной, в том числе по срочным договорам и договорам подряда;

- выплаты по больничным листам;

- выходное пособие, если оно превышает установленный законом минимум;

- материальная помощь свыше 4 тыс. руб. в год на 1 работника.

А доходы из следующего перечня в формулу вносить не надо, подоходный налог не берется с:

- социальных выплат;

- пенсий;

- пособий на рождение ребенка;

- стипендий;

- алиментов, полученных по суду;

- командировочных расходов;

- материальной помощи до 4 тыс. руб.

Больше вычетов – меньше налога

Теперь конкретизируем вторую часть нашей формулы.

Государство учитывает обязательные расходы работника и позволяет вычесть их из налоговой массы. Полный список налоговых льгот содержит ст.218 Налогового кодекса России.

ОБРАТИТЕ ВНИМАНИЕ! Правом на вычеты могут воспользоваться только те сотрудники, доход которых за год не превысит 200 тыс. руб.

Налоговые вычеты делят на 3 группы.

Стандартные вычеты

В основном, этот вид льгот касается работников, на чьем попечении находятся несовершеннолетние дети или студенты очной формы обучения (до 24 лет). За каждого ребенка из этой категории полагается вычесть из суммы дохода по 1400 рублей, а если детей больше 2, то каждый последующий отпрыск на иждивении сэкономит на НДФЛ по 3000 руб. Такую же сумму – 3 тыс. руб. – полагается вычитать на ребенка-инвалида 1 или 2 группы. Опекуны, усыновители или попечители имеют те же права, что и родная семья. Права должны быть подтверждены документально.

ВАЖНАЯ ИНФОРМАЦИЯ! К работающим по совместительству такой вид льгот может быть применен только на основной работе.

Пример 1. Сотрудница Ласкина Н.А., работающая на окладе 10000 руб. в мес., имеет троих несовершеннолетних детей. По итогам года она получила премию 2000 руб. и материальную помощь 4000 руб. Рассчитаем НДФЛ для Ласкиной Н.А.

Ее доход за год: 12х10000 + 2000= 122000 руб. 4 тыс. руб материальной помощи мы не учитываем, поскольку этот вид дохода не облагается НДФЛ. Сотрудница подпадает под социальные льготы, так как ее годовой доход меньше 200 тыс. руб. На первых двух детей Ласкиной Н.А. полагается вычет по 1400 руб., а на третьего – 3000 руб. Итого, облагаемая налогом сумма: 122000 – (1400 Х 2 + 3000) *12 = 52400 руб. Ласкина Н.А. является резидентом РФ, так что вычисляем НДФЛ по ставке в 13%: 6812 руб.

Социальные вычеты

Государство позволяет не облагать налогом такие социальные траты граждан:

- образование (собственное и/или детей);

- медицинские услуги (включая покупку медикаментов);

- благотворительность;

- страхование (медицинское и пенсионное);

- накопительная часть пенсии.

Эти льготы не вычитаются при вычислении НДФЛ при выплате зарплаты. Для них предусмотрена процедура возврата части уплаченного налога. Для этого нужно подать налоговую декларацию, приложив к ней копии соответствующих документальных подтверждений. Срок для подачи требования о возврате части НДФЛ по социальным льготам – 3 года со дня совершения траты (п.7 ст. 78 НК РФ).

Имущественный вычет

Именно «вычет», а не «вычеты», так как этой льготой можно воспользоваться 1 раз в течение года, если ваши деньги связаны с:

- куплей-продажей авто;

- покупкой или продажей недвижимости или доли в ней, а также земельного участка;

- выплаты % по ипотечному кредиту;

- строительства жилья;

- отделки или ремонта дома, квартиры.

ВАЖНО! Если недвижимость приобретается или продается родственникам или другим созависимым лицам, например, сделка происходит с работодателем, право на вычет утрачивается.

Сумма, с которой может быть списан имущественный вычет, ограничивается 2 млн. руб., то есть максимальная льгота может составить 13% от 2 млн. – 260 тыс.руб.

Пример 2. Рассчитаем НДФЛ для сотрудника-резидента РФ Стольникова П.П. Заработная плата Стольникова П.П. составляет 12 тыс. руб. в месяц, в последние три месяца оклад был повышен до 15 000 руб. Он воспитывает 2 детей: сына 3 лет и 20-летнюю дочь – студентку «очницу», обучающуюся на платной основе за 10 тыс. руб. в год. Начальство выделило ему материальную помощь в размере 5000 руб. Вычислим НДФЛ, который должен уплатить П.П.Стольников.

Заработная плата Стольникова П.П. за год составит 12000 Х 9 + 15 000 Х 3 = 153 тыс. руб. Приплюсуем 1000 руб., на которую материальная помощь превышает не облагаемый налогом лимит. Доход за год – 154000 руб. – меньше 200 тыс.руб., так что стандартные вычеты полагаются. За каждого ребенка, в том числе и дочь, так как она учится очно, вычитаем по 1400 руб: 154000 – 2800*12 = 120400 руб. Вычисляем 13% по резидентской ставке: 15652 руб. Это сумма подоходного налога для Стольникова П.П. Он может возвратить себе часть этого налога по социальной льготе (обучение дочери) на сумму 13% от 10 000 руб., то есть 1300 руб., подав налоговоую декларацию с копией контракта на обучение.

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

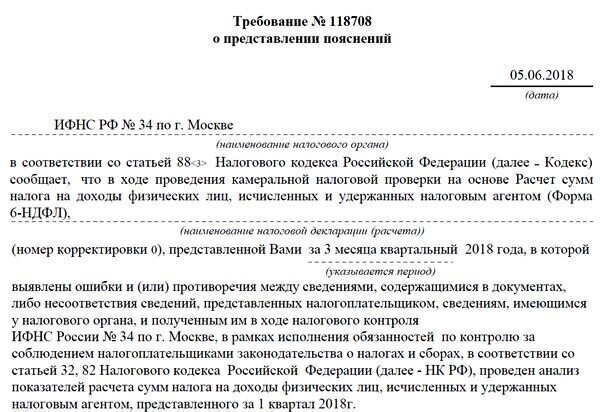

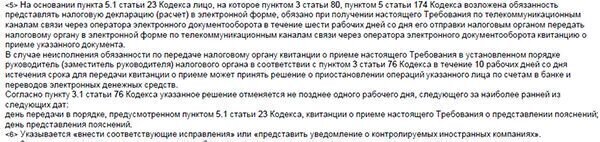

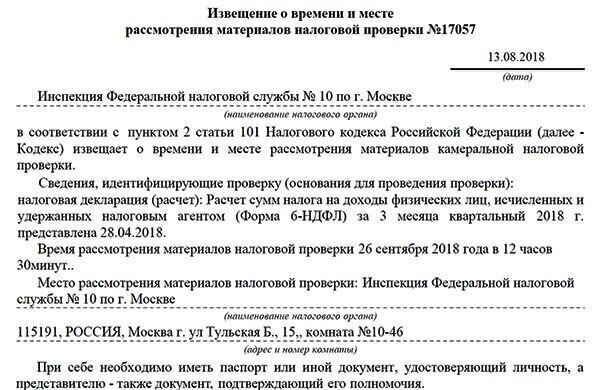

Подходит к концу второй год, как налоговая проверка 6-НДФЛ стала источником пополнения бюджета 20-процентными штрафами от суммы налога в камеральном режиме (ст. 123 НК РФ). Как уменьшить риски огромных штрафов – читайте в нашей статье.

Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

С момента представления 6-НДФЛ в налоговый орган начинает действовать следующий алгоритм:

- Срок проведения камеральной проверки: отдел камеральных проверок обязан приступить к проверке 6-НДФЛ в течении трех месяцев.

- Налоговики проверяют сведения, указанные в 6-НДФЛ на предмет обнаружения различных расхождений. Это могут быть: ошибки или противоречия между указанными в 6-НДФЛ сведениями (далее – сведения); несоответствие сведений данным самого налогового органа.

- Следующий этап зависит от результатов проверки:

- Расхождения не обнаружены – проверка будет завершена, так же, как и начата – без каких-либо извещений налогового агента.

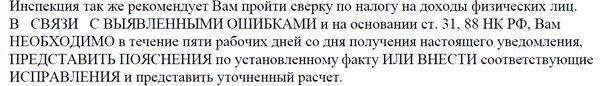

- При обнаружении расхождений – инспекция сообщит об этом налоговому агенту. Например, так:

После описания расхождений налоговому агенту предлагают несколько рекомендаций по дальнейшим действиям.

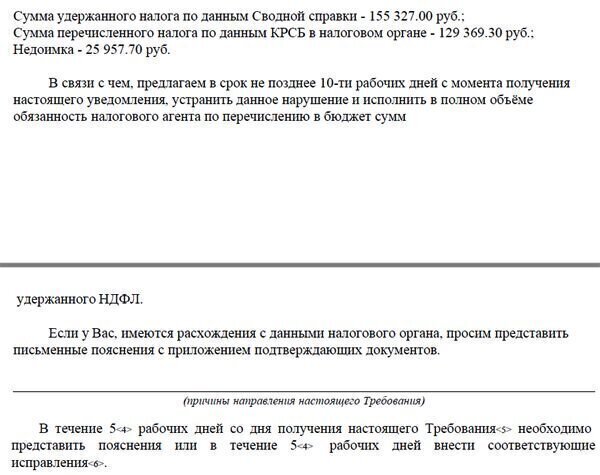

- Срок ответа на требование налоговой – 5 рабочих дней. Однако, если речь идет о доплате, то налоговики нередко срок до 10 дней. Например, так:

Отсчет любого из сроков необходимо начать на следующий день после получения требования. Дата получения будет указана:

- на экземпляре требования (при его вручении лично, под подпись о получении);

- в квитанции о приеме отправленной налоговым агентом по телекоммуникационным каналам связи (ТКС) в ответ на требование, поступившее в электронном виде (пп. 6, 12, 13 Порядка, утв. приказом ФНС РФ от 17.02.2011 № ММВ-7-2/168, ст. 19 Федерального закона от 06.04.2011 № 63-ФЗ).

Хуже всего, когда налоговая использует почтовые отправления. В этом случае требования будет отнесено к полученным по истечении 6-ти рабочих дней с даты направления заказного письма (п. 1 ст. 93 и п. 4 ст. 93.1 НК РФ).

С учетом арбитражной практики, при наличии доказательств получения требования налогоплательщиком, срок все же можно начать отсчитывать со дня фактического получения требования. Например, такой вывод содержит Постановление Девятого арбитражного апелляционного суда от 22.07.2016 № 09АП-21552/2016 по делу № А40-6290/16. Речь в указанном постановлении идет о сроках, используемых ФСС, однако выводы сделаны на основании налогового законодательства.

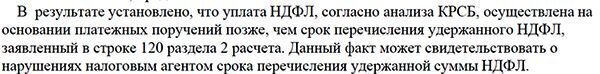

Контрольные соотношения

Основа работы камерального отдела – проверить контрольные соотношения между данными расчетов 6-НДФЛ, 2-НДФЛ и по страховым взносам (далее – РСВ). При камеральной проверке годовой 6-НДФЛ также используют показатели декларации по налогу на прибыль.

Взаимоувязка внутри расчета и с 2-НДФЛ

До появления 6-НДФЛ компаниям начисляли 20-процентый штраф по НДФЛ нечасто: для этого нужна была выездная проверка (2-НДФЛ не отнесена к декларациям, и камеральная налоговая проверка этой формы невозможна). Сейчас к штрафу компанию может привести запрос от налоговиков об информации, связанной с расчетом и уплатой налогов (ст. 31 НК РФ). Основное отличие такого запроса от требования в рамках камеральной проверки в том, что:

- налоговое законодательство не устанавливает предельный срок для выявления недостоверных сведений;

- производство по делу о фактах представления 2-НДФЛ, содержащих недостоверные сведения, регулирует статья 101.4, а не статья 88 Налогового кодекса РФ.

За недостоверные сведения штраф составит 500 рублей за каждую справку, указанную в акте об обнаружении фактов налоговых правонарушений. Штраф 20% могут начислить только по результатам камеральной налоговой проверки 6-НДФЛ. В том числе при выявлении расхождений с формой 2-НДФЛ.

Контрольные соотношения для рассматриваемых форм неизменны уже несколько лет и установлены в Письме ФНС от 10.03.2016 № БС-4-11/3852@. Контрольные соотношения показателей внутри самой 6-НДФЛ и с показателями 2-НДФЛ смотрите в Приложении к титульному листу № 1.1 вышеназванного письма.

Взаимоувязка с РСВ и особенности камеральной налоговой проверки годовой 6-НДФЛ

При наличии 6-НДФЛ камеральные отделы обязательно проверяют, чтобы компания сдала и РСВ. Контрольное соотношение при взаимоувязке 6-НДФЛ с РСВ – одно:

строка 020 6-НДФЛ – строка 012 6-НДФЛ ≥ строки 030 подраздела 1.1 раздела 1 РСВ.

Годовую отчетность по НДФЛ проверяющие обязательно сверят с декларацией по прибыли из-за выплаты дивидендов. Контрольные соотношения также установлены письмом № БС-4-11/3852@. При наличии дивидендов строки 020 и 040 6-НДФЛ сверяют суммой показателей:

- соответствующих строк 2-НДФЛ;

- строк 020 и 030, соответственно, приложения 2 декларации по налогу на прибыль.

Если дивиденды не начислены, то показатели декларации по прибыли не участвуют в камеральной налоговой проверке 6-НДФЛ. Проконтролировать, в каком размере заработная плата отражена в расходной части по налогу на прибыль, камеральщики пока не могут.

Минимизируем риски

Стандартные бухгалтерские программы и программы операторов электронной отчетности проверяют взаимоувязку всех показателей внутри 6-НДФЛ. Однако проверка взаимоувязок с другими отчетами в налоговую пока вне возможностей стандартных программ.

Несмотря на трудоемкость, проверка взаимоувязки нужна, без нее бухгалтер рискует потратить время на:

- пояснения при камеральной налоговой проверке 6-НДФЛ;

- составление уточненки.

Помимо увеличения трудозатрат вполне возможны доначисления и штрафы.

Конечно, не всегда проверочные формулы Письма № БС-4-11/3852@ работают корректно. В этом случае можно заранее подготовить объяснения для камеральной проверки.

Частые ошибки, которые находят налоговики в расчете 6-НДФЛ

Ошибки, которые чаще всего допускают налоговые агенты, рассмотрены в Письме ФНС России от 01.11.17 № ГД-4-11/22216@. Примечательно, что 2018 год не привнес ничего нового в перечень нарушений, который налоговики для удобства оформили в виде таблицы в Приложении к данному письму.

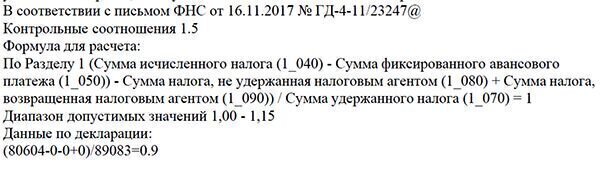

Приведем формулировки из реальных требований налоговиков:

Такое требование могут получить бухгалтеры, которые заполняют 6-НДФЛ не в автоматическом режиме, либо при разноске банковской выписки допущена неточность. То есть причина чаще всего в уже упомянутом человеческом факторе.

Иногда присланные требования явно составлены в автоматизированном режиме, и налоговая вдруг требует пояснения о расхождении в 0,9 рубля.

Приведенные примеры наиболее простые, но и они требуют от бухгалтера немалых трудозатрат. Оптимизировать взаимодействие с налоговой можно за счет регулярных сверок.

После введения 6-НДФЛ налоговый агент перестал видеть в своей карточке расчетов с бюджетом только переплату и начисления (доначисления) по результатам выездной налоговой проверки. Проставляя оплаты в 6-НДФЛ, необходимо проверять, отражены ли они в вашей карточке расчетов и с каким ОКТМО.

Особенно проверка разноски ОКТМО важна, когда компания сменила инспекцию (даже в пределах одного города). Даже видя оплату, но с другим ОКТМО, отдел камеральной проверки сообщит компании о несвоевременной оплате.

Как подготовить пояснение по противоречиям в 6-НДФЛ

Бухгалтеру, позвонившему сообщить, что требование явно некорректно (например, упомянуто расхождение о пресловутых 0,9 руб.), инспекторы нередко говорят, что это ошибка программы, и присылать им ничего не нужно, так как почта и так перегружена.

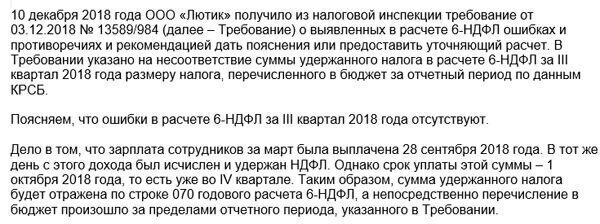

Чаще всего налоговые агенты дают такие пояснения:

Образец пояснений по расхождениям в 6-НДФЛ

При отправке пояснения по ТКС обязательно укажите в теме письма не только реквизиты требования, но и ФИО инспектора, указанного исполнителем по требованию (обычно в самом конце требования, мелким шрифтом). Реестр приложенных документов программа оператора ТКС сформирует автоматически, поэтому называйте приложенные файлы наглядно. Например, «Платежное поручение_НДФЛ 5677 от 01.10.2018».

Последствия «камералки» 6-НДФЛ для налогового агента

Бухгалтеры, которые не успевают подготовить пояснения в 5-дневный срок, нередко сдают уточняющий 6-НДФЛ с минимальными правками, не влияющими на суммы налогов. Однако если нестыковки, указанные инспекторами, не устранены, – придет еще одно требование или же сразу акт налоговой проверки по 6-НДФЛ. Например, такой:

Вместе с актом придет извещение о времени и месте рассмотрения материалов проверки:

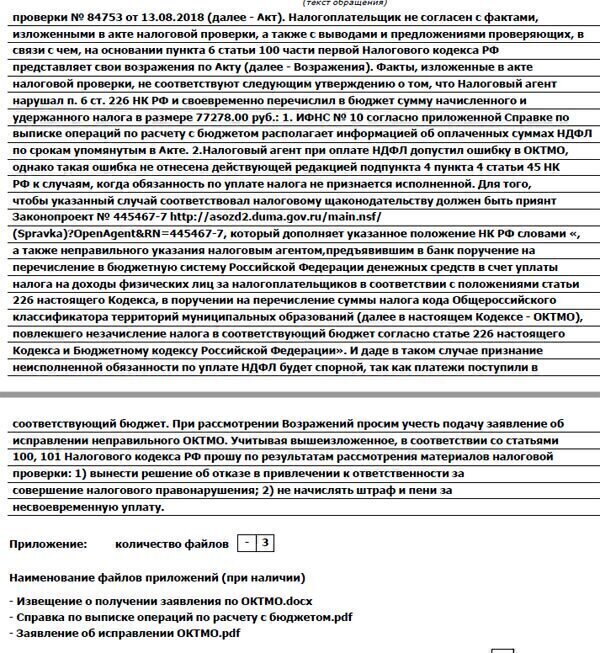

В нашем примере на представленный акт бухгалтер отправил такие возражения (орфография сохранена).

На рассмотрение возражений бухгалтер не явился. Только в декабре инспектор позвонил и попросил прислать уточнение к возражениям с приложением платежных поручений.

Несмотря на то, что информация о всех платежах была разнесена в КРСБ, бухгалтер отправил платежные поручения, и на этом камеральная налоговая проверка для него благополучно закончилась.

Отметим, что на личное присутствие при рассмотрении возражений время все же находить нужно. В противном случае может возникнуть необходимость в обжаловании уже не акта, а решения налогового органа.

Как сократить время на подготовку к камеральной проверке

Специалисты компании прекрасно знают:

- что именно проверяют налоговики;

- какие показатели требуют взаимоувязки;

- как избежать ненужных вопросов о расхождениях в отчетности (самое простое – вести бухгалтерский учет по правилам налогового).

Специализация на камеральных проверках позволяет анализировать и выдерживать сотни контрольных соотношений в формах отчетности, на которые опирается ИФНС, принимая решение, в том числе и о выездной налоговой проверке.

Конечно, ни одной фирме не грозит выездная проверка 6-НДФЛ, однако налоговики проверят вместе с НДФЛ и другие отчисления от зарплаты. Возможности крупной компании позволяют 1C-WiseAdvice:

- работать с лучшими методологами 1С;

- поддерживать такую систему автоматизированного контроля, которая позволяет снизить риск влияния человеческого фактора до минимума.

Программа жестко контролирует последовательность и правильность учетного процесса. А «интеллектуальную» часть работы бухгалтера контролируют внутренние аудиторы, которые:

- консультируют специалистов в процессе подготовки отчетности;

- тщательно проверяют ее качество отчетов до отправки в налоговую.

Такой двусторонний контроль (программный и интеллектуальный) гарантирует оказание услуг на высочайшем профессиональном уровне.

Курсы 1С 8.3 » Статьи про 1С 8.3 » Обучение 1С 8.2 Бухгалтерия 2.0 » Сведения о доходах физических лиц по форме 2-НДФЛ в 1С 8.2

Рассмотрим как заполнить сведения о доходах физических лиц по форме 2-НДФЛ в 1С 8.2 Бухгалтерия, а также как включаются данные по начисленному, удержанному, оплаченному НДФЛ в 2-НДФЛ. В том числе разберем следующие вопросы:

- Как проверить данные для подготовки сведений по форме 2-НДФЛ в 1С 8.2 Бухгалтерия предприятия;

- Как отразить факт перечисления НДФЛ в бюджет, в том числе как провести банковские выписки по перечислению НДФЛ и как зарегистрировать уплату НДФЛ в программе 1С 8.2 с помощью документа «Перечисление НДФЛ в бюджет РФ»;

- Как сделать 2-НДФЛ в 1С 8.2, как заполнить сведения о доходах физических лиц по форме 2-НДФЛ;

- Как проверить правильность заполнения сведений по форме 2-НДФЛ;

- Как сформировать печатную форму отчета 2-НДФЛ и файл для передачи в ИФНС.

Для того, чтобы сведения были заполнены корректно, необходимо проверить в базе данных 1С 8.2 присутствие проведенных документов:

- по начислению зарплаты и исчислению НДФЛ – документ «Начисление зарплаты работникам»,

- по формированию ведомостей на выплату заработной платы – документ «Ведомость на выплату зарплаты»,

- по выплате заработной платы сотрудникам – документ «Списание с расчетного счета».

Как проверить данные для подготовки сведений по форме 2-НДФЛ в 1С 8.2

На первом этапе осуществляется проверка информации, необходимой для подготовки сведений по форме 2-НДФЛ.

Проверка правильности заполнения информации об Организации

Проверку правильности заполнения информации об Организации в 1С 8.2 можно сделать через Меню Предприятие → Организации.

Проверка персональных данных по физическим лицам

- Меню Кадры → Физические лица;

- В личных данных физического лица должны быть указаны данные: на закладке Общее – ФИО; ИНН; данные документа, удостоверяющего личность и др.; на закладке Адреса и телефоны – адрес физического лица:

Проверка исчисленного НДФЛ в 1С 8.2

Проверка НДФЛ исчисленного в общем за период

Проверяем, что расчеты НДФЛ за налоговый период произведены и отражены в программе 1С 8.2:

- Начисление зарплаты сотрудникам организаций (меню Зарплата→ Начисление зарплаты работникам) – в журнале должны быть проведены документы за период, по которым отражается начисление зарплаты.

Расчет НДФЛ производится в момент начисления заработной платы и отражается в проводках по бухгалтерскому учету и в регистрах накопления НДФЛ.

Расчет НДФЛ по бухгалтерскому учету в 1С 8.2

Проводки по начислению НДФЛ формируются документом Начисление заработной платы работникам.

Расчет НДФЛ по налоговому учету в 1С 8.2

В регистрах накопления по НДФЛ были сформированы записи: В Регистре накопления Предоставленные стандартные вычеты по НДФЛ отражены предоставленные стандартные вычеты по каждому сотруднику:

Информация о праве физического лица на стандартные вычеты указывается в справочнике Физические лица по кнопке НДФЛ.

В справочнике Ввод данных для НДФЛ по физ.лицу необходимо не только указать право физ.лица на вычет в верхней части справочника, но и обязательно указать дату и организацию в которой вычет будет применяться в нижнем разделе Применение вычетов.

- В Регистре накопления НДФЛ сведения о доходах отражаются суммы начисленного дохода, который подлежит обложению НДФЛ:

- В Регистре накопления НДФЛ расчеты с бюджетом формируется запись вида Приход, которая отражает исчисленный НДФЛ, подлежащий удержанию с доходов физического лица в текущем месяце:

Если у вас в Учетной политике по персоналу (меню Предприятие – Учетная политика – Учетная политика (по персоналу)) стоит флажок в поле При начислении НДФЛ принимать исчисленный налог к учету как удержанный, то при проведении документа Начисление зарплаты работникам будет произведена запись в регистре. Иначе запись в регистре производится при выплате дохода физическому лицу.

Проверка удержанного НДФЛ в 1С 8.2

В связи с тем, что в нашем примере в параметрах Учетной политики организаций по персоналу (меню Предприятие – Учетная политика – Учетная политика (по персоналу)) не определено, что удержание налога происходит в момент его начисления, то удержание НДФЛ будет отражаться в момент выплаты дохода физическому лицу. Проверяем, что выплата дохода физическим лицам за налоговый период произведена и отражена в программе 1С 8.2.

Выплата дохода физическим лицам может быть произведена из кассы документом Расходный кассовый ордер или в безналичном порядке документом Списание с расчетного счета. Предварительно до этого в 1С 8.2 необходимо сформировать документ Ведомость на выплату зарплаты.

Удержание исчисленного НДФЛ производится в момент выплаты заработной платы (в примере документ Списание с расчетного счета) и отражается удержанный НДФЛ в регистрах накопления НДФЛ.

Учет удержанного НДФЛ по бухгалтерскому учету в 1С 8.2

Проводки по выплате зарплаты формируются документом Списание с расчетного счета.

Учет удержанного НДФЛ по налоговому учету в 1С 8.2

В регистрах накопления по НДФЛ были сформированы записи:

- В Регистре накопления НДФЛ расчеты с бюджетом формируется запись вида Расход, которая отражает списание исчисленного НДФЛ из регистра, т.к. он перешел в категорию удержанный НДФЛ:

- В Регистре накопления Расчеты налоговых агентов с бюджетомпо НДФЛ формируется запись вида Приход, которая отражает сумму удержанного НДФЛ, подлежащего перечислению в бюджет налоговым агентом:

Как зарегистрировать уплату НДФЛ в программе 1С 8.2

Проверка НДФЛ перечисленного в бюджет

С 01.01.2011г. в сведениях о доходах физических лиц необходимо указывать информацию о перечисленных суммах НДФЛ налоговым агентом в бюджет. Отражение факта перечисления НДФЛ в бюджет и распределение перечисленных сумм по физическим лицам в 1С 8.2 производится в документе Перечисление НДФЛ в бюджет РФ.

Данный документ можно заполнить автоматически в 1С 8.2, он будет заполняться на основании остатков суммы удержанного НДФЛ в регистре Расчеты налоговых агентов с бюджетом по НДФЛ. Суммы НДФЛ перечисленного будут распределены автоматически по каждому физическому лицу пропорционально суммам налога, подлежащего перечислению по каждому физическому лицу.

Создание документа Перечисление НДФЛ в бюджет производится через меню Зарплата → Перечисление НДФЛ в бюджет РФ:

в поле От – дата банковской выписки или последний день месяца, в котором была осуществлена уплата НДФЛ в бюджет;

в разделе Платеж – указывается информация о платежном поручении на перечисление НДФЛ и банковской выписке – по факту осуществления платежа:

- в поле Дата платежа – дата банковской выписки;

- в поле За – месяц за который платеж осуществлен;

- в поле Платежное поручение № от – номер и дата платежного поручения;

- в поле Сумма – сумма платежа по банковской выписке;

- в поле Ставка – ставка НДФЛ;

- в поле ОКАТО \ КПП – код по ОКАТО и КПП, по которым был сделан платеж.

в разделе Сотрудники – указывается информация о суммах НДФЛ перечисленных в разрезе каждого физического лица. Для автоматического заполнения необходимо нажать на кнопку и выбрать варианта заполнения:

- Заполнить Физ.лицами, получавшими доходы – автоматическое распределение сумм НДФЛ, уплаченного налоговым агентом по физическим лицам. В список будут включены все физические лица, по которым на дату составления документа присутствуют суммы налога к перечислению, т.е. существуют остатки по регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ. Распределение общей уплаченной суммы налога производится пропорционально суммам НДФЛ, подлежащего перечислению по каждому физ.лицу, которые отражены в остатках регистра Расчеты налоговых агентов с бюджетом по НДФЛ.

- Заполнить Суммы налога – производится только автоматическое заполнение графы Сумма, по присутствующим в списке физическим лицам, т.е. можно перезаполнить суммы без перезаполнения списка физ.лиц.

Необходимо заметить, что суммы в документе можно также корректировать вручную:

Проводки по уплате НДФЛ, перечисленного в бюджет оформляются при проведении документа Списание с расчетного счета.

В регистрах накопления по НДФЛ были сформированы записи: В Регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ формируется запись вида Расход, которая отражает перечисление налога в бюджет:

Как заполнить сведения о доходах физических лиц (форма 2-НДФЛ) в 1С 8.2

Формирование сведений по форме 2- НДФЛ в 1С 8.2 можно сделать:

- Меню Зарплата → Учет НДФЛ и налогов (взносов) с ФОТ → Справка 2-НДФЛ для передачи в ИФНС

- Кнопка .

Будет создан документ Справки 2-НДФЛ для передачи в ИФНС, необходимо его заполнить:

- в поле Налоговый период – отчетный период;

- в поле Вид справок – значение Ежегодная отчетность;

- Кнопка – выбор значения физ.лицами, получавшими доходы.

Справка 2-НДФЛ в 1С 8.2 Бухгалтерия предприятия будет заполнена автоматически. Необходимо проверить ее заполнение и в случае необходимости внести корректировки.

Как проверить правильность заполнения сведений по форме 2-НДФЛ в 1С 8.2

При заполнении документа Справка 2-НДФЛ для передачи в ИФНС в левом окне указываются физические лица, которым был выплачен доход. Если установить курсор мыши на физ.лицо, то в правом окне будет отображена сведения о его доходах или личные данные по нему:

- На закладке Доходы, вычеты, налоги указывается информация о доходах, вычетах, налогооблагаемая сумма доходов, налог исчисленный, налог удержанный, а также налог, перечисленный по каждому сотруднику (Рис. 15). Эта информация заполняются на основании данных из регистров накопления НДФЛ, которые были рассмотрены выше.

- На закладке Личные данные налогоплательщика указываются личные данные для физического лица. Именно эта информация отображается в печатной форме Справки в разделе №2 Данные о физическом лице – получателе доходов:

Шаг 1. Проверка суммы дохода физического лица, а также начисленной суммы НДФЛ

Проверить сумму зарплаты, начисленной физическому лицу и сумму исчисленного НДФЛ можно, сформировав Оборотно-сальдовую ведомость по счету 70 «Расчеты с персоналом по оплате труда» в разрезе каждого физического лица.

Например, сделаем проверку правильности заполнения сведений о НДФЛ по Соколов П.П.

- Сумма дохода = 120 000руб. (из ОСВ по счету 70)

- Сумма предоставленного вычета = 8 400 руб. (из формы документа Справка 2-НДФЛ);

- Налогооблагаемая база = 120 000 – 8 400 = 111 600руб. – совпадает с данными в Справке 2-НДФЛ;

- НДФЛ исчисленный = 111 600 * 13% = 14 508 руб.

Именно такая сумма отражена по кредиту счета 68.01 и такая же сумма указана в Справке 2-НДФЛ. В нашем примере удержанная сумма совпадает с исчисленной суммой НДФЛ при выплате дохода физ.лицам.

Шаг 2. Проверка суммы НДФЛ, перечисленной в бюджет

Сумма перечисленного НДФЛ указывается по каждому физ.лицу, для этого общая сумма уплаченного НДФЛ распределяется помесячно. Поэтому необходимо проверить совпадает ли сумма перечисленного НДФЛ по каждому сотруднику с общей суммой НДФЛ, перечисленного за год. Для того, чтобы определить общую сумму НДФЛ, перечисленную в бюджет можно воспользоваться отчетом Анализ счета по счету 68.01 «Налог на доходы физических лиц»:

Определить общую сумму НДФЛ перечисленную в бюджет, отраженную в справках по форме 2-НДФЛ можно, сложив суммы НДФЛ перечислено по каждому сотруднику, и сравнить с данными Анализа счета по счету 68.01 «Налог на доходы физических лиц».

Например, сумма НДФЛ перечисленного из Справки по форме 2-НДФЛ:

- Воробей А.Г. – 11 409руб.;

- Дятлов И.В. – 11 483 руб.;

- Рыбкина З.С. – 10 470 руб.;

- Соколов П.П. – 14 508 руб.

- Итого: 47 870 руб.

Данная сумма заполняется по данным регистра Перечисление НДФЛ в бюджет РФ. Именно такая же сумма отражена в своде проводки Дт 68.01 Кт 51. Сведения о доходах физических лиц заполнены верно.

Как сформировать печатную форму справки 2-НДФЛ и файл для передачи в ИФНС в 1С 8.2

Для того, чтобы сформировать печатную форму необходимо нажать внизу формы кнопку . По этой кнопке можно подготовить печатные бланки:

- кнопка 2-НДФЛ – формируются Справки о доходах физического лица (форма 2-НДФЛ):

- кнопка Реестр справок – формируется Реестрсведений о доходах физических лиц:

Формирование файла для передачи в ИФНС

Имя файла, который будет представляться в ИФНС указывается в поле Имя файла. Для того, чтобы выгрузить файл, необходимо нажать кнопку и указать путь для размещения файла.

Также непосредственно из документа Справка 2-НДФЛ для передачи в ИФНС можно выгрузить файл сразу для передачи в ИФНС по каналу ПК «Спринтер». Для этого необходимо нажать кнопку .

Проверка сведений 2-НДФЛ программа CheckXML

Для того, чтобы проверить данные необходимо установить программу CheckXML. Для проверки выгруженного файла необходимо сделать следующее:

- Открыть программу CheckXML;

- Кнопка – выбор значения ;

- В поле Рабочий каталог укажите путь к выгруженному ранее файлу;

- Кнопка :

Варианты выдачи сообщений о проверке 2-НДФЛ программой CheckXML

Составление платежного поручения на уплату НДФЛ

В Таблице представлен порядок заполнения полей платежного поручения при ежемесячной оплате НДФЛ:

Читайте также:

- В 2 ндфл не попадают отпускные

- Пособие по травматизму ндфл

- Материальная помощь студентам облагается ндфл

- Зарплата умершего сотрудника ндфл и страховые взносы

- Назначение платежа ндфл с гпх