Доначислить ндфл в закрытом периоде

Опубликовано: 23.04.2024

При ведении учета в программах 1С 8.3 и 8.2 с 2016 года важно отслеживать соответствие между фактической датой получения дохода, которая учитывается в регистре учета доходов (в ЗУП 3.0, Бухгалтерии 3.0 это регистр накопления Учет доходов для исчисления НДФЛ, в ЗУП 2.5 – регистр накопления НДФЛ Сведения о доходах) и той, которая учлась в регистре учёта налога (в ЗУП 3.0 и Бухгалтерии 3.0 это регистр накопления Расчеты налогоплательщиков с бюджетом по НДФЛ, в ЗУП 2.5 – НДФЛ Расчеты с бюджетом). Если между ними возникнет рассинхронизация, то в программе 1С возникнут ошибки при начислении налога.

Важно! Что бы избежать возможных ошибок по НДФЛ отслеживайте в программе 1С 8.3 (8.2) соответствие между датой дохода в регистре учета доходов и датой дохода в регистре учета налога, в противном случае в программе будут ошибки при начислении налога.

При регистрации каких-либо доходов в программе фиксируется дата фактического получения дохода. Для доходов с кодом 2000 – это последний день месяца начисления. Для иных доходов – это планируемая дата выплаты из соответствующего документа начисления. Когда рассчитывается налог, то в программе происходит анализ с какого именно дохода этот налог начисляется, и определяется дата фактического получения дохода, которая фиксируется в регистре учёта налога.

Почему может возникать разница в дате получения дохода, которая учитывается в регистре учёта доходов и регистре налогового учета по НДФЛ? Рассмотрим ниже.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.2 ЗУП 2.5

Рассмотрим в программе 1С ЗУП 2.5 на примере документа «Отпуск». Начислили отпускные, которые изначально планировали выплатить 29.01.2016 г. По факту выплата производится 28.01.2016 г. Поэтому дату выплаты дохода в документе начисления отпуска мы изменяем на 28.01.2016 г. Эта дата попадает в регистр учета доходов.

В регистр учёта налога 1С 8.2 попадает дата из табличной части НДФЛ, которую мы видим на закладке «Оплата» документа «Начисление отпуска сотрудникам организаций». Дата здесь не поменялась, а осталась 29.01.2016 г.

Для того чтобы эта дата также изменилась, нам нужно либо перерасчитать документ полностью либо перерасчитать только НДФЛ. Если перерасчет по каким-либо причинам нежелателен или невозможен, то дату можно скорректировать вручную.

Смоделируем ситуацию, когда у нас имеется расхождение в датах получения дохода и проведем документ. Теперь покажем: какими ошибками это чревато дальше.

Смотрим в регистрах, что у нас возникло расхождение. В регистре учёта доходов у нас учтена дата 28.01.2016 г.

В регистр учёта налога записалось 29.01.2016 г.

Дальше мы выплачиваем отпускные. Проводим документ на выплату. Смотрим его движение по регистру учёта налога, который фиксирует фактически удержанный налог. Здесь записывается дата получения дохода 29.01.2016 г из регистра учета налога.

В форме 6-НДФЛ такая ситуация будет выглядеть следующим образом: дата фактического получения дохода (строка 100) – 29.01.2016 г., а дата удержания налога (строка 110) – 28.01.2016 г. Получилось, что мы налог удержали раньше, чем начислили доход, тогда как для доходов в виде отпускных выплат эти две даты (дата получения дохода и дата удержания налога) должны совпадать.

Далее, при выплате зарплаты, точно также у нас фиксируется удержанный налог. Одна строка в НДФЛ с «минусом» от 29.01.2016 г, а вторая строка с «плюсом» от 28.01.2016 г.

В 6-НДФЛ добавляются еще две группы строк с 100 по 140. В одной все сторнируется, а в другой – все начисляется заново.

Чтобы такой ситуации не возникало, внимательно отслеживайте дату получения дохода, которая будет учтена в Регистре учета доходов и дату получения дохода, которая будет учтена в Регистре учета налога. Они должны совпадать.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 ЗУП 3.0.

В программе 1С ЗУП 3.0 дата получения дохода также учитывается в двух регистрах: Регистре учета доходов и Регистре учета налога. Например, рассмотрим документ «Отпуск». В Регистр учета доходов идет дата выплаты из основной формы документа.

А в Регистр учета налога – дата из формы «Подробнее о расчете НДФЛ».

Эти две даты должны совпадать. Но если мы меняем дату в основной форме документа, автоматически происходит изменение даты в форме «Подробнее о расчете НДФЛ». Здесь проще, программа ЗУП 3.0. сама нам гарантирует, что эти даты будут совпадать.

Единственное, в текущем релизе программы 1С есть ошибка для документа «Больничный лист». Если он выплачивается с зарплатой, и мы меняем дату выплаты, то в этом случае дата получения дохода в форме «Подробнее о расчете НДФЛ» сама не меняется.

Здесь нужно сделать перерасчет, либо поменять дату в форме «Подробнее о расчете НДФЛ» вручную.

Для всех других случаев, дата учета НДФЛ должна меняться автоматически при дате выплаты. Но на всякий случай, этот момент проверяйте, контролируйте совпадение дат.

Возможные ошибки при исчислении НДФЛ в программе 1С 8.3 Бухгалтерия 3.0

Что касается программы 1С Бухгалтерия 3.0, здесь также есть два межрасчетных документа «Больничный лист» и «Отпуск». Также здесь есть дата выплаты и при изменении этой даты все меняется автоматически. Дата получения дохода для НДФЛ изменяется также автоматически. Но, на всякий случай, проверяйте.

Возможные ошибки при исчислении НДФЛ

Также при исчислении НДФЛ, мы должны обращать внимание на дату начисления налога. Это актуально для программ третьей версии. Дата начисления налога должна быть строго до даты удержания налога. Если на момент удержания налога, сам налог не начислен, то удерживать, собственно, нечего.

Важно! Отслеживайте в программе 1С: даты межрасчетных документов – это дата начисления налога, если на момент выплаты налог не начислен, то он не будет удержан.

Особенно это актуально для незарплатных доходов, так как в качестве даты начисления налога фиксируется дата документа. Таким образом, в третьей версии дата документа «Отпуск», дата документа «Больничный» и других документах тоже важна.

Возможные ошибки в межрасчетных документах на примере 1С 8.3 ЗУП 3.0

На примере программы 1С ЗУП 3.0 в документе «Отпуск» планируемая дата выплаты 28.01.2016, но дату документа установим 30.01.2016 г., то есть позже планируемой даты выплаты. Проведем его.

Запись Регистра учета налога у нас сформировалась по состоянию на 30.01.2016 г.

Если мы выплачиваем отпускные раньше даты документа – 28.01.2016 г. как и планировали, заполняем ведомость, видим – не заполняется НДФЛ удержанный. По состоянию на 28.01.2016 нет исчисленного налога. Соответственно, при проведении такой ведомости НДФЛ удержанный не регистрируется.

Если с датой документа все нормально и она раньше планируемой даты выплаты:

То при заполнении ведомости тоже все будет хорошо, налог будет определен. При проведении Ведомости зафиксирован как удержанный налог.

Возможные ошибки в межрасчетных документах на примере 1С Бухгалтерия 3.0

В программе 1С Бухгалтерия 3.0 все тоже самое. Важна дата документа. Рассмотрим на примере документа «Отпуск». Планируемая дата выплаты – 28.01.2016 г., а дату документа намеренно поставим позже, например, 30.01.2016 г. Проведем документ.

Исчисленный налог зарегистрировался по состоянию на 30.01.2016 г.

После проведения выплаты, причем не в Ведомости, а именно выплату «Выдача наличных» или списание с расчетного счета раньше, чем дата документа «Отпуск», то удержанный налог не регистрируется, не определяется и не фиксируется в Регистре.

Поэтому важна дата документа, если мы поставим 28.01.2016 г. и перепроведем выдачу наличных, то запись по НДФЛ удержанному сформировалась, все попало в Регистр и дальше попадет в форму 6-НДФЛ.

Будьте внимательны! В программе 1С Бухгалтерия 3.0 это особенно важно, потому что НДФЛ удержанный не отображается в Ведомости, то есть в самой экранной форме ошибок не наблюдаем, не видим. Но если заглянуть в Регистр, то можно такой момент отследить. Поэтому в программе 1С Бухгалтерия 3.0 при выплате зарплаты, смотрите и проверяйте как зафиксировался НДФЛ удержанный, смотрите движение по Регистру «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Возможные ошибки в межрасчетных документах на примере 1С 8.2 ЗУП 2.5

Что касается программы 1С ЗУП 2.5, то в текущем релизе дата документа, например, «Отпуск» – никак не влияет на расчет удержанного НДФЛ. Например, возьмем начисление отпуска с планируемой датой выплаты 28.01.2016 г. и поменяем дату документа на 30.01.2016 г. после этого перепроведем Ведомость на выплату зарплаты. Посмотрим движение по Регистрам.

Программа 1С ЗУП 2.5 НДФЛ удержанный увидела и зарегистрировала его. Поэтому даты документа здесь не так важны.

Но такой механизм, когда программа пытается удержать все начисленное по состоянию на конец месяца, который применяется в программе 1С 8.2 ЗУП 2.5, имеет свои недостатки и ведет к другим проблемам, которые мы рассмотрим в следующем вопросе, когда будем говорить об НДФЛ удержанном.

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Переплата налога на доходы физлиц в бюджет может возникнуть по разным причинам. Но независимо от того, из-за чего она образовалась, основная сложность при ее возврате заключается в том, что организация не считается плательщиком этого налога. Она выступает в качестве налогового агента. А плательщиками являются сотрудники организации, получающие от нее доход.

Поэтому процедура возврата НДФЛ из бюджета строго регламентирована и отличается от общего порядка возврата налогов. Зачет переплаты по НДФЛ тоже сопряжен с трудностями – сделать это удастся не всегда. Обо всем по порядку – в нашей статье.

Когда возникает переплата

Переплата по НДФЛ в бюджет может образоваться в двух случаях.

Первый случай. Организация удержала из дохода сотрудника больше положенного. Например – из-за того, что бухгалтер неправильно рассчитал облагаемую базу или неверно применил вычеты по НДФЛ, либо работник не вовремя представил в бухгалтерию подтверждающие документы на вычет, и т.п. Эту же (излишне удержанную) сумму и заплатили в бюджет. В данном случае речь идет об излишне удержанном НДФЛ из доходов налогоплательщика.

Второй случай. Организация рассчитала и удержала НДФЛ правильно. Но в бюджет перечислила больше, чем нужно. Это может произойти, например:

- из-за ошибки бухгалтера при оформлении платежного поручения на уплату налога;

- из-за того, что налог заплатили раньше срока (до того, как выплатили работникам доход и удержали из него НДФЛ). В этом случае получается, что возникает переплата за счет собственных средств организации, а не налогоплательщика.

Как вернуть переплаченный налог

Порядок возврата налога зависит от того, по какой причине возникла переплата.

Ситуация 1. Переплата НДФЛ образовалась из-за того, что налог был излишне удержан из доходов сотрудника.

Правила возврата НДФЛ в этой ситуации установлены статьей 231 НК РФ. Алгоритм действий – следующий.

Выявить излишне удержанный налог работник может и самостоятельно.

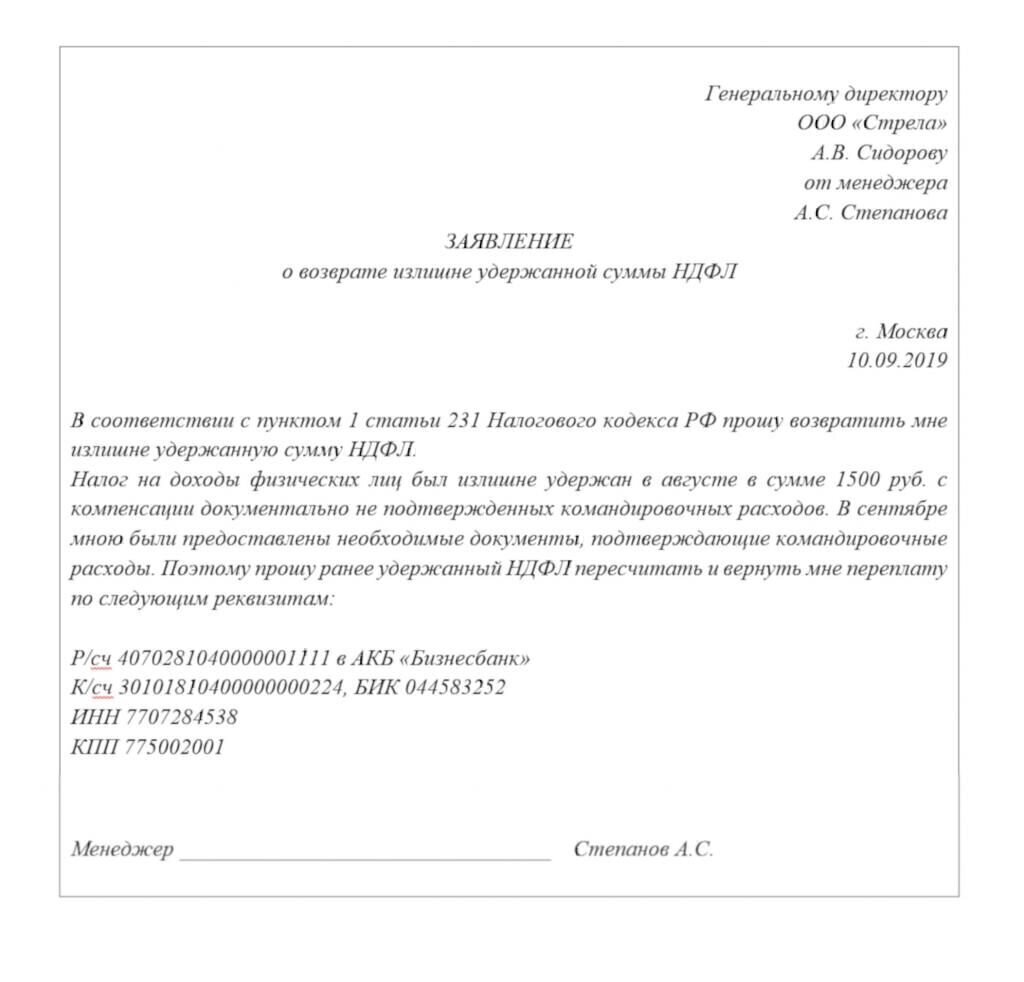

Независимо от того, кто обнаружил переплату (бухгалтер или сотрудник), работник пишет на имя руководителя организации заявление на возврат НДФЛ. Именно этот документ и будет являться основанием для возврата налога. Составить его можно в произвольной форме. Например, так:

Переплату по НДФЛ организация должна перечислить сотруднику в течение трех месяцев со дня получения от него заявления. Основание – пункт 1 статьи 231 НК РФ. Здесь нужно обратить внимание на два важных момента.

Во-первых, излишне удержанную сумму НДФЛ можно только перечислить на банковский счет работника – возвращать налог наличными нельзя (п. 1 ст. 231 НК РФ). Причем это правило действует независимо от того, какой порядок выплаты зарплаты установлен в организации – наличными из кассы или «безналом» на карты сотрудников.

Во-вторых, нужно строго соблюдать сроки возврата излишне удержанного налога работнику. Если в течение положенного срока (трех месяцев) организация не вернет сотруднику переплату, то на сумму невозвращенного налога она должна будет начислить проценты за каждый день просрочки. Проценты начисляются по ставкам рефинансирования, действовавшим в дни нарушения срока возврата. Такой порядок предусмотрен абзацами 3–5 пункта 1 статьи 231 НК РФ.

Статья 231 НК РФ четко устанавливает источники, за счет которых можно вернуть НДФЛ сотруднику. А именно – это предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет:

- из доходов того же работника, у которого излишне удержали налог;

- из доходов других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

Бухгалтер по ошибке излишне удержал НДФЛ с выплат менеджеру Степанову за август 2019 года. Сумма излишне удержанного налога составила 1300 руб. Ошибка была обнаружена в сентябре 2019 года. Общая сумма НДФЛ, удержанная из зарплаты всех сотрудников организации за сентябрь, составила 130 000 руб. Из этой суммы бухгалтер перечислил в бюджет только 128 700 руб. Разница в размере 1300 руб. была перечислена на банковский счет, указанный Степановым в заявлении на возврат излишне удержанного НДФЛ.

И только если указанных платежей недостаточно для того, чтобы вернуть НДФЛ налогоплательщику в положенный срок, организация обращается в налоговую инспекцию за возвратом налога из бюджета (п.1 ст. 231 НК РФ). Для этого в ИФНС нужно подать заявление о возврате налога, форма которого утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8). Представить документ в инспекцию необходимо в течение 10 дней со дня получения заявления от сотрудника.

К заявлению нужно приложить:

- выписку из налогового регистра по НДФЛ о доходах сотрудника;

- копию заявления сотрудника (с указанием причины образования переплаты, даты ее возникновения и суммы);

- копию справки по форме 2-НДФЛ по состоянию на дату обращения за возвратом;

- данные о расчетах с бюджетом по НДФЛ начиная с того года, за который был произведен перерасчет налога.

В качестве документа, подтверждающего данные о расчетах с бюджетом по НДФЛ, можно представить выписку по счету 68 субсчет «Расчеты с бюджетом по НДФЛ». Сумма начислений по кредиту этого счета должна быть сторнирована на сумму переплаты налога (чтобы была видна сумма переплаты).

Такой вывод следует из положений пункта 1 статьи 231 НК РФ.

Возвращать переплату по НДФЛ организации – налоговому агенту налоговая инспекция будет в общем порядке, который установлен статьей 78 НК РФ.

Так, решение о возврате переплаты (или отказе в этом) инспекция должна принять в течение 10 дней:

- со дня получения заявления от организации, если сверка расчетов с бюджетом не проводилась;

- со дня подписания акта сверки, если сверка была.

Такой порядок предусмотрен пунктом 8 статьи 78 НК РФ.

Известить организацию о своем решении (согласии на возврат или отказе) инспекция обязана в течение 5 дней со дня принятия решения (п. 9 ст. 78 НК РФ). Форма решения о возврате и форма решения об отказе в возврате излишне уплаченного налога утверждены приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ).

Ожидая поступления средств из бюджета на свой расчетный счет, организация – налоговый агент вправе вернуть сотруднику излишне удержанную сумму НДФЛ за счет собственных средств (абз. 9 п.1 ст. 231 НК РФ).

Ситуация 2. Переплата по НДФЛ образовалась из-за того, что организация перечислила в бюджет налог в большей сумме, чем положено. При этом налог с доходов сотрудников был рассчитан и удержан верно.

В данном случае переплаченные в бюджет деньги можно вернуть на банковский счет организации.

Для этого нужно подать в налоговую инспекцию заявление по форме, которая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение 8). К нему нужно приложить платежное поручение на уплату налога и выписку из регистра по НДФЛ. Эти документы подтвердят, что лишние суммы были уплачены в бюджет.

Такой вывод следует из статьи 78 НК РФ и письма Минфина России от 23.11.2017 № 03-04-05/77502.

Получив комплект документов, ИФНС будет возвращать переплату по общей процедуре, которая прописана в статье 78 НК РФ.

Правда, здесь может возникнуть одна сложность.

Она связана с тем, что НДФЛ работодатель платит не за себя, а за своих сотрудников. Именно они являются налогоплательщиками, а организация выступает как налоговый агент.

Обязанность перечислить НДФЛ в бюджет появляется у налогового агента только после того, как налог был удержан из доходов налогоплательщика. И только в пределах той суммы, которая была фактически удержана. А удержать сумму налога можно лишь при фактической выдаче зарплаты из кассы или при переводе на банковский счет сотрудника (письма Минфина от 13.02.2019 № 03-04-06/8932, от 01.02.2016 № 03-04-06/4321, от 10.07.2014 № 03-04-06/33737, ФНС от 25.07.2014 № БС-4-11/14507).

Перечислять налог в бюджет за счет собственных средств налоговые агенты не вправе. Делать это прямо запрещает пункт 9 статьи 226 НК РФ.

Вот и получается, что раньше, чем организация выплатила доход, перечислить НДФЛ в бюджет невозможно. Поэтому, если налоговый агент заплатил налог в бюджет больше, чем удержал, или перечислил НДФЛ раньше срока, налоговые инспекторы не считают такие суммы ни авансовым платежом, ни излишне уплаченным налогом. Они рассматривают их как ошибочный платеж.

Такой вывод следует, в частности, из Письма ФНС России от 06.02.2017 № ГД-4-8/2085@.

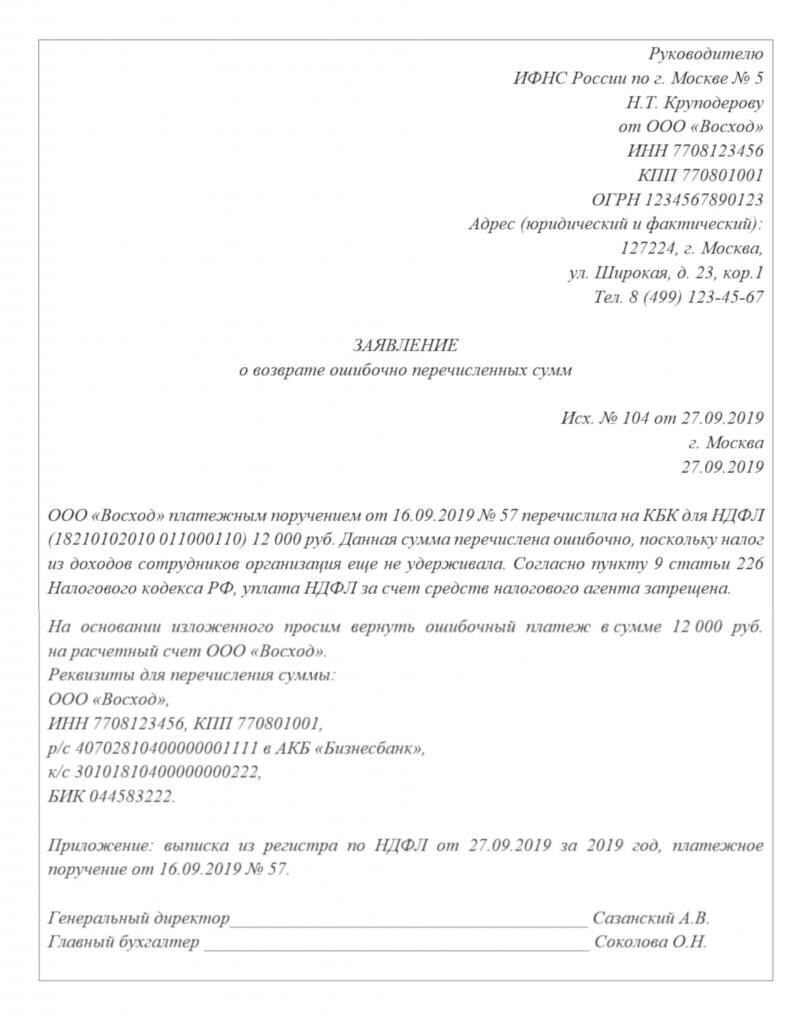

По этим причинам, как показывает практика, некоторые инспекции не принимают утвержденную форму заявления на возврат налога. В этом случае, чтобы вернуть переплату по НДФЛ, можно заполнить заявление в произвольной форме. Например, так:

Когда можно зачесть переплату по НДФЛ

НДФЛ является федеральным налогом.

По общему правилу, переплату по федеральному налогу можно зачесть:

- в счет погашения недоимки (задолженности по пеням, штрафам) по другим федеральным налогам;

- в счет предстоящих платежей по тому же или другим федеральным налогам.

Основание – статья 78 НК РФ.

Однако и здесь есть нюансы.

Если переплата по НДФЛ образовалась из-за того, что налог был излишне удержан из доходов налогоплательщиков, то зачесть такую переплату в счет других федеральных налогов (например, НДС или налога на прибыль) не получится. Чиновники считают, что нельзя зачесть переплату, которую организация излишне удержала у налогоплательщика в качестве налогового агента, в счет обязательств по тем налогам, которые она платит как налогоплательщик. Об этом сказано, в частности, в Письме Минфина от 22.01.2018 № 03-02-07/1/3224.

Таким образом, в данной ситуации возможен единственный выход – возвращать излишне удержанный НДФЛ по процедуре, которая установлена статьей 231 НК РФ (она была рассмотрена выше).

Если организация без ошибок исчислила и удержала НДФЛ, но в бюджет перечислила больше, чем положено (или заплатила налог за счет собственных средств досрочно), то правила такие.

Зачесть переплату в счет будущих платежей по НДФЛ в данном случае не удастся. Ведь, как уже было сказано, такая переплата будет считаться ошибочным платежом (а не суммой НДФЛ, уплаченной налоговым агентом). Стало быть, зачесть такой платеж в счет НДФЛ – нельзя. Об этом сказано в Письме ФНС России от 06.02.2017 № ГД-4-8/2085@.

А вот зачесть этот ошибочный платеж в счет других федеральных налогов, которые организация платит как налогоплательщик, – вполне возможно. Например, его можно зачесть в счет недоимок или будущих платежей по НДС или налогу на прибыль (Письмо ФНС России от 06.02.2017 № ГД-4-8/2085@). Чтобы зачесть переплату по НДФЛ в другие налоги, в налоговую инспекцию нужно подать заявление по форме, которая утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению нужно приложить платежное поручение и выписку из регистра по НДФЛ.

13 августа бухгалтер удержал и заплатил НДФЛ с зарплаты работников за июль. Сумма удержанного налога составила 20 000 руб. По ошибке, в бюджет было перечислено больше, чем удержано. Сумма платежа по НДФЛ составила 32 000 руб. Организация решила зачесть переплату в сумме 12 000 руб. в счет предстоящих платежей по НДС за III квартал 2019 года. Для этого бухгалтер подал в налоговую инспекцию заявление на зачет.

Подведем итог. Ошибки при исчислении НДФЛ, подлежащего уплате в бюджет, возможны на любой стадии этого процесса. Так, бухгалтер может неверно удержать налог – неправильно рассчитав налоговую базу или некорректно применив вычеты по НДФЛ. Но даже если налог удержан правильно – никто не застрахован от ошибок при его перечислении. Процесс возврата НДФЛ из бюджета достаточно трудоемкий и длительный.

Тогда риск возникновения переплат по НДФЛ вследствие ошибки в расчете или платежном поручении будет практически исключен. Уникальная система многоуровневого контроля, которую мы внедрили, позволяет исключить ошибки на любой стадии процесса. Все рутинные операции автоматизированы. Помимо этого, ежедневный аудит качества учета осуществляет программа «Электронный аудитор», созданная нашими IT-специалистами на базе программного продукта 1С.

Но даже если случится маловероятное – по вине наших специалистов у клиента возникнет переплата НДФЛ – ответственность за финансовые риски несет наша компания, и все потери клиента будут компенсированы 1C-WiseAdvice. Это является страховым случаем в рамках эксклюзивного полиса страхования профессиональной ответственности.

- 2‑НДФЛ — до 1 апреля во всех налоговых

- 6‑НДФЛ в 2021 году

- Стандартные налоговые вычеты по НДФЛ

- Как в 2‑НДФЛ отражать зарплату за декабрь, выданную в январе?

- Как заполнить 2‑НДФЛ в 2021 году

Справочная / Отчётность и налоги за сотрудников

Как заполнить 2‑НДФЛ в 2021 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

1. Анализ НДФЛ по сотруднику в 1С

При начислении зарплаты и расчете налогов порой надо оформить множество документов, корректировок, выплат. От правильности и сохранения методологической последовательности зависит правильность начислений зарплаты и налогов в 1С.

Чаще всего допущенные ошибки в расчетах зарплаты и налогах 1С видны сразу. Основные сложности возникают при удержании и перечислении НДФЛ, а также при распределении удержанного и перечисленного налога по обособленным подразделениям, по регистрации в налоговом органе.

В связи с большой нагрузкой на работников бухгалтерии, вопросом правильности начисления налога НДФЛ в 1С начинают заниматься при увольнении сотрудника или сдачи отчетности по 2-НДФЛ и 6-НДФЛ.

В таких случаях возникает необходимость провести анализ по НДФЛ.

2. Отчет «Подробный анализ НДФЛ по сотрудникам» в 1С

Наиболее простым инструментом для анализа ошибок является отчет «Подробный анализ НДФЛ по сотруднику», в 1С: «Налоги и взносы → Отчеты по налогам и взносам».

Наиболее частые ошибки при расчете НДФЛ возникают в документах выплаты заработной платы:

· Ведомость в кассу;

· Ведомость в банк;

· Ведомость на счета;

· Ведомость через раздатчика.

Данная ошибка возникает при оформлении документов выплаты «задним числом» или в случае, когда ранее созданный документ проводят после регистрации более поздней выплаты.

3. Применение отчета в 1С Зарплата и Управление Персоналом 8

Налог, который удержан и перечислен, отражаются в отчетах при проведении документов оплаты. На практике, отражение налога иногда происходи не верно.

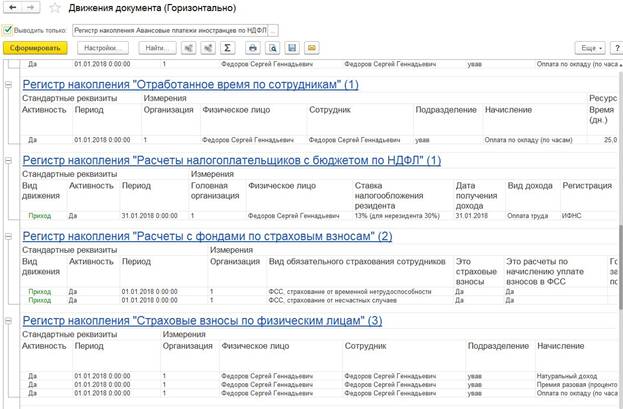

Как видно в приведенном примере, ошибки и их причины сразу обнаруживаются. Отчет использует все необходимые регистры:

При попытке анализировать большинство отчетов возможны определенные трудности в понимании того, как заполнены поля отчетов в 1С. В этом смысле «Подробный анализ НДФЛ по сотрудникам» выгодно отличается понятностью и простотой.

Ошибку, возникающую при расчете, удержании и перечислении НДФЛ проще всего устранить при восстановлении методологической последовательности документа и/или при использовании функции «Обновить налог» в ведомости на выплату.

Чаще всего этого достаточно, чтобы устранить ошибку в удержании и перечислении налога.

В более сложных случаях следует корректировать НДФЛ в документах начисления.

Если ошибка в начислении налога произошла в текущем периоде, правильней всего будет сделать перерасчет начислений по рассматриваемому сотруднику. После этого перепровести соответствующие выплаты и обязательно обновить налог в этой выплате.

Если ошибка выявлена в прошлом периоде, то возможны несколько вариантов внесения корректировок:

· Исправление документа начислений;

· Корректировка выплаты или Доначисление в документе начисления заработной платы;

· Доначисление, перерасчет отдельным документом, если такая возможность активирована.

· Обязательно нужно проверять правильность начисления и удержания по конкретным сотрудникам при оплате отпускных, а также при увольнении сотрудника.

· регулярно проводить проверку расчетов по НДФЛ важно и по той причине, что от этого зависит заполнение отчета 6-НДФЛ;

· для предупреждения возникновения ошибок не рекомендуется создавать документы выплаты через копирование более ранних документов выплаты;

· если вы осуществляете изменение в каких-либо документах, не забывайте, что требуется переоформление и перепроведение всех более поздних документов;

· вносить изменения в документы предыдущего отчетного периода не рекомендуется (если изменения необходимо внести именно в более ранний отчетный период – необходимо проверить всю отчетность по налогам и, в случае её изменения, сдать корректирующую отчетность.

В рассмотренном примере использовалась стандартная настройка 1С Зарплата и Управление Персоналом 8.

Если по какой-то причине отчет перестает формироваться, следует восстановить стандартные настройки отчета.

Для того чтобы удержать НДФЛ предварительно его нужно подсчитать. На каждый доход, полученный в течение месяца, начисляется НДФЛ. В БП 3.0 это происходит через документы «Начисление зарплаты», «Больничный лист», «Отпуск» и другие. В статье акцентируем своё внимание на удержании НДФЛ.

Существует ошибочное мнение, что удержание НДФЛ происходит в документе «Ведомость». На самом деле это не так.

Фактическое удержание налога у сотрудника отражается в учёте при проведении следующих документов:

- Операция учёта НДФЛ;

- Банковская выписка (списание с расчётного счёта);

- РКО (выдача наличных).

То есть когда ведомость полностью оплачена.

Дата удержания НДФЛ — дата документа.

Рассмотрим подробнее процесс удержания НДФЛ на примере документа «Начисление заработной платы». При проведении этого документа помимо того что мы видим проводки по удержанию НДФЛ, также формируется регистр накопления «Расчёты налогоплательщиков с бюджетом по НДФЛ». Документ образует исчисленный НДФЛ с видом «приход», а также регистр накопления «Учёт доходов для исчисления НДФЛ».

После создания ведомости и на ее основании РКО в документе «Выдача наличных» образуется регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ» с видом «расход», который и отражает удержанный НДФЛ. Проанализировав этот регистр, можно понять, как отразятся данные в 6-НДФЛ во 2-м разделе.

Также стоит отметить документ «Операция учёта НДФЛ» (он находится в разделе «Зарплата и кадры» → «НДФЛ» → «Все документы по НДФЛ»). Документ предназначен для расчёта НДФЛ с дивидендов, вознаграждений по договору ГПХ, аренды автомобиля и других операций, налог с которых необходимо отразить для заполнения отчётности. В этом документе отражается доход, исчисленный и удержанный НДФЛ. Все вкладки заполняются вручную.

В целом весь процесс удержания идентичен удержанию налога в БП 3.0. Исчисленный НДФЛ рассчитывается в документах начисления — «Начисление зарплаты и взносов», «Больничные листы», «Отпуска», «Увольнения» и так далее. Но различие в том, что удержание НДФЛ происходит непосредственно в документе «Ведомость» после его проведения. Датой удержания НДФЛ будет дата ведомости.

В документах начисления, так же как и в БП 3.0 мы можем отследить движение по регистрам. Для этого необходимо нажать кнопку «Ещё» → «Движения документа». Программа выведет список регистров, которые образует этот документ. Исчисление отражается в регистре накопления «Расчёты налогоплательщиков с бюджетом по НДФЛ» с видом «приход».

Когда заполняется документ «Ведомость», проводится анализ остатков задолженности перед сотрудником. Указывается сумма к выплате, а также заполняется колонка «НДФЛ к перечислению» — это налог, который будет удержан при проведении документа. Эта колонка заполняется остатками по регистру «Расчёты налогоплательщиков с бюджетом по НДФЛ». Программа анализирует, есть ли в этом регистре исчисленный, но неудержанный налог. Поэтому если НДФЛ за предыдущие месяцы не был отражён как удержанный, то он учтётся при очередном заполнении документа «Ведомость».

В ведомости также можно проследить движение документа, какие регистры он формирует после проведения. Регистр «Расчёты налогоплательщиков с бюджетом по НДФЛ» отражается с видом «расход», то еесть НДФЛ удержан.

Мы рассмотрели процесс удержания налога в БП 3.0 и ЗУП 3.1. Надеемся, что в отчётный период наша статья поможет вам в формировании отчётов по НДФЛ. Удачи в делах!

Если у вас ещё остались вопросы по удержанию НДФЛ в программах 1С, обратитесь за помощью в онлайн-чат на странице. Наши консультанты ответят в течение 15 секунд.

Понравилась статья — ставьте лайк, делитесь с коллегами.

Читайте также: