6 ндфл за 4 квартал 2016 года пример заполнения

Опубликовано: 30.04.2024

6-НДФЛ — это расчет, с помощью которого налоговые агенты информируют ФНС о выплатах работникам и налоге на доходы физических лиц. Сдавать его все работодатели обязаны каждый квартал.

Форма отчета 6-НДФЛ

Форма отчета, правила заполнения 6-НДФЛ для чайников и продвинутых бухгалтеров, порядок его представления в 2021 году утверждена Приказом ФНС №ЕД-7-11/753@ от 15.10.2020.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 10 человек и более. Если организация отчитывается меньше чем за 10 человек, то форму разрешат сдать на бумажном носителе. Сумма НДФЛ указывается в рублях, а сумма дохода — в рублях и копейках.

Сроки сдачи отчетности

Форму 6-НДФЛ направляют в налоговую инспекцию не позже последнего дня месяца, идущего за отчетным кварталом. Для годового расчета действует увеличенный срок — не позднее 1 марта следующего года.

Актуальный для каждого периода срок сдачи отчетности 6-НДФЛ в 2021 году приведен в таблице:

Последний срок сдачи

За 1-й квартал 2021 года

За 2-й квартал 2021 года

(расчет нарастающим итогом за полгода в разделе 1)

До 2 августа (31.07 — суббота)

За 3-й квартал 2021 года

(расчет нарастающим итогом за 9 месяцев в разделе 1)

До 1 ноября (30.10 — воскресенье)

(расчет нарастающим итогом за год в разделе 1)

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей по нормам п. 1.2 статьи 126 НК РФ. Должностное лицо, отвечающее за непредставление в срок отчетности по НДФЛ, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета 6-НДФЛ на бумажном носителе грозит штрафом 200 рублей (ст. 119.1 НК РФ).

В КонсультантПлюс найдете не только подробное руководство по 6-НДФЛ с бланком и образцами, но и видеосеминар, который ответит на любые вопросы. Получите бесплатный доступ по ссылке ниже, чтобы воспользоваться ими.

Изменения в 6-НДФЛ, которые необходимо учесть в 2021 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама организация до окончания реорганизации этого не сделала. В частности, организации-правопреемнику следует:

- указать ИНН и КПП в верхней части титульного листа;

- использовать код 215 (крупнейшим налогоплательщикам — 216) в реквизите «По месту нахождения (учета) (код)»;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

Кроме того, в порядке заполнения 6-НДФЛ произошли и другие изменения.

Крупнейшие налогоплательщики приводят КПП согласно свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика.

Организации — налоговые агенты, не являющиеся крупнейшими налогоплательщиками, должны указать в реквизите «По месту нахождения (учета) (код)» значение 214 вместо 212.

На титульном листе формы 6-НДФЛ указывают полные реквизиты документа, подтверждающего полномочия представителя. Новая форма 6-НДФЛ действует с 1-го квартала 2021 года, ее объединили со справкой 2-НДФЛ.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2021

Хотя отчет действует уже не первый год, оформление 6-НДФЛ по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (сведения формируются нарастающим итогом).

- Раздел 2 (отражается информация только за указанный квартал, без учета предшествующих периодов).

Рассмотрим пример заполнения 6-НДФЛ за 2021 год для начинающих (пошаговая инструкция за 1-й квартал).

Титульный лист

Пишем полное название налогового агента. В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала. Указываем номер корректировки. Если форма 6-НДФЛ сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки, например, 001, 002, 003 и так далее.

Период представления 6-НДФЛ — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который представляются сведения. В поле проставляются соответствующие 4 цифры. Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции (на примере указана Межрайонная инспекция ФНС №9 по Санкт-Петербургу).

Важно помнить, что отчетность направляется в инспекцию по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет 6-НДФЛ в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220;

- крупнейшие налогоплательщики указывают 212.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Указываем код ОКТМО (муниципального образования) и номер телефона налогоплательщика. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

В разделе 1 указывают суммы НДФЛ, удержанные или возвращенные работникам в 1-м квартале 2021 года.

Информацию заполняют так:

- в поле 021 — срок перечисления НДФЛ по ст. 226 НК РФ, то есть на следующий рабочий день после выплаты дохода, а для отпускных и больничных — последний день месяца, в котором они выплачены. Фактическая дата перечисления роли не играет ( Письмо ФНС от 01.12.2020 №БС-4-11/19702@ ).

- в поле 022 — сумму, которую надо перечислить в срок из поля 021. Все доходы с одним сроком перечисления налога указывают одной суммой.

- в поле 030 — сумму НДФЛ, возвращенного работникам в 1-м квартале.

- в поле 031 — дату возврата и в поле 032 — возвращенную сумму.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Раздел 2

Ставки налога на доходы работников и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13%, 15%, 30% и 35%. В 2020 году ставки не изменились. В 2021 году действует повышенная ставка 15% для больших доходов. В примере рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

Раздел заполняют нарастающим итогом с начала года.

В строке 110 указывают общую сумму заработной платы работников за январь–март и все полученные в 1-м квартале 2021 года отпускные, больничные и другие доходы, без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных в 6-НДФЛ 2021 года отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму налога, удержанного в 1-м квартале. Он не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать до конца года. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

НДФЛ с зарплаты перечисляется не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных, больничных разрешено уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ).

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками так, как показывает образец заполнения формы 6-НДФЛ по КНД 1151099.

Бывшая справка 2-НДФЛ в составе расчета

Новое приложение №1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально. Их сдают только по итогам года. Пустое приложение ежеквартально подавать не надо.

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение года доходы работникам не начисляются и не выплачиваются, представлять отчет не нужно. Об этом ФНС проинформировала в Письме №БС-4-11/4901 от 23.03.2016.

Если в течение 1-го квартала 2021 года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Поэтому нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Заполнить форму 6-НДФЛ онлайн

Заполнить отчет онлайн есть возможность на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Что такое 6-НДФЛ — это расчет, с помощью которого налоговые агенты информируют ФНС о выплатах работникам и налоге на доходы физических лиц. Сдавать его все работодатели обязаны каждый квартал.

Форма отчета 6-НДФЛ

Форма отчета, порядок заполнения 6-НДФЛ и его представления за 2020 год утверждена приказом ФНС №ММВ-7-11/450@ от 14.10.2015.

За 1 квартал 2021 года необходимо отчитываться новой форме расчета, утвержденной приказом ФНС №ЕД-7-11/753@ от 15.10.2020.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 10 человек и более. Если организация отчитывается меньше чем за 10 человек, то форму разрешат сдать на бумажном носителе. Сумма НДФЛ указывается в рублях, а сумма дохода — в рублях и копейках.

Сроки сдачи формы 6-НДФЛ

Форму 6-НДФЛ направляют в налоговую инспекцию не позже последнего дня месяца, идущего за отчетным кварталом. Для годового расчета действует увеличенный срок — не позднее 1 марта следующего года.

За 2020 год отчитайтесь не позднее 01.03.2021, так как это рабочий понедельник.

Поможет не пропустить сроки сдачи 6-НДФЛ в 2021 году таблица:

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей по нормам п. 1.2. статьи 126 НК РФ. Должностное лицо, отвечающее за непредставление в срок отчетности по НДФЛ, оштрафуют на сумму от 300 до 500 рублей (ч.1 ст.15.6 КоАП РФ).

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п.1 ст.126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета 6-НДФЛ на бумажном носителе грозит штрафом 200 рублей (ст.119.1 НК РФ).

Изменения в 6-НДФЛ, которые необходимо учесть в 2020 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама организация до окончания реорганизации этого не сделала. В частности, организации-правопреемнику следует:

- указать ИНН и КПП в верхней части титульного листа;

- использовать код 215 (крупнейшим налогоплательщикам — 216) в реквизите «По месту нахождения (учета) (код)»;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

Кроме того, в порядке заполнения 6-НДФЛ произошли и другие изменения.

Крупнейшие налогоплательщики приводят КПП согласно свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика.

Организации — налоговые агенты, не являющиеся крупнейшими налогоплательщиками, должны указать в реквизите «По месту нахождения (учета) (код)» значение 214 вместо 212.

На титульном листе формы 6-НДФЛ указывают полные реквизиты документа, подтверждающего полномочия представителя. Действующий бланк 6-НДФЛ применяется в последний раз для формирования расчета 6-НДФЛ за 4 квартал 2020 года, новая форма 6-НДФЛ действует с 1 квартала 2021 года, ее объединили со справкой 2-НДФЛ.

В 2020 году компании, имеющие обособленные подразделения, вправе выбирать налоговую инспекцию для сдачи отчетности, если головная организация и обособленные подразделения расположены в разных муниципальных образованиях. Им необходимо уведомить все ФНС, в которых они стоят на учете, о своем выборе, направив не позднее 1-го числа налогового периода уведомление по форме, утвержденной приказом ФНС №ММВ-7-11/622@ от 06.12.2019.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ

Хотя отчет действует уже не первый год, оформление 6-НДФЛ по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются правила заполнения 6-НДФЛ для чайников. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (сведения формируются нарастающим итогом).

- Раздел 2 (отражается информация только за указанный квартал, без учета предшествующих периодов).

Ниже представлена инструкция по заполнению формы 6-НДФЛ за 9 месяцев 2020 года.

Титульный лист

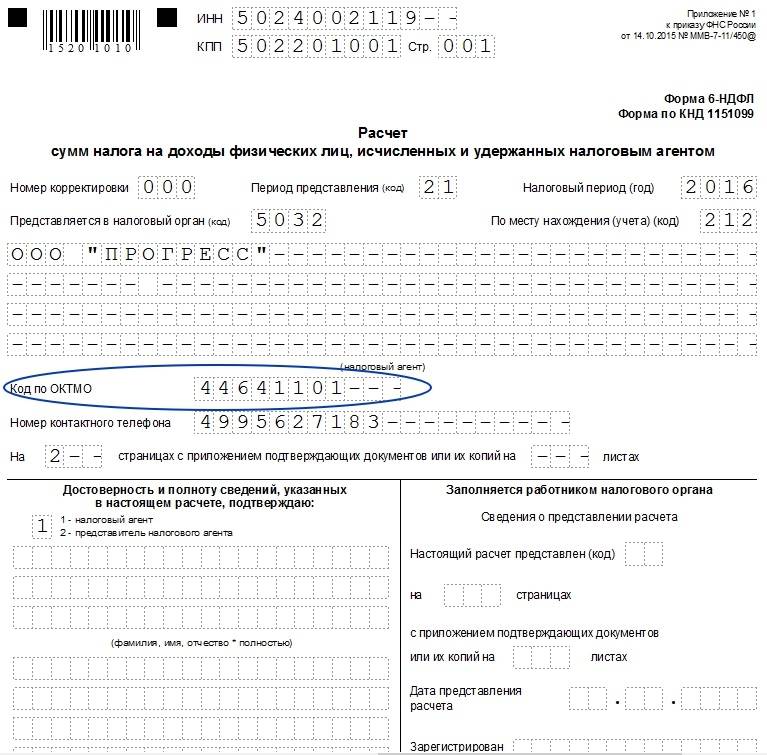

Шаг 1. ИНН и КПП

В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала.

Шаг 2. Номер корректировки

Если форма 6-НДФЛ сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки, например 001, 002, 003 и так далее.

Шаг 3. Отчетность по кварталам (номер периода)

Период представления 6-НДФЛ — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Шаг 4. Налоговый период

Налоговым периодом является календарный год, за который представляются сведения. В поле проставляются соответствующие 4 цифры.

Шаг 5. Код налоговой службы (по месту учета)

В строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции (на примере указана Межрайонная инспекция ФНС №9 по Санкт-Петербургу).

Важно помнить, что отчетность направляется в инспекцию по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет 6-НДФЛ в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220;

- крупнейшие налогоплательщики указывают 212.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Шаг 6. Наименование налогоплательщика

В поле «Налоговый агент» печатается краткое (если есть) или полное название фирмы.

Шаг 7. Код ОКТМО (муниципального образования) и номер телефона налогоплательщика

Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

Раздел 1 «Обобщенные показатели» формируется нарастающим итогом с начала года и состоит из сведений по каждой ставке НДФЛ, кроме строк 060–090. Структура раздела 1 содержит следующую информацию:

- О каждой ставке в отдельности:процент ставки налога;суммы начисленного дохода (в форму не попадают доходы, полностью не облагаемые НДФЛ, или доходы менее лимита, в зависимости от вида дохода, например материальная помощь в связи со смертью близкого родственника, материальная помощь на рождение (усыновление, установление прав опекунства) ребенка до 50 000 руб. и т. п.);суммы налоговых вычетов;суммы НДФЛ (в т. ч. от доходов в виде дивидендов).

- Обобщенные сведения по всем ставкам (отражаются один раз в разделе по ставке, сформированной первой):количество физических лиц, получивших доход;суммы удержанного налога;суммы налога, не удержанные;суммы НДФЛ, возвращенные налоговым агентом.

Ставки налога на доходы работников и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13, 15, 30 и 35%. В 2020 году ставки не изменились. В 2021 году действует повышенная ставка 15% для больших доходов.

Как учитывать налог, покажет образец заполнения расчета сумм налога на доходы физических лиц 6-НДФЛ за 2020 год, инструкции даны по разделам и строкам.

Блок 1. Данные по каждой ставке

Шаг 1. Строка 010. Налоговая ставка

Графа 010 в 6-НДФЛ содержит величину процентной ставки. В примере рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ. Итоговые значения строк с 060 по 090 указываются однократно на первой странице, на следующих листах в этих полях ставят нули.

Шаг 2. Строка 020. Начисленные доходы

В строке 020 («Сумма начисленного дохода») указываются все налогооблагаемые доходы работников, рассчитанные нарастающим итогом с начала года, — те, которые фактически были получены за год. Не включаются в строку 020 полностью не облагаемые НДФЛ доходы и перечисленные работникам доходы менее налогооблагаемого лимита, такие как материальная помощь до 4000 рублей (по общим основаниям) или до 50 000 рублей (на рождение ребенка). Выплата дивидендов отражается в том числе в строке 025.

В определенных случаях материальная помощь полностью не облагается НДФЛ (п.8, п.8.3 и п.8.4 статьи 217 НК РФ), с некоторых видов материальной помощи НДФЛ удерживают частично. В письме №БС-4-11/13984@ от 01.08.2016 ФНС уточнила, что строка 020 не должна содержать информацию о доходах, не подлежащих обложению НДФЛ и указанных в ст.217 НК РФ. Таким образом, полностью необлагаемая матпомощь в форме не указывается.

Шаг 3. Строка 030. Налоговые вычеты

Если налогоплательщикам были предоставлены налоговые вычеты, то их сумма отражается в поле 030. Вычеты — это не облагаемые налогом суммы, уменьшающие базу для расчета НДФЛ. Налоговый кодекс предусматривает следующие налоговые вычеты:

- стандартные (ст.218 НК РФ);

- социальные (ст. 219 НК РФ);

- имущественные (ст.220 НК РФ) и пр.

Строка 030 заполняется суммарно по всем кодам вычетов (приказ ФНС №ММВ-7-11/387@ от 10.09.2015), по которым они предоставлялись.

Шаг 4. Строка 040. Исчисленный НДФЛ

Строка 040 («Сумма исчисленного налога») рассчитывается как произведение строки 010 («Ставка налога») и соответствующей ей налоговой базы доходов (база НДФЛ).

Налоговая база доходов (по каждой ставке) определяется как разница между графой 020 («Сумма начисленного дохода») и графой 030 («Суммы налоговых вычетов»).

Налоговая база доходов (ставка 13%) = 2 217 431,00 – 34 400,00 = 2 183 031,00 (база НДФЛ 13%).

С дивидендов налог указывается в графе 045 и рассчитывается так же.

Строка 040 («Сумма исчисленного налога») = 2 183 031 × 13% = 283 793 (НДФЛ по ставке 13%).

Шаг 5. Строка 050. Сумма авансовых платежей

Это поле заполняется, если в организации работают иностранцы на патентной основе. В этом случае строка 050 («Сумма фиксированного авансового платежа») отражает суммы авансов, выплаченных иностранцам. Если, как показывает образец заполнения 6-НДФЛ, нет данных для заполнения строки 050, указывается ноль.

Блок 2. Итоги раздела 1

Шаг 6. Строка 060. Число людей, получивших доходы с начала года

В поле указывается общее количество физических лиц, которым организация производила выплаты налогооблагаемых доходов в отчетном периоде.

Шаг 7. Строка 070. Общая сумма удержанного налога по всем ставкам

Строка 040 — исчисленный налог, т. е. значение этой строки показывает сумму налога, которую необходимо перечислить за период (1-й квартал, 1-е полугодие, 9 месяцев, год).

Сумма удержанного налога в 6-НДФЛ (строка 070) отображает данные о перечисленных суммах налога только текущего периода. В эту строку не должны попадать данные о прошлых или будущих платежах.

Сверить данные по строке 040 вы можете по платежным поручениям на уплату НДФЛ, сопоставив поля 106 («ТП» — платежи текущего года) и 107 («МС указывается порядковый номер месяца») со значением строки 040.

За 2020 год, как и в остальные периоды, значение строки 040 должно соответствовать суммам рассчитанных (исчисленных) и перечисленных в бюджет за этот период. Обратите внимание, что не в этом периоде, а за него. Проверяется стр. 070 так же, как и стр. 040, с учетом того, что все перечисления (уплата налога) необходимо сделать в том квартале (ином периоде), за который отчитываемся. То есть информация сопоставляется по отчетному периоду уплаченного НДФЛ в отчетном периоде. Проверить правильность значений строк 040 и 070 можно, определив сумму платежей за последний отчетный месяц, произведенных в следующем за отчетным.

Значение строки 070 («удержанный») не всегда совпадает с данными строки 040 («исчисленный»). Такое случается, когда некоторые налоговые суммы были начислены раньше, а удержаны с работников позднее.

Шаг 8. Строка 080. Неудержанный налог

В графу 080 вносят суммы НДФЛ, которые не получилось удержать по каким-либо причинам.

Шаг 9. Строка 090. Возвращенный налог

В строчке 090 отражается сумма НДФЛ, которую удержали ошибочно и возвратили работнику. Если подобных случаев не было, ставят ноль.

Раздел 2

Этот раздел отчета 6-НДФЛ содержит только информацию за отчетный квартал, а не за период с начала года. В нем указываются даты выплат работникам, последние сроки перечисления НДФЛ и суммы, которые соответствуют доходу и налогу.

Расположите даты перечислений работникам в хронологическом порядке.

Далее в шагах 10–14 — примеры заполнения 6-НДФЛ в 2020 году и пошаговая инструкция к разделу 2, оформление которого вызывает наибольшее количество вопросов.

Каждое нововведение государственных органов вводит бухгалтеров в растерянность. Что делать, как заполнять, когда сдавать отчётность. Новая документация была введена в 2020 году и имеет массу тонкостей и нюансов. Если иметь перед собой пример заполнения 6 НДФЛ за 4 квартал 2016, трудностей в составлении не возникнет.

Образец заполнения 6-НДФЛ за год (2016)

Все организации и ИП, имеющие в своем штате сотрудников, обязаны с 2020 года заполнять новую форму, называемую 6-НДФЛ. В неё вносятся все данные по организации в целом. Какой штат сотрудников имеет компания, сколько было выплачено заработанной платы, сколько удержано подоходного налога.

Сама форма чем-то напоминает справку 2-НДФЛ, но имеет существенные отличия. 2-НДФЛ заполняется на одного сотрудника компании, а 6-НДФЛ отражает сведения по всем сотрудникам в целом. И сдается она ежеквартально, как декларации по налогу на прибыль или декларации по НДС.

Форма состоит из титульного листа и двух разделов. Пустой бланк 6-НДФЛ можно скачать по ссылке.

Титульный лист

В титульном листе отражаются сведения о работодателе. Данные указываются строго так же, как записано в документах предприятия.

Проставляются коды отчетного периода, КПП/ИНН организации, контактный телефон. Человек, который ведет отчетность, с титульным листом справится быстро. Он стандартен, поэтому несложен в заполнении и не требует усилий и дополнительных знаний.

Раздел 1

Далее переходим к разделу 1. Важно помнить, что сведения, отраженные в разделе 1, заполняются нарастающим итогом.

Раздел включает в себя суммы, которые были выплачены сотрудникам и удержаны с них в виде подоходного налога. При заполнении отчетности нужно знать простые правила заполнения 6 НДФЛ за 4 квартал.

Чтобы заполнить данные в разделе 1, бухгалтеру нужно будет собрать небольшую информацию:

- О выплаченной зарплате всем сотрудникам.

- Какие налоговые выплаты были применены.

- Сколько дней, общая сумма за три месяца.

- Когда был установлен крайний срок перечисления НДФЛ в бюджет государства.

Нюанс при заполнении 6-НДФЛ заключается в переходящих выплатах. Речь идет о заработной плате, которая была начислена в последнем отчетном месяце, а выплачивается уже в новом периоде. Например, зарплата за декабрь попадает в первый раздел годовой отчетности 6-НДФЛ.

Рассмотрим каждую из строк:

- Строка 010 — указывается сумма подоходного налога. Обычно он составляет 13% от 020 строки 1 раздела.

- Строка 020 — общая сумма доходов всех сотрудников.

- Строка 025 — начисленные дивиденды.

- Строка 030 — общая сумма налоговых вычетов.

- Строка 040 — агрегированная сумма исчисленного налога.

- Строка 045 — сумма исчисленного НДФЛ с дивидендов.

- Строка 050 — отражает сумму фиксированного авансового платежа. В этой строке отображаются данные, если организация или предприниматель воспользовались услугами найма работников и выплачивали авансы с суммы дохода организации.

- Строка 060 — указывает количество людей, которые получали доход от компании в данном периоде.

- Строка 070 — отражает данные о сумме удержанного налога.

- Строка 080 — сумма, которая была исчислена, но еще не удержана в этом периоде.

- Строка 090 — отражается сумма налога, которую работодатель вернул как налоговый агент.

2 раздел 6-НДФЛ

Для полного отражения сведений о полученной зарплате используется раздел 2. Раздел помогает увидеть, когда была выплачена зарплата сотрудникам компании: день удержания НДФЛ и суммы заработка и подоходного налога. Второй раздел указывает информацию конкретно за квартал, не накопительным итогом.

- Строки 100, 110, 120 — это даты получения дохода, удержания НДФЛ и перечисления НДФЛ.

- В строках 130 и 140 указываются суммы фактического и начисленного доходов.

Нестандартные моменты при заполнении 6-НДФЛ

Любом бухгалтерский документ есть свои тонкости при заполнении, в том числе форма 6-НДФЛ. В деятельности любой компании случаются непредвиденные моменты. Отражать их также необходимо во всех документах. Существует ряд нестандартных ситуаций:

- Декретный отпуск. Пособие по родам и беременности не облагается налогом, поэтому это не отражаемый в форме 6-НДФЛ доход.

- Дополнительная оплата по декрету не является пособием и, соответственно, облагается налогом.

- Авансовые выплаты по договору. Предпринимателями часто практикуется данный вид найма работников. Наём работников по договору расценивается как выплата из дохода предпринимателя. Если услуги были оказаны трижды, то всё это необходимо учитывать в форме 6-НДФЛ.

Последний 4 квартал 2020 включает в себя всю годовую отчетность предприятия. Заполнение и отправка в НО предстоит только в следующем году. Крайний день сдачи отчетности приходится на 3 апреля 2020 года, поэтому у компаний есть время, чтобы все внимательно внести и изучить.

Смотрите также видео от Елены Гряниной про заполнение 6-НДФЛ в программах 1С на реальных примерах:

Сроки сдачи 6-НДФЛ за 4 квартал

Любая бухгалтерская отчетность имеет определённые сроки, прописанные в налоговом законодательстве, в том числе и 6-НДФЛ. Новая форма предоставляется в госорганы раз в квартал.

Налоговая инспекция установила срок сдачи 6-НДФЛ:

| Срок сдачи 6 НДФЛ за 4 квартал 2016: |

| не позже 3 апреля 2020 года |

Последний отчетный период является самым объёмным по предоставлению документов, он закрывает год, подсчитывает все финансовые возможности предприятия.

Штрафы по 6-НДФЛ

Штрафы, накладываемые на предприятия, бывают очень высокими. Поэтому рекомендуется вовремя подавать все отчетные документы. Какие штрафы грозят предприятию?

- Штраф за несвоевременную сдачу 6-НДФЛ – 1 000 рублей.

- Некорректные данные в отчете – 500 рублей.

- Если документ не подан в ФНС свыше 10 дней – блокируются расчетные счета предприятия или ИП.

Чтобы не возникло непредвиденных ситуаций, при заполнении обязательно нужно иметь образец заполнения 6-НДФЛ за 4 квартал. Заполнение не отличается от предыдущих квартальных отчетностей.

Единственное — в данном документе указываются суммы начислений и выплат за целый год. Каким бы сложным ни оказалось заполнение 6-НДФЛ, налоговики смогут дать разъяснения по любому вопросу.

Нюанс заполнения формы 6-НДФЛ по разным ставкам

Если в вашей организации были произведены операции удержания налога по нескольким ставкам, то первое, что нужно будет делать, — это указывать в первом разделе каждую ставку в отдельности, то есть:

- Если вы использовали три ставки удержания, то заполняются три листа первого раздела на каждую из ставок.

- Строки 060-090 при этом заполняются только на первой странице.

- Второй раздел не стоит разделять. Далее продолжается заполнение в обычном порядке.

Итак, на каждую налоговую ставку заполняется отдельный лист, и далее заполнение формы продолжается в порядке, прописанном налоговиками.

Как отразить в 6-НДФЛ расчеты с увольняемым работником

«ТРУДОВОЙ КОДЕКС Российской Федерации» от 30.12.2001 № 197-ФЗ(ред. от 03.07.2016)

Начало действия редакции — 01.01.2017

Примечание редакции:

«увольнительные» выплаты отразятся в разд. 1 расчета за период, когда они выплачены, в разд. 2 — за период, в котором надо уплатить с данных выплат НДФЛ.

При этом выходное пособие, выданное в размере необлагаемых НДФЛ-сумм, в расчете отражать не стоит. Иначе возникнут расхождения со сведениями по форме 2-НДФЛ (Письмо Минфина от 18.04.2012 № 03-04-06/8-118).

В день увольнения (07.04.2017) работнику выплачены:

- зарплата — 70 000 руб. (с НДФЛ): за март – 52 500 руб., а за апрель – 17 500 руб.;

- компенсация за неиспользованный отпуск – 12 300 руб. (с НДФЛ).

- по стр. 100 – 31.03.2017

- по стр. 110 – 07.04.2017

- по стр 120 – 10.04.2017

- по стр. 130 – 52 500

- по стр. 140 – 6 825

- по стр. 100 — 07.04.2017

- по стр 110 – 07.04.2017

- по стр 120 – 10.04.2017

- по стр. 130 – 29 800

- по стр. 140 – 3 874

Отдельным блоком надо показать данные по мартовской зарплате, ведь дата получения дохода здесь – последний день месяца (Письмо ФНС РФ от 11.05.2016 № БС-4-11/8312)..

Кстати, если работник ушел в отпуск с последующим увольнением, то отпускные отражаются в разд. 2 6-НДФЛ также отдельно от остальных выплат (Письмо ФНС от 11.05.2016 № БС-3-11/2094@).

Пример 5. При увольнении работнику прощен долг.

Работник уволился 31.03.2017. Оформив договор дарения, ему простили долг по выданному беспроцентному займу в 300 000 рублей, налог с прощенного долга удержан при расчете в последний день работы.

В разд. 1 расчета за 1 квартал отразятся данные:

- по стр. 020 – 300 000

- по стр. 030 – 4 000

- по стр. 040 (070) – 38 480

Общий подход к заполнению 6-НДФЛ за 1 квартал 2019 года

Титульный лист

При составлении 6-НДФЛ за 1 квартал 2019 года в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года отметьте «000», если 6-НДФЛ за 1 квартал 2019 года сдается впервые. Если же сдается уточненный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 21 – это означает, что вы сдаете именно 6-НДФЛ за 1 квартал 2019 года. В графе «Налоговый период (год)» отметьте год – 2019.

Укажите код подразделения ИФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

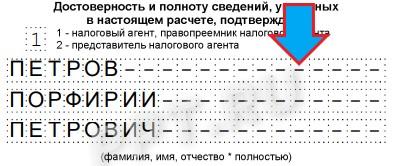

В строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» укажите:

- 1 – если расчет 6-НДФЛ за 1 квартал 2019 года подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации). Также нужно указать фамилию, имя, отчество налогового агента (его законного представителя);

- 2 – если расчет 6-НДФЛ за 1 квартал 2019 года подписывает представитель по доверенности. В этом случае нужно указать фамилию, имя, отчество лица либо наименование организации-представителя.

Раздел 1 “Обобщенные показатели”

Раздел 1 в составе 6-НДФЛ за 1 квартал 2019 года заполняйте нарастающим итогом с начала 2019 год года до конца марта (январь, февраль, март).

- В строке 010 – покажите ставку НДФЛ (для каждой ставки формируется свой раздел 1).

- В строке 020 покажите все доходы физлиц с начала 2019 года года.

- В строке 030 укажите вычеты по доходам из строки 020, а в строке 040 – исчисленный с них НДФЛ.

- Строки 025 и 045 заполняйте, только если платили дивиденды. А строку 050 – если есть иностранные работники с патентом.

- В строке 060 укажите число людей, чьи доходы вы отразили в 6-НДФЛ. Работников, у которых не было облагаемых доходов, не учитывайте.

- В строку 070 включите НДФЛ, удержанный с начала 2019 года года.

- В строке 080 покажите только тот НДФЛ, который вы вообще не можете удержать.

- Строку 090 заполняйте, если возвращали налог работникам.

Если применяете разные ставки НДФЛ, на каждую заполните отдельный блок строк 010 – 050. А в строках 060 – 090 укажите суммированные данные по всем ставкам.

Раздел 2

В разделе 2 отчета 6-НДФЛ за 1 квартал 2019 года указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный НК РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

В разделе 2 расчета за 1 квартал 2019 года следует отражать сведения только за три месяца (январь, февраль и март 2019 года). При этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде

Поэтому в разделе 2 особое внимание нужно уделять датам выплат и удержания налога

В составе раздела 2 следует показать доходы и НДФЛ – с разбивкой по датам – только по операциям, совершенным в январе, феврале и марте 2019 года включительно. Операции 2 квартала 2019 года (апрель, май и июнь) в раздел 2 не включайте.

Поясним заполнение основных строк раздела 2 в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных пособий и отпускных выплат срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100.Также см. «Строка 130 6-НДФЛ на вычеты не уменьшается». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Титульный лист

Рассмотрим порядок заполнения строк на титульном листе.

Реквизиты налогового агента

В верхней части титульного листа проставляются ИНН и КПП организации (если форма сдается по обособленному подразделению — КПП подразделения) либо ИНН предпринимателя или другого лица, которое занимается частной практикой и признается налоговым агентом (например, адвоката, нотариуса и др.; далее для простоты будем называть только ИП). В строке «Налоговый агент» указывается краткое наименование (а если такого нет — полное наименование) организации в соответствии с учредительными документами. Предприниматели вписывают фамилию, имя, отчество (если имеется) полностью.

Строка «Номер корректировки»

В этой строке первичного расчета указывается «000». В случае представления уточненного расчета нужно проставить соответствующий номер корректировки: «001», «002» и т д. Отметим, что «уточненка» сдается, если в первичном расчете были обнаружены ошибки либо изменились данные о суммах доходов или налога.

Строка «Период представления»

Налоговый кодекс не предусматривает отчетных периодов по НДФЛ. Возможно, в связи с этим налоговики ввели такое понятие как «период представления» расчета 6-НДФЛ и присвоили таким периодам специальные коды (приложение № 1 к Порядку заполнения 6-НДФЛ). Например, в расчете 6-НДФЛ за I квартал 2016 год по строке «Период представления» нужно будет указать код «21».

При реорганизации или ликвидации организации расчет по форме 6-НДФЛ нужно подать за период от начала года, в котором произошла (реорганизация) ликвидация до дня ее завершения. Например, если компания была ликвидирована (реорганизована) в феврале, то в указанной строке нужно будет проставить код «51».

Строка «Налоговый период»

В данную строку вписываются четыре цифры, обозначающие соответствующий период (то есть год — например, 2016).

Строка «Представляется в налоговый орган»

В этой строке указывается код налоговой инспекции, в которую представляется расчет (например, 5032, где 50 — код региона, 32 — код налогового органа). Напомним, что расчет сдается в ИФНС по месту учета налогового агента. Для организаций это инспекция по месту их нахождения. А если физлица получают доход от обособленного подразделения организации, то форма 6-НДФЛ сдается по месту нахождения подразделения. Индивидуальные предприниматели представляют расчет в инспекцию по месту жительства. А те ИП, которые состоят на учете по месту ведения деятельности на ЕНВД или ПСН — в инспекцию по месту своего учета в связи с осуществлением данной деятельности (новая редакция п. 2 ст. 230 НК РФ).

Строка «По месту нахождения учета»

В этой строке обозначается код места представления расчета налоговым агентом (соответствующие коды приведены в приложение № 2 к Порядку заполнения 6-НДФЛ). Например, если расчет сдается по месту учета российской организации, указывается код «212», а если по месту нахождения обособленного подразделения российской организации — код «220».

Строка «Код по ОКТМО»

Расчет 6-НДФЛ нужно заполнять по каждому коду по ОКТМО отдельно. Перечень кодов установлен Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (утв. приказом Росстандарта от 14.06.13 № 159-ст).

Особенности проставления кодов по ОКТМО в расчете 6-НДФЛ заключаются в следующем. Организации должны указать код муниципального образования, на территории которого находится сама организация или ее обособленное подразделение. Если доходы работникам выплачивает как головной офис, так и филиал, то необходимо заполнить два расчета с разными кодами по ОКТМО. Представить расчеты нужно в две налоговые инспекции (по принадлежности кодам по ОКТМО).

Что касается индивидуальных предпринимателей, то они указывают код по ОКТМО по месту жительства. Исключение предусмотрено в отношении предпринимателей, которые применяют ЕНВД или ПСН. Они должны проставить код по ОКТМО по месту учета в связи с осуществлением деятельности (п. 1.10 Порядка заполнения 6-НДФЛ). Также см. «Принят закон, обязывающий предпринимателей на ЕНВД или ПСН перечислять НДФЛ за работников по месту ведения деятельности».

Раздел 1 расчета 6-НДФЛ за 4 квартал 2016 года

- По строке 010 укажите ставку НДФЛ. Если в течение года использовались разные ставки налога, на каждую из них нужно заполнить отдельный блок по строкам 010-050, то есть количество страниц с этим разделом будет равно количеству применяемых ставок.

- Строка 020 – указываем начисленный физлицам доход, причем, если доход полностью необлагаемый (например, декретное пособие), то показывать его не надо, если облагается НДФЛ частично, то в строку 020 он вносится полностью, а необлагаемая сумма, как вычет, выделяется в строке 030.

Не включайте в строку 020 доходы, дата фактического получения которых в отчетном периоде не наступила (например, отпускные, или больничный, начисленные в декабре 2016г., а выплаченные в январе 2017 г.).

- Строка 030 предназначена для отражения налоговых вычетов (ст. 217 и ст. 218 НК РФ), сумма которых не может превышать показатель строки 020.

- Начисленный НДФЛ показываем, соблюдая соотношение: строка 040 = (строка 020 – строка 030) х строка 010

- Дивиденды учредителю, выплачиваемые в налоговом периоде, показываем в расчете дважды: в общей сумме дохода (строка 020), и выделяем отдельно в строке 025. Также показываем «дивидендный» НДФЛ: в общей сумме налога (строка 040) и отдельно по строке 045.

- Строку 050 заполняют только компании, в которых на основе патента работают иностранцы.

- Строки 060-090 заполняются суммарно по всем ставкам, то есть, в случае применения нескольких ставок налога, эти строки нужно заполнить лишь один раз на первой странице раздела 1.

- Сколько физлиц получили доходы, укажем в строке 060 с учетом лиц, получивших дивиденды. Если работник в течение года уволился, а потом вернулся обратно, количество физлиц в 6-НДФЛ не меняется.

- Покажем по строке 070 НДФЛ, удержанный в 2016 году. Эта цифра не обязана совпадать с показателем строки 040 (исчисленный НДФЛ), поскольку налог может быть исчислен в одном периоде, а удержан в другом (например, НДФЛ с зарплаты начислен в декабре 2016г., а удержан в январе 2017 г., когда зарплата выплачена работникам).

- Строка 080 заполняется в части налога, неудержанного с доходов в натуральной форме, или материальной выгоды, если денежного дохода, достаточного для такого удержания, ему потом не выплачивалось.

- Если налоговый агент излишне удержал, а затем вернул физлицу эту сумму налога (ст. 231 НК РФ), то ее нужно указать по строке 090.

6-НДФЛ: образец заполнения за 2 квартал

Форма 6-НДФЛ составляется налоговым агентом по результатам каждого отчетного периода. В ней отдельно выделяются совокупные значения доходов физлиц и подоходного налога. Отчет представляется:

Расчет по форме 6-НДФЛ обновлен Приказом ФНС России от 15.10.2020 №ЕД-7-11/753@, впервые новый бланк следует заполнить и подать по истечении 1 квартала 2021 года.

Новая форма значительно изменилась, полный перечень всех изменений рассмотрен в статье ниже, а также предоставлен бланк для бесплатного скачивания и образец заполнения за 1 кв. 2021 года.

Расчет 6-НДФЛ сдается четыре раза в год по завершению каждого квартала.

За 2020 года отчет нужно было предоставить еще по старой форме, утвержденной Приказом ФНС России от 14.10.2015 №ММВ-7-11/450@. За 1 квартал 2021 заполняется обновленный бланк, утвержденный Приказом ФНС России от 15.10.2020 №ЕД-7-11/753@.

К указанному выше приказу приложена актуальная форма расчета для бумажной и электронной подачи, а также изложены порядок и правила его заполнения с учетом внесенных изменений.

Сроки подачи за периоды 2021 года:

- 30.04.21 — за 1 квартал;

- 02.08.21 — за 6 мес.;

- 01.11.21 — за 9 мес.;

- 01.03.22 — за год.

То есть крайним днем сдачи является последнее число месяца, следующего за истекшим отчетным периодом. Если это выходной, то срок переносится на следующий ближайший рабочий день.

Новая форма имеет следующим вид:

Что изменилось в форме расчета — таблица изменений

Обновленный бланк 6-НДФЛ заметно изменился, полный перечень обновлений смотрите в таблице ниже. Главное изменение заключается в том, что теперь в первом разделе отражаются данные за последние 3 месяца, а во втором — за весь период с начала года (раньше было наоборот).

Еще одно важное изменение — это включение данных из справки 2-НДФЛ в отдельный лист расчета 6-НДФЛ в виде приложения 1. Заполнить впервые его нужно будет в 2022 году, готовя отчетность по итогам 2021 года.

Таблица изменений в новой форме 6-НДФЛ с 2021 года:

Поле нового расчета

Что изменилось?

Титульный лист

Отчетный период (код)

Форма реорганизации, ликвидации/Лишение полномочий ОП

Читайте также:

- 1с 8 2 зарплата ндфл

- Создаваемый файл отображения не может быть нулевой длины 3 ндфл

- Продажа пая в гаражном кооперативе ндфл

- В камине не рассчитывается ндфл

- Может ли работодатель отказать в выдаче справки 2 ндфл