Какой налоговый режим выбрать для ип розничная торговля после отмены енвд

Опубликовано: 05.09.2024

1. Что нужно учесть розничному магазину при выборе замены ЕНВД?

В розничной торговле помимо общих ограничений (организационно-правовой формы, численности сотрудников, показателей выручки) необходимо учитывать, чем вы торгуете. Законом предусмотрены ограничения для подакцизных и маркированных товаров.

Например, на Патенте запрещена торговля лекарствами, обувью и изделиями из меха, при этом другим маркированным товаром (духи, шины и др.) торговать можно.

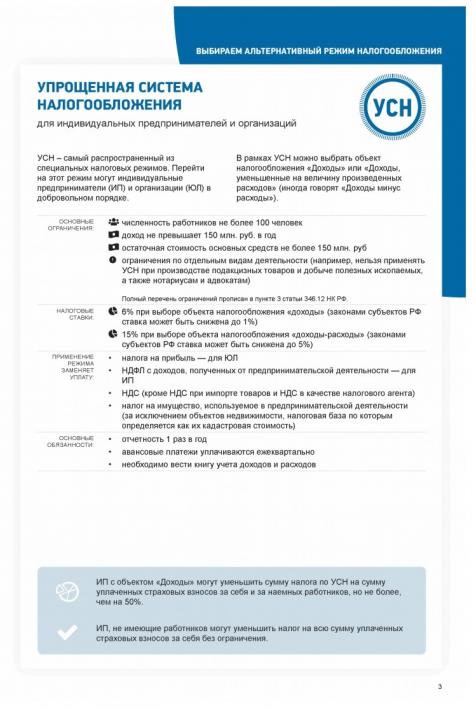

2. Кто в рознице может перейти на упрощенку?

- лимит по выручке — до 200 млн руб. в год;

- количество сотрудников — не более 130 человек;

- остаточная стоимость основных средств — не более 150 млн;

Ограничений по площади магазина нет.

Кроме того, при УСН в отличие от ЕНВД возможна торговля маркированными товарами. Поэтому если вы планируете с 2021 года реализацию лекарств, обуви, изделий из натурального меха и других товаров, подлежащих обязательной маркировке, то упрощенка это позволяет.

Есть два варианта упрощенки: по ставке 6% (налог платится с доходов) и 15% (налог платится с разницы между доходами и расходами) — если у вас не более 100 сотрудников, а доходы не превышают 150 млн рублей в год. При превышении лимитов по доходам (до 200 млн руб.) и количеству сотрудников (до 130 человек) с 2021 года будут действовать повышенные ставки УСН — 8% (с доходов) и 20% («доходы минус расходы»).

В упрощенном варианте выгодно выбирать УСН «доходы», когда расходы не превышают 60% от выручки. Если превышают, то УСН «доходы-расходы». Однако есть нюансы. Перечень разрешенных расходов строго ограничен (ст. 346.16 НК РФ) и должен быть документально подтвержден. А размер ФОТ (фонд оплаты труда) будет влиять на сумму налога. Поэтому советуем все внимательно посчитать, например, с помощью специального инструмента для сравнения налоговой нагрузки (см. вопрос № 5).

*Могут быть платежи по НДС для налоговых агентов и имущественные налоги в некоторых случаях. Кроме того, уплачиваются страховые взносы с выплат сотрудникам в рамках трудовых договоров.

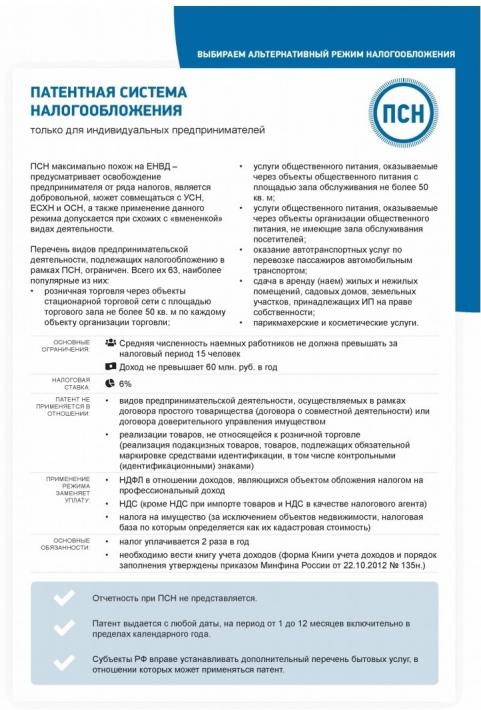

3. Какой магазин может перейти с ЕНВД на патент?

- перейти на ПСН могут только индивидуальные предприниматели;

- ограничение по выручке — не более 60 млн руб. в год;

- площадь магазина — до 150 кв. метров (как и при ЕНВД);

- максимальное количество работников у ИП — 15 человек.

Вариант с ПСН хорош для небольших непродовольственных магазинов или для продовольственных, в которых не продается крепкий алкоголь.

Если у вас продовольственный магазин с продажей крепкого алкоголя, то на ПСН вы не сможете перейти, хотя бы потому, что крепкими спиртными напитками предпринимателям торговать запрещено, а патент — только для ИП. Предприниматели на патенте могут реализовывать только пиво и пивные напитки.

По торговле табачной продукцией для перехода на ПСН ограничений нет.

Налог при ПСН не зависит от фактической выручки и оплачивается из расчета потенциального дохода, самостоятельно устанавливаемого каждым регионом. Базовая ставка равна 6%.

А еще предприниматели вправе уменьшать налог при ПСН на суммы страховых взносов, выплаты по больничным за счет работодателя и платежи по ДМС для сотрудников (см. подробнее).

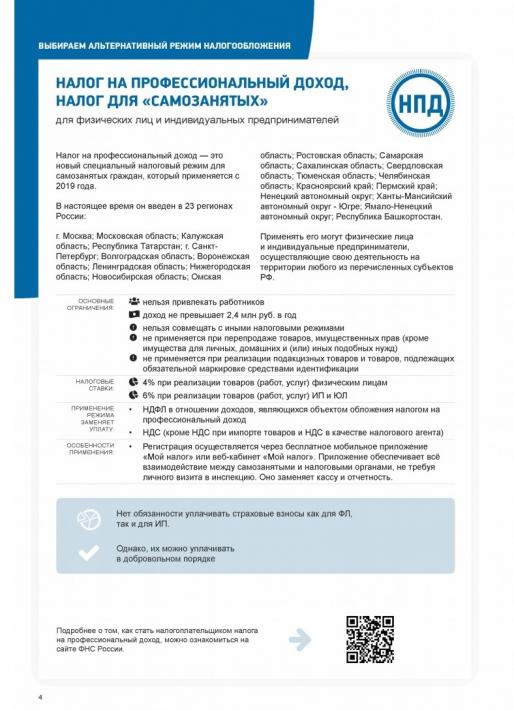

4. Может ли предприниматель, владеющий розничным магазином, уплачивать налог на профессиональный доход?

- можно торговать только продукцией собственного производства (нельзя покупать готовое изделие и продавать его со своей наценкой);

- этот вариант подходит только для индивидуальных предпринимателей без наемных работников;

- реализация маркированного товара при НПД невозможна;

- лимит по выручке — до 2,4 млн рублей;

- НПД нельзя совмещать с другими режимами.

5. Как рассчитать, какой вариант выгоден моему магазину?

Воспользуйтесь инструментом «Сравнение режимов налогообложения» в программе 1С:БизнесСтарт. Введите данные по вашей деятельности, и программа посчитает сумму налогов для разных режимов. В этом видео можно посмотреть, как это происходит.

6. Как быть магазинам, которые совмещали ЕНВД с УСН?

Если вы планируете всю свою деятельность перевести на упрощенку с 2021 года, то подавать уведомление о «полном» переходе на УСН налоговую не нужно: вас переведут автоматически.

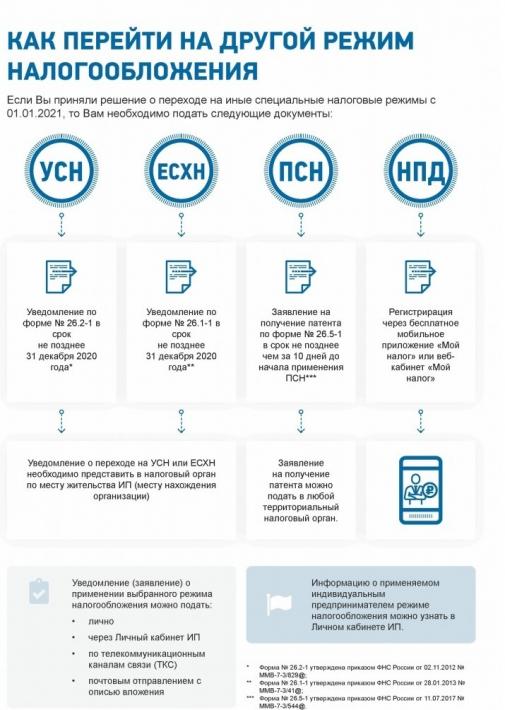

Если вы хотите сменить объект налогообложения при УСН (например, сейчас у вас «доходы», а вы хотите уплачивать налог с разницы «доходы минус расходы»), то вы должны не позднее 31 декабря 2020 года подать в налоговую инспекцию уведомление по форме № 26.2-6. Уведомление можно подать в бумажном виде или электронном, например, через сервис 1С-Отчетность.

7. Что ждет магазины, которые совмещали ЕНВД с ОСНО?

Если вас устраивает ОСНО, и вы планируете оставить на этом режиме всю свою деятельность в 2021 году, то делать ничего не нужно.

Однако если вы с 2021 года хотите перевести свой магазин, допустим, на упрощенку, то нужно уведомить об этом налоговую. При переходе на УСН до 31 декабря 2020 года подайте в налоговую инспекцию уведомление по форме № 26.2-1 в бумажном виде или в электронном, например, через 1С-Отчетность.

8. Какой режим выбрать, если магазин торгует маркированными товарами (лекарства, обувь, мех)?

Для вас с 2021 года возможны только упрощенная или общая система налогообложения.

На патенте торговля некоторыми видами маркированного товара запрещена (лекарства, обувь, мех), другим маркированным товаром (духи, шины и др.) торговать можно.

9. Какой режим выбрать, если магазин торгует подакцизными товарами (алкоголь, табак)?

В этом случае для организаций с 2021 года возможны упрощенная или общая системы налогообложения.

Для предпринимателей — УСН, ПСН, ОСН. Напомним также, что предприниматели не могут торговать крепким алкоголем при любых режимах. Если у вас ИП, то из алкоголя вам доступна только реализация пива и пивных напитков (п. 1 ст. 11 Федерального закона от 22.11.1995 № 171-ФЗ).

10. Какой режим после отмены ЕНВД выбрать мебельному магазину?

Зависит от масштабов вашей деятельности. Небольшому мебельному магазину будет комфортно на патенте (если у вас ИП и не более 15 сотрудников) или на упрощенке (актуально для ИП и ООО). Если вы часто принимаете оптовые заказы и работаете с юридическими лицами, заинтересованными во входящем НДС, вам стоит рассмотреть ОСНО.

При выборе стоит учесть: размер выручки, численность работников, размер ФОТ, площадь магазина. Вы можете посчитать самостоятельно или воспользоваться автоматизированным расчетом (см. вопрос 5).

11. Какой режим после отмены ЕНВД выбрать ювелирному магазину?

Индивидуальные предприниматели могут перейти на патент, если речь идет только о розничной торговле ювелирными изделиями. Если дополнительно предполагается производство ювелирных изделий (например, вы будете скупать ювелирные изделия в качестве лома, изготовлять из них новые ювелирные изделия и реализовывать), то в этом случае возможно применение УСН. Организации могут применять УСН или ОСНО.

12. Какой режим после отмены ЕНВД выбрать продуктовому магазину при продаже подакцизного товара (алкоголь) и маркированного (табак)?

Предприниматели могут применять патент (законодательство не запрещает применение этого режима при продаже некрепкого алкоголя и табака) или упрощенку.

Организации могут перейти на УСН или ОСНО.

При выборе стоит учесть размер выручки, численность работников, размер ФОТ, площадь магазина. Вы можете посчитать самостоятельно, используя наши примеры расчета, или воспользоваться автоматизированным расчетом (см. вопрос 5).

13. Какую отчетность потребуется сдавать магазину после смены режима?

После перехода с вмененки отчетность будет зависеть от выбранного вами режима налогообложения.

Например, счастливчики-самозанятые освобождены от налогового учета и отчетности, а ИП-шники на патенте обязаны вести специальную «Книгу учета доходов» и предоставлять ее в налоговую, только если та ее запросит (при этом какие-либо декларации дополнительно сдавать не нужно). Упрощенка потребует и ведения учета и представления декларации по итогам года. На общей системе налогообложения вас ждут все «прелести» периодической сдачи отчетности и регулярного ведения учета.

Можно самому вести учет и сдавать отчетность, например, в 1С:БизнесСтарте— он сделан специально для предпринимателя, там нет «страшных бухгалтерских слов». Можно доверить свой учет специалистам 1С:БухОбслуживания — это выгоднее, чем нанимать штатного бухгалтера.

14. Как эффективно управлять розничным магазином?

«1C» предлагает сразу несколько решений для автоматизации розничной торговли — в коротком видеоролике мы постарались описать основные различия между ними.

Для эффективного управления автоматизируйте свой бизнес. Например, программа 1С:Розница позволяет управлять продажами и закупками, запасами и складом, контролировать персонал магазина, следить за ассортиментом и ценообразованием, проводить маркетинговые акции и применять системы лояльности. Конечно 1С:Розница автоматизирует рабочее место кассира и позволит формировать отчеты для анализа работы торговых точек. Программа поддерживает требования 54-ФЗ (форматы фискальных данных 1.05 и 1.1 при условии поддержки формата кассовым аппаратом), работает с подключаемым торговым оборудованием, интегрирована с государственными системами учета товарообращения: ЕГАИС, «Меркурий», «Честный знак».

На базе 1С:Розницы есть специализированные решения для салонов оптик, аптек, магазинов одежды и обуви, книжных и других.

15. Что делать с кассами после перехода на новый режим налогообложения?

При переходе с ЕНВД на другую систему налогообложения нужно проверить и при необходимости обновить обязательные реквизиты кассового чека. Нужный реквизит проходит по тегу 1055 и отражает применяемую систему налогообложения: ОСН, УСН доход, УСН «доход-расход», ПСН (ст.4.7 Федерального закона от 22.05.2003 № 54-ФЗ). Подавать в ФНС заявление на перерегистрацию кассы не нужно.

На канале Справочное бюро предпринимателя есть видеоролик о том, как быть с кассами после отмены ЕНВД. Посмотрите, оно не только содержательное, но и веселое.

16. Нужно ли использовать две онлайн-кассы, если одновременно работать на УСН и ПСН?

Нет, не нужно, если вы используете решения «1С». Достаточно в настройках онлайн-кассы указать, что вы используете несколько систем налогообложения. А потом, например, при работе с 1С:Касса, если в одной покупке будут присутствовать товары и услуги, которые относятся к разным системам налогообложения, то программа сама разобьёт их на два отдельных чека и распечатает их на одном кассовом аппарате один за другим.

- Бухгалтерия

- Налоги

- Патент

Что случилось?

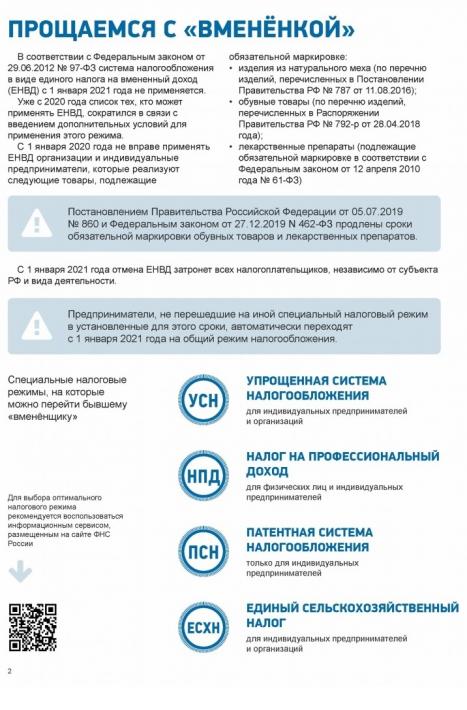

Власти давно хотели отменить ЕНВД и несколько лет откладывали, но теперь все решено окончательно. С 1 января 2021 года бизнес не может работать на ЕНВД, нужно переходить на другую систему налогообложения.

Что нужно делать бизнесу?

Всем, кто применял ЕНВД, нужно выбрать новый налоговый режим и сообщить об этом в налоговую. Отправлять заявление о снятии с ЕНВД не нужно.

Выбрать новый режим нужно уже сейчас, в декабре 2020 года.

Какие последствия для компании, если она не выберет новый налоговый режим?

Если не выбрать налоговый режим самостоятельно, компанию автоматически переведут на одну из таких систем налогообложения:

| Как работаете сейчас | Как будете работать с 1 января, если ничего не делать |

|---|---|

| Только на ЕНВД, не совмещаете с другими налоговыми режимами | На ОСН |

| Совмещаете ЕНВД с патентом | На ОСН в той части деятельности, по которой платили ЕНВД |

| Совмещаете ЕНВД с УСН | На УСН по всем видам деятельности |

Самая неприятная ситуация — переход на ОСН. Здесь и более сложная отчетность, и НДС 20%, и налог на прибыль 20% для компаний или НДФЛ 13% для ИП. Поэтому, если не хотите ОСН, стоит изменить налоговый режим самостоятельно.

Нужно ли подавать заявление о снятии с учета по ЕНВД?

Нет, не нужно. Налоговая снимет вас с учета автоматически с 1 января.

Чем заменить ЕНВД?

Кроме общей системы налогообложения, есть три спецрежима:

- НПД — самозанятые;

- ПСН — патент;

- УСН — упрощенка.

Собрали в таблицу основные отличия:

130 человек — для повышенной налоговой ставки

Как перейти на новую систему налогообложения?

Нужно подать в налоговую документы о переходе на новый налоговый режим.

Как перейти на НПД. Есть несколько способов:

- Зарегистрироваться в приложении «Мой налог» как самозанятый.

- Зарегистрироваться в приложении «Мой налог» как самозанятый. Зарегистрироваться в личном кабинете налогоплательщика НПД на сайте ФНС.

- В приложении Тинькофф для физлиц написать боту: «Хочу стать самозанятым».

Перейти можно с любой даты.

В этом году налоговая продлила срок приема документов на патент. Чтобы начать работать на ПСН с 1 января 2021 года, подать заявление нужно не позднее 31 декабря 2020 года. Но лучше раньше.

Что делать, если не успел в декабре?

На НПД и патент ИП может перейти в любой день года. Если не успеете, то с 1 января и до начала действия патента или НПД нужно будет вести отчетность на общей системе налогообложения.

На УСН действующий бизнес может перейти только со следующего года. Если ООО не успеет подать уведомление в декабре 2020 года, будет платить налоги и подавать отчетность по общей системе налогообложения весь 2021 год. У ИП останется вариант перейти на НПД или патент.

После изменения налогового режима нужно отчитываться по ЕНВД за 2020 год?

Да, нужно, независимо от того, на какую систему налогообложения вы перейдете.

Не позднее 20 января 2021 года нужно подать декларацию по ЕНВД за 4 квартал 2020 года. До 25 января — заплатить налог.

Пострадавшие от коронавируса ИП и компании еще должны заплатить налог за 1 квартал 2020 года. Срок уплаты — с февраля 2021 по январь 2022.

Можно внести одним платежом, можно платить каждый месяц. Минимальная сумма — 1/12 часть налога до конца каждого месяца.

Если вовремя не сдать отчетность и не уплатить налоги по ЕНВД, можно получить штраф.

Отмена ЕНВД: что делать?

Многие бизнесмены сейчас используют единый налог на вмененный доход (ЕНВД). Это существенно упрощает учет и дает возможность сэкономить на обязательных платежах.

Однако уже в конце 2020 года всем «вмененщикам» придется думать о переходе на другие режимы работы. А у тех из них, чей бизнес связан с торговлей, проблемы могут начаться намного быстрее. Рассмотрим предстоящие изменения и расскажем, как поступить бизнесменам, чтобы снизить потери в переходный период.

Что такое ЕНВД и чем он удобен для бизнеса

Основное отличие «вмененки» от большинства других налоговых режимов – в том, что при ЕНВД сумма платежей в бюджет не привязана к результатам деятельности.

Вмененный (т.е. заранее установленный) налог рассчитывается, исходя из тех или иных физических показателей. Это может быть численность сотрудников, площадь торговых помещений и т.п.

Поэтому, если бизнес развивается и увеличивает прибыль, то намного выгоднее платить одну фиксированную сумму, чем постоянно растущие «оборотные» налоги.

Ограничения для использования ЕНВД

Естественно, что применение такого выгодного для бизнесменов режима связано с рядом ограничений.

- ЕНВД можно использовать только для определенного перечня видов деятельности (п. 3 ст. 346.29 НК РФ). Речь идет о торговле, общественном питании и некоторых видах услуг.

- Если «вмененщик» — юридическое лицо, то доля других организаций в уставном фонде не должна превышать 25%.

- Численность сотрудников не должна быть больше 100 чел.

- Также ограничиваются и другие физические показатели: площадь магазина или кафе может быть не более 150 кв. м, а количество транспортных средств — не более 20.

Конкретный перечень видов деятельности, при которых можно использовать ЕНВД, определяется региональными властями в рамках федерального списка.

Также законодатели на местах могут и вовсе отменить «вмененку» на своей территории. Например, в Москве ЕНВД не действует уже с 2012 года.

Когда отменят ЕНВД

«Вмененка» появилась в российском законодательстве около 20 лет назад. Тогда она регулировалась отдельным законом № 148-ФЗ от 31.07.1998. Затем, с введением НК РФ, в нем появилась специальная глава 26.3, посвященная ЕНВД.

Задача «вмененки» при ее введении заключалась в том, чтобы собрать с малого бизнеса хоть какие-нибудь налоги. Однако за последние годы эффективность налогового администрирования существенно возросла, и чиновники обратили внимание на то, что использование ЕНВД существенно снижает поступления в бюджет.

Разговоры об отмене «вмененки» велись давно, и первоначально ЕНВД должен был «исчезнуть» еще с 2018 года. Однако в связи с кризисом 2014-2015 г.г. прекращение действия ЕНВД отложили на три года, т.е. до 01.01.2021 (закон от 02.06.2016 № 178-ФЗ)

Срок отмены ЕНВД приближается, и вряд ли государство «передумает» и на этот раз. О том, что фискальные органы настроены решительно, свидетельствует общее ужесточение контроля за бизнесом: введение онлайн-касс, маркировка товаров и т.п.

Кстати, в связи с маркировкой товаров, для многих предпринимателей ЕНВД будет фактически отменен уже с начала 2020 года. 19 сентября 2019 года Госдума приняла Федеральный закон об отмене ЕНВД и ПСН для отдельных маркированных товаров (п. 58, 59 ст. 2 Федерального закона от 29.09.2019 N 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации»).

Предстоящие изменения предусматривают, в том числе, вывод из-под ЕНВД с 01.01.2020 розничной торговли отдельными товарами, подлежащими обязательной маркировке.

Поэтому тем, кто работает с такими товарами, нужно задуматься о смене налогового режима уже сейчас.

К «выпадающим» из-под ЕНВД категориям, в соответствии с п. 58 ст. 2 законопроекта № 720839-7, относятся:

- Лекарственные средства.

- Обувь.

- Одежда и принадлежности к ней, изготовленные из натурального меха.

На какой режим удобнее сменить ЕНВД

Наиболее близким к ЕНВД налоговым режимом является патентная система (ПСН). Но просто так перейти с «вмененки» на патент смогут далеко не все:

- Патентную систему имеют право использовать только ИП.

- Ограничения по масштабу бизнеса для ПСН гораздо более жесткие: численность не более 15 человек, а площадь магазина или кафе – не более 50 кв. м.

- Для патента существует ограничение по выручке – 60 млн руб. в год (п. 6 ст. 346.45 НК РФ).

Кроме того, с 01.01.2020 года при розничной торговле перечисленными выше маркированными товарами нельзя будет применять не только ЕНВД, но и ПСН.

Поэтому юридическим лицам, крупным предпринимателям и многим розничным торговцам переход на ПСН не подойдет. Им придется выбирать между общей налоговой системой (ОСНО) и упрощенной системой налогообложения (УСН).

На первый взгляд кажется, что выбор очевиден. Даже само название «упрощенки» намекает на то, что работать на этом формате будет легче, чем при ОСНО.

Однако не все так просто…

Если компания работает «в ноль» или с убытком, то при УСН налоги все равно придется платить. Это будет 6% от выручки при объекте «Доходы» или минимальный 1% налог при варианте «Доходы минус расходы».

А при ОСНО работа без прибыли вообще не предполагает уплаты оборотных налогов. Более того – при этой системе можно вернуть из бюджета НДС или перенести убыток, чтобы уменьшить налог на прибыль в будущем.

Хотя не следует забывать, что при ОСНО вам в любом случае придется вести максимально сложный и развернутый учет.

Но если ваш бизнес — высокорентабельный, то, конечно выгоднее будет работать на «упрощенке». Но и тут перед бизнесменом встает дилемма: он может платить (без учета льгот) 6% от дохода или 15% от разницы между доходами и расходами.

На выбор объекта налогообложения здесь в первую очередь влияет доля затрат в выручке: чем она больше, тем более выгодным для бизнесмена будет объект «Доходы минус расходы». Также нужно учитывать и возможность применения налоговых вычетов, связанных с уплатой страховых взносов и торгового сбора.

Но если затраты и выручка примерно сопоставимы, то стоит еще раз обдумать вариант с использованием ОСНО.

Как перейти с ЕНВД на другие налоговые режимы

Проще всего перейти на ОСНО, т.к. для этого не нужно делать вообще ничего, а достаточно дождаться окончания срока действия ЕНВД. После этого все бизнесмены, не выразившие желания сменить налоговый режим, «автоматически» перейдут на общую систему.

Перейти на «упрощенку» в добровольном порядке можно с начала года. Для этого нужно подать заявление в ИФНС не позднее 31 декабря предшествующего года (п. 1 ст. 346.13 НК РФ). Организация при этом должна проверить свои ограничения по масштабу:

- Выручка за 9 месяцев текущего года не должна быть больше 112,5 млн руб.

- Остаточная стоимость основных средств на 01 октября не должна превышать 150 млн руб.

На ПСН имеют право перейти только предприниматели. Если ИП соответствует ограничениям по масштабу и виду деятельности, то он может «уйти на патент» в любое время. Необходимо только подать за 10 дней соответствующее заявление (п. 2 ст. 346.45 НК РФ).

Особенности перехода с ЕНВД в таблицах

Переход с ЕНВД на упрощенную систему налогообложения (УСН)

«Доходы»:

— ставка от 0 до 6 % (конкретные ставки устанавливаются региональными законами);

— расходы не учитываются;

— налог (авансовые платежи) уменьшается на сумму уплаченных страховых взносов: для ИП без работников — в полном размере; для остальных — в пределах 50 % суммы налога;

— может быть выгоден, если расходы не превышают 60 % от дохода.

«Доходы минус расходы»:

— ставка от 3 до 15 % (конкретные ставки устанавливаются региональными законами); 0 % — для ИП в ряде случаев с учетом регионального законодательства («налоговые каникулы»);

— учитываются расходы строго по перечню, установленному в п. 1 ст. 346.16 НК РФ;

— может быть выгоден, если расходы превышают 60 % от дохода;

Переход с ЕНВД на патентную систему налогообложения (ПСН)

налог = СТ X (ПВГД / 12 X КМ),

где СТ — налоговая ставка (от 0 до 6 %);

ПВГД — сумма потенциально возможного годового дохода, устанавливаемого региональным законом;

Если патент получен на срок от 6 месяцев до календарного года:

— в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента;

Переход с ЕНВД на налог на профессиональный доход (НПД)

НПД: не применяется:

При НПД нет необходимости применять онлайн-ККТ, так как чеки формируются в мобильном приложении «Мой налог»; налоговая отчетность отсутствует.

При ЕНВД ИП обязан уплачивать страховые взносы в фиксированном размере.

«Клерк» Рубрика ЕНВД

Иллюстрация: Ирина Григорьева / Клерк.ру

С 2021 года перестанет применяться ЕНВД и это создаст большие проблемы малому бизнесу. Но несмотря ни на что, Минфин и ФНС настаивают на своем — продления действия вмененки не будет.

Налоговики решили заранее оповестить налогоплательщиков ЕНВД об отмене и дать советы по выбору новой системы для работы. И выпустили методичку. Она приложена к письму ФНС от 11 марта 2020 г. № АБ-4-19/4243@.

Как будут предупреждать

В письме ФНС есть план информационной кампании. Предупреждения будут слать через ТКС и Личные кабинеты. Запланированы публикации в СМИ, выступления на радио и телевидении. И даже собираются привлечь к оповещению фирмы, оказывающим бухгалтерские услуги.

Судя по плану, денег потрачено будет немало. Поскольку в списке есть размещение информации на билбордах и других средствах наружной рекламы.

О проделанной работе региональным управлениям надо будет отчитаться в ФНС, форма отчета приложена к письму.

На каком основании и с какого числа отменяется ЕНВД

Вмененку планировали отменить еще с 2018 года, но все-таки продлили её действие до конца 2020. После введения онлайн-ККТ власти окончательно решили избавиться от вмененного налога, поскольку уверены, что и так могут контролировать выручку малого бизнеса.

Обратите внимание, что часть налогоплательщиков ЕНВД уже потеряла право применять эту систему из-за введения обязательной маркировки. Но продавцы лекарств и обуви не смогут применять ЕНВД с 1 июля вместо 1 апреля, потому что введение обязательной маркировки этих товаров отодвинули. И в сложившейся сейчас экономической ситуации могут отодвинуть еще раз, так что стоит мониторить изменения в этой части.

Если вы не напишете уведомления/заявления о переходе на какой-то из спецрежимов, вы автоматически окажетесь на ОСНО.

На выбор предлагается четыре спецрежима. Но два из них не подходят организациям. А ЕСХН налог специфический, только для сельхозпроизводителей. Т.е. надо соблюдать жесткие условия по доле в выручке. Так что на самом деле у организаций выбор маленький — из двух видов УСН.

Упрощенная система налогообложения

Упрощенная система налогообложения подходит почти всем бывшим ЕНВДшникам. Исключая тех, у кого большая выручка (более 150 млн) и много основных средств (остаточная стоимость более 150 млн), поскольку остальные ограничения совпадают с теми, что есть у вмененки. Есть список ограничений по видам деятельности, по которым нельзя применять УСН, но по ним и так ЕНВД не применялась.

Прежде чем выбирать один из двух видов УСН, стоит поискать информацию о региональной ставке налога. Так, например, в Санкт-Петербурге ставка по объекту «доходы минус расходы» не 15%, а 7%. А в Ленинградской области вообще 5%. И это для всех видов деятельности. Но стоит помнить, что при этом объекте УСН существует минимальный налог. И если у организации и ИП получится убыток, придется заплатить 1% от выручки.

Организациям стоит иметь ввиду, что от ведения бухгалтерского учета и от сдачи бухотчетности упрощенка не освобождает.

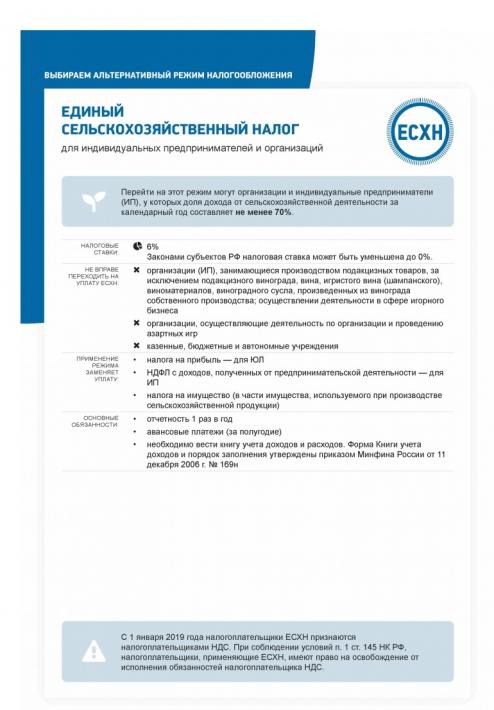

Единый сельскохозяйственный налог

Выше уже указывалось, что ЕСХН это налог для сельхозпроизводителей. Условия по соблюдению выручки весьма жесткие. Например, потерять право на применение этого налога можно только из-за продажи дорогого основного средства. Кроме того, с 2019 года ЕСХН не освобождает автоматом от уплаты НДС. Чтобы не платить НДС надо писать заявление об освобождении в соответствии со ст.145 НК. А право освободиться есть только у тех организаций и ИП, у кого выручка в 2021 году будет менее 70 млн рублей (в 2022 и далее 60 млн). Сравните с условиями упрощенки и увидите, что выгоднее.

На самом деле ЕСХН вообще не для тех, кто переходит с ЕНВД. Потому что под вмененку не попадает продажа собственно произведенной продукции. А сельское хозяйство подразумевает выращивание и продажу продукции, а не перепродажу купленных товаров.

Патентная система налогообложения

Применяется только индивидуальными предпринимателями. Основные условия указаны на странице методички. Но надо заметить, что это единственная страница, содержащая некорректную информацию. Тут указано, что патент заменяет «НДФЛ в отношении доходов, являющихся объектом обложения налогом на профессиональный доход». На самом деле НДФЛ не уплачивается с доходов, от видов деятельности, по которым применяется ПСН. А неверная информация попала с другой страницы методички, которая про НПД.

Кроме того, не соответствует действительности указание на то, что налог уплачивается два раза в год. Да, если брать патент на срок более полугода, то платить надо два раза. Но патент можно брать каждый месяц и тогда будет 12 оплат налога в год. А брать патенты помесячно иногда имеет смысл. Потому что если есть риск потерять право применять ПСН (например, превысить лимит выручки в 60 млн рублей в год), то не стоит покупать патент на год.Так как если право на ПСН теряется, то теряется оно начиная с начала применения патента.

Например, вы купили патент на год (с 1 января до 31 декабря). В сентябе вы превысили лимит по выручке. Вы обязаны пересчитать налог по другой системе налогообложения с 1 января! А это НДФЛ и НДС, если у вас нет в запасе УСН. Если же вы купите один патент на 1 полугодие, а потом приобретете его на июль, август и сентябрь помесячно, то пересчитывать налог вам придется только за сентябрь, а не с 1 января.

Кроме того, при оценке выгодности ПСН следует учитывать будущие изменения, которые уже прошли первое чтение в Госдуме.

Перейти на ПСН не удастся предпринимателям, реализующим некоторые товары, подлежащие обязательной маркировке: обувные и меховые товары, лекарства.

Налог на профессиональный доход (налог самозанятых)

Краткая исчерпывающая информация приведена на странице методички. Но к 2021 году список регионов могут расширить, это надо иметь ввиду. Кроме того, на странице не совсем корректно приведена информация насчет реализации личного имущества. Перепродажа любых товаров и имущественных прав не попадает под НПД. Для каких бы целей эта перепродажа не производилась. Применять этот налог можно только при продаже товаров собственного изготовления. Но если ваш произведенный товар подлежит обязательной маркировке (например, вы шьете шубы из натурального меха), то НПД применять нельзя.

Совмещение спецрежимов

ЕНВД — такая система налогообложения, которая совместима со всеми другими (кроме НПД). А вот с остальными спецрежимами сложнее. Это показано на вот этой странице методички:

Помните, налог на профессиональный доход не совместим ни с одной другой системой налогообложения! Даже с ОСНО. Т.е. нельзя по сдаче в аренду квартиры применять НПД, а по розничной торговле ОСНО/ПСН/УСН.

Как перейти с ЕНВД на другой спецрежим

Если не предпринимать никаких действий, то с 1 января 2021 года вы окажетесь на обычной системе налогообложения (ОСНО). А это значит надо будет платить налог на прибыль (организации) или НДФЛ (ИП), а также НДС. И это не только повышение налоговой нагрузки, но увеличение количества отчетности. Поэтому внимательно изучите вот эту страницу, чтобы не опоздать с переходом на новый спецрежим. Бланки заявлений и уведомлений можно найти на «Клерке» в разделе Бланки.

Заявление на патент подается за 10 рабочих дней до начала его применения. Почему-то эта важная информация на странице методички не отражена.

Несмотря на то, что налоговых режимов, которые могут заменить ЕНВД, формально всего три, но я выделила целых шесть.

Формально три, это: патент, упрощенка и общий режим.

Но дело в том, что упрощенка настолько отличается в зависимости от выбранного объекта налогообложения, что представляет из себя как бы два независимых налоговых режима:

1) УСН с объектом доходы и

2) УСН с объектом доходы минус расходы.

А общий режим налогообложения, он как бы один, но для ИП и юрлица даже налоги, кроме НДС, разные: ИП платит НДФЛ 13%, а юрлицо - налог на прибыль 20%. Да и не только налоги разные, но и методы расчета тоже разные: у ИП - кассовый, у юрлица - метод начисления. Поэтому, при детальном рассмотрении, мы видим здесь два совершенно независимых и непохожих налоговых режима.

Но есть еще и третий общий режим: если ИП или юрлицо (при оборотах до 2 миллионов в квартал) использует свое право на освобождение от НДС по статье 145 - то это еще один вариант налогообложения. Для юрлица ничего особо интересного в данном режиме нет, а вот для ИП с кассовым методом данный налоговый режим становится конкурентом упрощенки с объектом "доходы минус расходы", потому что он реально получается выгоднее.

Организационно-правовая форма.

ИП или ООО (точнее, не только ООО, а любое юрлицо).

Главные плюсы ИП по сравнению с ООО заключаются в том, что:

- ИП свободно забирает прибыль (в отличие от юрлица, которое распределяет чистую прибыль на дивиденды, а с дивидендов учредителя удерживает НДФЛ);

- для ИП доступно больше налоговых режимов ( в нашем случае это патент и общий налоговый режим для ИП, причем он может быть в двух вариантах: С НДС и без НДС)

Это главные плюсы и, думаю, что нам на этом этапе, этого достаточно. Выгоды очевидны.

И учитывая, что бизмесмены самостоятельно выбирают организационно-правовую форму для ведения бизнеса, и я бы рекомендовала рассматривать ИП с особым пристрастием,

но есть одно НО для розницы, которое называется.

Розничная торговля крепким алкоголем.

В соответствии с Федеральным законом 171-ФЗ от 22.11.95 "О государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции", крепкий алкоголь в розницу могут продавать только организации, а ИП может продавать лишь пиво и слабоалкогольные напитки (статья 16, пункт 1).

Поэтому, если речь идет о данном товаре - то только юрлицо.

Следующее ограничение - выручка.

Без ограничений - это общий налоговый режим (он подходит и для юрлиц, и для ИП), с выручки нужно будет начислять НДС.

Ограничение до 150 млн в год - это упрощенка.

До 60 млн в год - патент.

До 8 млн в год - ОСН с освобождением от НДС (мы будем рассматривать этот налоговый режим для ИП)

Могут применять и ИП, и организации. Ограничения: выручка - до 150 млн в год, численность работников - до 100 человек, остаточная стоимость ОС - до 150 млн, доля других организаций в УК - не более 25%.

При применении УСН, налогоплательщики выбирают объект налогообложения самостоятельно. Есть 2 варианта: 1) доходы и 2) доходы, уменьшенные на расходы.

В общем случае ставки следующие: для объекта доходы - 6%, доходы минус расходы - 15%.

Региональными властями ставки могут быть снижены.

Подробности о методике расчета налога с примерами в статье "Режимы налогообложения 2020":

УСН с объектом ДОХОДЫ

УСН с объектом ДОХОДЫ-РАСХОДЫ

Для того, чтобы сравнивать альтернативы ЕНВД на цифрах, нам нужно изначально понимать размер самого налога.

Формула расчета налога ЕНВД в рознице следующая:

ЕНВД = Площадь магазина х Базовая доходность на 1 кв.м. в месяц х К1 х К2 х 15%,

где:

Базовая доходность на 1 кв.м. в месяц установлена в НК РФ, статья 346.29, пукт 3: для розничного магазина = 1 800.

К1 - это корректирующий коэффициент, устанавливаемый на федеральном уровне по всей России, в 2020 = 2,005.

К2 - это корректирующий коэффициент, устанавливаемый на региональном уровне (цель коэффициента - снижать размер налога в зависимости от региона, поэтому от может быть установлен в интервале от 0,01 и до 1).

15% - это ставка налога.

Далее, полученная сумма ЕНВД может быть уменьшена до 50% на страховые взносы за работников, суммы выплат по больничным листам за счет работодателя, страховые взносы ИП "за себя".

Для того, чтобы можно было посмотреть цифры в сравнении между разными регионами я сделала выборку на 13 городов: Грозный, Екатеринбург, Казань, Краснодар, Москва, Люберцы (Московская область), Нижний Новгород, Новосибирск, Пенза, Ростов-на-Дону, Самара, Санкт-Петербург и Челябинск.

Площадь магазина, которую я взяла для сравнения, составляет 50 м.кв (хотя на ЕНВД можно до 150), но я взяла 50, чтобы дальше легко было сравнить с патентной системой налогообложения (ведь на патенте 50 м.кв. - это максимум).

Считаем на год.

Первая часть расчета будет одинаковая для всех 13 городов:

50 м.кв х 1800 х 2,005 х 15% х 12 мес = 324 810

Кому интересно сравнить стоимость патента в разных городах, я подготовила диаграмму.

На диаграмме представлена стоимость патента для розничного магазина, площадью до 50 квадратных метров, на весь 2020 год.

На примере тех же 13 городов, для которых мы считали ЕНВД.

Для каждого города приведены отдельно минимальная стоимость патента и максимальная стоимость патента, потому что в зависимости от площади торговой точки, числа наемных работников, вида товаров или территориальной зоны стоимость патента может колебаться даже в пределах одного города. (Эти правила устанавливают региональные власти).

ИП на патенте заплатит в год:

1) Цену патента (считаем в калькуляторе).

2) Фиксированные взносы за себя в пенсионный и медицинский фонд (в 2020 году сумма составит 40 874 рубля, в том числе в пенсионный фонд - 32 448 руб, в медицинский фонд - 8 426 руб).

3) Дополнительный взнос в пенсионный фонд: 1% от выручки, превышающей 300 000 рублей. Итоговая сумма взноса в пенсионный фонд (фиксированный платеж + дополнительный взнос) не может превышать в 2020 году 259 584 рубля.

Важная дополнительная информация про дополнительный взнос ИП на патенте.

Для расчета дополнительного взноса ИП на патенте налоговой базой признается ПОТЕНЦИАЛЬНО ВОЗМОЖНЫЙ ДОХОД (указанный на обратной стороне патента), независимо от фактически полученной выручки.

*Рассчитать потенциально возможный доход можно обратным счетом, зная цену патента, рассчитанную в патентном калькуляторе.

Ставка налога по патенту составляет 6% от потенциально возможного дохода. Исключение составляет только Крым: там 4% до 2021 года.

Формулы:

Общая: Потенциально возможный доход = Цена патента / 6 х 100

Для Крыма: Потенциально возможный доход = Цена патента / 4 х 100

А далее, чтобы рассчитать дополнительный взнос в ПФ, из полученной суммы вычитаем 300 000, затем умножаем ее на 1% (и проверяем, на всякий случай, не превышено ли ограничение годового взноса в ПФ).

Рассчитаем платежи для ИП на патенте в городе Новосибирск, вид деятельности: розничная торговля через магазин площадью 50 кв.м.

1) Стоимость патента, рассчитанная в калькуляторе: 135 000

2) Фиксированные взносы ИП: 40 874

3) Дополнительный взнос в ПФ:

Потенциально возможный доход = 135 000 / 6 х 100 = 2 250 000

Доп.взнос в ПФ: (2 250 000 - 300 000) х 1% = 19 500

ИТОГО: 195 374

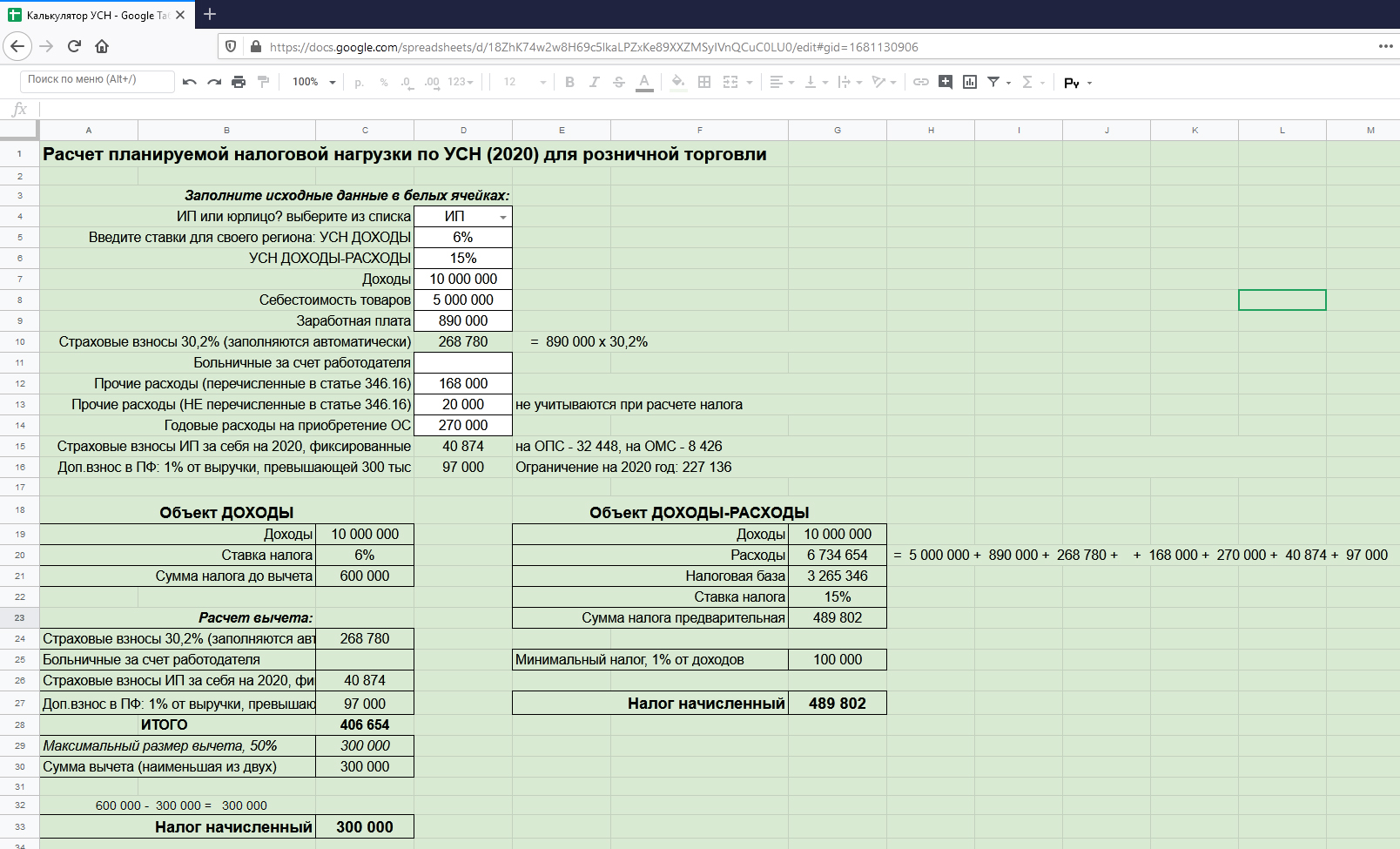

Организации и ИП, применяющие УСН, самостоятельно выбирают объект налогообложения.

Есть 2 варианта:

1) Доходы, ставка 6% (в отдельных регионах может быть снижена до 1%)

2) Доходы-Расходы, ставка 15%, но не менее 1% от доходов (в отдельных регионах ставка может быть снижена с 15% до 5%).

Перейти по ссылке → Выбрать свой регион вверху страницы → Спуститься вниз до текста "Информация ниже зависит от вашего региона" → Ознакомиться с информацией по региональным льготам.

Сведения о субъектах РФ, принявших законы о снижении налоговой ставки по УСН с сайта Минфина (по состоянию на 2017, все регионы в одном файле). Ссылка на документ.

ССЫЛКИ НА КАЛЬКУЛЯТОР УСН:

Скопируйте калькулятор УСН себе на диск и сможете редактировать (Файл - Скопировать): https://docs.google.com/spreadsheets/d/1MMaVGdGL1l.

КАЛЬКУЛЯТОР УСН, скачать в формате ODS https://yadi.sk/d/qOnf89rFErxIHw

ИП на УСН платит в год:

1) Фиксированные взносы за себя в пенсионный и медицинский фонд (в 2020 году сумма составит 40 874 рубля, в том числе в пенсионный фонд - 32 448 руб, в медицинский фонд - 8 426 руб).

2) Дополнительный взнос в пенсионный фонд: 1% от выручки, превышающей 300 000 рублей. Итоговая сумма взноса в пенсионный фонд (фиксированный платеж + дополнительный взнос) не может превышать в 2020 году 259 584 рубля.

3) Налог по УСН (зависит от выручки, считается кассовым методом, методика различается в зависимости от выбранного объекта налогообложения: ДОХОДЫ или ДОХОДЫ-РАСХОДЫ).

Рассчитаем налог для ИП на УСН в городе Новосибирск, вид деятельности: розничная торговля через магазин площадью 50 кв.м. за 2020 год.

Доходы - 10 000 000, себестоимость товаров 5 000 000, заработная плата работников - 890 000, страховые взносы с заработной платы работников - 268 780. Аренда помещения - 168 000. Представительские расходы - 20 000. Расходы на приобретение основных средств - 270 000.

(будем считать, что это оплаченные принимаемые для расчета УСН доходы и расходы, но они не включают платежи ИП "за себя" в пенсионный и медицинский фонд, которые тоже оплачены.)

В Новосибирске действуют общие ставки по УСН: 6% для объекта ДОХОДЫ и 15% для объекта ДОХОДЫ-РАСХОДЫ (в Новосибирске нет региональных льгот, но для других регионов обязательно проверяйте).

За 2020 год ИП заплатит следующиеи налоги

1) Фиксированные взносы ИП: 40 874

2) Дополнительный взнос в ПФ:

(10 000 000 - 300 000) * 1% = 97 000

3) Единый налог по УСН:

6% от объекта ДОХОДЫ

10 000 000*6%= 600 000

И эту сумму имеем право уменьшить на уплаченные фиксированные взносы ИП - 40 874, доп взнос в ПФ - 97 000 и уплаченные страховые взносы за работников - 268 780.

40 874 + 97 000 + 268 780 = 406 654

ИП без работников уменьшает налог хоть до 0, а ИП с работниками в пределах 50%. В нашем случае максимальный размер уменьшения налога составит 300 000.

Налог начисленный: 600 000 - 300 000 = 300 000

или

15% от объекта ДОХОДЫ-РАСХОДЫ (но не менее 1% от доходов, так как это минимальный налог)

(10 000 000 - 5 000 000 - 890 000 - 268 780 - 168 000 - 270 000 - 40 874 - 97 000) х 15% = 489 802

Обратите внимание, что представительские расходы в расчет налога мы не включили, так как они не перечислены в статье 346.16 НК РФ.

Сравниваем с минимальные налогом: 10 000 000 * 1% = 100 000

К уплате: 489 802

Читайте также: