Енвд в 2020 году отменят

Опубликовано: 26.04.2024

С 1 января 2021 года ЕНВД будет отменен, а кому-то придется отказаться от вмененки уже с 1 января 2020 года. Читайте в новости, кто должен выбрать новый налоговый режим, как это сделать и не опоздать с переходом.

Почему отменяют ЕНВД

Чиновники решили не продлевать ЕНВД с 2021 года — так они борются с сокрытием доходов и уклонением от уплаты налогов. На ЕНВД налог исчисляется от вмененного дохода, но фактический доход компании или ИП может быть выше, а значит бюджет теряет деньги. По действующей редакции НК РФ, глава 26.3 «Единый налог на вмененный доход», вмененка прекращает действие с 1 января 2021 года.

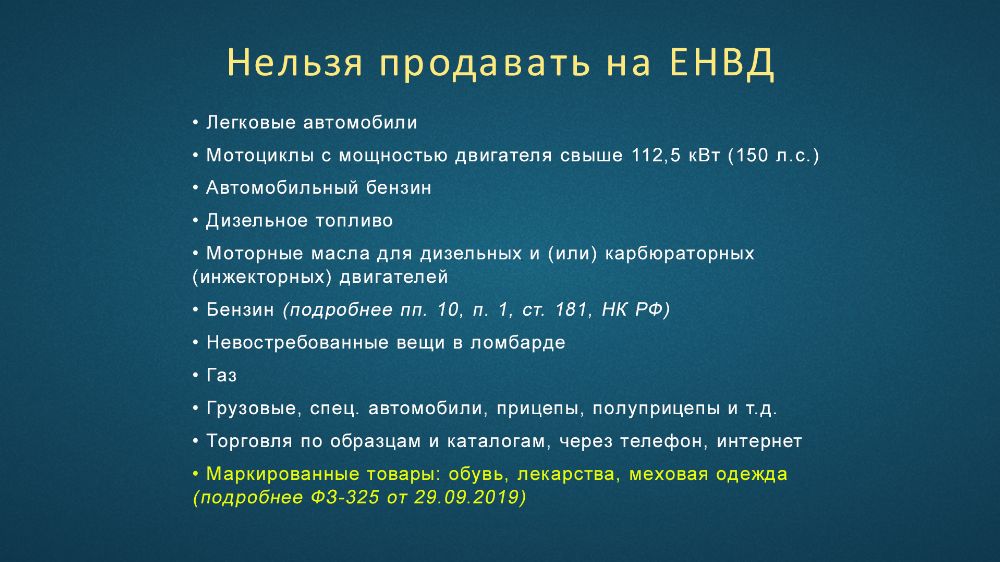

С января 2020 ЕНВД отменяется для отдельных плательщиков: начнут действовать поправки, нацеленные на постепенное сворачивание этого режима (Федеральный закон от 29.09.2019 № 325-ФЗ). Закон расширяет список случаев, когда вмененка запрещена:

- при продаже медицинских препаратов — теперь они подлежат обязательной маркировке;

- при продаже обуви из любого материала, в том числе спортивной — валенки и босоножки теперь тоже маркируются;

- при продаже шуб, дубленок и другой одежды из натурального меха, подлежащих обязательной маркировке;

- при продаже товаров, не относящихся к розничной торговле на основании статьи 346.27 НК РФ.

Те же самые ограничения начнут действовать с 2020 года и для патента. Предпринимателям придется выбрать новый налоговый режим вместо ПСН.

Что будет при нарушении ограничений на ЕНВД в 2020 году

Вы работаете только на ЕНВД. Закон предписывает: при утрате права на ЕНВД налогоплательщик переходит на ОСНО с начала налогового периода, в котором нарушены требования по вмененке (п.2.3 ст. 346.26 НК РФ). Например, если вы продадите маркированные товары в мае 2020, то перейдете на общий режим с начала 2 квартала.

Вы совмещаете ЕНВД и УСН. Налоговый кодекс не прописывает специальный порядок отказа от ЕНВД для совместителей. Есть риск, что чиновники будут переводить на общий режим бывшую «вмененную» деятельность или даже всю деятельность налогоплательщика, который продал «нерозничные» или маркированные товары. Также эксперты не уверены, будет ли считаться нарушением совмещение розничной торговли на ЕНВД и оптовой на УСН.

Скорее всего, в ближайшее время контролирующие органы разъяснят тонкости совмещения ЕНВД и УСН в связи с новыми ограничениями. А до разъяснений будьте осторожны при совмещении режимов. Если вы знаете или предполагаете, что нарушите новые ограничения по вмененке в 2020 году, безопаснее перейти с ЕНВД на УСН уже с начала 2020 года. Иначе есть риск «загреметь» на ОСНО из-за разночтений закона, и тогда перейти на упрощенку удастся только с начала 2021 года.

Про отмену ЕНВД на видео

На какой налоговый режим переходить с ЕНВД в 2020 году

Чиновники не будут вводить новый спецрежим на замену ЕНВД. Казалось бы, можно выбирать из оставшихся режимов: это ОСНО, УСН и патент. Но ОСНО — это большая налоговая нагрузка, сложный учет и объемная отчетность. ПСН подходит только ИП, а еще для патента с 2020 года вводятся те же самые ограничения, что и для ЕНВД: запрет на торговлю маркированными и нерозничными товарами. Так что если вы уходите с вмененки из-за этих ограничений, патент вам не подходит.

Тогда выбор сужается до УСН «Доходы» или УСН «Доходы минус расходы»:

- На упрощенке «Доходы» жесткие требования к учету всех доходов. С них вы уплатите налог по ставке 6%, (в некоторых регионах ставка ниже). Этот вариант больше подходит для сферы услуг.

- На УСН «Доходы минус расходы» дополнительно ведется учет расходов, и этот вариант больше подходит для торговли, общепита, производства. Разница между доходами и расходами облагается по ставке 15% (в некоторых регионах ставка ниже). При этом нельзя относить на расходы все траты: они должны быть экономически обоснованы и направлены на ведение деятельности. Например, затраты на покупку директорской машины нельзя отнести к расходам.

Подробнее о плюсах и ограничениях УСН читайте в нашей статье. Чтобы выбрать налоговую систему, составьте бизнес-план с учетом текущих доходов и расходов или воспользуйтесь калькулятором на сайте ФНС.

Как перейти с ЕНВД на УСН

Уведомление о переходе на УСН. Чтобы перейти на УСН с 2020 года, подайте в налоговую уведомление по форме №26.2-1. Это нужно сделать до новогодних праздников — не позднее 31 декабря 2019 года.

Заявление о прекращении ЕНВД. Также придется подать заявление о снятии с учета по ЕНВД: форма ЕНВД-3 для организаций и форма ЕНВД-4 для ИП. Это нужно сделать в течение 5 рабочих дней с момента перехода на упрощенку: то есть, до 15 января 2020 включительно.

Настройка кассы. При переходе на УСН не нужно заменять фискальный накопитель или перерегистрировать онлайн-кассу в ФНС. Обязательное требование — изменить в настройках кассы налоговую систему, это нужно сделать к началу продаж в 2020 году. Чтобы изменить настройки кассы быстро и без ошибок, обратитесь в ближайший сервисный центр СКБ Контур или позвоните нам: 8-800-500-67-30.

Бухгалтерская программа и товароучетная система. На УСН вам придется изменить учетную политику, вести налоговый и бухгалтерский учет, рассчитывать квартальные авансовые платежи по налогу. Все это легко делать в Контур.Бухгалтерии. Если у вас еще нет товароучетной системы, рассмотрите сервис для автоматизации торговли Контур.Маркет: он интегрирован с Бухгалтерией и заметно упрощает работу.

Как работать на УСН в Контур.Бухгалтерии

Вносите данные по доходам и расходам, платите зарплату, а система рассчитает налоги и сформирует отчетность для отправки через интернет. В Бухгалтерии есть все инструменты «в одном окне» для работы на упрощенке и совмещения УСН+ЕНВД.

- готовая учетная политика;

- налоговый и бухгалтерский учет;

- зарплата и кадровый учет;

- отчетность в налоговую, фонды и Росстат через интернет;

- обмен электронными документами;

- автоматизация большинства процессов: система сама рассчитывает налоги, формирует и проверяет отчеты, загружает банковскую выписку, распознает сканы накладных, напоминает о датах платежей и отчетов;

- а еще вы можете настроить доступ с разными уровнями для сотрудников.

Заявка на переход с ЕНВД на УСН с 2020 года

Переходите с ЕНВД на УСН с 2020 года и получите подарок от Контур.Бухгалтерии — три месяца работы на тарифе «Оптимальный»! Предложение действует для всех новых клиентов. Заполните заявку, и наш менеджер свяжется с вами:

Если вы добровольно переходите с ЕНВД на ОСНО или нарушаете ограничения по вмененке в течение 2020 года и « слетаете » на общий режим, мы тоже будем рады вам и подарим три месяца работы в Бухгалтерии. Заполняйте заявку и переходите в наш сервис.

Следующий год станет последним, когда можно использовать ЕНВД. С 1 января 2021 года этот спецрежим будет отменен. Минфин планирует помочь предпринимателям, использующим «вмененку», перейти на другие налоговые режимы.

Отмена ЕНВД не станет для бизнеса сюрпризом. Во-первых, об этом уже давно предупреждали (Федеральный закон от 29.06.2012 № 97-ФЗ). Во-вторых, в Минфине посчитал, что целесообразности в продлении ЕНВД нет: реальная налоговая нагрузка по ЕНВД не составляет даже 1 % выручки, а режим используется в основном для налоговой оптимизации.

Так или иначе, но многим предпринимателям и компаниям придется уже в 2020 году прекратить применение ЕНВД и патента.

Другое изменение связано с появлением законопроекта 720839-7, который в окончательной редакции изменился. Так, первоначально считалось, что права на применение ЕНВД лишаются организации, торгующие маркированными товарами. Однако позже ограничение с 2020 года распространили только на тех, кто торгует следующими товарами, подлежащими обязательной маркировке:

- лекарственные средства;

- предметы одежды, принадлежности к одежде и прочие изделия из натурального меха;

- обувь.

Следовательно, если в 2020 году вы торгуете этими товарами, то применять ЕНВД вы не сможете. И даже если вы ничем из этого списка не торговали, но начнете это делать в середине года, как только вы осуществите первую реализацию, вы автоматически лишитесь права на применение ЕНВД и патента.

Обратите внимание: согласно последним изменениям, те, кто торгует маркированными товарами, совмещать ЕНВД по иным видам деятельности тоже не сможет. Таким образом, если вы торгуете лекарственными средствами или одеждой, обувью или меховыми изделиями, по всем остальным видам деятельности в 2020 году вы должны применять УСН или ОСН.

Ведите бухучет и отправляйте отчетность через интернет

Чтобы определиться, что для вас выгоднее — УСН или ОСН, посчитайте налоговую нагрузку по применению «упрощенки» и общей системы налогообложения. Часто бухгалтеры, имевшие дело с ЕНВД и с большой номенклатурой в рамках торговой деятельности, боятся переходить на УСН. Но на самом деле все не так сложно. Для начала стоит внимательно изучить ст. 346.17 НК РФ, в которой прописано, как учитываются товары, купленные с дальнейшей реализацией. Если у вас большая номенклатура товаров, вы можете в учетной политике установить правило по списанию этих товаров. Здесь есть смысл пользоваться учетом по остаткам, что должно быть прописано в учетной политике.

Для обычных розничных продавцов УСН — самый оптимальный вариант, причем желательно выбрать объект «доходы минус расходы», так как у тех, кто торгует, большая расходная часть. А вот для аптек «упрощенка» может быть «опасной». Дело в том, что предельный лимит доходов на УСН составляет 150 млн руб. Если начнется дробление бизнеса, то это может привлечь внимание налоговой.

Ограничения и условия применения ЕНВД

ЕНВД вводится нормативными правовыми актами представительных органов муниципальных районов, городских округов, городов федерального значения. Это добровольный режим налогообложения, на который подпадает только 14 видов деятельности — все они указаны в п. 2 ст. 346.26 НК РФ.

Виды деятельности для ЕНВД

- бытовые услуги;

- ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- услуги по предоставлению мест для стоянки и хранению автомототранспортных средств;

- автотранспортные услуги по перевозке пассажиров и грузов, осуществляемых организациями и ИП, имеющими в собственности или ином праве не более 20 транспортных средств, предназначенных для оказания таких услуг;

- розничная торговля через магазины и павильоны (площадь зала — не более 150 кв.м);

- розничная торговля через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

- услуги общественного питания, осуществляемых через объекты организации общественного питания (площадь зала обслуживания посетителей — не более 150 кв.м);

- услуги общественного питания через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

- распространения наружной рекламы с использованием рекламных конструкций;

- размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств;

- услуги по временному размещению и проживанию (общая площадь помещений — не более 500 кв.м);

- услуги по передаче во временное владение и в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания без зала обслуживания посетителей;

- услуги по передаче во временное владение и в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

Для применяющих ЕНВД установлены ограничения по численности работников — не более 100 человек, а также лимит по доле других организаций — не более 25 %.

От каких налогов освобождает «вмененка»

Юрлица на ЕНВД освобождены от уплаты:

- налога на прибыль;

- НДС;

- налога на имущество организаций (кроме имущества, налог по которому насчитывается исходя из кадастровой стоимости).

ИП на ЕНВД не уплачивает:

- НДФЛ;

- НДС;

- налог на имущество физлиц.

Ставка по ЕНВД составляет 15 %. Коэффициент-дефлятор на 2019 год — 1,915. А на 2020 год — 2,009.

Местные власти могут коэффициент-дефлятор менять, и это следует отслеживать. Поэтому к началу года поищите местный документ, который утверждает в вашем муниципалитете ЕНВД. В нем будет указано значение корректирующего коэффициента К2. Значения К2 могут быть установлены в пределах от 0,005 до 1 включительно (п. 7 ст. 346.29 НК РФ).

Для тех, кто сделал выбор в пользу ЕНВД, неважно, сколько они зарабатывают на самом деле. Роль играет вмененная база (величина вмененного дохода).

Онлайн-бухгалтерия для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Формула для расчета ЕНВД

При расчете налога используется формула, в которой присутствуют следующие величины:

- физический показатель (зависит от деятельности: число рабочих вместе с ИП, площадь стоянки торгового зала и др.);

- базовая доходность (указана для каждого вида деятельности в ст. 346.29 НК РФ);

- коэффициенты К1 (регламентируется Минэкономразвития и устанавливается на каждый год) и К2 (регламентируется муниципалитетом);

- ставка налога (15 % от величины вмененного дохода).

Как рассчитывается налог ЕНВД

ЕНВД за квартал = (налоговая база (вмененный доход за квартал) × ставка налога) – страховые взносы

Налоговая база определяется следующим образом:

Налоговая база (вмененный доход за квартал) = базовая доходность за месяц × (величина физического показателя за 1-й месяц квартала + величина физического показателя за 2-й месяц квартала + величина физического показателя за 3-й месяц квартала) × К1 × К2

Вычет на ККТ при использовании ЕНВД

ИП, применяющие ЕНВД, имеют право заявить вычет на покупку ККТ. Его размер составляет 18 000 руб. на каждый кассовый аппарат. Таким образом, если вы приобрели два аппарата, то можете рассчитывать на максимальный вычет 36 000 руб.

Право на вычет имеют только ИП. Но и для них действуют ограничение — имеет значение период, когда зарегистрирован кассовый аппарат.

ИП на ЕНВД в сфере розничной торговли или общепита с сотрудниками могли претендовать на вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2018 года. Таким образом, вычет им полагался при покупке ККТ только в 2018 году.

Если ИП не занимается розничным бизнесом и общепитом с наемными работниками, то он может заявить на вычет, если зарегистрировал кассовый аппарат до 1 июля 2019 года.

Чтобы воспользоваться вычетом на ККТ, заполните раздел 4 декларации по ЕНВД.

Рекомендуем отдельно ознакомиться со статьей «Как получить вычет на покупку онлайн-кассы».

ЕНВД и раздельный учет

Поскольку ЕНВД распространяется на определенные виды деятельности, то, если вы занимаетесь тем, что не подпадает под эти виды, вам придется вести раздельный учет и пользоваться несколькими системами налогообложения.

Рассмотрим пример: торговая организация имеет розничный магазин и применяет в рамках этой деятельности ЕНВД. Но в магазине установлен аппарат по оплате сотовой связи, и эта деятельность не подпадает под ЕНВД. Если есть упрощенка, организация платит налоговую ставку 6 % (объект «доходы»). Если УСН нет, то по ОСН уплачивает налог на прибыль и НДС.

Механизм ведения раздельного учета прописан в ст. 346.26 и ст. 346.27 НК РФ.

Особенности применения ЕНВД в рамках отдельных видов деятельности

Рассмотрим несколько видов деятельности для учета важных деталей

Бытовые услуги

Под ЕНВД подпадают виды деятельности, включенные в ОКУН. Кроме того, они должны быть поименованы в местном перечне бытовых услуг, то есть в отношении этих видов деятельности в конкретном муниципальном образовании можно применять ЕНВД.

В Налоговом кодексе дается уточненное определение бытовым услугам: это платные услуги, которые оказываются физическим лицам. Но здесь встречаются тонкости.

Так, например, под ЕНВД подпадает ателье, занимающееся пошивом штор. Если шторы приобретает физлицо, с этого дохода организация платит ЕНВД. Если заказ производится от имени организации, то есть от юрлица, с этих доходов ЕНВД не применяется — с этой суммы надо платить или в рамках УСН, или в рамках ОСН.

Другой пример: салон красоты оказывает услуги стрижки, окраски волос и т.д. Помимо этого в салоне есть солярий, который не подпадает под ЕНВД. На такие случаи часто обращают внимание налоговики.

Различные ситуации применения ЕНВД в бытовых услугах приводятся в Информационном письме Президиума ВАС РФ от 05.03.2013 № 157.

Розничная торговля

Как известно, торговля может осуществляться в залах, без торговых залов, она может быть развозной и разносной. Но под ЕНВД подпадает только розничная торговля, когда товары покупаются для личного, семейного или иного, не связанного с предпринимательской деятельностью, пользования. И договор розничной купли-продажи считается заключенным, если покупателю выдан кассовый чек, товарный чек или иной документ, подтверждающий оплату.

Ранее налоговиков интересовало, кому осуществлялась торговля — юрлицу или физлицу. Но появились такие документы, как Информационном письме Президиума ВАС РФ от 05.03.2013 № 157 и Письмо ФНС РФ от 01.03.2010 N ШС-22-3/144@, в которых сказано, что теперь налоговикам неважно, кто покупает, а теперь они проверяют наличие договора купли-продажи.

Это важно, поскольку применение ЕНВД допустимо при одновременном соблюдении ряда условий:

- под розничной торговлей понимается предпринимательская деятельность, направленная на систематическое получение прибыли;

- в муниципальном образовании, где работает продавец, соответствующая форма торговли переведена на ЕНВД;

- между продавцом и покупателем заключен договор розничной купли-продажи.

Площадь торгового зала не должна превышать 150 кв. м. Если она меняется, то нужно вызвать БТИ, получить новую экспликацию или перезаключить договор аренды. Тогда новая площадь будет учитываться.

Не стоит забывать, что под ЕНВД не подпадает торговля в интернет-магазинах.

Общепит

Здесь важно учитывать площадь зала обслуживания — она не должна превышать 150 кв.м. Это особенно актуально, когда в летний период некоторые заведения пристраивают террасы.

В площадь зала не включается кухня, но включаются танцполы, бильярдные, если они не выделены отдельно.

Грузоперевозки, пассажирские перевозки

В этом случае нужно помнить об ограничении по количеству транспортных средств — не более 20 (как своих, так и взятых в аренду).

Подпишитесь на наш канал в Telegram , чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Налоговый режим ЕНВД применяется только на отдельные виды деятельности и по решению органов местной власти. Список направлений бизнеса для него закреплен в п. 2 ст. 346.26 НК РФ. Спецрежим довольно широко применяется субъектами малого бизнеса, но с 2021 года, согласно действующему законодательству, предприниматели должны будут выбрать для себя другую систему.

Отмена ЕНВД: как это будет

Вмененный налог был введен как временная мера поддержки малого бизнеса. Первоначально его планировали отменить еще с начала 2018 года, но из-за неблагоприятной экономической ситуации в стране было решено продолжить его действие.

Однако теперь отмена «вмененки» — вопрос решенный, и Правительство не собирается к нему возвращаться. Таким образом, с 1 января 2021 года ЕНВД станет частью истории.

Но некоторые налогоплательщики из сферы торговли потеряют право применять ЕНВД уже в 2020 году. Речь о тех, кто продает отдельные группы товар ов, подлежащи х маркировке. Это касается обуви, меховой одежды и аксессуаров, а также лекарственных препаратов.

Почему законодатели считают, что «вмененку» при маркировке применять нельзя? Для понимания их логики нужно вспомнить, что сумм а ЕНВД не зависит от размер а выручки или прибыли, она привязывается к другим показателям — площади магазина, количеству сотрудников и иным. «Вмененка» вводилась для того, чтобы облегчить расчет налога субъектам малого бизнеса. Считалось, что уровень автоматизации продаж в таких предприятиях довольно низкий. Многие из них не применяли кассовую технику, поэтому им было сложно учитывать выручку.

Однако сегодня розничная продажа маркированных товаров предполагает обязательное использование кассовой техники. Значит, у продавцов продукции, подлежащей маркировке, больше не может быть никаких проблем с учетом выручки, ведь она проходит через ККТ. А раз вся выручка учитывается, с нее можно платить налог. Поэтому никаких оснований для применения ЕНВД при продаже товаров, подлежащих маркировке, больше нет.

Обращаем внимание, что законодатели запретили к продаже не все группы товаров, на которые распространяется требование маркировки. Речь именно о мехах, лекарствах и обуви. Продавать, например, табачные изделия на ЕНВД можно, хотя они также подлежат маркировке. То же самое касается некоторых видов одежды, шин, парфюмерии и прочих товаров, которые с 1 декабря 2019 года попал и под маркировку.

По той же причине решено полностью отказаться от ЕНВД. Ведь теперь практически все предприятия применяют ККТ. В Правительстве считают, что в таких условиях платить налог с теоретического дохода безосновательно. К тому же вмененку часто обвиняют в том, что она служит для прикрытия серых схем, в основе которых лежит дробление бизнеса.

Стоит помнить о том, что ЕНВД работает на конкретной территории по решению органов муниципальной власти. Они принимают акты, которыми этот режим вводится в отношении определенных видов деятельности. Также по их решению «вмененка» может быть и отменена. Так произошло, например, в Москве, где ЕНВД не применяется. С 2020 года к столице присоединится Пермский край — все муниципалитеты этого региона приняли решения отказаться от режима. Это значит, что на территории края в следующем году ЕНВД применять нельзя.

Остальные же регионы пока не отказались от вмененки. А значит, у компаний и ИП есть еще год, чтобы пользоваться этим льготным режимом.

Недостатки и преимущества ЕНВД

Плюс ЕНВД в том, что этот налог не рассчитывается от общей выручки. Если доход от предпринимательской деятельности выше установленного базового показателя по стране, весьма выгодно работать на «вмененке».

Другое важное преимущество в том, что ЕНВД заменяет уплату следующих налогов:

- НДС;

- налог на имущество (но если имущество оценивается по кадастровой стоимости, платить налог нужно);

- налог на прибыль (только для ООО);

- НДФЛ – налог на доходы физических лиц (для ИП).

К тому же «вмененку» можно совмещать с другими режимами налогообложения.

Из недостатков применения ЕНВД можно выделить:

- ежеквартальная сдача декларации;

- при совмещении с другими режимами налогообложения придется вести раздельный учет по разным видам предпринимательской деятельности;

- если выручка меньше базового показателя доходности, налоговый режим не подходит, так как не получится сэкономить на уплате налогов.

Кому разрешено работать на ЕНВД

Чтобы применять ЕНВД, работать можно только в некоторых сферах деятельности и необходимо соответствовать определенным требованиям. Для ООО и ИП следующие условия:

- среднесписочная численность работников за прошлый год – не более 100 человек;

- не оказываются услуги сдачи в аренду авто и газозаправочных станций;

- предпринимательская деятельность не ведется в рамках договора доверительного управления или простого товарищества.

Для ООО придется соблюсти еще ряд условий:

- долевое участие других юридических лиц в уставном капитале – не более 25%;

- ООО не может быть госучреждением, оказывающим услуги населению в сфере общепита.

Например, школа или больница, имеющая свою столовую, не имеет права переходить на ЕНВД. Но в случае, когда это учреждение полностью сдает собственную столовую с залом в аренду, организация, которая ее арендует, вполне может применять «вмененку». Если же аренда предполагается без зала – ЕНВД применять нельзя.

Расчет налоговой базы

В НК РФ установлены нормативные показатели по расчету единого налога. На их основании довольно просто рассчитать налог к уплате.

База для расчета ЕНВД вытекает из самого названия налога. Это потенциальный доход, т.е. вмененный, а не фактически полученный, и рассчитывается он путем умножения базовой доходности за период на значение физического показателя по данному виду деятельности (п.2 ст. 346.29 НК РФ).

Базовая доходность регулируется в меньшую либо большую сторону на коэффициенты – К1 и К2 (п. 4 cт. 346.29 НK PФ).

Таким образом, можно составить математическую формулу для расчета налоговой базы по ЕНВД:

БД х К1 х К2 х (ФП1 + ФП2 + ФП3), где:

- БД – базовая доходность (установленный норматив для определенного вида деятельности);

- К1 – коэффициент-дефлятор;

- К2 – корректирующий коэффициент;

- ФП1, ФП2, ФП3 – размеры физического показателя в каждом месяце налогового периода.

Физические показатели и базовая доходность утверждены в п. 3 cт. 346.29 НK PФ. В зависимости от рода деятельности предпринимателя ФП может быть:

- торговое или посадочное (в автомобиле) место;

- работник;

- квадратный метр площади;

- земельный участок;

- транспортное средство и другие.

Например, для предпринимателей, предоставляющих бытовые услуги населению или ветеринарные услуги, физическим показателем будет являться численность работников, которые непосредственно заняты в предоставлении этих услуг (включая самого ИП). А для бизнесменов, которые занимаются розничной торговлей, физическим показателем станет площадь торговых залов в квадратных метрах.

К1 – это коэффициент-дефлятор. Его величина устанавливается Министерством экономического развития РФ на календарный год и подлежит обязательной публикации в СМИ до 20 ноября того года, в котором коэффициенты-дефляторы утверждаются. В 2019 году коэффициент-дефлятор равен 1,915.

К2 – это корректирующий коэффициент. Он учитывает особенности ведения предпринимательской деятельности в конкретной местности и утверждается органами местного самоуправления. Если он не утвержден, то принимается за «1».

Расчет и уплата ЕНВД

По завершени и налогового периода необходимо произвести расчет единого налога по формуле:

ЕНВД = (налоговая база * ставка налога) – страховые взносы

Ставка единого налога определена на уровне 15%. Однако она может быть снижена по решению местных властей.

Налоговый период для уплаты ЕНВД определен как квартал. Не позднее 25 числа месяца, следующего за окончанием налогового периода, налогоплательщики начисляют и перечисляют в бюджет единый налог. Платить его следует в ИФНС по месту постановки на учет.

У плательщиков есть право сократить сумму налога к уплате на сумму страховых взносов, выплаченных за работников, непосредственно работающих в той сфере деятельности, по которой начисляется единый налог. Принцип такой:

- Организации и ИП с наемными работниками могут уменьшить единый налог на сумму уплаченных в отчетном периоде страховых взносов, но максимум на 50% от суммы ЕНВД, причитающейся к уплате.

- ИП, которые работают самостоятельно и не производят отчисления взносов за физических лиц, могут уменьшить сумму единого налога на общую сумму уплаченных взносов «за себя», без ограничения 50%. Но исчисленная таким способом сумма налога к уплате не должна быть меньше нуля.

Налоговый вычет на ККТ

ИП на ЕНВД получили право на вычет по внедрению кассовой техники. Главное условие для его применения – установка кассовых аппаратов в определенный срок, а именно:

- если ИП работает в рознице и общепите с привлечением сотрудников – до 1 июля 2018 года;

- прочие ИП на ЕНВД – до 1 июля 2019 года.

При установке касс в эти сроки предприниматель может рассчитывать на вычет в сумме 18 000 рублей за каждый аппарат. Учитывается не только стоимость ККТ, но также затраты на фискальный накопитель, программное обеспечение и прочие сопутствующих расходы.

Вычет заявляется в налоговой декларации по ЕНВД за периоды 2018 и 2019 годов. Далее он будет отменен. Поэтому у тех ИП, кто поставил кассы вовремя, но еще не получил вычет, осталась последняя возможность сделать это в 4 квартале 2019 года.

Предприниматели без работников из сферы услуг, воспользовавшиеся отсрочкой по ККТ до середины 2021 года, права на вычет не имеют.

Отмена ЕНВД в 2020‑2021 годах

ЕНВД действует до 2021 года, и чиновники не планируют продлевать этот срок.

Для некоторых бизнесменов спецрежим исчезнет уже в 2020 году. Это касается тех, кто продает маркированные товары или работает в Пермском крае.

В статье спокойно разберём обе новости. Вы узнаете, что произошло и как подготовиться к изменениям.

Отменят ли ЕНВД в 2021 году? Последние новости

Специальные законопроекты для отмены ЕНВД не нужны. Срок действия спецрежима ограничен законом. 1 января 2021 года ЕНВД перестанет действовать автоматически: ч. 8 ст. 5 97-ФЗ от 29.06.2012. Это не новость: об этом известно уже 3 года.

ЕНВД два раза подходил к подобному сроку. Он должен был исчезнуть в 2014 году, потом в 2018. Каждый раз отмену переносили. Предприниматели ожидали очередного переноса, но его, похоже, не будет.

В июле минфин Антон Силуанов выступил с докладом в Совете Федерации. Он заявил, что министерство не планирует продлевать ЕНВД. Бизнес-омбудсмен Борис Титов предложил перенести отмену на 2024 год. Вот доклад института Столыпина, который он возглавляет.

На предложение ответили отрицательно. Глава ФНС Михаил Мишустин заявил, что ЕНВД — несовременная форма налогообложения. Его поддержал глава комитета Госдумы по бюджету и налоговой политике Андрей Макаров.

Почему ЕНВД отменяют? Аргументы чиновников

— ЕНВД — налог, который ввели в 1998 году по принципу «лучше, чем ничего». Времена изменились: программы налоговой стали умнее, бизнес перешёл на онлайн-кассы. Налоговая знает реальные доходы — и будет требовать процент с них.

— ЕНВД — несправедливый налог. Компании на УСН платят намного больше. Вменённый доход меньше реального в среднем в 27 раз.

— ЕНВД подходит для серых схем. Фирмы уменьшают НДС, когда проводят товар через цепочку однодневок. Если конечный покупатель применяет ЕНВД, экономия будет и на налоге с доходов.

Что делать дальше?

Пока что ничего. Выбирать новую систему налогообложения рано: в следующем году ставки изменятся. Возможно, власти пересмотрят стоимость многих патентов, чтобы не потерять налогоплательщиков — или дадут возможность уменьшать патент на взносы. Ещё обещают распространить по всей стране налог на профессиональный доход. Это удобный и выгодный режим для тех, кто работает в одиночку.

Мы будем держать вас в курсе новостей.

Отмена ЕНВД в 2020 году: маркированные товары

ЕНВД нельзя применять уже в 2020 году, если продаёте лекарства, обувь или одежду из натурального меха. Минфин разрешил разделить учёт: можно платить за шубы УСН, а за пуховики — ЕНВД.

Лекарства и одежду уже маркируют, поэтому продавать её на ЕНВД запрещено. Торговать немаркированной обувью разрешено до 1 марта.

Все остальные маркированные товары позволяют применять ЕНВД до 2021 года.

Что делать?

Если ничего не сделать, с 1 января 2020 года вы окажетесь на общей системе налогообложения (ОСНО). На ОСНО большие налоги и сложный учёт. Если совмещаете ЕНВД с УСН, вы останетесь на УСН. В любом случае подумайте о переходе заранее и посчитайте, сколько налогов будете платить.

Учтите: перейти на патент нельзя, даже если он подходит для вашего вида деятельности. Маркированные товары не позволяют применять его так же, как и ЕНВД.

Остаётся УСН. Сравните условия на «Доходах» и «Доходах минус расходах». В течение 2019 года подайте заявление о переходе на УСН. Если переходите с «Доходов» на «Доходы минус расходы» или наоборот — подайте заявление тоже.

Пример 1: переход на УСН

ООО «Подкаблучник» продаёт сапоги и туфли. Компания совмещает УСН и ЕНВД. Владелец в курсе налоговых новостей. Он готов применять только УСН с 2020 года.

Пример 2: отказ от продажи маркированных товаров

Оля продаёт одежду на ЕНВД. В её магазине мало обуви. Она решила совсем отказаться от неё и остаться на выгодном спецрежиме. Заодно избежала возни с маркировкой.

Пример 3: продажа других маркированных товаров

Алексей владеет магазином продуктов на ЕНВД. В том числе он продаёт маркированные сигареты. Это не отнимает у него право применять ЕНВД: магазин продолжит платить налоги, как раньше.

При переходе на УСН «Доходы минус расходы» учтите важную особенность. Будет нельзя уменьшить налог на расходы, если товары куплены при работе на ЕНВД.

Отмена ЕНВД в 2020 году: Пермский край

В Пермском крае полная отмена ЕНВД наступит на год раньше. Зачем местные власти торопятся — непонятно. Решение принимают на уровне муниципалитетов, а не всем субъектом сразу. Пермь и 33 муниципалитета проголосовали за отмену, 6 против, 6 в процессе обсуждения на 19 сентября 2019. Вывод: узнайте в налоговой про свой округ, возможно, вам повезло.

Что делать?

Выбирайте: перейти на УСН или купить патент. Возможны и оба варианта сразу: эти режимы разрешено совмещать.

Пермские власти обещают уменьшить стоимость патентов и увеличить льготы на УСН. Ближе к концу года загляните в местные новости или спросите налоговую про изменения для вашего вида деятельности. Это поможет выбрать выгодный режим. Когда выберете, заодно снимитесь с учёта по ЕНВД.

Если не примите решение до конца года, 1 января окажетесь на общей системе налогообложения. Есть исключение: если совмещаете УСН и ЕНВД, у вас останется УСН.

Узнать больше про переход на УСН и патент помогут наши статьи:

Да, в статье речь про три ситуации. В 2021 году ЕНВД отменят для всех, а уже в 2020 — для Пермского края и некоторых маркированных товаров (лекарств, обуви и одежды из натурального меха).

Пугать не хочу. Наоборот, хочу сказать: не переживайте, если новость коснётся вас в 2021 году. Всё ещё изменится. Налоговой не выгодно, если люди будут массово уходить в тень. Поэтому с патентом будут что-то делать и самозанятых распространять по всей стране.

Добрый день! Если вы продаёте обувь, меховые изделия или лекарства, с начала следующего года Налоговый кодекс считает, что вы не занимаетесь розничной торговлей, утрачиваете право применять спецрежим и попадаете на ОСНО. Это п. 2.3 ст. 346.26 НК РФ в новой редакции (в этом пункте не сказано про УСН, но если вы его уже применяете, он остаётся с вами).

Я в статье сослался на изменения в НК, но их действительно непросто распутать: https://normativ.kontur.ru/document?moduleId=1&documentId=344969&rangeId=271388

Добрый день! Марина правильно говорит, это две разных ситуации.

1. Предприниматель торгует одеждой из меха, лекарствами или обувью. Тогда применять ЕНВД для торговли нельзя.

2. Предприниматель торгует другими маркированными товарами. Тогда применять ЕНВД можно.

Пример привёл специально, чтобы не переживали владельцы магазинов, в которых продаются сигареты.

Добрый день! Маркировка обуви уже идёт. До 1 марта можно продавать её без специальных кодов. Но на языке закона она уже «подлежит маркировке».

С 1 января действует новая редакция Налогового кодекса. И она запрещает в этом случае работать на ЕНВД и патенте.

1. Нужно подать заявление о снятии с учёта. Поможет наша статья, я сослался на неё выше https://e-kontur.ru/enquiry/274/kak-snyatsya-s-envd

2. Да, это спортивная обувь

Если маркируете обувь, нарушение найдут автоматически. Если не маркируете — появятся другие риски. Конкурент пожалуется — и Роспотребнадзор конфискует товары. Налоговая узнает — и рано или поздно отреагирует.

Каждый сам выбирает, рисковать или нет. Наше дело — предупредить, чтобы вы понимали, в чём именно опасность, и решали осознанно. Про маркировку подробно написали в другой статье: https://e-kontur.ru/blog/15754/markirovka-tovarov

Минфин выпустил письмо от 13.11.2019 № 03-11-11/87500, в котором рассмотрел вопрос о торговле товарами, подлежащими обязательной маркировке. Речь идет о лекарствах, обуви и меховых изделиях.

Дело в том, что Федеральный закон №325-ФЗ от 29.09.2019 внес поправки в главу 26.3 НК. С 01.01.2020 реализация вышеназванных товаров для целей главы 26.3 НК не относится к розничной торговле.

Согласно нормам НК, продажа таких товаров лишает права на ЕНВД.

Между тем Минфин сообщает, что налогоплательщики в отношении реализации товаров, подлежащих обязательной маркировке вправе применять УСН, а в отношении реализации товаров, не подлежащих обязательной маркировке - ЕНВД.

То есть, по мнению Минфина, продавая вышеназванные товары, можно совмещать ЕНВД и УСН и продажа маркированных товаров в принципе не лишает права на ЕНВД. Просто эта конкретная продажа пары обуви будет облагаться в рамках другого режима.

Добавим, что пункт 2.3 статьи 326.26 НК гласит:

Если при осуществлении розничной торговли налогоплательщиком была осуществлена реализация товаров, не относящаяся к розничной торговле (а это как раз продажа обуви, лекарств и меха), то он считается утратившим право на применение ЕНВД и перешедшим на общий режим налогообложения с начала налогового периода, в котором были допущена такая реализация.

Как видим, Минфин по-своему трактует новые нормы НК.

Первым делом стоит оговориться, кому может быть полезен этот текст. В первую очередь это предприниматели, которые работают на ЕНВД и не представляют, как им жить дальше после того, как этот замечательный спецрежим отменят. Бухгалтер, наверное, тут ничего нового не узнает.

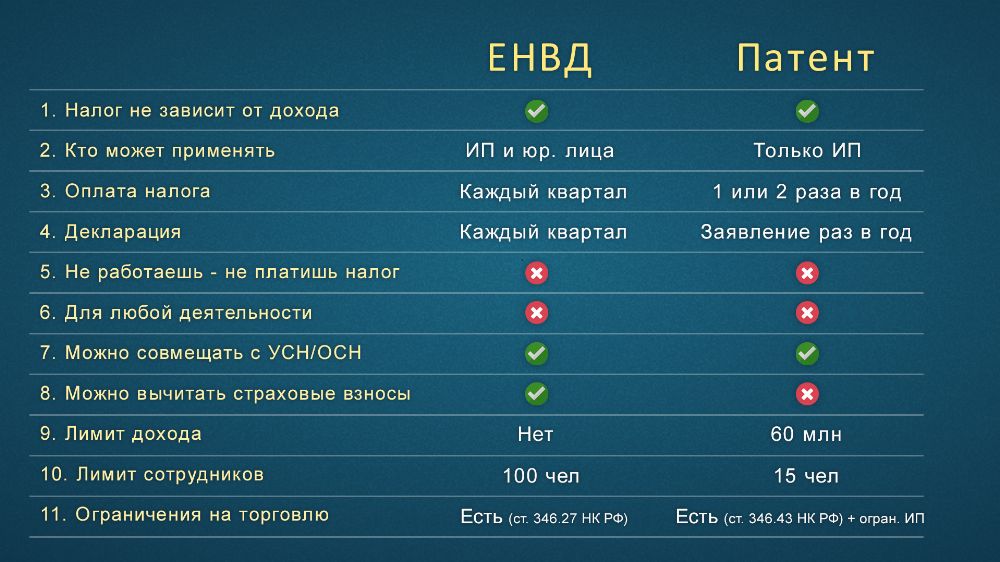

Для начала определимся с основными особенностями ЕНВД, по которым мы будем сравнивать этот спецрежим с остальными:

1. Налог не зависит от фактического дохода. На ЕНВД вы платите фиксированный налог, который не зависит от заработанных денег, а считается от определённых показателей. У нас есть на эту тему отдельное видео.

2. ЕНВД могут применять как предприниматели, так и юридические лица.

3. Налог платится каждый квартал.

4. Каждый квартал сдаётся декларация.

5. Налог нужно платить даже если не ведёшь деятельность. Эта особенность, которая вытекает из первого пункта. Т.к. сумма налога считается не от полученного дохода, а от характеристик бизнеса, то отсутствие дохода — не повод не платить налог.

6. Применяется к определенной деятельности. На ЕНВД переводится только определённая деятельность. Об этом у нас тоже есть отдельное видео.

7. Можно совмещать с УСН. Т.к. действие ЕНВД распространяется не на всю деятельность, то с дохода, который под ЕНВД не попадает, налог считается по выбранной при регистрации системе налогообложения. Например, УСН.

8. Из налога можно вычитать страховые взносы. Самая приятная особенность ЕНВД. Налог можно уменьшить на сумму уплаченных страховых взносов. ИП без сотрудников могут уменьшить налог до нуля, Фирмы и ИП с сотрудниками не больше, чем в половину.

9. Нет лимита дохода. Работая на ЕНВД можно зарабатывать сколько угодно.

10. Лимит сотрудников — 100 человек. Среднесписочная численность сотрудников не должна превышать 100 человек

11. Ограничения по торговле. На ЕНВД можно торговать не любым товаром. Ниже будет список того, что под запретом. Обратите внимание, из маркируемых товаров на ЕНВД нельзя продавать только обувь, лекарства, одежду из меха и прочие аналогичные меховые изделия.

Патент

Итак. Первый претендент на замену ЕНВД — это патент. Мы решили начать именно с него, т.к. он максимально похож на ЕНВД, и нам кажется, при определённых условиях большинство плательщиков ЕНВД перейдут именно на патент. Самое основное, что нужно знать про патент — он действует аналогично ЕНВД, т.е. при расчёте налога реальный доход роли не играет.

Пара слов о различиях ЕНВД и патента. Патент можно применять только индивидуальным предпринимателям. На патенте не нужно сдавать никаких деклараций, только раз в год покупать новый патент. И самое неприятное — из стоимости патента нельзя вычитать страховые взносы. Но есть вероятность, что к концу 2020 года это исправят, мы недавно выпускали небольшой ролик на эту тему. Ниже приведена таблица с более подробным сравнением ЕНВД и патента.

УСН (доходы)

Теперь давайте взглянем на УСН (доходы). На этой системе налогообложения налог платится от фактически полученного дохода без учёта расходов. Стандартная ставка 6%, но регионы могут назначать её ниже (актуальную ставку для вашего региона можно узнать в своей налоговой инспекции или по телефону горячей линии ФНС — 8 (800) 222-22-22). Декларация по УСН сдаётся раз в год, а налог платится каждый квартал. Из налога УСН можно вычитать страховые взносы аналогично ЕНВД, т.е. ИП без сотрудников могут уменьшить свой УСН даже до нуля. Давайте просчитаем, сколько нужно зарабатывать предпринимателю без сотрудников, чтобы его налог был больше нуля.

В 2020 году фиксированные страховые взносы ИП будут в сумме 40 874 рубля. Т.е. предприниматель без сотрудников может уменьшить УСН 6% на 40 874 рубля. Вспомним школьную программу и решим простенькое уравнение:

Получается, что если ваш годовой доход 680 тысяч рублей, то УСН вы не платите вовсе. Это примерно 56,5 тысяч в месяц. Ниже таблица с более подробным сравнением.

УСН (доходы минус расходы)

Поговорим о втором виде упрощёнки — УСН (доходы минус расходы). На этой системе налог считается от разницы между полученным доходом и совершёнными расходами. Стандартная ставка 15%, но в регионах может быть ниже. Формула расчёта предельно проста:

Важный момент. Чтобы принять к учёту какие-то расходы, они должны быть подтверждены документами. Находясь на этой системе налогообложения, вы должны по всем своим покупкам иметь «закрывающие» документы (товарные накладные, акты).

Из налога нельзя вычитать страховые взносы, но зато их можно принять к затратам и немного, но уменьшить итоговый УСН. Ещё на этой системе предусмотрен минимум налога — 1% от дохода. Т.е. если ваши расходы превысили доходы, то как минимум 1% от дохода в качестве УСН заплатить придётся.

Неприятная новость для индивидуальных предпринимателей. На УСН (доходы минус расходы) однопроцентный взнос в ПФР от дохода свыше 300 тысяч считается от дохода без учёта расходов. Если разобраться, то это, конечно, глупость. Один процент должен считаться от разницы между доходом и расходом. Более того, в этом вопросе даже суды встают на сторону предпринимателей, но законодательство пока в норму не приведено. Мы делали ролик на эту тему.

Более подробное сравнение ЕНВД и УСН (д-р) смотрите в таблице ниже.

Налог на профессиональный доход (НПД)

И последний претендент на замену ЕНВД — Налог на профессиональный доход. Мы все привыкли называть его налог для самозанятых. Первое что стоит сказать про НПД — это не система налогообложения. Это скорее форма ведения деятельности. Стать самозанятым может только человек, фирму перевести на уплату НПД невозможно. Более того, человек не может платить налоги одновременно как ИП и как самозанятый.

У самозанятых есть много ограничений. Во-первых, плательщик НПД не может зарабатывать более 2,4 миллионов рублей в год. Это 200 тысяч в месяц. Кроме того, работая в качестве смозанятого, для вас под запретом окажется широкий список деятельностей. Если свести все ограничения к одному предложению, то можно сказать, что самозанятым разрешено оказывать услуги и продавать товар собственного производства. Ниже полный перечень ограничений на деятельность.

Налог считается от фактически полученного дохода без учёта расходов (аналогично УСН 6%). Ставка налога при работе с юридическими лицами 6%, а при работе с физическими — 4%. Самозанятые не сдают никаких деклараций, а только регистрируют все свои продажи в специальном мобильном приложении. Сумму налога каждый месяц рассчитывает ФНС и предлагает заплатить через это же приложение. Таблица с более подробным сравнением ниже.

Что же выбрать?

Самое мудрое, что можно посоветовать по этому вопросу — просчитать все варианты и сравнить. Первым делом мы предлагаем узнать можно ли вашу деятельность перевести на патент и сколько он будет стоить. Не забывайте, что с 2021 года, возможно, разрешат из стоимости патента вычитать страховые взносы предпринимателям без сотрудников. Принимая решение, имейте это в виду, но особо не рассчитывайте.

Затем просчитайте оба варианта УСН. Не забудьте, что при УСН 15% затраты должны быть подтверждены документами. Если вы платите, например, за аренду помещения «в чёрную», то с помощью этих расходов уменьшить свой налог не получится.

И наконец, посмотрите, а нельзя ли вашу деятельность вести в качестве самозанятого. На сегодняшний день самозанятые введены на территории только четырёх регионов (Москва, Московская область, Калужская область и Татарстан), но с 1 января 2020 года эксперимент существенно расширяется. Список новых регионов ниже.

Чтобы более наглядно сравнить все четыре варианта замены ЕНВД приводим сводную таблицу.

Общие советы

Для некоторых видов деятельности есть, можно сказать, типичные системы налогообложения, поговорим немного о них. Самый простой пример — торговля. Если вы занимаетесь торговлей и закупаете весь товар официально, то с большой долей вероятности вам подойдёт УСН (доходы минус расходы). То же самое с услугами общественного питания. Если у вас имеется серьёзная затратная часть, то нужно смотреть как раз в сторону УСН 15%.

Если же вы не несёте никаких затрат кроме своего времени и сил, то ваш выбор — УСН (доходы). Это в первую очередь те, кто оказывает бытовые услуги населению, сдают в аренду помещения, оказывают транспортные услуги. А если вы в основном работаете с физическими лицами, то можно подумать о том, чтобы стать самозанятым, это сэкономит 2% от дохода (ставка для работы с физлицами 4%, а не 6%). Но этот вариант стоит рассматривать, только если вы попадаете в ограничения, связанные с работой в качестве самозанятого.

Мы тут ничего не сказали про патент, т.к. патент нужно рассматривать как возможную замену ЕНВД в любом случае. Не важно чем вы занимаетесь, первым делом посмотрите, сколько для вас будет стоить патент.

Надеемся, вы почерпнули что-то полезное из нашей статьи. Если у вас остались какие-то вопросы, то задавайте их в комментариях, мы постараемся помочь советом. И мы будем очень рады, если вы подпишетесь на наш блог. Спасибо за внимание и хорошего вам дня!

Читайте также: