Енвд и ккт в 2018 году

Опубликовано: 29.04.2024

Вычет для ИП на покупку онлайн-кассы

С 2018 года индивидуальные предприниматели на вмененке (ЕНВД) или патенте (ПСН) вправе уменьшить свой налог на расходы по приобретению онлайн-касс (ККТ). Данная норма содержится в статье 1 Федерального закона № 349-ФЗ от 27.11.2017.

Уменьшать налог можно на общую сумму расходов, но не более чем на 18000 рублей за каждый экземпляр кассового аппарата. Воспользоваться льготой предприниматели могут при расчете налога за 2018-2019 года. Данная льгота позволит хотя бы частично компенсировать издержки бизнеса на обязательное приобретение/модернизацию ККТ для подготовки к 54-ФЗ.

Размер компенсации за ККТ

Вычет имеет максимальное ограничение — не более, чем 18 000 руб. за каждую единицу ККТ, поставленную на учет в ФНС своевременно. Если техника обошлась дороже, разницу не возместят. При покупке нескольких ККТ предприниматель получит компенсацию за каждую ККТ по отдельности, а не в совокупности, в пределах этого лимита (см. Письмо ФНС № СД-3-3/1122@ от 21.02.2018).

Расчет вычета при покупке нескольких онлайн-касс:

ИП для своих торговых точек приобрел и зарегистрировал 4 онлайн-кассы: 15000 руб. (2 шт.), 18500 руб. (1 шт.) и 28000 руб. (1 шт.).

Сумму налога ИП может уменьшить соответственно на 15000 руб., 15000 руб., 18000 руб. и 18000 руб. Общая сумма вычета составит 66000 руб.

Какие расходы по ККТ можно включить в вычет?

- затраты на приобретение кассового аппарата, фискального накопителя и программного обеспечения для ККТ;

- затраты на заключение договора с ОФД;

- затраты на выполнение сопутствующих работ, оказание услуг по настройке ККТ, заключение договора с Центром технического обслуживания;

- затраты на модернизацию кассы (приведение ККТ в соответствие требованиям закона № 54-ФЗ от 22.05.2003, в ред. от 03.07.2016).

Общие условия применения вычета по ККМ

Для применения налогового вычета необходимо, чтобы выполнялись все перечисленные условия:

- модель и марка приобретенной онлайн-ККТ включена в официальный реестр ФНС;

- ККТ была зарегистрирована в налоговой инспекции в течение определенного периода;

- ККТ использовалась в деятельности на ЕНВД или ПСН;

- все затраты на покупку ККМ подтверждены правильно составленными документами;

- расходы на покупку ККТ не были учтены ранее при расчете иных налогов.

Комплект документов для вычета

Для того, чтобы подтвердить правомерность вычета на покупку ККТ, индивидуальные предприниматели должны подготовить:

- договоры, подтверждающие покупку ККТ, фискального накопителя, программного обеспечения, и (или) оказание соответствующих услуг;

- документы, подтверждающие оплату договоров;

- паспорт ККТ;

- сертификат о регистрации ККТ в налоговой инспекции.

Уменьшение налога ЕНВД на расходы по приобретению ККМ

Условия применения вычета при ЕНВД зависят от того, когда ИП должен перейти на применение ККТ. Сроки перехода на онлайн-кассы для ИП на ЕНВД зависят от применяемого вида деятельности:

Если ИП на ЕНВД обязан перейти на применение онлайн-касс с 1 июля 2018 года, то для заявления вычета (абз. 2, 5 п. 2.2 ст. 346.32 НК РФ):

- онлайн-касса должна быть зарегистрирована в налоговой инспекции с 01.02.2017 по 01.07.2018;

- налог можно уменьшить только за 2018 год (но не ранее периода регистрации ККТ).

Если ИП на ЕНВД должен перейти на применение онлайн-касс с 1 июля 2019 года, то для заявления вычета (абз. 1, 4 п. 2.2 ст. 346.32 НК РФ):

- онлайн-касса должна быть зарегистрирована в налоговой инспекции с 01.02.2017 по 01.07.2019;

- налог можно уменьшить за периоды 2018 и 2019 годов.

Сумма ЕНВД, подлежащая уплате по итогам налогового периода, может быть уменьшена на сумму вычета, которую ИП заявляет в декларации по ЕНВД. Декларация по ЕНВД по форме, утвержденной приказом ФНС России от 04.07.2014 № ММВ-7-3/353@, не содержит механизма уменьшения налога, подлежащего уплате на расходы по приобретению ККТ. Поэтому вместе с декларацией ФНС России рекомендует представлять в налоговую инспекцию пояснительную записку. Сведения необходимо указывать по каждому экземпляру ККТ отдельно (письмо ФНС России № СД-4-3/3375@ от 20.02.2018).

Однако проектом новой формы декларации предусмотрен специальный раздел. В нем необходимо указать следующие сведения о каждом экземпляре ККТ, расходы на приобретение которого уменьшают сумму налога к уплате: наименование и заводской номер модели ККТ; дату регистрации в налоговом органе и регистрационный номер ККТ; сумму понесенных расходов.

Если сумма налога по итогам налогового периода окажется меньше, чем сумма понесенных затрат, то остаток вычета переносится на последующие налоговые периоды до полного его исчерпания.

Уменьшение стоимости патента при ПСН на расходы по ККМ

Предприниматели на патенте также вправе воспользоваться налоговым вычетом, условия применения которого зависят от сроков перехода на онлайн-кассы:

Если ИП на ПСН должен перейти на онлайн-кассы с 1 июля 2018 года, то для заявления вычета (абз. 2, 5 п. 1.1 ст. 346.51 НК РФ):

- онлайн-касса должна быть зарегистрирована в налоговой инспекции с 01.02.2017 по 01.07.2018;

- налог можно уменьшить за периоды, которые начинаются в 2018 году и заканчиваются после регистрации ККТ.

Если ИП на ПСН должен перейти на применение онлайн-касс с 1 июля 2019 года, то для заявления вычета (абз. 1, 4 п. 1.1 ст. 346.51 НК РФ):

- онлайн-касса должна быть зарегистрирована в налоговой инспекции с 01.02.2017 по 01.07.2019;

- налог можно уменьшить за периоды, которые начинаются в 2018 и 2019 годов и завершаются после регистрации ККТ.

На расходы по приобретению ККТ индивидуальный предприниматель может уменьшить любой из платежей по патенту. Если патент полностью оплачен, а срок его действия еще не истек, то расходы на приобретение ККТ получают статус переплаты. Эти суммы можно зачесть или возвратить в порядке, установленном ст. 78 НК РФ (абз. 9 п. 1.1 ст. 346.51 НК РФ).

Если предприниматель получил в указанных налоговых периодах несколько патентов и при исчислении налога по одному из них расходы на приобретение ККТ превысили сумму налога, то оставшуюся часть расходов можно учесть в уменьшение налога по другому патенту (абз. 6 п. 1.1 ст. 346.51 НК РФ).

Ответы на часто задаваемые вопросы по вычету за ККТ:

- ИП сначала купил и зарегистрировал ККТ, а потом уже перешел на ЕНВД. Техника используется только в деятельности, облагаемой ЕНВД. Вправе ли он получить вычет?

Среди условий получения вычета, указанных в статьях 346.32 и 346.51 нет условия приобретения ККТ в период применения ЕНВД или ПСН. Есть только условие применения техники в деятельности, облагаемой ЕНВД. Поэтому получить вычет можно. Тоже самое касается и вычета из стоимости патента при применении ПСН.

- Можно ли получить вычет за «арендованную» онлайн-ККТ, за которую официально платится ежемесячная плата?

Нет, получить вычет можно только на купленную технику, арендованная техника в Налоговом кодексе не упомянута.

- У меня ООО на ЕНВД и ИП на «упрощенке». Начинаю деятельность в 2018 году и приобретаю онлайн-кассу. Могу ли претендовать на вычет по ККТ?

Нет, организации и индивидуальные предприниматели на УСН, ОСНО, ЕСХН, а также компании на вмененке (ЕНВД) права на вычет по онлайн-ККТ лишены.

- ИП, применявший ЕНВД, купил и зарегистрировал ККТ в марте 2017 года, но в сентябре 2017 года прекратил деятельность, подав заявление об исключении из ЕГРИП. В 2018 году он собирается регистрироваться снова и опять применять ЕНВД. Сможет ли он получить вычет на купленную ранее технику?

Да, ИП сможет воспользоваться правом и уменьшить сумму ЕНВД на сумму расходов по приобретению такой ККТ после повторной ее регистрации в налоговых органах.

- ИП применял в 2018 году ПСН, а в 2019 году решил применять ЕНВД. Вычет из стоимости патента по ККТ уже получен. Можно получить вычет еще раз, но уже из ЕНВД?

Нет, нельзя. Вычет на один экземпляр ККТ дается один раз.

- Я предприниматель, оказывающий услуги и осуществляющий розничную торговлю, совмещаю режимы УСН (Доходы) + ЕНВД. Претендую ли на вычет, нет ли ограничений в моей ситуации?

При совмещении режима ЕНВД или ПСН с упрощенной системой налогообложения УСН можно получить налоговый вычет на онлайн-кассы, используемые только в деятельности на вмененке, либо на патенте.

- ИП забыл заявить вычет в декларации 2018 года для уменьшения суммы налога ЕНВД. Можно ли его получить?

В случае если налогоплательщик ЕНВД не уменьшил сумму единого налога, и уплатил ее полностью, то он вправе подать уточненную налоговую декларацию по ЕНВД. Переплату по ЕНВД, образовавшуюся в результате подачи уточненной декларации, налогоплательщик вправе зачесть в счет предстоящих платежей либо возвратить в порядке, установленном ст.78 НК РФ.

- Как учесть расходы, если ИП приобретал несколько патентов, исумма налога по патенту меньше вычета по ККТ?

Если налогоплательщик получил несколько патентов и расходы по приобретению ККТ превысили стоимость одного из патентов, то ИП вправе уменьшить сумму налога, исчисленную по другому (другим) патенту, на сумму такого превышения (см. п. 1.1 ст. 46.51 НК РФ). Также нужно, чтобы для данных патентов применение онлайн-касс было обязательным.

- ИП на «вмененке» содержит небольшое кафе, есть сотрудники. Вправе ли он претендовать на вычет по ККТ в 2019 году?

ИП на ЕНВД в сфере общепита выгоднее всего будет как можно скорее приобрести ККТ и сразу поставить ее на учет. При наличии сотрудников регистрацию ККТ нужно осуществить до 1 июля 2018 года. Тогда ИП гарантированно получит налоговый вычет при покупке онлайн-ККТ в 2018 году. В 2019 году ИП может претендовать на возмещение расходов, только если у него нет наемных сотрудников: если по трудовому договору в кафе занят хотя бы один нанятый человек, вернуть расходы на онлайн-кассу уже не получится.

- Получит ли вычет ИП, который ведет деятельность в местности, удаленной от сетей связи? Касса не подключена к ОФД.

Да, вычет также можно получить. Онлайн-касса должна быть в реестре и иметь техническую возможность подключиться к оператору. Оформлять договор с ОФД необязательно.

Сейчас весь бизнес стремится перейти на новую систему, но насколько нужна онлайн ККТ для ИП на ЕНВД (единый налог на вмененный доход)? Предприниматели, которые еще не установили кассовые аппараты, интересуются этим вопросом и пытаются разобраться, не придется ли им скоро переходить на другое оборудование. Для отдельных категорий пока еще действует отсрочка до 1.07.2021 года, но не для всех. Но оказывается, можно получить штраф за нарушение закона, если неправильно его расценить. Давайте вместе изучим этот вопрос, подробно разберем все нюансы — нужен ли переход на новое оборудование, кому именно, как осуществить процесс.

Что такое онлайн-касса для всех групп предпринимателей с работой на ЕНВД

В 54 ФЗ прописано, что практически всем ИП придется переходить на новый режим. Для каждой сферы законодательно приняли свои сроки, чтобы избежать таким образом загрузки программ и бюджетных организаций. Но существуют и те, кого это не коснется.

В планах государства – создать систему, которая поможет контролировать оборот всего рынка и отслеживать его. Для этого вводят обязательную маркировку разных групп товаров, постепенно она охватит все продукты, представленные в продаже.

Онлайн-касса — это своеобразный инструмент для поддержания взаимодействия между ФНС и бизнесом. Ждать его отмены не приходится, поэтому рекомендуем не затягивать с переходом.

Эта техника должна:

- уметь передавать информацию об операциях с помощью специальных операторов в налоговую;

- обладать фискальным накопителем, он будет проводить регистрацию каждой продажи или возврата, а также сохранять данные, чтобы в случае потери связи удержать ее и переслать при ее восстановлении;

- иметь навык печатать документы, в котором будут указаны все необходимые реквизиты, с учетом нового закона;

- при необходимости высылать электронную версию бумаг по e-mail клиенту.

Чтобы это было доступно – потребуется также заключить договор с одним из официальных операторов фискальных данных.

Нужна ли онлайн-касса организации на ЕНВД

Основное условие, которое требуется выполнить, чтобы трудиться до лета 2021 года без этого обновления – не нанимать персонал. Даже один сотрудник становится причиной, чтобы отсрочка закончилась.

Временно без интернет-ККТ могут работать ИП, которые предлагают населению/компаниям:

- товары собственного производства;

- услуги;

- работы.

Всем остальным подобного разрешения не предоставляется, а значит, они должны уже приобретать необходимое оборудование и проводить его регистрацию.

Когда онлайн-устройства на ЕНВД обязательны

В общем случае все, кто находятся на этом режиме, обязаны были начать применять новую систему еще с 1 июля 2018 года. Но затем были внесены изменения в ФЗ, благодаря которым для части плательщиков отодвинули старт функционирования с обновленными правилами, по принятому ФЗ это передвинули на конец июня 2019 года, то есть дали им еще 12 месяцев, чтобы они могли подготовиться.

Поэтому образовалось 2 срока, в которые стало необходимым использование техники:

- 01.07.2018 года – обязательное использование ККМ при ЕНВД для всех предприятий общепита, розницы, реализации через автоматы и ИП, у которых есть наемные работники;

- 01.07.2019 года – переходят все остальные юридические лица и прочие участники единого налога на вмененный доход, которые работают в одиночку.

Если юрлицо нанимает людей, то в течение календарного месяца с момента оформления с ними договора он должен зарегистрировать ККТ.

Отмена касс

В связи с новыми поправками в законе №54 некоторые группы предпринимателей получили возможность не менять ничего до лета 2021 года. Без контрольно-кассовой техники могут пока обойтись те, кто:

- производит услуги или выполняет работы самостоятельно (в том числе транспортные);

- создает и продает собственную продукцию без помощи других наемных лиц.

Но здесь есть нюансы. Например, если предприятие занимается производством и реализацией окон, но фурнитуру закупает готовой, то ему не предоставляется такая возможность.

Также он недействительным будет послабление, если одновременно с изготовленными товарами он будет предлагать изделия от оптовика.

С момента, когда ООО или ИП поменяло правила ведения собственной деятельности, у него есть 30 дней, чтобы все купить и зарегистрировать.

Еще получили послабления и льготы такие субъекты хозяйствования:

- учреждения, которые относятся к образовательным и предоставляют платные услуги;

- ТСЖ и ЖСК;

- спортивные заведения;

- центры, созданные для творчества и проведения досуга.

Не пользоваться нововведением пока можно предприятиям на патенте и тем, кто принимает деньги исключительно по безналу и не контактирует с клиентами. Важно, чтобы при этом они действовали в рамках своей деятельности. Но стоит помнить, что если посетитель оплачивает покупку банковской картой в салоне, который работает на ПСН, то это не относится к электронным средствам платежа и требует установки онлайн-ККТ.

Как осуществить переход на онлайн-кассы для магазина на ЕНВД

Весь процесс занимает всего несколько простых действий, но они растянуты во времени:

- покупка аппарата;

- регистрация в ФНС, написание соответствующего заявления;

- настройка и подготовка.

Когда можно начать применять и как

Советуем переводить себя заранее. Не желательно обращаться в последний день, иначе слишком высока вероятность, что в итоге вы окажетесь в длинной очереди и опоздаете.

В первую очередь рекомендуем заранее определиться, какая модель подходит больше и какой функционал требуется для эффективной работы предприятия. Имейте в виду, что выбрать в таком большом количестве разновидностей не так просто.

Затем уйдет какое-то время на регистрацию кассы. Сколько конкретно – скажут, когда обратитесь в организацию. После этого потребуется настройка и обновление всех компонентов программного обеспечения. Поэтому мы советуем начинать все процедуры по применению кассовых аппаратов при ЕНВД не позднее, чем за месяц, то есть до начала июня.

Помните, что за опоздание проверяющие органы могут оштрафовать.

Если вам сложно определиться с тем, что больше удобно или вы не хотите тратить на это время – обратитесь в «Клеверенс». Мы реализуем лучшую продукцию и поможем выбрать тот софт, который будет максимально справляться с вашими задачами. Сотрудники учтут все цели бизнеса, определят те модели, которые покажут лучшее соотношение цены и качества. Мы поможем настроить и обновить ПО, сделаем так, чтобы работать на новых программах было комфортно.

Можно ли применять досрочно

У многих есть возможность воспользоваться отсрочкой. Но если предприниматель морально уже готов начать иначе трудиться или только открывается, то он может сразу пользоваться кассовой техникой.

Онлайн-кассы для разных категорий ИП на ЕНВД и отсрочка

Как мы уже говорили выше – есть возможность немного позже перейти на новые ресурсы. Но стоит повторно отметить, что не рекомендуется оттягивать закупку до последнего месяца.

Во-первых – все откладывавшие начнут приобретать нужные им аппараты, и их может не оказаться в наличии.

Во-вторых – образуется очередь, которая затянется. А за несвоевременный переход каждый ИП получит штраф. При этом заранее переходить никто не запрещает.

В-третьих – потребуется регистрация и настройка, а свободных мастеров будет крайне мало, цены на обновление вырастут. Сейчас в случае, если не хватает финансов, можно приобрести продукт «Клеверенс» - Магазин 15 или Курьер, благодаря которому можно полностью вести мобильную торговлю по требованиям закона 54-ФЗ с помощью смартфона, планшета или терминала сбора данных. В программе реализована поддержка мобильных ККМ АТОЛ и поддержка терминалов от Pay-ME, пинпадов Ingenico и INPAS. Это решение отлично подойдет компаниям, которые организуют свою работу с помощью доставки. На данный момент это как нельзя более актуально.

Хотите внедрить «Магазин 15»?

Получите всю необходимую информацию у специалиста.

Также с 2020 года расширили количество регионов, в которых успешно функционируют самозанятые. Если человек относится к этой категории работающего населения, то он не покупает себе ККТ и выписывает чеки прямо в приложении.

Применение онлайн-касс по новому закону для ИП на ЕНВД в рознице

На часть сфер сейчас распространяется мораторий на штрафные санкции до июля 2020 года, так как некоторые из них оказались не готовы к столь глобальным переменам. То есть нарушения будут фиксировать, но пока применять санкции никто не будет. Например, это коснется кондукторов и водителей автобусов, которые выдают билеты.

Стоит помнить, что не для всех организаций будут действительны принятые правила. Давайте разберемся, кто может пока не спешить с переходом, а кому вообще пока не понадобятся обновления.

Кто из работающих на ЕНВД вправе не задействовать кассы

Есть несколько категорий предприятий, которым разрешается обходиться без ККТ:

- торговля на неподготовленных рынках, вне палаток, на стихийных ярмарках;

- напитки из цистерн – пиво или квас, молоко, вода;

- продажи через механические автоматы (жевательные резинки, бахилы, конфеты и др.);

- изготовление кожгалантереи и ключей;

- предложение населению ценных бумаг;

- распилка дров, вспашка огородов;

- продажа с рук газеты, печатные издания, билеты;

- занимающиеся ремонтом обуви, мелкой электроники или бытовой техники;

- граждане, которые сдают свое жилье в аренду.

Под этот перечень также попадают специалисты, которые работают нянями, сиделками, горничными, носильщиками или заняты в подобных профессиях. Но с 2020 года они могут оформиться, как самозанятые. Торгующие выдают товарные чеки, оказывающие услуги – БСО.

Также на данный момент освобождены от этого все предприниматели, которые официально находятся в слишком отдаленных районах. Там не должно быть стабильного интернета либо это вообще труднодоступное место. Список подобных территорий утвердило министерство связи.

Достоинства и недостатки от монтажа и внедрения онлайн-касс в этих случаях

Стоит помнить, что переход на новую систему это не только стрессовые и непонятные ситуации. Это несет за собой также ряд положительных сторон, о которых многие не догадываются. Давайте поговорим об этом подробнее.

- станет меньше проверок от ФНС, так как ККТ постоянно передает им сведения;

- регистрация намного проще – даже не придется посещать налоговую, можно все провести через интернет;

- нет необходимости обслуживаться в ЦТО, есть возможность отказаться от этого и экономить;

- с помощью умной кассы можно собирать разнообразную статистику, упрощать взаимодействие с определенными типами документов, автоматизировать часть операций;

- часть моделей, которые могут функционировать в облаке, допускают работать в личном кабинете удаленно, также можно следить за продажами, закупками и средним чеком.

Но есть и пара минусов. В основном это расходы на приобретение нового оборудования и необходимость замены ФН примерно раз в 5 лет. Если вы ищете варианты, которые помогут сэкономить, то обращайтесь в «Клеверенс». Наш софт справится с подобными задачами, его цена при этом находится на разумном уровне.

Штрафы за несоблюдение требований

Вот несколько санкций за нарушения:

- если не будет кассы, то выписывают вплоть до полной выручки;

- если при повторной проверке все еще нет ККТ, а доход составляет более 1 миллиона рублей, то могут заставить прекратить деятельность организации на срок до 3 месяцев;

- для тех, кто не представит бумаги на ККТ, придется заплатить 5000 рублей;

- для техники, которая не соответствует ФЗ 54, накладывается санкция в размере 5 000 рублей, для первого раза выносится предупреждение;

- за каждый невыданный чек – 10 000 рублей.

Компенсация за покупку кассового аппарата для ИП на ЕНВД

После того как ООО или предприниматель купил необходимое оборудование, он получает право запросить налоговый вычет. Это возможно, если перейти на новый режим своевременно и подать документы в ФНС. Для тех, кто опоздает, подобный бонус станет недоступным, а штраф заплатить придется.

Для получения суммы вам потребуется написать соответствующее заявление и показать чек, по которому вы покупали аппараты и оформляли сопутствующие услуги. Можно получить до 18 000 рублей за каждую купленную технику.

Перед тем как приняться пользоваться купленным прибором, его необходимо зафиксировать в ФНС.

Сделать это допускается любым из этих способов:

- лично обратиться в налоговую;

- пройти все этапы электронно на сайте;

- сделать это через сервисный центр.

Любой вариант, кроме обращения в ФНС, требует наличия электронной подписи. Самостоятельно проводить процедуры не рекомендуется, так как есть риск поломать его, особенно фискальный накопитель. Поэтому мы советуем воспользоваться услугами специалистов.

При взаимодействии с ними ставить и регистрировать будет несложно. Они помогут в подключении ОФД, настройке ЛК и других операциях.

Хотите внедрить «Склад 15»?

Получите всю необходимую информацию у специалиста.

Как выбрать среди многообразия касс

Теперь приступаем к самому интересному вопросу – какую из моделей лучше взять. Советуем обратить внимание на несколько параметров:

- Автономность. Если работа вашего ИП связана с разъездами или доставкой, то критично подобрать подходящий аппарат. Он должен обеспечивать курьера ККТ с аккумулятором на какой-то промежуток времени.

- Размер дисплея, наличие и количество кнопок. Простой внешне подойдет для малого ассортимента, а экран с большой сенсорной диагональю больше для крупных магазинов, ресторанов и других заведений.

- Скорость печати. Важный фактор, если часто образуются очереди. Чем быстрее будет печататься документ, тем меньше будет скапливаться в помещении людей. Наличие автоотреза тоже положительно сказывается на качестве обслуживания посетителей.

- Ширина чековой ленты. Если в ассортименте большинство названий длинные, то стоит подобрать такой принтер, в котором больше будет влезать в одну строчку.

- Подключение к интернету. Можно выбирать среди тех, которые работают через сим-карту, кабель или wi-fi. Если связь плохо функционирует в помещении, лучше использовать симку.

- Размеры. Здесь стоит учесть место, на котором после покупки будет располагаться аппарат. Некоторые довольно громоздкие. Для курьерской доставки советуем подыскать более компактный вариант.

Среди популярных моделей:

- Атол Sigma 7. Чек в 57 мм. Дисплей сенсорный, занимает 7 дюймов. Можно использовать для товаров с маркировкой и ЕГАИС.

- Эвотор 7.2. Справочники, облачная база, интеграции с разными товароучетными системами.

- Атол Sigma 10. Экран 10 дюйм. Печатает со скоростью 100 мм/сек. Есть автоотрез. Поддерживает все возможные способы подключения к интернету.

Мы рассмотрели, как выбрать онлайн-кассу для плательщиков ЕНВД в розничной торговле, учли нюансы и привели перечень тех, кто пока имеет право ничего не менять в своей работе. Напоминаем, что санкций не предусмотрено, если заранее подготовиться, а за опоздание могут начислить серьезные штрафы вплоть до ограничения деятельности сроком на 3 месяца. Советуем начать перестраиваться минимум за 30 дней, чтобы успеть выполнить все операции и соответствовать законодательству уже сейчас.

Что делать, если ошибочно воспользовались отсрочкой и не применяли кассу или как-то иначе нарушили установленный законом порядок применения ККТ? Когда можно избежать штрафов за такие правонарушения? Что нужно для этого сделать и какими нормативными документами руководствоваться?

У ФНС есть беспрепятственный, в том числе дистанционный, доступ ко всем фискальным данным (ФД), содержащимся в базе операторов ФД, а также к другой официальной информации о компаниях и ИП. Это значит, что на основании имеющихся сведений налоговый орган может провести не только контрольную закупку, но и удаленную проверку соблюдения порядка применения ККТ.

Кроме того, сотрудники ФНС не обязаны предупреждать о дате начала кассовой проверки, также не предусмотрено ограничений и по частоте проведения таких проверок. Данные нормы не предусмотрены действующим законодательством. В частности на надзор за соблюдением порядка применения ККТ не распространяются нормы Федерального закона от 26.12.2008 № 294-ФЗ о защите прав юрлиц и ИП при осуществлении госконтроля.

Если вы ошибочно не зарегистрировали кассу в установленный срок либо как-то иначе нарушили порядок применения ККТ (например данные с вашей онлайн-кассы поступали непостоянно), в ваших интересах устранить все нарушения в кратчайшие сроки.Илья Антоненко

Илья Антоненко, аттестованный аудитор.

Кто обязан применять ККТ после 01.07.2018

Значительная часть компаний и ИП, которые изначально получили отсрочку, должны применять ККТ с 01.07.2018. Это касается в том числе и тех, кто получает оплату от физлиц в безналичном порядке без использования платежных карт, от иностранных физлиц за товары (работы, услуги), а также от сотрудников своей компании (п. 9 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ). При этом применять ККТ необходимо и тогда, когда покупатель не предоставил данные о номере мобильного телефона или адресе электронной почты, то есть у компании или ИП нет никакой возможности выполнить требование закона о предоставлении чека покупателю в электронном виде.

На данный момент непонятно, в какой именно момент необходимо применять ККТ при получении безналичной оплаты. Позиция контролирующих органов по этому вопросу неоднозначна. Пользователь обязан применять ККТ с момента подтверждения исполнения распоряжения о переводе денежных средств кредитной организацией. Как определить момент подтверждения исполнения распоряжения о переводе денежных средств кредитной организацией — не ясно. Не добавляет ясности и указание, что ККТ применяется «с момента», а не «в момент». Таким образом, на сегодня возможны разные подходы к определению момента применения ККТ при получении безналичной оплаты от физлиц и организации. Нужно самостоятельно определить удобный алгоритм применения ККТ в такой ситуации исходя из уровня риска, который организация готова принять в случае спора с проверяющими.

Отметим, что в соответствии с поправками, которые в 54-ФЗ внес Федеральный закон от 03.07.2018 № 192-ФЗ, организации и ИП вправе не применять ККТ и не выдавать (направлять) бланки строгой отчетности до 01.07.2019 в следующих случаях:

- при осуществлении расчетов с физлицами, которые не являются ИП, в безналичном порядке (за исключением расчетов с использованием электронных средств платежа);

- расчетов при приеме платы за жилое помещение и коммунальные услуги, включая взносы на капитальный ремонт;

- при осуществлении зачета и возврата предварительной оплаты и (или) авансов, при предоставлении займов для оплаты товаров, работ, услуг;

- при предоставлении или получении иного встречного предоставления за товары, работы, услуги.

Для того чтобы убедиться во вновь предоставленной отсрочке применения ККТ, нужно определиться с понятием «расчеты с использованием электронных средств платежа», к которым налоговики сейчас относят все формы безналичного расчета.

Что делать, если ошибочно не применяли ККТ

Штрафы за неприменение ККТ весьма суровы (см. п. 2 ст. 14.5 КоАП РФ), однако их можно избежать. Для этого организация или ИП, имеющая зарегистрированную ККТ, должна выполнить следующие действия до момента, когда налоговики узнали о факте неприменения ККТ (примечание к ст. 14.5 КоАП РФ; письмо ФНС России от 07.12.2017 № ЕД-4-20/24899; табл. 4, 5, 30, 31 приложения № 2 к Приказу ФНС от 21.03.2017 № ММВ-7-20/229@):

- устранить причину нарушения;

- пробить кассовый чек коррекции на каждую принятую (выплаченную) без применения ККТ сумму с указанием соответствующего признака расчета, а также реквизита документа, служащего основанием для формирования такого чека (например, служебной записки о факте неприменения ККТ при получении (выплате) средств);

- в течение трех рабочих дней с даты оформления чека коррекции сообщить в ИФНС, например через личный кабинет ККТ, подробную информацию о произведенной корректировке расчетов, в том числе реквизиты указанных чеков коррекции.

Когда используется отсрочка применения ККТ при оказании услуг населению и в момент оплаты физлицу не был выдан бланк строгой отчетности (БСО), необходимо дополнительно выдать БСО соответствующему физлицу. По нашему мнению, в данном случае этот шаг также необходим, чтобы избежать штрафа (см. п. 20 Положения о расчетах без применения ККТ, утв. Постановлением Правительства РФ от 06.05.2008 № 359).

Если ФНС стало известно о нарушении в результате проверки, штраф все же будет выписан. ИП или компания, которая относится к малому и среднему бизнесу, может попробовать заменить штраф на предупреждение на основании ст. 4.1.1 КоАП РФ, если административное правонарушение совершено впервые, при этом не причинен вред или нет угрозы причинения вреда жизни и здоровью людей, безопасности государства, а также нет имущественного ущерба (ч. 2 ст. 3.4 КоАП, письмо ФНС России от 15.08.2016 № ЕД-3-20/3721@).

Должны были установить онлайн ККТ с 1 июля, но не сделали этого? Скачивайте шпаргалку «Что делать, если не успели перейти на онлайн-кассу вовремя».

Виктор Владимирович Бачурин,

начальник отдела оперативного контроля УФНС России по Свердловской области

ФНС будет проверять

Мы, безусловно, будем проводить контрольную работу: сопоставлять имеющиеся у нас сведения по зарегистрированным ККТ с информацией о том, кто должен был зарегистрировать кассу до 01.07.2018, и проверять. Поэтому не ждите, когда к вам придет налоговый инспектор. Если нарушили порядок применения ККТ, купите, зарегистрируйте кассу и сформируйте чек коррекции.

В соответствии с примечанием к ст. 14.5 КоАП лицо, которое добровольно устранит правонарушение и уведомит налоговую службу об этом в письменном виде, не может быть привлечено к административной ответственности за нарушение порядка применения ККТ. Данная норма распространяется на ч. 2–4 и 6 ст. 14.5 КоАП.

Для индивидуальных предпринимателей на ПСН и ЕНВД, которые должны начать применять ККТ с 01.07.2019, есть дополнительная мотивация не затягивать с регистрацией ККТ. Они могут получить налоговый вычет в размере 18 тыс. ₽ за каждую кассу, зарегистрированную в установленный законом срок.

Пробили неправильный чек — наша шпаргалка вам поможет: «Какой чек пробивать, если кассир ошибся».

Лычагина Светлана Михайловна,

заместитель руководителя УФНС России по Ставропольскому краю

Порядок проведения проверок

Права и обязанности налогового органа при осуществлении надзора за соблюдением законодательства о применении ККТ прописаны в п. 1 ст. 7 Федерального закона от 22.05.2003 № 54-ФЗ. В приказах Минфина РФ от 17.10.2011 и № 132н и 133н отражены сроки и последовательность административных действий при контроле полноты учета выручки денежных средств, соблюдения требований к ККТ, порядка и условий ее регистрации и применения, а также порядок взаимодействия налоговых органов с организациями и ИП.

Чтобы предотвратить нарушения и как следствие привлечение к административной ответственности, мы рекомендуем налогоплательщикам детально изучить нормы Федерального закона № 54-ФЗ, включая все изменения и дополнения.

Также напоминаем, что с 01.07.2018 необходимо осуществлять расчеты с применением ККТ при торговле такими непродовольственными товарами, как ковры и ковровые изделия, изделия из кожи и дерева, мебель, большинство видов одежды, компьютерное оборудование и др. (Распоряжение Правительства РФ от 14.04.2017 № 698-р, письмо ФНС России от 28.04.2017 № ЕД-4-20/8279@).

Попробуйте сервисы ОФД и товароучета, чтобы торговать в плюс. Месяц Контур.Маркета + 3 месяца Контур.ОФД бесплатно.

Онлайн-кассы в 2018 году. Подробная информация и новости законодательства.

Согласно Федеральному закону №54-ФЗ предусмотрен постепенный переход предпринимателей на онлайн-кассы в 2018 году. Это дало предпринимателям время для того, чтобы адаптировать предпринимательскую деятельность в соответствии с новыми требованиями. Онлайн-кассы в 2017 году уже установили организации и ИП, которые раньше использовали кассовые аппараты старого типа. Им пришлось приобрести или доработать свои старые кассовые аппараты и зарегистрировать их в ФНС по новому порядку. В 2018 году переходят на онлайн-кассы организации и ИП на ЕНВД или ПСН.

Правительство РФ регулярно рассылает разъяснительные сообщения для того, чтобы предпринимателям было проще адаптироваться к новому закону. Однако этого не достаточно. В этой статье мы постараемся разъяснить основные требования нового закона.

Что нужно знать для работы с онлайн-кассами в 2018 году?

Понятие «Онлайн — ККТ» — используется в новой версии 54-ФЗ в 2017-2018 году. В разговорной речи кассовые аппараты стали называть «онлайн-кассы». Касса получила такое название из-за того, что передача информации о всех финансовых операциях осуществляется по средствам сети интернет, через оператора фискальных данных (ОФД).

ОФД (Оператор фискальных данных) — организация, которая аккредитована в соответствии с законодательством Российской Федерации, находящаяся на территории РФ, получившая разрешение на хранение и обработку фискальных данных. Реестр ОФД ведет ФНС России.

На текущий момент существует 11 операторов. К оператору ОФД должна быть подключена каждая онлайн-касса, которая будет зарегистрирована в 2018 году по новому порядку применения ККТ в соответствии с 54-ФЗ.

Средняя стоимость подключения одной онлайн-кассы к ОФД составляет 3000 руб.

При большом кол-ве кассового парка у одной организации, предусмотрены скидки.

Внимание, акция!

У нас проходит акция по бесплатному подключению к ОФД при покупке онлайн-кассы

Благодаря новой системе все зафиксированные в кассе торговые операции будут передаваться в ОФД. Оператор ОФД хранит, обрабатывает и передает их дальше – Федеральной налоговой службе. Так же ОФД отвечает за хранение и отправку чеков в виде СМС или e-mail сообщения.

Теперь онлайн-кассы печатают чеки нового образца. Электронная копия чека высылается клиенту по его просьбе на электронную почту или смартфон. В чеке обязательно указывается товар, сумма, место покупки, данные продавца, а также ссылка на сайт налоговой службы. Пройдя по этой ссылке, клиент может удостовериться, что его покупка была зафиксирована в системе. Если этого не произошло, он имеет право оставить жалобу. Данный метод контроля, позволит вычислять предпринимателей, которые не соблюдают требования законодательства.

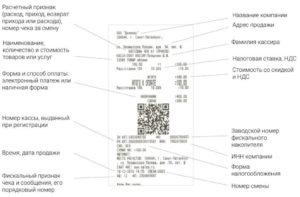

Чек онлайн-кассы образец 2017-2018 года.

Преимущества и недостатки онлайн-касс?

Наибольшую выгоду от введения онлайн-касс получает государство. Так как это практически полностью исключит возможность теневых схем торговли и повысит собираемость налогов. Теперь для того чтобы проверить деятельность предприятия не нужно посещать его лично – все данные поступают и доступны в единой базе.

Для самих же пользователей новых касс это нововведение уменьшит количество тревожных визитов и проверок от налоговой. Благодаря сокращению количества теневых схем и увеличению уровня прозрачности бизнеса создаются лучшие условия для конкуренции. Онлайн-касса предоставить максимальную информацию для руководителя, сформировав такие отчеты как:

- Подсчет товарных остатков;

- Подсчет дневной выручки;

- Высчитывания среднего чека.

Большинство моделей новых онлайн-касс самостоятельно анализирует продажи, уровень колебания спроса по представленным в торговой точке товарам, а также позволяет контролировать деятельность магазина удаленно через Интернет. Эти функции значительно оптимизируют ведение бухгалтерского учета и помогают снижать издержки предпринимателя.

Разумеется, приобретение кассового аппарата и фискального накопителя ложится на плечи предпринимателей. Как и регистрация кассы в налоговой инспекции, получение ключа электронной подписи и подключение к ОФД. На это предстоит потратить не только время, но и денежные средства. Однако, использование новых кассовых аппаратов это не просто очередное нововведение со стороны Государства, это значительный вклад в автоматизацию и развитие бизнеса. Ведь оперативное владение управленческой и финансовой информацией, даст возможность правильного планирования.

Кто переходит на онлайн-кассы до июля 2018 года?

Согласно текущей редакции 54-ФЗ до 1 июля 2018 года должны начать использовать онлайн-кассы организации и ИП, которые:

- Платят единый налог на временный доход ЕНВД;

- Пользуются патентной системой налогообложения (ПСН);

- Осуществляют торговую деятельность;

- Продают подакцизные товары;

- Имеют в штате персонал.

15 ноября 2017 года принят законопроект, который подразумевает поэтапный переход на онлайн-кассы Предпринимателей применяющих ЕНВД или Патент в качестве системы налогообложения. Теперь предложены следующие сроки перехода на онлайн-кассы:

- Организации на ЕНВД и ПСН (торговая деятельность, подакцизные товары и общепит) — с 01.07.2018;

- ИП на ЕНВД и ПСН (с привлечением наемных сотрудников) — с 01.07.2018;

- Организации на ЕНВД (оказывающие услуги населению) — с 01.07.2019;

- ИП на ЕНВД (торговая деятельность без подакцизных товаров и услуги, без наемных сотрудников) — с 01.07.2019.

27 ноября 2017 года опубликован подписанный Президентом РФ В.В. Путиным Федеральный закон №337-ФЗ, который вносит поправки в 54-ФЗ «О применении ККТ», теперь выше перечисленные сроки вступают в законную силу.

В 2017 году большинство организаций предпочло отложить покупку новых кассовых аппаратов на самый последний момент. Это сыграло с ними плохую шутку, так как единовременный большой спрос привел к очереди в поставках фискальных накопителей и дефициту самой кассовой техники. Оплаченные кассы отгружались с опозданием на месяц и более. В 2018 году предсказывают еще больший спрос, особенно на май и июнь.

По экспертным оценкам в следующем году регистрацию пройдут около 2,5 млн. онлайн-касс. Это в несколько раз больше чем в 2017 году, когда было зарегистрировано всего 1,2 млн. онлайн-ккт.

Производители кассовых аппаратов нового типа во всю готовятся к наплыву заказов. Однако, есть один момент – фискальные накопители нужно менять каждые 13 месяцев. А это значит что в грядущем году предполагается их острая нехватка, так как кроме закупок к новым кассам будут заказывать новые ФН для ранее купленных касс.

Поэтому лучше не откладывать покупку новой онлайн-кассы на май или июнь 2018 года, это позволит Вам приобрести оборудование по адекватной цене.

Сейчас цены на новые кассы значительно снижены, Вы можете купить онлайн-кассу сейчас, чтобы сэкономить потом!

Кто может отказаться от обязательного перехода на онлайн кассы с июля 2018 года?

Ряд малых Предпринимателей получил возможность не переходить на систему онлайн-касс в том случае, если:

- Предприятием является небольшой точкой по ремонту обуви;

- Торговая точка представляет собой продажу прохладительных напитков из цистерн или мороженного на улице;

- Продажа товара осуществляется на необустроенном рынке;

- Вы являетесь арендодателем собственного жилья;

- Предприятие является кредитной организацией, компанией по работе с ценными бумагами или религиозной организацией;

- Торговля осуществляется в общепите при образовательных учреждениях;

- Вы являетесь кондуктором общественного транспорта;

- Организация или индивидуальный предприниматель, осуществляющие торговлю, расположены в труднодоступных районах. Список таких организаций внесен в соответствующий реестр.

Принят закон о налоговых вычетах за приобретение онлайн-кассы в 2018 году.

15 ноября 2017 года в третьем чтении Государственной думой принят законопроект предусматривающий налоговые вычеты для предпринимателей, которые успеют зарегистрировать онлайн-кассы в 2018 и 2019 году. Претендовать на оформление налогового вычета могут индивидуальные предприниматели на ЕНВД и ПСН. Озвученный размер вычета составит 18 000 рублей за каждую кассу.

Получение налоговой льготы возможно при подаче специального заявления на уменьшение налога во время сдачи налоговой отчетности. Форма заявления будет утверждена после принятия законопроекта. Вычет может быть предоставлен только в 2019 году, то есть в следующем налоговом периоде.

На данный момент не известно сколько еще времени понадобится на рассмотрение данного законопроекта и будет ли он принят вообще.

Когда лучше купить онлайн-кассу в 2018 году?

Главное требование принятого закона о налоговом вычете — онлайн-касса должна быть зарегистрирована в ФНС в срок. Т.е. для тех кто переходит в 2018 году до 01 июля 2018, а для тех кто в 2019, до 01 июля 2019 года.

В связи с ожиданием большого ажиотажа, рекомендуем заняться вопросом покупки кассы до апреля 2018 года. После будут большие риски не успеть вовремя и не получить компенсацию от Государства, более того, Вас могут оштрафовать.

Как можно зарегистрировать онлайн-кассу?

Доступно несколько вариантов регистрации онлайн-касс нового типа.

Первый вариант — ничем не отличается от регистрации касс старого образца. Для постановки на учет нового кассового аппарата в налоговой, нужно подойти в налоговую инспекцию, с оборудованием и сопутствующей документацией. После подготовки заявления и его рассмотрения инспектором, онлайн-кассе присваивается индивидуальный регистрационный номер, после чего завершается регистрация на самой ККТ.

Второй вариант — сэкономит время предпринимателя. Это способ регистрации через портал nalog.ru. Для регистрации через портал нужна электронная подпись. Стоимость создания электронной подписи колеблется в размере от 2000 до 3000 рублей.

Третий вариант — обратиться сервисную организацию продаж и обслуживания онлайн-касс. Инженеры самостоятельно проведут всю процедуру и помогут с выпуском ключа электронной подписи (КЭП) для регистрации кассы в ФНС.

Стоимость такой услуги в нашем центре составляет 1500 рублей.

Последний вариант предпочтительнее для Предпринимателей не имеющих опыт в регистрации кассовой техники, он сэкономит и время и деньги. Если допустить ошибку в регистрации онлайн-ККТ, это приведет к необходимости замены фискального накопителя и прохождения процедуры регистрации заново.

Разновидности онлайн-касс. Модели 2017-2018 года.

Мы уже готовили подробный обзор новых онлайн-касс, с информацией можно ознакомиться в статье: Новые кассовые аппараты

Проведем краткий обзор и принцип работы:

Где купить онлайн-кассу и сколько она стоит?

Стоимость бюджетных моделей онлайн-касс начинается с отметки 18000 руб.

Предложений где купить онлайн-кассу достаточно много, но не все смогут Вам организовать запуск кассы «под ключ». По причине того, что продать могут, а правильно настроить, зарегистрировать и обучить работать на ней нет, т.к. не имеют опыта.

Наша компания оказывает комплексный подход клиенту. Мы сможем помочь настройкой онлайн-кассы, регистрации в ФНС, организовать выдачу ключа эл. подписи, обучить Ваш персонал и подключить к ЕГАИС.

Обратившись в нашу компанию, Вы можете получить полный комплекс необходимых услуг:

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Онлайн-кассы

POS-системы

Кассовые аппараты

Сканеры штрих-кодов

Сейфы

Понравилась статья? Поделись ею в соцсетях.

Добавить комментарий Отменить ответ

Также читают:

Нулевая отчетность ИП: как сдать

Нулевая отчетность ИП или, как ее еще называют, «нулевка» — это декларация, которую подает индивидуальный предприниматель в ФНС при отсутствии доходов на налоговый период. Несмотря на то, что прибыли получено не было, владельцу бизнеса все равно необходимо отчитаться перед контролирующим органом. Как утверждают специалисты ФНС, отсутствие дохода не освобождает предпринимателя от сдачи налоговой декларации. Сдать нулевую отчетность ИП придется при…

Минимальная зарплата в 2021 году

Минимальная зарплата в 2021 году работнику, отработавшему определенную норму, как и в предыдущих годах, имеет фиксированный установленный размер, согласно статье 133 Трудового Кодекса РФ. Таким образом, если работодатель по каким-либо причинам не выплачивает сотруднику заработанную сумму выше установленной минимальной зарплаты по стране или региону, на него могут наложить штрафные санкции. В зависимости от формы регистрации бизнеса размер штрафов разнится: от…

Что изменится в работе электронных подписей КЭП в 2021-2022

В 2021 г. намечаются изменения в электронной подписи. Они коснутся участников торгов, тех, кто сдает отчеты в режиме онлайн, а также использует ЭЦП для иных целей. Электронная подпись для онлайн-кассы В Мультикас вы можете заказать электронную подпись (сертификат КЭП) на ваш USB-носитель или Rutoken по специальной цене 2500 руб. Подробнее о предложении Поправки в закон приняты еще в 2019 г…..

Налоговые каникулы для ИП в 2020 году

Налоговые каникулы для ИП в 2020 году продолжаются. Впервые зарегистрированные предприниматели на УСН и ПСН могут использовать ставку 0% до 2024 года. Это указано в ФЗ-266 от 31.07.2020. Причины продления налоговых каникул Налоговые каникулы действуют с 2015 года. Изначально они были запланированы до 2017 года. Но в связи с колебаниями экономики в стране неоднократно продлевались. В 2020 году вновь появилась…

Законодательство часто меняется, появляется новое оборудование, мы готовим для Вас интересные акции и предложения. Подпишитесь, чтобы быть в курсе последних событий.

Мы поможем разобраться! Меня зовут Антон, задайте свой вопрос и мы ответим на него в кратчайшие сроки!

Уже к началу июля 2018 года нас ждет новый виток перехода на онлайн-ККТ. Внедрить эту технику необходимо будет многим плательщикам ЕНВД и предпринимателям на патентной системе. Кому же конкретно это предстоит? Как выглядят требования, предъявляемые к кассовым аппаратам и чекам? Каким образом выбрать ККМ и вспомогательное программное обеспечение? Какие особенности работы кассы при вендинговой торговле? Об этом рассказали специалисты сервиса Контур.ОФД.

Кто следующий переходит на онлайн-кассы?

Регламент перехода на онлайн-кассы прописан в двух Федеральных законах: № 54-ФЗ от 22.05.03 и № 290-ФЗ от 03.07.16 (в ред. от 27.11.17), согласно которому срок перехода на онлайн-кассы некоторых субъектов бизнеса отложен.

Использование онлайн-касс с 1 июля 2018 года будет обязательным для таких субъектов:

- ИП на ПСН сферы общепита и розницы при наличии наемных работников;

- ИП на ЕНВД сферы общепита и розницы при наличии наемных работников;

- ООО на ЕНВД, оказывающие услуги общественного питания либо занимающиеся розничной торговлей.

Что необходимо выполнить для перехода?

В законе не просто прописана необходимость использования онлайн-ККТ, но также приводится требования к новой технике, порядку ее применения и содержанию чеков, которые ею выводятся.

Требования к аппаратам

В ККМ должен быть установлен модуль памяти нового типа — фискальный накопитель (ФН). Он предназначен для записи и шифрования информации об осуществленных продажах, а также дальнейшей передачи в Налоговую службу через оператора фискальных данных (ОФД) посредством интернета. Если эксплуатация кассы осуществляется автономно, то ФН производит только кодирование и запоминание данных.

Кассы, находящиеся далеко от сетей связи в местностях, где проживает не выше 10 тыс. человек, могут информацию в ФНС не отправлять. Список таких населенных пунктов и местностей утверждается непосредственно регионами РФ.

Все ККМ, которые не предназначены строго для обработки онлайн-платежей, необходимо обеспечить устройством печати чеков. Кроме того, ККТ должна обладать функцией печатания QR-кода – это нужно для того, чтобы пользователь мог лично проверить осуществленную покупку на сайте Налоговой службы. QR-код отображает такую информацию, как число и время расчета, его сумму и признак, номер и признак фискального документа, заводской номер ФН.

Также ККТ должна быть оснащена встроенными часами, отображающими точное время. Нужно это для печати на чеке реальной даты и времени, соответствующей часовому поясу, относящемуся к адресу расположения аппарата.

Что должно быть в чеке

На чеке должно быть отображено наименование товара, имя обслуживающего кассира, ставка и сумма НДС и множество других реквизитов, указанных в законе 54-ФЗ (статья 4.7). Примечательно, что ИП на специальных режимах при отсутствии в их ассортименте подакцизной продукции могут до 1 февраля 2021 года не печать в чеках названия товаров и услуг и их количество.

Каковы особенности онлайн-касс для вендинга?

Онлайн-кассы должны применять с 1 июля 2018 года в том числе и те юридические лица и ИП с наемными сотрудниками, чья торговля осуществляется с помощью вендинговых автоматов. Для тех ИП, кто не имеет работников, действует освобождение до 1 июля 2019 года. Указанные лица обязаны оборудовать вендинговые автоматы кассами.

В настоящий момент в Государственной думе идет рассмотрение законопроекта, в котором подробно будут расписаны условия, регламентирующие порядок использования ККТ для вендинга. По прогнозам специалистов, законопроект должны одобрить в весеннюю сессию, а значит, вероятнее всего, он станет законом до 1 июля 2018 года.

Владельцам вендингвых автоматов будет разрешено не встраивать ККТ в каждый из аппаратов. Расположение кассы может быть где-то в главном офисе, откуда будет идти связь с одним или несколькими аппаратами посредством интернета для отправки информации о продажах в ФНС. На все зарегистрированные автоматы можно будет подключить лишь одну кассу (с некоторыми исключениями).

Какие требования предъявляются к торговым автоматам?

На корпусе автомата должен находиться заводской номер, который будет легко читаться.

До 1 февраля 2020 года автоматы должны быть оснащены дисплеем, отображающим QR-код, по которому можно провести идентификацию чека ККМ.

Все перечисленные выше нормы в части вендинга вступят в силу только после того, как упомянутый выше законопроект будет официально утвержден.

Есть ли особенности применения онлайн-касс интернет-магазинами?

С 1 июля 2017 года интернет-магазины обязаны применять ККТ в том случае, когда пользователь совершает оплату покупки при помощи банковской карты на сайте продавца, а также при приеме оплаты наличными курьером.

До 1 июля 2018 года на расчет электронными средствами платежа (ЭСП) распространяется отсрочка. ЭСП представляют собой электронные кошельки (QIWI, Яндекс.Деньги), клиент-банки, приложения для платежей через сайты и их мобильные версии, а также другие системы согласно закону 161-Ф3 «О национальной платежной системе».

Если интернет-магазин принимает только электронные средства (то есть не принимает оплату при доставке или в офисе), то ему разрешается не применять онлайн-кассу, печатающую бумажный чек. В таком случае можно лишь передавать чек налоговой и покупателю в электронном виде. Схема продажи товара выглядит следующим образом:

- Пользователь совершает покупку с помощью электронных средств на сайте продавца.

- Система интернет-магазина оповещается провайдером электронных платежей о том, что на счету клиента присутствует необходимая для оплаты сумма средств и ее можно списать.

- Размещенная в офисе онлайн-касса интернет-магазина создает электронный чек, после чего пересылает его на телефон или email покупателя.

- Провайдер платежей перечисляет плату за товар на счет интернет-магазина (это предполагает небольшую задержку в получении денежных средств магазином).

Критерии подбора онлайн-кассы

В случае, когда интернет-магазин не только принимает оплату ЭСП, но еще и допускает платежи через курьера, обязательно использование ККТ, создающей бумажный чек и отправляющей его копию в электронном формате в налоговую службу, а также покупателю. Существует несколько разновидностей касс, которые могут подойти курьерам. Кратко рассмотрим, на какой из них и в каком случае лучше всего остановить свое внимание.

Кассы для нестационарной торговли с лимитом товара 10 тыс. единиц

Такой вариант считается подходящим, если в магазине небольшой ассортимент товара, и вы имеете возможность самостоятельно заполнять каталог. При подборе ККМ следует знать о двух способах отправки номенклатуры на кассу.

- Через облако. Каталог продукции хранится в электронном виде в личном кабинете, предоставляемом производителем кассового аппарата и ПО. В процессе создания чека кассовый аппарат подает запрос в облако, находит товар и добавляет его в чек. Вся процедура может занять около минуты. Соответственно, при 10 позициях в заказе курьеру понадобится примерно 10 минут для полного обслуживания клиента.

- Продукция в кассовой памяти. Ассортимент продукции можно добавить в память кассы из облака, документа Excel или иного источника. В данном случае создание чека будет происходить гораздо оперативнее, ведь кассовому аппарату не нужно подавать запрос в облако, а можно брать информацию из собственной памяти.

Кассы для нестационарной торговли с лимитом товара 30 тыс. единиц

Такие виды касс отличаются повышенной мощностью и увеличенным объемом памяти. Присутствуют модели, оснащенные 2D-сканером и сенсорным дисплеем.

Память кассы принимает номенклатуру по интернету из специального сервиса по учету товара, например, Контур.Маркета, и сохраняет полученную информацию. При создании чека кассовый аппарат не нуждается в постоянном обращении в облако, что ускоряет весь процесс. Сервис по учету товара обратно получает данные о продажах и рассчитывает остатки.

Здесь необходима передача данных без каких-либо задержек и сбоев. Для этого в Контур.Маркете есть собственный кассовый модуль, за счет чего передача информации между сервисом и кассой происходит моментально. Как только курьер осуществляет продажу, директор в офисе может наблюдать в окне сервиса всю информацию о продаже и выручке в реальном времени.

Онлайн-кассы для торговли в розницу и общепита на ЕНВД и ПСН

Еще один виток модернизации на онлайн-кассы затронет деятельность некрупных магазинов, овощных палаток, магазинов в ТЦ по типу «островки», кофеен, бутиков и других мелких торговых точек. В таблице, размещенной ниже, указано, какая техника и программное обеспечение нужны будут малому бизнесу, и какое время на это дается.

Таблица. Виды бизнеса, выбор ККТ и ПО

Виды бизнеса

До 1 июля 2018

С 1 июля 2018

С 1 июля 2019

С 1 февраля 2021

Выбор кассы для малого бизнеса

Кассы для осуществления нестационарной торговли

Подобный вид подойдет не только курьерам, но еще и небольшим торговым точкам (бутикам, кофейням, островкам). Есть модели, подходящие для общепита с реализацией алкоголя без маркировки. В этом случае необходимо выполнение следующего условия: ККТ должна быть совместима с сервисом по учету товара, отправляющим документацию в ЕГАИС.

Кассы для осуществления стационарной торговли

Это преимущественно такие типы аппаратов:

- POS-терминал, планшет или ноутбук с принтером чеков.

- Моноблок со встроенным экраном и принтером чеков.

Подобная техника подходит для торговли в розницу и общепита со средним и высоким потоком клиентов. Кассовые аппараты могут использоваться при реализации алкогольных напитков в том случае, если они подключены к системе товароучета, отправляющей документацию в ЕГАИС, как это делает сервис Контур.Маркет.

Читайте также: