Декларация по енвд за неполный квартал

Опубликовано: 16.05.2024

Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности — это квартальный отчет для тех предпринимателей, кто является плательщиком ЕНВД. Все они обязаны отчитаться в ИФНС по окончании 4 квартала не позже 20 января 2021.

Отчет по единому налогу на вмененный доход обязаны сдавать ежеквартально все налогоплательщики-«вмененщики». Когда сдавать декларацию по ЕНВД, прописано в Налоговом кодексе РФ. Порядок сдачи утверждает ФНС России.

Сроки сдачи декларации в 2020 году

Отчетность сдается не позднее 20-го числа месяца, следующего за отчетным. Поскольку ни одна дата в этом году не попадает на выходные дни, сроки не переносятся:

| 4 квартал 2019 | 20.01.2020 |

|---|---|

| 1 квартал 2020 | 20.07.2020 |

| 2 квартал 2020 | 20.07.2020 |

| 3 квартал 2020 | 20.10.2020 |

| 4 квартал 2020 | 20.01.2021 |

Чтобы понять, на какой режим переходить вам, воспользуйтесь специальным инструментом «Сравнение режимов налогообложения» в программе «1С: БизнесСтарт».

Форма декларации

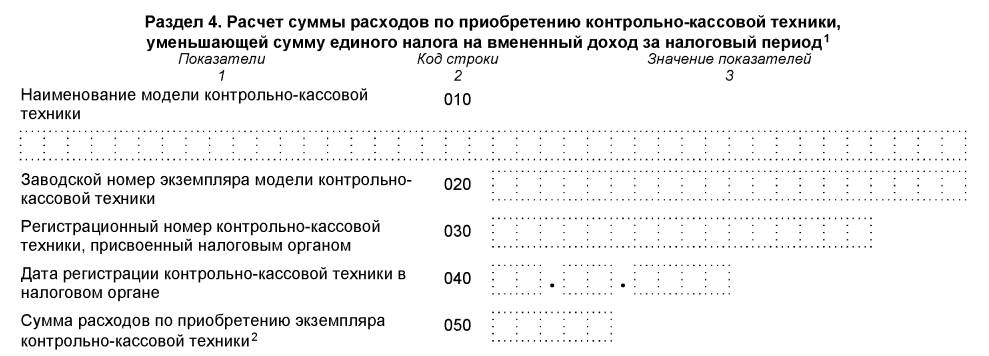

Форма утверждена Приказом ФНС РФ № ММВ-7-3/414@ от 26.06.2018. Этим же приказом утвержден порядок заполнения декларации по ЕНВД. По сравнению с предыдущей версией в отчете появилась таблица для заполнения данных о применяемой ККТ: на основе этих данных ИП вправе уменьшить сумму налога. Раздел 4 выглядит так.

Суммы, затраченные на приобретение ККТ, включают в раздел 3 — в специально заведенное поле 040.

Документ формируется в виде файлов PDF или TIF, они очень удобны для заполнения и дальнейшей обработки, так как являются машиночитаемыми. Как сдать ЕНВД за 4 квартал 2020 года, если численность работников превышает 100 человек, — исключительно в электронном виде по телекоммуникационным каналам связи.

Куда сдавать декларацию

Сдают декларацию либо по месту постановки на учет, либо по месту осуществления предпринимательской деятельности. Требование о том, чтобы налоговая декларация по ЕНВД для отдельных видов деятельности сдавалась в ИФНС по месту нахождения (или регистрации для ИП), предъявляется, только если организация или индивидуальный предприниматель занимается:

- развозной и разносной торговлей;

- пассажирскими и грузовыми перевозками;

- размещением рекламы.

При наличии обособленных подразделений, которые входят в юрисдикцию одной налоговой инспекции, сдают только одну декларацию по ЕНВД.

Много спорных моментов возникает при открытии обособленных подразделений в разных районах города или за его пределами. Куда в этом случае сдавать отчетность и проходить ли повторно регистрацию в каждом налоговом органе, на подведомственной территории которого ведется деятельность?

По разъяснениям, приведенным в письме ФНС №ГД-4-3/1895 от 05.02.2014, организация обязана встать на учет в каждом налоговом органе, в чьем ведомстве находится территория, на которой ведется предпринимательская деятельность обособленного подразделения. Ежеквартально необходимо сдавать отчетность в эти ИФНС. Например, в постановлении Семнадцатого арбитражного суда №17АП-10551/2014 от 09.09.2014 судьи дают ссылку на ст. 83 НК РФ, в которой прописано, что необходима регистрация обособленных подразделений по месту ведения их деятельности. Организации, применяющие ЕНВД, в этом случае обязаны подавать декларацию в каждую налоговую инспекцию по месту регистрации. Заполнить декларацию ЕНВД онлайн бесплатно можно в личном кабинете налогоплательщика на сайте ФНС России.

Если организации зарегистрированы в разных муниципальных округах, но их обслуживает одна Налоговая инспекция, формируют единую декларацию и сдают ее в это отделение ФНС.

Используйте бесплатно инструкцию от КонсультантПлюс, чтобы правильно заполнить или проверить декларацию по ЕНВД.

Образец заполнения

В обновленной форме декларации изменились штрихкоды у некоторых страниц. Изменения выглядят так:

- 0291 4015 на титульном листе заменен на 0291 5012;

- 0291 4022 раздела 1 заменен на 0291 5029;

- 0291 4039 раздела 2 заменен на 0291 5036;

- 0291 4046 раздела 3 заменен на 0291 5043.

Рассмотрим пример заполнения декларации по ЕНВД с пошаговой инструкцией по формированию отчета.

Титульный лист

Титульный лист отчета заполняют все налогоплательщики. В верхней части каждого листа расположены поля для ИНН и КПП юридического лица. Предприниматели указывают только ИНН. Поле «Номер корректировки» заполняют. Если отчет является первичным, в нем следует поставить «0--». При подаче уточненных сведений, в зависимости от их количества, указывают «1--», «2--» и так далее.

Налоговый период в декларации предусмотрен отдельно для каждого квартала:

- 21 — отчет за 1 квартал;

- 22 — отчет за 2 квартал;

- 23 — отчет за 3 квартал;

- 24 — отчет за 4 квартал.

Таким образом, если отчитываемся за 4 квартал, ставим код 24.

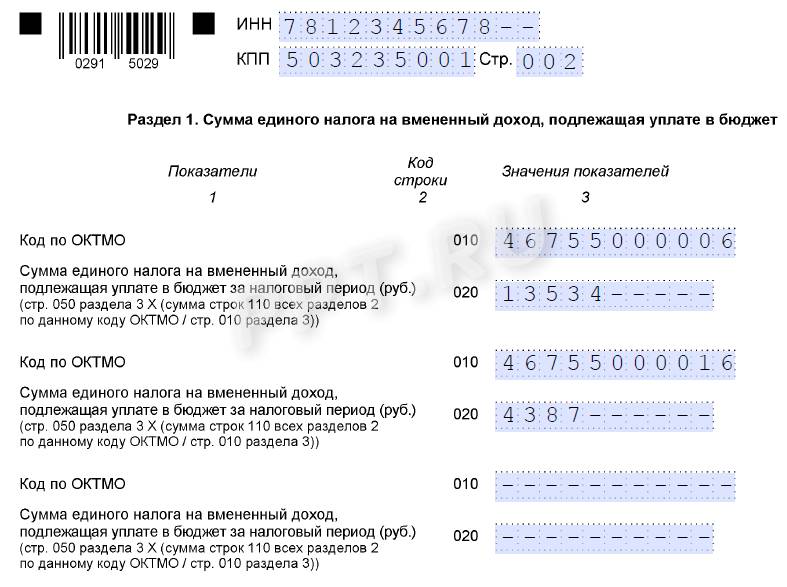

Раздел 1

В разделе 1 отражаются рассчитанные в разделах 2 и 3 суммы налога к уплате. Если деятельность велась на территориях, юрисдикцией которых являются разные налоговые инспекции, то сумму налога ставят для каждого ОКТМО. Чтобы найти это значение в общей сумме налога, показатель строки 050 раздела 3 умножают на отношение суммы налога по одному ОКТМО к общему ЕНВД за налоговый период.

Относительно правил заполнения отчета учитывайте следующее:

- если код ОКТМО меньше 11 знаков, то порядок заполнения декларации по ЕНВД требует заполнять ячейки слева направо, а в клетках, где пустые знакоместа, — ставить прочерки (25003451– – –). То же самое касается ИНН;

- при заполнении декларации на компьютере и распечатывании ее на принтере допускается отсутствие обрамлений знакомест и прочерков в случае отсутствия в них значений.

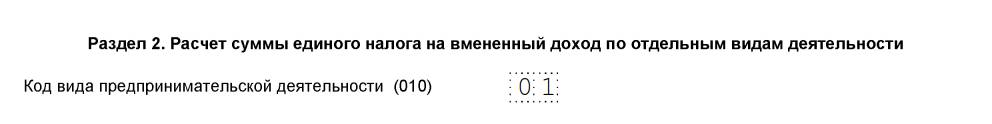

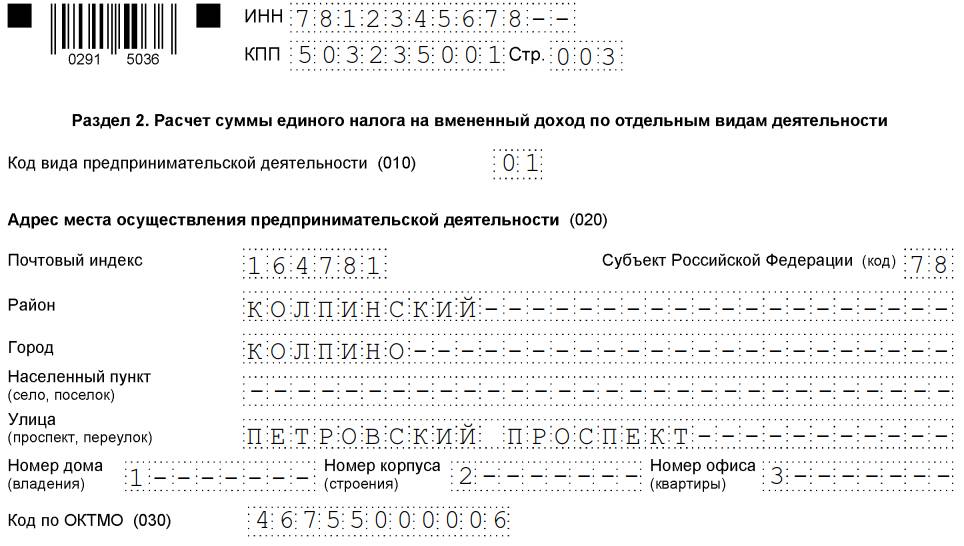

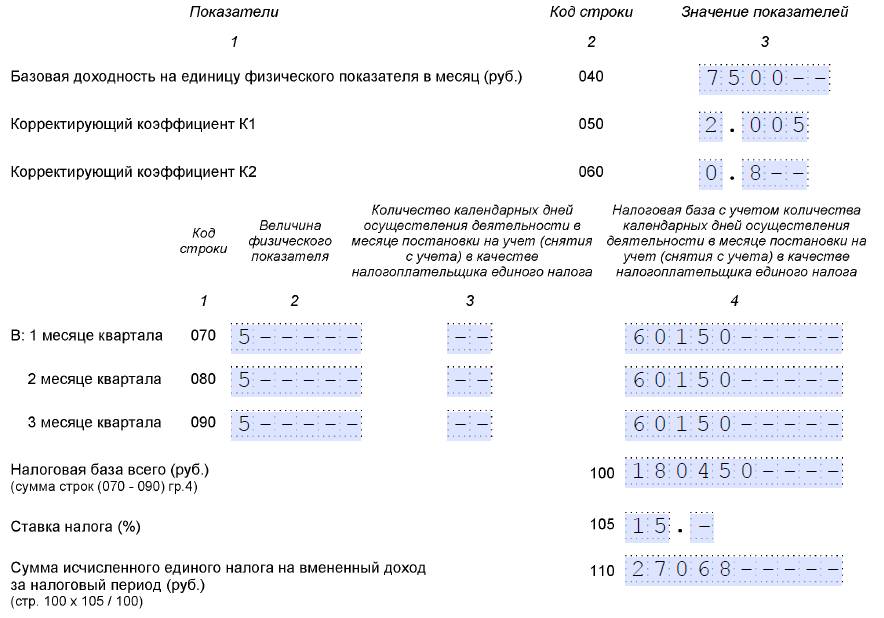

Раздел 2

Второй раздел заполняйте по каждому виду предпринимательской деятельности и по каждому ОКТМО. По п. 5.1 порядка заполнения декларации, необходимо заполнить второй раздел по каждому объекту, чтобы величина физического показателя не превысила установленный лимит.

Обратите внимание, что все коды, которые проставляют в отчете, содержатся в приложениях к порядку ее заполнения. Они не совпадают с кодами ОКВЭД2, например:

- 01 — бытовые услуги;

- 02 — ветеринарные услуги и т.д.

Показатели базовой доходности установлены статьей 346.29 НК РФ. Физический показатель — это площадь по документам, количество сотрудников, транспортных средств, посадочных мест или торговых мест. Для расчета налога понадобятся коэффициенты К1 и К2. На 2020 год К1 — 2,005. Он вырос по сравнению с прошлыми двумя годами. К2 можете уточнить в своей налоговой инспекции, так как он устанавливается местными властями.

В разделе 2 декларации по ЕНВД предусмотрены графы, в которых указывают дату постановки на учет или снятия с учета. Их заполняют вновь зарегистрировавшиеся в течение квартала организации или те, кто прекратил деятельность, разрешенную на ЕНВД, до окончания года. В этих случаях налоговая база единого налога корректируется на количество отработанных календарных дней. Чтобы рассчитать налоговую базу за неполный месяц, ее значение делят на количество календарных дней в месяце и умножают на фактически отработанные дни.

Налоговая база за месяц рассчитывается по общеизвестной формуле: произведение базовой доходности на физический показатель и коэффициенты К1 и К2.

Чтобы найти сумму за квартал, сложите полученные показатели за все три месяца, а затем умножьте эту сумму на налоговую ставку 15%. Результат показывают в строке 110.

В разделе 2 в строке 105 «Ставка налога» необходимо указать ставку единого налога, взяв ее из региональных актов, или ставку 15%, указанную в Налоговом кодексе, если власти субъекта РФ не установили особые условия в регионе.

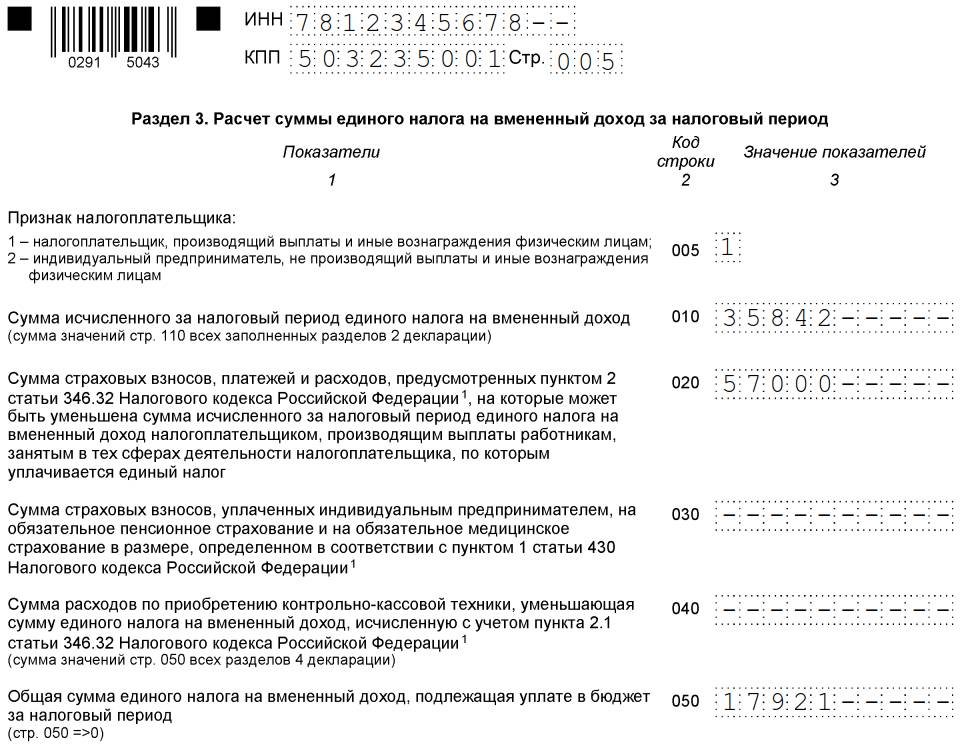

Раздел 3

В третьем разделе сначала указывают признак налогоплательщика. Делается это для уменьшения налога на страховые взносы. Предприниматели, которые не имеют сотрудников, вправе уменьшить налог на полную сумму фактически перечисленных за себя в течение квартала страховых взносов. В строке 005 раздела 3 они ставят код 2.

Для организаций и ИП с сотрудниками код — 1. Предприниматели с работниками тоже вправе включить в сумму уменьшения страховые взносы, уплаченные за себя, но, как и организации, они уменьшают налог только до 50%.

В строке 010 поставьте сумму строк 110 всех заполненных вторых разделов (по всем ОКТМО и видам деятельности). В строках 020 и 030 каждая категория плательщиков отражает перечисленные в течение квартала страховые взносы. Для плательщиков, осуществляющих выплаты сотрудникам, в строку 020, помимо взносов в ПФР и ФСС, включены:

- выплаченные за счет работодателя пособия по временной нетрудоспособности (кроме болезни из-за несчастного случая на производстве) за первые три дня болезни;

- взносы на добровольное личное страхование работников, перечисленные в течение квартала страховым организациям, имеющим лицензии. Эти суммы уменьшают ЕНВД, только если страховая выплата не больше суммы пособия, выплаченного за счет работодателя по временной нетрудоспособности сотрудника за первые три дня.

В строке 040 укажите затраты на приобретение ККТ. Эти затраты уменьшают сумму ЕНВД. Сюда должна попасть сумма всех значений строк 050 раздела 4.

В строке 050 отражают сумму налога к уплате за минусом взносов и расходов на покупку ККТ (строка 040).

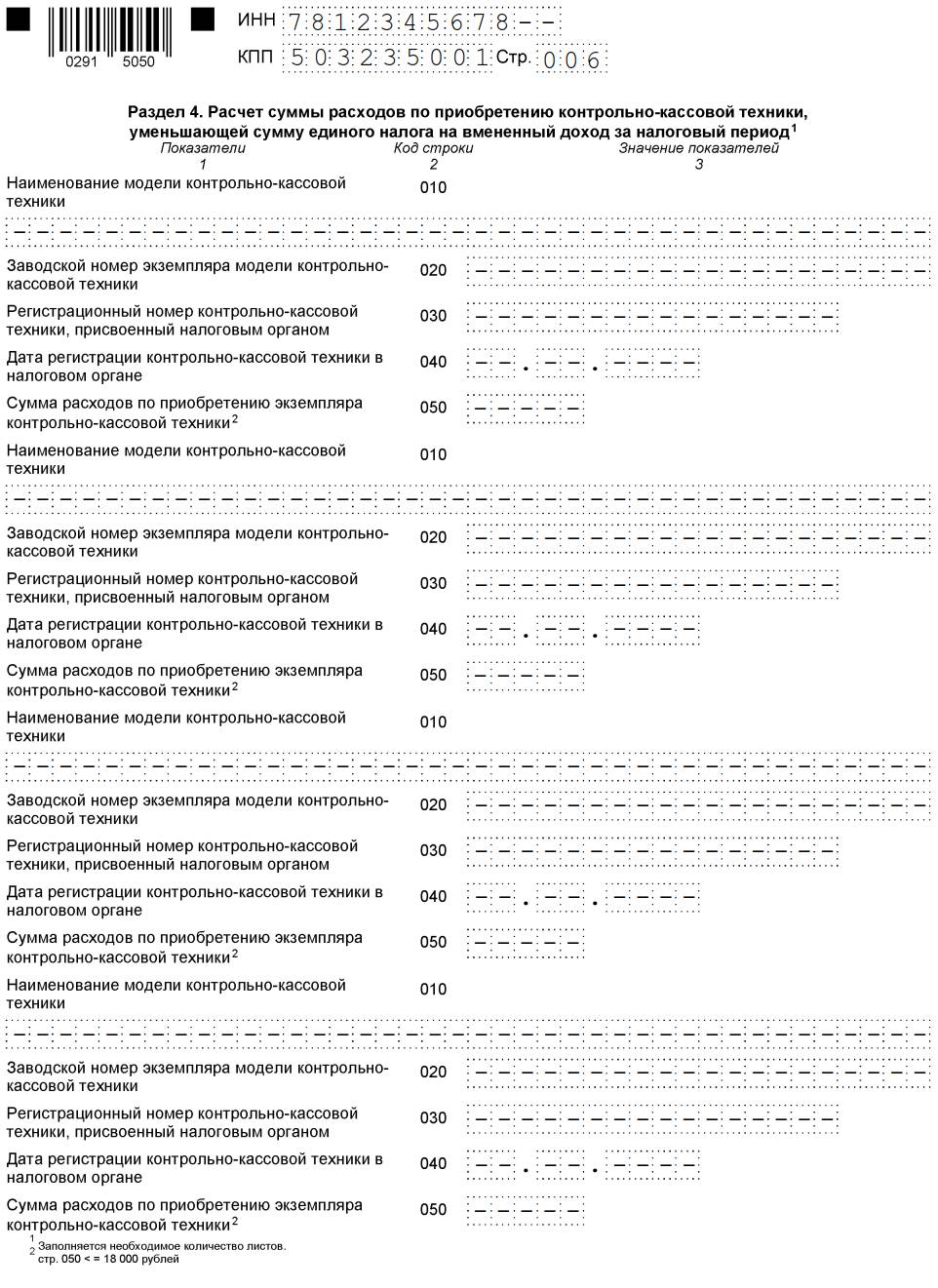

Раздел 4

Это раздел декларации, куда вносят данные только ИП (организациям заполнять не нужно, ставятся прочерки).

Заполняются строки очень просто:

- 010 — модель ККТ (убедитесь, что она включена в реестр ККТ);

- 020 — заводской номер ККТ (ищите его в документации);

- 030 — регистрационный номер ККТ (его присваивает инспекция);

- 040 — дата регистрации;

- 050 — расходы на покупку ККТ (максимум 18 000 рублей).

Нулевая отчетность по ЕНВД

На «вмененке» не предусмотрена нулевая отчетность. Если деятельность не ведется, то необходимо в течение пяти дней с момента ее завершения подать в налоговую инспекцию заявление о снятии с учета. Если этого не сделать, налоговая инспекция исчислит ЕНВД в соответствии с базовой доходностью и физическими показателями предыдущего квартала в полном объеме, пока не представится заявление о снятии с учета. Отсутствие фактического дохода не является основанием, чтобы не платить налог. Позиция Министерства финансов РФ по данному вопросу представлена в Письме №03-11-09/17087 от 15.04.2014.

С 1 января 2021 года спецрежим ЕНВД отменили, но знать правила расчета все же нужно, на тот случай, если от налоговой придет требование об уплате за прошлые периоды. Как рассчитывается ЕНВД для ИП и организаций, читайте в статье.

В данной статье мы не будем затрагивать отчеты, которые не связаны с ЕНВД и сдаются в зависимости от других факторов (6-НДФЛ, СЗВ-М и пр.). Речь пойдет о декларации — неотъемлемой части деятельности вмененщиков

Несмотря на то что данный спецрежим значительно упрощает работу бухгалтера, отчитываться все-таки придется. В данной статье мы не будем затрагивать отчеты, которые не связаны с ЕНВД и сдаются в зависимости от других факторов (6-НДФЛ, СЗВ-М и пр.). Речь пойдет о декларации — неотъемлемой части деятельности вмененщиков (п. 3 ст. 346.32 НК РФ).

Напомним, что при соблюдении определенных условий любой налогоплательщик может добровольно перейти на вмененку (п. 3 ст. 346.29 НК РФ).

Приказ ФНС России от от 26.06.2018 № ММВ-7-3/414@ утвердил действующую в данный момент форму декларации. Каждый раз при составлении отчетной формы проверяйте ее актуальность.

Декларацию подают до 20-го числа первого месяца очередного квартала (п. 3 ст. 346.32 НК РФ). Получается, что месяцами декларирования доходов будут апрель, июль, октябрь и январь. Иногда срок отчетности приходится на выходной или праздничный день, в таком случае законодательство разрешает отчитаться в первый рабочий день после законных нерабочих (п. 7 ст. 6.1 НК РФ).

Контур.Экстерн поможет рассчитать сумму налога

Куда и как сдавать декларацию

Направлять декларацию нужно в свою ФНС по месту регистрации фирмы (п. 2 ст. 346.28 НК РФ). Значит, если к деятельности, облагаемой ЕНВД, причастны лишь свои обособленные подразделения, а головной офис находится на иной налоговой системе, сдавать декларацию с данными «обособок» по адресу головного подразделения не нужно (п. 5.1 Порядка заполнения).

Если вмененщик ведет деятельность в одном регионе, в инспекцию, на территории которой он работает, нужно представить одну декларацию (число подразделений тут роли не играет).

Если вмененщик работает в разных местах, но подвластных одной инспекции, он также должен сдать одну налоговую декларацию.

Работа в разных регионах, принадлежащих разным налоговым инспекциям, обязывает спецрежимников сдавать декларации в каждую из инспекций.

Сдать декларацию по вмененке можно тремя путями:

- Через интернет.

- Почтовым отправлением, вложив экземпляр в письмо (надежнее оформить письмо с ценной описью).

- Лично принести в ФНС (п. 3 ст. 80 НК РФ).

Если декларацию не сдать в положенный срок, компанию (ИП) могут наказать материально (ст. 106 НК РФ). Штраф составит 5 % от суммы заявленного налога. ФНС возьмет штраф за каждый просроченный месяц, и неважно, полный это месяц или нет. Действующим законодательством установлен размер максимального (не более 30 % налога) и минимального (1 000 рублей) штрафов за нарушение сроков отчетности (ст. 119 НК РФ). Смягчающие обстоятельства, которые представит налогоплательщик, возможно, снизят штраф (п. 1 ст. 112, п. 3 ст. 114 НК РФ).

Главная опасность при несвоевременной сдаче утвержденной формы кроется в том, что налоговый инспектор может заблокировать банковский счет компании. Это наверняка случится, если просрочка больше 10 рабочих дней (п. 2 ст. 76 НК РФ).

Как заполнить декларацию

Отразить данные в декларации совсем не сложно, да и ее состав не такой массивный — всего-то три раздела и титульный лист.

Важное правило для всех разделов: стоимостные показатели указывают в целых рублях, а физические показатели — в целых единицах, применяя математическое округление. Например, 50 копеек нужно округлять до полного рубля.

Все страницы декларации нумеруются. Номера страниц записываются с использованием отведенной для этого графы, имеющей три ячейки. Так, например, пятая страница — «005», восьмая — «008» и т.п.

Сначала нужно заполнить раздел 2, потом раздел 3, а раздел 1 станет заключительным.

Титульный лист

Первый лист расскажет инспекторам основную информацию о налогоплательщике, с помощью которой его можно идентифицировать. В частности, это:

- ИНН и КПП;

- номер корректировки («0» свидетельствует о первичной декларации, а все корректировки подаются с присвоением порядкового номера, начиная с единицы);

- налоговый период (допустим, III квартал);

- отчетный год;

- код налоговой инспекции, куда сдается декларация (заветные цифры есть в уведомлении о постановке на налоговый учет, код можно уточнить лично, обратившись в ИФНС);

- код места представления декларации по месту учета компании (Приложение 3 к Порядку заполнения);

- название фирмы или ФИО (полностью) ИП;

- ОКВЭД;

- код реорганизации (ликвидации) и ИНН/КПП фирмы (заполняется только при реальном факте реорганизации или ликвидации, в противном случае просто прочеркните ячейки);

- телефонный номер;

- количество страниц декларации и обосновывающих документов;

- подтверждение подлинности и полноты сведений (код «1» — если в декларации стоит подпись директора, код «2» — если подписантом стал представитель компании);

- ФИО лица, подписавшего декларацию, и дата подписания. Если декларацию визирует руководитель, дополнительно ставится печать организации (при ее наличии). Если документ содержит подпись представителя, печать не ставится, но указываются реквизиты документа, подтверждающего право подписи. В ситуации, когда подписантом декларации выступает работник представителя (организации), он указывает свои ФИО, ставит подпись, указывает наименование организации — представителя налогоплательщика и данные документа (доверенности), который подтверждает имеющиеся полномочия.

Титульные листы разных деклараций заполняются по одному принципу. Если вы хоть раз сдавали любую налоговую форму, проблем у вас не возникнет.

Раздел 1

Код ОКТМО (строка 010) можно автоматически определить на сайте ФНС.

Обычно код включает 11 цифр, но есть компании, у которых он будет чуть короче. В таком случае свободные ячейки прочеркиваются и код будет иметь вид «27881249---».

Что касается значений показателей данного раздела (строка 020), то их нужно заполнить, используя исходные данные разделов 2 и 3. Причитающуюся бюджету сумму налога отражают по строке 020 (пп. 2 п. 4.1 Порядка заполнения).

В случае если строк с кодом 010 недостаточно, нужно заполнить недостающее количество листов раздела 1.

Раздел 2

Компании и ИП, ведущие разные виды деятельности или работающие в разных муниципальных образованиях, должны заполнять раздел 2 отдельно по каждому виду деятельности и месту ее ведения (по каждому коду ОКТМО) (п. 5.1 Порядка заполнения). Допустим, у фирмы есть собственная столовая и стоянка. Значит, бухгалтер заполнит два листа по разделу 2 — отдельно по общепиту, отдельно по автостоянке. Таким образом, разделов под номером два может быть и два, и пять, и десять.

По строке 010 нужно отметить код вида деятельности (всего их 22, Приложение № 5 к Порядку заполнения). В частности, код «02» свидетельствует об услугах ветлечебницы, а код «22» — о продаже товаров через автоматы.

По строкам 020 и 030 фиксируется полный адрес и код ОКТМО соответственно. Значения напрямую зависят от места, где осуществляется предпринимательская деятельность (Приложение № 6 к Порядку заполнения).

По строке 040 ставится базовая доходность. Она имеет разное значение для каждого спектра деятельности. Самая высокая доходность установлена для услуг, оказываемых автовладельцам (ремонт, т/о и мойка машин) — 12 000 рублей. А самый низкий показатель составляет всего 50 рублей, и установлен он для автостоянок. Базовая доходность может меняться вместе с НК РФ, уточнить ее можно в ст. 346.29.

По строке 050 нужно привести значение коэффициента-дефлятора К1 (каждый год он меняется).

По строке 060 следует указать значение корректирующего коэффициента базовой доходности К2, который комплексно учитывает нюансы ведения деятельности. К2 различен в разных регионах.

В графе 2 строк 070–090 отмечают физический показатель (это может быть площадь стоянки или светоизлучающей поверхности, количество торговых мест и пр.) В графе 3 строк 070–090 инспектор ФНС найдет количество календарных дней работы компании или ИП в месяце постановки на учет (снятия с учета) в качестве плательщика ЕНВД. Если в налоговом периоде спецрежимник не осуществлял постановку или снятие с учета, графа 3 прочеркивается. В графе 4 следует указать налоговую базу (величину вмененного дохода) за каждый месяц квартала, учитывая реальную длительность работы в каждом месяце налогового периода.

В строке 100 отражается налоговая база (величина вмененного дохода) за квартал. Понятно, что значение строки 100 — это сумма строк 070–090 графы 4.

Действующую ставку налога в вашем регионе покажите в строке 105.

По строке 110 пишется сумма налога за квартал (произведение значений строки 100 и строки 105).

Раздел 3

По строке 005 надо указать признак налогоплательщика — их всего два. Для ИП, не производящих выплаты работникам, предусмотрен код «2», для всех остальных категорий — код «1».

Сумма единого налога находит свое отражение в строке 010 и рассчитывается как сумма значений показателей по строке 110 всех заполненных листов раздела 2.

По строке 020 нужно указать сумму страховых взносов и больничных пособий. Кстати, на них можно уменьшить налог (п. 2 ст. 346.32 НК РФ).

По строке 030 пишется сумма фиксированных страховых взносов ИП.

Строка 040 отражает сумму расходов по приобретению контрольно-кассовой техники.

Строка 050 расскажет об общей сумме налога, подлежащей уплате в казну.

Формула для расчета строки 050 зависит от показателя строки 005. Если там стоит «1», в строку 040 запишите разницу между строками 010, 020, 030, 040. Учтите, что найденная сумма налога не может быть меньше, чем половина от суммы в строке 010. Код «2» в строке 005 говорит о том, что нужно вычесть из строки 010 строки 030 и 040. Проверьте, чтобы полученная сумма не была меньше нуля.

В завершение хочется привести пример расчета налога.

Ветклиника ООО «Львенок» работает в Перми и платит ЕНВД.

Базовая доходность равна 7 500 рублей (ст. 346.29). В штате компании всего шесть работников. Нештатных единиц нет. Больничных и взносов в текущем квартале не было.

Налоговая база для ветклиники рассчитывается так: 7 500 х 6 = 45 000 рублей. Для подсчета налога нужно умножить базу на корректирующие коэффициенты.

К1 в 2018 году составляет 1,868, К2 равен 0,6.

Налог за месяц = 45 000 х 1,868 х 0,6 х 15 % = 7 565,40 рубля.

Налог за квартал = 7 565,40 х 3 = 22 696,20 рубля.

Рассмотрим вариант, когда на итоговый налог влияет площадь. Рекламное агентство «Пиар» (ИП Васькина С. Т.) занимается рекламой на табло в Перми. Площадь информационного поля электронных табло в I квартале 2018 года составила 37 кв. м. Базовая доходность равна 5 000 рублей. Васькина С. Т. ведет деятельность без сотрудников, в январе — марте взносы за себя не отчисляла.

Налоговая база = 5 000 х 37 = 185 000 рублей.

Налог за месяц = 185 000 х 1,868 х 0,6 х 15 % = 31 102,20 рубля.

Налог за квартал = 31102,20 х 3 = 93 306,60 рубля.

Рассчитывая очередной налог, обращайте внимание на все показатели и сверяйте их с нормативными документами.

Декларацию по ЕНВД налогоплательщики сдают четыре раза в год по итогам квартала. В статье расскажем о сроках сдачи декларации, изменениях на 2020 год, о расчете налога и заполнении декларации, штрафах и нулевках.

Содержание статьи:

Последнюю декларацию по ЕНВД нужно сдать по итогам 4 квартала 2020 года. С 1 января 2021 вмененку отменят по всей стране. Выберите новый налоговый режим с помощью нашего бесплатного калькулятора. Если вы собираетесь переходить с ЕНВД на другой налоговый режим, прочитайте нашу статью — мы собрали в ней ответы на самые популярные вопросы по системам налогообложения. Не нашли ответа на свой вопрос? Задайте его в комментариях, обязательно ответим.

Способы сдачи декларации

Возможны три способа сдачи отчета:

- его сдает в налоговую непосредственно сам руководитель фирмы, или его официально доверенное лицо, или индивидуальный предприниматель;

- на почту заказным письмом (стандартно для таких документов должно быть уведомление и опись вложения);

- в электронном виде через интернет: с помощью сервиса ФНС или оператора ЭДО.

Переходите с ЕНВД? Подключите Контур.Бухгалтерию

Скидка 45% в ноябре: 7 590 р. вместо 13 800 р. за год работы

Сроки и место сдачи декларации по ЕНВД

Сдавать ЕНВД нужно до 20-го числа месяца, который идет за последним месяцем отчетного квартала.

Отчет за 1 квартал 2020 года — до 20 апреля 2020 (20 число приходится на субботу, поэтому срок сместился на понедельник 22-го).

Отчет за 2 квартал 2020 года — до 20 июля 2020.

Отчет за 3 квартал 2020 года — до 20 октября 2020.

Отчет за 4 квартал 2020 года — до 20 января 2021.

Уплатить налог на вмененный доход надо до 25 числа месяца, следующего за отчетным кварталом.

Декларацию по ЕНВД сдают в налоговую по месту регистрации бизнеса или по месту фактического нахождения. Например, у частных грузоперевозчиков рабочее место постоянно перемещается.

В бухгалтерском календаре от Контур.Бухгалтерии вы можете посмотреть, какие налоги нужно уплатить в текущем месяце и прочитать, как это сделать.

Декларация по ЕНВД с 1 января 2020 года

Еще в 2017 году в декларации появился раздел № 3 с расчетом страховых взносов, уменьшающих налог. Помните, что компаниям нельзя уменьшать сумму более чем наполовину, однако ИП без сотрудников могут даже обнулить налог и совсем его не платить.

Чтобы ИП могли отразить в декларации налоговый вычет за покупку онлайн-кассы, налоговики разработали новую форму отчетности. Ее утвердил приказ ФНС от 26 июня 2018 г. N ММВ-7-3/414@.

Тратить много времени на изучение новой формы не придется. Бланк остался прежним, но пополнился дополнительным разделом. Раздел 4 ввели для отражения расходов на покупку, установку и настройку онлайн-ККТ предпринимателями. Напомним, что 1 июля 2019 года окончился переход на онлайн-кассы, поэтому в обновлении формы есть необходимость. При покупке кассовой техники в этом разделе нужно отразить:

- наименование модели приобретенной кассы;

- заводской номер кассы;

- регистрационный номер, полученный от налоговой;

- дата регистрации кассы в инспекции;

- расходы на покупку, установку и настройку — к вычету можно принять расходы в сумме не более 18 000 рублей на одну кассу.

Декларация по ЕНВД за 1 квартал

Отчетный период по вмененному налогу — квартал. Поэтому уже в апреле 2020 года надо снова сдавать отчет. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В 2020 году 20 апреля приходится на понедельник, поэтому срок не переносится. Заплатить налог надо не позже 25 апреля.

Имейте в виду, что даже если вы не покупали онлайн-кассу и у вас нет возможности применить вычет — вы обязаны использовать новый бланк отчетности. Не забывайте, что с 2020 года действуют повышенные коэффициенты дефляторы, К1 равен 2,005, а значение К2 уточните в местной налоговой.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 21 для первого квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 51.

Декларация по ЕНВД за 2 квартал

Второй отчет в 2020 году подготовьте за период апрель-июнь. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В этом году 20 июля выпадает на понедельник, поэтому срок не переносится. Сдать декларацию можно в электронной или бумажной форме. На бумаге отчет можно отнести в налоговую лично, передать с представителем или отправит по почте. Заплатить налог надо до 25 июля.

Не забывайте применять новый коэффициент дефлятор К1, который равен 2,005 в этом году. Новые значения К2 спросите в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 22 для второго квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 54.

Декларация по ЕНВД за 3 квартал

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 23 для третьего квартала. При реорганизации или ликвидации организации в третьем квартале укажите код периода 55.

Декларация по ЕНВД за 4 квартал

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 24 для четвертого квартала. При реорганизации или ликвидации организации в четвертом квартале укажите код периода 56.

Из каких разделов состоит ЕНВД

Декларация по ЕНВД состоит из титульного листа и четырех разделов. ИП на ЕНВД, которые желают получить вычет на кассу должны заполнить все разделы.

На всех листах декларации, указываются ИНН и КПП компании. Если организация одновременно состоит на учете по месту расположения обособленного подразделения (филиала) и по тому месту, где она ведет деятельность, облагаемую налогом на вмененный доход, то в декларации нужно указать КПП, присвоенный компании как плательщику этого налога, а не КПП филиала.

В титульном листе не произошло изменений. Его нужно заполнить по старым правилам. Указать основную информацию о бизнесе: название или ФИО, налоговый период, отчетный код, код по месту представления, каким ОКВЭД соответствует ваш бизнес и т.п.

Первый раздел обычно заполняют в последнюю очередь. Он отражает обязательства по уплате ЕНВД в бюджет.

Во втором разделе нужно рассчитать сумму налога. Второй раздел заполняется отдельно для каждого вида деятельности и по каждому ОКТМО. Укажите в разделе 2 адрес работы, код ЕНВД, базовую доходность и коэффициенты К1 и К2. По строкам 070-090 укажите величину физического показателя по месяцам квартала. Укажите ставку налога 15% (или меньше, если в вашем регионе введены льготы) и рассчитайте налог за квартал.

В третьем разделе указывается финансовая информация по бизнесу, страховые взносы. Тут нужно объединить сведения из второго и четвертого раздела, чтобы подсчитать итоговую сумму налога. Сначала налог уменьшается на страховые взносы, а затем на вычет за покупку кассы.

Четвертый раздел нужно заполнить для каждой единицы ККТ, приобретенной для работы на ЕНВД. Сумма расходов на приобретение экземпляра ККТ принимается к вычету и указывается в строке 040 Раздела 3.

Как рассчитать ЕНВД

Для расчета налога используется следующая формула:

Сумма налога = Налоговая база × Налоговая ставка.

Для расчета налоговой базы (суммы вмененного дохода) используется следующая формула:

Вмененный доход за месяц = Базовая доходность × К1 × К2 × Физический показатель

Базовая доходность определяется по типу бизнеса согласно п. 3 ст. 346.29 НК РФ. Там же можно найти физические показатели по ЕНВД.

Физический показатель зависит от вида деятельности. Если вы оказываете бытовые услуги и являетесь ИП, то ваш физический показатель — это сотрудники. А для предпринимателя на своем автобусе, который перевозит пассажиров, физический показатель — это посадочные места в авто. Соответственно, налоговая база будет другой.

Что касается корректировочных коэффициентов-дефляторов К1 и К2, то их можно посмотреть в Приказе от 30.10.2018 № 595 (K1) и в решении местного органа власти по месту регистрации бизнеса (K2). К1 с 2020 года увеличился до 2,005.

Нулевая декларация по ЕНВД

Даже если компания/ИП не вели никакой деятельности в отчетном квартале, сдавать пустую (нулевую) ЕНВД не стоит. Налог вам все равно начислят, но за последний период, когда была ненулевая отчетность.

Дело в том, что налог рассчитывается на основе физического показателя, а не фактического дохода. Отсутствие физических показателей — повод сняться с учета, а не отказываться от уплаты налога. Даже если плательщик какое-то время не работал по ЕНВД, он должен сдать декларацию с указанием суммы налога, исчисленной на основе физического показателя и нормы доходности.

Штраф за декларацию ЕНВД 2020

Согласно п 1. ст. 80 НК РФ, плательщики ЕНВД должны сдавать отчет по налогу каждый квартал, то есть четыре раза в год. Если декларацию за 1 квартал 2020 года сдать позднее 20 апреля 2020, то, согласно ст. 119 НК РФ, организация может получить штраф в размере 5 % от суммы налога. Штраф — 5 % от не уплаченной вовремя суммы ЕНВД на основании налоговой декларации за каждый полный/неполный месяц со дня, в который нужно было эту декларацию представить.

Пример: налогоплательщик сдал декларацию за 1 квартал 2020года на три дня позже. Сумма к уплате по декларации — 30 000 рублей. Тогда штраф будет 1 500 рублей.

Минимальное значение штрафа — 1 000 рублей, максимальное — 30 % от всей суммы налога. Ответственность за несвоевременную сдачу «вмененной» декларации для ИП и директоров: штраф в размере 300–500 рублей.

Готовьте и подавайте ЕНВД через интернет в онлайн-сервисе Контур.Бухгалтерия. Декларация формируется автоматически на основе вашего учета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые две недели работы бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

Енвд декларация за неполный квартал

Из разъяснений ИФНС (письмо № ЕД-3-3/1806@ от 22.05.13) следует, что декларация ЕНВД должна отражать такие данные путем изменения физического показателя, скорректированного на фактически отработанные дни. Неполные месяцы считаются месяцами постановки и снятия с учета в качестве плательщика ЕНВД. В остальные месяцы, как указывает налоговики, месяц должен быть учтен в полном объеме, даже если у вас не было деятельности, поскольку она не зависит от выручки (смотрите подробности здесь).

ООО (ИП) с 12 июля 2021 года встало на учет ЕНВД по месту ведения деятельности и начала заниматься торговлей сувенирами и подарками, арендовав торговый зал для посетителей площадью 18 кв.м. При этом в декларации ЕНВД за 3 квартал 2021 года в июле расчет физического показателя делаем следующим образом:

Расчет ЕНВД за неполный месяц в 2021 году

Добрый вечер, согласно Письма ФНС от 20.03.2021г. № ГД-4-3/4431@, Вам не имели права отказать в приеме декларации по месту осуществления деятельности на ЕНВД. Вот , что говорится в данном письме: «при предоставлении налогоплательщиком, состоявшим на учете в качестве налогоплательщика ЕНВД в налоговом органе, отличном от налогового органа по месту нахождения (месту жительства), и представившем налоговую декларацию после снятия с учета в качестве налогоплательщика ЕНВД, указанный налоговый орган не вправе отказать в принятии такой декларации. «

На 2021 год установлен в размере 1,915, измененный впервые с 2021 года. Коэффициент К2, установленный в регионе, где действует данный ИП, составляет 0,8. Узнать К2 для ЕНВД, по вашему месту работы можно на сайте ФНС, выбрав вверху код региона.

Тема: Декларация ЕНВД 2021 (неполный месяц)

Добрый день!

Ситуация: ИП зарегистрирован в 2021 году. Встал на учет по ЕНВД 07.02.13, снялся с учета 28.02.13 и закрывается. Хотела сразу подать декларацию по ЕНВД за 1 квартал 2021 года.

Как рассчитать налог по дням понятно, но как этот расчет вставить в декларацию для меня стало загадкой

Как заполнить декларацию? или декларация должна обновиться и надо просто дождаться новой формы?

Вот эта злополучная формула по расчету ЕНВД:

Единая формула для неполного месяца:

ВД = (БД х ФП) : КД х КД1,

где ВД — сумма вмененного дохода за месяц;

БД — базовая доходность, скорректированная на коэффициенты К1 и К2

ФП — величина физического показателя;

КД — количество календарных дней в месяце;

КД1 — фактическое количество дней осуществления предпринимательской деятельности в месяце в качестве налогоплательщика единого налога.

Декларация по ЕНВД за I квартал 2021 года: образец заполнения

Декларацию по ЕНВД за первый квартал 2021 года должны сдать все плательщики единого налога (п. 3 ст. 346.32 НК РФ). То есть, все организации и ИП, которые состоят в налоговой инспекции в качестве «вмененщика».

Декларацию по ЕНВД за I квартал 2021 года нужно сдать, чтобы сообщить налоговикам о сумме «вмененного» налога, о видах деятельности и о месте ведения деятельности. О доходах и расходах в первом квартале сообщать не потребуется, поскольку ЕНВД считают исходя из базовой доходности, а не фактической.

В какой срок нужно сдавать в ИФНС декларацию по ЕНВД за I квартал 2021 года? Какие особенности заполнения декларации для ИП? Нужно ли применять новый бланк декларации? Приведем образец заполнения декларации и ответим на самые распространенные вопросы налогоплательщиков.

Декларация ЕНВД за 2 квартал 2021

Бланк декларации ЕНВД за 2 квартал 2021 года по сравнению с первым кварталом не изменился. Он утвержден 26 июня 2021 года приказом ФНС № ММВ-7-3/414@ (далее Приказ). Введение новой формы во второй половине 2021 года было связано с предоставлением вычета за приобретение контрольно-кассовой техники предпринимателям на патенте и ЕНВД. В 2021 году для тех ИП, кто вовремя установил ККТ, возможность получить вычет сохраняется.

Для примера заполним декларацию по ЕНВД за 2 квартал 2021 года за предпринимателя из города Волоколамска Московской области. Он торгует хлебом и выпечкой в магазине площадью 50 квадратных метров без привлечения наемного труда. Предприниматель должен установить ККТ до 1 июля 2021 года.

Декларацию по ЕНВД за I квартал нужно сдавать по новой форме

Минфин России продолжает переводить налоговую отчетность в новый формат. Вслед за декларацией по налогу на прибыль (утверждена приказом Минфина России от 05.05.08 № 54н), декларацией по налогу на имущество (утверждена приказом Минфина России от 20.02.08 № 27н) изменилась отчетность и по единому налогу на вмененный доход. Впервые представить декларацию по новой форме плательщики, применяющие «упрощенку», должны уже за I квартал 2021 года (все подписчики «ДК» получат бланк в электронном виде на диске «Бланки бухгалтерской и налоговой отчетности за I квартал 2021 года» вместе с № 6).

Упростилось заполнение раздела 2 «Расчет суммы единого налога на вмененный доход для отдельных видов деятельности». Теперь не нужно рассчитывать налоговую базу отдельно по каждому месяцу налогового периода.

Расчет ЕНВД за неполный месяц

Применять п. 9 ст. 346.29 НК РФ компания не вправе. В этой норме сказано, что при расчете ЕНВД изменение величины физического показателя надо учитывать с начала месяца, в котором произошло это изменение. Но в вашем случае речь идет не об изменении физического показателя, то есть площади торгового зала, до нуля, а о прекращении деятельности в целом.

Эта норма действует с 1 января 2021 г. и гласит, что размер вмененного дохода за квартал, в течение которого произведено снятие компании с учета в связи с прекращением предпринимательской деятельности, облагаемой единым налогом, рассчитывается с первого дня квартала до даты снятия с учета в ИФНС, указанной в уведомлении налогового органа. Если снятие организации с учета в качестве плательщика ЕНВД произведено не с первого дня календарного месяца, размер вмененного дохода за данный месяц рассчитывается исходя из фактического количества дней осуществления предпринимательской деятельности по следующей формуле:

Декларация ЕНВД за 2 квартал 2021 года

Здесь указывают итоговую сумму налога к уплате в бюджет. Обратите внимание, что строки 010 и 020 повторяются несколько раз. Но если у вас один вид деятельности или вы работаете в пределах одного ОКТМО, то строки будут заполнены только один раз.

Остался всего месяц до конца второго квартала 2021 года. После этого у плательщиков единого налога на вменённый доход будет только 20 дней для подготовки и сдачи отчётности. Но с учетом переноса крайнего срока из-за выходного дня, отчётный период продлится чуть дольше – декларацию ЕНВД за 2 квартал 2021 надо сдать не позднее 22 июля. Этот срок общий для ИП и организаций.

Пример правильного заполнения декларации на ЕНВД, основные нововведения и особенности

Предприниматели и компании должны подавать отчет в Налоговую службу не позднее 20 числа того месяца, который следует за отчетным периодом. Следовательно, в 2021 году вы должны побывать в отделении ФНС 4 раза: до 20 апреля, июля, октября и января 2021.

В остальном форма осталась неизменной, как и правила ее заполнения. Писать в бланках можно только черными, фиолетовыми или синими чернилами (электронная подготовка также допускается). Коэффициент К2 должен быть округлен до тысячных, а денежные показатели – до целых чисел по правилам округления.

Декларацию по ЕНВД за I квартал нужно сдавать по новой форме

5. Для показателя «Код по ОКАТО» незаполненные ячейки (справа от значения кода) заполняются нулями. Это важно для тех компаний, у которых значение этого кода меньше 11 знаков. Допустим, у компании код по ОКАТО 12345678. В декларации это будет выглядеть следующим образом: «12345678000».

В разделе 3 появилась новая строка 010. По ней показывается налоговая база, исчисленная по всем кодам ОКАТО, то есть суммируются показатели значений строки 110 всех заполненных разделов 2 декларации. Раньше этот показатель присутствовал в разделе 3.1 декларации, но в связи с его упразднением был перенесен в раздел 3. Также в разделе 3 переформулирована строка, по которой отражаются перечисленные взносы в ПФР.

Как заполнить декларацию енвд за неполный квартал

Необходимо ежеквартально. При этом, начиная с I квартала 2021 года, в силу вступила новая форма отчетности для ИП и организаций. Введена она была Приказом Федеральной налоговой службы РФ № ММВ-7-3/353 (04.07.2021).

Объясняем. Так как в этом случае налогоплательщик имеет работников, то налог можно уменьшить не более, чем на 50 % на сумму страховых взносов за работников. Поэтому строка 040 не может быть меньше половины от строки 010, даже если строка 020 (взносы за работников) будет равна строке 010.

Как заполнить декларацию по енвд за неполный месяц

- титульный лист;

- раздел 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет»;

- раздел 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности»;

- раздел 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

К примеру, предприниматель хочет рассчитать ЕНВД на магазин, имеющий площадь в 50 кв. м. Открытие магазина произошло 15.02. 2021 года. Базовая доходность для этого вида бизнеса составляет 1800 рублей за 1 кв. м. Коэффициент К1 на 2021 год составляет 1,868. Коэффициент К2 составляет 0,8. Физическим показателем для торговли принято считать метраж торговой площади, в данном примере – 50 кв.м. Февраль 2021 состоял из 28 дней, соответственно, КД = 28. Магазин начал свою деятельность с 15-го числа. КД1 = 28-14 = 14 (учитывается также и число, с которого предприятие начало деятельность).

ЕНВД за неполный месяц в 2021

Я произведу пример расчета налога ЕНВД за неполный месяц для своего города (Мегион — это повлияет только на размер коэффициента К2), рассчитаем, что на налог ЕНВД встали с 6 июня, объектом налогообложения будет магазин парфюмерии 16 кв.м.

И на самом деле, бывают ситуации когда рассчитать налог ЕНВД необходимо за неполный месяц. Такими ситуациями является момент когда Вы встали на налог ЕНВД не с начала месяца, а допустим в середине или Вы снимаетесь с учета ЕНВД так же не на конец месяца, а числах в 20.

Декларация ЕНВД за 3 квартал 2021 года (образец заполнения)

Декларация ЕНВД за 3 квартал 2021 года должна быть подана до 20.10.2021 года. Ниже приведен образец заполнения декларации ЕНВД за 3 квартал 2021 года, который подготовлен с помощью программы Налогоплательщик ЮЛ . Вы можете ознакомиться с возможностями этой прграммы и скачать ее прямо на нашем сайте по вышеприведенной ссылке. Программа сделана ФНС России, бесплатна и общедоступна.

Декларация ЕНВД за 3 квартал 2021 года подготовлена на примере ИП, оказывающего услуги фотосалона и не имеющего работников. Сумма налога ЕНВД , рассчитана с учетом коэффициента К1, который равен 1,798, и К2, который равен 1. При этом, если коэффициент К1 является одинаковым для всех плательщиков ЕНВД, то коэффициент К2 устанавливается местными властями на соответствующей территории. О том, как узнать коэффициент К2, не выходя из дома, смотрите следующую видеоинструкцию.

ЕНВД за неполный месяц – платить или нет

Рассмотрим пример. ИП Рогожкин Р.Р. зарегистрирован в качестве плательщика ЕНВД с 12 марта 2021 года в г. Ростов-на-Дону в качестве плательщика ЕНВД. Рогожкин занимается пошивом взрослой обуви (т.е. оказанием бытовых услуг). К1 в 2021 году — 1,798, К2 — 1,0. Сотрудников у ИП нет. Базавая доходность = 7500 на сотрудника, включая ИП.

Единый налог на вмененный доход – один из специальных налоговых режимов, который не имеет особых сложностей в расчетах. И связано это с тем, что варьируется обычно только физический показатель. Однако при расчете за неполный месяц используется особая формула, предусмотренная Налоговым кодексом.

Изменен бланк декларации по ЕНВД за 1 квартал 2021 года

За несвоевременную подачу декларации по ЕНВД за I квартал 2021 года налоговики, руководствуясь положениями статьи 119 НК РФ, могут оштрафовать компанию или ИП на 5% от суммы вмененного налога за каждый полный или неполный календарный месяц с первого дня просрока. Штраф при этом не может быть меньше 1 тысячи рублей и больше 30% от полной суммы ЕНВД.

С прошлого года в порядке расчета вмененного налога произошли изменения, в связи с этим претерпела корректировки и форма декларации по ЕНВД. По форме, обновленной приказом ФНС РФ от 19.10.2021 №ММВ-7-3/574@ отчитываемся, начиная с I квартала 2021 года.

Не успели бухгалтеры выдохнуть после очередной волны изменений, как нагрянул конец квартала. Как снег зимой. Вроде бы понимаешь — явление естественное, но все равно чувство, что морально к нему не готов.

В связи с предоставлением льгот по налогам, обнулением взносов и прочим ништякам от государства изменился подход к заполнению отчетов. Новшества добрались и до декларации по ЕНВД. О том, что учесть при заполнении отчета за 2 квартал 2020 года, расскажем подробно.

Немного азов

Форму декларации не меняли. Заполняем тот же бланк, что и в первом квартале, он утвержден Приказом ФНС России от 26.06.2018 № ММВ-7-3/414@.

Заполнение титульного листа вряд ли вызовет вопросы. Тут все просто. Если вдруг вы уже сдали декларацию, обнаружили ошибку и подаете корректировку не забудьте указать ее номер, например, «1—», «2-» и так далее. Если декларация первичная «0—».

Код налогового периода для второго квартала — 22.

Еще одна кодировка — «По месту учета», чаще всего указывается:

- 120 По месту жительства ИП

- 214 По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком

- 310 По месту осуществления деятельности российской организации

- 320 По месту осуществления деятельности ИП

По месту деятельности — это если открыто подразделение, торговая точка и т.д. не по месту регистрации компании или ИП и она стоит на учете по ЕНВД отдельно.

При пассажирских, грузоперевозках, развозной и разносной торговле, а также при размещении рекламы на транспорте предприниматель может стоять на учете по месту своей регистрации (потому что невозможно определить где именно ведется деятельность).

Отправьте заявку в Scloud для подключения сервиса 1С-Отчетность. Кстати, там на страничке есть калькулятор для расчета стоимости тарифа — рассчитайте цену и сразу узнайте размер вашей скидки.

Уровень 2

Теперь будет посложнее. Сначала нужно заполнить второй раздел декларации. Их может быть несколько — по числу объектов (например, магазинов, салонов, торговых мест и т.п.) или видов деятельности.

ИП часто путают коды деятельности, которые надо указать в строке 010. Все они есть в Приложении № 5 к инструкции по заполнению. Вот она здесь на Клерке , не надо ничего искать.

Дальше все ясно-понятно — адрес, указываем место ведения деятельности. Смутить может только ОКТМО. На сайте инспекции есть специальный сервис для определения ОКТМО.

Скажете много заморочек? А мы предупреждали — с электронной отчетностью проще. Между прочим, давно пора переходить на облачную 1С , работать с ней можно даже сидя дома, а не просиживать допоздна в офисе. Дома и стены помогают.

Добираемся до самого главного:

Строка 040 — базовая доходность на единицу физического показателя в месяц. Не ищите ее в порядке заполнения декларации, эти данные находятся в НК. Вот, например:

Строка 050 — коэффициент-дефлятор К1. Вот тут ждет небольшая засада. Коэффициент дважды менялся в конце 2019 года, правильное значение К1 на 2020 год — 2,005.

Строка 060 — еще один коэффициент, но его устанавливает местное законодательство. Максимальное значение — 1. Проще говоря, он может скорректировать налог в меньшую сторону, но не в большую.

Проверьте закон по своему муниципальному району, возможно размер коэффициента К1 снизили в качестве меры поддержки. Это касается и ставки вмененного налога. Под льготу попадают в основном представители пострадавших отраслей. Но может есть не попавшие в перечни счастливчики, которым регионы тоже помогают?

Далее в разделе 2 идет расчет налоговой базы. Сначала по каждому месяцу: К1*К2*величину физпоказателя. Затем за квартал : складываем строки 070, 080 и 090.

Обратите внимание! Если на ЕНВД вы перешли не с начала месяца, то можете немного сэкономить. Посчитайте сумму налогооблагаемой базы за месяц как обычно, затем разделите ее на общее количество календарных дней в неполном месяце и умножьте на дни с даты переходы до конца месяца, включительно.

Пример: ИП начал заниматься розничной торговлей с 20 мая 2020-го, он подал заявление о применении ЕНВД с этой даты. Всего в мае 31 день, из них деятельность велась всего 12 дней. У предпринимателя магазин площадью 50 кв. м. (это физический показатель), К2 в его районе равен 0,8. Базовая доходность — 1800 рублей.

1800*2,005*0,8*50 = 144360, налог за месяц 144360*15% = 21657

Расчет с учетом даты постановки на учет в качестве плательщика ЕНВД:

(1800*2,005*0,8*50)/31*12 = 55881, налог за месяц 55881*15% = 8382

Как говорится — разница очевидна.

Подводя итоги

Здесь собираем со всех разделов 2 суммы налога и общую сумму вносим в итоговую строку. Не забываем указать признак налогоплательщика в зависимости от того производятся выплаты физлицам или нет. Это имеет значение для ИП — те из предпринимателей, кто не делают выплат физикам, может уменьшить налог до 100%. Все остальные не более, чем на 50%.

Строка 020 — указываем взносы, уплаченные за работников (в том числе по договорам ГПХ), а также суммы больничных за счет работодателя и некоторые других платежей (п. 2 статьи 346.32 НК РФ).

Строка 030 — сумма взносов, уплаченных ИП за самого себя.

Здесь есть два важных момента: нельзя указать сумму взносов (020 030) больше, чем сумма начисленного налога и можно брать только взносы, которые были фактически уплачены в отчетном квартале.

При этом не важно ЗА какой период они уплачиваются. К примеру, взносы с заработной платы сотрудников за март, заплаченные в апреле, можно использовать для уменьшения налога за 2 квартал.

Есть исключение! В этом году для пострадавших от пандемии ИП и организаций отменили взносы за работников во втором квартале. Получается начисленных взносов нет, а то, что вы уже успели заплатить до того, как узнали о льготе — переплата. Переплату можно зачесть в счет будущих платежей, но вот уменьшить налог на эти суммы нельзя!

Теперь можно вернуться к истокам — Разделу 1. Вносим в него сумму налога к уплате за квартал. Если мы заполняли несколько листов с разделом 2 и там были указаны разные ОКТМО нужно и в первом разделе сделать по ним разбивку.

Для этого используем формулу:

Строка 020 Раздела 1 по определенному ОКТМО = Строка 050 Раздела 3 х (сумма Строк 110 всех Разделов 2 по этому ОКТМО / Строку 010 Раздела 3).

О главном

Выделим все ключевые моменты заполнения декларации по ЕНВД за 2 квартал 2020 года:

- Проверьте региональное законодательство, возможно вам повезло и был уменьшен коэффициент К1 и снижена ставка налога.

- Если вы входите в круг пострадавших и освобождены от взносов во 2 квартале, но заплатили их, то при заполнении Раздела 3 не указывайте взносы для уменьшения налога.

- В остальном заполнять декларацию нужно как обычно, указывая налог к уплате, налоговая служба обнулит его сама.

Хотите сдать отчетность быстро и без проблем?

Подключайте1С-Отчетность в Scloud.

- Проверяйте правильность заполнения отчета

- Получайте sms-сообщения о его статусе

- Своевременно отвечайте на требования

- Проводите сверку расчетов с бюджетом.

Если есть вопросы, оставляйте свои контакты ниже, мы все расскажем:

Читайте также: