Заявление о применении налоговой льготы участниками рип

Опубликовано: 15.05.2024

Условия региональных инвестиционных проектов (РИП). Требования к проекту

Региональный инвестиционный проект (РИП) - инвестиционный проект, целью которого является производство товаров, при этом РИП не может быть направлен на добычу и/или переработку нефти, природного газа, производство подакцизных товаров и осуществление деятельности, по которой применяется налоговая ставка по налогу на прибыль в размере 0%. Присвоение статуса участника РИП дает право на применение налоговых льгот.

Понятия и основные требования к РИП закреплены в Налоговом кодексе. Региональное законодательство может устанавливать дополнительные требования как к участникам, так и к проектам.

В соответствии с НК РФ (глава 3.3. НК РФ, глава 25 ст. 284.3 НК РФ) РИП должен удовлетворять ряду требований, в том числе:

1. Производство товаров в результате реализации РИП осуществляется:

- в одном или нескольких субъектах РФ, утвержденных в НК РФ (в т. ч. Республика Тыва, Забайкальский край, Магаданская область и пр., далее – поименованные регионы)

- в одном или нескольких субъектах РФ, имеющих соответствующую нормативно-правовую базу

Объем инвестиций

Срок осуществления инвестиций

≥ 50 млн руб. без НДС

в течение 3 лет со дня включения организации в реестр участников РИП

за период с 1 января 2016 г. до 1 января 2019 г.

≥ 500 млн руб. без НДС

в течение 5 лет со дня включения организации в реестр участников РИП

за период с 1 января 2016 г. до 1 января 2021 г.

При этом законодатель предусматривает возможность сопоставления цены сделки с рыночной для определения объема вложений.

3. Каждый региональный проект реализуется единственным участником

Получение статуса участника РИП

Требования к участнику РИП

В соответствии с НК РФ, участником РИП может быть признана организация, соответствующая одному из двух перечней требований:

Таким образом, получение статуса участника РИП возможно как при включении в Реестр участников РИП, так и без него, но только для «депрессивных» регионов.

Получение статуса без включения в Реестр

Для получения статуса необходимо соблюдение следующих требований:

- признана налоговая прибыль от реализации товаров в рамках РИП

- выполнено требование к минимальному объему капитальных вложений

- в налоговый орган направлено заявление о применении налоговой льготы с указанием объемов и сроков капитальных вложений, наименования производимых товаров

Заявление должно быть направлено не позднее даты предоставления налоговой декларации, в которой заявлены налоговые льготы по РИП. Организация считается получившей статус участника начиная с налогового периода, в котором одновременно соблюдены все перечисленные условия.

Включение в Реестр участников РИП

Документы для заявления

Для включения в реестр участников РИП организация направляет в уполномоченный орган заявление о включении в реестр с приложением следующих документов:

- учредительные документы, удостоверенные в установленном порядке;

- копия документа, подтверждающего факт внесения записи о государственной регистрации организации в ЕГРЮЛ;

- копия свидетельства о постановке организации на учет в налоговом органе;

- инвестиционная декларация (с приложением инвестиционного проекта);

- иные документы, подтверждающие соответствие требованиям к региональным инвестиционным проектам и/или их участникам, установленным настоящим Кодексом и/или законами соответствующих субъектов Российской Федерации.

Сроки рассмотрения

Налоговым кодексом предусмотрен следующий порядок рассмотрения заявлений организаций:

Включение организации в реестр производится с 1-го числа месяца, следующего за месяцем, в котором было принято соответствующее решение.

Внесение изменений в Реестр

В соответствии со ст. 25.12 НК РФ в сведения, содержащиеся в Реестре участников РИП, и в инвестиционную декларацию можно вносить изменения.

При этом должны соблюдаться следующие требования:

- обосновывается необходимость изменений;

- не изменяется цель РИП;

- снижение общего объема финансирования не более чем на 10% от изначально заявленного;

- не допускается изменение графика ежегодного объема инвестиций, если это приведет к невозможности реализации РИП с соблюдением установленных требований;

- РИП должен продолжать соответствовать всем предъявляемым к нему требованиям (НК РФ и региональное законодательство).

Прекращение статуса участника РИП и последствия

Статус участника «реестрового» РИП прекращается на основании следующих причин:

- Заявления участника РИП о прекращении статуса участника РИП - со дня, указанного в заявлении;

- Вступившее в силу решение по результатам налоговой проверки, выявившей несоответствие РИП и/или его участника требованиям - со дня включения организации в реестр (для «внереестровых» РИП – с начала налогового периода, в котором выявлено несоответствие);

- Внесение в ЕГРЮЛ записи о том, что организация - участник РИП находится в процессе ликвидации, - со дня, следующего за днем внесения соответствующей записи в ЕГРЮЛ;

- Прекращение деятельности участника РИП в результате реорганизации в форме слияния, разделения, присоединения к другому юридическому лицу или преобразования - со дня, следующего за днем внесения соответствующей записи в ЕГРЮЛ;

- Вступившее в законную силу решение арбитражного суда о признании должника банкротом - со дня, следующего за днем вступления в законную силу такого решения.

Обратим внимание, что в случае прекращения статуса по решению налоговой проверки, для «реестровых» РИП пересчет налоговых обязательств производится с начала периода, когда участник РИП стал применять льготы, сумма налога подлежит восстановлению и уплате в бюджет за весь период пользования льготными ставками. Дополнительно производится начисление и уплата пеней. В остальных случаях пересчет производится только если не было выполнено требование к объему капитальных вложений.

Некоторые категории налогоплательщиков имеют право на снижение или полную отмену оплаты налога на имущество. Такой вид послабления может быть предоставлен как юридическому, так и физическому лицу. И если представители первой группы (юридические лица) имеющие это право могут никак не аргументировать его, поскольку в законе они четко указаны по видам деятельности (с единственным условием целевого использования имущества), то физические лица обязаны подтверждать право на него документально.

Важное уточнение: налоговая льгота является не обязанностью, а правом налогоплательщика, иными словами, для того, чтобы получить возможность оплачивать налог по более низкой ставке или вовсе освободится от него, нужно представить в налоговую инстанцию письменное волеизъявление в виде специального заявления.

Кто имеет право на льготу по налогу на имущество

Список лиц, имеющих возможность получить льготы на имущество довольно обширен. Сюда входят военнослужащие и члены их семей, герои СССР и герои РФ, участники военных действий, инвалиды 1 и 2 групп, пенсионеры и некоторые другие категории граждан. Полный перечень можно найти в налоговом кодексе РФ.

Следует отметить, что налог на имущество относится к местным налогам (а есть еще федеральные), поэтому иногда, в зависимости от региона, перечень потенциальных льготников может существенно корректироваться.

Например, в некоторых регионах, данной льготой могут пользоваться многодетные родители и т.п. Поэтому, никогда не будет лишним уточнить, имеет ли право на льготу по налогу на имущество тот или иной налогоплательщик в своем регионе проживания.

Надо помнить и о том, что в зависимости от территориальной принадлежности различаются и ставки налога на имущество.

Какие объекты собственности подпадают под льготы

Налог может быть снижен на следующие категории имущества:

- дома, квартиры, комнаты,

- хозяйственные и надворные постройки,

- некоторые виды зданий и сооружений,

- гаражи и помещения (последние только при условии, что они используются для творческих нужд, т.е. ателье, мастерские и студии).

При этом не нужно забывать о том, что льгота может быть предоставлена только на один объект каждого вида недвижимости из указанных выше. К примеру, если гражданин имеет в собственности две квартиры и три гаража, то он сможет воспользоваться льготой по налогу на имущество только на одну квартиру и на один гараж, а за все остальные объекты недвижимости придется выплачивать налог в полном размере.

Заявление на льготу: правила оформления и адрес подачи

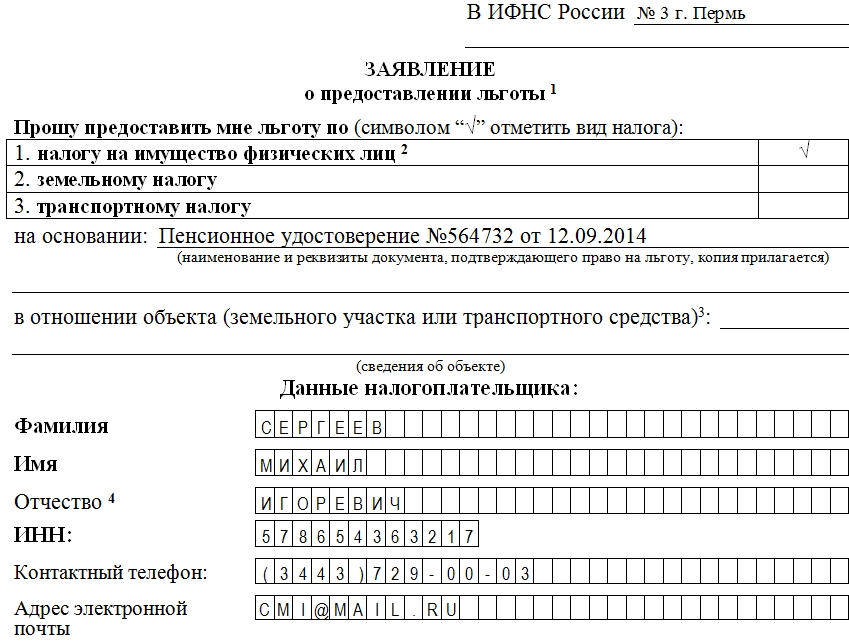

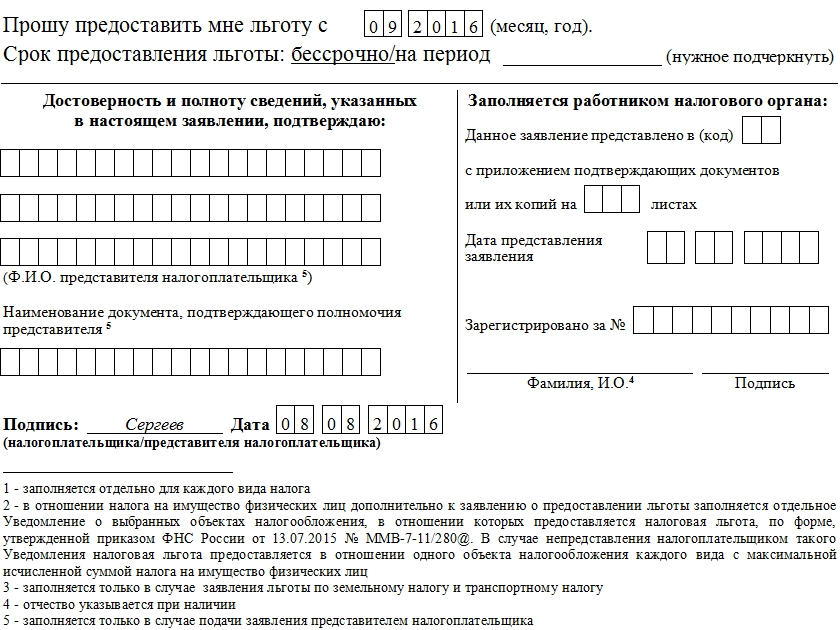

Документ имеет унифицированную, официально утвержденную форму, заполнить которую, имея перед глазами образец, совершенно нетрудно.

Главное условия – данные в него должны вноситься печатными буквами, разборчиво, с указанием всех прилагаемых документов и обязательной подписью заявителя.

После того, как оно будет оформлено надлежащим образом и налоговый специалист проверит его, он поставит отметку о принятии документа. С этого дня заявление уходит на рассмотрение, которое происходит также в строго установленном законом порядке.

Заявление на льготу по налогу необходимо передавать в ту налоговую территориальную инспекцию, к которой относится потенциальный льготник.

Как написать заявление на предоставление льготы по налогу на имущество

В данном примере рассматривается заявления от пенсионера, желающего воспользоваться льготой на имущество.

- В начале заявления нужно указать номер налоговой службы, к которой относится налогоплательщик по месту жительства и населенный пункт, в котором она находится.

- Далее в соответствующей табличке следует «галочкой» отметить вид налога и здесь тоже все довольно понятно – значок ставится напротив строки «налог на имущество физических лиц».

- После этого вписывается основание, дающее право на получение послабления, т.е. указывается наименование и номер подтверждающего документа.

- Ниже находится таблица, в которую вносятся данные о налогоплательщике. Здесь заглавными печатными буквами надо вписать фамилию, имя, отчество, номер телефона и, — при наличии, — адрес электронной почты для связи (на случай возникновения у налогового специалиста какого-либо вопроса).

Если в процессе оформления возникают какие-либо вопросы, следует обратить внимание на пояснения, написанные мелким шрифтом и расположенные под документом.

Когда льгота вступает в законную силу

Как только налоговые органы примут решение о том, что данный налогоплательщик действительно может пользоваться предоставляемыми льготами, они вступают в законную силу. Более того – если ранее гражданин, имеющий право на налоговую льготу по каким-либо причинам не пользовался ею, и при этом исправно платил налог на имущество, его ему пересчитают и излишне оплаченную сумму вернут (но не более чем за три года до момента обращения в налоговую инспекцию с заявлением на предоставление льготы).

С 2021 года организации не подают декларации по транспортному и земельному налогам. Чтобы при уплате этих налогов было учтено право на льготу, организации надо подать в ИФНС заявление о ее предоставлении, а также подтверждающие документы.

Какие обязанности появились у организаций в связи с отменой декларирования

С 2021 года отменена обязанность организаций представлять декларации по транспортному и земельному налогам.

Они не направляются за 2020 год и последующие налоговые периоды.

Чтобы при уплате транспортного или земельного налогов за 2020 год организация могла использовать свое право на льготу, ей надо подать заявление о предоставлении льготы.

Заявление можно подать в любую ИФНС, приложи в нему необходимые документы.

Предельный срок для подачи этого заявления не установлен.

Однако с 2021 года для обеспечения полноты уплаты налогов ФНС направляет организациям и их обособленным подразделениям сообщения об исчисленных суммах транспортного и земельного налогов.

Сообщение составляется на основе информации, имеющейся у инспекции, в том числе результатов рассмотрения заявления о налоговой льготе.

Если на дату формирования сообщения у налоговиков не будет информации о заявленной организацией льготе, в него включат суммы исчисленных налогов без учета льгот.

Это, в свою очередь, приведет к выявлению недоимки или перерасчету налога.

Поэтому заявление о налоговой льготе за 2020 год ФНС рекомендует организации представить в течение I квартала 2021 года.

Как подать заявление на льготу

Заявление о предоставлении льготы по транспортному или земельному налогу подавайте по форме, утвержденной приказом ФНС России от 25.07.2019 № ММВ-7-21/377@.

Порядок заполнения заявления утвержден тем же приказом.

В состав формы Заявления включаются:

- титульный лист;

- лист с информацией о заявленной налоговой льготе.

При этом раздел 5 заполняется в случае, если заявляете льготу по транспортному налогу, а раздел 6 – льготу по земельному налогу.

Если у организации есть право на льготу на более чем один автомобиль или земельный участок, соответствующий лист заполняется отдельно по каждому объекту налогообложения.

Что учесть при заполнении заявления о льготе по транспортному налогу

В разделе 5 «Прошу предоставить налоговую льготу по транспортному налогу» следует указать:

- в поле 5.1 – вид транспортного средства. При этом каждому виду транспортного средства соответствует отдельный код. Например, код «01» проставляйте, если заявляете льготу по легковому автомобилю, а код «02» – если по грузовому;

- в поле 5.2 – данные о марке или модели автомашины;

- в поле 5.3 – государственный регистрационный номер автомобиля;

- в поле 5.4 – период действия налоговой льготы согласно документу, подтверждающему право на нее;

- в поле 5.5 – код налоговой льготы по транспортному налогу.

Помимо этого, потребуется указать сведения о том региональном законе, которым введена льгота по транспортному налогу, а в полях 5.7.1 – 5.6.5 данные о документе, который дает право на использование льготы.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Что учесть при заполнении заявления о льготе по земельному налогу

Некоторые поля раздела 6 «Прошу предоставить налоговую льготу по земельному налогу» заполняются по аналогии с разделом 5.

Это касается указания периода действия льготы, отражения даты и номера документа, предусматривающего льготу, сведений о региональном законе, соответствии с которым предоставляется льгота, а также сведений о документе, который подтверждает право на нее.

Однако, есть и особенности.

Например, при заполнении поля 6.1 понадобится указать кадастровый номер земельного участка, в отношении которого заявлена налоговая льгота.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

«Клерк» Рубрика Налог на имущество физических лиц

Налоговый кодекс, а точнее его статья 361.1 устанавливает заявительный характер предоставления льготы по транспортному налогу. Форма заявления установлена.

По классификатору налоговых документов она имеет номер 1150063 и состоит из четырех страниц. Все ли страницы требуют заполнения и каким образом можно подать данное заявление? Рассмотрим в этой статье.

Почему так много страниц в заявлении

Статья 361.1 НК РФ, устанавливает заявительный характер предоставления льготы по транспортному налогу. Как правило, льготные категории налогоплательщиков имеют льготы сразу по нескольким налогам. Форма по КНД 1150063 заявляет о льготах сразу по нескольким налогам: транспортному, земельному и имущественному.

Налогоплательщику достаточно подать одно такое заявление, заполнив в нем только необходимые страницы. Естественно, титульный лист заполняется обязательно. Дальше же все зависит от наличия у заявителя транспортного средства, земельного надела, квартиры или жилого дома, а также от региона его проживания. Так как некоторые регионы, например, не предоставляют льготы по транспортному налогу многодетным семьям или пенсионерам.

Итак, страница 2 заявления заполняется на предоставление льготы по транспортному налогу, страница 3 по земельному, а страница 4 по имущественному налогу.

Но нумерация страниц в документе не проставлена. Вы заполняете только те страницы, по которым есть обязанность уплаты и одновременно положены льготы, а затем нумеруете страницы сами.

Если заполняется заявления для предоставления только одной льготы, то заполняются две страницы. Если льготы две, то страниц будет три, если нужно оформить все три льготы, то заполняются все страницы без исключения.

Если у налогоплательщика два или более имущества одной категории

Как правило, льгота распространяется лишь на одно транспортное средство налогоплательщика, на один земельный участок и одно жилое помещение, но льготник сам имеет право выбрать на какое из них оформить льготу.

Именно выбранный объект и нужно вписать в заявление на льготы.

Конечно, если 100% льгота может покрыть налог на одно транспортное средство, а у заявителя в собственности мотоцикл и автомобиль, то указать следует автомобиль. На мотоцикл транспортный налог будет меньше.

Как известно, льготируется только шесть соток земельного надела. А значит, имея участки земли в пять соток и восемь, выгоднее заявить льготу на тот участок, что больше, а если оба участка раны или более шести соток, то все равно на который эта льгота будет обращена.

По жилому помещению, принадлежащему налогоплательщику ситуация та же. Выгоднее оформить льготу на помещение с максимальной суммой налога к уплате.

Заполнение заявления рукописным способом

Заявление можно заполнить ручкой с черными чернилами от руки или набрать данные в программе вроде Excel.

В каждом квадратике указывается одна заглавная печатная буква, цифра или символ. Все пустые клеточки при этом помечаются прочерком по всей длине или по правой части показателя при его неполном заполнении.

Заявление в программе

Заявление можно заполнить с помощью программного обеспечения и распечатать. При этом рекомендован к использованию шрифт Courier New высотой 16 — 18 пунктов.

Можно использовать бесплатную программу Налогоплательщик ЮЛ.

Налогоплательщик ЮЛ поможет не просто заполнить форму, но и проверить правильность заполнения всех полей. К тому же, если впоследствии вы захотите поменять объект, на который будет распространяться льгота, то у вас останется заполненное заявление, где нужно будет просто внести изменения по объекту.

Заявление в личном кабинете налогоплательщика

Все больше людей регистрируются на сайте налоговой службы и имеют там личный кабинет налогоплательщика. Это самый удобный способ общения с налоговой.

При этом ничего не нужно распечатывать и нет необходимости посещать лично ИФНС, почту или МФЦ.

Нужно только войти в кабинет, нажать кнопку «Мое имущество» и указать нужный объект, как льготный. При этом система попросит вас заполнить поля, аналогично бумажному заявлению.

Варианты подачи заявления

Оформленное в личном кабинете заявление автоматически оказывается в ИФНС по месту регистрации в момент отправки.

Сроки предоставления заявления

Каких-то жестких сроков по предоставлению заявления нет. Более того, вы вообще можете его не подавать, тем самым отказавшись от льгот.

Ничего страшного не произойдет, если вы сделаете это позже. Например, вы получили требование об уплате имущественных налогов, где отсутствует информация о ваших льготах. Вы вправе подать заявление и в этот срок, но оплату следует произвести все же до 1 декабря, чтобы избежать пеней и штрафов.

Рассмотрим и другой вариант. Вы уплатили имущественные налоги в полном объеме, а затем узнали о том, что имеете право на льготу. Подайте заявление КНД 1150063, указав сроки начала действия вашей льготы, и дополнительно заполните форму КНД 1150058 о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа).

Налоговые обременения касаются всех физлиц и организаций – резидентов государства. На основании законодательства может быть применена налоговая льгота. Преференция может быть предоставлена в различных размерах. Рассмотрим условия применения льготы, а так же порядок заполнения и подачи заявления о предоставлении налоговой льготы по налогу на имущество.

Условия предоставления льготы

Коротко напомним, что право на освобождение имеют лица, перечисленные в п. 1.1-1.15 статьи 407 главы 32 НК РФ[1]:

- герои, участники и ветераны различных военных действий;

- ликвидаторы аварий, связанных с радиоактивным воздействием;

- инвалиды;

- пенсионеры;

- работники творческих профессий;

- физические лица, имеющие строения на личных приусадебных участках или участках для строительства жилого дома площадью до 50 м.кв. и другие.

Льгота применяется для перечисленных в статье граждан в отношении объектов, принадлежащих им на праве собственности и не используемых для извлечения дохода в коммерческой деятельности.

Важно отметить, что если в собственности гражданина находятся несколько имущественных объектов, относящихся к одному виду, то льготируется только один из данного вида по выбору плательщика.

Объекты налогообложения согласно п.4 ст.407[1]:

- квартира, её часть или комната;

- дом, его часть;

- специальное помещение для творческой работы (п.1.14)[1];

- строения на участках до 50 м.кв. (п.1,15)[1];

- гараж, машино-место.

Для получения освобождения от уплаты налога граждане подают в любую инспекцию ФНС по месту их жительства или нахождения объекта обложения имущественным налогом заявление утверждённой формы и документы, устанавливающие право на льготу.

Налоговый орган обязан рассмотреть заявление и о принятом решении сообщить гражданину уведомлением в письменном виде.

Если у плательщика есть личный кабинет, он имеет право подать заявление на сайте ФНС.

Физическое лицо (указанное в пп.2,3-,10.1, 12, 15 п. 1 ст.407[1]) по закону не обязано подавать заявление. Налоговый орган самостоятельно запрашивает соответствующие инстанции о наличии имущества в собственности гражданина. Льгота предоставляется по объекту налогообложения каждого вида, по которому налог был бы исчислен в большем размере.

Заполнение заявления

Образец и инструкцию по заполнению заявления можно найти на сайте Федеральной налоговой службы.

Основные критерии по его заполнению следующие:

- подаётся налогоплательщиком или его представителем;

- состоит из титульного листа и информационного (для налога на имущество заполняется раздел 6);

- при ручном заполнении — применяются чернила чёрного цвета, пишутся заглавные печатные буквы, исправления не допускаются, пустые клетки прочеркиваются посередине;

- при заполнении на компьютере – клетки без данных остаются пустыми, шрифт используется Courier New 16-18. Двухсторонняя печать не разрешается;

- дата заполняется в три поля с точкой между ними;

- если указан ИНН плательщика, то не заполняются поля 2.4, 2.5, 2.6;

- количество копий документов принятых с заявлением заполняет налоговый инспектор.

При оформлении информационного листа следует учитывать следующие моменты:

- сверху указывается ИНН. Номер страницы, фамилия и инициалы;

- заполнение идёт по полям, начиная с 6-ого пункта;

- индивидуальные сведения соответствуют документу, удостоверяющему личность налогоплательщика;

- где необходимы коды, они прописаны для удобства рядом с полем;

- по каждому виду объекта заполнятся один лист;

- в поля 6.1-6.3 вносятся сведения об объекте имущества;

- отмечается дата действия льготы и документ (справка, удостоверение и т.п.), на основании которого она возникла, так же со сроком действия.

По вопросам заполнения заявления можно проконсультироваться в ИФНС. Срок его подачи — до 31 декабря текущего года.

Читайте также: