Заявление о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы

Опубликовано: 15.05.2024

Оформление заявления о праве налогоплательщика на уменьшение НДФЛ за счет авансовых платежей происходит только в тех случаях, если плательщиком налога является иностранный гражданин, работающий по найму в российской организации по патенту.

Кто должен покупать патент на работу

Граждане других государств, прибывающие на работу в Российскую Федерацию должны приобретать специальный патент.

При этом патент доступен не всем иностранцам, а только выходцам из тех стран, с которыми у России установлен безвизовый режим.

Этот документ заменил собой ранее обязательное для всех разрешение на трудовую деятельность в нашей стране. В период действия патента его владельцы должны производить строго фиксированные авансовые платежи в Федеральную налоговую службу РФ.

Те же иностранные граждане, которые приехали на заработки в Россию из визовых стран, по-прежнему обязаны получать разрешение на работу.

Следует отметить, что патент необходимо приобретать вне зависимости от того, является ли иностранец предпринимателем и работает на себя лично или относится к наемному персоналу. Также не играет роли организационно-правовой статус его работодателя: в качестве такового может выступать как ИП, так и юридическое лицо.

Ни коммерческие, ни государственные предприятия не имеют права нанимать на работу иностранных граждан без специального разрешения, либо патента.

В противном случае им грозит серьезное административное наказание в виде довольно крупного штрафа.

Кто должен оформлять заявление на право уменьшения НДФЛ

Непосредственным подсчетом и перечислением НДФЛ в налоговую службу занимается обычно не сам иностранец, а его работодатель, который является прямым налоговым агентом. Он же и пишет заявление на сокращение суммы выплачиваемого налога за счет тех авансовых выплат, которые осуществил иностранец в качестве платы за патент.

При этом учитываются не все платежи, а только те, которые были произведены в текущем календарном году.

Здесь важно напомнить, что патент можно оплачивать как единовременно, так и частями, поскольку выдается он на срок от 1 до 12 месяцев. Все квитанции и чеки, подтверждающие произведенные выплаты необходимо сохранять.

Что надо для уменьшения НДФЛ за счет авансовых платежей по патенту

Для того, чтобы начать процедуру на уменьшение выплат НДФЛ за счет патентных авансовых платежей, нужно собрать пакет документов.

Он включает в себя:

- заявление от сотрудника-иностранца,

- копию его патента,

- документы, которые свидетельствуют о факте произведенных авансовых платежей

- специальное уведомление из территориальной налоговой службы, которое утверждает право на уменьшение НДФЛ иностранцу.

Как получить уведомление

Для того, чтобы получить из налоговой уведомление о праве на уменьшение НДФЛ за счет авансовых выплат, работодателю иностранного гражданина нужно обратиться в местную налоговую службу с соответствующим запросом, который также оформляется в виде заявления по утвержденной форме.

В течение 10 дней после того, как данное заявление будет получено специалистами налоговой, они обязаны выслать требуемое уведомление.

Как оформить заявление и передать его в налоговую

Заявление пишется строго по образцу, разработанному и утвержденному Федеральной налоговой службой.

Бланк включает в себя сведения о работодателе и иностранном работнике, а также налоговой инспекции, в которую подается заявление, а вот размер НДФЛ в нем не отмечается.

После того, как заявление будет должным образом составлено, его нужно передать в налоговую инспекцию.

Сделать это можно любым удобным способом:

- придя в налоговую лично,

- придя с представителем, имеющим на руках доверенность,

- через средства электронной связи (при условии, что у работодателя имеется цифровая подпись, зарегистрированная по всем правилам),

- путем отправки через Почту России заказным письмом с уведомлением о вручении.

Образец заполнения заявления о подтверждении права на зачет авансовых платежей по НДФЛ

Структура бланка довольно проста и понятна, но все же некоторые моменты могут вызвать небольшие затруднения.

- Вначале документа пишется ИНН и КПП предприятия, которое является работодателем иностранца, рядом указывается количество страниц в заявлении.

- Ниже, следует вписать порядковый номер заявления в текущем году (напомним, его можно писать хоть каждый месяц – никаких разъяснений и ограничений по этому вопросу в законодательстве не дано).

- Затем цифрами вносится код той налоговой службы, в которую будет передан заполняемый бланк.

- После этого в заявлении указывается полное наименование организации-работодателя или персональные данные ИП.

- Далее в соответствующих ячейках следует отметить год, за который требуется уменьшить сумму НДФЛ и количество страниц, на которых заявление написано.

- Рядом нужно указать, сколько документов, подтверждающих уплату авансовых платежей, прилагается.

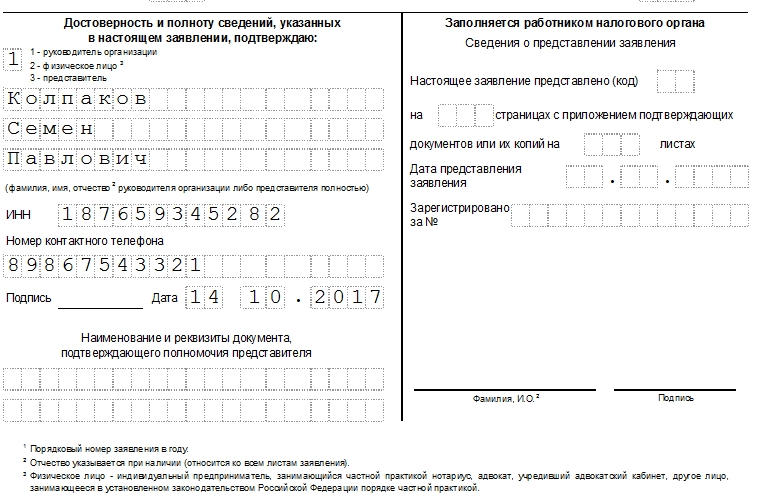

Заполнение сведений о налогоплательщике

Заполнение сведений о налогоплательщике находится в левом нижнем углу первого листа документа. Здесь вносятся данные о том человеке, который своей подписью подтверждает подлинность внесенных в заявление сведений: руководителем компании, его представителем, или ИП.

Нужно указать данные физического лица:

- фамилию-имя-отчество,

- ИНН,

- контактный телефон (на тот случай, если у налоговиков возникнут какие-либо вопросы),

- дату заполнения заявления.

Справа отведено место для заполнения налоговым специалистом, здесь налогоплательщику ничего не нужно писать.

Образец заполнения второй старницы заявления

Следующая часть касается непосредственно того иностранного гражданина, который претендует на уменьшение НДФЛ за счет авансовых платежей по патенту. Тут надо вписать его личные данные:

- ФИО,

- дату рождения,

- ИНН,

- сведения из документа, удостоверяющего личность: серию, номер, дату составления и место выдачи.

Затем вся внесенная в заявление информация подтверждается подписью заявителя.

ФНС России утвердила форму заявления о подтверждении права на осуществлении уменьшения исчисленной суммы НДФЛ на сумму уплаченных фиксированных авансовых платежей. Заявление заполняет налоговый агент и предоставляет в инспекцию.

Фиксированные платежи

Фиксированные авансовые платежи по НДФЛ уплачивают иностранцы, временно пребывающие в РФ в порядке, не требующем получения визы, которые работают на основе патента в организациях и у индивидуальных предпринимателей (п. 1, 2 ст. 227.1 НК РФ).

Организации и индивидуальные предприниматели при выплате дохода таким иностранным гражданам признаются налоговыми агентами (п. 1, 2 ст. 226, подп. 2 п. 1, п. 6 ст. 227.1 НК РФ). С доходов, выплачиваемых иностранцам, удерживается НДФЛ. При этом сумма налога уменьшается на фиксированные авансовые платежи, уплаченные налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду (п. 6 ст. 227.1 НК РФ).

Фиксированные авансовые платежи по налогу уплачиваются за период действия патента в размере 1200 рублей в месяц. Эта сумма индексируется на коэффициент-дефлятор, установленный на соответствующий календарный год, а также на коэффициент, отражающий региональные особенности рынка труда — он определяется субъектами РФ (п. 2, 3 ст. 227.1 НК РФ).

Кстати, на 2016 год коэффициент-дефлятор равен 1,514 (приказ Минэкономразвития России от 20.10.2015 № 772).

Правила уменьшения НДФЛ на фиксированный платеж

Уменьшение исчисленной суммы НДФЛ производится в течение налогового периода только у одного налогового агента по выбору налогоплательщика. Условия следующие (п. 6 ст. 227.1 НК РФ):

- наличие письменного заявления налогоплательщика;

- представление работником документов, подтверждающих уплату фиксированных авансовых платежей;

- получение от налогового органа уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей. Форма уведомления утверждена приказом ФНС России от 17.03.2015 № ММВ-7-11/109@. Чтобы получить такое уведомление, организация должна подать в инспекцию заявление о подтверждении права на осуществление уменьшения НДФЛ на сумму фиксированного платежа. Форма заявления утверждена комментируемым приказом ФНС России от 13.11.2015 № ММВ-7-11/512@.

После получения от инспекции уведомления налоговый агент при уменьшении НДФЛ вправе учитывать суммы уплаченных ранее фиксированных авансовых платежей за период действия патента независимо от даты получения уведомления.

Если исчисленная сумма НДФЛ за месяц соответствующего налогового периода меньше суммы уплаченного фиксированного авансового платежа, то налоговый агент вправе учесть данную разницу при уменьшении суммы НДФЛ в следующем месяце этого же налогового периода (письмо ФНС России от 23.09.2015 № БС-4-11/16682@).

Условия получения уведомления

Уведомление выдается в отношении каждого физического лица, указанного в заявлении и имеющего право на уменьшение общей суммы НДФЛ на сумму уплаченных фиксированных авансовых платежей.

Инспекция направляет компании — налоговому агенту названное выше уведомление в срок, не превышающий 10 дней со дня получения заявления. Уведомление будет направлено при условиях (п. 6 ст. 227.1 НК РФ):

- в инспекции есть информация от территориального органа федерального органа исполнительной власти в сфере миграции о факте заключения налоговым агентом с налогоплательщиком трудового договора или гражданско-правового договора на выполнение работ (оказание услуг) и выдачи налогоплательщику патента;

- ранее применительно к соответствующему налоговому периоду такое уведомление инспекциями в отношении указанного налогоплательщика налоговым агентам не направлялось.

Если какое-то из этих условий не выполняется, инспекция может отказать в выдаче уведомления. При получении от налогового органа отказа в выдаче уведомления общая сумма НДФЛ не уменьшается на сумму фиксированных авансовых платежей (письмо ФНС России от 23.09.2015 № БС-4-11/16682@).

Налоговый юрист А.С. Фирсов, для журнала «Нормативные акты для бухгалтера»

Профессиональная пресса для бухгалтера

Для тех, кто не может отказать себе в удовольствии полистать свежий журнал, почитать проверенные экспертами качественно сверстанные статьи. Выбрать журнал >>

Чтобы вернуть или зачесть возникшую переплату налогов и других платежей, надо составить принятое приказом ФНС от 14-го февраля 2017 № ММВ-7-8/182@ заявление. Однако с 2019 г. в его форму внесены некоторые изменения. Наша статья поможет налогоплательщикам: физлицам и организациям — правильно составить нужные документы.

На практике случаются ситуации, когда в бюджет перечислено налогов, иных взносов, сборов больше, чем была обязанность их уплатить. И как результат — возникшая переплата. Физлица, предприниматели и юрлица, имея на сайте ФНС (nalog.ru) свой личный кабинет, легко могут узнать сумму их излишне уплаченных налогов. Выявив, какая сумма платежей переплачена, необходимо решить: зачесть ее либо вернуть, заполнив при этом письмо и подав его в налоговую. Рассмотрим формы, которые надо составить, как их подать, в какие допустимые сроки, приведем пример заполнения заявления на возврат.

Как распорядиться переплатой по налогам

Пользуясь своим правом по ст. 78 НК РФ, физические лица или компании переплаченные в бюджет налоги (на доходы, прибыль, имущество, НДС и др.) могут зачесть в счет налогов, подлежащих уплате в будущем (или недоимки по другим платежам), или вернуть их из бюджета.

Когда и как заявить о возврате (зачете) излишне уплаченного налога

Обратиться за возвратом/зачетом переплаченного излишне сбора, налога, взноса или штрафа можно лично, по электронной или обычной почте или из своего личного кабинета. Важно сделать это не позднее 3-х лет после уплаты этой суммы.

Чаще на практике, получив обращение с просьбой засчитать или возвратить сумму переплаты по какому-нибудь платежу, ИФНС перед вынесением своего решения делает сверку расчетов.

Само решение «зачесть или вернуть» выносится налоговым органом в течение не более 10-тидневного срока с получения обращения или совместно подписанного акта по итогам сверки налогов, о котором письменно сообщается заявителю. При этом со стороны налоговой инспекции компании может поступить запрос о представлении подтверждающих документов о возникших лишних суммах уплаты налогов.

Принятое ФНС решение служит основанием, чтобы перечислить излишне уплаченную сумму налога: по НК РФ это их обязанность в течение 1-го месяца от получения указанного заявления о возврате.

НК РФ обязывает налоговую информировать вас обо всех случаях излишней уплаты налогов в 10-тидневный срок (п. 3 ст. 78 НК РФ)

Заполняем заявление о возврате из бюджета налога

Предположим, что ООО «Вымпел», оплачивая начисленный по декларации налог на прибыль организаций за 2018 год, совершило ошибку и налог был перечислен на 5 350 рублей больше. Компания подала в межрайонную ИФНС заявление с просьбой вернуть указанную сумму.

На этом примере мы попробуем заполнить необходимую форму документа (заявления) о возврате налога, состоящую из 3-х страниц, которую нужно сдать в налоговую.

ФНС России скорректировала применяемый бланк заявления о возврате/зачете переплаты налогов своим приказом от 30.11.2018 N ММВ-7-8/670@.

Процесс заполнения такого заявления сводится к последовательности следующих действий: оформляем титульный лист (лист 001 формы), лист 002 и лист 003 (при необходимости).

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

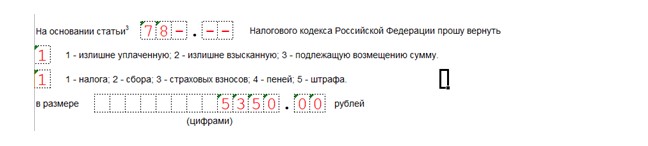

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

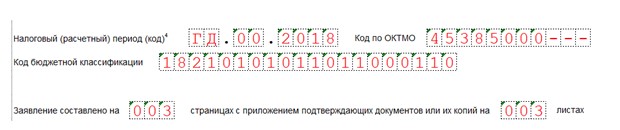

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

«ГД» — если годовой.

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Вопрос: Какой срок установлен на подачу заявления для уменьшения исчисленной суммы НДФЛ на сумму уплаченных налогоплательщиком - иностранным работником (патент) фиксированных авансовых платежей? Можно ли подать заявление за 2018 г. в начале 2019 г.?

Ответ: Заявление должно быть подано в ИФНС России до окончания налогового периода (года), так как только в этом случае сумма налога может быть уменьшена на уплаченные авансовые платежи иностранным работником. Налоговый период уплаченных авансовых платежей и период, в котором можно на них уменьшить сумму налога, должны совпадать, и это должен быть один и тот же год. В ином случае ИФНС России не подтвердит возможность уменьшения суммы НДФЛ, и организация не сможет уменьшить исчисленную сумму налога. Подача заявления за 2018 г. в начале 2019 г. неправомерна.

Обоснование: Общая сумма НДФЛ с доходов работников-иностранцев исчисляется работодателем и подлежит уменьшению на суммы фиксированных авансовых платежей, уплаченных за патент, применительно к соответствующему налоговому периоду (п. 6 ст. 227.1 Налогового кодекса РФ).

Уменьшение исчисленной суммы налога производится в течение налогового периода (года) (ст. 216 НК РФ) только у одного работодателя по выбору работника. Для этого работодатель должен запросить у налоговых органов уведомление о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных работником фиксированных авансовых платежей (п. 6 ст. 227.1 НК РФ).

Чтобы уменьшить НДФЛ, исчисленный с заработка иностранного работника, на величину уплаченных фиксированных платежей по патенту, работодателю необходимо получить от иностранца соответствующее заявление (абз. 3 п. 6 ст. 227.1 НК РФ). Форма такого заявления произвольная. К заявлению работник должен приложить квитанцию из банка об уплате им фиксированного платежа по НДФЛ для подтверждения перечисленной суммы налога.

После того как заявление от работника получено, работодатель обращается в налоговую инспекцию за получением специального уведомления на уменьшение налога (абз. 3 п. 6 ст. 227.1 НК РФ), что является своего рода разрешением от налогового органа на перечисление НДФЛ с дохода иностранного работника в меньшем размере. Специального срока для такого обращения нормами НК РФ не установлено, но сделать это работодателю желательно сразу, как только получены все документы от работника (заявление и платежка). Уведомление на конкретного работника налоговые органы выдают только один раз в год (за один налоговый период) (абз. 4 п. 6 ст. 227.1 НК РФ).

Составлять заявление в инспекцию следует по форме, утвержденной Приказом ФНС России от 13.11.2015 N ММВ-7-11/512@ "Об утверждении формы заявления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей".

Уведомление о подтверждении права уменьшения НДФЛ выдается работодателю по форме, утвержденной Приказом ФНС России от 17.03.2015 N ММВ-7-11/109@ "Об утверждении формы уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей".

После получения от налогового органа уведомления налоговый агент при уменьшении исчисленного налога на доходы физических лиц, по мнению ФНС России, вправе учитывать суммы уплаченных ранее фиксированных авансовых платежей за период действия патента независимо от даты получения уведомления (Письмо ФНС России от 23.09.2015 N БС-4-11/16682@).

Таким образом, какой-либо ограничительный срок для подачи заявления в ИФНС России работодателем нормами НК РФ не установлен. Но для того, чтобы налоговый агент мог уменьшить налоговые платежи на сумму уплаченных иностранным работником авансов, заявление необходимо подать до конца налогового периода (года). Это следует из буквального прочтения текста заявления налогового агента в ИФНС России и уведомления от ИФНС России.

Так, в заявлении работодатель пишет: "В соответствии с п. 6 ст. 227.1 НК РФ просит подтвердить право организации (налогового агента) уменьшить сумму налога на доходы физических лиц в XXXX г. с доходов налогоплательщика на сумму уплаченных указанным налогоплательщиком авансовых платежей за период действия патента в соответствующем налоговом периоде".

То есть работодатель в заявлении просит именно уменьшить налог в определенном налоговом периоде на авансы, уплаченные в этом же периоде. Соответственно, если авансы уплачены в 2018 г., то и заявление должно быть подано до конца 2018 г., так как в 2019 г. будет начисляться НДФЛ за 2019 г., а налог за 2018 г. уже будет перечислен в бюджет и уменьшить его нельзя.

В уведомлении налоговый орган подтверждает право именно уменьшить исчисленную сумму НДФЛ в XXXX г. с доходов налогоплательщика на сумму уплаченных им фиксированных авансовых платежей за период действия патента в соответствующем налоговом периоде (XXXX г.) в порядке, предусмотренном п. 6 ст. 227.1 НК РФ.

Таким образом, налоговый агент не может в заявлении, поданном в 2019 г., просить о возможности уменьшения НДФЛ в 2018 г., так как это противоречит смыслу заявления и нормам ст. 227.1 НК РФ.

Если складывается ситуация, когда заявление было подано в 2018 г., а уведомление получено только в 2019 г., то в этом случае уменьшить НДФЛ текущего года (2019 г.) по такому уведомлению нельзя, так как ИФНС России дает разрешение на уменьшение НДФЛ за 2018 г. на авансовые платежи, уплаченные в 2018 г., поскольку НДФЛ можно уменьшить только на сумму фиксированных авансовых платежей, которые относятся к этому же году (п. 6 ст. 227.1 НК РФ). Если уведомление получено в следующем налоговом периоде, то налоговый агент должен пересчитать НДФЛ за истекший год и вернуть излишне удержанную сумму налога по правилам ст. 231 НК РФ (Письма ФНС России от 10.03.2016 N БС-4-11/3920@, УФНС России по г. Москве от 26.06.2017 N 20-15/094586).

Таким образом, организация - налоговый агент должна подавать заявление в ИФНС России о праве уменьшить НДФЛ на сумму авансовых платежей НДФЛ по патенту до конца налогового периода, в котором можно уменьшить налоговые платежи. Так, если авансы уплачены иностранным работником в 2018 г., то и заявление от работодателя в ИФНС России должно быть подано до конца 2018 г., когда налоги текущего налогового периода можно уменьшить.

Подача заявления от налогового агента за пределами налогового периода, в котором уплачены авансовые платежи иностранным работником, нормами ст. 227.1 НК РФ не предусмотрена. Подача заявления от налогового агента в ИФНС России в 2019 г. об уменьшении сумм налога, исчисляемого в 2018 г., является неправомерной.

О.Э. Савенок

АО "Руна"

Региональный информационный центр

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПРИКАЗ

от 8 декабря 2015 г. N ММВ-7-6/566@

ОБ УТВЕРЖДЕНИИ РЕКОМЕНДУЕМОГО ФОРМАТА

ПРЕДСТАВЛЕНИЯ ЗАЯВЛЕНИЯ О ПОДТВЕРЖДЕНИИ ПРАВА

НА ОСУЩЕСТВЛЕНИЕ УМЕНЬШЕНИЯ ИСЧИСЛЕННОЙ СУММЫ НАЛОГА

НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ НА СУММУ УПЛАЧЕННЫХ

НАЛОГОПЛАТЕЛЬЩИКОМ ФИКСИРОВАННЫХ АВАНСОВЫХ

ПЛАТЕЖЕЙ В ЭЛЕКТРОННОЙ ФОРМЕ

На основании приказа ФНС России от 13.11.2015 N ММВ-7-11/512@ "Об утверждении формы заявления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей" приказываю:

1. Утвердить Рекомендуемый формат представления заявления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей в электронной форме согласно приложению к настоящему приказу.

2. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего работу по созданию, развитию, сопровождению и эксплуатации автоматизированной информационной системы Федеральной налоговой службы.

Руководитель

Федеральной налоговой службы

М.В.МИШУСТИН

Утвержден

приказом ФНС России

от "__" ________ 2015 г. N ____

РЕКОМЕНДУЕМЫЙ ФОРМАТ

ПРЕДСТАВЛЕНИЯ ЗАЯВЛЕНИЯ О ПОДТВЕРЖДЕНИИ ПРАВА

НА ОСУЩЕСТВЛЕНИЕ УМЕНЬШЕНИЯ ИСЧИСЛЕННОЙ СУММЫ НАЛОГА

НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ НА СУММУ УПЛАЧЕННЫХ

НАЛОГОПЛАТЕЛЬЩИКОМ ФИКСИРОВАННЫХ АВАНСОВЫХ

ПЛАТЕЖЕЙ В ЭЛЕКТРОННОЙ ФОРМЕ

I. ОБЩИЕ СВЕДЕНИЯ

1. Настоящий формат описывает требования к XML файлам передачи заявления о подтверждении права на осуществление уменьшения исчисленной суммы налога на доходы физических лиц на сумму уплаченных налогоплательщиком фиксированных авансовых платежей в налоговые органы в электронной форме (далее - файл обмена).

2. Номер версии настоящего формата 5.01, часть CLVIII.

II. ОПИСАНИЕ ФАЙЛА ОБМЕНА

3. Имя файла обмена должно иметь следующий вид:

R_T - префикс, принимающий значение SR_ZPRUMNAL;

A_K - идентификатор получателя информации, где:

A_K - идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена . Каждый из идентификаторов (A и K) имеет вид для налоговых органов - четырехразрядный код (код налогового органа в соответствии с классификатором "Система обозначения налоговых органов" (СОНО);

Передача файла от отправителя к конечному получателю (K) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором A. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов A и K совпадают.

O - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при наличии. При отсутствии ИНН - последовательность из двенадцати нулей);

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла (длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

Имя файла, содержащего XSD схему файла обмена, должно иметь следующий вид:

SR_ZPRUMNAL_1_158_00_05_01_xx, где xx - номер версии схемы.

Расширение имени файла - xsd.

XSD схема файла обмена приводится отдельным файлом и размещается на сайте Федеральной налоговой службы.

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1 - 4.12 настоящего формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента ;

В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом "|". Такая форма записи применяется в случае наличия в файле обмена только одного элемента из описанных в этой строке.

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: "С" - сложный элемент логической модели (содержит вложенные элементы), "П" - простой элемент логической модели, реализованный в виде элемента XML файла, "А" - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: T - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде T(n-k) или T(=k), где: n - минимальное количество знаков, k - максимальное количество знаков, символ "-" - разделитель, символ "=" означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид T(0-k). В случае, если максимальное количество знаков неограничено, формат имеет вид T(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML (определенными в сети Интернет по электронному адресу: http://www.w3.org/TR/xmlschema-0), например, элемент с типом "date", поле "Формат элемента" не заполняется. Для таких элементов в поле "Дополнительная информация" указывается тип базового элемента;

признак обязательности элемента определяет обязательность присутствия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: "О" - наличие элемента в файле обмена обязательно; "Н" - присутствие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом "К". Например, "ОК". В случае если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом "М". Например, "НМ" или "ОКМ".

К вышеперечисленным признакам обязательности элемента может добавляться значение "У" в случае описания в XSD схеме условий, предъявляемых к элементу в файле обмена, описанных в графе "Дополнительная информация". Например, "НУ" или "ОКУ";

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

Рисунок 1. Диаграмма структуры файла обмена

Читайте также: