Заявление на сверку с налоговой инспекцией образец 2020

Опубликовано: 02.05.2024

Зачем проводить сверку с налоговой

Все налогоплательщики обязаны своевременно и в полном размере уплачивать налоги. За неуплату грозят санкции — от заморозки счета до приостановления деятельности компании. Даже если бухгалтер платит все вовремя, одна ошибка в платежке может привести к тому, что налоговая не засчитает вам уплату, так как не увидит деньги вовремя.

Сверка — лучший способ убедиться, что компания ничего не должна налоговой, и не бояться внезапной блокировки счета.

Кто проводит сверку

Проведение сверок регулируется разделом 3 Приказа ФНС РФ от 09.09.2005 № САЭ-3-01/444. Начать сверку может налоговая или плательщик. Обычно сверку делают добровольно, но есть ситуации, когда она обязательна:

- сверку проводят ежеквартально с крупнейшими налогоплательщиками, для этого составляют специальный график сверок;

- сверка нужна при снятии компании с учета в ИФНС, когда фирма переходит в другую инспекцию;

- при ликвидации предприятия.

Налоговая может самостоятельно запросить сверку, если у плательщика есть переплата по налогам и взносам.

Плательщик может запросить сверку в любой момент. Обычно бухгалтерия делает это перед закрытием периода или при подаче заявки на кредит, так как банки часто запрашивают справку о состоянии расчетов с бюджетом.

Как запросить сверку с налоговой

У налогоплательщика есть несколько вариантов для запроса акта сверки с ФНС.

1. Личное обращение

Для этого нужно подготовить заявление на акт сверки с налоговой. Пишите его в свободной форме на бланке организации, обязательно укажите:

- наименование компании или ФИО предпринимателя;

- ИНН, КПП, ОГРН;

- контактные телефоны и e-mail;

- список налогов и сборов, по которым требуете сверку;

- период, за который требуется сверка;

- способ получения документа сверки: лично или по почте;

- ФИО и должность работника, подавшего заявление, обычно это главбух или гендиректор.

Заявление может подать сотрудник ИП или ООО, если на него оформлена доверенность.

Срок изготовления бумажного акта — 5 рабочих дней. Вы можете забрать акт лично в течение 3 рабочих дней, иначе его отправят почтой.

2. Электронный запрос через личный кабинет налогоплательщика

Получить сверку можно через Личный кабинет налогоплательщика — юридического лица. Достаточно заполнить все необходимые поля.

Срок составления акта сверки — 5 рабочих дней. Потом в течение 3 дней инспекция направит акты налогоплательщику почтой на адрес, указанный в заявлении. Если адрес для корреспонденции не указали, то ждите акт по юридическому адресу.

3. Электронный запрос через систему сдачи отчетности

Как подписать акт сверки с налоговой

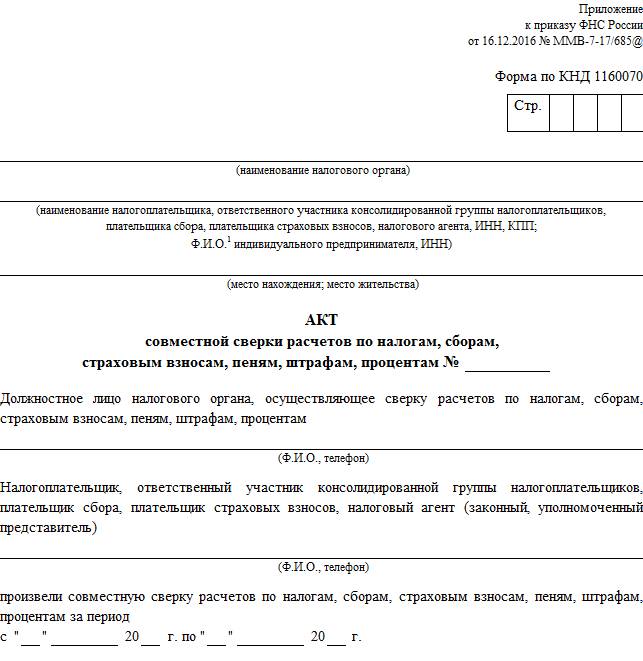

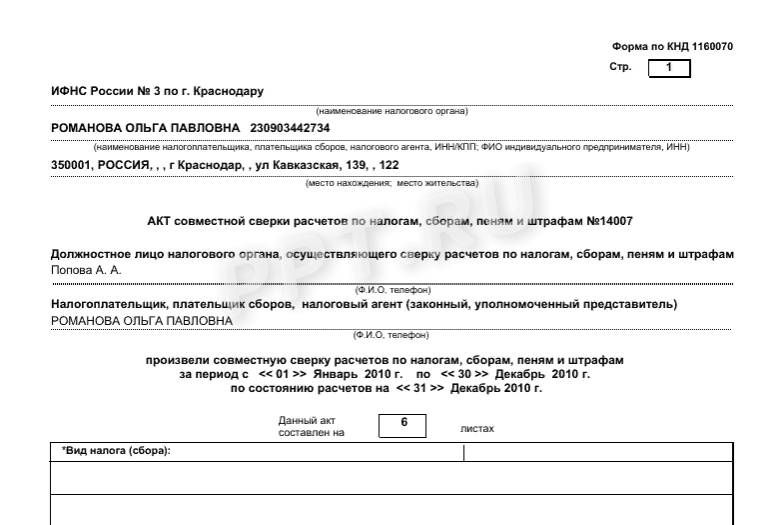

В результате запроса вы получите акт сверки с налоговой по форме КНД 1160070, который утвержден Приказом ФНС РФ от 16.12.2016 № ММВ-7-17/685@. В первую очередь нас интересует табличная часть раздела 1.

В случае расхождений нужно заполнить графу 4 раздела 1 акта, где вы укажете данные по своему налоговому учету. Потом в разделе 1 нужно поставить свою подпись и указать “Согласовано с разногласиями”. Один экземпляр передайте в ИФНС.

После получения акта разногласий налоговая начнет проверку. От вас попросят предоставить документы, подтверждающие достоверность внесенных вами исправлений, например, копии платежек.

Далее возможно два сценария. Первый — ошиблась налоговая. При выявлении ошибки инспектор в тот же день пишет служебную записку в отдел, который совершил ошибку. Срок исправления — 5 рабочих дней (п. 3.1.5 раздела 3 Приказом ФНС РФ от 09.09.2005 № САЭ-3-01/444). После этого налогоплательщику отправят отрывную часть служебной записки.

Второй вариант — ошибся налогоплательщик. В таком случае ИФНС известит вас об ошибке по специальной форме (приложение 2 Приказом ФНС РФ от 09.09.2005 № САЭ-3-01/444). Если ошибка была по вашей вине, ее нужно быстро устранить, например, подать уточненную налоговую декларацию.

После проверки и устранения нарушений ФНС отправит вам новый акт сверки (п. 3.1.6 и п. 3.1.7 раздела 3 Приказом ФНС РФ от 09.09.2005 № САЭ-3-01/444). Тут опять же может быть два сценария: “Согласовано с расхождениями” или “Согласовано без расхождений”. При наличии расхождений вам нужно подписать и заполнить раздел 2.

По закону на сверку есть 15 дней, но при необходимости срок продлевается, что чаще всего и происходит в случае разногласий.

В соответствии с Письмом ФНС от 16.04.2020 № АБ-4-19/6371@ сверка прекращается в следующих случаях:

- акт подписан без разногласий;

- налогоплательщик не вернул раздел 1 акта в течение 10 рабочих дней;

- налогоплательщик не вернул раздел 2 акта в течение 15 рабочих дней.

Количество экземпляров акта сверки

Обычно составляют и подписывают два акта сверки. Один для налогоплательщика, второй — для налоговой.

Три экземпляра акта составляют, когда налогоплательщик переходит в другую инспекцию. Один экземпляр — компании, один — прошлой налоговой и один — новой.

Справка о состоянии расчетов с налоговой

У ФНС можно запросить справку о состоянии расчетов с бюджетом. В отличие от акта сверки, этот документ вам согласовывать не нужно. В справке указаны налоги, штрафы и пени по ним. Если вы видите значение со знаком “+”, значит у вас переплата, “-” — вы должны доплатить в бюджет.

Чаще всего такую справку просят банки и контрагенты, чтобы убедиться в платежеспособности компании.

Отказать в выдаче справки могут только в двух случаях:

- налогоплательщик обратился не в свою инспекцию, указал неверные реквизиты, забыл приложить доверенность и допустил другие технические ошибки;

- неисполнение обязательств по сдаче деклараций: без отчетности налоговая не может информировать вас о ваших платежах в бюджет.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе можно не только вести бухгалтерский и налоговый учет, но и запрашивать сверку с налоговой за пару кликов мышкой.

Заявление на сверку расчетов с налоговой — это документ в свободной форме с просьбой предоставить информацию о задолженности перед бюджетом. Составляется в бумажном или электронном виде, с использованием телекоммуникационных каналов обмена данными с ФНС.

- Какой штраф за работу иностранца без патента

- Уведомление о расторжении трудового договора с иностранцем: как и когда подавать

- День России 12 июня: график работы

- Вычет за учебу ребенка: документы и правила получения

- Как расшифровываются категории годности к военной службе

Нормативная база

Для чего пишут заявление

Обязанности по контролю расчетов с бюджетом обычно возлагаются на главного бухгалтера. Владеть информацией о задолженности по налогам и сборам необходимо в целях:

- Избежания начисления пеней, штрафов, блокировки банковских счетов и других мер налогового администрирования. Известно, что даже незначительная ошибка в платежном поручении (например, неправильно указанный КБК) ведет к возникновению недоимки.

- Предоставления информации контрагентам, учредителям, инвесторам и другим заинтересованным лицам.

- Возмещения излишне уплаченных сумм.

Запрос составляется в таких формах:

- акт сверки (развернутый документ);

- справка о состоянии расчетов с бюджетом;

- выписка;

- справка об исполнении обязанности по уплате налогов.

В документе указываются все налоги, которые компания начисляет и уплачивает. Так, если вам необходимо сделать запрос на предоставление акта сверки в налоговую по налогу на имущество, закажите общий акт или выписку операций по расчетам с бюджетом с указанием КБК этого налога.

Эксперты КонсультантПлюс разобрали, как получить акт сверки по налогам. Используйте эти инструкции бесплатно.

По какой форме обращаться к налоговикам

Заявление составляется на бумаге в виде письма, где указываются реквизиты компании и дата, на которую требуется сформировать данные о задолженности. Более распространенный формат — электронный, когда запрос создается в программе обмена данными с ФНС. Ответ высылается в течение пяти рабочих дней. Инспекция не вправе отказать в предоставлении такой информации.

Как правильно заполнить бланк

Запрос содержит обязательные реквизиты:

- наименование организации;

- ИНН, КПП;

- юридический адрес;

- дата формирования отчета о задолженности;

- вид документа (выписка, справка о состоянии расчетов, справка об исполнении обязанностей по уплате налогов и сборов или акт сверки);

- Ф.И.О. и подпись руководителя;

- печать.

Для электронного документооборота требуется лишь указать код формы ответа в соответствующем поле или выбрать вид из списка.

Образец

Примерный образец заявления на акт сверки с налоговой 2021 года выглядит так:

В ответном документе приводится детализация по каждому налогу, пеням и штрафам: сальдо входящее и исходящее, начисления и уплаты, зачеты и возвраты из бюджета. Примерный образец заполнения акта сверки с налоговой (часть документа):

Обратите внимание, что отрицательное сальдо означает задолженность, а положительное — переплату.

Если необходимо узнать задолженность по определенным налогам, укажите их КБК в заявлении.

Для индивидуальных предпринимателей форма запроса ничем не отличается.

по г. Санкт-Петербургу

от ИП Сидоров А.А.

ИНН 121314151600 КПП 111111111

190000, Санкт-Петербург, Невский пр., д. 2

Прошу подготовить справку о состоянии расчетов с бюджетом, выписку операций по расчетам с бюджетом за 2020 год по НДФЛ с доходов ИП (КБК 18210102020011000110) и налогу, взимаемому в связи с применением УСН (доходы) (КБК 18210501011011000110).

Запрос отправляется одним из способов:

- Лично (представитель обязан иметь при себе доверенность и паспорт).

- Почтой России (ценным письмом с описью).

- По телекоммуникационным каналам (через оператора ЭДО).

Отвечаем на вопросы, как и когда сделать сверку с налоговой.

- Хороший и правильный вариант. Раз или два в год для контроля. Я эти сверки печатаю и подшиваю в папку, со своими каментами и распечатанными ОСВ по 68 и 69 счетам.

- Плохой вариант. Когда приходит хамское письмо от ФНС с требованием уплатить откуда-то взявшуюся недоимку и пени, суммы которых посчитаны по ставкам самых жлобских микрофинансовых организаций.

Как сделать сверку с ФНС – пошаговая инструкция

1) Идем в свою ТКС – кто куда, в Контур, СБИС, 1С Отчетность и т.д. Ищем там кнопочку типа «сверка с ФНС». Нажимаем, вывалится куча форм, из которых нужно выбрать «Выписка операций по расчетам с бюджетом».

Показываю на себе, у меня 1С Отчетность:

2) Вывалится форма заявки сверки:

ОТ КОГО : указываем организацию, по которой заказываем сверку.

ФОРМАТ ОТЧЕТА : выбираем, например как указан

ТИП : лучше выбирать в целом по организации, хотя иногда бывает необходимость заказывать сверку по каждой ИФНС, тогда нужно будет указать номер ИФНС.

ГРУППИРОВКА ОПЕРАЦИЙ : я обычно ставлю по дням.

КОМУ : указываем номер своей ИФНС и свой КПП.

ЗА ГОД : указываем ОДИН год, если надо два года, то заказываем две выписки за каждый год отдельно.

СВЕРИТЬСЯ ПО : указываем налоги, по которым нужна выписка, или оставляем Все налоги .

4) Открываем письмо, распаковываем файл, печатаем – все как обычно. Смотрим в выписку, что там нужно:

Столбец 1 – это дата события, например сдачи декларации

Столбец 2 Срок уплаты – для налога по декларации в соответствии с НК, для налога по платежке ее дата, для налога по КНП/ВНП дата решения, для пени и штрафа по платежке ее дата, для пени и штрафа по КНП/ВНП дата решения, там где начислены пени по расчету стоит дата по которую пени рассчитаны.

Столбцы 3 Операция и 5 Вид документа – налоговая декларация (по разделу где суммы к уплате), КНП/ВНП это вступившие в силу решения по актам камеральной и выездной налоговой проверки (вот по ним основной треш), корректировка налоговой декларации с указанием номера корректировки (тоже бывает встают неправильно), платежное поручение, начисление пени, начисление штрафа. Остальные телодвижения и переброски нас не интересуют, если мы их не делали. Еще есть загадочные Решения о взаимозачете, с ними надо разбираться отдельно.

Столбец 9 Вид платежа – налог или пеня или штраф, тут понятно.

Столбец 10 Сумма дебет – это начисление сумм к уплате в бюджет, тоже налог пеня или штраф.

Столбец 11 Сумма кредит – это оплаты, по столбцу 9 видно что оплачено – налог пеня или штраф.

5) И сидим, крыжим декларации раздел, где суммы к уплате с выпиской. Потом крыжим оплаты. Ну, а обороты по 68 и 69 у нас идут с декларациями, это само собой.

6) Все что не пошло – пишем в ответе на требование и прилагаем документы. Я как-то брала фирму на обслуживание, после сверки вернула на расчетный счет 180 тыщ, на ровном месте.

Есть нюансы, как в одном неприличном анекдоте.

Если были корректировки – смотрим внимательно, они могут быть в выписке ниже. В столбце 1 будет указана дата подачи корректировки, а в столбце 6 – ее номер. Смотрите, чтобы одновременно с коррекитровочными начислениями были записи предыдущей декларации со знаком минус. А то всякое было.

2) Уплата налога за третьих лиц.

Вот тут бывает какой то бермудский треугольник. От плательщика деньги вышли, а к получателю не пришли. И хоть красным фломастером на платежке пиши, что платишь за другого – фиг, деньги ушли и с концами.

Можно конечно поехать в налоговую с платежкой покричать там всякие антиправительственные лозунги, но толку будет ноль. Работает вот такая схема. Берете две выписки – одну по фирме, которая платила, вторую по фирме, за которую платили. Выкатываете из банк клиента платежку с синей печатью банка. И пишете письмо в налоговую. Мы, такие-то, такого числа уплатили такой то налог в сумме ___ за такую то фирму платежку прилагаем. На сегодняшний день прошел месяц/год/любой другой период, а деньги в выписке так и не появились, недоимка числится пеня капает. Хотели уточнить, какого ___ так грубо нарушается налоговый кодекс. И ждете. Можете в письме свой телефон указать, я всегда пишу.

Подшиваем обязательно выписку в папку с ОСВ по 68 и 69 счетам и со своими записками на полях. И идем доедать торт.

Справочная / Всё про налоги

Как расшифровать выписку по расчётам с налоговой

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

.jpg)

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Сверка с налоговой — это процедура, которую может инициировать налогоплательщик, если он хочет контролировать правильность взаиморасчетов с налоговиками. В таких случаях составляется акт сверки. В статье расскажем, как сделать сверку с налоговой инспекцией и что для этого нужно.

Зачем это нужно

Согласно российскому законодательству, все налогоплательщики обязаны своевременно и в полном объеме уплачивать фискальные сборы в государственный бюджет. В противном случае компанию или индивидуального предпринимателя накажут рублем: выставят штрафы и пени. А за особо крупные налоговые преступления грозит уголовная ответственность.

Чтобы избежать проблем, налоговики настоятельно рекомендуют систематически контролировать текущее состояние взаиморасчетов с бюджетом. Чиновники напоминают, что даже незначительная ошибка в платежном поручении может привести к плачевным последствиям.

Например, неверно указан код бюджетной классификации в платежке — и денежные средства не дойдут по назначению. Следовательно, налог не будет считаться уплаченным, и инспекторы применят штрафные санкции. Напомним, что наказанием за несвоевременную уплату обязательств являются не только штрафы. Представители ФНС вправе:

- самостоятельно списать деньги с расчетного счета налогоплательщика;

- заморозить расчетные счета компании;

- приостановить деятельность организации или предпринимателя;

- инициировать судебное разбирательство.

Систематический контроль взаиморасчетов позволит избежать таких последствий. Провести проверку довольно просто: достаточно подать заявление на сверку с налоговой в ближайшее территориальное отделение ФНС. Но есть и другие способы.

Правила проведения сверки с ФНС изменились

ФНС России направила в территориальные налоговые органы письмо от 09.03.2021 №АБ-4-19/2990 , которым обновила временный порядок осуществления совместной сверки расчетов по налогам, сборам, страховым взносам, пеням, штрафам. Порядок сверки, направленный письмом от 16.04.2020 №АБ-4-19/6371@ , утратил силу.

По новым правилам крупнейшим налогоплательщикам больше не обязательно проводить ежеквартальную сверку с ИФНС по расчетам. По-прежнему налоговая должна проводить сверку по заявлению налогоплательщика. Новый срок — 5 дней с даты получения заявления. Установлено, что сверка расчетов проводится налоговым органом в обязательном порядке в следующих случаях:

- по инициативе налогоплательщика при представлении заявления о предоставлении акта сверки расчетов;

- в иных случаях, установленных законодательством о налогах и сборах.

Максимальный период проведения сверки расчетов не изменился — он составляет 3 года.

Дополнительно в письме содержатся формы:

- уведомления об отказе в приеме заявления на проведение сверки расчетов с бюджетом;

- уведомления об отказе в проведении сверки расчетов с бюджетом.

Правила обновили и статья стала неактуальна. Но мы скоро это исправим.

Если актуальные инструкции и документы нужны прямо сейчас — переходите в КонсультантПлюс. По нашей ссылке получите бесплатно доступ на 2 дня и найдете все, что нужно.

Как провести сверку с налоговой инспекцией

Есть три способа, чтобы запросить информацию в ФНС для проведения выверки:

- Обратившись лично или через доверенного представителя. Для этого придется посетить ближайшее территориальное отделение ФНС. Но устного запроса недостаточно. Необходимо подготовить специальное заявление на акт сверки с налоговой (образец представлен ниже) и передать его инспектору.

Теперь определим, какие формы запроса на сверку с налоговой инспекцией (образец) необходимо подготовить.

Заявление при личном обращении

Унифицированной формы для заявления чиновники не утвердили. Следовательно, обратиться в ФНС вы вправе в произвольной форме. Укажите обязательные реквизиты:

- Полное наименование организации либо Ф.И.О. индивидуального предпринимателя.

- ИНН, КПП, ОГРН, адреса и контактные телефоны.

- Перечень налогов, взносов, сборов, по которым требуется выверка.

- Период времени (год, квартал, месяц, любой иной период), за который проводится проверка.

- Способ получения акта сверки с налоговой инспекцией (образец ниже): почтой или лично.

- Ф.И.О. и должность работника, ответственного за проведение выверки по расчетам.

Отметим, что если налогоплательщик предпочитает получить акт выверки по почте, то необходимо прописать адрес для отправки. В противном случае ФНС отправит письмо на юридический адрес компании.

Пример для сверки с налоговой, заявление (образец)

Обращение рассмотрят, и в течение 5 дней бумажный документ направят заявителю. Причем в двух экземплярах.

Электронное обращение

Если налогоплательщик решил получить информацию через интернет, то придется заполнить специальный бланк. Унифицированная форма утверждена Приказом ФНС России №ММВ-7-6/196@ от 13.06.2013 , КНД 116101.

Бланк

В запросе указывается аналогичная информация: наименование и регистрационные коды налогоплательщика, его адрес. Данные сведения вносятся в унифицированную форму автоматически.

Проводим выверку

Итак, мы определили, как получить акт сверки с налоговой. Документ имеет унифицированную форму КНД 1160070. Бланк утвержден Приказом ФНС России №ММВ-7-17/685@ от 16.12.2016. Структура формы — это титульник и два раздела.

В титульном листе указаны регистрационные сведения налогоплательщика. Также прописаны виды фискальных платежей и период, за который сформирован проверочный документ. Разделы №1 и №2 заполняются отдельно по каждому виду налога, сбора или взноса.

Сверьте информацию с данными бухгалтерского и налогового учетов. После проведенной выверки налогоплательщик обязан сообщить о результатах в ФНС. Если нет разногласий, то в акте делается отметка «Согласовано, без разногласий», и один экземпляр возвращается в инспекцию.

Сверка по налогам с налоговой, образец заполненного акта

Если есть разногласия

Если разногласия есть, то действовать необходимо так:

- В графе 4 первого раздела, против сведений, с которыми вы не согласны, укажите суммы по данным бухгалтерского учета предприятия (предпринимателя).

- На последней странице первого раздела поставьте отметку «Согласовано с разногласиями».

- Передайте этот экземпляр в Федеральную инспекцию.

На основании акта с разногласиями инспекторы инициируют проверку указанных данных по информационным системам. Затем плательщику предложат предоставить в ИФНС документы, подтверждающие данные вашего бухучета. Например, копии платежных поручений на оплату взносов.

Если ошибка была допущена инспектором, то ее исправят. ИФНС пришлет специальное уведомление. Если же разногласия возникли из-за вашей ошибки, например, неверный КБК в платежке либо неверный расчет в декларации, то инспектор направит письмо с указанием на допущенную налогоплательщиком ошибку.

Читайте также: