Зависимость бюджета от налогов

Опубликовано: 20.09.2024

2.2 Классификация налогов

В настоящее время виды налогов и сборов как важнейшей составляющей налоговой системы весьма разнообразны. Налоги можно классифицировать по разным признакам.

Все налоги, действующие на территории РФ, в зависимости от уровня установления подразделяются на три вида:

- федеральные:

- региональные;

- местные.

Федеральные налоги устанавливаются, отменяются и изменяются НК РФ и обязательны к уплате на всей территории РФ.

Региональные налоги устанавливаются НК РФ и обязательны к уплате на всей территории соответствующих субъектов РФ. Правительство субъектов Федерации наделено правом вводить или отменять региональные налоги на своей территории и изменять некоторые элементы налогообложения в соответствии с действующим федеральным законодательством.

Местные налоги регламентируются законодательными актами федеральных органов власти и законами субъектов РФ. Органам местного самоуправления в соответствии с НК РФ предоставлено право вводить или отменять на территории муниципального образования местные налоги и сборы.

Классификация налогов в РФ в зависимости от уровня установления

При введении в действие на территории соответствующего субъекта РФ налога на недвижимость прекращается действие налога на имущество организаций, налога на имущество физических лиц и земельного налога.

В зависимости от метода взимания налоги подразделяются следующим образом:

- прямые;

- косвенные.

Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика, владение и пользование которым служит основанием для налогообложения. К прямым налогам относятся:

- налог на доходы физических лиц;

- налог на прибыль организаций;

- налоги на имущество как юридических, так и физических лиц.

Косвенные налоги нередко называются налогами на потребление, непосредственно включаются в цену товара (работы, услуги) в виде надбавки и уплачиваются потребителями. Эти налоги предназначены для перенесения реального налогового бремени на конечного потребителя. При косвенном налогообложении субъектом налога является продавец товара (работы, услуги), а носителем и фактическим плательщиком данного налога выступает потребитель. К косвенным налогам относятся:

- налог на добавленную стоимость;

- акцизы;

- таможенные пошлины и др.

Косвенные налоги — наиболее простые для государства с точки зрения их взимания, но достаточно сложные для налогоплательщика с точки зрения укрывательства от их уплаты. Привлекательны для государства эти налоги еще и потому, что их поступления в казну прямо не привязаны к финансово-хозяйственной деятельности субъекта налогообложения и фискальный эффект достигается в условиях падения производства и даже убыточной работы организаций.

Вместе с тем государство в силу этих особенностей косвенного налогообложения вынуждено использовать и прямые налоги, чтобы под налоговое воздействие подпало как можно большее число объектов деятельности налогоплательщика. Все это в комплексе создает достаточную устойчивость налоговых поступлений и одновременно усиливает зависимость размера уплачиваемых налогоплательщиком налогов от эффективности его деятельности.

Нередко на практике проводят разделение налогов в зависимости от их использования:

- общие;

- специальные.

К общим налогам относятся большинство взимаемых в любой налоговой системе налогов. Их отличительная особенность заключается том, что после поступления в бюджет они обезличиваются и расходуются на цели, определенные в соответствующем бюджете.

В отличие от них специальные налоги имеют строго целевое предназначение и «закреплены» за определенными видами расходов. В частности, в РФ примером специальных налогов могут служить:

- транспортный налог;

- налог на воспроизводство минерально-сырьевой базы.

В зависимости от установленных ставок налогообложения налоги бывают:

- твердыми;

- процентными (пропорциональными, прогрессивными и регрессивными).

В зависимости от финансово-экономической целесообразности и отражения в бухгалтерском учете налоги классифицируются следующим образом:

- включаемые в продажную цену товаров (работ, услуг);

- относимые на издержки обращения и затраты производства;

- относимые на финансовые результаты;

- уплачиваемые за счет чистой прибыли, остающейся в распоряжении налогоплательщика.

В зависимости от принадлежности к уровню бюджета налоги можно подразделить так:

- закрепленные;

- регулирующие.

Закрепленные налоги непосредственно и целиком поступают в конкретный бюджет или во внебюджетный фонд. Среди них выделяют налоги, поступающие в федеральный, региональный и местные бюджеты.

Регулирующие налоги поступают одновременно в бюджеты разных уровней в пропорции, определенной бюджетным законодательством.

Особая категория налогов — так называемые специальные налоговые режимы. В НК РФ предусмотрена возможность установления четырех таких режимов.

Классификация налогов в РФ в зависимости от субъектов налогообложения

Налоги, уплачиваемые юридическими лицами

Налоги, уплачиваемые физическими лицами

Специальные налоговые режимы в соответствии с НК РФ:

- система налогообложения в виде единого налога на вмененный доход для определенных видов деятельности;

- упрощенная система налогообложения;

- система налогообложения для сельскохозяйственных товаропроизводителей;

- система налогообложения при выполнении соглашений о разделе продукции.

Особенность этих налогов состоит в том, что со дня их введения на территории соответствующих субъектов Федерации с налогоплательщиков, как правило, прекращается взимание большинства налогов, предусмотренных НК РФ.

1.1 Сущность и принципы построения налоговой системы РФ

Налогообложение – это закрепленная действующим законодательством процедура установления, взимания и уплаты налогов и сборов. Эта процедура в Российской Федерации регламентируется законодательством о налогах и сборах, представляющим собой упорядоченную систему норм и правил, содержащихся в законах и регулирующие отношения в сфере налогообложения.

Основным документом в законодательстве о налогах и сборах является Налоговый кодекс Российской Федерации (НК РФ), состоящий из двух частей. Первая часть НК РФ вступила в действие 1 января 1999 г., вторая – двумя годами позже.

Согласно статье 1 НК РФ законодательство о налогах и сборах состоит из Налогового Кодекса и принятых в соответствии с ним федеральных законах о налогах и сборах. В целом законодательство о налогах и сборах Российской Федерации можно представить как трехуровневую иерархическую систему, состоящую из:

- федерального законодательства, включающего в себя Налоговый кодекс РФ и принимаемые в соответствии с ним нормативно-правовые акты на федеральном уровне;

- регионального законодательства. В соответствии с НК РФ субъекты РФ вправе принимать нормативно-правовые акты, касающиеся региональных налогов и сборов;

- нормативно-правовых актов органов местного самоуправления, которые регулируют порядок начисления и уплаты местных налогов и сборов.

Нормы, устанавливаемые законодательством о налогах и сборах нижестоящего уровня, должны приниматься во исполнение и не противоречить нормам вышестоящего уровня и Налоговому Кодексу РФ.

Налоговый Кодекс устанавливает (ст. 2 НК РФ):

- 1) виды налогов и сборов, взимаемых в Российской Федерации;

- 2) основания возникновения и порядок исполнения обязанностей по уплате налогов;

- 3) принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов РФ и местных налогов и сборов;

- 4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

- 5) формы и методы налогового контроля;

- 6) ответственность за совершение налоговых правонарушений;

- 7) порядок обжалования актов налоговых органов и действий их должностных лиц.

В соответствии со статьей 7 НК РФ если международным договором Российской Федерации, установлены иные правила, чем в НК РФ, то применяются правила и нормы международных договоров Российской Федерации.

Совокупность налогов и сборов, взимаемых с плательщиков в порядке и на условиях, определенных НК РФ представляет собой налоговую систему.

Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (ст. 8 НК РФ).

Сбор – обязательный взнос, который взимается за оказание законно установленных услуг или предоставление определенного права (разрешения).

Необходимость налоговой системы вытекает из функциональных задач государства. Структура и организация налоговой системы страны характеризуют уровень ее государственного и экономического развития.

Формирование налоговой системы РФ проходило в несколько этапов:

1 этап (1991–1993) – принятие закона об основах налоговой системы РФ.

2 этап (1994–1998) – характеризуется внесением большого количества изменений и дополнений, что, безусловно, создавало нестабильность налоговой системы.

3 этап (1998–наше время) – этап введения в действие единого документа по налогам (НК РФ части 1 и 2).

В современную налоговую систему РФ входят четыре блока:

- система налогов и сборов РФ;

- система налоговых правоотношений;

- система участников налоговых правоотношений;

- нормативно-правовая база сферы налогообложения.

Функции налогов

Более полно сущность налоговой системы раскрывается в функциях налогов.

-

Фискальная функция заключается в обеспечении государства за счет налоговых поступлений финансовыми ресурсами, необходимыми для покрытия его расходов.

Регулирующая (экономическая) функция. Она заключается в воздействии налогов на общественно-экономические отношения в государстве.

С помощью регулирующей функции осуществляется:

- 1) регулирование спроса и предложения на товары (работы, услуги);

- 2) выравнивание доходов бюджетов отдельных субъектов РФ.

Принципы построения налоговой системы

Условием оптимального использования функций налогов являются принципы налогообложения. Принципы налогообложения – это сущностные, базисные положения, касающиеся целесообразности и оценки налогов как экономического явления.

Классическими принципами построения налоговой системы (по А. Смиту) являются:

- принцип справедливости, который предполагает всеобщность обложения и равномерность распределения налога между гражданами соразмерно их доходам;

- принцип определенности, заключающийся в том, что сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику;

- принцип удобства – налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика;

- принцип экономии – сокращение издержек взимания налогов.

Принципы построения налоговой системы в Российской Федерации определены Конституцией РФ и НК РФ (ст. 3 ч. 1 НК РФ):

- Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Налоги и сборы не могут иметь дискриминационный характер.

- Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физического лиц или места происхождения капитала.

- Налоги и сборы должны иметь экономическое основание.

- Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации.

- Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные НК РФ.

- Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Качество налоговой системы можно оценить по следующим критериям: сбалансированность государственного бюджета; эффективность и рост производства; стабильность цен; эффективность социальной политики; полнота и своевременность уплаты налогов.

Все принципы, лежащие в основе налога, можно объединить в три группы: юридические, организационные, экономические принципы.

К правовым относятся принципы: обязательности; отрицания обратной силы закона; законности; экономической целостности; приоритетности налогового законодательства.

К экономическим относятся принципы: эффективности налогообложения, заключающийся в минимизации издержек государства по взиманию налога; прогнозирования налогообложения; нейтральности, предполагающей, что налог должен способствовать созданию конкурентной среды; справедливости.

К организационным принципам относятся: универсализация налогообложения, обеспечивающая одинаковые требования для всех плательщиков; удобство уплаты налогов; исчерпывающий перечень налогов; гармонизация, учитывающая международные нормы и правила.

Классификация налогов и сборов

Классификация налогов – это группировка налогов, обусловленная их назначением, методами взимания, источниками уплаты, характером применяемых ставок и др. признаками.

Действующие в Российской Федерации налоги и сборы можно классифицировать по нескольким признакам (рисунок 1.1).

Рисунок 1.1 – Типовая классификация налогов и сборов в РФ

Рассмотрим подробно представленную на рисунке 1.1 классификацию налогов.

1. По уровню управления

Федеральные налоги вводятся федеральными органами власти; действуют в обязательном порядке на всей территории РФ; являются источником доходов, как правило, федерального бюджета РФ.

Налоги федерального уровня могут перечисляться в пропорциональной величине: часть – в федеральный бюджет, часть – в нижестоящие бюджеты с целью оказания последним финансовой поддержки. Например, в соответствии со ст. 284 Налогового кодекса РФ, налог на прибыль организаций является федеральным, взимается по ставке 20 %, из которой 2 % перечисляются в федеральный бюджет, а остальные 18 % – в бюджет субъекта РФ, где функционирует фирма-налогоплательщик.

К федеральным налогам относятся:

- 1) налог на добавленную стоимость (НДС);

- 2) акцизы;

- 3) налог на доходы физических лиц (НДФЛ);

- 4) налог на прибыль организаций;

- 5) водный налог;

- 6) сбор за пользование объектами животного мира и объектами водных биологических ресурсов;

- 7) налог на добычу полезных ископаемых (НДПИ);

- 8) государственная пошлина.

Кроме того, существуют два вида обязательных страховых взносов федерального значения, перечисляемых в государственные внебюджетные фонды РФ:

- 1) страховые взносы, перечисляемые работодателями за своих работников:

- в Пенсионный фонд РФ (ПФР) – на цели обязательного пенсионного страхования;

- в Фонд социального страхования РФ (ФСС РФ) – на цели обязательного социального страхования;

- в фонды обязательного медицинского страхования (ФОМС) – на цели обязательного медицинского страхования.

Указанные взносы взимаются с 01.01.2010 г. вместо Единого социального налога (ЕСН), отмененного с 01.01.2010 г.;

- 2) взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний («взносы на травматизм»).

Среди федеральных налогов особое место занимают специальные налоговые режимы, которые предусматривают особый порядок исчисления и уплаты налогов, в том числе замену нескольких налогов одним (единым налогом).

К специальным налоговым режимам в Российской Федерации относятся:

- 1) упрощенная система налогообложения (УСН);

- 2) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

- 3) система налогообложения для сельскохозяйственных товаропроизводителей в виде единого сельскохозяйственного налога (ЕСХН);

- 4) система налогообложения при выполнении соглашений о разделе продукции;

- 5) патентная система налогообложения (ПСН, с 1 января 2015 года).

Региональные налоги (налоги субъектов РФ) вводятся органами власти конкретного субъекта РФ только на территории конкретного субъекта РФ и являются источником доходов бюджетов субъектов РФ.

Важно, что органы власти субъектов РФ вправе ввести на своей территории только те налоги и сборы, которые разрешены НК РФ.

Региональные налоги (налоги субъектов РФ) включают:

- 1) налог на имущество организаций;

- 2) транспортный налог;

- 3) налог на игорный бизнес.

Основные правила взимания налогов субъектов РФ определяют федеральные власти в НК РФ. Власти субъектов РФ могут изменять или дополнять эти правила, но лишь в пределах, установленных НК РФ.

Налоговым кодексом РФ региональных сборов не предусмотрено.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах. Местные налоги перечисляются исключительно в местные бюджеты.

К местным налогам относятся:

- 1) земельный налог;

- 2) налог на имущество физических лиц;

- 3) торговый сбор (введен с 1 января 2015 года Федеральным законом от 29.11.2014 № 382-ФЗ).

2. По способу взимания налога

Прямые налоги взимаются с конкретного налогоплательщика – юридического или физического лица (например, налог на прибыль организаций, налог на имущество организаций, транспортный налог, НДФЛ, земельный налог и т.п.).

Косвенные налоги входят в цену готовой продукции (товаров, работ, услуг) и, как следствие, увеличивают ее. Так как косвенные налоги входят в цену, их фактическим плательщиком является покупатель, но перечисляет их в бюджет продавец за счет части выручки, полученной от покупателя. К косвенным налогам относятся НДС и акцизы.

3. Источники уплаты налога

К налогам, включаемым в себестоимость готовой продукции (товаров, работ, услуг) относятся земельный налог, водный налог, НДПИ (т.е. налоги на пользование природными ресурсами), а также страховые взносы в государственные внебюджетные фонды, включая «взносы на травматизм».

К налогам, относимым на выручку от реализации готовой продукции (товаров, работ, услуг), которые увеличивают ее величину, относятся НДС и акцизы.

На прибыль, оставшуюся в распоряжении организации до налогообложения прибыли, относится налог на прибыль организаций.

К налогам, взимаемым за счет доходов физических лиц, относится НДФЛ.

На прочие расходы, не включаемые в себестоимость готовой продукции, товаров, работ, услуг, относятся налоги, учитываемые в составе прочих расходов организации. Например, налог на имущество организаций, государственная пошлина, уплачиваемая фирмой при судебных разбирательствах и т.п.

4. В зависимости от применяемых ставок

Фиксированные налоги характеризуются такими налоговыми ставками, величина которых не зависит от изменения величины налоговой базы (например, НДС, налог на прибыль организаций, НДФЛ, налог на имущество организаций и др.).

Прогрессивные налоги характеризуются такими налоговыми ставками, величина которых увеличивается по мере увеличения налоговой базы, например: акцизы (чем выше доля спирта в спиртосодержащей продукции, тем выше ставка акциза, и наоборот).

Элементы налога

Законодательное основание является важнейшим принципом налога. Каждый установленный налог характеризуется несколькими обязательными параметрами – элементами налога. Выделяют существенные и факультативные элементы налога.

Существенные элементы – элементы налога, без которых налоговое обязательство и порядок его исполнения не могут считаться определёнными.

Факультативные элементы – элементы, отсутствие которых не влияют на определённость налога.

В соответствии со ст. 17 НК РФ налог считается установленным, если определены налогоплательщики и элементы налогообложения.

- Субъект налога (налогоплательщик) – это тот, кто обязан уплачивать налог в бюджет государства. Налогоплательщиками могут являться: юридические лица, физические лица, индивидуальные предприниматели. К субъектам налоговых правоотношений относятся налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию у налогоплательщиков и перечислению налогов в соответственный бюджет.

- Объект налогообложения (объект налога) – это то, что облагается налогом.

- Налоговая база – это величина, которая фактически облагается конкретным налогом, и по отношению к которой производится исчисление налога.

- Ставка налога – это величина налоговых начислений на единицу измерения налоговой базы.

- Налоговый период – это отрезок времени (месяц, квартал, год), по завершении которого рассчитывается и уплачивается налог. Налоговый период может состоять из нескольких промежуточных отчетных периодов, по итогам которых исчисляются и уплачиваются промежуточные авансовые платежи.

- Порядок исчисления и сроки уплаты налога, предоставления отчетности показывает, кто и в каком порядке должен исчислять и уплачивать конкретный налог.

Основным факультативным элементом налога являются налоговые льготы.

Можно выделить пять групп налоговых льгот по элементам налога, представленные на рисунке 1.2.

Рисунок 1.2 – Виды налоговых льгот по элементам налога в соответствии с НК РФ

Также существуют льготы, не привязанные к элементам налогов – это специальные налоговые режимы, которые предусматривают особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов.

Извините, доступ к дальнейшему материалу закрыт в демо-версии.

← предыдущая следующая → Наверх © ФГБОУ ВПО Уфимский государственный нефтяной технический университет

Институт дополнительного профессионального образования

Уфа 2015

Почти половину доходов Россия получает от нефти и газа. Но цены на них падают, и в среднесрочной перспективе вряд ли что-то изменится: на нефтяном рынке появляются технологии, которые позволяют меньше тратить и снижать себестоимость, плюс падает спрос на бензин из-за коронавируса и массового перехода на электромобили.

В ближайшее время нефть будет приносить все меньше денег, а значит, ее придется чем-то заменять или резко сокращать расходы. В статье вместе с экономистом разбираемся, что может заменить нефть и как в этом участвует бизнес.

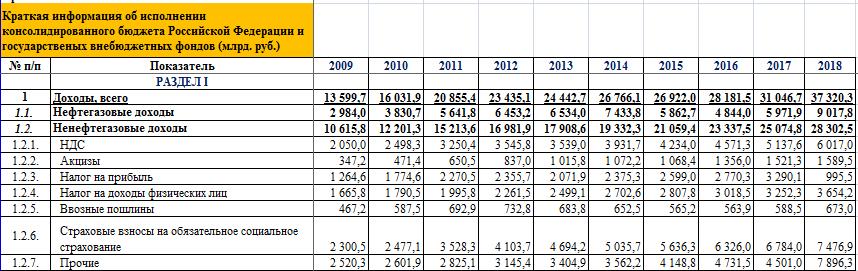

Нефть и газ приносят 40% бюджета

Доходы федерального бюджета России состоят из двух крупных категорий: нефтегазовых и ненефтегазовых.

Доходы от нефти и газа

Налог на прибыль нефтегазовых компаний

Налог на добычу полезных ископаемых

Таможенные пошлины на нефть, газ и нефтепродукты

Остальные

Налог на прибыль

В среднем 40% доходов бюджета приносят нефть и газ — это статистика за период с 2006 по 2019 годы.

Можно увидеть, что доля доходов от нефти и газа меняется от 35,9% до 51,28%, но эти колебания появляются не потому, что какой-то другой сектор начинает приносить больше денег, а из-за цен на нефть: когда нефть дешевеет, ее доля в бюджете уменьшается, дорожает — доля увеличивается.

40% дохода — это признак того, что Россия зависит от нефти и газа. К такой зависимости приводят два фактора:

- нефть и газ — это основные экспортные продукты;

- цена на нефть до недавнего времени была довольно высокой.

Зависимость от нефти в правительстве России обсуждали уже в 2001 году. Тогда нефть приносила 30—40% бюджета:

Прошло 18 лет, и в 2019 году нефть и газ принесли 40,8% доходов, но сказать, что совсем ничего не изменилось за это время, нельзя. Случились две вещи: появился фонд национального благосостояния, и изменилась цена нефти.

Появился фонд национального благосостояния. Фонд формируется из нефтегазовых доходов: например деньги, с налогов на добычу полезных ископаемых не тратят на текущие нужды, а копят в фонде.

Деньги из фонда позволяют смягчать ситуацию в экономике и немного легче переживать кризис, но в большей степени власти берегут фонд для более тяжелого времени.

Нефть подорожала. В 2001 году нефть стоила от 17,5-32,2 $ за баррель, у власти было желание заниматься реформами и двигаться в противоположную от сырьевой экономики сторону.

Но затем цена на нефть стала расти: например, в 2014 году нефть стоила 85-115 $ за баррель, и власть потеряла интерес к реформам. И хотя в 2019 году цена нефти упала до 65-70 $ за баррель, она всё еще остается выше, чем в 2001 году.

Минфин планирует уменьшить долю нефти и газа

В 2019 году нефть и газ принесли 39,25% бюджета, в деньгах это 7,9 трлн рублей. Минфин планирует, что в 2020—2022 годах доля нефтегазовых доходов будет снижаться, но не в абсолютных числах, а в процентах. В деньгах планы такие:

- 12,891 трлн рублей от нефти и газа в 2020 году;

- 13,567 трлн рублей в 2021 году;

- 14,328 трлн рублей в 2022 году.

Это значит, что доходы от нефти и газа должны расти, но еще быстрее должны расти ненефтяные доходы.

В 2019 году структура ненефтяных доходов выглядела так:

Есть три пути, как увеличить ненефтегазовые доходы:

- заменить нефти и газ другим сырьевым продуктом;

- повысить пошлины и налоги;

- получать больше прибыли из несырьевых секторов экономики.

Заменить нефть другим сырьем — плохая идея, потому что современная экономика строится на услугах и знаниях. Так что вероятность замены нефти другим сырьем близится к нулю. Повысить налоги — тоже не вариант: это приведет к еще большему сокращению бизнеса, уходу предпринимателей в тень и, следовательно, потерям бюджета. Поэтому рассмотрим подробнее третий вариант.

Место нефти может занять айти-сектор

Путь, который мог бы привести России к успеху, такой же, как у других стран, — это диверсификация экономики. Если говорить просто, это значит, что деньги в бюджет должны поступать из как можно большего количества источников. Например, 10% от айти-сектора, 10% от импорта товаров, 10% от нефти и так далее.

В России достаточно образованное и информатизированное население — это позволяет надеяться на успешный сценарий.

Уровень образования рассчитывается по двум показателям: грамотности населения и количеству учащихся. Считается, что у развитых стран индекс 8 или больше, у России — 7.07.

Высокий уровень информатизации. По индексу развития информационных технологий Россия на 45-м месте рядом с Чехией, Португалией и Италией. Индекс оценивает страны по 11 параметрам, например, насколько в стране доступны информационные технологии и хватает ли населению навыков, чтобы их использовать.

Задача государства — не мешать айти-сектору развиваться, тогда со временем он сможет занять место нефти и газа.

Нефтяные компании не могут изменить ситуацию

Теоретически нефтегазовые компании могли бы вкладывать часть прибыли в другие проекты, чтобы защищать себя от рисков и развивать экономику страны. Но есть ограничения — деньги и умения.

Нужны деньги, чтобы вкладываться в новые проекты. У нефтяных компаний не так много денег, как принято считать: цены на нефть снижаются, а налоги на добычу ископаемых и вывозные пошлины — нет. Сейчас задача этих компаний — хотя бы остаться при своих.

Нужны умения. Умение вкладывать деньги в новые проекты и выводить их на стабильную прибыль — удел немногих людей и фирм на рынке. Так происходит во всём мире, не только в России.

Примеров, когда крупная компания создает и развивает бизнес в другом секторе, практически нет, зато есть обратные. Например, когда появились персональные компьютеры, из всех производителей перестроиться смогла только Ай-би-эм, IBM, но и для нее это был тяжелый процесс. Еще пример неудачи — Кодак: компания потеряла гигантский рынок, когда появилась цифровая фотография.

Крупные компании не могут развивать новые секторы экономики — как правило, это способен делать только малый бизнес. Пример опять-таки можно увидеть в айти: практически весь этот сектор начинался в гаражах, а не в офисах крупных компаний.

Может помочь малый бизнес, но легких рецептов нет

Простого рецепта, как перестать зависеть от нефти и газа, нет, — это медленный и сложный процесс. Для России выход из зависимости от нефти связан с развитием малого и среднего бизнеса. Если во всём мире на малый и средний бизнес приходится около 60% экономики, у нас только 15% — есть куда расти.

Надеяться, что государство начнет развивать малый бизнес, не стоит. Государству интересны только те сегменты, которые уже сейчас приносят деньги, — это нефть и газ. Малый бизнес должен развиваться сам, постепенно вырастая до среднего и крупного.

Малый бизнес должен развиваться сам, постепенно вырастая до среднего и крупного

Еще один способ повлиять на ситуацию — участвовать в выборах. Предприниматели, самозанятые и наемные сотрудники могут голосовать на районных и муниципальных выборах за депутатов, которые поддерживают малый бизнес. И так постепенно продвигать их на более высокий уровень.

Россия — не первая страна, которая попадает в зависимость от сырья. С такой ситуацией в разные годы сталкивались Голландия, Саудовская Аравия, США. То, что у нас происходит с нефтью и газом, называется голландской болезнью.

Голландская болезнь

Голландской болезнью называют ситуацию, когда национальная валюта укрепляется на фоне бума в отдельном секторе экономики. Такое укрепление негативно влияет на экономику страны в целом, и обычно случается после открытия крупных месторождений нефти или газа, либо с ростом цен на них.

В 1959 году в Голландии открыли крупное газовое месторождение. Его быстро освоили и стали экспортировать газ в больших объемах. Через двадцать лет зависимость от газа привела к росту инфляции и безработицы, падению экспорта другой продукции и снижению доходов.

Процесс выглядит так: страна экспортирует нефть или газ и получает приток иностранной валюты. За счет этого притока укрепляется национальная валюта, и цены на другие товары страны растут. Товары становятся неконкурентоспособны на внешних рынках — они стоят дороже, чем такие же товары других стран. Компании не могут продавать прежний объем товаров из-за падения спроса и вынуждены увольнять людей и сокращать производство.

Рост доходов, которые страна получает от экспорта сырья, приводит к росту спроса и цен на неторгуемые товары — это те товары, что нельзя экспортировать, например квартиры и дома. Это тоже ведет к инфляции.

Из-за притока денег в экономику от экспорта сырья, у государства исчезает мотивация развивать другие секторы экономики. Особенно технологии и науку, которые как раз и определяют рост экономики в долгосрочной перспективе.

Чтобы решить проблему, нужно:

- замедлять роста национальной валюты. Для этого доходы от экспорта сырья не пускают на рынок, а переводят в стабилизирующий фонд;

- развивать другие сектора экономики.

При этом часть денег от экспорта сырья инвестируют в образование, аграрный и промышленный секторы экономики;

В Голландии проблему сырьевой зависимости решили с помощью диверсификации экономики: государство помогало малому бизнесу и постепенно избавилось от зависимости. Проблема в том, что Голландия — это демократическая страна, а Россия — не совсем.

Но Россия — не та страна, на которой нужно ставить крест. У нас есть возможности, умное население, немало специалистов с хорошим экономическим образованием и опытом в бизнесе. К тому же Центробанк работает над замедлением роста национальной валюты и формирует стабилизирующие фонды. При нормальных условиях несырьевая экономика будет развиваться успешно и быстро. Так что не всё так плохо.

Вхождение российской экономики в фазу рыночных отношений сопровождалось резким усилением инфляционных тенденций. Многократный рост цен выдвинул в число первоочередных задач разработку и реализацию антиинфляционных мер как основы формирования благоприятного производственного и инвестиционного климата. Нарастание инфляционных процессов в переходный период привело к резкому обесцениванию бюджетных средств и увеличению дефицита госбюджета, что объективно вынудило государственные органы управления повышать налоги.

Наличие громоздкого госсектора, несущего груз диспропорций и структурных перекосов социалистической экономики, заставляло поддерживать высокий уровень государственных расходов, что требовало соответствующей доходной части, формируемой в основном за счёт налоговых поступлений.

Таким образом, можно констатировать, что становление налогово-распределительных отношений в России происходило в обстановке, которая лишала возможности создавать её исходя из перспективных задач реформирования экономики, а не сиюминутной целесообразности. Искать конструктивный выход из такой ситуации очень сложно, поскольку бюджетный кризис делает крайне трудной задачу снижения налогового бремени. Однако в таких условиях и высокие налоговые ставки не могут решить проблему дефицита бюджетных средств, а способны лишь окончательно подорвать финансовые стимулы предприятий.

На практике так и случилось. Рост налоговой нагрузки спровоцировал резкое сужение числа платёжеспособных агентов (к 1998 г. доля убыточных предприятий в целом по реальному сектору составила 53%), а также уход в тень все большего числа производителей. Острее налоговое бремя ощущалось в период высокой инфляции, когда налоговые изъятия сопровождались выплатой фирмами инфляционных налогов, что дополнительно урезало финансовые источники возмещения производственных затрат и осуществления накоплений. [3]

Инфляция в сочетании со спадом производства и резкими колебаниями конъюнктуры поставила формирование рациональной налоговой системы в разряд самых приоритетных задач. Однако выбор пакета налоговых инструментов (как и рекомендаций по другим направлениям реформы - либерализации цен, приватизации, денежно-кредитному и валютному регулированию) происходил в отрыве от объективных условий и потребностей развития экономики. Сегодня очевидно, что существующая налоговая стратегия нуждается в смене приоритетов, а налоговая система в значительной либерализации.

Рестриктивный, фискальный характер, сформированный на этапе реформ налоговой системы, её перегруженность, запутанность законодательства сыграли не последнюю роль в углублении трансформационного кризиса и криминализации экономики. [3]

Ужесточение налоговой политики, сопровождавшееся становлением жесткой бюджетной системы финансирования, - постоянное направление деятельности экономических органов на протяжении переходного периода. В настоящий момент фискальная ориентация налоговой системы по-прежнему является важнейшим препятствием для экономического оживления и роста деловой и инвестиционной активности.

Однако необходимо признать, что в полной мере налоговая система в ее нынешнем виде не выполняет ни фискальную, ни стимулирующую функции. Она создает препятствия простому воспроизводству, не говоря уже о расширенном, что позволяет говорить о необходимости комплексной реформы. Для её успешного проведения необходимо выработать общую стратегию, в рамках которой должны быть системно увязаны такие блоки экономического механизма, как ценовая инвестиционная политика, комплекс мер по созданию класса эффективных собственников (в том числе формирование правового обеспечения и защиты), финансовая и денежно-кредитная политика, налоговая стратегия, меры по социальной защите населения и другие.

В Российской федерации, являющейся федеративным государством, бюджетные отношения являются частью финансово-распределительных отношений, которые обеспечивают вертикальное перераспределение доходов между различными уровнями власти. При этом следует отметить, что налоги выполняют роль основного инструмента, посредством которого и происходит такое перераспределение.

Характер распределительных отношений зависит от того, в каких пропорциях зачисляются налоги по уровням бюджета. Также важное значение для характеристики налоговых отношений имеет направление движения этих средств от федерального бюджета к местному бюджету или от местного бюджета к федеральному бюджету.

Термин «фискальный» является частью другого комплексного понятия - «фискальный федерализм», тем самым обозначая ещё один пласт сложных бюджетно-налоговых взаимосвязей - перераспределение валового общественного продукта с помощью фискальных инструментов в условиях бюджетного федерализма.

Понятие «межбюджетные отношения» раскрывается на практике посредством правового функционирования системы равноправного распределения налоговых доходов по звеньям бюджетной системы. Принцип равноправия такого рода распределения означает для конкретной налогово-бюджетной практики выполнение двух условий: при распределении налоговых доходов за критерий принимается экономико-финансовый потенциал региона и методы управления процессом наращивания этого потенциала; в качестве условия принимаются социально-экономические потребности региона и усилия органов власти и управления по их обеспечению. Этот критерий определяется в свою очередь критерием растущих потребностей.

Анализ роли фискальных инструментов при формировании разноуровневых бюджетов целесообразно начать с краткого анализа экономических основ построения фискального федерализма по следующим основным направлениям: распределение налоговых доходов и полномочий по администрированию налогов и платежей между уровнями государственной власти; распределение расходных обязательств между уровнями бюджетной системы; решение вопросов осуществления финансовой помощи бюджетам нижестоящего уровня и вопросы межбюджетного выравнивания.

Теоретически распределение налогов между уровнями государственной власти может следовать принципам децентрализации расходных обязательств. Структура и состав налоговой системы Российской Федерации приведены в таблице 1.

Структура и состав налоговой системы РФ

Уровень бюджета в

бюджетной системе РФ

Виды налогов и сборов

1) налог на добавленную стоимость; 2) акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья; 3) налог на прибыль организаций; 5) налог на доходы физических лиц; 6) государственная пошлина; 9) налог на добычу полезных ископаемых; 10) сбор за право пользования объектами животного мира и водными биологическими ресурсами; 11) водный налог; 12) федеральные лицензионные сборы.

1) налог на имущество организаций; 2) транспортный налог; 3) налог на игорный бизнес; 4) региональные лицензионные сборы.

1) земельный налог; 2) налог на имущество физических лиц; 3) налог на рекламу; 4) местные лицензионные сборы

Источник: составлено автором на основании Налогового кодекса РФ.

Данные таблицы 1 показывают, что российская система налогообложения в основном концентрируется на федеральном уровне бюджетной системы, за которым закреплены все основные налоги и количество их составляет 2/3 всей налоговой системы Российской Федерации. Такай подход к закреплению налогов за уровнями бюджетной системы, безусловно, продиктован проводимой в стране государственной налоговой политикой, формирующей систему специфических налоговых отношений.

Специфика этих отношений состоит в том, что при официально объявленной политике финансового федерализма, который предполагает самостоятельность бюджетов всех уровней бюджетной системы, и соответственно, достаточность финансовых источников этих бюджетов, их доходы в основном формируются, в основном, их трансфертов, предоставляемых из федерального бюджета. Это означает, что на декларативном уровне принцип федерализма существует, а на практике доходы местных бюджетов формируются по остаточному принципу. Это доказывается тем, что при такой же расходной нагрузке как на федеральный бюджет, консолидированные бюджеты регионов в совокупности имеют доходных источников более чем наполовину меньше чем федеральный бюджет (см. табл. 2).

Исполнение консолидированного бюджета РФ без учета бюджетов внебюджетных социальных фондов в млрд. руб.*

Консолидированный бюджет РФ

КБ субъектов РФ

Бюджеты субъектов РФ

Бюджеты муниципальных районов

*Данные приведены без учета бюджетов городских и сельских поселений, бюджетов внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга, бюджетов городских округов.

** Данные приведены на 01.12.2014 г.

Источник: составлено автором на основе данных http://info.minfin.ru

Данные об исполнении бюджетов, приведенные в гистограмме на рис. 1, показывают динамику исполнения местных бюджетов по Российской Федерации. Если региональные бюджеты составляют почти половину доходов федерального бюджета, то местные бюджеты как по доходам, так и по расходам составляют более чем в шесть раза меньше федерального бюджета.

Рис 1. Динамика доходов и расходов, бюджетной системы РФ

Источник: составлено автором.

Таким образом, анализ основ фискального федерализма показывает, что одной из важнейших проблем устройства федеральных фискальных систем является распределение прав и обязанностей в области налогообложения, расходования средств и экономического регулирования между различными уровнями государственной власти. Это распределение может принимать различные формы, от исключительного контроля над определёнными функциями, до совместной деятельности в той или иной сфере компетенции. Организационные положения при совместной деятельности также могут принимать различные формы. Так, в области налоговой политики один уровень государственной власти может определять базу определённого налога, в то время как другой уровень - устанавливать ставки налогообложения. Доходы от определённого налога могут также совместно использоваться различными уровнями государственной власти. Подобным же образом функции выделения средств и исполнения программ могут быть разделены между разными уровнями государственной власти.

Разрешение проблемы распределения функций, как правило, приводит к возникновению несоответствия между доходами, находящимися в распоряжении определённого уровня государственного управления и его обязанностям по расходам. Величина и природа несоответствия определяют способ организации финансовых отношений между уровнями государственного управления, в особенности объёмы и критерии трансфертов между уровнями государственного управления. Организация финансовых отношений между различными уровнями может также привести к тому, что один из уровней сможет оказывать влияние на другой, или полностью его контролировать с помощью финансовых средств.

В российской налоговой системе сложилась такая методика формирования доходов бюджетов нижестоящих уровней государственной и муниципальной власти. Бюджетная политика, действующая на сегодня в Российской Федерации, сформирована по принципу финансирования нижестоящего бюджета вышестоящим бюджетом, что противоречит декларации о самостоятельности бюджетов. Поэтому со времени экономических преобразований в экономике страны все еще сохраняется принцип централизации государством финансовых ресурсов с последующим их перераспределением по уровням бюджетов для сохранения социальной стабильности и экономической равномерности в развитии всего общества.

Таким образом, финансовая поддержка региональных и местных бюджетов существует с самого начала экономических реформ. Каково положение межбюджетных отношений на нынешний бюджетный период показывает данные, приведенные в таблице 3.

Межбюджетные трансферты из федерального бюджета бюджетам субъектов Российской Федерации на 2014 - 2017 годы

Иные межбюджетные трансферты

Источник: Приложение № 13 к пояснительной записке к проекту федерального закона "О Федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов": http://asozd2.duma.gov.ru/

Данные таблицы 3 показывают, что финансовая поддержка местных бюджетов из федерального бюджета имеет тенденцию к росту. И это означает, что государство будет продолжать финансовую политику, основанную на централизации основных финансовых ресурсов общества и перераспределении этих средств, для выравнивания экономического развития регионов страны.

С точки зрения налоговой политики, основным вопросом, возникающим при предоставлении фискальной автономии региональным правительствам, является проблема наличия права у органов власти того или иного уровня бюджетной системы определять налоговые ставки на своей территории. С одной стороны, необходимо ограничить автономию субнациональных органов власти в вопросах определения налоговой базы на уровне административно-территориального образования, так как установление дополнительных налоговых льгот и т.д. может привести к искажениям в размещении ресурсов между административно-территориальными образованиями. В случае, если местные органы власти не вправе оказывать влияние на ставки налогов, они не в состоянии изменить уровень оказываемых государственных услуг в соответствии с региональными предпочтениями.

Вопрос о фискальной автономии субнациональных органов власти напрямую зависит от их предполагаемой роли в экономической системе государства. В случае, если экономическая роль административно-территориальных образований сводится к практическому осуществлению политики, разработанной на высших уровнях власти, нет необходимости в предоставлении им широкой фискальной автономии. Если же, напротив, ожидается, что субнациональные органы власти будут осуществлять собственные расходные программы, а также независимо определять объем и качество оказываемых на соответствующем уровне государственных услуг, то их неспособность изменять налоговые ставки, а, следовательно, и объем бюджетных доходов, является серьёзной проблемой, возникающей в результате несоответствия ожиданий и потребностей населения фактическим доходным возможностям властей. В числе основных аргументов против предоставления широкой фискальной автономии субнациональным органам власти называются повышение риска возникновения межрегиональных или межмуниципальных диспропорций в экономическом развитии, а также ослабления контроля над макроэкономической ситуацией в стране со стороны центрального правительства. [5]

Простота администрирования, а также экономия на масштабах налогового администрирования, также входят в число аргументов сторонников централизованных налоговых систем. Тем не менее, в большинстве стран мира полномочия по администрированию и регулированию отдельных налогов передаются на нижние уровни государственной власти.

Мировой опыт налогообложения показывает, что налоги и сборы, закреплённые за субнациональными органами власти, значительно различаются в разных странах. В большинстве стран (как индустриально развитых, так и развивающихся; как в странах с федеративным, так и с унитарным государственным устройством) взимается несколько субнациональных налогов. В целом, можно утверждать, что в индустриально развитых странах поступления подоходного налога с физических лиц играют большую роль в доходах субнациональных бюджетов, чем в развивающихся странах, хотя в англосаксонских государствах также велико значение налогов на имущество.

Главным преимуществом традиционной теории фискального федерализма является децентрализация, которая зависит от двух факторов:

- децентрализация поощряет конкуренцию между региональными и местными органами государственной власти, что, с одной стороны, предоставляет средство для автоматического применения санкций к неэффективно работающим органам власти (может произойти отток ресурсов из подчинённых им административных единиц), а с другой - позволяет гражданам выбирать для своей деятельности административные единицы с подходящим набором общественных услуг;

- местные органы власти и потребители услуг на субнациональном уровне лучше знают свои предпочтения и местную обстановку. Более того, должностные лица на местах находятся ближе к своим избирателям и, соответственно, должны быть в большей степени подотчётны им.

В последнее время к достоинствам децентрализации стали также относить создание механизма уравновешивания властных полномочий на различных уровнях управления для того, чтобы предотвращать их излишнее вмешательство в рыночные отношения, и, в общем плане, привести в соответствие побудительные мотивы действий органов управления и граждан. Другими словами, федерализм способен создавать дополнительные сдержки и противовесы в органах власти, как, например, разделение полномочий между ветвями правительства [6].

Недостатки децентрализации проистекают из тех же источников, что и недостатки рыночной системы. К наиболее важным из них относится существование экстерналий, общественных благ и эффект масштаба.

В целом эффективность достигается в случае, если, так называемая, «область получения выгод» от общественного блага совпадает со сферой компетенции органа власти, предоставляющего это благо. По этой причине национальное правительство обладает преимуществами в предоставлении национальных общественных благ и имеет дело с внешними эффектами, возникающими вследствие деятельности (или бездействия) субнациональных правительств. Некоторые из наиболее важных общественных благ в национальном масштабе включают сохранение внутреннего общего рынка, который обеспечивает беспрепятственный поток товаров и факторов производства через различные сферы компетенции, поддержание стабильности денежной системы, национальной обороны, и мер по гармонизации налогообложения, расходов и норм.

Рецензенты:

Шахбанов Р.Б., д.э.н., профессор, заведующий кафедрой «Бухгалтерский учет» ФГБОУ ВПО «Дагестанский государственный университет», г. Махачкала.

Раджабова З.К., д.э.н., профессор, заведующий кафедрой «Мировая экономика и международный бизнес» ФГБОУ ВПО «Дагестанский государственный университет», г. Махачкала.

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Читайте также: