Закон о совершенствовании налогового мониторинга

Опубликовано: 29.04.2024

Мониторинг Федеральная налоговая служба применяет с 2016 года. Он подразумевает взаимодействие фискальных органов и бизнеса в дистанционном формате. Компании добровольно предоставляют налоговикам онлайн-доступ к своим информационным системам, данным бухгалтерской и налоговой отчетности. Взамен же могут рассчитывать на снижение числа проверок. Фискальные органы не запрашивают документы, поскольку могут отслеживать все процессы в режиме реального времени. Проверке подвергаются только операции, которые содержат элементы риска. Трудозатраты компаний на сопровождение налогового контроля в таком формате снижаются более чем на треть.

Благодаря особому инструменту налогового мониторинга - мотивированному мнению - компании могут запрашивать позицию налогового органа о правильности налогообложения конкретной сделки или операции. Это дает определенность в части бизнес-планирования. Своевременное устранение рисков, на которые укажут инспекторы, избавляет от возможных санкций.

Сейчас подключаться к налоговому мониторингу могут лишь крупные компании с годовым оборотом не менее 3 млрд рублей и активами на 3 млрд рублей. Сумма уплаченных ими налогов за предыдущий год должна составлять не менее 300 млн рублей.

Подписанная председателем правительства концепция предполагает снижение планки по совокупной сумме уплаченных за год налогов до 100 млн рублей. В нее также разрешат включать уплаченные страховые вносы. Минимальные требования к суммарному объему годовых доходов налогоплательщика и к совокупной стоимости активов также предлагается снизить втрое - до 1 млрд рублей. При этом компании для подключения к налоговому мониторингу не обязательно будет соответствовать всем трем критериям. Достаточно подходить по одному из них.

Концепция подразумевает составление и ведение налоговой службой карты отраслевых рисков участников налогового мониторинга, формирование риск-профилей компаний, автоматическое выявление рисков и оповещение о них налогоплательщиков.

Реализация заявленных планов позволит заметно расширить число потенциальных участников налогового мониторинга - до 3879 компаний к 2022 году и до 7827 - к 2024 году, уточняется в документе. Результатом развития этого инструмента станет снижение административной нагрузки на бизнес и влияния человеческого фактора при проведении налогового контроля, сокращение числа споров ФНС с налогоплательщиками, уменьшение потока бумажных документов, которые предоставляются в фискальное ведомство, и переход на электронный документооборот. Кроме того, ФНС сможет оперативнее выявлять и предупреждать нарушения, допускаемые налогоплательщиками.

Налоговый мониторинг сегодня уже используют "Аэрофлот", РЖД, "Ростех", "Газпром", ВТБ, "Мегафон", МТС, ООО "Гугл" (российская "дочка" Google) - всего 44 компании. Они обеспечивают 12,25% налоговых поступлений в бюджет. В 2020 году на этот формат должны перейти еще 52 компании, в том числе 32 с госучастием, уточняли ранее в Федеральной налоговой службе.

Михаил Мишустин, председатель правительства РФ о налоговом мониторинге:

В первую очередь это совместная оценка рисков, когда компания абсолютно откровенна и налоговая служба оценивает риски до начисления платежей по всем видам налогов и сборов.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

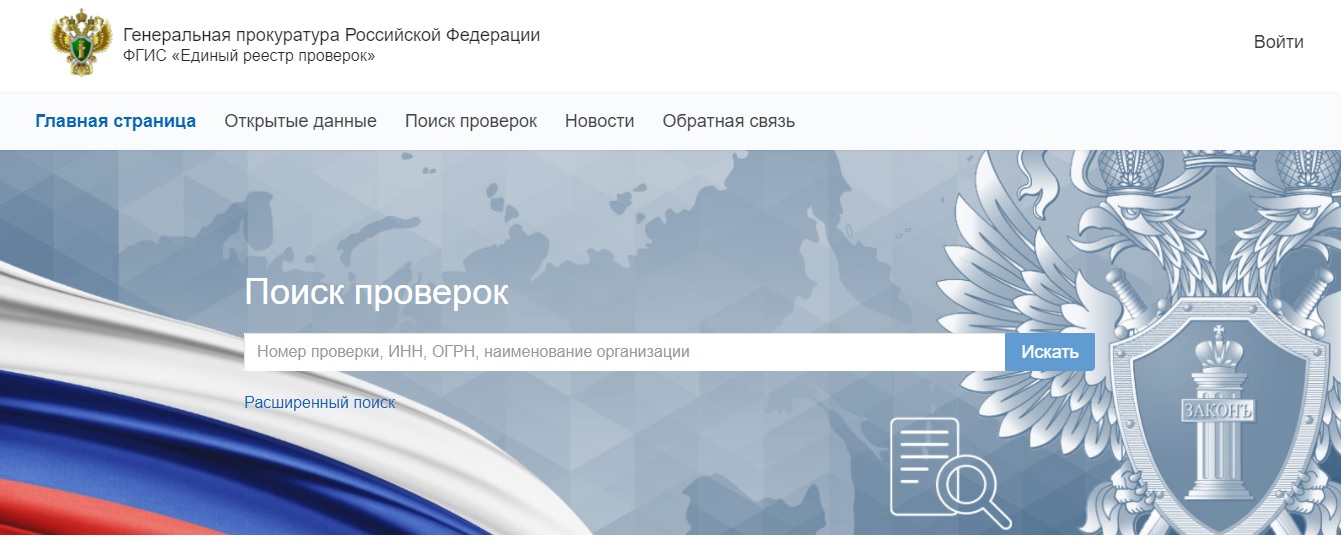

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Минфином России утверждены Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2021 год и плановый период 2022 и 2023 годов.

Один из разделов документа раскрывает меры по совершенствованию налогового администрирования в 2021-2023 годах. Все они перечислены нами ниже в настоящем материала.

Изменения в налоговом администрировании в 2021-2023 годах

Налоговый мониторинг - уменьшение пороговых требований и увеличение объёма доступной для налоговиков информации. Министерство финансов РФ планирует снижение пороговых требований для вхождения налогоплательщиков в налоговый мониторинг с целью расширения количества его потенциальных участников. Кроме того, будут совершенствоваться аппаратные возможности налогового мониторинга и информационное взаимодействие налоговиков со смежными государственными базами данных с целью снижение административной нагрузки на налогоплательщиков. Попросту говоря, в рамках налогового мониторинга объём получаемой ВНС информации о налогоплательщике будет настолько велик, что исключит необходимость в выездных, и даже камеральных налоговых проверках.

Кодификация законов и норм о ККТ - интеграция законодательства о ККТ в нормы налоговых законов. Предлагается устранение законодательства о применении контрольно-кассовой техники в качестве самостоятельных законов и подзаконных нормативных актов. Все нормы о ККТ будет включены в налоговый кодекс. Налоговики получат официальное право на применение оперативных мероприятий: контрольных закупок и негласного наблюдения. Проверки ККТ, как самостоятельная форма контроля будут отменены, они будут включены в качестве одной из мер налогового контроля в НК РФ. Увеличится объём бесконтактного налогового администрирования, в том числе статистического наблюдения, будут внесены масштабные изменения в нормы Налогового кодекса о применения ККТ при осуществлении удалённых расчётов при продаже товаров (работ, услуг).

Единый налоговый платёж - уплата всех налогов одной платёжкой. Институт единого налогового платежа предполагается ввести с 2022 года (хотя многие эксперты предполагают, что он может быть введён и раньше). Новшество позволит уплачивать, одним платежом все налоги. Уплаченную в бюджет сумму налоговые органы по установленным Налоговым кодексом РФ правилам распределять в уплату налогов, пеней, процентов и штрафов. При этом будут исключены случаи при которых долгое время по одним налогам (в один уровень бюджета) числилась переплата, а по другим - недоимка.

Приостановление операций по счетам - налоговики будут предупреждать. На ФНС РФ будут возложена обязанность информирования налогоплательщиков о том, что к нему будут применены меры по обеспечению уплаты налогов в бюджет - приостановление операций по счетам в банках (за непредоставление налоговой декларации).

Квалификация налоговой декларации, как не предоставленной. Этот вопрос в настоящее время имеет большое количество споров, зачастую незначительный дефект при заполнении налоговой декларации квалифицируется налоговиками как её непредоставление. Конец такой практике положат изменения в НК РФ, которые определят исчерпывающий перечень случаев, когда налоговая декларация считается непредоставленной.

Развитие электронного документооборота - личные кабинеты, налоговые уведомления в электронной форме. Бумажный документооборот между налогоплательщиком и налоговым органом будет постепенно устранятся. Все налоговые уведомления будут направляться налоговиками через личные кабинеты. Исключения будут предусмотрены для инвалидов, пенсионеров, малоимущих граждан, несовершеннолетних, граждан предпенсионного возраста, а так же некоторых других категорий граждан. В первую очередь систему электронных налоговых уведомлений реализуют к крупных городах - миллионниках

Возмещение НДС в заявительном порядке - на основе электронных банковских гарантий. Предлагается введение института электронной банковской гарантии для возмещения НДС в заявительном порядке, логистика предоставления банковской гарантии и возмещения НДС будет прозрачной и оперативной.

Налоги на операции с Биткоином и другими цифровыми валютами. Особенно старается здесь Минфин, предвкушая увеличение количества операций с цифровыми валютами и стараясь наложить на них «лапу». Законопроект внесён Минфином в Госдуму и по мнению экспертов весьма не идеален, в первую очередь, с точки зрения понятийного аппарата при налогообложении цифровых валют.

Получение налоговиками информации от кредитных организаций, в том числе, иностранных. Для осуществления налогового контроля возможности налоговиков получения информации от кредитных организаций будут расширены, в том числе будет увеличена оперативность предоставления данных. Еще налоговики смогут получать сведения от иностранных банков через запрос компетентного органа иностранного государства.

Банк России и ФНС РФ обменяются «таинственной информацией». Информация составляющая банковскую тайну и информация, составляющая налоговую тайну будут направляться налоговиками - ЦБ РФ, а регулятором - ФНС РФ в соответствии с новыми нормативными актами, свободней, чаще и в большем объёме.

Сроки хранения первички увеличат. Первичные документы, необходимые для исчисления, удержания и перечисления налогов будут храниться не 4, а 5 лет, изменения будут внесены в законодательство в ближайшее время.

Налоговые льготы инвестиционного характера. Будут предоставляться на основе инвестиционных соглашений с Правительством РФ пери условии выполнения условий указанных соглашений.

Ещё Минфин обещает привести законодательство о налогах и сборах в соответствии с изменениями в Конституцию РФ, поправки в которую были одобрены всенародным голосованием.

В последнее время появилась тенденция к переводу организаций в межрайонные инспекции по крупнейшим налогоплательщикам, несмотря на то, что у них суммовые показатели меньше 10 миллиардов рублей.

Администрирование налогоплательщиков, относящихся к категории крупнейших, происходит по особым условиям, при этом контроль за их деятельности со стороны ФНС ведется с большим вниманием, чем за деятельностью иных компаний.

Большая часть межрегиональных и межрайонных инспекций ФНС по крупнейшим налогоплательщикам расположены в Москве, часть межрайонных инспекций ФНС по крупнейшим налогоплательщикам расположены в таких городах, как Санкт-Петербург, Новосибирск, Казань, Екатеринбург, Кемерово. Принцип отраслевого администрирования, а не территориального, порождает такую ситуацию, когда налогоплательщик, место нахождения которого Сибирь или Урал, вынужден состоять на учете в межрегиональной или межрайонной инспекции ФНС по крупнейшим налогоплательщикам, находящейся в Москве и, соответственно, отчитываться, направлять корреспонденцию и своих представителей в другой город.

Администрирование в рамках отраслевой специализации позволяет обеспечить предметное изучение сотрудниками инспекций ФНС России по крупнейшим налогоплательщикам особенностей осуществления предпринимательской деятельности в определенной отрасли. Данное обстоятельство, в свою очередь, гарантирует более пристальный контроль в отношении крупнейших налогоплательщиков. При этом большое внимание в работе отраслевых инспекций уделяется аналитической работе — сравнение аналогичных налогоплательщиков в сопоставимых условиях, выборки и построение гипотезы о потенциальных нарушениях, пополнение системы налоговых рисков.

Изменения, направленные на совершенствование уровня налогового администрирования крупнейших налогоплательщиков, с точки зрения эффективности работы Службы, себя оправдала. Высокая доля поступлений в бюджет Российской Федерации от крупнейших налогоплательщиков, изменения в структуре межрегиональных и межрайонных инспекций ФНС России по крупнейшим налогоплательщикам и изменения нормативных актов, регулирующих администрирование крупнейшими налогоплательщиками, свидетельствует о том, что реформа системы администрирования крупнейших налогоплательщиков продолжит развитие и в будущем.

Также, в работе с крупными налогоплательщиками ФНС России делает ставку прежде всего на налоговый мониторинг – форма налогового контроля, предполагающая не только комфортное взаимодействие между инспекцией и налогоплательщиком (в формате онлайн), но и нацеленная на возможность выявлять налоговые риски на самой ранней стадии.

В соответствии с положениями пункта 1 статьи 83 НК РФ особенности постановки на учет крупнейших налогоплательщиков определяет Минфин. Так, по общему правилу, крупнейшими налогоплательщиками могут быть только организации, отвечающие определенным критериям, которые установлены Приказом ФНС от 16.05.2007 г. № ММ-3-06/308@ «О внесении изменений в Приказ МНС России от 16.04.2004 № САЭ-3-30/290@»:

- показатели финансово-экономической деятельности за отчетный год из бухгалтерской и налоговой отчетности организации (за любой отчетный год из предшествующих трех лет, не считая последнего);

- признаки взаимозависимости и влияния налогоплательщика на экономические результаты деятельности взаимозависимых лиц;

- наличие специального разрешения (лицензии) на право осуществления юридическим лицом конкретного вида деятельности;

- проведение налогового мониторинга.

Особого внимания заслуживают такие критерии, как показатели финансово-экономической деятельности за отчетный год и проведение налогового мониторинга.

- Показатели финансово-экономической деятельности за отчетный год из бухгалтерской и налоговой отчетности организации.

От величины годового дохода зависит то, в какой инспекции ФНС России организация будет стоять на учете:

- от 10 млрд. до 35 млрд руб. включительно – в межрайонных инспекциях ФНС России по крупнейшим налогоплательщикам (налогоплательщики регионального уровня);

- от 35 млрд руб. и выше – в межрегиональных инспекциях ФНС России по крупнейшим налогоплательщикам (налогоплательщики федерального уровня);

Однако, если ФНС приняла решение об отнесении к категории крупнейших налогоплательщиков и территориальных особенностях администрирования, организация может быть переведена в межрайонную инспекцию по крупнейшим налогоплательщикам, если она и не подпадает под установленные критерии (п. 6.1 Приказа ФНС от 16.05.2007 г. № ММ-3-06/308@).

- Проведение налогового мониторинга.

В том случае, если в отношении организации налоговым органом принято решение о проведении налогового мониторинга в соответствии со ст. 105.27 НК РФ, она может быть поставлена на налоговый учет в межрайонную инспекции ФНС России по крупнейшим налогоплательщикам.

Налоговый мониторинг – это форма контроля, которая применяется ФНС России с 2016 г. Ее смысл заключается в добровольном предоставлении налогоплательщиком финансово-хозяйственной информации о своей деятельности посредством онлайн-взаимодействия.

Если в ходе проведения мониторинга будут выявлены нарушения, налоговый орган потребует представить пояснения и внести исправления.

В случае выявления нарушений, налоговым органом составляется мотивированное заключение, которое не является решением о привлечении к ответственности и не влечет наложения штрафа.

Безусловным плюсом налогового мониторинга является отсутствие камеральных и налоговых проверок, однако, налоговым законодательством предусмотрены случаи, когда налоговые проверки проводятся.

Перейти на налоговый мониторинг могут организации, которые соответствуют одновременно следующим условиям:

- общая сумма НДС, акцизов, налога на прибыль и НДПИ за предыдущий год составила не менее 300 млн руб.;

- доходы по данным бухгалтерской (финансовой) отчетности за предыдущий год составили не менее 3 млрд руб.;

- балансовая стоимость активов на 31 декабря прошлого года составляла не менее 3 млрд руб.

Такая форма контроля проводятся в отношении ряда крупнейших налогоплательщиков, и работа по привлечению большего их числа продолжается и в настоящее время.

Налоговый мониторинг не является обязательным, а носит заявительный характер.

При этом администрирование крупнейших налогоплательщиков осуществляется в специализированных по отраслевому принципу межрегиональных инспекциях ФНС России по крупнейшим налогоплательщикам и в межрайонных инспекциях по крупнейшим налогоплательщикам. Территориальные особенности налогового администрирования крупнейших налогоплательщиков не установлены.

Основной целью администрирования по отраслям является анализ и сравнение равных налогоплательщиков в отрасли, выявление отраслевых рисков, характерных для организаций со схожими бизнес-моделями.

Структура инспекций, осуществляющих администрирование крупнейших налогоплательщиков выглядит следующим образом:

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 1 (налоговое администрирование КН, отнесенных к транснациональным компаниям (доля участия ин. лиц(а) в уставном капитале организации прямо или косвенно превышает 50%, и (или) контролирующим лицом такой организации не являются резиденты РФ).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 2 (добыча (предоставление услуг по добыче) нефти и газа природного горючего, производство нефтепродуктов, оптовая торговля, транспортировка нефти, нефтепродуктов и горючего природного газа с использованием трубопроводного вида транспорта, а также функции органа валютного контроля в пределах компетенции налоговых органов).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 3 (оптовая и розничная торговля, производство и (или) реализация пищевых продуктов, напитков и табачных изделий, растениеводство и животноводство).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 4 (производство машин, транспортных средств, оборудования, техники и иных товаров, производство которых осуществляет Организация, не администрируемая иной межрегиональной инспекцией ФНС России по крупнейшим налогоплательщикам, в том числе для нужд оборонно-промышленного комплекса, строительство зданий и инженерных сооружений).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 5 (добыча полезных ископаемых, за исключением нефти и газа природного горючего, металлургическое производство, производство химических веществ и химических продуктов).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 6 (обеспечение электрической энергией и газом, водоснабжение, оказание транспортных услуг и иных услуг, оказываемых организацией).

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 7 (деятельность в области информации и связи)

- Межрегиональная инспекция по крупнейшим налогоплательщикам № 9 (администрирование в финансово-кредитной и страховой сфере).

Межрегиональные и межрайонные инспекции ставят на учет крупнейших налогоплательщиков самостоятельно, без каких-либо заявлений последних.

После постановки на учет в качестве крупнейшего, организации направляется уведомление, в котором указан КПП налогоплательщика в качестве крупнейшего, у которого 5-й и 6-й знаки – 50.

Вместе с тем, организация продолжает состоять на учете в инспекции по месту нахождения, в связи с чем ей присваивается КПП по двум основаниям: по месту нахождения и по отнесению к крупнейшим налогоплательщикам.

Таким образом, возникает проблема «двойного» учета, поскольку пунктом 3 статьи 80 НК РФ предусмотрено представление всех налоговых деклараций (расчетов), которые они обязаны представлять в соответствии с НК РФ, в инспекцию по крупнейшим налогоплательщикам, а по страховым взносам – в налоговый орган по месту своего нахождения.

Подводя итог вышеописанному, особенности налогового администрирования крупнейших налогоплательщиков могут вызывать определенные трудности у налогоплательщиков не готовых к принудительному переходу в инспекцию по крупнейшим налогоплательщикам.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 5 марта 2021 г. N ЕД-7-1/173@

ОБ УТВЕРЖДЕНИИ СТРАТЕГИЧЕСКОЙ КАРТЫ ФНС РОССИИ

НА 2021 - 2023 ГОДЫ

В целях обеспечения актуализации Стратегической карты ФНС России на 2020 - 2024 гг., утвержденной приказом ФНС России от 13.12.2019 N ММВ-7-1/629@, на предстоящий 2021 год и плановый период 2022 и 2023 годов, а также системного внедрения подходов стратегического планирования на основе программно-целевого метода приказываю:

1. Утвердить Стратегическую карту ФНС России на 2021 - 2023 годы (далее - Стратегическая карта) согласно приложению к настоящему приказу.

2. Структурным подразделениям центрального аппарата ФНС России обеспечить ежегодное планирование деятельности по реализации мероприятий и контрольных событий Стратегической карты при подготовке предложений в проекты планов деятельности Федеральной налоговой службы.

3. Начальникам (исполняющим обязанности начальника) структурных подразделений центрального аппарата ФНС России, руководителям (исполняющим обязанности руководителя) и начальникам (исполняющим обязанности начальника) территориальных органов Федеральной налоговой службы довести настоящий приказ до сотрудников и обеспечить руководство им при осуществлении возложенных полномочий и планировании деятельности.

4. Руководителям (исполняющим обязанности руководителя) управлений ФНС России по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов.

5. Контроль за исполнением настоящего приказа оставляю за собой.

СТРАТЕГИЧЕСКОЙ КАРТЫ ФНС РОССИИ НА 2021 - 2023 ГОДЫ

Миссия - высокое качество услуг и комфортные условия

для уплаты налогов при эффективном противодействии схемам

незаконного уклонения от уплаты налогов для обеспечения

справедливых и равных для всех условий ведения бизнеса

Создание клиент-ориентированной системы предоставления услуг, в том числе цифровых, и снижение издержек бизнеса при взаимодействии с государством

Задача 1.1. Развитие сервисов для налогоплательщиков

Задача 1.2. Сохранение уровня удовлетворенности граждан качеством предоставления государственных услуг не менее 90%

Задача 1.3. Развитие ФГИС "ЕГР ЗАГС"

Снижение издержек государственного управления

Задача 2.1. Обеспечение эффективного управления процессами ФНС России.

Задача 2.2. Контроль исполнения параметров бюджетов всех уровней и государственных внебюджетных фондов

Задача 2.3. Внедрение сервиса электронного взаимодействия с федеральными органами государственной власти, органами субъектов Российской Федерации и муниципальных образований.

Задача 2.4. Создание Единого реестра населения.

Задача 2.5. Внедрение института единого налогового счета (ЕНС).

Обеспечение высокого уровня эффективности налогового администрирования, в том числе сокращение теневой экономики за счет цифровой трансформации

Задача 3.1. Развитие администрирования имущественных налогов.

Задача 3.2. Создание аналитической подсистемы "Налоговые расходы".

Задача 3.3. Реализация системы налогового администрирования "под ключ" (техническая помощь и обмен опытом в области цифровизации налогового администрирования в рамках международного сотрудничества).

Задача 3.4. Развитие инструментов риск-анализа и дистанционного автоматизированного контроля.

Задача 3.5. Создание системы электронного документооборота.

Задача 3.6. Совершенствование системы контроля и надзора за соблюдением валютного законодательства РФ.

Задача 3.7. Создание системы управления рисками

Задача 3.8. Реализация Концепции открытости федеральных органов исполнительной власти, утвержденной распоряжением Правительства Российской Федерации от 30 января 2014 года N 93-р

Задача 3.9. Совершенствование налогового администрирования, совершенствование инструментов, используемых в целях повышения качества налогового контроля и выполнения надзорных функций

Задача 3.10. Обеспечение законности, обоснованности и мотивированности решений, принимаемых налоговыми органами при реализации своих полномочий

Обеспечение высокого уровня надежности и безопасности информационных систем, информационно-технологической инфраструктуры

Задача 4.1. Обеспечение автоматизированного выполнения процессов управления информационной безопасностью

Обеспечение равных для всех условий ведения бизнеса

Задача 5.1. Обеспечение достижения результатов национального проекта "Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы" по вопросам, входящим в компетенцию ФНС России

Задача 5.2. Создание условий для развития блокчейн-технологий и криптоэкономики

Задача 5.3. Создание типовой технологии удостоверяющего центра

Укрепление и совершенствование кадрового потенциала

Задача 6.1. Повышение профессиональных и коммуникативных компетенций сотрудников налоговых органов

Задача 6.2. Развитие внутрикорпоративной культуры

приказом ФНС России

от "__" ________ 2021 года

Стратегическая карта ФНС России на 2021 - 2023 годы

Читайте также: