Займ ип от ип налогообложение 2021

Опубликовано: 20.09.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Индивидуальный предприниматель (УСН с объектом налогообложения "доходы", налоговая ставка 6%) планирует выдать процентный заем ООО путем перевода денежных средств со своего личного счета на расчетный счет ИП. Получение процентов за выдачу займа является одним из его видов предпринимательской деятельности, а не личными нуждами. Код ОКВЭД 64.92 "Предоставление займов и прочих видов кредита" не указан в выписке из ЕГРИП.

Может ли это повлечь оплату налога за полученные проценты в денежном выражении в размере 13%, а не 6%? Может ли данный код ОКВЭД присвоить себе ИП? Нужна ли ИП лицензия на такой вид предпринимательской деятельности? Необходимо ли уплатить НДФЛ?

Рассмотрев вопрос, мы пришли к следующему выводу:

Выдача процентного займа не требует получения лицензии или иного специального разрешения.

Соответствующий код по ОКВЭД вносится в ЕГРИП на основании сведений, которые индивидуальный предприниматель обязан представить в регистрирующий орган в течение трех рабочих дней с момента начала осуществления нового вида деятельности.

Если заем выдается в рамках предпринимательской деятельности, доход в виде процентов будет учитываться при определении налоговой базы по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. Обязанность по уплате НДФЛ с этого дохода у предпринимателя в этой ситуации не возникнет.

Обоснование вывода:

1. По общему правилу гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя (п. 1 ст. 23 ГК РФ).

Согласно п. 3 ст. 23 ГК РФ к предпринимательской деятельности граждан, осуществляемой без образования юридического лица, соответственно применяются правила ГК РФ, которые регулируют деятельность юридических лиц, являющихся коммерческими организациями, если иное не вытекает из закона, иных правовых актов или существа правоотношения.

Пунктом 1 ст. 49 ГК РФ предусмотрено, что коммерческие организации, за исключением унитарных предприятий и иных видов организаций, предусмотренных законом, могут иметь гражданские права и нести гражданские обязанности, необходимые для осуществления любых видов деятельности, не запрещенных законом.

Таким образом, индивидуальный предприниматель (далее также - ИП) вправе осуществлять любые виды деятельности, не запрещенные законом.

Согласно п. 3 ст. 49 ГК РФ в определенных случаях для осуществления деятельности необходимо получение специального разрешения (лицензии), членство в саморегулируемой организации или получение свидетельства саморегулируемой организации о допуске к определенному виду работ.

Закон не ставит право юридического лица или ИП осуществлять тот или иной вид деятельности в зависимость от того, внесен ли в Единый государственный реестр юридических лиц (ЕГРЮЛ) или Единый государственный реестр индивидуальных предпринимателей (ЕГРИП) код по Общероссийскому классификатору видов экономической деятельности (ОКВЭД), который соответствует этому виду деятельности. Необходимость внести в ЕГРИП сведения о новом коде по ОКВЭД возникает в связи с осуществлением нового вида предпринимательской деятельности, обозначенного этим кодом. Как следует из п. 5 ст. 5 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей", ИП обязан представить в регистрирующий орган сведения, необходимые для внесения в ЕГРИП кода по ОКВЭД, в течение трех рабочих дней с момента изменения соответствующих сведений, то есть с момента, когда он начал осуществлять новый вид экономической деятельности. Если ИП не представит или несвоевременно представит соответствующие сведения, последствием будет не запрет на осуществление вида деятельности, сведения о котором необходимо внести в ЕГРИП, а возможное привлечение индивидуального предпринимателя к административной ответственности за нарушение обязанности представить в регистрирующий орган сведения в установленный для этого срок (ч.ч. 3, 4 ст. 14.25 КоАП РФ).

Федеральный закон от 04.05.2011 N 99-ФЗ "О лицензировании отдельных видов деятельности" не относит предоставление займов к лицензируемым видам деятельности. Отметим, что выдачу займов необходимо отличать от банковских операций, в частности, по размещению кредитной организацией денежных средств физических и юридических лиц, привлеченных во вклады, что требует наличия лицензии (часть первая ст. 1, ст. 5 Федерального закона от 02.12.1990 N 395-I "О банках и банковской деятельности").

Поэтому, в отличие от предоставления кредитов, осуществляемого банками и иными кредитными организациями (ст. 819 ГК РФ), выдача займа, в том числе процентного, не требует от заимодавца получения лицензии или иного специального разрешения.

Суды также отмечают, что действующее законодательство не предусматривает необходимости получения организацией лицензии при осуществлении деятельности по предоставлению займов. Круг лиц, обладающих правом предоставления заемных денежных средств, законом не ограничен (постановления АС Московского округа от 10.05.2018 N Ф05-5475/18, АС Северо-Кавказского округа от 16.01.2015 N Ф08-10344/14, решение АС Вологодской области от 05.04.2016 по делу N А13-7506/2013).

2. В соответствии с п. 1 ст. 346.11 НК РФ упрощенная система налогообложения (УСН) организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах.

Согласно п. 3 ст. 346.11 НК РФ применение УСН индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате, в частности, налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов в виде дивидендов, а также с доходов, облагаемых по налоговым ставкам, предусмотренным п.п. 2 и 5 ст. 224 НК РФ).

Как неоднократно отмечали в своих разъяснениях представители Минфина России, порядок применения УСН, установленный главой 26.2 НК РФ, не предусматривает совмещения применения организациями и индивидуальными предпринимателями с общим режимом налогообложения (письма Минфина России от 20.10.2017 N 03-11-06/2/68765, от 08.09.2015 N 03-11-06/2/51596, от 21.04.2011 N 03-11-06/2/63).

Таким образом, индивидуальный предприниматель, применяющий УСН, уплачивает НДФЛ в отношении доходов, полученных от предпринимательской деятельности, только в связи с получением дивидендов и доходов, указанных в п.п. 2, 5 ст. 224 НК РФ. Проценты за пользование займом к этим видам доходов не относятся. Все другие доходы ИП, полученные им от предпринимательской деятельности, включаются в налоговую базу по налогу, уплачиваемому в связи с применением УСН.

Следовательно, если в рассматриваемом случае ИП выдает заем в рамках своей предпринимательской деятельности (документально это может подтверждаться, в частности, указанием в договоре займа на то, что заимодавец является индивидуальным предпринимателем), доходы в виде процентов от пользования займом будут подпадать под УСН, обязанность уплачивать НДФЛ с этих доходов у индивидуального предпринимателя не возникнет. Наличие или отсутствие в ЕГРИП соответствующего кода вида деятельности по ОКВЭД на момент заключения договора или на момент фактической выдачи займа в этой связи, как мы полагаем, значения не имеет. Хотя, как следует из изложенного выше, если выдача займов составляет один из видов деятельности ИП, сведения о коде вида деятельности в целях внесения информации в ЕГРИП необходимо будет представить в регистрирующий орган в трехдневный срок.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ерин Павел

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

В современном бизнесе возникают ситуации, когда предприниматели оказывают друг другу финансовую поддержку в виде оформления займа. Данная процедура встречается на практике довольно часто. При составлении соглашения между ИП необходимо знать все нюансы оформления процентного и беспроцентного займа. Суть подобных взаимоотношений довольно простая — в сделке по займу между ИП участвуют заемщик и заимодавец. После подписания соглашения заемщик получает процентный займ или определенную сумму денег без уплаты процентов на определенный период. При этом должник обязан вернуть взятые средства в сроки, указанные в соглашении.

Главные правила оформления займа

На страницах договора должно быть прописано, каким образом и через какой период времени переводятся деньги заемщику. Помимо этого, обязательным условием является указания периода погашения долговых обязательств. Обозначается конкретная дата: день, месяц и год.

Далее следует сторонам обозначить меру ответственности за невыполнение договорных обязательств, также прописывается размер пени и штрафа за нарушение условий сделки.

Следующие разделы соглашения освящают действия, которые предстоит выполнить при возникновении форс-мажора. Должны быть прописаны меры ответственности за несоблюдение обозначенных условий. В одном из заключительных пунктов стороны оставляют свои реквизиты. Составленное соглашение должно быть заверено подписями с двух сторон.

Какие особенности стоит учитывать при заключении сделки между ИП и ИП?

В рамках займа предприниматели могут передавать друг другу различные ценности:

- финансовые средства;

- производственное оборудование;

- офисную технику и т.д.

Вид займа устанавливается сторонами самостоятельно. При этом обязательно должны быть учтены нормативные требования.

При заключении договора должен быть указан тип займа. Иными словами, если в документации не будет обозначено, что заем не предполагает взимание процентов, то заемщику предстоит уплачивать процентную ставку ежемесячно, исходя из расчетов ставки ЦБ РФ.

Если сумма сделки не превышает 1000 рублей, то можно обойтись и устной договоренностью. В подобной ситуации составление письменной документации носит необязательный характер.

При заключении договорных обязательств между ИП и ИП в рамках основного договора можно не указывать сумму займа. Однако она должна быть указана в дополнительном соглашении в обязательном порядке. Дополнений к основному договору может быть несколько. Однократно подписанный договор дает предпринимателям право оформить сразу несколько займов.

Оформление беспроцентного займа

Многие предполагают, что при заключении договора между ИП и ИП на беспроцентный займ неуместно говорить о предпринимательской деятельности. Однако это мнение ошибочно. Конечно, у заимодателя дополнительных трудностей не должно возникнуть с точки зрения заполнения отчетности и уплаты налогов. Однако про заемщика такого сказать нельзя. Именно на него и накладываются некоторые налоговые обязательства.

Рассмотрим этот вопрос на законодательном уровне. В рамках Налогового Кодекса РФ при видении предпринимателями упрощенной системы налогообложения происходит освобождение от налоговых обязательств на доходы частных лиц по отношению к доходам, которые были получены в результате предпринимательской деятельности.

В качестве исключения можно рассматривать:

- Доход от дивидендов.

- Налог на имущество частных лиц — имущество, которое помогает вести предпринимательскую деятельность.

- Доходы, облагаемые по налоговым ставкам, в рамках ст. 224 НК РФ и ст. 224 НК РФ.

Важно! Согласно законодательству, налоговой базой считается сумма экономии на процентной ставке при получении налогоплательщиком займа. В данном случае НДФЛ составит 35%.

Оформление процентного займа между ИП и ИП

Далеко не все сделки между предпринимателями заключаются на беспроцентной основе. Довольно часто выдача займа между ИП и ИП предусматривает уплату процентной ставки. Данная деятельность регламентируется Налоговым Кодексом РФ в ст. 212. Материальная база может быть определена следующим образом при получении налогоплательщиком дохода в качестве материальной выгоды:

- сумма процентной ставки за пользование займом выражена в рублевом эквиваленте. Она начисляется из 2/3 от действующей ставки рефинансирования, которая была установлена ЦБ РФ на момент фактического получения налогоплательщиком дохода. Ставка ЦБ может превышать сумму процентов, обозначенную условиями договора.

- сумма процентов за пользование займом, выраженном в иностранной валюте, рассчитанной исходя из 9% годовых, превышает сумму процентов, обозначенную условиями договора.

Важно! Процентный займ облагается налогом на доход. Индивидуальному предпринимателю с упрощенной системой налогообложения предстоит заплатить от полученной прибыли 6%.

В свою очередь, беспроцентный займ не принесет затрат кредитору. Однако заемщику предстоит расстаться с некоторой суммой. Законодательство полагает, что сэкономленные на процентах деньги являются доходом. Поэтому не избежать уплаты налога в 6%.

Однако существуют некоторые хитрости. Этой ситуации можно избежать, если в договоре будет обозначена не ставка, а минимальная сумма оплаты займа в 1000 рублей. Долговые обязательства будут носить беспроцентный характер, поэтому и у налоговой возникнет меньше вопросов.

Особенности заполнения договора

Если сумма долговых обязательств превышает 1000 рублей, то предстоит составить договор. Этому вопросу стоит уделить особое внимание. Грамотно составленный документ поможет избежать различных конфликтных ситуаций и в крайнем случае доказать свои права и обязанности в судебном порядке.

В договоре должны быть указаны такие пункты:

- Дата составления договора.

- Порядковый номер документа.

- Участники соглашения — полное официальное наименование каждой из сторон.

- Права и обязанности каждой из сторон.

Также указывается предмет договора:

- размер займа;

- валюта, в которой выданы денежные средства\процент, который был установлен заимодателем;

- период предоставления денежных средств;

- срок погашения задолженности;

- прочие условия, которые обозначены в ходе переговоров.

В документе указываются пути разрешения спорных ситуаций:

- через арбитраж;

- в ходе судебного заседания.

Также указываются реквизиты заемщика и кредитора:

- реквизиты каждого ИП;

- подписи;

- при необходимости — печать.

В обязательном порядке к основной документации составляется акт приема-передачи денежных средств, график внесения платежей. В некоторых случаях предприниматели могут вручить друг другу копии регистраций свидетельств ИП.

О чем следует помнить при заключении договора на займ между ИП?

Конечно, законодательство не регламентирует, сколько раз предприниматель может совершать выдачу процентного займа. Однако закон предупреждает о том, что лицо, чья деятельность не связана с выдачей кредитов, не может осуществлять регулярную выдачу займов под проценты. Подобные действия должны происходить редко.

Если подобные действия предприниматель будет совершать регулярно, то это может стать его основным источником дохода. Здесь уже необходимо переквалифицировать свою деятельность по направлению микрофинансирования. Компании такой специализации не могут быть индивидуальными предпринимателями. Они осуществляют свою деятельность в качестве юридического лица.

Индивидуальный предприниматель имеет право выдавать займ другому ИП. При этом сделка может предусматривать взимание вознаграждения за пользования средствами или осуществляться на безвозмездной основе. В первом случае в документации должен быть прописан размер процентной ставки. В случае беспроцентного займа в соглашение вносится пункт о безвозмездном сотрудничестве.

Стоит помнить о том, что ИП, который взял беспроцентный займ, должен в обязательном порядке отчитаться перед налоговой инспекцией по поводу сэкономленных средств на процентах. В данном случае эта сумма будет считаться доходом в деятельности ИП. Во избежание подобной проблемы в договоре можно обозначить не размер ставки, а сумму пользования денежными средствами.

Чтобы привлечь в бизнес деньги, но сохранить над ним контроль, многие компании прибегают к займам от взаимозависимых лиц — дочерних и материнских компаний, учредителей, руководства. Но судебная практика показывает, что такие займы могут создать налоговые проблемы и для займодавца, и для заёмщика. Разберемся, какие есть риски и как их избежать.

В чём суть проблемы

Пристальный интерес налоговых органов к договорам займа между взаимозависимыми лицами в первую очередь связан с нерыночным характером таких операций. Дело в том, что условия этих договоров сильно отличаются от обычных: беспроцентные займы, займы на длительное время (в том числе бессрочные), просроченные займы, по которым нет требований о возврате и уплате штрафов.

Получить такое финансирование на открытом рынке практически невозможно. А значит, подобные условия связаны исключительно с взаимозависимостью заёмщика и займодавца. Например, это касается ситуаций, когда такие договоры заключаются между материнской и дочерней компаниями или между должностными лицами, которые приходятся друг другу родственниками или друзьями.

С точки зрения налогового законодательства сделки, которые совершаются на нерыночных условиях, не должны ничем отличаться от обычных сделок, а любые доходы, недополученные в результате таких сделок, должны быть учтены для целей налогообложения (п. 1 ст. 105.3 НК РФ). А значит, займы между взаимозависимыми юридическими лицами могут иметь серьёзные налоговые последствия. Рассмотрим примеры.

Как смотрят на это суды

При проверках займов между «своими» налоговые органы ищут скрытые от налогообложения доходы. Речь идёт не только о доначислении займодавцу процентов по договору беспроцентного займа, которые он мог бы получить, если бы передал эти деньги независимому лицу. Налоговые органы смотрят на этот вопрос гораздо шире, проверяя и процентные займы и признавая сам заём доходом заёмщика. Такой подход нашёл поддержку и у судов.

Пример 1. ВС доначислила налог предпринимателю, который взял беспроцентный займ у нескольких ООО, где был участником

Представим ситуацию. Организация предоставила своему участнику — индивидуальному предпринимателю — заём без процентов и без указания срока возврата. При этом речь идёт не о единичной сделке: участник получил займы на одинаковых условиях от нескольких компаний, которые контролировал, и не вернул ни одного из них. По мнению инспекторов ФНС, подобные займы были выданы на нерыночных условиях, а также свидетельствовали о том, что заёмщик не собирался возвращать полученные средства.

Оценив эти обстоятельства, Верховный Суд РФ пришёл к выводу, что все договоры были формальными, поэтому суммы займов должны признаваться доходом заёмщика для целей налогообложения (Определение ВС от 03.04.2019 № 304-ЭС19-3151 по делу № А03-384/2018).

В результате заёмщик, который получал займы в статусе ИП, утратил право на применение УСН, так как превысил лимит по величине дохода (п. 2 ст. 346.12 НК РФ). Поэтому переквалификация займа привела к значительным доначислениям по всей деятельности учредителя.

Пример 2. Суд переквалифицировал займ, который учредитель-ИП взял у своей компании, в дивиденды и доначислил НДФЛ

Схожий подход применили судьи ВС РФ и в Определении от 09.04.2019 № 307-ЭС19-5113 по делу № А26-3394/2018. Здесь уже деньги выдавались под процент, который реально уплачивался учредителем, однако ФНС удалось убедить суд в том, что эти средства являются не займами, а дивидендами.

Дело в том, что стороной договора займа выступал учредитель, но не как простое физлицо, а как ИП. Все полученные средства он переводил на личные счета, в предпринимательской деятельности не использовал и не возвращал их займодавцу. При этом деньги выдавались на длительный срок (более пяти лет), а ставка по займу была установлена в размере 2/3 учётной ставки ЦБ РФ.

По мнению ИФНС, совокупность этих фактов означала, что полученные деньги учредитель использовал для личных нужд и возвращать не планировал. Следовательно, он присвоил прибыль «своей» компании, поэтому эти займы нужно рассматривать как дивиденды. В дополнение инспекторы проанализировали и деятельность компаний-займодавцев и установили, что выданные займы соответствовали сумме нераспределённой прибыли.

В результате физлицу был доначислен НДФЛ со всей суммы полученных займов, так как доходы в виде дивидендов в рамках УСН не облагаются налогом (п. 3 ст. 346.11 НК РФ). Одновременно учредителя оштрафовали за то, что он не представил декларацию по НДФЛ в отношении доначисленных сумм.

Что касается условия об уплате процентов, то оно сыграло против налогоплательщика, поскольку размер процентов был чётко привязан к учётной ставке ЦБ РФ. Включение в договор подобного условия суд признал недобросовестным поведением обеих сторон, направленным исключительно на уклонение от уплаты НДФЛ с материальной выгоды по повышенной ставке 35 % (у заёмщика) и от исполнения обязанностей налогового агента (у займодавца).

В данном случае займодавца не оштрафовали за неудержание НДФЛ с дивидендов, хотя все условия для этого были. Оценивая возможные налоговые последствия при займах между взаимозависимыми лицами, это тоже нужно принимать во внимание.

Пример 3. Суд переквалифицировал заём в безвозвратную финпомощь и доначислил налог на прибыль

Наконец, ВС РФ также встал на сторону налоговиков в деле об учёте в расходах процентов по договору займа. У заёмщика не было реальных источников, за счёт которых он мог бы возвратить заём. Займодавец об этом знал, но постоянно продлевал срок возврата займа. ФНС посчитала, что это подтверждает фиктивность займа. Суд переквалифицировал его в безвозвратную финансовую помощь, переданную на развитие дочернего предприятия. В результате суммы процентов, которые заёмщик учитывал в расходах при методе начисления, были исключены, что привело к доначислению налога на прибыль (Определение ВС РФ от 08.04.2019 № 310-ЭС19-3529 по делу № А09-1493/2018).

Сдать отчётность и сформировать платёжку по налогу на основе декларации бесплатно

Как снизить риски

Как видим, займы между взаимозависимыми юридическими лицами, особенно беспроцентые, могут иметь серьёзные налоговые последствия. Если суд признает заёмные отношения фиктивными, это может привести, в частности, к доначислению налога на прибыль и НДФЛ. При этом даже если заёмщик реально уплачивает проценты за пользование займом, это не гарантирует, что займ не переквалифицируют. Как минимизировать риски?

Отказаться от займов на нерыночных условиях

Займы должны соответствовать рыночным условиям как «де юре», так и «де факто». Это значит, что при оформлении заёмных отношений между «своими» мало включить в договор те же условия, что и в договоры с неаффилированными лицами. Нужно также фактически подтверждать реальность сделки. А для этого отслеживать исполнение договоров и требовать возврата денег по окончании срока займа. Также не стоит без обеспечения выдавать займы и продлевать договоры, если известно, что у заёмщика плохое финансовое состояние.

Вернуть деньги по формальным займам

Мы советуем провести ревизию уже имеющихся заёмных отношений и оценить их с точки зрения признаков формальности. И если такие признаки обнаружатся, то стоит предпринять меры по возврату средств, чтобы уменьшить риск переквалификации займа и налоговых доначислений.

Взвесить риски по беспроцентным займам

Риск договора беспроцентного займа в том, что заёмщик фактически пользуется деньгами бесплатно. А значит, займодавцу могут доначислить доход в виде неполученных процентов (п. 1 ст. 105.3 НК РФ). Это возможно, если заёмщик применяет УСН «Доходы».

Рассчитайте, какой налог заплатили бы обе стороны, если бы займ выдавался под рыночный процент, и сравните эту сумму с текущими налоговыми обязательствами сторон. Если сумма налога с учётом процентов будет выше реальной, то риски велики и от заключения такого договора беспроцентного займа стоит отказаться. Если же он уже заключён, стоит изменить его условия и установить проценты. Гражданский кодекс позволяет придать этому условию обратную силу, распространив его действие на период с даты выдачи займа (п. 2 ст. 425 ГК РФ).

Эти меры значительно снизят риски переквалификации займов и налоговых доначислений.

Эльба подготовит налоговую декларацию по УСН и рассчитает налоги. Сервисом пользуется 100 000 ИП и ООО. Попробуйте тоже, первые 30 дней бесплатно.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

«Клерк» Рубрика Налоги, взносы, пошлины

Иногда начать свой бизнес легче, чем официально оформить предпринимательскую деятельность: выбрать организационно-правовую форму предприятия, систему налогообложения, разобраться с ведением бухгалтерии и т. д. Чтобы принять правильное решение, иногда приходится проводить настоящее исследование. В этой статье мы постарались облегчить задачу начинающему предпринимателю и сравнить условия работы и налогообложение для ИП и ООО.

Системы налогообложения в 2021 году

Размер взносов в бюджет зависит от того, какой налоговый режим выбрала компания или ИП. Напомним варианты:

- ОСНО;

- УСН (спецрежим для малого и микробизнеса, его могут использовать компании и ИП);

- ПСН (только для ИП);

- ЕСХН (для ИП и ООО).

Ставки налогообложения на выбранном режиме будут одинаковыми для всех субъектов предпринимательства. Исключение — ОСНО, где ИП выплачивают налог на доходы в размере 13%, а ООО — 20%.

Страховые взносы организаций и ИП

Вторая обязательная статья расходов предприятия — страховые взносы. Все работодатели обязаны перечислять их ежемесячно с выплат заработной платы своим сотрудникам, работающим по трудовым договорам. В 2021 году для малого бизнеса действуют такие тарифы:

- на пенсионное страхование — 22% от размера заработной платы в пределах МРОТ или 10%, если сумма выплат больше;

- на медицинское страхование — 5,1% от размера заработной платы в пределах МРОТ или 5%, если сумма выплат больше;

- на социальное страхование — 2,9% от размера заработной платы в пределах МРОТ, если сумма выплат больше, то взнос не платится.

ИП и компании, которые не были внесены в реестр субъектов малого и среднего бизнеса должны платить взносы по стандартной ставке — без учета величины МРОТ. Если наемные работники оформлены по гражданско-правовым договорам, то работодатель обязан делать отчисления только на пенсионное и медицинское страхование.

ИП, работающий без наемного персонала, в любом случае обязан выплачивать страховые взносы за себя в фиксированном размере — 40 874 рубля за год, независимо от того, велась ли деятельность ИП за прошедший период и какой доход получен. У ООО здесь преимущество — если организация в прошедшем налоговом периоде не работала и не выплачивала заработную плату сотрудникам, то и делать отчисления в бюджет не нужно.

Налоги, которые оплачиваются на любом налоговом режиме

Кроме налогов, которые оплачиваются в рамках выбранной системы, предприятие в зависимости от особенностей своей деятельности может уплачивать также:

- налог на добычу полезных ископаемых;

- водный налог;

- акцизный сбор;

- сбор за пользование биологическими ресурсами;

- транспортный налог;

- торговый сбор и другие отраслевые отчисления в бюджет.

Суммы этих взносов должны рассчитываться ФНС самостоятельно, для этого используются данные из разных государственных реестров. Предпринимателю приходит уведомление с размером налога и реквизитами для оплаты.

Налог на добавленную стоимость должны уплачивать компании и ИП, которые выставляют счета с выделением данного вида сбора. В общем случае ИП на любом из спецрежимов освобождены от уплаты НДС.

Общая система налогообложения

ОСНО — это базовый для ИП и ООО налоговый режим. Его главное преимущество в том, что бизнес не ограничен в каких-либо сферах деятельности, организационно-правовой форме, числе сотрудников, размере доходов и т. д. При этом общая система налогообложения предполагает большой объем отчетности и отчислений в бюджет.

Предприятию не нужно специально переходить на ОСНО — система налогообложения применяется автоматически после регистрации ИП или ООО.

Налогообложение ИП и компаний на ОСНО представлено в таблице:

Универсального режима налогообложения, подходящего для всех ИП не существует: стабильность и размер дохода заметно влияют на выгоду от разных налоговых систем. При стабильном доходе, например, подойдут режимы с фиксированными платежами: ЕНВД и ПСН. Однако применять их могут не все коммерсанты, у каждой системы свои ограничения, в том числе — региональные. Проще всего выбирать производителям сельхозпродукции: для них предусмотрен спецрежим, ориентированный именно на аграрную сферу: ЕСХН. Упрощенная система считается наиболее удобным вариантом для ИП, но сумма налога на упрощенке напрямую зависит от доходов, а при больших оборотах это невыгодно. В некоторых случаях неизбежна общая система, хоть она и предусматривает наиболее серьезную налоговую нагрузку. Дело в том, что контрагент, применяющий любой спецрежим, очень невыгоден плательщикам НДС. Поэтому некоторым ИП приходится оставаться на общей системе, чтобы не терять партнеров.

1. Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

- Единый налог на вмененный доход (ЕНВД): применяется для ограниченного круга видов деятельности, привязан к физическому показателю и базовой доходности, которую устанавливает государство;

- Патентная система налогообложения (ПСН): предусмотрена для определенных видов деятельности, в основном - услуг, оплачивается на период от месяца до года;

- Упрощенная система налогообложения (УСН): не зависит от вида деятельности, налоги общего режима заменяются единым налогом, рассчитываемым от дохода;

- Единый сельскохозяйственный налог (ЕСХН): разрешен только для производителей сельхозпродукции, зависит от доходов;

- Общая система налогообложения (ОСНО): режим, применяемый по умолчанию всеми предпринимателями и организациями, заключается в уплате НДС, налога на прибыль, НДФЛ, налога на имущество и ведении полной налоговой и бухгалтерской отчетности. Дает право на вычет НДС.

2. Режимы с фиксированными платежами

Два специальных налоговых спецрежимов из доступных для ИП не зависят от полученного дохода, поскольку налоги по ним уплачиваются в форме фиксированных платежей: ЕНВД и ПСН. Такой вариант может быть выгодным для бизнеса, приносящего стабильный доход, а также если планируется увеличение оборота и у вас нет желания платить больше налогов.

2.1. ЕНВД

ЕНВД - Единый налог на вмененный доход. Его ещё иногда называют "вменёнкой".

Суть этого режима налогообложения в том, что вне зависимости от вашего дохода вы платите единый налог. Этот налог рассчитывается от базовой доходности — суммы предполагаемого дохода, установленного для вашего вида деятельности. В каждом регионе свой список видов деятельности, по которым можно применять этот спецрежим, а также свой региональный коэффициент, влияющий на размер налога.

Кому подходит:

- розничная торговля;

- общепит;

- оказание рекламных услуг;

- перевозки грузов и пассажиров;

- услуги ремонта;

- бытовые услуги;

- ветеринары;

- риэлторы и пр.

В каких случаях нельзя применять:

- Если в вашем регионе ЕНВД не установлен для ваших видов деятельности;

- При участии в договоре простого товарищества;

- При наличии более 100 наемных сотрудников;

- При автопарке более 20 единиц;

- С торговой площадью более 150 кв.м.;

- При применении ЕСХН;

- При работе в области медицины или соцобеспечения.

Как рассчитывается:

Для расчета ЕНВД применяется следующая формула:

- БД (базовая доходность) х ФП (физический показатель) х К1 х К2 х 15%

- Налоговая ставка: 15%

- Базовая доходность: устанавливается для каждого вида деятельности в Налоговом кодексе РФ.

- Физический показатель: площадь торгового помещение, количество работников, торговая площадь или площадь стоянки, количество посадочных мест и т.п.

- К1: коэффициент-дефлятор, в в 2021 году равен 2,009.

- К2: региональный коэффициент, его размер можно уточнить в инспекции по месту ведения деятельности на ЕНВД.

Кроме единого налога ИП платит страховые платежи за себя, а также налоги и платежи за всех работников (НДФЛ, взносы в ФСС, ФОМС, ПФР).

Рассмотрим расчет ЕНВД для небольшого магазина

- Базовая доходность для розничной торговли - 1800 руб. за кв.м.

- Физический показатель - площадь магазина: 40 кв.м.

- К1 - 2,009 (в 2021 году)

- К2 - 1 (для Нижнего Новгорода и торговой площади до 70 м2)

- Сумма налога:1800х40х1,915х1х15%=20684руб.

Как перейти:

Подайте уведомление по форме 2-ЕНВД в течение 5 дней с начала ведения деятельности, подпадающей под этот налоговый режим.

2.2. Патент

ПСН - Патентная система налогообложения. Патентная система налогообложения предусмотрена исключительно для предпринимателей с относительно небольшим оборотом, штатом до 15 человек и применяется только в отношении определённых видов деятельности. Предполагает собой получение патента, заменяющего собой уплату налога на получаемые предпринимателем доходы на определённый срок, но не более 12 месяцев.

Стоимость патента не зависит от реально полученного дохода, но выручку все же нужно подсчитывать, чтобы проконтролировать, не превышен ли у вас лимит доходов. Налог, уплачиваемый на патенте, называют профессиональным. Он рассчитывается от базовой доходности по вашему виду деятельности. ПСН можно комбинировать с другими режимами налогообложения.

Кому подходит:

- бытовые услуги;

- парикмахерские;

- фотографы;

- мелкое производство;

- сезонный бизнес;

- краткосрочные проекты;

- новые направления деятельности, вызывающие сомнения в рентабельности.

В каких случаях нельзя применять:

- Наемных работников более 15;

- Годовой доход более 60 млн.;

- В вашем регионе не предусмотрен патент для нужного вида деятельности.

Как рассчитывается:

Для расчета используется следующая формула: БД (базовая доходность) / (12 * К1 * 6%)

- Базовая доходность: для каждого вида деятельности устанавливается устанавливается правительством и региональными властями

- 12: количество месяцев в году

- К1: количество месяцев, на которые вы приобретаете патент

- Ставка профессионального налога: 6%

Кроме профессионального налога индивидуальный предприниматель платит обязательные взносы в ПФР, ФСС и ФОМС за себя и всех своих нанятых работников.

Рассмотрим расчет ПСН для небольшой студии

- Базовая доходность: 100 000 рублей

- Патент покупается на 12 месяцев

- Сумма налога:100000/12х12х6%=11574 руб.

Как перейти:

Подайте заявление по форме N 26.5-1 о переходе на ПСН за 10 дней до начала деятельности, по которой планируете применять этот режим. Учтите, что патент будет действовать только по тем показателям, которые вы указали в заявлении. То есть, если вы, например, открыли парикмахерскую и приобрели патент на год, а через три месяца открыли еще один салон, на него патент уже не будет распространяться. В таком случае либо вторая и все последующие единицы (новые работники, офисы и т.п.) работают на другом режиме, либо нужно оплатить для них отдельный патент. Патентов может быть несколько как по одному виду деятельности, так и по разным.

Если вы утратили право на применение ПСН (превысили лимит доходов, например), перейти на этот режим можно будет только с начала следующего года.

3. Режимы с налогами, зависящими от дохода

Остальные налоговые режимы, доступные ИП, предполагают расчет налогов от суммы полученного дохода. Если вы не уверены в наличии или стабильности доходов, имеет смысл начать с одной из этих систем налогообложения.

3.1. УСН

УСН - Упрощённая система налогообложения. Иногда называют "упрощёнкой".

Поскольку УСН не привязана ни к региону, ни к виду деятельности, ее называют наиболее универсальным режимом для ИП. Суть этой системы в том, что вместо налогов общей системы (НДС, налог на имущество, НДФЛ и пр.) вы платите единый налог. Есть два варианта объектов налогообложения: доходы или доходы минус расходы.

Упрощёнку нельзя совмещать с общим режимом или ЕСХН, но можно применять одновременно с ЕНВД или патентом (по разным видам деятельности).

Кому подходит:

- Для тех, у кого не стабильный доход;

- Для тех кому нельзя применять ЕНВД и патент;

- Для тех, кому не запрещено применение упрощенки (ограничение по доходам, количеству сотрудников и т.д.).

В каких случаях нельзя применять:

- Работа в банковской сфере и на рынке ценных бумаг;

- Для страховых компаний;

- Для пенсионных и инвестиционных фондов;

- В работе ломбардов;

- При выпуске подакцизных товаров;

- Для работы в сфере добычи полезных ископаемых;

- Для игорного бизнеса;

- Частнопрактикующим нотариусам;

- При количестве наемного персонала более 100;

- При стоимости основных средств более 150 000 000 руб.;

- Для предпринимателей с годовым доходом более 150 000 000 руб.

Как рассчитывается:

Есть два вариант расчета единого налога на УСН, в зависимости от объекта налогообложения.

- "Доходы": ставка налога составит 6% от всей суммы доходов. Его имеет смысл выбирать, если у вас немного расходов или их сложно подтвердить документально. Чтобы рассчитать сумму единого налога нужно увеличить всю сумму выручки на 6% и из получившегося результата вычесть сумму страховых взносов за себя (100%) и за работников (50%). Налоговую отчетность подавать не нужно, достаточно вести учет, чтобы отслеживать, соблюдайте ли вы лимит выручки.

- "Доходы минус расходы": ставка единого налога будет 15%. Вам подойдет такой объект, если расходов много и вы можете их обосновать. Для расчета суммы налога нужно от всей полученной выручки отнять сумму документально подтвержденных расходов, умножить полученный результат на 15% и отнять от него сумму всех уплаченных страховых взносов (за себя и за работников). Если по итогам года вы остались в убытке, то при этом объекте налогообложения достаточно заплатить минимальный налог — 1% от валовой выручки. Его сумма уменьшается на уплаченные за год авансовые платежи.

Рассмотрим расчет УСН для небольшого предприятия

- Доходы: 5 000 000 рублей

- Расходы: 2 730 000

- Сумма взносов за себя - 36238 руб.

- Сумма взносов за работников - 172476 руб.

- Сумма налога "Доходы" (6%): 5000000х6% - 36238 - (172476х50%) = 177 524 руб.

- Сумма налога "Доходы минус расходы" (15%): (5000000 - 2730000)х15% - 36238 - (172476х50%) = 218 024 руб.

Кроме единого налога на упрощенке нужно платить все обязательные взносы в ПФР, ФСС и ФОМС за себя и своих работников.

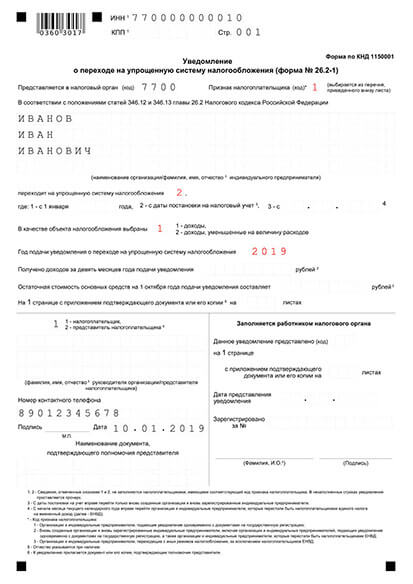

Подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на упрощенку с начала следующего года.

Подготовить уведомление о переходе на УСН автоматически

Заявление для перехода на УСН (форма №26.2-1) в момент регистрации - Создать заявление

3.2. ЕСХН

Единый сельскохозяйственный налог — это узконаправленный спецрежим для производителей сельхозпродукции, а также бизнесменов, оказывающих услуги таким производителям. Для перехода на него доход от деятельности в аграрной сфере должен составлять не менее 70%. Бухгалтерскую отчетность на этом режиме вести не нужно, достаточно книги доходов и расходов.

ЕСХН нельзя применять одновременно с упрощенкой и общим режимом налогообложения.

Кому подойдет:

- производство, продажа и переработка продукции растениеводства,

- животноводческие хозяйства,

- лесное и сельское хозяйства,

- производство и продажа рыбы и других водных биологических ресурсов.

В каких случаях нельзя применять:

- Если доля выручки по не сельскохоозяйственным статьям выше 30%.

Как рассчитать:

Ставка единого налога на ЕСХН составляет 6%. Раньше ставка была фиксированной, но с 2019 года каждый регион может устанавливать свою, а 6% - это максимальная ставка. Так в Кемеровской области фермеры на ЕСХН платят по ставке 3% до 2021 года. В Московской области действует нулевая ставка ЕСХН поэтому налоги платить не нужно, только заполнять и подавать нулевые декларации. Для расчета налога нужно вычесть из суммы выручки понесенные расходы и умножить получившийся результат на налоговую ставку.

Рассмотрим расчет ЕСХН для фермерского хозяйства (для общего случая с 6%).

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- (2800000-1730000)*6% = 64200руб.

Кроме единого налога на ЕСХН предприниматель платит обязательные взносы за своих работников.

Как перейти:

Для перехода на ЕСХН нужно подать уведомление по форме № 26.1-1. Сделать этом можно при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на налоговый режим с начала следующего года, подав уведомление до конца текущего года.

3.3. ОСНО

По умолчанию все предприниматели работают именно на общей системе, она не привязана ни к виду деятельности, ни к физическим показателям бизнеса. По сравнению с упрощёнными налоговыми режимами, налоговая нагрузка на ОСНО более серьезная, кроме того, этот режим требует грамотного бухгалтерского и налогового учета. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

Общий режим можно совмещать с патентом или ЕНВД.

Кому подойдет:

- предпринимателям с большим годовым оборотом,

- бизнесу с большим количеством контрагентов-плательщиков НДС,

- предпринимателям, планирующим крупные приобретения и нуждающимся в вычете НДС.

В каких случаях нельзя применять:

В законе нет ограничений по применению общего режима, он не привязан ни к сумме оборотов, ни к количеству работников и другим характеристикам бизнеса. Однако его нецелесообразно применять, если у вас нестабильный или не очень большой доход. Кроме того, для работы на общем режиме придется нанимать бухгалтера, что не всегда оправдано.

Какие налоги и взносы уплачиваются:

- НДС (от 0 до 20% — в зависимости от вида деятельности и товара),

- налог на имущество (от 0 до 2%, в зависимости от категории имущества),

- взносы за себя и работников в ПФР, ФСС и ФОМС,

- НДФЛ. Ставка НДФЛ — 13%, чтобы рассчитать сумму налога нужно от полученного дохода отнять сумму профессионального вычета, налоговых вычетов и уже внесенных авансовых платежей. Профессиональный вычет - это документально подтвержденные расходы, но, если нет возможности их подтвердить, предприниматель вправе вычесть 20% дохода.

Во всех подтверждённых тратах ИП с НДС вы можете предъявить его ФНС к вычету из суммы уплачиваемого вами НДС. НДС вычисляется от полной суммы дохода, а не от разницы между доходами и расходами. Налог на прибыль НДФЛ считается от разницы дохода до вычета НДС и подтверждённых расходов.

Рассмотрим расчет ОСНО с НДС 20%.

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- НДС к вычету: 36 000

- (2800000)*20% - 36000 + (2800000-1730000)*0,13% = 663100руб.

Как видите, применять ОСНО целесообразно, если у вас много контрагентов, которые работают с НДС или при больших и стабильных оборотах, которые не позволяют вам выбрать один из упрощённых режимов налогообложения.

Как перейти:

После регистрации ИП вы автоматически работаете на ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со основного режима на какой-то другой нужно подать в налоговую уведомление о применении какого-то другого вида налога.

Читайте также: