Задачи по бухгалтерскому и налоговому учету с ответами

Опубликовано: 04.05.2024

В этом разделе вы найдете решенные задачи по бухгалтерскому учету (малую их часть). Обращайте внимание на годы, упомянутые в решениях задач, законодательство в сфере БУ быстро меняется и некоторые выкладки в решениях могут быть устаревшими на данный момент.

Если вам нужна помощь с задачами, практикумами, тестами - мы будем рады помочь: Бухучет на заказ.

Бухучет: задачи с решениями

Задача 1. Определить обороты и остатки по расчетному счету (сальдо конечное):

а) остаток денежных средств на начало месяца составил 3000000 руб.

б) за расчетный месяц проведены следующие хозяйственные операции

1) 10/ХХ получены с расчетного счета и оприходованы в кассе деньги – 1000000 руб.

2) 15/ХХ погашена задолженность поставщикам 800000 руб.

3) 15/ХХ перечислено налогов в бюджет 600000 руб.

4) 20/ХХ перечислены денежные средства по месту нахождения подотчетного лица 8400 руб.

5) 21/ХХ перечислены с расчетного счета и оприходованы в кассе деньги 200000 руб.

6) за расчетный период зачислена на расчетный счет выручка от реализации 1200000 руб.

Задача 2. На основании хозяйственных операций открыть счета синтетического учета и записать в них суммы начальных остатков. После регистрации каждой операции в журнале записать ее на счетах.

Подсчитать фактическую себестоимость выпущенной продукции, финансовые результаты от продажи продукции, прочих операций, налог на прибыль, чистую прибыль предприятия. Вывести конечные остатки по счетам.

По данным счетов составить оборотную ведомость, баланс на начало и конец отчетного периода, отчет о финансовых результатах, отчет о движении денежных средств за отчетный период.

Задача 3. 1. Выполнить бухгалтерские проводки по всем хозяйственным операциям за 2012г. с необходимыми расчетами.

2. Открыть необходимые счета, рассчитать обороты за месяц и вывести сальдо по конец периода.

3. Рассчитать фактическую себестоимость реализованной продукции за март 2012г.

4. Составить оборотную ведомость с выделением необходимых субсчетов по состоянию на 01 апреля 2012г.

5. Составить бухгалтерский баланс по состоянию на 31 марта 2012г.

Задача 4. На основании данных для выполнения задачи:

1. Подготовить и заполнить журнал регистрации хозяйственных операций.

2. Открыть схемы счетов и отразить в них хозяйственные операции.

3. Подсчитать обороты за месяц и вывести остатки на конец месяца.

4. Определить и списать результат от реализации продукции.

5. Составить оборотную ведомость по синтетическим счетам.

6. Составить баланс ООО «Кедр» на 1 мая 2013г.

Задача 5. 1.Открыть синтетические счета и записать на них остатки на начало месяца

2. Составить журнал хозяйственных операций за месяц. Произвести необходимые расчеты по операциям.

3. Записать на счетах операции за месяц и подсчитать итоги оборотов по дебету и кредиту. Вывести остатки на начало следующего месяца.

4. Составить оборотную ведомость по синтетическим счетам.

5. Составить по данным оборотной ведомости баланс на начало следующего месяца.

Задача 6. Получены деньги за предоставленные услуги 54870 рублей. Оприходован материал на склад 5648 рублей. Начислена заработная плата основным работникам в размере 45793 рублей. Выплачена заработная плата работникам в сумме 5267 рублей. оплачены канцелярские товары 12500 рублей. перечислен ЕСН в размере 25000 рублей и НДФЛ в сумме 45600 рублей. Списаны материалы в производство 45870 рублей. Акцептованы счета-фактуры транспортному предприятию на сумму 63287 рублей. передана готовая продукция на склад 45839 рублей. Составить журнал хозяйственных операций (содержание документ дебет кредит сумма) сделать разноску (самолетики)

Задача 7. На балансе предприятия числится имущество, остаточная стоимость составляет:

На 01.01.2013 – 2 345 000 руб.

На 01.02.2013 – 2 294 700 руб.

На 01.03.2013 – 2 175,300 руб.

На 01.04.2013 – 3 187 600 руб.

Определить среднегодовую стоимость имущества. Начислить авансовый платеж и перечислить в бюджет.(Сделать самолетик и проводки)

Задача 8. Составить бухгалтерские проводки и определить тип хозяйственной операции, влияющий на изменения в бухгалтерском балансе

В этой статье приведено задание для главного бухгалтера - 2021, которое можно предложить кандидатам при подборе или порешать просто для удовольствия, чтобы освежить знания и отточить профессиональное мастерство.

Задание включает 10 задач и охватывает самые важные темы бухгалтерского, налогового учета и управленческого учета: ПБУ 18/02, онлайн-кассы, импорт товаров, расчеты в валюте, себестоимость, расчет НДС, расчет налога на прибыль, расчет единого налога по УСН, расчет точки безубыточности и составление управленческой отчетности.

Специализация вопросов.

Общие вопросы: задачи 1- 4, 9.

Для главного бухгалтера на упрощенной системе налогообложения: задачи 6, 8.

Для главного бухгалтера на общей системе налогообложения: задачи 5, 7.

Для главного бухгалтера с функциями финансового директора: задача 10.

Уровень сложности - высокий.

Дата составления: 01.02.2021.

Если есть вопросы - задавайте в комментариях. Всегда рада обратной связи!

Искренне ваша,

Елена Позднякова

Подробные пояснения ко всем задачам

Задача №1. Отложенный налоговый актив (ПБУ 18/02).

Дополнительные материалы к задаче №1 про ПБУ 18:

Задача №2. Онлайн-касса

Ответ:

В соответствии с законом 54-ФЗ "О применении ККТ" организации и ИП обязаны применять онлайн-кассу и выдавать чеки ПРИ РАСЧЕТАХ.

В понятие РАСЧЕТЫ для целей 54-ФЗ входит:

- прием и выплата денежных средств;

- наличными деньгами или в безналичном порядке;

- за товары, работы, услуги;

- предварительной оплаты;

- зачет авансов;

- предоставление и погашение займов для оплаты товаров, работ, услуг;

- предоставление или получение иного встречного предоставления за товары, работы, услуги.

Учитывая взаимосвязанные положения 54-ФЗ, отгрузка с отсрочкой - это предоставление займа товаром. Письмо Минфина РФ от 11 июля 2017 г. N ЕД-3-20/4686@.

Дополнительные материалы к задаче №2 про онлайн-кассу :

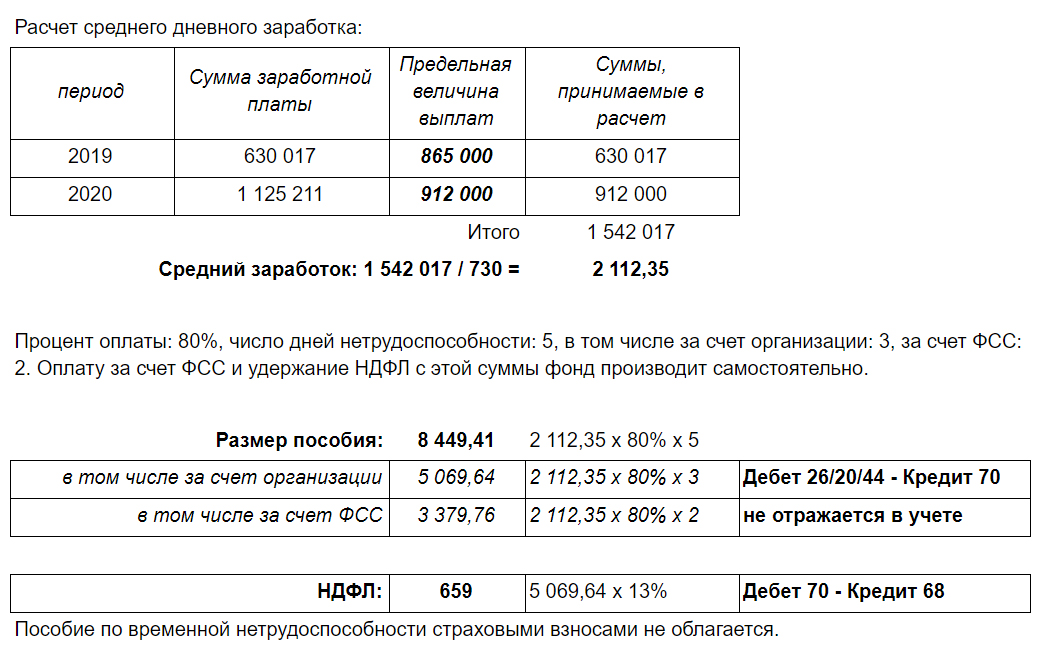

Задача №3. Пособие по временной нетрудоспособности

Сотрудник Соколов представил в бухгалтерию больничный лист за период с 18.02.2021 по 22.02.2021.

Его заработная плата составила:

2019 - 630 017 руб.

2020 - 1 125 211 руб.

2021 (с 01.01.2021 по 31.01.2021) - 118 147 руб.

Трудовой стаж - 7 лет

Рассчитайте размер пособия, налоги и составьте бухгалтерские проводки. Сотрудник является налоговым резидентом РФ.

Дополнительные материалы к задаче №3 по теме Заработная плата :

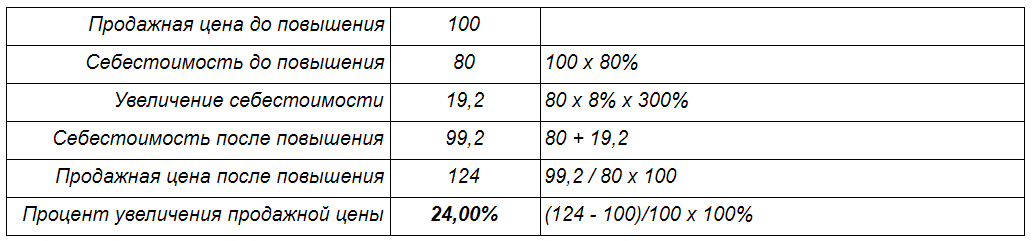

Задача № 4. Продажная цена и себестоимость

Себестоимость составляет 80% от продажной цены, а компонент N составляет 8% от всей себестоимости.

Цена компонента N выросла на 300%.

На сколько процентов нужно поднять цену, чтобы доля себестоимости в цене продажи сохранилась?

Ответ:

Ответ: 24,00% Можно рассчитать двумя способами:

Способ №1. Прямым счетом.

Принимаем продажную цену до повышения за 100 рублей и рассчитываем новую цену и процент изменения:

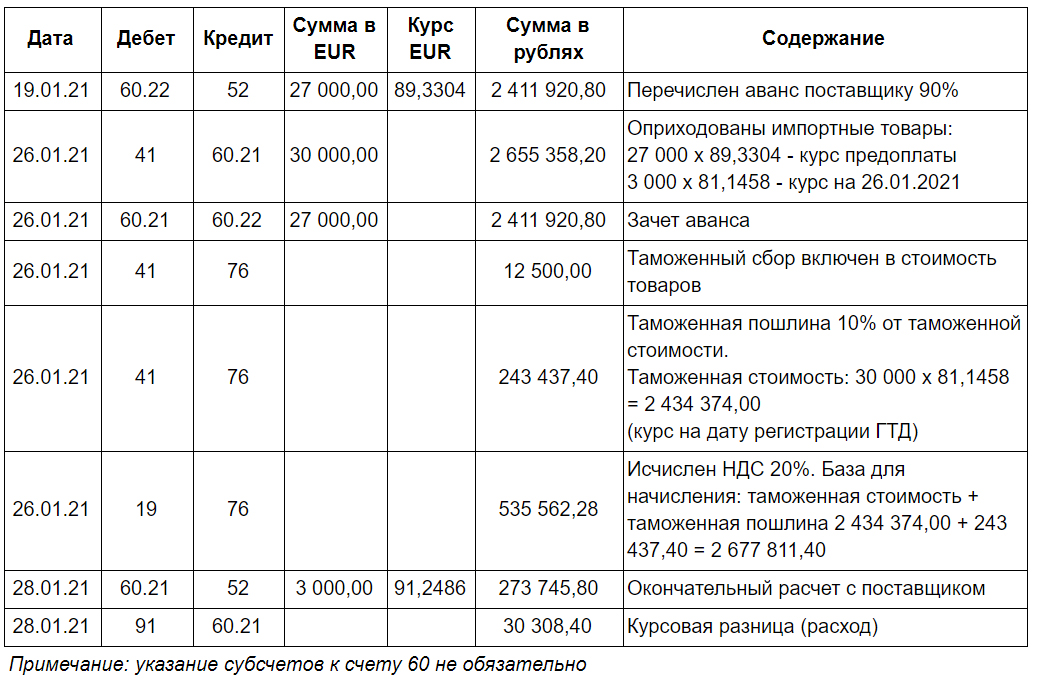

Задача №5. Импорт

Российская организация приобрела в Польше партию товаров для перепродажи.

Стоимость партии по контракту - 30 000 EUR.

Ввозной НДС - 20%, таможенная пошлина - 10%, таможенный сбор составил 12 500 руб.

Были совершены следующие операции:

19.01.2021 - предоплата поставщику 90%

26.01.2021 - оплата таможенных платежей, регистрация таможенной декларации, проставление отметки Выпуск разрешен на ГТД, переход права собственности на товар

28.01.2021 - окончательный расчет с поставщиком

Составьте проводки по расчетам с поставщиком, формированию себестоимости и отражению НДС.

Рассчитайте себестоимость партии по данным бухгалтерского учета.

Курс EUR (по данным ЦБ):

19.01.21 89,3304

26.01.21 81,1458

28.01.21 91,2486

Дополнительные материалы к задаче №5 по теме Импорт :

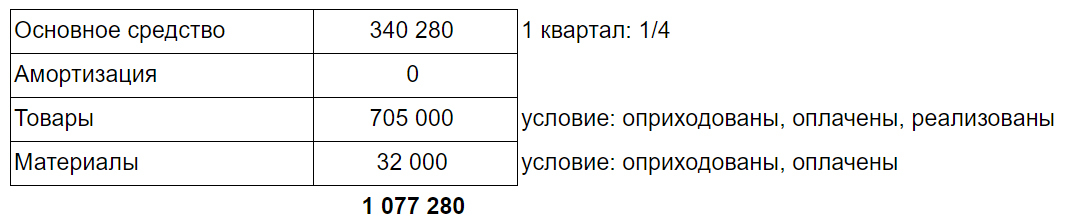

Задача №6. Расходы на УСН

Компания на УСН, объект налогообложения: доходы минус расходы.

За 1 квартал 2021 года были совершены следующие операции:

1) Оплачено и введено в эксплуатацию основное средство - 1 361 120

2) Начислена амортизация - 32 408

3) Оплачены и оприходованы товары - 810 000 (из них: 105 000 - остались на остатке, 705 000 - реализованы)

4) Оплачены и оприходованы материалы для хозяйственных нужд офиса - 32 000 (из них: 17 300 - остались на остатке, 14 700 - использованы)

Какую сумму можно принять в расходы для целей расчета единого налога по УСН за 1 квартал 2021?

Дополнительные материалы к задаче №6 про расходы на УСН :

Задача № 7. Расчет НДС (1 квартал 2021)

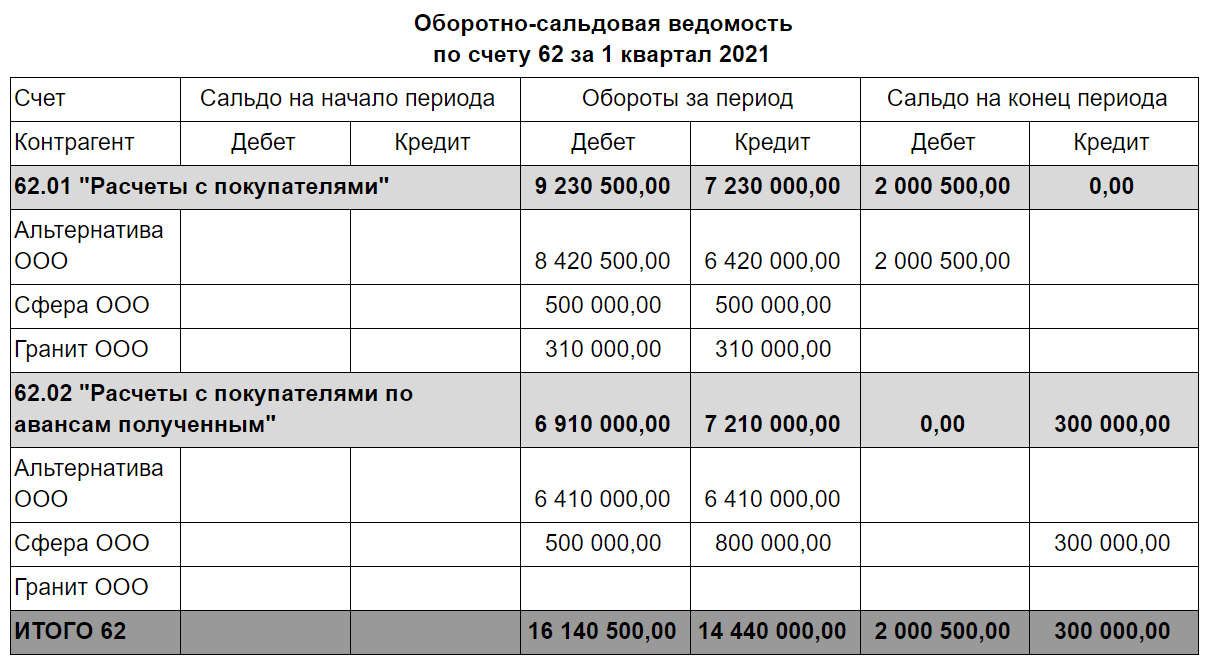

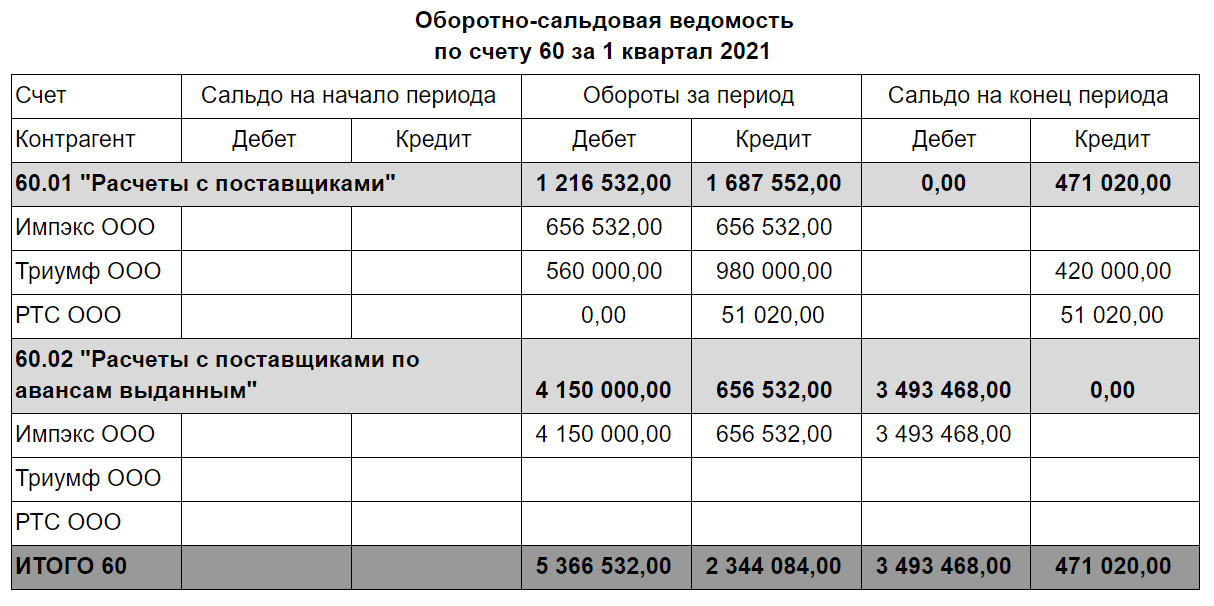

Ниже представлены оборотно-сальдовые ведомости компании-плательщика НДС за 1 квартал 2021 по счетам 62 и 60 в разрезе субсчетов.

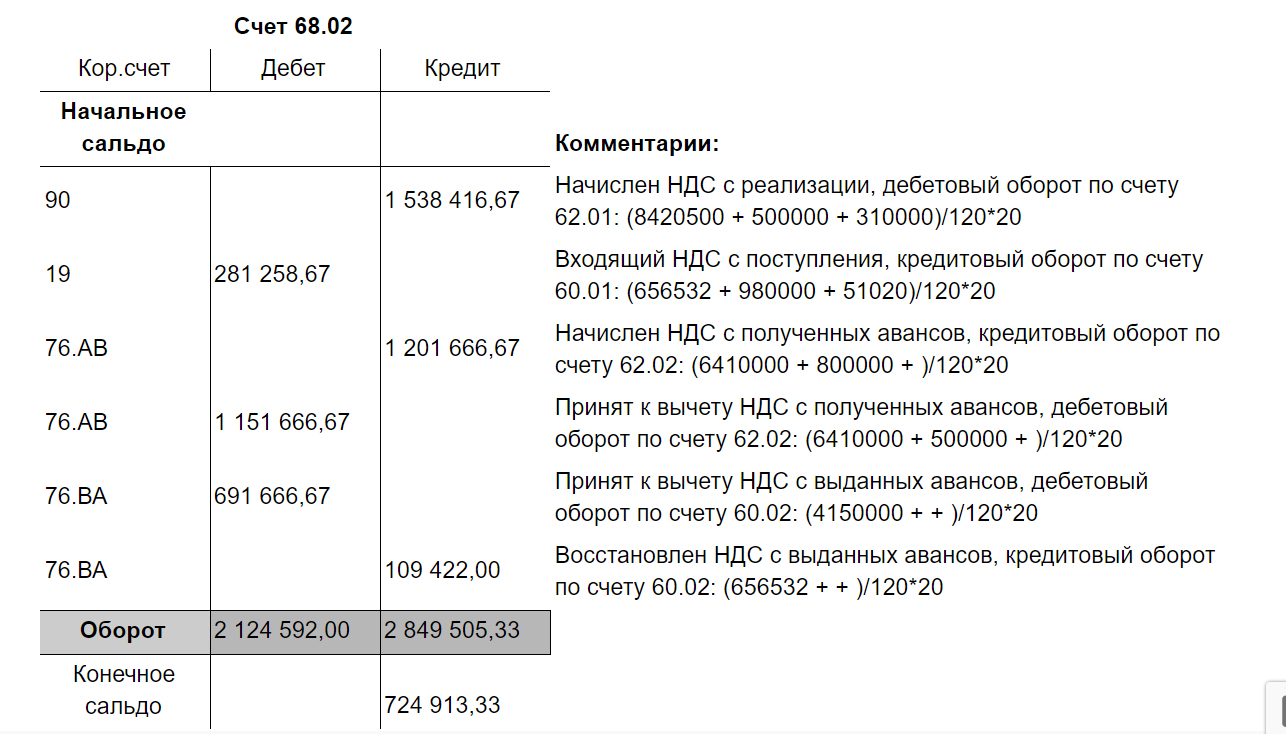

На основании этих данных рассчитайте сумму НДС к уплате (или возмещению) за 1 квартал 2021 и составьте анализ счета 68.02 (НДС).

Все операции облагаются НДС по ставке 20%, все счета-фактуры от поставщиков получены (в т.ч. и авансовые), и у организации есть право на налоговый вычет. Все поставщики применяют общий режим налогообложения.

На счетах 60 и 62 отражены только стандартные операции, связанные с предоплатой, отгрузкой, поступлением, зачетом предоплаты и оплатой за ранее поставленные товары.

Дополнительные материалы к задаче №7 "Расчет НДС" :

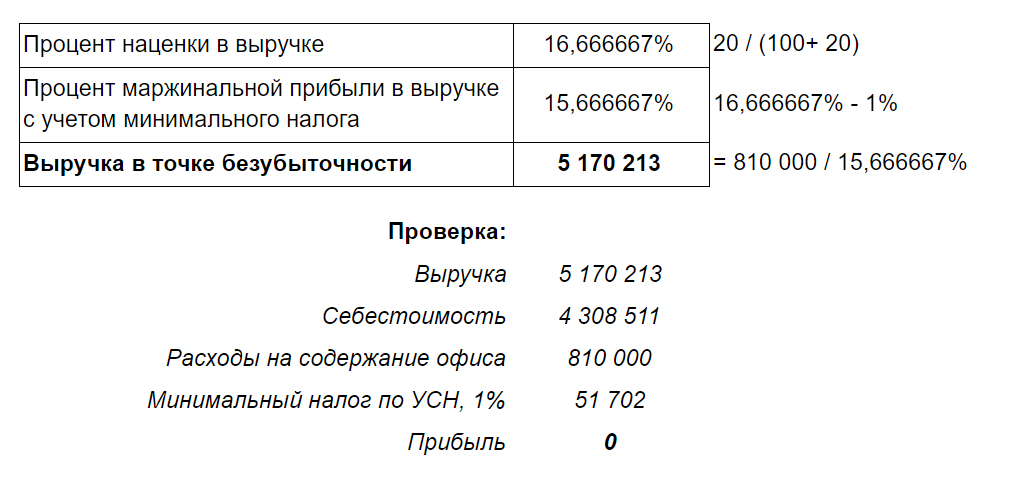

Задача №8. Точка безубыточности (продажи через интернет)

Организация ведет продажи бытовой техники через интернет, работает на упрощенной системе налогообложения, объект: доходы минус расходы.

Ежемесячные затраты на содержание офиса составляют 810 000 руб.

Наценка на покупную цену составляет 20%.

Какую выручку нужно получить в месяц, чтобы прибыль была равна нулю?

Дополнительные материалы к задаче №_ про ___ :

Задача №9. С кем банк расторгает договор

В последнее время в практике компаний все чаще происходят ситуации, когда банк отказывает в проведении операции, расторгает договор банковского обслуживания или просит юр. лицо закрыть счет в банке без объяснения причин.

Две компании: Лион и АРКС обслуживаются в одном банке. С одной из них банк расторгает договор банковского счета и ссылается на правовые основания в соответствии со 115-ФЗ.

С кем и почему банк расторгает договор? Какие из перечисленных операций несут в себе потенциальные риски?

Операции по счету за текущий месяц представлены ниже:

Лион

12.09 – в банк было направлено поручение на перевод денежных средств на счет ИП за услуги 320 000, но отдел финансового мониторинга банка запросил договор и документы, подтверждающие факт оказания услуг. Руководитель компании не захотел представлять договор и в итоге отказался от проведения операции и перевел сумму с личной карточки

14.09 – перевод собственных средств на счет в другом банке 500 000

15.09 – снятие с корпоративной карты 150 000

16.09 – снятие с корпоративной карты 150 000

АРКС

1.09 – внесены денежные средства учредителем на пополнение оборотных средств: 40 000 (основание: решение единственного участника)

04.09 - банк отказал в проведении операции по счету, перечисление беспроцентного займа 350 000 в связи с тем, что договор не был представлен в срок по запросу банка

12.09 – возврат средств покупателю в связи с расторжением договора 470 000 (основание: доп.соглашение, письмо об изменении реквизитов)

15.09 – банк отказал в проведении операции по счету: возврат средств покупателю в связи с расторжением договора 320 000 (основание: доп.соглашение, письмо об изменении реквизитов)

Ответ:

Банк вправе расторгнуть договор с АРКС, потому что 2 раза отказал в проведении операций в течение календарного года.

В соответствии с Федеральным законом 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" от 07.08.2001 банк вправе расторгнуть договор банковского счета с клиентом в случае принятия в течение календарного года двух решений об отказе в проведении операций по распоряжению клиента (статья 7, пункт 5.2, абзац 2).

Основанием для такого решения может стать (115 –ФЗ Статья 7 п.11):

1. Не предоставление документов по сделке в банк на основании запроса банка

2. Возникновение подозрений у сотрудников банка на основании представленных документов

Положение о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (утв. Банком России 02.03.2012 N 375-П, ред. от 28.07.2016) расширило перечень оснований (пункт 6.3):

3. кредитная организация затруднилась сделать вывод об очевидном экономическом смысле сделки. Опять речь идет лишь о субъективном мнении сотрудников банка.

4. Проведение клиентом систематически или в значительных объемах операций, которые имеют признаки, указывающие на необычный характер сделки. Перечень признаков (сделок) приведен в Приложении к Положению о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (утв. Банком России 02.03.2012 N 375-П, ред. от 28.07.2016). Этот перечень очень большой, в частности, все операции, приведенные в задании, включены в него.

Решение о том, сколько нужно провести подобных операций, чтобы они носили систематический характер или какой объем считать значительным, принимается субъективно сотрудником отдела финансового мониторинга банка.

5. В случае если клиент не представил актуальную информацию о местонахождении организации или о ее бенефициарном владельце (то есть бездействовал, чем воспрепятствовал кредитной организации обновить сведения, полученные в результате идентификации.

6. Иные факторы, самостоятельно определяемые кредитной организацией: например, налоговая нагрузка до 0,9% от оборота и незначительно превышающая.

![Экзаменационные задачи по бухгалтерскому учету [13.02.13]](https://studrb.ru/files/works_screen/1/35/26.jpg)

Тема: Экзаменационные задачи по бухгалтерскому учету

Тип: Задача | Размер: 27.55K | Скачано: 807 | Добавлен 13.02.13 в 22:33 | Рейтинг: +7 | Еще Задачи

Задача № 1

Со склада организации похищены материалы на сумму 9000 руб. , рыночная стоимость которых составляет 10000 руб. Виновные лица установлены. Материалы не возвращены. Сумма ущерба взыскивается из заработной платы виновного лица.

Отразить на счетах бухгалтерского учета произведенные факты хозяйственной деятельности.

Решение.

1) решение, если ущерб взыскивается по рыночной стоимости

Д94-К10 9000 - выявл. недост. мат-лов по себест-ти;

Д 73 К 94 9000– недост. отнесена на виновное лицо по рын. ст-ти;

Д 94 К 98 1000 – разн. между себест-тью и рын. ст-тью отнес. на дох. буд. периодов;

Д 70 К 73 10000 - сумма недост. взыск. из з/п виновного лица;

Д 98 К 91 1000 – разн. спис-ся на проч. расх. .

2)решение по тетради, если ущерб взыскивается по учетной стоимости:

Д94-К10 9000 - выявл. недост. мат-лов по себест-ти;

Д 73 К 94 9000 – недост. отнесена на виновное лицо по рын. ст-ти;

Д 70 К 73 9000 - сумма недост. взыск. из з/п виновного лица;

Задача № 2.

Записать на счетах бух. учета факты хоз. деят-ти по расчетам

с персоналом по оплате труда (в тыс. руб. ).

1. Начислена з/ плата: рабочим цехов основ. произ-ва за изготовл-е продукции 630

рабочим цехов вспомогат. произ-ва 240

раб-м,занят. обслуж-ем оборуд-я в цехах осн. произ-ва 210

руководителям, специалистам и служащим 280 Итого: 1360

2. Начислены пособия по времен. нетрудоспособности 86

3. Произведены начисления ЕСН ?

4. Удержаны из заработной платы: налог на доходы физ. лиц 177

в возмещение материального убытка 12

5. Выдана из кассы заработная плата 1071

6. Депонирована неполученная заработная плата ?

Решение

1. Д 20 К 70 630 – начисл. з/п раб. цеха осн. пр-ва;

Д 23 К 70 240 – начисл. з/п раб. вспом. пр-ва;

Д 25 К 70 210 – начисл. з/п раб. , обслуж. оборуд. ;

Д 26 К 70 280 – начисл. з/п рук-лям,спец-ам и служ-им Итого: 1360;

2. Д 69 К 70 86- начисл. пособ по врем. нетрудосп-ти;

3. Д 20 К 69 354 – произвед. начисл. ЕСН(равны 26%);

4. Удержаны из зп Д 70 К 68 177 - удержан НДФЛ;

Д 70 К 76 28 – удерж алим. ;

Д 70 К 73 12 – возмещ. мат. ущерба;

Д 70 К 73 10 – возмещ. за брак; Итого удерж. : 227;

К выдаче: 1360+86-227= 1219;

5. Д 70 К 50 1071- выд. з/п; 6. Д 70 К 76 148 – депонир. неполуч. з/п

Задача № 3.

27 сентября 2007 года ООО «Север» заключило договор купли-продажи земельного участка с физическим лицом-собственником участка и приняло его по акту к учету. Стоимость земельного участка –500000 руб.

Договор купли-продажи был передан для регистрации в едином государственном реестре. Через подотчетное лицо ООО «Север» уплатило сбор за регистрацию в размере 7500 руб.

6 октября организацией было получено свидетельство о праве собственности на приобретенный земельный участок. Расчеты с продавцом произведены полностью.

Записать на счетах бухгалтерского учета факты хозяйственной деятельности.

Задача № 4.

Организация заключила договор на приобретение оборудования на сумму 20000 долларов США. Датой перехода права собственности является дата поступления оборудования на склад покупателя. Произведена предварительная оплата. Пошлина составляет 10%. Оборудование предназначено для производственных целей.

Справочно: курс доллара на дату оплаты составляет 26,25 руб. за доллар, тамож. оформления – 26,51 руб. , поступления на склад покупателя – 25,85 руб.

Отразить на счетах бухгалтерского учета проведенные факты хозяйственной деятельности.

Решение

Д 60 - К 52 525000 (20 000$х 26,25руб)- произв. предопл. за оборуд. ;

Д76 - К51 53020 (2000$*26,51) – произ. выплата тамож. пошлины;

Д 08 К 76 53020 (20 000х10%х26,51)- оплач. тамож. пошл. ;

Д 08 К 60 517 000 (20 000х 25,85) – оборуд. оприход. на склад;

Д 60 К 91 -8000 (517 000 - 525 000) - отражена курс. разн. по расч. с продавцом оборуд. Д01-Д08 570 020 (53020+517000) – ввод в эксплуатацию оборудования

Задача № 5.

Рассчитать способом уменьшаемого остатка сумму амортизационных отчислений по годам, если известно, что:

первоначальная стоимость объекта основных средств 200 000

срок полезного использования 5 лет ; коэффициент 3; Составить бухг. проводки.

Решение

Год. норма ам-ции 100% : 5лет = 20%;С примен. коэфф. а ускорения 20% х 3 = 60%;

Начисл. ам-ции: 1-год: 200000 х 60% = 120000; Д 20 К 02 120000;

2-год: остат. ст-ть 200000 - 120000 = 80000; ам-ция 80000 х 60% = 48000;

Д 20 К 02 48000;

3-год: остат. ст-ть 80000 – 48000 = 32000;ам-ция 32000 х 60% = 19200;

Д 20 К 02 19200;

4-год: остат. ст-ть 32000 - 19200 = 12800; ам-ция 12800 х 60% = 7680;

5-год: остат. ст-ть 12800 – 7680 = 5120; Д 20 К 02 5120

Задача № 6.

Организация осуществляет ремонт автотранспортных средств, находящихся на балансе, с привлечением услуг автосервиса. При их ремонте израсходованы запасные части на сумму 3650 руб. (получены со склада организации), начислено вознаграждение рабочим за замену изношенных запасных частей на сумму 2000 руб. , оплачены услуги автосервиса за ремонт отдельных узлов в размере 11800 руб. , включая НДС. Отразить на счетах бухгалтерского учета все произведенные факты хозяйственной деятельности (привести возможные варианты).

Решение

1)без использования резерва

Д 26 К 10 3650 – спис. запчасти, Д 26 К 70 2000 – начисл. вознагражд. раб. ,

Д 26 К 60 10000 (11800*100/118) – отраж. услуги автосерв. ,

Д 19 К 60 1800 (11800*18/118) - НДС по усл. автосерв. ,

2)c использованием резерва Д96-К10 3650-спсианы запчасти за счет средств резерва

Д96-К70 2000 начисленно возн. раб. за счет средств резерва

Д96-К60 10000 отраж. услуги автосервиса за счет средств резерва

Д19-К60 1800 НДС по усл. автосервиса

Задача № 7.

Организацией списываются материалы стоимостью 15500 руб. в результате их порчи. Виновные лица, с которыми заключены договора о материа

льной ответственности, согласились добровольно возместить ущерб путем удержа

ния из заработной платы. НДС в размере 2790 руб. был отнесен на расчеты с бюдже

том до обнаружении порчи. Отразить на счетах бухгалтерского учета проведенных факты хозяйственной деятельности.

Решение

Д94 К10 15500 – выявл. порча мат-лов по себест-ти,

Д68 К19 2790 – восстан. НДС, раннее принятый к вычету,

Д94 К19 2790 – восстановл. НДС отнесен в состав недостач от порчи

Задача №14

На основе результатов инвентаризации выявлена сомнительная задолженность в сумме 35 тыс. руб. и дебиторская задолженность с истекшими сроками исковой давности в сумме 15 тыс. руб. По окончании отчетного периода был создан резерв по сомнительным долгам и списана с баланса дебиторская задолженность с истекшим сроком исковой давности.

Отразить на счетах бухгалтерского учета проведенные факты хозяйственной деятельности.

Решение

Д91. 2 - К63 35000 - создан резерв по сомнит. долгам,

Д63 К62 15000 – спис. деб-кая задолж-ть по истеч. срока иск. давн. (по вопросу отнес. НДС вопрос зак-но не решен, нал. органы требуют начисл. и оплаты НДС Д91 К68).

Задача № 8.

Организацией безвозмездно получены основные средства на сумму 200000 руб. Объект получен для использования в производственных целях. Срок полезного использования установлен в 5 лет, применяется линейный способ пояснения амортизации. Отразить на счетах бухгалтерского учета принятие актива на баланс.

Решение

Д08 К98 200000 – отнес. на дох. буд. периодов ст-ть безвозм. получ. ОС,

Д01 К08 - 200000 ОС введено в экспл, Д26 К02 2000 (200000/5)– начисл. ам-ции,

Д98 К91 40000 – ам-ция отнес. с дох. буд. периодов на проч. дох. отч. периода.

Задача № 9.

Уставный капитал ОАО составляет 100000руб. Согласно учредительному договору размер и номинальная стоимость долей участников ОАО составляет:

первого – 50% от размера уставного капитала, второго – 30%, третьего – 20%. Два участника оплачивают свои доли денежными средствами, а третий – оборудованием для производственных целей, независимая оценка которого произведена.

Отразить на счетах бухгалтерского учета проведенные факты хозяйственной деятельности.

Решение

Д75а- К80 50000 –формир. уст. кап-л 1м учред. ,

Д75б- К80 30000 –формир. уст. кап-л 2м учред. ,

Д75с- К80 20000 –формир. уст. кап-л 3м учред. ,

Д51,50 - К75а 50000 - внесение ден ср-в в уст. кап-л 1-ым уч-ком,

Д51,50 - К75б 30000 – внес. ден ср-в в уст. кап-л 2-ым уч-ком,

Д08 - К75с 20000 – внес. оборудования в уст. кап-л 3-им уч-ком.

Д01-Д08 20000 – ввод в эксплуатацию оборудования

Задача №23

Работнику организации выдано под отчет 10000 руб. на приобретение материалов. Согласно подтверждающих документов сумма приобретенных материалов составила 9000 руб. , в т. ч. НДС – 1500 руб. Работником представлен в бухгалтерию авансовый отчет, однако неизрасходованный остаток денежных средств не был своевременно возвращен в кассу организации. Принято решение об удержании данной суммы из заработной платы работника. Отразить на счетах учета.

Решение

Д71 К50 10000 - выдано подотч. на приобр. мат-лов,

Д10 К71 7500 (9000-1500)– аванс. отчет на ст-ть мат-лов,

Д19 К71 1500 – аванс. отчет на НДС по мат-лам,

Д70 К71 1000 (10000-9000) - остат. ден. ср-в удерж. из з/п.

Задача № 10.

Продан объект нематериальных активов, за 177 000 руб. , в т. ч. НДС – 27 000 руб. Его первоначальная стоимость составляет 40 000 руб. , а сумма начислен

ной амортизации – 100000 руб. При этом посреднической организации выплачено вознаграждение в размере 16 000 руб. , в т. ч. НДС. Отразить на счетах бухгал. учета факты хозяйственной деятельности и определить финансовый результат.

Решение

Д04. выб-К04 40000 первонач. стоимость НМА

Д05 - К04. выб 100000 - списана ам-ция НМА;

Д91 К04 -60000 (40000-100000) - списана ост. ст-ть НМА,

Д91-К60 13559 (16000*100/118) –оплачены услуги посред. организации

Д19-К60 2440 (16000*18/118) уплачен НДС за услуги поср. оргю.

Д62 - К91 177000 отраж. реализ. НМА

Д91-К68 27000 (177000*18/118) – НДС со стоимости НМА

Д91-К99 ……. (177000-(-60000)-13559-2440) прибыль

Д68-К19 2440 уменьшение НДС

Д68-К51 24560 (27000-2440) платим НДС

Задача № 11.

Организация предоставила своему работнику заем в сумме 50000 руб. сроком на шесть месяцев по 5% годовых. Договором займа предусмотрено ежемесячное удержание процентов из заработной платы работника. Отразить указанные факты хозяйственной деятельности.

Решение

Д73 К50 50000 - выдан заем раб-ку,

Д73 К91 208,33 (50000*5%/12%/100%)– ежемес. начисл. % в течение 6 мес. - доход организации от займа, Д70 К73 208,33 – ежемес. удерж. % из з/п,

Д50 К73 50000 - возврат займа в кассу, Возм. начисл. НДФЛ на мат. выгоду (% по займу меньше ? ставки рефинансирования). Д73 К68

Задача №12

Отразить на счетах бухгалтерского учета следующие факты хозяйственной деятельности: (в тыс. руб. )

1. Акцептованы счета поставщиков:за поступившие в организацию автотранспор

тные средства 260000

налог на добавленную стоимость ….

2. Расходы по доставке автотран. средств: командировочные расходы 8000

оплата бензина из подотчетных сумм 1000

3. Зачислены в состав основ. средств поступив. автотрансп. средства (сумму ?)

Решение:

1. Д08 К60 260000 - акцептованы сч. пост-ков за а/тр. ср-ва, Д19 К60 39661 – НДС,

2. Д08 К71 80000 – команд. расх. по дост. а/тр. ср-в, Д10 К71 1000 – оприх. бензина, Д08 К10 1000 – спис. бензина,

3. Д01 К08 269000 (260000+8000+1000) - а/тр. ср-ва зачисл. в состав ОС.

Задача №13

Отразите на счетах бухгал. учета факты хозяйс. деят-ти по продаже

основных средств (в руб. )

На первоначальную стоимость объекта 30700

На сумму накопленной амортизации 12170

На остаточную стоимость объекта 18530

Списаны затраты, связанные с продажей основных средств 1470

Отражены задолженности бюджету по НДС 3650

Отражены суммы выручки, причитающиеся к получению 28000

Определить и списать финансовый результат от продажи

Решение

Д01-К08 30700 первон. ст-ть, ввод в экс. объекта Д02 К01 12170 – спис. ам-ция,

Д91К01 18530 (30700-12170) – спис. остат. ст-ть,

Д91 К76 1470 – спис. затр. , связ. с прод. ОС,

Д62 К91 28000 - сумма выручки, причит. к получ. ,

Д91 К68 4271 ( 28000*18/118) - НДС с выручки от продажи (в усл. НДС правильно рассчитан 3650). Д91 К99 3729 (28000-18530-1470-4271)– фин. рез-т.

Задача №15

По результатам деят-ти ОАО отчетного года определены суммы дивидендов,начис: юридическим лицам – 300000 руб.

физическим лицам – работникам организации – 180000 руб.

Удержаны: налог на прибыль – 27000 руб.

налог на доходы физических лиц 16200 руб.

Дивиденды юрид. лицам перечислены с р/с, физ. лицам–выданы из кассы орг-и.

Отразить на счетах бух. учета проведенные факты хозяйс. деятельности.

Решение

Д84 К75 300000 – начисл. дивид. юрлицам,

Д84 К70 180000 – начисл. дивид. физлицам,

Д75 К68. 4 27000 - удержан налог на приб. с юрлиц,

Д70 К68. 1 16200 – удерж. НДФЛ с физлиц,

Д75 К51 273000 (300000-27000) – перечисл. дивид. юрлицам,

Д70 К50 163800 (180000-16200) – выд. из кассы дивид. физлицам.

Задача №16

Организация приобрела сырье, необходимое для производства продукции,стоимос

ть которого согласно документам поставщика 159300 руб. , в т. ч. НДС. Стоимость доставки сырья по документам транспортной организации 14750 руб. , в т. ч. НДС. Отразить поступление материалов с учетом возможных вариантов учетной полити

ки по учету ТЗР.

Решение

Д10 К60 135000 (159300-24300) – оприх. сырье, Д19 К60 24300 - НДС по сырью,

Д10 К76 12500 (14750-2250) – усл. по дост. сырья, Д19 К76 2250 - НДС по усл. по доставке, Д60 К51 159300 - оплач. сырье, Д76 К51 14750 – оплач. усл. по доставке.

Задача №17

Отразить на счетах бухгал. учета факты хозяйств. деятельности и опреде

лить финанс. результат.

1. Списывается прибыль от продажи продукции 780. 000

2. Начислен штраф за нарушение поставщиком договора поставки по решению арбитража 140. 000

3. Списана недостача материалов в результате стихийного бедствия 86. 000

4. Образован резерв по сомнительным долгам 150. 000

5. Начислены дивиденды по акциям др. организаций по результатам работы за год 147. 000

6. Списана дебиторская задолженность по истечению сроков

исковой давности 28. 000

Решение

1. Д90. 9 - К99 780000 – спис. приб. от продажи пр-ции,

2. Д76 К91. 1 140000 – начисл. штраф за наруш. пост-ком усл. дог-ра по реш арбитража,

3. Д91. 2 К10 86000 - списаны недосдача мат-лов на расходы,

4. Д91. 2 - К63 150000 образован резерв по сомнит. долгам

5. Д76-К91. 1 147000 начис. дивиденды

6. Д91. 2 – К62 28000 списана деб. зад. по истеч. срока иск. давности

Доходы: 140000 Расходы: 86000

Итого: 287000 264000

Д91. 9 – К99 выручка: 23000 (287000-264000)

Д99-К84 803000 (780000+23000) фин. результат

Задача №18

В октябре отчетного года организация произвела ремонт производственного оборудования подрядным способом. Стоимость ремонтных работ согласно предъявленным документам подрядчика 295000 руб. , в т. ч. НДС.

Учетной политикой организации в целях равномерного включения предстоящих затрат на ремонт в расходы по обычным видам деятельности предусмотрено создание резерва. На 1 октября отчетного года сумма начисленного резерва расходов на ремонт основных средств составляла 216000 руб. Отразить на счетах бухгалтерского учета проведенные факты хозяйственной деятельности.

Решение:

Д 60 К 51-295 000 руб – с р/с перечислены ден. средства подрядчику

Д25 К60 – 241 900 руб – отражены общепроизвод. расходы

Д 19 К 60 – 53 100 руб – начилено НДС

Д 25 К 96 – создан резерв

Д 96 К 25 – 216 000 – начислена сумма резерва основ. средств (или тут К 01)

Задача №22

Организация в счет вклада в уставный капитал приобрела лицензию на осуществление аудиторской деятельности 1300 руб.

Отразить в бухгалтерском учете признаваемые расходы, если срок действия лицензии 5 лет.

Д 08 К 75 – 1300 руб. - приобретение лицензии за счет вклада в устав. капитал

Д 04 К 08 – принятие к учету нематер. актива по первоначал. стоимости

Д 68 К 19 – начисление НДС

Д 05 К 04 – начисл-е амотртизации при выбытие НМА по истечение 5 лет

Д 91 К 04 – остаточная стоимость

Если прибыль Д 91 К 99

Если убыток Д 99 К 91

Задача №19

Записать на счетах факты хозяйственной деятельности по общепроиз

водственным расходам цехов основного производства.

1. Начислена заработная плата рабочим, занятым обслуживанием оборудования и цеховому персоналу 1250000

2. Произведены отчисления ЕСН с з/п рабочих,занятых обслуживанием оборудования ….

3. Начислена амортизация производственного оборудования, зданий

и сооружений цехов 196. 400

4. Недостачи и потери от порчи материалов при хранении в цеховых

кладовых в пределах норм естественной убыли

5. Списаны общепроизводственные расходы на затраты основного производства (сумму определить)

Решение

1. Д25 К70 1250000 – начисл. з/п раб-м, зан. обслуж. оборуд. ;

2. Д25 К69(68) 481250 – произв. отчисл. ЕСН;

3. Д25 К02 196400 – начисл. ам-ция пр-твенного оборуд. ;

4. Д25 К94 12600 – спис. недост. от порчи мат-лов в пред. норм естеств. убыли;

5. Д20 К25 1940250 (1250000+481250+196400+12600) – спис. общепр-венные расх. на затр. осн. пр-ва.

Задача №23

Работнику организации выдано под отчет 10000 руб. на приобретение материалов. Согласно подтверждающих документов сумма приобретенных материалов составила 9000 руб. , в т. ч. НДС – 1500 руб. Работником представлен в бухгалтерию авансовый отчет, однако неизрасходованный остаток денежных средств не был своевременно возвращен в кассу организации. Принято решение об удержании данной суммы из заработной платы работника. Отразить на счетах учета.

Решение

Д71 К50 10000 - выдано подотч. на приобр. мат-лов,

Д10 К71 7500 (9000-1500)– аванс. отчет на ст-ть мат-лов,

Д19 К71 1500 – аванс. отчет на НДС по мат-лам,

Д70 К71 1000 (10000-9000) - остат. ден. ср-в удерж. из з/п.

Задача №20

1. Определить стоимость и остаток израсходованных материалов в отчетном периоде следующими методами: а. ФИФО;б. По средней себестоимости

2. Сделать вывод о влиянии выбранного метода на финансовый результат.

Задача по НДС 1.

Реализация имущества, числящегося на балансе по стоимости с учетом НДС.

Организация в 2016 году приобрела объект основных средств стоимостью 177000 руб (в т.ч. НДС 18%). Объект предназначен для использования в операциях, не облагаемых НДС. Стоимость услуг по доставке этого оборудования составила 30 000 рублей (НДС нет, так как услуги были оказаны организацией на УСН).

Организация приняла решение продать данное оборудование в августе 2019 г. за 70 000 рублей (с учетом НДС). Остаточная стоимость к моменту продажи составила 25 000 рублей.

1) определить первоначальную стоимость оборудования, по которой оно было принято к учету;

2) определить налоговую базу для уплаты НДС в бюджет при реализации оборудования;

3) определите сумму НДС для уплаты в бюджет

4) составьте бухгалтерские проводки

РЕШЕНИЕ:

1) первоначальная стоимость оборудования, по которой оборудование принято к учету составляла 207 000 рублей:

177 000 руб. + 30 000 руб. = 207 000 рублей.

2) налоговая база определяется как разница между продажной ценой реализуемого оборудования (70 000 руб.) и его остаточной стоимостью (25 000 руб.) и составила 45 000 рублей.

3) сумма НДС для уплаты в бюджет составляет 7500 рублей (45 000 х 20 :120).

4) бухгалтерские проводки будут следующие:

ДТ 62 КТ 91.1 – 70 000 – отражена продажная цена реализации;

ДТ 91.3 КТ 68.2 – 7500 – начислен НДС к уплате в бюджет;

ДТ 01 (выб) КТ 01 — 207 000 – списана балансовая стоимость оборудования;

ДТ 02 КТ 01 (выб) – 182 000 – списана сумма амортизации;

ДТ 91.3 КТ 01 – 25 000 – списана остаточная стоимость оборудования.

Задача по НДС 2.

НДС в посреднической деятельности

Организация «Рассвет» (комитент) и «Закат» (комиссионер) заключили договор комиссии, в соответствии с которым организация «Закат» реализует товары, принадлежащие организации «Рассвет», с участием в расчетах. Продажная стоимость товаров – 120 000 рублей (в том числе НДС – 20 000 рублей). Сумма комиссионного вознаграждения – 15% стоимости реализованных товаров.

Организация «Рассвет» передала товары организации «Закат» в январе 2020 года.

В феврале 2020 года организация «Закат» отгрузила товары покупателю и получила от него оплату в сумме 120 000 рублей. Полученные денежные средства за вычетом комиссионного вознаграждения были перечислены на расчетный счет организации «Рассвет» в апреле 2020 года.

- 1) Составьте бухгалтерские проводки у организации «Закат»

РЕШЕНИЕ

Январь 2020 г.

ДТ 004 – 120 000 рублей – поступили товары от комиссионера;

Февраль 2020 г.

КТ 004 – 120 000 рублей – отгружен товар покупателю;

ДТ 62 КТ 76 (расчеты с комитентом) — 120 000 рублей – отражена задолженность покупателя за отгруженные товары;

ДТ 51 КТ 62 – 120 000 рублей – поступили средства от покупателя;

ДТ 76 (расчеты с комитентом) КТ 90.1 – 18 000 рублей – начислено комиссионное вознаграждение;

ДТ 90.3 КТ 68.2 – 3 000 рублей – начислен НДС с суммы комиссионного вознаграждения

Апрель 2020 г.

ДТ 76 (расчеты с комитентом) КТ 51 — 102 000 рублей – перечислены средства комитенту за вычетом комиссионного вознаграждения.

КОММЕНТАРИЙ:

Комиссионер: уплачивает НДС только с суммы причитающегося ему комиссионного вознаграждения.

Комитент: в феврале в налоговую базу по НДС включается вся стоимость проданных комиссионером товаров в сумме 100 000 рублей (без НДС), с которой уплачивается НДС 20 000 рублей. Данный НДС включается в отчетность за 1 квартал 2020 года, на основании отчета, полученного от комиссионера.

Задача по НДС 3.

Реализация товаров (работ, услуг) за иностранную валюту

Организация «Рассвет» выполняет ремонтные работы по договору с иностранной организацией. Стоимость работ по договору составляет 12 000 долларов США (в том числе НДС – 2000 долларов).

Акт сдачи-приемки работ подписан в марте 2020 года. Оплата проведена в мае 2020 год на расчетный счет организации «Рассвет».

Курс доллара США на дату подписания договора составлял 70 рублей, а на дату поступления денег на расчетный счет – 72 рубля.

Выручка от реализации работ для целей исчисления НДС пересчитывается в рубли по курсу ЦБ РФ на дату подписания акта сдачи-приемки работ.

1)определить сумму выручки в рублях для компании «Рассвет»;

2) определить сумму НДС, подлежащую уплате в бюджет со стоимости выполненных работ;

3) определите курсовую разницу;

4) составьте бухгалтерские проводки по операциям

РЕШЕНИЕ:

1) сумма выручки для компании «Рассвет» составляет:

12 000 долларов х 70 рублей = 840 000 рублей;

2) сумма НДС для уплаты в бюджет составляет:

840 000 х 20 : 120 = 140 000 рублей;

3) курсовая разница составляет:

840 000 руб – выручка по договору; 864 000 – поступили средства на валютный счет в мае по курсу 72 рубля; положительная курсовая разница 864 000 – 840 000 = 24 000 рублей;

4) Бухгалтерские проводки от операций следующие:

Март 2020 г.

ДТ 62 КТ 90.1 – 840 000 – выручка по курсу на дату подписания акта сдачи-приемки работ;

ДТ 90.3 КТ 68.2 – 140 000 – отражен НДС со стоимости выполненных работ;

Май 2020 г.

ДТ 52 КТ 62 – 864 000 руб – поступила выручка на валютный счет по курсу 72 рубля;

ДТ 62 КТ 91.1 – 24 000 руб – отражена положительная курсовая разница в составе прочих доходов

КОММЕНТАРИЙ:

Если отгрузка товаров (работ, услуг) осуществляется до момента оплаты, то выручка в рублях и, соответственно, сумма НДС определяются по курсу на дату отгрузки и в дальнейшем не пересчитываются.

Больше примеров задач и их решений Вы можете найти при изучении Онлайн курса «Курс по учету НДС». Во время курса мы изучим с Вами все новые правила учета налога на добавленную стоимость с изменениями, вступившими в силу с 2020 года, а также рассмотрим изменения, вступающие в силу с 2021 года.

«Клерк» Рубрика Главбух: права, обязанности, передача дел

Если вы планируете устраиваться на работу бухгалтером, учтите, что работодатели обращают внимание, как на личностные, так и на профессиональные качества. Коммуникабельность, приветливость, уверенность в себе, ответственность – это всё важно, но недостаточно.

Готовясь к собеседованию, максимально мобилизуйте свои навыки и знания, а также ознакомьтесь с типичными тестами, которые предлагают решить кандидатам на должность бухгалтера.

Цели профессионального тестирования

- реальных знаний и навыков претендента, уровня развития интеллекта;

- специальных и общих способностей;

- умения справляться с поставленными задачами;

- навыки работы со специализированным бухгалтерским обеспечением;

- практические способности решать сложные профессиональные задания и т.д.

Рядовые бухгалтеры должны уметь работать с программой 1С.

К главным же бухгалтерам выдвигаются более серьёзные требования. Эти специалисты несут ответственность за работу всего отдела, управляют денежными потоками организации, оптимизируют систему налогообложения, организовывают финансовое взаимодействие между компанией и кредиторами, инвесторами. Конечно, на эту должность работодатель выбирает наиболее квалифицированного претендента.

На собеседовании некоторые кандидаты, у которых нет нужных навыков и знаний, умеют грамотно презентовать себя, просто очаровывая собеседника. Другие же соискатели сдержанные и несмелые, но знают всё, что нужно знать работнику для должного выполнения своих обязательств. Вот как раз тесты и помогают определить профессионализм, опыт, подготовку человека. Основным преимуществом тестирования является то, что очень сложно, практически невозможно предугадать вопросы и найти готовые ответы.

Типы заданий

Тестирование бухгалтеров на профпригодность, как правило, многоуровневое. Тест состоит из нескольких блоков.

Экспресс-тесты

1. Депонирование средств при выдаче чековых книжек отражается по дебету счета .

B. «Специальные счета в банках»;

2. Недостачи и потери от порчи материальных ценностей в цехах включаются в состав расходов.

3. Пассивные счета - это счета для учета:

B. результатов хозяйственной деятельности;

C. источников образования активов и прав;

4. По срокам составления отчетность может подразделяться на:

5. Первоначальная стоимость готовой продукции – это:

A. стоимость запасов, используемых для изготовления данной готовой продукции;

B. производственная себестоимость данной готовой продукции;

C. производственная себестоимость плюс расходы на сбыт;

D. цена, по которой реализуется готовая продукция.

Ситуационные задания

Пример14 августа 2016 г. организация продала основное средство (А/М ВАЗ-2107) подоговорной цене 118 000 руб, в т.ч. НДС. Первоначальная стоимость транспортного средства – 135 000 руб. Дата ввода в эксплуатацию 27 июля 2015 г. Срок полезного использования – 60 месяцев.

1. Составьте бухгалтерские проводки и определите финансовый результат (организация на общем режиме налогообложения).

2. Нужно ли применять ПБУ 18/02 в данной ситуации?

Работа с программами

ПримерНа анализах бухгалтерских счетов представлена вся хозяйственная деятельность организации за 1 квартал 2017 г. Условно будем считать, что больше никаких операций не было и все расходы, отраженные на счетах принимаются для целей налогообложения. Дополните бухгалтерские записи по закрытию месяца, определите финансовый результат и начислите налог на прибыль и НДС. Подготовьте краткий отчет для руководителя о суммах налогов, подлежащих уплате в бюджет.

На собеседовании кандидату могут ставить вопросы, касающиеся работы с специализированным программным обеспечением (1С).

- С какими типовыми конфигурациями вы работали в своей практике?

- Как работает клиент-банк в 1С?

- Чем отличается серия от характеристики?

- Назовите отличия между 1С 8.2 от 1С 8.1.

- Как осуществляется организация типового обмена между БП и ЗУП.

- Что такое тонкий клиент?

Мини-задачи

ПримерНалог на прибыль, нарастающим итогом:

- за первый квартал 600 000.;

- за 6 мес. 930 000;

- за 9 мес. 1960 000 руб.

Кейс-вопросы

Примеры:

- Как контролировать дебиторскую задолженность?

- Как ускорить выставление счетов клиентам?

По статистике, из 20 соискателей выполняют тест только 5, и всего 1 из них правильно.

Правила тестирования

Даже если вы найдёте готовые тесты с ответами, не спешите переписывать, ведь в вашем варианте, скорее всего, изменена формулировка, данные.

Даже одна цифра влияет на результат. К тому же в офисе, если вас пригласят повторно, предложат решить задание, чтобы определить, самостоятельно ли вы сделали тест.

Чтобы продемонстрировать работодателю профессиональные качества, свой потенциал и возможности, можно подготовиться дома.

Конечно, это займёт время, ведь придётся достать старые записи и книги, повторить термины, формулы. Ознакомьтесь со сферой деятельности предприятия, спецификой, разработайте собственные стратегии, которые могут быть полезными и эффективными, ведь успешные компании принимают на работу людей не за их прошлые достижения, а за будущие.

Читайте также: