Vtba налог на дивиденды

Опубликовано: 07.05.2024

Инвестпривет, друзья! На рынке появился новый продукт от компании ВТБ Капитал Управление инвестициями – Фонд Акций американских компаний с тикером VTBA. Фактически это еще один биржевой фонд – БПИФ. Он инвестирует в американские акции посредством посредством покупки ETF Ishares Core S&P 500. То есть это такой «фонд фонда» или «обертка». Отличный способ для российских инвесторов выйти на рынок зарубежных ETF без открытия брокерского счета у иностранного брокера. Давайте разберемся, что за фонд.

Инвестиционная стратегия

Стратегия фонда VTBA подразумевает инвестирование в иностранные акции, входящие в индекс S&P500. Но фонд не покупает эти акции напрямую и не отслеживает какой-то конкретный индекс. Он инвестирует в покупку акций ETF Ishares Core S&P 500. Цель – минимальное отклонение от расчетной цены на паи этого самого ETF.

Немного напрягает, что в инвестиционной декларации указано, что в состав активов VTBA могут входить не только акции обозначенного биржевого фонда, но и другие активы. Например, акции российских АО, иностранные акции, паи российских и иностранных инвестиционных фондов (ПИФов и mutual funds).

Но это, в принципе, нормальная оговорка, свойственная всем российским БПИФам. На практике это практически не применяется. Но рекомендую всё же посматривать на структуру активов фонда – в нее могут быть внесены изменения.

Какие еще моменты нужно учесть:

- фонд VTBA не производит выплаты дивидендов – все реинвестируется;

- не допускается отклонение от бенчмарка – индекса S&P500 – более чем на 5% (это указано в инвестиционной декларации ETF Ishares Core S&P 500);

- комиссия за управление уже «вшита» в стоимость пая, и инвестору не нужно ничего оплачивать дополнительно;

- валюта – рубли, но стоимость пая привязана к курсу доллара, т.е. есть хедж от падения рубля.

Рекомендуемый срок инвестирования – от 1 года.

Инфраструктура фонда VTBA

Описание БПИФа VTBA будет неполным без указания инфраструктуры фонда, т.е. того, благодаря чему фонд вообще существует.

Итак, полное и официальное название – Биржевой паевой инвестиционный фонд рыночных финансовых инструментов «ВТБ – Фонд Акций американских компаний». Так что правильнее БПИФ VTBA, а не ETF VTBA.

Управляющая компания – АО ВТБ Капитал Управление активами (лицензия ФКЦБ России от 06.03.02 № 21-000-1-00059).

Депозитарий – ВТБ Специализированный депозитарий.

Регистратор (т.е. юрлицо, которое ведет учет владельцев паев) – ВТБ Регистратор.

Если депозитарий и регистратор аффилированы с управляющей компанией, то аудитором выступает независимая компания – Мариллион.

Место размещения акций фонда – Московская биржа. Маркет-мейкер – ВТБ Капитал Брокер.

Структура фонда для российских БПИФов стандартная. Для иностранцев здесь – риски, так как много компаний аффилированы с эмитентом. Но для нас это, скорее, плюс – такая связь позволяет снизить издержки. Касаемо рисков – ВТБ является крупным и надежным государственным банком почти на уровне Сбербанка, из категории “слишком-больших-чтобы-упасть” (2 место среди российских банков по объему активов). Риски, конечно, есть, но они скорее из сферы возможных злоупотреблений со стороны инфраструктуры, а не возможность банкротства фонда.

Что входит в состав фонда

Как я уже писал, в состав БПИФа VTBA входит только одна бумага – акции ETF Ishares Core S&P 500. БПИФ является по сути «оберткой» для другого фонда.

С одной стороны, это хорошо – российские инвесторы могут выйти на рынок американских ETF без необходимости открывать счет у иностранного брокера. С другой стороны – это дополнительные издержки. Если купить ETF напрямую, то это обойдется дешевле. Наличие каждой дополнительной прокладки увеличивает расходы инвестора.

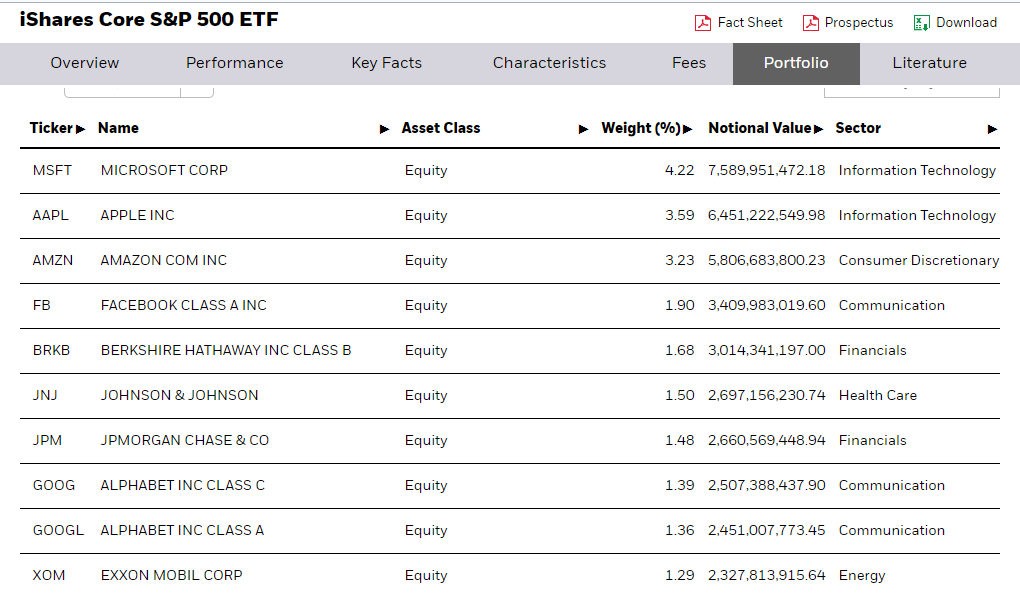

Но давайте посмотрим, что под капотом у Ishares Core S&P 500. Этот ETF торгуется на NYSE под тикером IVV и с ISIN US4642872000. Фонд инвестирует не менее 90% своих активов в ценные бумаги и депозитарные расписки на ценные бумаги, лежащие в основе индекса S&P500, т.е. отслеживает результаты инвестирования индекса S&P 500. Управляющая компания фонда – небезызвестная BlackRock.

В состав фонда входит 509 американских акций. В число первых 15 наибольших по весу акций входят Microsoft, Apple, Amazon, Facebook, Berkshire Hathaway, Johnson&Johnson, JP Morgan, Alphabet (он же Google), Exxon, Visa, Procter&Gamble, Bank of America, AT&T, Walt Disney, MasterCard, Cisco.

Посмотреть подробности о фонде можно здесь: https://www.ishares.com/us/products/239726/ishares-core-sp-500-etf. Я даже рекомендую заглянуть сюда – так вы поймете, стоит ли вкладывать в ETF VTBA.

Доходность

Говорить непосредственно о доходности фонда VTBA от ВТБ пока рановато, так как он запущен совсем недавно – 18 июня 2019 года. За это время стоимость пая возросла с 650 до 658 рублей, а стоимость чистых активов увеличилась с 55 млн до 70,9 млн рублей. Хорошие или нет показатели – решать вам. Отмечу только, что фонд пользуется большим кредитом доверия от инвесторов, которые начали активно вкладывать в него средства.

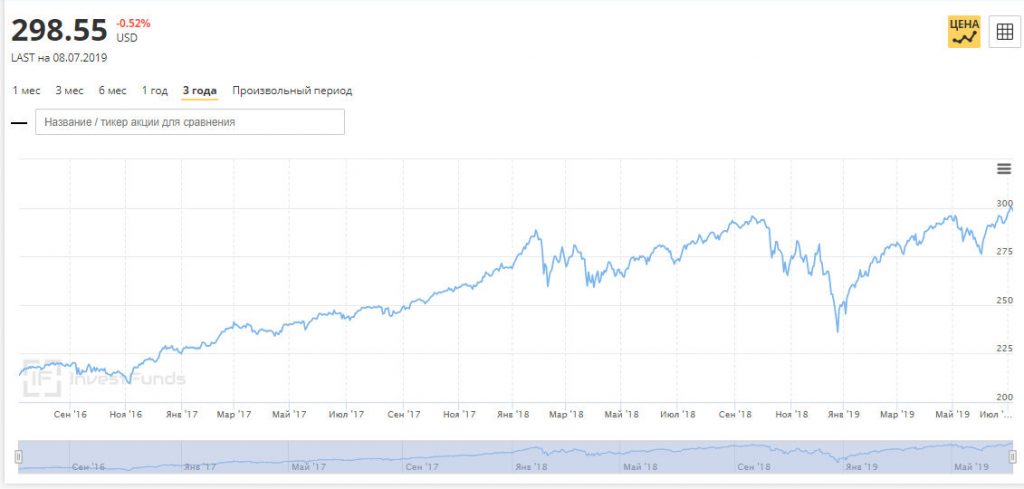

Можно посмотреть доходность фонда IVV, так как «наш» фонд, очевидно, будет повторять его результат. Тут результат за 3 года – на графике.

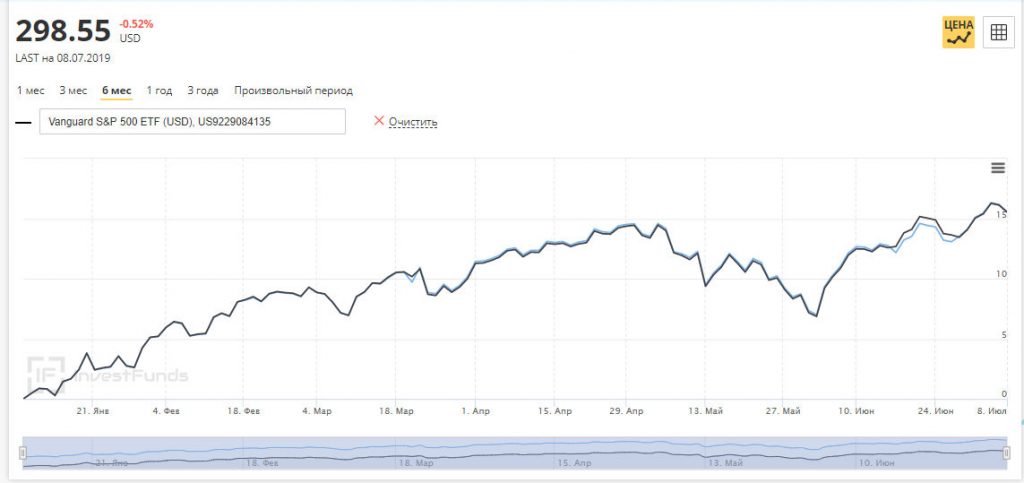

Также решил сравнить этот фонд с версией от Vanguard на тот же индекс, который считается чуть ли не эталонным. Видно, что они движутся практически нос к носу.

Так что фонд IVV достаточно точно отслеживает индекс S&P500. Значит, и БПИФ VTBA будет точно отслеживать бенчмарк и позволит получить точно такую же доходность.

Условия инвестирования в БПИФ VTBA

Теперь о том, сколько всё это стоит. Минимальный объем покупки – 1 лот. В одном лоте находится 1 пай VTBA. Следовательно, покупка одного пая производится по рыночной цене. Сейчас это чуть больше 650 рублей.

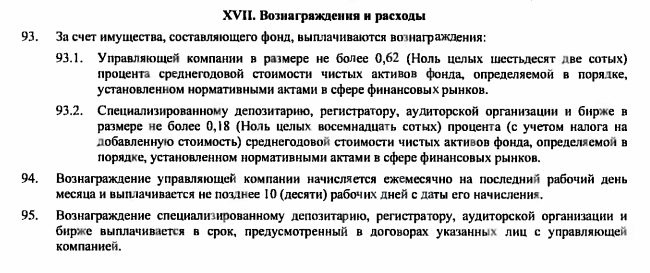

Комиссия за управление VTBA складывается из нескольких составляющих:

- вознаграждение управляющему – не более 0,62% от СЧА за год;

- вознаграждение инфраструктуре (аудитору, регистратору, депозитарию и прочие) – не более 0,18% от СЧА за год;

- оплата прочих расходов – не более 0,1% от СЧА за год.

В итоге общая комиссия составляет не более 0,9% от СЧА за год.

Для сравнения – у ETF IVV всего 0,07% в год. Кстати, обязательно плюсуйте эту комиссию к общей – так как VTBA служит “оберткой” для этого фонда.

Налогообложение

С полученной прибыли нужно будет уплатить НДФЛ – 13% от дохода. Например, вы купили 100 паев на общую сумму 65 800 рублей, а продали их за 70 000, заработав 420 рублей. С этой суммы нужно уплатить в виде налога 546 рублей.

Если владеть паями более 3 лет, то в соответствии с НК РФ вы получаете право на налоговый вычет на доход в размере 3 млн рублей за каждый год владения паями. То есть уже через 3 года право на вычет будет ограничено 9 млн рублей. А через 4 года – 12 миллионами.

Также паи фонда VTBA можно купить на ИИС и воспользоваться налоговым вычетом любого типа.

Где и как купить

Паи фонда VTBA торгуются на Московской бирже. Тикер вы уже знаете – VTBA, а вот ISIN-код следующий: RU000A100E21. Для приобретения паев фонда необходимо:

- открыть брокерский счет у любого брокера;

- пополнить счет на нужную сумму – рекомендуется начинать инвестиции от 50 тысяч рублей, но можно попробовать и с минималкой – 5-6 тысяч для пробы хватит;

- скачать QUIK или другую платформу на компьютер;

- найти по тикеру паи фонда, выбрать число лотов для покупки и нажать «Купить».

Звучит страшно, но всё реально 🙂 Многие брокеры вообще предлагают веб-терминалы или принимают поручения по телефону. Есть и обучающие видео по работе со всеми платформами – посмотрите их и сможете покупать любые активы на бирже.

Таким образом, БПИФ VTBA от ВТБ Капитал – новый и интересный перспективный фонд. Он служит обложкой для зарубежного фонда ETF Ishares Core S&P 500 от управляющей компании BlackRock, который, в свою очередь, следует за индексом S&P 500, представляющим собой срез самых крупных по капитализации компаний США. Минимальная инвестиция – всего 1 лот, на момент написания обзора это чуть больше 658 рублей. Комиссия уже встроена в стоимость пая. Купить паи можно на Московской бирже через любого брокера.

VTBA отлично подойдет тем инвесторам, которые хотят получать доход, инвестируя в американский фондовый рынок, но при этом не готовы открывать счет у зарубежного брокера. Ну, и для диверсификации тем, кто придерживаются принципов портфельного инвестирования. Удачи, и да пребудут с вами деньги!

Биржевой фонд (БПИФ) от УК ВТБ-Капитал (тикер на бирже VTBA) инвестирует средства в американские компании, входящие в индекс S&P 500. Вернее его инвест. стратегия заключается в следовании за индексом.

Учитывая небольшую стоимость на бирже (всего несколько сотен за акцию) - покупка фонда, простая возможность вложиться в растущую экономику США и крупнейшие мировые компании.

А стоит ли это делать? Именно через БПИФ от ВТБ?

Возможно есть более выгодные альтернативы?

Основные условия VTBA

Сколько хочет фонд за свои услуги?

Вознаграждение складывается из 3 ставок:

- плата управляющей компании - 0,62%;

- услуги депозитария - 0,18%;

- прочие расходы - 0,1%.

Как фонд от ВТБ инвестирует в индекс S&P 500?

Наверное покупает акции в той же пропорции, как и в индексе? При изменении долей некоторых компаний (состав и пропорции индекса пересматривается ежеквартально) проводит дополнительные сделки для соответствия эталону? Что-то докупает, что-то продает.

Ребята из управляющей компании пошли более простым путем. Покупают иностранный ETF на индекс S&P 500. Который выполняет всю работу по поддержанию необходимых пропорций. Накидывают свой процент за управление и прочие расходы (0,9% в год). И продают российским инвесторам под собственным брендом.

Имеющий кстати тоже расходы на управление. Но . весьма и весьма скромные. Всего лишь - 0,04% в год. Разница в управлении более чем в 20 раз. Хорошие аппетиты у наших фондов. )))

Естественно, эти хоть и небольшие издержки будут переложены на российских инвесторов.

Дивиденды есть?

Как и большинство российских фондов, все дивиденды реинвестируются.

Налоги и льготы.

Стандартные условия, как и для других ценных бумаг на российском рынке.

При продаже - 13% налог на прибыль. При владении паями более 3-х лет, льгота на освобождение от налога 3 млн. за каждый год владения.

Можно брать на ИИС. В том числе и второго типа. И не платить налоги на прибыль при продаже ранее 3-х лет.

Какая историческая доходность? Выгодно ли инвестировать в индекс S&P 500?

За последние почти 100 лет, американский фондовый рынок акций был один из лидеров роста. Показывая среднегодовую доходность выше мировых.

По самому фонду от ВТБ статистики пока мало. Но можно обратиться к его "старшему брату" - иностранному ETF ISHARES CORE S&P 500. Паи которого, ВТБ перепродает в России.

За последние 10 лет среднегодовая доходность фонда составила 13,5%. И самое главное - за десятилетие фонд отстал от своего бенчмарка (индекса S&P 500) всего лишь на 6 СОТЫХ ПРОЦЕНТА. Это говорит об отличном качестве управления.

Актуальные данным по доходности фонда найдете по ссылке.

Сравнение с бенчмарком

Из выше представленных доходностей, в идеале нужно отнять ежегодные расходы, в виде платы за управление фондом VTBA - 0,9%. И рассчитывать на чуть урезанную доходность.

Это в идеале. А как на самом деле?

Как точно Фонд Акций американских компаний следует за своим ориентиром - ETF от iShares (тикер на бирже IVV)?

С момента запуска (20.06.2019) и по середину февраля 2020, то есть за 8 месяцев пайщики заплатила 0,6% комиссий (0,9% в год / 12 мес. х 8 мес.). То есть фонд должен отставать от IVV примерно на 0,6%.

По факту имеем следующую доходность:

- IVV - 13,2%;

- VTBA - 11,87%.

Разница в 1,33%. Это больше чем, чем 0,6%.

За 8 месяцев фонд отстал от своего эталона на 0,73% (за вычетом комиссий за управление). В годовом выражении это примерно +1,1% отставания.

И контрольный в голову! Иностранный фонд iShares платит дивиденды. И в ниже представленном графике (IVV) они не учитываются. А VTBA реинвестирует их в стоимость фонда.

Текущая див. доходность ETF на текущий момент - 1,9% в год. Можно добавить еще около 1% на отставание.

Что это за факторы? Скрытые расходы, налоги фонда, валютная переоценка и эффективность управления фондом.

Биржевой фонд (БПИФ) от УК ВТБ-Капитал (тикер на бирже VTBA) инвестирует средства в американские компании, входящие в индекс S&P 500. Вернее его инвест. стратегия заключается в следовании за индексом.

Учитывая небольшую стоимость на бирже (всего несколько сотен за акцию) - покупка фонда, простая возможность вложиться в растущую экономику США и крупнейшие мировые компании.

А стоит ли это делать? Именно через БПИФ от ВТБ?

Возможно есть более выгодные альтернативы?

- Основные условия VTBA

- Какая историческая доходность? Выгодно ли инвестировать в индекс S&P 500?

- Сравнение с бенчмарком

- Альтернативы VTBA

- Выводы

Основные условия VTBA

Сколько хочет фонд за свои услуги?

Вознаграждение складывается из 3 ставок:

- плата управляющей компании - 0,62%;

- услуги депозитария - 0,18%;

- прочие расходы - 0,1%.

Комиссия за управление БПИФ VTBA составляет - 0,9% в год.

В октябре 2020 год УК ВТБ-Капитал снизила комиссии по всем своим БПИФ. В том числе и по VTBA - до 0.81%

Как фонд от ВТБ инвестирует в индекс S&P 500?

Наверное покупает акции в той же пропорции, как и в индексе? При изменении долей некоторых компаний (состав и пропорции индекса пересматривается ежеквартально) проводит дополнительные сделки для соответствия эталону? Что-то докупает, что-то продает.

Ребята из управляющей компании пошли более простым путем. Покупают иностранный ETF на индекс S&P 500. Который выполняет всю работу по поддержанию необходимых пропорций. Накидывают свой процент за управление и прочие расходы (0,9% в год). И продают российским инвесторам под собственным брендом.

Под капотом у фонда "Акций американских компаний" зарубежный ETF ISHARES CORE S&P 500 (тикер CSPX).

Имеющий кстати тоже расходы на управление. Но . весьма и весьма скромные. Всего лишь - 0,07% в год. Разница в управлении более чем в 10 раз. Хорошие аппетиты у наших фондов. )))

Естественно, эти хоть и небольшие издержки будут переложены на российских инвесторов.

В итоге полные расходы за владение паями VTBA составят 0,88% в год.

Дивиденды есть?

Как и большинство российских фондов, все дивиденды реинвестируются. Вернее иностранный фонд CSPX сам реинвестирует все выплаты.

Налоги и льготы.

Стандартные условия, как и для других ценных бумаг на российском рынке.

При продаже - 13% налог на прибыль. При владении паями более 3-х лет, льгота на освобождение от налога 3 млн. за каждый год владения.

Можно брать на ИИС. В том числе и второго типа. И не платить налоги на прибыль при продаже ранее 3-х лет.

Какая историческая доходность? Выгодно ли инвестировать в индекс S&P 500?

За последние почти 100 лет, американский фондовый рынок акций был один из лидеров роста. Показывая среднегодовую доходность выше мировых.

По самому фонду от ВТБ статистики пока мало. Но можно обратиться к его "старшему брату" - иностранному ETF ISHARES CORE S&P 500. Паи которого, ВТБ перепродает в России.

За последние 10 лет среднегодовая доходность фонда составила 13,5%. И самое главное - за десятилетие фонд отстал от своего бенчмарка (индекса S&P 500) всего лишь на 6 СОТЫХ ПРОЦЕНТА. Это говорит об отличном качестве управления.

Актуальные данным по доходности фонда найдете по ссылке.

Сравнение с бенчмарком

Из выше представленных доходностей, в идеале нужно отнять ежегодные расходы, в виде платы за управление фондом VTBA - 0,88%. И рассчитывать на чуть урезанную доходность.

Это в идеале. А как на самом деле?

Как точно Фонд Акций американских компаний следует за своим ориентиром - ETF от iShares (тикер на бирже CSPX)?

С момента запуска (20.06.2019) и по середину февраля 2020, то есть за 8 месяцев пайщики заплатила 0,6% комиссий (0,9% в год / 12 мес. х 8 мес.). То есть фонд должен отставать от CSPX примерно на 0,6%.

По факту имеем следующую доходность:

- CSPX - 13,2%;

- VTBA - 11,87%.

Разница в 1,33%. Это больше чем, чем 0,6%.

За 8 месяцев фонд отстал от своего эталона на 0,73% (за вычетом комиссий за управление). В годовом выражении это примерно +1,1% отставания.

БПИФ VTBA отстает от своего бенчмарка (ETF CSPX) примерно на 1,5-2% ежегодно (0,9% за счет комиссий + 0,8% прочие факторы).

Что это за факторы? Скрытые расходы, налоги фонда, валютная переоценка и эффективность управления фондом.

Сравнение БПИФ VTBA (синий) и ETF CSPX (красный)

Добавлено январь 2021.

Отставание VTBA от бенчмарка за 1,5 года составило 4,5% (график ниже).

Альтернативы VTBA

Хорошо. Возможно фонд акций от ВТБ и отстает от своего бенчмарка на несколько процентов в год. Да, мы будем терять дополнительные деньги. В виде недополученной прибыли.

А есть ли у нас альтернативы на российском рынке? Более точные инструменты, отслеживающие индекс S&P 500?

На Московской бирже доступны еще 2 фонда. В принципе, комиссии за управление сопоставимые с фондом от VTBA.

- FXUS от Finex с комиссией 0,9%.

- SBSP от Сбербанка - комиссия 1%.

Но отличии от ВТБ, ребята самостоятельно покупают акции в необходимой пропорции. И поддерживают структуру. Без зарубежных фондов-прокладок.

А теперь сравним графики доходностей всех трех фондов. С момента запуска БПИФ VTBA (июнь 2019), как самого младшего.

- VTBA - 11,87%;

- FXUS - 13,99%;

- SBSP - 14,48%.

Думаю дальнейшие комментарии излишни.

VTBA - синий / FXUS - черный / SBSP - красный

Выводы

Несмотря на заявленные средние комиссии (среди аналогичных фондов), БПИФ от ВТБ "Акций американских компаний", не очень то и справляется со своей задачей точного следования за индексом.

Конечно, рассматриваемый срок сравнения всего несколько месяцев. И возможно возникновение определенных погрешностей. И в будущем VTBA покажет себя. Догнав (и перегнав) конкурентов в лице БПИФ SBSP от Сбера и FXUS от Finex.

Но как то не хочется рисковать собственными деньгами и экспериментировать. Меньше чем за год, отстать от фондов, инвестирующих по аналогичной стратегии 2-2,5 процента! Это просто жесть.

Удачных инвестиций с правильными фондами!

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

На сайте, где Вы брали графики неверные данные. Посмотрите тот же период на сайте МосБиржи

На rusetfs недавно появилось возможность смотреть графики сразу во всех валютах. VTBA — https://rusetfs.com/etf/RU000A100E21

Разница в доходности между IVV и VTBA, которая упоминается в статье, в большей степени объясняется не издержками ВТБ, а тем что они торгуются на разных биржах с разным временем закрытия, соответсвенно если после закрытия мосбиржи ivv вырос, то он опережает vtba, если упал — то наоборот.

Кроме того IVV не является точным бенчмарком для VTBA.

Правильнее сравнивать с ирландским iShares Core S&P 500 UCITS ETF (ISIN IE00B5BMR087) , тикер CSPX. Это тот etf, который покупает vtba.

Теоретически это лучше чем прямая покупка акций сша как у Сбербанка (а также покупка американских ETF как у Альфа капитала), потому что российские компании платят 30% налог на американские дивиденды. CSPX от Ishares и fxus от finex платят налог на дивиденды 15% потому что они юридически Ирландские. Теоретически российской компании выгоднее заплатить 0,07% ishares, чем платить лишние 15% на дивиденды. У финекса таких проблем нет, потому что он изначально в Ирландии.

Кроме того покупка одного зарубежного ETF это значительная экономия, в сравнении с покупкой 500 разных акций. Другое дело что в ВТБ сэкономленное решили положить себе в карман, вместо того чтобы сделать ниже комиссию за управление.

Плюс ishares имеет длительную историю создания индексных etf, по сравнению со Сбербанком. Поэтому у ВТБ ожидается низкая ошибка следования наравне с ishares, потому что втб нужно сильно постараться чтобы что-то испортить покупая одну единственную ценную бумагу.

С другой стороны Сбербанк на примере БПИФа SBMX на индекс мосбиржи, показал что алгоритмы индексации у него работают нормально.

—

А разница доходностей между sbsp, fxus и vtba, объясняется тем, что график и доходность у втб, которые указаны в статье, рассчитаны в долларах, а у сбера и финекса — в рублях.

Если взять рублевые данные для vtba, то результаты будут другими.

Хороший коммент. Я бы еще добавил, что анализ сделан по срезу информации на определенный день, в который сложились указанные в статье результаты. Хотя на последнем графике в правой его трети четко виден период, когда VTBA уверенно обгоняет обоих своих конкурентов. Да и незадолго до конца FXUS был выше, чем SBSP. То есть, по данным, снятым в другой день, выводы можно было бы сделать абсолютно противоположные. А если еще и исходную точку взять в тот момент, когда в самом начале графика VTBA оказался внизу, то прогресс этого фонда выглядел бы намного внушительнее. Это я всё к тому, что такие сравнения желательно проводить более комплексно, если хочется получить выводы, которые будут полезны в дальнейшем.

Существует две основные статьи дохода, по которым инвестору нужно заплатить налог: с прибыли от продажи ценных бумаг и с дивидендов. В нашей статье разберем подробно, как платить налоги с дивидендов. Об этом расскажет автор курсов по инвестициям и член экспертного совета ЦБ Александра Вальд.

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Но в случае с дивидендами все сложнее: есть ситуации, при которых инвестор должен самостоятельно подать декларацию. Все зависит от того, откуда пришли дивиденды .

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

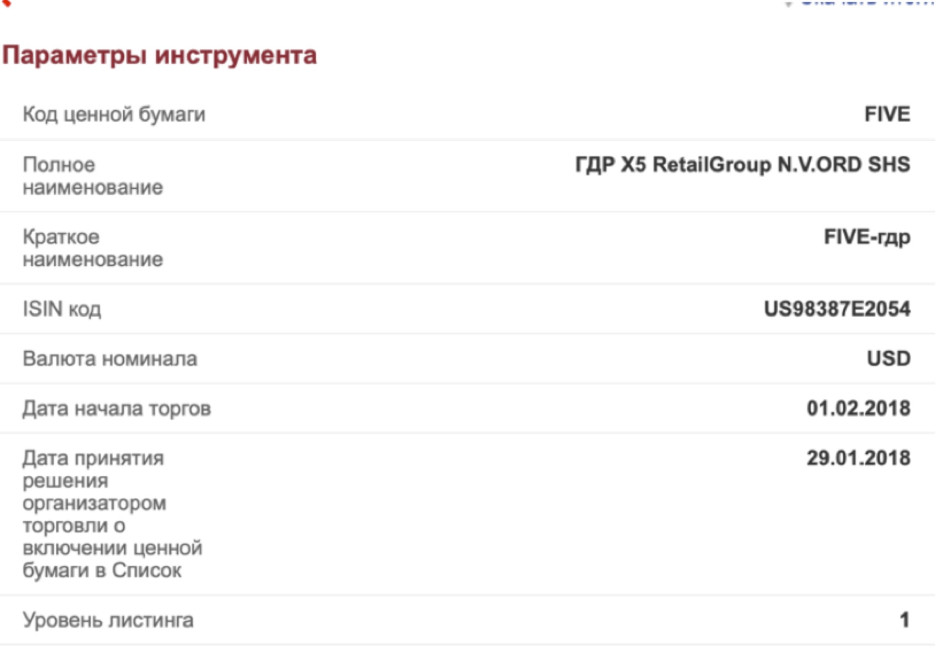

1) Определить, откуда компания

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

В этом коде нужно обратить внимание на первые две буквы — они будут обозначать страну эмитента. Если первые буквы RU, значит компания из России. Если в начале кода стоит любая другая комбинация букв — это иностранный эмитент , по такой бумаге придется самостоятельно отчитаться о налогах.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

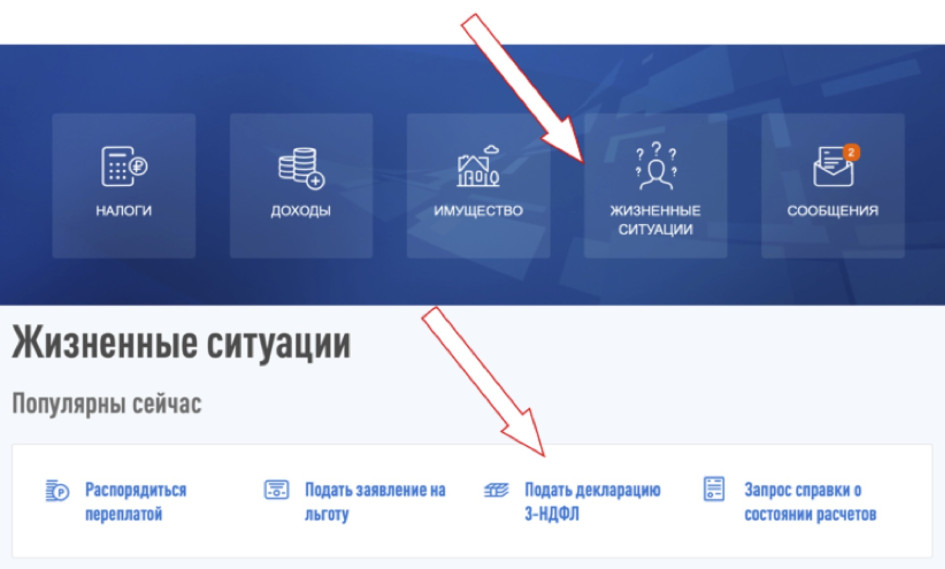

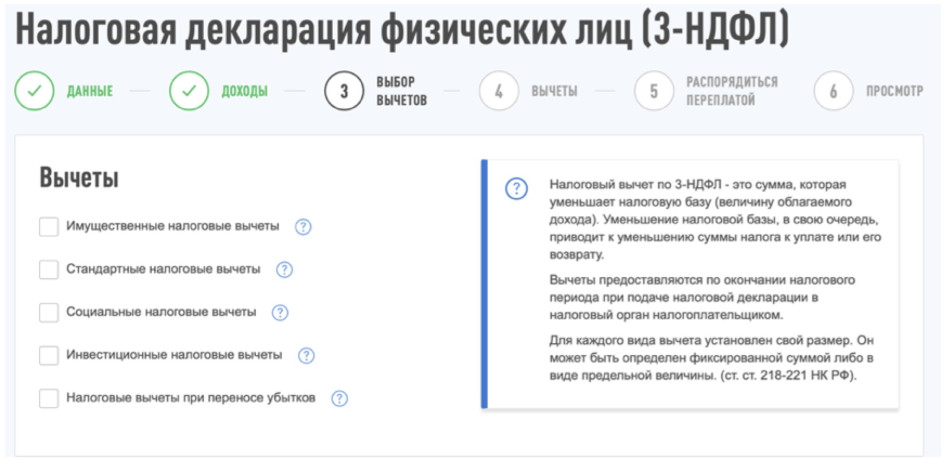

- Сначала нужно зайти в личный кабинет налогоплательщика или в программу «Декларация».

- В личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», далее — «Подать декларацию 3-НДФЛ».

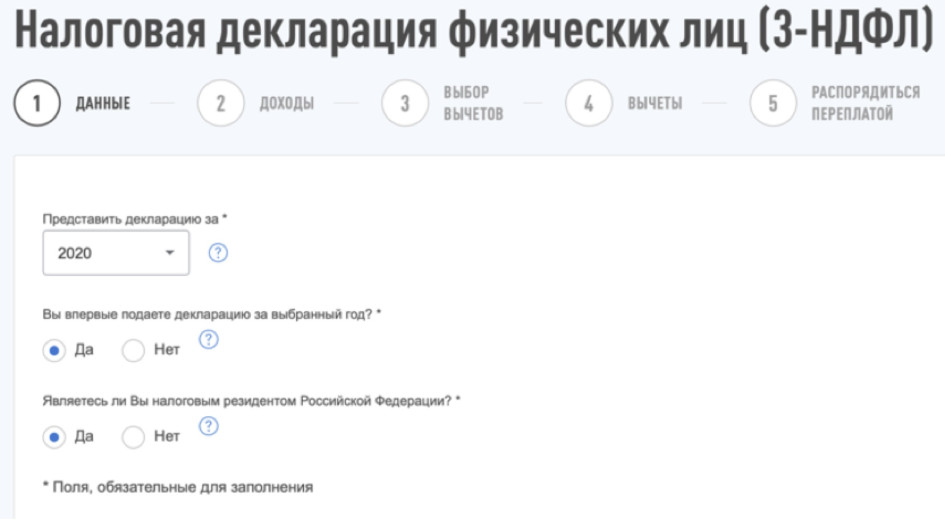

- На вкладке «Данные» надо ввести общие сведения и выбрать в меню, что декларация за 2020 год представляется впервые.

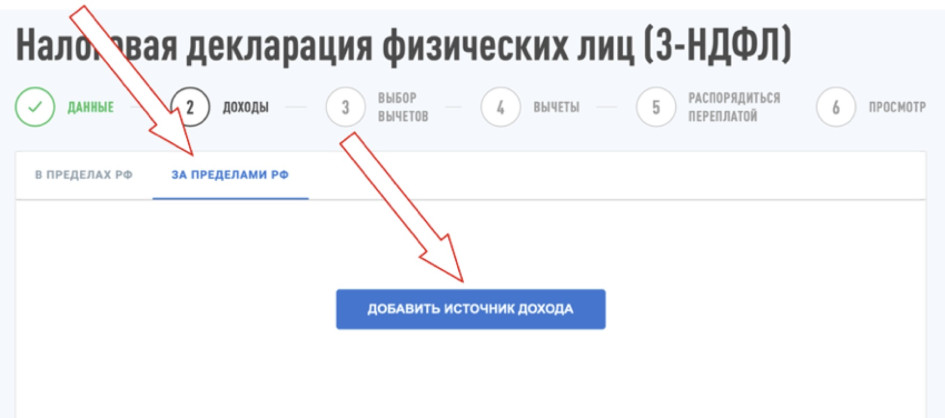

- Выбрать вкладку «За пределами в РФ» и нажать «Добавить источник дохода».

- Запросить у брокера справку о доходах за пределами РФ за 2020 год. Одним из подтверждающих документов может выступать форма 1042-S. В появившемся окне декларации следует внести наименование эмитента.

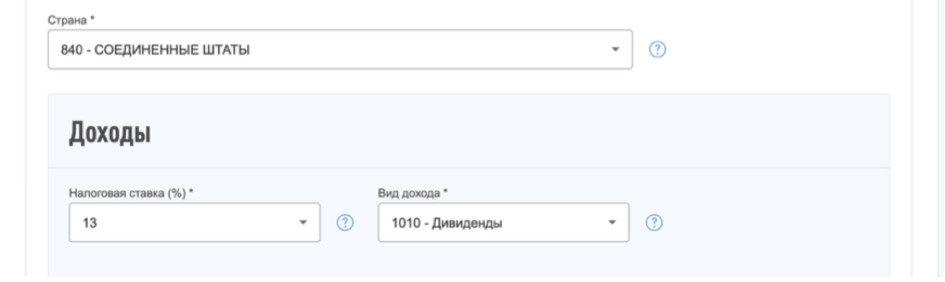

- В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент. Для США — 840.

- Внести информацию о полученном доходе. Для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. Вид дохода нужно выбрать «1010-Дивиденды».

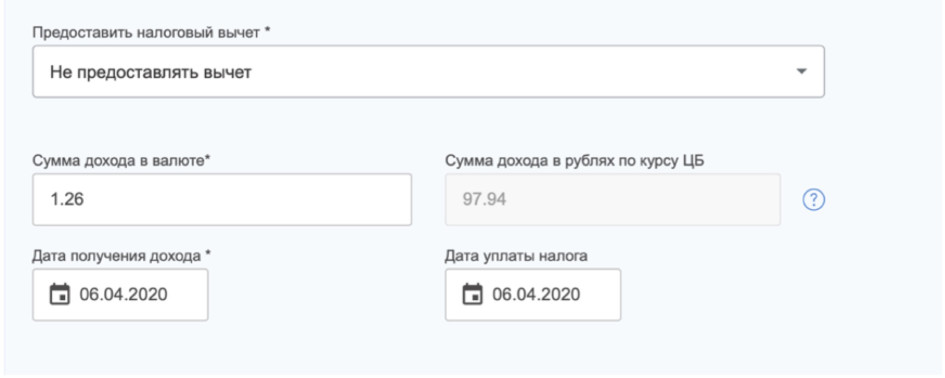

- По иностранным акциям вычет не применяется, поэтому нужно выбрать «Не предоставлять вычет». В строке «Сумма дохода в валюте» указать сумму дивидендов.

- В полях «Дата получения дохода» и «Дата уплаты налога» поставить дату из отчета брокера — это день зачисления дохода на счет.

- Сумму нужно указывать до удержания налога. То есть сумму чистых дивидендов до того, как иностранный эмитент вычел налоги с них за рубежом.

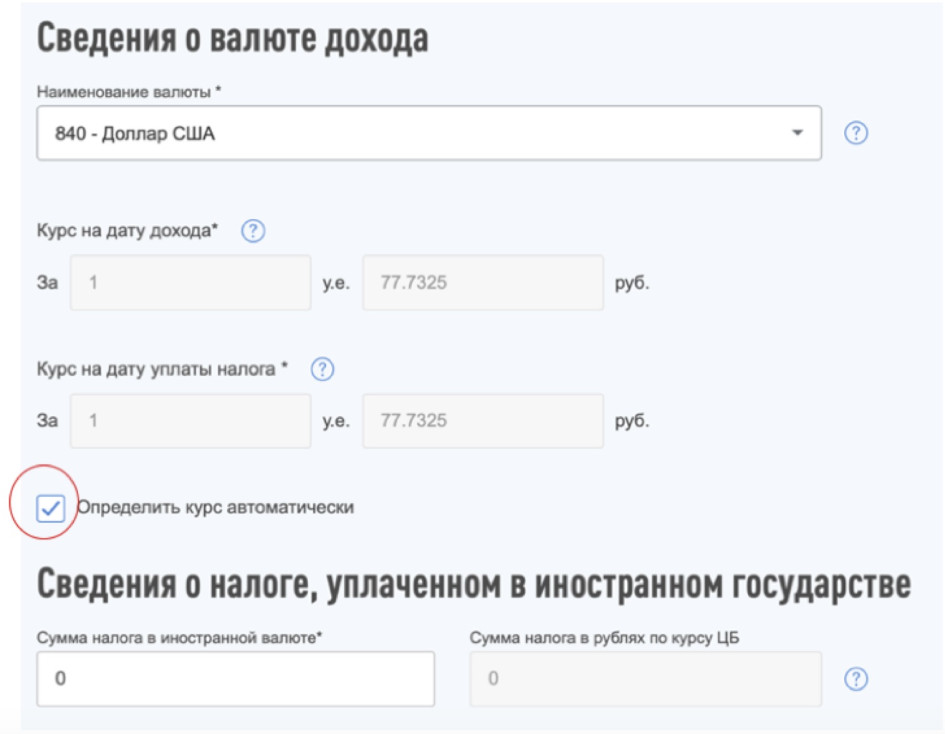

- Заполнить информацию о валюте. Можно поставить галочку, чтобы программа автоматически считала курс валюты.

- В последней строке указать сумму налога, которую удержал налоговый агент.

- Перейти на вкладку «Выбор вычетов» и оставить ее пустой.

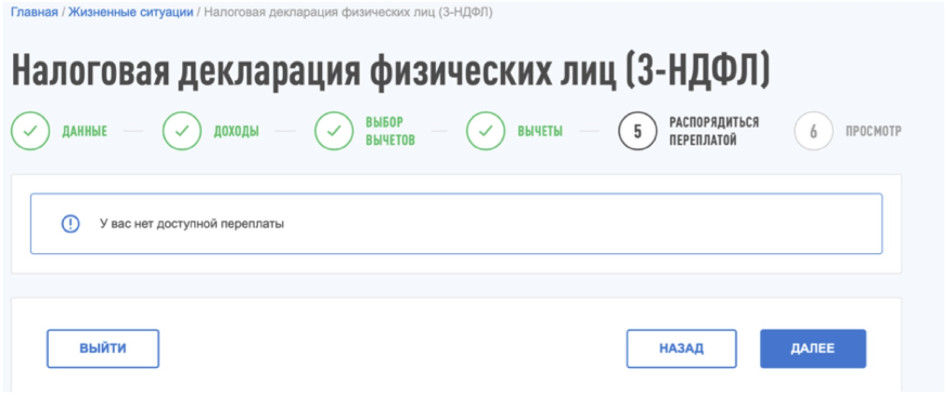

- Во вкладке «Распорядиться переплатой» будет указано, есть ли у вас переплата.

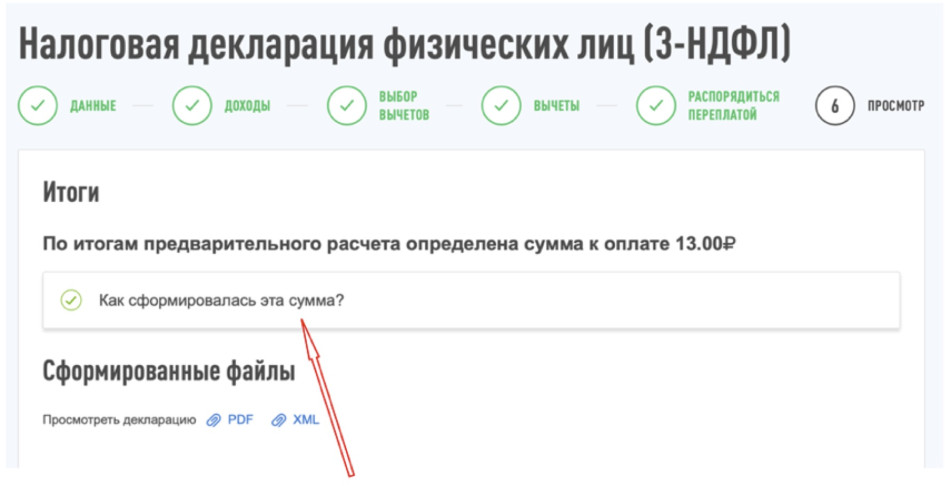

- На вкладке «Итоги» будет указана сумма, которую необходимо доплатить в бюджет.

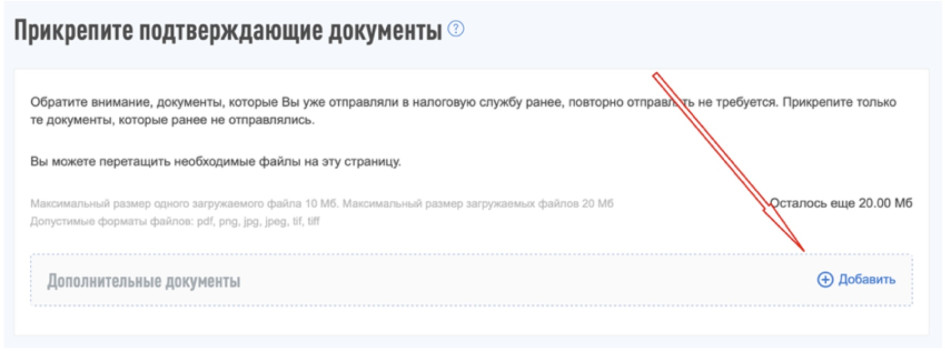

- Проверить, как посчитался налог, и прикрепить подтверждающие документы:

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Если вы решили инвестировать в индекс S&P 500, то вы приняли правильное решение. Это решение особенно будет удачным т.к. для рядового инвестора обладающими небольшими знаниями в области инвестирования или пассивным инвесторам, которые регулярно пополняют свой брокерский счет и не особо следят за новостями на фондовом рынке.

Инвестиции в индекс S&P 500 будет наиболее доступным и прибыльным вложением, на большом отрезке времени, начиная от 5-10 лет минимум. Инвестиции на короткий срок менее 3-5 лет в данном случае не рассматриваются. И как показывает статистика, только 10% активно управляющих фондов могут обыгрывать рынок, на промежутке 2-3 года, во всех остальных, рынок обыграть никому не удается.

Как видно на графике ниже, хедж фонды смогли всего пару раз обыграть индекс, во всех остальных случаях они ему проигрывают.

Хедж фонды против индекса S&P 500.

Даже самому Уоррену Баффету, который в 2019 году уже значительно отстал от индекса. Как он сам признается – «Просто владейте индексом S&P 500 через недорогой индексный фонд, и ваши результаты будут примерно такими же, как у него, и, возможно, немного лучше».

В 2019 году индекс S&P500 опередил компании Баффета почти на 50%.

Поэтому сегодня рассмотрим два наиболее простых и популярных способа инвестировать в индексный фонд для российских инвесторов. Это будет БПИФ от Сбербанка SBSP и ETF от компании FinEx.

Существуют и другие способы инвестирования в индексные фонды, но для этого нужен либо статус квалифицированного инвестора, либо открытие счет у Interactive Brokers.

Каждый из этих фондов стремится отслеживать максимальной точностью динамику индекса S&P 500, а полученные дивиденды реинвестирует обратно в фонд для увеличения прибыльности.

Первое, с чего стоит начать сравнение, так это доступность фондов для любого инвестора.

Ведь чаще всего, в данные фонды инвестируют «лишние деньги», а как мы все знаем, лишних денег практически не бывает. И это должны быть маленькие, но регулярные пополнения.

Стоимость фондов.

Стоимость одного ETF FXUS – 3633 руб.

Стоимость одного БПИФ SBSP – 1086 руб.

И тот и другой фонд можно купить через любого российского брокера, так же подойдет для ИИС. Для повышения доходности, не забывайте налоговые льготы, для тех, кто инвестирует больше 3-х лет и имеет «белую зарплату».

Комиссия фондов.

Вторым, что можно будет сравнить у этих двух фондов, это их комиссия. Да, фонды хоть и являются пассивными, но у него есть свои издержки. И чем меньше издержки, особенно на отрезке в 30 лет, то разница может быть существенной.

Отсюда и большинство западных фондов стараются минимизировать свои комиссии т.к. многие инвесторы прекрасно понимают, чем может обернуться для них разница даже в 0,1% на длительной дистанции.

Комиссия у БПИФа SBSP от Сбербанка составляет 1% от суммы вложенных средств за год. Комиссия списывается ежедневно из общей суммы фонда.

ETF FXUS немного дешевле чем у Сбера и равна 0,9% и так же списывается равными частями ежедневно из суммы фонда.

Но давайте для интереса сравним комиссии у западных аналогов с одним из наиболее популярных ETF во всем мире iShares Core S&P 500 ETF IVV у которого комиссия составляет 0,04% при равных условиях. И, чтобы понимать какую часть дохода может съесть комиссия фонда, посмотрим на простые расчеты.

По БПИФу SBSP переплата за 20 лет составит 20811 руб. а это 5-я часть ваших первоначальных вложений, в то же время ETF IVV за этот же промежуток времени заберет из вашего дохода всего 843 руб. т.е. переплата будет более чем в 23 раза и это только комиссия фонда.

Вот почему так важно при инвестировании в БПИФы или ETF учитывать комиссию. Конечно, в условиях отсутствия конкуренции на российском рынке и низкая доступность инвестиционных инструментов для частных инвесторов, это будет сравнительно недорогой по сравнению с обыкновенными ПИФами, способ вложения в индекс S&P500.

Кто лучше отслеживает динамику индекса?

ETF FXUS не отслеживает сам индекс S&P 500. За основу взят другой индекс Solactive GBS United States Large & Mid Cap Index NTR. В расчет индекса включены более 500 крупнейших компаний, которые так же входят в индекс S&P500.

Часть компаний, входящих в состав FXUS.

Хотя дивиденды реинвестируются обратно в фонд, по идее FXUS должен показывать более высокую доходность на отрезке в 5 лет, но судя по графику он довольно сильно отстает от базового индекса, почти на 15%.

Сравнение динамики FXUS и SPX.

Фонд Сбербанка отслеживает индекс S&P 500 Net Total Return Index с ошибкой слежения не более 1%. Дивиденды, как и в первом случае, полностью реинвестируются, что в дальнейшем должно показать более высокую доходность.

Состав портфеля примерно одинаковый.

У SBSP нет продолжительной истории, чтобы за 5 лет отследить динамику фонда, на данный момент доступны данные лишь за 1 год и пока видно, что фонд отстает на целых 2%.

Сравнение динамики SBSP и SPX.

Что насчет надежности?

FinEx это международная группа компаний, зарегистрированная в Ирландии, эмитентами фондов выступает FinEx Funds plc и FinEx Physically Backed Funds plc. Соответственно все фонды находятся в юрисдикции другой страны, но работают по всем европейским стандартам.

БПИФы Сбербанка соответственно принадлежат УК «Сбербанк Управление Активами» т.е. дочернее предприятие Сбербанка, и как многие знаю, Сбербанк является государственным банком, надежность и стабильность его неоспорима.

В любом случае, если вдруг произойдет банкротство любой из этих компаний, средства фонда будут либо перераспределены между пайщиками, либо переданы другому провайдеру т.к. ни один из этих фондов не держит ваши деньги, а покупает на них активы.

Краткое сравнение SBSP vs ETF FXUS.

| БПИФ SBSP | ETF FXUS | |

| Комиссия фонда | 1% | 0,9% |

| Стоимость одного пая | 1093 руб. | 3653 руб. |

| Валюта покупки | Рубли или доллары | Рубли |

| Эталонный индекс | S&P 500 Net Total Return Index | Solactive GBS United States Large & Mid Cap Index |

| Страна регистрации | Россия | Ирландия |

| Подходит для ИИС | Подходит | Подходит |

| Дивиденды | Реинвестируются в фонд | Реинвестируются в фонд |

| Налог на дивиденды | 30% | 15% |

| Налог НДФЛ при удержании более 3-х лет | Отсутствует | Отсутствует |

Как видно из таблицы, принципиальных различий у этих двух фондов нет, оба инвестируют в широкий рынок США и оба имеют примерно одинаковую комиссию. Различаются лишь по стоимости одного пая.

Поэтому если вы решаетесь и думаете какой купить, то для начинающего инвестора разницы иметь не будет в какой вы будете вкладывать деньги.

Читайте также: