Возможна ли субаренда самозанятым

Опубликовано: 30.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенной политики Минфина России от 9 декабря 2019 г. N 03-11-11/95717 О применении налога на профессиональный доход физическим лицом, оказывающим услуги по сдаче в аренду (внаем), в том числе субаренду жилого помещения

Департамент налоговой и таможенной политики рассмотрел обращение по вопросу применения специального налогового режима "Налог на профессиональный доход" и сообщает следующее.

Согласно части 1 статьи 2 Федерального закона от 27.11.2018 N 422-ФЗ "О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход" в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)" (далее - Федеральный закон) применять специальный налоговый режим "Налог на профессиональный доход" (далее - НПД) вправе физические лица, в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория любого из субъектов Российской Федерации, включенных в эксперимент.

В соответствии с частью 1 статьи 6 Федерального закона объектом налогообложения признаются доходы от реализации товаров (работ, услуг, имущественных прав).

При этом согласно пункту 3 части 2 статьи 6 Федерального закона не признаются объектом налогообложения доходы от передачи имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений).

В соответствии с пунктом 2 статьи 615 Гражданского кодекса Российской Федерации арендатор вправе с согласия арендодателя сдавать арендованное имущество в субаренду (поднаем) и передавать свои права и обязанности по договору аренды другому лицу (перенаем), предоставлять арендованное имущество в безвозмездное пользование, а также отдавать арендные права в залог и вносить их в качестве вклада в уставный капитал хозяйственных товариществ и обществ или паевого взноса в производственный кооператив, если иное не установлено Гражданским кодексом Российской Федерации, другим законом или иными правовыми актами.

Учитывая изложенное, если физическое лицо, в том числе индивидуальный предприниматель оказывает услуги по сдаче в аренду (внаем), в том числе субаренду жилого помещения, такое физическое лицо, в том числе индивидуальный предприниматель вправе применять НПД.

Следует отметить, что в отношении оказания услуг по сдаче в аренду, в том числе субаренду нежилого помещения НПД не применяется.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | Р.А. Саакян |

Обзор документа

Налог на профессиональный доход можно применять при сдаче в аренду (внаем), в том числе субаренду жилого помещения.

При сдаче в аренду, в том числе субаренду нежилого помещения налог для самозанятых не применяется.

Федеральным законом №422-ФЗ от 27/11/18 г. введен налог на профессиональный доход, который получил неофициальное наименование «налог на самозанятых». Самозанятые, а именно лица, не имеющие работодателя и сами не занимающиеся наймом рабочей силы, но получающие доход, по закону имеют ряд ограничений. Вопрос, приобретающий важное практическое значение для самозанятых: могут ли они арендовать помещения для осуществления своей деятельности?

Кто такие самозанятые и в чем их ограничивает закон?

Чтобы разобраться в ситуации наиболее полно, обратимся вначале к самому понятию самозанятости, а также к тексту ФЗ-422 и выясним, какие ограничения прописаны в законе для этой категории граждан.

Самозанятые граждане лично выполняют работу и получают за нее вознаграждение. При этом они могут реализовать товары, работы, услуги, имущественные права (ст. 6 п. 1), кроме некоторых видов деятельности и доходов, перечисленных в этой же статье.

Запрещено также приобретать статус самозанятого, если:

- имеет место продажа подакцизных, маркируемых товаров;

- гражданин занимается перепродажей товара или имущественных прав;

- добываются и продаются полезные ископаемые;

- работают предприниматели-агенты в интересах третьих лиц (по агентским и аналогичным им договорам), доставляются товары для третьих лиц (без применения ККТ);

- имеет место применение другого спецрежима.

Не применяется налог и при доходах свыше 2,4 млн руб. в год (ст. 4 п. 2 ФЗ-422).

Кстати говоря! Налог на самозанятых составляет 4 и 6% от дохода, в зависимости от того, кто клиент – физлицо или юрлицо (ИП). Он введен как эксперимент лишь в четырех регионах.

Как видим, ФЗ-422 не устанавливает норму, при которой самозанятые должны работать только на территории помещений, находящихся у них в собственности. В то же время они могут продавать собственный товар, производить работы, оказывать услуги.

Аренда: что нужно знать

ВАЖНО! Образец договора бытового подряда с самозанятым физическим лицом от КонсультантПлюс доступен по ссылке

ГК РФ в гл. 34 устанавливает правила, по которым может быть заключен договор аренды. Самозанятый гражданин может на общих основаниях заключить такой договор, поскольку ФЗ – 422 он не противоречит. В договоре аренды нет необходимости указывать, что помещение арендует самозанятый.

Арендовать помещение можно как у юридических, так и физических лиц. Если арендодатель — юрлицо либо физлицо, но договор заключается на срок более 12 месяцев, обязательна его письменная форма (ст. 609 ГК РФ).

Если арендуется помещение под определенную деятельность и это прописывается в договоре, арендодатель может потребовать документ, свидетельствующий о том, что данный гражданин занимается индивидуальным предпринимательством либо находится в статусе самозанятого, зарегистрирован в ИФНС. Отметим, что по закону самозанятость и индивидуальное предпринимательство можно совмещать (ст. 4 п. 1 ФЗ-422).

Указанную позицию подтверждает и ФНС. На официальном сайте службы пользователь задал вопрос, может ли он, будучи плательщиком налога на профдоход (НПД) и занимаясь репетиторством, арендовать стороннее помещение. Чиновники ответили положительно.

При заключении арендного договора следует помнить, что уменьшить налог на сумму арендной платы будет невозможно: НПД выплачивается с дохода, полученного самозанятым. Если постоянной клиентуры у самозанятого пока нет, арендовать помещение рискованно, поскольку есть вероятность сработать «в ноль» или в убыток.

Обратите внимание, что арендодатель также может быть самозанятым, но сдавать в аренду он имеет право только жилую площадь, сдача нежилой площади под запретом (ст. 6 п. 2 ФЗ-422).

Нюансы аренды самозанятыми

Особенности аренды помещений самозанятыми напрямую связаны с особенностями действующего законодательства. Рассмотрим наиболее частые случаи, когда имеет место аренда помещений.

Помещение для торговли

Гражданин, имеющий статус самозанятого, хочет арендовать помещение с целью разместить в нем торговую точку. С точки зрения законности, важно, какими товарами он собирается торговать:

- собственного производства;

- приобретенными ранее у третьих лиц.

Товары собственного производства это, прежде всего, сельхозпродукция с собственного участка, фермы. Можно торговать и иной продукцией, если налогоплательщик сам является ее производителем. Если арендованное помещение используется для реализации товаров, купленных на стороне, нужен как минимум статус ИП, с применением другой системы налогообложения.

Помещение используется в сфере услуг

Обратимся к уже известному нам примеру – репетиторству. Учебные занятия можно проводить в арендованном помещении. Вместе с тем, на практике важно, какого возраста будут учащиеся. Если это несовершеннолетние дети, то деятельность будет находиться под контролем: соответствует ли помещение санитарным нормам, достаточно ли освещено, соответствует ли мебель стандартам, относящимся к несовершеннолетним. ФЗ не предусматривает возможности официальных контактов контролирующих органов и самозанятого физлица. Скорее всего, потребуется оформление ИП и переход на иную систему налогообложения. Вместе с тем данный вопрос до конца не ясен, ведь согласно законодательству ИП также может уплачивать профналог.

В то же время, работая со студентами, самозанятый репетитор вполне может обойтись без сложностей при аренде помещения.

Похожая ситуация в сфере «услуг красоты» (парикмахерши, педикюрши). Арендовать помещение им не запрещено, но существуют жесткие санитарные нормы, за соблюдением которых кто-то должен следить. Снова встает вопрос об оформлении ИП.

Производственные помещения

В производственной сфере свои нормы, которые необходимо соблюдать. Аренда помещений под производство для самозанятых не запрещена, но у контролирующих органов могут возникнуть иные претензии, например, касающиеся уровня шума работающих станков при изготовлении сувенирной продукции.

По факту

Самозанятые плательщики налога на профессиональный доход имеют право арендовать помещения. Они заключают стандартный договор аренды, согласно ГК РФ. Вместе с тем, необходимо учитывать особенности той или иной деятельности самозанятых и требований контролирующих органов, предъявляемых к ней.

Доходы от сдачи в аренду недвижимого имущества не подпадают по налог на профессиональный доход. Однако для жилой недвижимости сделано исключение.

Отмечу, что сдача квартир в аренду входит в список самых популярных у самозанятых видов деятельности. И действительно, НПД является наиболее оптимальным режимом для арендодателей. Ведь налог по доходам от физлиц составляет всего 4 %, что меньше чем НДФЛ и налог по УСН.

Жилая недвижимость

Ранее я приводил расчеты на 2021 год применительно к пенсионерам, сдающим квартиру.

Из них следует, что выгоднее всего при сдаче квартиры применять НПД, то есть быть самозанятым.

Сдавать в аренду (наем) можно не только квартиру, но и дом или комнату. Все эти объекты подходят под определение жилой недвижимости.

Работа по трудовому договору не будет помехой на пути регистрации самозанятости по сдаче в аренду жилья.

Сдавать в аренду можно как собственное жилье, так и арендованное. Субаренда также будет облагаться НПД, пояснял ранее Минфин в письме от 09.12.2019 № 03-11-11/95717.

Еще часто возникает вопрос — надо ли платить налог с суммы, которую квартиранты отдают хозяину квартиры за коммуналку.

На этот счет в письме Минфина от 29.05.2019 № 03-11-09/40094, доведенном до сведения письмом ФНС от 13.06.2019 № СД-4-3/11446@, сообщается, что если размер платы за коммунальные услуги зависит от их фактического потребления и фиксируется счетчиками (например, за электроэнергию и воду), сумма возмещения арендатором арендодателю таких коммунальных расходов не признается профессиональным доходом. То есть полученное от арендатора возмещение коммуналки не будет облагаться НПД.

Заниматься таким пассивным бизнесом в качестве самозанятого могут, в том числе и госслужащие. Кстати, в прошлом году в Думу был внесен законопроект № 1036054-7, который давал аналогичное право лицам, замещающим госдолжности. По задумке автора проекта, право на НПД по аренде должны были получить министры, депутаты, члены Совета Федерации. Но в итоге проект был отправлен в архив, а крупные чиновники и депутаты так и не получили возможности сдавать свои квартиры в рамках НПД.

Нежилая недвижимость

Запрет на сдачу в аренду нежилой недвижимости прямо прописан в Федеральном законе № 422-ФЗ от 27.11.2018.

Об этом запрете также, в частности, сообщает Минфин в письме № 03-11-11/102607 от 27.12.2019.

Однако периодически звучат призывы переписать закон и дать людям право сдавать в аренду любую недвижимость и платить с этих доходов НПД.

Но Минфин пока непреклонен и отвечает, что таких планов у властей нет.

Специальный налоговый режим НПД является исключением из общеустановленного порядка исчисления и уплаты налогов. Предоставление возможности применения НПД в отношении доходов, полученных от сдачи в аренду (внаем) нежилых помещений, может привести к росту числа налогоплательщиков, перешедших на НПД, и, соответственно, к потерям доходов бюджетной системы РФ за счет НДФЛ.

Об этом Минфин сообщает в письме № 03-11-11/104183 от 30.11.2020.

Апартаменты

Недавно Минфин выпустил письмо № 03-11-11/106478 от 07.12.2020, в котором разъяснил, что в отношении доходов, полученных от сдачи в аренду (внаем) апартаментов, специальный налоговый режим НПД не применяется.

Дело в том, что по номам Жилищного кодекса апартаменты — это нежилое помещение.

В соответствии с пунктом 2 статьи 15 ЖК жилым помещением признается изолированное помещение, которое является недвижимым имуществом и пригодно для постоянного проживания граждан (отвечает установленным санитарным и техническим правилам и нормам, иным требованиям законодательства).

На основании пункта 1 статьи 16 ЖК к жилым помещениям относятся жилой дом, часть жилого дома, квартира, часть квартиры и комната, определения понятий которых содержатся в пунктах 2 — 4 данной статьи ЖК. Апартаменты к жилым помещениям не относятся.

Между тем в ближайшем будущем ситуация с апартаментами может изменится. Совет Федерации готовит соответствующие поправки в ЖК.

Апартаменты будут признаны жилым помещением, граждане получат право регистрироваться в них.

Соответственно, если апартаменты будут считаться жилым помещением, их владельцы-арендодатели получат право быть самозанятыми и платить НПД по ставке 4 % по доходам от сдачи такой недвижимости (если арендаторы — физлица).

Разработкой изменений в Жилищный кодекс, направленных на установление правового статуса многофункциональных зданий и апартаментов, занимается рабочая группа, созданная при комитете Совфеда по федеративному устройству и региональной политике, в состав которой входят сенаторы, представители Минстроя и экспертного сообщества.

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы спецрежима

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

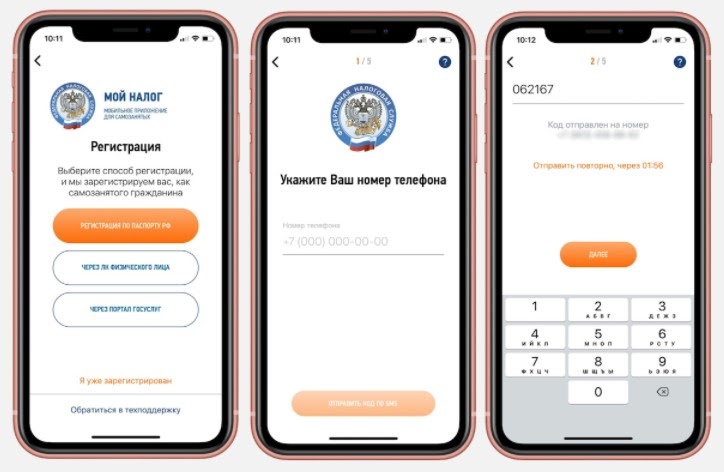

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

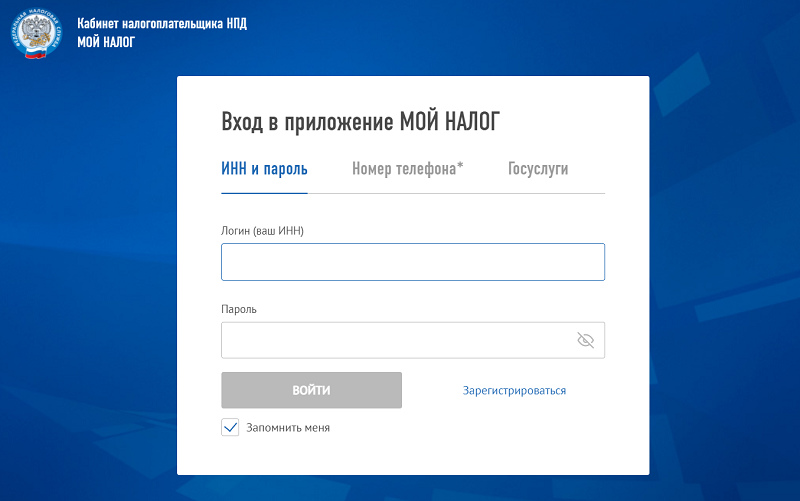

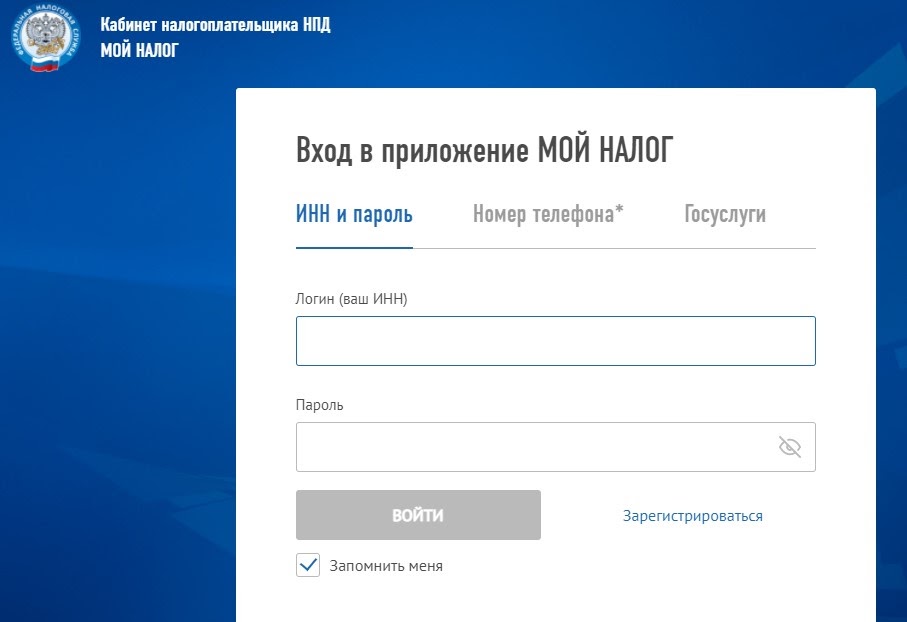

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

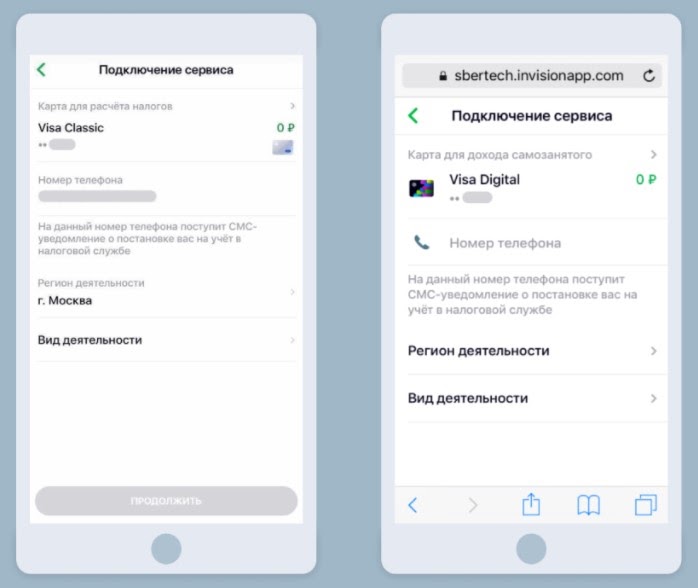

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

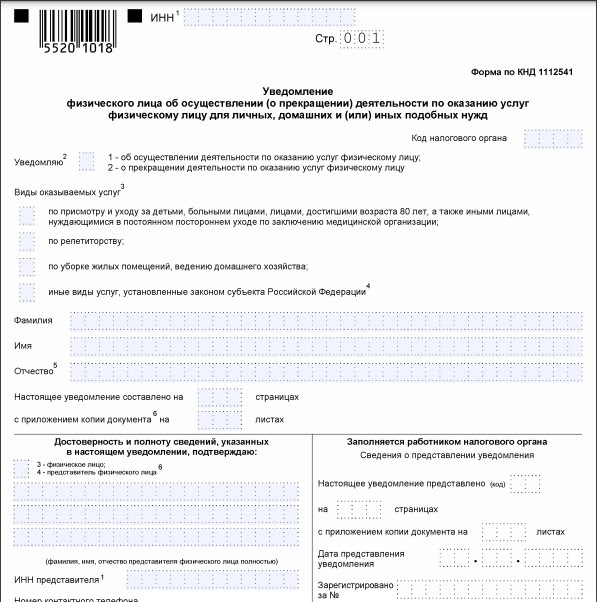

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

У меня есть загородный дом, а у моей мамы — маленькая студия в городе. Свой дом я предполагал сдавать, но потом в нем захотела жить мама. А чтобы я мог получать доход, на который рассчитывал, она предложила мне сдавать ее квартиру. Я собираюсь делать это легально, как самозанятый.

Как правильно все оформить? Должна ли мама дать мне нотариальную доверенность на распоряжение ее квартирой? И вообще, могу ли я, будучи самозанятым, сдавать не свою, а чужую недвижимость?

Владимир, моим первым порывом было ответить так: если мамина квартира находится в одном из регионов, где можно стать самозанятым, то регистрируйтесь на здоровье. Сейчас при регистрации в качестве плательщика НПД по виду деятельности «аренда квартир» никакие сведения о сдаваемом жилье указывать не надо. То есть никто не проверяет, свою вы квартиру сдаете или чужую, сдаете ли вы ее на самом деле и есть ли у вас квартира в принципе. Налог платите — и отлично.

Но порыв прошел, уступив место очевидным сомнениям. Это сейчас налоговики не проверяют самозанятых, а что будет завтра, неизвестно. Кроме того, у инспекций есть все сведения о том, какой именно недвижимостью владеет человек. К тому же, согласитесь, гораздо спокойнее все делать по закону.

В вашем случае я вижу два подходящих варианта.

Он, пожалуй, самый оптимальный. Для регистрации понадобится:

- Сама мама (для селфи) и ее паспорт, если регистрироваться через мобильное приложение «Мой налог».

- Мамин ИНН и пароль от ее личного кабинета налогоплательщика на сайте ФНС, если будете регистрироваться через веб-кабинет для самозанятых. Тогда мамино присутствие необязательно.

Т—Ж подробно писал в отдельной статье про все способы регистрации в качестве самозанятого. Добавлю только, что вы можете сделать регистрацию на свой смартфон или компьютер, чтобы не беспокоить маму дальнейшей работой в приложении: формированием чеков, уплатой НПД и пр.

Чтобы вы могли заключать договоры аренды или найма с будущими жильцами от имени мамы как собственника квартиры, а потом решать с ними все возникающие вопросы, пусть она даст вам доверенность на право управления ее квартирой.

По общему правилу заверять такую доверенность у нотариуса не надо. Но сходить к нему придется, если вы планируете заключать с жильцами долгосрочный договор аренды или найма — на год и более. Такой договор надо регистрировать в Росреестре, предварительно уплатив госпошлину в размере 2000 Р . А без нотариально удостоверенной доверенности ваш договор не зарегистрируют.

Однако если вообще не указывать в договоре с жильцами срок аренды/найма либо прописать, что договор заключен на неопределенный срок, то регистрировать его не придется.

Кстати, в начале 2020 года на сайте для самозанятых ФНС разъяснила, что человек вполне может платить налог 4%, если он получает доход от сдачи в аренду квартиры третьим лицом по доверенности на управление имуществом. Прямо ваш случай.

Это на случай, если мама наотрез отказывается где-либо регистрироваться, у нее нет личного кабинета налогоплательщика или есть, но она не хочет никому, даже вам, давать пароль для доступа к нему.

Вот примерный образец договора безвозмездного пользования квартирой. Его еще называют договором ссуды. В нем надо прописать, что с предварительного согласия мамы сын вправе передавать жилье третьим лицам в аренду или внаем. Независимо от срока, на который заключен договор безвозмездного пользования квартирой, регистрировать в Росреестре его не нужно.

После этого вы, Владимир, можете заключать с жильцами договоры уже от своего имени. По ГК РФ арендодателями могут быть не только собственники помещений, но и лица, которых они уполномочили сдавать их имущество в аренду.

Соответственно, вы вправе также зарегистрироваться как самозанятый и платить НПД с арендной платы. В законе не сказано, что самозанятыми могут быть только арендодатели — собственники имущества.

Кто-то может подумать, что если сын получает от мамы квартиру в безвозмездное пользование, то у него возникает доход в натуральной форме. А значит, он попадает на НДФЛ. Это не так.

В налоговом кодексе сказано, что доход в натуральной форме возникает у физлица, если организации или ИП что-то оплатят за него либо безвозмездно передадут ему товары, выполнят работы, окажут услуги. Про безвозмездную передачу от одного физлица другому нет ни слова. А значит, в этом случае нет и дохода у того, кто безвозмездно получил имущество в пользование.

Вот если бы вы получили квартиру в безвозмездное пользование от юрлица или ИП, тогда доход в натуральной форме был бы налицо. Это подтверждает и Минфин.

Еще больше про налог для самозанятых читайте в подборке Т—Ж.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Марина, спасибо за статью!

Подскажите, пожалуйста, как лучше поступить в ситуации когда сдающий квартиру ПОСУТОЧНО (т.е. договор с жильцами в Росреестре не регистрируется) хочет оформиться как самозанятый и владеет ДОЛЕЙ квартиры, а остальная доля принадлежит его маме, которая не против сдачи, но проживает за рубежом и соответственно не может оформить договор у нотариуса?

- Достаточно ли будет ее письменного согласия пересланного по почте? Или лучше заключить договор безвозмездного пользования без нотариуса?

- Не придется ли после этого маме доказывать российской налоговой что она не получает денег за аренду?

Здравствуйте, я сейчас как раз пытаюсь пройти путь по варианту 1. Я - собственница и хочу дать доверенность на управление индивидуальному предпринимателю (физ.лицу по сути)

и у меня очень много вопросов по этой схеме.

1) получается, что сын вроде как работает на маму (тратит свое время, заключает договоры, следит за проживающими и пр. )?

2) если это так, то какой доход будет возникать у сына и какие налоги он будет обязан заплатить с этого? Конечно, мама может ничего ему не платить, но вот у налоговой точно будет другое мнение с последующей монетизацией этого мнения ))

3) он здесь как агент или как управляющий имуществом (не попадает это под доверительное управление)?

4) Нужны ли доп.договора к этой доверенности, четко определяющие обязанности сторон (агента или доверит.управления)?

5) Можно ли выдать доверенность на управление жилым частным домом физ.лицу, но зарегистрированному как ИП ? Изменит ли это что-нибудь в ответах на предыдущие 4 вопроса.

Заранее благодарна за ответы, т.к. тема для меня сейчас очень важная. Хочется сделать все по закону и без "второго дна" для налоговой )

Подскажите пожалуйста, а если я как физическое лицо дам право безвозмездно или чисто символически (для меня) пользоваться принадлежащей мне недвижимостью (для сдачи в дальнейшем ее в субаренду) юрлицу (ооо) на упрощенке которое мне же и принадлежит, и которое все необходимые налоги и будет платить, тут нет ни каких подводных камней и попадания на что нибудь?

Сергей, когда ООО что-то получает в безвозмездное пользование, у него возникает налогооблагаемый доход. В данном случае он будет равен рыночной цене аренды аналогичной квартиры (п. 8 ст. 250 НК РФ). То есть будет попадание на налог

Читайте также:

- Национальный доход страны равен внп за вычетом амортизационных отчислений и косвенных налогов

- Отметьте реформы парижской коммуны 1 изменение налоговой системы

- Бухгалтер по налоговому планированию

- Если работаешь за границей надо ли платить налоги в казахстане

- Как оплатить налоги ип через личный кабинет налогоплательщика