Включаются ли в затраты на приобретение запасов возмещаемые налоги

Опубликовано: 21.09.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как применять на практике ФСБУ 5/2019 "Запасы" в учете инструментов, расходных материалов, запчастей, спецодеды и канцтоваров?

По данному вопросу мы придерживаемся следующей позиции:

По новым правилам к запасам организации относятся расходные материалы и запасные части, порядок их учета остался прежним. Изменения коснулись в основном формирования стоимости запасов.

Канцтовары, приобретаемые для управленческих нужд, единовременно могут списываться на расходы текущего периода.

Порядок учета малоценных предметов с длительным сроком использования (спецодежда, инструмент) на текущий момент не отрегулирован. Организация должна сама установить и отразить в учетной политике выбранный подход исходя из принципов существенности информации и рациональности учета.

Обоснование позиции:

Новый стандарт ФСБУ 5/2019 "Запасы" не предусматривает ограничение в стоимости запасов. Согласно п. 5 ФСБУ 5/2019 предусмотрено всего два условия признания запасов:

- затраты, понесенные в связи с приобретением или созданием запасов, обеспечат получение в будущем экономических выгод организацией;

- сумма затрат, понесенных в связи с приобретением или созданием запасов (или приравненная к ней величина), может быть определена.

Новым в учете является то, что в состав запасов включаются только активы, потребляемые (продаваемые) в рамках обычного операционного цикла либо используемые в течение не более чем 12 месяцев (п. 3 ФСБУ 5/2019).

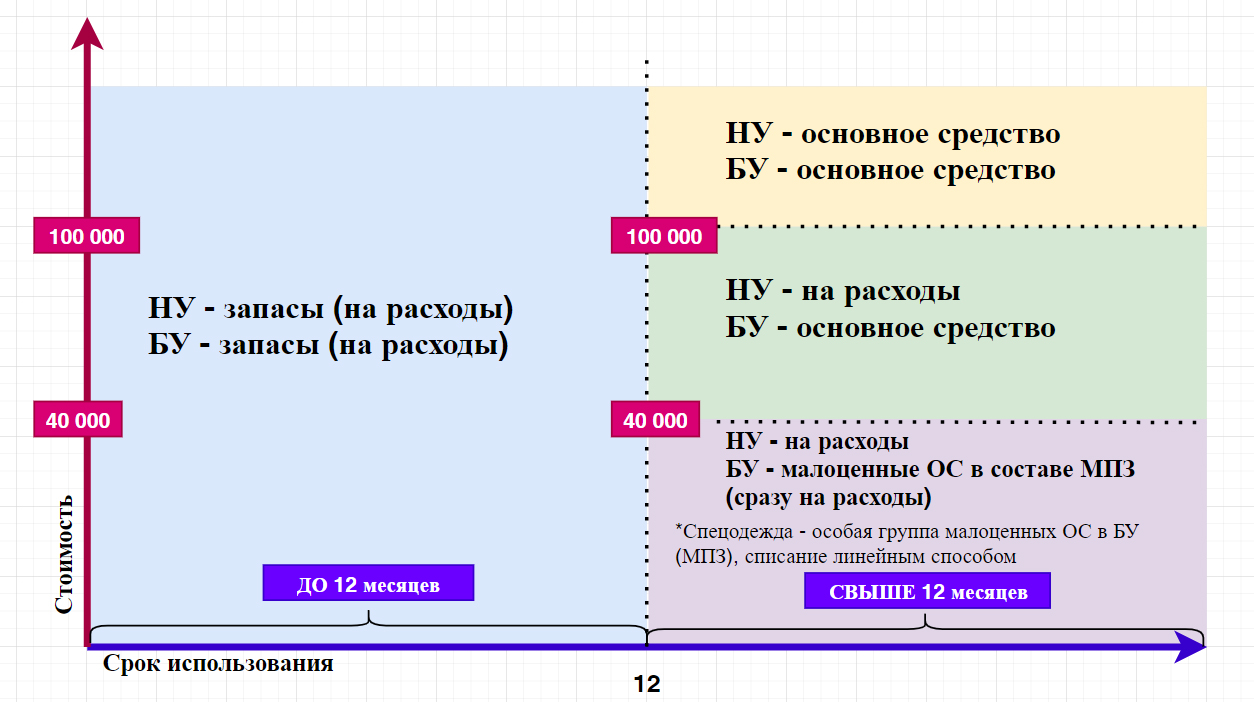

Поэтому, если активы потребляются в рамках обычного операционного цикла либо используются в течение не более чем 12 месяцев, то независимо от их стоимости они учитываются в составе запасов. То есть вопрос о стоимостном критерии как факторе, определяющем порядок учета, возникает только после того, как в соответствии с условиями признания актив признан либо запасами, либо основным средством. Напомним, что согласно п. 4 действующего ПБУ 6/01 "Учет основных средств" актив принимается организацией к бухгалтерскому учету в качестве основных средств, в частности, если объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев.

Поэтому если критерии признания актива запасом (п. 3 ФСБУ 5/2019) выполняются, в том числе и по сроку использования, то активы стоимостью до 40 000, от 40 000 до 100 000, свыше 100 000 рублей учитываются как запасы. Для признания актива в бухгалтерском учете в качестве запасов его стоимость не имеет значения.

Помимо этого, начиная с 2021 года организация имеет право списывать канцтовары и иные запасы на расходы в момент приобретения, если они предназначены для управленческих нужд и подобный подход утвержден в учетной политике (п. 2 ФСБУ 5/2019).

Далее рассмотрим более подробно учет активов организации разных категорий.

Учет активов, классифицируемых в качестве запасов

На основании перечня активов, имеющихся в организации, в составе запасов в 2021 году учитываются расходные материалы (гайки, трубы и т.д.), а также запасные части для основных средств (подп. а) п. 3 ФСБУ 5/2019).

Формирование стоимости запасов при покупке

При покупке запасы в общем случае первоначально отражаются в учете по фактической себестоимости (п. 9 ФСБУ 5/2019).

В себестоимость запасов включаются фактические затраты на их приобретение, приведение в состояние и местоположение, необходимые для потребления, продажи или использования (пп. 10, 11 ФСБУ 5/2019):

- суммы, уплаченные или подлежащие уплате организацией поставщику. Суммы скидок вне зависимости от формы их предоставления, а также налоги и сборы не включаются в фактическую себестоимость (п. 12 ФСБУ 5/2019);

- затраты на заготовку и доставку материалов до места их потребления (продажи или использования);

- затраты по доведению материалов до состояния, в котором они пригодны к использованию в запланированных целях (затраты по доработке, сортировке, фасовке и улучшению технических характеристик);

- иные затраты, связанные с приобретением материалов.

В себестоимость запасов в соответствии с п. 18 ФСБУ 5/2019 не включаются:

- затраты, возникшие в связи со стихийными бедствиями, пожарами, авариями и другими чрезвычайными ситуациями;

- управленческие расходы, кроме случаев, когда они непосредственно связаны с приобретением таких материалов;

- расходы на хранение материалов, за исключением случаев, когда хранение является частью технологии подготовки материалов к потреблению или обусловлено условиями их приобретения;

- иные затраты, осуществление которых не является необходимым для приобретения материалов.

Если у организации в связи с приобретением запасов возникает обязательство по их демонтажу, утилизации и восстановлению окружающей среды, оценочная величина такого обязательства, определенная в соответствии с ПБУ 8/2010 "Оценочные обязательства, условные обязательства и условные активы", включается в стоимость запасов (подп. г) п. 11 ФСБУ 5/2019, Вопрос: Включение согласно ФСБУ 5/2019 в фактическую себестоимость запасов оценочного обязательства (ответ службы Правового консалтинга ГАРАНТ, октябрь 2020 г.)).

В случае приобретения запасов с отсрочкой платежа более 12 месяцев или установленный организацией меньший срок в стоимость запасов включается сумма денежных средств, которая была бы уплачена организацией при отсутствии указанной отсрочки. Разница между указанной суммой и номинальной величиной денежных средств, подлежащих уплате в будущем, учитывается в соответствии с ПБУ 15/2008 "Учет расходов по займам и кредитам" (п. 13 ФСБУ 5/2019). Смотрите также Вопрос: Включение в фактическую себестоимость приобретаемых за плату материально-производственных запасов ряда расходов, связанных с приобретением МПЗ, в соответствии с ФСБУ 5/2019 "Запасы" (ответ службы Правового консалтинга ГАРАНТ, декабрь 2020 г.).

Бухгалтерский учет запасов в соответствии с ФСБУ 5/2019

Организация может не менять установленную классификацию видов запасов и единиц учета запасов в связи с переходом на ФСБУ 5/2019. Зато теперь по новым правилам в бухгалтерском учете допускаются последующие изменения единиц учета (п. 6 ФСБУ 5/2019).

Организация должна обеспечить надлежащий контроль (в том числе с использованием забалансового учета) наличия и движения находящиеся у организации материальных ценностей других лиц, а также инструментов, инвентаря, спецодежды, тары и т.д., переданных в производство (эксплуатацию) объектов (п. 8 ФСБУ 5/2019).

Введение ФСБУ 5/2019 не повлияло на применение Плана счетов бухгалтерского учета. В учете проводки по приобретению запасов оформляются так же, как и ранее по дебету счетов 10 "Материалы", 41 "Товары", 43 "Готовая продукция" и др. в корреспонденции со счетами учета расчетов (смотрите Энциклопедию решений. Бухгалтерский учет поступления материалов с 1 января 2021 года в соответствии с ФСБУ 5/2019).

Согласно п. 36 ФСБУ 5/2019 организация при отпуске в производство и ином выбытии запасов может вести учет в том числе по средней себестоимости. Данные суммы относятся на расходы того периода, в котором произошло выбытие согласно п. 41, п. 43 ФСБУ 5/2019 (смотрите Энциклопедию решений. Пример списания материалов по средней себестоимости c 1 января 2021 года в соответствии с ФСБУ 5/2019, Энциклопедию решений. Бухгалтерский учет выбытия материалов c 1 января 2021 года в соответствии с ФСБУ 5/2019).

При передаче запасных частей в ремонт следует обращать внимание на характер ремонта. Если это текущий ремонт, то стоимость запасов списывается на расходы текущего периода. Если это реконструкция или модернизация, стоимость запасов увеличивает амортизируемую стоимость основного средства (смотрите Энциклопедию решений. Учет расходов на ремонт основных средств).

Последующая оценка запасов на каждую отчетную дату

В соответствии с п. 28 ФСБУ 5/2019 запасы оцениваются на каждую отчетную дату по наименьшей из следующих величин:

- фактическая себестоимость;

- чистая стоимость продажи.

Согласно п. 30 ФСБУ 5/2019 для целей бухгалтерского учета превышение фактической себестоимости запасов над их чистой стоимостью продажи считается обесценением запасов, в частности, при моральном устаревании, потере первоначальных качеств, снижении их рыночной стоимости. В таком случае начисляется резерв под обесценение в размере превышения фактической себестоимости запасов над их чистой стоимостью продажи с одновременным уменьшением балансовой стоимости запасов.

ФСБУ 5/2019 изменен порядок восстановления резерва под обесценение запасов: величина восстановления относится на уменьшение суммы расходов, признанных в этом же периоде в связи с выбытием запасов (п. 31 ФСБУ 5/2019).

Подробнее об определении чистой стоимости продажи и порядке учета резерва смотрите в Энциклопедии решений. Бухгалтерский учет выбытия (списания) морально устаревших, пришедших в негодность по истечении сроков хранения материалов c 1 января 2021 года в соответствии с ФСБУ 5/2019.

Как мы видим, новый стандарт затронул в основном вопросы формирования стоимости расходных материалов и запасных частей и не повлиял на порядок их ведения в бухгалтерском учете.

Учет запасов, приобретаемых в управленческих целях (в частности, канцелярских товаров)

На основании абзаца второго п. 2 ФСБУ 5/2019 организация может принять решение не применять положения Стандарта в отношении запасов, предназначенных для управленческих нужд. То есть запасы, предназначенные для управленческих нужд, списывать в расходы периода, в котором были понесены (не когда такие запасы переданы для использования, а сразу при приобретении).

Полагаем, данный способ необходимо закрепить в учетной политике, кроме того, целесообразно утвердить номенклатуру запасов, которые организация будет учитывать в качестве запасов, предназначенных для управленческих нужд.

Так как это право, но не обязанность, то организация может им и не воспользоваться и продолжать учитывать такие запасы в общем порядке, списывая их стоимость на расходы не на дату приобретения, а, как и ранее, при отпуске их в эксплуатацию.

В случае, когда управленческие расходы непосредственно связаны с приобретением (созданием) запасов, они включаются в себестоимость последних (подп. "б" п. 18 Стандарта).

Расходы на их приобретение будут признаваться в составе расходов от обычных видов деятельности. Как уже было упомянуто ранее, запасы, предназначенные для управленческих нужд, можно единовременно списывать на расходы в момент приобретения (п. 2 ФСБУ 5/2019). В учете могут быть оформлены следующие записи:

Дебет 26 Кредит 60, 76

- в составе общехозяйственных расходов отражена стоимость запасов, приобретенных для управленческих нужд.

Учет активов, не признаваемых запасами по новым правилам (например, спецодежда, инструменты)

В связи с применением ФСБУ 5/2019 малоценные предметы (спецодежда, инструменты и т.д.) со сроком эксплуатации более 12 месяцев или свыше обычного операционного цикла не могут учитываться в запасах. У организации есть возможность выбрать из нескольких вариантов учета:

- сохранить старый порядок учета до момента применения ФСБУ 6/2020 "Основные средства" (обязательно к применению с 2022 года), не признавать данные предметы в качестве основных средств в соответствии с абзацем 4 п. 5 ПБУ 6/01 "Основные средства" и по прежнему учитывать их в составе материалов;

- перейти уже в текущем году на ФСБУ 6/2020. Согласно п. 5 ФСБУ 6/2020 организация может не применять ФСБУ 6/2020 в отношении основных средств, имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение или создание таких активов признаются расходами периода, в котором они понесены;

- если организация не применяет положения п. 5 ПБУ 6/01 для малоценных активов стоимостью до 40 тыс. рублей, учитывать такие активы в составе основных средств.

Выбранный подход должен быть закреплен в учетной политике на текущий год.

Рекомендуем также ознакомиться с материалами:

- Вопрос: Бухгалтерский учет СИЗ со сроком эксплуатации более 12 месяцев в 2021 и 2022 годах (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2020 г.);

- Вопрос: Бухгалтерский учет спецоснастки стоимостью более 100 тысяч рублей согласно ФСБУ 5/2019 (ответ службы Правового консалтинга ГАРАНТ, февраль 2021 г.);

- Вопрос: Как списывать по новому стандарту в бухучете спецодежду стоимостью менее 40 тыс. руб. со сроком полезного использования более 12 месяцев, если организация применяет в 2021 году ПБУ 6/01? (ответ Горячей линии ГАРАНТ, февраль 2021 г.)

- Энциклопедия решений. Учет расходов на приобретение инструментов, приспособлений, инвентаря (неамортизируемого имущества);

- Энциклопедия решений. Бухгалтерский учет расходов на приобретение инструментов, приспособлений, инвентаря (неамортизируемого имущества);

- Энциклопедия решений. Бухгалтерский учет поступления материалов по договору мены c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет безвозмездного поступления материалов c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет материалов, созданных силами организации c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет выбытия материалов в результате хищения, порчи, недостачи c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет безвозмездной передачи материалов c 1 января 2021 года в соответствии с ФСБУ 5/2019;

- Энциклопедия решений. Бухгалтерский учет "малоценных" основных средств;

- Практические аспекты применения нового порядка учета запасов (И.А. Лисовская, Н.Г. Трапезникова, журнал "Международный бухгалтерский учет", N 1, январь 2021 г.);

- Вопрос: Как отражать в бухгалтерском учете изменение и списание резерва под обесценение запасов, которые не относятся к готовой продукции или товарам? (ответ службы Правового консалтинга ГАРАНТ, январь 2021 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Андреева Людмила

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член ассоциации "Содружество" Мельникова Елена

19 марта 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Со следующего года всем предстоит переходить на новый ФСБУ «Запасы», и вы уже знаете, что правила меняются, и довольно существенно. Изменения произошли как в составе запасов, так и в порядке определения их фактической стоимости. Об этом и поговорим.

Изменения в составе запасов

Запасы по новому ФСБУ 5/2019 – это активы, которые фирма использует в производстве продукции (выполнении работ, оказании услуг) или продает в обычном цикле операций, либо в периоде, не превышающем 12 месяцев.

Перечень запасов по ФСБУ 5/2019 большой. Но их можно распределить в 3 большие группы по объединяющим признакам.

- Традиционные МПЗ:

- товарно-материальные ценности, сырье, топливо, запасные части, комплектующие, приобретаемые полуфабрикаты для дальнейшего производства.

- инвентарь, инструмент, спецодежда, спецоснастка, тара (за исключением случаев, когда подобные активы признаются в бухучете как ОС). То есть выбора больше не будет: если у них срок полезного использования больше года, они будут относиться к основным средствам.

- Товары, объекты недвижимости, интеллектуальной собственности и произведенная готовая продукция, предназначенные для продажи.

- Незавершенное производство:

- готовая продукция и товары в процессе реализации до момента признания выручки;

- неукомплектованные, не прошедшие испытания и приемку изделия;

- затраты на выпуск продукции, не прошедшей всех этапов технологического процесса;

- затраты, относимые на выполнение работ (услуг) до момента признания выручки.

Итак, первая группа – это традиционные МПЗ. У имущества из 2 группы общее назначение – последующая продажа, а имущество из 3 группы имеет общий признак – незавершенность технологического процесса.

Не будут относиться по новому ФСБУ к запасам финансовые активы и не принадлежащие компании ценности (например, ТМЦ на хранении) – они в список по новому ПБУ 5/2019 не вошли.

Себестоимость считать по-разному

Согласно ФСБУ 5/2019 в бухгалтерском учете формируется:

- себестоимость запасов, кроме незавершенного производства и готовой продукции;

- себестоимость незавершенного производства и готовой продукции.

Другими словами, для объектов незавершенного производства и готовой продукции (одна группа) и для остальных видов запасов (другая группа) установлены разные правила определения себестоимости.

Себестоимость запасов формируется по фактической себестоимости (п. 9 ФСБУ 5/2019). Только затраты, входящие в фактическую себестоимость объектов незавершенного производства и готовой продукции и всех остальных видов запасов , разные.

«Обычные» запасы

В себестоимость тех запасов, которые не относятся к незавершенному производству и готовой продукции, включаются фактические затраты на приобретение (создание), приведение их в состояние, необходимое для потребления, продажи или использования. Затраты перечислены в пункте 11 ФСБУ 5/2019. Среди них есть вполне традиционные:

- суммы, уплаченные и (или) подлежащие уплате поставщику (продавцу, подрядчику;

- затраты на заготовку и доставку до места потребления (продажи, использования);

- затраты по доведению до состояния, в котором запасы пригодны к использованию (доработка, сортировка, фасовка и улучшению технических характеристик);

- иные затраты, связанные с приобретением (созданием) запасов.

Кроме этих затрат в фактическую себестоимость запасов включают также:

- величину оценочного обязательства по демонтажу, утилизации запасов и восстановлению окружающей среды;

- проценты, связанные с приобретением инвестиционного актива (раньше они списывались в прочие расходы).

Эти два вида «нетрадиционных» для запасов затрат распространили на их учет по аналогии с учетом ОС.

В себестоимость приобретаемых (создаваемых) запасов не включаются (п. 18 ПБУ 5/2019):

- затраты, возникшие в связи со стихийными бедствиями, пожарами, авариями и другими чрезвычайными ситуациями. Раньше – включались;

- управленческие расходы, кроме случаев, когда они непосредственно связаны с приобретением (созданием) запасов;

- расходы на хранение, если оно не является частью технологии подготовки запасов к потреблению (продаже, использованию) или не обусловлено условиями приобретения (создания) запасов. Раньше – включались без оговорок;

- иные затраты, осуществление которых не является необходимым для приобретения (создания) запасов (придется решать в каждом конкретном случае).

Незавершенное производство и готовая продукция

В фактическую себестоимость незавершенного производства и готовой продукции включаются затраты, связанные с производством продукции, выполнением работ, оказанием услуг (п. 23 ФСБУ 5/2019). К таким затратам относятся:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Они, в свою очередь, подразделяются на прямые и косвенные (п. 24 ФСБУ 5/2019). Классификацию затрат на прямые и косвенные каждая фирма определяет самостоятельно.

В фактическую себестоимость незавершенного производства и готовой продукции не включаются (п. 26 ФСБУ 5/2019):

- затраты, возникшие в связи с ненадлежащей организацией производственного процесса (сверхнормативный расход сырья, материалов, энергии, труда, потери от простоев, брак). Раньше - включались;

- управленческие расходы (если они непосредственно не связаны с производством);

- расходы на хранение, если они не связаны с технологией производства продукции, выполнения работ, оказания услуг. Раньше – включались без оговорок;

- иные затраты, которые не является необходимыми для производства продукции (выполнения работ, оказания услуг).

Заметим, что с 2021 года изменятся порядок последующей оценки запасов, их списания, а также восстановления резерва на обесценение запасов.

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

С 2021 года обязателен новый ФСБУ 5/2019 «Запасы». Он регулирует учёт материалов, товаров, готовой продукции и незавершённого производства. Отличия нового стандарта от текущих положений рассмотрим в статье.

Кто не применяет новый стандарт

Как и ранее, микропредприятия, у которых есть право на упрощённый учёт, могут признавать стоимость запасов в составе расходов в момент приобретения (абз. 2 п. 2, абз. 1 п. 13.2 ФСБУ 5/2019). Однако остальные организации с упрощённым учётом обязаны применять ФСБУ «Запасы» в полном объёме.

В то же время любая организация может относить на расходы стоимость запасов для управленческих нужд. Это положение нужно закрепить в учётной политике (абз. 2 п. 2 ФСБУ 5/2019).

«Малоценные» основные средства

ФСБУ 5/2019 закрепил критерии отнесения активов к запасам. Один из них — использование активов в одном операционном цикле либо в течение 12 месяцев. Это означает, что новый стандарт запрещает учитывать «малоценные» ОС в запасах, хотя это разрешено в п. 5 ПБУ 6/01 «Учёт основных средств». Новый стандарт — более поздний документ того же уровня и юридической силы, при коллизии норм он будет иметь приоритет.

Кроме того, новый ФСБУ 6/2020 «Основные средства» также предписывает относить на расходы стоимость малоценных активов, которые можно признать ОС. С начала применения этого стандарта коллизия устраняется (не позднее 2022 года).

В связи с этим рекомендуем в учётной политике закрепить порядок учёта «малоценных» ОС — и относить их стоимость непосредственно на расходы.

Отмена отдельного порядка учёта спецпредметов

ФСБУ 5/2019 не выделяет как отдельный вид запасов спецпредметы — специальные инструменты, приспособления, оборудование и одежду. Методические указания по их учёту тоже отменяются, поэтому «нестандартные» правила учёта применять больше нельзя.

Затраты на приобретение спецпредметов нужно учитывать в общем порядке.

- Если спецпредметы используются дольше 12 месяцев (или более одного операционного цикла продолжительностью более 12 месяцев), они отражаются в учёте в составе основных средств.

- Если меньше — как запасы по ФСБУ 5/2019, то есть с отнесением стоимости на расходы или на себестоимость готовой продукции (работ, услуг) в момент передачи в эксплуатацию.

Новые правила формирования себестоимости НЗП

Новый стандарт относит к запасам незавершённое производство (НЗП). Раньше это подразумевалось, но не было закреплено нормативно. Значит, в стоимость НЗП, как и в стоимость других видов запасов, нельзя включать управленческие расходы (пп. «б» п. 18 ФСБУ 5/2019).

Это означает, что в учётной политике нельзя предусматривать распределение управленческих расходов на себестоимость: списание общехозяйственных расходов проводкой Дт 20 Кт 26 в большинстве случаев будет неправомерно. Единственный «штатный» способ — списывать их на финансовый результат проводкой Дт 90 Кт 26.

Исключение — если управленческие расходы непосредственно связаны с созданием (приобретением) запасов. Например, если руководитель организации лично поехал в командировку для закупки материалов, командировочные расходы (включая средний заработок с начисленными страховыми взносами) нужно отнести на себестоимость этих материалов.

Меняется и порядок оценки себестоимости НЗП. Теперь нельзя оценивать НЗП по стоимости сырья, материалов и полуфабрикатов, поскольку этот способ не предусмотрен п. 27 ФСБУ 5/2019.

Формирование себестоимости запасов

ФСБУ 5/2019 ввёл новые правила формирования себестоимости запасов.

- В стоимость запасов включается оценочное обязательство, признанное в связи с их приобретением или созданием (пп. «г» п. 11 ФСБУ 5/2019). Например, организация создаёт строительную площадку для выполнения проекта. Она знает, что после завершения работ нужно привести территорию в порядок: уложить новый грунт, высадить траву, деревья или кустарники и т.п. В этом случае организация обязана создать оценочное обязательство по ПБУ 8/2010 и отнести его сумму на увеличение НЗП.

- В себестоимость запасов, признаваемых инвестиционными активами, включаются проценты по заёмным средствам (пп. «д» п. 11 ФСБУ 5/2019). Раньше это правило было закреплено лишь в ПБУ 15/2008, поэтому на практике к МПЗ не применялось.

- Запасы могут быть оценены не по той стоимости, которая указана в договоре на приобретение. Если запасы приобретены с длительной отсрочкой или в рассрочку, а проценты по коммерческому кредиту в договоре не выделены, их выделяют расчётным путем. В себестоимость запасов включается сумма, которую нужно было бы уплатить поставщику без отсрочки или рассрочки (п. 13 ФСБУ 5/2019). Разница, как и для расходов по займам, относится на прочие расходы.

- Продукцию сельского, лесного и рыбного хозяйства, а также товары, которые торгуются на организованных торгах, можно при признании оценивать по справедливой стоимости (п. 19 ФСБУ 5/2019). Она определяется по МСФО (IFRS) 13 «Оценка справедливой стоимости» (п. 14 ФСБУ 5/2019).

Резерв под обесценение запасов

Раньше величину резерва рассчитывали как превышение фактической себестоимости над текущей рыночной стоимостью (ПБУ 5/01). В новом ФСБУ величина резерва — это превышение фактической себестоимости запасов над их чистой стоимостью продажи (п. 30 ФСБУ 5/2019). А это значит, что сумма резерва может увеличиться. Старая и новая формулы для расчёта даны в таблице.

| Резерв под обесценение запасов | |

|---|---|

| в ПБУ 5/01 | в ФСБУ 5/2019 «Запасы» |

| Фактическая себестоимость — текущая рыночная стоимость | Фактическая себестоимость — текущая рыночная стоимость — затраты на производство — затраты на подготовку к продаже — затраты на продажу |

Появилась неопределённость в порядке начисления резерва. Согласно п. 11 ПБУ 10/99 «Расходы организации», сумма отчислений в резервы относится к прочим расходам. Норм, которые бы противоречили этому положению, в ФСБУ 5/2019 нет.

Но стандарт устанавливает порядок восстановления резерва (абз. 2 п. 31 ФСБУ 5/2019): «Величина восстановления резерва под обесценение запасов относится на уменьшение суммы расходов, признанных в этом же периоде в соответствии с подпунктом «а» пункта 43 настоящего Стандарта».

При этом в пп. «а» п. 43 ФСБУ 5/2019 упоминается выручка от продажи этих запасов. Это значит, что сумму восстановления резерва, созданного в отношении, например, товаров для перепродажи, нужно отнести не на прочие доходы (как требовал п. 7 ПБУ 9/99), а на уменьшение себестоимости продажи товаров.

В этом случае возникает нелогичная с экономической точки зрения ситуация. При начислении или увеличении резерва нужно признать прочие расходы, а при его восстановлении — уменьшить себестоимость, то есть расходы по обычным видам деятельности.

В этой ситуации возможны два варианта действий:

- Если сумма восстановления резерва несущественна для организации, она может воспользоваться правом, предоставленным п. 7.4 ПБУ 1/2008 «Учётная политика организации». Тогда можно не применять порядок, установленный любым стандартом (в том числе и ФСБУ 5/2019). Значит, сумму восстановления резерва можно отнести на прочие расходы, исходя из требования рациональности.

8 декабря пройдёт онлайн-конференция об изменениях учёте.

- Если сумма восстановления резерва существенна для организации, её нужно раскрыть в отчётности отдельно. Значит, нарушение экономической логики ни на что не повлияет: пользователи отчётности увидят расшифровки и примут правильные решения.

Переходные положения

Возможны два варианта перехода на применение ФСБУ 5/2019 (п. 47 стандарта):

Перспективный — требования стандарта применяются только в отношении фактов хозяйственной жизни, возникших после даты начала его применения. Сравнительные показатели бухотчётности, например показатели 2020 года в отчётности за 2021 год, пересчитывать не нужно (п. 14 ПБУ 1/2008).

Ретроспективный — требования стандарта применяются и к прошлым, и к будущим периодам. На дату перехода на новый стандарт нужно пересчитать остатки по счетам бухучёта по новым правилам. При составлении бухотчётности — пересчитать сравнительные показатели.

- из состава запасов исключается стоимость запасов, предназначенных для управленческих нужд, если принято решение не применять ФСБУ 5/2019 по таким запасам;

- корректируется себестоимость НЗП, если НЗП оценивалось по стоимости сырья, материалов и полуфабрикатов;

- пересчитывается по новым правилам резерв под обесценение запасов.

Все корректировки отражаются в корреспонденции со счётом 84 «Нераспределённая прибыль (непокрытый убыток)».

Александр Лавров, аттестованный аудитор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

В этой статье я подготовила обзор нового Стандарта и изменений в бухгалтерском учете, которые коснутся МАЛОГО БИЗНЕСА.

Статья представляет из себя конспект со ссылками на законы и моими комментариями, но рекомендую начать с видео ФСБУ 5/2019 "ЗАПАСЫ": БОЛЬШОЙ РАЗБОР для малого бизнеса. Всё об учете запасов с 2021 года.

С любовью,

Елена Позднякова

В новом Стандарте бухгалтерского учета ФСБУ 5/2019 установлено, что его могут не применять МИКРОПРЕДПРИЯТИЯ.

Кроме того, ОРГАНИЗАЦИИ С УПРОЩЕННЫМ УЧЕТОМ могут не применять отдельные (наиболее сложные) положения данного Стандарта.

В этом разделе разберем, какие предприятия относятся к микропредприятиям (и стоит ли им отказываться от применения Стандарта).

Также разберем, что означает формулировка "организации с упрощенным учетом", кто к ним относится и что такое упрощенный учет.

Критерии микропредприятия определены в Федеральном законе № 209-ФЗ от 24.07.2007 "О развитии малого и среднего предпринимательства в РФ":

- среднесписочная численность не более 15 человек(209-ФЗ, статья 4, пункт 1.1., подпункт 2), абзац а);

- доход в год не более 120 млн руб(Постановление 265 от 04.04.2016);

- ограничения по структуре уставного капитала: доля организаций, не относящихся к субъектам малого предпринимательства, не должна превышать 49%, доля государственных компаний или некоммерческих организаций не должна превышать 25% (209-ФЗ, статья 4, пункт 1.1., подпункт 1), абзац а).

Микропредприятия вправе не применять данный стандарт, но не спешите отказываться!

Итак, статус МИКРОПРЕДПРИЯТИЯ дает право не применять ФСБУ 5/2019.

Что это значит?

Еще раз внимательно прочитаем цитату из стандарта, то что выделено жирным (если отказаться от применения Стандарта): затраты, которые в соответствии с настоящим Стандартом должны были бы включаться в стоимость запасов, признаются расходом периода, в котором были понесены.

Теперь переходим к малым предприятиям.

Мы рассмотрим критерии малого предприятия, и почему малые предприятия - это организации с упрощенным учетом.

Критерии малого предприятия определены в Федеральном законе № 209-ФЗ от 24.07.2007 "О развитии малого и среднего предпринимательства в РФ":

- среднесписочная численность не более 100 человек(209-ФЗ, статья 4, пункт 1.1., подпункт 2), абзац а);

- доход в год не более 800 млн руб(Постановление 265 от 04.04.2016);

- ограничения по структуре уставного капитала: доля организаций, не относящихся к субъектам малого предпринимательства, не должна превышать 49%, доля государственных компаний или некоммерческих организаций не должна превышать 25% (209-ФЗ, статья 4, пункт 1.1., подпункт 1), абзац а).

В качестве мини-отступления: что означает упрощенный бухгалтерский учет?

Подробно об этом написано в следующих нормативных документах:

1) Информационное сообщение Минфина России от 24.06.2016 N ИС-учет-5 "Об упрощении ведения бухгалтерского учета субъектами малого предпринимательства и рядом иных организаций"

2) Информация Минфина России от 29.06.2016 N ПЗ-3/2016

"Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности".

Можете почитать сами.

Кратко:

- можно без ПБУ 18/02

- можно без ПБУ 2/2008

- можно без резерва на оплату отпусков

- можно без ежемесячной амортизации

- можно исправлять любые ошибки, как несущественные

- можно составлять упрощенную бухгалтерскую отчетность

- можно не применять многие положения ФСБУ 5/2019 о чем далее и пойдет речь.

Хочу заметить, что ранее, до введения стандарта ФСБУ 5/2019, все малые предприятия имели возможность не признавать в учете материально-производственные запасы, и сразу списывать их на затраты (при условии, что что характер деятельности такой организации не предполагает наличие существенных остатков материально-производственных запасов).

Такая норма следовала из ПБУ 5/01 "Учет материально-производственных запасов", пункты 13.1, 13.2, 13.3.

Теперь такое право осталось только у микропредприятий, а малые предприятия должны применять стандарт и принимать к учету запасы.

При этом для малых предприятий есть целый набор положений Стандарта, которые они имеют право не применять. В формулировке Стандарта малые предприятия называются ОРГАНИЗАЦИИ С УПРОЩЕННЫМ УЧЕТОМ.

Пять новых положений, которые ОРГАНИЗАЦИИ С УПРОЩЕННЫМ УЧЕТОМ могут НЕ ПРИМЕНЯТЬ мы рассмотрим в разделе №3 данной статьи.

А пока переходим у основным положениям ФСБУ 5/2019.

готовая продукция, товары, переданные другим лицам в связи с продажей до момента признания выручки от их продажи

Пример:

- товары, переданные на комиссию;

- отгруженные товары, если выручку от реализации нельзя признать из-за того, что не произошел переход права собственности.

ИЗМЕНЕНИЯ:

Определение дополнено последним пунктом про "затраты, понесенные на выполнение работ, оказание услуг", в остальном не изменилось.

По старым правилам допускались 3 способа оценки незавершенного производства:

- по фактической или нормативной (плановой) производственной себестоимости - (прим.: СПОСОБ СОХРАНЕН) ;

- по прямым статьям затрат - (прим.: СПОСОБ СОХРАНЕН);

- по стоимости сырья, материалов и полуфабрикатов - ОТМЕНЕН.

объекты интеллектуальной собственности, приобретенные или созданные (находящиеся в процессе создания) для продажи в ходе обычной деятельности организации.

Например:

- произведения науки, литературы и искусства;

- компьютерные программы;

- базы данных.

А теперь давайте рассмотрим вид запасов активов, который больше не относится к запасам.

Это МАЛОЦЕННЫЕ ОСНОВНЫЕ СРЕДСТВА.

Речь идет про активы со сроком службы свыше 12 месяцев, но стоимостью меньше лимита для признания основного средства в бухгалтерском учете.

Такие активы с 01.01.2021 больше нельзя учесть в составе запасов по ФСБУ 5/2019, потому что они не соответствуют определению запасов (так как в определении четко сказано, что запасами считаются активы, используемые в течение периода не более 12 месяцев).

Давайте рассмотрим на схеме, как было ранее (до конца 2020 года).

Речь идет про классификацию имущества, которое используется в производственной и хозяйственной деятельности предприятия (станок, прибор, инвентарь, спецодежда и т.п). Если выразить всё это одним понятием, то можно назвать это - средства труда.

Давайте рассмотрим критерии, на основании которых мы определяли до 2020 года, относить ли имущество к основным средствам или относить к материалам (=запасам).

Пояснение к таблице.

Все активы, со сроком службы до 12 месяцев, учитывались в составе запасов и для целей налогового, и для целей бухгалтерского учета и списывались на расходы при передаче в эксплуатацию.

Все активы, со сроком службы более 12 месяцев и стоимостью свыше 100 000, учитывались в составе основных средств и для целей налогового, и для целей бухгалтерского учета и включались в расходы постепенно, путем амортизации.

Все активы, со сроком службы более 12 месяцев и стоимостью от 40 000 до 100 000 (вместо 40 000 организация могла установить меньший лимит), для целей налогового учета - списывались на расходы при передаче в эксплуатацию, а для целей бухгалтерского учета учитывались в составе основных средств.

Малоценные основные средства (по цене меньше лимита, установленного в бухучете) учитывались в составе МПЗ на основании ПБУ 6/01 "Учет основных средств", пункт 5, абзац 4.

Там говорилось, что активы, предназначенные для производства (или управленческих нужд), со сроком службы свыше 12 месяцев . и стоимостью ниже лимита для принятия в качестве основных средств (допустимый максимальный размер лимита составлял 40 000) - могут отражаться в составе материально-производственных запасов.

Стоимость таких МПЗ учитывалась в расходах в общем порядке: по мере передачи в эксплуатацию (Методические указания 119н, пункты 93-95).

Кроме того, отдельно выделялся особый вид малоценных ОС - СПЕЦОДЕЖДА (и специальный инструмент).

Порядок учета МПЗ этой категории был установлен Методическими указаниями 135н.

В соответствии с пунктом 26 Методических указаний 135н стоимость спецодежды со сроком службы свыше 12 месяцев погашалась линейным способом исходя из сроков полезного использования этой спецодежды.

Согласно МСФО (IAS) 2 «Запасы» запасы должны оцениваться по наименьшей из двух величин: первоначальной стоимости и чистой стоимости реализации. Рассмотрим, какие затраты можно включить в первоначальную стоимость и как определить чистую стоимость реализации.

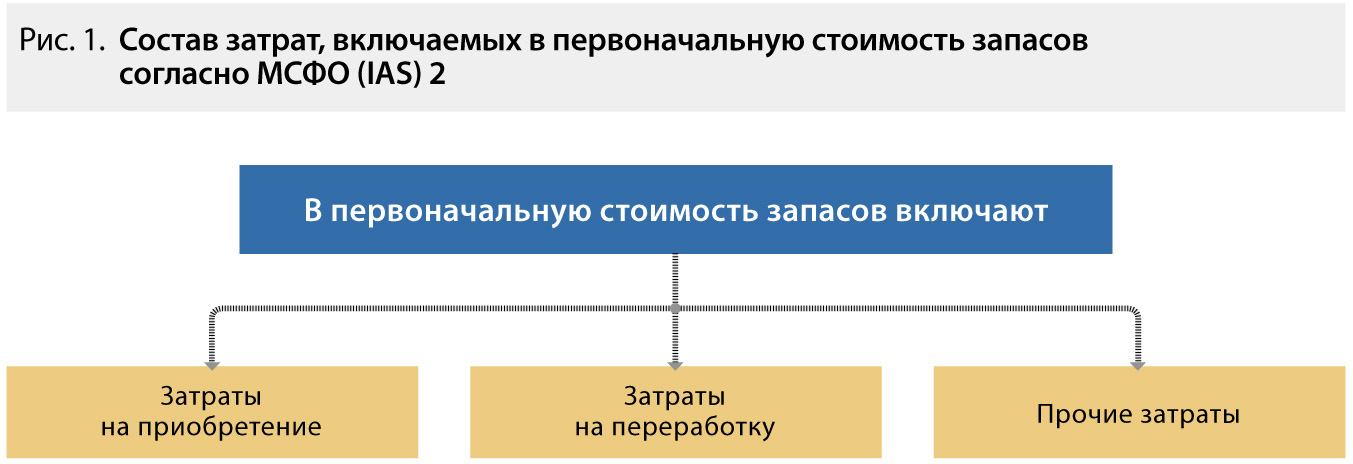

Первоначальная стоимость запасов: состав затрат

Состав затрат, включаемых в первоначальную стоимость (себестоимость), имеет немаловажное значение, так как позволяет впоследствии осуществить правильный выбор между себестоимостью запасов и чистой стоимостью реализации.

Рассмотрим каждый вид затрат подробнее. Первый вид затрат — затраты на приобретение запасов — включает в себя саму цену покупки, а также таможенные пошлины и налоги, установленные в стране, которая применяет МСФО. Следует отметить, что используемый в нашей стране налог на добавленную стоимость (НДС) не будет включен в затраты на приобретение запасов, так как МСФО рекомендуют не включать возмещаемые налоги в состав затрат на приобретение запасов. Среди рекомендованных для включения в себестоимость затрат выделяют затраты на транспортировку, погрузку-разгрузку и непосредственно относимые на приобретение готовой продукции, материалов и услуг. Если имели место торговые скидки, уценки, то при определении затрат они подлежат вычету.

Следующий вид затрат, который рассматривает МСФО, — это затраты на переработку запасов (когда из запасов требуется произвести готовую продукцию). Такие затраты включают прямые затраты на оплату труда персонала, то есть те затраты, которые связаны с процессом производства непосредственно. Кроме того, такой вид затрат включает систематически распределенные постоянные и переменные производственные накладные расходы. К постоянным производственным накладным расходам относят затраты, не относящиеся непосредственно на производство, которые остаются практически неизменными от объема производства (амортизация и обслуживание производственных зданий и оборудования, управленческие и административные затраты). Переменные производственные накладные расходы — это затраты, не относящиеся напрямую на процесс производства, которые находятся в прямой или практически прямой зависимости от объема производства (косвенные затраты на сырье или косвенные затраты на оплату труда).

МСФО (IAS) 2 «Запасы» уделяет особое внимание постоянным производственным накладным расходам, которые зависят от нормальной производительности.

Так, фактический объем производства может использоваться в том случае, если он примерно соответствует нормативной производительности.

Стандарт отмечает, что в процессе производства иногда может быть одновременно произведено более одного продукта. Например, основной продукт, а также побочная продукция. Это происходит при производстве совместно производимых продуктов или основного продукта и побочного продукта. Требование МСФО (IAS) 2 в этом случае следующее: «если затраты на переработку каждого продукта не могут быть идентифицированы отдельно, они распределяются между продуктами на пропорциональной и последовательной основе». То есть, если возникают сложности по идентификации затрат, лучше определять их еще на выходе продукции из производства либо еще на стадии производства. Чаще всего побочная продукция не существенна для компании, поэтому международные стандарты рекомендуют оценивать ее по чистой стоимости реализации и вычитать ее из себестоимости основного продукта. Поэтому балансовая стоимость основного продукта незначительно отличается от его себестоимости.

Побочная продукция — это продукция, полученная в едином технологическом процессе производства основной продукции. Наиболее наглядным примером получения побочной продукции является отрасль сельского хозяйства. Например, при производстве зерна получают солому и половы зерновых культур, которые являются побочной продукцией.

Компания может понести также другие виды затрат, которые следует включить в себестоимость запасов в той мере, в которой эти затраты были понесены. В качестве примера стандарт рассматривает включение в себестоимость затрат по запасам непроизводственных накладных расходов или затрат по разработке продуктов для конкретных клиентов.

Следует различать затраты, не включаемые в себестоимость запасов.

Определение чистой стоимости реализации

МСФО (IAS) 2 подробно рассматривает вопросы определения чистой стоимости реализации в пунктах 28—33.

Чистая цена реализации представляет собой, по сути, ожидаемую цену запасов в ходе обычной деятельности компании за вычетом возможных затрат на реализацию.

Компания ОАО «Энергия» считает, что сможет получить при реализации партии косметической продукции — лосьонов для тела — 50 000 руб., скрабов для тела — 80 000 руб., при этом затраты на реализацию всей продукции составят 10 000 (5000 руб. за партию лосьонов для тела и 5000 за партию скрабов). Чистая стоимость реализации партии лосьонов для тела составит 45 000 руб. (50 000 – 5000), чистая стоимость реализации партии скрабов для тела составит 75 000 руб. (80 000 – 5000). Стоимость одной единицы продукции можно определить путем деления чистой стоимости реализации на количество продукции в одной партии товара.

Запасы должны оцениваться по чистой стоимости реализации в случае, когда этот вид оценки ниже их себестоимости. С практической точки зрения такая ситуация неблагоприятна для деятельности компании, и необходимо находить резервы для снижения себестоимости продукции без снижения качества.

В противном случае будет экономически невыгодно производить запасы (или иметь на балансе запасы, полученные при покупке), реализовать которые можно только себе в убыток. Чаще всего ситуация, когда чистая цена реализации ниже себестоимости, связана с временными явлениями — моральным или физическим устареванием запасов или их повреждением.

Важно понимать, что похожие на первый взгляд виды стоимости — чистая стоимость реализации и справедливая стоимость — отличаются друг от друга. Стандарт отмечает, что чистая стоимость реализации — это реальная сумма, которую рассчитывает получить предприятие, а справедливая стоимость — это специфическая для компании стоимость. Другими словами, по нашему мнению, чистая стоимость реализации — это сумма, которую компания ожидает получить, а справедливая стоимость — сумма, которая не исключает нюанс «торга» между продавцом и покупателем. Поэтому два этих вида стоимости могут отличаться друг от друга. Кроме того, по чистой стоимости реализации могут оцениваться запасы, которые морально или физически устарели, поэтому не всегда для этого вида оценки приемлем рынок, который подходит для определения справедливой стоимости. Поиск цены на «вторичном» рынке требует поиска новых точек сбыта и может создать разницу между справедливой стоимостью и чистой стоимостью реализации. Очень важно тщательно изучить все возможные каналы сбыта запасов и возможные цены реализации. Возрастает потребность в высококвалифицированных специалистах, работающих внутри компании, способных провести такой анализ.

Для того чтобы определить чистую стоимость реализации, необязательно продавать запасы, достаточно лишь определить эту стоимость с учетом рекомендаций стандарта и применения профессионального суждения. МСФО (IAS) 2, как и другие стандарты, не содержит специальных формул для расчета различных видов стоимости, в том числе и чистой стоимости реализации.

Чаще всего компаниям вполне по силам определить чистую стоимость реализации самостоятельно, без помощи профессиональных оценщиков. Учитывая, что чистая стоимость реализации — это ожидаемая цена продажи продукции, ее можно определить, ориентируясь на рыночные цены. В крупных компаниях существуют специалисты, которые владеют информацией о рыночных ценах на продукцию, — это специалисты отдела снабжения, специалисты по работе с поставщиками, бухгалтеры по РСБУ, а в отдельных случаях — менеджеры и специалисты отдела продаж. Хорошие специалисты этих отделов владеют информацией, которая необходима для целей определения чистой цены реализации, а именно: стоимостью приобретения продукции по последним поставкам, ценами на продукцию поставщиков в отдельном географическом регионе, стоимостью продукции на ближайших рынках и пунктах сбыта. Если известна рыночная цена запасов в хорошем состоянии, а запасы, требующие оценки, морально или физически устарели, то в зависимости от характера и степени этого устаревания следует отрегулировать и чистую стоимость реализации (напр., учесть в процентах степень физического повреждения запаса).

Если себестоимость выше чистой стоимости реализации, то ее нужно довести до уровня чистой стоимости реализации. МСФО (IAS) 2 дает рекомендации, как это можно сделать. Нельзя списывать все запасы по одному направлению деятельности фирмы вместе. Так, согласно МСФО недопустимо списание запасов по целой отрасли или географическому сегменту. Списывать запасы до чистой стоимости реализации можно только по группам, объектам и сериям запасов или по каждому контракту в отдельности. В отдельных случаях, наоборот, может потребоваться списание запасов по одному направлению, например по одному товарному ассортименту. Такое общее списание можно осуществить, если запасы имеют одинаковое предназначение, конечную цель своего использования, произведены в одном географическом сегменте и практически неотделимы друг от друга.

Компания может выбрать один из способов списания запасов в зависимости от объемов производства (чем больше объем производства, тем большее разделение запасов может потребоваться):

а) списывать отдельно наушники, отдельно мобильные телефоны, отдельно флеш-карты;

б) списывать каждую модель наушников, каждую модель мобильного телефона, каждую модель флеш-карты отдельно;

в) при небольших объемах производства списать вместе все наушники, все мобильные телефоны, все флеш-карты.

При использовании способов «б» и «в» рассчитываем общую сумму статей (каждой модели производимой продукции или общее количество произведенной продукции соответственно) и чистую цену реализации (также по каждой модели или по общему количеству произведенной продукции). Далее сравниваем суммы и находим наименьшую в целом по каждой модели (случай «б») или по всей продукции (случай «в»).

Сырье и материалы МСФО не рекомендует списывать до стоимости, которая ниже себестоимости. Причем предполагается, что сырье и материалы будут являться составными частями готовой продукции, которая будет продана по себестоимости или по цене, превышающей себестоимость.

Компания — производитель линии женской одежды, несмотря на падение цен на ткани, планирует продать производимую одежду по тем же ценам, что и раньше. Списывать стоимость тканей в этом случае следует по себестоимости.

Однако, если уже на этапе подготовки сырья и материалов для готовой продукции понятно, что себестоимость будущей готовой продукции превысит чистую цену реализации, разрешается списывать сырье и материалы до чистой цены реализации.

Компания производит линию женской одежды. Цена приобретенных тканей значительно снизилась, кроме того, в новом сезоне популярна женская одежда из дорогостоящего материала — кожи. Компания ожидает, что произведенная одежда не будет пользоваться популярностью у потребителя и продать ее придется по очень низкой цене, хотя себестоимость продукции будет выше. Списывать ткани следует до чистой цены реализации.

Разработчики МСФО (IAS) 2 считают, что «затраты на замену сырья могут оказаться наилучшей из имеющихся оценок его чистой цены продажи».

В целом, если для компании снижение чистой цены реализации запасов — не временная ситуация, а постоянная, стоит пересмотреть подход к производству готовой продукции, а возможно, и поискать другие способы реализации продукции. Возможно, это решит проблему снижения чистой стоимости реализации. В отдельных случаях проблему можно решить с помощью анализа ситуации и замены комплектующих изделия или модернизации продукции. Рассмотрим с помощью условного примера, как это сделать.

Компания «Гранд» производит кожаные сумки. У части сумок, произведенных в прошлом сезоне, снизилась чистая стоимость реализации и составила 2000 руб. Себестоимость сумок составила 3000 руб. С целью повышения чистой стоимости реализации сумок руководство компании решает модернизировать сумки racket.com.ua/cat/tennis-bags, добавив к готовым изделиям модный в этом сезоне элемент — цветок из кожи ручной работы. Сумки с таким украшением можно будет реализовать гораздо дороже, так как они будут пользоваться большим спросом у потребителей. Кроме того, для того чтобы продукция отвечала модным тенденциям, потребуется перешить ручки сумок. Допустим, что компания планирует реализовать модернизированные сумки по стоимости 6000 руб. Возможны несколько вариантов развития событий, которые следует учесть фирме:

– Общая стоимость модернизации сумок составит 1000 руб. Тогда общая себестоимость сумок составит 4000 руб. Так как предполагаемая чистая стоимость реализации составит 6000 руб., фирме такой вариант развития событий может быть выгоден.

– Общая стоимость модернизации сумок составит 3000 руб. Тогда общая себестоимость сумок составит 6000 руб. Предполагаемая чистая стоимость реализации составит 6000 руб. Даже с учетом того, что фирма доведет себестоимость изделия до уровня предполагаемой чистой цены реализации, такой путь вряд ли можно считать удачным, так как компания не получит экономической выгоды.

– Общая стоимость модернизации сумок составит 5000 руб. Тогда общая себестоимость сумок составит 8000 руб. Так как предполагаемая чистая стоимость реализации составит 6000 руб., фирме невыгоден такой вариант.

Даже на простом примере понятно, что с целью поиска решений в отношении повышения чистой стоимости реализации компаниям следует тщательно планировать и анализировать свои действия.

Важно учитывать тот факт, что цены на рынке не всегда могут быть стабильными, чаще всего они склонны к колебаниям. Если себестоимость запаса завышена в связи с этим условием, трудно говорить об объективности такой оценки. Поэтому расчеты чистой цены реализации должны основываться на наиболее надежном и достоверном подходе. Оценка должна учитывать колебания цен на рынке и предназначение запасов. В стандарте рассматривается ситуация, когда запасы предназначены для выполнения договоров на продажу по твердым ценам. В этом случае чистая стоимость реализации будет равна стоимости запасов, прописанной в договоре. Если одна из сторон договора готова представить другой стороне излишек запасов по сравнению с договорными условиями, стоимость излишка запасов может быть оценена на основе продажных цен на рынке. Однако, если запасов недостаточно для выполнения условий договора, может возникнуть необходимость создания оценочных резервов. МСФО (IAS) 2 не регулирует этот вопрос, поэтому следует обратить внимание на МСФО (IAS) 37 «Резервы, условные обязательства и условные активы».

В отличие от российского подхода МСФО не требует от компаний отражения материально-производственных запасов на конец отчетного периода за вычетом резерва под снижение стоимости запасов. Считаем, что и для целей МСФО необходимо создавать резерв под снижение стоимости запасов. Такой резерв создается за счет финансовых результатов компании на сумму разницы между текущей рыночной стоимостью и себестоимостью запасов. В первую очередь в группу риска по обесценению подпадают запасы, у которых период оборачиваемости выше нормативного. Таким образом, запасы, которые хранятся больше года, требуют внимания к себе на предмет обесценения. Внимания также требуют запасы, которые физически и морально износились. Для целей российского учета образование резерва отражается записями: Дебет счета 91 «Прочие доходы и расходы» Кредит счета 14 «Резервы под снижение стоимости материальных ценностей». По мере повышения рыночной цены резерв восстанавливается: Дебет 14 «Резервы под снижение стоимости материальных ценностей» Кредит счета 91 «Прочие доходы и расходы». Для целей учета по МСФО также можно использовать счета 14 «Резервы под снижение стоимости материальных ценностей» и 91 «Прочие доходы и расходы».

Определять чистую цену продажи в каждом последующем отчетном периоде придется снова, так как цены постоянно меняются. Если в связи с изменением цен ситуация поменяется, то нужно вновь следовать правилу оценки запасов: «запасы должны оцениваться по наименьшей из двух величин: первоначальной стоимости и чистой стоимости реализации».

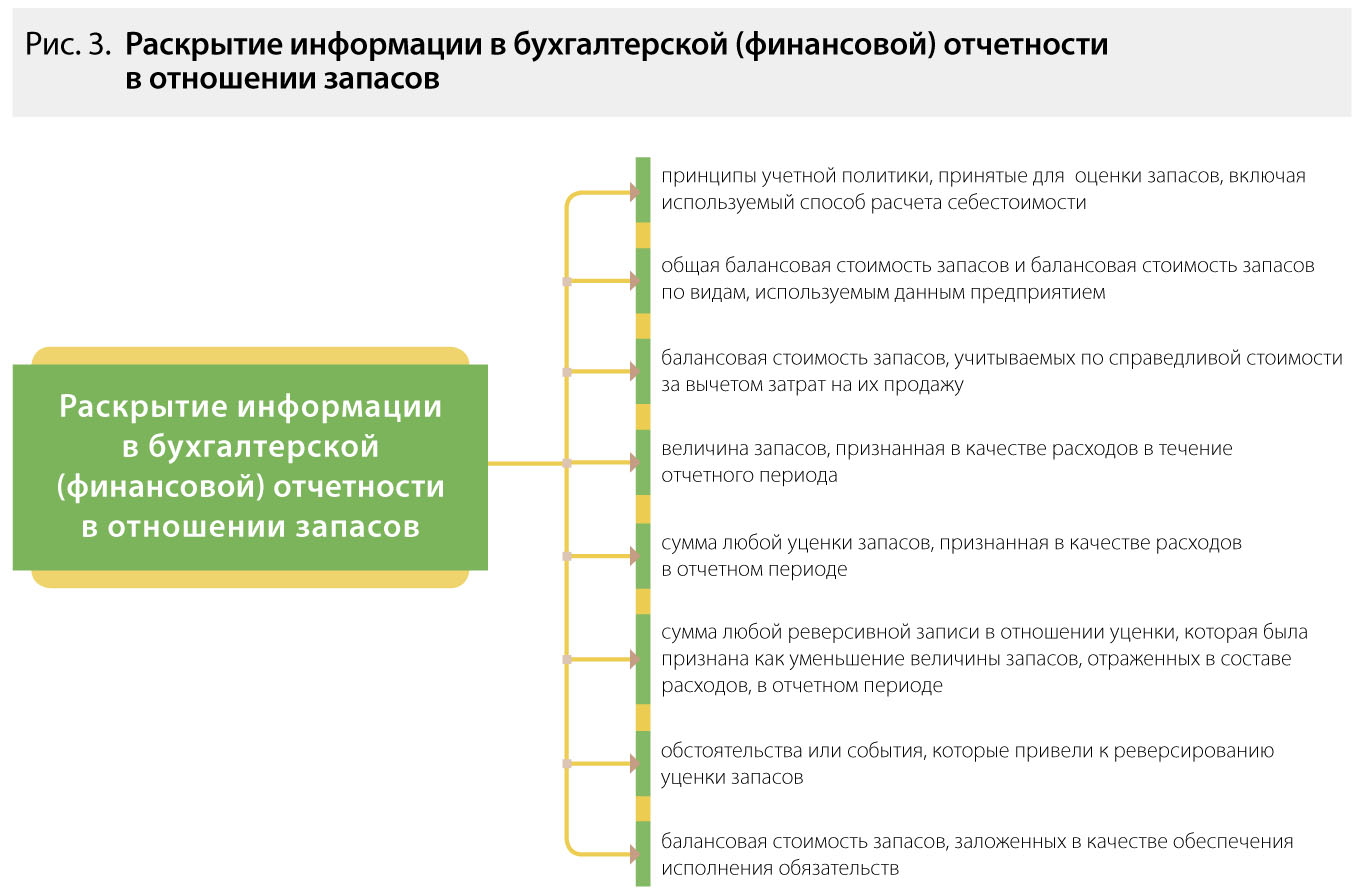

Раскрытие информации о запасах в бухгалтерской (финансовой) отчетности

Рассмотрим, какую информацию в отношении запасов и их оценки следует раскрывать в бухгалтерской (финансовой) отчетности с помощью рисунка 3. Из рисунка заметно, что объем раскрываемой информации достаточно велик, так как необходимо отразить информацию об обстоятельствах в отношении изменения стоимости запасов, о принципах учетной политики по данному участку учета и другую информацию.

Таким образом, тщательный анализ рыночных цен и грамотная стратегия дальнейшего развития предприятия, наряду с применением МСФО (IAS) 2 «Запасы», позволят компании не только достоверно отразить в отчетности информацию в отношении запасов, но и повысить свою конкурентоспособность и финансовую устойчивость даже в период колебания цен.

Читайте также: