Входят ли налоги в opex

Опубликовано: 17.05.2024

Компания несет разные виды расходов, обеспечивая собственное функционирование. Не все они имеют прямую связь с основным видом деятельности. Однако они также нуждаются в учете и признании. Начиная с 2006 года градация расходов упрощена: помимо трат на основные виды деятельности, выделяются прочие расходы. К этой категории относятся и операционные.

Что входит в состав прочих расходов в целях бухгалтерского учета?

Какие издержки можно отнести к этой статье, как правильно рассчитать и учесть операционные расходы, а также оценить успешность управления ими, читайте в этой статье.

Что представляют собой операционные расходы

Все непрямые издержки предприятия относятся к операционным расходам. Ранее существовало разделение затрат на следующие:

- внереализационные;

- чрезвычайные;

- операционные.

Начиная с 2006 года согласно Приказу 116н от 18 сентября это разделение перестало быть обязательным, но для удобства предприятия может продолжать применяться. Теперь принято делить все расходы на две большие группы.

Какие расходы относятся к прочим внереализационным расходам при расчете налога на прибыль?

Если представить весь комплекс затрат предприятия, то на одном полюсе будут средства, предназначенные непосредственно на производство продукции, а на другом – прочие расходы, к которым относятся как раз операционные затраты, то есть дополнительные траты на обеспечение капитальных.

НАПРИМЕР. Фирма приобрела аппарат для производства напитков – это капитальная затрата. Операционными, производными от нее, будут средства на закупку чая и кофе для заправки, сахара, стаканчиков, оплаты электроэнергии и обслуживания аппаратуры, а также, если аппарат покупался в кредит, деньги на выплату банковских процентов.

Итак, операционные расходы (в англоязычной литературе «operating expenses», аббревиатура «ОРЕХ») – это затраты на ежедневное поддержание функционирования деятельности предприятия.

Состав операционных расходов

Действующий план бухгалтерского учета 10/99 в п.11 гл.3 приводит полный перечень расходов предприятия, относимых к операционным. К таковым относятся:

- активы, предоставляемые в аренду или другую форму временного пользования или владения за плату;

- сдаваемые во временное пользование интеллектуальные права собственности;

- вклады в уставный капитал других ООО;

- все формы отчуждения своей собственности, в том числе и продукции (продажа, аренда, списание);

- создаваемые денежные резервные фонды;

- комиссии и проценты, уплачиваемые в банковские организации.

ОБРАТИТЕ ВНИМАНИЕ! Данные расходы будут признаны операционными, только если они не относятся к основной деятельности организации, в этом случае они должны быть сочтены обычными.

Операционные расходы, относимые к прочим

К ним относятся траты, не входящие в предыдущий перечень:

- выплата штрафов за нарушение условий, прописанных в договоре;

- компенсация убытков, причиненных по вине фирмы;

- убытки от финансовых обязательств, которые уже невозможно взыскать;

- размеры разницы в курсах валют;

- суммы от списания уцененных активов.

Бухгалтерия в отношении операционных расходов

Операционные затраты, поскольку они относятся к прочим, отражаются на бухгалтерском счете 91 (на дебете). Для учета расходов открывается субсчет первого порядка 91.2.

По этому субсчету бухгалтер ведет учет в течение всего отчетного периода по накопительному принципу. В конце месяца подводится итог: на счет 91.9 выводится разница прочих доходов и затрат.

К СВЕДЕНИЮ! Бухгалтер должен вести учет таким образом, чтобы по каждой финансовой операции можно было отследить конкретный результат.

Бухгалтерские проводки по учету операционных расходов

Рассмотрим проведение операционных расходов на конкретном примере.

ООО «Раффлезия» продала бывший в употреблении 3 года станок (объект основных средств) за 40 000 руб., в том числе НДС– 6 153 рубля. Первоначальная стоимость основного средства составляла 100 000 руб. По документам срок полезной эксплуатации такого станка составляет 6 лет. За три года использования была начислена сумма амортизации 55 000 руб. Станок был доставлен покупателю за счет ООО «Раффлезия», которая наняла для этого транспорт сторонней компании, расходы на это составили 15 000 руб., в том числе НДС 2307 руб.

Рассмотрим отражение этой операции в бухгалтерском учете:

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 91.1 – 40 000 руб. – отражение задолженности покупателя за проданный станок (объект основных средств);

- дебет 91.2, кредит 01.1 «Основные средства» – 6 153 руб. – начисление НДС по продаже объекта из основных средств;

- дебет 01.2 «Выбытие основных средств», кредит 01.1 – 100 000 руб. – отражение выбытия основного средства;

- дебет 02 «Амортизация основных средств», кредит 01.2 – 55 000 руб. – списание амортизации основного средства;

- дебет 91.2, кредит 01.2 – 45 000 руб. (100 тыс. – 55 тыс.) – списание остаточной стоимости реализованного объекта основных средств;

- дебет 91.2, кредит 60 «расчеты с поставщиками и подрядчиками» – 15 000 руб. – списание транспортных расходов на доставку купленного основного средства покупателю;

- дебет 19 «НДС», кредит 60 – 2307 руб. – отражение НДС для уплаты организации, осуществившей доставку;

- дебет 51 «Расчетные счета», кредит 76 «Расчеты с различными дебиторами и кредиторами» – 100 000 руб. – погашение задолженности покупателя за приобретенный объект основных средств.

Вопрос: Организация по договору аренды арендует торговое помещение. Согласно договору арендная плата за месяц определяется как определенный процент от выручки арендатора за вычетом операционных расходов арендатора (операционные расходы включают суммы по обслуживанию оборудования и заработную плату персонала), полученная величина увеличивается на сумму НДС. В текущем месяце операционные расходы превысили процент от выручки, то есть при расчете суммы арендной платы получается отрицательное значение. По условиям договора арендатор выставляет арендодателю счет на возмещение расходов. По итогам года по данной аренде планируется получение выручки. Облагается ли НДС у арендатора полученная сумма возмещения?

Посмотреть ответ

Анализ эффективности операционных расходов

Помимо целей фиксации денежных операций, учет операционных расходов помогает решить дополнительные задачи по повышению эффективности предпринимательской деятельности. Этот вид затрат, наряду с капитальными, составляет значительную часть финансовых издержек любой организации.

Что можно узнать из показателей операционных расходов?

Сравнив данные затраты с выручкой от реализации продукции, можно сделать вывод о том, насколько дорого обходится предприятию деятельность по производству данных видов товара. Это отношение называется коэффициентом операционных расходов.

Он позволяет понять, сколько процентов полученного дохода идет на поддержку текущей деятельности (операций) организации, то есть насколько она эффективна.

Если исследовать этот коэффициент в динамике, можно отследить потенциал по увеличению объема производства и/или продаж без лишних издержек. Снижающийся коэффициент говорит об уменьшении операционных расходов при неизменном или даже возрастающем объеме продаж. Это говорит о росте выручки, а значит, и чистом увеличении прибыли предприятия.

Какие факторы влияют на коэффициент операционных расходов

Причины, оказывающие влияние на рост или снижение операционных затрат, могут быть как внешнего (не зависящего от самой организации), так и внутреннего свойства.

Внешние факторы влияния на операционные затраты:

- уровень инфляции в государстве: чем интенсивнее инфляционные процессы, тем больше будут операционные расходы, связанные с пересчетом зарплаты, выплатами по кредиту, затратами на услуги подрядчиков и др.;

- изменение обязательных платежей, а также налоговых ставок – чем больше налоги, тем выше операционные расходы.

Внутренние факторы (те, которые можно изменить усилиями самой компании):

- объем изготовления продукции и ее реализации – даже если в результате роста объемов операционные расходы вырастут, себестоимость единицы продукции ощутимо снизится, так как операционные расходы в своей постоянной части не изменятся;

- длительность цикла производства – чем он короче, тем быстрее будут оборачиваться активы, в результате чего операционные расходы снизятся за счет, например, хранения товаров, его естественной убыли, управленческих затрат и др.;

- производительность труда – чем больше продукции будет производить за единицу времени каждый рабочий, тем меньше будут операционные затраты по расчетам с персоналом;

- состояние производственных фондов – менее изношенная техника требует меньше средств на обслуживание и ремонт;

- количество оборотных активов в собственности организации – фирма, владеющая большей собственностью, меньше потратит на аренду, лизинг и подряды, что также снизит операционные затраты.

ИТОГ. Операционные расходы – повседневные траты на поддержание ведения бизнеса, относятся к «прочим расходам». Снижение этих издержек приводит к росту прибыли организации.

Не имевшие дела с отчетностью предприятий люди, впервые увидев такие документы и приведенные в них термины, задаются вопросом — таинственные capex и opex — что это такое?

Эти обозначения в отчетности бизнеса отображают основные виды затрат любого предприятия – капитальные и операционные. Они неразрывно связаны между собой и понимание одного без другого невозможно.

- Определение capex и opex

- Варианты управления прибылью предприятия за счет распределения затрат

- Некоторые особые случаи при распределении расходов

- Покупка основных средств

- Затраты на создание нематериальных активов собственными силами

Определение capex и opex

Capex — сокращение от английских выражений capital expense или capital expenditure, означающих капитальные затраты или расходы. Это затраты, как правило разовые (нерегулярные), направляемые компанией на покупку внеоборотных активов, их модернизацию и реконструкцию.

Фактически, капитальные затраты предназначены для приобретения средств производства, которые станут фундаментом бизнеса и принесут основной результат.

К капитальным затратам чаще всего относят покупку основных средств и нематериальных активов, основным (но не единственным) отличительным признаком которых является длительный срок использования в деятельности предприятия.

Opex (англ. operating expense, operating expenditure – операционные издержки) — затраты, которая несет компания в процессе текущей деятельности для обеспечения функционирования. Такие расходы также называют затратами текущего периода.

Практически все регулярные платежи – аренда, заработная плата специалистов, стоимость расходных материалов и пр. относятся именно к операционным затратам.

Таким образом, все затраты в процессе хозяйственной деятельности относятся либо к капитальным, либо к операционным (capex или opex). Что дает такое разделение? Основная цель, которая при этом преследуется – внести ясность для руководителей бизнеса и инвесторов в то, каким образом тратятся компанией средства. Кроме того, грамотное распределение издержек позволяет управлять прибылью и суммами налогообложения.

- Появление операционных затрат в отчете текущего периода снижает чистую прибыль до налогообложения. При этом, уменьшается и величина налога на прибыль.

- Capex в отчетности предприятия свидетельствует о капитализации затрат, т.е. увеличении стоимости активов и росте прибыли текущего периода. Кроме явных достоинств имеет такой вариант и недостаток – увеличение суммы налога на прибыль. Кроме того, обязательным становится регулярное тестирование активов для своевременного выявления обесценивания.

Варианты управления прибылью предприятия за счет распределения затрат

В зависимости от приоритетов в тот или иной период жизни компании выгодным может казаться или сокращение инвестиционных затрат, или, наоборот, увеличение капитализации.

К примеру, для акционеров, ожидающих дивидендных выплат, которые рассчитываются из чистой прибыли после налогообложения, предпочтительнее сокращение суммы налогов за счет операционных расходов.

В то же время, если акционеров компании больше волнует оценка стоимости компании (а ее, как правило ведут по прибыли до выплаты налогов и амортизационных отчислений), оптимальным вариантом будет увеличение капитальных затрат в отчетном периоде.

Соотношение расходов играет роль и при определении эффективности работы компании.

Одним из наиболее важных показателей, к улучшению которого стремится каждое предприятие, является доля операционных затрат в общей выручке . Нестабильность показателя и его высокое значение (особенно регулярно, в течение нескольких периодов) должны вызывать вопросы владельцев и кредиторов к топ-менеджменту компании и организации рабочего (производственного процесса).

Естественно, произвольно устанавливать из общей суммы затрат опексы и капексы невозможно. Зато опытный руководитель неплохо знает некоторые приемы для оптимизации их соотношения. Примером такого может выступать использование услуг аутсосрсинга там, где пришлось бы покупать соответствующее оборудование.

Так, если для работы компании необходимо развертывание бизнес-приложений на соответствующей серверной платформе, решить вопрос можно двумя способами:

- Приобрести сервера с установкой на собственных площадях.

- Получить необходимые серверные мощности за счет аренды у компаний, предоставляющих услуги облака.

Если отдать предпочтение второму варианту перед первым капитальные затраты переводятся в OPEX, компания избавляется от приобретения непрофильных активов, снижает абсолютную величину налоговых выплат. Однако, при всей привлекательности такого варианта, далеко не всегда он оказывается наилучшим в конкретной ситуации.

Некоторые особые случаи при распределении расходов

Как правило, в деятельности компании более чем в 80% случаев распределить издержки по видам проблемы не составляет.

Так OPEX (операционные издержки) включают в себя:

- Фонда заработной платы и сопутствующие начисления (нередко именно эта статья является наибольшей среди расходов предприятия и в основном определяет их структуру в отчетности).

- Затраты на проведение рекламных и маркетинговых кампаний;

- Покупка расходных материалов для оргтехники и оборудования, канцелярских товаров.

- Оплата консультаций специалистов или их услуг, предоставляемых по аутсорсингу (например, юридических, клининговых, обслуживания и ремонта автомобильной техники, сопровождение ИТ продуктов и т.д.).

- Покупка сырья и материалов для основного производства.

- Оплата коммунальных услуг.

- Затраты на проведение научных исследований и т.д.

К операционным расходам относят и амортизацию (снижение стоимости) необоротных активов, использующихся в операционной деятельности предприятия.

Встречаются в практике более сложные вопросы, требующие взвешенного подхода и обоснованного решения.

Покупка основных средств

Приобретение компанией дорогостоящего объекта (недвижимости, оборудовании и т.д.) которые будут использованы в операционном процессе, чаще всего не вызывает проблем – такие затраты, естественно, капитализируются.

Но в практике нередки случаи, кода покупается несколько небольших недорогих объектов, запчасти для оборудования, производится модернизация арендованных объектов недвижимости.

Каждый из таких случаев может вызвать затруднения.

Для решения вопроса следует знать, что в соответствии со стандартами международной отчетности (МСФО) приобретение основных средств следует относить к капитальным затратам.

Соответственно, для вышеперечисленных и аналогичных способов, если необходима капитализация расходов, следует соблюсти условия признания основного средства.

Для этого должны быть соблюдены 4 перечисленных ниже критерия, 2 первых из которых определяют основное средство, а 2 последних – обязательные условия признания.

- Объекты предназначены для использования в операционной деятельности предприятия (производстве продукции, оказании услуг, поставке товаров, аренде, управлении и пр.).

- Предполагается использование объектов в течение длительного времени, которое многократно превышает длительность отчетного периода.

- Использование объектов делает вероятным получение предприятием экономических выгод в будущем.

- Стоимость объектов поддается оценке.

При соблюдении всех критериев, затраты можно капитализировать, например, учитывать как одно основное средство множество мелкой офисной мебели, или запасных частей, или инструментов, когда стоимость оного предмета незначительна, расходы на приобретение партии оказываются серьезными для компании.

Затраты на создание нематериальных активов собственными силами

По аналогии с основными средствами МСФО устанавливает для нематериальных активов критерии идентификации и условия признания. Только соответствующий каждому из них объект может читаться нематериальным активом.

Однако, решение этого вопроса не снимает другого – затраты по его созданию силами предприятия следует относить к OPEX или CAPEX?

В этом случае необходимо рассматривать процесс создания, как состоящий из двух стадий:

- Исследования.

- Разработки.

На первой из них выполняются работы по получению знаний и необходимой информации, оценка потенциальной области использования объекта, поиск существующих решений, их оценка и определение альтернатив для них (или их свойств) в проектируемом активе.

На этом этапе все расходы относятся к операционным.

Стадия разработки отличается возможностью капитализация затрат. Для этого необходимо выполнить следующие условия:

- Доказать возможность реализации нематериального актива и завершения работ по его созданию, в результате которых объект будет получен в виде, позволяющем его использование или продажу.

- Доказать, что организация намерена завершить эти работы, использовать или продать нематериальный актив.

- Доказать способность организации использовать или продать нематериальный актив.

- Доказать возможность получения от нематериального актива будущих экономических выгод и оценить их.

- Продемонстрировать наличие всех необходимых для завершения работ ресурсов.

- Провести точную оценку затрат.

Следует помнить, что однозначного ответа на вопрос о преимуществе операционных затрат или капитализации издержек нет. Следует исходить из специфики предприятия, периода его деятельности, прочих особых условий.

CAPEX (capital expenditure — капитальные расходы) — затраты предприятия на приобретение внеоборотных (со сроком действия более 1 года) активов, а также на их модернизацию.

Это может быть как покупка материальных активов вроде оборудования, транспорта или объектов недвижимости, так и затраты на приобретение нематериальных активов, таких как лицензии, патенты, торговые марки и пр.

Капитальные инвестиции необходимы компании для наращивания производства, поддержки оптимального уровня маржинальности и, в целом для обеспечения достаточной прибыльности бизнеса.

Упрощенно можно сказать, что CAPEX это долгосрочные инвестиции предприятия для поддержания целевого уровня прибыльности.

Компании из разных отраслей нуждаются в различном объеме инвестиций. Отрасли и виды деятельности, требующие более высоких вложений в основные средства, называют капиталоемкими. К таким можно отнести нефтегазовую, металлургическую, горнодобывающую, электроэнергетическую и другие отрасли.

Потребительский сектор, розничные сети, сферу услуг — называют трудоемкими, потому что их главным капиталом являются люди, в то время как объем капиталовложений в основные средства может быть небольшим относительно объема реализуемой продукции.

CAPEX и OPEX

В противоположность капитальным затратам, сокращенно CAPEX, часто ставят операционные расходы, сокращенно OPEX (operational expenditure). Отличие заключается в том, что OPEX представляет собой затраты, связанные с обеспечением текущей деятельности, а не инвестициям в будущее. К операционным затратам относятся себестоимость продукции, коммерческие, управленческие и административные расходы и т.д.

С точки зрения отчетности компании OPEX признается в качестве расходов в том периоде, в котором возник, и уменьшает чистую прибыль этого периода. В то же время CAPEX капитализируется на балансе предприятия и списывается в следующие годы постепенно в виде амортизации.

Где можно увидеть объем капитальных затрат компании?

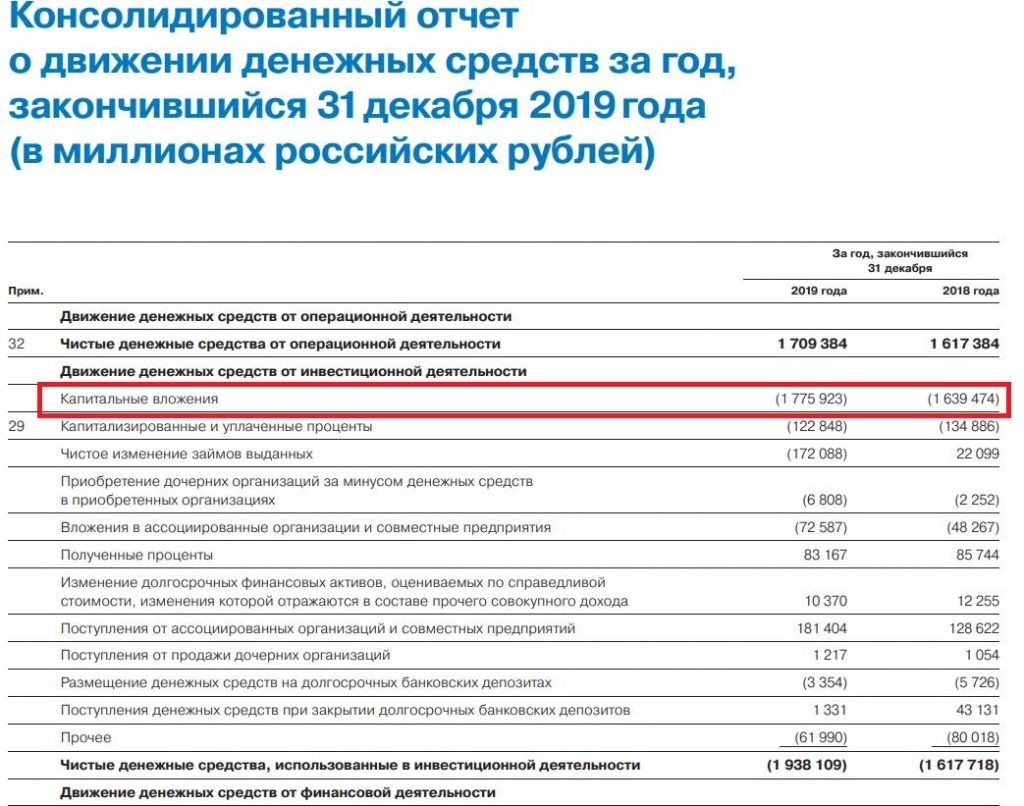

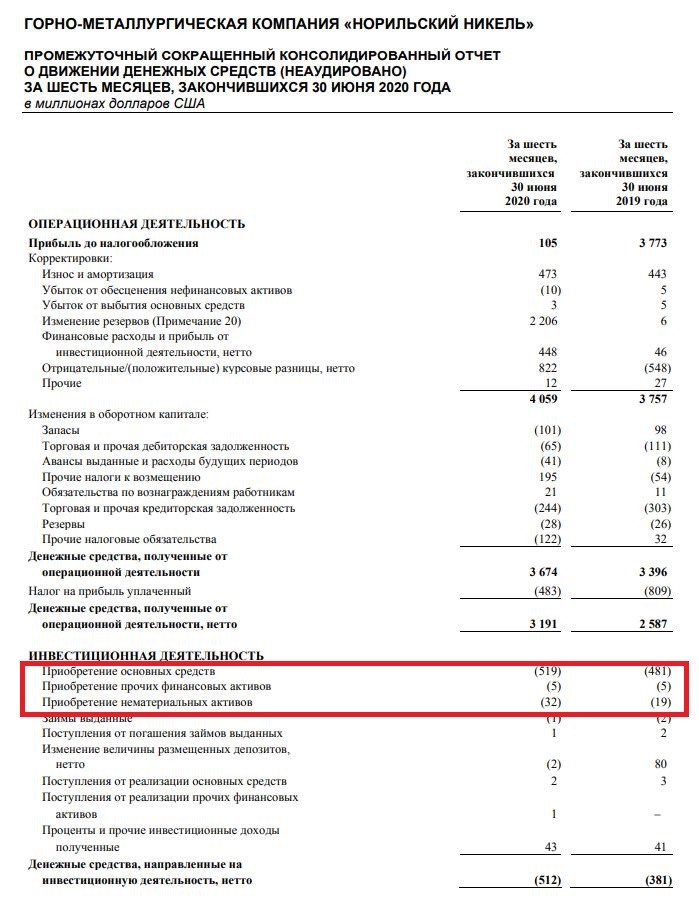

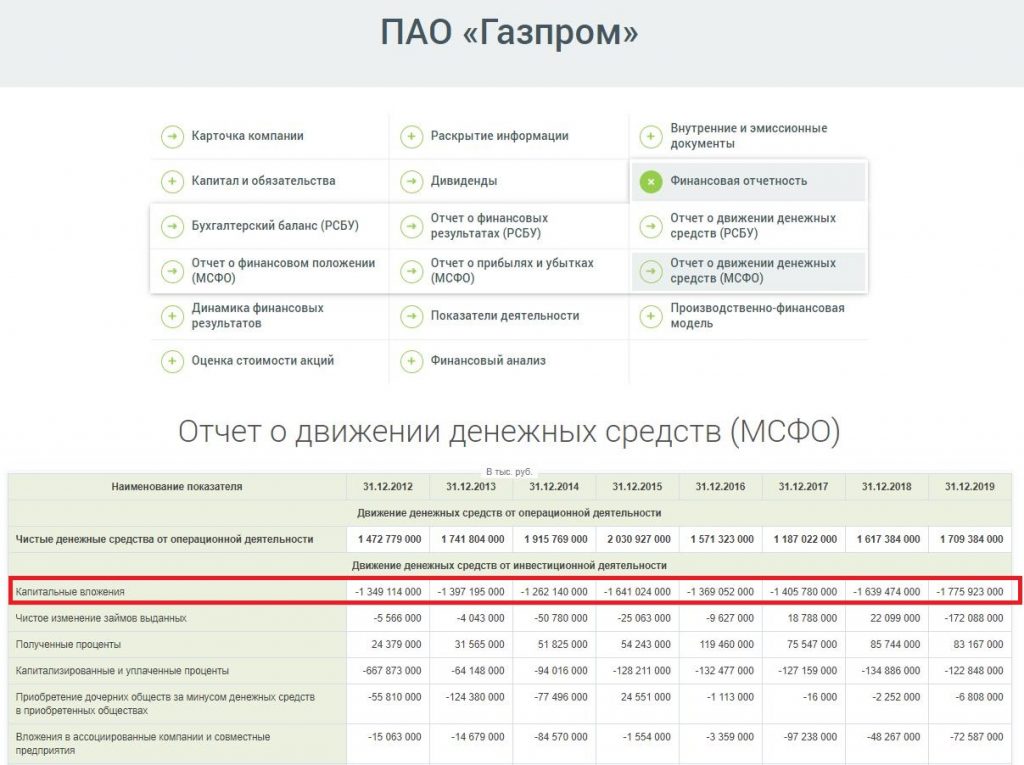

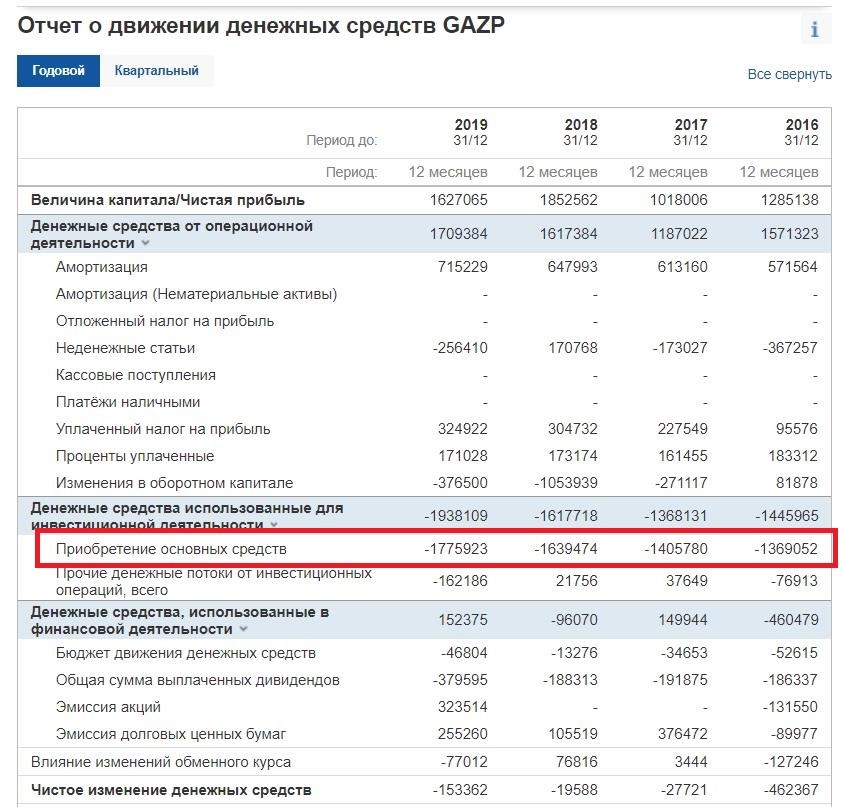

Капитальные затраты компании за период можно увидеть в отчете о движении денежных средств (ОДДС) в консолидированной отчетности по стандартам МСФО. В подразделе «инвестиционная деятельность» они могут быть выделены отдельной строчкой «Капитальные затраты» или «Капитальные вложения», а также могут представлять из себя сумму строк «Приобретение основных средств» и «Приобретение нематериальных активов».

Что значит размер CAPEX для инвестора?

CAPEX используется в финансовом анализе предприятия при расчете свободного денежного потока, а также в некоторых финансовых коэффициентах. Однако сам по себе ожидаемый размер капитальных инвестиций в будущие периоды также может дать определенную информацию инвесторам.

У компании в общем случае есть два основных варианта распределения заработанной прибыли: выплата прибыли акционерам в виде дивидендов или через выкуп акций, либо инвестиции в основные средства (CAPEX). Таким образом, рост CAPEX снижает ожидаемый размер дивидендов, что приводит к снижению оценочной стоимости акций по модели DDM и пересмотру инвесторами долей этих акций в своих портфелях.

В то же время, CAPEX способствует развитию компании и росту ее прибыли в будущем, поэтому сам по себе он не является негативным. По сути выбор между дивидендами и CAPEX представляет собой выбор между тем, чтобы получить прибыль здесь и сейчас, и тем, чтобы получить прибыль в будущем, но в большем размере.

Подобное противоречие взглядов представляет собой длительный конфликт между акционерами ГМК Норникель Владимиром Потаниным и РУСАЛом Олега Дерипаски. Потанин видит необходимость более высокого CAPEX для расширения производства, в то время как РУСАЛу необходимы регулярные дивидендные выплаты для обслуживания и погашения своего долга. До 2023 г. между акционерами действует соглашение, по которому действующая дивидендная политика остается в силе.

Соответственно CAPEX логично воспринимать как негативный фактор лишь в том случае, если есть сомнения в его эффективности и целесообразности. Например, если компания работает с рентабельностью капитала на уровне 16% и вкладывает прибыль в развитие проектов с ожидаемой рентабельностью ниже среднеотраслевых, например 9%, то инвесторы могут пересмотреть в негативную сторону свои оценки ее акций, ведь в долгосрочной перспективе такая политика приведет к снижению эффективности предприятия.

Разумеется, менеджмент компаний не станет целенаправленно делать необдуманных вложений. Однако взгляд менеджмента и взгляд инвестиционного сообщества на перспективность новых проектов может различаться. Как вариант, такое может произойти из-за разного мнения по поводу будущего отрасли. Тогда акции активно вкладывающих в развитие компаний будут пользоваться меньшим спросом по сравнению с бумагами, по которым значительная часть прибыли будет распределена на дивиденды.

При этом стоит отметить, что капиталоемким предприятиям CAPEX нужен не только для расширения, но и для поддержания текущего уровня производства. Оборудование имеет тенденцию стареть и истощаться, поэтому с определенной периодичностью необходимо обновлять, реконструировать и совершенствовать производственные мощности.

В противном случае, в какой-то момент производство и прибыль начнут снижаться из-за истощения основных средств и станут обеспечивать более низкую рентабельность акционерного капитала. Поэтому с точки зрения акционера важно, чтобы компания поддерживала разумный баланс между дивидендами и инвестициями.

Одним из настораживающих сигналов является ситуация, когда CAPEX меньше амортизации. Это указывает на то, что производственные мощности теряют свою стоимость быстрее, чем компания вкладывает средства в их обновление.

Особенности российского рынка

Российский фондовый рынок является сравнительно молодым и за период своего развития успел как порадовать инвесторов высокой доходностью, так и «пощекотать нервы» переменчивостью и волатильностью, характерными для всех развивающихся рынков.

Несмотря на то, что сегодня российский рынок стал гораздо более прозрачным, а экономика страны — более стабильной, среди инвесторов все еще сохраняется предвзятость в отношении капитальных инвестиций компаний. В общей массе миноритарные инвесторы предпочитают прозрачную дивполитику, включающую регулярные выплаты значительной части прибыли, что снижает их зависимость от неопределенности, связанной с новыми проектами.

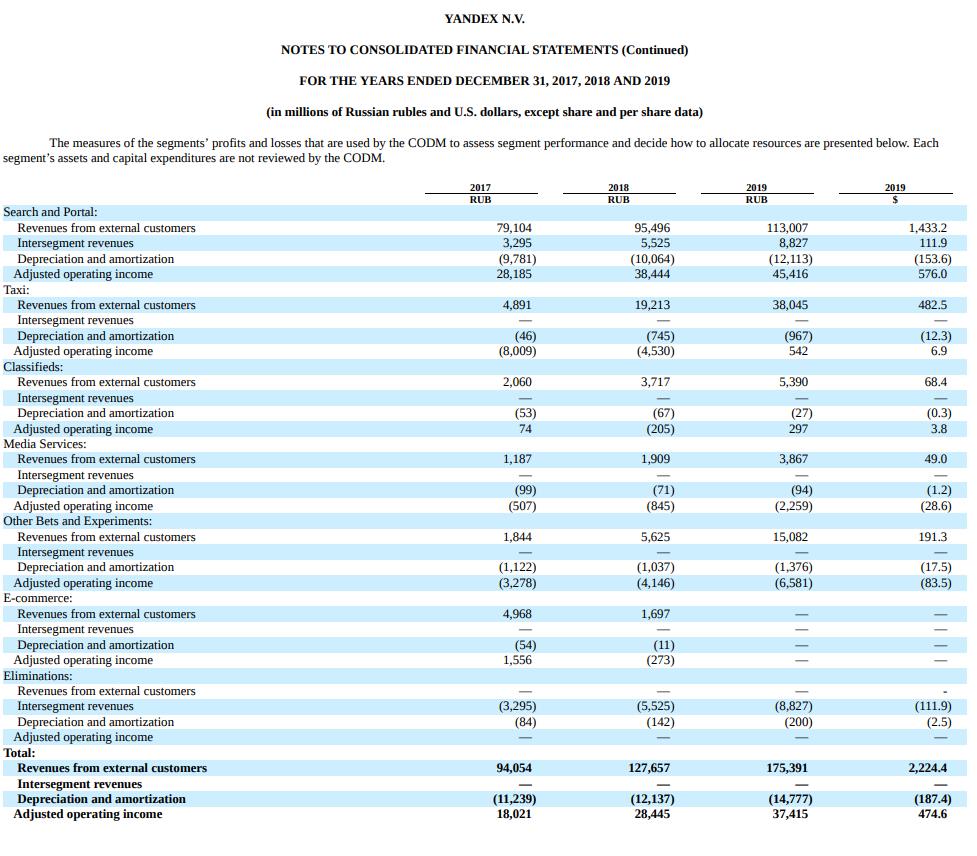

Тем не менее, есть компании, где вся прибыль реинвестируется в бизнес и акционеров это ничуть не смущает. Ярким примером выступает российский IT-гигант Яндекс, для которого выгоднее оставлять все деньги в компании, учитывая актуальные темпы роста.

Кроме того, как было отмечено выше, для компаний из капиталоемких отраслей инвестиции необходимы не только для роста, но и просто для поддержания нормального уровня деятельности. Поэтому слишком низкий CAPEX также может быть тревожным сигналом в отношении способности компании генерировать достаточный уровень прибыли в будущем.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Закрылись в хорошем плюсе, несмотря на слабость западных площадок и нефти

Администрация Байдена пока не будет вводить санкции против Северного потока 2

4 акции на рынке США, которые не собираются падать

Корпоративные события на рынке США. Как они влияют на акции

Частные инвесторы на российском рынке. Каково их влияние

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Инвестпривет, друзья! Сегодня мы с вами разберемся с таким понятием, как CAPEX. По сути это капитальные расходы предприятия – или расходы на инвестиции. Высокий уровень CAPEX, с одной стороны, помогает предприятию выдерживать конкурентную борьбу, но с другой – давит на котировки акций и сокращает дивиденды. Далее я объясню простыми словами, что такое CAPEX, где посмотреть его значение, как и для чего инвестору сравнивать значение капитальных затрат с прочими метриками.

Что такое CAPEX

CAPEX (читается как «капекс») – это аббревиатура от capital expenditure, что дословно переводится как «капитальные расходы». По сути это – затраты предприятия на приобретение и модернизацию внеоборотных активов. Иногда их называют «инвестиционными расходами», но CAPEX – это только составная часть инвестиционных расходов, поэтому термины не эквивалентны.

К внеоборотным относятся активы, которыми предприятие будет пользоваться более 1 года. Например, к ним относятся:

- здания и промышленные площади;

- оборудование и транспорт;

- патенты и лицензии;

- торговые марки и бренды и т.д.

У каждого предприятия будут свои капитальные затраты в зависимости от специфики бизнеса. Например, Газпром активно инвестирует в прокладку трубопроводов, а Яндекс – в новые программы и приложения.

Отрасли, которые требуют больших вложений в основные средства (т.е. материальные активы) называют капиталоемкими – это нефтегазовая, электроэнергетическая, горнодобывающая, металлургическая, машиностроительная и прочие отрасли. Уровень входа в такие отрасли высок: чтобы поставить одну нефтяную вышку и качать нефть, нужно потратить не менее 1 млн долларов.

Отрасли, которые не требуют таких больших вложений в основные средства, но при этом нуждаются в опытных специалистах, называют трудоемкими. Это такие отрасли, как IT-разработка, биофармацевтика, торговля, сфера услуг и т.д. Условно говоря, для разработки новой программы нужен только компьютер и программист – при этом львиная доля денег компании уйдет именно на оплату труда программиста.

Следует понимать, что у капиталоемких компаний отдача от капитальных затрат намного ниже, чем у трудоемких. Например, Газпрому нужно несколько миллиардов долларов, чтобы проложить очередной трубопровод. А Яндексу достаточно купить новый компьютер и нанять опытного программиста. В обоих случаях компании заработают условный миллион долларов прибыли, но у Газпрома затраты (CAPEX) будут отбиваться несколько лет, а у Яндекса – уже после первой продажи.

Этим, кстати, объясняется резкий подъем трудоемких компаний – в них достаточно просто вложить много денег, чтобы получить хороший результат уже завтра. С капиталоемкими так не получится: сначала нужно много инвестировать и только потом окупать затраты.

Но при этом у трудоемких отраслей большие операционные затраты. Так, Газпром один раз продолжил трубу – и качает газ, изредка тратя средства на ремонт. А Яндекс зарплату программисту платит каждый месяц, даже если он (программист) ничего не напрограммировал.

Итак, главный смысл CAPEX – увеличить доходность и маржинальность бизнеса за счет разовых инвестиций. Например, покупка нового оборудования позволит производить больше продукции. Приобретение нового патента – выпускать новую продукцию.

Какие расходы обычно относят к капитальным затратам:

- покупка новых зданий, оборудования, транспорта, техники;

- приобретение или сертификация патентов, брендов, лицензий и т.д.;

- обновление рабочей техники (например, модернизация автопарка);

- обновление вычислительной техники (компьютеров, серверов, сетей и т.д.);

- модернизация и ремонт оборудования и производственных площадей (например, ремонт газовых труб или станков);

- строительство новых помещений (складов, цехов, заводов, стоянок и т.д.);

- проведение проектно-изыскательных и геологоразведочных работ;

- обучение персонала;

- расширение действующего производств.

Некоторые компании относят к CAPEX приобретение новых фирм и стартапов.

Как предприятия рассчитывают CAPEX

Основные средства компании (внеоборотные активы – те самые станки, заводы и пароходы) подвержены износу. Износ бывает двух видов:

- физический – постепенное разрушение (изнашивание) актива, например, развал здания или ржавление станка;

- моральный – устаревание используемой техники (например, устаревают компьютеры, программное обеспечение, те же станки).

Чем сильнее износ, тем менее эффективным становится производство. Поэтому компании закладывают в смету расходов амортизацию. Есть два способа учета амортизации:

- Линейный – бухгалтер берет стоимость имущества, рассчитывает, через какое время оно полностью рассыплется в прах, и рассчитывает износ имущества равными частями на каждый год службы. Например, некий трактор должен прослужит 15 лет, он стоит 1,5 млн рублей, значит, каждый год его стоимость амортизируют на 100 тысяч рублей. Чаще всего такой способ используют при физическом износе.

- Нелинейный – бухгалтер списывает амортизационную стоимость в первый или последний год службы оборудования. Это удобно при моральном износе: раз в год просто списываются старые компьютеры и вместо них закупаются новые.

Таким образом, каждый год определенная часть средств поступает в амортизационный фонд. При линейном учете амортизации средства на замену оборудования копятся постепенно (например, средства на новый трактор накопятся как раз через 15 лет, если откладывать каждый год по 100 тысяч рублей – да, я знаю, что есть инфляция, и в реальности ее учитывают, но мы всё упрощаем для понимания схемы работы).

Этот амортизационный фонд и составляет основную часть капекс. Проще говоря, компания откладывает часть средств в кубышку (амортизационный фонд), затем добавляет туда немного (или много) денег и обновляет / покупает активы – это и есть CAPEX.

CAPEX и OPEX

Помимо CAPEX вы можете встретить в отчетности и специализированной литературе термин OPEX. Это операционные расходы (operational expenditure), т.е расходы на повседневные нужды. Это не инвестиции в будущее, а оплата текущих расходов – например, приобретение оборотных активов (проще говоря – закупка товаров), оплата заработной платы и т.д.

Помните, я писал выше, что условному Яндексу не нужно иметь большие CAPEX для увеличения маржинальности бизнеса? Но у него будут большие OPEX, так как труд высококвалифицированных специалистов высоко оплачивается.

Итак, основными операционными расходами (OPEX) являются:

- ФОТ (фонд оплаты труда – зарплата сотрудников);

- аренда и оплата коммунальных услуг;

- закупка оборотных активов (товаров и сырья);

- обслуживание лицензий и разрешений;

- расходы на связь, интернет, телефонию и т.п.;

- рекламные расходы;

- страховые выплаты;

- налоги и т.д.

Словом, это регулярные платежи, которые вычитаются из операционной прибыли. В идеале прибыль должна значительно превышать OPEX, иначе компания работает неэффективно. Чем выше прибыль по сравнению с OPEX и CAPEX, тем лучше – значит, маржинальность бизнеса высокая.

В число операционных расходов может быть включена амортизация, так что нужно внимательно смотреть отчетность. В таком случае CAPEX как бы частично входит в OPEX.

Некоторые компании, ведущие отчетность по РСБУ, вообще не считают CAPEX отдельно. Если же компания работает по МСФО, то ей нужно обязательно указывает размер CAPEX, так как капитальные затраты оказывают существенное давление на денежные потоки, и инвестору их нужно учитывать.

Где посмотреть значение CAPEX

Сведения о размере CAPEX компании публикуют в отчете о движении денежных средств в консолидированном отчете по стандартам МСФО – причем как квартальных, так и годовых. Эти данные будут зафиксированы в строке «Капитальные затраты» или «Капитальные вложения».

При этом капитальные затраты считаются расходами, поэтому отображаются либо со знаком минус, либо в скобках (в отчетности цифры в скобках – это отрицательные значения).

Вот как это выглядит в отчете Газпрома.

Иногда этих строк нет – тогда нужно идти в раздел «Инвестиционная деятельность» и искать строки «Приобретение основных средств» и «Приобретение нематериальных активов». Например, у Норникеля.

А иногда всё выглядит вообще вот так – как у Яндекса.

Альтернативный вариант – посмотреть размеры CAPEX и оценить их в динамике на сервисах-агрегаторах отчетности. Например, на conomy.ru. Вам нужно выбрать эмитент, затем раздел «Финансовая отчетность» – «Отчет о ДДС». Капитальные вложения будут второй строкой.

Другой способ – перейти на https://ru.investing.com, найти эмитент через поиск, затем перейти в «Отчеты» – «Денежный поток». CAPEX будет определяться в строке «Приобретение основных средств».

Этот сервис, кстати, удобно использовать для анализа иностранных акций, так как на conomy только российские компании.

Зачем инвестору смотреть на CAPEX

Самое по себе значение CAPEX мало что дает инвестору. Гораздо важнее проследить его в динамике и в сравнении с другими метриками, в первую очередь, с прибылью / EBITDA, амортизацией и свободным денежным потоком.

Так, можно проследить за коэффициентом Прибыль / CAPEX, показывающим, насколько эффективно капитальные затраты сказываются на прибыли. Так, если прибыль растет, а CAPEX падает, то значение коэффициента растет – это значит, что капитальные вложения положительно сказываются на росте прибыли. Если же прибыль падает или стагнирует при одновременном росте капзатрат, то коэффициент падает – это демонстрирует, что долгосрочные вложения компании не эффективны, т.е. не ведут к увеличению прибыли.

Тут, конечно, надо понимать, что на динамику прибыли влияют не только капитальные затраты, но и другие метрики бизнеса, в частности – себестоимость продукции, цены на производимую продукцию, уровень продаж, операционные расходы и т.д. Но для грубой оценки эффективности CAPEX такой мультипликатор в совокупности с другими применять можно и нужно.

Также важно сравнивать CAPEX с амортизацией. Я писал выше, что амортизационный фонд формируется постепенно – это деньги, которые должны быть израсходованы на модернизацию производства. CAPEX – это фактически понесенные затраты на модернизацию. В идеальных условиях амортизация должна быть равна капзатратам: т.е. сколько отложили, столько и потратили.

В реальности амортизационный фонд может быть потрачен на другие нужды (например, оплату операционных расходов – OPEX), а CAPEX может быть сформирован из других источников, например, свободного денежного потока или кредитных денег.

К сожалению, далеко не все компании в публичных отчетах раскрывают структуру капитальных затрат, не говоря уже об источниках формирования CAPEX. Поэтому приходится проводить мини-расследования и следить за новостями. Например, компания взяла большой кредит в банке и тут же начала строить завод – значит, источником капзатрат послужили заемные средства. А если компания решила сократить дивиденды, но построить новый газопровод – значит, источником CAPEX стал FCF (свободный денежный поток).

В целом нужно следить за тем, чтобы CAPEX превышал амортизационный фонд. Ведь если капзатраты будут меньше, чем необходимость в модернизации, это значит, что эффективность компании падает. Приведу пример: компания отложила 100 млн рублей, чтобы обновить станки на заводе (это амортизация), но по факту потратила на это только 50 млн рублей (это CAPEX), т.е. эффективность производства рискует снизиться в 2 раза. Понятно, что станки сломаются не сегодня и не завтра, а на следующий год компания может вложить в модернизацию в 3-4 раза больше денег.

Но если у компании регулярно размер амортизационных отчислений больше, чем капзатрат – это повод задуматься, куда менеджеры ныкают заначку.

Как CAPEX влияет на курс акций и дивиденды

Когда компания зарабатывает чистую прибыль, у нее есть три основных способа ее потратить:

- заплатить дивиденды – большинство частных российских компаний платят определенный процент от FCF в зависимости от долговой нагрузки, а большинство госкомпания – 50% чистой прибыли по МСФО;

- отложить деньги в кубышку – т.е. присовокупить их к основным средствам, увеличив активы (до распределения такая прибыль отражается как «нераспределенная прибыль» и отражается в капитале);

- вложить в капитальные затраты – это и будет CAPEX.

Таким образом, размер CAPEX напрямую влияет на свободный денежный поток / чистую прибыль, из которых платятся дивиденды. Проще говоря, чем выше капзатраты, тем меньше у компании свободных средств, из которых выплачивают дивиденды.

Специфика российского фондового рынка такова, что размер дивидендов напрямую влияет на курс акций. Если компания сокращает дивиденды, то ее акции падают. Следовательно, увеличение капитальных затрат при сохранении того же уровня прибыли и сокращении дивидендов ведет к снижению курса акций.

Хрестоматийный пример – Газпром образца 2012-2018 годов. Высокий уровень капитальных затрат на строительство новых газопроводов при низких ценах на газ и сравнительно невысоких нагрузках основных мощностей не давали котировкам компании подниматься выше уровня в 120-130 рублей. Любое повышение CAPEX воспринималось инвесторами негативно, так как в результате сокращались дивиденды.

В 2019 году Газпром значительно сократил инвестиционную программу и выплатил 50% чистой прибыли по МСФО, поставив рекорд по абсолютному размеру дивиденда. Какая образовалась свечка – видите сами.

Сейчас аналогичную мощную инвестиционную программу начал НМТП. Повышенный уровень CAPEX предусмотрен до конца 2029 года, так что в ближайшее десятилетие дивиденды порта окажутся под давлением.

Большие капитальные затраты потребуются телекомам для внедрения новых вышек 5G, при этом значительного увеличения прибыли от этого новшества не почувствуется. Следовательно, дивиденды телекомов тоже окажутся под давлением в ближайшие годы.

Естественно, что единичные высокие значения CAPEX не оказывают существенного давления на дивиденды и котировки. Речь идет только о продолжительных инвестициях.

С другой стороны, есть компании, которые традиционно поддерживают высокий уровень CAPEX и OPEX для своего развития – это растущие компании типа Новатэка, Mail.ru Group, Facebook или Amazon. Они практически не платят дивиденды (или поддерживают минимальный уровень выплат), реинвестируя почти всю полученную прибыль в развитие. Акции таких компаний называются растущими (growth stocks).

Как правило, невысокий уровень капзатрат и щедрые дивиденды у крупных устоявшихся бизнесов, которые ограничены в развитии (например, Coca-Cola, 3M, МТС или Cisco – это так называемые акции стоимости), а высокий уровень CAPEX и небольшие дивиденды / отсутствие дивидендов – у компаний роста.

Выбирая между этими двумя типами компаний, инвестор думает, что ему получить: дивиденды или прирост стоимости компании, который отражается в росте котировок. Проще говоря: получить прибыль сейчас (дивиденды) или отложить ее на будущее (капекс).

Такой же выбор есть у руководителей компании. Ярко это проявляется в корпоративном конфликте основных акционеров Норникеля – Олега Дерипаски и Владимира Потанина. Потанин настаивает на сокращении дивидендов и увеличении капитальных затрат, чтобы существенно модернизировать компанию и добиться кратного роста прибыли (и сокращения числа аварий). В то время как Дерипаска заинтересован в получение прибыли здесь и сейчас в виде дивидендов, чтобы покрыть долги своей компании En+ и ее дочки – Русала.

До 2023 года между акционерами действует соглашение, в соответствии с которым дивиденды остаются на прежнем уровне, так что напряженность между собственниками сохранится до этого года, и Норникель будет недополучать значительное количество нужных средств на модернизацию.

Так что высокий уровень CAPEX – это не всегда плохо. В модернизацию обязательно стоит вкладываться. Другое дело, если капзатраты себя не оправдывают. Например, если компания инвестирует в активы с низкой рентабельностью.

Например, рентабельность компании 20%, а новые вложения дают эффективность только в 10%. Следовательно, общая рентабельность тоже снижается – в итоге сокращается прибыль и дивиденды инвесторов. Поэтому стоит оценивать рентабельность инвестиций (ROI). В идеале она должна быть не меньше, чем рентабельность активов (ROA).

Таким образом, капитальные затраты (CAPEX, капекс) – это затраты компании на долгосрочные инвестиции: покупку основных активов, которые будут служить более 1 года. Размер капзатрат должен коррелировать с размером амортизационного фонда и в перспективе – увеличивать прибыль. Если капзатраты компании не оправданы или неэффективны, то это влечет к падению курса акций. Также CAPEX оказывает давление на дивиденды, и это тоже может быть расценено как негативный фактор. Но низкий уровень капзатрат влечет за собой снижение эффективности производства, поэтому нужно следить за его нормальным уровнем. Удачи, а да пребудут с вами деньги!

16.08.2018

Управление затратами – непрерывный и динамический процесс. Бизнес и технологии постоянно меняются, но их цель остается прежней – достижение высокого экономического результата.

Основные особенности управления затратами

При проведении анализа затрат на каждом этапе можно находить новые источники повышения эффективности. Но для начала разберемся с основными характеристиками, которым должен соответствовать процесс управления затратами:

Разового подхода к оптимизации и поиску дополнительных источников дохода недостаточно, необходим непрерывный анализ возможных улучшений.

Гибкое реагирование на изменения во внутренней и внешней среде

Компания должна построить управление затратами так, чтобы новые технологии внедрялись максимально быстро.

Качественная управленческая отчетность

Управленческая отчетность в МГТС построена на основе MCФO. Правила составления финансовой отчетности одинаковые для всех подразделений, поэтому полученные в разных департаментах цифры не отличаются. В компании доверяют этим данным и используют их как базу для принятия решений.

Совместный анализ рентабельности продуктов

Анализ затрат должен проводиться в совокупности с анализом доходов.

Изменчивость системы управления затратами

Она меняется как в регулярных (текущий анализ процессов, выявление завышенных цен или неэффективности), так и в стратегических (реструктуризация, поглощение, выход в новые сферы) направлениях.

Участие сотрудников всех подразделений в процессе оптимизации затрат

В этот процесс должны быть вовлечены все подразделения компании, только так можно выполнить задачу.

Трудности в телекоммуникационном бизнесе

Перед компаниями телекоммуникационного бизнеса стоит серьезный вызов: сохранить положительную динамику в условиях проблем внешней среды. Чтобы получать хорошие показатели, необходимо учитывать и преодолевать следующие факторы:

Стагнация основных доходов

Высокий процент проникновения услуг и конкуренция приводят к замедлению и даже отрицательной динамике прироста доходов. У фиксированных операторов связи это проявляется в падении доходов от телефонии.

В такой ситуации поиск внутренних резервов повышения эффективности – жизненно необходимая для компании задача. Повысить эффективность можно благодаря оптимизации процессов и схем работы с поставщиками, отказа от лишних затрат и сокращения персонала. Также можно использовать новые инструменты работы с продуктами и затратами. В компании для этих целей используются инструменты Big data. В первую очередь они применяются к абонентской базе: используются предиктивные модели для того, чтобы предлагать продукты, исходя из прошлого поведения абонента. Таким образом, мы экономим на расходах на рекламу, контактные центры и продвижении.

Рост требований к сети

Технологии постоянно совершенствуются и предоставляют все новые возможности. При этом технологическая база быстро устаревает, увеличивается объем трафика, обновляется законодательство. Основные доходы операторов уже не растут так быстро. Те, кто раньше активно строили сети, в таких условиях больше не могут себе этого позволить.

Новые реалии требуют новых методов работы. Так, операторы могут использовать общую инфраструктуру, экономя таким образом на расходах, связанных с ее эксплуатацией. Также, с учетом постоянного обновления технологий, им нужно кооперироваться с вендорами и обновлять техническую базу и программное обеспечение как только появляются возможности.

Необходимость развивать новую продукцию и смотреть на новые сферы

В МГТС постоянно ищут новые точки для роста. Мы готовы экспериментировать и рассматривать даже на нетипичные для телекоммуникационного бизнеса продукты. Например, нами была запущена услуга охранной сигнализации. Подобные услуги позволяют осваивать новые ниши, без которых нельзя сохранить и увеличить доходы.

Управление расходами

Существует 4 вида подходов к анализу расходов: аналитика по направлениям, по периоду проведения анализа, по типу деятельности и по порядку расчета затрат.

Аналитика по направлениям

Чтобы не отвлекаться на избыточные показатели, для аналитики в МГТС мы используем агрегированные статьи отчетности. Основное отличие агрегированной отчетности от стандартной – объединение статей с одинаковым экономическим содержанием таким образом, чтобы было возможно проанализировать тренды и «нащупать» проблемы, после чего в деталях можно уже смотреть на более глубокую аналитику.

При анализе расходов по подразделениям и статьям непонятно, как проходит процесс, поэтому мы внедрили анализ по процессам. В первую очередь анализируются наиболее критичные процессы, занимающие больше всего сотрудников и времени. Например, при согласовании закупок внутри компании мы стали проводить анализ общего процесса согласования от инициирования закупки до получения работы или услуги. Были исключены 10 согласующих подразделений, внедрена дополнительная автоматизация процесса, что позволило сократить общее время закупки.

Этапы проведения анализа

Анализ проводится в два этапа: планирование и бюджетный контроль. Бюджетный контроль состоит из предварительного и постфактум контроля.

Предварительный контроль – контроль до момента подписания обязательств с поставщиками/подрядчиками сумм по разовым расходам и по драйверным статьям объемов закупки и значений драйверов

Постфактум контроль – бюджетный контролер анализирует план/факт. Если он обнаруживает отклонения, то сообщает ответственным за бюджет и определяет причины и влияние выявленных факторов на прогнозы.

Бюджетный контроль в МГТС основан на частичной автоматизации процесса. В компании полностью автоматизированы системы планирования, учета фактических расходов и закупок. Они построены на базе Oracle. Мы исключили из предварительного бюджетного контроля небольшие статьи расходов (до 500 тысяч рублей) и ряд статей бюджета. После оптимизации процесса количество бюджетных контролеров сократилось в 3 раза, при этом риски перерасхода бюджета не увеличились. Ежедневный online-контроль подразделений по статусу выполнения бюджета выполняется людьми. Бюджетный контролер не только смотрит, соответствует ли сумма бюджету, но и отслеживает целесообразность проведения расходов и анализирует отклонения по неконтролируемым статьям.

Проектная деятельность в МГТС

В МГТС мы начинали с того, что разделяли затраты на операционные и капитальные расходы. Именно капитальные затраты мы относили к проектам. Потом было решено, что к проектным расходам относят также операционные расходы, которые поддерживают проектную деятельность: например, набор персонала под конкретный проект или консалтинговые услуги. И наоборот: часть капитальных расходов по сути направлена на поддержание операционной деятельности (например, лицензии на оборудование и программное обеспечение). Поэтому теперь логика разделения проектов для контроля основывается не на том, являются ли расходы капитальными или операционными, а на том, насколько они относятся к проектам или к текущим процессам.

По текущим затратам мы можем обеспечить достаточно высокое качество прогнозирования, знаем проблемные зоны и можем оптимизировать затраты за счет детального изучения проблем в процессах. С проектными затратами все сложнее: на начальном этапе проекты приносят отрицательный финансовый эффект, а сроки реализации и результаты проектов тяжело прогнозировать.

Также в МГТС происходит приоритизация проектов. Ежегодно мы узнаем у подразделений, какие проекты они хотят реализовать в течение года. Обычно получаемый список расходов превышает возможный лимит минимум в два раза. Поэтому в первую очередь мы реализуем проекты, которые связаны с получением доходов и окупаются в приемлемые сроки, а также капитальные проекты, связанные с законодательными ограничениями. Затем – проекты, связанные с оптимизацией операционной деятельности. Так называемые «качественные» проекты относятся уже к третьему приоритету.

На стадии утверждения бюджета мы понимаем, что не все проекты, которые мы планируем запустить в течение года, будут утверждены и реализованы в срок. Относительно низкое качество прогнозирования проектов приводит к тому, что при утверждении бюджета можно повысить лимит проектов, на которые готовы потенциально открыть финансирование в течение года, на 10-15% от ожидаемого. В итоге по факту мы приближаемся к утвержденной целевой цифре. Такой подход работает для совокупности небольших проектов, независимо от их структуры.

Порядок расчета затрат

Очень важно знать, как определять показатели и как они считаются. Можно считать по начислениям, по вводу, по платежам и по балансовым остаткам. Если использовать для подсчетов только один показатель, вы получите неполную картину, поэтому нужно использовать их совокупность:

Выручка. Начисленные за период доходы, динамика дебиторской задолженности, отложенные доходы, авансы;

ОРЕХ. Начисленные за период расходы, балансовые остатки по расчетам (дебиторская и кредиторская задолженность), товарные остатки;

САРЕХ. Требует наиболее развернутой аналитики, потому что здесь недостаточно смотреть только на потраченные суммы. Необходимо учитывать всю совокупность показателей: платежи, начисления в незавершенном строительстве, ввод основных средств (начало эксплуатации), остатки на складах.

Мотивация для управления затратами

Система мотивации сотрудников позволяет настроить работу компании таким образом, чтобы каждый задумывался над повышением эффективности компании и сокращением расходов.

Средства повышения мотивации в МГТС:

У всех сотрудников компании есть корпоративный ключевой показатель эффективности (КПЭ) по основным бюджетным показателям (доходы, OIBDA). Доля корпоративных КПЭ повышается вместе с иерархией сотрудников. Это косвенно говорит каждому сотруднику о том, что OIBDA – один из основных показателей, на который они работают.

У подразделений, ответственных за склады, дебиторскую задолженность, незавершенное строительство, авансы и т.д., есть внутренние показатели (как относительные, так и абсолютные), при изменении которых можно судить, что в определенных процессах возникли проблемы. У подразделений, которые отвечают за удельные расходы, стоят КПЭ по отдельным видам удельных расходов, таких как SAC.

Компания поощряет сотрудников за инициативы по оптимизации затрат. Когда человек предлагает идею, экспертный совет внутри компании определяет, насколько она целесообразна. Если предложение ценное, сотрудника поощряют призом или поездкой. Уровень вознаграждения ранжируется в зависимости от того, на что направлено предложение и какой эффект оно даст. Если сотрудник предлагает перестроить процессы с абонентами, которые дадут удобство и экономию, приз будет максимальным.

Ольга Белоусова, финансовый директор МГТС

«Московская городская телефонная сеть» (МГТС) – российская телекоммуникационная компания. Предоставляет услуги широкополосного доступа в Интернет, цифрового телевидения, мобильной связи, местной телефонной связи, видеонаблюдения, охранной сигнализации и другие на территории Москвы и Московской области. Обладает крупнейшей в Москве магистральной сетью передачи данных общей протяжённостью около 45 тысяч км.

Читайте также:

- Расходы не принимаемые для целей налогообложения прибыли проводки в 1с

- Совкомбанк для самозанятых граждан

- Что является отличительным признаком демократического режима право на взимание налогов

- Несвоевременное перечисление налогов в бюджет со счетов налогоплательщика это

- 429 статья налогового кодекса