В графе n указывается сумма исчисленного индивидуального подоходного налога

Опубликовано: 19.09.2024

![]()

«Клерк» Рубрика 2-НДФЛ

Недавно прошла новость, что 2-НДФЛ отменят. Но, как оказалось, чиновники пока к этому не готовы. Ловите справочник по этой форме.

Бланк справки 2-НДФЛ на 2019 год — это документ, который должен быть под рукой у каждого бухгалтера. В первую очередь он необходим, чтобы отчитаться по итогам года перед yалоговой службой. Кроме того, его используют для выдачи сотрудникам, которые просят сведения о выплаченной заработной плате и перечисленном подоходном налоге.

Что изменилось

С 01.01.2019 внесены изменения, которые придется учитывать всем работодателям, ИП и организациям, выплачивающим доход физическим лицам. На основании Приказа ФНС России от 02.10.2018 № ММВ-7-11/566@, форма будет не одна, а две. Одна из них используется для сдачи отчетности в ИФНС, а вторая — для выдачи обратившимся физическим лицам. Как уточняют представители Налоговой службы, образец заполнения формы справки 2-НДФЛ в 2019 году содержит некоторые ненужные для обычных граждан пункты. Что касается формы для ИФНС, то в нем почти все важное и нужное, поэтому основная часть структуры сохраняется.

Отметим, что оба документа будут называться одинаково — «Справка о доходах и суммах налога физического лица». Но чтобы бухгалтеры не запутались, вносится небольшая корректировка:

- отчет, который организации и ИП должны направлять в налоговые органы, в названии имеет сокращение «форма 2 НДФЛ» и официальный номер в классификаторе налоговых документов — КНД 1151078;

- документ, который выдается физлицу, когда оно обращается на основании ст. 230 НК РФ, ни сокращений, ни номеров в КНД не имеет.

Что касается отчета, который сдается в ИФНС с 2019 года, то в нем чуть больше изменений. Справка состоит из вводной части, двух разделов и одного приложения. В действовавшей ранее форме 2-НДФЛ было 5 разделов. Кроме того, налоговики удалили поля для указания ИНН физлиц и оставили только одно поле для уточнения вида уведомления, подтверждающего право на один из налоговых вычетов.

Отметим, что если вы заполняете отчеты для налоговиков в электронном виде и передаете их в ФНС через операторов, то особых изменений не заметите. Посредники обещают, что своевременно обновляют форматы, которые используют налоговые агенты при передаче данных о доходах и суммах подоходного налога физлиц. Что касается справок для работников, а такие обращения — не редкость, то необходимо использовать уже новые формы, чтобы не нарушать требования Налогового кодекса РФ.

Обращаем внимание, что с 01.01.2019 утратили силу:

- Приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 и Приказ Федеральной налоговой службы от 17.01.2018 № ММВ-7-11/19@, которыми утвержден ныне рабочий вариант документа и порядок его заполнения;

- Приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576 и Приказ Федеральной налоговой службы от 08.12.2014 № ММВ-7-11/617@, в которых описаны правила, как подавать сведения на электронных и бумажных носителях и через операторов телекоммуникационных каналов связи.

Образец заполнения в 2019 году

- В общих сведениях все довольно просто: ИНН, КПП, наименование организации или ИП, отчетный год, код ИФНС, код реорганизации и ИНН, КПП реорганизованной организации, код ОКТМО, телефон.

- Номер справки — это порядковый номер направленной в отчетном периоде формы.

- Признак (1, 2, 3, 4) — указывают в зависимости от оснований сдачи документа.

- Номер корректировки: 00 — первичная, 99 — аннулирующая. Все остальные от 01 до 98 — корректирующие отчеты.

- Данные о налогоплательщиках указывают из имеющихся у налогового агента документов.

- В разделе «Ставка налога» необходимо указать процент, по которому удержан НДФЛ. На сегодняшний день существуют три ставки: 13, 30 и 35%. Наиболее распространена ставка 13%. Применяется она для работников, имеющих статус резидента РФ.

- Сведения о суммах дохода и рассчитанном, удержанном налоге берут за весь отчетный период.

- Коды вычетов проставляются с учетом Приказа ФНС России от 10.09.2015 № ММВ-7-11/387@. В нашем случае — код 126, поскольку у работника есть ребенок.

- Код вида уведомления (при условии, что выдано уведомление):

- цифру 1 ставят, если налогоплательщику выдано уведомление о праве на имущественный вычет;

- цифру 2, если налогоплательщику выдано уведомление о праве на социальный вычет;

- цифру 3, если налоговому агенту выдано уведомление, подтверждающее право на уменьшение подоходного налога на фиксированные авансовые платежи.

- Приложение заполняется по месяцам, в которых выплачивался доход или предоставлялся вычет. Отличий от действующего порядка заполнения этого документа нет.

Образец заполнения справки 2-НДФЛ по новым правилам 2019 года

Как отчитываются сейчас за прошлые годы

Форма, действовавшая в 2017 году

Форма, действовавшая в 2018 году

Кто обязан сдавать справки

Форма для сдачи в ИФНС заполняется по каждому физическому лицу.

Каждый налоговый агент обязан обеспечить учет доходов, выплаченных физическим лицам, предоставленных им вычетов, исчисленных и удержанных налогов. Для этого составляется налоговый регистр. Открывается он сразу при приеме сотрудника на работу. Регистр разрабатывается и утверждается самостоятельно налоговым агентом и содержит сведения:

- о физическом лице, его идентификационных данных (Ф.И.О., дата рождения, паспортные данные, ИНН);

- видах и суммах доходов;

- предоставленных вычетах;

- суммах исчисленного, удержанного и перечисленного налогов;

- датах удержания налога и его перечисления в бюджет, реквизитах платежных документов.

Форматы сдачи

Как проверить справку перед сдачей в налоговую в электронном виде? Для этого достаточно скачать на официальном сайте ИФНС бесплатную программу Tester. Установив ее на своем компьютере, можно проверить файл, отправляемый в ИФНС, на соответствие формату предоставления отчета в электронном виде.

Сроки сдачи отчета

Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он обязан предоставить в налоговую отчет, указав в поле «Признак» цифру 2. Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). Обратите внимание, что порядок предоставления в налоговые органы таких сведений теперь представлен в приложении № 4 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@.

За несвоевременную сдачу отчета предусмотрена ответственность в размере 200 руб. за каждую справку (п. 1 ст. 126 НК РФ), то есть за форму, составленную на отдельного сотрудника. Также введена ответственность за предоставление справок с недостоверными сведениями. За каждый такой отчет придется заплатить штраф в размере 500 руб. (ст. 126.1 НК РФ), и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом.

Какие изменения претерпела форма в 2019 году

- в разделе 1 появились сведения о реорганизации или ликвидации компании;

- из раздела 2 исключены сведения о месте жительства налогоплательщика;

- из раздела 4 исключаются упоминания об инвестиционных вычетах;

- в раздел 5 в строки подписи и удостоверяющего полномочия подписанта документа вводится упоминание о возможности подписания справки правопреемником.

Образец заполнения справки в 2019 году

- В разделе 1 необходимо указать наименование налогового агента и его основные реквизиты: ИНН, КПП, код ОКТМО.

- В разделе 2 указываются сведения о физическом лице: его Ф.И.О., дата рождения и паспортные данные. Как было сказано выше, адрес места жительства указывать не требуется.

- В разделе 3 отражаются доходы налогоплательщика с градацией на месяц выплаты, код дохода, сумма.

- В разделе 4 следует указать сведения о налоговых вычетах, предоставленных физлицу.

- Общие суммы за год: доходы и вычеты физического лица, налоги исчисленные, удержанные и перечисленные в бюджет РФ — отражаются в разделе 5. Также здесь указываются реквизиты лица, ответственного за заполнение.

- Раздел 3 заполняется по каждой налоговой ставке. Например, если сотрудник является нерезидентом и получает дивиденды, то на него необходимо заполнить два раздела 3 и два раздела 5 справки. Отдельно — для оплаты труда по ставке 30% и отдельно — для дивидендов по ставке 15%, указав код дохода.

Образец справки 2-НДФЛ по форме 2018 года

Дивиденды в справке в 2019 года

- 13%, если участник — резидент;

- 15%, если участник — нерезидент РФ.

Приказ ФНС России от 15.10.2020 N ЕД-7-11/753@ утвердил новую форму справки о доходах и суммах налога за 2021 год, которая выдается физическим лицам по месту работы в ответ на их письменный запрос. При этом по доходам, начисленным в 2020 году, документ нужно оформлять по ранее действовавшей 2-НДФЛ.

Данный документ может предъявляться в различных структуры, учреждения для подтверждения размера заработка и удерживаемого НДФЛ. Кроме того справка выдается при увольнении работника в обязательном порядке.

Когда нужна справка о доходах и суммах налога физического лица?

Работник вправе в любой момент обратиться к своему работодателю за получением сведений о начисленном заработке за определенный период и удержанном НДФЛ.

Запрос на предоставление информации оформляется в письменном виде в форме заявления в свободном виде. В ответ на просьбу работодатель в течение 3-х дней оформляет справку, где отражаются данные о доходах и суммах налога за необходимый период, указанный в заявлении сотрудника.

Такая справка может понадобиться сотруднику для различных целей:

- для оформления декларации 3-НДФЛ с целью получения вычетов и возврата налога — оформляется за прошедший календарный год;

- для предъявления в банк для взятия кредита или ипотеки;

- для предъявления в соцзащиту для оформления различных пособий и социальных выплат;

- для получения визы на заграничные поездки.

Кроме того, работодатель сам оформляет ее и выдает по умолчанию при увольнении сотрудника из компании.

Справку можно оформить не только за календарный год, но и за любой другой период, если работнику это нужно. В своем заявлении он вправе указать то количество месяцев или лет, за которые нужны сведения, работодатель вправе использовать для оформления бланк типовой формы, указав в нем заработок и налог только за нужные месяцы.

В 2021 году работодатели обязаны выдавать справки в обновленном формате — при этом в новой форме отражаются данные о доходе и налоге с 01.01.2021. По начислениям и НДФЛ, имевшим место в 2020 году, предоставлять сведения работнику нужно по прежней форме 2-НДФЛ.

Новая форма для 2021 года

По доходам, полученным с 1 января 2021 года работникам по их запросу выдается справка по новой форме, утвержденной Приказ ФНС России от 15.10.2020 N ЕД-7-11/753@. Данный приказ в приложении 1 содержит новый бланк 6-НДФЛ, а в приложении 4 — новый бланк справки для выдачи персоналу.

Работникам сведения по новой форме нужно выдавать уже в 2021 году, однако в справке отражаются сведения только по выплатам 2021 года. Доходы и налоги, начисленные в 2020 году, отражаются в форме 2-НДФЛ, утвержденной Приказом ФНС от 02.10.2018 № ММВ-7-11/566.

Важно: Если работник просит сведения за 2020 год, нужно оформить 2-НДФЛ из Приложения 5 Приказа от 02.10.2018 № ММВ-7-11/566. Если нужны данные за 2021 году — по форме из Приложения №4 из Приказа от 02.10.2018 N ММВ-7-11/566@.

Новый бланк справки, как и раньше, содержит 5 разделов:

- 1 — информация о работодателе, выполняющем роль налогового агента по НДФЛ;

- 2- сведения о работнике, которому выдается справка;

- 3 — помесячный перечень доходов;

- 4 — суммы применяемых вычетов;

- 5 — общие суммы заработка, удержанного и неудержанного налога.

Как заполнять — пошаговая инструкция

Чтобы в 2021 году выдать справку работнику, нужно сначала получить от него письменное заявление с просьбой предоставить сведения о доходах и суммах налога за год. Заявитель указывает, за какой период ему нужна информация.

→ Если сведения нужны за 2020 год, например, для заполнения 3-НДФЛ для получения вычетов и возврата налога, то подготовить документ нужно по старой форме.

→ Если сведения нужны за 2021 год, то следует взять приложение №4 к новому расчету 6-НДФЛ и заполнить пять разделов, содержащихся в этом бланке.

В целом, содержание разделов в обеих формах практически одинаково, поэтому процесс заполнения будет индентичен. Ниже приведены образцы заполнения справки по форме 2-НДФЛ за 2020 год и новой формы за 2021 год.

Так как содержание новой и старой формы одинаково, то особенности их заполнения можно рассмотреть в одной таблице ниже:

200 форма, Декларация по ИПН и СН, сдается предприятиями на общеустановленном режиме, один раз в квартал. В данной декларации показываются доходы работников и все возможные вычеты. Данные 200-ой формы, используют при сдаче 100 формы, сверяя начисленные суммы доходов, ОСМС и социального налога, которые, указываются в 100 форме как вычеты.

Данную декларацию, пользователь может заполнить вручную в кабинете налогоплательщика, а также в приложении СОНО. Для тех, кто ведет учет в программе 1С, есть возможность заполнять 200-ую форму автоматически.

Для того, чтобы 200 форма заполнялась в 1С, необходимо выполнить предварительные настройки.

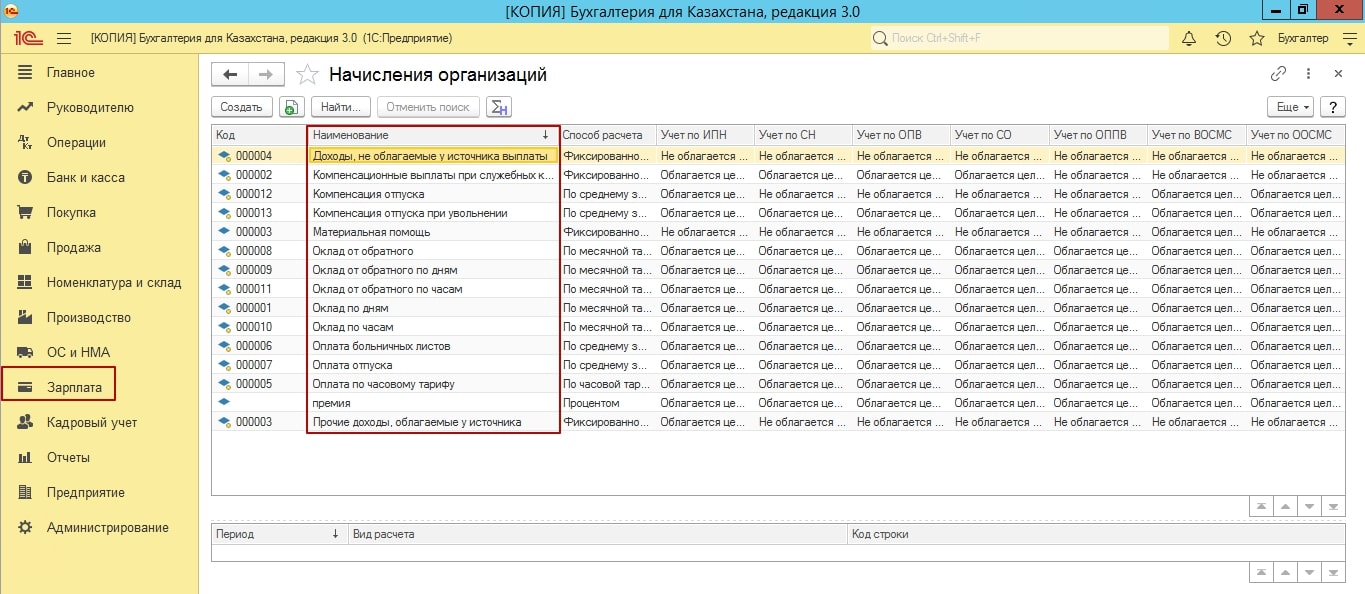

Переходим в подсистему «Зарплата – Начисления организаций». В данном журнале собраны все виды начислений, которые используются при начислениях заработной платы сотрудникам.

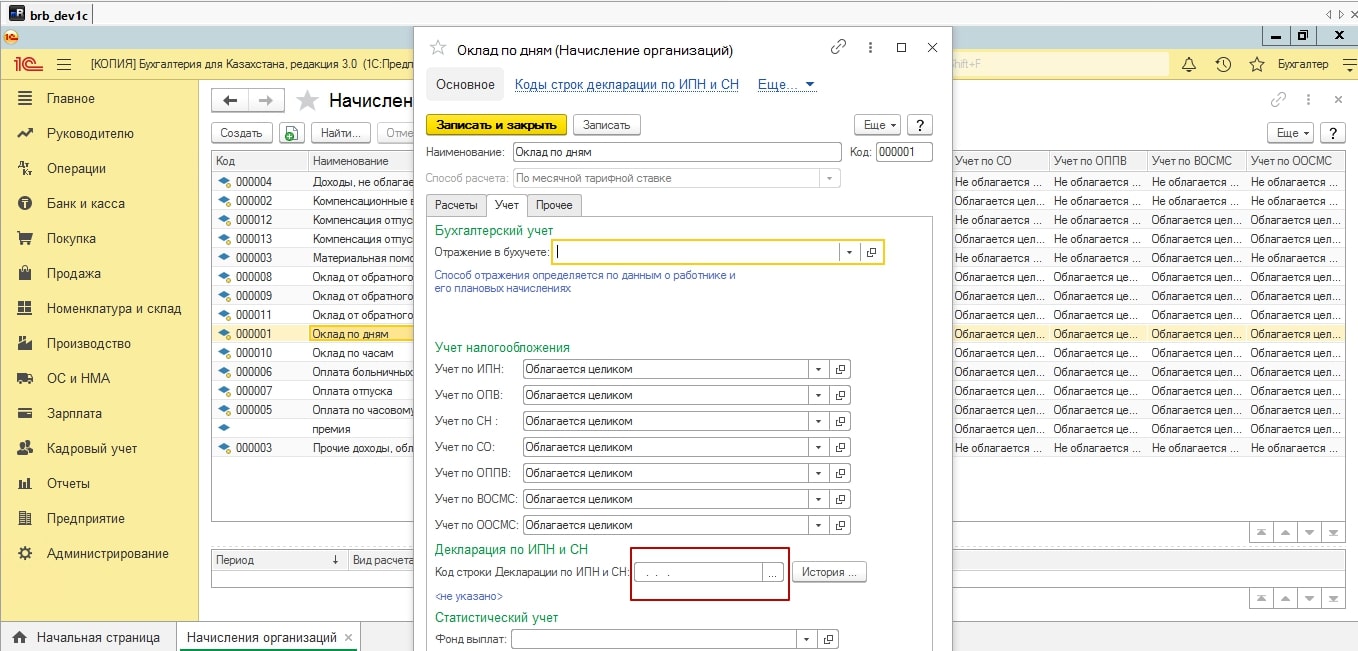

Для того, чтобы данные по начислениям попадали в 200 форму, в каждом из этих видов начислений, на вкладке учет, необходимо проставить в строке «Отражение в декларации», строку из классификатора 200 формы. Не забываем установить период, тот, за который мы хотим видеть данные в 200 формы, обновлять настройки строк необходимо каждый год. Так как формы налоговой отчетности меняются, классификаторы обновляются, строки тоже меняются, если будет установлена не актуальная строка для сбора данных, 200 форма к сожалению, не заполниться.

После того, как будут настроены строки. Обратите внимание на «Статистический учет», создайте и укажите фонд выплат. Так как, именно с этой строчки, формируется средняя заработная плата, в 910 форме, к примеру, а также, заполняются статистические формы.

После этого, можно переходить начислениям организации. Обязательно выполняем все по схеме, начисление заработной платы, начисление удержаний, начисление налогов и отражение заработной платы в регламентном учете. Помните, если вы проведете сначала начисления налогов, а затем удержаний, удержания рассчитаются некорректно.

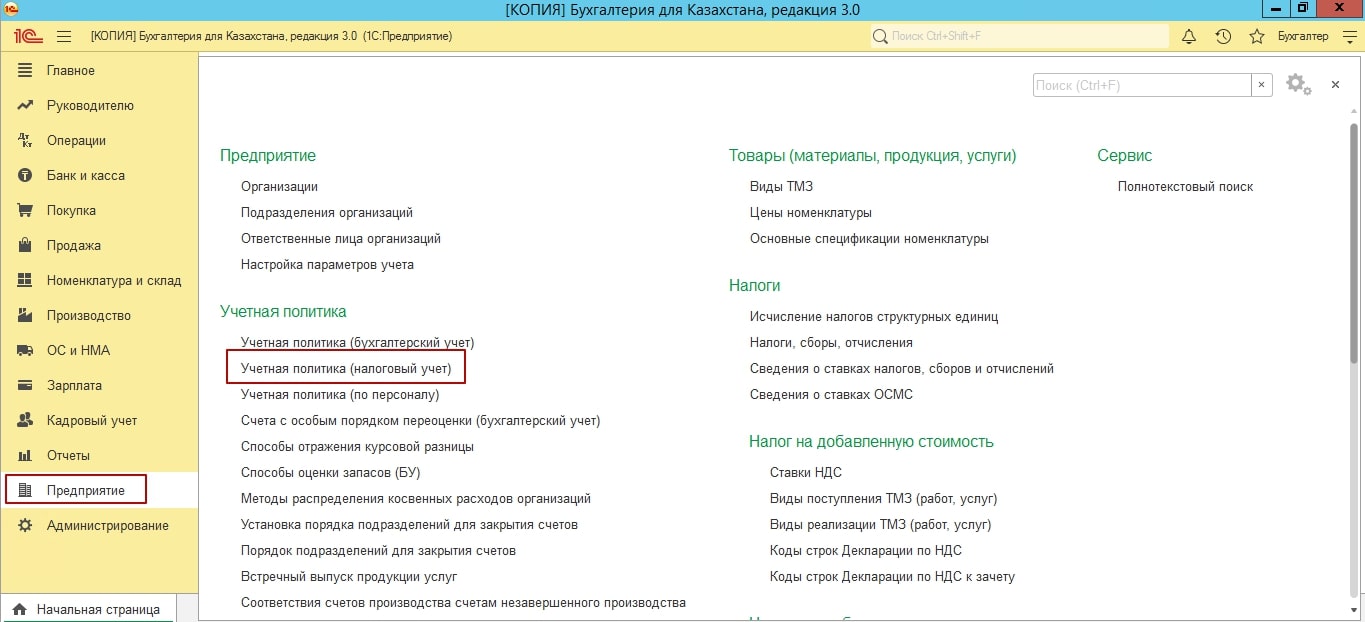

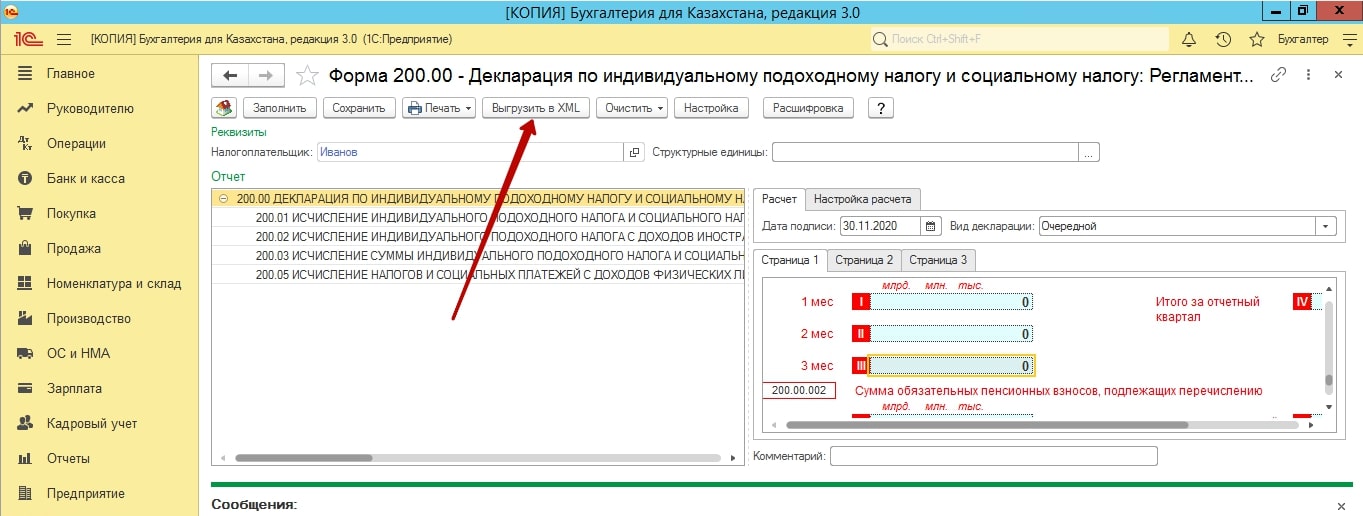

Теперь, можно заполнять 200 форму. Но предварительно, проверьте пожалуйста настройки учетной налоговой политики.

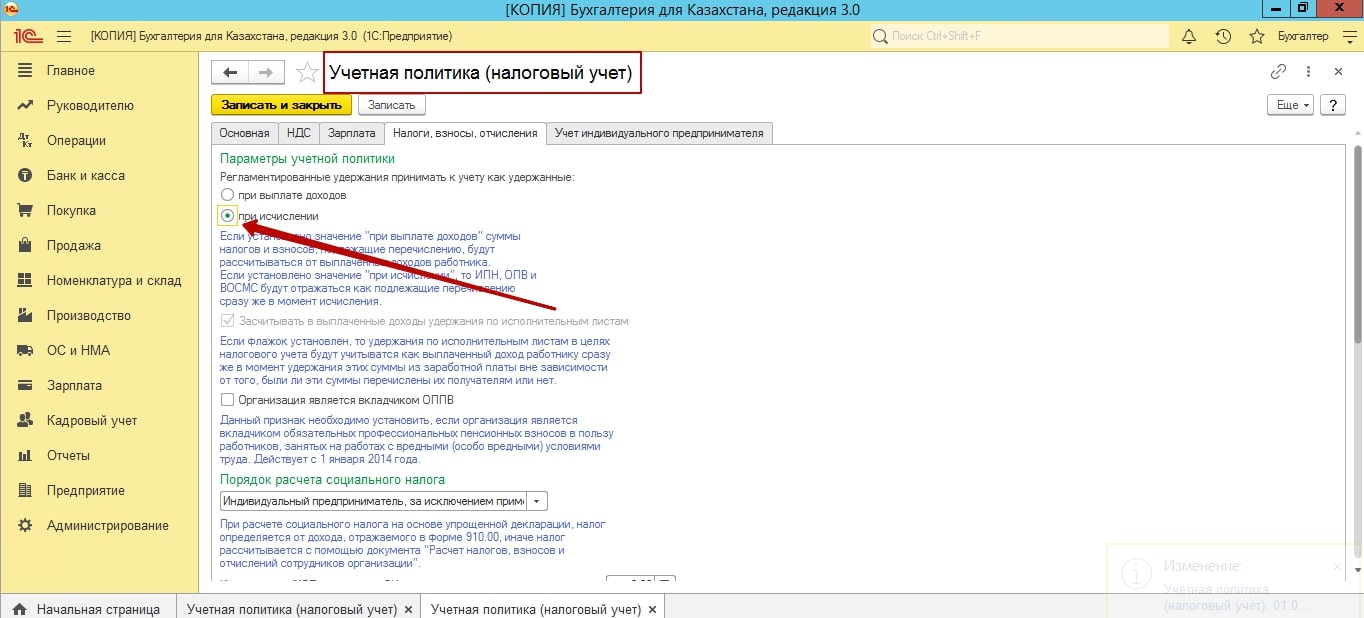

Переходим в учетную политику, налоговый учет, вкладка «Налоги, взносы, отчисления».

Значение, регламентированные удержания принимать к учету:

при выплате доходов, либо значение при исчислении. Если мы устанавливаем первое значение, то при заполнении 200 формы, исчисленный ИПН, ОПВ, на первой странице 200 формы, может быть равен 0, то есть пустые значения. Это происходит потому, что, значение будут проставляться от выплаченных доходов, а не от исчисленных.

Если вам необходимо, чтобы заполнялось данными от исчисленных доходов, то ставим значение от исчисленных доходов и сохраняем учетную налоговую политику.

Если вас ранее, до изменения учетной политики, уже были начислены начисления, необходимо перейти в документы начислений. Перезаполнить документы, то есть именно использовать кнопки «Авто заполнение – Рассчитать». Если вы воспользуетесь, только кнопкой «Рассчитать», то ничего в значениях не измениться.

После авто заполнений и расчетов, можно пробовать снова заполнять 200 форму.

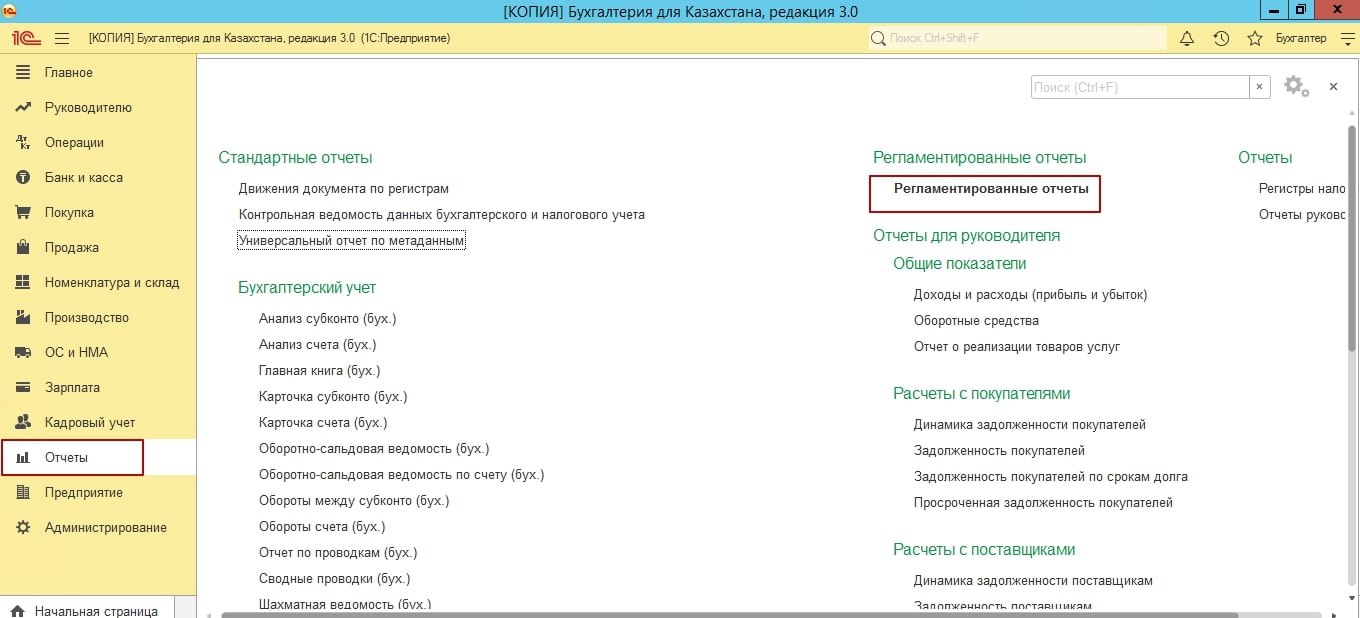

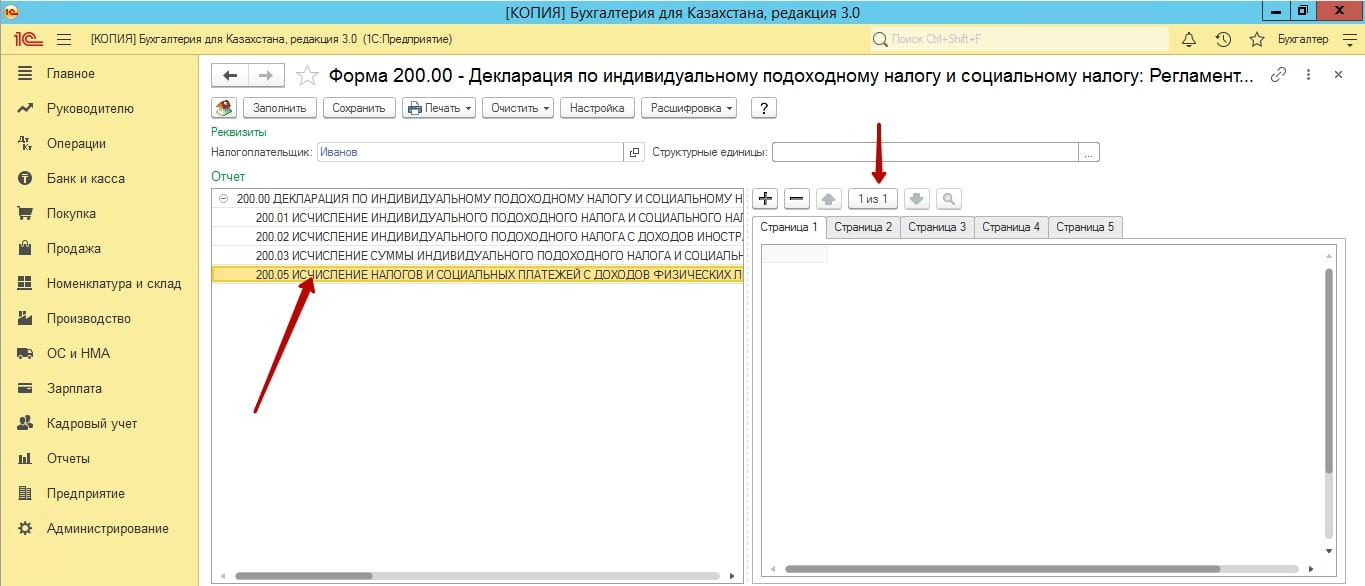

200 форма, находится в «Регламентированных отчетах», в подсистеме «Отчеты».

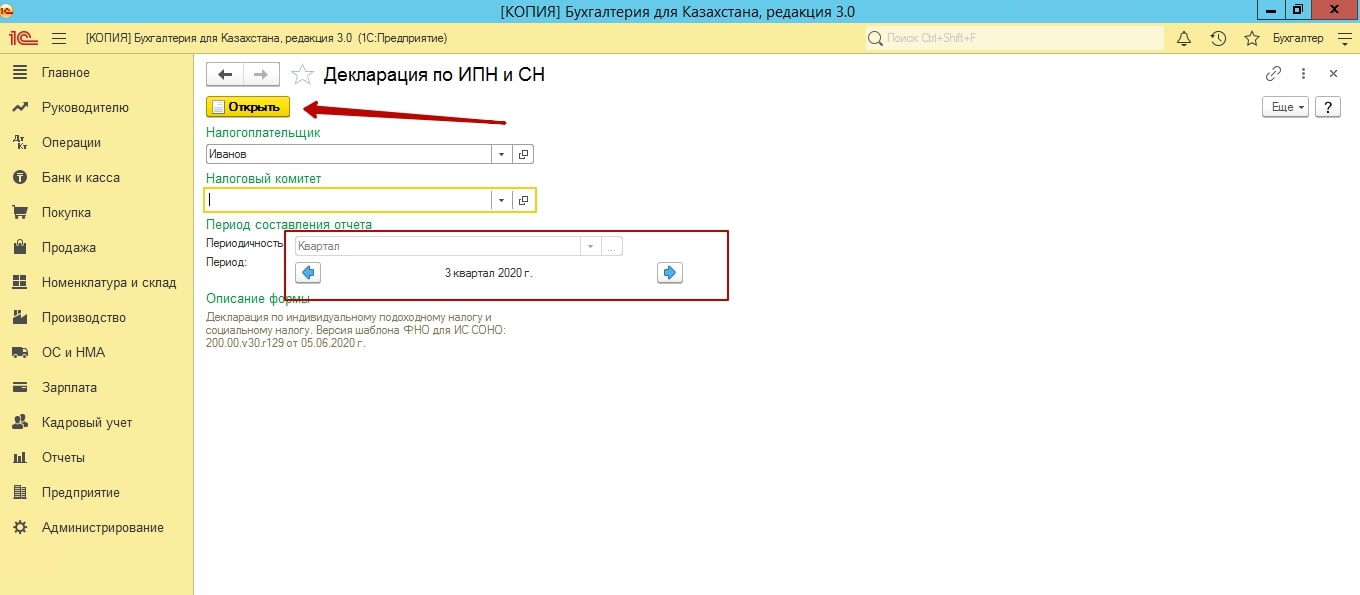

Выбираем слева форму, нажимаем кнопку создать. Выбираем период. Обратите внимание, если у вас ведутся структурные подразделения. И для каждого подразделения ведутся отельные начисления, с отдельным фондом по зп. 200 форма заполниться именно с учетом разделенных данных.

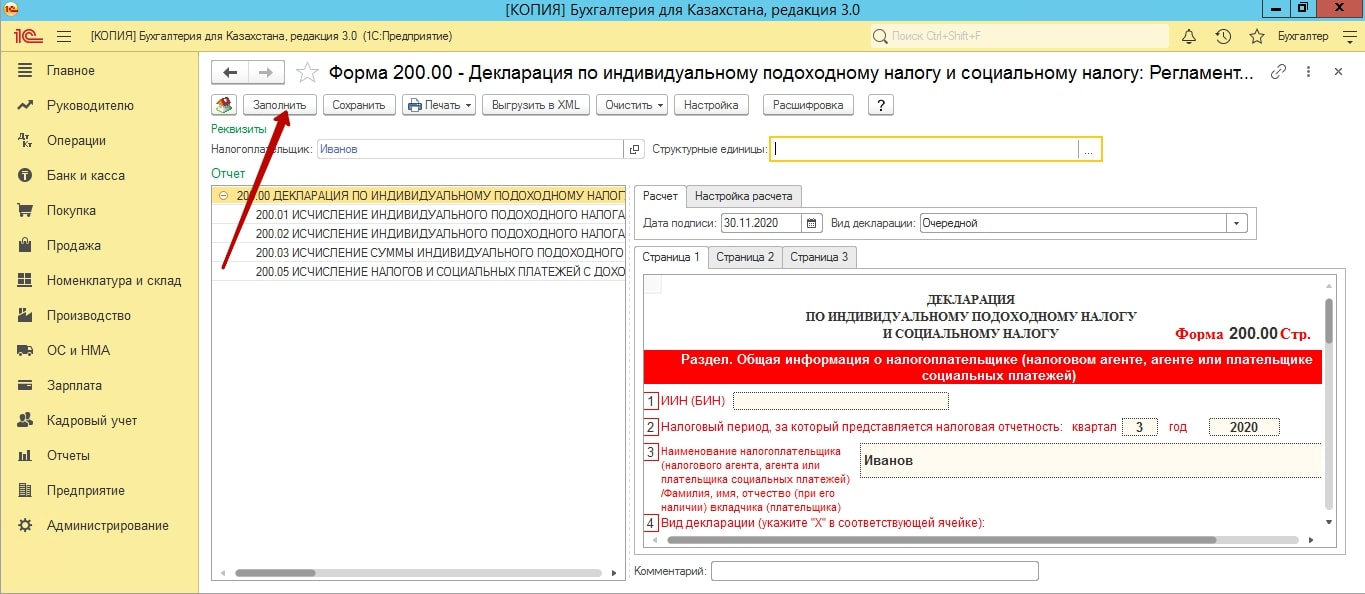

В целом, 200 форма не сложна к заполнению, все данные в нее подтягиваются автоматически.

Хотелось бы отметить 5 приложение. В ней заполняются все физические лица организации, по котором были данные по зп. То есть, если, например, сотрудник уволен, но при этом, у него была выплата зп именно в этом квартале, он будет в 5 приложении.

Если у вас не попадают физические лицо по ГПХ, пробуйте перезаполнить сами начисления доход по договорам ГПХ.

Также обратите внимание, в 5 приложении могут быть несколько страниц. И если вы вдруг не можете найти необходимо сотрудника, пролистайте все страницы.

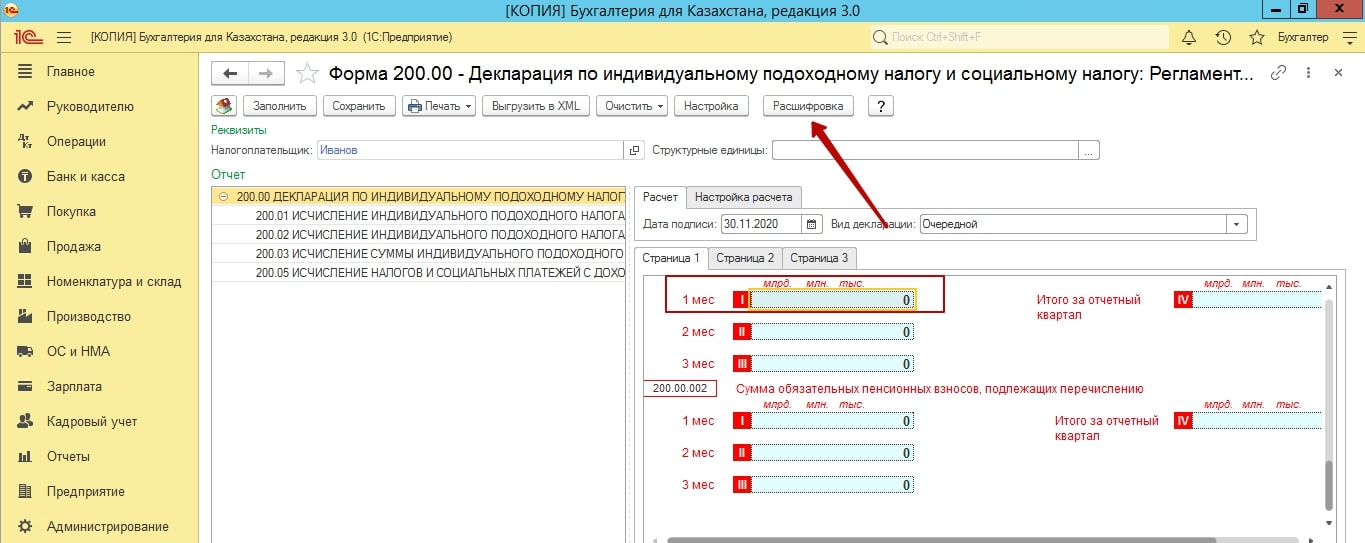

Также, каждую строку начисления, вы всегда можете расшифровать и посмотреть, какие данные и с какого счета показаны в данной строке.

Надеемся наша статья была полезной. Желаем успехов!

Автор: Проф. Бухгалтер РК Смирнова Елизавета

Декларация по индивидуальному подоходному налогу и социальному налогу по форме 200.00 (приложение 78 к приказу первого заместителя премьер-министра РК – министра финансов РК от 20 января 2020 года № 39 (далее – Приказ № 39)) (далее – Декларация) составляется налогоплательщиками (налоговыми агентами, за исключением применяющих специальные налоговые режимы (СНР) для крестьянских или фермерских хозяйств, на основе упрощенной декларации) к физическим лицам согласно главам 35 и 36 раздела 8, главе 74 раздела 19, разделу 19 Налогового кодекса; агентами по уплате обязательных пенсионных взносов (ОПВ), обязательных профессиональных пенсионных взносов (ОППВ) в соответствии с Законом РК «О пенсионном обеспечении в Республике Казахстан» от 21 июня 2013 года № 105-V (далее – Закон о пенсионном обеспечении); плательщиками социальных отчислений (СО) в соответствии с Законом РК «Об обязательном социальном страховании» от 26 декабря 2019 года № 286-VI (далее – Закон о соцстраховании); плательщиками взносов и (или) отчислений на обязательное социальное медицинское страхование (ОСМС) в соответствии с Законом РК «Об обязательном социальном медицинском страховании» от 16 ноября 2015 года № 405-V (далее – Закон об ОСМС), в том числе индивидуальными предпринимателями (ИП) (за исключением применяющих СНР для крестьянских или фермерских хозяйств, на основе упрощенной декларации и патента); лицами, занимающимися частной практикой по ОПВ, СО, взносам на ОСМС в свою пользу в размерах, установленных законами о пенсионном обеспечении и обязательном социальном страховании, об обязательном социальном медицинском страховании.

Декларация составляется в соответствии с Правилами составления налоговой отчетности «Декларация по индивидуальному подоходному налогу и социальному налогу (форма 200.00)» (приложение 79 к Приказу № 39) (далее – Правила).

Декларация состоит из самой декларации (ф. 200.00) и приложений к ней, предназначенных для детального отражения информации об исчислении налогового обязательства:

– приложение 200.01 «Исчисление индивидуального подоходного налога и социального налога, обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов, СО, отчислений и (или) взносов на ОСМС»;

– приложение 200.02 «Исчисление ИПН с доходов иностранцев и лиц без гражданства»;

– приложение 200.03 «Исчисление суммы индивидуального подоходного налога и социального налога по структурному подразделению»;

– приложение 200.04 «Исчисление социального налога налогоплательщиками, работающими по контракту»;

– приложение 200.05 «Исчисление налогов и социальных платежей по доходам физических лиц».

Рассмотрим построчное заполнение Декларации на конкретном примере.

Пример

ТОО «Альфа» является производственным предприятием, применяет общеустановленный режим налогообложения и имеет в штате десять работников. ТОО не имеет структурных подразделений.

Шесть работников имеют окладную форму оплаты труда, при этом расчет заработной платы осуществляется по «обратному методу». При оплате труда четырех сотрудников применяется часовая тарифная ставка. Заработная плата выплачивается в последний день месяца.

В случае необходимости ТОО привлекает к выполнению работ физических лиц, не состоящих в штате по договорам гражданско-правового характера (далее – договоры ГПХ).

На 1 января 2021 года всеми работниками ТОО «Альфа» были поданы в бухгалтерию заявления на применение стандартного вычета в размере одной минимальной заработной платы (МРЗП). Также некоторые сотрудники имеют следующие особенности налогообложения их доходов:

– директор является пенсионером по выслуге лет;

– начальник цеха имеет бессрочную инвалидность II группы;

– рабочий цеха 1 является гражданином Республики Кыргызстан без вида на жительство в РК. В целях исчисления ИПН рабочий цеха 1 в I квартале 2021 года не признается резидентом;

– рабочий цеха 3 имеет кредит в АО «Жилстройсбербанк Казахстана» (ЖССБ) с ежемесячным платежом по вознаграждению 50 000 тенге.

Ежемесячно все сотрудники компании проходят ПЦР-тестирование за свой счет, в случае представления подтверждающих документов в бухгалтерию компания возмещает расходы на ПЦР-тестирование.

Расчетные ведомости ТОО «Альфа» за I квартал 2021 года с отражением доходов работников представлены в таблицах № 1, 2, 3.

Расчетная ведомость организации за январь 2021 года

Работодатели – организации и ИП, использующие труд наемных работников, приобретают обязанность налогового агента по НДФЛ. Исчисление, удержание и перечисление налога должно производиться вовремя и в полном объеме, согласно нормам НК РФ. Между тем до сих пор многие бухгалтеры затрудняются определить, в чем различия между исчисленным и удержанным НДФЛ. Причина кроется в формулировках статей НК, согласно которым между исчисленным и удержанным налогами различий ничтожно мало.

Вместе с тем в отчетности по НДФЛ чаще всего показатели эти не равны между собой. Нюансы использования понятий «исчисленный налог» и «удержанный налог», заполнения налоговых отчетных форм рассматриваются в материале статьи.

Исчисленный и удержанный налог на доходы

Чтобы разобраться, в чем различия между двумя суммами НДФЛ, рассмотрим каждое понятие по отдельности.

Исчисленный НДФЛ. Во исполнение обязанностей налогового агента работодатель, прежде чем выплатить сотруднику заработную плату, обязан произвести расчет налога на доходы с этой суммы. Налог рассчитывается с учетом вычетов и впоследствии перечисляется в государственный бюджет.

Удержанный НДФЛ. Исчислив налог, работодатель производит еще одну операцию – удерживает рассчитанную сумму из заработной платы сотрудника.

Исчисляют налог, согласно законодательству, в момент начисления заработной платы и приравненных к ней сумм, а удержанный налог представляет собой величину, остающуюся у работодателя с целью последующей передачи ее в бюджет. Удержать налог ранее даты фактического получения дохода физлицом невозможно.

Показатели связаны между собой: налог нужно сначала исчислить, затем удержать, после чего следует его перечисление.

Действующее законодательство предусматривает исчисление налога не позднее последней даты месяца начисления дохода. Если исчисленный налог был удержан в один и тот же период, то показатели на конец этого периода совпадут. Однако так бывает далеко не всегда. Исчисленный и удержанный подоходный налоги отдельными строками отражаются в формах налоговой отчетности, данные которых подлежат сверке:

- 2-НДФЛ;

- 6-НДФЛ.

Разница между двумя значениями может возникать при отражении их в указанных формах по правилам налогового законодательства. Например: показатели по исчисленному и удержанному НДФЛ (стр. 040 и 070 ф. 6-НДФЛ) не равны между собой, если заработная плата, начисленная в отчетном квартале, выдавалась в следующем месяце, приходящемся на новый квартал. В квартальном отчете по строке удержания будет нулевое значение либо значение, меньшее исчисленного (разъяснения из письма налоговой службы №БС-4-11/8609 от 16/05/16 г.).

Обратите внимание, что контрольные соотношения для шестой формы не содержат обязательного равенства для строк 040 и 070 (письмо налоговой службы №БС-4-11/3852 от 10/03/16 г.).

Кстати говоря! Перечисленный НДФЛ – это сумма, которая фактически была перечислена в госбюджет по итогам месяца.

Когда показатели совпадают

Совпадения исчисленного и удержанного НДФЛ наблюдаются в определенных случаях:

- Отпускные выплаты. По мнению налоговой службы (письмо ФНС №БС-4-11/13984@ от 01/08/16 г. и ряд других) суммы отпускных, которые начислялись, но не выплачивались, не включаются в отчетность по ф. 6-НДФЛ в периоде начисления. Они будут включены в расчет в периоде выплаты. Соответственно, в периоде выплаты отпускных сумм исчисленный и удержанный налоги по ним в форме 6-НДФЛ будут совпадать.

- Больничные выплаты в части, облагаемой налогом, отражаются аналогично отпускным, как и дивиденды: в периоде фактической выплаты. Исчисленный и удержанный налоги по суммам, выплаченным в определенном периоде, будут в отчетных формах идентичны.

- Отпускные могут быть получены сотрудником в виде компенсации, если отпуск он не использовал и написал заявление на увольнение. В последний день работы он получит сумму компенсации. Исчисленный и удержанный налоги в форме 6-НДФЛ в периоде увольнения по этому сотруднику будут совпадать (Письмо ФНС №БС-3-11/2094@от 11/05/16 г.).

- Заработная плата получена работниками в том же периоде, что и начислена. Соответственно, исчисленный и удержанный НДФЛ по этому периоду будут совпадать (письмо налоговой службы от №БС-4-11/6420@ от 05/04/17 г.). Такая ситуация нередко возникает в последний рабочий день года, когда проводится начисление и выплата заработной платы. Заметим, что по рекомендации фискальных органов, уплату в бюджет таких сумм следует произвести в первый рабочий день следующего года (НК РФ ст. 6.1-7).

Когда налог удержан не полностью

Налоговый агент в определенных ситуациях не имеет возможности удержать налог у физлица. В этом случае организация извещает о невозможности исчислить и удержать налог гражданина и ФНС – до 1 марта следующего за получением дохода года.

Такой налог отражается по стр. 080 уже рассматриваемой нами шестой формы. Она используется, например, если налоговый агент сделал физлицу подарок, при этом других доходов в денежной форме у этого физлица нет. Эта строка заполняется также, если физлицо получило материальную выгоду, но денежных выплат в его адрес налоговый агент не осуществлял, либо они недостаточны для покрытия задолженности по налогу.

Нельзя включать в расчет по стр. 080 суммы «переходящего» НДФЛ с зарплаты, которая будет выплачена в месяце, следующем за отчетным. Этот неудержанный налог отразится в следующем отчетном периоде. Если ошибочная форма уже сдана, придется подавать уточненный расчет 6-НДФЛ.

Если у работодателя возможность исполнить обязанность налогового агента по НДФЛ была, налог не удержан и не перечислен в бюджет, на него может быть наложен штраф в размере 20% от неудержанной и неперечисленной суммы (НК РФ, ст. 123).

Читайте также: