Уведомление о регистрации в иностранном налоговом органе

Опубликовано: 16.05.2024

Необходимость в формировании уведомления об участии в иностранных организациях появилась относительно недавно – с января 2015 года. Для ряда лиц этот документ является обязательным, при этом его составление происходит по определенной форме У-ИО.

Кто обязан подавать уведомление

Данный документ должны подавать:

- граждане России;

- лица с двойным гражданством;

- те, кто вообще не имеет гражданства;

- предприятия и организации.

Кроме того, обязанность по формированию документа лежит и на некоторых иностранных компаниях, в том числе тех, которые имеют в пределах РФ подразделения и филиалы и считаются, соответственно, налогоплательщиками нашей страны.

Поводом для подачи уведомления становится как вступление в участники иностранной организации, так и выход из нее. При «переформатировании» долей также следует уведомить об этом контролирующие органы.

Куда и в какие сроки передавать документ

Уведомление подается в местное территориальное отделение налоговой службы, в период не позже тридцати дней (по календарю) с даты «входа», изменения доли или «выхода» из иностранной организации.

Отказ в приеме документа

Иногда налоговики могут отказать в приеме подаваемых документов. Уведомление об участии в иностранных организациях в данном случае – не исключение. Правда, перечень поводов для отказа не такой уж и длинный:

- неправильно заполненная форма;

- не предоставление оригиналов сопутствующих документов;

- плохое качество копий.

А если не подать уведомление

Неисполнение обязанности по передаче уведомления об участии в иностранных организациях может привести к серьезным последствиям в виде достаточно крупного штрафа (до нескольких десятков тысяч рублей).

При этом следует помнить о том, что целенаправленное сокрытие данного факта также ничем хорошим не закончится, поскольку на сегодняшний день налоговики имеют доступ к разным источникам информации (в том числе содействуют с налоговыми службами других государств в плане обмена сведениями).

Правила заполнения уведомления

Для начала напомним о том, что бланк уведомления имеет унифицированный вид и он обязателен для применения.

Заполняя его, рекомендуем придерживаться нескольких несложных правил.

- Вносить сведения в форму можно как от руки (но только шариковой ручкой синего, черного или фиолетового цвета) так и в печатном виде на компьютере.

- Слова необходимо писать большими заглавными буквами, разборчиво, так чтобы было читаемо и понятно.

- Допускать в бланке ошибки, делать помарки нельзя. Если оплошность все же случилась, не следует исправлять ее, лучше заполнить другую форму. И уж, разумеется, запрещается указывать в уведомлении заведомо недостоверную информацию – при обнаружении таких фактов последствия могут быть самыми неприятными.

Если после того, как уведомление было отправлено, налогоплательщик вдруг обнаруживает, что в нем была какая-то неточность, он вправе подать уточненное уведомление – никаких санкций за это не предусмотрено, главное – соблюсти сроки.

Образец заполнения уведомления об участии в иностранных организациях

Заполнение первого листа

На первую страницу вверху уведомления вносятся данные о налогоплательщике: реквизиты компании, ее полное наименование (с расшифрованным организационно-правовым статусом). Здесь же указывается номер корректировки, код налогового органа и код налогоплательщика, причина формирования документа.

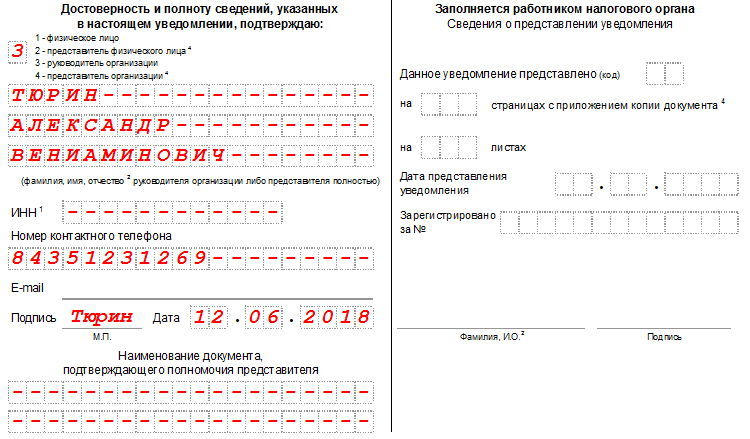

Нижняя часть страницы делится на два раздела. В левом сначала нужно указать код уведомителя (расшифровка дается тут же), затем внести его персональные и контактные данные, поставить подпись и дату заполнения.

Заполнение второго листа

Вторая страница уведомления заполняется в том случае, если речь ведется от имени физического лица. При этом, как уже говорилось выше, не играет роли то, является ли он гражданином только Российской Федерации, имеет двойное гражданство или вообще никакого. Вся информация, сюда вносимая, должна соответствовать паспорту или иному документу, удостоверяющему личность. Если уведомитель оставляет эту страницу пустой, он все равно должен поставить под ней свою подпись и дату (то же касается и других страниц документа).

Заполнение третьего листа

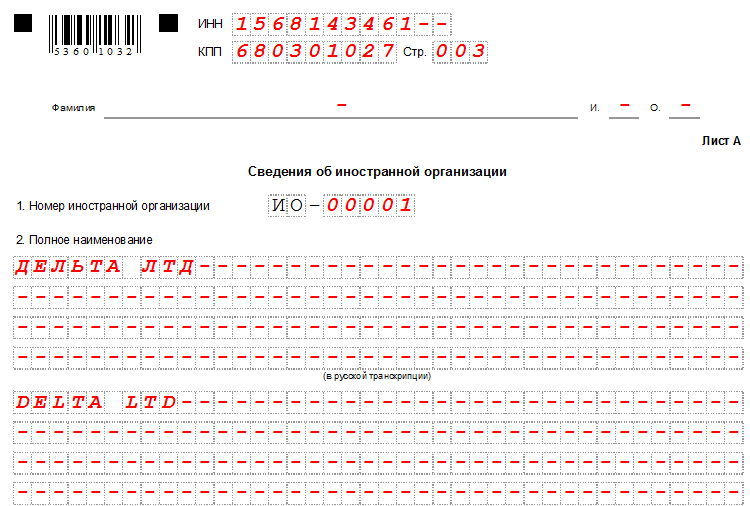

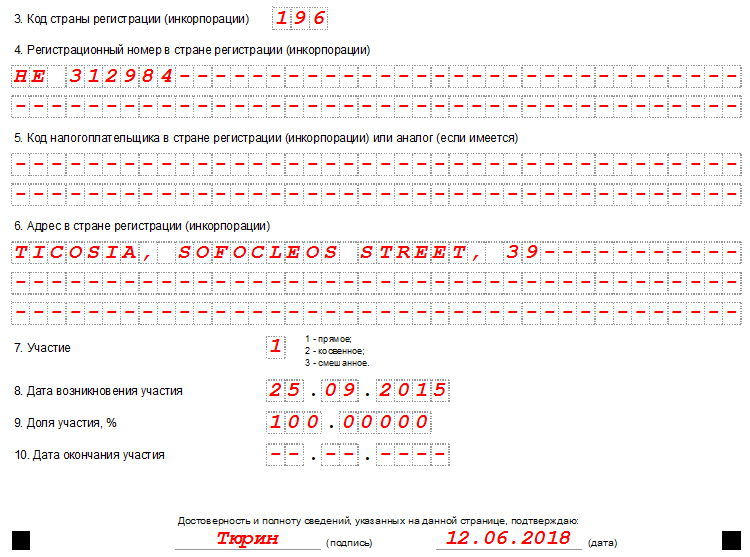

На третьей странице содержатся сведения об иностранной организации, о которой идет речь. Сначала сюда нужно вписать ее название, причем на русском и английском языке.

Ниже вписывается код страны, регистрационный номер компании и адрес ее фактического местоположения, прочие известные данные. Затем следует отметить, какое отношение к организации имеет уведомитель: непосредственное, косвенное или и то и другое, число, месяц, год возникновения участия, долю и дату окончания (последнее — если документ подается в связи с выходом из организации).

Заполнение четвртого листа

Четвертая страница включает в себя информацию о российской компании-участнике иностранной организации. Вносимые сюда сведения должны быть идентичны учредительным бумагам фирмы.

Заполнение пятого листа

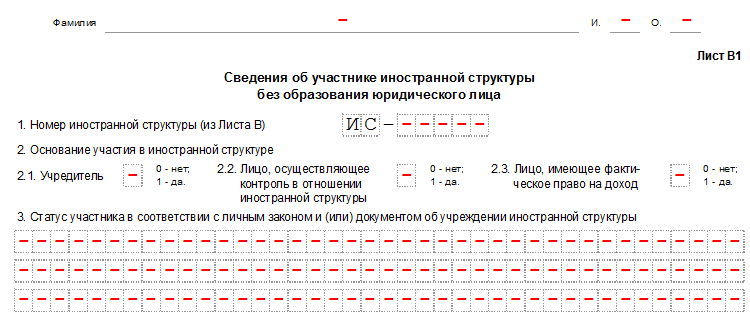

На пятую страницу вписываются данные об участии в иностранной структуре без образования юр. лица (т.е. партнерстве, фонде, трасте, товариществе и т.п.).

Заполнение шестого листа

На шестой странице указывается статус участника иностранной структуры без образования юр. лица, (т.е. кем является заявитель: учредителем такой компании, получателем дохода или контролирующим субъектом).

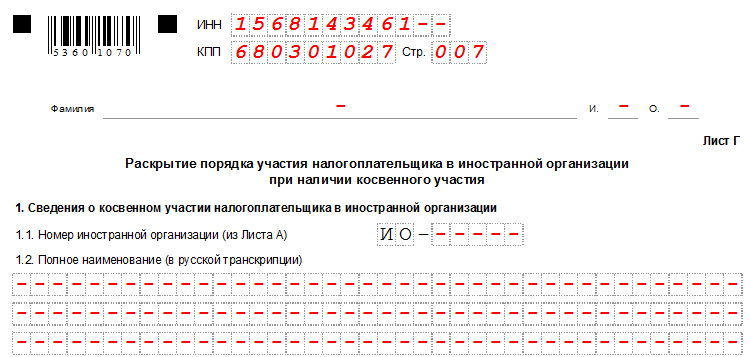

Заполнение седьмого листа

Наконец, последняя — седьмая страница, — раскрывает порядок косвенного участия уведомителя в иностранной компании: здесь указываются все звенья цепи, в которую входит иностранная организация, в которой, в свою очередь участвует уведомитель, а также прописываются порядковый номер его участия и принадлежащая ему доля.

Для отправки в налоговую службу уведомления можно воспользоваться одним из нескольких вариантов:

КИК должна соответствовать одновременно двум условиям.

Понятие уведомлений, правила и сроки

С 2015 года налоговым законодательством была введена обязанность для физических лиц и прочих налогоплательщиков, касающаяся уведомления налоговых органов о причастности к иностранным компаниям и организациям. В том числе и уведомления о создании иностранной организации, не образовывающей при этом отдельного юридического лица.

Уведомление представляет собой заполненный по всем правилам и нормам налогового права документ, который передается плательщиком в налоговый орган на рассмотрение.

В случаях, если это уведомление не предоставляется, а налоговый орган в ходе проверок или иными законными путями узнает о том, что плательщик, будь то физическое лицо или организация, являются контролирующими лицами, входят в состав или участвуют в деятельности прямо или косвенно иностранной организации, то к плательщику применяются соответствующие меры наказания.

В частности – штрафные взыскания, размер которых колеблется в размере от 50 до 100 тысяч рублей.

При этом это правило распространяется только на лиц, которые не являются контролирующими лицами (то есть доля их семейного участия не превышает 50%). Согласно нормам налогового законодательства, при учете контролирующих лиц учитывается доля всей семьи (следует понимать, как супругов), а не отдельного физического лица.

Кроме того, правило распространяется исключительно на компании, которые не являются отдельно образованным юридическим лицом.

И это уведомление носит несколько иное название – уведомление о контролирующих иностранных организациях, где контролирующим лицом выступает как раз плательщик, отправляющий документы в налоговый орган.

Действует и другое правило в отношении физических лиц, которые не были ранее признаны налоговыми резидентами. Так, согласно нормам налогового права, если плательщик получил статус налогового резидента не с момента образования компании, а в процессе ее деятельности, то уведомление он направляет в налоговый орган по истечении календарного года, в котором был признан резидентом. При этом уведомление должно быть направлено на рассмотрение не позднее, чем 1 марта следующего года (следует понимать, как года, который следует за отчетным календарным годом).

Если же плательщик перестал быть участником иностранной организации, то не позднее, чем через три календарных месяца, он обязан уведомить об этом налоговый орган, чтобы к нему применялись обычные правила налогообложения в рамках российского законодательства.

Форма уведомлений, сведения для указания, процедура подачи

Формы уведомлений разработаны на основании приказа Федеральной налоговой службы № MMB-7-14/177@. Заполняются они и направляются в электронном виде непосредственно в налоговой орган плательщиком.

При этом порядки заполнения форм распространяются на всех плательщиков, чья доля в иностранной организации превышает 10% от общего количества долей участия, являются ее организаторами или претендуют на контроль. В том числе и в тех случаях, когда подразумевается разделение долей между всеми претендентами.

На основании того же приказа плательщик имеет право заполнить формы рукописным способом с применением чернил черного или синего цвета. Машинописный текст принимается на рассмотрение только в черном варианте. В уведомлении нельзя допускать ошибок или помарок, делать зачеркивания или коррекцию написанного любым способом.

В случае допущения ошибки уведомление следует заполнить заново. Все графы и поля подлежат обязательному заполнению. Исключения составляют те случаи заполнения данных физическими лицами и организациями.

Так, физические лица не проставляют показатель КПП в отличие от организаций. При этом графа ИНН остается обязательной для любого участника, заполняющего уведомление. В сведениях о плательщике физическим лицом заполняются свои данные – ФИО, а организациями – полное название компании по уставным документам, без сокращений.

Подать уведомление можно любым удобным способом: лично, почтой или курьером, путем передачи в сети Интернет в налоговый орган. Если у налогового органа возникают основания для отправки требования к плательщику, то он уведомляет об этом одним из способов. Как показывает практика, чаще всего путем отправки уведомления почтой с пометкой о дате вручения адресату.

Уведомление об участии в иностранной организации обязательно, согласно статье 25.14 Налогового кодекса, должно содержать следующие данные, предоставляемые физическими лицами или организациями:

- дата, с которой у плательщика появилось основание для подачи документа на рассмотрение (следует понимать, как дату, с которой он начал свое участие в деятельности иностранной организации);

- доля, независимо от того, является ли она прямой или косвенной;

- сведения об иностранной организации (название, адрес, регистрационные номера, форма образования);

- причастность к категории контролирующих лиц организации и основания для этого.

В этом уточнении объясняются причины незнания о том, что доля его участия уже превысила порог в 50%. К уточнению прикладываются доказательные документы. Налоговый орган не может утаивать от плательщика, который подал уведомление на рассмотрение, его права на отправку уточнения, поэтому обязан выдвинуть требования.

Плательщик в свою очередь обязан это уведомление выполнить, иначе ему будут выдвинуты обвинения в правонарушениях налогового законодательства, наказанием за которые являются штрафные меры.

Уведомление об участии в иностранной организации может быть отправлено не полностью заполненным только в том случае, если плательщик дополнительно потом отправляет уточняющее уведомление. В противном случае его действия попадают под действие статьи 129.6 Налогового кодекса, что предусматривает наказание за утаенные сведения.

Если же плательщиком направляется уведомление о контролируемых иностранных организациях, то в нем обязательными к указанию, кроме тех же сведений, что и для уведомления об участии, являются еще два пункта: дата аудиторского заключения, которое является основой для подтверждения финансовой отчетности организации, и основания, согласно которым организация может быть освобождена от российского налогообложения.

Требования, выдвигаемые налоговыми органами к плательщикам, должны носить точный характер.

Так, основанием могут стать помарки или ошибки в заполненной форме, пропущенные графы и строки, нечеткий почерк и прочие недочеты. В том числе и утаенные данные о том, что плательщик принадлежит к категории контролирующих органов.

С 1 января 2020 года вступили в силу поправки к Федеральному закону 173-ФЗ «О валютном регулировании и валютном контроле», на основании которых необходимо уведомлять ИФНС об открытии/закрытии/изменении реквизитов не только зарубежных банковских счетов, но и счетов, открытых в иных организациях финансового рынка. В эту категорию стали попадать счета в платежных системах, такие как Paysera, Payoneer, E-payments, TransferWise и другие. Обо всем для вас разбирались эксперты Бробанка.

Кого коснулись нововведения

В нашей стране распространена работа на фрилансе, особенно в сфере IT: программисты, копирайтеры, дизайнеры, разработчики, а самые известные зарубежные биржи труда предлагают выплату вознаграждения только на счета в этих платежных системах. Поэтому данные поправки затронули целый сегмент самозанятых граждан – резидентов Российской Федерации.

Напомню, что согласно 173-ФЗ, резидентами РФ признаются физические лица, являющиеся гражданами Российской Федерации, а также постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства.

Итак, по счетам, открытым в платежных системах с 1 января 2020 года, резиденты подают уведомление в ИФНС об открытии/закрытии/изменении реквизитов и при необходимости отчеты о движении денежных средств.

При этом согласно ответа ФНС: Уведомлять налоговые органы об открытых до 01.01.2020 счетах в расположенных за пределами территории Российской Федерации организациях финансового рынка, не являющихся банками, не требуется.

Что теперь нужно делать

Физические лица — резиденты обязаны с 01.01.2020 представлять отчеты о движении средств по счетам в расположенных за пределами территории Российской Федерации организациях финансового рынка, начиная с отчета за 2020 год (до 01.06.2021 года, а в случае закрытия счета — в месячный срок со дня закрытия счета).

В связи с принятием Закона №265-ФЗ ФНС России ведется работа по внесению изменений в формы уведомлений об открытии (закрытии) счетов (вкладов) и об изменении реквизитов счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации. Правительством РФ готовятся изменения в форму и порядок представления отчета о движении средств по счетам (вкладам) в зарубежном банке.

После утверждения новые формы уведомлений об открытии (закрытии) и об изменении реквизитов зарубежных счетов (вкладов) и отчета о движении средств по зарубежным счетам (вкладам) будут размещены на официальном сайте ФНС России в информационно-телекоммуникационной сети «Интернет» (www.nalog.ru) в разделе «Валютный контроль».

Есть ли исключения

Все ли физические лица – резиденты, имеющие счета в платежных системах, должны подавать отчет о движении средств по своему счету? Нет, абзац 3 часть 7 статья 12 173-ФЗ гласит:

Физическое лицо — резидент не представляет налоговым органам отчет о движении средств по своему счету (вкладу), открытому в банке или иной организации финансового рынка, расположенных за пределами территории Российской Федерации, при условии, что такие банк или иная организация финансового рынка расположены на территории государства — члена ЕАЭС или на территории иностранного государства, которое осуществляет обмен информацией в соответствии с Многосторонним соглашением компетентных органов об автоматическом обмене финансовой информацией от 29 октября 2014 года или иным заключенным с Российской Федерацией международным договором, предусматривающим автоматический обмен финансовой информацией, и при условии, что общая сумма денежных средств, зачисленных на указанный счет (вклад) (списанных с указанного счета (вклада) за отчетный год, не превышает 600 000 рублей или сумму в иностранной валюте, эквивалентную 600 000 рублей, либо остаток денежных средств на указанном счете (вкладе) по состоянию на конец отчетного года не превышает 600 000 рублей или сумму в иностранной валюте, эквивалентную 600 000 рублей, если в течение отчетного года зачисление денежных средств на указанный счет (вклад) не осуществлялось.

В случаях, установленных в части 7 статьи 12 173-ФЗ, пересчет иностранной валюты в валюту Российской Федерации производится по курсу Центрального банка Российской Федерации по состоянию на 31 декабря отчетного года.

И остается совсем малость – разобраться со всем разнообразием государств, перечисленных выше. К государствам – членам ЕАЭС относятся Беларусь, Казахстан, Армения и Киргизия. Перечень государств, с которыми осуществляется автоматический обмен финансовой информацией, представлен в приказе №ММВ-7-17/528@ от 21.11.2019. Туда входят 77 государств и 12 территорий.

Государства:

- Австралия.

- Андорра.

- Австрия Британские.

- Антигуа и Барбуда.

- Азербайджан.

- Аргентина.

- Аруба.

- Багамы.

- Барбадос.

- Бахрейн.

- Белиз.

- Бельгия.

- Болгария.

- Бразилия.

- Вануату.

- Венгрия.

- Гана.

- Германия.

- Гренада.

- Греция.

- Дания.

- Доминика.

- Израиль.

- Индия.

- Индонезия.

- Ирландия.

- Исландия.

- Испания.

- Италия.

- Катар.

- Кипр.

- Китай.

- Колумбия.

- Корея, Республика.

- Коста-Рика.

- Кувейт.

- Латвия.

- Ливан.

- Лихтенштейн.

- Люксембург.

- Маврикий.

- Маршалловы острова.

- Малайзия.

- Мальта.

- Мексика.

- Монако.

- Науру.

- Нидерланды.

- Новая Зеландия.

- Норвегия.

- Объединенные Арабские Эмираты.

- Пакистан.

- Панама.

- Польша.

- Португалия.

- Румыния.

- Самоа.

- Сан-Марино.

- Саудовская Аравия.

- Сейшелы.

- Сент-Винсент и Гренадины.

- Сент-Люсия.

- Сент-Китс и Невис.

- Сингапур.

- Словакия.

- Словения.

- Уругвай.

- Финляндия.

- Франция.

- Хорватия.

- Чехия.

- Чили.

- Швейцария.

- Швеция.

- Эстония.

- Южная Африка.

- Япония.

Территории:

- Бермуды.

- Виргинские Острова, Британские.

- Гибралтар.

- Гонконг.

- Гренландия.

- Кюрасао.

- Макао.

- Монтсеррат.

- Острова Кайман.

- Острова Кука.

- Острова Теркс и Кайкос.

- Фарерские острова.

Таким образом, большинство европейских государств входит в данный список, но в нем, например, отсутствуют Соединенное Королевство, Канада, США, Литва. А для примера страной регистрации Paysera LT является Литва, поэтому требование о предоставлении отчета о движении денежных средств должно быть обязательно исполнено резидентами РФ, имеющими там счета.

Какие штрафы предусмотрены

И в заключении о штрафах. Что будет, если не уведомить ИФНС об имеющихся счетах или сделать это несвоевременно.

Ответ дает нам статья 15.25 КоАП:

Представление резидентом в налоговый орган с нарушением установленного срока и (или) не по установленной форме уведомления об открытии (закрытии) счета (вклада) или об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, влечет наложение административного штрафа на граждан в размере от одной тысячи до одной тысячи пятисот рублей.

Непредставление резидентом в налоговый орган уведомления об открытии (закрытии) счета (вклада) или об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории Российской Федерации, влечет наложение административного штрафа на граждан в размере от четырех тысяч до пяти тысяч рублей.

Ольга Пихоцкая - финансовый эксперт. Высшее образование по специальности "Финансы" Донецкого национального университета экономики и торговли имени Михаила Туган-Барановского. Пять лет проработала в Первом Украинском Международном Банке. Ольга обладает сертификатом Банка Хоум Кредит о прохождении обучения по программе "ФинКласс". В 2019 году подтвердила знания, получив награды "Главный финансовый аналитик" и "Финансист-аутсорсер" Банка России. pihotskaya@brobank.ru

Комментарии: 8

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Добрый день. Устраиваюсь на работу в Литву. Открыл счет Paysera для получения зарплаты. Планирую в Европе находится более полугода в году. Должен ли я информировать налоговую и что будет если я этого не сделаю?

Уважаемый Андрей, стоит проинформировать ФНС. Это поможет вам избежать штрафов, лишения свободы или принудительных работ.

Здравствуйте. Если счет в Payoneer открыт в 2019 г., надо ли отчитываться о поступлениях на этот счет в 2020 г.?

Уважаемый Сергей, да, нужно.

Приветствую. Что можете сказать относительно платежной системы Transferwise в контексте данной статьи. Необходимо уведомлять и подавать отчёты?

Уважаемый Сергей, в соответствии с поправками к 173-ФЗ «О валютном регулировании и валютном контроле», уведомлять налоговую об изменениях по счетам необходимо в том числе, когда счет открыт в платежных системах, в частности, в TransferWise.

Здравствуйте. Если есть кошелек WebMoney, открыт давно, не используется и хочу его закрыть. О закрытии электронного кошелька WebMoney теперь тоже необходимо уведомлять?

Уважаемая Катя, при работе с кошельком не совершается и никаких банковских операций и функционирование WebMoney в РФ не подпадает под действие банковского законодательства и Федерального закона «О национальной платёжной системе», а регулируется Гражданским кодексом Российской Федерации, Положением Банка России «О безналичных расчётах в Российской Федерации» (гл. 7 ч. I «Расчёты чеками») и аналогичными.

Тема оснований и порядка представления в налоговые органы уведомлений об участии в иностранных организациях, которая была такой актуальной в начале 2015 года, в настоящее время, казалось бы, должна уже эту актуальность утратить. Основания и сроки представления таких уведомлений на первый взгляд достаточно ясно прописаны в НК РФ. В силу пунктов 1 и 3 ст. 25.14 НК РФ «уведомление об участии в иностранных организациях представляется налоговыми резидентами РФ в срок не позднее одного месяца с даты возникновения (изменения доли) участия в такой иностранной организации, являющегося основанием для представления такого уведомления».

То есть налоговый резидент, ставший владельцем необходимой (более 10%) доли участия в иностранной организации, должен в месячный срок сообщить об этом в налоговый орган, представив соответствующее уведомление, форма и порядок заполнения которого утверждена на сегодняшний день Приказом ФНС России от 24 апреля 2015 г. N ММВ-7-14/177@.

Однако практически сразу как только был принят и опубликован Федеральный закон от 24.11.2014 № 376-ФЗ (более известный как Закон о контролируемых иностранных компаниях, Закон о КИК) начались разговоры о том, что редакция ст. 25.14 НК РФ допускает различные способы обхода норм, обязывающих представлять уведомление об участии в иностранных организациях. Например, физические лица, благодаря плавающему критерию налогового резидентства (183 дня и более в течение 12 последовательных календарных месяцев – п. 2 ст. 207 НК РФ), могут приобрести долю участия в иностранной организации в период своего нерезиденства РФ, а затем вновь стать резидентом РФ, но уже без возникновения обязанности сообщить в налоговый орган о приобретении указанной доли.

Возможно по этой причине ФНС в 2015 году издала уже по крайней два письма, в котором предприняла попытку расширить критерии налогового резидентства физических лиц для того, чтобы свести к минимуму возможность манипуляций ими своим статусом резидента/нерезидента для целей применения/неприменения ст. 25.14 НК РФ.

Речь идет о письмах ФНС от 12.02.2015 № СА-3-14/460 и от 30.06.2015 № ЗН-3-17/2536@.

В первом из них последовательно обращается внимание на следующие моменты:

1) Из положений международных договоров РФ об избежании двойного налогообложения следует, что физическое лицо может рассматриваться в качестве налогового резидента России, если оно располагает в нем постоянным жилищем либо имеет в России центр жизненных интересов.

2) Сам по себе факт нахождения физического лица в РФ менее 183 календарных дней в течение 12 следующих подряд месяцев не приводит к автоматической утрате статуса налогового резидента в указанной выше ситуации.

При этом наличие постоянного жилища подтверждается: 1) фактом нахождения жилого объекта в собственности, либо 2) действующей постоянной регистрацией по месту жительства в таком объекте. Центр жизненных интересов определяется по месту нахождения: 1) семьи, 2) основного бизнеса, 3) работы.

И ключевой вывод ФНС: обязанность физического лица по уведомлению налогового органа об участии в иностранной компании (или о контролируемой таким лицом иностранной компании)…возникает в любом налоговом периоде, в котором имеется факт наличия такого участия и за который это лицо может быть признано налоговым резидентом РФ на основании вышеупомянутых критериев.

Второе из вышеупомянутых писем ФНС (от 30.06.2015) не сильно отличается от первого.

Вначале отмечается, что для целей уплаты НДФЛ с прибыли КИК для целей налогового резидентства используется критерий нахождения в РФ не менее 183 календарных дней за период с 1 января по 31 декабря соответствующего календарного года.

Ну а для целей определения наличия обязанности по представлению уведомления об участии в иностранной организации используются все те же критерии, что и в первом письме (наличие в РФ постоянного жилища или центра жизненных интересов). Обязанность физического лица по уведомлению налогового органа об участии в иностранной компании возникает по итогам любого налогового периода (календарного года), за который это лицо может быть признано налоговым резидентом РФ на основании вышеупомянутых критериев.

Позиция ФНС одновременно создает 1) дополнительные риски привлечения определенного круга приобретателей долей участия в иностранных организациях к налоговой ответственности, предусмотренной п. 2 ст. 129.6 НК РФ (непредставление в установленный срок уведомления об участии в иностранных организациях); 2) необходимость аргументированных возражений против такого привлечения.

Основными аргументами приобретателей долей участия в иностранных организациях здесь, по всей видимости, станут следующие:

1) НК РФ не предусматривает дополнительных критериев налогового резидентства физлиц кроме тех, что закреплены в п. 2 ст. 207 НК РФ;

2) Нормы международных соглашений об избежании двойного налогообложения, закрепляющие критерии налогового резидентства физлиц, не могут использоваться для целей применения ст. 25.14 НК РФ. Обязанность по представлению уведомления об участии в иностранной организации не предполагает выбор юрисдикции, на основании которой необходимо представить такое уведомление. Эта обязанность исполняется исключительно на территории РФ, не носит какого-то экстерриториального характера.

Возможно, налоговая служба рассчитывает, что на основании ее позиции, изложенной в письмах, ряд налогоплательщиков добровольно раскроет факт своего участия в иностранной организации. Возможно, она рассчитывает на то, что ее намерение расширить круг российских резидентов-физлиц для целей ст. 25.14 НК привлечет к себе внимание законодателя и получит в том или ином виде закрепление в НК РФ. Других объяснений издания этих писем что-то не усматривается.

Но даже если и руководствоваться этими письмами, то их формулировки допускают не совсем ясное толкование. Взять, например, последний абзац из письма от 30.06.2015 № ЗН-3-17/2536@:

«Обязанность физического лица по уведомлению налогового органа об участии в иностранной компании возникает по итогам любого налогового периода (календарного года), за который это лицо может быть признано налоговым резидентом РФ на основании вышеупомянутых критериев».

По всей видимости, слова «по итогам налогового периода» понимать таким образом, что наличие дополнительных критериев налогового резидентства (наличие жилья в собственности на территории РФ и т.п.) должно иметь место по состоянию на 31 декабря. Если это так, тогда применительно к 2015 году получится, что именно по состоянию на 31.12.2015 года у приобретателя доли участия возникнет обязанность по представлению уведомления об участии в иностранных организациях, если на момент приобретения в 2015 году контролирующей доли участия в иностранной организации приобретатель не имел статуса резидента РФ по критерию количество дней нахождения на территории РФ в течение 12 последовательных месяцев. И эту обязанность необходимо будет исполнить в месячный срок (т.е. в течение января 2016 года).

(Приказ Минфина РФ от 11.09.2020 г. № 188н «Об утверждении особенностей учета в налоговых органах физических лиц — иностранных граждан и лиц без гражданства, не являющихся индивидуальными предпринимателями», зарегистрирован в Минюсте РФ 15.09.2020 г. № 59891)

С 16 октября 2020 года учет в налоговых органах физических лиц — иностранных граждан и лиц без гражданства, не являющихся индивидуальными предпринимателями, будет осуществляться по новым правилам.

Напомним, что в соответствии с Федеральным законом от 29.09.2019 г. № 325-Ф? З с 1 апреля 2020 года постановка на учет в налоговом органе иностранного гражданина, лица без гражданства, не являющихся индивидуальными предпринимателями и не имеющих на территории РФ места жительства (места пребывания), принадлежащих им недвижимого имущества и (или) транспортных средств, а также не состоящих на учете в налоговых органах по основаниям, установленным НК РФ, осуществляется в налоговом органе по месту нахождения организации, месту жительства индивидуального предпринимателя, являющихся источниками выплаты доходов таким иностранному гражданину, лицу без гражданства, на основании сведений, представляемых этими организацией, индивидуальным предпринимателем в соответствии с п. 2 ст. 230 НК РФ.

При наличии нескольких организаций (индивидуальных предпринимателей), являющихся источниками выплаты доходов иностранному гражданину, лицу без гражданства, такие лица подлежат постановке на учет в налоговом органе на основании первых сведений из представленных в соответствии с п. 2 ст. 230 НК РФ (п. 7.4 ст. 83 НК РФ).

Снятие с учета в налоговом органе иностранного гражданина, лица без гражданства, состоящих на учете в соответствии с п. 7.4 ст. 83 НК РФ, осуществляется налоговым органом, в котором такие иностранный гражданин, лицо без гражданства состоят на учете, в случае непредставления организацией (индивидуальным предпринимателем), являющейся источником выплаты доходов указанным иностранному гражданину, лицу без гражданства, сведений, подлежащих представлению в соответствии с п. 2 ст. 230 НК РФ, в течение трех календарных лет, следующих за годом, в котором такие сведения были представлены в последний раз, при условии непредставления иностранным гражданином, лицом без гражданства, в отношении которых представлялись указанные сведения в налоговый орган, налоговой декларации, предусмотренной ст. 228 НК РФ, в течение трех календарных лет.

В указанном случае уведомление о снятии с учета в налоговом органе иностранного гражданина, лица без гражданства организации (индивидуальному предпринимателю), являвшейся источником выплаты доходов этим иностранному гражданину, лицу без гражданства, не направляется (п. 5.7 ст. 84 НК РФ).

Данные положения учтены в комментируемом приказе.

Установлено, что постановка на учет в налоговом органе физического лица, не имеющего на территории РФ места жительства (места пребывания), принадлежащего ему недвижимого имущества и (или) транспортных средств, а также не состоящего на учете в налоговых органах по основаниям, установленным НК Р?, Ф, осуществляется в налоговом органе по месту нахождения организации (месту жительства индивидуального предпринимателя) — источника выплаты доходов такому физическому лицу на основании сведений, представляемых этой организацией (этим индивидуальным предпринимателем) в соответствии с п. 2 ст. 230 НК РФ.

При наличии нескольких организаций (индивидуальных предпринимателей), являющихся источниками выплаты доходов указанному физическому лицу, такое физическое лицо подлежит постановке на учет в налоговом органе на основании первых сведений из представленных в соответствии с п. 2 ст. 230 НК РФ.

Датой постановки на учет в налоговом органе физического лица по указанному основанию является дата внесения в ЕГРН сведений о постановке его на учет в налоговом органе.

Физическое лицо, не состоящее на учете в налоговом органе по месту жительства (месту пребывания), или его представитель вправе обратиться в любой налоговый орган с заявлением о постановке на учет в налоговом органе.

Физическое лицо, состоящее на учете в налоговом органе по месту жительства (месту пребывания) на основании сведений, сообщенных органами (организациями, должностными лицами), указанными в п. 2–4, 6 ст. 85 НК РФ, которое не получило свидетельство о постановке на учет, с целью получения такого свидетельства вправе обратиться в любой налоговый орган с заявлением о постановке на учет.

Заявление о постановке на учет для целей получения такого свидетельства может быть передано физическим лицом через личный кабинет налогоплательщика.

При подаче в налоговый орган заявления о постановке на учет одновременно с указанным заявлением в налоговый орган представляются документы, указанные в п. 15–19 комментируемого приказа.

Снятие с учета в налоговом органе иностранного работника, в отношении которого получены сведения о факте его снятия с учета по месту пребывания, осуществляется налоговым органом на основании сведений, сообщенных органами, указанными в п. 3 ст. 85 НК РФ, в течение 5 рабочих дней со дня получения таких сведений.

Датой снятия с учета в налоговом органе иностранного работника по указанному основанию является дата снятия с учета иностранного работника по месту пребывания, содержащаяся в указанных сведениях.

Читайте также: