Уход от налогов по английски

Опубликовано: 13.05.2024

VOCABULARY FOR TEXT 8

tax [txks]

налог (обязательный, индивидуально безвозмездный платеж, взимаемый с юридических и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований)

compulsory [kqm'pAls(q)rI]

charge [tSRdZ]

1) сбор, поступления, отчисления; цена; комиссия (за услуги); плата; 2) занесение [запись] на счет; запись в долг, долг; дебетовая запись, запись по дебету (счета по учету расходов)

levy ['levI]

1) сбор; 2) налог; 3) взимание (налогов); 4) обложение (налогами)

to impose [Im'pOuz]

1) облагать (налогом, податью, сбором) (on/upon); 2) налагать (обязательство); 3) навязывать; 4) обманывать

secessionist [ sI'seSnIst ]

отступник, раскольник; сепаратист

movement [ 'mHvmqnt ]

1) движение; 2) перемещение, передвижение; 3) действия; 4) поведение; 5) деятельность (общественная); 6) течение, направление; 7) оживление (на рынке); 8) изменение в ценах

corvee [ 'kLveI ]

1) барщина; 2) рабский труд, тяжелая работа

labor (US) (labour (UK))

in kind [ In kaInd ]

натуральный (в форме товаров или услуг, а не денег)

tendentious [ ten'denSqs ]

предвзятый, пристрастный, тенденциозный

public finance

государственные финансы; государственный бюджет

feudal [ 'fjHdl ]

medieval [ "medI'Jv(q)l ]

sophisticated [ sq'fIstIkeItId ]

1) лишенный простоты, изощренный;

2) усовершенствованный; 3) сложный, замысловатый

to enforce [ In'fLs ]

1) принуждать, заставлять, взыскивать, настаивать; 2) вводить в действие (закон и т. п.), приводить в исполнение

realm [ relm ]

1) королевство, царство; 2) область, сфера

tax farmer [ txks 'fRmq ]

откупщик, сборщик налогов, податей

to obligate [ 'OblIgeIt ]

обязывать, связывать обязательством (моральным, вытекающим из контракта и т. д.)

to raise [ tu reIz ]

1) поднимать (производство, цены и т. п.), повышать;

2) добывать, занимать (деньги); 3) собирать (налоги)

to render [ tu 'rendq ]

1) воздавать, платить; 2) давать; 3) оказывать (помощь, содействие); 4) представлять

Caesar [ 'sJzq ]

explicitly [ Iks'plIsItlI ]

1) ясно, недвусмысленно; 2) детально, подробно

self-supporting

1) самостоятельный, независимый; 2) зарабатывающий себе на жизнь; 3) на хозрасчете

to do without

illusory [ I'lHs(q)rI ]

обманчивый, призрачный, иллюзорный, вводящий в заблуждение, мнимый, нереальный

to exact [ tu Ig'zxkt ]

1) требовать (настоятельно); 2) добиваться; 3) взыскивать

income tax act

закон о подоходном налоге (закон, в котором устанавливается порядок исчисления и уплаты физическими лицами налога с полученного дохода, в том числе перечисляются ставки налога, возможные вычеты и льготы, сроки подачи налоговых деклараций и внесения платежей и т. п )

tax code [ txks kOud ]

A tax is a compulsory charge or other levy imposed on an individual or a legal entity by a state or a functional equivalent of a state (e.g., tribes, secessionist movements or revolutionary movements). Taxes could also be imposed by a subnational entity.

Taxes may be paid in cash or in kind or as corvee labor . In modern capitalist taxation systems, taxes are designed to encourage the most efficient circulation of goods and services and are levied in cash. In kind and corvee taxation are characteristic of traditional or pre-capitalist states and their functional equivalents. The means of taxation, and the uses to which the funds raised through taxation should be put, are a matter of hot dispute in politics and economics, so discussions of taxation are frequently tendentious .

Public finance is the field of political science and economics that deals with taxation.

HISTORY OF TAXATION

Political authority has been used to raise capital throughout history. In many pre-monetary societies, such as the Incan empire, taxes were owed in labor. Taxation in labor was the basis of the Feudal system in medieval Europe.

In more sophisticated economies such as the Roman Empire, tax farming developed, as the central powers could not practically enforce their tax policy across a wide realm . The tax farmers were obligated to raise large sums for the government, but were allowed to keep whatever else they raised .

Many Christians have understood the New Testament to support the payment of taxes, through Jesus's words " Render unto Caesar the things that are Caesar's".

There were certain times in the Middle Ages where the governments did not explicitly tax, since they were self-supporting , owning their own land and creating their own products. The appearance of doing without taxes was however illusory , since the government's (usually the Crown's) independent income sources depended on labor enforced under the feudal system, which is a tax exacted in kind.

Many taxes were originally introduced to fund wars and are still in place today, such as those raised by the American government during the American Civil War (1861-1865). Income tax was first introduced into Britain in 1798 to pay for weapons and equipment in preparation for the Napoleonic wars and into Canada in 1917 as a "temporary" tax under the Income War Tax Act to cover government expenses resulting from World War I.

The current income tax in America was set up by Theodore Roosevelt in 1913. It was called The Federal Income Tax and was deducted from incomes at rates varying from 1-7%. But, since then, the American Tax Code has been modified and new taxes have been added, especially over the World War I and II periods. Since World War II, the American Tax Code has increased in size four-fold.

READ AND ANSWER THE FOLLOWING QUESTIONS

Справочная / Всё про налоги

Как платить меньше налогов: миф оптимизации

Все хотят платить меньше налогов. Спрос рождает предложение — платные консультации и бухгалтерские семинары. К названию мероприятия обязательно прибавляют слово «законный» или «безопасный». Например, «самый безопасный способ сэкономить на налогах», «законные способы уменьшить налоговую нагрузку». Предприниматели платят за мечту — и получают бесполезные или даже вредные знания. В попытке сэкономить — зря тратят деньги.

Экономия на налогах — разумная цель. Но способы её достижения делятся на два вида: банальные и наказуемые. В статье мы расскажем об обоих — и разберём, наконец, обросшую мифами тему оптимизации.

Законные способы оптимизации

Законные способы оптимизации прописаны в Налоговом кодексе. Они хорошо известны.

Предприниматели имеют право:

— Применять спецрежим. Для всего малого бизнеса подходит УСН, для некоторых видов деятельности — ЕНВД и патент. Для физлиц без сотрудников и на услугах — новый налог на профессиональный доход.

— Уменьшать налог на страховые взносы. Предприниматели на ЕНВД и УСН «Доходы» уменьшают налог полностью, а если работают с сотрудниками — максимум наполовину. На УСН «Доходы минус расходы» взносы списывают в расходы. На патенте запрещено учитывать взносы. Самозанятые вообще их не платят.

— Применять льготы по страховым взносам за сотрудников. В 2019 году льгот по взносам стало меньше: их лишились некоторые предприниматели на УСН, ЕНВД и патенте. Остались льготы для аккредитованных айтишников, НКО, резидентов «Сколково» и участников Особых экономических зон.

— Применять пониженные ставки УСН. Регионы имеют право снизить ставку УСН для всех предпринимателей — например, в Петербурге и Екатеринбурге на «Доходах минус расходах» платят 7%, а не 15%. Бывают и льготы для определённых бизнесов, они разные в каждом регионе. Чтобы проверить себя, зайдите на сайт налоговой → выберите свой регион → «Особенности регионального законодательства».

— Уходить на налоговые каникулы. Ставка УСН для некоторых предпринимателей — 0%. В течение двух лет после регистрации они платят только страховые взносы. Проверьте себя в таблице.

Полезные статьи по теме:

Незаконные способы оптимизации: все остальные

Расскажем о пяти самых популярных схемах, тайными знаниями о которых завлекают на тренинги и консультации.

1. Дробление бизнеса. Большинство советов по оптимизации связано с разделением бизнеса на несколько частей. Крупный бизнес платит налог на прибыль, на имущество организации и на добавленную стоимость. Если разделить организацию на несколько маленьких — все они будут применять УСН и экономить на налоге.

Для небольшого бизнеса эта схема бесполезна. Предприниматели редко переступают ограничение 150 миллионов рублей доходов в год и теряют право на УСН. Поэтому и большинство мероприятий об оптимизации налогов — не для вас.

Пример из судебной практики:

Компания подошла к барьеру УСН — 100 сотрудников. Чтобы не переходить на ОСНО, директор создал несколько новых организаций. Сотрудники работали формально в других компаниях, реально — на тех же местах, а собственник экономил на налоге. Только вот налоговая заинтересовалась странными денежными потоками между организациями.

На предприятие пришла проверка. Сотрудники налоговой изучили документы, пообщались с сотрудниками и признали дробление фиктивным. Компания — одна, она на ОСНО, и она должна 800 000 рублей налога на имущество и 4 млн рублей пени.

Компания пошла в суд и дошла до Верховного суда. Он поддержал налоговую.

2. Уход от НДС. Компании платят НДС с разницы между ценой покупки и продажи. Чем меньше разница, тем меньше налог. Поэтому при помощи фирм-однодневок они увеличивают цену покупки или снижают цену продажи. Компания платит меньше НДС, а с однодневок взять нечего.

Владелец магазина покупает сахар по 10 рублей за килограмм, а продаёт — по 50. За каждый килограмм он платит НДС 10% (50 — 10) = 4 рубля. Он перешёл на тёмную сторону и стал покупать товары через цепочку контрагентов. Реальный продавец получает, как и раньше, 10 рублей за килограмм. Последующие звенья цепочки — по 15, 20 и т.д. Реальный покупатель отдаёт 49 рублей за килограмм. В результате он платит за килограмм сахара НДС 10% (50-49) = 10 копеек. В 40 раз меньше!

3. Заключение ГПХ вместо трудового договора. Компании обязаны заключать с постоянными сотрудниками трудовой договор. Это невыгодно: за сотрудников платят НДФЛ и страховые взносы и сдают отчёты. Небольшому бизнесу тяжело выполнить все требования трудового законодательства. Работодатели думают: если нарушать, то хотя бы с экономией. Поэтому предпочитают серую зарплату или работу с подрядчиками.

Некоторые даже не знают о нарушении. Интернет переполнен статьями вроде «трудовой договор или ГПХ: что заключить с сотрудником». Они создают ощущение, что предприниматель выбирает договор на своё усмотрение. На самом деле налоговая и трудовая инспекция приводят чёткие признаки трудовых договоров:

— Регулярный труд, а не конечная задача.

— Наличие режима работы: со скольки и до скольки.

— Выполнение распоряжений руководителя.

— Исполнение должностных обязанностей.

Если отношения с сотрудником подходят под эти признаки, налоговая признаёт договор ГПХ трудовым и просит доплатить налоги. Заодно выставляет штраф: для ИП — от 5 000 до 10 000 ₽, для ООО — от 50 000 до 100 000 ₽.

Налоговая узнаёт о нарушении из двух источников: из жалоб сотрудников и по ежемесячным платежам, которые похожи на замаскированную зарплату.

4. Перевод сотрудников в самозанятые. С 2020 года новый налоговый режим действует по всей стране. Физлица регистрируются в приложении налоговой и становятся самозанятыми. Они платят 4% от доходов за услуги физлицам и 6% от доходов за услуги компаниям — и освобождены от взносов. Небольшому бизнесу это помогает перейти на официальную работу.

Компании быстро нашли выгоду от изменения закона. Как только в регионе разрешали самозанятость, среди предприятий проходила волна «увольнений» сотрудников. Их просили зарегистрироваться в качестве самозанятых. Якобы они — независимые люди, которые оказывают компании услуги. Налог стал в 2 раза меньше: 6% против 13%, а от страховых взносов избавились и компания и исполнители.

Это нарушение похоже на подмену трудового договора гражданско-правовым. Физлица продолжают работать на одного заказчика, сидят на прежних рабочих местах и соблюдают правила распорядка компании. Чтобы у работодателей не возникало никаких сомнений, что это нарушение, в закон добавили специальное пояснение. Самозанятым нельзя учитывать доходы от компаний, на которые они работали в предыдущие два года — пп. 8 п. 2 ст. 6 ФЗ-422.

Предприниматели придумали обходной путь — платить зарплату и оформлять документы с другой компанией. В теории звучит безупречно. На практике непонятно, на кого оформить компанию и как переводить ей деньги, чтобы не попасться. Налоговая заметит: 5 сотрудников ушли из компании, стали самозанятыми и внезапно все вместе заключили договор с другой компанией. Новая компания получает от первой деньги за «услуги», чтобы расплачиваться с «подрядчиками». Вознаграждение самозанятых примерно равно прежней зарплате. Схему легко раскусить, поэтому лучше не рисковать.

5. Обналичка для ООО. ИП свободно распоряжаются деньгами: захотел — вывел на личный счёт, нужна наличка — снял её в банкомате. ООО так нельзя: любую операцию подтверждают документами, и она должна иметь деловую цель. Собственники выводят прибыль максимум раз в квартал и платят НДФЛ 13%. Когда наличка нужна срочно, некоторые компании нарушают закон и обращаются в обнальные конторы.

Схем обналички много. Например, ООО заключает договор с левой фирмой и перечисляет ей деньги за «консультации». Фирма снимает деньги и отдаёт заказчику обратно, удерживая комиссию. Собственник ООО уходит от НДФЛ, уменьшает УСН или налог на прибыль за счёт фиктивной сделки и держит в руках наличку, в которой нуждался.

Компания «Ромашка-строй» получила заказ на гранитную мостовую. Закупщики нашли место, где гранит продают дешевле всего, но только за наличные. Руководитель и главный бухгалтер решили воспользоваться услугами обнальщиков. Узнали у знакомых контакты и заключили фиктивную сделку на «рекламные консультации». Руководитель перекрестился и подтвердил перевод, бухгалтер перекрестился — и сходил за наличкой. Гранит купили, работа пошла.

Налоговая расследует дело. Через фирму проходят десятки миллионов в месяц, а у неё даже нет сотрудников. Номинальный директор отпирается, ему грозят тюрьмой. Он во всём сознаётся и сдаёт контрагентов. На пороге офиса «Ромашки-строй» стоят два инспектора в плащах, которые развеваются по ветру.

Ответственность за нарушения

Налоговая выявляет большинство схем «оптимизации» автоматически. После дробления бизнеса, обналички и ухода от НДС остаются компании, которые ведут себя неестественно, не как обычные рыночные игроки. При подмене трудового договора на ГПХ компании годами работают с одними подрядчиками и регулярно выплачивают им вознаграждение, что тоже подозрительно. Все сэкономленные налоги предпринимателю приходится доплатить — и вместе с ними пени и штрафы.

При нарушениях в крупном размере ИП отвечает по статье 198 УК РФ, руководитель компании — по статье 199 УК РФ. Крупный размер для ИП — от 900 000 рублей за 3 года, для ООО — от 5 миллионов рублей. Наказание — вплоть до лишения свободы. Если кроме руководителя в нарушении участвовал бухгалтер или другой сотрудник, максимальный срок вырастает в три раза. При первом нарушении уголовного наказания не будет — но только если полностью выплатите недоимку, пени и штраф.

Максим — ИП. В 2020 году он уволил сотрудников и заключил с ними договоры подряда как с самозанятыми. Налог они будут платить сами, а от страховых взносов освобождены. Сотрудников 10 человек, они в среднем получают по 30 000 рублей. В месяц экономия — больше 100 000 рублей. Максим уже копит на квартиру в Москве.

Прошёл год. Налоговая получила годовые отчёты по сотрудникам. Программа заметила: нетипичная ситуация, 10 сотрудников уволилось. Инспектор проверил — ага, они стали самозанятыми. Максиму доначислили 1,2 млн налогов.

Предприниматель сгоряча идёт в суд. Юристы честно предупреждают, что шанс выиграть очень небольшой. Хорошо хоть не возбудили уголовное дело: 1,2 млн — это уже крупный размер, т.е. преступление по ст. 198 УК РФ.

Обналичка «доходов, полученных преступным путём» дополнительно проходит по статье 174 УК РФ. Уголовно наказуем любой размер сделки. За суммы до 1,5 млн получают штраф до 120 000 рублей или в размере доходов за год. За суммы больше 1,5 млн — до 2 лет лишения свободы.

Василий оказывает рекламные услуги небольшому химическому заводу. Директор предлагает: «Давай проведём через твоё ИП 300 000 рублей. Cебе оставишь 30 000. Тебе легкий заработок — мне наличка для одного дела». Василий работает с компанией несколько лет без всяких проблем. Да и деньги не помешают: как раз пора съездить на техобслуживание.

На счёт приходит перевод от неизвестной ОООшки. Василий переводит деньги на свой счёт физлица. Снимает наличку и отдаёт директору завода. Подписывает договор и акт об оказании услуг. Забирает себе по экземпляру. Проходит год. Василий уже заплатил налог и обо всём забыл.

Через год на почту Василия приходит письмо от налоговой: «Явитесь в инспекцию и предоставьте пояснения по сделке». А сделка — та самая. Оказывается, директор химзавода заодно держал подпольное казино. С ним расплатились доступом к расчётному счёту ОООшки. Эти деньги он и вывел через ИП. Поэтому Василия обвиняют в отмывании доходов. Он заплатит штраф в виде годового дохода — 700 000 рублей. Хорошо, что хотя бы избежит обвинения в краже по 158 УК РФ.

Высокие налоги приводят к тому, что компании выводят свои деньги в другие страны или безналоговые зоны. Похожи ли методы корпораций по увиливанию от выплат в государственную казну? Это можно увидеть на примере двух гигантов высокотехнологичной индустрии.

Apple имеет все шансы получить звание самой успешной компании мира. В прошлом году максимальный размер свободных денег Apple достигал $76,2 млрд. Это даже больше, чем наличность американского правительства в $73,8 млрд.

"Яблочная империя" на данный момент самая дорогая компания. Ее рыночная капитализация достигает $532 млрд. Если сложить ВВП Ирака, Северной Кореи, Вьетнама, Пуэрто-Рико и Новой Зеландии, то получится именно такая сумма.

Google выглядит скромнее: компания стоит $199 млрд. Но и эта сумма больше, чем весь ВВП Алжира.

Apple и Google удается экономить миллиарды долларов, платя в целом меньше 10% дохода на прибыль

В чем секрет успеха?

Спрос на продукты IT-гигантов огромен. Но только ли спрос на модные устройства и удобные сервисы определяет уровень доходов компаний?

Apple и Google экономят огромные деньги на уплате налогов. Обе корпорации нанимают лучших юристов и бухгалтеров, которые разрабатывают простые и сложные схемы по сокращению налоговых выплат. Apple и Google удается экономить миллиарды долларов, платя в целом меньше 10% дохода на прибыль при налоговой ставке на корпорации в 35%.

Как у них это получается? Очень просто. В основном благодаря тому, что они держат деньги в безналоговых зонах или за пределами США.

Как это делает Google

-

Google патентует интеллектуальную собственность на компанию под названием Google Irish Holdings, штаб-квартира которой находится на безналоговых Бермудских островах.

Дочерняя фирма Google Ireland Limited с штатом сотрудников в 2 тыс. человек, расположенная в Дублине, занимается продажей рекламы. Миллиарды долларов прибыли облагаются 12,5%-м ирландским корпоративным налогом.

Дублинский Google Ireland Limited переводит деньги на Бермуды в Google Irish Holdings. Однако на пути встретится еще одно препятствие: налог за перевод денежных средств за пределы Ирландии. Но и тут Google поступает хитрее.

Кому-то такая схема может показаться слишком длинной, однако детище Сергея Брина экономит путем денежных трансферов приблизительно $1 млрд в год. В США Google по факту платит 22% налогов. За океаном – всего 2,4%.

Как это делает Apple

Apple применяет похожую стратегию. Компания держит дочернюю структуру Braeburn Capital в свободной от налогов Неваде в городке Рино. От головного офиса компании расстояние всего 250 км, а экономия на налогах – почти 9%.

У Apple также есть льготы в "налоговом раю" европейских стран. В Ирландии, Нидерландах, Люксембурге и на Британских Виргинских островах. Проще говоря, Apple делает почти то же самое, что и Google.

В абсолютных значениях Apple платит большие деньги в государственную казну: в 2011 г. на счета американского казначейства пошло $3,3 млрд из заработанных $34,2 млрд. Без налоговых ухищрений пришлось бы платить еще $2,4 млрд!

Схемы по уходу от уплаты налогов неоригинальны. И ими пользуются почти все крупные компании – от Oracle с Microsoft до Pfizer с Eli Lilly. Так что, если любое государство хочет собрать денег в казну, лучший способ – держать налоговые ставки на приемлемом уровне. Если же чиновники будут требовать от бизнеса невыполнимого, то результат будет вполне предсказуем: компании будут использовать хитрые схемы по выводу капитала из страны. Нравится это кому-то или нет, законы рынка никто не отменял.

«Клерк» Рубрика Налоговые схемы

Как отмечают чиновники, при проверках по-прежнему преимущественно выявляются схемы, связанные с «однодневками». Тогда как более сложные способы налоговой оптимизации остаются необнаруженными.

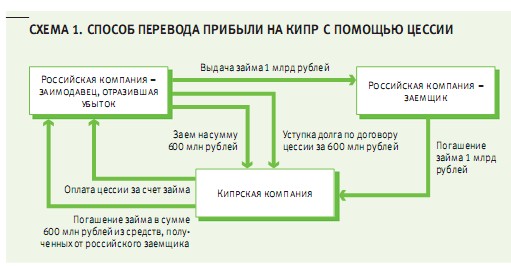

КОМПАНИЯ ВЫВОДИЛА ПРИБЫЛЬ НА КИПР С ПОМОЩЬЮ ЦЕССИИ

Одной из самых примечательных ситуаций из внутреннего документа налоговиков является схема по переводу очень крупных сумм прибыли из России, где прибыль в то время облагалась по ставке 24 процента, на Кипр, где применялась ставка 10 процентов. Для этого российская компания организовала цепочку из нескольких займов и цессий (см. схему 1).

Как полагают налоговики, схема была такова. Первым звеном цепи был заем, предоставленный дружественной российской компании в размере 1 млрд рублей под 14 процентов годовых. Заемщик не вернул эти средства, после чего компания переуступила право требования по обязательству аффилированной кипрской компании за 600 млн рублей. При этом у российской компании-заимодавца возник внереализационный убыток на сумму дисконта по цессии и процентов по займу. Этот убыток уменьшил налоговую базу по российскому налогу на прибыль в полном объеме (п. 2 ст. 279 НК РФ).

В дальнейшем заемщик все-таки вернул кипрской компании долг в полном объеме (1 млрд руб.), а также проценты, которые он учел в своих налоговых расходах. При этом у организации на Кипре образовался доход в виде дисконта и процентов, облагаемый кипрским подоходным налогом по ставке 10 процентов.

Налоговики при проверке обвинили компанию в получении необоснованной налоговой выгоды, выразившейся в том, что компания искусственно создала условия, позволившие ей получить убыток на сумму более 400 млн рублей. В качестве доказательства взаимозависимости всех участников налоговики привели схему движения денег. Так, помимо займа в 1 млрд рублей, российская компания-заимодавец выдала также заем кипрской компании как раз на те же 600 млн рублей, за которые последняя приобрела у нее долг. Причем этот заем был возвращен кипрской организацией за счет средств, полученных ею от российской компании-заемщика. То есть налоговики указывают, что деньги прошли по замкнутому кругу, что свидетельствует о взаимозависимости всех участников.

В результате налоговики посчитали, что убыток от переуступки права требования по займу был сформирован искусственно. Инспекторы доначислили налог на прибыль, а также штрафы и пени.

Как можно отбиться. Аргументы налоговиков о взаимозависимости компаний, участвовавших в схеме, выглядят очень слабыми – нет никаких доказательств взаимосвязи, помимо замкнутой цепочки движения денежных средств. Кроме того, проверяющие не исследовали причины, по которым долг был переуступлен с таким значительным дисконтом. Возможно, в этой переуступке содержалась очевидная деловая цель – минимизация возможного убытка от вероятного невозврата долга.

>

ВЗАИМОЗАВИСИМОСТЬ ПОСЛУЖИЛА ПРИЧИНОЙ ОДНОВРЕМЕННОЙ ПРОВЕРКИ СРАЗУ ЧЕТЫРЕХ КОМПАНИЙ

В следующей схеме, рассмотренной в обзоре, взаимозависимость участников очевидна и не скрывается ими. Этим воспользовались инспекторы, обвинив компании в занижении налогооблагаемой прибыли и неправомерном возмещении НДС из бюджета.

Прежде всего, сами налоговики указывают, что начали проверку четырех компаний одновременно, потому что у них имелись сведения, что их взаимозависимость влияет на условия и экономические результаты деятельности. Целью проверки было установить согласованность действий группы. Поэтому при проведении проверки они с места в карьер принялись искать схемы. В результате обнаружилось следующее (см. схему 2).

Компания (условно назовем ее основной) получала кредиты в банке, приобретала на эти деньги технику и продавала ее дружественной лизинговой компании, которая в свою очередь также расплачивается за технику заемными средствами. Правда, лизинговой компании займы предоставили не банки, а третья проверяемая взаимозависимая организация. Которая в свою очередь получила эти деньги в долг от основной организации. В дальнейшем лизинговая компания передавала технику в лизинг четвертой проверяемой компании, также входящей в холдинг.

Налоговики предъявили следующие претензии. Участие основной и лизинговой компаний, а также организации, через которую был проведен заем, в операциях по приобретению техники носит фиктивный характер. Якобы лизингополучатель вполне мог бы напрямую взять кредит в банке и приобрести технику, не уплачивая вознаграждение посредникам и не завышая свои расходы.

Помимо прочего деятельность основной компании признана фиктивной после того, как «анализ финансовой устойчивости показал высокую зависимость организации от внешних источников – доля долгосрочных займов и кредитов, привлеченных для финансирования активов предприятия наряду с собственными средствами, составляет 99 процентов». Что, по мнению инспекторов, «свидетельствует об отсутствии финансовой активности общества по увеличению собственных средств и снижению заемных».

Также налоговики указывают на то, что в проверяемом периоде в штате основной компании фактически числились только две должности. При этом сотрудники являлись одновременно должностными лицами в других взаимозависимых организациях. Что дало им повод усомниться в возможности осуществления значительных хозяйственных операций столь малыми силами.

Кроме того, проверяющие оказались недовольны низкой рентабельностью продажи техники в лизинговую компанию (наценка составляла около 0,2%) и низким процентом по займам, предоставляемым третьей дружественной организации. В результате этих операций налоговая база по прибыли основной компании равнялась нулю.

Претензии к лизинговой компании звучали следующим образом. Она не ведет реальной предпринимательской деятельности, направленной на получение прибыли, и является несамостоятельной. Организация финансово зависима от своих кредиторов, в частности от дружественной компании. За счет собственного капитала покрывается только 0,02 процента всех активов организации, остальная доля активов (99,98%) покрывается за счет заемного капитала. При этом в целом деятельность убыточна.

Целью создания этой компании, по мнению налоговиков, является «минимизация налогового бремени всей группы компаний». Организация получает убыток, осуществляя операции, не обусловленные разумными экономическими целями. Таким образом, деятельность лизинговой компании противоправна и направлена «на извлечение денежных средств из бюджета РФ путем заявленного возмещения НДС» по приобретенной для передачи в лизинг технике.

Наконец, лизинговая компания намеренно привлекала заемные средства от дружественной организации (а не просила основную организацию отсрочить платеж за технику или передать заем без посредничества), чтобы завысить свои расходы на сумму процентов. Такое оформление также давало возможность соблюсти условия для возмещения НДС, так как в 2005 году для этого нужна была оплата товара.

Деятельность дружественной компании-заимодавца признана фиктивной, так как она также, по мнению налоговиков, не осуществляет самостоятельную предпринимательскую деятельность, а лишь помогает лизинговой организации получить необоснованное возмещение НДС из бюджета.

В результате этого титанического анализа лизингополучателю был доначислен налог на прибыль, исходя из цены приобретения техники основной организацией, а с лизинговой компании были сняты вычеты по НДС по приобретенной технике.

Как можно отбиться. По нашему мнению, действия и выводы налоговиков абсурдны. Во-первых, взаимозависимость сама по себе не может доказывать, что действия компаний недобросовестные.

Во-вторых, факт взаимозависимости дает налоговикам право проконтролировать цены, применяемые компаниями при взаиморасчетах (ст. 40 НК РФ), однако этого сделано не было.

В-третьих, налоговики (раз уж проверяли в комплексе все четыре организации) должны были обнаружить, на каком этапе возникла налоговая выгода у холдинга и каким образом она была достигнута. Но, учитывая, что все четыре компании применяли общую систему налогообложения, никакой совокупной налоговой выгоды быть не могло в принципе – все компании уплачивали начисленные ими налоги в полном объеме. Единственный разумный аргумент, который могли привести налоговики, – неоправданная ускоренная амортизация по лизинговому имуществу. Однако они об этом даже не упоминают.

Кроме того, поражает нелогичность доводов налоговиков по отношению к холдингу в целом. Так, лизингополучателя налоговики обвиняют в искусственном завышении цены приобретаемого имущества за счет посредников, тогда как основную и лизинговую организации (посредников) упрекают в небольшой рентабельности. При этом лизинговую компанию обвиняют в незаконном возмещении НДС, тогда как этот же налог был сполна уплачен основной организацией. Вряд ли у этого дела есть хоть малейшие перспективы в суде.

СДАЧА В АРЕНДУ ЧЕРЕЗ ПОСРЕДНИКОВ ОПАСНА ДАЖЕ БЕЗ ДОКАЗАТЕЛЬСТВ ВЗАИМОЗАВИСИМОСТИ

Более вдумчивым подходом к понятию «схема» могут похвастаться налоговики, раскрывшие способ снижения налога на прибыль по сдаче в аренду торговых мест в огромном торговом комплексе. Но и здесь проверяющие в ряде случаев недостаточно хорошо аргументировали свои выводы.

Инспекторы проверяли деятельность компании – владельца торгового комплекса по сдаче торговых мест в аренду. Выяснилось, что все торговые места сданы двум компаниям, которые в свою очередь сдают их в субаренду конечным пользователям через агента (см. схему 3).

Эта схема давно известна налоговикам, однако в классическом виде она предусматривает, что арендаторы-посредники должны применять «упрощенку». Тогда достигается экономия по налогу на прибыль за счет трансфертного перевода ее на льготный (упрощенный) режим. В рассматриваемом же случае арендаторы-посредники применяли общую систему из-за значительных сумм выручки (30–37 млн руб. в месяц у каждой). Однако остальные элементы схемы были на месте: торговые места передавались в субаренду по ценам, в 25 раз выше, чем сдавал их в аренду посредникам собственник имущества.

Оказалось, что посредники снижали налог на прибыль иными методами (каждая компания – своим). Так, первая компания использовала в своей деятельности труд инвалидов (более 50% от списочной численности), поэтому перечисляла весь полученный доход (разницу между арендной и субарендной платой) в качестве взноса на цели социальной защиты инвалидов в дружественную инвалидную компанию и учитывала этот взнос в расходах (подп. 38 п. 1 ст. 264 НК РФ). После чего Региональная общественная организация инвалидов, которой перечислялся взнос, приобретала на все деньги векселя фирм-«однодневок». Причем допрошенный налоговиками председатель этого общества не смог объяснить, каким образом векселя «однодневок» могут защитить интересы инвалидов, которые защищает его общественная организация.

Вторая же компания-посредник на весь свой доход приобретала опционы на право аренды торговых мест и учитывала эти суммы в расходах. Причем опционы приобретались не у собственника торгового комплекса, а у некой кипрской компании, неизвестно какое отношение имеющей к аренде этого имущества.

Однако этот факт, учитывая, что проверяли налоговики именно владельца имущества, а не компании-посредники, к делу прямого отношения не имеет. Он используется налоговиками лишь для того, чтобы доказать недобросовестность всех участников схемы. Кстати, как указывают налоговики, все три компании на момент проведения проверки уже сменили своих учредителей, директоров и место постановки на учет (выбыли из Москвы в Петропавловск-Камчатский, Нижний Новгород и Киров). Поэтому для того, чтобы доказать мнимость операций, налоговики дополнительно опросили работников компании-агента, которые собирали деньги с конечных арендаторов и передавали их компаниям-посредникам.

Опрошенные работники показали, что ранее они работали в компании – владельце торгового комплекса, затем им предложили уволиться. Одновременно некая организация предложила им работу в аналогичных должностях в этом же торговом комплексе. С тех пор, как указали опрашиваемые, «…организации сменяют друг друга, но наши рабочие места не меняются, мы периодически пишем заявления об увольнении из одной организации и одновременно пишем заявления о приеме на работу в другой организации».

В результате налоговики признали заключение договоров с компаниями-посредниками фиктивным и доначислили компании – владельцу имущества более 400 млн рублей налогов (исходя из цен, по которым торговые места снимали конечные арендаторы), а также штраф и пени.

Как можно отбиться. Слабым местом доказательной базы этого дела для налоговиков является отсутствие взаимозависимости компаний-посредников и компании – владельца торговых мест. В этом случае налоговики не имели права применять контроль цен и говорить об их занижении. Ведь у владельца здания могли быть веские причины передавать торговые места в аренду по стоимости ниже, чем платили конечные арендаторы. Ведь, по сути, торговый комплекс сдавался двум посредникам целиком – у владельца не было необходимости искать арендаторов и ежемесячно собирать с них деньги. Таким образом, налоговики не доказали взаимозависимости владельца торгового комплекса и недобросовестных посредников, а также согласованности их действий, направленных на уклонение от налогов.

Впрочем, учитывая, что все три компании уже сменили собственников, руководство и место регистрации, судиться по этому поводу с налоговиками никто не собирается. Торговый комплекс наверняка уже давно передан с баланса бывшей компании-владельца, которую теперь бросят и обанкротят.

Это дело примечательно еще и тем, что налоговики, проводившие проверку, прямо указывают на участие в организации схемы сторонних консультантов, адвокатов и аудиторов. Инспекторы выяснили, что интересы всех трех компаний представляет один и тот же налоговый адвокат, а интересы обслуживающего компанию банка, организации инвалидов и кипрские компании – специалист из той же адвокатской конторы. А учредитель этой адвокатской конторы одновременно председательствует в совете директоров обслуживающего банка.

Также налоговики обнаружили договоры на оказание консультационных услуг, заключенные участниками схемы с одной из аудиторских компаний. И письменные консультации ее специалистов, касающиеся элементов раскрытой схемы.

Таким образом, впервые во внутреннем обзоре налоговики не просто описали схему, но и пофамильно перечислили сторонних консультантов, участвовавших, по их мнению, в ее разработке. Если по факту уклонения от уплаты налогов будет возбуждено уголовное дело, консультантам также может быть предъявлено обвинение.

Теоретически, если бы некий мистер Икс, инвестор из Канады ( налоговый резидент Канады), получил бы большой доход от своих ценных бумаг, то ему, при нормальных обстоятельствах нужно было бы пожертвовать практически 50% от заработанного правительству Канады. Возможно, что этот человек выберет самые распространенные способы уменьшения налоговой нагрузки – различные обманные пути или торговлю из под полы через «проверенные источники». В момент нарушения этот человек становится преступником – во всяком случая в Канаде. Многие страны наказывают за мошенничество с налоговыми выплатами через гражданские иски. Но Канада, Великобритания и США сделали уклонение от уплаты налогов криминальным преступлением. В результате, в этих странах появились, по факту, тюрьмы для должников, которые отказались платить столько налогов, сколько правительство скажет им заплатить. Таким образом, многие инвесторы из Канады принимают судьбоносное решение – уехать из Канады и вывести из Канады все свои активы, чтобы освободится от налогового бремени. Подобный выход существует для граждан и резидентов многих стран с агрессивной бизнес средой и агрессивной налоговой средой.

Как же освободится от налогов законно?

Вывезти себя, свою семью и свои активы за границу! Возможно, при этом, зарегистрироваться как налоговый резидент и житель налоговой гавани или страны с территориальным налогообложением. Таким образом большинство инвесторов может ЛЕГАЛЬНО избежать передачи более чем половины своих доходов бюрократам. Как вечный турист Вы сможете при желании также странствовать по миру, главное, чтобы Вы нигде ( кроме своего нового дома в налоговой гавани) не задерживались слишком долго, чтобы Вас не посчитали налоговым резидентом. Вечные туристы избегают подоходных налогов БЕЗ мошенничества. Вечному туристу не нужно хитрить и играть с налоговыми службами в налоговые игры. Идеальному вечному туристу не нужно заполнять налоговые декларации, информировать какое-либо правительство о своих иностранных счетах, заполнять формы по раскрытию информации о своих сбережениях.

Одно большое исключение — граждане США.

Недавно на портале Internationalwealth.info мы опубликовали статью — Американская Грин Кард через инвестиционную программу EB-5 . Несмотря на все предупреждения о том, что для граждан и резидентов США Европейские и многие другие банки отказываются открывать счета, а также о том, что все обладатели паспорта США должны будут платить налоги в США где бы они не жили, интерес к статье был…ровно в 2 раза выше, чем ко всем остальным статьям в тот день. Объясняю на пальцах. Если семейная пара из России станет гражданами США, то зарабатывая на двоих любой доход свыше 160 000 долларов США в год ( в том числе зарубежные доходы и доходы от инвестиций и ценных бумаг – любые!), Вы будете облагаться налогами в США по одинаковой ставке – не зависимо от того живете Вы в США или нет. А что если став гражданином США Вы решите переехать в другую страну?

Кстати, многие граждане США знают, что иметь второй паспорт легально и получают вторые паспорта, а затем отказываются от гражданства США. Но это очень сложный вопрос, который решается ТОЛЬКО в индивидуальном порядке.

Если Вам не нравятся принудительные прямые отчисления государству с вашего банковского счета или другие ограничения ваших основных прав человека, Вы можете покинуть родную страну. Уезжайте и регистрируйтесь как легальный резидент налоговой гавани или любого другого места, которое Вам понравится. Если Вам не нравится платить налоги, их можно легально избежать. Еще не существует такого правительства, у которого было бы юридическое право или практическая возможность обложить налогами вечного туриста, который не живет постоянно в стране и который не держит активы в данной стране.

Вечный турист может свободно обогащать мир своим талантом, умениями, изобретениями в индустрии, творениями в искусстве. И главное, вечный турист на все 100% сможет насладится плодами своего труда и творчества, результатами своей работы по найму в качестве фрилансера или от предпринимательской деятельности. Не ограниченное и не облагаемое налогом богатство и власть распорядится им – одно из главных преимуществ, которое Вы получите, если станете вечным туристом. Вечные туристы могут производить отличные продукты и услуги, получать полную оплату за свой труд без вычета налогов и тратить свои сбережения на то, что приносит им удовольствие.

Неограниченные возможности вечных туристов

Вечному туристу помешать наслаждаться чудесами мира может только свое личное «хочу и могу» в данный момент времени. Вечный турист может уехать за рулем своего авто, улететь или уплыть когда захочет и туда, куда захочет, один или с тем, с кем захочет. Вечные туристы передвигаются по миру свободно без виз и разрешений на выезд. Как вечный турист, Вы должны быть всегда готовы переехать – ментально, финансово и физически готовы! При первом же признаке надвигающейся опасности для себя и своей семьи Вы должны быть способны уехать хоть на другой конец планеты, туда, где трава зеленее и небо голубей. Вечный турист способен переехать быстро и решительно – исчезнуть и появиться в любом месте снова – в любом месте, в любое время. Одним из главных инструментов вечного туриста при этом служит второй паспорт.

Вечный турист может читать то, что он хочет читать. Есть, то, что он хочет есть. Видеть то, что он хочет видеть и инвестировать туда, куда сочтет нужным. В этих смыслах вечные туристы полностью свободны от накладываемых правительством ограничений. Вечные туристы могут покупать и продавать все, что им вздумается ( за исключением нелегальных в определенных странах проведения сделки вещей). Вечные туристы могут общаться, нанимать на работу или жить с теми людьми, которые им по настоящему нравятся.

Если Вы вечный турист и хотите поменять друзей, работу или климат по любой причине, Вы можете это сделать практически мгновенно, без нужды в специальных разрешениях от государства. Но пока Вы не станете вечным туристом – очень многие возможности для Вас недоступны и Вы не узнаете о том, как человеку может не хватать свободы, пока не попробуете. Я попробую рассказать читателям портала Internationalwealth.info что такое свобода и постараюсь, насколько смогу, через статьи и консультации избавить Вас от ментального багажа, наложенного большим братом.

Например, если Вам нравится ездить на ОЧЕНЬ большой скорости став вечным туристом Вы узнаете о местах, где это можно делать не получая штраф. В Германии – на автобане без скоростных ограничений. И это уже наша забота, подобрать компетентного порядочного профессионала, который квалифицированно расскажет о том, как переехать в Германию по работе, учебе или замужеству. У нас на блоге рассказано также о многих способах организации бизнеса в Германии и о преимуществах, которые можно получить при использовании компаний, зарегистрированных в Германии. Кстати, возможно, что быстрая езда – это совсем не то, что принесет удовольствие лично ВАМ. Но вся суть философии вечного туризма заключается в том, что в мире всегда найдется одно или два места, которые идеально или очень хорошо подходят для вещей, которые Вам нравится делать. В Германии, стране BMW и Porsche огромное большинство местных жителей считают, что это неотъемлемое человеческое право ехать на максимальной скорости – какую только может выжать авто. Вечного туриста очень трудно, практически невозможно, соблазнить нарушить закон. Если вечный турист хочет сделать что-либо нелегальное ( выкурить травку или поиграть в покер по крупным ставкам) он поедет туда, где это разрешено законом. Вечный турист ищет места, где он может делать то, что ему нравится легально и открыто.

Что, кроме войны и разрушенной экономики может заставить большие массы людей уехать из страны и стать, если не вечными туристами, то иммигрантами?

На самом деле очень многие вещи. Но возьмем близкое большинству в качестве ярчайшего примера, а именно то, чего не должно касаться ни правительство, ни налоги – семейных отношений. Огромное количество несчастных мужчин и женщин покинули Ирландию просто из-за того, что в этой стране очень трудно развестись. Мысль о принудительном не расторжении брака с нелюбимым более партнером стало достаточной причиной для многих людей покинуть эту страну.

Кстати, правительство Ирландии до сих пор считает многие виды физических контактов между двумя совершеннолетними и взрослыми людьми – преступлением. В список преступлений в Ирландии входят:

- Супружеская измена ( даже если супруг не живет с Вами в одном доме 30 лет)

- Секс до брака

- Аборт ( даже сделанный после изнасилования)

- Оральный секс ( даже между супругами!).

За все четыре вышеупомянутых преступления в Ирландии можно получить тюремный срок.

Кстати, и многие другие христианские и мусульманские страны, контролируемые фундаментальной моралью и страхом перед Богом, имеют подобные ограничения на поведение человека. Вечные туристы искренне считают, что в подобные вещи государство вмешиваться не должно и такие вещи люди должны контролировать самостоятельно.

Ирландия – отличное место для жизни и бизнеса, с отличным паспортом, но если у Вас свободные взгляды на брак, сексуальные отношения и также на воспроизведение потомства, то Ирландия все еще живет в Средних Веках.

Именно поэтому вечные туристы – это не бродяги, а люди, которые во всех аспектах и деталях изучают условия жизни в стране, куда собираются переехать даже на ВНЖ. Они общаются с местными, консультируются с юристами, ищут детальную информацию. Все это Вы найдете на портале Internationalwealth.info – мы очень стараемся!

Если Вас заинтересовал стиль жизни вечного туриста, Вам могут понравится некоторые из моих предыдущих статей:

Читайте также: