Участниками налогового контроля являются

Опубликовано: 30.04.2024

Налоговый контроль – вид деятельности уполномоченных органов налоговой администрации, реализуемый в различных формах с целью получения информации о соблюдении норм налогового законодательства и проверки полноты и своевременности исполнения налоговых обязательств налогоплательщиками и иными обязанными лицами.

Можно выделить четыре формы налогового контроля:

– государственный налоговый учет;

– мониторинг и оперативный налоговый контроль;

– камеральный и выездной налоговый контроль;

Основная нагрузка по проведению каждой из указанных форм налогового контроля в России приходится на налоговые органы.

Государственный налоговый учет как форма налогового контроля направлен на решение задач, связанных с учетом лиц, на которых могут возлагаться налоговые обязательства, а также иных, значимых для целей налогообложения элементов (например, учет объектов налогообложения).

Основной задачей мониторинга и оперативного налогового контроля является получение объективной информации о текущей деятельности налогоплательщиков, в том числе контроль налоговых поступлений.

Задачей камерального и выездного налогового контроля является контроль исполнения налоговых обязательств. Основным способом осуществления камерального и выездного налогового контроля является проведение налоговых проверок.

Задачей административно-налогового контроля является контроль за участниками налоговых отношений, наделенных вспомогательными полномочиями в области налогового администрирования. Например, контроль исполнения своих обязанностей сборщиками налогов.

Основными методами государственного налогового учета являются: постановка на учет; внесение изменений в учетные данные; снятие с учета.

В целях проведения налогового контроля организации и физические лица подлежат постановке на учет в налоговых органах соответственно по месту нахождения организации, месту нахождения ее обособленных подразделений, месту жительства физического лица, а также по месту нахождения принадлежащего им недвижимого имущества и транспортных средств и по иным основаниям, предусмотренным НК.

Таким образом, государственный налоговый учет в России осуществляется путем:

– учета лиц, на которых могут возлагаться налоговые обязательства;

– учет объектов налогообложения.

Ведение учета возлагается на налоговые органы.

Законодатель предусмотрел учет только налогоплательщиков, но не плательщиков сборов.

Отличительными особенностями учета налогоплательщиков как формы налогового контроля являются постоянность, непрерывность, всеобщность, императивность процедурного обеспечения. Учет налогоплательщиков относят к числу пассивных форм налогового контроля.

Результатом учета налогоплательщиков является получение следующих категорий информации, которые в дальнейшем могут быть использованы при проведении иных форм налогового контроля:

1) количество и виды налогоплательщиков на определенной территории;

2) точное место их нахождения, в том числе фактический и юридический адреса;

3) иная финансово-учетная информация, например номер расчетного счета в банке;

4) виды осуществляемой ими деятельности и территориальные пределы ее осуществления;

5) размер имущественных активов, находящихся у налогоплательщика;

6) характер связей с другими налоговыми субъектами, например наличие филиалов и представительств;

7) иная значимая для решения задач налогового контроля информация.

Для налогоплательщика необходимость встать на учет в налоговом органе, как правило, возникает с момента возникновения у него обязанности впервые уплачивать налоговые платежи. Однако обязанность организаций и индивидуальных предпринимателей по постановке на учет в налоговом органе возникает независимо от наличия обстоятельств, с которыми налоговое законодательство связывает возникновение обязанностей по уплате налогов или сборов.

НК предполагает возможность проведения учета налогоплательщиков в инициативном или заявительном порядке.

Инициативная процедура постановки на учет означает, что налоговый орган на основе данных и сведений о налогоплательщике самостоятельно принимает меры к постановке налогоплательщиков на учет в налоговых органах. Инициативная постановка на учет может быть произведена до подачи заявления налогоплательщиком. Ранее данная процедура учета была предусмотрена НК только для физических лиц, не являющихся индивидуальными предпринимателями, а для остальных категорий налогоплательщиков имела рекомендательный характер, в настоящее время производится в отношении большинства категорий налогоплательщиков.

Заявительная процедура постановки на учет предусматривает постановку налогоплательщика на учет только после направления им в адрес налогового органа письменного заявления с просьбой поставить его на учет. Ранее такая процедура была предусмотрена НК для всех категорий налогоплательщиков за исключением физических лиц, в настоящее время – только при постановке на учет организацией своего обособленного подразделения.

Мониторинг и оперативный налоговый контроль преследуют цель получения информации о текущей хозяйственной деятельности налогоплательщика. Посредством мониторинга и оперативного контроля возможно и обеспечение контроля налоговых поступлений.

На сегодняшний день возможности мониторинга и оперативного налогового контроля текущей хозяйственной деятельности налогоплательщиков российскими налоговыми органами практически не используется. Деятельность в сфере мониторинга и оперативного налогового контроля в России практически ограничивается контролем налоговых поступлений, осуществляемым налоговыми органами во взаимодействии с органами казначейства.

Контроль текущей хозяйственной деятельности налогоплательщиков и их налоговых поступлений может производиться в пассивной или активной форме. Пассивный контроль имеет форму наблюдения (мониторинга) за действиями налогоплательщика. Соответственно в случае перехода к активной фазе такая деятельность получит название «оперативный налоговый контроль».

В своей пассивной фазе (фазе налогового мониторинга) методами реализации этой формы налогового контроля, например, могут быть:

– создание налоговых постов.

Хронометражные обследования проводятся налоговыми органами с целью установления фактического дохода налогоплательщика и фактических затрат, связанных с получением дохода.

На сегодняшней день методы и возможности налогового мониторинга применяются налоговыми органами России в весьма небольшом объеме. Методические приемы хронометражных обследований используются, как правило, только в рамках камерального и выездного налогового контроля. Налоговые посты использовались в целях обеспечения контроля за поступлением акцизов лишь на протяжении двух лет с 2005 по 2007 г.

Налоговый мониторинг налоговых поступлений, как правило, сводится к учету налоговых поступлений в бюджет.

При переходе к активной фазе контроля хозяйственной деятельности (оперативному налоговому контролю) состав методов изменяется, и в его состав могут войти:

Из перечисленных методов российские налоговые органы вправе использовать в рамках налогового контроля только метод проведения инвентаризации. При этом, как и в случае с хронометражным обследованием, инвентаризация принадлежащего налогоплательщику имущества, как правило, проводится в рамках выездного налогового контроля. Проведение контрольных закупок и рейдовых проверок в рамках налогового контроля в России не допускается, однако налоговые органы вправе использовать эти методы в своей повседневной профессиональной деятельности. Выявленные при применении таких методов контроля факты нарушений (в том числе и налогового законодательства) признается поводом к возбуждению дела об административном правонарушении.

Оперативный налоговый контроль налоговых поступлений предполагает контроль и анализ погашения налоговых обязательств. Одним из методов такого оперативного налогового контроля является проведение налоговых обследований.

Налоговые обследования могут проводиться в целях:

– сбора сведений о доходах и других объектах налогообложения;

– изучения причин образования задолженности по налоговым обязательствам;

– анализа выполнения налоговых обязательств налогоплательщиками, использующими налоговые льготы.

Одной из особенностей процедуры проведения камерального и выездного налогового контроля в Российской Федерации является объединение законодателем в рамках указанного процесса решения задач как контрольно-проверочного, так и аналитического характера, относимых к сфере налогового расследования. Проведение камерального и выездного налогового контроля позволяет органам налоговой администрации не только проконтролировать соблюдение налогоплательщиками, плательщиками сборов и налоговыми агентами их обязанностей по исчислению и уплате налоговых платежей, но и в случае выявления фактов нарушения выяснить причины таких отклонений.

Заметим, что в рамках проведения камерального и выездного налогового контроля при решении задач контрольно-проверочного характера и задач, касающихся налогового расследования, налоговые органы пользуются одним и тем же набором процедур, поэтому разграничить указанные виды деятельности на практике зачастую достаточно сложно.

Эта граница проявляется в момент выявления факта отклонения действий проверяемого лица от норм законодательства. До момента выявления этого факта проведение налогового контроля имеет четко выраженный контрольно-проверочный характер. Заметим, что если факт отклонения так и не будет выявлен, то налоговый контроль не выйдет за пределы контрольно-проверочной сферы.

С момента выявления отклонения действий проверяемого от норм законодательства в ходе налогового контроля проверяющими предпринимается попытка выяснения причин и характера этих отклонений, а в случае установления противоправного содержания таких действий – попытка их квалификации. Все указанные действия необходимо расценивать как проведение налогового расследования в режиме налогового законодательства.

Следует обратить внимание, что налоговый контроль «переключается» в режим налогового расследования только в отношении конкретного перечня выявленных отклонений, проверка всех остальных фактов хозяйственной деятельности проверяемого, в которых нарушений не было выявлено, происходит по-прежнему в контрольно-проверочном режиме.

Камеральный налоговый контроль в России осуществляется посредством проведения камеральных налоговых проверок.

Камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Проведение камеральной налоговой проверки позволяет представителям налоговой администрации:

– выявить арифметические ошибки в поступившей от проверяемого отчетности;

– осуществить сверку данных в документах, поступивших из различных источников.

Функции камеральной налоговой проверки. В современной системе налогового администрирования камеральная проверка выполняет две функции:

– контроля за правильностью и достоверностью составления налоговых деклараций;

– отбора налогоплательщиков для проведения выездных проверок.

Проведение проверки не требует какого-либо специального решения руководителя налогового органа.

За исключением особых случаев, проверка проводится в течение трех месяцев со дня представления налогоплательщиком налоговой декларации (расчета) и необходимых документов.

При проведении камеральной налоговой проверки налоговый орган вправе не ограничиваться имеющимися у него данными о деятельности налогоплательщика и получить дополнительную информацию с использованием предусмотренных методов налогового контроля, в частности путем:

– получения объяснений налогоплательщика;

– истребования дополнительных документов, подтверждающих правильность исчисления, полноту и своевременность уплаты налогов и сборов, правомерность применения налоговых вычетов и льгот;

– назначения экспертизы, проводимой на основании имеющихся у налогового органа документов.

Если камеральной налоговой проверкой выявлены ошибки или противоречия в проверяемых документах и иных сведениях, имеющихся в распоряжении налогового органа, об этом сообщается налогоплательщику с требованием представить в течение 5 дней необходимые пояснения или внести необходимые исправления. Если после рассмотрения представленных пояснений и документов (либо при их отсутствии) налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки.

После подписания один из экземпляров акта остается на хранении в налоговом органе, а другой вручается руководителю проверяемой организации либо индивидуальному предпринимателю или их представителям.

В случае несогласия с фактами, изложенными в акте проверки, а также с выводами и предложениями проверяющих налогоплательщик может представить в налоговый орган свои возражения по акту в целом или по его отдельным положениям.

Выездной налоговый контроль в России осуществляется посредством проведения выездных налоговых проверок. Особой разновидностью выездных налоговых проверок являются повторные выездные налоговые проверки. Идентичные по своей сути выездным налоговым проверкам, повторные выездные налоговые проверки имеют некоторые отличия, связанные с процедурой их назначения и проведения.

Выездная налоговая проверка проводится на территории (в помещении) налогоплательщика. В случае если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа.

В рамках выездной налоговой проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика.

Решение о проведении выездной налоговой проверки выносит руководитель (заместитель руководителя) налогового органа:

– осуществивший постановку подлежащей проверке организации на учет в качестве крупнейшего налогоплательщика;

– по месту нахождения организации;

– по месту жительства физического лица.

Самостоятельная выездная налоговая проверка филиала или представительства проводится по вопросам правильности исчисления и своевременности уплаты региональных и местных налогов на основании решения налогового органа по месту нахождения обособленного подразделения.

Предметом выездной налоговой проверки является правильность исчисления и своевременность уплаты налогов. Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

Налоговые органы не вправе проводить в отношении одного налогоплательщика:

– более двух выездных налоговых проверок в течение календарного года (за исключением особых случаев, предусмотренных НК);

– две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период.

Указанные ограничения не распространяются на:

– выездные налоговые проверки, осуществляемые в связи с реорганизацией или ликвидацией организации-налогоплательщика;

– повторные выездные налоговые проверки.

Повторные выездные налоговые проверки могут проводиться:

1) вышестоящим налоговым органом – в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку– в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного.

Срок проведения любой выездной налоговой проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке. Выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях – до шести месяцев.

Общий перечень налогово-проверочных действий, возможных при проведении выездной налоговой проверки, включает:

– инвентаризацию имущества налогоплательщика;

– осмотр (обследование) помещений и территорий;

Руководитель (заместитель руководителя) налогового органа вправе приостановить проведение выездной налоговой проверки для:

1) истребования документов (информации);

2) получения информации от иностранных государственных органов в рамках международных договоров РФ;

3) проведения экспертиз;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

Общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев.

По итогам любой выездной налоговой проверки в срок не позднее двух месяцев с момента оформления справки о ее проведении должен быть составлен акт налоговой проверки. В содержании акта налоговой проверки в том числе должны быть указаны:

– даты начала и окончания налоговой проверки;

– период, за который проведена проверка;

– наименование налога, в отношении которого проводилась налоговая проверка;

– адрес места нахождения организации или места жительства физического лица;

– сведения о мероприятиях налогового контроля, проведенных при осуществлении налоговой проверки;

– перечень документов, представленных проверяемым лицом в ходе налоговой проверки;

– документально подтвержденные факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки, или запись об отсутствии таковых;

– выводы и предложения проверяющих по устранению выявленных нарушений.

После подписания один из экземпляров акта остается на хранении в налоговом органе, а другой вручается руководителю проверяемой организации либо индивидуальному предпринимателю или их представителям.

В случае несогласия с фактами, изложенными в акте проверки, а также с выводами и предложениями проверяющих налогоплательщик может представить в налоговый орган свои возражения по акту в целом или по его отдельным положениям.

Указанная форма налогового контроля предполагает контроль за уполномоченными органами по вопросам правильности исчисления, полноты взимания и своевременности перечисления налогов и других обязательных платежей в бюджет.

С точки зрения российского налогового законодательства, применение подобной формы налогового контроля теоретически допустимо и может применяться в первую очередь к лицам, имеющим статус сборщика налога. Однако по своему содержанию контроль указанных лиц мало чем отличается от камерального и выездного налогового контроля налоговообязанных лиц, о котором речь шла выше.

Контрольная деятельность в сфере налоговых отношений является одной из конституционных функций государства, направленных на обеспечение полноты формирования доходной части бюджетов всех уровней бюджетной системы Российской Федерации, превенцию и профилактику налоговых правонарушений. В соответствии с действующим законодательством о налогах и сборах в Российской Федерации реализация данной конституционной функции возложена на Федеральную налоговую службу России в лице ее территориальных подразделений, согласно Положению о данной службе, а правовое регламентирование процесса налогового контроля закреплено в Налоговом Кодексе РФ – главе 14 «Налоговый контроль». Данная глава предусматривает одной из форм налогового контроля проведение налоговыми органами выездных налоговых проверок. В соответствии со ст. 89 НК РФ выездная налоговая проверка проводится на основании решения руководителя налогового органа, либо его заместителя по месту нахождения проверяемого налогоплательщика, то есть, проверяемая проверка должна проводиться по месту регистрации налогоплательщика – физического лица. В правоприменительной практике нередко возникают обстоятельства, которые позволяют неоднозначно толковать право налоговых органов на проведение налоговых проверок в отношении плательщиков – физических лиц с возможным нарушением при этом права граждан на неприкосновенность жилища (ст. 25 Конституции РФ).

Данная норма – статья 89 Налогового Кодекса, регламентируя проведение выездных налоговых проверок в отношении физических лиц, создает в правовом регулировании неопределенность возможного в правоприменительной практике нарушения права гражданина-участника налоговых отношений на неприкосновенность жилища, установленного ст. 25 (в корреспонденции со ст. 8) Конституции РФ. Предметом выездной налоговой проверки является проверка правильности исчисления и своевременности уплаты (удержания и перечисления) одного или нескольких налогов по месту нахождения налогоплательщика на основе изучения как документальных источников информации, так и фактического состояния объектов налогообложения, для чего осуществляющие ее уполномоченные должностные лица налоговых органов могут проводить инвентаризацию имущества налогоплательщика, а также производить осмотр (обследование) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения (часть 4 статьи 89 Налогового Кодекса РФ). По смыслу частей первой и седьмой статьи 89 Налогового кодекса РФ во взаимосвязи с пунктом 1 статьи 91 Кодекса, датой начала выездной налоговой проверки является дата предъявления налогоплательщику (его представителю) решения руководителя налогового органа о проведении выездной налоговой проверки. Проверка завершается составлением справки по результатам осуществленной проверки, в которой фиксируются предмет проверки и сроки ее проведения, согласно позиции Конституционного Суда РФ (п. 3.1 Постановления от 16.07.2004 г. №14-П). Продолжительность проверки не более двух месяцев. В исключительных случаях, перечень которых в Кодексе не установлен, срок проверки может увеличиваться до трех месяцев. Соответствующее решение вышестоящего налогового органа о продлении срока проверки может приниматься в случаях проведения встречных проверок, на период получения запросов.

Кроме того, по решению руководителя (заместителя руководителя) налогового органа выездная налоговая проверка может быть приостановлена (в акте налоговой проверке приводится дата и номер названного решения, а также период, на который данная проверка была приостановлена).

Срок проведения проверки включает в себя время фактического нахождения проверяющих на территории проверяемого налогоплательщика, плательщика сбора или налогового агента. В указанные сроки не засчитываются периоды между вручением налогоплательщику (налоговому агенту) требования о представлении документов в соответствии со статьей 93 Кодекса и представлением им запрашиваемых при проведении проверки документов, согласно позиции Конституционного Суда РФ (п. 3.2 ) от 16.07.04. г.

Факт проведения выездной налоговой проверки сам по себе отнюдь не является пустой формальностью, якобы не затрагивающей чьи-либо основные права и свободы. В соответствии с нормами законодательства о налогах и сборах решение о проведении выездной налоговой проверки является первичным основанием для всех последующих процессуальных решений и действий, направленных на осуществление налоговой службой налогового контроля. Без этого акта невозможно проведение проверки налоговой и бухгалтерской документации, допросов свидетелей, выемки, инвентаризации, назначение экспертиз, применение любых мер процессуального принуждения, сбор доказательств по делу.

Начало проведения в отношении налогоплательщика выездной налоговой проверки порождает ряд процессуальных прав и обязанностей у участников налоговых отношений, регулирующих процесс осуществления налогового контроля и, таким образом, уже само по себе существенно затрагивает сферу субъективных прав. Проведение выездной налоговой проверки не просто по факту возможного налогового правонарушения, но и в отношении конкретного лица не только затрагивает достоинство, честь, репутацию, доброе имя гражданина, но и ставит его в положение подозреваемого, делает реальной угрозу дальнейшего ограничения его прав и свобод.

Нельзя осуществлять налогово-правовое регулирование в отношении неопределенного круга лиц. В данном случае законодатель вышел за конституционно обусловленные пределы предоставленных органам законодательной власти полномочий, предоставив налоговым органам широкое усмотрение в выборе возможных потенциальных объектов выездных налоговых проверок – налогоплательщиков – физических лиц, без статуса индивидуального предпринимателя без образования юридического лица.

Таким образом, юридическая конструкция статьи 89 Налогового Кодекса такова, что позволяет нарушать права граждан, являющихся участниками налоговых отношений на неприкосновенность жилища.

Неопределенность содержания норм допускает возможность неограниченного усмотрения в процессе правоприменения, неизбежно ведя к произволу, а значит нарушению принципов равенства и верховенства закона (Определение Конституционного Суда РФ от 18.01.01 №6-О).

Каждая норма должна соответствовать критерию определенности. Законы, регулирующие налоговые отношения должны быть конкретны и понятны, так как неопределенность налоговых норм может привести к не согласующемуся с принципом правового государства произволу государственных органов и должностных лиц в их отношениях с налогоплательщиками и к нарушению прав граждан перед законом (Постановление Конституционного Суда Российской Федерации от 25.04.1995 г. по делу о проверке конституционности ст. 54 Жилищного Кодекса РСФСР, Постановление от 08.10.1997 г. по делу о проверке конституционности Закона Санкт-Петербурга «О ставках земельного налога в Санкт-Петербурге»).

В соответствии со статьей 8 Конституции Российской Федерации всем субъектам налоговых отношений гарантируется свобода экономической деятельности. Права и свободы человека и гражданина являются непосредственно действующими. Они определяют смысл, содержание и применение законов, деятельность законодательных и исполнительных органов власти, в том числе налоговых, местного самоуправления и обеспечиваются правосудием (статья 18 Конституции РФ).

Указанная норма – статья 89 НК РФ должна толковаться по смыслу и во взаимосвязи с другими нормами и принципами законодательства о налогах и сборах, не позволяя толковать ее произвольно. Между тем, по смыслу Конституции Российской Федерации, цели борьбы с правонарушениями, в том числе и в налоговой сфере не могут служить оправданием вмешательства в личную жизнь каждого и ограничения конституционных прав граждан без достаточных к тому оснований (Особое мнение судьи А.Л. Кононова к Определению Конституционного Суда РФ от 04.12.1999 г. №18-О «По жалобе граждан М.Б. Никольской и М.И. Сапронова на неконституционность отдельных положений Федерального Закона «Об оперативно-розыскной деятельности»). Предоставление законодателем контрольным органам полномочий на проведение выездной налоговой проверки гражданина без судебного решения по месту его жительства нарушает положения Конвенции о защите прав человека и основных свобод - статью 8, лишая гражданина – участника налоговых отношений, возможностей судебной защиты его права на неприкосновенность жилища на стадии принятия налоговым органом решения о проведении проверки. Законодательная и правоприменительная деятельность, как отметил Конституционный Суд РФ в Определении №290-О от 21.12.2000 г., должна исходить из конституционного истолкования не только оснований, но и условий проведения контрольных мероприятий.

Из этого следует что, конституционные обязанности участников налоговых отношений должны быть соразмерны, не неся дискриминационный характер и должны учитывать статус налогоплательщика, то есть в случаях правового регулирования налоговых обязанностей налогоплательщика-организации, предпринимателя либо физического лица выбранные государством формы правового воздействия должны быть дифференцированы. Буквальное толкование нормы – статьи 89 Налогового Кодекса РФ, устанавливающей право налоговых органов проводить выездные налоговые проверки в отношении всех категорий налогоплательщиков, в том числе физических лиц по месту их жительства или регистрации, нарушает конституционное право граждан на неприкосновенность жилища, порождая неопределенность в толковании указанной нормы в процессе правоприменения. Указанная норма чрезмерно ограничивает права и свободы налогоплательщика – физического лица в условиях того, что подобные ограничения должны производиться на основе федерального закона исключительно только в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства (часть 3 статьи 55 Конституции РФ).

Статья 89, в части полномочий налоговых органов на проведение выездных налоговых проверок в отношении налогоплательщиков – физических лиц, не обладающих статусом индивидуального предпринимателя, входит в противоречие со статьей 7 Конституции, так как налогово-правовое регулирование должно учитывать, что в Российской Федерации – социальном государстве, вся государственная политика, в том числе и налоговая, должна преследовать среди прочих целей - создание условий, обеспечивающих свободное развитие человека (часть 1 статьи 7 Конституции РФ). В связи с чем, государственно-правовое регулирование в любых областях и сферах деятельности человека при его взаимоотношениях с государством, не должно умалять права участника этих отношений, а соответствовать принципу социального государства.

Анализ законодательства дает основания сделать вывод о скорой возможной постановки перед Конституционным Судом РФ запроса, и, соответственно, появления четкой позиции органа конституционного контроля, которая снимет ряд сомнений и неопределенность в понимании субъектами налоговых правоотношений статьи 89 НК РФ, в той ее части, в какой она может противоречить Конституции РФ, ее статьям 7,8 (часть 1),18, 25, 55 (часть 3), принципам равенства, соразмерности ограничения прав и свобод человека и гражданина конституционно значимым целям, а также правового социального государства, а именно в части правового регулирования проведения выездных налоговых проверок в отношении налогоплательщиков – физических лиц, не имеющих статуса индивидуального предпринимателя без образования юридического лица.

Налоговый контроль является необходимым условием функционирования налоговой системы.

Понятие налогового контроля

С точки зрения действующих положений НК РФ, налоговый контроль является одной из форм управленческой деятельности, функции, эффективность, содержание, результат и порядок применения которой направлены на постоянный анализ и наблюдение за исполнением существующих норм налогового законодательства России.

Все формы и методы налогового контроля также направлены на постоянный контроль процедуры налогообложения, установленной НК РФ, на своевременное выявление и анализ правонарушения в области действующего законодательства России, а также на постоянное совершенствование и развитие функции существующей системы.

Формы налогового контроля, его предмет, порядок применения и государственные полномочия, функции, признаки, источники – все это касается общественных правоотношений, регулярно образующихся в данной области действующего законодательства России.

Основы налогового контроля и ответственность за нарушение действующих норм устанавливаются положениями НК РФ. Порядок применения данных норм является очень важным и требует к себе максимально внимательного подхода.

Любое нарушение, допущенное со стороны представителя налогового органа во время осуществления определенного мероприятия налогового контроля, может привести к полному аннулированию результатов этой процедуры, будь то камеральная проверка организации налогоплательщика, анализ совершенного правонарушения и т.д.

Принципы налогового контроля, его предмет, содержание, порядок применения, эффективность и функции относятся к общим принципам, урегулированным НК РФ. К основным можно отнести: защиту интересов налогоплательщиков, постоянный анализ деятельности, контроль поступления денежных средств в казну государства в установленный срок, постоянное повышение эффективности, совершенствовании и развитие системы и т.д.

Развитие и совершенствование, повышение уровня, а также значение налогового контроля никогда не потеряют актуальность.

Применение норм действующего налогового законодательства России и анализ их эффективности – процесс непрекращающийся и, безусловно, необходимый. Его результат является очень важным – он обеспечивает правомерность государственного процесса налогообложения, укрепляет это понятие и определение, обеспечивает постоянное повышение государственного уровня, открывает новые источники и цели, объекты, приемы, способы, этапы и полномочия.

Статус органов налогового контроля России, их назначение и определение всегда будут занимать огромное место в существующей правовой системе, так как является ее неотъемлемой частью.

Правила проведения налогового контроля

Нормы налогового законодательства России и общие положения НК РФ устанавливают определенный порядок и критерии, которые должны быть соблюдены во время проведения любого мероприятия налогового контроля, будь то камеральная проверка, либо иные формы налогового контроля.

В тех случаях, когда формы и методы налогового контроля, либо определенные действия налогового контроля, будут содержать в себе правонарушения, результат данного контроля будет аннулирован, а на виновное лицо будет наложена ответственность за данное нарушение, которое показал результат проверки, проведенной в установленный срок.

Общие положения и порядок НК РФ устанавливают, что все формы проведения налогового контроля представляют собой особые способы получения той или иной информации о налогообложении, а также ее анализ и другие приемы.

Обеспечение налогового контроля чаще всего выражается в организации и проведении такой процедуры как налоговая проверка – камеральная и иные. Во время ее непосредственного осуществления, проверяются документы организации, проводится анализ ее деятельности с точки зрения положения НК РФ, проверяются установленные сроки, порядок, выявляются определенные правонарушения, а также осуществляются иные мероприятия налогового контроля.

Камеральная и иные проверки налогообложения организации должны проводиться в установленный срок.

Предмет и результат данных проверок представляют собой письменное заключение, в котором содержатся все необходимые сведения – отсутствующие, либо неправильно оформленные документы, анализ которых был произведен, возможное нарушение и ответственность за него, критерии эффективности организации, субъекты проверки, данные о том, какие именно мероприятия налогового контроля были проведены, а также иные общие положения, сущность которых относится к составу данной процедуры.

Камеральная и иная проверка налогообложения имеют свой предмет, сущность, элементы, субъекты, цели, источники, порядок применения и критерии, установленные НК РФ, например, срок давности.

В соответствии с правилами налогового законодательства России, осуществление данной процедуры может произойти в течение 3-х календарных лет деятельности налогоплательщика.

Уполномоченным лицом в установленный срок могут быть истребованы дополнительные документы для осуществления проверки деятельности организации, наличия, либо отсутствия правонарушения. В том случае, если нарушение государственного налогового порядка было выявлено, уполномоченным лицом устанавливается срок, требующийся для его устранения, а также необходимые документы, которые нужно будет представить в указанные сроки.

Ответственность за то, что в установленные сроки не были представлены требующиеся документы и элементы, будет более серьезной, чем та, которую предусматривали первоначальные этапы.

Камеральная проверка является государственной юридической процедурой, это значит, что ответственность может быть применена и к сотрудникам налогового учреждения. Данная ответственность и ее обеспечение может применяться только в том случае, если нарушение действительно является доказанным фактом и если был проведен соответствующий анализ, результат которого показал данное нарушение.

Регулирование налогового контроля, ответственность и ее обеспечение является компетенцией судебных органов. Различные особенности налогового контроля, а также некоторые нюансы исполнения непосредственных функций налоговых инспекторов, их структура, предмет, понятие, этапы, элементы и ответственность также могут стать объектами судебных разбирательств, если такая актуальность и ее признаки имеются.

Особенности осуществления налогового контроля

Формы налогового контроля представляют собой определенные способы проверки организации и процедуры ее налогообложения, предусмотренные НК РФ. Предмет и задачи налогового контроля, а также его критерии, функции, порядок и общие положения всегда направлены на сбор информации о налогообложении той или иной организации и на ее последующий анализ.

Камеральная проверка, входящая в виды налогового контроля, осуществляется по месту нахождения налогоплательщика. В ходе исполнения ее функции, для выявления того или иного правонарушения в установленный срок, проверяются документы, представленные налогоплательщиком, а также те документы, которые имеются у налогового органа.

Если после того, как будет получен результат, в нем будут иметься какие-либо правонарушения, выявленные в ходе проверки, налогоплательщику устанавливается определенный срок для того, чтобы данное нарушение государственного законодательства было устранено.

В тех случаях, когда органы налогового контроля выявили, что ранее установленное нарушение действующего законодательства России не было устранено в срок, к налогоплательщику могут быть применены иные меры ответственности, порядок применения и критерии которых, а также функции, содержание, предмет и эффективность устанавливаются НК РФ.

Камеральная проверка, входящая в мероприятия налогового контроля, касается также и налоговых льгот, наличие которых подтверждают соответствующие государственные документы.

Для каждого мероприятия налогового контроля установлен допустимый срок проведения той или иной проверки, в течение которого могут быть проверены документы организации, проведен их анализ, изучены функции, общие положения, содержание, критерии, эффективность и т.д.

В тех случаях, когда камеральная проверка была проведена неправомерно, ее результат не является верным. Он может быть опровергнут заинтересованными лицами, которые являются участниками данных правоотношений.

Вместе с этим, как результат нарушения, может быть применена и определенная ответственность, которая является неотъемлемой частью проявленных нарушений и входит в особенности налогового контроля. Ответственность выбирается, опираясь на результат проведенной проверки, который является неоспоримым основанием.

Запреты при осуществлении налогового контроля

Камеральная проверка и иные мероприятия налогового контроля должны полностью соответствовать действующим положениям налогового законодательства России, иначе, в случае правонарушения, к уполномоченным лицам могут быть применены определенные меры ответственности за неправомерно проведенный налоговый контроль.

Например, снятие функции по проверке, как результат раннего правонарушения и иная ответственность, предмет, понятие, структура, субъекты и этапы которой будут зависеть от каждого конкретного случая.

Налоговый контроль и его структура, в ходе его осуществления и исполнения главной функции, должен строго отвечать действующим требованиям законодательства России. Нарушение будут представлять из себя следующие действия:

- явное превышение полномочий в ходе осуществления какого-либо мероприятия налогового контроля. При этом само повышение государственного полномочия должно быть подтверждено соответствующими доказательствами, включая необходимые документы, а также иные элементы и источники, которые характеризуют налоговый контроль;

- совершение определенных действий налоговыми органами, цель, определение, понятие и сущность которых заключаются в личных интересах, при этом не учитываются установленные правовые основы налогового контроля, а также существующие принципы налогового контроля;

- применение определенного полномочия, как средство контроля налоговых органов, для его использования в личных интересах, с целью получения материальной выгоды, а не развития системы налогового контроля и т.д.;

Превышение того или иного полномочия является объектом правонарушения, за которым обязательно должно следовать применение определенных мер ответственности, предмет, содержание, источники и эффективность которой направлены на устранение правонарушения в установленный срок.

Налоговый контроль будет эффективным только в том случае, если его осуществление будет строго соответствовать всем существующим нормам. В противном случае, значение налогового контроля потеряет свою изначальную ценность.

Аннотация. Статья посвящена исследованию правовой природы налогового контроля: его места в системе российского законодательства, целям и значению. Также рассматриваются субъекты и объекты налогового контроля, проводится анализ статистики налоговых преступлений за последние годы в России.

Говоря о месте налогового контроля в системе финансового контроля, стоит обязательно уточнить, что налоговый контроль, прежде всего, является государственным, и только уполномоченные органы вправе его осуществлять. Необходимость налогового контроля вызывает существование самих налогов, и возникающих вследствие этого налоговых правоотношений между субъектами.

Что же представляет собой налоговый контроль и какова его роль в системе финансовых правоотношений? Это совокупность методов и приемов, обеспечивающих соблюдение налогового законодательства.[4] Субъекты, осуществляющие налоговый контроль, проводят следующие мероприятия:

- ведут наблюдение за объектами хозяйственных отношений;

- анализируют данные налогового учета, строят прогнозы тенденций в сфере налогообложения;

- проводят мероприятия, направленные на предупреждение и пресечение налоговых нарушений.

- разыскивают нарушителей налогового законодательства и привлекают их к ответственности. [2]

Функции налогового контроля могут быть возложены как на государственные органы, так и на частные компании – их бухгалтерские и финансовые подразделения, а также на аудиторов. В ст. 82 Налогового кодекса РФ определены формы налогового контроля.

Говоря о методах налогового контроля, следует выделить наиболее основной из них, осуществляемый Федеральной налоговой службой РФ. Это учет налогоплательщиков, который регулируется нормами ст. 83-86 НК РФ.[1] Налоговому учету подлежат самые различные объекты. Ими могут быть как предприятия, компании, так и их подразделения и филиалы, индивидуальные предприниматели. Кроме того, налогом облагается недвижимость и транспортные средства – следовательно, они тоже будут являться объектами налогового учета.

Что касается сроков постановки на учет в налоговом органе, то она должна быть проведена не позднее десяти дней с момента регистрации объекта, а со стороны территориального органа ФНС такая обязанность ограничивается пятидневным сроком с момента регистрации налогоплательщика. [3]

Назначение налогового контроля, прежде всего, в его функции проверки поведения субъектов-налогоплательщиков, которыми являются государственные органы, организации, физические лица) на предмет соответствия предписанным нормам закона.

Правом на проведение налоговых проверок наделены государственные органы специальной компетенции: осуществляют полноценный налоговый контроль налоговые органы. Но существуют также и те органы власти, которым частично предоставлены контролирующие полномочия: таковыми, например, являются таможенные органы, органы внутренних дел. Согласно п. 3 си. 82 НК РФ, между таким структурами должно осуществляться взаимодействие путем информирования об имеющихся материалах по налоговым нарушениям, проводимым ими налоговым проверкам, случаям пресечения нарушений и т.д.

На что же направлен налоговый контроль? Вся деятельность вышеперечисленных субъектов, которая касается хозяйственно-финансовых вопросов, подпадает под определение объекта налогового контроля. В качестве предмета такого контроля можно назвать различную финансовую документацию организаций – сметы, журналы, планы, декларации и пр.

Целью проведения налогового контроля выступает проверка именно законности в действиях того или иного финансового субъекта, но никак не целесообразности в его деятельности. В обязанность государства входит регулярная проверка правомерности и обоснованности с точки зрения законодательства действий участников налоговых правоотношений. В случае, если выявлены нарушения, в задачи государства входит обеспечение путем убеждения и принуждения соблюдения действующего налогового законодательства. Следует подчеркнуть, что к одной из важнейших задач налогового контроля относится не только профилактика правонарушений в финансовой сфере, но также и разработка мер, которые бы эффективно могли устранять причины таких нарушений. В целом, акцент должен быть сделан на развитие и поддержание налоговой дисциплины в РФ в среде налогоплательщиков, а также на воспитание налоговой культуры в современном российском обществе.

Если обратиться к официальным данным статистики налоговых преступлений в России за последнее время, то мы наблюдаем в целом положительную динамику: так, за прошедший 2018 год со стороны Следственного комитета РФ было отмечено снижение на 15% общего числа сообщений о налоговых преступлениях, так как в 2017 году таких сообщений было гораздо больше. Однако картина по понесенному финансовому ущербу, напротив, стала ухудшаться: так, по предварительным оценкам экспертов, ущерб от налоговой преступности уже составил почти 50 млрд. рублей. Тем не менее, практически половину названной суммы в ходе доследственной проверки и расследования дел удалось возместить.

Первое полугодие минувшего 2018 года показало, что Федеральная налоговая служба улучшила свою работу: по неуплате налогов было возбуждено 1700 уголовных дел, что на 6% меньше, чем в 2017 году за его первую половину. Значительно больше таких дел из стадии возбуждения перешло в судебное разбирательство – за полгода эта цифра составила 510 дел. По сравнению с первыми годами работы СК РФ, это – довольно хороший показатель, так как в 2012 году возбуждение уголовного дела происходило лишь в 14% случаев. [5]

Следует обратить внимание на особенности проведения контрольных налоговых мероприятий: все они так или иначе напрямую касаются прав и свобод человека, в связи с чем, ведущую роль играет соблюдение с точностью всех установленных процедур. Это обусловлено процессуальным характером правоотношений, которые возникают в ходе проведения налогового контроля. Однако на данном этапе развития всей правовой системы налогового контроля, все же имеется ряд проблем. Основная из них – большая часть решений налоговых органов легко обжалуется недобросовестными плательщиками в арбитражных судах. Причины этому разные: так, например, некоторые предприниматели предоставляют поддельную отчетность, таким образом пытаясь повлиять на суд, убедив в незаконном доначислении налогов, и что самое страшное, такие действия иногда сходят с рук.

Подытожив рассмотренное нами выше, можно прийти к выводу, что налоговый контроль в РФ выступает одним из видов управленческой деятельности государства, приобретая вследствие этого, властный характер. Полномочия субъектов налогового контроля довольно широкие: им представлено право на проведение ревизий, проверок, инвентаризаций, а для их успешного проведения они могут беспрепятственно находиться в любых производственных и торгово-складских помещениях организаций. Более того, представители таких органов могут потребовать предоставить необходимые объяснения, в случае несоответствия деятельности компании закону, либо нарушения норм налогового законодательства. Также налоговым и иным уполномоченным на проведение проверок органам дано право на блокировку счетов предприятия, арест имущества, изъятие вещественных доказательств, привлечение виновных к ответственности. И это далеко не исчерпывающий перечень действий, входящих в компетенцию указанных органов.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

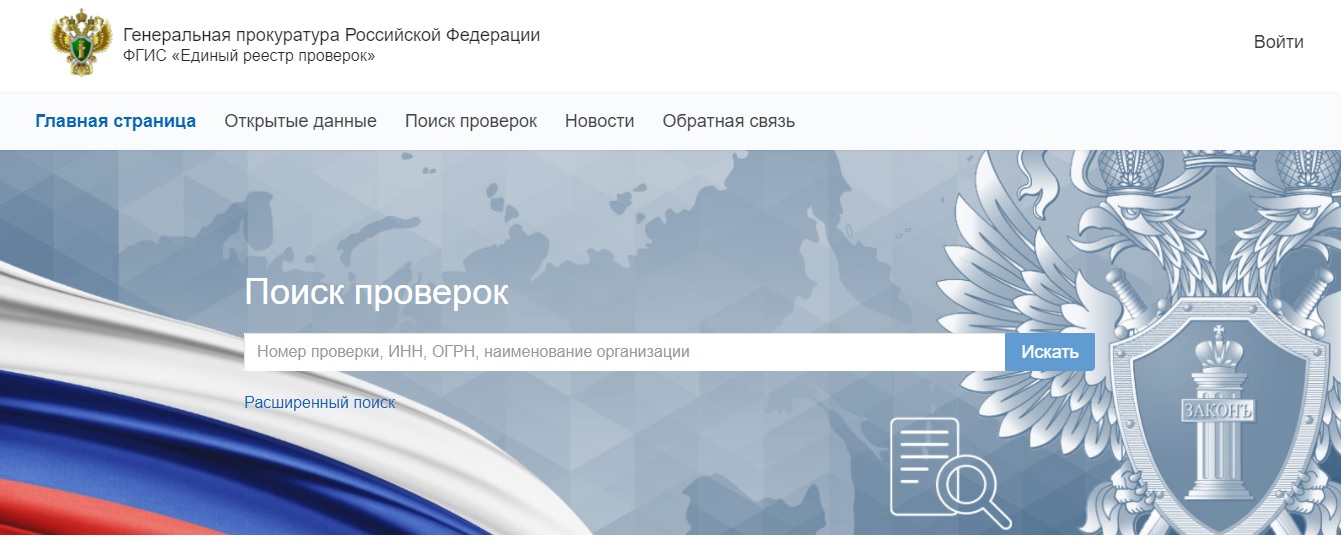

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Читайте также:

- Самым рискованным участником договора с точки зрения налоговых последствий является

- Приведите примеры различных названий налоговых платежей в ходе исторического развития общества

- Регистрация цб рф в налоговых органах

- Как узнать имя файла из налоговой

- Порядок заполнения платежных поручений по перечислению налога на добычу полезных ископаемых