Таможенные пошлины на яхты

Опубликовано: 16.05.2024

Чтобы посчитать стоимость растаможки, нужно знать цену товара, пошлину и НДС. Размер пошлины и НДС зависят от категории товара. Есть товары, для растаможки которых компании оплачивают акцизы и дополнительные пошлины.

Еще о растаможке:

Когда платить за растаможку

Когда компания привозит товары из-за границы, их нужно растаможить, то есть получить разрешение на ввоз в страну. Для этого компания:

- заполняет и подает декларацию;

- оплачивает пошлину;

- получает разрешение инспектора, чтобы забрать товар с таможни.

Растаможка: что растаможивать и как

О декларации и документах мы уже писали, сейчас рассказываем, когда и как оплачивать.

За растаможку компания платит, когда отправляет декларацию. Декларацию заполняют в специальной программе, например Альфа-софт, в ней же и рассчитывают пошлину.

Деньги за растаможку спишутся с расчетного счета, поэтому ехать на таможню не нужно.

Если на счету не хватит денег, таможня не пропустит товар и не примет декларацию. Чтобы не тратить время на пополнение счета и повторную растаможку, лучше заранее проверить остаток на счете.

Стоимость растаможки зависит от пошлины и НДС

Чтобы рассчитать стоимость растаможки, компании нужно знать цену:

- товара;

- перевозки;

- страховки;

- лицензированных платежей;

- доставки товара до таможни.

Цена товара и стоимость доставки компаниям известна. Эти цифры есть в счетах, товарных накладных и декларации. Осталось узнать размер таможенных платежей и подставить цифры в формулу.

Таможенные платежи складываются из четырех переменных:

- таможенная пошлина;

- сбор за таможенные операции;

- НДС;

- акцизы, специальные и антидемпинговые пошлины, если они есть.

Все переменные, кроме сбора за таможенные операции, компания смотрит в классификаторе товаров. Он называется «Единая товарная номенклатура». В классификаторе каждому товару соответствует товарный код.

По каждому коду в классификаторе указаны ставки НДС и информация об акцизах, антидемпинговых и специальных пошлинах.

Специальные и антидемпинговые пошлины есть лишь для некоторых товаров. Например, в списке синтетические нити, столовые приборы и карамель. Иногда список дополняется.

Сборы за таможенные операции прописаны в законе, они фиксированные. Сбор зависит от стоимости партии товара:

- до 200 000 рублей — сбор 500 рублей;

- 200 001—450 000 рублей — сбор 1000 рублей;

- 450 001—1 200 000 рублей — сбор 2000 рублей.

Итак, компания узнала размер пошлин, НДС и акциза, сборов, теперь всё это вводим в программу для таможенного оформления. Здесь же вводится информация о количестве, цене товара и стоимости доставки. Программа сама посчитает, сколько нужно заплатить за растаможку.

Чтобы проверить, верно ли программа посчитала стоимость, нужно знать формулу:

Стоимость растаможки = пошлина + НДС + дополнительные пошлины + сбор

Пошлина = (стоимость товара + стоимость перевозки + лицензированные платежи + страховка) * таможенная пошлина (0,1%)

Антидемпинговые пошлины = (стоимость товара + стоимость перевозки + лицензированные платежи + страховка) * антидемпинговая пошлина (0,415)

НДС = (стоимость товара + стоимость перевозки + лицензированные платежи + страховка + сумма ввозной пошлины

Сбор = 500 рублей

К стоимости товара и доставки могут приплюсовываться дополнительные расходы: оплата страховки, лицензии или прав на использование товарного знака.

Теперь посчитаем на примере: шариковые подшипники из Китая стоят 10 000 рублей, а их доставка до таможни — еще 1000 рублей. Стоимость товара + стоимость доставки = 11 000 рублей.

Чтобы узнать пошлину, НДС и есть ли акциз или антидемпинговая пошлина, смотрим код подшипников в классификаторе. Для шариковых подшипников из нашего примера платежи такие:

таможенная пошлина — 10%, это 1100 рублей;

антидемпинговая пошлина — 19,4%, это 2134 рубля;

НДС —10%, это 1424 рублей;

сбор — 500 рублей.

Получается, стоимость растаможки подшипников — 5157 рублей.

Сотрудники таможни сравнивают цену товара, которую заявляет компания, с ценами из собственной базы. И, если им покажется, что компания занижает цену, чтобы платить меньше, запросят документы: чеки, товарные накладные.

Если окажется, что цена товара на самом деле выше, таможня пересчитает стоимость растаможки. И тогда компании нужно будет доплатить разницу.

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

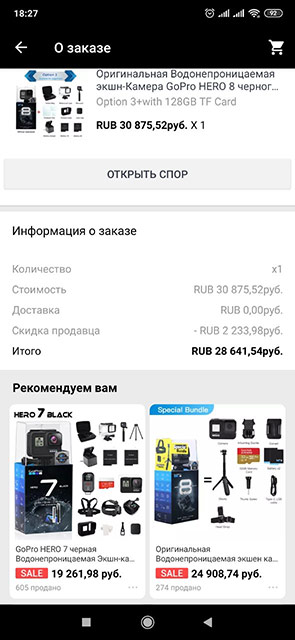

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

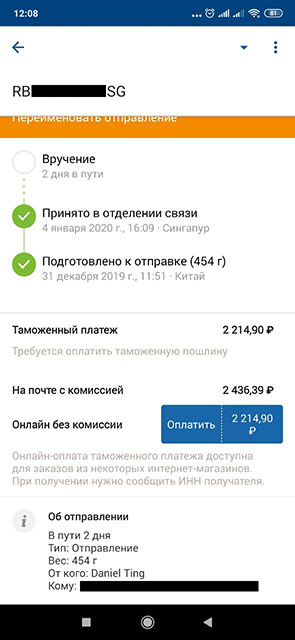

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

С помощью калькулятора растаможивания авто вы рассчитаете сумму таможенных платежей, необходимую для таможенного оформления легкового автомобиля или иного ТС из-за границы в 2021 году в соответствии с таможенным законодательством Таможенного союза (ЕАЭС), в который на данный момент входит Россия, Казахстан, Белоруссия, Киргизия и Армения. Помимо перечисленных стран, в РФ популярен ввоз машин из Грузии, Абхазии, Украины, Германии и других государств Европы, США, Японии, Узбекистана, ОАЭ, Финляндии, Южной Кореи.

Онлайн калькулятор растаможки автомобиля в РФ

Как растаможить автомобиль в России в 2021 году

С рядом изменений, которые произошли в 2021 году в вопросе ввоза импортных автомобилей, у автолюбителей возникают всё новые и новые вопросы. Давайте разберемся с тонкостями: какие затраты ложатся на плательщика и как по-новому рассчитать растаможку авто?

Особенности оформления

Решили стать владельцем импортного автомобиля? Будьте готовы к тому, что первым делом вам придётся доказать свою платёжеспособность, положив гарантийную сумму на депозит. Если вы не знаете, как рассчитать стоимость растаможки авто, можно положить на счёт приблизительную сумму. В любом случае неиспользованные денежные средства будут возвращены таможней после полного прохождения пограничного контроля.

Подтверждением того, что вы внесли средства, будет служить расписка и сертификат, выданные Федеральной таможенной службой. С этими документами выехать за границу намного проще. Также следует обратить внимание, каким способом вы будете ввозить автомобиль: перегонять самостоятельно, сидя за рулём, или использовать контейнерные перевозки. От этого зависит, понадобиться ли заполнять декларацию ТД-6.

С января 2017 года обязательным условием для ввоза авто через границу ЕАЭС является установка на нем системы «ЭРА-ГЛОНАСС». Ее необходимо приобрести у АО «ГЛОНАСС», установить в сертифицированном центре, внести информацию о VIN номере и номере кузова и получить сертификат безопасности конструкции транспортного средства в специальной лаборатории.

Документы, которые потребуются

При въезде на территорию России необходимо предъявить немалый пакет бумаг:

- оригинал документов на авто и их копии (важно полное совпадение данных в паспорте и на кузове, моторе и т.д.);

- таможенная расписка с сертификатом, выданная до выезда за рубеж;

- договор страхования на автомобиль;

- сертификат безопасности «ГЛОНАСС»;

- таможенная декларация, которую можно подготовить заранее, воспользовавшись онлайн-формой для предварительного заполнения пассажирской таможенной декларации

Страхование имеет большое значение. Отсутствие обязательной страховки может стать весомым аргументом для отказа в пересечении границы, а в некоторых случаях даже грозит штрафом.

Что придётся оплатить при ввозе автомобиля на территорию России

1. Таможенный сбор

Таможенный сбор — обязательный платеж при перемещении товара через границу, который определяется параметрами этого товара. Согласно действующему законодательству, при расчёте данного показателя учитывают используемый автомобилем вид топлива, год выпуска транспортного средства (ТС), объем и мощность двигателя. При наличии этих данных без труда можно узнать, сколько будет стоить растаможка авто.

2. Уплата пошлины

Ставка таможенной пошлины фиксирована для каждого типа транспортного средства, утверждена Единым таможенным тарифом и другими нормативными актами. Однако процедура оформления – дело ответственное и хлопотное. Поэтому чаще всего владельцы автотранспортных средств и люди, которые ведут внешнеэкономическую деятельность, прибегают к услугам таможенных представителей. И забота о том, как считать растаможку авто, возлагается на специалистов.

3. Утилизационный сбор

Взимают платёж за утилизацию товара с колесных транспортных средств сотрудники таможни. Плательщик самостоятельно производит расчёт, уплачивает его на текущий счёт казначейства и предоставляет в уполномоченный орган (для подтверждения правильности расчёта) пакет документов. Следует отметить: если автомобилю, который ввозится на территорию России, более 3 лет, то платёж будет выше, чем аналогичная ставка для нового авто.

4. НДС

В отличие от таможенной пошлины, его сумма может изменяться в зависимости от типа топлива, возраста ТС и др. Расчет НДС осуществляется исходя из общей суммы всех уплат: таможенного сбора, пошлины и утилизационного сбора.

5. Акциз

Несмотря на свою неоднозначность, для ввозимых автомобилей выступает фиксированной ставкой и зависит непосредственно от таможенной стоимости транспортного средства.

Есть ли способ быстро рассчитать растаможку авто

Это один из простых способов, как рассчитать стоимость растаможки автомобиля самостоятельно, не тратя много времени на определение каждого пункта по отдельности и не прибегая к помощи специалистов.

ВИДЕО: Правила таможенного оформления автомобилей в России

Растаможка автомобилей в России

Итак, какие же пошлины и налоги нужно платить при растаможке автомобиля. Речь идет об автомобилях с бензиновыми, дизельными и гибридными двигателями. Для растаможки электромобилей существуют отдельные правила, которые описаны ниже.

- Сбор за таможенное оформление. Размеры сбора приведены ниже.

- Таможенная пошлина.

- Утилизационный сбор. Платят как физические так и юридические лица. Расчет описан ниже.

- НДС. Платят только юридические лица. НДС (18%) расчитывается от суммы: стоимость авто + таможенная пошлина + акциз.

- Акциз. Платят только юридические лица. Ставки акциза приведены ниже.

Начиная с 2014 года разрешен ввоз автомобилей с экологическим классом только ЕВРО-5.

Растаможка электромобилей в России

Налоги, уплачиваемые при растаможке электромобилей, немного отличаются от налогов, которые необходимо уплачивать для бензиновых и дизельных автомобилей.

С 4 мая 2020 до конца 2021 года введены нулевые пошлины на ввоз электромобилей.

Итак, при растаможке электромобилей необходимо оплатить следующие налоги:

- Сбор за таможенное оформление. Размеры сбора приведены ниже.

- Таможенная пошлина.

- Утилизационный сбор. Для всех автомобилей, в том числе автомобилей с электрическими двигателями, рассчитывается по единым ставкам. Расчет утилизационного сбора описан ниже.

- НДС. Платят юридические лица (всегда), а также физические лица (только при ввозе электромобилей старше 3-х лет). НДС составляет 18% от суммы: каталожная стоимость авто + таможенная пошлина + акциз.

- Акциз. Платят юридические лица (всегда), а также физические лица (только при ввозе электромобилей старше 3-х лет). Ставки акциза приведены ниже.

Сбор за таможенное оформление

Сумма сбора зависит только от стоимости автомобиля.

Новые ставки таможенных сборов действуют с 1 августа 2020 года.

| Стоимость автомобиля, руб. | Стоимость оформления, руб. |

|---|---|

| до 200 000 | 775 |

| до 450 000 | 1 550 |

| до 1 200 000 | 3 100 |

| до 2 700 000 | 8 530 |

| до 4 200 000 | 12 000 |

| до 5 500 000 | 15 500 |

| до 7 000 000 | 20 000 |

| до 8 000 000 | 23 000 |

| до 9 000 000 | 25 000 |

| до 10 000 000 | 27 000 |

| свыше 10 000 000 | 30 000 |

Утилизационный сбор

Утилизационный сбор рассчитывается по следующей формуле:

где БС – базовая ставка, К – коэффициент.

Базовая ставка определяется категорией транспотного средства:

- легковые автомобили некоммерческого использования – 20 000 руб.

- коммерческие автомобили (как легковые так и грузовые и автобусы) – 150 000 руб.

Значения коэффициента для физических лиц:

| Для автомобилей младше 3-х лет | Для автомобилей старше 3-х лет |

|---|---|

| 0.17 | 0.26 |

Значения коэффициента для юридических лиц:

Коэффициенты утилизационного сбора для юридических лиц были повышены 1 апреля 2018 года. В таблице приведены новые коэффициенты.

| Объем двигателя | до 1000 см 3 | от 1000 до 2000 см 3 | от 2000 до 3000 см 3 | от 3000 до 3500 см 3 | свыше 3500 см 3 | электромобили |

|---|---|---|---|---|---|---|

| Автомобили младше 3-х лет | 1.65 | 4.2 | 6.3 | 5.73 | 9.08 | 1.63 |

| Автомобили старше 3-х лет | 6.15 | 15.69 | 24.01 | 28.5 | 35.01 | 6.1 |

Акциз

Размер акциза на автомобили зависит от мощности двигателя.

Новые ставки действуют с 1 января 2021 года.

Текущие ставки акциза:

| Мощность двигателя | Ставка акциза |

|---|---|

| до 90 л.с. | 0 руб. за 1 л.с. |

| 91 – 150 л.с. | 51 руб. за 1 л.с. |

| 151 – 200 л.с. | 491 руб. за 1 л.с. |

| 201 – 300 л.с. | 804 руб. за 1 л.с. |

| 301 – 400 л.с. | 1370 руб. за 1 л.с. |

| 401 – 500 л.с. | 1418 руб. за 1 л.с. |

| свыше 501 л.с. | 1464 руб. за 1 л.с. |

Таможенные пошлины на автомобили: Ставки

Ставки таможенных пошлин рассчитываются по-разному в зависимости от типа двигателя, объема двигателя, стоимости автомобиля.

Таможенные ставки для физических лиц на автомобили возрастом менее 3 лет.

| Стоимость автомобиля | до 8500 евро | до 16700 евро | до 42300 евро | до 84500 евро | до 169000 евро | свыше 169000 евро |

|---|---|---|---|---|---|---|

| Таможенная пошлина | 54%, но не менее 2.5 евро/см 3 | 48%, но не менее 3.5 евро/см 3 | 48%, но не менее 5.5 евро/см 3 | 48%, но не менее 7.5 евро/см 3 | 48%, но не менее 15 евро/см 3 | 48%, но не менее 20 евро/см 3 |

Таможенные ставки для физических лиц на автомобили возрастом старше 3 лет.

| до 1000 см 3 | от 1001 до 1500 см 3 | от 1501 до 1800 см 3 | от 1801 до 2300 см 3 | от 2301 до 3000 см 3 | свыше 3001 см 3 | |

|---|---|---|---|---|---|---|

| от 3 до 5 лет | 1.5 евро/см 3 | 1.7 евро/см 3 | 2.5 евро/см 3 | 2.7 евро/см 3 | 3 евро/см 3 | 3.6 евро/см 3 |

| старше 5 лет | 3 евро/см 3 | 3.2 евро/см 3 | 3.5 евро/см 3 | 4.8 евро/см 3 | 5 евро/см 3 | 5.7 евро/см 3 |

Таможенные ставки для юридических лиц на автомобили с бензиновыми двигателями.

| до 1000 см 3 | от 1001 до 1500 см 3 | от 1501 до 1800 см 3 | от 1801 до 2300 см 3 | от 2301 до 3000 см 3 | свыше 3001 см 3 | |

|---|---|---|---|---|---|---|

| до 3 лет | 23%, но не менее 0.67 евро/см 3 | 23%, но не менее 0.73 евро/см 3 | 23%, но не менее 0.83 евро/см 3 | 23%, но не менее 1.2 евро/см 3 | 23%, но не менее 1.2 евро/см 3 | 23%, но не менее 1.57 евро/см 3 |

| от 3 до 5 лет | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.5 евро/см 3 | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 1 евро/см 3 |

| от 5 до 7 лет | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.5 евро/см 3 | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 1 евро/см 3 |

| старше 7 лет | 1.4 евро/см 3 | 1.5 евро/см 3 | 1.6 евро/см 3 | 2.2 евро/см 3 | 2.2 евро/см 3 | 3.2 евро/см 3 |

Таможенные ставки для юридических лиц на автомобили с дизельными двигателями.

Таможенная пошлина представляет собой платеж, который взимается при ввозе или вывозе различных групп товаров. Как известно, существует ряд продуктов и товаров, которые можно ввезти, не производя данные платежи. В РФ ввоз и вывоз различных групп товаров регулируется законом «О таможенном тарифе». В этом документе указаны основные ставки таможенных пошлин, а также порядок уплаты таможенных пошлин.

Классификация

Согласно нормам действующего законодательства, в 2021 году различают такие виды таможенных пошлин:

- Ввозная таможенная пошлина. Этот платеж еще называется импортным.

- Вывозная таможенная пошлина. Зачастую этот платеж называется экспортным, так как он платится за вывоз продукции за пределы России.

Большая часть товаров облагается именно ввозными таможенными пошлинами. Это связано в первую очередь с тем, что Россия в 2021 году активно «принимает» на свою территорию экспортную продукцию.

Пошлинами на ввоз облагаются все группы товаров, ввозимые в пределы России. Но стоит помнить, что согласно таможенным правилам, существует ряд разрешенных для ввоза в определенном количестве товаров. Если же они ввозятся в превышающем установленную норму количестве, то таможенная пошлина платится всегда.

Взимание таможенных пошлин с ввозимого товара обеспечивает защиту внутреннего рынка РФ от конкуренции. Таможенные пошлины на ввоз отчисляются в государственный российский бюджет. За последние годы именно такого рода пошлины и налоги составляли основную часть бюджета РФ.

Таможенные пошлины и сборы на вывоз продукции необходимы для регулирования внешнеэкономической деятельности страны. Они также пополняют российский государственный бюджет.

Что разрешено ввозить без оплаты пошлинного сбора

Если человек провозит с собой личные средства, не считая автомобиля, общая сумма которых не превышает 500 евро, то он не обязан платить таможенный платеж. При этом суммарный вес товаров или продукции не может превышать 25 килограммов. Это касается лишь тех товаров, которые транспортируются наземным путем (автомобилями или поездами). Такие правила действуют с 1 января 2019 года. Если же человек путешествует авиатранспортом, то он беспошлинно может ввезти товары на сумму до 10 000 евро.

Дополнительно человек может провезти:

- 50 сигар или два блока сигарет. Альтернативу сигаретам и сигарам составляет табак в количестве 250 граммов.

- Три литра алкогольной продукции.

Другими словами, если человек пожелает ввезти четыре и более литров спиртного, то он обязан отчислить в российский бюджет по 10 евро за каждый «лишний» провезенный литр алкогольного напитка. Но стоит учитывать, что больше пяти литров такой продукции для личного потребления провезти нельзя. Если же провозится большее количество алкоголя, то груз уже считается коммерческим: на него нужно представлять дополнительные документы и платить дополнительно НДС в размере 18 процентов и акциз.

Если же груз считается коммерческим, то ставка на алкоголь равна 0,6 евро за каждый литр спиртной продукции.

Разновидности ставок

К сожалению, невозможно выделить единый платеж, так как существуют различные виды ставок таможенных пошлин, которые, в свою очередь, разделяются по типам продукции.

Урок 7. Исчисление платежей (графы 47, В) и завершение заполнения ДТ

Согласно нормам закона, существуют такие виды таможенных ставок:

- адвалорная;

- специфическая;

- комбинированная.

Адвалорную ставку часто называют стоимостной. Она не имеет фиксированной суммы. Размер таможенной ставки исчисляется в процентах в зависимости от таможенной стоимости продукции. Например, ввозится телевизор стоимостью в 2000 евро и процентная ставка на этот товар равна 20 процентам. Таким образом, таможенный платеж — 400 евро.

Специфическая ставка устанавливается в четком денежном выражении на определенную единицу продукции. Стоит помнить, что эта ставка выражается в евро. Например, провозится ящик вина (12 штук). За одну бутылку необходимо заплатить пять евро. Таким образом, пошлина на ввоз ящика вина будет равняться 60 евро.

Комбинированная ставка представлена в виде специфической и адвалорной. Другими словами, она совместила в себе две последние ставки, поэтому размер пошлины исчисляется исходя из стоимости и количества провезенной продукции.

Например, ввозится спортивная обувь. Так как применяется комбинированная ставка, то за каждую пару провезенной обуви платится по 15 процентов от ее таможенной стоимости, но при этом уплаченная сумма не может быть меньше четырех евро.

Чаще всего применяются именно комбинированные ставки.

Стоит помнить, что таможенные ставки существуют на все категории товаров. Поэтому выделить основную единую ставку просто невозможно, так как она отличается в зависимости от продукции. Все ставки ввозных таможенных пошлин утверждаются согласно решениям совета ЕЭК, а вывозные таможенные пошлины регулируются правительством России.

Ставки ввозных таможенных пошлин исчисляются на основании ЕТТ. ЕТТ — это единый таможенный тариф, который был принят согласно правилам внешнеэкономической деятельности Евразийского экономического союза.

Виды таможенных пошлин

Таможенные пошлины в РФ делятся на два вида: сезонные и особые.

Сезонные таможенные тарифы применяются для сельскохозяйственной продукции и других товаров, которые носят сезонный характер. Другими словами, существует промежуток времени в году, когда вместо обычной таможенной пошлины по отношению к сельскохозяйственной продукции применяется сезонная таможенная ставка.

Например, установленная процентная ставка для помидоров в 2021 году составляет 15 %, но не меньше 0,08 евро за один килограмм продукции. При этом, если помидоры завозятся в страну с 15 мая по 31 мая, а также с 1 июня по 31 октября, то применяется сезонная ставка в размере 15 %, но не меньше 0,12 евро за килограмм.

Особые таможенные тарифы и пошлины классифицируются следующим образом:

- специальные.

- антидемпинговые.

- компенсационные.

Применение таможенных пошлин особого типа необходимо для нетарифного регулирования внешнеэкономической деятельности. Они применяются с целью защиты российских производителей различных типов товаров.

НДС и акцизы

Система таможенных правил России в 2021 году предусматривает при ввозе продукции оплату не только ввозной пошлины, но и НДС. НДС платится на ввоз продукции с тем учетом, что реализовываться она будет на территории РФ. НДС — косвенный налог. Порядок и сроки уплаты НДС регулируются ТК ТС.

Таким образом, согласно нормам Налогового кодекса РФ, платить НДС обязаны:

- организации;

- предприятия;

- индивидуальные предприниматели.

Также не стоит забывать и про акцизы. Акцизы платят тогда, когда осуществляется реализация таких групп товаров:

- Этилового спирта. Но стоит помнить, что акциз не платится за коньячный спирт. Это единственное исключение.

- Продукции, которая содержит спирт в количестве более девяти процентов.

- Алкогольной продукции (водки, вина, ликеров, коньяка и другой). Но если изделие содержит менее 1,5 процента этилового спирта, то акциз не платится.

- Пива.

- Табачных изделий.

- Автомобилей.

- Мотоциклов некоторых видов.

- Бензина, предназначенного для заправки автомобилей.

- Дизельного топлива.

- Масла для разных видов двигателей.

Ставки на ввоз автомобилей

Для ввоза автомобиля нужно заплатить НДС, акциз и таможенную пошлину на автомобиль.

Но стоит сразу заметить, что сумма таможенных пошлин на авто зависит от следующих характеристик автомобиля:

- Какова его таможенная стоимость.

- Правового статуса человека, который осуществляет ввоз: физическое или юридическое лицо.

- Объема двигателя.

- Мощности в киловаттах.

- Веса авто (масса автомобиля исчисляется в тоннах).

- Типа двигателя.

- Года выпуска (иными словами, возраста).

Как растаможить авто – таможенный автокалькулятор

Различают всего четыре возраста:

- менее трех лет;

- от трех до пяти лет;

- от пяти до семи лет;

- более семи лет.

В последних поправках законопроекта было принято решение сделать единую ставку для автомобилей по возрасту и объему двигателя.

Так, если машине менее трех лет, то применяется комбинированная ставка в размере 54 %. Это не касается машин, которые были изготовлены на территории РФ. Но стоит учитывать, что минимальная ставка равна 2,5 евро.

Таблица. Расчет таможенного платежа исходя из объема двигателя для машин возрастом менее трех лет.

| Цена за 1 см. куб. (в евро) | Минимальная стоимость машины (в рублях) | Максимальная стоимость машины (в рублях) |

| 2,5 | 325 000 | |

| 3,5 | 325 000 | 650 000 |

| 5,5 | 650 000 | 1 625 000 |

| 7,5 | 1 625 000 | 3 250 000 |

| 15 | 3 250 000 | 6 500 000 |

| 20 | 6 500 000 и более |

Для машин, которые были изготовлены в РФ, применяется единая ставка. Она равна одному евро за см. куб.

Таблица. Расчет таможенной ставки исходя из объема двигателя для машин возрастом более пяти лет.

| Цена за 1 см. куб. (в евро) | Минимальный объем двигателя (в см. куб.) | Максимальный объем двигателя (в см. куб.) |

| 3 | 1000 | |

| 3,2 | 1000 | 1500 |

| 3,5 | 1500 | 1800 |

| 4,8 | 1800 | 2300 |

| 5 | 2300 | 3000 |

| 5,7 | 3000 и более |

Для яхт, других категорий машин, катеров применяется единая тарифная ставка в размере 30 % от стоимости оборудования. Например, если оценочная стоимость яхты равна 20 000 евро, то сумма платежа составляет 6000 евро.

Последние новости в таможенном законодательстве

Согласно поправкам в таможенном законодательстве, с 16 мая 2015 года на икру вводится ввозная таможенная пошлина в размере 0 %. Это означает, что отдельные виды икры рыб могут ввозиться беспошлинно.

С 1 октября 2015 года вывозная пошлина на зерно составила 50 процентов. Но от получившейся суммы, согласно закону, потребуется отнимать 6500 рублей. Стоит заметить, что каждая «лишняя» тонна не может стоить меньше 10 рублей. Такое решение было принято правительством для поддержания экспорта и укрепления позиций российского рынка на мировой арене.

Таможенные ставки на другие товары и продукты питания

Ставки ввозных таможенных пошлин в 2021 году напрямую зависят от количества и стоимости продукции. Так, для щеток, метелок, помазков для бритья, пилочек для ногтей, расчесок, швабр, щеток для обуви, сит, решет, дорожных наборов, ручек, лент, зажигалок применяется адвалорная таможенная ставка в размере 20 % от таможенной стоимости продукции одного наименования. В общем количестве (кг) рассчитывается слоновая кость, кораллы, материалы растительного происхождения, фурнитура и др. Цена ставки равна 20 % от стоимости товара.

Таблица. Расчет таможенного платежа на 2021 год

| Наименование товара | Таможенная пошлина |

| Мебель | |

| Письменные столы, шкафы, кровати, пластмассовая, металлическая мебель, матрасы | 20 %, но не меньше 1 евро за 1 килограмм |

| Ротанговая, бамбуковая мебель | 20 %, но не меньше 1,3 евро за 1 килограмм |

| Оборудование для освещения | 5 % |

| Оружие и боеприпасы | |

| Револьверы, пистолеты, пушки, гаубицы, минометы, гранатометы, пусковые установки, огнеметы, винтовки, газовые ружья | 20 % |

| Патроны, гильзы | За 1000 штук платится 20 % от их стоимости |

| Мечи, сабли, штыки, пики | 20 %. |

| Оборудование | |

| Кабели, волокна, фильтры | 15 % |

| Линзы, очки для глаз, прицелы для оружия, навигационные системы | 5 % от стоимости 1 штуки |

| Бинокли, фотокамеры, кинокамеры | 15 % от стоимости 1 штуки |

| Изделия | |

| Замки, ключи, задвижки, шарниры, гонги, рамки для фото, блочки, заклепки, зеркала, пробки, колпаки, крышки, электроды | 20 % |

| Острые предметы | |

| Вилы, грабли, секаторы, ножницы | 15 % |

| Пилы, полотна циркулярные, паяльные лампы. | 5 % |

| Животные (живые) | |

| Лошади, мулы, нетели, свиньи, козы, индейки, гуси | 5 % от стоимости 1 животного |

| Мясо | |

| Рогатый скот | 15 %, но не меньше 0,2 евро за 1 килограмм веса |

| Свинина | 15 %, но не меньше 0,25 евро за 1 килограмм веса |

| Баранина, козлятина, мясо лошади | 15 %, но не меньше 0,15 евро за 1 килограмм веса |

| Овощи | |

| Картошка старая | 5 % |

| Картошка молодая, лук, капуста, цветная капуста, репа, морковь, спаржа, баклажаны, сельдерей и другие | 15 % |

| Помидоры, огурцы | 15 %, но не менее 0,08 евро за 1 килограмм |

| Корнишоны | 15 %, но не менее 0,12 евро за 1 килограмм |

| Фрукты и орехи | |

| Орехи | 5 % |

| Финики сушеные | 10 % |

| Цитрусовые фрукты | 5 %, но не менее 0,02 евро за 1 килограмм |

| Сатсума, танжерины, мандарины | 5 %, но не менее 0,03 евро за 1 килограмм |

Ставки на алкогольную и табачную продукцию

Таблица. Ставки на алкогольную и табачную продукцию в 2021 году

| Наименование продукции | Размер ставки |

| Минеральная вода | 15 %, но не менее 0,07 евро за 1 литр |

| Пиво безалкогольное | 0,6 евро за 1 литр |

| Пиво солодовое | 0,6 евро за 1 литр |

| Вина игристые, включая шампанское | 20 % |

| Вермуты, вина | 20 % |

| Спирт этиловый неденатурированный с концентрацией спирта менее 80 об. | 100 %, не менее 2 евро за 1 литр |

| Коньяк, бренди, виски | 100 %, не менее 2 евро за 1 литр |

| Табак с неотделенной средней жилкой | 5 % |

| Сигареты, сигары | 30 %, но не менее 3 евро от стоимости 1000 штук |

| Курительный табак | 20 % |

Сроки уплаты

Импортные таможенные товары при ввозе оплачиваются в течение первых 15 дней со дня предоставления продукции в орган контроля. Сроки уплаты таможенных пошлин регулируются Таможенным кодексом РФ. Согласно закону, срок уплаты таможенной пошлины не может превышать дня, когда была представлена декларация. В случаях исключения уплата таможенных пошлинных осуществляется в день подачи декларационных документов. В установленные сроки уплаты таможенных пошлин вносится вся сумма таможенных пошлин, включая НДС и акциз по необходимости.

Порядок оплаты

Процедура оплаты таможенных пошлин осуществляется в кассе или деньги пересылаются на счет. Расчет может осуществляться в любой из валют, включая рубли и евро.

Отдых на яхте — это истинная поэзия. Завораживающий шум волн, манящая свобода горизонта и безудержная страсть стихии… И как, спросите вы, вписывается в эту идиллическую картину такая напрочь лишенная романтики вещь как налогообложение? Да очень просто: оставив налоговые вопросы без должного внимания, вы рискуете быть выброшенными на берег бескомпромиссной и зачастую бессмысленной жестокостью закона.

Шоппинг тоже нужно планировать

Это прозвучит банально, но думать нужно прежде чем делать, и это в полной мере относится к вопросу покупки яхты, причем ее модель и цена — далеко не все, о чем стоит задуматься. Чем раньше будущий гордый владелец судна озадачивается планированием именно налоговых и юридических вопросов покупки и эксплуатации, тем меньше неприятных сюрпризов ожидает его в будущем.

- Как профинансировать покупку?

- Кто станет собственником яхты?

- В каких частях мира она будет эксплуатироваться?

- Как финансировать эксплуатационные расходы?

- Сколько будет стоить страховка?

- Как длина и тип яхты позволяют сэкономить на налогах?

В качестве интересной истории, вспоминается один из наших клиентов, который приобретал яхту уже с планами по безналоговой ликвидации иностранных компаний в рамках временной акции российского налогового кодекса. Каково же было его удивление, когда он обнаружил, что по месту регистрации яхты запрещено оформлять право персональной собственности на нее в принципе! К сожалению, не имея специальных знаний, ответить на перечисленные выше, равно как на многие другие, вопросы невозможно. Именно по этой причине обзавестись толковым консультантом придется еще до того, как подписывать контракт на постройку или покупку яхты.

Таможня - наше все

Большинство яхт строятся или продаются не там, где используются. Физическое же попадание в чужую таможенную зону влечет за собой необходимость таможенной очистки, которая бывает двух видов:

- Временный ввоз

- Импорт

Временный ввоз — это дешевое и сердитое решение для тех, кто не хочет платить сразу. Некоторые страны позволяют многократный временный ввоз на период до 18 месяцев. При эксплуатации яхты в Средиземноморье или прочих территориальных водах ЕС такой путь превращает решение таможенных вопросов в периодическое (раз в полтора года) упражнение по выезду куда-то в Тунис или Алжир на один день и повторному оформлению бумаг уже в Евросоюзе. Более привычный вариант — импорт — неприятен высокими затратами на уплату НДС, которые могут достигать почти 30% от рыночной стоимости судна. Хорош же импорт — тем, что вопрос таможенной очистки решается раз и навсегда, в том числе и для целей продажи яхты в будущем. Помимо этого, НДС можно существенно оптимизировать посредством креативных — и главное, полностью законных — лизинговых схем, доступных на Мальте или на Кипре, и позволяющих снизить общие затраты на импорт до приблизительно 6%. Выбирайте любой путь и, самое главное, не повторяйте ошибок некоторых наших клиентов — бесстрашных счастливчиков, которые годами плавают по Средиземноморью на нерастаможенных яхтах, каждая из которых стоит не меньше, чем бюджет небольшого города.

Отчетность… Куда же без нее?

Пожалуй, бумажные процедуры еще не отпугнули от покупки яхты ни одного человека. Тем не менее простейшая операция по покупке судна по самой распространенной схеме (“на оффшорку”) может создать изрядную головную боль. Живя, например, в России, вместе с такой покупкой вы автоматически получайте стандартный набор джентльмена в части раскрытия и налогов:

- Разовое уведомление о создании иностранной организации

- Ежегодное уведомление о контролируемой иностранной компании (КИК)

- Регулярная подготовка финансовой отчетности этого КИКа по стандартам МСФО с аудитом для расчета налоговой базы в твердой валюте

Вы вдобавок открыли личный счет, чтобы покрывать расходы яхты? Будьте добры:

- Уведомьте об этом российскую налоговую

- Начните подавать ежегодные отчеты о таком счете

- Начните следить за всеми начислениями средств на счет: большинство видов таких операций являются незаконными и влекут за собой риск штрафа в размере до 100% сумм, зачисленных на счет!

Поскольку каждое нарушение влечет за собой то или иное наказание, очень рекомендуется завести либо шпаргалку по соблюдению всех “бумажных” процедур, либо консультанта, который сам будет следить за выполнением действий из такой шпаргалки.

Налоги на ровном месте

За очень редкими исключениями, яхты принадлежат не лично людям, а их структурам (одна из причин — нежелание банков выдавать кредиты на покупку суден людям). Реально же получать выгоду от использования частного судна способен только человек. Именно тут и таится самая страшная неприятность для судовладельцев: за каждую минуту, проведенную собственником на своей же яхте, он должен платить рыночную стоимость аренды, а также компенсировать все затраты (команда, стоянка, топливо, страховка и многое другое). С точки зрения здравого смысла, такое заявление звучит глупо, но именно таковы правила персонального налогообложения материальной выгоды во многих странах. Экономические блага, бесплатно получаемые от формально третьего лица (компании-собственника яхты), создают налогооблагаемый доход для человека, зашедшего на борт. Логика такого подхода до примитивного проста: если за тебя заплатили, это твой подарок, с которого государство тоже хочет подарочек поменьше, в виде подоходного налога. На первый взгляд, описанный риск может показаться виртуальным. При этом, так уже не считают состоятельные люди из большинства развитых стран, в которых собственников яхт наказывают полным ходом. Что же касается яхтовладельцев из развивающихся стран, по нашему опыту, эта проблема применима чуть ли не всем структурам владения, и риски начнут превращаться в реальность в самом обозримом будущем. Вариантов действий в такой ситуации немного. Проще всего изначально купить и оформить яхту в персональную собственность, но это, как минимум, требует чистой посленалоговой суммы денег для покупки, надежной страховки во избежание персональной ответственности собственника, а также договоренностей с банком в случае получения кредита. Альтернатива — компенсировать компании-собственнику рыночную стоимость пользования яхтой или пользоваться яхтой “в складчину” с другими яхтсменами (здесь вариантов схем множество).

Автообмен: точка отсчета ответственности

Ответственность за несоблюдение описанных выше правил почти так же разнообразна, как и сами правила. Поскольку тема эта не из самых приятных, достаточно лишь упомянуть, что, к примеру, максимальная уголовная ответственность за неуплату налогов в России — три года лишения свободы — может легко наступить всего за одну-две недели плавания на дорогой яхте. На логичный вопрос “А как они узнают?” есть весьма очевидный ответ: “Элементарно”. Автоматический обмен финансовой информацией, уже работающий между более чем ста странами, лишит любого собственника яхты любой конфиденциальности: информация по всем операциям на иностранных счетах — что личных, что корпоративных — появится на голубом экране налогового инспектора практически в любой стране резидентства бенефициара без каких-либо усилий со стороны такого инспектора. Сопоставить же факты и вычислить, что именно бенефициар корпоративного счета пользовался яхтой в личных целях, сможет даже стажер. Во всей этой налоговой истории радует пока только одно: во многих странах, включая Россию, наказывать за серьезные налоговые нарушения, связанные с использованием яхт, до первого автоматического обмена информацией осенью 2019 года вряд ли научатся. А это значит, что еще не поздно поставить свою яхту на “налоговый капремонт” и выстроить новую, безопасную схему ее эксплуатации. Заодно можно еще и организовать прощение ряда исторических грехов, приняв участие в добровольном декларировании (налоговой амнистии). В России, например, такой аукцион невиданной щедрости будет продолжаться до конца февраля 2019 года. Мировые тренды в сфере частного капитала и борьбы с уклонением от налогообложения говорят об очевидности радикальных изменений в сфере соблюдения налогового законодательство. Собственно, это уже не тренды, а реальность, и продолжать надеяться на авось — худшая из возможных стратегий.

Второй паспорт как спасательный круг

Во многом по причине жесткого налогового законодательства и непредсказуемости государственных органов очень многие состоятельные лица из развивающихся стран принимают решение сменить резидентство или хотя бы приобрести второе гражданство — в качестве надежного “запасного аэродрома” на случай непредвиденных обстоятельств и для свободы передвижения, в том числе по просторам морей-океанов. Мы работаем в этой сфере не один год, и для нас не является сюрпризом, что уже более половины собственников дорогих яхт из стран СНГ приобрели второе гражданство (58%) либо планируют сделать это (45%), и такие впечатляющие цифры лишь подтверждают резонность приведенных в этой статье доводов. Существует крайне занятная закономерность между яхтами и лучшими мировыми локациями, предоставляющими паспорта и виды на жительство взамен на инвестиции. Антигуа и Барбуда, Вануату, Великобритания, Гренада, Доминика, Ирландия, Испания, Камбоджа, Кипр, Латвия, Мальта, Португалия, Сент-Китс и Невис, Сент-Люсия — все эти страны имеют выход к мировому океану и доступны прямо с борта вашего судна! В следующий раз, когда вы будете пришвартовываться в одной из гаваней указанных стран, оглядитесь по сторонам и присмотритесь к людям, архитектуре и всем остальным бытовым вещам, которые составляют жизнь в ее привычном понимании. Возможно и вы лично захотите бросить якорь в этой стране? Не для налоговой экономии, защиты активов или планирования наследования — это все скучно и неинтересно — а для повышения качества жизни вас и ваших родных. С учетом постоянно повышающейся конкуренции на рынке предоставления гражданства и резидентства за инвестиции, стартовые потери времени и денег на такое мероприятие выглядят более чем скромно (соответственно, от 2-х месяцев и от 150.000 дол. США. Если вы решитесь на такой важный шаг, мы с радостью приложим все усилия, чтобы сделать это очередное приключение максимально беззаботным!

Читайте также: