Свидетельство мнс рф о постановке на налоговый учет

Опубликовано: 14.05.2024

Межрайонные инспекции Федеральной налоговой службы России по Санкт-Петербургу

Общее описание

В целях проведения налогового контроля физические лица подлежат постановке на учет в налоговых органах по месту жительства физического лица, а также по месту нахождения принадлежащих им недвижимого имущества и транспортных средств и по иным основаниям, предусмотренными Налоговым Кодексом РФ.

Физические лица, не имеющие на территории Российской Федерации места жительства (места пребывания), принадлежащих ему недвижимого имущества и (или) транспортных средств, могут подать заявление о постановке на учет в любой налоговый орган по своему выбору.

В целях учета иностранных граждан в налоговых органах место проживания иностранного гражданина в Российской Федерации приравнивается к его месту жительства в Российской Федерации.

Присваивается единый на всей территории Российской Федерации по всем видам налогов и сборов идентификационный номер налогоплательщика (ИНН).

При постановке на учет физических лиц в состав сведений об указанных лицах включаются также их персональные данные:

- фамилия, имя, отчество;

- дата и место рождения;

- пол;

- место жительства;

- данные паспорта или иного документа, удостоверяющего личность налогоплательщика;

- данные о гражданстве.

Для получения услуги могут обращаться физические лица, не зарегистрированные на территории Санкт-Петербурга.

Полное наименование:

Принцип предоставления

Результат предоставления

- Свидетельство о постановке на учет физического лица в налоговом органе по форме № 2-1-Учет, утвержденной приказом Федеральной налоговой службы России от 11.08.2011 №ЯК-7-6/488@.

- Результат по государственной услуге на основании заявления, принятого в подразделении Санкт‑Петербургского государственного казенного учреждения «Многофункциональный центр предоставления государственных и муниципальных услуг» (МФЦ) выдается исключительно в подразделении МФЦ.

Срок предоставления

- Не должен превышать 5 рабочих дней со дня получения заявления и прилагаемых к нему документов.

- Посредством подразделения МФЦ услуга предоставляется с учетом дополнительного времени на доставку документов.

Стоимость

При повторной выдаче ИНН размер государственной пошлины составляет 300 рублей. Оплата осуществляется от имени заявителя.

Реквизиты для оплаты пошлины

Наименование получателя платежа: УФК по г. Санкт-Петербургу (Межрайонная ИФНС России №11 по Санкт-Петербургу)

ИНН: 7842000011

КПП: 784201001

ОКТМО: 40911000

БИК: 014030106

КБК: 18210807310018000110

Номер казначейского счета: 03100643000000017200

Номер банковского счета, входящего в состав единого казначейского счета: 40102810945370000005

Банк получателя: Северо-Западное ГУ Банка России//УФК по г. Санкт-Петербургу г. Санкт-Петербург

Наименование платежа: Государственная пошлина за повторную выдачу свидетельства о постановке на учет в налоговом органе ИНН

Заявители

- граждане Российской Федерации;

- иностранные граждане;

- лица без гражданства;

- лица, не являющиеся индивидуальными предпринимателями и не имеющие на территории Российской Федерации места жительства (места пребывания), принадлежащих им недвижимого имущества и (или) транспортных средств.

Порядок действий

Порядок действий заявителя

- Обращается в подразделение МФЦ.

- Подает заявление о постановке на учет и необходимые документы.

- Получает расписку о приеме заявления из Межведомственной автоматизированной информационной системы предоставления в Санкт-Петербурге государственных и муниципальных услуг в электронном виде (МАИС ЭГУ) с регистрационным номером.

Порядок действий уполномоченной организации

Должностное лицо подразделения МФЦ:

- Осуществляет прием и регистрацию заявления.

- Осуществляет передачу заявления в Межрайонную инспекцию Федеральную налоговую службу России №3 по Санкт-Петербургу.

- Выдает расписку о приеме заявления из МАИС ЭГУ с регистрационным номером.

Документы

Документы, представляемые заявителем

- Документ, удостоверяющий личность заявителя (представителя):

- для граждан РФ — паспорт гражданина РФ или иной документ, удостоверяющий личность;

- для иностранных граждан — паспорт иностранного гражданина и его нотариальный перевод;

- для лиц без гражданства — вид на жительство или разрешение на временное проживание.

В случае обращения представителя заявителя, документ, удостоверяющий личность заявителя не предоставляется.

- вид на жительство со штампом о регистрации или с отрывной частью бланка Уведомления о прибытии;

- разрешение на временное проживание со штампом о регистрации или с отрывной частью бланка Уведомления о прибытии;

- в случае отсутствия у иностранного гражданина вида на жительство и разрешения на временное проживание предоставляется отрывная часть бланка Уведомления о прибытии.

«Клерк»

Информационное сообщение

Письмо ФНС России от 19.10.2007 № СК-6-09/798@

О порядке постановки на учет в налоговых органах налогоплательщиков

единого налога на вмененный доход для отдельных видов деятельности

Федеральная налоговая служба направляет для использования в работе письмо Министерства финансов Российской Федерации от 01.10.2007 № 03-11-02/249 «О порядке постановки на учет в налоговых органах налогоплательщиков единого налога на вмененный доход для отдельных видов деятельности» (далее – письмо Минфина России № 03-11-02/249).

Одновременно сообщается следующее.

Приказ МНС России от 19.12.2002 № БГ-3-09/722 "Об утверждении форм документов и порядка постановки на учет налогоплательщиков единого налога на вмененный доход в налоговых органах по месту осуществления предпринимательской деятельности" (зарегистрирован в Минюсте России 08.01.2003 № 4097) (далее - приказ № БГ-3-09/722) применяется в части установления форм № 9-ЕНВД-1 "Заявление о постановке на учет организации - налогоплательщика единого налога на вмененный доход в налоговом органе по месту осуществления деятельности, подлежащей налогообложению единым налогом на вмененный доход" и № 9-ЕНВД-2 "Заявление о постановке на учет индивидуального предпринимателя - налогоплательщика единого налога на вмененный доход в налоговом органе по месту осуществления деятельности, подлежащей налогообложению единым налогом на вмененный доход".

Письмо МНС России от 10.04.2003 № ММ-6-09/421 «О порядке постановки на учет в налоговых органах налогоплательщиков единого налога на вмененный доход для отдельных видов деятельности» не применяется.

Руководителям (исполняющим обязанности руководителей) Управлений ФНС России по субъектам Российской Федерации обеспечить:

- доведение настоящего письма до нижестоящих налоговых органов и применение его в работе;

- информирование налогоплательщиков о порядке постановки на учет, приведенном в письме Минфина России № 03-11-02/249.

Приложение: письмо Министерства финансов Российской Федерации от 01.10.2007 № 03-11-02/249 «О порядке постановки на учет в налоговых органах налогоплательщиков единого налога на вмененный доход для отдельных видов деятельности» - на 4 л.

Письмо Минфина России от 01.10. 2007 г . N 03-11-02/249

О порядке постановки на учет в налоговых органах налогоплательщиков единого налога на вмененный доход для отдельных видов деятельности

В связи с поступающими запросами о порядке постановки на учет в налоговых органах налогоплательщиков единого налога на вмененный доход для отдельных видов деятельности Министерство финансов Российской Федерации сообщает следующее.

1. В соответствии с п. 2 ст. 346.28 Налогового кодекса Российской Федерации (далее - Кодекс) налогоплательщики, осуществляющие виды предпринимательской деятельности, установленные п. 2 ст. 346.26 Кодекса, обязаны встать на учет в налоговых органах по месту осуществления указанной деятельности в срок не позднее пяти дней с начала осуществления этой деятельности и производить уплату единого налога на вмененный доход для отдельных видов деятельности (далее - единого налога на вмененный доход), введенного в этих муниципальных районах, городских округах, городах федерального значения Москве и Санкт-Петербурге.

В связи с этим указанные налогоплательщики подают (направляют по почте с уведомлением о вручении) в налоговые органы заявление о постановке на учет организации - налогоплательщика единого налога на вмененный доход в налоговом органе по месту осуществления предпринимательской деятельности, подлежащей налогообложению единым налогом на вмененный доход, или заявление о постановке на учет индивидуального предпринимателя - налогоплательщика единого налога на вмененный доход (далее - Заявление о постановке на учет) по формам, установленным федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, не позднее пяти дней с начала осуществления предпринимательской деятельности.

Постановка на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход, осуществляющего предпринимательскую деятельность на территории нескольких районов городов федерального значения Москвы и Санкт-Петербурга или городских округов, на территории которых действуют разные налоговые инспекции, производится в налоговом органе, на подведомственной территории которого расположено место осуществления предпринимательской деятельности, указанное первым в заявлении о постановке на учет.

Постановка на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход, осуществляющих: развозную торговлю; разносную торговлю; распространение и (или) размещение наружной рекламы; распространение и (или) размещение рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах; оказание автотранспортных услуг по перевозке пассажиров и грузов, производится в налоговом органе по месту нахождения организации (месту жительства индивидуального предпринимателя).

2. Одновременно с заявлением о постановке на учет организация - налогоплательщик единого налога на вмененный доход, не состоящая на учете в данном налоговом органе по какому-либо основанию, установленному Кодексом, представляет копии заверенных в установленном порядке документов:

свидетельства о постановке на учет в налоговом органе по форме, установленной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

свидетельства о государственной регистрации юридического лица по форме N Р51001 или свидетельства о внесении записи в Единый государственный реестр юридических лиц о юридическом лице, зарегистрированном до 1 июля 2002 г., по форме N Р57001, утвержденных Постановлением Правительства Российской Федерации от 19.06.2002 N 439 "Об утверждении форм и требований к оформлению документов, используемых при государственной регистрации юридических лиц, а также физических лиц в качестве индивидуальных предпринимателей".

3. Одновременно с заявлением о постановке на учет индивидуальный предприниматель - налогоплательщик единого налога на вмененный доход, не состоящий на учете в данном налоговом органе по какому-либо основанию, установленному Кодексом, представляет копии заверенных в установленном порядке документов:

свидетельства о постановке на учет в налоговом органе по форме, установленной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

свидетельства о государственной регистрации физического лица в качестве индивидуального предпринимателя по форме N Р61001 или свидетельства о внесении в Единый государственный реестр индивидуальных предпринимателей записи об индивидуальном предпринимателе, зарегистрированном до 1 января 2004 г., по форме N Р67001, утвержденных Постановлением Правительства Российской Федерации от 19.06.2002 N 439, а также документа, удостоверяющего личность.

4. В случае представления заявления о постановке на учет законным или уполномоченным представителем налогоплательщика одновременно с подачей документов, указанных в п.п. 2 и 3 настоящего Письма, представляются копии заверенных в установленном порядке документов, на основании которых он осуществляет свои полномочия в соответствии с законодательством о налогах и сборах и гражданским законодательством Российской Федерации.

5. Налоговый орган, осуществивший постановку на учет налогоплательщика единого налога на вмененный доход по месту осуществления предпринимательской деятельности, подлежащей налогообложению указанным налогом, выдает ему (направляет по почте) уведомление о постановке на учет по форме N 1-3-Учет или по форме N 2-3-Учет, утвержденным Приказом ФНС России от 01.12.2006 N САЭ-3-09/826@.

6. Снятие с учета налогоплательщика единого налога на вмененный доход в налоговом органе по месту осуществления предпринимательской деятельности, подлежащей налогообложению указанным налогом, производится при прекращении осуществления видов предпринимательской деятельности, установленных нормативными правовыми актами муниципального района, городского округа, законами городов федерального значения Москвы и Санкт-Петербурга, на основании поданного (направленного по почте с уведомлением о вручении) организацией или индивидуальным предпринимателем заявления о снятии с учета (в произвольной форме с указанием даты прекращения предпринимательской деятельности, подлежащей налогообложению единым налогом на вмененный доход).

О снятии с учета налоговый орган уведомляет налогоплательщика по форме N 1-5-Учет или по форме N 2-4-Учет, утвержденным Приказом ФНС России от 01.12.2006 N САЭ-3-09/826@.

7. Налоговые органы по месту осуществления организацией или индивидуальным предпринимателем видов предпринимательской деятельности, установленных нормативными правовыми актами муниципального района, городского округа, законами городов федерального значения Москвы и Санкт-Петербурга, обязаны в трехдневный срок с момента постановки на учет или снятия с учета организации или индивидуального предпринимателя уведомить об этом факте налоговые органы по месту нахождения организации или по месту жительства индивидуального предпринимателя.

Заместитель Министра финансов

Российской Федерации

С.Д. ШАТАЛОВ.

В этой публикации мы вам расскажем об ИНН и ответим на самые частые вопросы.

Что такое ИНН

ИНН - это цифровой код, расшифровывается как идентификационный номер налогоплательщика. ИНН присваивается каждому налогоплательщику в России, как физическому лицу (12 знаков), так и юридическому (10 знаков). ИНН присваивается даже детям, возраст с которого присваивается ИНН детям в законодательстве не оговаривается, а получить ИНН ребёнка в налоговом органе может любой законный представитель(родители или опекуны).

Документ регламентирующий присвоение ИНН - Приказ ФНС России от 29.06.2012 N ММВ-7-6/435@ "Об утверждении Порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика" (Зарегистрировано в Минюсте России 14.08.2012 N 25183)

Структура ИНН

* Первые четыре цифры ИНН - код СОНО (Система обозначений налоговых органов) это код налогового органа выдавшего ИНН. Согласно этой системе, первые две цифры будут соответствовать номеру вашего региона. Например, если вам присваивают ИНН в Краснодаре, то он будет начинаться с 23, а в Москве с 77.

*Для иностранных организаций первые четыре цифры ИНН - индекс, установленный для всех учтенных в налоговых целях на территории Российской Федерации иностранных организаций со значением "9909"

* Следующие пять цифр ИНН у организаций и шесть цифр у физических лиц – порядковый номер записи в Едином государственном реестре налогоплательщиков (ЕГРН) , а у иностранных организаций – пятизначный код иностранной организации (КИО) согласно Справочнику "Коды иностранных организаций".

* Последние цифры в ИНН – контрольное число, которое рассчитывается по специальному алгоритму. Наличие проверки по контрольному числу оберегает от случайных ошибок в программных продуктах при вводе ИНН. Следует учесть, что умение проверять ИНН по контрольному числу не гарантирует достоверность рассматриваемого ИНН. У организаций контрольное число в ИНН -1 знак, а у физических лиц - 2 знака.

Как получить ИНН пошагово

Найти четырёхзначный номер своей ИФНС можно в СОУН (Справочник кодов обозначения налоговых органов для целей учета налогоплательщиков), самый простой способ сделать это с помощью налогового сервиса «Адрес и платежные реквизиты Вашей инспекции» ( https://service.nalog.ru/addrno.do ), где внеся свой адрес прописки, вы получите код ИФНС, адрес и реквизиты вашей налоговой.

Как узнать свой ИНН?

Если налоговый орган присвоил вам ИНН, вы можете его узнать его с помощью налогового сервиса «Узнать ИНН» ( https://nalog-ru.com/inn/ ), где необходимо дать согласие на обработку персональных данных и внести свои паспортные данные.

Нужно ли менять ИНН физлицу при смене прописки, фамилии или других персональных данных, а организации при смене юридического адреса?

Присвоенный ИНН указывается в свидетельстве или уведомлении о постановке на учёт в налоговом органе, выданном физическому лицу, и при изменениях в сведениях о физическом лице, в том числе при изменении фамилии, имени, отчества, паспортных данных, адреса места жительства, ИНН не изменяется (пункт 1 статьи 84 НК РФ, пункты 15, 16, 19 Порядка присвоения ИНН).

Обязанность физического лица уведомлять налоговые органы об изменении фамилии и других персональных данных, а также обращаться в инспекцию за получением нового свидетельства о постановке на учёт в связи с изменением сведений об этом лице НК РФ не предусмотрена (статья 23 НК РФ). Сообщать в налоговую инспекцию о смене персональных данных физического лица, возложена на органы, осуществляющие выдачу и замену документов, удостоверяющих личность гражданина Российской Федерации на территории России, а именно на Федеральную миграционную службу (пункт 8 статьи 85 НК РФ, пункт 7.13.11. Положения о Федеральной миграционной службе, утверждённого постановлением Правительства Российской Федерации от 13.07.2012 № 711).

Требования о замене свидетельства о постановке на учёт в связи с изменением персональных данных физического лица не содержится и в Порядке присвоения ИНН.

Кроме того, в действующей в настоящее время форме свидетельства о постановке на учёт физического лица (форма № 2-1-Учёт, утверждённая приказом ФНС России от 11.08.2011 № ЯК-7-6/488@) не содержится информации о необходимости замены свидетельства , в отличие от старой формы свидетельства (форма № 09-2-2, утверждённая приказом МНС России от 03.03.2004 N БГ-3-09/178), в которой было предусмотрено, что свидетельство "подлежит замене в случае. изменения приведенных в нём сведений".

Для того чтобы не допустить путаницу при совпадении фамилий и имен налогоплательщиков, были придуманы специальные номера, за которыми можно с легкостью идентифицировать личность гражданина в налоговой базе.

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

+7 (812) 467-32-77 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Такие номера именуют как ИНН, представляющий из себя ряд цифр. По количеству цифр определяется физическое лицо под ним зарегистрировано или юридическое.

Номер ИНН присваивается к абсолютно каждому гражданину, который становится на учет в налоговую, об этом говорится в п.7 ст.84 НК РФ.

Что это такое

Все, кто имеют доход со своей работы, должны уплачивать налоговый сбор на прибыль. Иными словами, доход подлежит налогообложению.

В момент регистрации данного лица в Налоговой службе ему будет присвоен специальный номер — ИНН (индивидуальный номер налогоплательщика).

О том, как присваивается налогоплательщикам номер ИНН, а также касательно структуры кода, детальнее можно узнать в содержании Приказа ФНС от 29 июня 2012 года.

В качестве подтверждения в присвоении ИНН номера гражданину, последний получит документ именуемый как «Уведомление о постановке на учет в налоговую».

Это правило действует и в отношении иностранных граждан, которые приезжают в страну с целью трудоустройства и ведения бизнеса, предпринимательства.

Даже без ИНН такому иностранному бизнесмену все равно нужно будет его получить. Поскольку чтобы вести законную трудовую деятельность в чужой стране, для этого нужно официально все устроить и зарегистрировать.

Кто должен получить документ

Документ в налоговом органе или ИНН предоставляется каждому гражданину, который желает числиться в лице индивидуального предпринимателя.

Сюда относятся не только физические лица, но и юридические. Каждый ИНН индивидуальный. И он присваивается гражданам к периоду получения статуса налогоплательщика.

Далеко не все знают данный номер. Чтобы узнать его, придется получить документ. У физических и юридических лиц процедура заказа документа немного отличается.

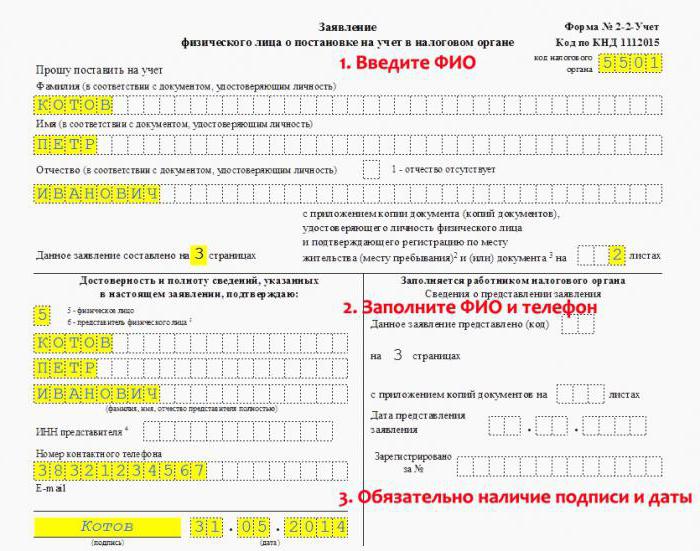

Данные изменения трактуются законом №243-ФЗ от 03.07.2016 г, которые были внесены в НК РФ. Для получения свидетельства с ИНН физлицу нужно подать форму 2-2-Учет в налоговую.

После чего сотрудники в течение 5 дней проведут проверку и сверку данных гражданина. Далее налогоплательщика поставят на учет и выдадут документ ИНН.

Как выглядит образец

Правильнее понимать номер ИНН так, как он и называется документально в налоговой — свидетельство о постановке на учет в налоговом органе. Бланк документа можно скачать здесь.

Этот документ подтверждает, что к данному лицу был присвоен отличительный личный номер.

Стоит обратить внимание, что ранее свидетельство выдавалось на специально защищенном бланке. Теперь, с 2017 г., было принято выдавать документ на обычном листе формата А4.

Куда можно обратиться

Получить документ о постановке на учет можно в любом ближнем органе налоговой инспекции. Не имеет значение, по какому адресу проживает или зарегистрирован гражданин.

После этого можно выбрать ближайшее отделение налоговой инспекции, где в назначенную дату нужно будет прийти с документами и забрать готовое свидетельство. Ранее свидетельство оформлялось на специальном бланке со строгой отчетностью.

Теперь оно предоставляется гражданам на простом бумажном носителе формата А4. Что в свою очередь не предоставляет никакой защиты документа, голограмм и т. д.

Физическим лицам

Как получить свидетельство физлицу? Предлагаются несколько вариантов:

- можно обратиться в налоговую инспекцию лично, т. е. придя в рабочее время к сотруднику инспекции с документами и заявлением;

- направив пакет документов для налоговой, воспользовавшись услугами почты;

- передать пакет документов с помощью третьего лица (своего представителя).

Понятно, что при личном посещении инспекции вопросов не должно возникать у налогоплательщика, если конечно он прихватил все необходимые для оформления свидетельства бумаги.

Если гражданин собирается передать документы через почтовую службу, то тут желательно заранее подготовиться, чтобы не получить уведомление про отказ из-за недостаточности материалов.

Поскольку время оформления свидетельства может затянуться дольше, чем предполагалось изначально. Итак, направляя посылку документов почтой, что нужно туда вложить:

- заполненное заявление форма 2-2-Учет на выдачу свидетельства;

- документы, подтверждающие личность заявителя;

- выписка по месту регистрации (жительства).

Все перечисленные документы подлежат быть заверенными нотариально, что удостоверяет их подлинность. Посылка направляется в налоговый орган с уведомлением о получении.

Если ни первый ни второй вариант не актуальны или не возможны по какой-либо причине для физлица, то альтернативное решение — представитель физлица.

Для представителя при себе нужно иметь такие же документы, как описано выше, если гражданин подавал их самостоятельно, только в дополнение при себе должно быть нотариально заверенная доверенность.

Доверенность подтверждает и узаконивает действия третьего лица вправе предоставлять интересы своего, например, начальника.

Еще один вариант подачи заявления на учет — сайт ФНС РФ. Отметим, что датой постановки на учет будет считаться дата заполнения ЕГРН.

Получить само свидетельство о постановке с присвоенным номером ИНН налогоплательщику в любом из перечисленных вариантов, можно только при личном посещении инспекции по талончику в назначенное время и дату.

Несовершеннолетним

Уже с момента своего появления на свет нового гражданина, т.е младенца, ему присваивается номер формата ХХХХХХ (для физлица порядковый номер записи в ЕГРН).

На основании этого несовершеннолетний гражданин может оформить себе документ, если каким-то образом он стал работать и на нем записано имущество, подлежащее налогообложению.

Полноценный номер ИНН такому гражданину может быть присвоен по месту проживания или пребывания или нахождения на территории РФ. Весь процесс постановления на учет руководствуется п.7 ст.83 НК РФ.

Согласно приказу ФНС, один и тот же номер ИНН, а следовательно за ним и свидетельство, не могут быть присвоены двум разным налогоплательщикам одновременно.

Юридические лица

Если говорить про юрлица, то им налоговая присваивает десять специальных символов отличия от физлиц.

Юридическому лицу немного проще получить свидетельство. Этот номер ему присваивается сразу, как налогоплательщик обратился с документами для регистрации организации в налоговую инспекцию.

Иными словами, во время госрегистрации с остальными бумагами. При утере свидетельства юрлицом нужно обратиться в территориальное отделение налоговой с просьбой восстановить документ. Получить дубликат не бесплатно — госпошлина составит около 200 руб.

Индивидуальные предприниматели (ИП)

Для индивидуальных предпринимателей действует немного иная система постановки. Если точнее, то свидетельство ИНН для них уже не практикуется к оформлению.

С 2020 г. для ИП равносильное значение имеет «Лист записи ЕГРИП». Чтобы получить лист записи ИП может воспользоваться несколькими вариантами:

- непосредственно обратившись в налоговую инспекцию;

- подать запрос на сайте ФНС;

- воспользоваться сторонней помощью третьего лица.

В первом случае, ИП должен приготовить два заявления, составленных в свободной форме, прикрепить квитанцию об оплате государственного сбора в 200 руб.

Если документы эти понесет представитель ИП, то ему понадобится доверенность от имени заявителя. На сайте ФНС этот процесс проходит проще и быстрее.

Видео: как получить ИНН

Уже на месте можно будет «Подать новый запрос», далее нужно ввести данные из ОГРН или ИНН, подтверждаете, что вы не «робот» (это нужно для системы).

Ваша выписка будет моментально готова. Юридическое значение ей придает электронная подпись ФНС.

С начала 2017 г. вступили в силу изменения относительно оформления свидетельства о постановки налогоплательщика (гражданина) на учет в налоговую инспекцию в России.

Действующая до того времени форма №1-2-Учет теперь будет оформляться без строгой налоговой отчетности.

Допустимо это сделать в любом представительском органе или отделении налоговой. Причем абсолютно не привязано к месту регистрации или проживания самого гражданина.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- 8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Многие интересуются, как можно получить свидетельство о постановке на налоговый учет. Сделать это не так трудно, как кажется. Ведь данная процедура не потребует от гражданина или юридического лица серьезной бумажной волокиты. Достаточно всего нескольких документов - и соответствующее свидетельство будет сделано. Какие особенности постановки на учет требуется принять во внимание? С чем может столкнуться гражданин во время реализации задумки?

Кто должен получить свидетельство

Для начала следует понять, кто в обязательном порядке должен иметь у себя свидетельство о постановке на налоговый учет. Нетрудно догадаться, что данный документ имеет отношение к налогам. А значит, все налогоплательщики берут на себя ответственность по получению соответствующей бумаги. Если точнее, то так называемый ИНН должны иметь:

- все трудоспособные совершеннолетние граждане;

- работающие лица (в том числе несовершеннолетние);

- индивидуальные предприниматели;

- организации;

- юридические лица.

Детям совсем не обязательно задумываться над получением свидетельства. Им оно попросту не нужно. А вот всем остальным данный документ пригодится. Особенно это касается тех, кто планирует вести деятельность ИП. Если же гражданин не собирается работать в принципе, то и ИНН получать не обязательно.

Что это такое

Но о чем вообще идет речь? Зачем нужно свидетельство о постановке на налоговый учет? Что оно дает гражданам? Разобраться во всем этом должен каждый законопослушный человек в стране.

Свидетельство о постановке на учет в налоговых органах - это так называемый ИНН. Точнее, бумага, на которой написан индивидуальный номер налогоплательщика. Он представляет собой специальный счет, который помогает отследить все налоговые отчисления человека или организации.

Как нетрудно догадаться, каждый ИНН индивидуален. И он присваивается гражданам к моменту получения статуса налогоплательщика. Далеко не всем известен этот номер. Чтобы узнать его, придется получить свидетельство о постановке на налоговый учет. У физических и юридических лиц процедура заказа документа немного различается. Как протекают эти процессы? Знать об этом обязательно каждому. Тогда можно подготовиться и без особых проблем получить ИНН. Он необходим физическим лицам при трудоустройстве на работу в официальном порядке, а организациям - при открытии.

Куда обращаться

Где происходит постановка на учет (индивидуального предпринимателя или физического лица)? Куда следует обращаться гражданам для того, чтобы получить ИНН? Орган всего один - это налоговая. А вот заявление подать можно несколькими способами. Современным гражданам позволено воплотить задумку в жизнь несколькими путями. Можно обратиться:

- в налоговые органы в населенном пункте;

- к порталу "Госуслуг";

- во многофункциональные центры.

Лучше всего самостоятельно посетить налоговую службу. Так процесс получения свидетельства пройдет в кратчайшие сроки. Главное - собрать определенный пакет документов. В случае с физическими и юридическими лицами перечень необходимых бумаг отличается. Что же должно помочь гражданам встать на налоговый учет и получить соответствующее свидетельство?

Физические лица

Начать следует с физических лиц. Для них перечень бумаг, необходимых для выдачи свидетельства о постановке на налоговый учет, как правило, не слишком большой. Перечень состоит всего из нескольких пунктов. Это:

- удостоверение личности (паспорт гражданина РФ, с копией);

- заявление на выдачу свидетельства установленного образца.

Больше ничего не нужно. Налоговая служба в регионе проживания гражданина принимает вышеперечисленные документы, затем в течение месяца формирует и выдает запрашиваемый документ. Для получения потребуется предъявить удостоверение личности.

Несовершеннолетним (до 14 лет)

Только это далеко не все случаи постановки на налоговый учет. Сейчас данное свидетельство граждане стараются получить как можно раньше. Вышеперечисленный алгоритм действий - это постановка на учет обычного налогоплательщика, который достиг возраста 14 лет. Как быть, если речь идет о малолетних гражданах страны? У них тоже есть возможность получения ИНН. Только перечень документов незначительно увеличится. Придется принести:

- заявление от лица одного из родителей на выдачу ИНН;

- свидетельство о рождении ребенка;

- удостоверения личности родителя-заявителя;

- свидетельство о регистрации по месту жительства (прописка).

Все вышеперечисленные документы предоставляются вместе с копиями. Последние впоследствии забираются. Как и в прошлом случае, придется подождать некоторое время. Обычно на обработку заявления тратится около 30 дней. И через месяц законный представитель несовершеннолетнего может забрать свидетельство с ИНН. Выдает его налоговая служба или МФЦ. Все зависит от того, куда обращались граждане. При заказе ИНН через "Госуслуги" придется забирать документ в налоговом органе лично.

Юридические лица и ИП

Итак, учет юридических лиц в налоговой тоже имеет место. Вообще сама процедура регистрации не слишком сложная. Достаточно знать несколько особенностей получения ИНН. Первая проблема, с которой сталкиваются юридические лица, - это место регистрации. Оно должно быть получено до того, как произойдет подача заявления. Зачастую юридическим адресом называется прописка руководителя-основателя. Поэтому не стоит паниковать. Список документов при постановке юрлица на учет небольшой. Аналогичным образом происходит постановка на учет индивидуального предпринимателя. Только в заявлении указывается система налогообложения, по которой будут начисляться и уплачиваться налоги. Можно выделить среди составляющих пакета бумаг следующие пункты:

- заявление о регистрации юрлица;

- учредительные документы юридического лица;

- удостоверение личности гражданина (обычно его запрашивают);

- квитанция об оплате государственной пошлины.

После этого заявление о постановке на налоговый учет подается в соответствующую организацию. Далее ожидается непосредственная регистрация юридического лица в налоговых органах.

Отдельного внимания требует государственная пошлина. Этот платеж присутствует и при постановке на учет ИП, и при осуществлении аналогичных действий с юридическими лицами. Только в первом случае платеж составляет 800 рублей, а во втором - 4 000. Без данных квитанций налоговая служба не станет рассматривать заявление.

Читайте также: