Сведения о доходах физических лиц выплаченных налоговыми агентами

Опубликовано: 16.05.2024

Согласно п. 1 ст. 24 НК РФ налоговыми агентами признаются лица, на которых в соответствии с Налоговым кодексом РФ (далее – НК РФ) возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему РФ.

Кто является налоговым агентом по НДФЛ

Налогоплательщиками налога на доходы физических лиц (НДФЛ) признаются (п. 1 ст. 207 НКРФ):

- физические лица, являющиеся налоговыми резидентами РФ;

- физические лица, получающие доходы от источников в РФ, не являющиеся налоговыми резидентами РФ.

Пунктом 1 ст. 226 НК РФ возложены обязанности налоговых агентов по удержанию из доходов, выплачиваемых физическим лицам, и перечислению в бюджет НДФЛ на:

- нотариусов, занимающихся частной практикой;

- адвокатов, учредивших адвокатские кабинеты;

- обособленные подразделения иностранных организаций в РФ.

Самостоятельно исчисляют и уплачивают налог лица, указанные в п. 1 ст. 227 НК РФ, а именно:

- индивидуальные предприниматели (по доходам, полученным от предпринимательской деятельности);

- нотариусы, адвокаты, иные частнопрактикующие физические лица (по доходам от частной практики).

Порядок исчисления налога

Налоговые агенты исчисляют налог по доходам, облагаемым по ставке 13% (кроме дивидендов и иных доходов, указанных в п. 3 ст. 224 НК РФ), нарастающим итогом с начала года по итогам каждого месяца с зачетом суммы налога, удержанной за предыдущие месяцы.

Налог удерживается с каждой суммы дохода отдельно:

1) по дивидендам;

2) доходам, указанным в п.п. 2 – 6 ст. 224 НК РФ. В частности, к таким доходам относятся:

- суммы экономии на процентах при получении налогоплательщиками заемных средств (налоговая ставка 35%);

- доходы, выплачиваемые лицам, не являющимся налоговыми резидентами РФ.

При исчислении налога налоговый агент не учитывает доходы, полученные налогоплательщиком от других налоговых агентов.

Предоставление работодателем налоговых вычетов

При определении налоговой базы по НДФЛ работодатель вправе предоставить работнику в отношении доходов, облагаемых по ставке 13% (за исключением дивидендов) следующие налоговые вычеты:

1) стандартные вычеты (ст. 218 НК РФ) – предоставляются одним из налоговых агентов по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты;

2) социальные вычеты, предусмотренные пп. 4 и 5 п. 1 ст. 219 НК РФ, в сумме уплаченных налогоплательщиком пенсионных взносов по договорам негосударственного пенсионного обеспечения, добровольного пенсионного страхования, добровольного страхования жизни (сроком не менее 5 лет) и (или) на софинансирование пенсии на основании письменного заявления работника при условии, что взносы удерживаются из выплат в пользу налогоплательщика и перечисляются в соответствующие фонды (страховые организации) работодателем;

3) имущественные вычеты на приобретение жилья, а также на уплату процентов по кредитам (займам), привлеченным для приобретения жилья, предусмотренные пп. 3 и 4 п. 1 ст. 220 НК РФ, на основании письменного заявления работника и уведомления налогового органа по форме, утв. приказом ФНС России от 05.12.2009 № ММ-7-3/714@.

Порядок удержания налога

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Удержание у налогоплательщика начисленной суммы налога производится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику, при фактической выплате указанных денежных средств налогоплательщику либо по его поручению третьим лицам. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплаты (п. 4 ст. 226 НК РФ).

При начислении заработной платы (в последний день текущего месяца), удержание суммы налога по каждому работнику отражается проводкой:

Дебет 70 Кредит 68, субсчет «Расчеты с бюджетом по НДФЛ».

Если работодатель заключил с работником договор аренды автомобиля, сотового телефона, иного имущества, то удержание налога отражается в момент начисления арендного обязательства:

Дебет 20 (25, 26, 44) Кредит 73 – начислена сумма арендной платы;

Дебет 73 Кредит 68, субсчет «Расчеты с бюджетом по НДФЛ» - удержана сумма налога.

Действия налогового агента при невозможности удержания налога

При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога. Сообщение направляется по форме 2-НДФЛ, утв. приказом ФНС России от 17.11.2010 № ММВ-7-3/611@.

Например, в 2014 году организация подарила работнику при увольнении в связи с уходом на пенсию подарок стоимостью более 4 000 рублей. После этого организация не производила денежные выплаты работнику и не имела возможности удержать налог. До 1 февраля 2015 г. организация направила в налоговый орган и работнику сообщение по форме 2-НДФЛ о невозможности удержать налог.

Обратите внимание! После окончания налогового периода, в котором налоговым агентом выплачивается доход физическому лицу, и письменного сообщения налоговым агентом налогоплательщику и налоговому органу по месту учета о невозможности удержать НДФЛ обязанность по уплате возлагается на физическое лицо, а обязанность налогового агента по удержанию соответствующих сумм налога прекращается (см. письмо ФНС России от 22.08.2014 № СА-4-7/16692).

Порядок перечисления налога

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня:

- фактического получения в банке наличных денежных средств на выплату дохода;

- (или) перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках;

- (или) следующего за днем фактического получения налогоплательщиком дохода (например, если доход выплачивается из выручки или иных поступлений в кассу налогового агента);

- (или) следующего за днем фактического удержания исчисленной суммы налога – для доходов, полученных в натуральной форме или в виде материальной выгоды.

Обратите внимание! По доходам в виде оплаты труда налог перечисляется в бюджет только при выплате заработной платы по окончании месяца, за который она начислена. Это связано с тем, что для целей налогообложения датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Например, за январь работникам были выплачены аванс 20.01.2015 и зарплата 04.02.2015. Денежные средства были получены в банке на выплату аванса 20 января, на выплату зарплаты 4 февраля. Удержанный при начислении заработной платы налог следует перечислить в бюджет 4 февраля:

Дебет 68, субсчет «Расчеты с бюджетом по НДФЛ» Кредит 51.

Налог уплачивается в бюджет по месту учета налогового агента в налоговом органе. Российская организация, имеющая обособленные подразделения, уплачивает налог как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Налоговый учет

Обязанность ведения налогового учета налоговыми агентами установлена п. 1 ст. 230 НК РФ. Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно. На основании регистров налогового учета налоговый агент заполняет сведения по форме 2-НДФЛ.

Налоговые регистры должны содержать в отношении каждого налогоплательщика следующую информацию:

1) сведения, позволяющие идентифицировать налогоплательщика:

- фамилия, имя, отчество физического лица;

- вид и код документа, удостоверяющего личность;

- серия и номер документа, удостоверяющего личность;

- ИНН (при его наличии);

- адрес места жительства в РФ с кодом региона;

- адрес места жительства за пределами РФ;

- гражданство с кодом страны;

2) вид выплаченных физическому лицу доходов в соответствии с кодами, приведенными в Справочнике "Коды доходов" (Приложение № 3 к Приказу ФНС России от 17.11.2010 № ММВ-7-3/611@);

3) вид предоставленных физическому лицу налоговых вычетов в соответствии с кодами, приведенными в Справочнике "Коды вычетов" (Приложение № 4 к Приказу ФНС России от 17.11.2010 № ММВ-7-3/611@);

- начисленные налогоплательщику доходы (до уменьшения на суммы вычета и НДФЛ);

- доход налогоплательщика за минусом вычетов, исчисленный до налогообложения;

5) даты выплаты дохода, в том числе:

- даты получения доходов, которые определяются по правилам ст. 223 НК РФ;

- даты фактической выплаты доходов физическому лицу (выдачи из кассы, перечисления на банковский счет, др.);

6) статус налогоплательщика: налоговый резидент или нерезидент РФ;

7) даты удержания налога из доходов налогоплательщика;

8) даты перечисления налога в бюджет – дата фактического списания денежных средств с банковского счета налогового агента;

9) реквизиты платежного документа на перечисление удержанного налога: наименование, дата, номер;

10) сумма исчисленного и удержанного налога.

Согласно п. 3 ст. 24 НК РФ налоговые агенты обязаны в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов.

Налоговая отчетность

Согласно ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту своего учета сведения о доходах физических лиц истекшего налогового периода и суммах начисленных, удержанных и перечисленных в бюджетную систему Российской Федерации за этот налоговый период налогов ежегодно не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Форма сведений 2-НДФЛ, формат и порядок заполнения утверждены приказом ФНС России от 17.11.2010 № ММВ-7-3/611@.

Указанные сведения представляются налоговыми агентами в электронной форме по телекоммуникационным каналам связи или на электронных носителях. При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представлять такие сведения на бумажных носителях.

Справки о полученных физическими лицами доходах и удержанных суммах налога по форме 2-НДФЛ налоговые агенты выдают физическим лицам по их заявлениям (п. 3 ст. 230 НК РФ).

Кому необходимо предоставлять справку 2-НДФЛ?

Cправка 2-НДФЛ будет содержит сведения о доходах физических лиц и суммах налога на доходы физических лиц за налоговый период.

Налоговый агент предоставляет в ИФНС справки 2-НДФЛ в следующие сроки:

| Особенность справки | Признак | Срок предоставления |

| Отражены доходы независимо от удержания НДФЛ | 1 | До 1 апреля года, следующего за отчётным |

| Отражены доходы, по которым не удержан НДФЛ | 2 | До 1 марта года, следующего за отчётным |

Помимо ИФНС налоговый агент или работодатель обязан предоставлять справку 2-НДФЛ работнику по его письменному запросу.

Справка 2-НДФЛ: что это такое и как она выглядит

Справка 2 НДФЛ – это отчет, составленный по каждому конкретному работнику предприятия, и содержащий следующие сведения:

- сумму выплаченных сотруднику налогооблагаемых доходов: заработной платы, премиальных выплат, оплаты листков нетрудоспособности, иных вознаграждений;

- размер начисленного, удержанного и перечисленного в бюджет налога на доходы физического лица;

- предоставленные работнику налоговые вычеты.

С 2021 года введен обновленный формат подачи справки, который утвержден приказом ФНС от 02.10.2018 № ММВ-7-11/[email protected] Нововведением служит то, что раньше применялся единый бланк 2 НДФЛ, а теперь используется две разные формы: первая предназначена для организаций, отправляющих данные в ФНС (содержит два листа: основной и приложение), вторая – выдается работнику по его требованию (состоит из одностраничного бланка).

Приведем пример: торгово-сервисная занимается заправкой картриджей и продажей канцелярской и офисной продукции. За 2021 год бухгалтер заполнил справки по форме 2 НДФЛ на каждого сотрудника, с помесячной разбивкой в приложении. Готовые сведения за истекший год были поданы в налоговую инспекцию в марте 2019 года. Затем, в августе, продавец Якимова подала заявление на увольнение. При окончательном расчете по зарплате ей была предоставлена справка 2 НДФЛ за период с января по август 2019 года.

Обратите внимание! Если работник запрашивает подтверждение доходов за несколько предыдущих лет, например, за 2 года, то справки выдаются в той форме, которая применялась в эти периоды. То есть за 2021 год нужно подготовить отчет по старой, а за 2021 – по новой форме.

Преобразования справки 2 НДФЛ, по сравнению с предыдущей версией, состоят в следующем:

| Старая форма | Новая форма |

| Содержит 5 разделов. | Состоит из 3 разделов и приложения. |

| Шапка документа и раздел 1. | Заменены титульным листом. В шапку добавлены ИНН и КПП работодателя. |

| Раздел 2 «Данные о физлице». | Данные включены в раздел 1. О. |

| Раздел 3 «Доходы, облагаемые по ставке 13%». | Выплаченные доходы и предоставленные вычеты с разбивкой по месяцам заносят в приложение. |

| Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты». | Заменен разделом 3 с тем же названием. Описания вида уведомления на вычет заменены кодами на вычеты, добавлена запись о подтверждении достоверности и полноте сведений, указанных в справке. |

| Раздел 5 «Общие суммы дохода и налога». | Заменен разделом 2 с тем же названием, добавлено указание «по итогам налогового периода». |

Таблица 1. Различия между старым и новым образцом формы 2 НДФЛ

Новая форма, предназначенная для отправки в ФНС, разработана машиночитаемой. Это позволит облегчить и ускорить процесс проверки отчетности налоговой службой.

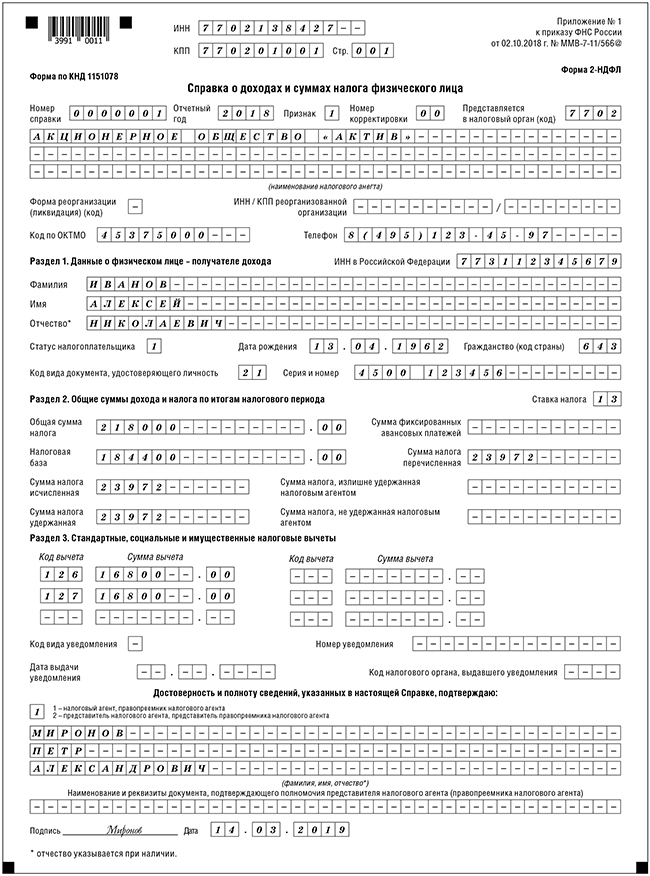

Основной лист справки для налоговой выглядит следующим образом:

Форма 2 НДФЛ (1 лист бланка)

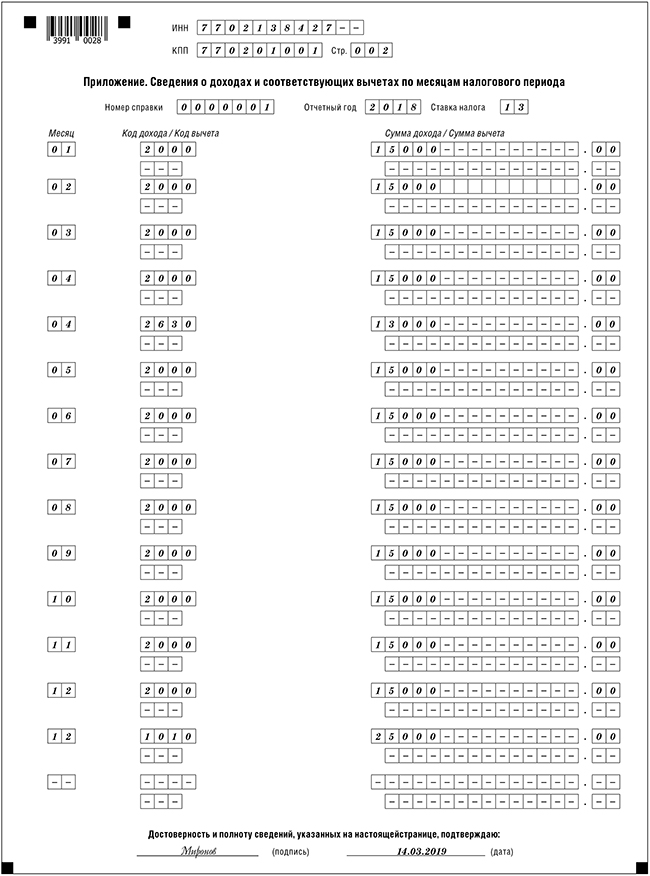

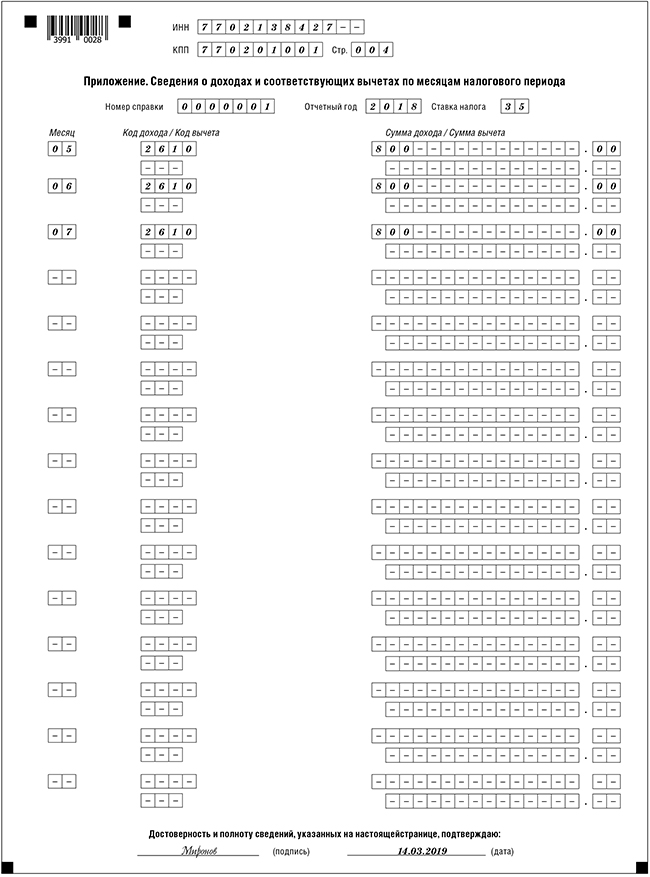

Дополнительный лист – приложение к справке, отражает полученные за каждый месяц доходы сотрудника и предоставленные ему вычеты, также указываются соответствующие коды.

Форма 2 НДФЛ (приложение)

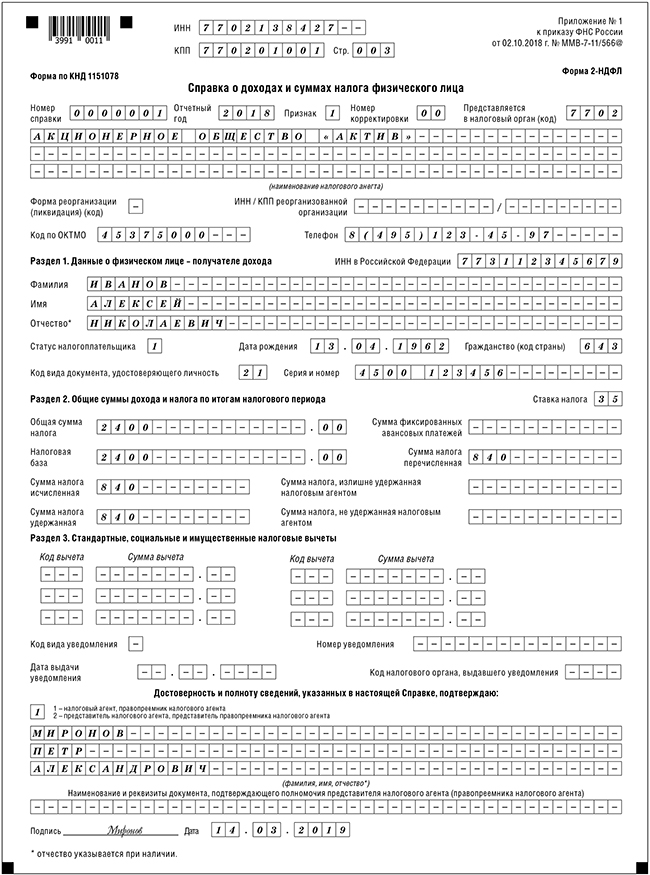

Справка, предназначенная для работников, имеет такой вид:

Форма 2 НДФЛ (для работников)

В новом формате справки для работников поменялось наименование. Теперь документ называется «Справка о доходах и суммах налога физического лица».

Значительных изменений эта форма не претерпела, из нее исключили реквизиты, не требующиеся физическим лицам.

Для чего необходима справка 2-НДФЛ?

Справка 2-НДФЛ необходима ИФНС. Из данного документа налоговые органы получают следующие сведения:

- размер заработной платы работника;

- налоговые вычеты;

- удержания, которые были произведены у работника.

Помимо ИФНС, куда справку 2-НДФЛ предоставляет работодатель или налоговый агент, данный документ может быть запрошен у налогоплательщика в следующих случаях:

Во всех случаях форма справки 2-НДФЛ является неизменной, особенностей заполнения справки в зависимости от ситуации нет.

Сколько действует справка 2 НДФЛ

Период, в который полученный документ будет являться действительным, законодательно не установлен. Поэтому его срок может быть различным, и зачастую оговаривается той организацией, куда нужно предоставить справку.

К примеру, для получения кредита разные банки выдвигают неодинаковые требования к сроку действия формы – от 7 до 30 дней. Период, за который должна быть отражена зарплата, также может разниться. В некоторых кредитных компаниях он составляет 1 год, в других – 3 или 6 месяцев.

Пример из жизни:

Булановы решили провести отпуск в Турции, поэтому оформили в Сбербанке потребительский кредит на 300 тысяч рублей. Специалист банка предупредил, что нужна справка о доходах за 6 месяцев. Срок ее действия был озвучен в 1 месяц. Отдохнув в Турции и выплатив кредит, через год семья собралась купить квартиру и обратилась в Сбербанк за ипотекой. При подготовке пакета документов Булановы взяли по месту работы справки 2 НДФЛ за предыдущие полгода. Но оказалось, что этого недостаточно. Чтобы получить ипотечный кредит, супругам пришлось запрашивать новые бланки с зарплатой за 12 месяцев, притом срок действия документа истекал не через месяц, а уже через 10 дней.

При подаче документов в ИФНС для возврата суммы уже уплаченного налога на доходы физлиц, справка действительна 3 года. То есть в 2020 году можно вернуть часть средств, потраченных на покупку недвижимости, лечение или обучение, за 3 предыдущих года: 2021, 2018 и 2021 годы.

При обращении в визовый центр, как правило, документ требуется за полгода, действителен он в течение 1 месяца.

При постановке на учет в Центр занятости, справка с предыдущего места работы с данными о заработной плате за 3 последних месяца также будет годна в течение 30 дней.

Отдел опеки и попечительства для установления опекунства или усыновления принимают форму 2 НДФЛ, выданную не раньше месяца назад. При этом требуется отразить доходы за 12 месяцев.

Если срок действия справки истек, работник может попросить еще один экземпляр в бухгалтерии по месту службы.

Порядок выдачи справки 2-НДФЛ работнику

В соответствии со ст. 230 НК РФ налоговые агенты обязаны выдавать физическим лицам по их заявлениям справки о полученных физическими лицами доходах и удержанных суммах налога.

Срок предоставления справки 2-НДФЛ регулируется ст. 62 ТК РФ и составляет не более 3 дней со дня предоставления письменного заявления работника.

Бывают случаи, когда работнику требуется справка 2-НДФЛ за предыдущие годы – работодатель обязан её предоставить. Не установлен срок давности, определяющий ограничение выдачи справки.

Итак, для того, чтобы получить справку 2-НДФЛ:

| Работник | Работодатель |

| Должен предоставить письменное заявление о предоставлении справки 2-НДФЛ | Обязан в течение трёх дней предоставить справку 2-НДФЛ |

Кому и для чего нужна справка 2-НДФЛ, где ее могут потребовать

Существуют несколько категорий физических и юридических лиц, которые имеют дело со справкой:

- налоговые агенты;

- индивидуальные предприниматели (ИП);

- работающие граждане;

- неработающие физические лица.

Рассмотрим подробнее особенности в обращении с формой 2 НДФЛ.

Налоговые агенты

В качестве налогового агента выступает юридическоелицо или индивидуальный предприниматель, которым заключаются трудовые договоры с работниками, предоставляется персоналу возможность выполнять свои трудовые обязанности и оплачивается их работу. Одновременно налоговый агент обязан удержать с выплаченных доходов налог на доходы физических лиц, перечислить его в бюджет Российской Федерации, и отчитаться в этом перед налоговыми органами. Таким отчетом и служит справка 2 НДФЛ.

Процесс подачи справки в налоговую юридическим лицом

Чаще всего данные для справки формируются в программе бухгалтерского учета «1С: Зарплата и управление персоналом». Готовые документы выгружаются и отправляются в налоговую инспекцию в электронном виде (например, при помощи бесплатного программного обеспечения ИФНС «Налогоплательщик ЮЛ»), или распечатываются и подаются на бумажном носителе. При подаче в распечатанном виде к справкам прилагается специальный перечень – реестр, в котором указываются сведения о работодателе, количество поданных справок, данные о сотрудниках. Один из экземпляров реестра сдается в ИФНС вместе со справками, второй – возвращается в организацию.

С 1 января 2021 года, сдача отчетности на бумаге разрешена только тем компаниям и индивидуальным предпринимателям, которые выплачивают доход сотрудникам, численностью 10 и менее человек. Все остальные предприятия (численностью персонала свыше 10 человек) обязаны подавать сведения с помощью электронного документооборота.

Важное дополнение! Отменена возможность подачи документов в ИФНС на электронных носителях информации (дисках, флешках, дискетах). Доступно только три варианта сдачи отчетности:

Продолжим пример: в марте 2021 года бухгалтер торгово-сервисной сдала отчетность за 2021 год по форме 2 НДФЛ в бумажном варианте, это сделать позволила численность сотрудников – 22 человека. По новым правилам, так как в компании в 2021 году числится более 10 работников, у бухгалтера возникает обязанность подавать справки о налоге на доходы физлиц за 2021 год через электронные каналы связи.

Действия работника в случае отказа работодателя в выдаче справки 2-НДФЛ

Следует помнить, что непредоставление работодателем справки 2-НДФЛ по письменному заявлению работника относится к нарушению трудового законодательства и влечёт за собой административные санкции (ст.5.27 КоАП РФ):

| Категория нарушителя | Административное наказание |

| Должностное лицо | Предупреждение или штраф 1000-5000 рублей. |

| Индивидуальный предприниматель | Штраф 1000-5000 рублей |

| Юридическое лицо | Штраф 30000-50000 рублей |

| При повторном нарушении | |

| Должностное лицо | Штраф 10000-20000 рублей или дисквалификация на 1-3 года |

| Индивидуальный предприниматель | Штраф 10000-20000 рублей |

| Юридическое лицо | Штраф 50000-70000 рублей |

В случае, если обратившийся гражданин не является действующим работником предприятия – в отношении данного случая действие ст. 5.27 КоАП РФ не распространяется, но вступает в силу ст. 5.39 КоАП РФ. Согласно ст. 5.39 КоАП РФ неправомерный отказ в предоставлении гражданину информации, предоставление которой предусмотрено федеральными законами, несвоевременное ее предоставление либо предоставление заведомо недостоверной информации влечет наложение административного штрафа на должностных лиц в размере от пяти тысяч до десяти тысяч рублей.

Выдача и исправления в справке 2-НДФЛ

Выдача справки сотруднику должна осуществляться в строго утвержденные сроки, о которых мы говорили выше, во избежание проблем с трудовой инспекцией. И подготовить желательно сразу пару экземпляров 2-НДФЛ, даже если сотрудник об этом не просил. Это позволит сэкономить время, если вдруг окажется, что нужны были два экземпляра справки. Такая необходимость возникает очень часто, т. к. при сдаче документа по требованию сотрудник в большинстве случаев оставляет второй экземпляр справки себе.

Передачу документа на руки работнику следует зафиксировать в журнале выдачи справки. Пример его заполнения мы рассмотрим ниже. Главное, чтобы в таком реестре были графы: п/п, Ф. И. О. сотрудника, должность, структурное подразделение (отдел), дата и номер справки, ее название и расписка сотрудника в получении. Также можно добавить поле «Комментарий», в котором при необходимости можно делать отметки о том или ином выданном документе.

Если в справке допущена ошибка, то она должна быть обязательно исправлена. Уточненные данные необходимо подать в налоговую инспекцию по месту учета. Если неправильная справка уже выдана сотруднику, то его необходимо проинформировать о наличии ошибки.

Чаще всего бухгалтерские исправления несущественны для физического лица. Например, в случае, когда документ передавался в посольство для получения визы. Если же неточность существенна, то справку придется переделать.

Как получить справку 2-НДФЛ в случае ликвидации организации?

В случае ликвидации организации работнику не удастся получить справку 2-НДФЛ у бывшего работодателя.

В соответствии с законодательством РФ есть возможность получить справку 2-НДФЛ следующим образом:

| Кто запрашивает справку 2-НДФЛ? | Порядок действий | Комментарий |

| Новый работодатель | Направление запроса в ПФР и ИФНС | Новый работодатель обязан пояснить необходимость получения справки 2-НДФЛ без участия работника (исчисление размера пособия по временной нетрудоспособности, налоговых вычетов, отпускных) |

| Застрахованное лицо | Направление запроса в ПФР | Форма утверждена Приказом Министерства здравоохранения и социального развития РФ от 24 января 2011 г. № 21н «Об утверждении формы заявления застрахованного лица о направлении запроса в территориальный орган Пенсионного фонда Российской Федерации о представлении сведений о заработной плате, иных выплатах и вознаграждениях, формы и порядка направления запроса, формы и порядка представления запрашиваемых сведений территориальным органом Пенсионного фонда Российской Федерации» |

| Застрахованное лицо | Получение сведений через Личный кабинет налогоплательщика | На сайте Федеральной налоговой службы |

Суммовые блоки справки 2-НДФЛ

В блоке «Доходы, облагаемые по ставке» проставляется ставка налогообложения. В разделе «Стандартные, социальные и имущественные вычеты» вписываются коды и суммы вычетов. Тут же делаются специальные о и «Уведомление, подтверждающее право на имущественный налоговый вычет» с указанием номера, даты и кода ИФНС.

В пункте «Общие суммы дохода и налога» нужно указать общую сумму дохода, налоговую базу, исчисленную сумму налога, удержанную и перечисленную, а также размер фиксированных авансовых платежей.

Справка заверяется подписью налогового агента.

Как индивидуальному предпринимателю предоставить справку 2-НДФЛ?

Индивидуальный предприниматель в случае выплаты дохода, подлежащего обложением НДФЛ, наряду с организациями обязан предоставлять справку 2-НДФЛ как в ИФНС, так и лично физическому лицу.

Законодательством не предусмотрена определённая форма справки 2-НДФЛ, предназначенная для ИП в случае подтверждения собственного дохода. Индивидуальный предприниматель имеет право составить справку 2-НДФЛ, т.к. производит исчисление и уплату налога в бюджет. При этом ИП может подтвердить свой доход предоставлением копии налоговой декларации или иных документов, содержащих сведения о получении дохода.

Основные этапы подготовки справки 2-НДФЛ к выдаче

Для того чтобы вы могли вовремя выдать правильную справку, предлагаем вам стандартный набор этапов, которым необходимо следовать для подготовки формы 2-НДФЛ.

Этап 1. Запрос сотрудника

Первое, с чем придется столкнуться бухгалтеру или кадровику, выдающему такие документы, — это запрос сотрудника. Скорее всего, это будет устная просьба, без какого-либо уточнения о периоде и назначении справки 2-НДФЛ. В некоторых компаниях такие просьбы могут отправляться по электронной почте.

Этап 2. Оформление заявления

В этом случае сотруднику необходимо предложить форму для формирования запроса на справку. Лучше, если ему также будет показан образец для заполнения, чтобы он сразу мог сориентироваться и правильно составить такое заявление.

О порядке оформления заявления на выдачу справки 2-НДФЛ читайте здесь.

Этап 3. Сбор данных

После получения оформленного запроса бухгалтер готовит данные для составления справки. При наличии автоматизированных систем учета собрать такую информацию не составит труда. Как правило, в программах ведется персонализированный учет во всех разрезах, который позволяет нажатием пары кнопок сформировать нужный документ. Если же автоматизированная система учета отсутствует, то исполнителю придется потратить больше времени на сбор данных.

Этап 4. Подготовка справки

Как только данные будут подготовлены и сверены, необходимо распечатать справку и подписать ее. Проставлять печать на справке не требуется.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Как получить справку 2-НДФЛ людям, находящимся на пенсии или безработным?

Безработные, состоящие на учёте в Центре занятости населения, могут получить справку о доходах обратившись с письменным заявлением непосредственно в Центр занятости.

В случае, если гражданин не работал, не состоял на учёте в качестве безработного в Центре занятости населения – на получение справки о доходах рассчитывать не стоит по одной простой причине – доход отсутствовал и, соответственно, НДФЛ не исчислялся и не уплачивался.

Граждане, получающие государственные пенсии, не могут претендовать на получение справки 2-НДФЛ, т.к. пенсионные пособия не облагаются НДФЛ.

Вопросы и ответы

- Мы предоставили в ИФНС и работнику справку 2-НДФЛ. При проверке обнаружились ошибки, о чём мы уведомили налоговые органы, отправив корректировочную справку. Есть ли необходимость в предоставлении новой справки работнику?

Ответ: Да, в случае обнаружения ошибки в справке 2-НДФЛ необходимо предоставить работнику новую справку, где ошибки устранены.

2. Я получал доход, но нигде его не фиксировал. Как мне быть, чтобы получить справку 2-НДФЛ?

Ответ: В данном случае Вам необходимо заполнить форму 3-НДФЛ, самостоятельно исчислить и уплатить НДФЛ. Налоговая декларация будет тем документом, который подтвердит Ваш доход и уплаченный налог.

Обязанность по предоставлению сведений по форме №2-НДФЛ в налоговые органы

Справку о доходах физического лица по форме 2-НДФЛ (утв. Приказом ФНС России от 17.11.2010 N ММВ-7-3/611@) подают налоговые агенты (п. 2 ст. 230 НК РФ).

Налоговыми агентами являются лица, от которых или в результате отношений с которыми физическое лицо получило доход. С этого дохода налоговые агенты обязаны исчислить, удержать и перечислить в бюджет сумму НДФЛ (п. п. 1, 2 ст. 226 НК РФ).

К числу налоговых агентов относятся:

- российские организации;

- обособленные подразделения иностранных организаций в РФ;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты.

Справка 2-НДФЛ налоговым агентом оформляется:

1) при выплате физическому лицу доходов, с которых он должен исчислить и удержать НДФЛ.

2) при выплате физическому лицу доходов, с которых невозможно удержать НДФЛ (например, доход был выплачен в натуральной форме). В этом случае налоговый агент не позднее месяца со дня окончания соответствующего налогового периода обязан известить налогоплательщика и налоговый орган по месту своего учета о невозможности удержать налог (п. 5 ст. 226 НК РФ).

Обратите внимание!

Подача сведений о невозможности удержать с физического лица исчисленную сумму НДФЛ не освобождает налогового агента от обязанности представить сведения по форме 2-НДФЛ по итогам налогового периода в соответствии с п. 2 ст. 230 НК РФ в отношении такого физического лица.

ПОДАЧА СПРАВКИ О ДОХОДАХ

Справку 2-НДФЛ следует подавать в налоговую инспекцию по месту нахождения организации либо по месту жительства физического лица, зарегистрированного в качестве индивидуального предпринимателя (п. 2 ст. 230, п. 5 ст. 226, абз. 14 п. 2 ст. 11 НК РФ).

Справки 2-НДФЛ в отношении доходов, выплаченных работникам обособленных подразделений, представляются по месту учета таких подразделений.

СРОК ПРЕДСТАВЛЕНИЯ (пункт 2 статьи 230 НК РФ)

Ежегодно не позднее 1 апреля налоговый агент должен представлять в налоговый орган по месту своего учета сведения о доходах физических лиц и суммах начисленных и удержанных налогов за предыдущий налоговый период (п. 4 ст. 24, п. 2 ст. 230 НК РФ).

ОТВЕТСТВЕННОСТЬ ЗА НЕПРЕДОСТАВЛЕНИЕ СПРАВОК 2-НДФЛ

За несвоевременное представления справок 2-НДФЛ предусмотрена ответственность - штраф в размере 200 руб. (п. 1 ст. 126 НК РФ), за каждый несвоевременно представленный документ.

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

Для НДФЛ объектом налогообложения признается доход, который получен физическим лицом (абз. 1 ст. 209 НК РФ).

НАЛОГОВАЯ БАЗА ПО НДФЛ

Налоговая база по НДФЛ представляет собой денежное выражение доходов налогоплательщика, а если доходы облагаются по ставке НДФЛ в размере 13%, - то денежное выражение доходов, уменьшенных на налоговые вычеты (п. п. 3, 4 ст. 210 НК РФ).

Таким образом, во втором случае налоговой базой является денежная величина, определяемая как превышение полученных доходов над предоставленными вычетами. Если доходы меньше вычетов, налоговая база равна нулю. При этом разница между суммой вычетов (стандартных, социальных) и суммой доходов на следующий налоговый период не переносится (п. 3 ст. 210 НК РФ).

Налоговые ставки, статья 224 НК РФ

Общая ставка составляет 13%.

Специальные налоговые ставки - 9, 15, 30 и 35%.

Налоговая ставка 15% - для налогообложения дивидендов нерезидентов.

Налоговая ставка 30% - для налогообложения доходов нерезидентов.

Налоговая ставка 35% - для налогообложения выигрышей и призов, процентов по банковским вкладам, материальной выгоды и др.

Налоговая ставка 9% - для налогообложения дивидендов, налогообложения выигрышей и призов, процентов по банковским вкладам, материальной выгоды и др.

ПОРЯДОК ИСЧИСЛЕНИЯ, УДЕРЖАНИЯ И УПЛАТЫ НДФЛ НАЛОГОВЫМ АГЕНТОМ

Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

Налоговый агент обязан:

1) исчислить сумму НДФЛ;

2) удержать налог из доходов физического лица;

3) перечислить налог в бюджет.

ИСЧИСЛЕНИЕ НАЛОГА

Исчисление сумм и уплата налога в соответствии с настоящей статьей производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.1, 214.3, 214.4, 227, 227.1 и 228 настоящего Кодекса с зачетом ранее удержанных сумм налога.

Исчисление сумм налога производится налоговыми агентами нарастающим итогом с начала налогового периода по итогам каждого месяца применительно ко всем доходам, в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи 224 настоящего Кодекса, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Сумма налога применительно к доходам, в отношении которых применяются иные налоговые ставки, исчисляется налоговым агентом отдельно по каждой сумме указанного дохода, начисленного налогоплательщику.

Исчисление суммы налога производится без учета доходов, полученных налогоплательщиком от других налоговых агентов, и удержанных другими налоговыми агентами сумм налога.

УДЕРЖАНИЕ НАЛОГА

НДФЛ удерживается непосредственно из доходов физического лица при их фактической выплате (п. 4 ст. 226 НК РФ). При этом удерживаемая сумма налога не может превышать 50 % суммы выплаты.

Налоговый агент не вправе уплачивать НДФЛ из собственных средств (п. 9 ст. 226 НК РФ). При невозможности удержать НДФЛ у физического лица, налоговый агент должен об этом сообщить в свою налоговую инспекцию (пп. 2 п. 3 ст. 24, п. 5 ст. 226 НК РФ), для сообщения нужно использовать форму 2-НДФЛ, к которой нужно приложить заявление о невозможности удержать налог, составленное в произвольной форме. Срок направления таких сведений - не позднее одного месяца со дня окончания соответствующего года (пп. 2 п. 3 ст. 24, п. 5 ст. 226 НК РФ). Сведения о неудержанном налоге направлять не нужно, если впоследствии до конца года налоговый агент перечислит физическому лицу доход и удержит налог.

УПЛАТА (ПЕРЕЧИСЛЕНИЕ) НАЛОГА В БЮДЖЕТ

Налог, который исчислен и удержан у физического лица, уплачивается организацией по месту своего учета в следующие сроки (п. п. 6, 7 ст. 226 НК РФ).

Форма выплаты дохода

Сроки перечисления НДФЛ

в бюджет

Перечисление на счет физического

лица в банке

В день перечисления на банковский

счет физического лица

Из кассы за счет средств,

полученных в банке

- 2‑НДФЛ — до 1 апреля во всех налоговых

- 6‑НДФЛ в 2021 году

- Стандартные налоговые вычеты по НДФЛ

- Как в 2‑НДФЛ отражать зарплату за декабрь, выданную в январе?

- Как заполнить 2‑НДФЛ в 2021 году

Справочная / Отчётность и налоги за сотрудников

Как заполнить 2‑НДФЛ в 2021 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

КГ Ермак

За 2018 год всем бухгалтерам предстоит сдавать новую форму 2-НДФЛ. Она утверждена Приказом ФНС от 2 октября 2018 года № ММВ-7-11/566@. Теперь форма будет не на одном листе, а на двух. Кроме того, добавилось новое приложение. И еще одно важное новшество. У справки 2-НДФЛ две формы: одна предназначена для сдачи в налоговую инспекцию, вторая, «облегченная», – для сотрудников. О том, как заполнить документ, читайте в материале, предоставленном «Расчету» редколлегией книги «Годовой отчет 2018», возглавляемой Владимиром Мещеряковым.

Бухгалтерия компании составляет справки 2-НДФЛ на каждого сотрудника, который работает в штате, и на каждого работника, которому был выплачен доход по гражданско-правовым договорам.

Если компания в 2018 году выплачивала работнику дивиденды, то и с этой с суммы нужно удержать НДФЛ по ставке 13 процентов. И это не зависит от того, за какой период выплачены дивиденды. Для расчета налога нужно взять ту ставку, которая действует на момент выплаты, в соответствии с пунктом 4 статьи 226 НК РФ.

Справку 2-НДФЛ нужно сдавать и том случае, если компания как налоговый агент не смогла удержать налог в соответствии с пунктом 5 статьи 226 НК РФ.

С 2018 года вступило в действие правило сдачи отчетности по НДФЛ для реорганизуемых компаний. Если компания до завершения реорганизации не успела сдать сведения по форме 2-НДФЛ, расчет по форме 6-НДФЛ или Приложение 2 к декларации по налогу на прибыль, отчетность в инспекцию должен представить правопреемник.

Когда правопреемников несколько, нужно определить компанию, которая будет назначена ответственной за отчетность. Этот нужно указать в передаточном акте или разделительном балансе в соответствии с пунктом 5 статьи 230 НК РФ.

Поле «Признак»

В форме справки в разделе, посвященном общей информации о плательщике и налоговом агенте, есть поле «Признак». Это поле как раз и показывает, по какому основанию представлены сведения о доходах:

- «1» нужно поставить, если сведения представлены с удержанием НДФЛ, в соответствии с пунктом 2 статьи 230 НК РФ;>

- «2» нужно поставить, если налоговый агент – компания не смогла удержать НДФЛ, в соответствии сведения с пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ;

- «3» нужно поставить, если сведения представляет правопреемник, сведения представлены с удержанием НДФЛ с выплат работникам, в соответствии с пунктом 2 статьи 230 НК РФ;

- «4» нужно поставить, если сведения представляет правопреемник и НДФЛ не был удержан с выплат работникам, в соответствии с пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ.

Как заполнить 2-НДФЛ

Форма 2-НДФЛ состоит:

- из заголовка;

- раздела 1 «Данные о физическом лице – получателе дохода»;

- раздела 2 «Общие суммы дохода и налога по итогам налогового периода»;

- раздела 3 «Стандартные, социальные и имущественные налоговые вычеты»;

- приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

Заголовок справки 2-НДФЛ

Это самая простая часть справки. Сначала нужно заполнить поля с основными регистрационными данными компании и указать период, за который сдается справка:

- ИНН и КПП компании;

- порядковый номер справки в отчетном налоговом периоде;

- отчетный год;

- наименование компании-налогового агента;

- код реорганизации и ИНН/КПП реорганизованной организации;

- код ОКТМО;

- телефон.

Если вы составляете корректирующую либо аннулирующую справку взамен ранее представленной, в поле «Номер корректировки» нужно указать соответствующий номер. В поле «Номер корректировки» нужно проставить:

- «00», если это первичная форма;

- «01», «02» и т. д, если это корректирующая справка, которая сдается взамен ранее представленной; нужно указать значение на единицу больше, чем указано в предыдущей справке;

- «99», если это аннулирующая справка, которая сдается взамен ранее представленной.

Раздел 1 «Данные о физическом лице – получателе дохода»

В этом разделе указываются данные о физическом лице.

ИНН физического лица

В поле «ИНН в стране гражданства» указывается ИНН налогоплательщика (или его аналог) в стране гражданства для иностранных лиц при наличии информации у налогового агента. Если у работника нет ИНН, то это поле нужно оставить пустым. Отсутствие ИНН не является основанием для отказа в приеме справки. Такие разъяснения ФНС России дала в письме от 22 марта 2018 года № ГД-2-14/562@.

Фамилия, имя, отчество

Эту информацию нужно вписать без сокращений, как в паспорте.

Статус налогоплательщика

Нужно проставить цифру:

- «1», если налогоплательщик является налоговым резидентом РФ;

- «2», если налогоплательщик не является налоговым резидентом РФ;

- «3», если налогоплательщик – высококвалифицированный специалист не является налоговым резидентом РФ;

- «4», если налогоплательщик – участник Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом (член экипажа судна, плавающего под государственным флагом РФ), не является налоговым резидентом РФ;

- «5», если налогоплательщик – иностранный гражданин (лицо без гражданства) признан беженцем или получил временное убежище на территории РФ, не является налоговым резидентом РФ;

- «6», если налогоплательщик – иностранный гражданин осуществляет трудовую деятельность по найму в РФ на основании патента.

Дата рождения

Нужно указать число, порядковый номер месяца, год в формате последовательной записи данных арабскими цифрами.

Гражданство (код страны)

Здесь нужно вписать числовой код страны, гражданином которой является налогоплательщик. Код страны можно проверить по Общероссийскому классификатору стран мира (ОКСМ).

Код вида документа, удостоверяющего личность

Впишите в это поле соответствующий код.

Реквизиты документа, удостоверяющего личность

Обычно это паспорт. Нужно вписать серию и номер документа, знак «№» не проставляется.

Не забывайте, что за недостоверные сведения, направленные в налоговую инспекцию, предусмотрен штраф. Но если в справке 2-НДФЛ неправильно указаны только серия и номер паспорта и есть другие признаки, с помощью которых можно идентифицировать налогоплательщика, такие как фамилия, имя, отчество, оштрафовать вас не могут.

Раздел 2 «Общие суммы дохода и налога по итогам налогового периода»

В Разделе 2 отражаются данные о суммах начислений и удержаний налога, ставки налога и налоговая база.

- ставка налога;

- общая сумма дохода;

- налоговая база;

- сумма налога исчисленная;

- сумма фиксированных авансовых платежей;

- сумма налога удержанная;

- сумма налога перечисленная;

- сумма налога, излишне удержанная налоговым агентом;

- сумма налога, не удержанная налоговым агентом.

Если заполняете формы 2-НДФЛ с признаком 2 или 4:

- в поле «Общая сумма дохода» нужно указать сумму начисленного и фактически полученного дохода, с которой не удержан налог налоговым агентом, отраженную в Приложении;

- в поле «Сумма налога исчисленная» нужно указать исчисленную, но не удержанную сумму налога;

- в полях «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» указывайте нулевые показатели;

- в поле «Сумма налога, не удержанная налоговым агентом» нужно указать исчисленную сумму налога, которую налоговый агент не удержал в налоговом периоде.

Обратите внимание

Книга «Годовой отчет 2018» содержит всю актуальную информацию по подготовке годовой отчетности. Редакция собрала и актуализировала все изменения, без которых сдать готовой отчет невозможно!

Раздел 3 «Стандартные, социальные и имущественные налоговые вычеты»

Здесь отражаются сведения о стандартных, социальных и имущественных налоговых вычетах, которые компания предоставила работникам. В поле «Код вычета» нужно указать соответствующий код.

В поле «Сумма вычета» указываются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном поле зависит от количества видов налоговых вычетов, которые были предоставлены налогоплательщику.

В поле «Код вида уведомления» нужно указывать:

- «1», если работник предоставил вам полученное им в налоговой инспекции Уведомление, подтверждающее его право на имущественный налоговый вычет;

- «2», если работник предоставил вам полученное им в налоговой инспекции Уведомление, подтверждающее право на социальный налоговый вычет;

- «3», если вы как компания – налоговый агент получили в налоговой инспекции Уведомление, подтверждающее ваше право на уменьшение налога на фиксированные авансовые платежи.

Не забудьте также вписать в форму номер, дату уведомления и код налогового органа, выдавшего это уведомление.

Если вы получили несколько уведомлений, нужно заполнить несколько строк, вписать все полученные уведомления и их реквизиты (дату, номер и т. п.)

На следующих листах справки заполняются поля «ИНН», «КПП», «Стр.,», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления», «Код налогового органа, выдавшего уведомление».

Приложение

В Приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» нужно указать сведения о доходах, начисленных и фактически полученных вашими работниками, как штатными, так и по ГПД, в денежной, натуральной формах, в виде материальной выгоды. Указывать нужно доходы по месяцам налогового периода и соответствующих вычетов по каждой ставке налога.

Если заполняете справку с признаками 1 или 3, в Приложении нужно указать в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов работником.

Если заполняете справку с признаками 2 или 4, в Приложении нужно указать сумму фактически полученного дохода, с которой компания не смогла удержать НДФЛ.

Стандартные, социальные и имущественные налоговые вычеты в данном Приложении указывать не нужно.

На каждой странице справки нужно указать достоверность и полноту сведений:

- «1», если справку представляет налоговый агент;

- «2», если справку представляет уполномоченный представитель.

Правила оформления

Если какой-то показатель, предусмотренный в справке, отсутствует, то эту строку не заполняют. В пустых полях прочерк ставить нельзя. При отсутствии значения по суммовым показателям указывается ноль («0»).

Все суммы, за исключением НДФЛ, отражают в рублях и копейках. Если копейки в тех или иных суммах отсутствуют, то в справке ставят два нуля. При этом величину налога на доходы, удержанного или подлежащего удержанию с работника, отражают в справке только в целых рублях. Если справка не поместилась на одной странице, необходимо заполнить нужное вам количество страниц. Обратите внимание: если в течение года физическому лицу были выплачены доходы, облагаемые по разным ставкам, то разделы 1, 2 и 3, а также Приложение заполняются для каждой из ставок.

На второй и последующих страницах заполняются поля: «ИНН», «КПП», «Стр.,», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)» и необходимые для заполнения поля разделов.

По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 НК РФ, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указываются ниже соответствующего кода дохода, а остальные коды вычетов и суммы указываются в соответствующих графах строками ниже.

ПРИМЕР ЗАПОЛНЕНИЯ ФОРМЫ 2-НДФЛ

Работник АО «Актив» Иванов является одним из его учредителей. Иванову был установлен оклад 15 000 руб. (код дохода 2000).

Общая сумма заработной платы, начисленной Иванову за год, составила 180 000 руб. Помимо заработной платы, Иванов получил следующие доходы:

— в феврале – материальную помощь в связи с тяжелым финансовым положением в сумме 3000 руб. (в справке не указывают, так как сумма меньше 4000 руб.);

— в апреле – материальную выгоду от приобретения у организации товаров по сниженным ценам в сумме 13 000 руб. (код дохода 2630);

— в мае, июне, июле – материальную выгоду по заемным средствам, полученным от организации, в сумме 800 руб. за каждый месяц (код дохода 2610). Общая сумма полученной материальной выгоды составила 2400 руб. (800 руб. × 3 мес.);

— в августе – ценный подарок стоимостью 3500 руб. (в справке не указывают, так как меньше 4000 руб.);

— в ноябре – материальную помощь в связи со смертью члена его семьи в сумме 7000 руб. (в справке не указывают);

— в декабре – дивиденды в сумме 25 000 руб., выплаченные за девять месяцев прошедшего года (код дохода 1010).

Иванов имеет двух детей в возрасте четырех и восьми лет. Следовательно, ему должен быть предоставлен налоговый вычет в размере 1400 руб. на каждого ребенка.

В Приложении справки бухгалтер «Актива» укажет сумму доходов, облагаемых налогом на доходы физических лиц по ставке 13%, по их видам (заработная плата, материальная помощь и т. д.).

При этом полученные Ивановым суммы доходов, облагаемых по ставке 13%, отражают по каждому месяцу текущего года.

В графе «Сумма дохода» отражают всю сумму дохода без налоговых вычетов.

В разделе 3 указывают суммы стандартных налоговых вычетов, на которые имеет право Иванов.

Доход Иванова за 2018 год не превысит 350 000 руб. Поэтому он может пользоваться вычетом на двух детей (1400 руб./мес. на каждого ребенка) по декабрь включительно.

Сумма стандартных налоговых вычетов, на которые Иванов имеет право, составляет 16 800 руб. на каждого ребенка.

Таким образом, общая сумма доходов Иванова составит

15 000 руб. + 15 000 руб. + 15 000 руб. + 15 000 руб. + 13 000 руб. + 15 000 руб. + 15 000 руб. + 15 000 руб. + 15 000 руб. + 15 000 руб. + 15 000 руб. + 15 000 руб. + 15 000 руб. + 25 000 руб. = 218 000 руб.

Налоговая база составила

184 400 руб. = 193 000 руб. (зарплата) – 33 600 руб. (налоговые вычеты) + 25 000 руб. (дивиденды).

Сумма налога исчисленная и удержанная:

184 400 руб. × 13% = 23 972 руб.

Налог на доходы был перечислен в бюджет полностью.

Отдельно нужно заполнить разделы 1, 2, и Приложение для налоговой ставки 35%.

В Приложении указывают доходы, облагаемые по ставке 35%. Эти доходы отражают по каждому месяцу текущего года, в котором они были получены Ивановым.

Сумму всех доходов, отраженных в Приложении, указывают в разделе 2: 800 руб. + 800 руб. + 800 руб. = 2400 руб.

Исчисленную, удержанную и перечисленную сумму налога нужно указать также в разделе 2: 2400 руб. × 35% = 840 руб.

Узнайте больше актуальной информации в Системе Главбух

Читайте также: