Сущность и функции налогов презентация

Опубликовано: 04.05.2024

Просмотр содержимого документа

«Презентация к уроку на тему: "Налоговая система. Функции, виды и элементы налогов"»

Функции, виды и элементы налогов

Главный источник средств для государства - налоги - обязательные платежи в государственную казну.

Налоговая система

Совокупность налогов, сборов и пошлин, взимаемых на территории государства в соответствии с налоговым законодательством

Функции налогов

- Фискальная – означает, что с помощью налогов происходит формирование доходов государства.

- Регулирующая – означает, что государство с помощью налогов имеет возможность регулировать экономические отношения в стране.

- Перераспределительная функция .

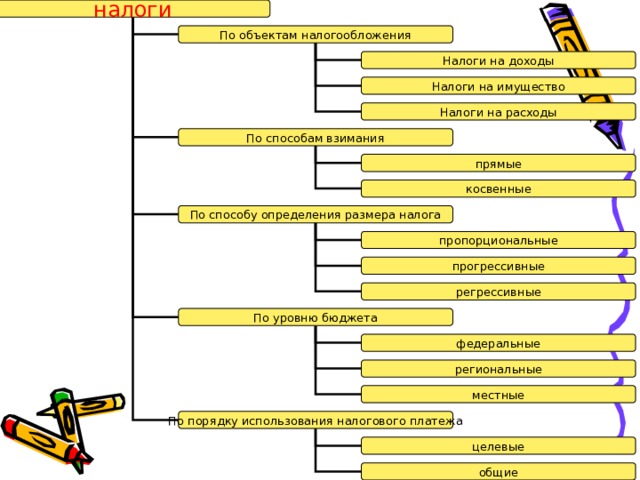

По объектам налогообложения

Налоги на доходы

Налоги на имущество

Налоги на расходы

По способам взимания

По способу определения размера налога

По уровню бюджета

По порядку использования налогового платежа

Субъект налога

Это физические или юридические лица, на которые законом возложена обязанность уплачивать налоги

Объект налога

это предмет, подлежащий налогообложению

Источник налога

это доход субъекта, из которого оплачивается налог

Единица обложения

это единица измерения налога

Налоговая ставка

это величина налога на единицу налогообложения

Налоговый оклад

это сумма налога, уплачиваемая субъектом с одного объекта

Налоговая льгота

это полное или частичное освобождение субъекта в соответствии с

законодательством

Налоги — это цена, которую мы платим за возможность жить в цивилизованном обществе.

Налоги. Виды и функции налогов

Налоги. Виды и функции налогов. Налоговая система в РФ

Понятие «налоги» Функции налогов

Понятие «налоги»

Функции налогов

Виды налогов

Способы взимания налогов

Элементы налога

Налоговая политика в РФ

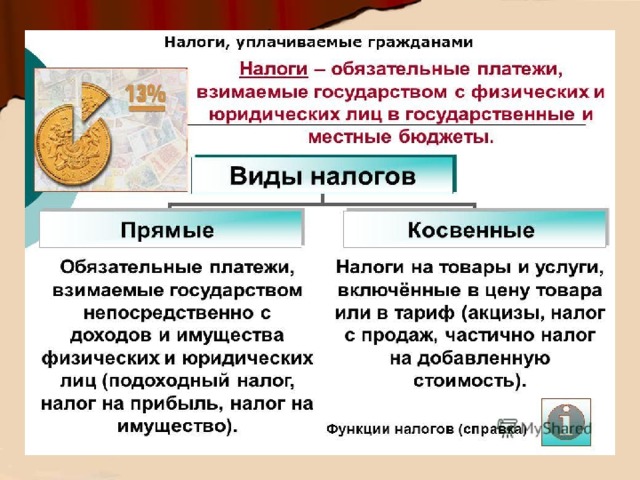

Налоги – это обязательные платежи, взимаемые государством с физических и юридических лиц в бюджет соответствующего уровня, в размерах, порядке и на условиях, установленных государством

Налоги – это обязательные платежи, взимаемые государством с физических и юридических лиц в бюджет соответствующего уровня, в размерах, порядке и на условиях, установленных государством.

Налоги – обязательные безвозмездные платежи, взимаемые с организаций и людей в целях обеспечения деятельности государства.

Признаки налогов безвозмездный характер, то есть субъект не получает взамен ничего обязательность индивидуальность направленность в госбюджет

безвозмездный характер, то есть субъект не получает взамен ничего

обязательность

индивидуальность

направленность в госбюджет

Фискальная (пополнение бюджета)

1. Фискальная (пополнение бюджета).

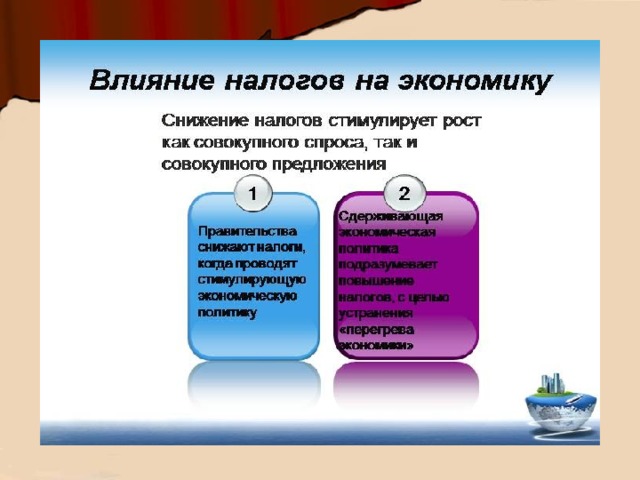

2. Экономическая (регулятивная).

Государство повышая или понижая налоги стимулирует или сдерживает производство тех или иных товаров.

3. Контролирующая (наблюдение за деятельностью экономических субъектов).

4. Социальная (распределительная).

Государство через налоги перераспределяет доходы населения, поддерживая тем самым неимущие слои населения.

5. Социально-воспитательная. Путем установления высоких налогов на вино- водочные и табачные изделия государство сдерживает употребление людьми вредных для организма продуктов.

6. Конкретно-учетная. Учет доходов граждан, предприятий, организаций.

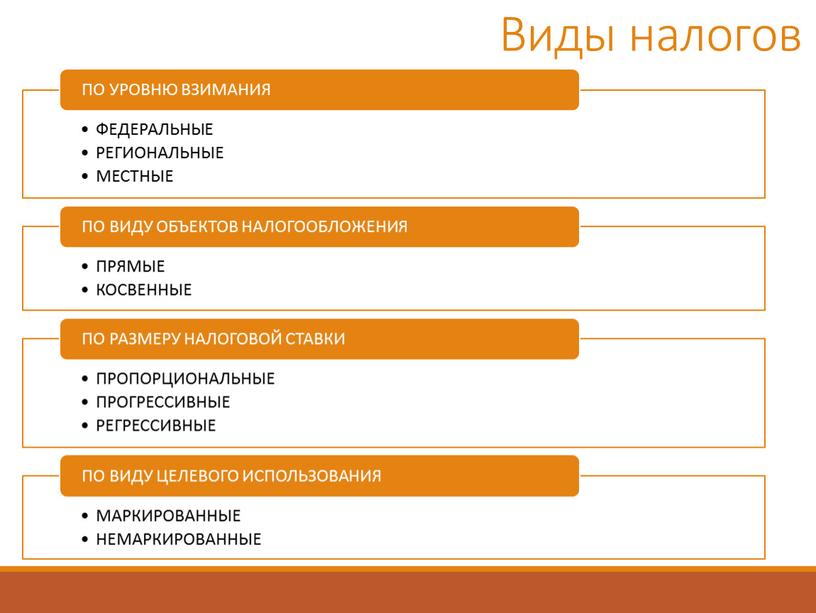

Виды налогов

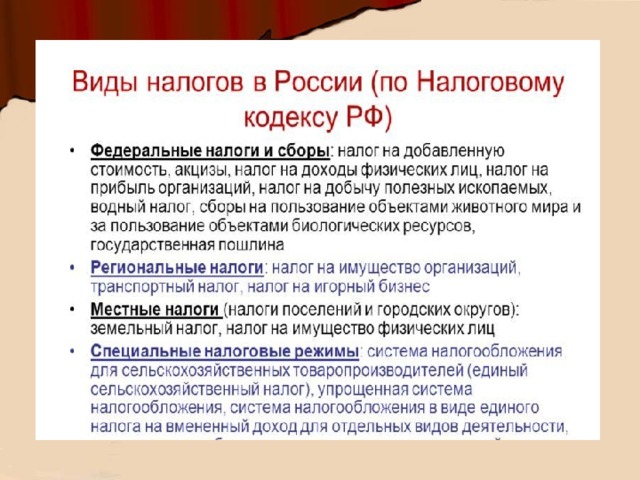

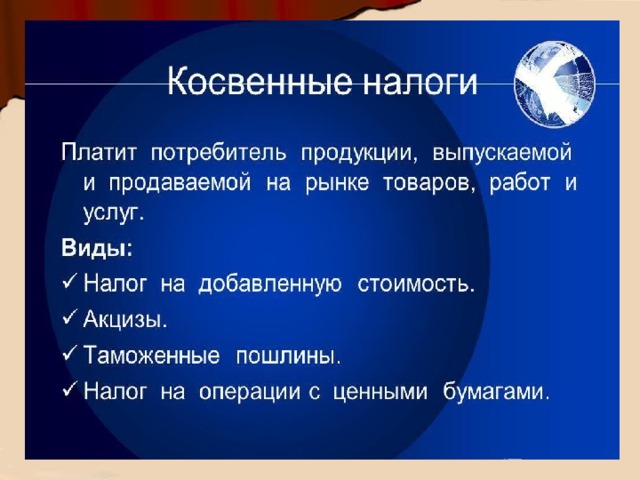

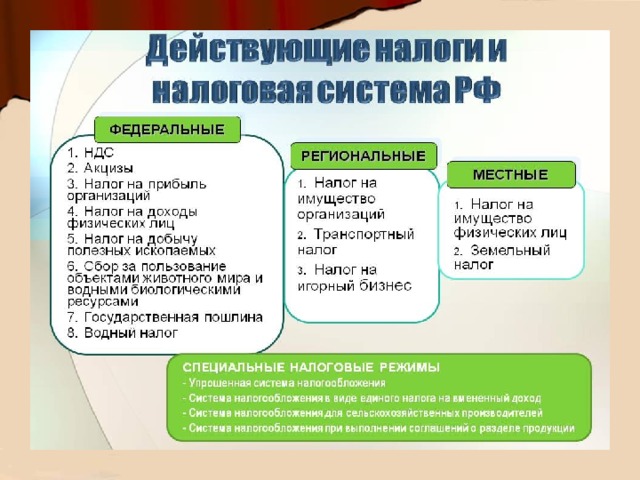

Федеральные — поступают в федеральный госбюджет налог на прибыль налог на добавленную стоимость акцизы – налог на товары, которые не являются товарами первой необходимости, но…

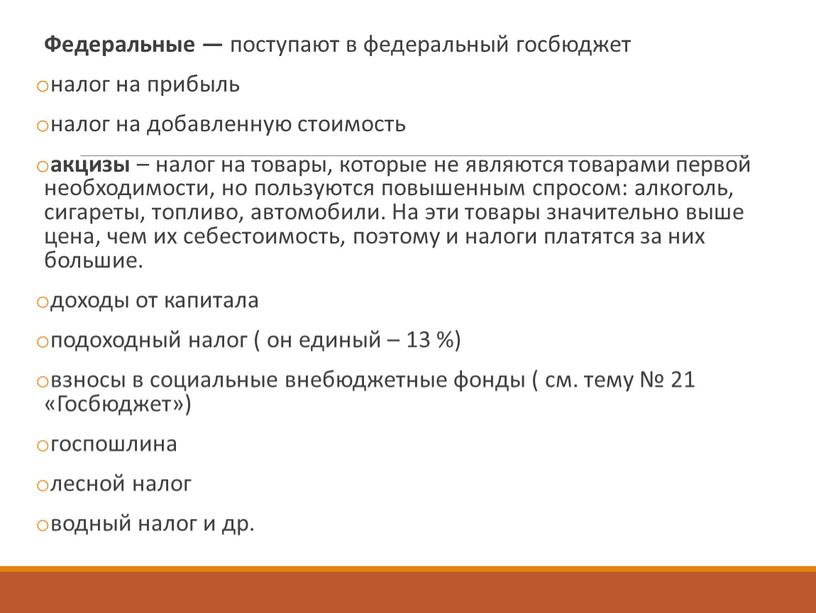

Федеральные — поступают в федеральный госбюджет

налог на прибыль

налог на добавленную стоимость

акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

доходы от капитала

подоходный налог ( он единый – 13 %)

взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

госпошлина

лесной налог

водный налог и др.

Региональные налоги – поступают в бюджеты субъектов

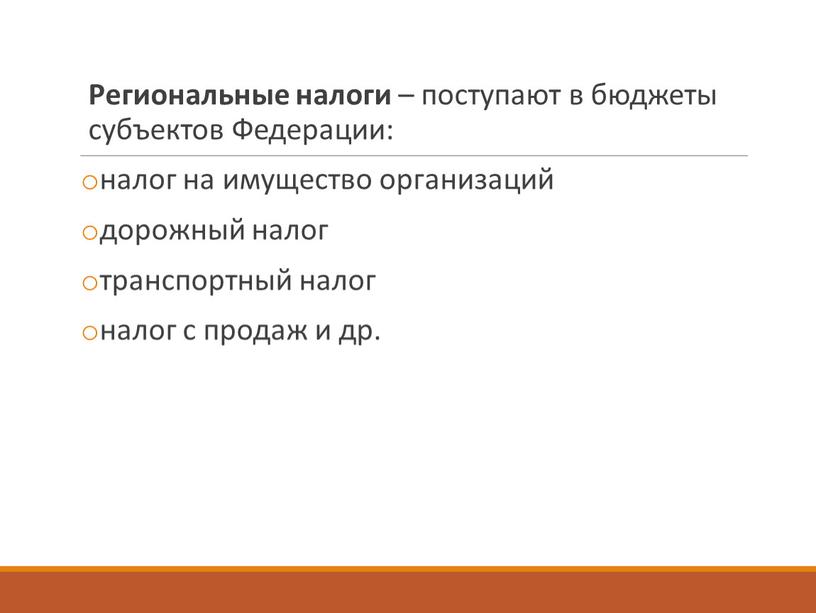

Региональные налоги – поступают в бюджеты субъектов Федерации:

налог на имущество организаций

дорожный налог

транспортный налог

налог с продаж и др.

Местные налоги — поступают в бюджеты муниципалитетов: налог на имущество физических лиц земельный налог налог на рекламу налог на наследование на дарение и др

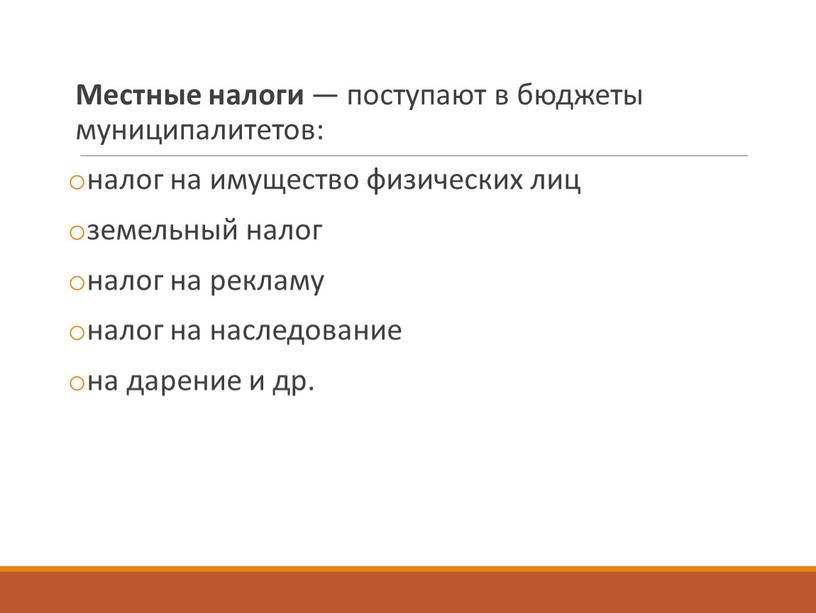

Местные налоги — поступают в бюджеты муниципалитетов:

налог на имущество физических лиц

земельный налог

налог на рекламу

налог на наследование

на дарение и др.

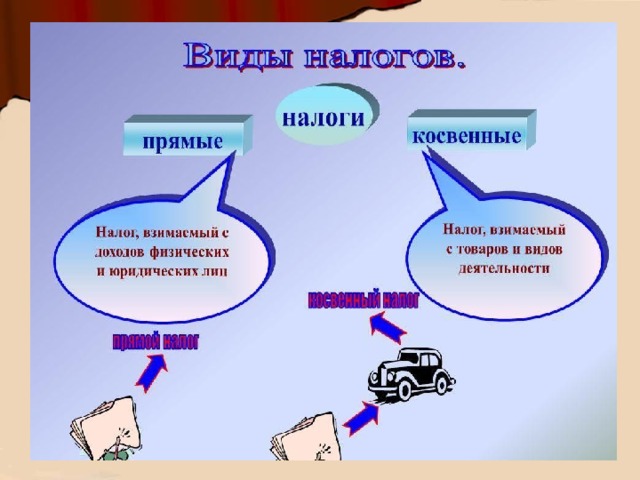

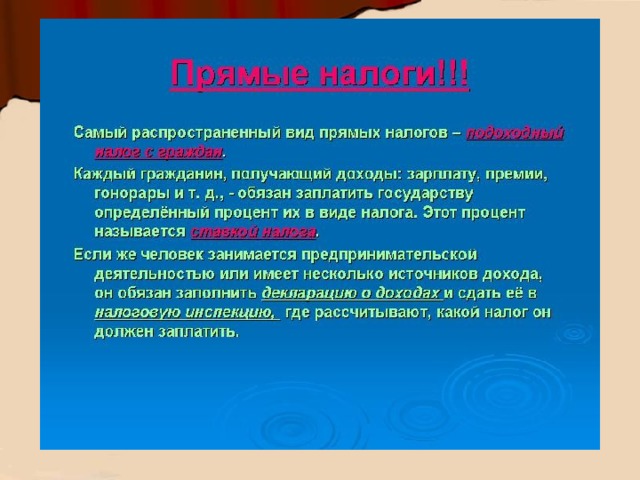

Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др

Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

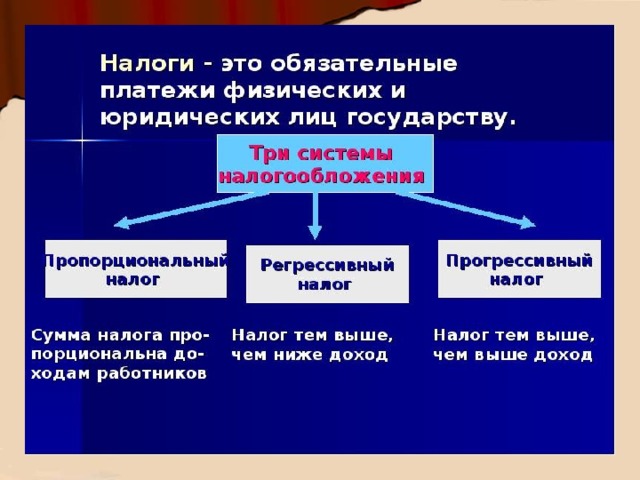

Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые (например, подоходный налог для всех одинаков- 13 %

Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые (например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др

Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

Немаркированные – данные налоги расходуются по усмотрению органов власти.

Способы взимания налогов Кадастровый

Способы взимания налогов

Кадастровый

Кадастр – реестр (список), содержащий перечень типичных объектов налога, классифицируемых по внешним признакам (например, земельный налог – внешним признаком является размер участка).

Изъятие налога до получения дохода (например, подоходный налог исчисляется бухгалтерией).

Изъятие налога после получения дохода ( на основе декларации о доходах).

Налоги — обязательные платежи, безвозмездные, носят обязательный характер

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

Различия между налогом и сбором

Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Элементы налога Субъект налога - налогоплательщик

Субъект налога - налогоплательщик.

Объект налога – предмет (доход, товар или имущество), подлежащий налогообложению.

Источник налога – доход субъекта налога (з/плата, прибыль, процент).

Единица налогообложения – единица измерения объекта налога (например, гектар, рубль, штука и т.д).

Налоговый оклад – сумма налога с 1 объекта.

Налоговые льготы – полное или частичное освобождение от уплаты налога

Налоговая ставка – величина налога на единицу налогообложения

Налоговая ставка – величина налога на единицу налогообложения.

В %

Определенная сумма

на единицу налогообложения

Определенный процент

от единицы налогообложения

Элементы налога

Налоговая политика в РФ Для сбора налогов и контроля правильности их уплаты в

Налоговая политика в РФ

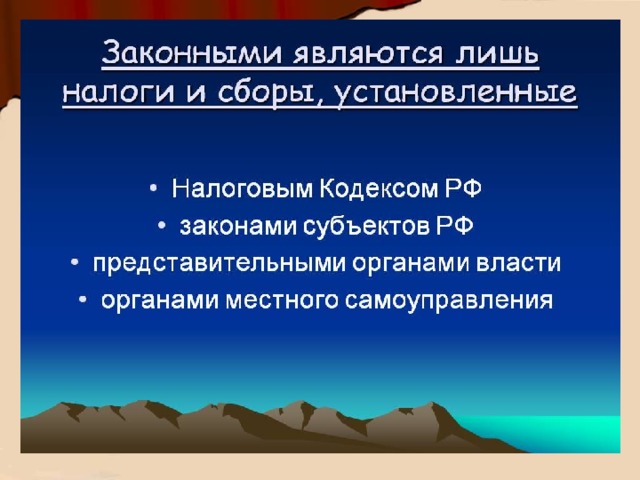

Для сбора налогов и контроля правильности их уплаты в России сформирована налоговая система.

Налоговая система включает в себя:

законодательно установленные налоги

источники их уплаты

объекты налогообложения

ставки налогов

регулярность налогообложения

совокупность органов, осуществляющих сбор налогов (Федеральная налоговая служба).

Налоговая система в РФ начала свое формирование с 1992 года. За это время принят Налоговый кодекс РФ, создано свыше 1150 налоговых инспекций.

Автор работы: Пользователь скрыл имя, 27 Октября 2011 в 10:27, творческая работа

Описание

Налог- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. "

Работа состоит из 1 файл

налоги.pptx

Презентация на тему:

Налоги. Виды налогов. Функции налогов. Принципы налогообложения.

- Налог- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. "

- Прямые и косвенные

- Налоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления. Прямыми налогами можно назвать такие, как личный подоходный налог , налог на прибыль и подобные. К косвенным налогам относятся налог с продаж , налог на добавленную стоимость и другие.

- Аккордные и подоходные

- Принято различать аккордные и подоходн ые налоги. Первые государство устанавливает вне зависимости от уровня дохода экономического агента.

- Под последними же подразумевают налоги, составляющие какой-то определённый процент от дохода . Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

- Прогрессивные, регрессивные или пропорциональные

- Подоходные налоги сами делятся на три типа:

- Прогрессивные налоги — налоги, у которых средняя налоговая ставка зависима прямо пропорционально от уровня дохода. Таким образом, если доход агента увеличивается, то растет и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает.

- Регрессивные налоги — налоги, чья средняя ставка налога обратно пропорциональна уровню дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растет, если доход уменьшается.

- Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

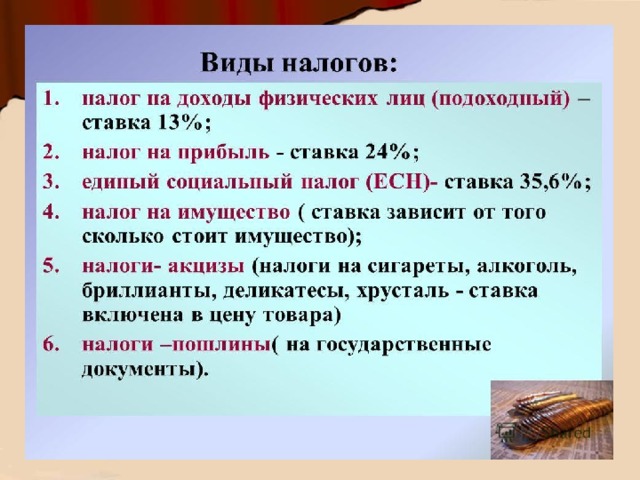

- налог на доходы физических лиц (подоходный) – ставка 13%;

- налог на прибыль - ставка 24%;

- единый социальный налог (ЕСН)- ставка 35,6%;

- налог на имущество ( ставка зависит от того сколько стоит имущество);

- налоги- акцизы (налоги на сигареты, алкоголь, бриллианты, деликатесы, хрусталь - ставка включена в цену товара)

- налоги –пошлины( на государственные документы).

- Налоги выполняют одновременно четыре основные функции: фискальную, регулирующую, стимулирующую и контролирующую.

Фискальная и регулирующая функция

- Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов . Проще говоря, это сбор налогов в пользу государства.

- Регулирующая функция налогообложения — направлена на достижение посредством налоговых механизмов тех или иных задач экономической политики государства. По мнению выдающегося английского экономиста ДжонаКейнса , налоги существуют в обществе исключительно для регулирования экономических отношений.

Стимулирующая и контролирующая функция

- Стимулирующая функция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

- Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

- Принцип налогообложения - основные исходные положения системы налогообложения. Принципам налогообложения экономисты различных поколений придавали и придают большое теоретическое и практическое значение. Первостепенное значение в этом вопросе отводится Адаму Смиту, который в своей работе “Исследование о природе и причинах богатства народов” (1776) впервые обосновал четыре основных принципа налогообложения, являющихся актуальными и в настоящее время: справедливости, определенности, удобства уплаты для налогоплательщиков и экономии

Принципы налогообложения Адама Смита

- • принцип справедливости подданные государства должны участвовать в покрытии расходов правительства, каждый по возможности, сообразно своей относительной платежеспособности, т.е. соразмерно доходу, которым он пользуется под охраной правительства. Соблюдение этого положения или пренебрежение им приведет к так называемому равенству или неравенству обложения;

- • принцип определенности налог, который обязан уплачивать каждый должен быть точно определен, а не произволен. Размер налога, время и способ его уплаты должны быть ясны и известны как самому плательщику, так и всякому другому;

- • принцип удобства каждый налог должен взиматься в такое время и таким способом, какие наиболее удобны для плательщика;

- • принцип экономии каждый налог должен быть так разработан, чтобы он извлекал из кармана плательщика возможно меньше сверх того, что он приносит государственному казначейству.

- Налоги и налогообложение.(Учебное пособие)Жидкова Е.Ю.(2009, 480с.)

- Макроэкономика 2 (авт.Н.Л.Шагас, Е.А.Туманова)

Презентация на тему Экономическая сущность и функции налогов, предмет презентации: Экономика. Этот материал содержит 13 слайдов. Красочные слайды и илюстрации помогут Вам заинтересовать свою аудиторию. Для просмотра воспользуйтесь проигрывателем, если материал оказался полезным для Вас - поделитесь им с друзьями с помощью социальных кнопок и добавьте наш сайт презентаций ThePresentation.ru в закладки!

Слайды и текст этой презентации

Экономическая сущность и функции налогов

1. Основные признаки и элементы налога (налог, сбор, пошлина, налогоплательщик, налоговый агент, налоговые органы)

2. Функции налогов и их взаимосвязь

3. Классификация налогов.

4. Способы взимания налогов.

1. Основные признаки и элементы налога

Налоговым кодексом РФ определено, что:

Налог - обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сбор – обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в их интересах государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Пошлина — денежный сбор, взимаемый уполномоченными официальными органами при выполнении ими определённых функций в размерах, предусмотренных законодательством государства.

Налог считается установленным, и у налогоплательщика возникает обязанность, его уплачивать, если в законодательном порядке определены все элементы налога, а именно:

субъект налогообложения;

объект налогообложения;

налоговая база;

налоговая ставка;

налоговый период;

льготы по налогу;

порядок исчисления налога;

порядок и сроки уплаты налога

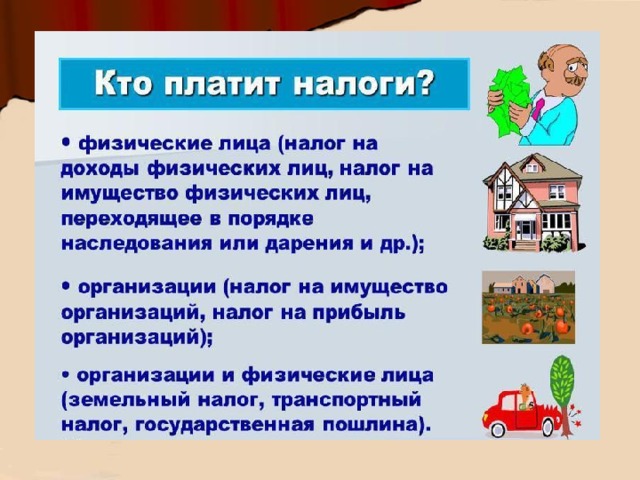

Субъект налога, или налогоплательщик, — это лицо, на которое в соответствии с законом возложена обязанность уплачивать налоги.

2. Объект налогообложения — это предмет, подлежащий налогообложению.

Действующим законодательством предусмотрены следующие объекты налогообложения:

прибыль;

стоимость реализованных товаров (работ, услуг);

совокупный доход физических лиц;

транспортные средства;

имущество, находящееся в собственности физических и юридических лиц и др.

3. Налоговая база — это стоимостная, физическая или иная характеристика объекта налогообложения. Она служит для количественного измерения объекта налогообложения и является величиной, с которой непосредственно исчисляется налог.

4. Налоговая ставка — это величина налоговых начислений на единицу налоговой базы.

5. Льготами по налогам признаются предоставляемые отдельным категориям налогоплательщиков определенные законодательством преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налоги или уплачивать их в меньшем размере.

6. Под сроком уплаты налога подразумевается конкретная дата, в течение которой налогоплательщик обязан фактически внести налог в бюджет соответствующего уровня. Сроки уплаты налогов подразделяются на декадные, ежемесячные, квартальные, годовые.

2. Функции налогов и их взаимосвязь

- представляет собой основную функцию налога. Она изначально присуща любому налогу, любой налоговой системе любого государства. Это естественно, ведь главная задача взимания налога — образование государственного денежного фонда путем изъятия части доходов организаций и граждан для создания материальных условий существования государства и выполнения им собственных функций: обороны страны, защиты правопорядка, решения социальных, природоохранных задач и др.

имеет подфункцию, которая называется дестимулирующей. Как правило, используя дестимулирующую функцию налога, государство увеличивает налоговое бремя и тем самым может препятствовать развитию отдельных отраслей или социально-экономических процессов.

- данная функция связана во временном аспекте с распределением налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями.

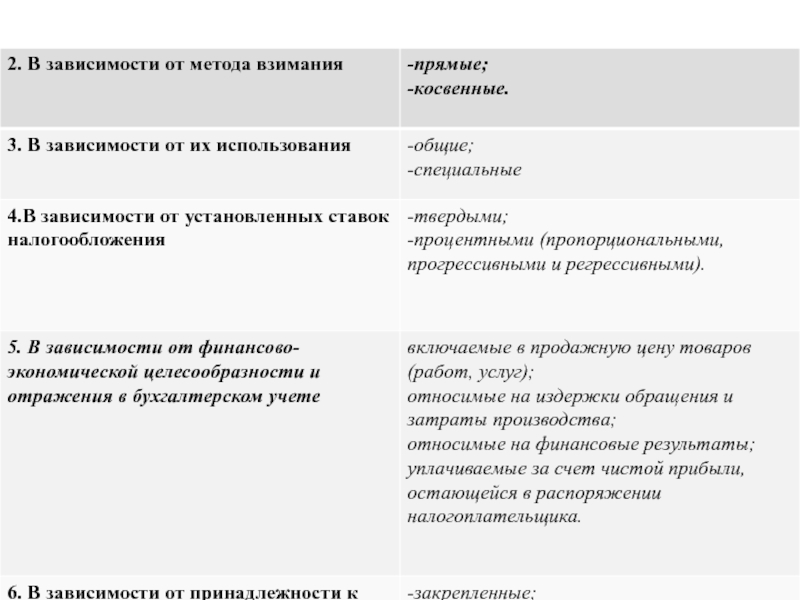

3. Классификация налогов

7. Классификация налогов в РФ по субъекту уплаты

Презентация по теме "Налоги". Предназначена для работы с учащимися старших классов. С целью повышения финансовой грамотности.

Содержимое разработки

Выполнила учитель технологии, черчения, изо

МБОУ СОШ р.п. Многовершинный

Николаевского района, Хабаровского края

Пенкина Людмила Николаевна

Налоги – периодические принудительные платежи граждан из их имуществ и доходов, идущие на нужды государства и общества и установленные в законодательном порядке.

Словарь Брокгауза и Эфрона.

Налог – обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоговый кодекс РФ

Налог на солнце на Балеарских островах Этот налог был введён в начале 2000-ых. С тех пор каждый турист, приезжающий на архипелаг (на Ибицу, Майорку, Менорку и другие острова), обязан за каждый день пребывания здесь платить по одному евро. Собранные благодаря "солнечному" сбору средства идут на очистку прибрежной зоны и пляжей от мусора, восстановление экологического баланса, то есть на улучшение туристической инфраструктуры.

Налог на бороды

В 1535 году король Англии Генрих VIII, который сам носил бороду, ввел налог на бороды. Налог оказался прогрессивным налогом и зависел от социального положения налогоплательщика. Его дочь, Елизавета I, снова внесла этот налог, причем им облагались только 2-х недельные бороды. Этот же налог появился в России, но по другой причине: его взимали в первую очередь не для того, чтобы пополнить казну, а так как царь считал, что бородатые люди выглядят дикарями. Как иначе заставить народ бриться?

Петр I ввел налог на бороды в России в 1705 году. Тем, кто заплатил налог, нужно было носить специальный «бородовой знак» - медный или серебряный значок с русским орлом с одной и другой стороны и изображением нижней части лица с бородой.

Налог на бороды

В 1535 году король Англии Генрих VIII, который сам носил бороду, ввел налог на бороды. Налог оказался прогрессивным налогом и зависел от социального положения налогоплательщика. Его дочь, Елизавета I, снова внесла этот налог, причем им облагались только 2-х недельные бороды. Этот же налог появился в России, но по другой причине: его взимали в первую очередь не для того, чтобы пополнить казну, а так как царь считал, что бородатые люди выглядят дикарями. Как иначе заставить народ бриться?

Петр I ввел налог на бороды в России в 1705 году. Тем, кто заплатил налог, нужно было носить специальный «бородовой знак» - медный или серебряный значок с русским орлом с одной и с другой стороны с изображением нижней части лица с бородой.

Читайте также: