Ставки акцизов и таможенных пошлин в рф устанавливает тест

Опубликовано: 01.05.2024

При перемещении груза через границу на пунктах таможенного контроля в числе прочих платежей взимается обязательный взнос – пошлина. Этот вид государственных сборов практикуется во всем мире. Взносы, в зависимости от характера и направления перемещения, разделяются на три типа: ввозные (при импорте), вывозные (при экспорте) и транзитные.

Что такое ввозная (импортная) таможенная пошлина?

Ввозная таможенная пошлина, по-другому называемая импортной, – это тип обязательного платежа, взимаемого таможенными органами России, когда товар ввозится на территорию страны. Этот вид сборов взимается во всем мире и, несмотря на существенные различия в цифрах и процентах, есть общая тенденция, которой следует каждая страна при формировании платежей: минимальные пошлина на импорт сырья для своих производителей и максимальные – на продукцию, конкурирующую с отечественной. Документом, регулирующим процедуру оплаты импортных пошлин на территории РФ, как и других стран Таможенного Союза (ТС), является Таможенный Кодекс ТС.

Ввозная пошлина – основной вид сборов, взимаемых с импортера товара. Однако кроме этого существуют и так называемые косвенные ввозные платежи, которые также необходимо внести при растаможке товара, импортируемого на территорию стран Таможенного Союза. С юридической и экономической точки зрения все платежи можно классифицировать как формирующиеся на основе ТК – сборы и пошлины, и на основе Налогового Кодекса РФ – НДС, акцизы.

- НДС (налог на добавленную стоимость). Порядок оплаты регламентируется налоговым законодательством РФ и ТК ТС.

- Акцизные сборы, регулируемые теми же документами, что и НДС. Применяются только в отношении импорта подакцизных товаров: табачных изделий, алкоголя, ГСМ, автотранспорт и т.п. Подробный перечень – в Налоговом Кодексе РФ.

- Таможенные сборы (платежи за таможенное оформление). Эти сборы взимаются таможенным органом за действия по ввозу товара на территорию страны.

Виды ставок таможенных пошлин

Методика исчисления таможенной ввозной пошлины зависит от вида ставки, применяемой в расчете. Классификация ставок платежей отображена в Едином таможенном тарифе Таможенного Союза. Они различаются в зависимости от способа взимания и особенностей импортируемой продукции. Согласно Закону РФ «О таможенном тарифе», для расчета таможенных пошлин предусмотрено три основных вида ставок: адвалорная (стоимостная), специфическая, комбинированная.

Адвалорная ставка

Адвалорная ставка – это метод расчета пошлины в процентном отношении к таможенной стоимости. Взимается с продукции одного класса, обладающей разными характеристиками, и рассчитывается, исходя из стоимости товара. На каждое наименование продукта есть своя адвалорная ставка, которая может составлять от 0 до 30%. Показатель ставки динамичный: он может меняться в большую или меньшую сторону, если необходимо защитить интересы производителя. Обычно повышение/снижение вводится на ограниченный временной период. На ввоз алкоголя, сахара, икры, автомобилей и автобусов (более 5 лет эксплуатации) и еще некоторые категории товаров ставки фиксированные.

Формула расчета стоимости пошлины по адвалорной ставке будет выглядеть так: СТП= ТС х АС, где СТП – это сумма пошлины, ТС – таможенная стоимость, АС – адвалорная ставка. Для вычисления используют ставки, действующие на момент составления таможенной декларации.

Адвалорная ставка имеет плюсы и минусы. Преимущества – минимизация убытков в случае неуплаты платежа и препятствование импортированию товаров низкого качества. Недостаток в том, что налог, уплаченный на таможне, отразится на итоговой цене продукции, а это в итоге ляжет на плечи потребителя.

Специфическая ставка

Специфические ставки таможенной пошлины устанавливаются в евро или долларах за каждую единицу импортируемого товара – массы, веса, количества, объема, мощности (например, для двигателей) и не зависят от его цены. Показатели специфических ставок четко фиксированы, не зависят от уровня инфляции, экономической и ценовой политики. Например, специфическая ставка на 1000 штук сигарет, содержащих гвоздику, 2 €, 0,07 € за 1 кг посевного риса.

Расчет таможенной пошлины осуществляется по формуле ТП= СС х КТ х КИВ, где ТП – сумма пошлины, СС – специфическая ставка, КТ – количество товара, КИВ – курс иностранной валюты по курсу Цетробанка РФ на момент вычисления.

Комбинированная ставка

Этот альтернативный вид ставок, как видно из названия, включает в себя и адвалорную (процентную), и специфическую (фиксированную) составляющие. Исчисление такой ставки происходит в три этапа:

- расчет пошлины по формуле адвалорной ставки;

- расчет по формуле специфической ставки;

- в зависимости от вида комбинированной ставки формируется либо кумулятивная пошлина (результаты вычислений складываются), либо альтернативная (оплате подлежит большая из величин).

В документах комбинированная ставка фиксируется, например, так: 15% от стоимости товара, но не менее 2 € за килограмм.

Как рассчитать размер таможенной пошлины?

Размер ставок пошлины зависит от показателей хозяйственно-экономической ситуации в РФ. Их разрабатывает специальная комиссия Минфина России, затем на законодательном уровне ставки утверждаются Кабмином и фиксируются в Таможенном тарифе РФ. В зависимости от страны происхождения устанавливается базовый тариф 100% – для стран с действующим режимом благоприятствования; максимальный – 200% для стран без такого режима и для отдельных стран – тарифные преференции, о которых будет сказано подробнее позже.

Для того, чтобы рассчитать ввозную таможенную пошлину, нужно располагать актуальной на данный момент информацией следующего содержания:

- код ТН ВЭД импортируемого товара и базовую ставку, которая закрепляется за каждым видом товара;

- страна происхождения груза (для определения коэффициента тарифа);

- ввозная таможенная стоимость товара;

- количество продукции в единицах;

- действия особых ставок пошлин;

- курс валют, действующий на данный момент.

Льготы, преференции и освобождение таможенных платежей

Для расчетов таможенных пошлин при ввозе товаров в РФ применяются различные льготы и тарифные преференции. Преференции используются для содействия экономическому развитию развивающихся и неразвитых стран.

Тарифные преференции, предоставляемые при ввозе на территорию РФ, предусмотрены для следующих групп:

- развивающихся стран – 75% от базовой ставки ЕТТ ТС (в перечне 103 государства, в т. ч. Турция, Хорватия, Малайзия Чили и др.);

- менее развитые – освобождение от пошлин (49 стран, в т. ч. Эфиопия, Мальдивы, Гвинея и т.д.).

Тарифные льготы отличаются от преференций тем, что они не носят индивидуальный характер, при их предоставлении учитываются не страны происхождения, а цель импорта и предназначение груза. Например, освобождаются от уплаты таможенной пошлины такие товары:

- для личного пользования;

- импортируемые лицами, имеющими право на беспошлинный ввоз;

- гуманитарная помощь, груз для ликвидации последствий аварий и сихийных бедствий;

- безвозмездная и благотворительная помощь;

- все грузы, которые импортируют физические лица (кроме запрещенных к ввозу и предназначенных для предпринимательской деятельности).

Пожалуйста, помогите сделать эту статью лучше. Ответьте всего на 3 вопроса.

Ввозные таможенные пошлины для физических лиц

Физические лица имеют право ввозить в Россию без уплаты таможенной пошлины товары, попадающие под категорию «для личного пользования», не подлежащие декларированию. Стоимость груза не должна превышать 1500 € при ввозе наземным транспортом или 10000 € при авиаперелете, вес – не более 50 кг. Беспошлинно разрешается ввозить 2 блока сигарет, 250 г табака, до 50 сигар, а также до 3 литров алкоголя.

При превышении любой из этих норм физическое лицо обязано задекларировать груз и оплатить пошлины на ту часть товара, которая превышает установленные квоты. Пройти таможенный контроль физическое лицо может через «красный коридор» – для импортеров товара, обязательного к декларированию и оплате пошлины, или «зеленый» – для туристов или других лиц, не ввозящих груз для декларирования. Однако в любом случае сотрудник таможни имеет право проверить багаж пассажира.

Пошлины на ввоз автомобилей в Россию

Размер таможенной пошлины, оплачиваемой за ввоз автомобиля в РФ, зависит от следующих показателей:

- статуса ввозящего лица (юридическое или физическое);

- цели ввоза;

- стоимости ТС;

- года выпуска машины;

- типа автомобиля;

- объема и мощности двигателя.

Еще важные моменты, касающиеся растаможки ввозимых автомобилей, которые стоит учесть:

- таможенные ставки на ввоз авто не зависят от страны производства, за исключением российских;

- платежи проводятся в рублях или иной валюте;

- для личного пользования можно ввозить не более 1 авто в год;

- растаможка обязательна для любых авто, независимо от способа пересечения границы.

При растаможке автомобилей следует оплатить сбор за таможенное оформление, таможенную пошлину, утилизационный сбор, НДС, акцизы. Последние два налога платят только юридические лица.

Сумма сбора за оформление зависит от стоимости машины и составляет от 500 до 100000 рублей. Утилизационный сбор рассчитывают так: базовую ставку умножают на коэффициент. Базовая ставка для авто коммерческого использования – 150000 рублей. Коэффициент зависит от возраста авто и объема двигателей: от 1,3 до 9,08 – для машин младше 3-х лет, от 6,1 до 35,01 – для авто старше 3-х лет выпуска.

Акциз зависит от мощности двигателя авто: до 90 л.с. – не оплачивается, свыше – от 45 рублей за 1 л.с. (с мощностью 91- 150 л.с.) до 1302 рубля за 1 л.с. (мощностью более 500 л.с.).

Таможенные импортные пошлины для юридических лиц рассчитываются, исходя из типа и объема двигателя и возраста авто: 23% - 25% стоимости для авто до 7 лет с даты выпуска; от 1,4 €/куб. см до 3,2 €/куб. см – для авто старше 7 лет.

НДС – 18% от суммы каталожной стоимости авто, таможенной пошлины и акциза.

Сроки и порядок уплаты импортных пошлин

Процедура оплаты ввозных таможенных пошлин начинается одновременно с регистрацией таможенной декларации. По желанию плательщика возможна оплата до подачи декларации. С момента предъявления груза в орган контроля импортные пошлины должны быть внесены в течение 15 суток. Оплата производится в евро или национальной валюте. Таможенная импортная пошлина не может быть зачтена в уплату иных платежей, зачисляется она на единый счет.

В некоторых случаях допускается отсрочка или рассрочка взноса таможенных платежей, решение принимает таможенный орган в течение 15 дней с момента подачи заявления об отсрочке. В таком случае придется заплатить дополнительные проценты за услугу рассрочки/отсрочки не позже последнего дня прекращения обязательств по оплате ввозной пошлины.

Оплата НДС и акцизов

Оплату НДС регулирует Таможенный Кодекс РФ. База, облагаемая налогом сумма таможенной стоимости, пошлины и акциза. Ставки НДС бывают только 10% или 18% и применяются зависимости от вида товаров – их можно найти в перечне ЕТТ по коду ТН ВЭД. Некоторые виды грузов полностью освобождаются от уплаты НДС:

- медицинская продукция и сырье для ее изготовления;

- объекты культуры и национального российского наследия;

- книги для музеев и библиотек;

- природные необработанные алмазы;

- оборудование, не производимое в России;

- другие категории по ст. 150 Налогового Кодекса РФ.

С перечнем товаров, подлежащих акцизному сбору, можно ознакомиться в Приказе ФТС от 24.08.2017 № 1358.

Пожалуйста, помогите сделать эту статью лучше. Ответьте всего на 3 вопроса.

С помощью калькулятора растаможивания авто вы рассчитаете сумму таможенных платежей, необходимую для таможенного оформления легкового автомобиля или иного ТС из-за границы в 2021 году в соответствии с таможенным законодательством Таможенного союза (ЕАЭС), в который на данный момент входит Россия, Казахстан, Белоруссия, Киргизия и Армения. Помимо перечисленных стран, в РФ популярен ввоз машин из Грузии, Абхазии, Украины, Германии и других государств Европы, США, Японии, Узбекистана, ОАЭ, Финляндии, Южной Кореи.

Онлайн калькулятор растаможки автомобиля в РФ

Как растаможить автомобиль в России в 2021 году

С рядом изменений, которые произошли в 2021 году в вопросе ввоза импортных автомобилей, у автолюбителей возникают всё новые и новые вопросы. Давайте разберемся с тонкостями: какие затраты ложатся на плательщика и как по-новому рассчитать растаможку авто?

Особенности оформления

Решили стать владельцем импортного автомобиля? Будьте готовы к тому, что первым делом вам придётся доказать свою платёжеспособность, положив гарантийную сумму на депозит. Если вы не знаете, как рассчитать стоимость растаможки авто, можно положить на счёт приблизительную сумму. В любом случае неиспользованные денежные средства будут возвращены таможней после полного прохождения пограничного контроля.

Подтверждением того, что вы внесли средства, будет служить расписка и сертификат, выданные Федеральной таможенной службой. С этими документами выехать за границу намного проще. Также следует обратить внимание, каким способом вы будете ввозить автомобиль: перегонять самостоятельно, сидя за рулём, или использовать контейнерные перевозки. От этого зависит, понадобиться ли заполнять декларацию ТД-6.

С января 2017 года обязательным условием для ввоза авто через границу ЕАЭС является установка на нем системы «ЭРА-ГЛОНАСС». Ее необходимо приобрести у АО «ГЛОНАСС», установить в сертифицированном центре, внести информацию о VIN номере и номере кузова и получить сертификат безопасности конструкции транспортного средства в специальной лаборатории.

Документы, которые потребуются

При въезде на территорию России необходимо предъявить немалый пакет бумаг:

- оригинал документов на авто и их копии (важно полное совпадение данных в паспорте и на кузове, моторе и т.д.);

- таможенная расписка с сертификатом, выданная до выезда за рубеж;

- договор страхования на автомобиль;

- сертификат безопасности «ГЛОНАСС»;

- таможенная декларация, которую можно подготовить заранее, воспользовавшись онлайн-формой для предварительного заполнения пассажирской таможенной декларации

Страхование имеет большое значение. Отсутствие обязательной страховки может стать весомым аргументом для отказа в пересечении границы, а в некоторых случаях даже грозит штрафом.

Что придётся оплатить при ввозе автомобиля на территорию России

1. Таможенный сбор

Таможенный сбор — обязательный платеж при перемещении товара через границу, который определяется параметрами этого товара. Согласно действующему законодательству, при расчёте данного показателя учитывают используемый автомобилем вид топлива, год выпуска транспортного средства (ТС), объем и мощность двигателя. При наличии этих данных без труда можно узнать, сколько будет стоить растаможка авто.

2. Уплата пошлины

Ставка таможенной пошлины фиксирована для каждого типа транспортного средства, утверждена Единым таможенным тарифом и другими нормативными актами. Однако процедура оформления – дело ответственное и хлопотное. Поэтому чаще всего владельцы автотранспортных средств и люди, которые ведут внешнеэкономическую деятельность, прибегают к услугам таможенных представителей. И забота о том, как считать растаможку авто, возлагается на специалистов.

3. Утилизационный сбор

Взимают платёж за утилизацию товара с колесных транспортных средств сотрудники таможни. Плательщик самостоятельно производит расчёт, уплачивает его на текущий счёт казначейства и предоставляет в уполномоченный орган (для подтверждения правильности расчёта) пакет документов. Следует отметить: если автомобилю, который ввозится на территорию России, более 3 лет, то платёж будет выше, чем аналогичная ставка для нового авто.

4. НДС

В отличие от таможенной пошлины, его сумма может изменяться в зависимости от типа топлива, возраста ТС и др. Расчет НДС осуществляется исходя из общей суммы всех уплат: таможенного сбора, пошлины и утилизационного сбора.

5. Акциз

Несмотря на свою неоднозначность, для ввозимых автомобилей выступает фиксированной ставкой и зависит непосредственно от таможенной стоимости транспортного средства.

Есть ли способ быстро рассчитать растаможку авто

Это один из простых способов, как рассчитать стоимость растаможки автомобиля самостоятельно, не тратя много времени на определение каждого пункта по отдельности и не прибегая к помощи специалистов.

ВИДЕО: Правила таможенного оформления автомобилей в России

Растаможка автомобилей в России

Итак, какие же пошлины и налоги нужно платить при растаможке автомобиля. Речь идет об автомобилях с бензиновыми, дизельными и гибридными двигателями. Для растаможки электромобилей существуют отдельные правила, которые описаны ниже.

- Сбор за таможенное оформление. Размеры сбора приведены ниже.

- Таможенная пошлина.

- Утилизационный сбор. Платят как физические так и юридические лица. Расчет описан ниже.

- НДС. Платят только юридические лица. НДС (18%) расчитывается от суммы: стоимость авто + таможенная пошлина + акциз.

- Акциз. Платят только юридические лица. Ставки акциза приведены ниже.

Начиная с 2014 года разрешен ввоз автомобилей с экологическим классом только ЕВРО-5.

Растаможка электромобилей в России

Налоги, уплачиваемые при растаможке электромобилей, немного отличаются от налогов, которые необходимо уплачивать для бензиновых и дизельных автомобилей.

С 4 мая 2020 до конца 2021 года введены нулевые пошлины на ввоз электромобилей.

Итак, при растаможке электромобилей необходимо оплатить следующие налоги:

- Сбор за таможенное оформление. Размеры сбора приведены ниже.

- Таможенная пошлина.

- Утилизационный сбор. Для всех автомобилей, в том числе автомобилей с электрическими двигателями, рассчитывается по единым ставкам. Расчет утилизационного сбора описан ниже.

- НДС. Платят юридические лица (всегда), а также физические лица (только при ввозе электромобилей старше 3-х лет). НДС составляет 18% от суммы: каталожная стоимость авто + таможенная пошлина + акциз.

- Акциз. Платят юридические лица (всегда), а также физические лица (только при ввозе электромобилей старше 3-х лет). Ставки акциза приведены ниже.

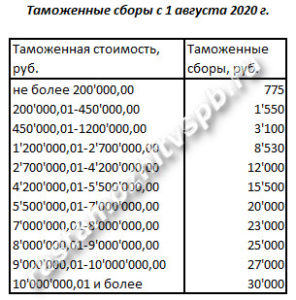

Сбор за таможенное оформление

Сумма сбора зависит только от стоимости автомобиля.

Новые ставки таможенных сборов действуют с 1 августа 2020 года.

| Стоимость автомобиля, руб. | Стоимость оформления, руб. |

|---|---|

| до 200 000 | 775 |

| до 450 000 | 1 550 |

| до 1 200 000 | 3 100 |

| до 2 700 000 | 8 530 |

| до 4 200 000 | 12 000 |

| до 5 500 000 | 15 500 |

| до 7 000 000 | 20 000 |

| до 8 000 000 | 23 000 |

| до 9 000 000 | 25 000 |

| до 10 000 000 | 27 000 |

| свыше 10 000 000 | 30 000 |

Утилизационный сбор

Утилизационный сбор рассчитывается по следующей формуле:

где БС – базовая ставка, К – коэффициент.

Базовая ставка определяется категорией транспотного средства:

- легковые автомобили некоммерческого использования – 20 000 руб.

- коммерческие автомобили (как легковые так и грузовые и автобусы) – 150 000 руб.

Значения коэффициента для физических лиц:

| Для автомобилей младше 3-х лет | Для автомобилей старше 3-х лет |

|---|---|

| 0.17 | 0.26 |

Значения коэффициента для юридических лиц:

Коэффициенты утилизационного сбора для юридических лиц были повышены 1 апреля 2018 года. В таблице приведены новые коэффициенты.

| Объем двигателя | до 1000 см 3 | от 1000 до 2000 см 3 | от 2000 до 3000 см 3 | от 3000 до 3500 см 3 | свыше 3500 см 3 | электромобили |

|---|---|---|---|---|---|---|

| Автомобили младше 3-х лет | 1.65 | 4.2 | 6.3 | 5.73 | 9.08 | 1.63 |

| Автомобили старше 3-х лет | 6.15 | 15.69 | 24.01 | 28.5 | 35.01 | 6.1 |

Акциз

Размер акциза на автомобили зависит от мощности двигателя.

Новые ставки действуют с 1 января 2021 года.

Текущие ставки акциза:

| Мощность двигателя | Ставка акциза |

|---|---|

| до 90 л.с. | 0 руб. за 1 л.с. |

| 91 – 150 л.с. | 51 руб. за 1 л.с. |

| 151 – 200 л.с. | 491 руб. за 1 л.с. |

| 201 – 300 л.с. | 804 руб. за 1 л.с. |

| 301 – 400 л.с. | 1370 руб. за 1 л.с. |

| 401 – 500 л.с. | 1418 руб. за 1 л.с. |

| свыше 501 л.с. | 1464 руб. за 1 л.с. |

Таможенные пошлины на автомобили: Ставки

Ставки таможенных пошлин рассчитываются по-разному в зависимости от типа двигателя, объема двигателя, стоимости автомобиля.

Таможенные ставки для физических лиц на автомобили возрастом менее 3 лет.

| Стоимость автомобиля | до 8500 евро | до 16700 евро | до 42300 евро | до 84500 евро | до 169000 евро | свыше 169000 евро |

|---|---|---|---|---|---|---|

| Таможенная пошлина | 54%, но не менее 2.5 евро/см 3 | 48%, но не менее 3.5 евро/см 3 | 48%, но не менее 5.5 евро/см 3 | 48%, но не менее 7.5 евро/см 3 | 48%, но не менее 15 евро/см 3 | 48%, но не менее 20 евро/см 3 |

Таможенные ставки для физических лиц на автомобили возрастом старше 3 лет.

| до 1000 см 3 | от 1001 до 1500 см 3 | от 1501 до 1800 см 3 | от 1801 до 2300 см 3 | от 2301 до 3000 см 3 | свыше 3001 см 3 | |

|---|---|---|---|---|---|---|

| от 3 до 5 лет | 1.5 евро/см 3 | 1.7 евро/см 3 | 2.5 евро/см 3 | 2.7 евро/см 3 | 3 евро/см 3 | 3.6 евро/см 3 |

| старше 5 лет | 3 евро/см 3 | 3.2 евро/см 3 | 3.5 евро/см 3 | 4.8 евро/см 3 | 5 евро/см 3 | 5.7 евро/см 3 |

Таможенные ставки для юридических лиц на автомобили с бензиновыми двигателями.

| до 1000 см 3 | от 1001 до 1500 см 3 | от 1501 до 1800 см 3 | от 1801 до 2300 см 3 | от 2301 до 3000 см 3 | свыше 3001 см 3 | |

|---|---|---|---|---|---|---|

| до 3 лет | 23%, но не менее 0.67 евро/см 3 | 23%, но не менее 0.73 евро/см 3 | 23%, но не менее 0.83 евро/см 3 | 23%, но не менее 1.2 евро/см 3 | 23%, но не менее 1.2 евро/см 3 | 23%, но не менее 1.57 евро/см 3 |

| от 3 до 5 лет | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.5 евро/см 3 | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 1 евро/см 3 |

| от 5 до 7 лет | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.5 евро/см 3 | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 1 евро/см 3 |

| старше 7 лет | 1.4 евро/см 3 | 1.5 евро/см 3 | 1.6 евро/см 3 | 2.2 евро/см 3 | 2.2 евро/см 3 | 3.2 евро/см 3 |

Таможенные ставки для юридических лиц на автомобили с дизельными двигателями.

Простой онлайн-калькулятор находится по этой ссылке .

Самостоятельный расчет таможенных платежей:

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по всей декларации (суммы таможенных стоимостей всех товаров), а именно значение гр.12.

Далее можно воспользоваться калькулятором или найти нужное значение в таблице:

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №342 от 26 марта 2020 года.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 90 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 90 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 20%. При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47 . Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

В соответствии со статьей 193 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3340; 2005, N 30 (ч. 1), ст. 3118; 2010, N 48, ст. 6247; 2011, N 49 (ч. 1), ст. 7016; 2013, N 40 (ч. 3), ст. 5039; 2014, N 48, ст. 6647; 2015, N 48 (ч. 1), ст. 6689; 2016, N 49, ст. 6844), приказом Минфина России от 1 июля 2013 г. N 65н “Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации” (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 2 августа 2013 г. N 01/69992-ЮЛ) с изменениями, внесенными приказами Минфина России от 16 декабря 2013 г. N 121н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 5 февраля 2014 г. N 01/8616-ЮЛ), от 20 февраля 2014 г. N 11н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 27 марта 2014 г. N 01/26058-ЕБ), от 14 мая 2014 г. N 34н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 6 июня 2014 г. N 01/49827-ЮЛ), от 26 мая 2014 г. N 38н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 17 июня 2014 г. N 01/52726-ЮЛ), от 11 июня 2014 г. N 47н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 7 июля 2014 г. N 01/59405-ЮЛ), от 30 июля 2014 г. N 67н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 18 августа 2014 г. N 01/73695-АС), от 29 августа 2014 г. N 88н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 15 сентября 2014 г. N 82907-ЮЛ), от 26 сентября 2014 г. N 109н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 15 октября 2014 г. N 01/93196-ЮЛ), от 21 ноября 2014 г. N 134н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 5 декабря 2014 г. N 01/112455-ЮЛ), от 16 декабря 2014 г. N 150н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 29 декабря 2014 г. N 01/123069-ЮЛ), от 29 декабря 2014 г. N 176н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 21 января 2015 г. N 01/4413-ЮЛ), от 12 марта 2015 г. N 36н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 1 апреля 2015 г. N 01/36232-ЮЛ), от 17 апреля 2015 г. N 66н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 6 мая 2015 г. N 01/51909-ЮЛ), от 2 июня 2015 г. N 86н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 11 июня 2015 г. N 01/66975-ЮЛ), от 8 июня 2015 г. N 90н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 1 июля 2015 г. N 01/75631-ЮЛ), от 21 июля 2015 г. N 114н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 14 августа 2015 г. N 01/95503-ДА), от 5 октября 2015 г. N 156н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 22 октября 2015 г. N 01/121825-ЮЛ), от 1 декабря 2015 г. N 190н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 29 декабря 2015 г. N 01/155154-ЮЛ), от 25 декабря 2015 г. N 215н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 8 февраля 2016 г. N 01/12171-ЮЛ), от 16 февраля 2016 г. N 9н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 21 марта 2016 г. N 01/30625-ЮЛ), от 1 апреля 2016 г. N 38н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 10 мая 2016 г. N 01/51689-МТ), от 20 июня 2016 г. N 89н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 15 июля 2016 г. N 01/80799-ЮЛ), от 20 июня 2016 г. N 90н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 21 июля 2016 г. N 01/83580-ЮЛ), от 12 октября 2016 г. N 180н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 2 ноября 2016 г. N 01/125762-ЮЛ), от 7 декабря 2016 г. N 230н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 9 января 2017 г. N 01/350-МГ), от 29 декабря 2016 г. N 246н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 26 января 2017 г. N 01/8953-ЮЛ), от 13 февраля 2017 г. N 23н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 10 марта 2017 г. N 01/28390-МГ), от 1 марта 2017 г. N 27н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 27 марта 2017 г. N 01/35493-МГ), от 6 июня 2017 г. N 84н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 29 июня 2017 г. N 01/77450-ЮЛ), от 16 июня 2017 г. N 95н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 13 июля 2017 г. N 01/83159-ЮЛ), приказом ФТС России от 31 марта 2017 г. N 480 “Об утверждении Перечня соответствия классификатора видов налогов, сборов и иных платежей, взимание которых возложено на таможенные органы, кодам бюджетной классификации” приказываю:

1. Таможенным органам Российской Федерации применять установленные статьей 193 Налогового кодекса Российской Федерации ставки акцизов по подакцизным товарам, ввозимым в Российскую Федерацию, согласно приложению к настоящему приказу, руководствуясь наименованием товара и кодом единой Товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза.

2. Начальникам таможенных органов обеспечить учет акцизов, уплачиваемых в доход федерального бюджета, в соответствии с кодами вида платежа и кодами бюджетной классификации Российской Федерации согласно приложению к настоящему приказу.

3. Центральному информационно-техническому таможенному управлению (Д.В. Терещенко) обеспечить внесение необходимых изменений в базы данных нормативно-справочной информации Единой автоматизированной информационной системы таможенных органов.

4. Признать утратившими силу:

1) приказ ФТС России от 1 июля 2016 г. N 1311 “О ставках акцизов по подакцизным товарам, ввозимым в Российскую Федерацию, и учете их уплаты в доход федерального бюджета”;

2) приказ ФТС России от 5 мая 2017 г. N 736 “О внесении изменений в приложение к приказу ФТС России от 1 июля 2016 г. N 1311”.

5. Признать недействующими:

1) письмо ФТС России от 30 декабря 2016 г. N 01-11/68307 “О взимании и учете акцизов, уплачиваемых в доход федерального бюджета”;

2) письмо ФТС России от 5 мая 2017 г. N 01-11/23553 “О внесении изменений в письмо ФТС России”.

6. Контроль за исполнением настоящего приказа возложить на заместителя руководителя ФТС России Т.И. Максимова.

генерал-полковник таможенной службы

В целях реализации Федерального закона от 29 февраля 2016 г. N 34-ФЗ “О внесении изменения в статью 193 части второй Налогового кодекса Российской Федерации” (Собрание законодательства Российской Федерации, 2016, N 9, ст. 1169) в соответствии с приказом Минфина России от 1 июля 2013 г. N 65н “Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации” (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 2 августа 2013 г. N 01/69992-ЮЛ) с изменениями, внесенными приказами Минфина России от 16 декабря 2013 г. N 121н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 5 февраля 2014 г. N 01/8616-ЮЛ), от 20 февраля 2014 г. N 11н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 27 марта 2014 г. N 01/26058-ЕБ), от 14 мая 2014 г. N 34н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 6 июня 2014 г. N 01/49827-ЮЛ), от 26 мая 2014 г. N 38н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 17 июня 2014 г. N 01/52726-ЮЛ), от 11 июня 2014 г. N 47н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 7 июля 2014 г. N 01/59405-ЮЛ), от 30 июля 2014 г. N 67н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 18 августа 2014 г. N 01/73695-АС), от 29 августа 2014 г. N 88н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 15 сентября 2014 г. N 01/82907-ЮЛ), от 26 сентября 2014 г. N 109н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 15 октября 2014 г. N 01/93196-ЮЛ), от 21 ноября 2014 г. N 134н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 5 декабря 2014 г. N 01/112455-ЮЛ), от 16 декабря 2014 г. N 150н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 29 декабря 2014 г. N 01/123069-ЮЛ), от 29 декабря 2014 г. N 176н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 21 января 2015 г. N 01/4413-ЮЛ), от 12 марта 2015 г. N 36н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 1 апреля 2015 г. N 01/36232-ЮЛ), от 17 апреля 2015 г. N 66н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 6 мая 2015 г. N 01/51909-ЮЛ), от 2 июня 2015 г. N 86н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 11 июня 2015 г. N 01/66975-ЮЛ), от 8 июня 2015 г. N 90н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 1 июля 2015 г. N 01/75631-ЮЛ), от 21 июля 2015 г. N 114н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 14 августа 2015 г. N 01/95503-ДА), от 5 октября 2015 г. N 156н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 22 октября 2015 г. N 01/121825-ЮЛ), от 1 декабря 2015 г. N 190н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 29 декабря 2015 г. N 01/155154-ЮЛ), от 25 декабря 2015 г. N 215н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 8 февраля 2016 г. N 01/12171-ЮЛ), от 16 февраля 2016 г. N 9н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 21 марта 2016 г. N 01/30625-ЮЛ), от 1 апреля 2016 г. N 38н (по заключению Минюста России данный документ в государственной регистрации не нуждается, письмо Минюста России от 10 мая 2016 г. N 01/51689-МТ), приказом ФТС России от 18 мая 2016 г. N 973 “Об утверждении Перечня соответствия классификатора видов налогов, сборов и иных платежей, взимание которых возложено на таможенные органы, кодам бюджетной классификации” ПРИКАЗЫВАЮ:

1. Применять ставки акцизов по подакцизным товарам, ввозимым в Российскую Федерацию, согласно приложению к настоящему приказу.

2. Начальникам таможенных органов обеспечить учет акцизов, уплачиваемых в доход федерального бюджета, в соответствии с кодами вида платежа и кодами бюджетной классификации Российской Федерации согласно приложению к настоящему приказу.

3. Центральному информационно-техническому таможенному управлению (А.А.Тимофеев) обеспечить внесение необходимых изменений в базы данных нормативно-справочной информации Единой автоматизированной информационной системы таможенных органов.

4. Признать утратившим силу приказ ФТС России от 20 июля 2015 г. N 1446 “О ставках акцизов по подакцизным товарам, ввозимым в Российскую Федерацию, и учете их уплаты в доход федерального бюджета”.

5. Признать недействующими:

1) письмо ФТС России от 30 декабря 2015 г. N 01-11/65912 “О взимании и учете акцизов, уплачиваемых в доход федерального бюджета”;

2) письмо ФТС России от 29 марта 2016 г. N 01-11/14183 “О взимании и учете акцизов, уплачиваемых в доход федерального бюджета”.

6. Контроль за исполнением настоящего приказа возложить на первого заместителя руководителя ФТС России В.М.Малинина.

Ввоз любых товаров на территорию России облагается налогами. Ставка налога зависит от многих условий: вида товара, страны происхождения, объема закупки, сезонности и т.д. Если предприятие планирует хотя бы один раз купить за рубежом товары или сырье, нужно заранее рассчитать, какую часть от стоимости контракта составят налоги.

Что такое налог на импорт

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Это сборы, которые государство взимает с субъекта внешнеэкономической деятельность. А объектом налогообложения становятся товары и услуги, которые ввозятся на территорию другого государства. Смысл налога на импорт — регулировать товарооборот на внутреннем рынке, поддерживать национального производителя и пополнять госбюджет.

Бухгалтерский словарь относит к налогу на импорт все сборы и платежи, кроме НДС. Хотя при ввозе товаров на территорию России импортер обязан уплатить НДС вместе с другими сборами. Расчет порядка и суммы отчислений регулируется Налоговым и Таможенным кодексами. При этом НДС с импортируемых товаров поступает вместе с таможенной пошлиной в Федеральную таможенную службу.

Из чего состоит налог на импорт

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Таможенный кодекс Таможенного союза в статье 70 перечисляет необходимые налоги и сборы. К ним относятся:

- Пошлина на ввоз товара.

- Налог на добавленную стоимость.

- Акциз.

- Таможенный сбор.

В зависимости от вида товаров, статуса импортера и других условий, которые указаны в законодательстве, зависит то, какие именно налоги и сборы придется уплатить и в каком размере.

Пошлины

Как рассчитать размер таможенной пошлины? Чтобы определить, какую сумму налога должен заплатить импортер, есть несколько видов ставок.

Адвалорная ставка — это процент от стоимости ввозимой продукции. Такая ставка не имеет фиксированного размера и каждый раз рассчитывается индивидуально. Например, предприятие-импортер покупает за границей оборудование стоимостью 4 000 долларов. Размер ввозной пошлины для этого товара составляет 20%. Соответственно в таможенные органы придется перечислить 800 долларов.

Если пошлина взимается в конкретной сумме с каждой единицы продукции, то такая ставка называется специфической. Например, на территорию страны ввозится партия из 500 пар обуви, ставка за каждую пару составляет 30 евроцентов. Следовательно, импортер должен будет заплатить пошлину 150 евро.

Если применяются сразу и адвалорная пошлина, и специфическая, то работает уже комбинированная ставка, в которой учитывается оба принципа. Например, ввозится партия одежды, с каждой единицы продукции берется пошлина в 1 евро. Но при этом общая пошлина за партию должна быть не меньше 100 евро. Комбинированная пошлина — это самый распространенный вид сборов.

К товарам, которые не облагаются таможенной пошлиной относятся: личные вещи, валюта, гуманитарная помощь, транзитные и лизинговые грузы, рыба и морепродукты, если они были добыты российским судном, периодика и книжная продукция, связанная с образованием, наукой и культурой, если она ввозится для библиотек, архивов и издательств.

Сборы

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Таможенные сборы — это платежи, которые собирают таможенные органы за свои услуги по оформлению, хранению и сопровождению товаров.

Таможенные сборы применяются ко всем видам товаров независимо от их принадлежности. Сумма сбора зависит от заявленной таможенной стоимости товара. Если подавать декларацию на товары в электронном виде, то сбор можно уплатить со скидкой в 25%.

Акцизы

Ряд товаров являются подакцизными. При их ввозе на территорию РФ приходится платить акцизный сбор, который относится к косвенным налогам.

Акцизный сбор собирается при ввозе табачной продукции,алкогольных напитков, спирта и спиртосодержащих жидкостей, легкового автотранспорта (автомобилей и мотоциклов), горюче-смазочных материалов (например, моторного масла и топлива).

Размеры акцизных ставок определяются Налоговым кодексом. Для формирования конкретной величины акцизного сбора используется несколько параметров, как и при расчете таможенного сбора. Импортеру нужно учесть, что для каждой партии ввозимой продукции ставки акцизов могут меняться, в том числе и из-за изменения цены товара, объема поставки и т.д. Следовательно, для каждой поставки величина акцизного сбора рассчитывается индивидуально.

Налог на добавленную стоимость

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Когда товары, в том числе материалы, оборудование и сырье для производства пересекают границу Российской Федерации, то помимо таможенных платежей и сборов импортер рассчитывает и платит НДС. Это правило закреплено в статье 146 Налогового кодекса.

Если товар ввозится из стран Таможенного Союза (Белоруссия, Казахстан), НДС нужно перечислить в налоговую инспекцию по месту регистрации импортера. Если же товар поступает из других стран, НДС уплачивается таможенным органам вместе с другими платежами и сборами.

Есть три основных ставки НДС для импорта: 20%, 10% и 0%.

Базовая ставка — 20%, она распространяется на большинство товаров. Остальные две ставки — льготные.

Чтобы рассчитать сумму НДС к уплате, сложите стоимость товара, таможенные пошлины и акцизы и затем из итоговой суммы рассчитайте налог. Таможенные сборы в расчет не включаются.

По ставке 10% налог платят предприятия, которые ввозят продукты питания, социально-значимые товары, медицинскую продукцию и т.д. Полный перечень кодов товарных групп, на которые распространяется льготная ставка, устанавливается Правительством РФ.

Статья 150 Налогового кодекса указывает группы и категории товаров, освобожденные от уплаты НДС. К ним относятся грузы, которые ввозятся на территорию страны как безвозмездная помощь, объекты культурной и исторической ценности (экспонаты для музеев, библиотек, архивов), все виды печатной продукции для библиотек и архивов, некоторые лекарственные препараты или сырье для их изготовления и высокотехнологичное оборудование, которое не выпускается в России и т.д.

Налог на добавленную стоимость не уплачивается или уплачивается частично, если речь идет о реэкспорте, транзите грузов, ввозе товаров для уничтожения на территории РФ или в случае, когда покупатель или импортер отказываются от товара в пользу государства.

Если товар ввозится из стран ЕАЭС (Белоруссия, Казахстан, Армения, Киргизия), то НДС рассчитывается и уплачивается в особом порядке. Налог на добавленную стоимость перечисляется в налоговый орган по месту регистрации покупателя. Заплатить его можно не сразу, как при ввозе товаров из других стран, а не позднее 20 числа следующего месяца после того, как груз поступит и будет принят к учету. Если компания регулярно получает товары из стран ЕАЭС, то декларацию по уплате НДС нужно заполнять ежемесячно, а не раз в квартал.

Налогообложение при импорте товаров — тема, которая требует учитывать множество факторов. Основные из них — это страна-производитель, тип товара (подакцизный, льготный) и назначение груза. Также ввозимый товар при определенных условиях может быть освобожден от уплаты НДС и таможенных пошлин. Для точного и всестороннего расчета налога на импорт опирайтесь на Таможенный кодекс, Налоговый кодекс, постановления Правительства, инструкции Минфина и Федеральной налоговой службы.

Автор текста: Ирина Николаева

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Читайте также: