Совершенствование налогового планирования на предприятии

Опубликовано: 16.05.2024

Содержание:

- Что такое оптимизация и налоговое планирование

- Учетная политика

- Стратегия и тактика

- Этапы снижения фискальной нагрузки

- Эффективность оптимизационного налогового планирования

- Квалифицированная помощь в налоговом учете

Налоговое планирование и оптимизация налогообложения – важная часть предпринимательской деятельности. Это законные меры, которые бизнес предпринимает, чтобы уменьшить налоговую нагрузку: сборы, пошлины, обязательные выплаты. Достичь цели можно за счет льгот, вычетов, более низкой ставки, права на возврат.

Заниматься оптимизацией и налоговым планированием важно с момента основания бизнеса, на каждом этапе работы предприятия. При грамотном подходе можно разработать такую структуру организации, которая будет отвечать сразу нескольким требованиям: эффективности с точки зрения получения прибыли, минимизации налоговых выплат и прозрачному управлению.

Чтобы уменьшить налогообложение, необходимо проанализировать текущее положение дел компании, изучить действующее законодательство и подобрать оптимальный и законный способ сократить фискальную нагрузку. Лучше всего доверить эту задачу специалистам, потому что цена ошибки может быть слишком высокой для бизнеса.

Что такое оптимизация и налоговое планирование

Оптимизация и налоговое планирование – взаимосвязанные процессы. Чтобы уменьшить, то есть оптимизировать обязательные выплаты, необходимо грамотно распланировать рабочие процессы и финансовую деятельность предприятия.

Оптимизационное налоговое планирование – это действия налогоплательщика, направленные на уменьшение выплат, а также обоснования величины обязательств с целью определения реальных доходов и управления ими. Одной из целей при этом является выбор оптимальной формы налогообложения и снижение фискальной нагрузки на бизнес. Важно, чтобы способы и методы достижения целей не выходили за рамки законодательства, иначе речь будет идти об уклонении от налогов.

Конкретный метод минимизации выплат называют налоговой схемой. Она включает в себя описание экономических действий, позволяющее применить благоприятный режим и сэкономить при уплате налогов. Налогоплательщик свободен в выборе организационно-правовой формы хозяйственной деятельности и системы налогообложения. Он также может на свое усмотрение выбирать поставщиков, партнеров и согласовывать с ними условия сотрудничества.

Основные цели фискального менеджмента:

- законное уменьшение фискальной нагрузки;

- минимизация налоговых потерь по конкретному налогу или по совокупности налогов;

- повышение объема оборотных средств и, как результат, увеличение фактических возможностей для развития организации и повышения эффективности работы.

Общепринятая методика определения фискальной нагрузки – порядок расчета, разработанный Минфином. Он определяет сумму выплат как отношение всех уплаченных организацией налогов к выручке. На практике при уменьшении фискальной нагрузки часто вместо уплаченной суммы налогов используют начисленную сумму за расчетный период.

Одним из обстоятельств, которое может свидетельствовать об уклонении от уплаты налогов и, соответственно, о вероятности проверки, налоговые органы считают низкий показатель нагрузки в сравнении со средним уровнем по отрасли. Для таких случаев даже существует особый термин: налоговый разрыв, то есть разница между суммой налогов, которые теоретически должны быть уплачены налогоплательщиком, и суммой фактических выплат.

Учетная политика

Рационально составленная учетная политика хорошо влияет на налогообложение предприятия. Так, к примеру, на объем расходов, а значит, и на размер прибыли влияют такие элементы учетной политики:

- методы начисления амортизации основных средств и нематериальных активов;

- методы оценки сырья и материалов при списании их в производство, а также стоимости товаров при их реализации;

- порядок оценки остатков незавершенного производства, остатков готовой продукции.

Один из благоприятных для налогоплательщиков аспектов – законное разрешение создавать ряд резервов, отчисления в которые можно включить в расходы компании. Но важно учитывать, что при формировании учетной политики можно закрепить и аргументировано обосновать выбор того или иного варианта исчисления налогооблагаемой базы. Почему мы обращаем внимание на эту возможность? Потому что при грамотной аргументации несложно снизить риски.

При выборе способов определения доходов и расходов, их признания, оценки и распределения для целей налогового учета помните, что некоторые из них отличаются от способов и методов ведения бухгалтерского учета. Поэтому с самого начала разделяйте бухгалтерский и налоговый учет.

Стратегия и тактика

Действия, направленные на уменьшение выплат, должны охватывать все сферы и аспекты деятельности. Квалифицированный специалист предложит стратегический и тактический план оптимизации фискальной нагрузки. Стратегия – это долгосрочный курс, решение крупномасштабных задач бизнеса с учетом налоговых интересов. Тактика затрагивает повседневные задачи и операции.

Стратегический план включает:

- обзор судебной практики и правовой базы в определенной сфере, а также долговременный прогноз изменений;

- прогнозирование налоговых обстоятельств и форс-мажоров, разработка плана действий на каждый из экстренных случаев;

- график исполнения финансовых и коммерческих обязательств предприятия;

- оценка рисков и вероятных причин отклонения от расчетных показателей;

- подробное обоснование выбранной схемы с учетом рисков и последствий;

- прогноз эффективных инструментов оптимизации.

Но главная задача стратегии заключается в выборе такой схемы налогообложения, которая лучше всего соответствует специфике предприятия и помогает снизить фискальную нагрузку. Тактика же направлена на эффективное решение текущих задач. Она подразумевает мониторинг правовых актов, которые затрагивают налоговую сферу и отрасль, краткосрочное прогнозирование, график исполнения обязательств и изменения активов.

Тактика уделяет больше внимания каждой конкретной сделке: исследованию условий, прогнозированию последствий и оценке рисков. Чтобы тактика оставалась эффективной, ее пересматривают не реже раза в месяц. Самостоятельно разработать эффективный стратегический и тактический план невозможно, необходима поддержка экспертов.

Этапы снижения фискальной нагрузки

Суть оптимизации – в уменьшении платежей и выборе наиболее эффективной, безопасной налоговой схемы. Если в момент старта бизнеса вы не задумывались о фискальной нагрузке, с высокой долей вероятности первым шагом к оптимизации станет полная или частичная реорганизация предприятия. Потому что необходимо выбрать систему налогообложения, которая лучше всего соответствует целям и задачам бизнеса.

Эксперты сначала определяют общее направление работы, то есть составляют стратегию. А только затем проводят реорганизацию тактики. Первые шаги к выбору стратегии – оценка рисков, анализ фискальных проблем, выбор основных инструментов планирования и разработка схемы. Деятельность предприятия планируется уже с учетом новой налоговой схемы (именно поэтому часто возникает необходимость в реорганизации бизнеса).

Налоговые риски – это вероятность увеличения выплат, возможность привлечения к уголовной ответственности или контроль со стороны управляющих органов. Иногда предприниматели нарушают законодательство ненамеренно, из-за непонимания тонкостей или из-за того, что не отслеживают изменения. Поэтому при любых изменениях фискальных схем и выплат важно консультироваться с экспертами, уточнять возможные риски. Критически важно, чтобы все решения принимались в правовом поле.

Перед тем как внедрить новую схему, следует сравнить потенциальную экономию и расходы, а также позаботиться о том, чтобы все изменения были письменно обоснованы. Каждая операция, которую проводит компания, должна фиксироваться документально. В случае проверки контролирующими органами только тщательное документирование поможет доказать, что все операции были обоснованы и проведены с соблюдением буквы закона.

Эффективность оптимизационного налогового планирования

Самые действенные инструменты снижения фискальной нагрузки – это уже знакомые нам налоговые схемы. С их помощью можно существенно уменьшить общую сумму обязательных выплат. Но нельзя оценивать эффективность схемы только с точки зрения снижения налогового бремени. Не меньшее значение имеют правовые риски. Так, например, доначисление и санкции после проверки могут оказаться намного больше суммы экономии. Не говоря уже о таком серьезном риске, как уголовная ответственность.

Эффективность налоговой схемы зависит не столько от экономии на уплате налогов и взносов, сколько от проработанной доказательной базы для обоснования выбранной схемы. В основу доказательной базы положено такое понятие, как получение налоговой выгоды. Под этим понятием подразумевают уменьшение размера налоговой обязанности вследствие уменьшения налоговой базы, получения вычета, льготы, применения более низкой ставки, а также получение права на возврат или возмещение из бюджета.

Важно учитывать, что контролирующие органы могут поставить под сомнение любую гражданско-правовую сделку, которая влияет на налогообложение. Именно поэтому так важно аргументированное обоснование выбранной схемы. Занимаясь налоговым планированием и оптимизацией налогообложения, нужно учитывать не только формальное соответствие закону, но и другие обстоятельства, связанные с операциями и сделками, которые могут повлиять на правовые риски.

О необоснованности выгоды могут свидетельствовать подтвержденные доказательствами доводы налогового органа о наличии таких обстоятельств:

- невозможность осуществления налогоплательщиком указанных операций с учетом времени, места нахождения имущества или объема материальных ресурсов, экономически необходимых для производства товаров, выполнения работ или оказания услуг;

- отсутствие необходимых условий для достижения результатов соответствующей экономической деятельности в силу отсутствия управленческого или технического персонала, основных средств, производственных активов, складских помещений, транспортных средств;

- учет для целей налогообложения только тех хозяйственных операций, которые непосредственно связаны с возникновением налоговой выгоды, если для выбранного вида деятельности также требуется совершение и учет других операций;

- совершение операций с товаром, который не производился или не мог быть произведен в объеме, указанном в документах бухгалтерского учета.

При выборе схемы оптимизационного налогового планирования нужно соблюдать рекомендации:

- хозяйственные операции должны быть экономически оправданными и соответствовать стандартам предпринимательской деятельности;

- фактическое содержание хозяйственных операций и организационно-управленческих актов налогоплательщика не должно расходиться с их документальным оформлением;

- при построении различных схем налогового планирования следует избегать взаимозависимости участников сделок;

- при заключении договоров нужно контролировать цены товаров (работ, услуг), указанных в сделке, чтобы исключить возможность пересмотра налоговыми органами цен в судебном порядке.

Квалифицированная помощь в налоговом учете

Компания VALEN предоставляет полный спектр услуг, связанных с фискальным учетом, обоснованием схемы налогообложения и уменьшением выплат:

- анализ учета и правового обеспечения деятельности компании;

- выявление рисков и их оценка;

- разработка рекомендаций по осуществлению фискального планирования;

- оценка экономической эффективности изменений;

- разработка пошагового плана внедрения методов оптимизации;

- выбор подходящей фискальной схемы.

Для консультации оставляйте заявку на сайте или набирайте наш телефон: +7 (495) 7-888-096!

Автор: Пользователь скрыл имя, 19 Октября 2011 в 22:05, курсовая работа

Описание работы

Целью настоящего исследования является совершенствование налогового планирования страховой компании.

Достижение поставленной цели предопределило решение следующих задач:

- исследовать экономическое содержание налогового планирования и уточнить его место в системе управления коммерческой организацией;

- раскрыть структуру налогового планирования на различных этапах деятельности коммерческой организации;

- определить роль учетной политики в оптимизации будущих налоговых платежей;

- исследовать показатели эффективности налогового планирования и их влияние на степень оптимизации налогообложения.

Содержание

Введение 3

Глава 1. Содержание налогового планирования на уровне организаций 7

1.1. Понятие налогового планирования, его роль и место в системе управления финансами предприятий 7

1.2. Классификация налогового планирования 10

1.3. Принципы и стадии налогового планирования 14

1.4. Правовые основы налогового планирования в российском законодательстве 35

Глава 2. Анализ организации налогового планирования на предприятии

ОАО СК «РОСНО» 42

2.1. Общая организационно-экономическая характеристика предприятия 42

2.2. Организация налогового планирования на предприятии 56

Глава 3. Пути совершенствования организации налогового

планирования на предприятии 59

3.1. Расчет налогового риска при выборе проекта 59

3.2. Оценка эффективности применения метода текущего налогового планирования 61

Заключение……………………………………………………………………… 64

Список использованной литературы 68

Работа содержит 1 файл

Диплом.doc

Актуальность выбранной темы дипломной работы подтверждается тем, что на протяжении всей истории камнем преткновения экономических интересов индивида и государства являлся размер налоговых изъятий. На государственном уровне основная цель при проведении налоговой политики сводится, во-первых, к формированию доходной части бюджетов и, во-вторых, к стимулированию развития экономического потенциала страны. Реализуется эта цель путем обеспечения относительного равновесия между функциями налогообложения – фискальной и регулирующей.

Задача налогового планирования на предприятиях и в организациях - это оптимизация налоговых платежей с целью увеличения размера доходов, причем речь идет как о тактике сокращения налоговых изъятий, так и выстраивании оптимальной налоговой политики на долгосрочную перспективу. Несмотря на то, что хозяйствующие субъекты значительно отличаются по видам деятельности, размерам, структуре и другим параметрам, логика и принципы управления финансовыми ресурсами (налогами в том числе) остаются неизменными. В данной ситуации возрастает значение налогового планирования как условия экономического роста хозяйствующих субъектов, что обусловлено, прежде всего, следующими обстоятельствами:

- экономическая нестабильность и часто вносимые поправки в налоговое законодательство делают более конкурентоспособными те предприятия, которые оперативно реагируют на вносимые изменения. Сделать это могут, как правило, только хозяйствующие субъекты, занимающиеся многовариантными расчетами налоговой оптимизации;

- налоговая экономия является резервом для увеличения чистой прибыли фирмы и позволяет осуществлять модернизацию, техническое перевооружение, закупку нового оборудования и то есть служит источником финансирования инвестиционных долгосрочных программ и создает основу для финансовой значимости хозяйствующего субъекта;

- максимизация чистой прибыли создает условия для роста дивидендных выплат и, соответственно, стоимости акций и роста капитализации (цены) фирмы.

Как научное направление налоговое планирование требует раскрытия концептуальных основ, как область практической деятельности оно основывается на конкретных приемах и способах принятия решений по управлению налогообложением. Значимость теоретических аспектов налогового планирования возрастает в условиях усложняющегося налогового законодательства, перехода к международным стандартам учета и отчетности, глобализации экономики.

Налоговое планирование является сферой деятельности, которая может позволить смягчить воздействие внешней среды на текущие и перспективные условия функционирования предприятия, обеспечить равновесие между фискальной и регулирующей функциями налогов, тем самым способствуя повышению эффективности действия стимулирующей роли налоговой системы.

Проблема налогового планирования - одна из немногих проблем современной финансовой науки, в решении которой практика опередила разработку теоретической базы. Отсутствие единого подхода к пониманию сущности налогового планирования, определению его ключевых моментов и элементов, оценке возможностей налоговой политики предприятия сказывается на эффективности принимаемых решений с точки зрения управления предприятием в целом.

Все это свидетельствует о чрезвычайной важности научного решения проблем организации налогового планирования на предприятии, что и определяет актуальность темы настоящего исследования.

Приведенные в литературе дефиниции, определяющие налоговое планирование как "минимизацию налогового бремени через финансовое планирование, включая инвестиции с отсрочкой уплаты налогов, покупку не облагаемых налогами ценных бумаг и использование различных налоговых убежищ" 1 либо как "законный способ обхода налогов с использованием предоставляемых законом льгот и приемов сокращения налоговых обязательств" 2 , сужают сущность налогового планирования, рассматривая ее исключительно с ограничительных позиций и противопоставляя тем самым налогоплательщика фискальным органам. Теоретическое обоснование принципов и методов налогового планирования, формулирование научной организация налогового планирования, выявления его места в системе общеэкономического планирования на предприятии наименее разработаны.

Вместе с тем, налоговое планирование должно стать одной из важнейших функций управления финансами предприятием, которая пока не имеет должной теоретической обоснованности. На практике данный инструмент финансового менеджмента, применяемый в целях уменьшения налоговых выплат в бюджеты РФ, носит пока бессистемный характер.

Вышеизложенное подтверждает актуальность настоящей работы и подчеркивает недостаточную степень разработанности проблемы.

Целью настоящего исследования является совершенствование налогового планирования страховой компании.

Достижение поставленной цели предопределило решение следующих задач:

- исследовать экономическое содержание налогового планирования и уточнить его место в системе управления коммерческой организацией;

- раскрыть структуру налогового планирования на различных этапах деятельности коммерческой организации;

- определить роль учетной политики в оптимизации будущих налоговых платежей;

- исследовать показатели эффективности налогового планирования и их влияние на степень оптимизации налогообложения.

Предметом настоящего исследования выступает совокупность экономических отношений, возникающих в процессе управления налогами, между государством, с одной стороны, и хозяйствующими субъектами - коммерческими организациями - с другой.

Объектом исследования является система налогов в Российской Федерации и управление налогообложением на уровне предприятий, а также деятельность налогоплательщиков по налоговому планированию на предприятии.

Опираясь на возможности теории познания, в ходе проведения исследования были применены следующие общенаучные методы: системный подход, структурно-функциональный и сравнительный анализы. В ходе исследования широко применялся также комплексный анализ нормативно-правовых актов и теоретической литературы, затрагивающих вопросы налогового планирования.

Теоретической основой исследования послужили труды ведущих отечественных и зарубежных экономистов в области теории и практики налогообложения, управления налогами, налогового планирования и оптимизации налоговых платежей, а также законодательные акты Российской Федерации, Постановления Правительства России и другие нормативные акты, касающиеся исследуемых проблем.

По мнению автора исследования, налоговое планирование, являясь частью финансового планирования деятельности хозяйствующего субъекта, представляет собой совокупность законных плановых действий, реализуемых в рамках общей управленческой стратегии экономического развития, направленных на увеличение финансовых ресурсов организации и обеспечивающих своевременные расчеты с бюджетом. Налоговое планирование в работе рассматривается как интеграционный процесс, заключающийся в упорядочивании хозяйственной деятельности в соответствии с действующим налоговым законодательством и стратегией развития предприятия.

Налоговое планирование рассматривается как часть финансового планирования, поскольку налоги являются одним из важнейших внешних ограничений собственных финансовых ресурсов. Несмотря на ключевую роль налогов в эффективности управления хозяйствующим субъектом, налоговое планирование оказалось искусственно выведено из системы управления финансами: в основе многих теорий финансового менеджмента лежит понятие идеальных или совершенных рынков капитала, предполагающих отсутствие каких бы то ни было налогов.

Значимость налогового планирования проявляется не только в рамках управления финансами хозяйствующих субъектов, но и в оптимизации финансовых результатов. Это происходит посредством влияния на формирование доходов, расходов, конечного результата и формирования оптимальной структуры капитала.

Налоговое планирование в рамках управления расходами осуществляют в зависимости от целей деятельности хозяйствующего субъекта. Если целью деятельности является получение прибыли и максимизация чистой прибыли, то управление расходами должно быть направлено на всестороннее их уменьшение. Налоговое планирование в этом случае заключается в уменьшении налогов, относящихся на расходы для целей налогообложения прибыли. В противном случае управление расходами заключается в минимизации налогооблагаемой базы по налогу на прибыль, для чего необходимо четко продумать элементы налоговой политики - выбор способа амортизации, списания материально-производственных запасов и т.д.

В рамках управления доходами автор акцентирует внимание на налоговых аспектах проблемы планирования точки безубыточности. Базируясь на подходах к планированию выручки, разработанных И.И. Мазуровой и М.В. Романовским, 3 налоги в зависимости от налоговой базы можно отнести к условно-постоянным либо условно-переменным расходам. Например, ЕСН, НДС скорее всего можно отнести к переменным расходам, т.е. зависящим от объема выручки, тем самым их минимизация ведет к увеличению доли постоянных затрат, а, в конечном итоге, - и к увеличению порога рентабельности. Ресурсные налоги (т.е. плата за землю, за пользование водными ресурсами и т.д.) больше подходят к определению постоянных расходов, и их уменьшение оборачивается снижением точки безубыточности.

Планирование доходов и выручки создает основы для планирования различных модификаций прибыли, которое также невозможно без учета налогового планирования. В рамках управления чистой прибылью и капиталом традиционно рассматривается показатель финансового рычага (левериджа), который отражает уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств.

Рассматривая налоговое планирование в рамках управления хозяйствующего субъекта, автор определяет его основные направления на каждом этапе управленческого цикла. На этапе прогнозирования роль налогового планирования сводится к оценке расширения масштабов бизнеса, расчету налоговых последствий при выборе инвестиционных программ и т.д. Для этапа планирования характерны выбор схемы налогообложения, разработка налоговой политики, налогового плана, календаря налоговых выплат. На этапе организации и координации происходит мониторинг изменений в действующее налоговое законодательство и внесение корректировок в налоговую политику и налоговый план. Сбор и регистрация данных предполагают построение системы налогового учета на предприятии: графика документооборота предприятия, процедур формирования налоговой отчетности, форм и порядка заполнения учетных регистров. Для этапа контроля характерна проверка планируемых и фактических налоговых выплат. На этапе анализа выполняются аналитические расчеты и выявляются факторы, влияющие на показатели налоговой отчетности предприятия, а также выявляются причины расхождений между плановыми и фактическими объемами налоговых выплат. На заключительном этапе – регулирования – устраняются причины расхождений или в налоговой отчетности, причины отклонений от планов, происходит окончательная корректировка плановых расчетов.

По мнению автора, налоговое планирование основывается исключительно на легитимной основе, поэтому рассмотрение такого явления, как уклонение от уплаты налогов, осуществляется вне контекста налогового планирования. Уклонение от уплаты налогов осуществляется посредством совершения налогоплательщиком налоговых правонарушений или налоговых преступлений, то есть посредством нарушения норм налогового или уголовного законодательства. В зависимости от характера действий, совершаемых при уклонении от налогообложения, и тяжести последствий таких действий они могут быть условно подразделены на две категории:

1) некриминальное уклонение от уплаты налогов. Действия, совершаемые налогоплательщиком, нарушают налоговое законодательство, но не образуют состава налогового преступления, что делает невозможным применение к такому налогоплательщику мер уголовной ответственности;

2) криминальное уклонение от уплаты налогов. Действия, совершаемые налогоплательщиком, не только нарушают налоговое законодательство, но и приводят к образованию состава налогового преступления, что влечет применение мер уголовной ответственности.

«Клерк» Рубрика Оптимизация налогообложения

Татьяна Каверина, руководитель департамента налогового аудита компании «TAX CONSULTING U.K. LTD».

Тот факт, что Налоговый кодекс дает возможности оптимизировать налоговую нагрузку на предприятие, не является секретом для бухгалтеров. Однако, как выбрать из всего многообразия способов единственно верный? О способах налогового планирования корреспонденту ИА «Клерк.Ру» Алексею Титову рассказала Татьяна Каверина, руководитель департамента налогового аудита компании «TAX CONSULTING U.K. LTD».Наиболее распространенный способ – перенос налогооблагаемой базы на льготный налоговый режим либо на предприятие с меньшим уровнем налоговой нагрузки. В этом случает льготная по сравнению с налогом на прибыль ставка единого налога позволяет сокращать платежи в бюджет с помощью переноса прибыли с общего режима на упрощенный. Существует масса вариантов реализации этого преимущества. При этом не все из них эффективны и безопасны. Я бы выделила следующие наиболее популярные способы:

Во-первых, вспомогательная фирма оказывает разного рода услуги и выполняет работы. Причем желательно, чтобы эти услуги или работы были не абстрактными, а связанными с деятельностью основной фирмы, были экономически обоснованными и фактически оказывались (выполнялись).

Во-вторых, основная и вспомогательная фирма заключают «прямой» договор на поставку (куплю-продажу). Таким образом, торговую наценку собирают на «упрощенной» фирме. В дальнейшем товар продают конечному покупателю. Эта схема имеет два слабых места. С одной стороны, данный вариант возможен, только если покупатель не заинтересован в суммах «входного» НДС, а с другой – сумма договора с конечным покупателем будет ограничена предельным размером дохода вспомогательной фирмы (20 млн. руб.).

В-третьих, с вспомогательной фирмой заключают посредническое соглашение. Оно может быть оформлено, например, в виде договора поручения или комиссии. Также упрощенная компания может выступить в качестве агента. Оказывая посреднические услуги, вспомогательная фирма будет увеличивать себестоимость товарно-материальных ценностей или продукции, которые закупает или производит основная организация. Следует отметить, что налоговые работники уделяют особое внимание посредническим договорам. Чтобы снизить риски, не стоит использовать данную схему на постоянной основе и устанавливать слишком большое вознаграждение посреднику. Необходимо, чтобы сделка имела экономический смысл. Расходы на услуги посредника должны быть обоснованы. Кроме того, нужно иметь в виду, что работа с договорами комиссии значительно усложняет документооборот.

В-четвертых, основная фирма соглашается уплатить штраф по договорам, которые она заключила с вспомогательной организацией. При этом размер санкций должен быть сопоставим с суммой основного обязательства. Разумеется, суммы и сроки уплаты штрафов необходимо документально обосновать.

Еще один способ заключается в том, что вспомогательной фирме уступают право требования по долговому обязательству с убытком. Данную схему на практике применяют со следующими ограничениями: если у фирмы на УСНО объектом налогообложения являются «доходы», то стоимость уступки не должна превышать 75 процентов от суммы долгового обязательства; если «доходы минус расходы» – 37,5 процента (затраты на приобретение права требования долга не учитывают при расчете единого налога). В противном случае вспомогательная организация при реализации этого права требования заплатит единый налог в большем размере, чем сумма полученной экономии на налоге на прибыль.

И последнее – вспомогательная фирма может выдать основной организации процентный займ. В данном случае необходимо учесть ограничение по размеру принимаемых при расчете налога на прибыль процентов в соответствии со ст. 269 Налогового кодекса. В то же время сумма самого займа должна быть весьма значительной. При реализации этой схемы на практике возникают сложности, связанные с отвлечением значительных сумм из оборота. К тому же не вполне ясно, на каком основании вспомогательная фирма будет получать деньги.

Формирование резервов позволяет более равномерно распределять налоговую нагрузку по налоговым периодам, то есть, по сути, получать отсрочку по налогу на прибыль?

Да. Однако здесь важно помнить, что формировать их имеют право только те фирмы, которые работают по методу начисления. В бухгалтерском и налоговом учете существует разный перечень резервов. Для целей налогообложения организация может использовать следующие резервы: на оплату отпусков (ст. 324 НК РФ), по сомнительным долгам (ст. 266), на ремонт основных средств (ст. 324), на гарантийный ремонт и гарантийное обслуживание (ст. 267), на возможные потери по ссудам (ст. 292) и т.д. О создании резервов необходимо написать в учетной политике. При этом следует указать способ резервирования, определить максимальную сумму отчислений и их ежемесячный процент в указанный резерв.

Существуют ли способы экономии налога на прибыль, если предприятие работает по кассовому методу?

Кассовый метод (ст. 273 НК РФ) могут использовать не все. Он разрешен только тем организациям, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость не превысила одного миллиона рублей за каждый квартал (при превышении этого лимита необходимо перейти на метод начисления). У кассового метода есть свои плюсы и минусы. К положительным моментам, несомненно, относится то, что учитывают лишь выручку, которая оплачена покупателем. Минус появляется в моменте признания расходов, ведь они уменьшают налогооблагаемую прибыль только после оплаты. Именно по этой причине многие считают для себя неприемлемым использовать данный способ.

Какие еще способы оптимизации налога на прибыль вы можете выделить?

Я бы отметила приобретение основных средств с помощью лизинга, из-за возможности применения ускоренной амортизации с коэффициентом до 3. Некоторые организации выбирают для себя этот способ оптимизации налога на прибыль в части учета основных средств. Их выгода состоит в том, что за довольно короткий срок можно списать расходы по стоимости производственных фондов. Ко всему прочему нет необходимости платить налог на имущество. Предмет лизинга, переданный лизингополучателю по договору лизинга, учитывается на балансе лизингодателя или лизингополучателя по взаимному соглашению. Стороны договора лизинга имеют право по взаимному соглашению применять ускоренную амортизацию предмета лизинга. Смысл лизинговой сделки заключается в том, что фирма покупает дорогостоящее имущество через лизинговую компанию. Сумму его стоимости передают лизингодателю, после чего последний производит покупку. Цена покупки будет немного выше, так как придется заплатить комиссионное вознаграждение лизингодателю. Но, несмотря на это, данный способ выгоден компании. Тем более что по окончании договора фирма может выкупить основное средство за ничтожно малую стоимость, которую стороны в нем установили. А увеличить лизинговые платежи законодательство не запрещает. Средства, передаваемые лизингодателю на покупку имущества, можно оформить договором займа. В нем не следует указывать, на что именно предоставляют деньги. Для того чтобы связь между договором займа и лизингом не была прослежена, можно «пропустить» его через третье лицо или установить небольшой процент. Также в вашу пользу сыграет временной промежуток между заключением этих двух контрактов.

Российское законодательство дает возможности использовать для оптимизации налоговой нагрузки другие налоги? Например, НДС…

НДС является одним из самых сложных для оптимизации. В принципе, российское налоговое законодательство предусматривает множество случаев, когда этот налог можно не платить. Однако большинство организаций воспользоваться налоговыми льготами не могут. Оптимизация НДС возможна в рамках холдинга, в том случае, если разделить финансовые потоки с НДС и без НДС. Часть своей продукции холдинг реализует покупателям, не нуждающимся во «входящем» НДС. Это те, кто перешел на упрощенную систему налогообложения или ЕНВД, освобожден от обязанностей плательщика НДС (ст. 145 НК РФ) либо имеет льготы по этому налогу. Также это физические лица, организации бюджетной сферы и любые покупатели, которые не приходуют у себя продукцию официально. Даже минимального процента доходов от таких покупателей достаточно для получения частичной экономии или отсрочки уплаты налога на длительный срок. Упрощенный режим налогообложения может эффективно использоваться в холдинге и с целью минимизации ЕСН. Сотрудников с их согласия увольняют путем перевода в организации, применяющие УСН. В результате налоговая база частично уменьшается.

Как часто возникают налоговые конфликты между налоговыми органами и компаниями?

В поисках способов оптимизации налогов налогоплательщики часто балансируют на грани законного и незаконного. Используя налоговое планирование в своей деятельности, надо все досконально просчитать и основательно подготовиться к возможным неблагоприятным последствиям. Помимо рисков, связанных с доначислениями налоговых платежей и взысканием штрафов, над налогоплательщиками висит угроза привлечения к уголовной ответственности. Необходимо учитывать и изменение позиции налоговых органов к налоговому планированию на откровенно враждебную. Налоговики в стремлении собрать как можно больше денег в бюджет готовы на всевозможные уловки и ухищрения. Налоговый кодекс не может дать однозначного ответа на многие вопросы. Этим нередко пользуются налоговики, трактующие ту или иную норму НК в свою пользу.

Недавно Федеральная налоговая служба разослала по всем своим подразделениям описание 16 типовых схем по уходу от налогов. Судя по этому документу, больше всего инспекторов заботит уклонение от НДС и налога на прибыль. Если налоговики начнут отказывать в возмещении НДС или уменьшении налогооблагаемой прибыли на произведенные расходы, используя эту методичку, то компании ждут многочисленные судебные процессы и доначисления налогов. ФНС России призывает автоматически наказывать компании за определенные операции, пусть даже сам налог поступил в итоге в бюджет. Можно ожидать в ближайшее время увеличения количества налоговых споров, связанных с применением налогового планирования.

Всегда ли компании выбирают путь оптимизации налогообложения или, пока еще у них страх перед возможными санкциями со стороны налоговых органов?

Добросовестные фирмы существенную часть своих доходов направляют на уплату налогов. Высокие налоговые ставки вынуждают компании искать способы снижения платежей в бюджет. Разрабатывая различные механизмы налогового планирования для наших клиентов, мы учитываем, что уход от налогов является как административно, так и уголовно наказуемым преступлением (ст. 199 УК РФ «Уклонение от уплаты налогов и (или) сборов с организации»), соответственно незаконных методов налоговой оптимизации в своей работе мы не используем. Налоговое планирование применительно к конкретному виду деятельности или определенной организационно-правовой форме позволяет сократить налоговые платежи. Освобожденные средства можно инвестировать в развитие бизнеса.

Налоговое планирование наиболее эффективно на этапе организации бизнеса, так как целесообразно изначально грамотно подойти к выбору организационно-правовой формы, места регистрации, разработке организационной структуры предприятия. Организация налогового планирования в процессе функционирования предприятия необходима при оформлении договорных отношений с поставщиками и заказчиками, осуществлении хозяйственных операций и т. д. Налоговое планирование является неотъемлемой частью процесса создания, реорганизации, ликвидации , преобразования и слияния предприятий.

Организация налогового планирования на предприятии, с целью оптимизации налогообложения

Статья об организации налогового планирования на предприятии. Может быть полезна бизнесменам, бухгалтерам и финансистам, а также представителям налоговых органов.

Первый этап процесса налогового планирования заключается в выборе основных инструментов реализации налогового планирования, а также исполнителей. Среди основных внутренних нормативных актов, регулирующих данный этап, необходимо выделить, прежде всего, приказ об учетной политике предприятия, а также приказ о плане производства.

Учетная политика рядом авторов называется основным инструментарием налогового планирования. Не разделяя столь категоричную позицию, стоит согласиться с огромной ролью, возложенной на учетную политику в процессе налогового планирования.

Учетная политика и налоговое планирование

Учетная политика формируется руководителем предприятия на основе Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008, утверждено приказом Минфина России от 06.10.2008 №106н, с изменениями от 11.03.2009 № 22н). В соответствии с данным положением под учетной политикой предприятия понимается выбранная им совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности на основе применения принципов бухгалтерского учета.

К способам ведения бухгалтерского учета относятся методы группировки и оценки фактов хозяйственной жизни, гашения стоимости активов, приемы организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы учетных регистров, обработки информации и иные соответствующие способы, методы и приемы.

Формируют учетную политику все организации независимо от форм собственности, а раскрывают только те, которые публикуют свою бухгалтерскую отчетность полностью или частично согласно законодательству РФ, учредительным документам или по собственной инициативе. Учетная политика применяется с первого января года, следующего за годом издания приказа. При этом применяется всеми структурными подразделениями организации (включая выделенные на отдельный баланс), независимо от их места расположения.

При формировании учетной политики организации по конкретному вопросу ведения бухгалтерского учета осуществляется выбор одного из нескольких вариантов, допускаемых законодательными и нормативными актами, входящими в систему нормативного регулирования бухгалтерского учета и налогообложения в Российской Федерации. Многовариантность учета показателей деятельности хозяйствующего субъекта как раз и позволяет использовать учетную политику в целях повышения экономической эффективности.

С точки зрения налогового планирования наибольший интерес рекомендуется обращать на установление границ между основными и оборотными средствами, принятыми к учету; выбор метода оценки запасов и расчета фактической себестоимости материальных ресурсов, списываемых в производство; способа начисления амортизации по МБП; способа начисления амортизации по основным средствам; способа группировки затрат и их включения в себестоимость реализованной продукции, работ, услуг и метода определения выручки от реализации продукции, работ, услуг [1].

Разработка производственной программы

План производства (производственная программа) является основным документом, на базе которого осуществляются производственные отношения на предприятии. В плане производства содержатся данные относительно предполагаемой инвестиционной политики предприятия, выпуска продукции, численности работников и т.п. информация, прямо и непосредственно воздействующая на налоговую нагрузку предприятия. Следовательно, при расчете плана производства продукции необходимо учитывать налоговые последствия, могущие возникнуть в соответствии с планируемыми технико-производственными мероприятиями. Например, при подготовке плана капитальных вложений следует учитывать способ проведения капитального строительства (монтажа оборудования) с целью использования льгот по НДС, ускоренных способов списания амортизационных отчислений, понижающих коэффициентов налога на имущества.

Помимо всего прочего, важное место должно быть отведено совершенствованию нормативной базы планирования. Анализ показывает, что на многих предприятиях последняя не претерпела существенных изменений. Между тем «старые» нормативы разрабатывались в принципиально иной ситуации. Основными ее особенностями являлись нерыночные критерии функционирования и развития; устойчивые величины оборотных средств, которыми предприятия наделялись за счет государства; не сопоставимые с нынешними темпы инфляции. Предприятия были заинтересованы в излишних трудовых и материальных ресурсах, перед ними ставилась задача максимальной (не оптимальной) загрузки мощностей.

Изменение ситуации предопределило корректировку нормативной базы. Так, нормативы использования рабочей силы должны быть ориентированы на избавление от резервов, связанных с направлением персонала для выполнения несвойственных функций (шефская помощь селу, общественные работы по требованиям местных властей и др.). Нормативы использования производственных мощностей, наоборот, должны учитывать потребность в дополнительных резервах для маневрирования, приспособления к меняющейся рыночной ситуации.

В целом, критерием общеэкономического планирования должен стать максимум прибыли на единицу затрат (инвестиций) в долгосрочной перспективы. Оценку результатов деятельности фирмы, выбор вариантов развития, систему стимулирования работающих, экономическую политику следует строить только исходя из этого критерия. Его важным достоинством являются удобство расчета, сводимость затрат и результатов. Расчет критерия эффективности деятельности промышленного предприятия в перспективе должен базироваться на плановом балансе доходов и расходов фирмы, системе мер, направленных на его выполнение. Баланс следует разрабатывать на год, квартал, месяц, а в условиях высоких темпов инфляции – на декаду или неделю, с тем, чтобы повысить обоснованность оперативного воздействия на эти процессы.

При переходе от производственной программе в ее существующем виде к балансу доходов и расходов, а данный переход представляется неизбежным в силу необходимости унификации российских и западных принципов управления бизнес-процессом, возрастет роль планирования налоговых отчислений как наиболее значимой (весомой) доли расходной части баланса.

Инструментарий налогового планирования

Инструментарий, применяющийся в налоговом планировании, разнообразен. Среди прочих, в литературе обычно называются: экспертные правовые системы, базы данных по налоговой тематике (в том числе по СМИ); формирование запросов в налоговые инспекции, ГНС РФ, Министерство финансов и иные государственные органы; специальная научная и периодическая литература; арбитражная и общегражданская судебная практика; разъяснения и разработки специализированных консалтинговых и аудиторских компаний.

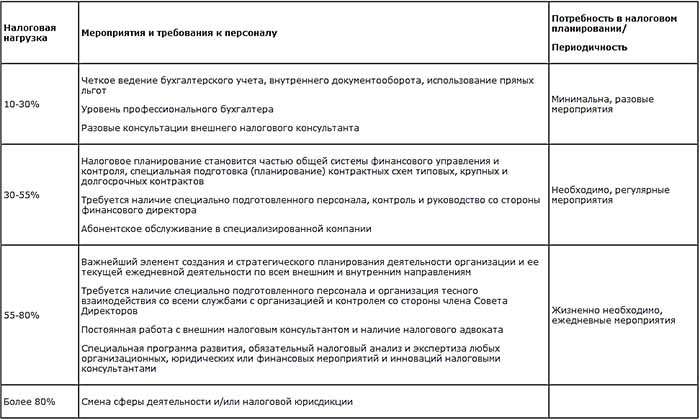

Инструментарий налогового планирования формируется в зависимости, во-первых, от уровня принятия управленческих решений (оперативного, тактического или стратегического), а во-вторых, от мероприятий, использующихся в планировании налоговых отчислений, которые, в свою очередь, дифференцируются исходя из тяжести налоговой нагрузки в той или иной налоговой юрисдикции [2](см. таблицу). Налоговая нагрузка рассчитывается как суммарная доля налоговых платежей, причитающихся с предприятия, за рассматриваемый период в добавленной стоимости продукции, произведенной предприятием за тот же период, при этом добавленная стоимость находится путем вычитания из стоимости произведенной продукции стоимости потребленных материальных средств производства (сырья, энергии и пр.) и услуг других организаций.

Налоговое планирование, как и любая деятельность, носящая управленческий характер, призвано выполнять оперативные функции, функции контроля и собственно функции планирования, отсюда налоговое планирование можно изобразить в виде трехуровневой системы, включающей оперативный, тактический и стратегический элементы (см. рисунок), в зависимости от которых трансформируется объективная сторона процесса налогового планирования, видоизменяются мероприятия по планированию налогов.

Изображение структуры налогового планирования в виде пирамиды неслучайна, т.к. позволяет наиболее точно отобразить имеющиеся связи и зависимости, прослеживающиеся на всех ступенях налогового планирования. Цементирующим, фундаментальным звеном в процессе налогового планирования выступает оперативный уровень, также часто именуемый в литературе текущим внутренним налоговым контролем.

Налоговый контроль

Согласно пп. 3 п.1 ст. 23 Налогового Кодекса РФ, каждое предприятие-налогоплательщик обязано «вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах»[3]. Это означает, что любое предприятие, находящееся и ведущее свою деятельность на территории РФ, должно в полном объеме и своевременно исчислять и уплачивать в государственный бюджет и внебюджетные фонды налоги и приравненные к ним платежи.

Своевременное исчисление и уплата налогов требует от руководства предприятия под страхом административной и уголовной ответственности организации соответствующей деятельности хотя бы на минимальном, призванном производить текущие налоговые платежи во время и в полном объеме уровне. Последнее утверждение позволяет говорить о текущем внутреннем налоговом контроле как о деятельности, носящей императивный (обязательный) характер, не зависящий от желания (нежелания) руководства предприятия осуществлять налоговое планирование.

В процессе внутреннего налогового контроля имеют место:

Еженедельный мониторинг нормативно-правовой базы, определение базы налоговых отчислений и ставок налогообложения. Изучение и усвоение действующего налогового законодательства — первое и объективно необходимое условие всей деятельности по налоговому планированию. Руководству предприятия необходимо знать: является ли предприятие субъектом налоговых правоотношений? Какие налоги обязано уплачивать предприятие? По какой ставке и с какой базы предприятие должно уплачивать налоги? Сроки уплаты налогов? Льготы, которые предприятие может использовать при уплате налогов? Ответы на поставленные вопросы в основном даются сотрудником бухгалтерии, ответственным за налоговый учет, с привлечением в случае необходимости юридической службы.

Составление прогнозов налоговых обязательств организации (налоговый календарь) с целью оптимизации потоков налоговых платежей (в данном случае должен действовать принцип уплаты налоговых платежей в последний день установленного для этого срока ). Налоговый календарь разрабатывается каждым предприятием самостоятельно с учетом отраслевых и организационно-правовых особенностей на основе налогового календаря субъекта РФ, которые публикуются в специальной литературе или правовых базах данных (например, “Гарант”, “Консультант плюс”). Налоговый календарь составляется работниками бухгалтерии, последние предоставляют в финансовую службу предприятия ежемесячный график налоговых расходов, который используется при прогнозировании финансовых потоков.

Контроль за своевременностью и правильностью расчетов, за составлением первичной документации, за ведением бухгалтерских регистров, за исполнением налоговых обязательств. Контроль осуществляется службами внутреннего аудита, планирования и ревизионной службой.

Проведение работ по внутреннему налоговому контролю не требует сложного исследовательского аппарата, в основном рекомендуется использовать: правовые базы данных — для изучения действующего законодательства; разъяснения ГНС РФ и местной налоговой инспекции;специальную литературу (комментарии ведущих специалистов-налоговедов, периодические издания и т.п.); разъяснения аудитора (юриста).

На тактическом уровне налоговое планирование становится частью общей системы финансового управления и контроля, производится специальная подготовка (планирование) контрактных схем типовых, крупных и долгосрочных хозяйственных контрактов. В частности, составляются прогнозы налоговых обязательств организации и последствий планируемых схем сделок, которые впоследствии учитываются при формировании прогнозов финансовых потоков предприятий, являющихся базовым критерием принятия инвестиционных решений; разрабатывается график соответствия исполнения налоговых обязательств и изменения финансовых ресурсов организации; прогнозируются и исследуются возможные причины резких отклонений от среднестатистических показателей деятельности организации и налоговых последствий инноваций или проводимой сделки.

Мероприятия, проводимые на текущем уровне планирования, достаточно хорошо известны, проанализированы и охарактеризованы в научных трудах и литературе практической направленности. Обычно данные мероприятия называют способами, методами, “схемами” налоговой оптимизации (минимизации налоговых отчислений). Способы налоговой оптимизации различны по своей природе и в своем большинстве направлены на определенный сегмент налоговых отношений, не затрагивают весь комплекс налоговых проблем.

"Налоговое планирование", 2009, N 2

Направления совершенствования

Налоговое планирование в организации является составной частью финансового планирования - управления финансами. Налоговое планирование также можно рассматривать как легальный способ снижения налоговой базы и минимизации налоговых платежей, а следовательно, и снижения налоговой нагрузки организации. Оно осуществляется на основе использования льгот, зафиксированных в Налоговом кодексе РФ, а также способов и приемов бухгалтерского учета, закрепленных в законодательных и нормативных актах, в стандартах бухгалтерского учета (ПБУ).

Налоговое планирование - составная часть стратегии в процессе управления организацией, обеспечивающего ее оптимальное финансовое состояние.

На практике можно избрать разные модели поведения: осуществлять налоговое планирование либо пытаться уклоняться от уплаты налогов.

Элементами налогового планирования являются: учетная политика организации по бухгалтерскому и налоговому учету; налоги; ставки налогов; льготы по налогам и сборам; календарь бухгалтера; документация и документооборот; инвентаризация; аудит; отчетность.

Налоговое планирование связано с учетом системы факторов и условий функционирования организации и существующего налогового законодательства.

При создании организации важно правильно выбрать вид деятельности организации, уровень концентрации производства, место ее расположения и т.д.

Оптимизация налогового бремени должна строиться на выборе критерия оптимизации и системы ограничений. Критерием оптимизации налогового бремени может быть максимизация чистой прибыли организации при заданной системе ограничений.

В качестве ограничений могут служить производственная программа, объем продаж и т.д.

Решать данную задачу необходимо с использованием экономико-математических методов, методов статистики, математического программирования.

Этапы налогового планирования, связанные с оптимизацией налогового бремени, могут быть следующими:

- определение юридического статуса организации, ее организационно-правовой формы;

- определение целей и сфер деятельности;

- разработка программы анализа системы налогообложения (например, проведение оценки с применением современных методик и технологий экспресс-анализа);

- формирование информационной базы;

- тестирование состояния системы налогообложения (например, для начала проведение сверки расчетов с бюджетами всех уровней);

- составление бизнес-плана деятельности (бывает, что сметная система, действующая на предприятии и предлагаемая контролирующим органом, не способна отразить гибкость использования средств, как собственных, так и целевого финансирования);

- выбор стратегии оптимизации налогового бремени - к этому этапу переходят лишь после осуществления подготовительной работы и оздоровления финансового положения в организации в целом;

- оптимизация учетной политики (оптимизация способов ведения бухгалтерского и налогового учета);

- установление системы факторов и условий для конкретных временных периодов, определяющих налоговые последствия принимаемых управленческих решений в краткосрочной и долгосрочной перспективе;

- расчет налоговой экономии при разных условиях хозяйствования, сроков внесения налоговых платежей;

- выявление резервов снижения налогового бремени - представляется перспективным полем для деятельности; произведя расчет налогового бремени и рассмотрев его структуру, становится более очевидным влияние тех или иных факторов на его размер, в результате становится возможным управление этими факторами;

- выявление сильных и слабых сторон организации;

- аудит состояния системы налогообложения;

- разработка оргтехмероприятий - относится к практической, прикладной стороне вопроса для конкретной организации и предполагает создание эффективной локальной сети для обмена информацией между отделами финансово-хозяйственных служб с разграничением прав доступа в данную сеть и программные продукты по бухгалтерскому учету и реализации.

Организационно-правовая форма организации имеет большое значение для минимизации налогового бремени, так как в налоговом законодательстве для отдельных организационно-правовых форм предусмотрены существенные льготы по уплате отдельных налогов.

Не менее важно правильно определить вид деятельности.

При налоговом планировании следует также оптимизировать организационную структуру предприятия, поскольку она влияет на объем льгот, например, от НДС освобождена внутрисистемная реализация (передача, выполнение, оказание для собственных нужд) организациями и учреждениями уголовно-исполнительной системы произведенных ими товаров (работ, услуг).

Важно определить состав и величину взносов в уставный капитал отдельных учредителей, а также форму внесения взносов. В частности, для субъектов малого предпринимательства имеет значение доля другого юридического лица, не являющегося малым. Она не должна превышать 25%. Необходимо правильно выбрать форму покрытия своей доли в уставном капитале. Так, например, если вносят нематериальные активы, по которым срок службы определяется самостоятельно, варьируя им, можно регулировать экономию на соответствующих налогах.

Для оптимизации налогового бремени имеет значение формирование учетной политики организации, выбор показателей:

- начисление амортизации основных средств: линейный способ, способ списания стоимости по сумме чисел лет срока полезного использования, способ уменьшаемого остатка, способ списания стоимости пропорционально объему продукции (работ);

- начисление амортизации нематериальных активов: линейный способ, способ уменьшаемого остатка, способ списания стоимости пропорционально объему продукции (работ);

- списание товарно-материальных ценностей: по себестоимости каждой единицы, по средней себестоимости, по методу FIFO (по себестоимости первых по времени приобретения товарно-материальных ценностей);

- списание накладных, комплексных расходов, сроки уплаты налогов и сборов. Например, начисления на заработную плату в социальные внебюджетные фонды перечисляются до выдачи ее работникам;

- определение выручки от реализации продукции (работ, услуг) для целей налогообложения.

Одной из проблем анализа налоговой нагрузки является недостаточно полная информация о ней в отчетности. В этой связи представляется целесообразным фиксировать в форме N 2 "Отчет о прибылях и убытках" такие данные:

- в составе расходов выделить отдельную строку, например 101 "Начислено налогов и отнесено на финансовые результаты";

- отражать выручку, включая косвенные налоги (НДС и др.), возмещаемые за счет цены реализации продукции, работ, услуг, а затем отдельной строкой выделить в том числе общую сумму косвенных налогов.

При использовании этих методов оптимизации необходимо как можно более четко прописать правовые основы оптимизации, чтобы избежать претензий налогового органа и доначисления налогов.

Перспективы развития

Вне всякого сомнения у налогового планирования есть будущее. Государство и налогоплательщик всегда будут играть в эту увлекательную игру. На очередные запреты государства налогоплательщик ответит поиском новых схем. Государство в ответ на очередные схемы будет прикрывать те законодательные лазейки, которые позволяют реализовывать подобные схемы.

В экономических изданиях в последнее время многими авторами проводится мысль о том, что при гармонизации налоговой системы возможности налогового маневра и налогового планирования существенно уменьшатся. Гармонизация налоговой системы, скорее всего, значительным образом отменит, и вполне справедливо, многие совершенно неэффективные налоговые льготы. Значит, будет меньшее количество льготных режимов налогообложения.

Но в рамках рыночной экономики невозможно или очень трудно убрать различия в налоговых режимах предприятий ввиду их специализации, размера и иностранного участия. Налоговым кодексом РФ предусмотрены еще разные инвестиционные кредиты. Иностранные инвестиции, о которых мечтают почти все экономисты страны, нельзя ограничить закрытым списком нескольких стран-инвесторов.

Финансовые и промышленные группы будут продолжать выбирать, на каком звене производственной цепочки формировать и получать прибыль.

Даже изменение налоговой привязки, т.е. регистрация предприятия в другой территориальной налоговой инспекции, может способствовать минимизации определенных налогов. Известно, что некоторые финансово-промышленные группы перевели свои головные офисы из Москвы в провинцию.

При существующем порядке вещей большинство руководителей современных российских предприятий формально являются нарушителями налогового и даже уголовного законодательства. Несмотря на значительное количество налоговых дел в судах общей юрисдикции и арбитражных судах, преобладающая часть налоговых правонарушений и преступлений остается вне поля зрения контрольных и правоохранительных органов. Фактически нарушение формальных правил налогообложения является общеупотребимой в российском бизнесе практикой, т.е. обычаем делового оборота. Это касается многих налогов, но уж совершенно точно - сборов во внебюджетные фонды и подоходного налога при выплате зарплаты.

Базу налоговой системы и львиную долю налоговых поступлений обеспечивают только несколько налогов - так называемые основные налоги. К ним можно отнести налог на добавленную стоимость, налог на прибыль организаций, налог на доходы физических лиц. Значение прямых налогов, прежде всего налога на прибыль организаций, падает, а косвенных налогов, и особенно НДС, возрастает. Остальные налоги, преимущественно местные, составляют некоторый налоговый фон. Налоговое планирование главным образом направлено на минимизацию именно основных налогов. Их уменьшение достаточно часто приводит к уменьшению и всех остальных.

В целях налогового планирования очень важно своевременно отказаться от привычных, давно применяемых схем бизнеса и расчетов. Если в рамках существующих схем невозможно добиться заметных результатов, значит, пришло время менять сами схемы. Тогда оптимизация должна проводиться не только в рамках действующей схемы бизнеса, но и между различными возможными схемами бизнеса.

После эволюционной налоговой реформы 1991 - 1998 гг. российская система налогообложения подошла к новому этапу в своем развитии - этапу стабилизации и кодификации. Главных претензий практического характера к налоговой системе, без учета социальной и стимулирующей функции налогов, всего две.

Первая - налоговая система чрезмерно усложнена, на сегодня налогам посвящено огромное количество нормативных документов, включая тысячи писем и разъяснений.

Вторая - налоговая система слишком быстро и часто изменяется, по основным налогам происходит несколько изменений в год вне всякой привязки к финансовому и налоговому году, зачастую с приданием нормативным актам обратной силы, что полностью противоречит Конституции РФ и нормальному здравому смыслу.

Сложная ситуация с взаимодействием налогового и бухгалтерского учета в смысле доступности и понятности, особенно в вопросе реализации ниже себестоимости, приводила к тому, что при очередном этапе планирования деятельности предприятия нельзя было точно просчитать предстоящие налоговые и финансовые результаты.

Читайте также: