Соотношение налоговых доходов от внутренней и внешней торговли в развитых странах

Опубликовано: 15.05.2024

![]()

«Клерк» Рубрика НДФЛ

Автор: Ирина Артемова

Практически во всех развитых странах объектами налогообложения у физических лиц является одно и то же: заработная плата и другие доходы (рента, проценты, выигрыши и др.), имущество, транспорт, унаследованное и подаренное имущество. Сходством систем налогообложения также является тот факт, что подоходный налог с физических лиц обеспечивает существенную долю поступлений прямых налогов в бюджет.

Однако принципы налогообложения и налоговые ставки существенно различаются от страны к стране. В качестве примера рассмотрим налоговые системы США, Великобритании и Японии.

Налогообложение физических лиц в США

Налогоплательщики и виды налогов

В целом, система налогообложения физических лиц в США на федеральном уровне весьма типична для развитых стран. Ее характерной чертой, является прогрессивная шкала налогов и система вычетов, имеющая ярко выраженную социальную направленность.

Граждане США, а также физические лица, постоянно проживающие в США, уплачивают следующие налоги:

- налог на доходы, который делится на федеральный (от 10 до 35%), налог штата и местный налог. При этом сумма уплаченного налога штата и местного налога является вычетом по федеральному

- налоги на наследование и дарение (от 18 до 50% — федеральный налог, власти штатов также имеют право устанавливать дополнительный налог штата на наследование). Данные налоги имеют необлагаемый минимум, а также прогрессивную шкалу. Учитывают степень родства.

- взносы в фонды социального страхования (7,65% с работников)

- налог на недвижимость (1—2,5%)

Особенностью налогообложения физических лиц в США является тот факт, что налог на доходы физических лиц уплачивается с доходов, полученных в любой стране мира, всеми гражданами США, в том числе не проживающими в стране. Более того, если гражданин отказывается от гражданства США, то еще 10 лет после этого он остается плательщиком подоходного налога в бюджет США. Не платить налог с доходов, полученных за пределами США, можно только если он уже уплачен в стране, с которой у США заключен договор об избежании двойного налогообложения. В частности, такое соглашение заключено между США и РФ, и в нем указано, какие виды доходов облагаются подоходным налогом в РФ, а какие — в США.

Подоходный налог уплачивается также иностранцами, проживающими в США, но только с доходов, полученных ими в США.

Заметим, что в определении круга налогоплательщиков подоходного налога система США существенно отличается от российской. В США уплата подоходного налога зависит от гражданства физического лица, в России же — от статуса резидента или нерезидента, то есть времени фактического пребывания в РФ в течение календарного года. Еще одно отличие — в России ставка налога зависит от вида налогооблагаемого дохода, в США налог исчисляется с каждого вида доходов отдельно, но применяемая ставка зависит от суммы каждого вида доходов, а не от его вида или источника получения.

Налоговая база по налогу на доходы физических лиц

К облагаемым доходам относятся: заработная плата, доходы от предпринимательской деятельности, пособия и пенсии, выплачиваемые государством (свыше определенной суммы) или частными фондами, алименты, доходы по ценным бумагам, призы, награды, фермерский доход, доходы от недвижимости и др.

Ставка налога

Подоходный налог в США является прогрессивным, взимается либо с индивидуального налогоплательщика (одного человека), либо с семьи (супругов, совместно заполняющих декларацию). Ставки федерального подоходного налога для физических лиц следующие:

Уровень дохода для индивидуальных плательщиков, долларов

Ставки федерального налога, %

- необлагаемый минимум, который зависит от возраста и семейного положения лица

- подоходные налоги и налоги на недвижимость, взимаемые штатами

- деловые издержки, связанные с получением дохода (например, расходы на транспорт, связь и др.)

- расходы на медицинское обслуживание (в пределах 7,5% от облагаемого дохода)

- пенсионные взносы в установленных пределах

- проценты по ипотечным кредитам на первый и второй по счету дома

- взносы в благотворительные, религиозные, научные организации, пожертвования политическим партиям, не связанные с извлечением прибыли

- расходы по уходу за детьми и престарелыми

- убытки от пассивных инвестиций (инвестиции, в управлении которыми инвестор не принимает личного участия). Эти убытки уменьшают только налогооблагаемую сумму доходов от пассивных инвестиций.

Налогоплательщики и виды налогов

Физические лица в Японии уплачивают:

- государственный налог на доходы (от 5 до 37%)

- префектурный и муниципальный налог на доходы, уплачиваемый по месту проживания (так называемый «налог на проживание») — 10%

- подушевой налог — фиксированная сумма за проживание в городе с определенным пределом численности

- налог на наследование и дарение — от 10 до 50%, по прогрессивной шкале, предусмотрены существенные вычеты

- налог на имущество — 1,4% от стоимости

- постоянные резиденты — те, кто имеет постоянное место жительства в Японии. Сюда относятся те, кто проживает в Японии свыше пяти лет, а также те, кто проживает свыше года, но до пяти лет и заявил намерение стать постоянным резидентом. Подоходным налогом облагается весь их доход, вне зависимости от места извлечения

- непостоянные резиденты — те налогоплательщики, которые обладали статусом резидента в Японии менее пяти лет, но при этом не выразили намерения быть постоянными резидентами Японии. У непостоянных резидентов не облагается доход, который выплачивался за пределами Японии и фактически не перечислялся в страну впоследствии..

- нерезиденты — лица, не имеющие статуса постоянного либо непостоянного резидента. У них облагается налогом только тот доход, который получен на территории Японии

Облагаются налогом следующие доходы:

1. Проценты по вкладам

2. Дивиденды

3. Доходы от недвижимости

4. Доходы от предпринимательской деятельности

5. Заработная плата

6. Бонусы

7. Выходные пособия, пенсии

8. Случайные доходы

9. Смешанные, разносторонние доходы

10. Доходы от капитала

В целях налогообложения и расчета вычетов эти доходы делятся на валовый доход от занятости, доход от прироста капитала, инвестиционный доход.

Ставка налога

Государственный подоходный налог в Японии начисляется по прогрессивной шкале:

Ставки государственного налога

от 1,95 до до 3,3

Таким образом, минимальная ставка налога для дохода до 1,95 млн. иен составляет 15%, максимальная — для дохода свыше 18 млн. иен — 47%. Налогоплательщики обязаны ежегодно представлять декларацию по подоходному налогу, за исключением тех, чей доход не превышает сумму вычетов, и лиц, чья зарплата выплачивается у одного работодателя.

Вычеты

Японская система налогообложения имеет сложную и разветвленную систему вычетов по государственному подоходному и местному налогу на проживание. Государство поощряет рост доходов от занятости, поэтому для таких доходов предусмотрен существенный необлагаемый минимум:

Стандартный вычет, млн. иен

Непроизводственные расходы, такие как взносы по социальному страхованию, затраты на медицинское обслуживание, благотворительность, страховые премии подлежат вычету в установленных пределах у всех физических лиц.

Также для физических лиц предусмотрена «персональная скидка» — вычет, который прибавляется к необлагаемой сумме и зависит от состава семьи. Персональные скидки применяются при расчете государственного подоходного налога, а также местного налога на проживание.

Скидка (вычет) по подоходному налогу, тыс. иен

Скидка (вычет) по налогу на проживание, тыс. иен

Все налогоплательщики — резиденты (базовый вычет)

Супруг(а) в возрасте старше 70 лет

Иждивенцы в возрасте 16-22 лет

Иждивенцы в возрасте старше 70 лет

Родитель налогоплательщика в возрасте от 70 лет, или его/ее супруг(а), проживающий(ая) с ним совместно

Доходы от прироста капитала (от продаж ценных бумаг определенных видов) облагаются налогом отдельно по фиксированной ставке 26% (20% уплачиваются в государственный и 6% в местный бюджет). По нему также есть вычеты и скидки.

Такая особенность Японии, как перенаселенность, обусловила введение подушевого налога с физических лиц, то есть налога, который уплачивается за сам факт проживания в городах Японии. Это фиксированная сумма к уплате в год, которая составляет:

Сумма налога, иен

От 50,000 до 500,000

В целом, для Японии характерна весьма сложная система начисления и предоставления вычетов по налогам с физических лиц. Вычеты имеют целью не только поддержку определенных групп населения, но и поощрение определенного поведения граждан.

Налогообложение физических лиц в Великобритании

Налогоплательщики и виды налогов

Физические лица в Великобритании уплачивают:

- налог на доходы

- гербовый сбор — 0,5% при купле-продаже акций, от 0 до 4% при продаже жилья и другой недвижимости

- налог на прирост капитала — взимается при продаже активов (недвижимого имущества, кроме жилья — основного места проживания, ценных бумаг и др.). Облагается стоимость проданного в течение года имущества за вычетом стоимости его приобретения и фиксированного вычета в 10 100 фунтов. При этом первые 35000 фунтов дохода облагаются по ставке 18%, а все, что свыше — по ставке 28%.

- налог на наследство. Наследуемое имущество стоимостью до 325 000 фунтов освобождается от налога на наследование, свыше этой суммы взимается налог 40%. Также освобождается от налога на

- наследование имущество, переданное по завещанию пережившему супругу. Передача имущества по наследству детям, другим родственникам облагается налогом без каких-либо скидок. Облагаются налогом подарки, сделанные наследодателем менее, чем за 7 лет до его смерти.

- взносы на социальное страхование — для работающих исчисляются еженедельно, причем на доходы до 139 фунтов взнос не начисляется, на доход от 139 до 817 фунтов в неделю начисляется взнос 12%, на доход свыше 817 фунтов в неделю начисляется еще 2%. Отдельные ставки предусмотрены для предпринимателей, благотворителей и замужних неработающих женщин

- налог на недвижимость — является местным налогом

Резиденты с домицилием в Великобритании, платят налог на доход, полученный по всему миру. Резиденты Великобритании, имеющие домицилий в другой стране, платят налоги только на доходы, полученные на территории Великобритании или перечисленные в Великобританию. Нерезиденты платят налог только на доходы, полученные на территории Великобритании.

Налогоплательщикам также следует помнить о том, что налоговый год в Великобритании продолжается с 6 апреля по 5 апреля следующего года.

Налоговая база по налогу на доходы физических лиц

- Облагаются подоходным налогом:

- Доходы от работы по найму

- Доходы от предпринимательской деятельности

- Инвестиционные доходы

- Доходы по опционным планам

- Доходы по вкладам в пенсионные фонды

- Другие доходы

Подоходный налог имеет прогрессивную шкалу, причем ставки различаются для дивидендов и других доходов.

Налоговая система – взаимосвязанная совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения.

Налоговая система любого государства включает в себя ряд следующих обязательных элементов (рисунок 8) :

Рисунок 8 – Состав обязательных элементов налоговой системы

Построение налоговой системы характеризуется наиболее значимыми функциональными внутренними взаимосвязями между её элементами. Схематично они представлены на рисунке 9.

Рисунок 9 – Основные взаимосвязи между элементами налоговой системы

Нельзя отождествлять понятие «налоговая система» с понятием «система налогов», так как последняя представляет собой лишь систематизированный перечень налогов и сборов, установленных в данном государстве. Понятие же «налоговая система» более широкое и характеризуется экономическими и политико-правовыми показателями. К экономическим относятся такие показатели, как налоговый гнёт, соотношение доходов от внутренней и внешней торговли, соотношение прямого и косвенного налогообложения, а также структура прямых налогов. Данные показатели характеризуют налоговую систему государства следующим образом.

Налоговый гнёт (налоговое бремя) характеризует роль налогов в жизни общества. Он определяется как отношение общей суммы налоговых сборов к совокупному национальному продукту. Достигнуть оптимального размера налогового гнёта – центральная макроэкономическая проблема любого государства.

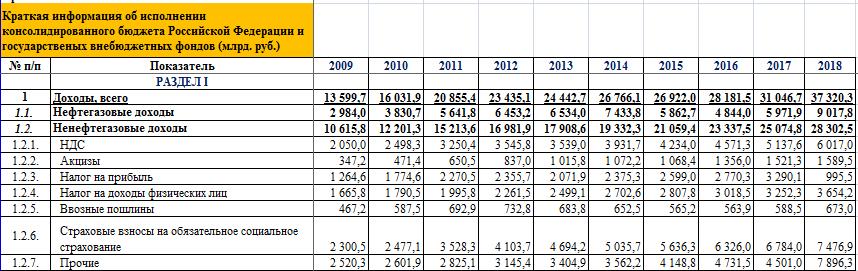

Соотношение налоговых доходов от внутренней и внешней торговли показывает уровень развития государства. Высокоразвитые страны формируют бюджет за счёт налоговых поступлений от торговли внутри страны, экспортные же пошлины незначительны, экспортируется в основном готовая продукция. В менее развитых странах за счёт таможенных пошлин на экспортируемое сырьё велика доля доходов от внешнеэкономической деятельности.

Соотношение прямого и косвенного налогообложения также зависит от уровня развития страны, поскольку сбор косвенных налогов не требует развития налогового аппарата и изощрённой системы расчётов.

Структура прямых налогов в высокоразвитых странах характеризуется высокой долей подоходных налогов, налогов на имущество и страховых выплат. Менее развитые страны большую часть налогов собирают с юридических лиц.

Среди политико-правовых показателей наиболее важным является соотношение компетенций центральных и местных органов власти в деле регулирования налогообложения. Существуют три варианта соотношения компетенций :

1) вариант «разные налоги» подразумевает полное разделение прав и ответственности в установлении налогов либо неполное разделение, когда центральная власть устанавливает исчерпывающий перечень налогов и вводит общегосударственные налоги, а местные налоги вводят по своему усмотрению органы на местах;

2) для соотношения «разные ставки» характерно введение центральной властью закрытого перечня налогов, а органы власти на местах, в свою очередь, определяют конкретные ставки в пределах, установленных центральной властью;

3) соотношение «разные доходы» состоит в том, что суммы уже собранного налога делятся между властными органами различных уровней.

Обычно используются комбинации двух или трёх форм. Классификации

налоговых систем в зависимости от различных показателей представлены на рисунке 10.

Ø В зависимости от уровня налоговой нагрузки на экономику страны можно подразделить налоговые системы следующим образом:

· либерально-фискальные, обеспечивающие налоговые изъятия с учётом платежей социального характера до 30 % ВВП; к этой группе относятся налоговые системы США, Австралии, Португалии, Японии и большинство стран Латинской Америки;

· умеренно фискальные, с уровнем налогового бремени от 30 до 40% ВВП; данную группу составляют налоговые системы большинства стран, в частности Швейцарии, Германии, Испании, Греции, Великобритании, Канады и России;

· жёстко-фискальные, позволяющие перераспределять посредством налогов более 40 % ВВП; такой уровень изъятий обеспечивают налоговые системы Норвегии, Нидерландов, Франции, Бельгии, Финляндии, Дании, Швеции.

Рисунок 10 – Основные классификации налоговых систем

Ø В зависимости от доли косвенного налогообложения налоговые системы можно подразделить так:

· подоходные, делающие основной акцент на обложении доходов и имущества, в которых доля поступлений от косвенных налогов не превышает 35% совокупных налоговых доходов; это налоговые системы большинства англосаксонских стран – США, Канады, Великобритании, Австралии;

· умеренно косвенные, равномерно распределяющие налоговую нагрузку на обложение доходов и потребления, в которых доля косвенных налогов составляет от 35 до 50% совокупных налоговых доходов; данную группу составляют налоговые системы развитых стран Европы – Германии, Франции, Италии и др.;

· косвенные, делающие основной акцент на обложении потребления, в котором косвенные налоги обеспечивают более 50% совокупных налоговых доходов; такой уровень косвенного обложения обеспечивают, как правило, налоговые системы развивающихся стран – Аргентины, Бразилии, Мексики, Индии, Пакистана; к этой же группе относится и налоговая система России.

Ø В зависимости от уровня централизации налоговых полномочий налоговые системы классифицируются :

· на централизованные, наделяющие федеральный уровень управления подавляющим большинством налоговых полномочий и обеспечивающие долю налоговых доходов этого уровня более 65% консолидированных налоговых поступлений; такой уровень централизации обеспечивают налоговые системы Франции, Нидерландов, Австрии и России;

· умеренно централизованные, наделяющие все уровни управления значимыми налоговыми полномочиями и обеспечивающие долю налоговых доходов федерального уровня от 55 до 65% консолидированных налоговых поступлений; данную группу составляют налоговые системы Австралии, Германии, Индии;

· децентрализованные, наделяющие нижеперечисленные уровни правления более значимыми налоговыми полномочиями и обеспечивающие долю налоговых доходов федерального уровня до 55% консолидированных налоговых поступлений; к этой группе относятся налоговые системы США, Канады, Дании.

Ø В зависимости от уровня экономического неравенства доходов после их налогообложения налоговые системы можно разделить так:

· прогрессивные, если после уплаты налогов экономическое неравенство налогоплательщиков, оцениваемое по их доходам, сокращается; данную группу составляют налоговые системы практически всех развитых и развивающихся стран;

· регрессивные, если после уплаты налогов экономическое неравенство налогоплательщиков, оцениваемое по их доходам, возрастает; примеры построения таких налоговых систем нам неизвестны;

· нейтральные, если после уплаты налогов экономическое неравенство налогоплательщиков, оцениваемое по их доходам, остаётся неизменным; сюда можно отнести налоговую систему России.

Данные классификации представлены как основные, но они, безусловно, не исчерпывают всего многообразия классифицирующих показателей. В частности, нередко используется классификация по экономическому показателю соотношения налоговых доходов от внутренней и внешней торговли.

Таким образом, российскую налоговую систему можно классифицировать как умеренно фискальную, косвенную, централизованную, нейтральную.

Фото с сайта escapemgz.com

Многие европейские страны предлагают не только упрощенную и лояльную для бизнеса законодательную базу, но и оптимальные условия налогообложения.

Ирина Симонян, директор по маркетингу компании Henley&Partners Россия & СНГ, рассматривает несколько государств ЕС, на которые есть смысл обратить внимание предпринимателям.

Ирина Симонян

директор по маркетингу компании Henley&Partners Россия & СНГ

Эстония

— Эстония известна доброжелательным отношением чиновников к бизнесу и развитой цифровой инфраструктурой. Практически все бизнес-процессы можно контролировать онлайн — регистрировать компанию, подавать отчеты, задавать вопросы государственным службам и др. Также привлекают умеренные цены на сопровождение бизнеса. Еще один бонус — возможность получить ВНЖ страны.

Налоговые преимущества:

Отсутствует налог на нераспределенную прибыль. Налог на прибыль уплачивается только тогда, когда компания решила распределить дивиденды своим собственникам

Ставка корпоративного налога на распределенную прибыль составляет 20% (с 2020 года в некоторых случаях может применяться пониженная ставка в размере 14%)

Ставка НДС на некоторые товары и услуги составляет 0% и 9%. Стандартная ставка НДС — 20%

Договоры об избежании двойного налогообложения с 60 странами мира, включая Беларусь и Украину.

Фото с сайта estonianworld.com

Литва

Одна из самых близких к Беларуси европейских стран привлекает бизнесменов недорогой рабочей силой и относительно низкими налоговыми ставками. Процесс регистрации компании не требует больших временных и финансовых затрат. Преимуществом является и отсутствие языкового барьера — в стране распространен русский язык. Большинство бизнес-операций можно осуществлять онлайн.

Налоговые преимущества:

Налог на прибыль — 15%. Льготная ставка в 5% предусмотрена для компаний, у которых не более 10 сотрудников и доход которых составляет не более € 300 тысяч в год

Стандартная ставка налога на дивиденды — 15%, но законодательством предусмотрен льготный режим для холдинговых компаний

Отсутствие валютного контроля

Нет налога на роялти и проценты

Стандартная ставка НДС — 21%, но к некоторым товарам и услугам применяются льготные ставки 9%, 5% или 0%

Договоры об избежании двойного налогообложения с 56 странами мира, включая Беларусь, Россию и Украину.

Мальта

Многие компании регистрируются на Мальте из-за хорошей репутации страны, политической стабильности, отличного качества банковских услуг и, конечно, интересных условий для налогового планирования. Одной из самых выгодных схем для акционеров является создание на Мальте двухуровневой структуры, состоящей из холдинговой и дочерней компаний. Мальта также известна своими популярными программами получения ВНЖ и гражданства через инвестиции, что позволяет иностранным инвесторам стать полноправными резидентами или гражданами страны.

Фото с сайта triciaannemitchell.com

Налоговые преимущества:

Налог на прибыль компании на Мальте составляет 35%. Однако большинство компаний используют систему так называемого условного начисления налога, которая позволяет в короткие сроки вернуть большую часть уплаченного налога при распределении дивидендов. Например, компания платит налог на прибыль по ставке 35%. Получатель дивидендов имеет право на возврат 30%, или 6/7, если бенефициарные владельцы этой компании не являются резидентами Мальты или резидентами без домицилия

Доход мальтийской компании, полученный в качестве дивидендов и прироста капитала от зарубежной компании, будет исключен из налогообложения на Мальте, если мальтийская компания имеет «квалифицированное участие» в зарубежной компании (применяются определенные критерии)

Мальтийская компания не несет валютных рисков, так как уплата налогов на прибыль, как и возврат, производится в той валюте, в которой она была получена

Договоры об избежании двойного налогообложения с 72 странами мира (Беларуси и Украины среди них нет).

Латвия

Еще одна прибалтийская страна является популярным направлением для регистрации бизнеса. Дело не только в географической близости, но и в простоте оформления компании и минимальных требованиях по наличию уставного капитала. Инвестиции в основной капитал предприятия в Латвии в размере от € 50 000 (при условии ежегодных налоговых выплат компании от € 40 000) позволят также получить ВНЖ страны.

Налоговые преимущества:

Налог на нераспределенную прибыль — 0%. Налог на распределение прибыли (при выплате дивидендов) — 20%. Однако размер налога на дивиденды будет в первую очередь зависеть от резидентского статуса получателя

Микропредприятия платят фиксированный налог 15% (требование — оборот не выше € 40 000 в год). Они освобождаются от зарплатных налогов и подоходного налога

Налог на добавочную стоимость в Латвии составляет 21%, но для некоторых видов товаров и услуг — 12% и 5%. При совершении сделок внутри Евросоюза НДС составляет 0%. Нулевая ставка также действует для некоторых услуг, которые латвийская компания оказывает гражданам третьих стран

Договоры об избежании двойного налогообложения с 61 страной мира, включая Беларусь, Россию и Украину.

После вступления в ЕС Кипр существенно изменил свою законодательную структуру, налоговую систему и правила по ведению отчетности, что превратило Кипр из офшора в низконалоговую юрисдикцию с хорошей репутацией. Членство Кипра в ЕС позволяет компании получить номер плательщика НДС, что открывает перспективы укрепления деловых связей и развития международной торговой деятельности со странами Евросоюза. Кипр, как и Мальта, позволяет получить ВНЖ и гражданство через инвестиции, что делает страну еще более привлекательной для инвесторов.

Фото с сайта taksi-kipr.com

Налоговые преимущества:

Одна из самых низких ставок корпоративного налога в ЕС — 12,5%

Компания, зарегистрированная на Кипре, освобождается от уплаты налога на прибыль, если директором компании является нерезидент Кипра и компания не ведет свою деятельность на Кипре

Ставка НДС варьируется от 5% до 19%. Компания может быть освобождена от уплаты НДС, если предоставляет свои услуги и товары нерезидентам Кипра

В июле 2015 года на Кипре был введен статус «лицо без домицилия» (non-domiciled resident) в отношении физических и юридических лиц. Практически это означает, что лица, которые хотят переехать на Кипр и стать налоговыми резидентами Кипра, будут освобождены от подоходного налога и взноса в Фонд обороны в течение 17 лет после переезда на Кипр, если они получают только пассивный доход (например, дивиденды, роялти, проценты и т.д.)

Договоры об избежании двойного налогообложения с 65 странами мира, включая Беларусь, Россию и Украину.

На что обратить внимание при выборе юрисдикции

При выборе подходящей юрисдикции стоит рассматривать каждую конкретную ситуацию: вид деятельности компании, ее организационно-правовую форму, цель собственника, желание или нежелание становиться резидентом страны и многое другое:

Размер уставного капитала при регистрации компании

Ставка корпоративного налога и особые условия при распределении прибыли

Договор о двойном налогообложении с вашей страной

Условия для резидентов и нерезидентов

Защита активов компании

Налогообложение для физических лиц.

Ставка корпоративного налога в разных странах

Страна

Ставка корпоративного налога на 2019−2020, в %

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

CC BY

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Косов М. Е.

Особенности налоговых систем каждой страны обусловлены государственным устройством и административными возможностями каждого уровня власти, степенью вмешательства государственных органов в экономику, характером экономической политики. Эти особенности определяют налоговое бремя экономики, соотношение прямых и косвенных налогов, распределение налогов между уровнями бюджетной системы, характер и цели налоговых льгот. Законодательство большинства стран направлено на упрощение расчетов и порядка взимания разных налогов, минимизацию расходов по налогообложению.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Косов М. Е.

Particularities of tax systems of the developed countries

Particularities of tax systems of each country are caused by a state system and administrative possibilities of each level of authority, degree of interference of state structures in economy, character of economic policy. These particularities detect an economy tax burden, a parity of direct and indirect taxes, distribution of taxes between budget system levels, character and the purposes of tax remissions. The legislation of the majority of the countries is directed on simplification of accounts and an order of collection of various taxes, minimisation of costs under the taxation. The given research in comparison of a tax system of the Russian Federation and the developed countries is devoted search of variants of the decision of this problem.

Текст научной работы на тему «Особенности налоговых систем развитых стран»

11 Переходная экономика: аспекты, российские проблемы, мировой опыт / под ред. В.А. Мартынова, В.С. Авто-номова, И.М. Осадчей. М., 2005. С. 320; Рыбалкин В.Е. Мировая экономика. М. : ЮНИТИ, 2008.

12 Зверев А.В. Формирование национальной инновационной системы: мировой опыт и российские перспективы : автореф. . д-ра экон. наук. М., 2009. С. 3.

13 Гонтмахер Е. Руки не из того места // Экономическая безопасность. 2008. № 7-8. С. 11.

14 Кричевский Н, Иноземцев В. Указ. соч. С. 118.

15 В России есть небольшой фонд накопительных пенсий, образованный за счет отчислений с предприятий, - около 10 млрд дол. США, негосударственные добровольные накопительные пенсионные фонды — около 10 млрд, активы страховой системы — 40 млрд, средства паевых инвестиционных фондов — около 20 млрд, среднесрочные вклады в пассивах банков — около 5 млрд (Аганбегян А.Г. Кризис: беда и шанс для России. С. 224).

16 Страны, которым приходилось осуществлять модернизацию и структурную перестройку экономики, имели высокую норму накоплений. В Западной Европе она составляла до 1970-х гг. 25%, в Японии — 30, в Южной Корее — 35, в Китае — 40%. В период индустриализации в СССР норма накоплений составляла 40% ВВП.

17 Тосунян Г.А. Перспективы развития банковской системы России // Деньги и кредит. 2009. № 3. С. 34.

18 Отчет о развитии банковского сектора в 2008 году. М., 2009. С. 5.

19 Кричевский Н, Иноземцев В. Указ. соч. С. 69.

20 Аганбегян А.Г. Кризис: беда и шанс для России. С. 228; Экономика России в 2008 году. Тенденции и перспективы. М., 2009. С. 56.

21 Аганбегян А.Г. Кризис: беда и шанс для России. С. 230.

22 Экономика России в 2008 году. Тенденции и перспективы. С. 522.

23 Переходная экономика: аспекты, российские проблемы, мировой опыт / под ред. В.А. Мартынова, В.С. Авто-номова, И.М. Осадчей. С. 323.

24 Гайдар Е.Т. Гибель империи. Уроки для современной России. М., 2006. С. 88-107.

25 В 2006 г. на 1 тыс. работающих в России приходилось 330 пенсионеров. В 2010 г. на 1 тыс. работающих будет 360 пенсионеров, а к 2020 г. — 600 (Рубченко М. Назревает кризис пенсионной системы // Коммерсант. 2006. 29 нояб.).

26 Если в 2002—2004 гг. прирост добычи нефти достигал 9—11% в год, то в 2006 г. он составил лишь 2,1%. По оценке специалистов, после 2020 г. в России начнется падение объемов добычи нефти и газа (Осипова О. Правительству предстоят нелегкие решения // Ведомости. 2006. 7 дек.).

27 К программе социально-экономического развития России 2008—2016 гг. : науч. доклад. М., 2008. С. 167.

29 Курнышева И., Лыков С., ИдрисовА. Конкурентоспособность и проблемы структурной модернизации // Экономист. 2008. № 9. С. 42.

30 Навой А. Российские кризисы 1998 и 2008 года // Вопросы экономики. 2009. № 2. С. 28.

31 Экономика России в 2008 году. Тенденции и перспективы. С. 70.

32 Предварительно достигнутое соглашение с ВТО о размере дотационной поддержки АПК России в 9 млрд дол. в год является на ближайшие годы достаточной. Но в обозримой перспективе этого станет недостаточно, если учитывать предстоящую масштабную модернизацию АПК.

33 Финансовый контроль. 2008. № 8. С. 49.

34 Овчинский В. Пираты XXI века. // АиФ. 2007. № 17. С. 19.

ОСОБЕННОСТИ НАЛОГОВЫХ СИСТЕМ РАЗВИТЫХ СТРАН

заведующий кафедрой, доцент кафедры налогового процесса

и контроля Российского государственного торгово-экономического университета, кандидат экономических наук kosovme@mail.ru

Аннотация. Особенности налоговых систем каждой страны обусловлены государственным устройством и административными возможностями каждого уровня власти, степенью вмешательства государственных органов в экономику, характером экономической политики. Эти особенности определяют налоговое бремя экономики, соотношение прямых и косвенных налогов, распределение налогов между уровнями бюджетной системы, характер и цели налоговых льгот. Законодательство большинства стран направлено на упрощение расчетов и порядка взимания разных налогов, минимизацию расходов по налогообложению.

Ключевые слова: налоговая система, исчисление и уплата налогов, налоговый контроль, порядок взимания налогов, налогоплательщики, схемы уклонения от налогообложения.

PARTICULARITIES OF TAX SYSTEMS OF THE DEVELOPED COUNTRIES

head of subdepartment associate professor of department of Tax process and the control the Russian state trade and economic

university (RSUTE), Cand.Econ.Sci

Annotation. Particularities of tax systems of each country are caused by a state system and administrative possibilities of each level of authority, degree of interference of state structures in economy, character of economic policy. These particularities detect an economy tax burden, a parity of direct and indirect taxes, distribution of taxes between budget system levels, character and the purposes of tax remissions. The legislation of the majority of the countries is directed on simplification of accounts and an order of collection of various taxes, minimisation of costs under the taxation. The given research in comparison of a tax system of the Russian Federation and the developed countries is devoted search of variants of the decision of this problem.

Key words: tax system, calculation and tax payment, tax control, levy order, taxpayers, schemes of evasion from the taxation.

Развитие рыночных отношений в России, структурная перестройка экономики вызвали увеличение количества юридических лиц, расширение их экономических связей. Но макроэкономическая нестабильность, кризис платежной системы (1990-е гг.), падение объемов производства в переходный период привели к ухудшению финансового положения хозяйствующих субъектов, невозможности ими своевременно и в полном объеме рассчитываться по своим обязательствам перед государством. Эти факторы выработали у отдельных налогоплательщиков своеобразную привычку (менталитет) уклонения от уплаты налогов в полном объеме. Остается актуальной проблема предотвращения несоблюдения налогового законодательства налогоплательщиками, в частности их уклонение как от постановки на учет в налоговых органах, так и от уплаты налогов.

Для формирования налоговых доходов бюджетной системы России определяющую роль играет эффективный налоговый контроль. Контроль налоговых органов над полнотой и своевременностью исчисления и уплаты налогов в бюджет, над соблюдением налогоплательщиками платежной дисциплины является неотъемлемым условием нормального функционирования любой налоговой системы, обеспечения стабильности доходной базы бюджетов всех

уровней. В условиях переходной рыночной экономики значение налогового контроля велико.

Выбор путей повышения эффективности налогового контроля является одной из актуальных задач, которые предстоит решить проводимой в настоящее время программе реформирования налоговой системы страны.

Налоговая система — совокупность взаимосвязанных налогов, взимаемых в стране, и методов налогообложения, сбора и использования налоговых поступлений, а также налогового администрирования.

Структуру налоговой системы можно представить в виде схемы (рис. 1). В нее входят следующие элементы:

Ф участники налоговых правоотношений;

Ф система и принципы налогового законодательства;

Ф принципы налоговой политики;

Ф порядок распределения налогов по бюджетам;

Ф налоговое администрирование (налоговое планирование, налоговое регулирование и контроль);

Ф подход к решению проблемы международного двойного налогообложения, и др.

Для успешного функционирования всей налоговой системы составляющие её элементы должны хорошо работать по отдельности.

Рассмотрим некоторые особенности налоговых систем развитых стран.

В развитых странах доля налогов составляет более 90% доходной части бюджета. Налоги широко используются для вмешательства государства в хозяйственное развитие. Налоговое регулирование является важным элементом экономической политики, преследуя следующие главные цели:

Ф достижение постоянной устойчивости экономического роста цен;

Ф обеспечение социальной защиты населения;

Ф создание равновесия во всех сферах экономической деятельности1.

Роль налогов (налогообложения) представлена на рис. 2. Система налогов и сборов служит важным механизмом экономического воздействия на структуру и динамику общественного производства, темпы научно-технического развития, социальное развитие и внешнеэкономические связи.

В каждой стране в соответствии с государственной налоговой политикой ставятся конкретные задачи, например в США, Канаде — поддержание конкурентной среды, защита интересов среднего класса, справедливое распределение национального дохода для большинства американцев, стимулирование развития среднего и малого бизнеса; в Великобритании, Ирландии,

Франции — поощрение занятости, содействие накоплениям и долгосрочным инвестициям.

В налоговой системе, представляющей собой совокупность налогов, а также форм и принципов их построения, исчисления и взимания, чётко выделяются следующие налоги: на доходы (прибыль) юридических и физических лиц, на доходы от капитала в виде процентов, на собственность (имущество); косвенные налоги — акцизы, НДС, налоги с продаж, таможенные пошлины. Взносы в фонды социального страхования, являясь по существу целевыми налогами, поступают в бюджет (США) или так же, как и в России, социальные внебюджетные фонды (Великобритания, Германия).

Налоговая система зависит от типа государства и включает в себя в федеративных государствах (США, Канада, Германия, Австрия) три уровня налогов: федеральные, региональные и местные; в унитарных (Великобритания, Италия, Франция) — два уровня: государственные и местные.

Особенности налоговых систем каждой страны обусловлены государственным устройством и административными возможностями каждого уровня власти, степенью вмешательства государственных органов в экономику, характером экономической политики. Эти особенности определяют налоговое бремя экономики, соотношение прямых и косвенных налогов, распределение налогов между уровнями бюджетной системы, характер и цели налоговых льгот. Законодательство большинства стран направлено на упрощение расчетов и порядка взимания разных налогов, минимизацию расходов по налогообложению.

В таких странах, как США, Канада, Япония, преобладают прямые налоги, в некоторых других — косвенные (Франция). В Великобритании, Италии, Германии косвенные и прямые налоги

сопоставимы по величине поступлений.

В годы с высокими темпами инфляции во всех странах наблюдается рост доли прямых налогов в ВВП за счет снижения косвенных, причем ведущую роль играют налог на прибыль (доход) с юридических лиц и подоходный налог. Почти во всех зарубежных странах в отличие от России предпочтение отдано налогу на доходы физических лиц (в том числе индивидуальных предпринимателей).

Особенно высока доля подоходного налога в ВВП в Канаде (13,9%), Италии (10,8), США (10,7%). Он взимается с учетом всех личных, семейных обстоятельств налогоплательщиков, наличия иждивенцев, социально значимых расходов и т.п. Система построения его в отдельных странах очень сложная, причем во многих из них принят минимальный налогооблагаемый уровень дохода, который соответствует прожиточному минимуму.

Незначительная роль налога на прибыль с юридических лиц в доходах бюджета связана с политикой государства, направленной на обеспечение самофинансирования (его удельный вес колеблется от 1,4% ВВП в Германии до 4,7% в Японии).

Таким образом, взимаемые в зарубежных странах основные налоги и платежи можно сгруппировать следующим образом:

Ф налоги на доходы (прибыль) граждан и корпораций. База обложения налогами этой группы зависит от результатов деятельности и, соответственно, способа исчисления чистого дохода. Прибыль для целей налогообложения в отдельных странах определяется по-разному. Так, в США так же, как и в России, сложились два подхода к формированию показателей финансового учета: один — бухгалтерский, второй — налоговый. В Германии бухгалтерская и налогооблагаемая прибыль рас-

считываются по единому методу, хотя преобладает фискальный подход к учету;

Ф налоги на имущество. Сюда включаются налоги, облагаемая база которых связана с валовым или чистым имуществом, — поимущественный, поземельный, промысловый, налог на капитал. Величина налогов зависит от оценки имущества;

Ф налоги на обращение и потребление. Это налоги на оборот или сделки (НДС, налог с оборота по биржевым сделкам, налог с продаж), а также налог на расходы или потребление (акцизы). Основное значение имеет факт осуществления сделки (место и время совершения);

Ф отчисления на социальную защиту. Большинство платежей формально уплачиваются организациями и наемными работниками поровну, т.е. с фонда оплаты труда и заработной платы соответственно, но взносы организаций включаются в издержки производства и перекладываются на потребителей;

Ф прочие налоги, сборы, пошлины.

Несмотря на определенную унификацию налоговых систем разных стран и то, что многие изменения были осуществлены единообразно, налоговые системы даже внутри стран Европейского сообщества различаются. Одна из особенностей развития налоговых систем зарубежных стран — усложнение порядка исчисления налогов для налогоплательщиков и, соответственно, методики контроля для налоговых органов. В силу этого возникают проблемы по выявлению схем уклонения от налогообложения, увеличиваются затраты на содержание и обучение работников налоговых органов.

1 Налоги и налогообложение : учеб. пособие / под ред. Г.Б. Полка, А.Н. Романова. М. : ЮНИТИ-ДАНА, 2002.

Читайте также: