Соглашение об избежании двойного налогообложения с нидерландами

Опубликовано: 19.09.2024

Компании, которые ведут бизнес в других странах, платят налоги два раза: сначала в бюджет другой страны, а потом и в российский. Но есть целых 84 страны, где можно заплатить только один раз.

Что такое двойное налогообложение

Двойное налогообложение возникает, когда российский предприниматель работает в другой стране. Сначала он платит налог с дохода там, а когда деньги поступают на российские счета, еще и в бюджет России.

Страны знают об этом, поэтому договорились между собой, что два раза с одного дохода платить не надо. Это и называется международным соглашением об избежании двойного налогообложения.

В мире почти двести признанных государств, при этом соглашение с Россией заключили 84: США, Великобритания, Германия, Испания, Израиль, Шри-Ланка, Мексика, Люксембург, Чили, Белоруссия и другие. Список включает страны Азии, Европы, Америки.

С каждой страной у России свое соглашение, но в целом они похожи:

- позволяют учитывать уже оплаченный в другой стране налог при оплате налога в России;

- касаются налогов на доход, имущество и капитал;

- распространяются на всех предпринимателей и компании.

Теперь о том, в каких случаях соглашение работает.

В каких случаях действует соглашение

Чаще всего соглашение об избежании двойного налогообложения нужно при торговле в другой стране. Например, компания «Лосось» продает в Великобритании красную искру, платит подоходный налог там, а затем может не платить налог на прибыль в России.

Было бы здорово, если страны бы не считали суммы: заплатил в Великобритании, а в России забыли про весь налог. На деле же считать придется: вычитать из российского налога сумму, которую уже заплатили в Великобритании, и доплачивать остальное.

Еще несколько случаев, когда действует соглашение об устранении двойного налогообложения:

- иностранная компания частично владеет российской фирмой и с нее получает дивиденды. С них нужно платить налог, и его размер зависит от соглашения. Если оно есть — налог 0% или 5%, если нет — 15%;

- американская компания пригласила российских разработчиков приехать и написать для них программу. По законам США и России они должны заплатить подоходный налог и там, и там. Но между странами есть соглашение, поэтому налог разработчики заплатят только один раз;

- компания открывает филиал в другой стране. Заказчики платят на счет в местном банке, но налог нужно платить в обеих странах. Если между странами есть соглашение, платить налог нужно только один раз.

Часто российские компании работают в странах, с которыми нет соглашения. Вот здесь и появляются те самые оффшорные счета. Такие компании создают технические или транзитные компании в странах, с которыми соглашение есть, например на Кипре, и через Кипр переправляют деньги дальше, в настоящую компанию.

Какие документы нужны, чтобы не платить налог два раза

Чтобы работать в другой стране и платить меньше налогов, нужно предоставить в российскую налоговую документы. Точного списка нет, в целом это подтверждающие документы, которые объяснят, что налог компания уже заплатила. Это может быть что-то одно:

- налоговая декларация другой страны;

- банковская платежка;

- выписка со счета о том, что деньги заплачены.

Какой-то определенной формы для этих документов нет: стран много, везде свои стандарты, и российская налоговая это понимает.

Налоговый год в каждой стране тоже свой, а по правилам налог сначала платят в другом государстве, а потом в России. Если налоговые периоды различаются, в России сдают сначала привычную декларацию, а потом уточненную — чтобы пояснить размер налога, который заплатили в другой стране.

С 01.01.2021 г. в России началось применение многосторонней Конвенции от 24.11.2016 г. по выполнению мер, относящихся к налоговым соглашениям, в целях противодействия размыванию налоговой базы и выводу прибыли из-под налогообложения (Base Erosion and Profit Shifting – BEPS) (в международной практике Multilateral Instrument, «MLI», «Конвенция»). Также вступают в силу изменения в ряде соглашений об избежании двойного налогообложения («СОИДН»).

Россия завершила внутренние процедуры для вступления в силу норм MLI, и c 01.01.2021 г. Конвенция начинает действовать в отношении 34 стран с учетом ряда ограничений. С основными изменениями Вы можете ознакомиться в нашем обзоре.

Также вносятся изменения в СОИДН с рядом стран, а именно с Кипром, Люксембургом, Мальтой и Нидерландами. Данные юрисдикции традиционно используются для вывода за рубеж доходов, полученных в России. Напомним, что 25.03.2020 г. Президент РФ В.В.Путин во время телеобращения к россиянам озвучил необходимость пересмотра СОИДН с этими юрисдикциями. Подробнее мы сообщали об этом ранее.

Текущий статус СОИДН

По состоянию на январь 2021 г. подписаны и ратифицированы Протоколы об изменениях СОИДН с Кипром и Люксембургом. Однако со стороны Люксембурга не все национальные процедуры были пройдены в 2020 году. Аналогичный протокол с Мальтой подписан, но ратификация еще не окончена.

Что касается СОИДН с Нидерландами, то существует вероятность, что оно будет денонсировано. Минфин России провел переговоры с министерством финансов Нидерландов на предмет введения изменений, аналогичных СОИДН с вышеуказанными юрисдикциями. Однако переговоры не увенчались успехом и в данный момент запущен процесс денонсации СОИДН.

Напомним, что речь идет об увеличении налога у источника до 15% в отношении дивидендов и процентов, за некоторым исключением. Изменения не коснутся лицензионных платежей (роялти) и ряда других выплат.

Пониженная ставка в 5% на дивиденды сохраняется для следующих категорий бенефициарных собственников дохода:

- страховое учреждение или пенсионный фонд, или

- компания, чьи акции котируются на зарегистрированной фондовой бирже, при условии, что

- не менее 15% голосующих акций находятся в свободном обращении, и

- она прямо владеет не менее 15% капитала компании, выплачивающей дивиденды, в течение 365 дней;

- Правительство или политическое подразделение, или местные органы власти, или

- Центральный Банк.

Процентные доходы будут облагаться по ставке 5%, в случае если бенефициарный собственник является банком или одним из вышеназванных лиц, включая публичные компании. Пониженная ставка будет также применяться к следующим категориям ценных бумаг, которые котируются на зарегистрированной фондовой бирже:

- государственные облигации;

- корпоративные облигации;

- внешние облигационные займы (евроооблигации).

Вступление изменений в силу

Таким образом, с 01.01.2021 г. применение льгот по СОИДН с 34 странами возможно только при выполнении условий MLI. При этом льготы в отношениях с Кипром и Мальтой (несмотря на не пройденную ратификацию, Протокол действует временно) применяются в ограниченном объеме с учетом изменений, внесенными Протоколами, а также с учетом MLI. Изменения в СОИДН с Люксембургом вступят в силу только с 2022 года, если все национальные процедуры ратификации будут пройдены в течение этого года.

В отношении остальных стран, включая Люксембург, применяются положения СОИДН в текущей редакции. Изменения в СОИДН с Нидерландами, если таковые будут, начнут действовать не ранее 2022 г.

Чем может помочь SCHNEIDER GROUP?

Мы следим за развитием событий и будем своевременно информировать Вас об этом. Эксперты налоговой практики смогут проконсультировать Вас по возникающим вопросам. По нашему мнению, на данном этапе целесообразно будет:

- оценить возможные последствия изменений и рассмотреть варианты по минимизации их влияния,

- рассмотреть возможность выплаты дивидендов/процентов в текущем году,

- рассмотреть возможные варианты изменения корпоративной структуры владения.

Гражданин, который проживает в России более 183 дней на протяжении года, обязан платить налоги на все доходы, независимо от того, в какой стране мира он их получает. Часто с двойным налогом сталкиваются владельцы недвижимого имущества за рубежом, которое они сдают в аренду или продают.

Двойное налогообложение России со многими странами урегулировано двухсторонними договорами, что значительно облегчает жизнь налогоплательщикам.

Что значит двойное налогообложение

Под двойным налогообложением подразумевается обязательная уплата налогов на прибыль в разных государствах. Касается это обычно тех, кто является гражданином одной страны, а получает доход в другой.

Для оптимизации процесса, сокращения и без того немалых расходов на оплату сборов правительство РФ подписывает договора с другими государствами. Это помогает избежать двойной уплаты налогов.

Причины возникновения вопросов о двойном налогообложении

Самые распространенные причины двойных сборов:

- Гражданство и источник прибыли в разных государствах. Человек живет в одной стране, а прибыль получает в другой. В этом случае на доходы налогоплательщика претендуют оба государства. Это касается владельцев недвижимости, тех, кто ведет бизнес за рубежом, приезжает на заработки и т. п. В таких ситуациях одна из двух стран должна освободить человека от уплаты налогов. Если этого не происходит, в силу вступает двойное налогообложение.

- Человек имеет резидентство сразу в нескольких странах. Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом. Например, иностранцы, проживающие на территории РФ более 183 дней, приобретают статус резидента. Если между двумя государствами не заключено соглашение об избежании двойного налогообложения, то резидент будет выплачивать налоговый сбор и на родине, и в стране, где получает прибыль. Вследствие этого доход может значительно сократиться или исчезнуть совсем.

Резидент — это тот гражданин, кто живет в родном государстве или продолжительный период — в другом.

Что такое договор об устранении двойного налогообложения

Согласно межгосударственным соглашениям устанавливаются нормы оплаты налогов с прибыли частных и юридических лиц, чьи доходные активы находятся за пределами страны их гражданства. Договор об устранении двойных налогов регулирует такие ситуации в 2021 году:

- Прописаны типы налогов и перечислены лица, на которые это соглашение распространяется.

- Установлен порядок распределения налоговых сборов от всех доходов между странами.

- Указаны срок действия и условия прекращения соглашения.

Благодаря таким международным договоренностям определенные виды финансовых сделок освобождаются от налогообложения в одной из двух стран. Либо налоги выплачиваются, но на льготных условиях. Это помогает налогоплательщикам в несколько раз сокращать расходы, оптимизировать проведение сделок и развивать отношения с зарубежными странами.

Как работают соглашения об избежании двойного налогообложения в России узнайте из видео, представленном ниже.

Россия заключила 83 договора об избежании двойного налогообложения с другими государствами.

Список стран, с которыми у России заключены договора об избежании двойного налогообложения в 2021 году

В этом списке в 2021 году:

- Все страны — члены ЕС, кроме Эстонии.

- Австралия, Австрия, Азербайджан, Армения, Аргентина, Албания, Алжир, Беларусь, Бельгия, Бразилия, Ботсвана, Венесуэла, Великобритания, Венгрия, Вьетнам, Германия, Греция, Гонконг, Дания, Египет, Израиль, Индия, Индонезия, Исландия, Ирландия, Иран, Испания, Италия, Казахстан, Канада, Киргизия, Кипр, Катар, КНДР, Китай, Куба, Корея, Кувейт, Латвия, Ливан, Литва, Люксембург, Македония, Мали, Малайзия, Мексика, Марокко, Монголия, Молдова, Намибия, Новая Зеландия, Норвегия, ОАЭ, Польша, Португалия, Румыния, Саудовская Аравия, Сербия, Сирия, Сингапур, США, Словакия, Словения, Таджикистан, Туркменистан, Таиланд, Турция, Украина, Узбекистан, Франция, Финляндия, Филиппины, Хорватия, Черногория, Чили, Чехия, Швейцария, Швеция, Шри-Ланка, Эквадор, ЮАР, Япония.

У каждого подписанного соглашения есть свое уникальное содержание, но на сегодняшний день отмечается постепенная унификация текстов договоров.

В 2020-2021 году были подписаны и ратифицированы новые соглашения с Кипром, Мальтой, Люксембургом. В результате которых процентные ставки в этих странах повысились на дивиденды и проценты.

Полная таблица стран по алфавиту и даты подписания договора с ними есть на сайте consultant.ru

Российские резиденты, получающие прибыль с активов в государствах, с которыми вопрос о двойном налогообложении не урегулирован, обязаны платить один и тот же налог обеим странам.

Важно! Приоритет имеет международный договор. Если в нем налоговая ставка составляет 5 %, а в отечественном НК — 10, то налогоплательщик имеет право делать выплаты по международной ставке. Но при этом нужно соблюдать строго все сопутствующие условия данного соглашения.

Что нужно для получения льгот на налоги в межгосударственных сделках

Применение льготного налогообложения, согласно условиям межгосударственного договора, возможно только при соблюдении некоторых условий.

- Необходимо подтвердить наличие иностранного партнера у российского налогоплательщика, который выплачивает ему прибыль. А также следует подтвердить нахождение партнера за рубежом.

- Зарубежный партнер должен документально подтвердить, что он получает прибыль и находится на территории государства, с которым у России подписано соглашение об отмене двойных налоговых платежей.

- Одно из частых требований к документам — наличие апостиля. Бумаги следует перевести на русский язык и представить до выплаты прибыли. Если они будут предъявлены позже, налог придется оплатить согласно условиям внутреннего НК. Позже сбор можно вернуть, а иностранному партнеру доплатить прибыль.

Размер налога в разных странах

Чтобы обойти двойное налогообложение, зарубежному партнеру необходимо представить:

- Подтверждение постоянного пребывания резидента в стране. Перевод документа на русский язык обязателен.

- Подтверждение права иностранного партнера получать доход.

Налогообложение на прибыль от сдачи недвижимости в аренду

Если резидент РФ имеет прибыль от сдачи объекта в аренду, который находится, например, в Германии, то весь оплаченный там налог вычитается из суммы сбора в РФ. Подоходный налог для резидентов России — 13 %. Если размер выплаченного налога в ФРГ меньше того, что рассчитали в РФ, то необходимо доплатить разницу.

Если человек сдает в аренду объект за границей и получает с этого доход, он обязан этот факт задекларировать в РФ. Представляется декларация в виде 3-НДФЛ. Дополнительно потребуется один из документов:

- Подтверждение размера прибыли и оплаченного налога. В нем указываются тип и размер дохода, год его получения, сумма начисленного сбора и дата его оплаты.

- Нотариально заверенная налоговая декларация на русском языке, которую подали в другой стране. Дополнительно потребуется ксерокопия платежки, свидетельствующей об оплате сбора.

Еще больше информации о налогах узнайте из видео, представленном ниже.

Оплаченный за границей налог засчитывается при представлении декларации. Сообщить о прибыли в налоговую службу и получить зачет налога разрешено на протяжении трех лет с момента получения дохода.

- Гражданин РФ имеет в Германии недвижимость и получает прибыль со сдачи ее в аренду. Налоговая ставка от аренды в Германии составляет 23,4 %, в России — 13 %. Оплачивая сбор в ФРГ, где была получена прибыль, резиденту не придется что-то платить в России, так как подоходный налог в стране ниже.

- Вычеты, предоставленные резиденту за рубежом, не учитываются при начислении налогового сбора в России. Например, у россиянина есть коттедж во Франции, от сдачи в аренду которого его годовой доход составляет 18 000 €. По местному закону собственник может потребовать половину налогооблагаемой суммы в счет содержания своей недвижимости. Следовательно, налогом будут облагаться не 18 тысяч, а — девять. Налоговая ставка нерезидентов составляет 20 %, а значит, 1800 € нужно будет отдать в счет налога.

Система вычетов не работает на территории РФ. Таким образом, резиденту следовало бы платить налоговый сбор с 18 000 €, а это 2340 € в год (13 %). Но благодаря подписанному договору об устранении двойных налогов между странами налогоплательщик доплатит всего лишь 540 €.

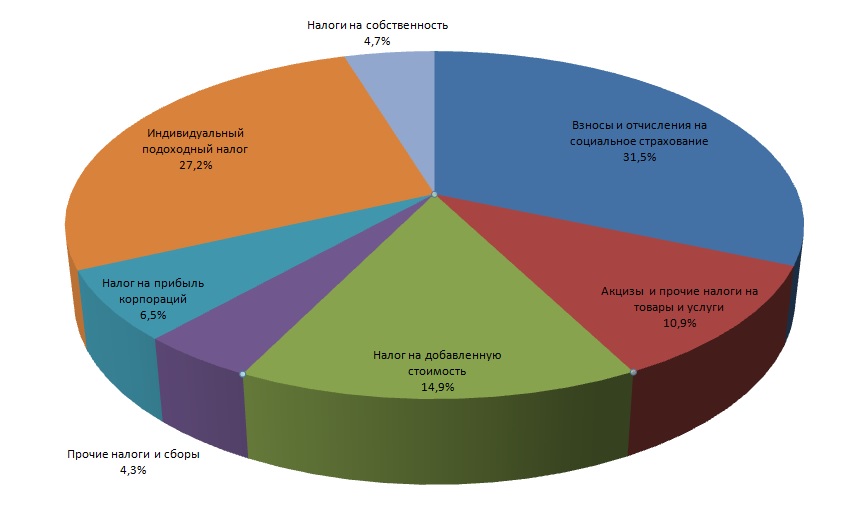

График распределения налогов (%)

Внимание! Если налоговый сбор выплачивается в РФ по упрощенной системе, то зачет его в другой стране невозможен.

Налог на прибыль с продажи недвижимости

Российский закон не разграничивает правила на продажу недвижимости внутри страны и за ее пределами. Не платить налог в России и не представлять декларацию можно только в случаях, если:

- Объект был приобретен ранее 1 января 2016 года и до продажи он находился в собственности более трех лет.

- Недвижимость приобретена после 1 января 2016 года и до момента продажи в собственности — пять и более лет. В случаях наследства, дарения, пожизненного содержания с иждивением срок собственности составляет три года и более.

Налог не платят, если недвижимость не использовалась в качестве источника получения прибыли.

Если собственник объекта не подходит под вышеперечисленные требования, он обязан представить налоговую декларацию в виде 3-НДФЛ до 30 апреля следующего года после продажи объекта. А до 15 июля оплатить налоговый сбор.

Больше информации об уплате налога при продажи квартиры Вы узнаете из видео, представленном ниже.

Налоги на прибыль от аренды и продажи могут засчитываться в РФ, согласно договору об устранении двойных налогов. Ставка для резидентов — 13 %.

Пример. Резидент России приобрел апартаменты в Испании за 400 тысяч евро, а в 2018 году продал — за 450 тысяч. Заработанные 50 000 € будут облагаться налогом (24 % в Испании, или 12 000 €). Период между приобретением и продажей объекта — более трех лет, значит, достаточно оплатить налог только в Испании.

Соглашение России и Германии

Правительства России и Германии более 20 лет назад подписали договор об устранении двойных налогов. Это наладило деловые взаимоотношения и снизило риск потери большей части доходов к минимуму.

Если налоговые сборы оплачиваются в ФРГ, то в России сокращается размер сбора. Происходит это следующим образом:

- Человек имеет доходы на территории Германии и там же платит налог.

- Соответствующие органы представляют эту информацию в Россию.

- Подоходный налог для резидентов в РФ — 13 %.

- Прибыль налогоплательщика умножается на 13 %, это и есть сумма сбора в России.

- Из суммы налога в Германии вычитается налоговый сбор в России, и получается разница, которую и должен оплатить налогоплательщик. Если разницы нет или налог в РФ меньше, чем в Германии, тогда платить российским налоговым службам ничего не нужно. Если больше, чем в ФРГ, то вносится разница.

Структура немецкой налоговой системы

Двойное налогообложение России и США

Договор об устранении двойного налогообложения между Россией и Америкой был заключен в 1992 году. Это было крайне необходимо, так как экономические взаимоотношения стремительно развивались. В России появилась масса американских организаций, как и российских в США.

Выплаты налогов одновременно в двух странах стали не только неудобными, но и отрицательно сказывались на финансовом состоянии компаний и физических лиц. Поэтому лучшим решением сохранить и развивать деловое сотрудничество двух стран стал подписанный договор об избежании двойных сборов.

Американская система налогообложения работает по следующему принципу: и резидент, и гражданин одинаково должны оплачивать налоги в IRS на доходы в любой точке мира.

Налоговые службы США активно контролируют деятельность иностранных организаций на своей территории. Любая махинация, уклонение от уплаты налогов может наказываться не только лишением лицензии и запретом на работу, но и огромными штрафами, уголовным преследованием.

Не платить налоговые сборы дважды вполне можно без нарушения закона:

Как избежать двойного налогообложения узнайте из видео, представленном ниже.

На сегодняшний день практически все экономически развитые страны уже подписали договор об избежании двойных налогов. Это позволяет развивать внешние торгово-экономические связи, снизить уровень мошенничества, тем самым приумножая свою прибыль.

Во вторник, 11 мая, депутаты поддержали денонсацию соглашения РФ с Королевством Нидерландов об избежании двойного налогообложения (СИДН). Если российская сторона успеет со всеми процедурами по разрыву соглашения до 30 июня, уже с 1 января 2022 года дивиденды на счетах за рубежом будут облагаться по ставке 15% вместо 2–3%. Проект принят, несмотря на наличие содержательной, хотя и технической критики в адрес Минфина со стороны депутатов. Следующей крупной юрисдикцией, с которой Минфин ведет переговоры по СИДН, является Швейцария, там события могут развернуться по сходному сценарию.

Госдума единогласно приняла проект о денонсации соглашения между правительством РФ и правительством Нидерландов «об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество». Напомним, в переговорах с Нидерландами российская сторона не нашла согласия по модели пересмотра таких СИДН, подписанных в свое время с Кипром, Мальтой и Люксембургом (см. “Ъ” от 13 апреля).

Как последовало из содоклада по проекту члена думского комитета по международным делам Елены Паниной, в ходе переговоров Минфин Королевства Нидерландов не только не пошел на условия российской стороны, но даже предложил расширить перечень доходов, облагаемых по пониженным ставкам. Тем временем, по ее словам, с 2017 по 2019 год объемы выплат из РФ в Нидерланды составили более 1,2 трлн руб., выплачено было налогов по пониженным ставкам 33,1 млрд руб. «При ставке 15% в бюджет РФ могло бы поступить 180 млрд руб.»,— заключила она.

Господин Сазанов в своем выступлении добавил, что объем всех выплат дивидендов и процентов, которые идут через транзитные юрисдикции, за четыре года составил порядка 9 трлн руб. «Те соглашение, которые мы сейчас изменяем, охватывают порядка 70% всех выплат»,— сообщил он, имея в виду Нидерланды, Кипр, Мальту и Люксембург. Всего же у РФ 84 таких СИДН, но из них на транзитные юрисдикции с низкой ставкой на пассивный доход приходится только десять.

Почему Минфин решил разорвать налоговое соглашение с Нидерландами

Ранее Минфин оценивал дополнительный доход бюджета от изменения четырех уже упомянутых СИДН в 150 млрд руб. ежегодно. Стройность доклада Минфина несколько нарушил вопрос депутата Алексея Куринного о структуре выплат из РФ в Нидерланды по отраслям экономики: сколько из них пришлось на торговые сети, сколько на IT-компании и т. д. В ответ заместитель главы Минфина сообщил, что разбивка по конкретным налогоплательщикам составляет налоговую тайну. На это последовало замечание председателя Госдумы Вячеслава Володина о том, что речь идет не о конкретных предприятиях, а об отраслях. В ответ представитель Минфина сообщил, что при поступлении такого запроса в режиме ДСП министерство готово предоставить информацию.

В итоге Вячеслав Володин предложил отложить принятие вопроса до среды — отчета главы правительства в Думе, но затем с предупреждением о том, что «последний раз с такими формулировками, как про погоду, мы должны знать, за что мы голосуем», проект было предложено рассмотреть. В заключительном слове Алексей Сазанов сообщил, что осталось три ключевые юрисдикции — Швейцария, Гонконг и Сингапур — по пересмотру СИДН, это позволит охватить более 90% выплат в транзитные юрисдикции. По словам же госпожи Паниной, «очень сложно шли переговоры с Нидерландами и очень сложно они идут со Швейцарией, где тоже неизвестно, что будет, вполне возможно, что в одностороннем порядке (придется.— “Ъ” ) денонсировать» (о возможных последствиях см. справку). Затем депутаты приняли проект единогласно.

Как говорит руководитель направления разрешения налоговых споров Bryan Cave Leighton Paisner Александр Ерасов, «в случае этой юрисдикции речь идет не о налоговых схемах, а о нормальном структурировании крупного международного бизнеса». Решение депутатов он называет «плохими новостями» для инвесторов, «поскольку для бизнеса важна стабильность налоговых условий». По словам же партнера КПМГ в России и СНГ Александра Токарева, государство в состоянии смягчить удар по российскому бизнесу. «Условно российский бизнес в Нидерландах можно разделить на две категории: компании, которые получают доходы из РФ, и голландские субхолдинги, которые выплачивают доходы в РФ,— говорит он.— В отношении первых может несколько смягчить ситуацию включение в НК налоговых льгот, которыми некоторые категории налогоплательщиков смогут воспользоваться применительно к доходам, выплачиваемым из РФ за рубеж. Например, льготная ставка по дивидендам, выплачиваемым в пользу публичных компаний. А вот второй категории придется сложнее: последствия по налогу на доходы у источника выплаты будут возникать в Нидерландах, и для их снижения необходимо наличие СИДН». По его словам, возможно также рассмотреть изменения в НК, например, с возможностью зачета налога, уплаченного за рубежом, даже если у РФ со страной источника дивидендов нет СИДН.

Налоговое будущее российской Швейцарии

В части же прогнозов по соглашениям со Швейцарией, Гонконгом и Сингапуром Александр Токарев из КПМГ ожидает, что страны получат предложения пересогласовать СИДН по кипрскому образцу. Швейцария не так популярна для регистрации холдинговых компаний, но очень востребована для регистрации торговых компаний. «Несмотря на то что для торговых компаний наличие СИДН не является обязательным условием получения торговых доходов, соглашение будет необходимо для уменьшения налоговых последствий при распределении дивидендов от швейцарских "дочек" в пользу российских холдингов,— говорит он.— Гонконг и Сингапур достаточно популярны для регистрации холдинговых компаний группами из Азиатского региона. С точки зрения российского бизнеса холдинговых компаний в данных юрисдикциях немного».

Компании, которые ведут бизнес в других странах, платят налоги два раза: сначала в бюджет другой страны, а потом и в российский. Но есть целых 84 страны, где можно заплатить только один раз.

Что такое двойное налогообложение

Двойное налогообложение возникает, когда российский предприниматель работает в другой стране. Сначала он платит налог с дохода там, а когда деньги поступают на российские счета, еще и в бюджет России.

Страны знают об этом, поэтому договорились между собой, что два раза с одного дохода платить не надо. Это и называется международным соглашением об избежании двойного налогообложения.

В мире почти двести признанных государств, при этом соглашение с Россией заключили 84: США, Великобритания, Германия, Испания, Израиль, Шри-Ланка, Мексика, Люксембург, Чили, Белоруссия и другие. Список включает страны Азии, Европы, Америки.

С каждой страной у России свое соглашение, но в целом они похожи:

- позволяют учитывать уже оплаченный в другой стране налог при оплате налога в России;

- касаются налогов на доход, имущество и капитал;

- распространяются на всех предпринимателей и компании.

Теперь о том, в каких случаях соглашение работает.

В каких случаях действует соглашение

Чаще всего соглашение об избежании двойного налогообложения нужно при торговле в другой стране. Например, компания «Лосось» продает в Великобритании красную искру, платит подоходный налог там, а затем может не платить налог на прибыль в России.

Было бы здорово, если страны бы не считали суммы: заплатил в Великобритании, а в России забыли про весь налог. На деле же считать придется: вычитать из российского налога сумму, которую уже заплатили в Великобритании, и доплачивать остальное.

Еще несколько случаев, когда действует соглашение об устранении двойного налогообложения:

- иностранная компания частично владеет российской фирмой и с нее получает дивиденды. С них нужно платить налог, и его размер зависит от соглашения. Если оно есть — налог 0% или 5%, если нет — 15%;

- американская компания пригласила российских разработчиков приехать и написать для них программу. По законам США и России они должны заплатить подоходный налог и там, и там. Но между странами есть соглашение, поэтому налог разработчики заплатят только один раз;

- компания открывает филиал в другой стране. Заказчики платят на счет в местном банке, но налог нужно платить в обеих странах. Если между странами есть соглашение, платить налог нужно только один раз.

Часто российские компании работают в странах, с которыми нет соглашения. Вот здесь и появляются те самые оффшорные счета. Такие компании создают технические или транзитные компании в странах, с которыми соглашение есть, например на Кипре, и через Кипр переправляют деньги дальше, в настоящую компанию.

Какие документы нужны, чтобы не платить налог два раза

Чтобы работать в другой стране и платить меньше налогов, нужно предоставить в российскую налоговую документы. Точного списка нет, в целом это подтверждающие документы, которые объяснят, что налог компания уже заплатила. Это может быть что-то одно:

- налоговая декларация другой страны;

- банковская платежка;

- выписка со счета о том, что деньги заплачены.

Какой-то определенной формы для этих документов нет: стран много, везде свои стандарты, и российская налоговая это понимает.

Налоговый год в каждой стране тоже свой, а по правилам налог сначала платят в другом государстве, а потом в России. Если налоговые периоды различаются, в России сдают сначала привычную декларацию, а потом уточненную — чтобы пояснить размер налога, который заплатили в другой стране.

Читайте также: