Сколько в россии собирается налогов в год

Опубликовано: 05.05.2024

Изменения в налоговом законодательстве, вступающие в силу с начала января 2021 года, уже рассмотрены, приняты и утверждены. Они коснутся как ключевых налогов (НДФЛ, на прибыль, НДС), так и налогов на землю, транспорт, имущество, туризм и т.д.

Информация о новых нормах налогообложения пригодится не только занимающимся бухгалтерским учетом сотрудникам, но и всем сознательным гражданам, ведь отсутствие знаний о внесении поправок не освобождает от ответственности (административной и даже уголовной). Чтобы не иметь проблем с законом, стоит ознакомиться с изменениями и уплатить налоги в срок.

Отмена ЕНВД

Единый налог на вмененный доход или ЕНВД, актуальный для ООО/ИП, заменяет собой налог на прибыль/доходы физических лиц, имущественный налог и налог на добавленную стоимость. Оплачивается он только путем безналичного расчета.

Пользоваться ЕНВД могут предприятия или индивидуальные предприниматели, которые соответствуют следующим критериям:

- Не числятся плательщиками единого сельскохозяйственного налога;

- Ведут работу по договору простого товарищества, доверительного управления, совместной деятельности;

- Имеют штат не больше ста человек;

- Не относятся к крупнейшим налогоплательщикам;

- Занимают площадь меньше 150 кв. метров.

Проблема данного вида налогообложения заключается в том, что он рассчитывается исходя из физических показателей (количество занятых на производстве сотрудников, площадь помещения, численность транспортных средств и т.д.), а не в процентном соотношении с реальными доходами компании (ИП).

Такой подход не объективен, поэтому ЕНВД хотят упразднить. Окончательное решение еще не принято, однако Министерство финансов утверждает, что налог все-таки будет отменен. Исключением является Республика Крым, где действие единого налога на вмененный доход официально пролонгировано до 2024 года.

Несмотря на отсутствие подтверждения внесения изменений, Федеральная налоговая служба уже оповещает плательщиков об отмене ЕНВД путем информационных рассылок, рекламных баннеров, статей в СМИ и листовок, размещенных в налоговых инспекциях.

Транспортный и земельный налоги

Транспортный и земельный налоги объединены в одну группу, поскольку они получили одинаковые правки:

- Отмена декларации о налогах (начиная с 2020 года);

- Корректировка сроков внесения авансовых платежей и уплаты налогов (полный расчет за прошедший год должен произойти не позднее марта нынешнего года);

- Предприятия и ИФНС считают сумму налога независимо друг от друга, после чего ИФНС направляет результаты своих подсчетов в организацию.

Если компания считает, что должна заплатить меньше, то она предоставляет в налоговую инспекцию подтверждающие бумаги. В результате их рассмотрения выносится финальное решение: либо сумма налога остается прежней, либо она уменьшается в пользу предприятия.

Сведения о среднесписочной численности

Еще одна поправка касается среднесписочной численности штата предприятия. Ранее такого рода информация предоставлялась отдельным форменным отчетом. С 1 января 2021 года эти сведения нужно включать в расчет по страховым взносам.

Цель данных изменений заключается в том, чтобы снизить административную нагрузку на бизнес, сократив количество обязательных к оформлению бумаг. Объединение двух отчетов в один позволит тратить меньше времени на составление налоговой документации.

Новые правила будут действовать уже для бумаг за 2020 год.

Что касается налога на имущество организаций, то здесь следует обратить внимание на:

- Необходимость информирования представителей налоговых инспекций о наличии транспортных средств, земли, движимого и недвижимого имущества (последние два пункта раньше были необязательными);

- Отсутствие надобности составления отчетов по авансовым платежам;

- Бездекларационный режим налогообложения транспорта и земельных участков;

- Возможность подачи всего пакета бумаг в один налоговый орган;

- Возможность предоставления налоговой документации в онлайн-формате.

Таким образом, компаниям в первую очередь стоит ознакомиться с изменениями в транспортном и земельном налогах, а также оповестить ФНС о наличии движимого и недвижимого имущества.

Главной корректировкой, касающейся налога на доходы физических лиц, является повышение ставки с 13% до 15%. Однако новые коэффициенты будут применяться не ко всем налогоплательщикам, а лишь к тем, чей годовой доход превышает 5 000 000 рублей. Все остальные граждане РФ продолжат платить НДФЛ по старым правилам.

Так, например, если сотрудник с января по июнь заработал 5 100 000 рублей, то эти деньги будут облагаться 13% налогом. Что же касается общей суммы оклада с июля по декабрь, с нее придется заплатить налог с повышающим коэффициентом.

Кроме того, изменения были внесены в порядок налогообложения процентов по вкладам и остаткам на счетах в банке. Если они превышают необлагаемый процентный доход, то с них взимается 13% ставка. Еще одна поправка касается объединения отчетности: начиная с 2021 года, 2-НДФЛ и 6-НДФЛ будут подаваться совместно в составе 6-НДФЛ.

Последним пунктом стоит упомянуть вычет по налогу на доходы физических лиц на лечение. В список включены следующие услуги:

- мед. эвакуация;

- ортопедическая терапия людей, страдающих врожденными или приобретенными дефектами зубов;

- паллиативная помощь.

Помимо этого, был пополнен и расширен перечень дорогостоящих услуг, связанных с репродуктивными технологиями.

Туристические сборы

С 2021 года планируется введение единого туристического сбора для иностранцев, желающих посетить Санкт-Петербург. Инициатива, которую озвучил губернатор Александр Беглов, была одобрена Владимиром Путиным. В новом году иностранным гостям Северной столицы придется заплатить 100 рублей за каждые сутки пребывания.

Чиновники утверждают, что собранные таким образом деньги пойдут на поддержание чистоты и порядка в Санкт-Петербурге, реконструкцию ветхих исторических зданий и развитие туристической инфраструктуры города.

Так называемый “курортный сбор” – распространенное явление, позволяющее содержать и регулярно обновлять туристические объекты с высокой посещаемостью. Сумму от 0,25 до 5 евро за ночь оплачивают гости Германии, Испании, Италии, Чехии, Черногории, Франции, Греции, Литвы и ряда других европейских стран.

Налог на процентный доход по вкладам

Разберем подробнее вопрос налога на процентный доход по вкладам.

Как уже упоминалось ранее, полученные в 2021 году проценты по некоторым депозитам будут облагаться 13% НДФЛ. Однако изменения в начислении коснутся только людей, инвестировавших в банк сумму, превышающую 1 000 000 рублей. Причем речь идет не об одном вкладе, а о совокупности всех имеющихся у частного лица депозитов.

Взимать налог по новым правилам начнут с 2022 года. Рублевая переоценка вкладов в иностранной валюте облагаться повышенным НДФЛ не будет. Кроме того, доходы от рублевых депозитов, чья процентная ставка не превышает 1% годовых, а также от эскроу-счетов под 13% налог не подпадают.

Для тех, кто хочет разобраться с перипетиями уже принятых документов, 19 сентября пройдет семинар «ТОП-10 «жарких» налоговых споров 2020 года», посвященный судебной практике по налоговым спорам.

Мероприятие проводит Разумова Анастасия Сергеевна – действующий главный бухгалтер, сертифицированный преподаватель, директор представительства международного центра методологии и повышения квалификации бухгалтеров, финансистов, аудиторов и управленцев «Альтерра», а также обладать сертификата британского Института специалистов по управленческому учету CIMA.

Семинар предусматривает два формата участия: «Лайт» и «Профи». Слушатель, выбравший второй вариант, в результате прохождения обучения получит не только новые знания, но и:

- Удостоверение о повышении квалификации;

- Сертификат участника;

- Сертификат ИПБ о повышении профессионального уровня.

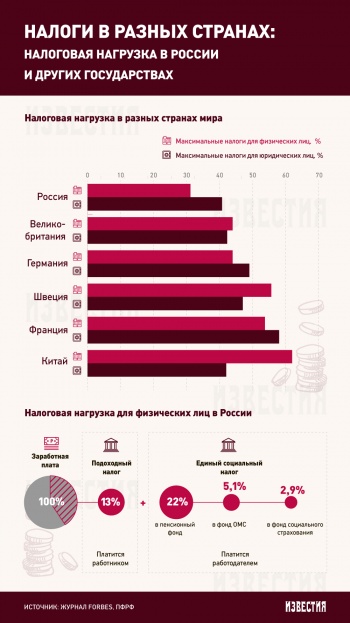

Какая нагрузка лежит на налогоплательщиках в России, Великобритании, Германии, Китае и других странах и сколько за россиян платят работодатели — в инфографике «Известий»

Известно, что в России — одни из самых невысоких налогов для физических лиц по сравнению с другими развитыми странами. При этом сами россияне отчисляют в бюджет только 13% от своей зарплаты, а большую часть выплат — в пенсионный фонд, фонд ОМС и фонд социального страхования — делает на них работодатель. В результате общая сумма налоговых выплат составляет около 30%, что вдвое ниже, чем, например, в Китае. Там отчисления граждан в бюджет составляют около 60% от зарплаты.

При этом налоговая нагрузка на юридических лиц в России находится на среднем мировом уровне и составляет около 40% от дохода. Этот показатель близок к уровне налоговой нагрузки в Великобритании и немного ниже, чем налоги для юрлиц в Германии, — там в казну отчисляется около 50% от дохода. Самые высокие налоги для юридических лиц во Франции, где они составляют почти 60%.

Как живется налогоплательщикам в разных странах мира, и сколько российские работодатели отчисляют на пенсии и здравоохранение — в инфографике «Известий».

По материалам "Известий"

Другие публикации по теме:

- Миф о 13 процентах: сколько налогов реально платят россияне

- Сколько в среднем пенсионеры получают в мире

- Сколько мы в реальности платим налогов

- В Ростове не платят за воду крупнейшие компании, университеты и тюрьмы

- Самый вкусный в мире чай теперь будут заваривать в ростовских автоматах

____________________

Нашли ошибку или опечатку в тексте выше? Выделите слово или фразу с ошибкой и нажмите Shift + Enter или сюда.

16 комментариев

Только в странах, про которые написано выше, минимальная оплата размера труда от 2000 евро, и это минимум, соответственно, остаётся на жизнь гораздо больше. И никто при этом не написал, что в Европе пособие на ребёнка от 350 до 800 евро, причём платится оно государством до достижения ребёнком 18 лет, и что если мама сидит дома с 2 и более малышами она получает от государства деньги, что пенсионерам предоставляются очень хорошие условия жизни и от пенсии они ничего не платят, и что если ты потерял работу, тебе платят деньги по безработице, на которые можно прожить.

Вы видимо не в теме, что в Европе пенсионеры со своей пенсии платят подоходний налог .

В Италии пенсионеры платят самые большие налоги в Европе, такие приводит данные Конфедерация коммерческих и туристических предприятий.

По расчетам этой организации при ежемесячной пенсии €1500, что составляет в год €18000, каждый пенсионер в Италии выплачивает подоходный налог в сумме €4000, т.е. 22.2% отдает государству обратно в виде налога на доход (пенсию).

Как обстоят дела с подоходным налогом с пенсии в других странах Европы.

-Германия. Платежи с пенсии (подоходный налог)- €39 в год (0,2%);

-Франция. Подоходный налог с пенсии – €1000 в год (5,2%);

-Великобритания. Подоходный налог с пенсии – €1500 в год (7,2%),

-Испания. Подоходный налог с пенсии – €2000 в год (9,5%).

Полностью согласен с Аленой, для меня непонятно, почему власти не продают газ за границу за рубли. Иностранцы покупали бы в ЦБ рубли и покупали бы газ. Хватит зависеть от доллара. Может быть и рубль укрепился и уровнень жизни поднялся. Соответственно и налоги.

Зачем продавать газ за рубли, если их (рубли) можно тупо напечатать, да и покупать за рубли сомневаюсь, что желающие найдутся.

ЦБ РФ не печатает тупо рубли. Любое количество напечатанных рублей должно по сложной цепочке соответствовать многим факторам, основным из которых, как бы это странно не оказалось, зависимость от количества долларов в мире. Упрощенно ЦБ РФ не имеет напечатать больше рублей чем это положено в пропорции к доллару. Кстати, мне надо напоминать, что наш ЦБ - шарага независимая от нашей власти? И наша власть не может прямо и всецело указывать, что нужно делать центробанку.

средние налоги? давайте посчитаем 36% от з/п в фонды, +13% налог ==49% бухгалтера поправят ))) + налог на землю и строения + налог на машину и не забываем самое интересное НДС-10-18% на товары --- коммуналку, тарифы на подключение, непонятные цены установлены на гос уровне и тд.

так сколько на самом деле мы отдаем государству. и что получаем взамен. непонятную стройку на левом берегу с кучей непонятных и главное не нужных мостов.

А Известия всё видят через розовые очки. Или нам очки втирают.

Хотя бы один ростовчанин написал, что мосты там не нужны! А нам , в Волгодонске нужен очень еще один(к первому) мост, который свяжет старую и новую часть города. Нам уже 2 мэра обещали, но так и не построили. Если происходит авария на мосту - то город стоит 100%. Утром и вечером-АД. К тому же -это и безопасность. Как можно эвакуировать 100 000 населения в случае чрезвычайной ситуации, подобной Чернобыльской?!

Мне кажется, что эта цифра 13%, только для тех, кто считать не умеет. Я сейчас учусь и работаю зарубежом, отправляю маме деньги, с меня снимают банки какие-то налоги, приходит не та сумма, которую я отправила, так ещё и я в России безработной считаюсь, и должна какой-то налог по безработице заплатить, ещё и комуналку оплачиваю, и налоги все. Только в России есть налоги, с которых ещё надоги надо заплатить. Бред!

Россияне НЕ отчисляют в бюджет 13% от своей зарплаты, И большую 30 % и меньшую часть 13 % — делает за них работодатель.

Всего 43 % от зарплаты

И что означает максимальная нагрузка? к примеру, Самые высокие налоги для юридических лиц во Франции, где они составляют почти 60%., а самые низкие, например, 15 %. Самые высокие платят монополисты, а самые низкие все остальные. Вот и получается, что у нас самые низкие налоги для корпораций, но эти же налоги неподъемны для малого бизнеса.

С таким же успехом можно говорить про максимальную температуру по больнице.

Фигню не городите. 13% как раз таки платит работник из своей зарплаты. А 35% соцналогов (пенсия, медстрах) платит работодатель и эти налоги включаются себестоимость любого товара!!

Включая налоги в себестоимость товара, товар становится дороже и менее привлекателен для основного сословия российских покупателей, которые не характеризуются высокой платежеспособностью (богатством). Спрос на товары, особенно если они не повседневного спроса, падает или не растет. А многий бизнес зависит от кредитов, проценты по которым у нас в стране АДовые! В многих странах, даже не смотря на высокую налоговую нагрузку, все равно легче вести бизнес, чем у нас и он там более прибыльный. А выплаченные налоги в этих странах в большей степени возвращаются гражданам, чем у нас, и влияют на их более высокий уровень жизни. Кто-то привел в комментах Италию. Но с Италией особо сравнивать не стоит, там все таки кризис и ЕС обязал власти этой страны провести реформы, чтоб сдирать с народа побольше бабла и отдавать госдолг. Но отмечу, их госдолг образовался не из-за высоких военных расходов (ведение военных действий), санкций или каких-то завышенных процентных ставок от МВФ. просто они жили, как говорится, на более "широкую ногу". Нам так пожить даже годик не позволят, найдут другие статьи расходов, вплоть до карманов чинуш, если бы кто дал за бугром нашим властям недорогой кредит

Зато россияне, как никто другой, до 50 процентов платят откаты на содержание жадных и бессовестных толстосумов. А мы считает чужие отчисления во Франции монополистов. Отсюда результат понижения роста производительности труда и , поверьте, кризис тут не причем.

А зачем вы платите. Я лично никому не плачу откаты!

Содержание

Цифровой налог в России

Налоговый вычет в России

Tax Free

2021: Минцифры хочет обязать иностранные ИТ-компании платить НДФЛ с зарплат сотрудников из РФ

В начале марта 2021 года стало известно о предложении Минцифры обязать иностранные ИТ-компании платить НДФЛ с зарплат сотрудников из России. За счет этой инициативы, изложенной в разработанном ведомством плане стимулирования развития ИТ-отрасли, ее авторы рассчитывают увеличить число «физических лиц, ведущих деятельность в области ИТ в правовом поле» и, соответственно, нарастить поступления от такой деятельности в бюджет.

Соответствующий законопроект планируется подготовить к середине 2021 года. По словам источников «Ведомостей», такая мера будет представлена на рассмотрение вице-премьеру Дмитрию Чернышенко.

![]()

![]()

По словам источника ТАСС в ИТ-отрасли, иностранные компании используют российский человеческий капитал и не платят налоги за российских сотрудников, а потом они могут предлагать лучшие условия по зарплатам.

![]()

![]()

Как пояснила «Ведомостям» замдиректора Института налогового менеджмента и экономики недвижимости НИУ ВШЭ Татьяна Школьная, в ИТ-сфере часто используются теневые схемы, в которых расчеты не привязаны к местоположению налогоплательщика. В результате подоходный налог он не платит вообще.

В России относительно невысока ставка подоходного налога для физлиц, что стимулирует российских программистов, нанятых зарубежными компаниями, работать дистанционно с сохранением статуса налогового резидента РФ, отметил юрист практики «Международное право и налоги» юридической компании «Лемчик, Крупский и партнеры» Илья Горшков. [1] [2]

Владимир Путин подписал закон о повышении НДФЛ на доходы более 5 млн рублей до 15%

23 ноября 2020 года стало известно о том, что с 1 января 2021 года ставка НДФЛ по доходам, превышающим 5 млн рублей в год, увеличится. До достижения порога в 5 млн рублей доходы будут облагаться по ставке 13%, все, что свыше — по ставке 15%. С таким предложением выступил Президент РФ.

![]()

![]()

По данным Правительства РФ, в бюджет по итогам 2021 года поступит 60 млрд рублей, по итогам 2022 года — 64 млрд рублей, в 2023 году — 68,5 млрд рублей.

10 ноября 2020 года во втором чтении было принято 18 поправок. В том числе добавлено, что единовременные доходы граждан (например, выплаты по страховке, суммы, полученные от продажи имущества), превышающие 5 млн рублей, будут облагаться полностью по ставке 13% и не будут учитываться в общем доходе за год.

Такой порядок взимания НДФЛ распространится, в частности, на зарплаты, дивиденды по акциям, доходы от операций с ценными бумагами. [3]

Срок для налогового резидентства в России сократили вдвое - 90 дней

В середине июля 2020 года Правительство РФ одобрило поправки в Налоговый кодекс, которыми срок для получения налогового резидентства России уменьшается со 183 до 90 дней. Это нововведение особенно необходимо тем, кто не смог приехать в РФ из-за рубежа по причине коронавирусных ограничений, сообщил глава Министерства финансов РФ Антон Силуанов.

![]()

![]()

Чтобы сохранить для граждан РФ, которые по объективным причинам не смогли вернуться в страну, условия налогообложения доходов, предлагается дать им право быть признанными налоговыми резидентами России, если он будут находиться в стране от 90 до 182 календарных дней с 1 января по 31 декабря 2020 года.

Налоговый резидент России уплачивает подоходный налог со своих общемировых доходов, а не только с доходов, полученных в России.

Есть разные категории физлиц: для одних сокращение срока для признания резидентом может быть выгодным, для других нет. Например, иностранные высококвалифицированные специалисты, которые приезжают в Россию, но проводят много времени и в других странах, могут быть заинтересованы в облегченном приобретении налогового резидентства, поскольку здесь одна из самых низких ставок подоходного налога в мире — 13%.

С другой стороны, если человек является налоговым резидентом страны (по ее объективным критериям), с которой у России нет соглашения об избежании двойного налогообложения (СИДН), то такое лицо при пребывании в России от 90 дней было бы вынуждено платить налог с мировых доходов в двух странах. [4]

За год средний платеж за владение имуществом вырос на 16%

24 декабря 2019 года компания Яндекс.Деньги сообщила, что по результатам проведенного исследования выяснилось, что через интернет можно заплатить любой налог, но в 2019 году большинство платежей пришлось на имущественный — 57% от всех взносов в пользу ФНС на сайте Яндекс.Денег. За год средний платеж за владение имуществом вырос на 16%, по другим видам налогов — примерно на 11%. К таким выводам пришли аналитики Яндекс.Денег, изучив, как россияне платят налоги электронными деньгами и банковскими картами. Учитывались платежи с 1 января по 4 декабря 2019 года и за такой же период годом раньше.

По данным исследования по всей стране, средний платеж физических лиц в пользу ФНС составляет 1415 рублей. На ноябрь приходится 24% от всех налоговых платежей физлиц через Яндекс.Деньги за год и 27% — от общей суммы. Около 6% платежей проходит в первых числах декабря — перед крайним сроком уплаты налогов.

Среди налогоплательщиков мужчин больше, чем женщин: 56% против 44%. Годом раньше распределение этих долей было менее равномерным: 68% против 32%.

Дороже всего россиянам обходится владение автомобилями, мотоциклами и другим транспортом. Средний платеж по транспортным налогам вырос за год на 12% и составил 3966 рублей. Больше всего он в Москве (6129 рублей), Санкт-Петербурге (5895 рублей) и Воронеже (4948 рублей). А меньше всего платят владельцы транспорта в Омске (2230 рублей).

Самые небольшие суммы у пользователей уходят на уплату имущественных налогов — средний платеж по стране составляет 760 рублей. При этом за год он увеличился на 16%. Если смотреть по городам, то больше всего в пользу ФНС через Яндекс.Деньги платят жители Москвы (1984 рубля), Санкт-Петербурга (830 рублей) и Казани (735 рублей), а меньше всего — пользователи из Омска (155 рублей).

Средний платеж россиян по земельным налогам вырос за год на 10% — до 827 рублей. Ниже всего он в Омске (271 рубль), а лидируют по этому показателю Казань (1985 рублей), Челябинск (1496 рублей) и Екатеринбург (1023 рубля).

Россияне обычно платят налоги на ведение предпринимательской деятельности каждый квартал, поэтому у них пики платежей приходятся на январь, апрель, июль и октябрь. Если смотреть по всей стране, за год средний платеж бизнесменов в пользу ФНС увеличился на 13% — до 6092 рублей. Но в зависимости от города этот показатель заметно различается. Больше всего он в Воронеже (9843 рубля), Омске (8536 рублей) и Казани (8264 рубля). А самый маленький средний платеж у ИП — в Челябинске. Он составляет 3787 рублей — это в 1,6 раза меньше, чем по России.

В России выросла налоговая нагрузка

По итогам 2018 года в России увеличилась налоговая нагрузка, такие данные приводит Федеральная налоговая служба (ФНС).

Речь идет о данных по итогам 2018 года, так, уточняется [5] на официальном портале ведомства, в целом российские компании выплатили в бюджет страны налогов на 0,2% больше (ведомство рассчитывает уровень налоговой нагрузки как отношение суммы налогов и сборов к выручке организаций).

Один из самых высоких уровней налоговой нагрузки на бизнес был зафиксирован в таких отраслях, как добыча полезных ископаемых (52,5%), а также в сфере операций с недвижимостью (20,5%). Высоким был и уровень налогового бремени в строительной сфере (10,4%). Именно в сфере добычи полезных ископаемых уровень нагрузки за год увеличился с 45,4% до 52,5%. А вот в сфере операций с недвижимостью, напротив, было зафиксировано некоторое снижение нагрузки.

Повышение налоговой нагрузки на бизнес действительно есть, и это вызвано как прямым увеличением налоговой нагрузки или введением новых налогов (как было с торговым сбором), так и путем изменения налоговых ставок (как это было с НДС), уточняет Денис Зайцев, руководитель налоговой практики юридической компании BMS Law Firm.

![]()

![]()

Но также растет и налоговая нагрузка в скрытой форме, например меняются правила налогообложения. Еще в 2012 году говорилось о сохранении налоговой нагрузки, но сразу же после этого были введены правила, по которым налог на имущество начал рассчитываться исходя из кадастровой стоимости. Из-за изменения администрирования налог будет взиматься еще в большем размере, так как вступят в силу новые правила оценки недвижимости и новый порядок оспаривания такой оценки. Однако стоит также учитывать и такой фактор, как администрирование налогов.

![]()

![]()

В России появится сразу шесть новых налогов

Благодаря инициативе Минфина у бизнеса может появиться сразу несколько новых налогов, обязательных к уплате. Как сообщает «Коммерсантъ», ведомство намерено «погрузить» в Налоговый кодекс шесть неналоговых платежей, более того, затем к ним может добавиться еще около 200 различных сборов. Такое предложение министерство отправило в правительство по итогам систематизации и регулировании неналоговых платежей.

Речь идет о таких платежах, как курортный, утилизационный и экологический сборы, а также о плате за негативное воздействие на окружающую среду, плате с грузовиков через систему «Платон» и о сборе с операторов связи. Ранее отечественный бизнес, в том числе в лице бизнес-ассоциаций, рассчитывал на сохранение прежнего уровня налоговой нагрузки. Однако дело не только в росте последней. Одним из ключевых новелл законопроекта Минфина является риск уголовной ответственности в случае неуплаты неналоговых платежей, которые планируется закрепить в Налоговом кодексе, поясняет налоговый эксперт Виталий Лазарчук. Более того, уточняет он, в случае изменения законодательства станут возможны блокировка счетов и взыскание задолженности с учредителей.

В числе причин инициативы ведомства эксперт видит стремление улучшить платежную дисциплину и, как следствие, наполнение бюджета.

2018: Рекордный рост налоговых поступлений в консолидированный бюджет до 21,3 трлн руб (+23%)

Рост налоговых поступлений в консолидированный бюджет РФ в 2018 году стал рекордным за последние пять лет — 23%, или плюс почти 4 трлн руб., сообщил 20 февраля 2019 г в ходе расширенной коллегии ФНС глава службы Михаил Мишустин.В 2018 году в консолидированный бюджет РФ поступило 21,3 трлн руб.— это почти на 4 трлн руб., или на 23%, больше уровня 2017 года. Такой прирост стал максимальным с 2013 года. Глава службы пояснил, что результаты обеспечены не только ростом сборов НДПИ в полтора раза, но и хорошей динамикой ненефтегазовых налогов. Налога на прибыль поступило 4,1 трлн руб. (плюс 24,6% к 2017 году), НДС — 3,6 трлн руб. (16,4%), НДФЛ — 3,7 трлн руб. (рост 12,4%, и это на 2,5 пункта выше темпов роста заработной платы). Имущественных налогов поступило на 1,4 трлн руб., или на 11,7% больше уровня 2017 года [6] .

2017: Методичка ЦБ для банков по поиску компаний с обналичкой

В 2017 году Центробанк РФ поручил кредитным организациям активнее искать обналичку и сообщать о сомнительных компаниях налоговикам. Банки будут смотреть и на размер налогов по конкретному параметру, и сравнивать зарплату с НДФЛ и взносами. И еще много чего. Рассказываем, по каким критериям банк посчитает ваш бизнес сомнительным и донесет в налоговую.

Методичка (от 21.07.2017 № 18-МР) вышла у Центробанка по выявлению налоговых схем.

ЦБ хочет, чтобы банки отслеживали у своих клиентов размер налогов и других платежей в бюджет.

Если компания или ИП платит налогов меньше 0,9% от дебетового оборота, то счет, в большой вероятностью, заблокируют.

Конечно, Центробанк делает приписку: уплата налогов ниже обозначенного уровня не является единственным определяющим фактором для «автоматического» признания факта совершения клиентом сомнительных операций.

Кроме критерия по уровню уплаты налогов ЦБ в методичке № 18-МР предложил банкам следующие:

- со счета не платят зарплату работникам клиента;

- НДФЛ и взносы либо сам размер зарплаты не соответствует среднесписочной численности сотрудников;

- фонд заработной платы установлен из расчета ниже прожиточного минимума;

- перечисляется НДФЛ, но не уплачиваются страховые взносы;

- нет остатка средств на счете или он маленький по сравнению с объемами обычных операций;

- платежи не имеют отношения к затратам, присущим виду деятельности;

- нет связи между основаниями зачисления денег на счет и их последующего списания;

- произошло резкое увеличение оборотов по счету;

- нет платежей, обычных для бизнеса: например, аренды, коммуналки, закупки канцелярских товаров и др.;

- средства зачисляются на счет от контрагентов по договорам с выделением НДС и практически в полном объеме списываются клиентом в пользу контрагентов по объектам, не облагаемым НДС. Банк посмотрит на других своих клиентов, которые занимаются аналогичным бизнесом. И сравнит, что у них происходят с НДС в аналогичных ситуациях.

Но и вышеперечисленных критериев ЦБ недостаточно. Он напоминает об обязанности банков отслеживать:

- IP-адрес,

- МАС-адрес,

- номер SIM-карты,

- номер телефона и т.д.

Более того, банкам предписывается выяснять, не совпадают ли эти данные с данными других фирм, счета которых были закрыты в рамках «противолегализационных» мероприятий.

Т.е. под пристальное внимание могут попасть фирмы, обслуживаемые одной и той же бухгалтерской фирмой, если какой-то из клиентов оказался неблагонадежным.

Вторая методичка ЦБ (от 21.07.2017 № 19-МР) касается компаний и ИП, которые получают наличку с использованием корпоративных карт. Центробанк считает, что возможными целями таких операций является легализация доходов и помощь террористам.

ЦБ обвиняет банки в игнорировании рекомендованной для юрлиц и ИП максимальной суммы налички, которая может быть получена с использованием корпоративных карт в течение одного операционного дня (не более 100 тыс. рублей).

Признаки из методички № 19-МР, по которым компанию или ИП признают недобросовестным:

- отношение объема получаемых за неделю наличных денег к оборотам по банковским счетам 30% и больше;

- с даты создания юрлица прошло менее двух лет;

- деятельность клиента, в рамках которой поступают деньги на счет и списываются с него, не создает обязательств по уплате налогов. Или налоговая нагрузка минимальна;

- деньги поступают на счет от контрагентов, по банковским счетам которых идут транзитные операции;

- поступление от контрагента средств на счет клиента происходит с одновременным поступлением денег от того же контрагента на счета других клиентов;

- деньги идут на счет суммами, как правило, не превышающими 600 тыс руб.;

- снятие налички регулярно: как правило, ежедневно или в срок, не превышающий трех - пяти дней со дня поступления;

- наличности снимают, как правило, не больше 600 тыс руб., либо в сумме, равной или незначительно меньшей установленного банком лимита на день;

- наличные снимаются в конце операционного дня с последующим снятием налички в начале следующего операционного дня;

- у клиента нескольких корпоративных карт, и с их использованием преимущественно проводятся операции по получению наличности.

В методичке № 19-МР даны рекомендации банкам, которые сделают его лучше в глазах ЦБ. Банкам надо:

- периодически анализировать суммы наличности, которая может выдаваться в течение одного операционного дня с использованием всех корпоративных карт клиента;

- проводить не реже одного раза в неделю мониторинг операций клиентов, руководствуясь новой методичкой;

- направлять в Росфинмониторинг сведения о подозрительных клиентах.

Новые рекомендации ЦБ особо опасны для ИП, которые используют корпоративные карты для снятия собственных денег с расчетных счетов. Если банки начнут работать по методичке, это может привести к невозможности использования карт для таких операций. Ведь доказать, куда пошли снятые деньги, ИП не сможет [7] .

Лента новостей

- 02:45 Прекращение огня между Израилем и палестинскими группировками в Газе вступило в силу

- 01:58 Горсовет Николаева отказался лишать русский язык статуса регионального

- 00:56 Посол РФ: G7 ведет «опасную игру», подталкивая Москву к Китаю

- 00:21 Байден заявил о необходимости защищать морские пути в Арктике и Южно-Китайском море

- вчера, 23:36 Вакцинированных болельщиков допустят на матчи ЧМ по хоккею в Риге

- вчера, 23:10 РПЦ признала вакцинацию негреховной

- вчера, 22:50 В Таиланде привившимся от COVID-19 обещают коров и золото

- вчера, 22:42 Власти Израиля одобрили прекращение огня против ХАМАС

- вчера, 22:23 Принц Уильям вакцинировался от коронавируса

- вчера, 21:52 Azur Air объявила о возобновлении рейсов в Мексику

- вчера, 21:20 В Казани найдены похищенные во время ЧМ-2018 драгоценности

- вчера, 20:53 Таможня сообщила о перехвате крупной партии героина для Европы

- вчера, 20:43 Псаки объяснила причину отмены санкций против «Северного потока — 2»

- вчера, 20:35 Путин присвоил звание «Город трудовой доблести» еще 12 городам

- вчера, 20:22 Победитель прошлого «Евровидения» не сможет выступить на концерте 22 мая

- вчера, 19:50 Для участников и болельщиков «Евро-2020» открыли въезд в Россию

- вчера, 19:34 Анджелина Джоли снялась с роем живых пчел

- вчера, 19:23 Кабмин поддержал полный запрет на обучение россиян в зарубежных НПО

- вчера, 18:52 Россия решила эвакуировать своих граждан из сектора Газа

- вчера, 18:21 Гинцбург назвал возможные сроки начала испытаний «Спутника V» на детях

- вчера, 17:50 Собянин оценил рост заболеваемости коронавирусом в Москве

- вчера, 17:21 Минюст предложил автоматически списывать долги по штрафам ГИБДД

- вчера, 16:50 Интерпол отказал России в выдаче Бориса Минца и его сыновей

- вчера, 16:40 «Серийного отравителя» Сабанова оправили в колонию на 16 лет

- вчера, 16:18 Путин напомнил о российской силе ядерного сдерживания

- вчера, 15:57 Путин обещал «выбить зубы» желающим что-то «откусить» от России

- вчера, 15:48 Суд вынес второй приговор по делу о насилии к полиции на несанкционированной акции 23 января

- вчера, 15:42 Задержаны действующая и бывшая чиновницы Минпромторга

- вчера, 15:09 Для устроивших перестрелку в башне «Москвы-Сити» прокуроры запросили 19,5 и 18,5 года колонии

- вчера, 15:09 Экс-главу «ВСМПО-Ависма» обвинили в ущербе на 4 млрд рублей

- вчера, 14:40 Совет ЕС рекомендовал разрешить въезд вакцинированным иностранным туристам

- вчера, 14:17 Обвинения в умышленном убийстве Марадоны предъявлены семи фигурантам

- вчера, 13:47 Кабмин предложил включить вакцинацию от COVID-19 в национальный календарь прививок

- вчера, 13:17 Уволен полицейский, опубликовавший видео допроса Галявиева

- вчера, 12:47 Зеленский сообщил о начале подготовки к встрече с Путиным

- вчера, 12:15 В России выявлено 9232 случая коронавируса

- вчера, 12:00 В мэрии предложили ввести финансовую ответственность за халатное отношение к здоровью

- вчера, 11:42 Умер первый губернатор Пермской области Геннадий Игумнов

- вчера, 11:08 Илон Маск выступит на российском марафоне «Новое знание»

- вчера, 10:45 ФСИН предлагает заменить трудовых мигрантов на заключенных

- вчера, 10:20 В ЦБ рассказали, как будет выглядеть новая 100-рублевая купюра

- вчера, 09:49 Титов предложил ввести систему налоговой медиации для бизнеса

- вчера, 09:23 Мишустин отправил Чернышенко на Камчатку, чтобы разобраться с развитием потенциала Долины гейзеров

- вчера, 08:50 Глава ФСИН сообщил о восстановлении здоровья Навального

- вчера, 08:19 Незаконным мигрантам МВД может продлить пребывание в России

- вчера, 07:46 Счетная палата предупредила о неэффективности управления фондом недр

- вчера, 07:16 Эрдоган намерен сделать заявление по Кипру для всего мира

- вчера, 06:30 Американским авиапассажирам придется взвешиваться перед посадкой

- вчера, 05:29 Американская компания создает пассажирский сверхзвуковой самолет

- вчера, 03:59 В Южной Каролине смертникам придется выбирать между электрическим стулом и расстрелом

Все новости »

Подоходный налог в России — 13%, при этом работодатель платит еще 30% страховых взносов. А сколько отдают в казну жители Германии и США?

Фото: depositphotos.com -->

Больше трети россиян (36%) считают свое налоговое бремя чрезмерным, следует из результатов опроса ВЦИОМ. В Минфине не согласны. Ведомство сообщает, что налоговая нагрузка на граждан РФ одна из самых низких в мире. Мы платим 13% с дохода, точнее, за нас это делает работодатель, и это действительно очень низкая ставка, причем шкала плоская (исключение — новый налог в 15% на доходы свыше 5 млн рублей в год). Правда, в Минфине не стали уточнять, что работодатель платит от наших зарплат еще 30% страховых взносов — в Пенсионный фонд, ОМС и Соцстрах. То есть общая нагрузка составляет 43%, хотя мы этого не замечаем.

В других странах устроено иначе. Граждане сами платят все налоги, и шкала прогрессивная. Например, жительница Германии Ольга работает на госслужбе и платит 19% налога с доходов, а еще 5,5% — это налог на солидарность, его платят жители Западной Германии в пользу Восточной. Также есть социальные налоги (аналог наших страховых взносов), половину из которых немцы платят сами, а вторую уплачивает работодатель, говорит Ольга:

«Социальные отчисления платятся и работником, и работодателем. И процент примерно делится пополам. То есть, например, в пенсионные отчисления в целом отчисляется где-то 18%, и, соответственно, 9% платит работник, и 9% за него платит предприятие. То же самое с медицинской страховкой: то есть всего в сумме 14% отчисляется в страховку, из которых 7% платит работодатель и 7% — работник».

И в итоге, по подсчетам Ольги, в месяц получается больше 40% с зарплаты. То есть примерно как в России. Для сравнения налоговых систем радиостанция Business FM связалась с жителем США. Артем из Филадельфии платит 25% с зарплаты, в эту сумму входят и социальные налоги. При этом в Штатах многоступенчатая система, рассказывает Артем:

«Если вы зарабатываете 70 тысяч, у вас берут 20%. А если вы зарабатываете 90 тысяч, то налог на эти дополнительные 20 тысяч будет начисляться по другой ставке. Тут многоступенчатое налогообложение, каждая ваша зарплата делится на части. У каждого человека есть необлагаемая часть — это какая-то сумма, с которой вообще государство налоги не берет. По-моему, на семью, если я не ошибаюсь, это около 25 тысяч долларов, эту сумму вычитают, а остальная часть облагается налогом. Сколько мы лет платили, примерно 25% зарплаты государство забирает на различные налоги: это и отчисления в аналог Пенсионного фонда, и федеральный налог, и другие — всего их пять или шесть».

При этом американцы платят большие налоги на имущество, в первую очередь на недвижимость. В некоторых штатах это несколько тысяч долларов в год, а в среднем по стране около 2,4 тысячи. Также жители США покупают медицинские страховки — это сотни долларов в месяц.

Если же говорить о других обязательных платежах, то коммуналка на Западе в сравнении с нашей стоит очень дорого, зато кредиты, в отличие от РФ, очень дешевые. И есть масса налоговых вычетов, которыми американцы и европейцы, в отличие от россиян, активно пользуются. Так что в целом и у нас, и у них налоговое бремя примерно одинаковое. Нам бы еще зарплаты побольше. И неизвестно, что лучше: получать сумму, не задумываясь, сколько в действительности платит государству работодатель, или же самому заполнять декларацию, самому платить налоги (ну или оплачивать услуги личного бухгалтера, как это делают граждане из развитых стран), но тогда и требовать от властей детального отчета о том, как они потратили ваши деньги, как это тоже делают на Западе.

Поступление налогов в реальном выражении в течение пяти лет выросло в 1,4 раза, сообщил глава Федеральной налоговой службы Михаил Мишустин на коллегии в День работника налоговых органов, передал корреспондент РБК.

Налоговые сборы по итогам января—октября 2019 года показали рост в 1,4 раза по сравнению с результатом на 1 января 2015-го. Одновременно доля налоговых доходов в ВВП выросла более чем на 4 п.п., в том числе ненефтегазовых доходов — на 3 п.п, сказал Мишустин. «Это эффект массового обеления экономики», — уверен он.

ФНС завершила внедрение автоматизированной системы нового поколения «Налог-3», которая объединила разрозненные налоговые данные. «Эта уникальная система администрирует федеральные, региональные и местные налоги в одной точке», — рассказал Мишустин.

По итогам за январь—октябрь этого года налоговые поступления в консолидированный бюджет выросли на 7,9%, или 1,4 трлн руб., до 18,9 трлн руб. за десять месяцев. А налоговые доходы федерального бюджета — на 7,1%, или 0,7 трлн руб., до 10,5 трлн руб.

Рост поступлений продолжается, несмотря на снижение цены на нефть на 8,6%, замедление темпов роста поступлений по налогу на добычу полезных ископаемых (НДПИ) до 3,4% и внедрения возвратного акциза для балансирования цен на нефтепродукты на внутреннем рынке (возвращено 347 млрд руб.), подчеркнули в ФНС.

Драйвер роста — ненефтегазовые доходы

Основной вклад в рост поступлений вносят ненефтегазовые доходы, поступления которых, по итогам десяти месяцев 2019 года, выросли на 12,4% в консолидированный бюджет и на 18% в федеральный.

- Поступления по НДС выросли на 16,7%, или 0,5 трлн руб., до 3,5 трлн руб.

- По налогу на прибыль организаций рост составил 13,5%, или 0,5 трлн руб., почти до 4 трлн руб.

- НДФЛ — на 8,4%, или 241 млрд руб., до 3,1 трлн руб.

Поступления в социальные внебюджетные фонды выросли на 9,7%, или 495 млрд руб., до 5,6 трлн руб. В том числе взносы в Пенсионный фонд увеличились на 9%, или 0,4 трлн руб., до 4 трлн руб.

Сокращение выездных проверок

Количество выездных проверок сократилось на 34,4% — проверяются только два налогоплательщика из тысячи; в малом бизнесе (60% налогоплательщиков) — один из 5 тыс.

Основной акцент ФНС делает на добровольном уточнении налогоплательщиками своих обязательств. Дополнительные поступления в бюджет без проведения налоговых проверок выросли в 1,6 раза, до 90 млрд руб.

Следственный комитет возместил в бюджет 9,5 млрд руб. по налоговым преступлениям. Число жалоб на результаты выездных налоговых проверок снизилось на 45,4%, с 4,3 тыс. до 2,4 тыс., за девять месяцев. Количество судебных споров с бизнесом сократилось на 20%.

В то же время снижается задолженность налогоплательщиков, отметил Мишустин. Показатель отношения долга к поступлениям составил 6,4% за девять месяцев. «Это самый низкий показатель за 15 лет», — подчеркнул глава ФНС. Значительную часть задолженности удалось сократить благодаря центрам компетенций по взысканию долгов в девяти регионах.

Благодаря согласительным процедурам в ходе банкротства компании добровольно перечислили в бюджет 23,8 млрд руб., что более чем на 5% выше показателя за девять месяцев предыдущего года. Поступления по мировым соглашениям выросли на 1,7 раза, до 7 млрд руб.

Результаты реформы онлайн-касс

В июле завершился третий этап реформы контрольно-кассовой техники. Более 1,5 млн налогоплательщиков зарегистрировали 3,2 млн онлайн-касс, что в 2,5 раза больше, чем до реформы. Она позволила ликвидировать кассовую отчетность, число налоговых проверок сократилось в четыре раза с 2016 года. Глава ФНС выразил уверенность, что в будущем применение онлайн-касс позволит полностью освободить от отчетности предпринимателей на упрощенной системе (УСН).

В качестве самозанятых в Москве, Московской и Калужской областях и Татарстане, где проходит эксперимент, зарегистрировались 284 тыс. человек, общая сумма дохода составила 32,6 млрд руб. Минфин предложил распространить спецрежим для самозанятых еще на 19 регионов с января 2020 года. Первый вице-премьер и министр финансов Антон Силуанов предупреждал, что налоговая служба видит предприятия, которые в попытках сэкономить на страховых взносах и налогах нанимают самозанятых вместо штатных сотрудников, и со следующего года налоговики начнут доначислять им неуплаченные страховые выплаты и подоходный налог.

Более 2 тыс. иностранных компаний встали на налоговый учет в России благодаря «налогу на Google» — обязанности зарубежных поставщиков электронных услуг зарегистрироваться в России. Налоговые поступления от этих компаний выросли в пять раз, отчиталась ФНС.

Читайте также:

- Как влияет налогообложение на формирование и использование населением своих финансовых ресурсов

- Квитанция об оплате государственной пошлины и сбора за пользование объектами животного мира

- Налог просто ру возврат

- Налоговая политика как составная часть финансовой политики

- Несвоевременное перечисление сумм налога текущих платежей