Сколько действует программа налоговый помощник месяцев почта россии

Опубликовано: 11.05.2024

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

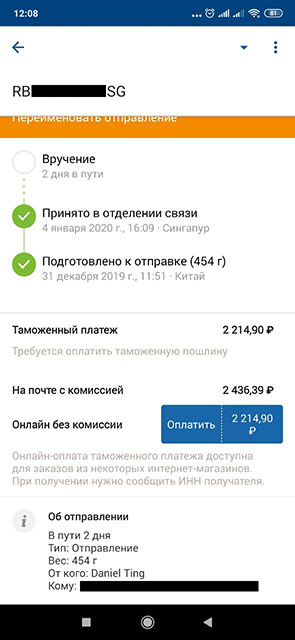

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

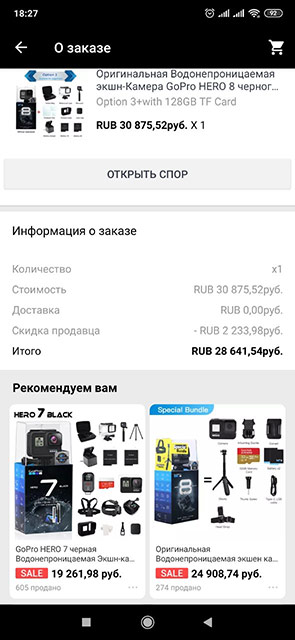

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Какое будущее ждет рядовых сотрудников компании, рассказал в интервью "РГ" глава "Почты России" Максим Акимов.

Что станет с обычным работником почты?

Максим Акимов: Какие бы технологии вы ни внедряли, как бы ни модернизировали отделения, какие бы мобильные приложения ни писали, если у вас будет несчастный сотрудник, у вас будет несчастный клиент. Эта логика работает железно. Мой сотрудник - мой главный клиент, и это самый важный фокус нашей работы. Хотя в компании, которая является вторым работодателем в стране по числу занятых (у нас 330 тысяч работников) и с такой территориальной распределенностью, - это сложнейшая задача.

В сегменте сотрудников массовых профессий у нас довольно большая текучка персонала. Никаких массовых сокращений не происходит, но в низкий сезон прием персонала прекращается и снова открывается в высокий. У нас как раз проблема не с тем, что надо кого-то уволить, а с наймом персонала. Например, в центральном регионе у нас довольно низкая комплектация по некоторым видам профессий в логистике.

Нам важно не "разращивать" эту занятость - люди не хотят туда идти, и для молодежи это не всегда привлекательно. Мы все прекрасно понимаем. Если бы мы могли рассчитывать, что в ближайшие 20 лет будут беспрерывные волны прироста предложения на рынке труда за счет миграции и повышения рождаемости, был бы другой разговор. Но нас ждет суровая борьба за лояльность каждого сотрудника. За то, чтобы заинтересовать его обучением, условиями труда, дополнительными "плюшками" в трудовом контракте и, конечно, заработной платой.

И там, где мы не можем привлечь людей - а они нужны, - мы эту брешь в массовом рутинном сегменте будем закрывать технологиями. Там, где не можем этого делать, будем повышать заработную плату.

В 2020 году целому ряду сотрудников мы повысили зарплаты в рамках большой программы, стартовавшей в 2019 году. Мы говорим о массовом сегменте - почтальоны, водители, операторы. Программа стоила компании свыше 12 млрд рублей, а повышение в среднем по почте (кому-то мы не повышали вообще, в том числе и мне) составило 11%. Этот темп роста в четыре раза выше, чем в среднем по стране, притом что мы не торгуем ресурсами, у нас нет эксклюзивных условий и большой валютной выручки - мы зарабатываем только трудом нашего коллектива.

Технологии требуют постоянного обучения. Наверное, это сложно в организации с таким огромным коллективом?

Максим Акимов: У нас работает корпоративный университет, и тысячи наших сотрудников сейчас обучаются по самым разным направлениям: DevOps (методология создания программных продуктов. - Прим. "РГ"), управление канбан-доской (один из популярных методов управления проектами. - Прим. "РГ"), практики бережливого производства, работа в командах, социальные коммуникации, продуктовый маркетинг, дизайн продуктов, работа с клиентом.

У нас только по программе "Клик" (программа по работе с данными в рамках "Цифровой экономики") прошли обучение более 800 сотрудников из регионов. И это не обучение навыкам работы с компьютером, это работа с данными, создание новых цифровых продуктов, продуктовая логика, развитие цифровых сервисов. Лучшие из проектов отобрали в почту. Обучение сотрудников - это беспрерывный процесс. Кстати, больше всего оно востребовано не среди топ-персонала: потребность в наставничестве и в объяснении смысла производственных манипуляций больше у тех, кто приходит работать в отделение, на сортировку, водителями, тем, кто приходит на временную работу. Вот у них такой удивительный запрос на знания.

В 2021 году будем много инвестировать в обучение сотрудников, чтобы у нас были видеокурсы, тренинговые площадки, чтобы люди могли учиться.

1. Внутренний рынок онлайн-торговли в 2020 году вырос на 44%. Российские маркетплейсы совершили революцию, перетянув спрос из зарубежных онлайн-магазинов.

2. Средний срок доставки из онлайн-магазинов сократится с 3,7 до 2 дней.

3. "Почта России" тестирует беспилотники для доставки писем, продуктов и посылок в самые удаленные населенные пункты. Выбраны будут большие аппараты с хорошей грузоподъемностью (от 100 кг) и возможностью выдерживать длинные расстояния.

4. В 2020 году цифровая выручка "Почты России" выросла на 77%. У мобильного приложения почты уже 5,2 миллиона пользователей, 15 миллионов клиентов оформляют заказы через сайт, на 40% выросло число клиентов с простой электронной подписью. В этом году "Почта России" увеличит бюджет на цифровизацию почти в полтора раза.

5. Клиенты почты смогут в один клик оформлять электронную доверенность на родных и близких для получения посылок, продлевать срок хранения посылок и менять адрес отправки. Все эти нововведения почта готова запустить в ближайшее время.

О своем сходстве с известным героем мультфильма Дмитрий знал давно. Во времена увлечения историческими реконструкциями друзья нередко шутили: "Смотрите, Печкин в армии". Достаточно надеть шапку-ушанку, и никакого грима не надо - каждый видит, что перед ним тот самый почтальон.

В сентябре 2019-го Сидоркевич впервые поехал в образе Печкина вручать "посылку для вашего мальчика" - так его мотомастерская поздравила с закрытием сезона дружественный мотоклуб. Имел большой успех. Так к Дмитрию пришла известность. Редкий день обходится без того, чтобы фото Печкина не появились в каких-нибудь пабликах.

- В прошлом году "Союзмультфильм" объявил в своем Instagram конкурс двойников. Я шутки ради отправил свою фотку. Ну и победил, - рассказывает Дмитрий. - Прислали подарок, а потом пригласили на мультстудию. Здорово, конечно! Это же почти мечта детства - увидеть, как делается все это волшебство. Встречался и с Охлобыстиным, который озвучивает нового Печкина. Не разочаровался - он в жизни точно такой, как на экране.

Петербургский Печкин часто попадает в объективы горожан и туристов. Дмитрий никогда не отказывает - популярность ему приятна. Говорит, однажды ехал на мопеде, и его остановил патруль ДПС. Задали только один вопрос: "Можно с вами сфотографироваться?" А ведь он тогда был даже без ушанки и плаща, "по гражданке". Все равно узнали.

В жизни Сидоркевича даже стали происходить "печкинские" события. Недавно, например, ему подарили велосипед - просто один из веломагазинов решил, что так будет правильно. И Дмитрий тут же уменьшил количество вредности в себе и в окружающем мире. В частности, завел "Почту почтальона Печкина" - поставил именной ящик для писем. Награда тем, кто не поленится написать настоящее бумажное письмо или открытку, - личное поздравление от Печкина. Бесплатно.

Если заполнить платёжку с ошибками, деньги не дойдут до получателя. С 1 мая 2021 года закончился переходный период и все перешли на новые реквизиты, будьте внимательны. Ещё больше новых правил начнёт действовать с июля 2021 года. Мы подготовили подробный разбор всех нововведений.

Новые реквизиты платёжных поручений

С начала 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках мы теперь указываем два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения коснулись четырёх полей платёжного поручения:

- поле 13 — уточнено название банка получателя;

- поле 14 — изменился БИК банка получателя;

- поле 15 — теперь указывается номер счёта банка получателя, входящий в состав единого казначейского счёта (ЕКС), раньше это поле заполнялось нулями;

- поле 17 — добавлен номер казначейского счёта (ЕКС).

В Экстерне платёжки по налогам формируются автоматически.

ФНС говорила о переходном периоде с 1 января по 30 апреля 2021 года. На практике же он все равно почти ни у кого не работал. С 1 мая платёжки со старыми реквизитами принимать окончательно перестанут, они будут попадать в невыясненные.

Для каждого региона будут свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Вот часть из них:

| Субъект РФ | Наименование банка получателя | БИК банка получателя | Номер счёта банка получателя | Номер казначейского счёта |

|---|---|---|---|---|

| поле 13 | поле 14 | поле 15 | поле 17 | |

| Москва | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва | 004525988 | 40102810545370000003 | 03100643000000017300 |

| Московская область | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва | 004525987 | 40102810845370000004 | 03100643000000014800 |

| Санкт-Петербург | СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург | 014030106 | 40102810945370000005 | 03100643000000017200 |

| Ленинградская область | ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург | 014106101 | 40102810745370000006 | 03100643000000014500 |

| Свердловская область | УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург | 016577551 | 40102810645370000054 | 03100643000000016200 |

| Краснодарский край | ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар | 010349101 | 40102810945370000010 | 03100643000000011800 |

| Новосибирская область | СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск | 015004950 | 40102810445370000043 | 03100643000000015100 |

| Ростовская область | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону | 016015102 | 40102810845370000050 | 03100643000000015800 |

| Челябинская область | ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск | 017501500 | 40102810645370000062 | 03100643000000016900 |

Образец платёжного поручения с новыми реквизитами с 1 мая 2021 года

Новые правила заполнения полей платёжного поручения

Поправки к правилам оформления платёжек о переводах в бюджет утверждены Приказом Минфина РФ от 14.09.2020 № 199Н. Изменения вступают в силу с 1 января, но часть из них начнёт действовать позже.

Поле 60 «ИНН»

Иностранные организации и физлица смогут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами. Поправка вступает в силу с 1 января 2021 года.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено. Это правило действует с 1 октября 2021 года.

Поле 101 «Статус налогоплательщика»

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо них перечисленные выше налогоплательщики будут указывать код «13», которые соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

- «29» — для политиков, которые перечисляют в бюджет деньги со специальных избирательных счетов и специальных счетов фондов референдума (кроме платежей, администрируемых налоговой);

- «30» — для иностранных лиц, не состоящих на учёте в российской налоговой, при уплате платежей, администрируемых таможенными органами.

Поле 106 «Основание платежа»

С 1 октября перечень кодов основания платежа уменьшится. Исчезнут коды:

- «ТР» — погашение задолженности по требованию налоговой;

- «АП» — погашение задолженности по акту проверки;

- «ПР» — погашение задолженности по решению о приостановлении взыскания;

- «АР» — погашение задолженности по исполнительному документу.

Вместо них нужно будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

Поле 108 «Номер документа — основания платежа»

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

- «ТР0000000000000» — номер требования налоговой об уплате налогов, сборов, взносов;

- «АП0000000000000» — номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- «ПР0000000000000» — номер решения о приостановлении взыскания;

- «АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога № 237.

Поле 109 «Дата документа — основания платежа»

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

- требования налоговой;

- решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности;

- решения о приостановлении взыскания;

- исполнительного документа и возбуждённого исполнительного производства.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

С 2021 российская ФНС начала тотальный контроль расходов граждан. Если ранее в поле зрения попадали только денежные поступления и крупные расходные операции, например, покупка недвижимости или автомобиля, то теперь контролю будут подвергаться абсолютно все операции, вплоть до пополнения мобильного счета или оплаты коммунальных услуг. Для этих целей в ЛК налоговой был создан специальный сервис «Мои чеки онлайн», на котором сохраняются данные обо всех платежах, совершенных налогоплательщиками. Обо всем этом подробнее поговорим далее в статье.

- Сервис учета расходов «Мои чеки онлайн»

- ФНС начала контроль расходов граждан

- Как подтвердить свои расходы перед налоговой?

- Минусы контроля за расходами граждан

Сервис учета расходов «Мои чеки онлайн»

С середины февраля 2021 года ФНС запустила онлайн-сервис «Мои чеки онлайн», на котором и сохраняются данные о совершенных расходах. Сервис находится по адресу lkdr.nalog.ru . Свои учтенные расходы там может увидеть любой желающий, для этого нужно ввести свой номер телефона и подтвердить его кодом из СМС.

После этого вы сможете увидеть список уже зарегистрированных чеков по своим покупкам. Примечательно, что в сервисе уже содержится информация о покупках, совершенных в прошлом, 2020 году, а некоторые граждане обнаружили даже операции за 2019 год.

Сервис «Мои чеки онлайн» создан недавно, пока еще не «обкатан», и сейчас там представлена информация не обо всех платежах и не по всем налогоплательщикам. Некоторые пользователи, проверяющие информацию по себе, писали, что по ним нет вообще никаких данных. Путем сопоставления комментариев, можно сделать выводы, что в момент запуска сервиса там была доступна информация только о покупках, совершенных при помощи расчетов картой в интернете. А по покупкам, оплаченных картой в розничной сети, данных не было.

Обсуждая нововведение, пользователи пришли к выводу, что в сервис подтянулись чеки, при оплате которых покупатель указывал номер телефона. Если указать еще и электронную почту (что вам предложит сервис) — подтянется больше покупок: добавятся те, в которых номер телефона не был указан, но был е-мейл.

Ранее в ФНС заявляли, что планируют интегрировать этот сервис с сервисом онлайн-касс, это означает, что в ЛК будут отображаться данные обо всех расходах, оплаченных не только картами, но и наличными через онлайн-кассы предпринимателей и предприятий.

Примечательно также, что в пресс-службе ФНС заявляли о том, что сервис будет добровольным — «электронные чеки будут храниться в облаке ФНС только по желанию граждан и не будут содержать информацию о банковских картах». Но согласия о хранении своих чеков никто не давал, а информация уже собирается, хранится и отображается полным ходом.

Понятно, что сервис «Мои чеки онлайн» только тестируется, в дальнейшем туда будет добавляться все больше информации о совершенных покупках.

ФНС начала контроль расходов граждан

Из всего этого можно сделать вывод, что налоговая начала тотальный контроль над расходами налогоплательщиков. Если раньше ее интересовали только доходы, то теперь собирается огромная база данных расходов. Не составит проблем провести сравнение доходов с расходами и выявить несоответствия. Ведь если человек тратит больше, чем он официально зарабатывает, значит, у него имеется незадекларированный доход. Поиск таких доходов, на мой взгляд, и является главной целью ФНС.

Хотя в самой ФНС преподносят нововведение как дополнительное удобство для получения налоговых вычетов. Мол, теперь вся информация о расходах, предполагающих получение вычета, будет уже собрана, не нужно будет собирать никакие справки, и саму заявку на вычет можно будет подать онлайн. Действительно, это удобно. Но сам сервис вряд ли создавался именно с такой целью.

Как подтвердить свои расходы перед налоговой?

По сути, теперь ФНС может обращаться с запросами к гражданам, чьи расходы покажутся им несоответствующими доходам. Таких людей по факту может оказаться очень много, и по каким именно критериям будут отбирать тех, к которым появятся вопросы, неизвестно. Можно предположить, что начнут с людей, у которых несоответствие окажется самым существенным. Например, расходы в несколько раз будут превышать доходы.

Думаю, ни для кого не секрет, что в России много людей, получающих не только черную, но и серую зарплату. То есть, они оформлены на МРОТ или около того, а по факту получают в несколько раз больше. Так работают сотрудники не только маленьких, но и даже крупных компаний. Подобные схемы поставлены «на поток», и сам работник никак не может на это повлиять. Естественно, и расходы работника в этом случае будут соответствовать его реальной зарплате, а не той, что проходит по бухгалтерии. И что ему делать, в случае, если к нему «пристанет» ФНС? «Сдать» своего работодателя? Самостоятельно заплатить налог с серых доходов? Я вообще не представляю… У меня нет ответа на эти вопросы.

Многие имеют незадекларированные доходы с деятельности по оказанию разного рода частных услуг, сдачи недвижимости в аренду, подработок. В этом случае лучше всего стать самозанятым, декларировать доходы и платить маленький налог (при получении оплаты от физлиц — всего 4%). Все осуществляется через специальное приложение, ФНС посещать не нужно, а сумма налога невелика, в сравнении с той, что с вас могут потребовать при выявлении незадекларированных доходов (13% + штрафы).

Минусы контроля за расходами граждан

Желание ФНС взять под контроль расходы граждан, заставить всех декларировать доходы и платить налоги вполне понятно. Но методы, которыми она пытается этого достичь в российских условиях вызывают вопросы.

К примеру, в СМИ уже прошли новости о том, что россияне начали массово снимать деньги со счетов и переводить в наличные. Объем снятий в первом квартале 2021 года на 30% превысил даже аналогичный период кризисного 2020-го. По этому показателю Россия вышла в мировые лидеры, чуть выше показатель оказался только у Бразилии. Центробанк назвал ситуацию «парадоксом наличных» и удивился, почему так происходит. Разве в этом есть что-то удивительное? Вполне закономерная реакция на подобное нововведение. Люди будут стараться уходить от безналичных расчетов, минимизировать их. Причем даже те, кто имеет официальные доходы, по причине, которую я опишу далее.

Сформированные базы данных обязательно будут попадать на черный рынок, как это уже давно происходит с данными по картам, мобильным разговорам, персональными данными и т.д. То есть, при желании ее сможет купить любой. И эти данные смогут использовать, в лучшем случае, для персонализированной рекламы, в худшем — с какими-то криминальными целями.

Многие уже не раз сталкивались с телефонными мошенниками, купившими базы данных у банков и другие персональные данные. Уверен, что такие люди отнесутся очень негативно к тому, что теперь где-то «гуляют» и базы данных с их расходами. Даже если им нечего скрывать от налоговой.

Вот такие новости. Как дальше будут развиваться событий с контролем расходов со стороны ФНС — остается только наблюдать. Но уже сейчас можно констатировать, что контроль ужесточается и будет ужесточаться еще сильнее. А к какому результату это приведет — желаемому или противоположному — увидим.

Оставайтесь на Финансовом гении и повышайте свою финансовую грамотность!

Каждые пять лет ИП сдают статистическую отчётность по форме 1-предприниматель. Она включает информацию о численности штата, доходах бизнеса и стоимости имущества. Рассказываем, как правильно заполнить и сдать отчётность.

Откуда взялась новая отчётность

Росстат проводит сплошное исследование малого и среднего бизнеса каждые пять лет. В прошлый раз статистику собирали за 2015 год, теперь — за 2020.

В исследовании участвуют компании и ИП, включённые в Единый реестр субъектов МСП. Если не знаете, относится ли ваш бизнес к малому или среднему, введите ИНН на сайте реестра и проверьте. Инструкцию о том, как попасть в госреестр, читайте в этом материале.

Сдать отчётность можно в два срока:

- до 1 апреля — через сайт Росстата или по почте;

- до 1 мая — через портал Госуслуг.

Росстат утвердил две формы отчёта: 1-предприниматель — для индивидуальных предпринимателей и МП-сп — для юридических лиц. Формы почти не отличаются по содержанию — Росстат собирает одинаковую информацию со всех субъектов МСП. Мы расскажем про форму 1-предприниматель.

Как заполнить форму

Форму 1-предприниматель заполняют через Excel. Документ включает три раздела:

- общие сведения о бизнесе;

- основные показатели;

- имущество и инвестиции.

Росстат дал рекомендации по заполнению формы в приказе № 469. Мы изучили их и разобрались, как правильно заполнить каждый раздел.

Раздел 1. Общие сведения

Форма начинается с общей информации о вашем бизнесе. На первой странице укажите:

- почтовый адрес;

- фамилию, имя и отчество;

- ИНН и код ОКПО.

Если не знаете код ОКПО, откройте сайт Росстата и введите ИНН. Правильный код отобразится первой строчкой в разделе «Данные о кодах статистики».

Цветом мы выделили поля, которые нужно заполнить — остальные строки не изменяйте и не удаляйте

В первом разделе поставьте отметки в строках 1 и 1.2. Если не работали как ИП в 2020 году, укажите «Нет» и переходите к заполнению третьего раздела. Если работали, напишите в строке 1.3 срок в месяцах. Считаются даже месяцы с одним полностью отработанным днём.

Адрес в строке 2 укажите по месту фактической деятельности. Если работали в нескольких местах, напишите основное: где был самый большой оборот за 2020 год. Если привязки к месту не было, укажите адрес регистрации.

В пустых полях никакие знаки ставить не нужно

Первый раздел заканчивается на второй странице. В первой части просто отметьте все налоговые режимы, которые использовали в 2020 году. Если сначала, к примеру, работали на УСН, а потом перешли на НПД, указывайте оба варианта.

Затем укажите среднюю численность сотрудников: сложите количество работников за каждый месяц и разделите на 12. Учитывайте всех: наёмных работников, партнёров и даже родственников, которые помогали вести бизнес без каких-либо договоров.

Учитывайте только постоянную помощь с бизнесом — одиночные работы не считаются. Например, если жена регулярно помогает мужу-предпринимателю с бухгалтерией, она помогает вести бизнес. А если дочь один раз настроила маме принтер, работником она не считается.

Пример. С января по июнь на ИП работали 7 сотрудников, с июля по декабрь — 9. Это значит, что средняя численность составила (7×6 + 9×6) / 12 = 8 человек.

Отдельно посчитайте показатели по каждой категории работников

Раздел 2. Основные показатели

Если в прошлом году оказывали платные услуги населению, в строке 5 ответьте «Да». Вопрос относится именно к услугам, например, юридической помощи, ремонту техники, аренде помещений. Полный перечень изложен в приказе Росстата. Оптовая, розничная торговля и общепит к услугам не относятся.

Затем идёт самая сложная часть — выручка. Чтобы правильно заполнить таблицу, посчитайте доходы по каждому виду деятельности. Вот несколько рекомендаций:

- Учитывайте доходы до уплаты налогов.

- Пишите суммы в тысячах рублей. Например, выручку в 3 миллиона рублей надо указать как 3 000,0.

- Включайте все суммы, связанные с расчётами за реализованные товары, работы и услуги.

- Указывайте выручку по правилам заполнения бухгалтерской отчётности. Исключение — на патент и ЕНВД. По ним учитывайте фактические доходы.

- Если занимаетесь торговлей, считайте стоимость проданных товаров, если посредничеством — комиссионное или агентское вознаграждение.

Так выглядит правильно заполненный второй раздел

Если строк для видов деятельности не хватает, нажмите на клетку правой кнопкой мыши на номер строки, выберите «Вставить» и скопируйте туда одно из заполненных полей для записи.

Раздел 3. Основные средства и инвестиции

Третий раздел начинается с основных фондов — имущества, которое вы используете в бизнесе. Речь только о собственности: арендованные вещи не считаются.

Вот что относится к основным фондам:

- здания и сооружения;

- машины, оборудование, транспортные средства;

- производственный и хозяйственный инвентарь;

- оригиналы произведений искусства;

- скот, многолетние насаждения;

- библиотечный фонд;

- базы данных.

Перечислять вещи не нужно: достаточно поставить отметки «Да» или «Нет». Если пользовались основными фондам, в строке 7.3 укажите их стоимость в тысячах рублей. Считайте по цене, которую заплатили при покупке. Но если ремонтировали или улучшали вещи, учитывайте сопутствующие расходы.

Пример. Вы купили грузовой автомобиль за 700 000 рублей. Чтобы возить скоропортящиеся продукты, установили рефрижератор за 100 000 рублей. Это значит, что стоимость автомобиля повысилась до 800 000 рублей. Эту цифру и нужно писать в документе.

Износ имущества не учитывается, поэтому амортизацию считать не нужно

В строке 7.4 напишите, сколько денег вы потратили на покупку или строительство новых основных фондов:

- зданий и сооружений;

- машин, оборудования и транспортных средств;

- производственного и хозяйственного инвентаря;

- скота и многолетних насаждений.

Затем напишите, сколько грузовых автомобилей используете. Учитываются все: собственные, арендованные, полученные в лизинг. Считайте даже личные автомобили водителей, которых вы нанимаете на работу.

Если используете легковой автомобиль для перевозок грузов, они не считаются

Последний шаг — контактные данные ИП. Напишите ФИО, дату заполнения, а также телефон и почту. Если отправляете документ на бумажном носителе, не забудьте поставить подпись.

Поле для подписи находится справа от ФИО — мы выделили его зелёным цветом

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Читайте также: