Schlumberger налог на дивиденды

Опубликовано: 04.05.2024

Декларирование дивидендов, а также расчет и уплата налога с этих дивидендов – одна из основных проблем для российского инвестора при покупке зарубежных ценных бумаг. С этой проблемой сталкиваются как те, кто инвестирует в России, так и те, кто осуществляет сделки через зарубежного брокера.

Российские брокеры не являются налоговыми агентами по доходу в виде дивидендов от зарубежных бумаг. Зарубежные же брокеры в принципе не выполняют такие функции для иностранных клиентов.

Поэтому, если российский инвестор, например, приобретает зарубежные акции на Московской или Санкт-Петербургской бирже, по которым осуществляется выплата дивидендов, ему придется самостоятельно сообщать о полученных дивидендах в налоговую инспекцию. Все это придется также делать, если инвестор, приобретает зарубежные ETF, которые обращаются на иностранных биржах и выплачивают дивиденды.

Документы, которые потребуются для подготовки декларации

Основной документ, на основании которого нужно будет заполнять декларацию – это брокерский отчет. Именно в нем, во-первых, отражаются даты и суммы поступивших дивидендов, и, во-вторых, указывается сумма налога с дивидендов, который был удержан за рубежом.

Во многих случаях при выплате дивидендов по иностранным акциям или ETF за рубежом с суммы этих выплат будет удержан определенный налог. При этом не имеет значения, как именно приобретались такие ценные бумаги – через российского брокера на российской же бирже или через зарубежного брокера на иностранной бирже. Таким образом, инвестор получит на свой брокерский счет дивиденды уже за вычетом налога.

Однако сумму налога с дивидендов, который был удержан за рубежом, можно «зачесть» к уплате в России. Если между Россией и страной, где был удержан налог с дивидендов (по сути, это страна, в которой зарегистрирован эмитент акций или ETF), заключено соглашение об избежании двойного налогообложения, тогда сумму НДФЛ, которую необходимо заплатить с полученных дивидендов в России, можно уменьшить на сумму налога с дивидендов, удержанного за рубежом.

Если за рубежом был удержан налог на дивиденды по ставке менее 13%, тогда в России необходимо будет доплатить оставшуюся часть налога до 13%. Если же за рубежом был удержан налог по более высокой ставке, чем 13%, то в России ничего доплачивать не придется. Однако налоговую декларацию нужно будет подавать в любом случае. При этом переплату налога за рубежом никто не вернет, с ней фактически придется смириться.

Все суммы поступивших дивидендов и удержанных при этом за рубежом налогов в том или ином виде должны быть отражены в брокерском отчете. Если этой информации в брокерском отчете нет, нужно общаться с брокером, чтобы он добавил в отчет эту информацию. Без этого не получится доказать налоговой инспекции, что за рубежом с инвестора частично или полностью уже был удержан налог.

Кроме того, еще перед приобретением каких-либо зарубежных бумаг обязательно нужно уточнить у брокера по поводу заполнения налоговых документов для того, чтобы за рубежом налог на дивиденды с инвестора удерживался по более низкой ставке. К примеру, сейчас большинство российских брокеров при инвестициях в американские акции дают клиентам заполнять налоговую форму W-8BEN. На основании этой формы инвестор заявляет, что он является налоговым нерезидентом США. В результате с дивидендов по акциям американских компаний с инвестора будет удерживаться налог в размере 10%, а не 30%, если эту форму не заполнить. Таким образом, если по акциям американских компаний или ETF за рубежом будет удержан налог 10%, в России нужно будет доплатить оставшиеся 3%.

Главное не забыть указать в декларации сумму выплаченных дивидендов, сумму удержанного за рубежом налога и приложить брокерский отчет в качестве подтверждающего документа.

Как правильно заполнить декларацию

Первый вопрос, над которым стоит подумать: как отражать поступающие на счет дивиденды – каждый дивиденд отдельной строкой или же завести все дивиденды одной общей суммой?

Формально более правильно отражать каждый поступивший дивиденд отдельной суммой и, соответственно, отдельной строкой в декларации. Да, это потребует большего времени на подготовку декларации. Если, к примеру, на брокерский счет 70 раз поступали дивиденды, то в налоговую декларацию придется завести 70 отдельных строк. Однако каждый поступивший дивиденд – это, по идее, отдельный полученный доход. И в таком виде налоговому инспектору будет понятнее и проще сопоставить данные из декларации и брокерские отчеты, которые подтверждают сумму поступивших дивидендов и удержанного за рубежом налога.

В зависимости от того, по каким бумагам выплачиваются дивиденды, за рубежом может быть удержан налог по разным ставкам. С каких-то дивидендов налог может быть удержан в меньшем размере, чем по другим, или не удержан вовсе. Поэтому корректнее отражать данную информацию в декларации отдельно для каждого дивиденда.

Как это сделать? Посмотрим это на примере заполнения декларации через Личный кабинет налогоплательщика.

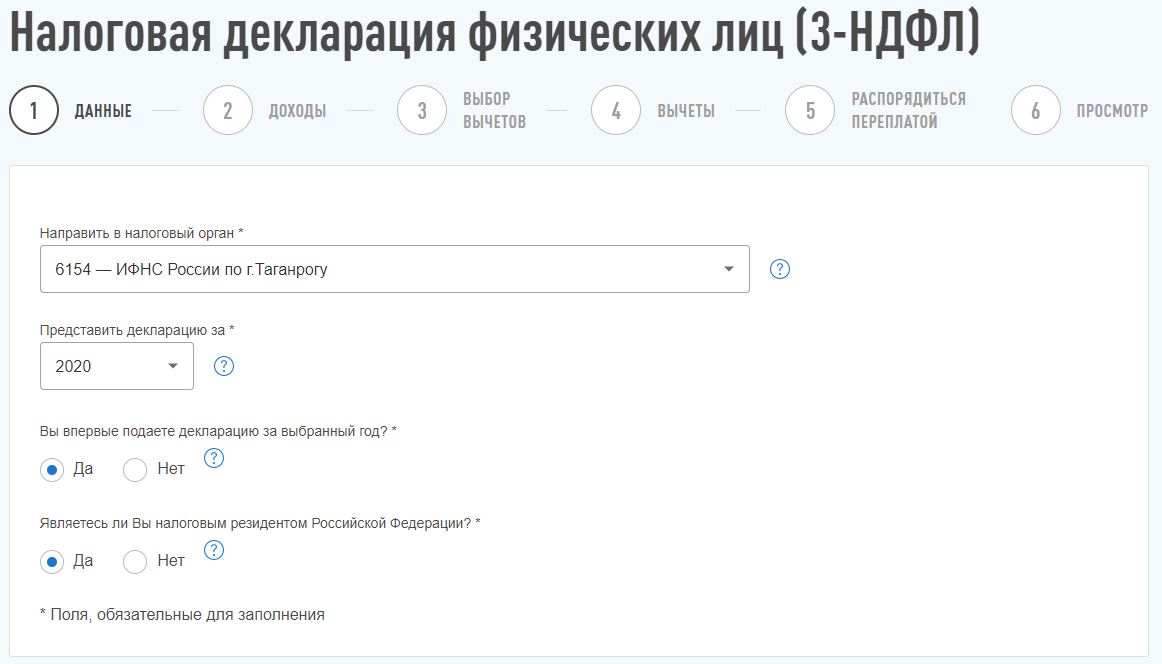

На главной странице идем по ссылкам «Жизненные ситуации» -> «Подать декларацию 3-НДФЛ» -> «Заполнить онлайн». Далее произойдет переход в форму подготовки декларации.

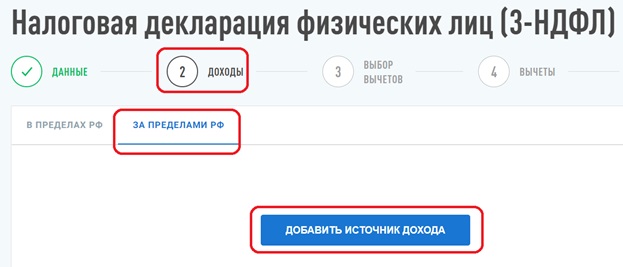

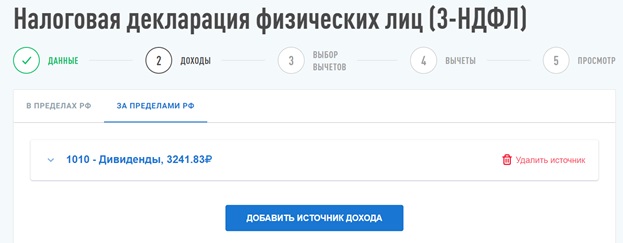

После ввода стартовой информации в разделе «Данные» далее в разделе «Доходы» необходимо перейти в подраздел «Доходы за пределами РФ» и нажать на кнопку «Добавить источник дохода»:

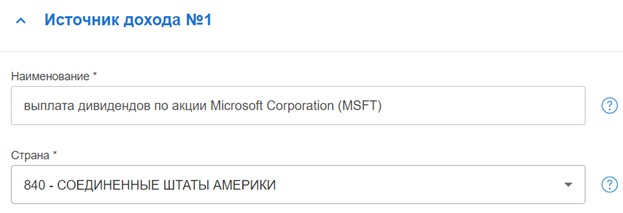

После этого необходимо ввести информацию о поступившем дивиденде (источник дохода №1):

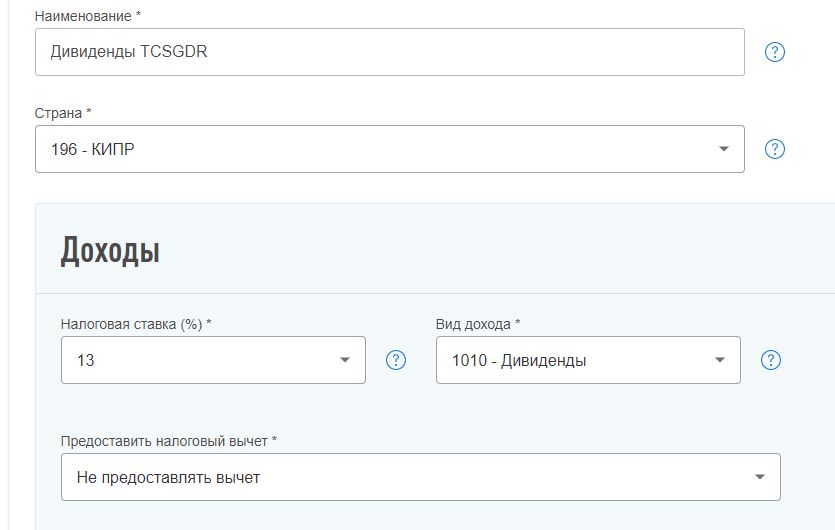

В поле «Наименование» можно указать, что это была выплата дивидендов по конкретной ценной бумаге. В поле «Страна» из справочника нужно выбрать, в какой стране зарегистрирован эмитент или провайдер ETF, по акциям/ETF которого были получены дивиденды.

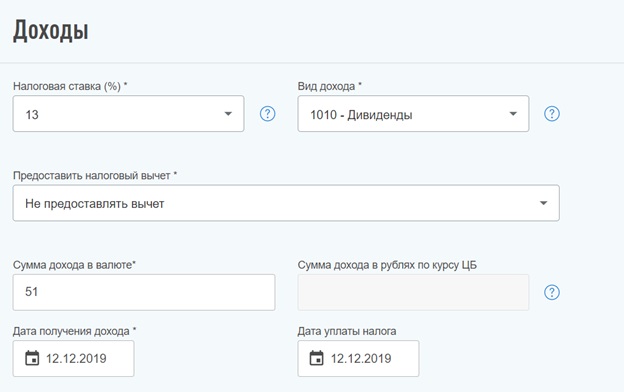

Далее в разделе «Доходы» для налоговых резидентов РФ в поле «Налоговая ставка» по умолчанию будет стоять значение 13%. В поле «Виде дохода» из справочника нужно выбрать код дохода «1010 – Дивиденды». В поле «Предоставить налоговый вычет» можно выбрать «Не предоставлять вычет» (т.к. доход в виде дивидендов нельзя уменьшить на какие-либо налоговые вычеты).

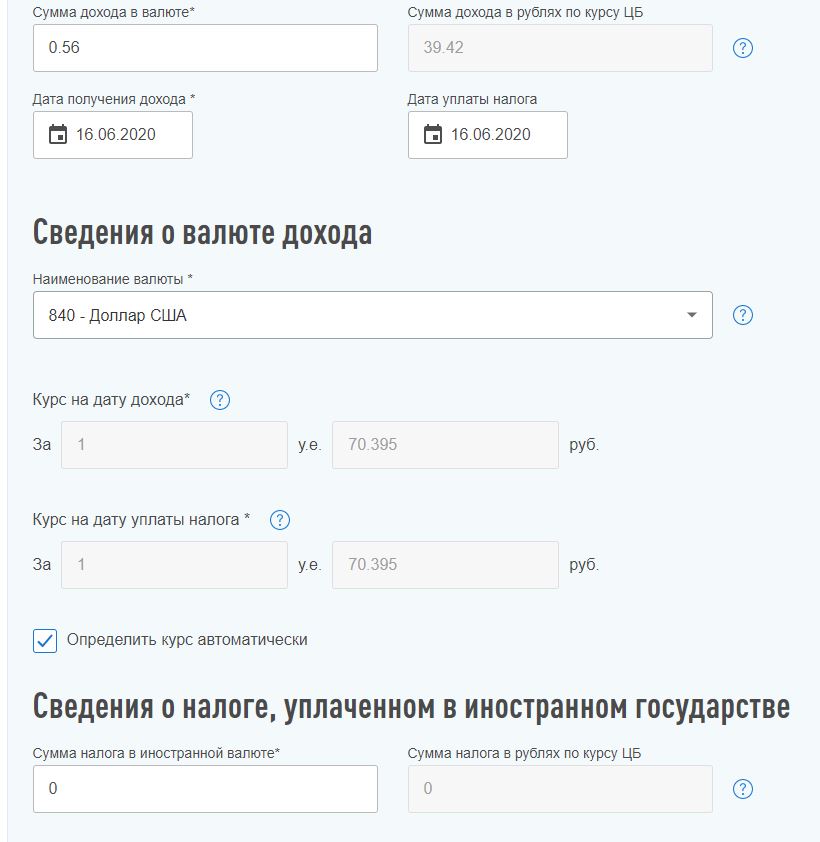

В поле «Сумма дохода в валюте» необходимо указать сумму дивидендов в соответствующей валюте, которая была получена на счет. В поле «Дата получения дохода» указывается дата зачисления дивидендов на счет. В поле «Дата уплаты налога» указывается дата, в которую с поступивших дивидендов был удержан налог. Как правило, дата получения дохода и дата уплаты налога совпадают.

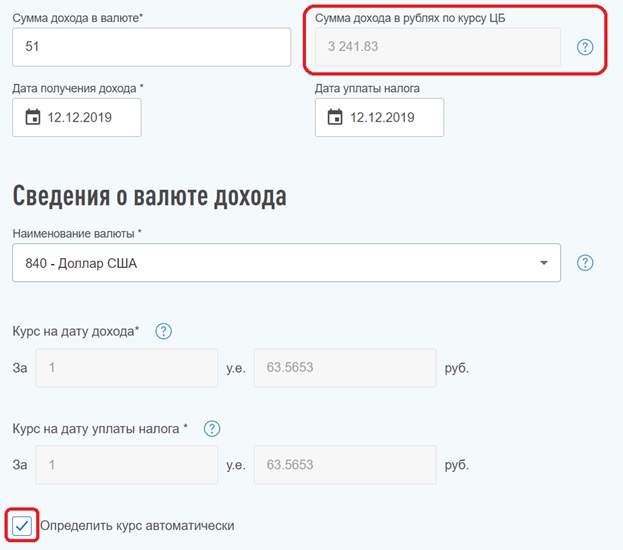

Затем указываются сведения о том, в какой валюте были получены дивиденды. В поле «Наименование валюты» из справочника нужно выбрать соответствующую валюту.

При этом, если чуть ниже проставить отметку «Определить курс автоматически», то полученные дивиденды и удержанный с них налог автоматически будут пересчитаны в рубли по курсу ЦБ РФ на дату получения дивидендов и дату уплаты налога соответственно (см. поля «Сумма дохода в рублях по курсу ЦБ» и «Сумма налога в рублях по курсу ЦБ»). Правда, были случаи, когда в Личном кабинете отражался неверный курс ЦБ РФ. Поэтому лучше еще самому дополнительно проверять все эти цифры.

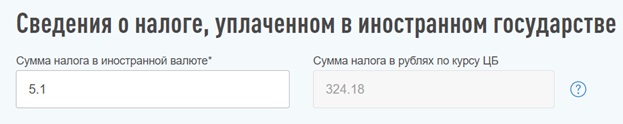

Наконец, в самом нижнем поле нужно ввести сумму налога, который был удержан с поступившего дивиденда. Сумма указывается в валюте. При этом, если ранее была проставлена метка «Определить курс автоматически», в соседнем поле произойдет пересчет суммы удержанного налога в рубли по курсу ЦБ РФ.

Таким образом, инвестору не нужно самостоятельно где-то указывать, по какой ставке был удержан налог за рубежом. Нужно просто указать, какая сумма налога в валюте была удержана. Если при переводе всех сумм из валюты в рубли она окажется меньше 13% от суммы дивиденда, то в итогах декларации автоматически рассчитается, какую сумму налога нужно будет еще доплатить.

На этом ввод первого дивиденда закончен.

Далее необходимо нажать на кнопку «Добавить источник дохода» и по аналогии заводить информацию о следующем поступившем дивиденде.

Можно ли упростить заполнение декларации?

Тем не менее, можно ли упростить процесс заполнения декларации и отразить в ней размер полученных дивидендов и удержанного налога одной суммой?

При большом желании можно попытаться это сделать. В таком случае в декларацию в рублях вносится общая сумма поступивших дивидендов и общая сумма удержанного за рубежом налога. Далее к налоговой декларации лучше всего приложить «расшифровку» в виде брокерского отчета и, например, расчетов в Excel, где построчно будет указано, из каких конкретно дивидендов и удержанных при их поступлении налогов получились все эти суммы.

После этого нужно будет ждать реакции налоговой инспекции. Есть примеры, когда налоговых инспекторов устраивает подобная подача декларации, и никаких вопросов у них возникает. Однако в налоговой инспекции могут попросить скорректировать декларацию и отразить полученные дивиденды не одной строкой, а каждый дивиденд отдельно.

Поэтому если инвестор не сильно опасается лишний раз общаться с налоговой инспекцией, то в качестве эксперимента можно попытаться отразить дивиденды в декларации одной суммой и посмотреть на реакцию налоговой инспекции.

При этом есть еще один важный момент. У американского брокера Interactive Brokers можно менять базовую валюту счета, в которой формируются брокерские отчеты. Если в качестве базовой валюты поставить рубли, то итоговая сумма всех доходов (в т.ч. дивидендов) и удержанных налогов будет отражаться в отчете в рублях. Однако перевод всех сумм в рубли будет осуществляться не по курсу Центрального банка РФ (как должно быть в соответствии с Налоговым кодексом), а по биржевому курсу, который будет отличаться от курса ЦБ РФ.

Поэтому если в декларации указывать общую сумму дивидендов и удержанных налогов на основании рублевых отчетов от Interactive Brokers, то, с точки зрения Налогового кодекса, эта сумма будет некорректной.

И здесь опять все будет зависеть о того, заметит ли это конкретный налоговый инспектор, будет ли он задавать вопросы и просить скорректировать налоговую декларацию.

Поэтому каждому инвестору придется самостоятельно для себя решать, каким образом заполнять налоговую декларацию: сделать это, как формально будет правильнее — вносить каждый дивиденд отдельной строкой, или же, как будет проще – вносить все одной общей суммой.

Как заплатить налог с дивидендов?

После того, как декларация будет заполнена, в разделе «Итоги» в Личном кабинете будет показана общая сумма НДФЛ к уплате. Еще раз отмечу, что НДФЛ с дивидендов нельзя уменьшить еще каким-то другим способом – можно только «зачесть» налог, уплаченный за рубежом. Никакие налоговые вычеты к дивидендам не применяются. Соответственно, налог с дивидендов придется платить всегда и вернуть его не получится.

Через некоторое время после подписания и отправки декларации через Личный кабинет налогоплательщика, на главной странице кабинета начнет отображаться сумма задолженности по налогу, которую можно будет оплатить сразу в Личном кабинете.

Напомню также, что декларация подается до 30 апреля года, следующего за годом получения дохода. Поэтому, если в 2020 году инвестору на счет у российского или зарубежного брокера поступали дивиденды по иностранным бумагам, декларацию обязательно нужно будет подать до 30 апреля 2021 года. При этом НДФЛ нужно будет оплатить до 15 июля года, следующего за годом получения дохода. Соответственно, за 2020 год НДФЛ нужно будет уплатить до 15 июля 2021 года.

О том, как заплатить НДФЛ можно почитать здесь: https://sergeynaumov.com/kak-zaplatit-ndfl/

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

С точки зрения налоговой системы, Федеративная Республика Германия не является низконалоговой юрисдикцией. Поэтому немецкие компании не стоит рассматривать как универсальный инструмент международного налогового планирования.

Вместе с тем, если речь идет о реальном ведении бизнеса в Германии, то у группы компаний есть возможность сэкономить на налогах. В частности, немецкое налоговое законодательство в ряде случаев освобождает от налогообложения полученные дивиденды и прирост капитала. Налог у источника также нередко предусматривает нулевые ставки, но это зависит от вида выплаты.

Прибыль облагается налогами по высоким ставкам

Как и в других странах Европы, основными организационно-правовыми формами юрлиц в Германии являются акционерное общество (Aktiengesellschaft – AG) и общество с ограниченной ответственностью (Gesellschaft mit beschränkter Haftung – GmbH). Существуют также различные виды товариществ и кооперативов. В общем случае юридическое лицо (для краткости будем именовать его компанией) считается налоговым резидентом ФРГ, если оно либо зарегистрировано в Германии, либо управляется из этого государства.

Прибыль немецких компаний облагается корпоративным налогом (Körperschaftsteuer) по ставке 15 процентов. Налоговая база формируется стандартно: доходы компании уменьшаются на сумму относимых расходов.

Однако дополнительно к этому взимается так называемый взнос солидарности (Solidaritätszuschlag) в размере 5,5 процента от суммы корпоративного налога, что увеличивает эффективную налоговую ставку федерального корпоративного налога до 15,825 процента (15 + 15 × 5,5%).

Кроме того, прибыль компании облагается налогом еще и на местном уровне. Там подлежит уплате коммерческий налог, который иногда также называют промысловым (Gewerbesteuer). Его ставка определяется региональными законодателями и варьируется от 7 до 17,1 процента. В большинстве крупных городов она примерно равна ставке корпоративного налога – 15 процентов. При этом правила исчисления налоговой базы по коммерческому налогу несколько отличаются от соответствующих правил для корпоративного налога.

Таким образом, совокупная налоговая нагрузка на прибыль немецкого юридического лица зависит от того региона, где оно официально зарегистрировано, и может достигать почти 33 процентов (15,825 + 17,1).

Большая часть дивидендов и прироста капитала налогами не облагается

Полученные немецкой компанией дивиденды освобождены от корпоративного налога. Однако при этом 5 процентов от их суммы добавляются обратно к общей налоговой базе, чтобы компенсировать налоговые расходы, условно осуществленные компанией для получения этого необлагаемого дохода. То есть фактически освобождаются от налога лишь 95 процентов сумм прибыли, полученной от «дочки».

У немецких компаний есть еще одно послабление. Прирост капитала, под которым понимается прибыль от реализации акций и долей дочерних компаний, освобожден от корпоративного и коммерческого налога. Однако так же, как и в случае с дивидендами, 5 процентов соответствующей суммы добавляются обратно к налоговой базе. Следовательно, в действительности освобождены от налога лишь 95 процентов от общей суммы прироста капитала.

В результате немецкая компания, получающая доход лишь в виде дивидендов и прироста капитала, в общем случае уплачивает налог по эффективной ставке около 1,5 процента ((15,825 + 15) × 5%). Теоретически это позволяет использовать такие компании в качестве центра международной группы, который перераспределяет потоки между участниками.

При выплате доходов за границу немецкая компания должна удерживать налог у источника

Как и в России, в Германии местная компания при выплате некоторых видов дохода нерезидентам обязана удерживать этот налог.

В частности, при перечислении дивидендов иностранному учредителю в общем случае необходимо исчислить налог у источника по ставке 25 процентов. С учетом «взноса солидарности» общая ставка увеличится до 26,375 процента (25 + 25 × 5,5%). Однако иностранный учредитель, который имеет право на применение более низкой налоговой ставки, может подать заявку в налоговый орган Германии на возмещение излишне удержанного налога.

К примеру, получатель дивидендов может претендовать на возврат 2/5 от суммы удержанного налога при одновременном выполнении следующего условия. Он является резидентом государства, с которым у Германии отсутствует налоговое соглашение, но в то же время эта компания не является транзитной, то есть не перераспределяет эти дивиденды в иную юрисдикцию.

Если же налоговое соглашение между странами имеется, то применяется ставка налога, установленная им. Так, соглашение между Германией и Россией от 29.05.96 предусматривает ставку 5 или 15 процентов в зависимости от вклада российского участника в капитал немецкой компании. Для применения минимальной ставки 5 процентов требуется, чтобы учредитель-юрлицо владел долей в уставном капитале дочерней компании в размере не менее 10 процентов и стоимостью не менее 80 тыс. евро (около 3,16 млн рублей).

Если учредитель зарегистрирован в Европейской экономической зоне, которая включает страны ЕС, также Исландию, Лихтенштейн и Норвегию, то применяются положения Директивы ЕС о дочерних компаниях. А именно: налог у источника не взимается при распределении прибыли в пользу организации из ЕЭЗ определенной организационно-правовой формы, владеющей не менее чем 10 процентами капитала немецкой компании в течение не менее 12 месяцев.

Что же касается исходящих процентов, то в общем случае налог у источника выплаты в Германии не удерживается. Исключение сделано только для процентов по межбанковским кредитам и некоторым видам облигаций, доход по которым является «замаскированным» распределением прибыли. Кроме того, подлежат налогообложению у источника проценты по займам, исполнение которых обеспечено недвижимостью, расположенной на территории Германии.

При выплате за рубеж роялти (авторских и лицензионных выплат) в ФРГ взимается налог у источника по ставке 15 процентов, с учетом «взноса солидарности» – 15,825 процента. При этом ставка налога у источника на роялти может быть уменьшена международным соглашением об избежании двойного налогообложения. Так, в отношении России эта ставка снижена до нуля.

Кроме того, если роялти выплачиваются компании из ЕЭЗ определенной организационно-правовой формы, являющейся ассоциированной с плательщиком, то налог у источника в Германии не взимается вовсе. Таковы положения Директивы ЕС о роялти и процентах. При этом две организации считаются ассоциированными, если одна из них владеет не менее чем 25 процентами капитала другой либо третья компания владеет не менее чем 25 процентами капитала каждой из них.

Налог у источника по той же совокупной ставке 15,825 процента взимается также с арендных платежей и оплаты строительных работ нерезидентам. Облагается налогом и реализация иностранным юридическим лицом недвижимости, расположенной на территории Германии, а в ряде случаев и акций немецких компаний.

Налоговые злоупотребления пресекают особые нормы законодательства

В Германии, как и в большинстве других неофшорных стран, присутствуют положения, направленные против ухода резидентов от уплаты налогов. Прежде всего, использование любой структуры исключительно для целей получения налоговой выгоды квалифицируется немецким законодательством как злоупотребление. Налоговые последствия для контрагентов и владельцев такой компании исчисляются таким образом, как если бы все сделки проводились без ее посредничества.

Существуют и более специфичные правила, в частности, регулирующие трансфертное ценообразование. Особо строги они применительно к операциям, связанным с перечислением денег за рубеж.

Например, немецкая компания может учесть для целей налогообложения выплаты своим зарубежным аффилированным лицам (оплату услуг управления, роялти, проценты) только при условии, что они осуществляются по коммерчески обоснованной цене. Помимо этого немецкие налоговые органы потребуют предоставления огромного количества документации в подтверждение обоснованности таких платежей.

Проценты по займам нормируются для целей налогообложения. В общие налоговые расходы могут быть включены лишь проценты на сумму, не превышающую 30 процентов от показателя EBITDA – прибыли до уплаты налогов, расходов по процентам и амортизационных отчислений. Оставшаяся часть платы за заемные средства может уменьшить лишь процентный же доход компании или может быть перенесена на будущие налоговые периоды.

В Германии также действует законодательство о контролируемых иностранных компаниях, позволяющее включать в налогооблагаемый доход немецкой организации нераспределенную прибыль ее офшорной «дочки». Правила применяются, если:

- – резидент Германии прямо или косвенно владеет более чем половиной капитала иностранного юрлица;

- – прибыль дочерней организации формируется преимущественно за счет «пассивных» доходов – дивидендов, процентов и роялти;

- – прибыль зарубежной компании облагается в стране регистрации по ставке менее 25 процентов.

При наличии этих обстоятельств прибыль дочерней компании считается распределенной немецкому учредителю и включается в его налоговую базу. При этом льгота, позволяющая не облагать налогом большую часть дивидендов, в этом случае не применяется.

Ограниченно в Германии применяются и льготные ставки, установленные международными налоговыми соглашениями этой страны. В частности, пониженная ставка налога у источника не применяется, если одновременно выполняется два условия:

- – зарубежной компанией – получателем платежа владеют лица, к которым пониженная ставка не применялась бы в случае прямого получения ими такого дохода;

- – использование промежуточной иностранной компании не имеет экономической или иной разумной цели, либо более 90 процентов доходов такой компании «пассивные», либо она не имеет ресурсов для ведения предпринимательской деятельности (квалифицированного персонала, офиса, технических средств).

Минфин ФРГ разъяснил, что разумными могут быть признаны цели правового, политического или даже религиозного характера (письмо от 03.04.07 № 2007/0115524). Однако такие мотивы создания зарубежной компании, как «интересы холдинговой группы», «задачи формирования клиентской базы», «географическая ориентация бизнеса», не признаются экономически обоснованными.

Таким образом, даже использование компаний-резидентов стран, имеющих выгодное налоговое соглашение с Германией, само по себе еще не решает проблемы уменьшения налога у источника в этой стране. Для этого важное значение имеет факт, кто является реальным владельцем этих зарубежных организаций.

Раскрытие такой информации для применения соглашения об избежании двойного налогообложения или директив ЕС обязательно. Их положения не применяются, если бенефициар не является резидентом ЕЭЗ или страны, с которой у Германии есть соглашение об избежании двойного налогообложения.

Ставки прочих налогов и взносов также выше среднего

Среди прочих налогов существенный вес имеют НДС, подоходный налог с физлиц, а также социальные взносы с заработной платы сотрудников немецких компаний.

Основная ставка налога на добавленную стоимость в Германии составляет 19 процентов. Сумма налога, подлежащая уплате в бюджет, определяется по стандартным правилам: сумма налога, полученного от покупателей, за вычетом налога, уплаченного поставщикам. Для определенных операций (например, продажа продуктов питания) применяется пониженная налоговая ставка – 7 процентов.

Суммарная ставка взносов на социальное страхование составляет около 40 процентов от фонда оплаты труда. Но максимально возможная сумма взноса, подлежащая уплате, ограничена твердым пределом. Уплата этих 40 процентов в бюджет примерно поровну делится между работодателем и работником.

Совокупный доход физлица облагается подоходным налогом по прогрессивной ставке от 14 до 45 процентов. Особые ставки налога и правила их включения в налоговую базу установлены для дивидендов и доходов от продажи акций. Годовой доход, не превышающий в 2010 году 8004 евро (около 316 тыс. рублей), налогом не облагается. Налогоплательщик также имеет право признать расходы, непосредственно связанные с доходами, а также некоторые личные затраты: алименты, пенсионные взносы, стоимость страховки и т. д.

Как выгоднее всего вывести прибыль немецкой компании в Россию

Высокие ставки, ограничения и жесткий налоговый контроль затрудняют использование немецких компаний в качестве центра прибыли международных групп. Скорее наоборот, выгоднее вывести прибыльную деятельность группы в страны с меньшим уровнем налогообложения. Также бессмысленно использование немецких компаний в разного рода «транзитных» и «агентских» схемах. Необходимость указывать фактического выгодоприобретателя сведет на нет возможность использования налоговых льгот.

Но когда речь идет о реальном ведении бизнеса российским собственником в самой Германии, то есть несколько возможностей снизить налоговую нагрузку. Кроме того, предоставляемое (хотя и с ограничениями) немецким законодательством освобождение от налога дивидендов и прироста капитала позволяет использовать немецкие компании и для владения акциями зарубежных компаний. Прежде всего компаний-резидентов стран Европейской экономической зоны.

Приведем пример. Немецкая компания была учреждена непосредственно физическими лицами из России. Поскольку законодательство Германии требует обязательного раскрытия реальных владельцев, то оформление долей немецкого юрлица на промежуточные компании для целей налогового планирования не имеет смысла. Доход, который получила немецкая компания в размере 20 млн рублей, можно передать российскому учредителю в виде дивидендов, процентов и роялти. Сравним налоговую нагрузку при каждом из этих вариантов на условном примере (см. табл.).

Из таблицы видно, что выгоднее перечислять прибыль российскому учредителю в виде роялти, а не процентов или дивидендов. Но для использования этого варианта нужно, чтобы договор об использовании товарного знака был реальным, а не фиктивным. А уровень лицензионных платежей – рыночным. Все это необходимо будет подтвердить документально немецким налоговикам, поскольку к трансфертному ценообразованию в этом государстве относятся серьезно.

В связи с этим вывести весь доход только в виде роялти или процентов будет затруднительно. На парктике это возможно только в отношении части дохода, да и то только в смешанном варианте: часть через роялти, часть через проценты, а часть через распределение прибыли.

До конца апреля необходимо подать декларацию о доходах за 2020 год в ФНС. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, эта статья для вас. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т.д. Сохраняйте себе эту пошаговую инструкцию!

1. Всегда ли нужно самому платить налоги по дивидендам от иностранных компаний?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

2. Какие российские компании зарегистрированы за рубежом?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

3. Какой налог по таким дивидендам?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

4. Как уплатить налоги по акциям иностранных компаний?

1). Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

2). Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3). Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4). В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

5). Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании (по бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

Бонус:

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

В США крупнейшая нефтесервисная организация – компания Schlumberger. Она работает практически по всему миру и показывает хорошие результаты своей деятельности. Несмотря на это, курс акций Schlumberger неукоснительно стремится вниз. С чем это связано? Сейчас я вам все расскажу.

Стоимость акций на бирже: онлайн-график

Данные о ценных бумагах

Для начала – общая характеристика акций Schlumberger.

| Тикер | SLB |

| Торговые площадки и время торговли | NYSE, 9:30 – 16:00 по местному времени (основная сессия), GMT -05:00. |

| Название | Schlumberger |

| Кол-во бумаг в обращении | 1 384 000 000 ед. |

| Номинал | $0,01 |

| Дивиденды | Есть |

| Год основания | 1926 |

| Кем основана | Конрад и Марсель Шлюмберже |

| Штаб-квартира | США: Хьюстон (штат Техас) |

Динамика курса за все время

Первые акции Schlumberger появились в 1956 году с начальной ценой в 1 долларам. Рост курса шел медленными темпами – к 1980 году он достиг отметки в 19 долларов. Далее котировки хоть и показывали положительную динамику, но росли очень медленно. Исторический максимум датируется маем 2014 года, когда стоимость акций достигла $117. Затем наблюдается стремительный спад до 36$.

Сегодня курс акций Schlumberger находится на отметке в $32,31. Хоть корпорация и лидер в своем сегменте, курс их акций снижается, обновляя исторические минимумы. Предлагаю выяснить, почему падает цена.

О компании

Компания Schlumberger основана братьями Конрадом и Марселем Шлюмберже. Они были первыми, кто применил способ электроразведки полезных ископаемых в промышленности. Через три года после основания Schlumberger организация получила заказ от СССР на работы в Грозном и Баку.

Сегодня Schlumberger – крупная компания, которая развернула свою деятельность в более чем 100 странах мира. В России крупнейшими клиентами организации считаются «Газпром» и «Роснефть».

Продукция компании

Schlumberger занимается такими видами деятельности:

- выпускает оборудование для нефтегазодобывающей промышленности;

- проводит геофизические исследования, чтобы найти месторождения нефти и газа;

- занимается подготовкой скважин к добыче нефти и газа, осуществляет бурение;

- производит оборудование для бурения.

Главные акционеры

Основная часть акций Schlumberger – 97 % – находится в свободном обращении и доступна для покупки любому желающему. Оставшиеся 3 % принадлежат руководящему составу компании.

Ключевая фигура и ее роль

С 1 августа 2019 года главой правления компании Schlumberge стал Оливье ле Пеш. Он сменил своего предшественника Паала Кибсгаарда, ушедшего в отставку после 22 лет работы.

Марк Папа, работавший в корпорации заместителем Паала Кибсгаарда, возглавил совет управляющих.

Дочерние компании

Корпорация Schlumberger открыла филиалы в следующих странах:

- Франция;

- Великобритания;

- Ирландия;

- Нидерланды;

- Канада;

- Исландия;

- Россия.

Во всех странах организация работает под своим названием.

Планы компании на будущее

Schlumberger уверенно смотрит вперед, несмотря на снижения курса акций. В планах корпорации – увеличить объем производимых работ и снизить себестоимость услуг. Компания также собирается увеличить рентабельность предлагаемых товаров.

Статистика дивидендов

Schlumberger выплачивает дивиденды по акциям 4 раза в год. Последняя выплата производилась 11.10.2019 г., доходность составила 6,10 %. Следующие дивиденды – 10.01.2020 г., ожидаемая доходность 6,27 %.

Интересные факты о компании

В штате Schlumberger трудится более 100 000 сотрудников, среди них представлены около 140 национальностей. Специалисты российского филиала разработали 20 методик, которые используются по всему миру. Корпорация создала 4 учебных центра, где сотрудники проходят бесплатное обучение.

Еще один занимательный факт: в 2013 году на корпорацию был наложен штраф в размере 213 млн долларов за нарушение санкций относительно Ирана. Schlumberger пришлось свернуть свою деятельность в этой стране. Это и послужило одним из факторов снижения курса ценных бумаг.

Где и как купить/продать акции сегодня

Акции компании Schlumberger свободно обращаются на финансовом рынке. Их можно купить или продать онлайн в несколько кликов. Существует несколько способов, позволяющих это сделать.

Через зарубежного брокера

Для доступа на Нью-Йоркскую биржу инвестор должен воспользоваться услугами брокера. Напрямую вести торги акциями Schlumberger, минуя посредника, невозможно.

Немецкий реселлер Interactive Brockers. Тоже самое что и американский, только нет ежемесячной обязательной комиссии. Советую.

Крупный американский брокер, который все еще работает с резидентами РФ. Комиссии небольшие, но порог входа от 5000$

Дочка Финама с кипрской юрисдикцией. Комиссии средние, страховки нет.

Самый молодой брокер РФ. Есть классное приложение для инвесторов, но комиссии слишком высокие.

Через российского брокера

В России много посредников, предлагающих купить или продать акции Schlumberger. Главное, чтобы у брокера была лицензия, выданная Центробанком России.

Один из мастодонтов рынка. Прекрасный вебпортал, очень низкие комиссии и адекватная поддержка. Рекомендую!

Инвестотдел известного банка. Особых плюсов нет, но и минусов тоже. Середнячок.

Один из самых первых российских брокеров. Комиссии высоковаты, но зато есть интересные стратегии автоследования.

Еще один очень крупный брокер. Хорошая поддержка и низкие комиссии - их конек.

Маленький, но надежный брокер. Отлично подходит новичкам, потому что не навязывает свои услуги и комиссии очень низкие. Рекомендую.

Самый молодой брокер РФ. Есть классное приложение для инвесторов, но комиссии слишком высокие.

Самая крупная инвесткомпания России. Самый большой выбор инструментов, свой собственный терминал. Комиссии средние.

Через зарубежную дочку российского брокера

Некоторые брокеры, работающие в РФ, имеют дочернюю компанию за рубежом. Комиссия на услуги и минимальная сумма депозита будет меньше, чем у иностранных брокеров.

Маленький, но надежный брокер. Отлично подходит новичкам, потому что не навязывает свои услуги и комиссии очень низкие. Рекомендую.

Один из самых первых российских брокеров. Комиссии высоковаты, но зато есть интересные стратегии автоследования.

Один из мастодонтов рынка. Прекрасный вебпортал, очень низкие комиссии и адекватная поддержка. Рекомендую!

Мальтийский брокер. Есть доступ на любые биржи мира и свой собственный торговый терминал. Комиссии средние.

Немецкий реселлер Interactive Brockers. Тоже самое что и американский, только нет ежемесячной обязательной комиссии. Советую.

Напрямую в компании, у частного лица или фирмы

Что влияет на цену акций

На курс акций влияет:

- объем добытой нефти и газа;

- стоимость сырья на рынке;

- политическая и экономическая ситуация в мире;

- показатели организации за отчетный период играют немаловажную роль в формировании курса.

Перспективы компании

За счет того, что в ближайшее время ожидается рост стоимости нефти, фирмы, которые этим занимаются, будут стараться добывать больше. Это приведет к тому, что спрос на услуги Schlumberger возрастет. Благодаря этому факту можно сказать, что у корпорации хорошие перспективы. Что касается курса акций, пока нельзя дать точный прогноз.

По последним сведениям, Африка, Латинская Америка и Азия будут больше уделять внимания геологической разведке полезных ископаемых. Планируется, что инвестиции стран в эту отрасль вырастут на 8 %.

Аналитика и прогноз по бумаге

30.09.2019 года был опубликован финансовый отчет Schlumberger. По сравнению с 31.12.2018 общий доход вырос с 8179 млн долларов до 8541 млн. Валовая прибыль также показала положительную динамику – 1156 млн долларов против $986 млн.

Операционные доходы ушли в минус. Если в 2018 году этот показатель равнялся $737 млн, в текущем – -11832 млн долларов. Чистая прибыль также сократилась с $539 млн до -11383 млн долларов.

Обобщая, скажу, что валовая прибыль за год выросла на 12,47 %, операционная маржа – 9,56 %.

Снижение курса акций связывают с падением прибыли и с сокращением спроса в Северной Америке, где Schlumberger – основной поставщик. Несмотря на повышение цен на нефть, рекордную добычу ее в США, производители опасаются увеличивать вложения в эту сферу.

Для компании сыграет на руку рост иностранных инвестиций в нефтегазовую сферу. Заключенные договоры помогут Schlumberger поднять стоимость своих акций.

Альтернатива в этой отрасли

Неплохим вариантом для покупки акций станут российские нефтегазовые корпорации. В качестве примера я могу привести «Татнефть» и «Руснефть». Их курс относительно стабилен.

Заключение

Даже если и будет подъем, ожидать стоимости, как в 2014 году, когда цена составляла 117 долларов, не приходится. Пока что я бы не рассматривал эти акции как инструмент инвестирования, несмотря на хорошие перспективы компании и всего нефтегазового сектора.

Если вам понравилась моя статья, оставляйте комментарии в форме ниже, делайте репосты в социальные сети. Всего доброго и до новых встреч!

Ближайшие дивиденды утверждённые акционерами Schlumberger за Квартальные на одну акцию сегодня

Калькулятор дивидендов Можно заработать по ближайшим дивидендам за вычетом налога. Для российских компаний налог 13%, для американских 10% забирает брокер, 3% вы должны оплатить сами. Если не заполнена форма W8-BEN, то налог 30%.

Бесплатная рассылка ближайших дивидендов

Укажите почту, чтобы бесплатно получать еженедельную рассылку ближайших дивидендов.

Российские и/или иностранные акции

Когда купить/продать, чтобы получить дивиденды

Подписывайтесь в телеграм

История дивидендов Schlumberger

Исторические данные по дивидендам и дивидендной доходности

Курс акций Schlumberger на сегодня

Получите расширенный доступ к сервису по дивидендам

- Купить акции заранее и продать сразу после дивидендного гэпа в ноль, получив дивиденды.

- Купить акции после гэпа с расчетом на быстрое восстановление цены акции.

- Использовать 1 и 2 стратегии вместе.

Данные берутся на основе цены закрытия.

История закрытия дивидендного гэпа и оптимальной покупки

Когда нужно было купить, чтобы выйти после гэпа в ноль и как закрывался дивидендный гэп

История результатов последнего дня покупки и экс-дивидендной даты

Как вела себя бумага в эти дни

| Купить до | Реестр | Доходность | Последний день покупки | Экс-дивидендная дата | ||

|---|---|---|---|---|---|---|

| Откр. → Макс. | Откр. → Закр. | Откр. → Макс. | Откр. → Закр. | |||

| 12 фев 2021 | 17 фев 2021 | 0,47 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 30 ноя 2020 | 2 дек 2020 | 0,6 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 31 авг 2020 | 2 сен 2020 | 0,66 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 1 июн 2020 | 3 июн 2020 | 0,68 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 10 фев 2020 | 12 фев 2020 | 1,46 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 2 дек 2019 | 4 дек 2019 | 1,38 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 30 авг 2019 | 4 сен 2019 | 1,54 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 3 июн 2019 | 5 июн 2019 | 1,41 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 11 фев 2019 | 13 фев 2019 | 1,14 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 3 дек 2018 | 5 дек 2018 | 1,08 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 31 авг 2018 | 5 сен 2018 | 0,79 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 4 июн 2018 | 6 июн 2018 | 0,72 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 5 фев 2018 | 7 фев 2018 | 0,7 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 4 дек 2017 | 6 дек 2017 | 0,77 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 30 мая 2017 | 1 июн 2017 | 0,73 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 13 фев 2017 | 15 фев 2017 | 0,61 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 5 дек 2016 | 7 дек 2016 | 0,59 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 2 сен 2016 | 7 сен 2016 | 0,64 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 27 мая 2016 | 1 июн 2016 | 0,65 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 12 фев 2016 | 17 фев 2016 | 0,71 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 30 ноя 2015 | 2 дек 2015 | 0,65 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 31 авг 2015 | 2 сен 2015 | 0,65 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 1 июн 2015 | 3 июн 2015 | 0,55 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 9 фев 2015 | 11 фев 2015 | 0,58 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 1 дек 2014 | 3 дек 2014 | 0,47 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 29 авг 2014 | 3 сен 2014 | 0,36 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 2 июн 2014 | 4 июн 2014 | 0,38 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 14 фев 2014 | 19 фев 2014 | 0,44 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 2 дек 2013 | 4 дек 2013 | 0,36 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

| 30 авг 2013 | 4 сен 2013 | 0,39 % | ░░░░ | ░░░░ | ░░░░ | ░░░░ |

Как использовать: можно заработать несколько процентов на росте акции купив в последний день покупки или экс-дивидендную дату.

Подписывайтесь в телеграм

В таблице прогнозы сортируются по дате, когда этот прогноз был сделан.

Прогнозы инвест-домов Schlumberger

| Дата | Инвест-дом | Прогнозная цена | Потенциал |

|---|---|---|---|

| 26 апр 2021 | Citi | ░░░░ | ░░░░ |

| 26 апр 2021 | Griffin Securities | ░░░░ | ░░░░ |

| 26 апр 2021 | Morgan Stanley | ░░░░ | ░░░░ |

| 26 апр 2021 | Stephens | ░░░░ | ░░░░ |

| 25 апр 2021 | Stifel, Nicolaus & Company | ░░░░ | ░░░░ |

| 23 апр 2021 | Evercore ISI | ░░░░ | ░░░░ |

| 16 апр 2021 | Atlantic Equities | ░░░░ | ░░░░ |

| 12 апр 2021 | BofA | ░░░░ | ░░░░ |

| 15 мар 2021 | Susquehanna Financial Group | ░░░░ | ░░░░ |

| 25 янв 2021 | JPMorgan Chase | ░░░░ | ░░░░ |

| 22 янв 2021 | Wolfe Research | ░░░░ | ░░░░ |

| 27 июл 2020 | Northland Securities | ░░░░ | ░░░░ |

Прогнозы аналитиков инвест-домов по акции за последний год. Обычно прогнозы дают на год вперёд.

Следите за прогнозами инвест-домов в телеграм

Наличие Schlumberger в дивидендных ETF

Как использовать: можно собрать портфель из акций, которые выбирают профессиональные управляющие фондов.

Мультипликаторы Schlumberger

Получите расширенный доступ к сервису по дивидендам

Дивиденды Schlumberger

- Как получить дивиденды Schlumberger. Дата дивидендной отсечки 2 июня 2021. Чтобы получить дивиденды Schlumberger необходимо купить акции за два дня до закрытия реестра акционеров: 28 мая 2021, потому что торги проходят в режиме Т+2.

- Как происходит выплата дивидендов по акциям. Выплата на одну акцию по прогнозу составит 0,125 $ (0,38% дивидендная доходность). Выплачивают дивиденды не позднее 25 рабочих дней с даты закрытия реестра. Дивиденды начисляются на ваш брокерский счет или карту.

- Когда покупать, чтобы получить дивидендов. Вам нужно купить акции до 28 мая 2021 включительно.

- Сколько нужно держать акции для получения дивидендов. Вам нужно продержать акции до 28 мая 2021 включительно, а уже 1 июня 2021 можете продавать, потому что вы уже попадёте в реестр акционеров. Эта дата фактически раньше даты реестра потому что режим торгов Т+2.

- Когда выплатят дивиденды. Примерная дата выплаты — 8 июля 2021.

- Сколько раз в год выплачивают дивиденды. Schlumberger выплачивает дивиденды в среднем 4 раз в год.

- Как купить акции. Откройте брокерский счет. У крупных брокеров есть приложение или программа для торговли. Укажите название компании или тикер — SLB. Вы можете купить минимум 1 лот, который равен 1 акции. Используйте калькулятор для расчета дохода.

- Налог на доходы физических лиц (НДФЛ). Ваш брокер удержит НДФЛ в размере 13%. 10% автоматически списывается в пользу США, 3% придётся заплатить самостоятельно в пользу РФ. Если у вас не подписана налоговая форма W8-BEN, то налог составит 30%. Брокер перечислит дивиденды за вычетом налога.

- Комиссии брокера и биржи. Вы платите комиссию, когда совершаете сделку. Она снижает итоговую доходность вашего портфеля. Чтобы снизить расходы на комиссии: выберите брокера с низкими комиссиями и реже совершайте сделки.

Последние новости

Финансовые показатели Schlumberger

Дивиденды

Дивиденды0,63 $

Дивиденды0,84 $

Дивиденды0,84 $

Дивиденды1 $

Дивиденды1,1 $

Дивиденды1,25 $

Дивиденды1,6 $

Дивиденды2 $

Дивиденды2 $

Дивиденды2 $

Дивиденды2 $

Дивиденды2 $

Дивиденды0,875 $

Дивиденды0,5 $

Дивиденды0,125 $

Дивидендная доходность

Доходность0,5%

Доходность1,05%

Доходность1,36%

Доходность1,24%

Доходность1,55%

Доходность1,57%

Доходность1,65%

Доходность2,43%

Доходность2,59%

Доходность2,11%

Доходность3,29%

Доходность5,47%

Доходность3,4%

Доходность1,61%

Доходность0,38%

Выручка за последние 12 месяцев

Доступно по подписке от 291 ₽/мес

Чистая прибыль за последние 12 месяцев

Доступно по подписке от 291 ₽/мес

Дивидендная окупаемость Schlumberger за 3 года

Сколько можно было бы заработать, если бы вы купили акции перед отсечкой три года назад. Расчеты покажут процент роста котировки, накопленные дивиденды за 3 года и итоговое значение. Подойдёт долгосрочным инвесторам, в том числе и на ИИС.

О компании

Schlumberger Limited («Шлюмберже?») — одна из самых крупных в мире нефтесервисных компаний. Занимается технологическими решениями нефтегазового оборудования, в том числе технические параметры резервуаров, бурения, добычи и переработки, а также для геологической разведки пласта и многое другое. Компания работает более чем в 85 странах и имеет множество многонациональных сотрудников.Хоть компания и работает в экологически вредной сфере, журнал Newsweek в выпуске «Green Rankings» о 500 крупнейших корпорациях за успехи по ряду экологических проблем внёс и Шлюмберже. В ней Schlumberger была на 118 месте в целом, а в своей области — 3 (из 31). Журнал отметил, что для смягчения последствий глобального потепления, Шлюмберже инвестировала в связывание углерода, включающим в себя долгосрочное хранение СО2. А также исследовательские сейсмические суда на 20–25% затрачивают топлива, чем другие сейсмические подрядчики и, соответственно, меньше загрязняют окружающую среду. Фирма была основана ещё в 1925 году братьями Конрад и Марсель Шлюмберже из Эльзаса, региона во Франции. Изначально компания называлась Societe de prospection electrique (С Французского: Electric Prospecting Company). На протяжении своей многолетней истории компания значительно расширяет свою деятельность и увеличивает капитал. В 2015 году выручка компании составила 35,47 млрд долл. США.

Читайте также: