Считается ли налоговый вычет доходом при оформлении пособия

Опубликовано: 09.05.2024

Одним из самых распространенных промеж населения типов льготирования считается налоговый вычет на детей.

Прерогативой воспользоваться предоставляемой государством преференцией вправе все законные представители, осуществляющие заботу и воспитание детей. Статья расскажет, как получить компенсирование, что из документации при себе иметь, в какие сроки надлежит обращаться и куда, предоставляется одному родителю или обоим.

Кто вправе претендовать на компенсацию

В 2021 году преференцией назначения компенсирования по подоходному сбору на детей обладают:

- Непосредственно родители ребенка.

- Приемные отец и мать.

- Супруги, оформившие развод или сожители, не состоящие в брачных отношениях, если они содержат детей.

- Опекуны, попечители.

Объемы выплат и существующие ограничения

До какой суммы достигают размеры и лимиты по компенсации обусловлено численностью детей, а также состоянием их здоровья (если ребенок нетрудоспособный с детства, то и льгота предоставляется в большем объеме, чем на здоровых деток).

Схема проиллюстрирует объемы средств в нынешнее время:

Нетрудоспособный до 18 лет возможно до 24 лет, получающий образование на дневном отделении

Дети инвалиды не достигшие совершеннолетия или находящиеся на учебе по очной модели, воспитывающиеся опекуном или приемными родителями

Преференцией оформления компенсации обладают в равной степени оба супруга. Например, у молодой семьи Сидоровых есть один ребенок. Супруга находилась в отпуске по уходу за ребенком, вычет оформлял только отец. По достижении их сыном 1,5 лет, жена вышла на работу учителем. В следующем отчетном году супруги в сумме получили 2800 руб. по данному виду льготирования.

ВАЖНО . Помимо этого, есть категории граждан, обладающие прерогативой получения льготы в увеличенном вдвое объеме.

Оформлять увеличенную величину компенсации вправе:

- единственный законный представитель. Правовой статус такого индивида не описан в действующих НПА. Признать человека родителем, воспитывающим ребенка в одиночку, разрешено исключительно в тяжебном порядке при установлении факта смерти другого представителя или неизвестно где пребывающим;

- один из родителей при отказе в получении в его пользу со стороны другого.

Важным моментом считается факт нового бракосочетания одинокой матери или отца. В этой ситуации не разрешается назначать компенсацию в увеличенном объеме. При дальнейшем расторжении второго союза прерогатива возвращается (отчим или мачеха не успели усыновить несовершеннолетнего).

Придерживаются нескольких требований, касательно личности в пользу которой отказываются:

- Предполагаемый получатель нигде по трудовому соглашению не трудится.

- Пребывает в отпуске.

- Числится в ЦЗН как незанятый.

По пояснению, зафиксированного письмом Минфина от 20 марта 2017 года, объем компенсации на нетрудоспособных детей складывается из обычного вычета в соответствии с очередностью рождения и суммой на неспособного трудиться. В семействе Тимофеевых трое детей. Младший мальчик родился с плохим зрением и по состоянию здоровья ему утвердили инвалидность второй группы. Работающий отец ежегодно подает документацию на возврат средств. Для этой семьи выплата составит 3000+12000=15000 руб.

Сроки предоставления

В соответствии с пунктом 1 ст.218 НК РФ действует ограничение по времени назначения и обращения за выплатой. Так, оплата осуществляется до того времени, когда прибыль плательщика достигает 350 тыс. рублей. Денежное компенсирование производится ежемесячно.

Назначение компенсации впервые происходит:

- с появления на свет ребенка;

- по факту удочерения;

- с назначения опекунства;

- с периода вступления в силу соглашения о передаче детей в семью.

Прекращение выплат происходит:

- 18-летний возраст (не продолжает учебу).

- Исполнение 24 лет ребенку, обучающемся по дневной модели.

- При преждевременном аннулировании договоренности о принятии малолетнего в семейство.

- Заключение нового брачного союза при желании получать двойную выплату.

Утратить прерогативу возможно:

- если ребенок умер;

- при бракосочетании детей.

Наши юристы знают ответ на Ваш вопрос

Бесплатная юридическая консультация по телефону: в Москве и Московской области, в Санкт-Петербурге, а также по всей России +7 (800) 350-56-12

Примеры расчета

Продавец Семенова в московском магазине трудится за помесячную оплату труда в 40 тыс. рублей. Она воспитывает двоих детей 5 и 10 лет. В январе 2021 года женщина обратилась с просьбой начислять ей компенсацию. Каждый месяц величина перечисления будет равна 1400+1400=2800. Получать средства сотрудница сможет до сентября текущего года, потому как в оговоренном месяце ее прибыль достигнет предела в 350 тыс. руб. В итоге подоходный будет составлять (40000-2800) ×13%=4836. Помесячная оплата труда будет равняться 40000- 4836=35164. Если сотрудница не напишет заявку, то НДФЛ=40000×13%=5200. Итого на руки – 40000-5200=34800.

Секретарь Самойлова вышла замуж во второй раз и у них родилась девочка. Для женщины это 3 ребенок, у новоиспеченного супруга первый. Нынешний супруг подписал отказ в отношении супруги. Зарплата женщины составляет 35000. Итак, ежемесячный вычет для нее получиться 1,400 +14,00+(2×3,000) =8,800. За компенсацией она обратилась в феврале, следовательно, оплата будет производиться до декабря текущего года. Так, НДФЛ= (35000-8800) ×13%= 3406 руб. Фактическая зарплата=35000-3406=32594 руб. Если Самойлова не станет обращаться за выплатой, то ее зарплата за каждый месяц труда будет 30450=35000-(35000×0,13).

Инженер Потапов обратился к руководству предприятия с целью начисления налогового вычета за нетрудоспособного сына. Оплата его труда каждый месяц – 45 тыс. руб. С марта по октябрь 2021 года зарплата мужчины будет рассчитываться так:

Подоходный сбор= (45000-12000) ×13%=4290руб.

Фактическая сумма, выдаваемая на руки=45000-4290=40710 руб.

Без вычета за месяц труда сотрудник получит – 45000-(45000×0,13) =39150.

Нюансы при назначении вычета

В жизни случаются различные ситуации, не подпадающие под стандартный ход развития событий.

Ниже будут представлены юридические тонкости при начислении и оформлении вычета по налогу за детей:

- Если человек по объективным основаниям не получал денежных средств по факту труда на протяжении нескольких месяцев. Такая ситуация может сложиться по причине затяжного недуга, отдыха за свой счет и прочее. Однако за это время все же необходимо произвести расчет. Работник получит выплату в 100% размере при следующем доходе. Но если перечисление зарплаты прекратилось в текущем году и на его протяжении не возобновилось, то на компенсирование претендовать не стоит.

- Как известно, выплаты осуществляются до момента достижения годовой прибыли в 350 000 тысяч рублей. Так, доходный уровень отца достиг предельно установленного порога, и он теперь может написать отказ от компенсации в интересах жены.

- Если отец или мать лишены прав на своих детей, но осуществляют финансовое содержание – производит перечисление средств, то они могут получить компенсацию. Однако все перечисления необходимо будет доказать, поэтому лучше всегда иметь под рукой платежные документы и ни в коем случае их не терять.

- Не запрещено пользоваться льготами на детей, находящихся постоянно вне территории РФ – на обучении за границей или проживании там. Для оформления льготы сотрудник обязан предоставить доказательственную документацию, удостоверенную государственными структурами, по месту проживания ребенка.

- Если ребенок, обучаясь по очной модели, берет академический отпуск, то у родителя на это время не прерывается выплата средств.

ВНИМАНИЕ . Таким образом, действующее законодательство предусмотрело различные исходы событий, позволяющие в основном претендентам получать полагающуюся компенсацию.

Процедура оформления выплаты через налоговую инспекцию

Если по каким-то объективным основаниям работнику не удалось обратиться за компенсацией по месту труда, то он вправе рассчитывать на помощь сотрудников инспекции по своему району.

Так, осуществить обращение разрешается на протяжении года и к своему обращению приложить перечень документации:

- декларацию формы 3-НДФЛ;

- доказательства прерогативы на выплату;

- само обращение с указанием номера счета для переводов;

- справку о доходах с работы;

- дубликат удостоверения личности.

Выше был перечислен стандартный перечень документации. Однако в зависимости от того, кто подает прошение, список может варьироваться – понадобятся дополнительные бумаги.

Какие дополнительные документы могут понадобиться представлено в таблице ниже:

Категория лиц или факт подтверждения

Один или оба родителя

Бумага о появлении на свет малыша, дубликат страничек удостоверения личности с отметкой сведений о детях

Неродные мать и отец

У приемного родителя наличие удостоверения. Согласие о передаче ребёнка в семью.

Дубликат паспорта с пометкой о бракосочетании, свидетельство брачного союза

Сведения из опеки и попечительства

Свидетельство о рождении и паспортные данные, содержащие информацию о детях

Обеспечение и содержание (союз не был зарегистрирован в должном порядке, пребывают в разводе, один из родителей прописан в другом месте)

Доказательства оплаты алиментных платежей – письменная договоренность супругов или исполнительный лист, квитанции о переводе средств, выписки из бухгалтерии по месту труда о фактах удержания из зарплаты; бумаги, свидетельствующие об общем жительстве – справки из ЖЭУ, судебное решение, зафиксировавшее действительность совместного проживания

Образование по дневной модели

Выписка с места учебы о факте обучения

Заключение медицинской экспертизы

В случае увеличения объема единственному доверенному лицу

Свидетельство о рождении с указанием исключительно одного представителя или в графе отец зафиксирована информация – «со слов матери», факт смерти или заключение суда о признании второго родителя, пребывающем в неизвестном направлении, подтверждение неимения брачной связи у родителя, доказательство назначения одного опекуна

Прерогатива назначения компенсации в удвоенной величине при отказе одного из супругов в угоду другому

Письменное волеизъявление отказывающегося индивида, 2 НДФЛ с места труда отказавшегося лица

Итак, претендент на компенсацию пишет прошение и прилагает сообразный его статусу пакет документации. Заявка пишется единожды. Однако при трансформации каких-то существенных условий просьбу следует оформлять заново (второй родитель решил получать вычет самостоятельно, ребенок поступил в ВУЗ и прочее).

Часто задаваемые вопросы и их разрешение

- Дочь управляющего компанией по осуществлению туристического сервиса получает образование по дневной модели на журналистском факультете на возмездной основе. Отец подает заявку о начислении ему средств за ребенка в бухгалтерию. Разрешено ли перечислять компенсацию при обучении ребенка на платной основе? Компания обязана назначить компенсацию и это не обусловлено на какой основе обучается ребенок. Прерогатива сохраняется до окончания заведения или до достижения 24 лет.

- У секретаря юридической фирмы в совокупности трое детишек. Старший сын от предыдущего брака, а двое других – от настоящего супруга. Старшему сыну уже 25 лет и льготу за него служащий не оформляет. Младшие сын и дочь – 5 и 6 лет. На них он заявил прошение о компенсации. Какую сумму следует выплачивать на третьего ребенка – 1400 или 3000? На 2го сотруднику нужно перечислять 1400, а на 3го – 3000. Возраст старших детей не обосновывает размер выплат на детей младшего возраста.

- У учителя английского языка дочь обучается в высшем учебном заведении и ей нет еще 24 лет. На протяжении 2019 года из зарплаты матери не вычитали сбор на детей. Но в ноябре 2019 девушка созрела до создания новой ячейки общества. На работе о событии узнали только когда женщина предоставила выписку из института с поменявшейся фамилией дочери. Означает ли это, что действия по предоставлению части денежных средств с ноября были противозаконными? Действия нельзя расценить как нелегальные, поскольку в НК РФ нет по этому поводу упоминания. Но Минфин считает, что после свадьбы ребенок уже не нуждается в родительском обеспечении и, следовательно, никакие возвраты вычета не предусматривает.

Заключение

Таким образом, налоговый вычет на детей представляет собой компенсацию в денежном эквиваленте людям, официально трудоустроенным и осуществляющим налоговые отчисления в государственную казну.

Имущественные налоговые вычеты и льготы - расчеты и тонкости - нужно ли платить налог на дарение и наследство, налог на имущество - когда платить и сколько, как получить возможные вычеты и льготы, как снизить имущественный налог, налог на доходы физических лиц и имущественные вычеты, налог при покупке объектов недвижимости.

С 1.01.2019 года в НК РФ введены поправки относительно порядка начисления НДФЛ и других налогов. Их расчет выполняется с учетом стоимости проданного имущества, сроков владения жильем или коммерческой площади. На недвижимость существует несколько категорий налоговых платежей: НДФЛ, налог на имущество физических лиц.

Содержание:

Нужно ли платить налог на дарение и наследство?

Получатель подарка не должен платить налог на дарение. Но это правило распространяется на случаи, когда одаряемый гражданин получает недвижимость или любое другое имущество от близких родственников: родителей, супругов, братьев, сестер, бабушек, дедушек, детей, внуков.

В подобную категорию не входят другие родственники: тети, дяди, племянники и т.д. В этом случае одаряемый должен задекларировать доход и оплатить налог - 13% от стоимости квартиры, транспорта или другого имущества.

При наследовании недвижимости оплачивается государственная пошлина, при условии, что наследник не проживал с наследодателем. Наследство не облагается налогом на доходы. При составлении завещания на недвижимость завещатель также не оплачивает никакие налоги. Но если гражданин будет продавать квартиру, полученную в наследство, то тогда у него возникает обязанность оплачивать налог на доходы, а также имущественный налог.

Например, Васечкин получил от сестры в наследство двухкомнатную квартиру. Если он жил отдельно от сестры, то наследник несет расходы, связанные с оформлением свидетельства у нотариуса. Оплачивать налог не понадобится, но нужно платить госпошлину, если Васечкин не жил вместе с сестрой и не был прописан в наследуемой недвижимости. Размер пошлины – 0.3% от стоимости жилья (для близких родственников) и 0.6% для остальных правопреемников.

Налог на имущество

В НК РФ внесены поправки относительно имущественного налога и НДФЛ – с 1.01.2015 г. В первом случае поправки начали действовать 1.01.2015 г., изменения, касающиеся порядка расчета и уплаты НДФЛ на недвижимость, начали действовать с 1.01.2016 г. Согласно ст. 401 НК РФ налогом на имущество облагаются следующие категории недвижимости:

- жилой дом – в том числе в аварийном состоянии, если он продолжает состоять на кадастровом учете и считается полноценным объектом недвижимости;

- жилое помещение (квартира, комната). Налогом также облагается доля в недвижимости, независимо от ее размера;

- гараж, машино-место – (если они состоят на кадастровом учете);

- единый объект недвижимости комплекс – например, гостиница;

- объект незавершенной постройки – частный дом и т.д.;

- другие здания, помещения, сооружения.

По этой причине застройщикам – собственникам многоквартирных домов до их продажи невыгодно держать такую недвижимость в собственности, так как имущественный налог оплачивается за каждую квартиру до передачи ее в собственность.

Имущественный налог исчисляется исходя из кадастровой стоимости недвижимости. Она представляет собой стоимость жилья или другой недвижимости, определенную в соответствии с износом объекта. Кадастровая стоимость определяется инженерами.

Ранее налог рассчитывался с инвентаризационной стоимости, которая фиксировалась в БТИ, и налоги были незначительными. На территории РФ произошла переоценка стоимости недвижимости. Кадастровые инженеры оценивают ее по показателям, приближенным к рыночной цене и даже выше. Кадастровую стоимость пересматривают в Росреестре не реже 1 раза в 3-5 лет.

Налог оплачивается исходя из кадастровой стоимости определенной на конкретный период. Учитываются льготы для отдельных категорий граждан. В их перечень входят:

- Пенсионеры.

- Ветераны ВОВ и труженики тыла.

- Жители блокадного Ленинграда, участники военных действий.

- Граждане, принимавшие участие при ликвидации аварии на Чернобыльской АЭС и др.

Такие граждане вправе не платить налог за один объект недвижимости каждой категории – частный дом, квартиру, землю.

Например, если у пенсионера одна квартира, дача и гараж, то он не оплачивает налоги. Если у льготника несколько квартир, то налог он имеет право не платить только за одну.

Возможные вычеты

Уменьшение налоговой базы по каждому объекту предусматривает:

- 10 кв. м. на комнату;

- 20 кв. м. на квартиру;

- 50 кв. м. на частный дом

Это означает, что подобные метры из общей площади недвижимости не облагаются налогом. Сумма рассчитывается пропорционально метражу или долям в недвижимости. Так, если у человека в собственности однокомнатная квартира площадью в 32 кв. м., то налог рассчитывается только на 12 м. жилья. Новые поправки в НК РФ, регулирующие налоговые вычеты, фактически освободили от необходимости оплаты налога на имущество малоимущее сельское население.

Вышеуказанные вычеты применяются на все объекты недвижимости – независимо от их количества. Так, если у гражданина в собственности 2 квартиры, то вычет составит 20 кв.м. на обе. Вычет предоставляется на имущество с большей кадастровой стоимостью, без необходимости подачи дополнительного заявления.

НК РФ предусматривает постепенный переход на налогообложение по кадастровой стоимости до 2020 года.

- В первый год налоговый коэффициент (коэффициент-дефлятор) - 0.2,

- во второй – 0.4,

- в третий – 0.6,

- в четвертый – 0.8.

- К 2020 году налог на недвижимость не будет увеличиваться.

Уведомление о необходимости оплаты налога приходят в октябре-ноябре каждого года. У гражданина есть личный кабинет на сайте ФНС (www.nalog.ru), то уведомления приходят в электронной форме. При оплате налога необходимо указывать период, за который перечисляется платеж. Так, в 2019 году налог будет оплачиваться за 2018 год. Не имеет значения срок владения имуществом.

Учитывается, что вычеты распространяются и на долевую недвижимость.

Например, если у квартиры площадью в 45 кв.м. 3 собственника и каждому принадлежит 1/3 часть недвижимость, то вычет составит 20 кв.м., а налог нужно уплачивать с 25 кв.м., то есть, каждый из собственников заплатит налог с 8.33 кв.м. Сумма зависит от стоимости недвижимости. Налог оплачивается пропорционально долям каждого собственника.

Как снизить имущественный налог

Налогоплательщик может обратиться в комиссию по снижению кадастровой стоимости. Но если разница между кадастровой и рыночной стоимостью составляет меньше 4 млн., то снижать кадастровую стоимость нет смысла.

Процедура обращения в комиссию обязательна для юридических лиц, реализующих коммерческую недвижимость. При обращении к заявлению о снижении кадастровой стоимости понадобится приложить выписку ЕГРН о недвижимости, нотариально заверенную копию правоустанавливающего документа на недвижимость или документа, подтверждающего права собственности на объект (свидетельство и т.д.).

Также понадобится представить документы, подтверждающие недостоверные данные об объекте недвижимости:

- Выписку из ЕГРН о кадастровой стоимости объекта недвижимости;

- нотариально заверенную копию правоустанавливающего или правоудостоверяющего документа на объект недвижимости;

- документы подтверждающие недостоверность сведений об объекте недвижимости;

- отчет об оценке объекта, в случае если заявление подается на основании установления в отношении объекта недвижимости его рыночной стоимости.

Желательно, чтобы документы, подтверждающие реальную стоимость недвижимости, были достоверными. Наши риэлторы помогут снизить имущественный налог, если в этом есть целесообразность!

При оформлении отчета учитывается, что его стоимость высока и может достигать 40-50 тыс. рублей. Заказывать его целесообразно при снижении кадастровой стоимости крупного объекта. При обращении в суд понадобится оформлять административное исковое заявление. Представителем по нему может быть гражданин только с высшим юридическим образованием.

Налог на доходы физических лиц и имущественные вычеты

Его ставка стандартная и составлять 13% от стоимости недвижимости. Сумма вычетов зависит от даты сделки. До 1.01.2016 г. вычет считается как «доход минус расход». После 1.01.2016 г., нужно принимать в расчет кадастровую стоимость объекта и количество его собственников. Имеет значение, покупают ли люди недвижимость после продажи, так как есть возможность уменьшить налоговую базу за один период. Если сделка совершена до 2016 года, то вычет можно получить на сумму всей стоимости квартиры, при условии, что она была в собственности более трех лет.

После 1.01.2016 года налоговый вычет предоставляется с учетом кадастровой стоимости жилья и при условии, что квартира была в собственности более 5 лет (более трех лет по безвозмездным сделкам – наследство, приватизация, дарение) и ренте.

Если недвижимость меньше трех или 5 лет, то используются следующие схемы налогового вычета:

- Вычет в сумме 1 млн. рублей. Применяется, когда продавец не понес расходы на приобретение недвижимости, оформил сделку на безвозмездной основе. Сумма вычета в таком случае может зависеть от формулировки договора. Если приватизированную квартиру продать по долям, то вычет с 1 млн. рублей может получить каждый дольщик.

- Доход минус расход. Оплачивается 13% с суммы полученного дохода. Например, продавец продал квартиру за 8 млн. рублей, а купил за 6 млн. Тогда налог в размере 13% от полученного дохода в 2 млн. рублей он должен оплатить в обязательном порядке.

Однако с 1.01.2016 года есть возможность оплатить налог либо от суммы договора купли продажи или от кадастровой стоимости объекта, умноженной на понижающий коэффициент 0.7.

С 1 января 2016 г. налоговая база определяется от большей суммы:

- либо от суммы в Договоре купли-продажи;

- либо от кадастровой стоимости объекта (по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемую квартиру) *0,7 (понижающий коэффициент).

Если, например, кадастровая стоимость жилья составляет 8 млн. рублей, а расходы – 5 млн. рублей, то целесообразно в договоре в качестве стоимости квартиры указать произведение такой стоимости на коэффициент 0.7. 8 млн. *0.7 = 5600000 млн. рублей. В договоре следует указать эту стоимость, а налог заплатить с 600 тыс. рублей (13%). Исключение составляют не резиденты, а также граждане-предприниматели. Они обязаны оплачивать 30% налог от кадастровой стоимости жилья.

Если ИП реализует коммерческие объекты, то вычеты на него не распространяются и предприниматель оплачивает 13% от стоимости недвижимости, если оно использовалось в бизнесе (например, магазин, помещение под парикмахерскую). В таких случаях при продажах можно занизить реальную стоимость сделки, но с учетом возможных рисков (неоплаты суммы покупателем). Рискует также гражданин, который использует квартиру под аренду, которая также считается предпринимательской деятельностью (штрафы со стороны налоговых инспекторов).

Налог при покупке объектов недвижимости

Можно оформить вычет в 13% с 2 млн. рублей. Вычет предоставляется резидентам и гражданам РФ, которые находятся в стране 183 дня и больше. Льгота предоставляется при условии, что гражданин является плательщиком НДФЛ и платит 13% со своих доходов. Вычет также могут получить пенсионеры, если они получали налогооблагаемый доход за 3 года до покупки жилья. Денежные средства за квартиру или другую недвижимость должны уплачиваться лично (не ипотека, не материнский капитал или другие государственные субсидии).

Кто может получить налоговый вычет (условия должны выполняться в совокупности):

- Налоговые резиденты (граждане находящиеся на территории России более 183 дней),

- получающие официальный доход облагаемый по ставке 13% (для пенсионеров получавшие доход за 3 года до года приобретения),

- денежные средства были ваши личные (не материнский капитал, не гос. субсидии и пр.),

- еще не использовавшие свое право на налоговый вычет.

Налоговый вычет на покупку недвижимости можно использовать 1 раз в жизни, но его можно добирать несколько раз (до 2 млн. рублей). Дети могут получить налоговый вычет дважды (в том числе уже после наступления совершеннолетия). Если родитель получил налоговый вычет за себя, то он не может рассчитывать на сумму вычета за ребенка. Поэтому родителям целесообразно сначала оформлять налоговый вычет на несовершеннолетних детей, а уже потом на себя!

Как можно получить налоговый вычет:

- У работодателя. Понадобится написать заявление, и тогда с зарплаты не будет удерживаться 13% НДФЛ до полного добора налога – в зависимости от суммы покупки квартиры. Работодатель не будет вычитать налог с зарплаты, пока зарплата не составит 2 млн. рублей в совокупности и сумма вычета с нее – 260 тыс. рублей.

- На банковскую карточку. При заполнении налоговой декларации можно написать заявление о предоставлении вычета.

- Взаимозачет (сокращение налоговой базы). Например, если гражданин продал квартиру, ранее приобретенную за 5 млн. рублей, за 7 млн. Тогда у него возникает обязанность оплатить 13% с 2 млн. рублей, то есть, с суммы полученного дохода. Но если гражданин покупает новую квартиру, например, за 4 млн. рублей, то у него есть право на вычет в сумме до двух миллионов рублей. Следовательно, происходит взаимозачет: гражданин не получает вычет с новой квартиры, но не платит НДФЛ с продажи старой жилплощади.

Вычет на покупку недвижимости можно получить только в течение 3 лет после приобретения жилья!

С помощью вычета можно компенсировать расходы на приобретение жилья, земельного участка с домом или участка ИЖС, строительство жилья, его отделку или ремонт недостроенного жилья. 3 млн. вычета можно получить при расходе на оплату ипотечного кредита.

Вычет не предоставляется, когда жилье приобретено у взаимозависимых лиц – родственников, работодателей, а также лицам, использовавшим право на льготу.

Максимальная сумма вычета составляет 2 млн. руб. (260 тыс. рублей – 13%). До 2008 года она составляла 1 млн. рублей. Сумма вычета возмещается каждый год – на сумму уплаченного гражданином подоходного налога. Льгота предоставляется при покупке жилья без ипотечного займа. Отдельно также можно получить вычет за проценты по ипотечному кредиту.

Если жилье приобретено в ипотеку до 1.01. 2014 года, то вычет предоставляется в неограниченном размере на всю сумму уплаченного НДФЛ. После 1.01.2014 г. вычет предоставляется на сумму в 3 млн. рублей (390 тыс. рублей на карту или у работодателя). Вычет при покупке в долевую собственность можно получить при подтверждении расходов на приобретении доли. Подобное правило распространяется на супругов. Если расходы производил каждый из них и эти траты подтверждаются платежными документами, то сумма вычета предоставляется в пределах понесенных расходов.

Если расходы производил один из супругов или они приходится на обоих супругов, то муж и жена вправе подписать в налоговой инспекции заявление о распределении расходов, независим от того, кто фактически оплачивал покупку недвижимости. Вычет на построенные частные дома можно получить, если на такой жилплощади предусмотрено право регистрации граждан. Вычет на покупку частного дома можно получить только с расходов на приобретение жилья. Даже если оно реконструировано (достроен второй этаж, пристроены дополнительные помещения), то такие расходы не возмещаются.

Если гражданин покупает объект незавершенного строительства (это должно быть указано в документе), то вычет полагается и за покупку такого объекта, и за его достройку, отделку. А вычет на строительство дома можно получить, если все расходы подтверждены документально – понадобятся договоры, чеки, расписки. Данные о налогоплательщике должны совпадать со сведениями, указанными в чеках. Расходные документы, выписанные на прораба, не подойдут.

НДФЛ с продажи жилья и его покупки оплачивается согласно полученному доходу и с учетом стоимости жилья. Предусмотрена возможность получить вычеты, которые существенно снижают необходимость оплаты подоходного налога. Основное условие – покупатель или продавец недвижимости на момент обращения за льготы должны располагать налогооблагаемым доходом.

Вопрос-ответ (1)

Квартира приобретена 2016 году. Я пенсионер. Работала 2011-2014 гг. В 2020 году могу получить имущественный вычет , сдав декларацию за 2019 год?

Здравствуйте.

Подать документы на вычет вы могли уже в 2017 году. При этом для пенсионера возможно было бы вернуть уплаченный налог за 2016,2015,2014,2013 годы. В вашем случае - вы могли вернуть налог (то есть подучить вычет) за 2014 и 2013 годы, в которые вы работали.

Таким образом,нельзя получить вычет более чем за 4 последних календарных года.

То есть в 2020 году не вернуть налог даже за 2015 год .

Уточнить вы можете, обратившись к консультанту по налогу на недвижимость - в вашей Налоговой инспекции по месту регистрации.

Задать вопрос

Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

Почему НДФЛ никто не отменял?

Дело в том, что ЕНП – это не новый налог и не освобождение от НДФЛ, а лишь способ его уплаты. Его смысл в том, что можно частично или полностью заплатить подоходный налог добровольным авансом, еще до того, как ФНС пришлет налоговое уведомление на уплату (ч. 6 ст. 228 НК).

Как это работает? Например, вы получили подарок по дарственной. Или банк рефинансировал вам кредит и тем самым освободил от части долга. Так или иначе, это доход и с него нужно уплатить НДФЛ. Но вы не намерены ждать, пока ФНС насчитает налог и пришлет уведомление, и решили заплатить его авансом добровольно – теперь у вас есть такое право.

Но запомните: этот механизм не распространяется на налоги, которые у вас должен удерживать налоговый агент. Например, работодатель – ваш налоговый агент, он как и раньше, «откусывает» вам от зарплаты 13 процентов налога, и переводит их в бюджет, в это схеме ничего не поменялось (ч. 1 ст. 226 НК).

Впрочем, некоторым все же удается не платить налоги.

Зарплата до вычета НДФЛ — это как

При заключении трудового договора сотрудник должен быть ознакомлен со всеми начислениями, которые будут ему выплачиваться, и их размером:

- окладом;

- премиями (за результат работ);

- надбавками (за квалификацию, условия работы и др.).

Именно из этих выплат будет складываться заработная плата работника. Так почему же мы получаем к выплате меньшую сумму. ЗП до вычета НДФЛ — это как?

Из заработной платы удерживается НДФЛ (глава 23 НК РФ). Компания, выплачивающая вам заработную плату, является налоговым агентом. То есть именно на нее возложена обязанность удержать НДФЛ и перечислить его в бюджет. Именно поэтому вы получаете заработную плату, с которой уже удержан налог.

Кто не платит НДФЛ?

Итак, мы выяснили, на что идут 13 процентов от зарплаты – на уплату подоходного налога. Это обязательно, отказаться от его уплаты нельзя. Хотя некоторым все же удается. И законно, и незаконно. Среди них:

- Граждане, не имеющие доходов. Нет доходов – нет и налогов, все просто!

- Граждане, работающие неофициально. Тот же случай, что выше. С тем лишь отличием, что у первых нет дохода фактически, а у вторых – только формально, их работодатели не выполняют функции налоговых агентов и не передают сведения в ФНС, поэтому у налоговиков и нет претензий.

- Предприниматели и самозанятые. В отличие от первых двух категорий, третья платит налоги от своего дохода, но не НДФЛ. Например, для ИП существуют разные налоговые режимы. Самый распространенный – это УСН, он предусматривает уплату 6% от дохода. Похожая ситуация у самозанятых. Вместо НДФЛ самозанятый платит НПД в размере 4-6% (ст. 10 ФЗ № 422 от 27.11.2018). И касается это только профессионального или предпринимательского дохода, если деньги получены от иных источников – они также платят НДФЛ 13%.

- Граждане, получающие доходы, которые освобождены от НДФЛ. Тут тоже все просто. Есть много видов дохода, с которых налоги не взимаются.

Социальный налоговый вычет

Льгота работодателем предоставляется в размере денежных средств, израсходованных на:

- лечение;

- обучение;

- уплату дополнительных взносов на накопительную пенсию;

- расходы на добровольное страхование: пенсионное и жизни.

Для его получения у работодателя необходимо получить уведомление в налоговой инспекции по вашему месту жительства. Сделать это можно, написав заявление и предоставив подтверждающие расходы документы (договор на обучение, лечение, добровольное страхование, платежные документы) в ИФНС. Сделать это можно лично в инспекции, направив почтовым направлением или через личный кабинет налогоплательщика.

Уменьшение базы, с которой исчисляется налог, будет произведено на сумму, указанную в уведомлении.

С чего не взимается НДФЛ?

В соответствии со ст. 217 НК, существует 83 вида доходов, необлагаемых подоходным налогом. В их числе:

- пособие беременным, выплаты на ребенка и иная госпомощь;

- пенсии;

- алименты;

- доход от дарения недвижимости и ТС между близкими родственниками;

- наследство;

- доходы от продажи овощей и фруктов, выращенных дома без привлечения наемного труда;

- стипендии;

- доходы, полученные в качестве возмещения судебных расходов;

- субсидии и прочие.

Как-либо оформлять освобождение не нужно, все это происходит автоматически, без вашего участия – налоговая просто ничего не начисляет на эти доходы.

Стандартный налоговый вычет

По такому основанию предусмотрено уменьшение налоговой базы по льготе «на себя» и «на детей». Уменьшение будет применяться ежемесячно на установленную в статье 218 НК РФ фиксированную сумму. При этом льгота «на себя» будет предоставляться весь год независимо от дохода, а льгота на ребенка до тех пор, пока ваш доход не достигнет 350 000 рублей с начала года.

6000 (опекуны и попечители)

Как вернуть или уменьшить сумму налога?

Даже если вы работаете официально, у вас нет возможности скрыть от государства свою зарплату и она – единственный ваш доход, не расстраивайтесь. Есть еще один способ, как не платить 13% от зарплаты. По крайней мере, частично. И имя ему – налоговый вычет. Это такая специальная льгота, которая уменьшает налоговую базу по НДФЛ (сумму дохода, на который начисляется налог), тем самым снижая сумму самого налога.

Работает это так: представим, ваша зарплата – 60 тыс. рублей, а сумма предоставленного вычета – 15 тыс. рублей. 60 — 15 = 45 тыс. рублей. Вот только на эти деньги будет рассчитываться налог, остальные 15 тыс. от него освобождены.

Вычеты бывают разные:

- Стандартный (ст. 218 НК). Включает уйму категорий граждан (от чернобыльцев до родителей с детьми), для каждой из которых предусмотрен свой вычет. Например, если у вас есть 1 ребенок – вам положено 1400 руб. вычета ежемесячно.

- Социальный (ст. 219 НК). Предоставляется в сумме расходов потраченных на благотворительность, на переводы в НПФ (не более 120 тыс. руб./год), на медицинскую помощь (без ограничений по сумме), на образовательные услуги (не более 50 тыс. руб./год) и ряд других трат.

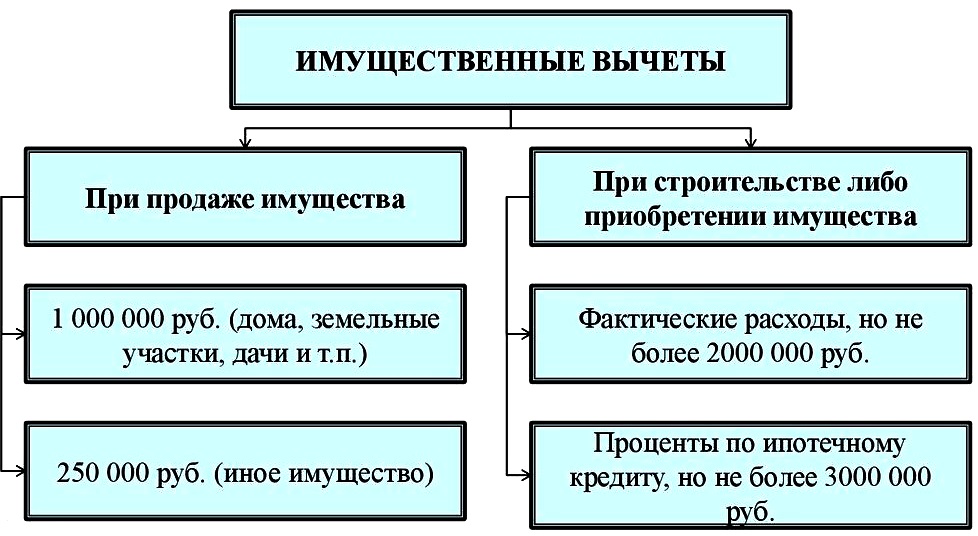

- Имущественный (ст. 220 НК). Предоставляется единожды лицам, которые получили доход от продажи или понесли крупные расходы на покупку имущества – недвижимости, транспорта и прочего. Сумма вычета зависит от вида дохода или расхода и купленного/проданного имущества. Например, при продаже квартиры – 1 млн руб., а при покупке – уже 2 млн!

Использовать вычет можно через обращение в налоговую, путем подачи декларации. Тогда ФНС рассчитает и вернет часть излишне уплаченного налога на ваш счет в банке.

Второй способ – через работодателя. В этом случае, перед тем как высчитать 13 процентов от зарплаты, бухгалтерия сначала посчитает вычет. В итоге из вашей зарплаты НДФЛ будет удержан в меньшей сумме. Или совсем не будет удержан – все законно и просто!

Стандартные вычеты НДФЛ на двоих детей

Стандартный вычет на ребенка установлен подпунктом 4 пункта 1 статьи 218 Налогового кодекса. Работодатель – налоговый агент предоставляет его работнику путем уменьшения налоговой базы по НДФЛ на величину вычета в каждом месяце налогового периода.

Стандартные налоговые вычеты уменьшают только сумму дохода, облагаемую налогом по ставке 13%. Если доход работника облагается по другой налоговой ставке (например, 13% в отношении к дивидендам), то сумму этого дохода на стандартные вычеты не уменьшают. Поэтому важен раздельный учет доходов.

Размеры детских вычетов

Налоговый вычет на ребенка за каждый месяц календарного года составляет:

- 1400 рублей — на первых двух детей;

- 3000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Вычета больше чем дохода

Может получиться так, что вычет по НДФЛ больше начисленной зарплаты. Как быть в такой ситуации разъясняет Минфин России в письме от 02.03.2020 г. № 03-04-06/15364.

Ответ: вычет нужно предоставить, даже если дохода не хватает.

Если сумма вычетов больше облагаемых доходов, то база для расчета НДФЛ равна нулю (п. 3 ст. 210 НК). Значит, налог тоже будет нулевым. Сумму превышения вычетов над доходами можно переносить с одного месяца на другой, но только в течение года.

Все нарастающим итогом

НДФЛ считается не помесячно, а на каждую дату получения дохода нарастающим итогом по всем доходам с начала года.

В течение каждого месяца налоговые вычеты будут суммироваться, и только после этого на заработную плату начисляется налог.

Значит, появившийся в течение года за счет превышения вычетов над текущими доходами излишне удержанный НДФЛ до конца года может быть погашен налогом со следующих доходов.

Пример. Как рассчитать зарплату, если доход за месяц меньше вычета

Иванов А.А. работает механиком на . У него двое несовершеннолетних детей, поэтому ему положен стандартный вычет 2800 рублей (1400 х 2).

Зарплата Иванова – 30 000 руб. Январь и февраль он отработал полностью. НДФЛ за эти месяцы — 7072 руб. ((30 000 х 2 – 5600) ×13%). В марте Иванов по семейным обстоятельствам был в отпуске за свой счет, поэтому его зарплата составила всего 2500 руб.Получается, в марте у него вычетов больше, чем дохода. Значит, НДФЛ нужно считать с 54 100 руб. (62 500 – (2800 × 3). НДФЛ равен 7033 руб. (54 100 × 13%). Но с начала года бухгалтер удержал больше – 7072 руб. Поэтому в марте сотрудник получит на руки полностью 2500 руб. Возник излишне удержанный НДФЛ.

В апреле Иванов отработал весь месяц. Доход нарастающим итогом – 92 500 руб. Вычеты составят 11 200 руб. (2800 × 4 мес.). Налоговая база — 81 300 руб. (92 500 – 11 200). Сумма НДФЛ — 10569 руб. Ранее бухгалтер удержал из зарплаты 7072 руб., значит, осталось вычесть 3536 руб. (10 569 – 7033). На руки за апрель работник получит 26 464 руб. То есть, остаток мартовского вычета в размере 300 рублей «перешел» на апрель.

Таким образом, возникший излишне удержанный НДФЛ работодатель может зачесть в счет подлежащего удержанию налога в следующих месяцах этого календарного года или вернуть работнику по его заявлению.

Если налог не будет зачтен из-за отсутствия дохода или возвращен, то по итогам года работник может обратиться в налоговую инспекцию за возвратом НДФЛ самостоятельно. Для этого ему нужно подать в ИФНС декларацию 3-НДФЛ и документы:

- справку 2-НДФЛ;

- копии свидетельств о рождении всех детей;

- заявление о возврате переплаты налога на его банковский счет.

Если в месяце нет дохода

Может также возникнуть вопрос, нужно ли предоставить «детский» вычет за месяцы, в которых у работника не было доходов, облагаемых НДФЛ по ставке 13%.

Чиновники отмечают, что все зависит от того, возобновились ли доходы в текущем году. Если возобновились, то вычеты за «бездоходные» месяцы можно предоставить. Если же доходы отсутствуют по 31 декабря включительно, то и вычетов в этом году уже не будет.

Если в налоговом периоде у сотрудника вообще не было доходов, облагаемых НДФЛ по ставке 13%, то стандартные налоговые вычеты не предоставляют. Пример: сотрудница, находящаяся в отпуске по уходу за ребенком до полутора или трех лет.

Предельная величина дохода для получения детского вычета

Важно отметить, что детский вычет применяют только до того момента, пока доход работника, облагаемый налогом по ставке 13%, не превысит 350 000 рублей. Начиная с месяца, в котором доход работника превысит 350 000 рублей, этот налоговый вычет не применяют.

Обратите внимание: не все доходы работника входят в этот годовой лимит. Не учитываются суммы дохода, которые не облагаются НДФЛ, в частности:

- суммы суточных, не превышающие 700 рублей на территории России и 2 500 рублей в загранкомандировке;

- суммы материальной помощи, не превышающие 4 000 руб.;

- дополнительные взносы работодателя, но не более 12 000 руб. в год.

Пример. Как предоставлять детские вычеты с учетом ограничения доходов

Работник Петров имеет 2 детей в возрасте 4 и 8 лет. Следовательно, ему должен быть предоставлен налоговый вычет в размере 1400 руб. на каждого ребенка.

Месячный оклад– 36 000 руб. В январе-июле ежемесячный доход работника, облагаемый налогом, составит: 36 000 руб. – 2800 руб. = 33 200 руб.

Доход Петрова превысит 350 000 руб. в октябре: 36 000 руб. × 10 мес. = 360 000 руб.

Значит, начиная с октября, работнику не предоставляют «детский» вычет. Начиная с октября ежемесячный доход, облагаемый налогом, составит 36 000 руб.

Обратите внимание: если сотрудник работает в организации не с начала года, то вычет предоставляют с учетом дохода, который он получил по прежнему месту работы. Работник должен представить в бухгалтерию справку о доходах 2-НДФЛ с предыдущего места работы.

Имущественный налоговый вычет

Данная льгота предоставляется при приобретении жилья. Она предоставляется в размере:

- суммы, израсходованной на покупку жилья, но не более 2 млн руб. (пп. 1 п. 3 ст. 220 НК РФ);

- уплаченных по договору ипотеки процентов, но не более 3 млн руб. (п. 4 ст. 220 НК РФ).

Чтобы уменьшить базу по НДФЛ по этому основанию, необходимо также получить уведомление в ИФНС, написав заявление и предоставив документы (договор купли-продажи квартиры, акт приема-передачи квартиры, договор ипотеки, платежные документы).

Если вычет по НДФЛ больше начисленной зарплаты, то работодатель предоставит его в размере, не превышающем начисленную заработную плату. При этом сумма исчисленного налога будет равна нулю. Остаток суммы, израсходованной на покупку жилья, перейдет на следующий год. Для его получения будет необходимо вновь получить уведомление о праве на него в ИФНС.

Профессиональный налоговый вычет

Эта льгота предусмотрена для тех, кто выполняет работы по гражданско-правовым договорам либо получает авторское вознаграждение за изобретение новых промышленных моделей и образцов, создание произведений в области литературы, музыки, архитектуры, изобразительного искусства.

Предоставляется она в размере произведенных расходов (ст. 221 НК РФ). Для получателей авторских вознаграждений при невозможности подтверждения произведенных расходов в п. 3 ст. 221 НК РФ установлены нормативы уменьшения базы по НДФЛ в процентах к доходу.

Далеко не все налогоплательщики в курсе, что государство обеспечивает их налоговыми льготами при покупке недвижимости, а также затратах на лечение и обучение. Для этого применяется имущественный вычет – сумма, на которую уменьшается налоговая база. Также применяется возврат части уплаченного налога. Но при этом нужно знать нюансы оформления и то, за какой период можно вернуть вычет. Сумма получается немаленькая, если грамотно подойти к вопросу ее оформления.

Когда и за какие годы можно получить имущественный вычет?

Имущественный вычет можно получить за приобретение недвижимости, а также земельного участка. Для использования этого права достаточно охватить любой период, суммарно не превышающий трех лет. Обращаться за имущественным вычетом можно сразу или спустя несколько лет, но не раньше, чем по окончании текущего налогового периода.

При желании налогоплательщик может не дожидаться окончания года. Согласно этому варианту, работодатель просто прекращает выплату НДФЛ с заработной платы работника сразу после покупки недвижимости.

Распределить вычет можно следующим образом:

- без всяких переделов перенести его на следующий налоговый период;

- посредством смещения назад налогового периода.

Пролонгация сроков не бесконечна, поскольку налогоплательщик по различным причинам может прекратить трудовую деятельность и потерять официальный доход.

Кто может получить налоговый вычет?

Данной льготой могут воспользоваться лишь граждане страны, а также налоговые резиденты. Если у налогоплательщика нет подтвержденного дохода, то, соответственно, он не выплачивает налог, а значит, на имущественный вычет претендовать не сможет.

Что касается индивидуальных бизнесменов, то налоговый вычет можно получить только тем лицам, которые трудятся по общей налоговой системе. На упрощенную систему, а также вмененную эта льгота не распространяется.

Когда возникает право на налоговый вычет при покупке жилья?

Чтобы возникло право на получение налогового вычета, следует не просто приобрести недвижимость, а оформить документы на собственность. Если квартира приобретена в новостройке по договору долевого участия, то для подтверждения прав собственности необходим акт сдачи-приемки.

При покупке недвижимости у другого собственника для подтверждения прав следует получить выписку из ЕГРН – это Единый государственный реестр недвижимости.

ВАЖНО! Согласно пп. 6 ст. 220 НК РФ, право на вычет возникает только после оформления законных прав собственности.

Виды налоговых вычетов

Виды налоговых вычетов различаются в зависимости от оснований, на которых они возникают. К основным видам относятся:

- Стандартные. Это сумма, которая возвращается определенным категориям граждан (чернобыльские ликвидаторы, дети-инвалиды), а также выплаты на несовершеннолетних детей.

- Социальные виды льгот по налогам. Их получают после трат на учебу, здоровье, благотворительность, на добровольное пенсионное страхование и на страхование жизни. В последнем случае вычет выдается, если страховка больше чем на 5 лет.

- ИИС. Также предоставляется льгота по индивидуальным инвестиционным расчетным счетам. Это специальные счета, которые рассчитаны на работу с ценными бумагами.

- Имущественный вычет. Если гражданин приобрел недвижимость, в том числе и в ипотеку, то налоговые льготы ему обеспечены. Это распространяется и на покупку земли, строительство, а также ремонт квартиры в новостройке.

По каждой из разновидностей вычетов существует лимит максимальной суммы, на которую уменьшается налоговая база.

За обучение можно получить вычет в следующих случаях:

- за собственную учебу (форма при этом не важна);

- за учебу детей до 24 лет, но только на очной форме обучения; помимо вуза, это может быть платная школа, детский сад, любое другое обучающее учреждение;

- обучение брата или сестры (тоже до 24 лет) на очной форме.

Документы об оплате образования должны быть на имя получателя выплат, иначе получить льготу не удастся.

ВНИМАНИЕ! Если недвижимость оформлена в ипотеку, то существует вычет на сумму, потраченную на ипотечные проценты, а лимит на эту льготу увеличен.

Размер налогового вычета

Размер льготы – это не деньги, которые в итоге получает налогоплательщик на руки. Это максимальное количество расходов, с которых вернется 13 % налогообложения. Это означает, что при вычете на ребенка в 1400 рублей налогоплательщик получит на руки 13 % от этой суммы – 182 рубля. Размер зависит от вида вычета.

Стандартные налоговые вычеты

Наличие детей – как своих, так и приемных – позволяет получить льготу по налогам. Размер совсем небольшой, но и с подачей документов не возникает сложностей. Получить вычет можно в случае, если годовой доход не превышает 380 тысяч рублей (этот показатель каждый год меняется).

- на первенца – 1400 рублей;

- на следующего – 1400 рублей;

- для третьего – 3000 рублей;

- для несовершеннолетнего инвалида – 12 тысяч для родителей или усыновителей, 6000 – для опекунов и приемных родителей.

ВАЖНО! Если родитель трудится у нескольких работодателей, то он может выбрать, от кого из них взять льготу, по своему усмотрению.

Социальные

При лечении и обучении максимальная сумма, на которую уменьшается налоговая база – 120 тысяч рублей. Это означает, что максимальная сумма возврата составляет 15 600 рублей. При этом неважно общее количество расходов. Все суммируется. То есть, если человек потратил 100 тысяч на обучение и еще 50 тысяч на лечение, то вычет будет производиться все равно из общей суммы в 120 000.

Исключение оставляет список дорогостоящих медицинских услуг, на которые данное ограничение не распространяется. К ним относятся:

- хирургическое лечение врожденных пороков развития, тяжелых форм болезней кровообращения;

- хирургия при тяжелых проблемах с дыхательной системой, а также зрением;

- трансплантация органов;

- терапия системных поражений соединительной ткани;

- экстракорпоральное оплодотворение и т. д.

При таких методах лечения сумма вычета не ограничена, и пациент может вернуть 13 % с полной стоимости оказанных услуг.

Вычеты для владельцев инвестиционных счетов (ИИС)

Если налогоплательщик открыл ИИС, то ему доступен один из двух видов вычета: из дохода, который подлежит налогообложению, или вычет на взнос. Если вычесть инвестиции налогоплательщика из его дохода, то это увеличит доходность на 13 %. Поэтому именно этот способ из двух предложенных наиболее популярный.

Имущественный налоговый вычет

Это наиболее популярный вид вычета, поскольку ним пользуются практически все, кто купил недвижимость, землю или строит дом. Применяются два способа получения данной льготы:

- Ежемесячная прибавка к зарплате. Эта разновидность оформляется через работодателя и подходит тем, кто работает в крупных и надежных организациях. Суть заключается в том, что бухгалтерия просто не будет списывать ежемесячно НДФЛ, пока налогоплательщик полностью не получит положенную ему сумму. Максимальный размер вычета – 260 тысяч рублей (это 13 % от стоимости недвижимости).

- Получить одну сумму раз в год. Это подходит для налогоплательщиков, которые не уверены в своем трудоустройстве или не хотят разделять сумму на месяцы. Оформляется через отделение налоговой инспекции с подачей НДФЛ декларации.

Также последний вариант часто используют индивидуальные предприниматели, если они работают по общей системе налогообложения.

Сюда же относится вычет налога по процентам с ипотеки. Лимит для ипотеки, выданной 1 января 2014 года, – 390 тысяч. Если ипотека была оформлена раньше, лимита нет.

Если человек в течение жизни приобретает несколько объектов недвижимости, то вычет он может получить по каждому из них, но суммарно это все тот же лимит в 260 тысяч рублей. Льготы получают даже те плательщики, которые позже продали квартиру.

ВАЖНО! Вычет не действует, если недвижимость куплена у близких родственников (сестры, братья, дети, родители, опекуны).

За какой период можно вернуть вычет?

Согласно законодательству, льготой можно воспользоваться только по налогу, выплаченному за последние три года перед подачей заявки. Это означает, что при обращении в 2021 году за возвратом налога вам могут вернуть суммы 2020, 2019, 2018 годов, но не ранее. Если за этот период налогоплательщик вышел на пенсию, то у него есть право подать документы на вычет за последние 4 года.

Когда можно подать на имущественный вычет за текущий год?

За текущий год подавать все необходимые документы можно только в следующем году. Если налогоплательщик купил квартиру в 2018 году, то оформлять положенный ему вычет он сможет только в 2019 году.

Имеется ли срок давности?

Рассматриваемая налоговая льгота не имеет срока давности. Если в то время, когда гражданин покупал недвижимость, у него не было налогооблагаемого дохода, то он вполне может обратиться за выплатой через 5 или 10 лет, когда начнет работать официально или обзаведется постоянным налогооблагаемым доходом. При этом причина не обращения сразу не имеет значения, но остается в действии закон о том, что возврат будет производиться с налогов за последние три года с момента обращения.

В течение какого времени можно подавать декларацию на вычет?

Декларацию на получения вычета можно подавать в течение всего года. Многие граждане думают, что крайний срок – 30 апреля. На самом деле это не так. Если квартира куплена в предыдущем году, то да, до 30 апреля необходимо подать декларацию о доходах. Но если право возникло раньше, то любой месяц в году подходит для подачи документов на получение налоговой льготы.

Кто может оформить возврат?

На возврат уплаченных налогов имеет право любой гражданин, который самостоятельно выплачивает налог с доходов или имеет в качестве налогового агента работодателя и официальную зарплату.

Есть группы лиц, которые не могут претендовать на вычет:

- те, кто уже пользовался этим правом раньше;

- неналоговые резиденты РФ;

- если жилплощадь приобретена за счет государства или работодателя;

- студенты, пенсионеры и группы лиц, не имеющие официального дохода, получающие различные пособия.

ВАЖНО! Если родители покупали квартиру на несовершеннолетнего ребенка, то они могут воспользоваться вычетом за него.

Когда и куда обращаться?

Обращаться можно сразу по окончании текущего года. В случае, если налогоплательщик желает получить вычет уже в году, когда приобретена недвижимость, то ему необходимо обратиться к работодателю. Он может прекратить выплату НДФЛ сразу после приобретения недвижимости.

Если налогоплательщик сам выплачивает налоги, то ему следует подавать документы в налоговое отделение.

Перечень документов

Существует стандартный перечень документов, которые необходимо предоставить для получения налоговой льготы:

- Удостоверение личности – паспорт.

- Справка, подтверждающая уплату подоходного налога за предшествующий год по форме 2-НДФЛ.

- Налоговая декларация о доходах. Составляется налогоплательщиком самостоятельно за конкретный год и предоставляется на специальном бланке. Можно подать через сайт «Госуслуги» или на сайте налоговой в «Личном кабинете».

- Личное заявление, которое оформляется в свободной форме (по образцу) и фиксирует желание налогоплательщика получить соответствующий возврат средств.

- Докмуенты, подтверждающие право на данную льготу.

Документы, которые подтверждают право на получение вычета, зависят от вида вычета. Это могут быть:

- Бумаги, свидетельствующие о совершении покупки недвижимости, а также оформлении на нее права собственности.

- Договор с учебным учреждением и его лицензия.

- Для вычета на лечение – договор с лечебным учреждением и его лицензия, заверенная нотариусом. Все это выдается на основании чеков, которые есть у пациента. Если чеков не будет, то клиника не даст подтверждающих документов об оплате лечения.

- Для вычета на детей понадобится свидетельство о рождении. Если ребенок студент – справка о том, что он обучается на дневном отделении. Справка о заключении брака, если родители его зарегистрировали. Для ребенка с инвалидностью – соответствующее медицинское заключение.

Для родителей, которые воспитывают ребенка в одиночку – дополнительные бумаги о подтверждении статуса одиночки. Для приемных родителей – постановление органов опеки или договор о приемной семье.

Сколько раз можно

Что касается имущественного вычета при покупке недвижимости, то количество раз ограничивается в зависимости от года приобретения недвижимости.

Если квартира или дом были куплены до 2014 года, то обращение можно произвести лишь раз в жизни, вне зависимости от суммы вычета. Для недвижимости, приобретенной после указанной даты, можно обращаться несколько раз в пределах установленного лимита. Это означает, что пока налогоплательщик не наберет вычетом 260 тысяч рублей, он имеет право обращаться за льготой по каждой приобретенной квартире.

ВАЖНО! После того как сумма будет исчерпана, налогоплательщик теряет право на вычет на последующие покупки недвижимости.

Сумма

Лимит по недвижимости на получение возврата составляет 260 тысяч рублей. Это 13 % от суммы покупки в 2 млн рублей. Это означает, что за дом, купленный за 4 млн рублей, все равно выплачено будет не более установленного законом лимита.

Если недвижимость куплена за меньшую сумму, то у налогоплательщика остается право на возврат. Например, с квартиры, купленной за 1,5 млн рублей, возврат составит 195 тысяч рублей. При покупке второй квартиры можно подавать заявление на возврат еще 65 тысяч (если это не больше, чем 13 % от стоимости).

Сроки и варианты выплаты средств

Быстрее всего получить положенные выплаты с официального работодателя. Но минус в том, что выплаты будут производиться небольшими частями каждый месяц. Не всем налогоплательщикам это удобно.

Сроки возврата зависят от размеров заработной платы. Например, если зарплата составляет 30 тысяч рублей, то 13 % от нее – 3900. Это означает, что 260 тысяч работодатель будет выплачивать в течение 66 месяцев – 5 с половиной лет.

Если гражданин за это время сменил работу, то выплата восстанавливается у нового работодателя, но с нового налогового периода. Вычет выплачивается до аннулирования остатка или до окончания трудовой деятельности.

При обращении в налоговую на все необходимо около 4 месяцев. В первую очередь после подачи документов происходит камеральная проверка. Она длится около трех месяцев. Затем в течение месяца происходит перечисление средств на указанный налогоплательщиком счет.

Федеральная налоговая служба предоставляет всю подробную информацию о получении вычетов. Налоговые льготы есть нескольких видов, но в любом случае необходимо иметь налогооблагаемый доход, а также регулярно платить налоги. Получить выплаты можно через работодателя или после обращения в налоговую инспекцию с определенным пакетом документов. При этом после покупки недвижимости есть возможность получить вычет в любое время, он не имеет срока давности, хотя учитывать уплаченные налоги инспекция будет только за последние 3 года.

Далеко не все налогоплательщики в курсе, что государство обеспечивает их налоговыми льготами при покупке недвижимости, а также затратах на лечение и обучение. Для этого применяется имущественный вычет – сумма, на которую уменьшается налоговая база. Также применяется возврат части уплаченного налога. Но при этом нужно знать нюансы оформления и то, за какой период можно вернуть вычет. Сумма получается немаленькая, если грамотно подойти к вопросу ее оформления.

Когда и за какие годы можно получить имущественный вычет?

Имущественный вычет можно получить за приобретение недвижимости, а также земельного участка. Для использования этого права достаточно охватить любой период, суммарно не превышающий трех лет. Обращаться за имущественным вычетом можно сразу или спустя несколько лет, но не раньше, чем по окончании текущего налогового периода.

При желании налогоплательщик может не дожидаться окончания года. Согласно этому варианту, работодатель просто прекращает выплату НДФЛ с заработной платы работника сразу после покупки недвижимости.

Распределить вычет можно следующим образом:

- без всяких переделов перенести его на следующий налоговый период;

- посредством смещения назад налогового периода.

Пролонгация сроков не бесконечна, поскольку налогоплательщик по различным причинам может прекратить трудовую деятельность и потерять официальный доход.

Кто может получить налоговый вычет?

Данной льготой могут воспользоваться лишь граждане страны, а также налоговые резиденты. Если у налогоплательщика нет подтвержденного дохода, то, соответственно, он не выплачивает налог, а значит, на имущественный вычет претендовать не сможет.

Что касается индивидуальных бизнесменов, то налоговый вычет можно получить только тем лицам, которые трудятся по общей налоговой системе. На упрощенную систему, а также вмененную эта льгота не распространяется.

Когда возникает право на налоговый вычет при покупке жилья?

Чтобы возникло право на получение налогового вычета, следует не просто приобрести недвижимость, а оформить документы на собственность. Если квартира приобретена в новостройке по договору долевого участия, то для подтверждения прав собственности необходим акт сдачи-приемки.

При покупке недвижимости у другого собственника для подтверждения прав следует получить выписку из ЕГРН – это Единый государственный реестр недвижимости.

ВАЖНО! Согласно пп. 6 ст. 220 НК РФ, право на вычет возникает только после оформления законных прав собственности.

Виды налоговых вычетов

Виды налоговых вычетов различаются в зависимости от оснований, на которых они возникают. К основным видам относятся:

- Стандартные. Это сумма, которая возвращается определенным категориям граждан (чернобыльские ликвидаторы, дети-инвалиды), а также выплаты на несовершеннолетних детей.

- Социальные виды льгот по налогам. Их получают после трат на учебу, здоровье, благотворительность, на добровольное пенсионное страхование и на страхование жизни. В последнем случае вычет выдается, если страховка больше чем на 5 лет.

- ИИС. Также предоставляется льгота по индивидуальным инвестиционным расчетным счетам. Это специальные счета, которые рассчитаны на работу с ценными бумагами.

- Имущественный вычет. Если гражданин приобрел недвижимость, в том числе и в ипотеку, то налоговые льготы ему обеспечены. Это распространяется и на покупку земли, строительство, а также ремонт квартиры в новостройке.

По каждой из разновидностей вычетов существует лимит максимальной суммы, на которую уменьшается налоговая база.

За обучение можно получить вычет в следующих случаях:

- за собственную учебу (форма при этом не важна);

- за учебу детей до 24 лет, но только на очной форме обучения; помимо вуза, это может быть платная школа, детский сад, любое другое обучающее учреждение;

- обучение брата или сестры (тоже до 24 лет) на очной форме.

Документы об оплате образования должны быть на имя получателя выплат, иначе получить льготу не удастся.

ВНИМАНИЕ! Если недвижимость оформлена в ипотеку, то существует вычет на сумму, потраченную на ипотечные проценты, а лимит на эту льготу увеличен.

Размер налогового вычета

Размер льготы – это не деньги, которые в итоге получает налогоплательщик на руки. Это максимальное количество расходов, с которых вернется 13 % налогообложения. Это означает, что при вычете на ребенка в 1400 рублей налогоплательщик получит на руки 13 % от этой суммы – 182 рубля. Размер зависит от вида вычета.

Стандартные налоговые вычеты

Наличие детей – как своих, так и приемных – позволяет получить льготу по налогам. Размер совсем небольшой, но и с подачей документов не возникает сложностей. Получить вычет можно в случае, если годовой доход не превышает 380 тысяч рублей (этот показатель каждый год меняется).

- на первенца – 1400 рублей;

- на следующего – 1400 рублей;

- для третьего – 3000 рублей;

- для несовершеннолетнего инвалида – 12 тысяч для родителей или усыновителей, 6000 – для опекунов и приемных родителей.

ВАЖНО! Если родитель трудится у нескольких работодателей, то он может выбрать, от кого из них взять льготу, по своему усмотрению.

Социальные

При лечении и обучении максимальная сумма, на которую уменьшается налоговая база – 120 тысяч рублей. Это означает, что максимальная сумма возврата составляет 15 600 рублей. При этом неважно общее количество расходов. Все суммируется. То есть, если человек потратил 100 тысяч на обучение и еще 50 тысяч на лечение, то вычет будет производиться все равно из общей суммы в 120 000.

Исключение оставляет список дорогостоящих медицинских услуг, на которые данное ограничение не распространяется. К ним относятся:

- хирургическое лечение врожденных пороков развития, тяжелых форм болезней кровообращения;

- хирургия при тяжелых проблемах с дыхательной системой, а также зрением;

- трансплантация органов;

- терапия системных поражений соединительной ткани;

- экстракорпоральное оплодотворение и т. д.

При таких методах лечения сумма вычета не ограничена, и пациент может вернуть 13 % с полной стоимости оказанных услуг.

Вычеты для владельцев инвестиционных счетов (ИИС)

Если налогоплательщик открыл ИИС, то ему доступен один из двух видов вычета: из дохода, который подлежит налогообложению, или вычет на взнос. Если вычесть инвестиции налогоплательщика из его дохода, то это увеличит доходность на 13 %. Поэтому именно этот способ из двух предложенных наиболее популярный.

Имущественный налоговый вычет

Это наиболее популярный вид вычета, поскольку ним пользуются практически все, кто купил недвижимость, землю или строит дом. Применяются два способа получения данной льготы:

- Ежемесячная прибавка к зарплате. Эта разновидность оформляется через работодателя и подходит тем, кто работает в крупных и надежных организациях. Суть заключается в том, что бухгалтерия просто не будет списывать ежемесячно НДФЛ, пока налогоплательщик полностью не получит положенную ему сумму. Максимальный размер вычета – 260 тысяч рублей (это 13 % от стоимости недвижимости).

- Получить одну сумму раз в год. Это подходит для налогоплательщиков, которые не уверены в своем трудоустройстве или не хотят разделять сумму на месяцы. Оформляется через отделение налоговой инспекции с подачей НДФЛ декларации.

Также последний вариант часто используют индивидуальные предприниматели, если они работают по общей системе налогообложения.

Сюда же относится вычет налога по процентам с ипотеки. Лимит для ипотеки, выданной 1 января 2014 года, – 390 тысяч. Если ипотека была оформлена раньше, лимита нет.

Если человек в течение жизни приобретает несколько объектов недвижимости, то вычет он может получить по каждому из них, но суммарно это все тот же лимит в 260 тысяч рублей. Льготы получают даже те плательщики, которые позже продали квартиру.

ВАЖНО! Вычет не действует, если недвижимость куплена у близких родственников (сестры, братья, дети, родители, опекуны).

За какой период можно вернуть вычет?

Согласно законодательству, льготой можно воспользоваться только по налогу, выплаченному за последние три года перед подачей заявки. Это означает, что при обращении в 2021 году за возвратом налога вам могут вернуть суммы 2020, 2019, 2018 годов, но не ранее. Если за этот период налогоплательщик вышел на пенсию, то у него есть право подать документы на вычет за последние 4 года.

Когда можно подать на имущественный вычет за текущий год?

За текущий год подавать все необходимые документы можно только в следующем году. Если налогоплательщик купил квартиру в 2018 году, то оформлять положенный ему вычет он сможет только в 2019 году.

Имеется ли срок давности?

Рассматриваемая налоговая льгота не имеет срока давности. Если в то время, когда гражданин покупал недвижимость, у него не было налогооблагаемого дохода, то он вполне может обратиться за выплатой через 5 или 10 лет, когда начнет работать официально или обзаведется постоянным налогооблагаемым доходом. При этом причина не обращения сразу не имеет значения, но остается в действии закон о том, что возврат будет производиться с налогов за последние три года с момента обращения.

В течение какого времени можно подавать декларацию на вычет?

Декларацию на получения вычета можно подавать в течение всего года. Многие граждане думают, что крайний срок – 30 апреля. На самом деле это не так. Если квартира куплена в предыдущем году, то да, до 30 апреля необходимо подать декларацию о доходах. Но если право возникло раньше, то любой месяц в году подходит для подачи документов на получение налоговой льготы.

Кто может оформить возврат?

На возврат уплаченных налогов имеет право любой гражданин, который самостоятельно выплачивает налог с доходов или имеет в качестве налогового агента работодателя и официальную зарплату.

Есть группы лиц, которые не могут претендовать на вычет:

- те, кто уже пользовался этим правом раньше;

- неналоговые резиденты РФ;

- если жилплощадь приобретена за счет государства или работодателя;

- студенты, пенсионеры и группы лиц, не имеющие официального дохода, получающие различные пособия.

ВАЖНО! Если родители покупали квартиру на несовершеннолетнего ребенка, то они могут воспользоваться вычетом за него.

Когда и куда обращаться?

Обращаться можно сразу по окончании текущего года. В случае, если налогоплательщик желает получить вычет уже в году, когда приобретена недвижимость, то ему необходимо обратиться к работодателю. Он может прекратить выплату НДФЛ сразу после приобретения недвижимости.

Если налогоплательщик сам выплачивает налоги, то ему следует подавать документы в налоговое отделение.

Перечень документов

Существует стандартный перечень документов, которые необходимо предоставить для получения налоговой льготы:

- Удостоверение личности – паспорт.

- Справка, подтверждающая уплату подоходного налога за предшествующий год по форме 2-НДФЛ.

- Налоговая декларация о доходах. Составляется налогоплательщиком самостоятельно за конкретный год и предоставляется на специальном бланке. Можно подать через сайт «Госуслуги» или на сайте налоговой в «Личном кабинете».

- Личное заявление, которое оформляется в свободной форме (по образцу) и фиксирует желание налогоплательщика получить соответствующий возврат средств.

- Докмуенты, подтверждающие право на данную льготу.

Документы, которые подтверждают право на получение вычета, зависят от вида вычета. Это могут быть:

- Бумаги, свидетельствующие о совершении покупки недвижимости, а также оформлении на нее права собственности.

- Договор с учебным учреждением и его лицензия.

- Для вычета на лечение – договор с лечебным учреждением и его лицензия, заверенная нотариусом. Все это выдается на основании чеков, которые есть у пациента. Если чеков не будет, то клиника не даст подтверждающих документов об оплате лечения.

- Для вычета на детей понадобится свидетельство о рождении. Если ребенок студент – справка о том, что он обучается на дневном отделении. Справка о заключении брака, если родители его зарегистрировали. Для ребенка с инвалидностью – соответствующее медицинское заключение.

Для родителей, которые воспитывают ребенка в одиночку – дополнительные бумаги о подтверждении статуса одиночки. Для приемных родителей – постановление органов опеки или договор о приемной семье.

Сколько раз можно

Что касается имущественного вычета при покупке недвижимости, то количество раз ограничивается в зависимости от года приобретения недвижимости.

Если квартира или дом были куплены до 2014 года, то обращение можно произвести лишь раз в жизни, вне зависимости от суммы вычета. Для недвижимости, приобретенной после указанной даты, можно обращаться несколько раз в пределах установленного лимита. Это означает, что пока налогоплательщик не наберет вычетом 260 тысяч рублей, он имеет право обращаться за льготой по каждой приобретенной квартире.

ВАЖНО! После того как сумма будет исчерпана, налогоплательщик теряет право на вычет на последующие покупки недвижимости.

Сумма

Лимит по недвижимости на получение возврата составляет 260 тысяч рублей. Это 13 % от суммы покупки в 2 млн рублей. Это означает, что за дом, купленный за 4 млн рублей, все равно выплачено будет не более установленного законом лимита.

Если недвижимость куплена за меньшую сумму, то у налогоплательщика остается право на возврат. Например, с квартиры, купленной за 1,5 млн рублей, возврат составит 195 тысяч рублей. При покупке второй квартиры можно подавать заявление на возврат еще 65 тысяч (если это не больше, чем 13 % от стоимости).

Сроки и варианты выплаты средств

Быстрее всего получить положенные выплаты с официального работодателя. Но минус в том, что выплаты будут производиться небольшими частями каждый месяц. Не всем налогоплательщикам это удобно.

Сроки возврата зависят от размеров заработной платы. Например, если зарплата составляет 30 тысяч рублей, то 13 % от нее – 3900. Это означает, что 260 тысяч работодатель будет выплачивать в течение 66 месяцев – 5 с половиной лет.

Если гражданин за это время сменил работу, то выплата восстанавливается у нового работодателя, но с нового налогового периода. Вычет выплачивается до аннулирования остатка или до окончания трудовой деятельности.

При обращении в налоговую на все необходимо около 4 месяцев. В первую очередь после подачи документов происходит камеральная проверка. Она длится около трех месяцев. Затем в течение месяца происходит перечисление средств на указанный налогоплательщиком счет.

Федеральная налоговая служба предоставляет всю подробную информацию о получении вычетов. Налоговые льготы есть нескольких видов, но в любом случае необходимо иметь налогооблагаемый доход, а также регулярно платить налоги. Получить выплаты можно через работодателя или после обращения в налоговую инспекцию с определенным пакетом документов. При этом после покупки недвижимости есть возможность получить вычет в любое время, он не имеет срока давности, хотя учитывать уплаченные налоги инспекция будет только за последние 3 года.

Читайте также:

- Упрощенная система налогообложения контрольная работа 2020

- Оставшаяся в распоряжении предприятия после внесения налогов и других платежей в бюджет прибыль называется

- Реферат правовой статус субъектов налогового права

- В ходе камеральной налоговой проверки налоговый орган сделал выводы об экономической неоправданности

- Ооо налоги и финансовые стандарты