Счет за границей физическим лицом что сдавать в налоговую

Опубликовано: 12.05.2024

Если вы являетесь налоговым резидентом РФ * и обладателем счета в иностранном банке за пределами РФ**, то у вас возникает обязанность по предоставлению в налоговый орган по месту жительства (учета) следующей отчетности:

- Уведомление об открытии (закрытии) банковского счета не позднее 1 месяца со дня открытия (закрытия);

- Отчет о движении денежных средств до 01 июня года, следующего за отчетным;

- и, возможно, Декларация 3-НДФЛ, которая представляется не позднее 30 апреля года, следующего за годом получения доходов на счета в иностранных банках.

Уведомление об открытии (закрытии) производится в рамках федерального закона N 173-ФЗ «О валютном регулировании и валютном контроле» от 10.12.2003г. (далее –Закон № 173-ФЗ) по форме, установленной Приказом ФНС России от 21.09.2010 N ММВ-7-6/457@ (далее – обычное уведомление) . Форма уведомления не предусматривает указания валюты счета, т.е. по открытию мультивалютного счета, которому соответствуют несколько субсчетов в различных валютах, направляется одно уведомление об открытии в банке одного счета по общей аббревиатуре субсчетов. Кодексом об Административных нарушениях РФ (ст.15.25 КоАП РФ) предусмотрена административная ответственность граждан в виде административного штрафа: з а нарушение сроков (1 месяц) представления уведомления об открытии (закрытии) счета либо изменения реквизитов зарубежного банка /представления уведомления по неустановленной форме в размере от 1000,00 до 1500,00 рублей; за непредставление информации об открытии (закрытии) счета в зарубежном банке в размере от 4000,00 до 5000,00 рублей.

С 1 января 2015 года в соответствии с пунктом 7 статьи 12 Закон №173-ФЗ физические лица наряду с юридическими лицами обязаны представлять налоговым органам по месту своего учета Отчет о движении средств по каждому счету в банках за пределами территории Российской Федерации с приложением подтверждающих банковских документов. На текущий момент форма Отчета о движении денежных средств для физических лиц утверждена Постановлением Правительства РФ от 12.12.2015г. №1365, в котором раскрытию подлежат реквизиты банка и, непосредственно , само движение денежных средств в разрезе каждой валюты ( остаток средств на начало года, зачислено средств за отчетный период, списано средств за отчетный период, остаток средств на конец отчетного периода). За несоблюдение гражданами порядка представления отчетов о движении средств по счетам (вкладам) в банках за пределами территории РФ предусмотрена административная ответственность в виде штрафа в размере от 2000 до 3000 руб. ( ч. 6 ст. 15.25 КоАП РФ). Кроме того, предусмотрена ответственность за нарушение срока представления отчетов в виде штрафа в размере от 300 до 3000 руб. ( ч. 6.1 - 6.3 ст. 15.25 КоАП РФ).

Наличие счета в зарубежном банке не исключает получение вами дохода, например, в виде:

- выплаты процентов по банковскому вкладу в иностранной валюте;

- выплаты на торгово-брокерский счет физического лица купонных (процентных) доходов по еврооблигациям или дивидендов по акциям , которые депонируются в иностранных банка- депозитариях при торговых системах .

Освобождение от уплаты НДФЛ (налог на доходы физических лиц) с дохода в виде процентов на счетах в иностранном банке главой 23 «Налог на доходы физических лиц» НК РФ не предусмотрено, поэтому доходы облагаются НДФЛ в общем порядке:

- к доходам, полученным от источников за пределами Российской Федерации, относятся дивиденды и проценты, полученные от иностранной организации ( п. 3 ст. 208 НК РФ);

- обложение НДФЛ полученных процентов по вкладу производится по ставке 13%, ( п. 1 ст. 224 НК РФ);

- доходы физического лица (налогоплательщика) в иностранной валюте пересчитываются в рубли по курсу ЦБ РФ на дату их фактического получения ( п. 5 ст. 210 НК РФ);

- дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц - при получении доходов в денежной форме ( ст. 223 НК РФ);

- н алогоплательщик самостоятельно рассчитывает и уплачивает НДФЛ не позднее 15 июля года, следующего за отчетным ( пп. 3 п. 1 ст. 228 , п. 4 ст. 228 , п. 1 ст. 229 НК РФ).

При уплате НДФЛ в РФ могут быть зачтены суммы налога, фактически уплаченные налоговым резидентом РФ за рубежом в соответствии с законодательством других государств, но только при условии, если такая возможность предусмотрена соглашением об избежании двойного налогообложения с соответствующим иностранным государством ( п. 1 ст. 232 НК РФ). Применительно к России двойное налогообложение устраняется следующим образом: если резидент России получает доход или владеет имуществом, которые в соответствии с положениями соглашения могут облагаться налогом в иностранном государстве, сумма налога на такой доход или имущество, подлежащая уплате в иностранном государстве, может вычитаться из налога, взимаемого с такого резидента в России. Сумма вычета, однако, не должна превышать сумму налога на такие доходы или имущество, рассчитанную в соответствии с налоговыми законами и правилами России (п.4,ст.232 НК РФ). Суммы налога, уплаченные гражданином Российской Федерации за пределами Российской Федерации, отражаются в налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ) при наличии соответствующих подтверждающих документов, выданных уполномоченным органом иностранного государства.

При подаче декларации 3 -НДФЛ возникают определенные трудности, но разрешимые:

Налоговым кодексом РФ прямо не предусмотрена обязанность налогоплательщика представлять для проверки документы, составленные на иностранном языке, с переводом на русский язык, но налоговая инспекция вправе предложить плательщику представить перевод документов на русский язык ( п. 6 ст. 88 НК РФ). Поэтому в собственных интересах лучше предоставить перевод.

В соответствии с п. 5 ст. 210 НК РФ доходы (расходы) налогоплательщика выраженные (номинированные) в иностранной валюте, пересчитываются в рубли по официальному курсу Банка России, установленному на дату фактического получения указанных доходов (дату фактического осуществления расходов), для целей определения налоговой базы. Поскольку налоговая база определяется за год, то не представляется возможным в декларации отражать ежедневное поступление дохода при большом количестве банковских операций. Поэтому в отдельной справке, которая предоставляется в налоговый орган вместе с декларацией 3-НДФЛ, возможно произвести подсчет суммарного годового определенного вида дохода в рублях с учетом курса ЦБ РФ на каждую дату получения дохода, а затем произвести обратный пересчет, например, суммы месячного дохода в рублях в иностранную валюту по курсу ЦБ РФ на последний день календарного месяца. В результате это позволит правильно помесячно определять налоговую базу в рублях в целях исчисления НДФЛ при заполнении декларации 3-НДФЛ.

*С огласно п. 2 ст. 207 Налогового Кодекса РФ (НК РФ) налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения.

** В данной статье не рассматривается наличие счета в зарубежном филиале российского банка .

Гуренко Радифа Муллавалеевна,

ведущий аудитор ЗАО "Сибирская Юридическая Компания-Аудит"

Владение иностранными счетами для россиянина - это отдельная непростая тема. С одной стороны, неоднозначное толкование отдельных статей валютного законодательства, а с другой стороны – серьезные налоговые обязанности и штрафные санкции вплоть до 100% за нарушение валютных и налоговых норм.

Для чего открывают счета в зарубежных банках и что нужно знать о них

Многие россияне в силу разных жизненных обстоятельств могут открывать счета и вклады в зарубежных банках. Перечень разрешенных операций по зачислению средств на зарубежных счетах приведен в Федеральном законе от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле» (далее – Закон №173-ФЗ). Такими операциями являются:

- заработная плата и иные выплаты, связанные с выполнением физическими лицами-резидентами* за рубежом своих трудовых обязанностей (по заключенным ими с нерезидентами трудовым контрактам)

- оплата и (или) возмещение расходов работающим физическим лицам-резидентам, связанных с их служебными командировками

- наличные денежные средства, вносимые на счет (во вклад);

- денежные средства, полученные в результате совершения конверсионных операций за счет средств, зачисленных на такие счета (во вклады)

- пенсии, стипендии, алименты и иные выплаты социального характера

- страховые выплаты, осуществляемые страховщиками-нерезидентами

- начисленные проценты на остаток средств по банковским счетам (во вкладах)

- денежные средства в виде минимального взноса, требуемого правилами соответствующего банка при открытии счета (вклада)

- выплаты по решениям судов иностранных государств (за исключением решений международного коммерческого арбитража)

- возврат денежных средств, включая возврат ошибочно перечисленных денежных средств, возврат денежных средств за товар, услугу

* - Примечание: здесь и далее при употреблении слова резидент мы имеем ввиду Налоговых резидентов. Подробнее о понятии Налогового резидента можно прочитать в статье Декларирование дохода при инвестициях за рубежом.

Кроме того, на счета физических лиц-резидентов, открытых в банках, расположенных на территориях государств-членов ОЭСР или ФАТФ, могут быть зачислены денежные средства от нерезидентов РФ в виде:

- доходов от сдачи в аренду (субаренду) нерезидентам расположенного за пределами территории РФ недвижимого и иного имущества физического лица-резидента

- грантов

- накопленного процентного (купонного) дохода, выплата которого предусмотрена условиями выпуска принадлежащих физическому лицу-резиденту внешних ценных бумаг, иных доходов по внешним ценным бумагам (дивиденды, выплаты по облигациям, векселям, выплаты при уменьшении уставного капитала эмитента внешней ценной бумаги)

- с 01 января 2018 г.: денежные средства, полученные физическим лицом-резидентом в результате отчуждения им внешних ценных бумаг, прошедших процедуру листинга на российской бирже либо на иностранной бирже, входящей в перечень иностранных бирж, указанный в Федеральном законе N 39-ФЗ "О рынке ценных бумаг".

Узнать список стран, территорий и организаций, являющихся членами ОЭСР и ФАТФ, можно на официальных сайтах: сайт ОЭСР и сайт ФАТФ .

Таким образом, денежные средства, не разрешенные к зачислению на зарубежный счет в банке, должны быть зачислены на валютный счет резидента в банке на территории РФ. В противном случае — резидент РФ может быть наказан за нарушение валютного законодательства до 100% от суммы операции (ст. 15.25 КоАП РФ предусмотрено наложение административного штрафа в размере от трех четвертых до одного размера суммы незаконной валютной операции).

Для соблюдения условий, установленных валютным и налоговым законодательством, резиденту РФ необходимо уведомлять налоговые органы об открытии (закрытии) счетов (вкладов), а также ежегодно отчитываться о движении средств по зарубежным счетам в налоговом органе. Самое неприятное в этом еще и то, что если предоставить несвоевременно или не по форме эти сведения, то будет наложен штраф. А если будут проведены операции по счету в нарушение валютного законодательства, то штраф может достигнуть от 75 до 100% от суммы операции по зарубежным счетам.

Алгоритм действий для гражданина РФ, а также налоговые последствия

Для примера рассмотрим типичную ситуацию.

Как стоит ему поступить? Прежде всего, необходимо определить, является ли он валютным резидентом РФ согласно Закона №173-ФЗ. Если на дату сдачи в аренду гражданин РФ не считался постоянно проживающим за рубежом не менее одного года (в том числе не имел вид на жительство и визы сроком не менее одного года), то гражданин по этому закону будет считаться валютным резидентом РФ.

При открытии счета в зарубежном банке он должен сообщить об этом не позднее одного месяца по специальной форме в налоговый орган, в котором состоит на учете. А также не забыть до 01 июня следующего года предоставить отчет в налоговый орган по специальной форме о движении денежных средств по заявленному счету с возможностью налогового органа запросить копии подтверждающих документов и любую информацию по данному счету. Уведомление об открытии счета за рубежом в налоговый орган с отметкой о принятии также может понадобиться гражданину для предъявления в банк, когда он захочет сделать перевод из иностранного банка на счет в российский банк. В дальнейшем, в случае, если данный счет гражданину не понадобится, то его стоит закрыть, о чем обязательно нужно уведомить также налоговый орган, иначе гражданин может быть привлечен к административной ответственности за непредоставление уведомления о закрытии счета при его фактическом закрытии (ст. 15.25 КоАП РФ).

В связи с тем, что доход от сдачи имущества в аренду подлежит налогообложению по ставке 13% согласно Налоговому кодексу РФ, то гражданину необходимо самостоятельно подать налоговую декларацию по форме 3-НДФЛ в срок до 30 апреля следующего года и уплатить налог в бюджет РФ.

После всех этих процедур будет считаться, что гражданин все сделал правильно согласно нормам валютного и налогового законодательства. И, как видно из примера, такая не самая сложная операция по сдаче имущества в аренду сопряжена с серьезными валютными и налоговыми процедурами.

В настоящее время российские законодатели подготовили ряд изменений в нормы Закона №173-ФЗ, которые при принятии их существенно облегчат жизнь россиян.

Какие изменения ожидаются в ближайшем будущем в валютном законодательстве?

В Государственную Думу РФ в середине октября 2017 г. внесен на рассмотрение законопроект о внесении изменений в Федеральный закон от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле», который устранит многие неясности отдельных статей.

Одно из самых долгожданных изменений – по-новому будет определяться статус валютного резидента. В действующей версии Закона №173-ФЗ резидентом считается гражданин РФ, не проживающий постоянно в иностранном государстве в течение не менее одного года, в том числе имеющий выданный уполномоченным государственным органом соответствующего иностранного государства вид на жительство, либо временно пребывающий в иностранном государстве в течение не менее одного года на основании рабочей или учебной визы со сроком действия не менее одного года (или на основании совокупности таких виз с общим сроком действия не менее одного года). Если это условие выполняется, то гражданин РФ считается нерезидентом в целях проведения валютных операций. В настоящее время данная норма затрудняет физическим лицам-нерезидентам проводить операции по своим валютным счетам с российскими банками, так как банки требуют подтверждения этого статуса документально, что не всегда можно быстро сделать. Отдельные трудности возникают у нерезидентов, проживающих в стране с безвизовым режимом, а также, если нерезиденту приходится пересекать границу с РФ хотя бы на 1 день (например, при краткосрочных командировках), в этом случае он теряет свой статус.

Ожидается и второе не менее важное изменение.

Отмена этого требования обусловлена подписанием Российской Федерацией многостороннего Соглашения компетентных органов об автоматическом обмене финансовой информацией Multilateral Competent Authority Agreement (MCAA). В рамках этого Соглашения налоговые органы Сторон обмениваются информацией о счетах, открытых на их территории резидентами других стран-участниц Соглашения, в автоматическом режиме. Обмен информации с Россией должен начаться с 2018 года.

Более подробно о MCAA и обмене информации по заграничным счетам мы расскажем в следующей статье.

Если законопроект будет утвержден в той версии, которая сейчас на рассмотрении в Государственной Думе, то расширится перечень разрешённых случаев зачисления денежных средств на счета физических лиц-резидентов, открытые ими в банках за пределами России, минуя уполномоченные банки (с учетом некоторых особенностей):

- продажа нерезиденту принадлежащих физическому лицу-резиденту на праве собственности за пределами России транспортных средств

- продажа нерезиденту принадлежащего физическому лицу-резиденту недвижимого имущества, если такое недвижимое имущество зарегистрировано на территории иностранного государства, входящего в ОЭСР или ФАТФ, и это иностранное государство присоединилось к многостороннему Соглашению компетентных органов об автоматическом обмене финансовой информацией

Еще одним долгожданным изменением может стать то, что резидент сможет оплачивать товары, работы, услуги на территории России с помощью банковских платёжных карт, эмитированных иностранными банками, привязанным к счетам, открытых в банках за пределами России.

Данным законопроектом предлагается освободить граждан РФ от выполнения обязанностей по уведомлению налоговых органов об их счетах, открытых в банках за пределами России, от ограничений на совершение операций, а также от необходимости представления отчётов налоговым органам о движении средств по зарубежным счетам физических лиц-резидентов, если срок их пребывания за границей в течение календарного года в совокупности составит более 183 дней независимо от количества въездов на территорию России в этом календарном году.

Предлагается, что срок вступления законопроекта в силу будет установлен с 1 января 2018 года, а пока действуют старые нормы, которые описаны в данной статье выше.

В заключение

До настоящего времени у налоговых органов не было ресурсов для выяснения, у каких физических лиц есть зарубежные валютные счета, и какие операции по ним проводились. Исключением являлись случаи, когда на эти счета переводились средства из российских банков и наоборот, или сами законопослушные граждане подавали такие сведения. После того, как наладится работа по обмену финансовой информацией с разными странам, очень многим россиянам, имеющим зарубежные счета, придется серьезно задуматься о нерезидентстве или стать законопослушным гражданином РФ, что будет не так сложно, если будут приняты все новые изменения в Закон №173-ФЗ.

Счет в иностранном банке может понадобиться как физическому лицу для личных целей, так и компании для ведения бизнеса. При этом важно учесть как требования зарубежного банка, так и соблюсти законодательство РФ. Иначе могут возникнуть неприятности с налоговой службой.

Как открыть счет за рубежом, какие документы могут понадобиться, а также когда и перед кем отчитываться за иностранные счета, расскажет Бробанк.

Зачем открывать счет в банке за рубежом

Жителям России счет в иностранном банке может понадобиться, если они захотят:

- устроиться на работу в другой стране;

- получить вид на жительство;

- купить жилье.

Кроме того мультивалютный счет экономит деньги при расчетах за товары и услуги за границей.

Открытый зарубежный банковский счет дает россиянам определенные преимущества:

- Безопасность при девальвации национальной валюты.

- Диверсификация средств. Чем грамотнее рассредоточены средства, тем надежнее они хранятся.

- Возможность расчета за товары и услуги в другой стране. Часто бывает так, что определенного товара попросту нет в России и оплатить со счета в иностранном банке будет выгоднее, чем другими способами.

Дополнительный плюс в том, что зарубежные банки, предлагают некоторым клиентам бонусные программы, скидки и акции, в которых можно поучаствовать.

Физические лица и юридические компании открывают счета в банках за границей, преследуя такие выгоды:

- анонимность данных;

- безопасность при финансовых потрясениях в России;

- повышение статуса при сотрудничестве с зарубежными партнерами;

- привлечение новых партнеров;

- использование иностранных кредитных программ от обслуживающего зарубежного банка.

При открытии можно указать тип счета: расчетный или сберегательный. Расчетный счет предполагает частое ведение операций. Подходит тем, у кого бизнес, связан с постоянными финансовыми сделками. Сберегательный счет помогает сохранить и преумножить личные сбережения, использовать его для обычных расчетов не рекомендуют.

Особенности открытия счета

Первое, что нужно учесть при открытии счета — страну. Даже если одобрят открытие счета в европейском банке, помните, что не все страны готовы оказывать услуги резидентам России. Кроме того могут отказать в ряде операций лицам без вида на жительство или без недвижимости.

Так, например, банки Сингапура и скандинавских стран требуют постоянное подтверждение источников получения денег. Банки также ограничивают минимальную сумму вложения по сберегательным счетам для физических лиц. Для ведения бизнеса многие страны вообще запрещают открывать счета нерезидентам.

При выборе зарубежного банка обратите внимание на:

- процентную ставку;

- условия страхования;

- размер неснижаемого остатка по вкладу;

- гарантии компании по сохранности денег на счете.

Банки европейских стран в обязательном порядке снимают деньги за обслуживание счетов физических лиц резидентов других стран. Например, немецкий банк Handelsbanken берет за ведение счета по 9,9 евро ежемесячно, а итальянский банк Banca Carige снимает около 4 евро. Суммы и ставки зависят от тарифной политики банка, которую разрабатывает и утверждает каждое финансово-кредитное учреждение самостоятельно.

Некоторые иностранные банки предусматривают определенную минимальную сумму для оформления счета нерезиденту. Это могут быть суммы в десятки тысяч долларов, происхождение которых понадобится подтвердить. Другие страны наоборот устанавливают минимальный порог для оформления счета иностранцу в 20-40 долларов.

Пополнение счета в зарубежном банке

Пополнение зарубежных счетов резидентами РФ регулирует закон №173 о валютном регулировании и контроле.

Задекларированный счет в иностранном банке можно пополнять на любую сумму, ограничений нет со стороны иностранного банка, так как владелец счет подчиняется налоговому законодательству РФ. Задекларировать счета — это значит уведомить налоговый орган РФ. На бланке уведомления ФСН ставит штамп, где видно, что служба проинформирована о наличии счета, и теперь можно проводить операции.

Если счет открыт на имя своего ребенка, то при каждом пополнении потребуется документ с подтверждением родства. Для осуществления перевода понадобится указать:

- Номер счета.

- Имя владельца латинскими буквами.

- Реквизиты банка: SWIFT-код, название банка, страна и город.

При отсылке денег снимают комиссию по фиксированному тарифу банка или процент от суммы. Причем комиссию берет как банк-отправитель, так и банк-получатель. При пополнении счета в другой валюте часть денег уйдет на конвертацию валюты. Но если валюта отправки и валюта счета совпадают, то затрат на обмен не будет.

Но такие схемы навряд ли позволят сэкономить на банковской комиссии. Эти варианты подходят, как альтернативные. За денежный перевод надо заплатить комиссию, которая, как правило, больше, чем комиссия за SWIFT-перевод. А ехать в другую страну только ради пополнения счета никто не станет.

Некоторые банки РФ позволяют проводить валютные переводы в личном кабинете при наличии шаблона и подтверждающих документов. Но если ваш обслуживающий банк, не предоставляет такую операцию в дистанционном режиме, придется посетить отделение с деньгами и документами.

Как россиянину открыть счет в иностранном банке

Чтобы открыть счет физического лица в иностранном банке:

- Обратитесь в офис банка или в его представительство в Российской Федерации. Некоторые банки позволяют открыть счет по интернету.

- Заполните необходимые формы и документы. Предъявите документы, которые собраны и подготовлены по требованиям банка.

- Дождитесь решения банка. Обычно это занимает от 7 до 60 дней.

Физические лица, которые хотят открыть счета в зарубежных банках, предоставляют:

- документ, подтверждающий личность и место проживания;

- 2-НДФЛ с переводом на иностранный язык;

- трудовой договор для подтверждения источника доходов;

- выписки по счетам, открытым в РФ;

- подтверждения уплаты налоговых, коммунальных и других обязательных платежей;

- справку о несудимости;

- справку о составе семьи и ее членах.

Все документы должны быть переведены на указанный язык и заверены нотариально. Если банк одобряет открытие счета, то заявителю присылают номер счета, дают доступ к интернет-банку и в некоторых случаях выдают пластиковую карту.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | До 10% |

| Снятие без % | До 100 000 р. |

| Овердрафт | Нет |

| Доставка | Курьером |

Оформление зарубежного счета для компании

Многие зарубежные банки не работают с российскими компаниями. В этом случае у бизнесменов возникают сложности с открытием счета. Если счет нужен в офшорной зоне, потребуется изучить:

Если данных и знаний для самостоятельного анализа мало, то лучше привлечь специалистов, которые помогут определить подойдет ли выбранный банк для сотрудничества или нет.

Чтобы открыть счет в зарубежном банке юридическому лицу нужен:

- устав компании;

- подтверждение коммерческой деятельности;

- данные о контрагентах и будущих платежах;

- информация о владельце компании;

- международные контракты, из которых понятны предполагаемые объемы расчетов.

Какой зарубежный банк выбрать бизнесмену

У бизнесмена непростой выбор при оформлении зарубежного счета. Но первое на что следует обратить внимание, это в каком направлении развивается бизнес, а после этого определиться с обслуживающим банком:

- Банки ЕС. Финансово-кредитные компании еврозоны давно сотрудничают с российскими клиентами, поэтому, гораздо чаще, предлагают сопровождение русскоговорящим менеджером. Основные минусы в начале сотрудничества — длительный срок рассмотрения заявки и большой пакет документов. Банки нередко запрашивают финансовую отчетность будущего клиента за несколько лет. Кроме того, цена за обслуживание и ведение счета юридического лица выше, чем для физического — это могут быть десятки и даже сотни евро. Главный плюс, что многие европейские банки допускают дистанционное оформление счетов и идентификацию клиентов, поэтому ехать в Европу не придется

- Азиатские банки, например в Сингапуре, Гонконге. Сотрудничество с восточными банками наладить сложнее, чем с европейскими. Нередко банк требует оформить представительство в стране пребывания, а это дополнительные затраты и время. Кроме того, азиатские банки редко предоставляют русскоговорящего менеджера, поэтому приходится постоянно привлекать переводчика. Чаще всего для установления успешного сотрудничества требуются только личные встречи. Банки тщательно изучают не только предыдущие финансовые показатели, но и оценивают перспективы бизнеса.

- Банки в офшорных зонах. Такие компании сильно ограничивают расчеты клиентов с конкретными странами и валютами. Использовать эти банки не рекомендуют, если компания будет проводить расчеты в долларах, а также для платежей контрагентам из ЕС и США.

Зарубежные банки редко одобряют оформление счетов стартаперам или хайповым проектам. Гораздо больше шансов у компаний, которые работают в сфере логистики, торговли, финансов или области IT-технологий. Кроме того для потенциального обслуживающего банка важную роль сыграет наличие международных контрактов, опыт сотрудничества с другими зарубежными банками или перечень иностранных контрагентов. На рассмотрение заявки у банка уходит от недели до двух месяцев.

Зачем ставить в известность налоговую об открытии счета за границей

С 1 января 2020 года для физических лиц стало обязательным уведомлять налоговую инспекцию обо всех открытых за границей счетах. Раньше нужно было ставить в известность только о счетах в иностранных банках, теперь о любых счетах, открытых в финансовых учреждениях за рубежом. Также необходимо представлять отчет о движении средств на счету. Срок подачи информации до 1 июня следующего года.

Раньше владельцам иностранных счетов нужно было представлять декларацию 3-НДФЛ, теперь добавились и новые документы:

| Документ | Характеристика |

| Уведомление об открытии счета | Поставить в известность налоговую об открытии счета у иностранного брокера нужно до 1 июня 2021 года, если счет был открыт после 1 января 2020 года. О закрытии счета и изменениях в реквизитах тоже нужно сообщать налоговой инспекции. У ФНС предусмотрена специальная форма, которую нужно заполнять при открытии счета. |

| Отчет обо всех операциях по счету | Этот документ подают также до 1 июня 2021 года. При заполнении укажите, какая сумма находилась на счету в начале года, какую сумму перевели на счет, какую сняли, и сколько осталось в конце года. Специальная форма также разработана налоговой инспекцией. |

При отсутствии уведомления об открытии счета при первом нарушении штраф составляет 1000-1500 рублей, при повторном — 4-5 тысяч. Если не сообщить о счетах, открытых у брокера, то это станет тоже нарушением закона, однако пока ответственность за него не установлена. Если своевременно не предоставить в налоговую уведомление о движении средств по счету, то назначат штраф в 2,5-3 тыс. рублей. При повторном нарушении сроков сумма штрафа возрастает до 20 тыс. рублей.

Когда физлицу можно не отчитываться по зарубежным счетам

Исключения, когда можно не отсылать данные о движении средств на счете:

- Финансовое учреждение, в котором открыт счет, находится на территории государства-члена ОЭСР или ФАТФ. Между этими странами и Россией происходит автоматический обмен сведениями, поэтому дополнительно предъявлять отчет не нужно.

- Операции пополнения и списания по счету за год не превышают 600 тыс. рублей или итоговый остаток на счете ниже этой суммы. Пересчет происходит по курсу валюты на 31 декабря отчетного года.

Если счет открыт в американском банке, то сведения о движении средств предъявлять придется в любом случае. Хоть США и входит в ОЭСР и ФАТФ, информацию в РФ оттуда не пересылают.

Уведомлять налоговую инспекцию о зарубежных счетах обязательно. Банк запрашивает подтверждение, что налоговая служба зарегистрировала данные. Если подтверждения нет, банк отказывает в переводе денег. КоАП предусматривает ответственность пока что только для владельцев зарубежных счетов в банках.

Риски частных клиентов при оформлении счета за рубежом

В европейских странах большинство банковских учреждений — частные. Их владельцами могут быть резиденты других стран или фирмы-посредники. Финансовая стабильность таких организация очень сомнительна, и гарантий они не предоставляют. Банк могут оштрафовать, и если эта суммы будет слишком большой, то у банка возникнут трудности с выплатой. В таком случае компанию с финансовыми затруднениями либо поглотит другой банк, либо она станет банкротом. Счета клиентов автоматически заморозят на неопределенный срок. При этом деньги могут и вовсе не вернуть.

Европейские банки редко предлагают вклады с процентной ставкой выше 4% годовых. Бывают ситуации, когда ставка становится даже отрицательной. Евросоюз предполагает гарантированные депозиты на сумму не более 100 тысяч евро. Все то, что выше этой суммы, могут легко списать на благо государства или в пользу обслуживающего банка.

У некоторых вкладчиков-резидентов РФ могут быть проблемы с пониманием иностранного языка, так как не все банки ведут сопровождение счетов клиентов на русском языке. Если с проведением операций в интернете еще можно разобраться через онлайн-переводчик, то по телефону решить вопрос будет в разы сложнее.

Альтернативой открытию счета в иностранном банке может стать открытие валютного счета в российском банке или оформление карты Виза или Мастеркард. Эти карты подходят для расчета во всех странах мира. Кроме этого, по ним можно снимать деньги в банкоматах Европы и Америки. И, если соблюдать ограничения по сумме, которые установлены банком-эмитентом, на ежедневное и ежемесячное обналичивание, то можно сэкономить на комиссии.

За нарушение валютного законодательства грозит штраф от 25 до 100 процентов от суммы валютной операции. Увеличению количества случаев привлечения к ответственности способствуют законодательные изменения и формирование новой судебной практики. Чтобы не лишиться переведенных на заграничный счет денег, физлица и юрлица должны своевременно отчитываться о движении денежных средств и проверять валютные операции на соответствие требованиям закона

Российское валютное законодательство отличается особенной строгостью. Перечень валютных операций, которые могут совершать физические и юридические лица, достаточно короткий. При этом штрафы за нарушение законодательства поистине драконовские – от 25 до 100 процентов от суммы незаконной валютной операции (ст. 15.25 КоАП РФ). Чтобы не пришлось уплачивать штрафы, нужно точно понимать, какие операции могут совершать российские резиденты (физлица, являющиеся гражданами РФ или постоянно проживающие на территории РФ на основании вида на жительство, а также юрлица с местонахождением в России).

Могут ли физлица переводить деньги между своими зарубежными счетами?

Статья 12 Закона от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» (далее – Закон № 173-ФЗ) содержит перечень разрешенных валютных операций. Так, российские резиденты – физлица вправе переводить денежные средства между своими счетами в зарубежных банках, а также со своих счетов (вкладов) в уполномоченных банках.

Какие еще валютные операции разрешены для физлиц?

Резиденты РФ вправе осуществлять со счетами, открытыми за пределами России, следующие операции:

- получать проценты на остаток средств на этих счетах;

- переводить денежные средства в виде взноса, который требует банк при открытии счета (вклада);

- переводить на такие счета наличные денежные средства и те, что получены в результате совершения конверсионных операций за счет средств, зачисленных на эти счета (вклады);

- получать суммы налогов, возвращенные органами того государства, в котором находится резидент (например НДС, полученный по правилам такс-фри).

Физлица могут зачислять на свои зарубежные счета деньги, полученные от нерезидентов?

Российские резиденты вправе зачислять на свои счета денежные средства, полученные от нерезидентов:

- зарплату и иные выплаты, связанные с выполнением трудовых обязанностей за пределами РФ, а также суммы, выплачиваемые для возмещения расходов в связи с командировками;

- суммы, выплачиваемые в соответствии с решениями судов иностранных государств, за исключением решений международного коммерческого арбитража;

- пенсию, стипендию, алименты и иные социальные выплаты;

- страховые выплаты, осуществляемые страховщиками-нерезидентами;

- возвращенные денежные средства – например, ошибочно перечисленные или те, что были уплачены нерезиденту за товар, который резидент решил вернуть.

Какие операции можно совершать, если счет открыт в государстве – члене ОЭСР или ФАТФ?

Если счет у физлица открыт в банке на территории государства, являющегося членом Организации экономического сотрудничества и развития (ОЭСР) или Группы разработки финансовых мер борьбы с отмыванием денег (ФАТФ), то тогда ему могут быть зачислены:

-

кредиты и займы в иностранной валюте, полученные по договорам с организациями-нерезидентами, которые являются агентами правительств иностранных государств, а также по договорам, заключенным с резидентами государств – членов ОЭСР или ФАТФ на срок свыше двух лет;

Какие валютные операции разрешены для юрлиц?

Перечень разрешенных валютных операций для юридических лиц в целом совпадает с описанным выше. При этом необходимо помнить несколько простых правил:

- между резидентами разрешены только те валютные операции, что приведены в ст. 9 Закона № 173-ФЗ;

- валютные операции между резидентами и нерезидентами осуществляются без ограничений, за исключением предусмотренных ст. 11 Закона № 173-ФЗ.

- Валютные операции должны осуществляться через счета в уполномоченных банках и банках за пределами территории РФ в предусмотренных Законом № 173-ФЗ случаях (ст. 14 этого закона).

Что грозит за непредоставление отчетности по счетам в зарубежных банках?

Открытие счета в банке за пределами РФ порождает обязанность уведомить об этом российский налоговый орган. Кроме того, физические и юридические лица должны отчитываться о движении денежных средств на своих зарубежных счетах. Формально непредоставление отчета в установленные законом сроки влечет привлечение к ответственности в виде штрафа.

Физлица сообщают о движении денежных средств один раз в год, в срок до 1 июня года, следующего за отчетным. То есть если вы открыли счет в Швейцарии в 2019 г., то отчитываться начнете с 2020 г. Уведомление об открытии счете нужно подать в налоговый орган в течение месяца.

Юридические лица должны предоставлять отчетность о движении денежных средств ежеквартально, в течение 30 дней с момента завершения квартала.

Суммы штрафов за неисполнение этих обязанностей невелики – до 3 тыс. руб. для физлиц и до 50 тыс. руб. для юрлиц. Однако контролирующие органы могут применить к резиденту положения п. 1 ст. 15.25 КоАП РФ о незаконных валютных операциях. Тогда будет наложен штраф в размере от трех четвертых до одного размера суммы незаконной валютной операции, в рассматриваемом случае – суммы счета. И хотя такая судебная практика пока не сформирована, возможность ее появления существует.

Что такое репатриация валюты и каким будет наказание за невыполнение этой обязанности?

Закон накладывает обязательства по репатриации иностранной валюты на участников внешнеторговой деятельности и лиц, дающих займы нерезидентам. Это означает, что резидент должен обеспечить:

- получение от нерезидентов на свои счета в уполномоченных банках иностранной валюты или валюты РФ, причитающейся за переданные им товары, информацию или результаты интеллектуальной деятельности, выполненные работы и оказанные услуги;

- возврат в Россию средств, уплаченных нерезидентам за неполученные товары, непереданные информацию или результаты интеллектуальной деятельности, невыполненные работы и неоказанные услуги;

- получение от нерезидентов на свои счета в уполномоченных банках иностранной валюты или валюты РФ, причитающейся по договорам займа.

- Получается, что именно заимодавец (продавец), который по условиям заключенного с нерезидентом договора должен получить от заемщика (покупателя) денежные средства, отвечает перед государством за своевременное исполнение такого обязательства. За невыполнение обязанности по репатриации валюты может быть наложен штраф в размере от трех четвертых до одного размера суммы средств, не зачисленных на счета в уполномоченных банках (ч. 4 ст. 15.25 КоАП РФ).

Почему усилился валютный контроль?

15 мая 2018 г. вступили в силу поправки к Закону № 173-ФЗ. С этой даты компании, осуществляющие внешнеторговые сделки, обязаны сообщать банкам точные сроки поступления валютной выручки. То есть в экспортно-импортных контрактах необходимо указывать конкретные сроки исполнения сторонами своих обязательств. В банк предоставляются именно эти сведения, а не данные о продолжительных временных периодах, отведенных на поступление денег.

Также компания обязана сообщать банку о сроках возврата авансовых платежей, переведенных нерезиденту, а в договорах займа с заемщиками-нерезидентами – указывать сроки исполнения обязательств.

При этом банкам разрешено отказывать в проведении операций практически за любое нарушение валютного законодательства. Но они обязаны письменно известить об этом нарушителя не позднее следующего рабочего дня после принятия решения. Так, в проведении операции могут отказать за нарушение резидентами положений Закона № 173-ФЗ о своих обязанностях, о сделках, об использовании счетов в зарубежных банках или из-за несоответствия поданных документов требованиям закона.

Как в судах решаются вопросы применения валютного законодательства?

Суды при решении вопроса о наказании за нарушение валютного законодательства никогда не отличались лояльностью по отношению к нарушителям. И все же иногда компаниям удавалось доказать неправомерность штрафа, например когда в договор с иностранным контрагентом были внесены изменения относительно порядка или сроков оплаты. Однако прошлогодние изменения в Закон № 173-ФЗ исключили возможность применения такого подхода.

До 2019 г. не было практики привлечения российских юрлиц к ответственности за зачисление выручки непосредственно на свой счет, минуя счета в уполномоченных банках. Однако зимой этого года компания «Двадцатый век Фокс СНГ» подала почти 100 исков к ИФНС России № 4 по Москве, оспаривая штрафы налоговой инспекции за нарушение валютного законодательства. Дело в том, что партнеры компании в Казахстане переводили деньги за оказанные услуги на ее счет в местном банке Citibank Kazakhstan в казахстанских тенге, минуя счета в уполномоченных банках России. Представители российской компании сослались на «малозначительность» совершенного правонарушения, но суды этот довод не приняли. Пока компании не удалось доказать свою правоту. Можно предположить, что в ближайшие годы суды вынесут немало аналогичных решений.

Что касается физлиц, то прецедентов привлечения их к ответственности за совершение незаконных валютных операций пока немного. Санкции применяют в основном за несвоевременное предоставление отчетности по зарубежному счету, и пока – не более того. Однако с учетом двух прошедших «амнистий капиталов» (периоды, когда физлица могли добровольно предоставить в налоговые органы информацию об имеющихся у них активах, счетах за рубежом и т.д.) и электронного обмена налоговой информацией между РФ и большинством западных стран высока вероятность, что валютные операции физических лиц окажутся под большим контролем.

В заключение остается дать совет: чтобы не терять деньги при совершении валютных операций, следует правильно их квалифицировать и проверять на предмет соответствия требованиям законодательства.

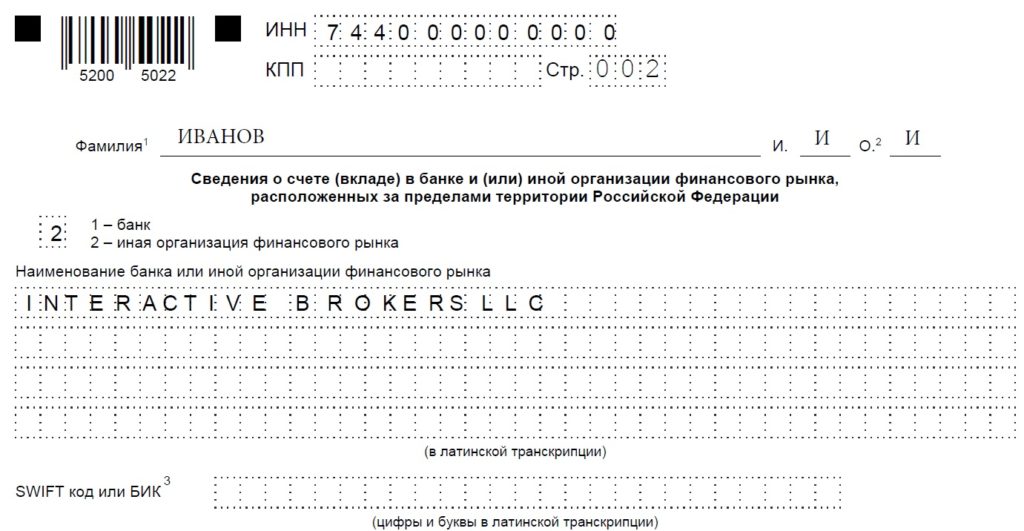

Рассмотрим то, как можно заполнить уведомление о счете, открытом у зарубежного брокера (это же уведомление заполняется для счета в зарубежном банке или в иной организации финансового рынка).

Напомню, что необходимо уведомлять о счетах, открытых у зарубежного брокера или в иной организации финансового рынка, начиная с 1 января 2020 года. По счетам, открытым в зарубежных банках, это требование действовало и ранее 2020 года.

Уведомить налоговую инспекцию нужно в течение 1 месяца с момента открытия счета.

К сожалению, на текущий момент в Личном кабинете налогоплательщика не доступно заполнение формы уведомления для счетов, открытых у зарубежных брокеров или в иных организациях финансового рынка.

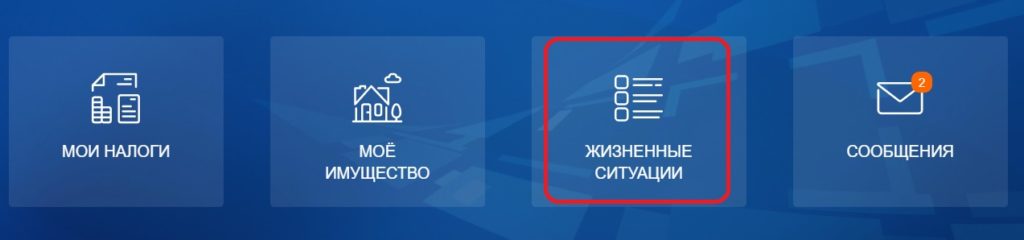

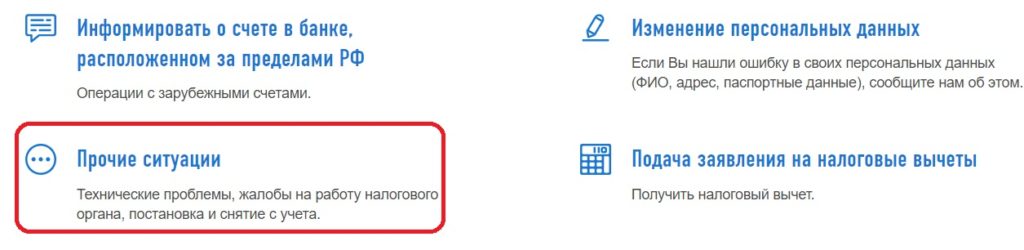

Если в Личном кабинете налогоплательщика на сайте nalog.ru зайти в раздел «Жизненные ситуации»,

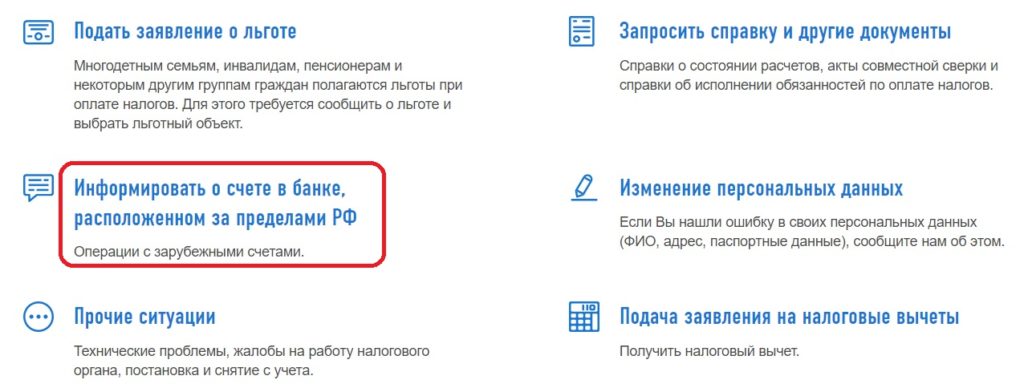

далее в подразделе «Все жизненные ситуации» выбрать в пункт «Информировать о счете в банке, расположенном за пределами РФ»:

то там будут различные формы уведомления и отчета о движении денежных средств только для счетов в зарубежных банках:

Информировать о счете у зарубежного брокера по форме уведомления для зарубежного банка лучше не надо, т.к. налоговая инспекция автоматически может начать считать этот счет банковским, после чего начнутся проблемы (налоговая может потребовать отчеты о движении средств за предыдущие годы, назначить штрафы за позднее уведомление и др.). Поэтому необходима форма уведомления, в которой в явном виде можно указать, что это счет не в банке, а в иной организации финансового рынка.

На текущий момент скачать новую форму уведомления можно на сайте налоговой инспекции:

А вот pdf-файл с формой уведомления, который более удобно заполнять:

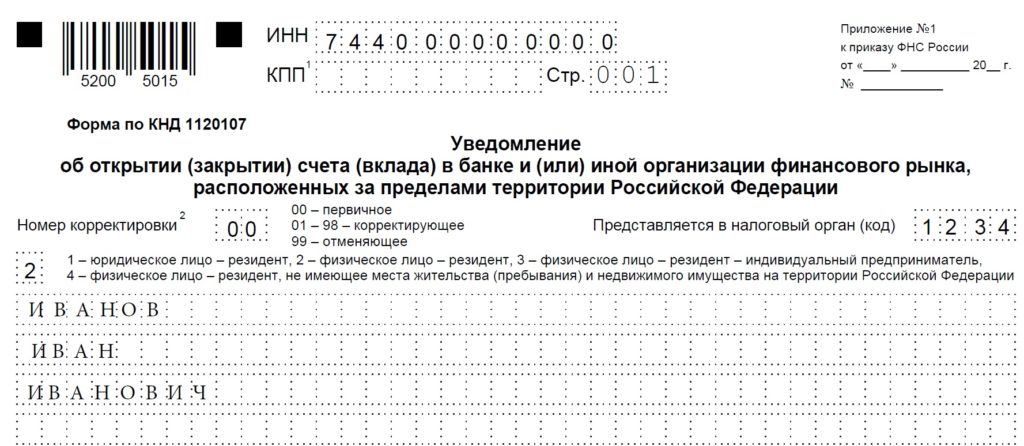

Вверху на первой странице формы проставляем свой ИНН. Далее в поле «Номер корректировки» при первом заполнении и отправке уведомление об открытии счета можно проставить значение «00» -«первичное». Далее проставляем номер своей налоговой инспекции, куда будет направляться уведомление (как правило, это место прописки).

Узнать номер своей налоговой инспекции можно здесь: https://service.nalog.ru/addrno.do

Затем в левой части страницы проставляем значение «2» — физическое лицо – резидент. Ниже пишем свое ФИО.

Далее указываем свои личные сведения – дату и место рождения, документ удостоверяющий личность (если это паспорт РФ, то в поле «Код вида документа» вводим значение 21; коды можно посмотреть здесь: http://www.consultant.ru/document/cons_doc_LAW_283982/9ef6cf8ad5a3e982260724752a5307712d6b3d92/) , серию и номер документа, дату выдачи и орган, выдавший документ.

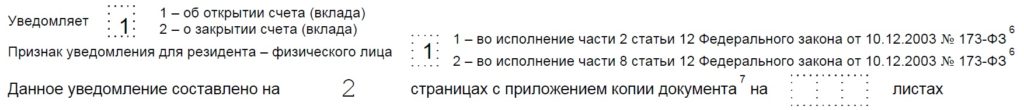

Затем, если уведомление подается в связи с открытием (а не закрытием) счета, в поле «Уведомляет» проставляем значение «1».

В поле «Признак уведомления для резидента-физического лица» проставляем значение «1 — во исполнение части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ», если уведомление подает валютный резидент РФ, который не проживал за пределами РФ более 183 дней в рамках года.

Значение «2» проставляется в том случае, если владелец счета жил за пределами РФ более 183 дней, открыл в этот момент счет за рубежом, не предоставлял уведомление об этом счете (т.к. и не должен был этого делать в соответствии с п.8 ст. 12 ФЗ «О валютном регулировании и валютном контроле»), а потом по итогам прошедшего года снова провел на территории РФ более 183 дней, в результате чего у него появилась обязанность уведомить налоговую инспекцию об открытии счетов за рубежом.

Если уведомление будет направлять сам владелец счета, то поле «с приложением копии документа на листах» не заполняем.

Наконец, на первой странице нужно заполнить раздел «Достоверность и полноту сведений, указанных в настоящем уведомлении, подтверждаю».

Если подавать и подписывать уведомление будет сам владелец счета, то тогда в левом верхнем поле проставляем значение «3 — физическое лицо-резидент».

Формально можно ниже еще раз написать свое ФИО, далее указать свой ИНН, номер контактного телефона, по которому может позвонить инспектор, если у него возникнут вопросы, дату заполнения уведомления и проставить подпись.

На этом заполнение первой страницы будет закончено.

В верхней части второй страницы уведомления снова проставляем ИНН, а также указываем ФИО.

Далее, если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда в соответствующем поле в левом верхнем углу второй страницы проставляем значение «2» — иная организация финансового рынка. Если же уведомление заполняется для банковского счета, тогда пишем значение «1».

Затем указываем наименование брокера (банка или иной организации финансового рынка). Например, Interactive Brokers LLC.

Следующее поле «SWIFT код или БИК» заполняется только для банковских счетов. Если мы заполняем уведомление об открытии счета у зарубежного брокера, тогда это поле оставляем пустым.

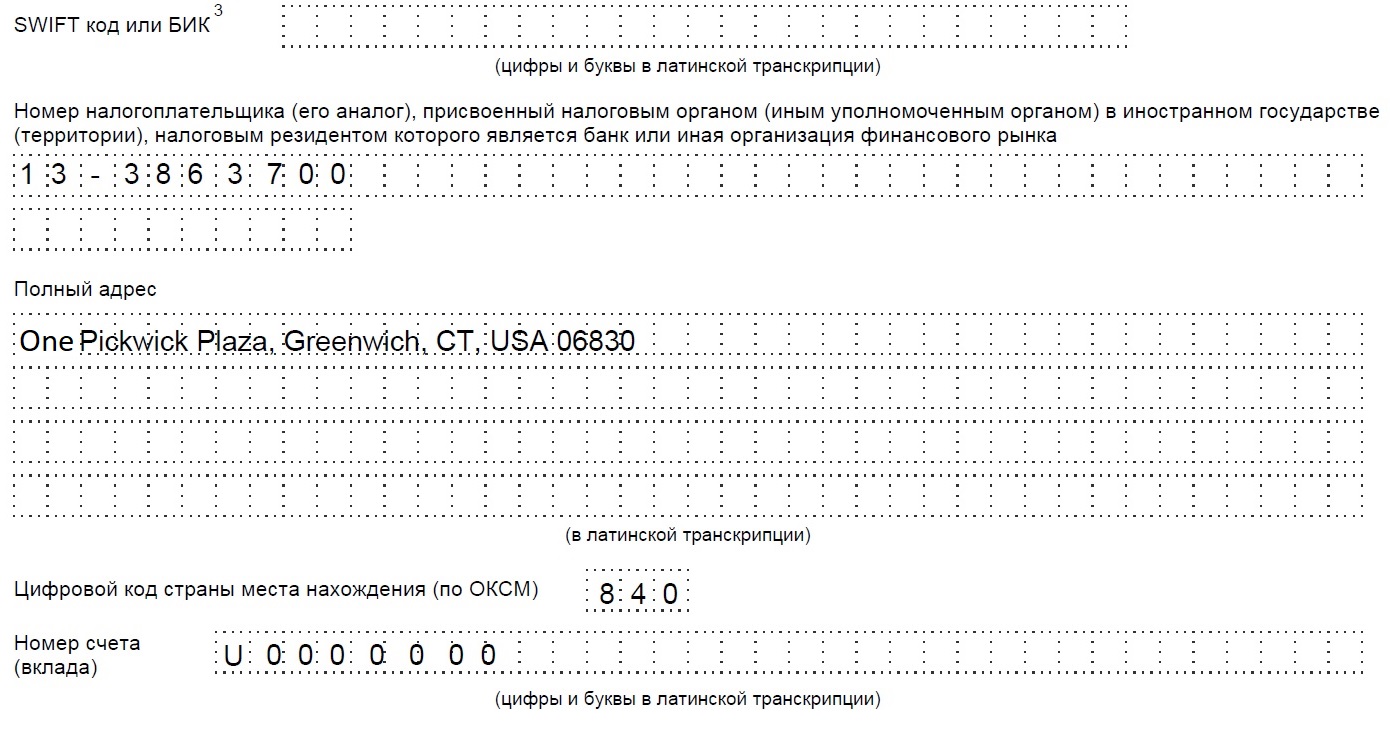

Затем необходимо заполнить «Номер налогоплательщика, присвоенный налоговым органом в иностранном государстве, налоговым резидентом которого является банк или иная организация финансового рынка».

Фактически здесь нужно указать налоговый номер брокера в той стране, где он зарегистрирован. Для американского Interactive Brokers этот номер «13-3863700». В документах от брокера или банка этого номера может не быть. В таком случае его стоит уточнить, например, в поддержке брокера.

В крайнем случае, если выяснить этот номер не удастся, наверное, можно оставить это поле пустым (пока не очень понятно, как отнесется налоговая инспекция к тому, что данное поле не будет заполнено).

Далее пишем адрес брокера (эти данные можно узнать в справке о подтверждении счета, в договоре, в отчетах, либо в поддержке брокера) и цифровой код страны, где зарегистрирован брокер.

Для США это значение «840». Значения для других стран можно посмотреть, например, здесь: https://classifikators.ru/oksm

Затем указываем номер счета (его можно взять, например, из справки об открытии счета в Interactive Brokers).

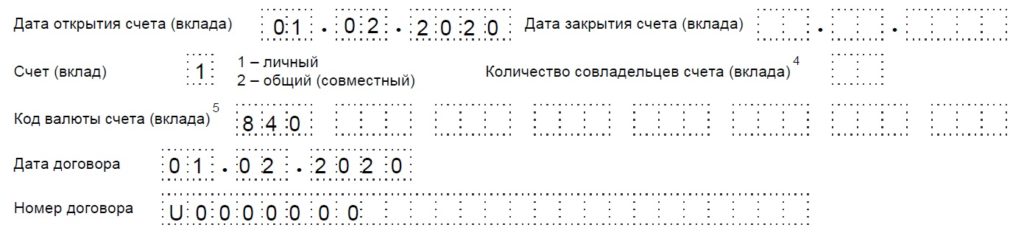

Далее указываем дату открытия счета (можно взять из справки об открытии счета в Interactive Brokers).

Если счет индивидуальный, тогда в поле «Счет (вклад)» проставляем значение «1».

Что касается кода валюты счета, то здесь вопрос не совсем однозначный. На счет в Interactive Brokers можно зачислять денежные средства и осуществлять операции в разных валютах. В теории можно попытаться указать здесь сразу несколько валют, в которых планируется осуществлять сделки. С другой стороны, потом это может повлиять на отчет о движении денежных средств, когда, чтобы было соответствие с уведомлением, придется отражать в отчете, были ли операции по счету во всех соответствующих валютах.

Возможно, более логичным вариантом будет указывать здесь только базовую валюту счета, которая, среди прочего, указана и в справке об открытии счета в Interactive Brokers. Базовую валюту счета затем менять (при этом отчеты будут формироваться именно в базовой валюте), а когда возникнет необходимость готовить отчет о движении денежных средств, можно снова поменять базовую валюту на ту, которая была изначально указана в уведомлении, и затем сформировать брокерские отчеты для отчета о движении денежных средств именно в этой, «старой» базовой валюте.

При этом, если брокер открывает счета и позволяет осуществлять операции только в одной валюте, тогда подобной проблемы, как в случае с Interactive Brokers, не возникнет.

Кроме того, в уведомлении нужно будет указать номер и дату договора. Если у договора нет конкретных реквизитов, то можно или не заполнять это поле (правда, опять-таки, не очень понятно, как отнесется к этому налоговая инспекция, когда получит уведомление), или, как вариант, продублировать дату открытия счета и номер брокерского счета.

Внизу второй страницы нужно будет не забыть проставить дату и подпись:

На этом можно считать, что уведомление заполнено.

Файл с примером заполнения уведомления можно скачать здесь:

К уведомлению можно приложить подтверждающие документы (например, все ту же справку об открытии счета в Interactive Brokers), где будут указаны основные данные о счете, отраженные в уведомлении.

Можно подать уведомление на бумажном носителе, непосредственно обратившись в налоговую инспекцию. Однако это все же не самый идеальный вариант, особенно в текущей ситуации в мире.

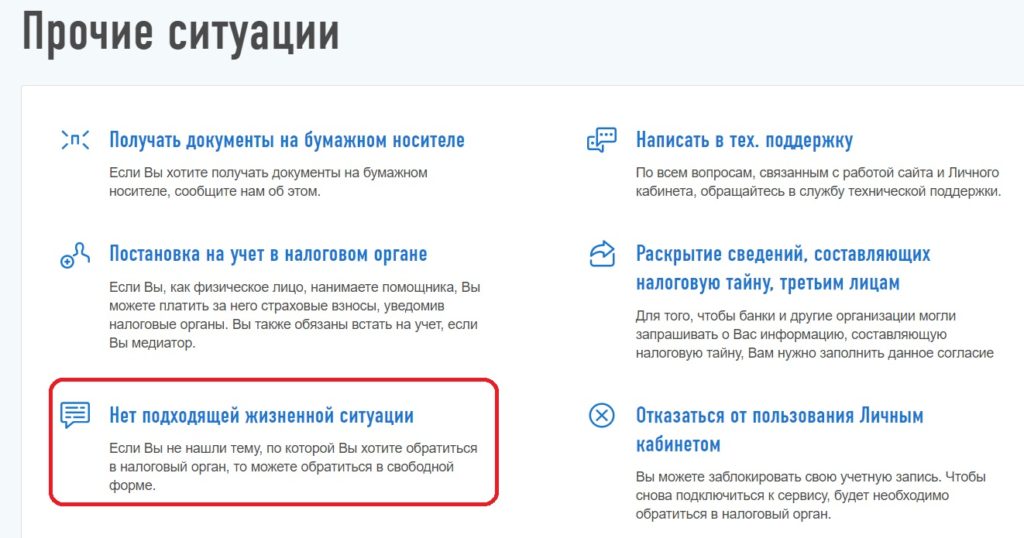

Далее «Нет подходящей жизненной ситуации»

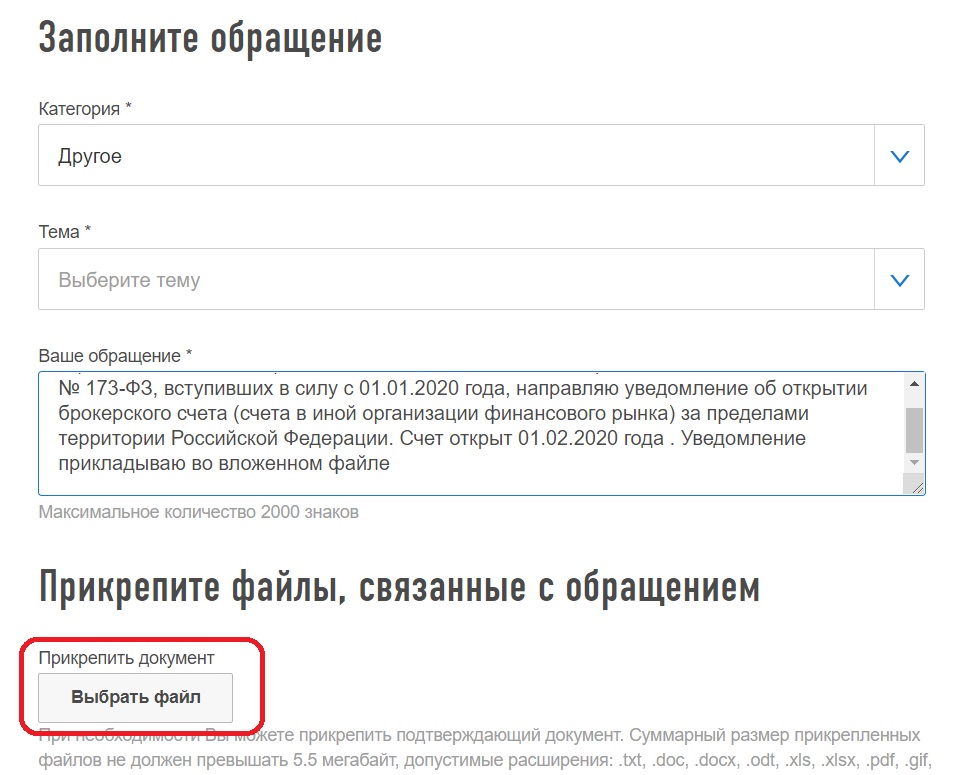

После этого в открывшейся форме «Заявление в свободной форме» в поле «Категория» выбрать значение «Другое», а в поле «Ваше обращение» написать, например, такой текст:

«В рамках исполнения требований части 2 статьи 12 Федерального закона от 10.12.2003 № 173-ФЗ, вступивших в силу с 01.01.2020 года, направляю уведомление об открытии брокерского счета (счета в иной организации финансового рынка) за пределами территории Российской Федерации. Счет открыт __.__.2020 года (укажите дату открытия счета). Уведомление прикладываю во вложенном файле».

После этого, нажав на кнопку «Выбрать файл», прикрепляем заполненное уведомление и нажимаем на кнопку «Далее». Предварительно нужно будет распечатать форму уведомления, заполнить ее, подписать и отсканировать заполненное и подписанное уведомление в виде файла.

На этом можно считать уведомление поданным. Для верности через неделю-другую можно, например, позвонить в налоговую инспекцию и уточнить, получили ли там уведомление.

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Читайте также: