Самозанятый и ип в чем разница

Опубликовано: 12.05.2024

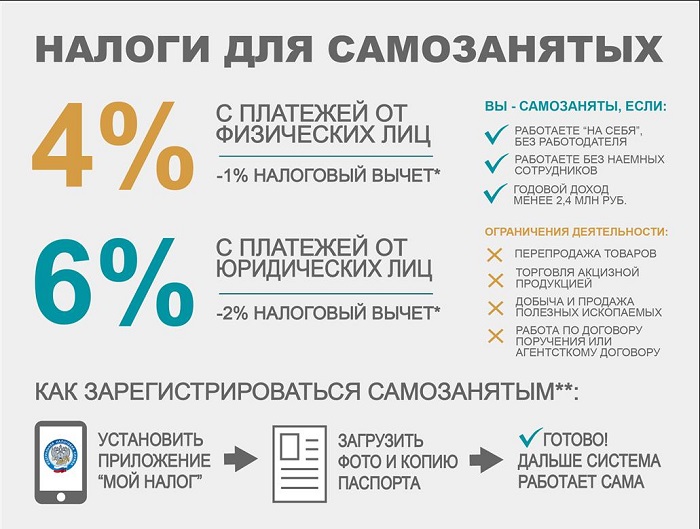

С 2020 года самозанятым можно стать в 23 регионах России. Причем налог на профессиональный доход доступен как физлицам, так и индивидуальным предпринимателям.

Я выяснила, в чем отличия самозанятых от предпринимателей на других системах налогообложения.

ИП. У предпринимателей не так много ограничений по видам деятельности. Например, они не могут производить и продавать алкоголь, оружие, лекарства, организовывать космические полеты, открывать инвестиционные, пенсионные фонды и частные охранные агентства. Чтобы работать в любой из перечисленных сфер, требуется юрлицо.

Единого списка запрещенных для ИП видов деятельности не существует. Я составила актуальный на декабрь 2019 года перечень, но он может измениться. Лучше перед регистрацией уточнить в налоговой, достаточно ли вам ИП.

Самозанятые. Плательщиком налога на профессиональный доход (НПД) может стать любой, кто продает товары собственного производства, сам оказывает услуги или выполняет работу. Вот, что не могут делать самозанятые:

-

перепродавать товары других производителей;

продавать подакцизные и маркированные товары;

добывать и продавать полезные ископаемые;

быть посредником или агентом и получать процент от сделок;

сдавать в аренду нежилую недвижимость: землю, офис, гараж, склад или торговый павильон;

ИП. Предприниматель вправе нанимать любое количество сотрудников, но есть ограничения в зависимости от налогового режима. ИП на патенте может нанять не более 15 работников, на УСН и ЕНВД — не более 100 человек. Предприниматель на ЕСХН с рыболовецкой бригадой — до 300 человек, для других сельхозработ ограничений нет.

Если у предпринимателя до 15 сотрудников, то он относится к микропредприятиям. От 16 до 100 человек — к малому бизнесу, от 101 до 250 человек — к среднему, а от 251 человека — к крупному. Чем больше сотрудников, тем меньше льгот и больше внимания со стороны контролирующих органов.

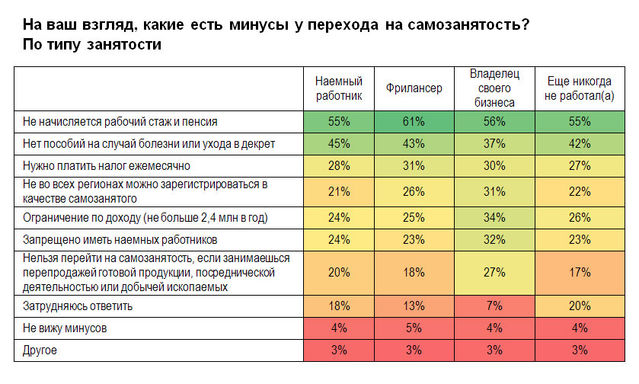

Самозанятые. У самозанятых все строго — никаких наемных сотрудников. Как только плательщик НПД подписывает первый трудовой договор, то лишается права применять спецрежим.

Если нужно привлечь дополнительные силы, самозанятому выгоднее заключить договор подряда или оказания услуг.

ИП. Предприниматель может зарабатывать любые суммы на общей системе налогообложения (ОСНО), ЕНВД и ЕСХН. Использовать патентную систему можно, если годовой доход – не более 60 млн рублей, УСН – не более 150 млн рублей. Если выручка превысит лимиты, придется перейти на общую систему налогообложения.

Самозанятые. Не могут получать более 2,4 млн рублей в год. Как только доход с начала года превысит эту сумму, плательщик налога на профессиональный доход теряет свой статус.

Самозанятому физлицу для продолжения работы нужно регистрировать ИП, предпринимателю — выбирать другой налоговый режим.

ИП. Предприниматели обязаны сдавать отчетность в налоговую. Периодичность зависит от выбранной системы налогообложения, например, на ОСНО отчитываются ежеквартально.

Отдельные отчеты требуются, если продаете подакцизные товары, занимаетесь импортом или экспортом или у вас есть сотрудники. Отчеты могут потребовать и другие контролирующие органы, например, Росстат или Росприроднадзор — все зависит от вида деятельности.

Самозанятые. У самозанятых, даже ИП, все гораздо проще — они общаются с налоговой в мобильном приложении «Мой налог». А некоторые банки добавили подходящий функционал в свои мобильные приложения. Например, зарегистрироваться, вести учет платежей, формировать чеки и оплачивать налог можно в приложении Ак Барс Онлайн.

В нем вы указываете доход, и система сама рассчитывает сумму налога. Оплатить его можно сразу же со своей карты, декларацию сдавать не нужно.

ИП. В течение месяца после регистрации предприниматели подают заявление о выборе одного из специальных налоговых режимов. Если этого не сделать, то останетесь на общей системе налогообложения.

Варианты налоговых режимов для ИП:

-

Патент — своего рода разрешение на работу. Вы платите 6% от потенциально возможного дохода, и не сдаете декларацию.

На вмененке вы раз в три месяца перечисляете фиксированную сумму, она зависит от показателей бизнеса, например, площади магазина.

Упрощенка бывает двух видов: «Доходы» со ставкой 6% и «Доходы минус расходы» — с 15%.

На ЕСХН вы платите 6% от доходов. Еще на этой системе налогообложения есть НДС. От него можно отказаться, если годовой доход не превышает определенной суммы.

На общей системе перечисляете 13% НДФЛ и до 20% НДС.

В регионах налоговые ставки различаются. Еще новые ИП из некоторых сфер вправе пользоваться налоговыми каникулами — не платить налоги в первые два-три года работы.

Самозанятые. У плательщиков НПД система налогообложения похожа на упрощенку «Доходы». Если самозанятый принимает платежи от юрлиц и ИП, то платит 6% с доходов, если от физлиц — то 4%.

Государство дает самозанятым «приветственный бонус» — налоговый вычет в размере 10 000 ₽. Пока бонус не закончится, самозанятые платят налог по сниженной ставке: 4% с платежей от компаний и ИП, 3% — от частных лиц.

Бонус предоставляется один раз после регистрации в качестве плательщика на профессиональный доход. Сумма оставшегося вычета отображается в мобильном приложении.

ИП. Предприниматели платят за себя страховые взносы в ПФР и фонд ОМС. В 2020 году фиксированная часть составляет 40 874 ₽. Плюс с дохода свыше 300 000 ₽ ИП перечисляют в пенсионный фонд 1%. Платить обязательно, даже если бизнес стоит на паузе или приносит только убытки.

Предприниматель может уйти на больничный или в декретный отпуск, если будет добровольно платить взносы в ФСС: за 2020 год — 4221,24 ₽.

Самозанятые. У самозанятых нет обязательства платить страховые взносы. Но они могут перечислять их добровольно, чтобы получить пенсионные баллы. Однако декретных и больничного для самозанятых не предусмотрено — взносов в ФСС нет.

ИП. Большинство предпринимателей уже обязаны использовать онлайн-кассы. Остальные начнут применять их с 2021 года, когда закончится отсрочка. Исключений из закона очень мало.

Самозанятые. Плательщики НПД попали в список исключений — им не нужна касса. Они выдают чеки в мобильном приложении и не покупают кассовый аппарат.

ИП. Предприниматель может работать с расчетным счетом или без него. Счет необходим, если вы принимаете безналичные платежи от компаний и других ИП. Его нужно открыть, чтобы принимать оплату от физлиц по картам или в интернете.

Еще счет требуется, если клиент по одному договору должен вам перечислить более 100 000 ₽. В других ситуациях счет в банке можно не заводить.

Самозанятые. Вправе получать деньги от клиентов любым способом: наличными, на личную карту или электронный кошелек. Если вы совмещаете статус самозанятого и ИП, то можете открыть расчетный счет и получать деньги на него.

Налоговики советуют завести для доходов от самозанятости отдельную карточку, кошелек или счет. Так проще фиксировать все поступления от клиентов и не путать доходы с личными деньгами. Но Центробанк разрешает использовать личные карты для доходов от самозанятости и запрещает банкам блокировать такие операции.

ИП. Предпринимателем можно стать в любом регионе страны. Есть только ограничения по выбору спецрежима. Например, в Москве предприниматель не может работать на ЕНВД.

Зарегистрировать ИП можно только в том регионе, где прописаны. Поэтому некоторым для открытия бизнеса приходится ехать на родину или покупать электронную подпись для удаленной регистрации.

Если из Хабаровска перебраться в Москву и жить на съемной квартире без прописки, то ИП придется открывать в хабаровской налоговой — лично, через представителя по доверенности или онлайн с электронной подписью.

Самозанятые. Плательщиком налога на профессиональный доход можно стать не везде — самозанятость доступна лишь в четверти регионов страны.

По данным на 1 января 2020 года, режим действует в Москве, Московской области, Татарстане Калужской области, Санкт-Петербурге, Ленинградской области, Башкортостане, Красноярском и Пермском краях, Воронежской, Волгоградской, Нижегородской, Новосибирской, Омской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской, Челябинской областях, Ненецком, Ханты-Мансийском и Ямало-Ненецком автономных округах.

Пока выбрать НПД могут только те, кто работает в перечисленных регионах: живет там сам или удаленно сотрудничает с клиентами оттуда. Так, житель любого субъекта РФ вправе стать плательщиком НПД, если оказывает онлайн-услуги или отправляет свою продукцию заказчикам, которые находятся на территории эксперимента.

Прописка необязательна: можно быть самозанятым в Москве, невзирая на хабаровскую регистрацию. Причем это правило распространяется даже на самозанятых ИП.

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

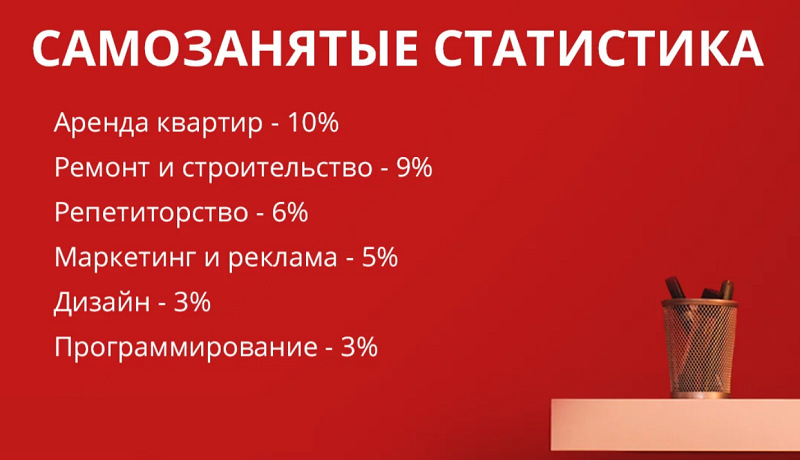

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

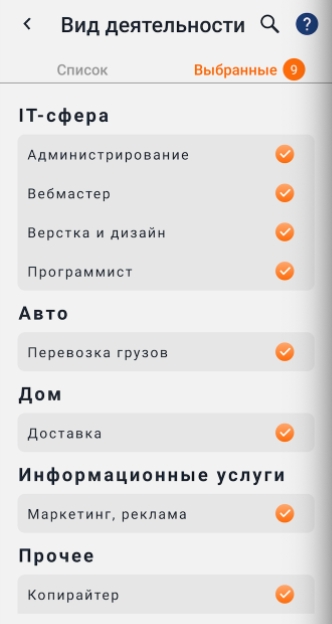

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

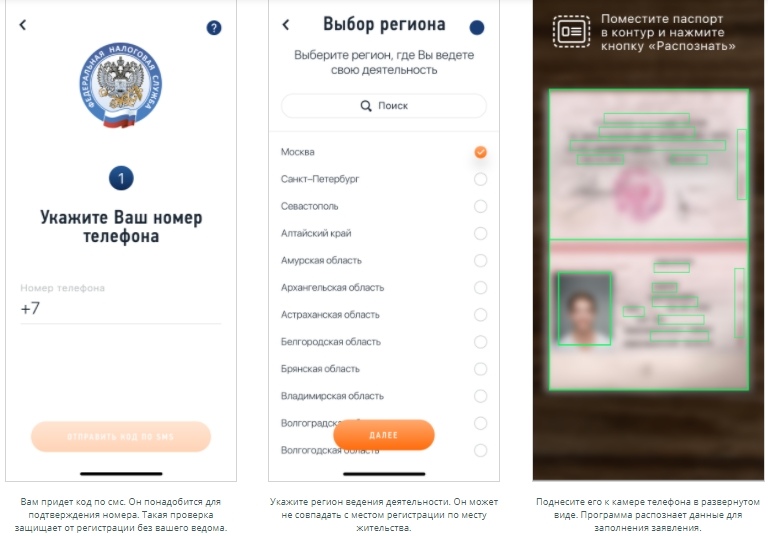

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

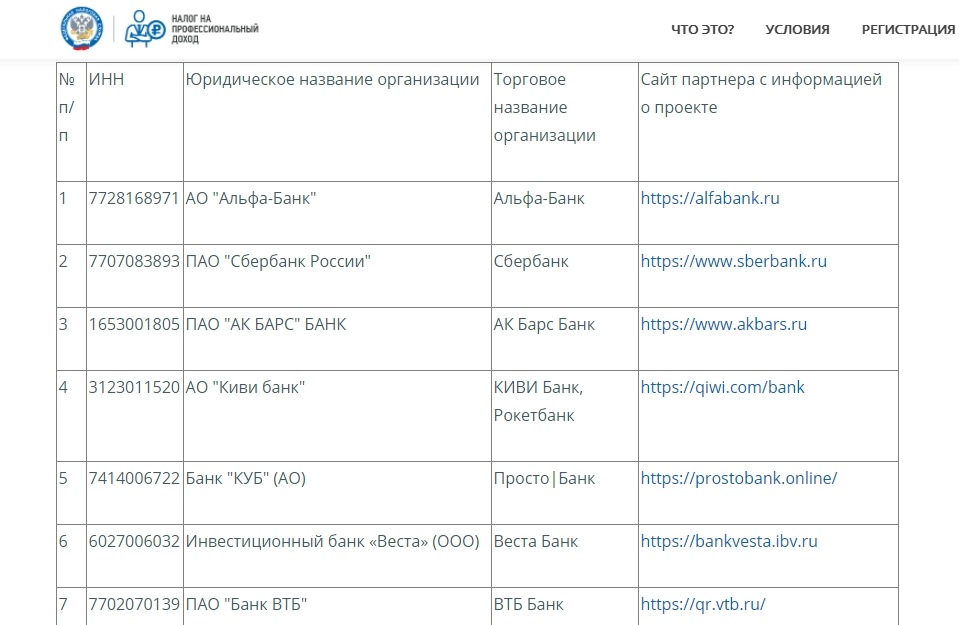

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

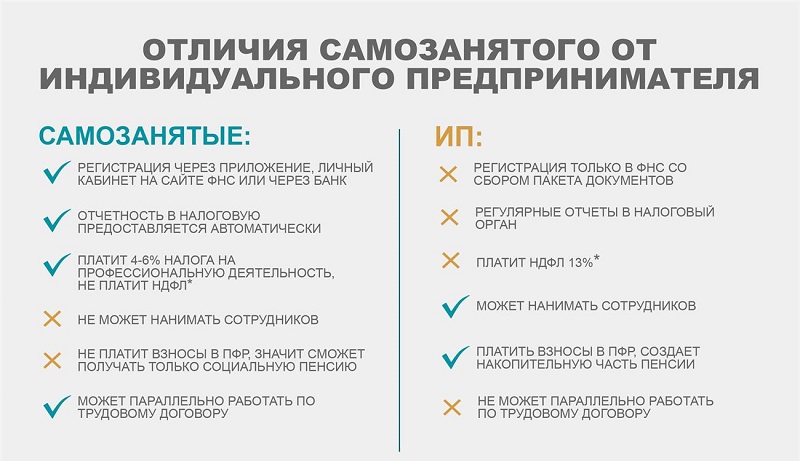

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Самозанятые и ИП – чтобы определиться, что подходит лучше в конкретной ситуации, нужно серьёзно изучить вопрос. Самозанятым теперь можно стать почти по всей стране: в июле 2020 г. к проекту присоединились 53 субъекта. Часть предпринимателей рассматривает возможность перейти в самозанятость, чтобы уменьшить количество налогов.

В данном материале рассмотрим и ту, и другую форму занятости детально: чем отличаются, какие налоги платят, можно ли совмещать и как сделать это законно.

Открыть расчетный счёт для ИП онлайн на выгодных условиях

Откройте расчётный счёт, чтобы принимать безналичные платежи и рассчитываться с контрагентами на суммы свыше 100 тысяч рублей. В онлайн-сервисе Мультикас собраны лучшие предложения банков для малого бизнеса.

Самозанятые и ИП в чем разница

Ниже в таблице представлены сравнения ИП и самозанятых по основным параметрам.

Самозанятые и ИП: сравнение

Очно в ФНС либо онлайн через сайт. Для этого нужно заполнить заявление и собрать пакет документов.

Стоимость регистрации варьируется.

а) Если вы подаёте документы лично, то платите только госпошлину – она составляет от 560 до 800 рублей в зависимости от формы оплаты. Самый дешёвый вариант – онлайн через Госуслуги, самый дорогой – очно в ФНС;

б) Если вы не можете подать документы самостоятельно, то должны будете оплатить услуги нотариуса. Средняя стоимость – 3-7 тысяч рублей.

Можно работать только на себя без сотрудников, ваш товар должен быть собственного производства. Круг деятельности – довольно широкий, но есть исключения.

Более широкий круг деятельности.

Да. Но есть ограничения по спецрежимам:

Есть различные послабления (зависит от спецрежима):

Нет, чек доступен в приложении «Мой налог»

По ФЗ-54 ИП должны торговать только через онлайн-кассу. Исключения – для ИП без сотрудников с товаром своего производства либо оказывают услуги. Однако эти послабления будут отменены 1 июля 2021 года.

Самозанятые и ИП: налоги

Налоги самозанятого

У самозанятых есть специальный налоговый режим – налог на профессиональный доход (НПД). Их всех режимов он самый простой:

-

Доходы физлиц 4% Доходы ИП и юрлиц 6%

Других обязательных платежей нет.

Налоги ИП

ИП платят гораздо больше. Их можно разделить на несколько категорий.

Налоги ИП за себя

Страховые взносы за себя предпринимателю придётся вносить на любой системе налогообложения и даже при отсутствии прибыли и сотрудников.

Размер платежей в 2020 году:

-

32 448 руб. – пенсионное страхование 8 426 руб. – медицинское страхование

Если доходы ИП больше 300 000 рублей за год, то он платит 1% за доходы выше этой суммы до 1 июля следующего года.

Налоги за сотрудников

За каждого работника (тех, кто устроен по трудовой) ИП обязательно платит:

-

Страховые взносы каждый месяц. Размер зависит от зарплаты и тарифа взноса. НДФЛ 13% каждый месяц.

Налоги по спецрежиму

Режим налогообложения (их всего шесть, подробнее можно ознакомиться в статье (ССЫЛКА КАК ОТКРЫТЬ ИП), влияет на то, какие обязательные платежи вносит ИП. Уточнить их размер нужно в налоговой.

Дополнительные платежи ИП

При некоторых видах деятельности нужно будет платить дополнительно:

-

Налог на подакцизные товары Налог на полезные ископаемые Налог на водные объекты

Если у ИП есть особые разрешения или лицензии, они также вносят дополнительные платежи (независимо от системы налогообложения) за эксплуатацию недр, водных биоресурсов и объектов животного мира.

Может ли ИП быть самозанятым

Да, но есть условия.

1.НПД нельзя сочетать со спецрежимами

После регистрации самозанятый ИП отказывается от спецрежимов в течение 30 дней. Для этого нужно уведомить налоговую через заявление (подаётся по месту регистрации или деятельности. Ниже можно скачать образцы заявлений:

Если за месяц вы не определитесь и не уведомите об этом налоговую, то вас автоматически переведут на общий режим.

2. У ИП нет наёмных работников

Заключать трудовые договора и брать себе помощников запрещено. В противном случае вы не можете быть самозанятым.

3.Перепродавать товары не своего производства

По закону ИП может продавать только товары, которые сделал сам. Следовательно, совмещение на таких условиях невозможно.

4. Не превышать лимит дохода

Максимальный годовой доход на НПД – 2.4 млн рублей. Если вы заработали больше, ФНС автоматически переведёт ИП на общий режим и аннулирует самозанятость.

В этом случае нужно обязательно написать заявление и выбрать спецрежим, иначе будете платить «по полной»: НДС и налог на доходы. Необходимо определиться со спецрежимом за 20 дней. Если не успеете, будете платить всё по ОСНО будете обязаны до конца года.

5. Раздельно вести доходы и расходы

Это необходимо делать, если деятельность в статусе самозанятости и основная деятельность ИП разные.

ИП может принимать деньги на собственную карту или на расчётный счёт. Самозанятый получает платёж на счёт физлица либо на электронный кошелёк, или через платёжную онлайн-систему. Закон не обязывает самозанятых иметь онлайн-кассу.

Когда лучше перейти с ИП на самозанятость

Если ИП зарегистрировался самозанятым и принимает платежи только от физлиц, то ему не нужен расчётный счёт и статус ИП.

Как перейти с ИП на самозанятость

Во-первых, зарегистрируйтесь самозанятым. Затем подайте заявление в налоговую о том, что вы прекращаете пользоваться налоговым спецрежимом. На это есть 30 дней с того момента, как вы перешли на НПД. Если вы опоздаете с уведомление, статус самозанятого аннулируют.

Если вы на патенте, ждите окончания его действия. Только после этого можно перейти на НПД.

Ещё раз поясним:

-

Можно совмещать ИП и самозанятость, соблюдая ряд условий. Можно быть самозанятым, не открывая ИП

Что дает регистрация и использование приложения от Сбербанка:

Договор самозанятого с ИП

ИП может заключить договор с самозанятым. Если контрагент ИП, то в реквизитах указывают расчётный счёт, если самозанятый – номер карты физлица.

Договор заключается по правилам Гражданского кодекса РФ согласно виду соглашения.

Образцы договора ИП и самозанятого

Обязательно следует указать:

-

Что ИП работает с самозанятым. Самозанятый уведомляет ИП, если он прекратит свой статус. Что исполнитель предоставляет чек после каждой оплаты (он формируется в приложении «Мой налог»).

Открыть расчётный счёт для ИП бесплатно и на выгодных условиях

Не теряйте время, мы окажем бесплатную консультацию и подберём самый выгодный вариант.

Ознакомьтесь с нашим каталогом продукции

В нашем интернет-магазине и офисах продаж можно найти широкий ассортимент кассового и торгового оборудования

Онлайн-кассы

POS-системы

Кассовые аппараты

Сканеры штрих-кодов

Сейфы

Понравилась статья? Поделись ею в соцсетях.

Добавить комментарий Отменить ответ

Также читают:

Программы по автоматизации ресторана

Автоматизация ресторана ― это процесс внедрения аппаратных и программных средств на предприятии общественного питания. Ее цель состоит в упрощении и ускорении бизнес-процессов путем замены ручного труда автоматизированными системами. Программы для автоматизации Готовое функциональное программное обеспечение для автоматизации ресторана от официальных разработчиков по низким ценам — от 200 р. Узнать подробности Результаты автоматизации ресторана Ручная работа персонала связана с низкой скоростью…

ЕГАИС в 2021 году: главные изменения в системе

Систему ЕГАИС в 2021 году ожидает множество изменений, которые затронут всех участников оборота алкогольной продукции. Часть нововведений действует с начала нового года, другой половине изменений еще предстоит вступить в силу. Забегая вперед, отметим, что изменения в ЕГАИС с 2021 года внесли ряд прояснений в функционирование системы. О том, как работать согласно новым правилам, — читайте далее в нашей статье. Подключение…

Онлайн касса для ИП без работников в 2021 году

ИП без работников установят кассу уже 1 июля 2021 г. Отсрочка на 2 года, которая была им предоставлена, заканчивается. Расскажем, почему не стоит менять ИП на самозанятость, кто должен поставить онлайн-кассу и чем грозит работа вразрез требованиям законодательства. Специальные предложения на онлайн-кассы Большой выбор оборудования для предпринимателей. Все кассы по ценам производителя с официальной гарантией — действуют специальные предложения. узнать подробности…

Товары, подлежащие маркировке в системе Честный ЗНАК

В статье рассмотрим товары, подлежащие маркировке в системе «Честный ЗНАК». Напомним, что в 2021 году через ГИС ИТ прослеживается несколько групп продукции. По другим уже проводится эксперимент, который предшествует введению обязательной маркировки. К 2024 г. все товары на российском рынке будут иметь средства идентификации. Подключение к маркировке со скидкой Специальное предложение на регистрацию в системе Маркировки «Честный Знак» — выгода 1500…

Законодательство часто меняется, появляется новое оборудование, мы готовим для Вас интересные акции и предложения. Подпишитесь, чтобы быть в курсе последних событий.

Мы поможем разобраться! Меня зовут Антон, задайте свой вопрос и мы ответим на него в кратчайшие сроки!

В своё время премьер-министр России Д. Медведев посоветовал гражданам идти в бизнес. Ну, если конечно, денег на жизнь не хватает. В девятнадцатом году прогремела новость о вводе нового спецрежима для самозанятых (СЗГ — самозанятые граждане). И если в начале спецрежим пробно был введён в Москве, областях Калужской и Московской, а также в Татарстане, то в двадцатом году этот список расширился до 23 субъектов РФ. Сегодня мы рассмотрим ключевые различия между понятиями ИП и самозанятость.

Налог на профдоход для СЗГ

Налог на профессиональный доход — это налоговый спецрежим для СЗГ. Пока что он введён на 10 лет, но не исключено, что его продлят, так как уже с 2020 года география применения заметно увеличилась. И так как введён он недавно, вокруг него возникает много вопросов. Постараемся максимально понятно рассказать про основные моменты. Дело в том, что перейти на него могут и ИП, суть в соблюдении определенных условий.

Плюсы налога на профессиональный доход — это сниженная налоговая ставка. При переходе на этот режим физических лиц или индивидуальных предпринимателей, с доходов будет отчисляется налог по льготной ставке. 4% за доход полученный физическими лицами и 6% за доход с организаций и ИП.

По сути, этот специальный налоговый режим введён для разного рода «фрилансеров». Государство даёт им шанс работать официально и соответственно получать с них доход в казну. Соответственно для того чтобы им воспользоваться, нужно подходить под «условия» применения этого нового налогового режима:

- доход не более 2,4 млн. рублей в год;

- осуществление деятельности в регионах, в которых введён этот режим;

- не иметь сотрудников в штате.

Отметим, что самозанятость не запрещает выполнять работу по найму. Собственно как и ИП.

Отличие ИП от самозанятых

Условия перехода на НПД мы перечислили, теперь рассмотрим, в чем же отличия.

Если в случае с ИП необходимо подать заявление в налоговую инспекцию, то для самозанятых предусмотрена иная схема. Для регистрации необходимо скачать приложение с официального сайта Налоговой службы «Мой налог», загрузить необходимые документы, после чего происходит постановка лица на учёт в налоговом органе как самозанятого.

2. Виды деятельности

Закон прямо запрещает переход на НПД тех категорий предпринимателей, которые занимаются перепродажей товаров, производством и продажей подакцизной продукции, добычей и продажей полезных ископаемых, а также под запрет попадает работа по договору поручения/комиссии и др.

3. Регион

Как мы и писали ранее, деятельность должна осуществляться только в тех субъектах, в которых введёт новый режим. Для индивидуальных предпринимателей в этом плане ограничений не существует.

4. Лимит на годовой доход

Новый налоговый режим для СЗГ определяет сумму в 2,4 млн. рублей как максимальную сумму дохода за год.

5. Сотрудники

Самозанятые в отличие от ИП не могут иметь наемных сотрудников.

6. Льготы

Для самозанятых предусмотрен льготный налоговый режим. В случае ИП, сумма исчисляется в зависимости от выбранного налогового режима.

7. Отчётность

Налог на профессиональный доход не подразумевает сдачу отчётности. Сумма налога ежемесячно исчисляется автоматически с помощью программы «Мой налог».

8. Учёт

Ведение учёта. Самозанятым гражданам не нужно вести налоговый учёт, все доходы фиксируются с помощью приложения.

9. Онлайн-касса

Самозанятым не нужно использовать онлайн-кассу. Чеки формируется в приложении.

10. Страховые взносы

Это, наверное, один из самых весомых плюсов, так как самозанятые граждане не платят страховые взносы.Отметим, что некоторые вопросы, связанные с новым налоговым режимом для самозанятых граждан, до сих пор не урегулированы.

Я работал на упрощенке, но после ваших статей стал самозанятым. Занимаюсь грузоперевозками по Москве. Клиенты — физлица и компании. Зарегистрировался 10 января и не знаю, что делать дальше. Пока просто формирую чеки для клиентов и отправляю им на почту.

У меня такие вопросы:

- Что делать с упрощенкой?

- Что будет, если доход превысит 2,4 млн рублей, на какой системе налогообложения я тогда окажусь?

- Можно ли уменьшить доходы на траты на бензин и агентские диспетчерам?

- Как платить страховые взносы, которые я платил раньше?

- Можно ли мне кроме грузоперевозок еще и квартиру сдавать на этом режиме?

Дмитрий Сергеевич, в отличие от физлиц, у самозанятых предпринимателей могут быть проблемы, если они не разберутся в особенностях спецрежима и вовремя не оформят важные документы. Вот что нужно делать и знать ИП , который решил платить налог на профессиональный доход.

Самозанятый ИП должен отказаться от других спецрежимов

Самозанятый индивидуальный предприниматель не может совмещать упрощенку, вмененку и налог на профессиональный доход. Это запрещено законом. Поэтому после регистрации на льготном налоговом режиме нужно отказаться от других спецрежимов.

Срок для отказа. На отказ есть один месяц со дня регистрации. Если опоздать, регистрацию аннулируют и вы снова окажетесь на УСН с отчетами и взносами.

Пусть вас не пугает, что в этих формах есть слова «прекращение деятельности». Регистрацию ИП не прекратят, вы сохраните свой статус и будете работать на выбранном спецрежиме как самозанятый.

Куда подавать. Уведомление об отказе от спецрежима нужно подать в налоговую инспекцию по месту жительства или ведения деятельности. То есть в ту налоговую, где вы стояли на учете на этом спецрежиме. Сохраните второй экземпляр или подтверждение отправки, чтобы в случае чего доказать, что не пропустили срок.

Если доход ИП за год превысит 2,4 млн рублей, нужно опять выбрать спецрежим

Как выбрать спецрежим. Нужно подать уведомление в налоговую по месту жительства. Такое же, как обычно, — по стандартной форме. Если вы раньше применяли УСН , то после превышения лимита доходов вы опять окажетесь на этом режиме. Обязательно подайте уведомление.

В какой срок. Выбрать спецрежим после прекращения регистрации в качестве самозанятого нужно в течение 20 календарных дней. Если не успеть, будете платить налоги на общей системе до конца года. И только с 1 января следующего года перейдете на УСН в обычном порядке.

Доходы на расходы уменьшать нельзя

Даже если прибыль всего 30%, налог все равно будет 4 или 6% от выручки.

Чтобы уменьшать доходы на расходы и платить налог с разницы, нужно выбрать другую систему налогообложения — например, упрощенку «доходы минус расходы» — или платить НДФЛ , используя профессиональные вычеты.

Платить страховые взносы не нужно, но только пока есть регистрация на НПД

Если доход превысит 2,4 млн рублей, после прекращения регистрации и до конца года придется тоже заплатить часть взносов. Их нет только в период применения льготного спецрежима.

Самозанятый ИП может совмещать бизнес и аренду квартиры

Если вы самозанятый и ваша основная деятельность попадает под льготный режим, можно заниматься и другой деятельностью на этом режиме — например, сдавать квартиру. Тогда налог с доходов от нанимателей-физлиц составит 4%, а декларацию по итогам года подавать не придется. И на каждый платеж можно выдавать квартирантам настоящий чек.

То есть вы будете платить налог на профессиональный доход и с грузоперевозок, и с аренды квартиры.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Стоит учесть и то, что при переходе ИП на самозанятость, необходимо не только подать в налоговую службу уведомление "О прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения", но и сдать декларацию "По налогу, уплачиваемому в связи с применением упрощенной системы налогообложения" и налоговый период(код) указать 96.

не раскрыт вопрос, как отчитаться по усн за неполный год по ИП, если например сейчас перейти на самозанятость

Maria, посмотрите содержание Уведомления для отказа от УСН, которое приводится в статье, там написано: 15 дней, а не 1 мес.

Maria, "Уведомление об отказе от УСН" по форме 26.2-3 личный кабинет предлагает утвердить с 1 января 2021 года. Вот цитата со страницы формы уведомления:

"Уведомляю об отказе от применения упрощенной системы налогообложения с 1 января 2021 года и переходе на иной режим налогообложения."

Другой период в середине года выбрать невозможно.

Какой смысл в этом уведомлении, если я прямо сейчас прекращаю УСН, перейдя на НПД, о чем заявляю в форме 26.2-8?

Кстати, выше в тексте статьи не правильно написано название формы. Форма 26.2-8 - это Уведомление о прекращении деятельности УСН, а не об отказе от УСН.

Руслан, это-то нигде не раскрыто, и в налоговой не объясняют, но это требуют: написать в первую очередь о прекращении деятельности по усн в течение 15 дней после перехода на нпд (неважно, когда Вы переходите, можно и в середине года), и далее написать отказ от усн в течение месяца после перехода на нпд. Просите из налоговой справки подтверждающие все эти отказы и переходы на нпд. У меня в ЛК налоговой так и отображается и усн и нпд, и никак поменять это нельзя из-за каких-то их технических сложностей, о чем я и запросила и получила бумагу из налоговой. Но все это неприятно очень, поскольку в ЛК налоговой у меня все еще висит УСН. И вот я должна ходить и доказывать, показывая в налоговой их же справки, что у меня не усн, а нпд, и что налоги я плачу теперь иначе.

Maria, да, нестыковки есть к сожалению. У меня в ЛК тоже была противоречивая информация о режимах после всех заявлений. Но вот сейчас все обновилось и стало корректным. Все справки приняты, подтверждения получены.

Это же не правда, что ИП не может быть самозанятым. Он не может быть самозанятым по тем услугам, что продает ИП, а по другой сфере деятельности – может.

Marina, Может.

А вот совмещать НПД (налог по самозанятости) с другими налоговыми режимами - не может.

Здравствуйте! А я могу сначала сняться с УСН, а потом оформить самозанятство (на ИП)?

Добрый вечер! Я пенсионерка и ИП,поэтому не получаю индексацию пенсии. Если с упрощенки я перейду в разряд самозанятых, но ИП. Буду ли я считаться неработающих пенсионером и получать индексацию пенсии?

Aleksandra, Добрый, пока не прекратите деятельность, индексацию вы не получите, так как считаетесь работающей и получающей определенный доход.

Nina, нет. Работающим пенсионером, внезапно, считается пенсионер, за которого платятся страховые взносы, так что у самозанятых всё индексируется и региональные надбавки не снимаются.

Юрий, вы хотите сказать что ПФР сделает перерасчет пенсии с переходом на самозанятость ИП.

Подскажите, а если я перейду на НПД к примеру в конце января, нужно ли уплатить частичные взносы за январь?

Andrey, нужно. Я ИП на НПД с 3 января 2019г., и за 2 январских дня я платила взносы в ФСС и ПФР. Причем сначала я не платила, и обнаружила только тогда, когда пошли пени. Тогда побежала платить. К сожалению, в ЛК Тинькофф банка это никак не отражалось, но тогда систему только запустили, возможно дальше исправят?

Maria, а по какой формуле вы их посчитали?

Andrey, у ФНС есть специальный калькулятор на такой случай

Maria, а по усн как-то отчитывались?

Valeri, да, подала налоговую декларацию за весь год, хотя из этого года я была на УСН всего 2 дня.

Andrey, Обязательно надо заплатить взносы за январь и после перехода на НПД, сдать декларацию за январь месяц с указанием налогового периода (код) 96

Я оказываю услуги по написанию научных работ.

Я работаю с фрилансерами - работы пишут они. Плачу им я через биржу или напрямую на карту. Многие из них находятся в других странах.

Если я стану самозанятым - смогу ли я работать таким образом, или эти люди будут признаны сотрудниками, наши отношения - трудовыми? Потому что они выполняют работу под моим контролем, в моих интересах, за оговоренную плату

Может ли самозанятый ИП сдавать в аренду свой автомобиль под такси?

Добрый день, в соответствии с частью 4 статьи 15 Федерального закона от 27.11.2018 № 422-ФЗ и пунктом 2 статьи 346.23 НК РФ плательщик НПД обязан подать налоговую декларацию по УСН не позднее 25-го числа месяца, следующего за месяцем перехода на НПД. В функционале Бухгалтерия ЛК Тинькофф-бизнес декларацию по УСН можно подать только в следующем году за предыдущий, "промежуточные" декларации не предусмотрены. Было бы удобно такую декларацию делать через ваш ЛК, счет в банке остается ведь.

Я несколько лет ИП на УСН. Нормальный налоговый режим для молодых людей. Перехожу на самозанятость для того, чтобы пересчитать пенсию по старости. Если бы ни это обстоятельство так бы и работала на УСН. ИП и стаж идет и в пенсионный фонд отчисления надо делать и льготы есть по упрощенке и декларацию и другие отчеты стало легко сдавать не выходя из дома.

Здравствуйте. Подскажите, пожалуйста, а то налоговая никак не ответит. Я был ИП на УСН, 2 января 2019 года зарегистрировался как плательщик НПД, успешно подал уведомление об отказе от УСН, подал декларацию за 2018 год и забыл о прежнем режиме. Стал работать как ИП на НПД. В начале этого года обнаружил у себя задолженность по страховым взносам за один день (видимо, 1 января 2019 года). Заплатил и снова забыл. И так и не понял, должен я ли я налоговой отчетность за этот один день или нет? Они бы сообщили о том, что я просрочил подачу отчетности или нет? Сейчас собираюсь закрывать ИП и не могу понять, останусь я плательщиком НПД или нет. И как добиться от налоговой ответа о задолженностях по отчетности? Не отвечают уже полтора месяца. Когда прошел первый месяц, они официально уведомили о том, что по закону могут продлить срок ответа на обращение еще на 30 дней.

Читайте также: