С какой суммы платится подоходный налог при получении денег

Опубликовано: 06.05.2024

Вы купили недвижимость, оплатили лечение, вложились в образование. Иными словами, потратили значительную сумму. Чтобы не пришлось затягивать пояс потуже, воспользуйтесь налоговым вычетом. То есть верните за счет государства подоходный налог (НДФЛ) — 13% от потраченной суммы. Например, вы купили комнату за 1,5 млн рублей. Максимальная сумма, которую вы сможете получить обратно, — 195 000 рублей.

Нет, мы не сошли с ума. Нет, это не противозаконно. Нет, это несложно.

Схема расчета налогового вычета:

потраченные деньги х 0,13 = размер налогового вычета

Но! Сумма возврата не может быть больше налогов, уплаченных вами в государственный бюджет.

При покупке квартиры, дома или земельного участка вы имеете право на налоговый вычет. Успокоим тех, кто совершил покупку не сегодня, а 5, 7, 10 лет назад. Вы тоже сможете получить налоговый вычет, он никак не привязан к дате приобретения жилья.

Если недвижимость оформлена в долевую собственность — тоже не проблема. Каждый получит налоговый вычет пропорционально своей доле. Также по письменной договоренности собственников жилья весь налоговый вычет может получить один из них. А если доля принадлежит несовершеннолетнему гражданину, то за него налоговый вычет получит один из родителей. При этом ребенок не потеряет своего права на получение имущественного вычета при покупке собственного жилья в будущем.

МАКСИМАЛЬНАЯ СУММА ВЫЧЕТА. Вычет рассчитают на основе НДФЛ за последние 3 года. Сумма вычета при покупке недвижимости не может превышать 260 000 рублей (13% от 2 млн рублей), даже если она стоит дороже 2-x млн.

ИПОТЕКА. Если вы пошли по тернистому ипотечному пути, то помимо 13% от стоимости жилплощади вам положен возврат 13% от суммы процентов, уплаченных по договору ипотечного кредитования. Максимальная сумма процентов, с которой можно получить вычет, — 3 млн рублей. Это значит, что вернуть вы сможете законные 390 000 рублей. Это максимум, обратите внимание. Если сумма процентов в вашем случае ниже 3 млн, значит и налоговый вычет будет меньше.

ОБЯЗАТЕЛЬНЫЕ УСЛОВИЯ. Чтобы получить налоговый вычет, нужно соблюсти следующие условия:

1) жилплощадь находится в России, и у вас есть документ, подтверждающий право собственности на нее;

2) у вас есть российская прописка;

3) вы официально трудоустроены, то есть платите налоги (по трудовому договору или договору подряда — неважно). Если вы индивидуальный предприниматель с упрощенкой — увы, останетесь без вычета. Если же у вас система налогообложения общая, то и вычет получите на общих основаниях.

ВЫЧЕТ, СВЯЗАННЫЙ С ПОКУПКОЙ НЕДВИЖИМОСТИ, НАЗЫВАЕТСЯ ИМУЩЕСТВЕННЫМ

КВАРТИРА. Получить налоговый вычет вы сможете, если купили квартиру, комнату или долю в квартире. Но если вы вложили средства в строящийся дом, придется дождаться сдачи дома в эксплуатацию и тогда подавать на налоговый вычет.

ДОМ. История та же, что и с квартирой: вычет положен как за дом целиком, так и за долю в нем. Но при этом неважно, купили вы готовый дом или недостроенный.

ЗЕМЕЛЬНЫЙ УЧАСТОК. Если вы купили участок с построенным домом, то получите налоговый вычет сразу после получения свидетельства на право собственности. А если приобрели землю под застройку, но ничего пока на ней не возвели — ждите окончания строительных работ.

ОТДЕЛКА. Если в договоре купли-продажи указано, что жилплощадь продается без отделки, можете смело включать отделочные работы в заявление на налоговый вычет. Но при одном условии: у вас на руках должны быть все чеки, подтверждающие расход денежных средств. Убеждения на словах и «мамой клянусь» не подойдут.

А вот на что нельзя получить вычет. Если вы затеяли перепланировку, налоговый вычет получить не удастся. Как впрочем, не светит он и за покупку мебели и сантехники.

Учитесь вы сами или ребенок — не важно, налоговый вычет выплачивается и за одно, и за другое.

ОБЯЗАТЕЛЬНЫЕ УСЛОВИЯ. Налоговый вычет за обучение можно получать за себя и близких родственников: детей, братьев и сестер до 24 лет. За внуков, теть и дядь — нельзя. Российское это учебное заведение или иностранное, частное или государственное — не принципиально, главное, чтобы у него была лицензия на ведение образовательной деятельности. Ее надо будет предоставить в налоговую. Если вы платите за себя, то в расчет идет как очная, так и заочная форма обучения, если — за родственников, то для вычета подходят только очники.

Детские сады также входят в систему образования РФ. Если у садика, в который ходит ваш ребенок, есть лицензия, подавайте на вычет.

ВЫЧЕТЫ, СВЯЗАННЫЕ С ОБРАЗОВАНИЕМ И ЛЕЧЕНИЕМ, НАЗЫВАЮТСЯ СОЦИАЛЬНЫМИ

Это еще не все. Автошколы, курсы по изучению иностранных языков и так далее — при оплате любого обучающего курса и наличии лицензии у организации вы вправе рассчитывать на вычет.

Максимальный размер вычета за обучение ребенка рассчитывается из суммы 50 000 рублей в год. Максимум для расчета вычета на ваше образование находится на отметке 120 000 рублей. Если вы платили и за себя, и за ребенка, имеете право на 2 вычета. Максимальная общая сумма, от которой возвращают 13%: (120 000 рублей + 50 000 рублей) х 0,13 = 22 100 рублей.

Даже если образование обошлось вам дороже, больше по налоговому вычету за 1 год получить невозможно. Но если растянуть процесс.

Вычет на образование имеет годовое ограничение 22 100 рублей. Если вы внесли всю сумму за обучение сразу за несколько лет, то на большее не рассчитывайте. Но, разбив общую стоимость обучения на несколько лет, вы будете ежегодно получать 13%, в пределах установленного лимита, разумеется.

За обследование или лечение в коммерческих клиниках, вам полагается налоговый вычет.

Обязательные условия. Вычет можно получать за свое лечение и лечение близких родственников: детей до 18 лет, родителей и супруга. Главное: собрать все документы и чеки, подтверждающие лечение в данном учреждении. Оформление вычета доступно в течение 3-х лет с момента оплаты лечения. День и месяц значения не имеют, только год.

Вычет оформляется, только если вы предоставите копию лицензии клиники. Заговаривающие болезни на дому знахарки в программе не участвуют.

Лечение бывает «обычным» и дорогостоящим (ЭКО и пластические операции, например). Налоговый вычет с ограничением в 120 000 рублей распространяется на «обычное» лечение. Максимальный размер такого вычета 15 600 рублей. Если же вам потребуется лечение из списка дорогостоящих процедур, то вы имеете право на возмещение 13% от полной стоимости лечения. Вот пример:

У Кати разболелись зубы. Она держалась как могла — целых 4 месяца. Оттягивать дальше было невозможно, пришлось «сдаваться» в платную клинику. Там ей вылечили зубы — это стандартная процедура. За нее она заплатила 70 000 рублей. Но потребовалась еще и дорогостоящая операция стоимостью 150 000 рублей.

В 2017 году Катя заработала 480 000 рублей и уплатила с них НДФЛ в размере 62 400 рублей.

70 000 рублей, которые Катя заплатила за лечение, меньше лимита в 120 000 рублей и рассчитывается по стандартной схеме: 70 000 рублей х 0,13 = 9100 рублей. Считаем сумму, подлежащую вычету по дорогостоящему лечению: 150 000 рублей х 0,13 = 19 500 рублей. Общий размер вычетов составляет 28 600 рублей. Это меньше, чем Катя заплатила в казну, поэтому она сможет получить всю сумму целиком.

Чтобы вернуть себе деньги, нужно выбрать удобный для себя способ получения налогового вычета: через налоговую или работодателя.

ЧЕРЕЗ НАЛОГОВУЮ

Шаг 1. На сайте nalog.ru находите декларацию, заполняете, прикрепляете все подтверждающие документы и необходимые справки (в том числе 2-НДФЛ).

Шаг 2. Передаете пакет документов в налоговую одним из 3 способов: лично, по почте заказным письмом или на сайте nalog.ru.

Шаг 3. После одобрения декларации в налоговой, пишите заявления о возврате — форма там же, на сайте nalog.ru. И ждете поступления денег на свой расчетный счет.

В этом случае в текущем году вы продолжаете платить НДФЛ в размере 13%, а налоговый вычет поступит на ваш расчетный счет в следующем году.

ЧЕРЕЗ РАБОТОДАТЕЛЯ

Шаг 1. На сайте nalog.ru выбираете подходящую форму заявления (определить ее очень просто). Заполняете, прикрепляете подтверждающие документы и необходимые справки.

Шаг 2. Отправляете пакет документов в налоговую удобным способом: лично, по почте заказным письмом, на сайте nalog.ru.

Шаг 3. В течение 30 дней получаете уведомление о праве на налоговый вычет.

Шаг 4. Отдаете его работодателю и перестаете платить НДФЛ уже сейчас, то есть фактически получаете зарплату больше.

Уведомление действует до конца года, поэтому если налоговый вычет вернулся вам не полностью, в январе следующего года необходимо повторить те же действия и взять уведомление уже на остаток. Второй и третий разы это делать проще, так как в налоговой уже есть все документы на ваш вычет.

Если вы не совершали крупных трат, не инвестировали в недвижимость или образование, то вернуть часть потраченных средств на покупки можно за счет банка. Речь идет об программе RS Cashback. Расплачиваясь картами Банка Русский Стандарт, вы можете вернуть часть потраченной суммы в виде бонусов. Ставка зависит от того, где совершается покупка — у партнеров банка можно вернуть до 30% от суммы. Накопив определенное количество баллов, оплачивайте ими мобильную связь, жилищно-коммунальные и другие услуги, покупайте за их счет товары из каталога или переводите их в рубли на счет своей карты.

Зарплата — основной вид дохода у большей части граждан. Для пополнения федерального бюджета заработок облагается НДФЛ. Платит его работник, а удерживает работодатель — налоговый агент. Расскажем о расчете и перечислении налога, льготах и вычете по налогу на доходы.

Что облагается НДФЛ

Доход физлица — это не только зарплата. Это и призы в конкурсах, полученные дивиденды, премии и поощрения на работе и не обязательно в виде денег. Подарки в натуральной форме также облагаются НДФЛ.

Считают подоходный налог так:

НДФЛ = (Налогооблагаемые доходы — Вычеты) * 13 % (или 9 %,15 %,30 % и 35 %)

Налогооблагаемые доходы — это все виды заработка, не перечисленные в статье 217 НК РФ. Вот перечень доходов, с которых не берется подоходный налог:

- госпособия по безработице, родам;

- пенсии;

- выплаты на детей;

- возмещения вреда здоровью и т.д.

Ставка подоходного налога

В первую очередь на ставку влияет статус резидентства. Резидент — лицо, более 183 дней находившиеся в России и не выезжающее из нее в течение этого срока. В ином случае плательщик будет признан нерезидентом.

Из зарплаты резидентов вычитают 13 % дохода. Однако есть и более специфичные ставки. Например, 35 % — при выигрыше сверх 4 000 рублей, на проценты по депозитам и купоны по облигациям и так далее. НДФЛ 30 % облагаются доходы некоторых ценных бумаг. Самая низкая ставка 9 % доступна для облигаций с ипотечным покрытием, которые были выпущены до 01.01.2007 года, и для доходов учредителей доверительного управления ипотечным покрытием.

У нерезидентов с доходов снимают 30 %, но есть исключения. Например, ставка 15 % актуальна для нерезидентов, которые получают дивиденды от отечественных компаний. Иностранцы могут претендовать на 13 % НДФЛ при следующих условиях:

- они высококвалифицированные специалисты;

- они члены экипажей морских судов под флагом РФ;

- они беженцы;

- они участники госпрограммы по переселению соотечественников;

- они работают по найму по патенту.

Налоговые вычеты по НДФЛ

Необязательно платить налог в полном размере. Законодатель разрешает пользоваться правом на получение вычетов для снижения налоговой базы. Снизить налог к уплате можно в разных жизненных ситуациях: покупка жилья, оплата лечения или обучения и так далее. Вот самые частые варианты:

- стандартные вычеты, например, вычеты на детей — 1 400 рублей на 1 и 2 ребенка, 3 000 рублей на последующих или вычет для Героев СССР и РФ, участников ВОВ, блокадникам, инвалидам и так далее — 500 руб.;

- за покупку жилья или оплату ипотечных процентов можно получить имущественный вычет;

- за обучения себя, братьев, сестер, детей или лечение можно претендовать на социальный вычет;

- профессиональные вычеты актуальны для ИП, нотариусов, адвокатов и т.д.

Например, сотрудник получает 60 000 рублей в месяц. Без допусловий НДФЛ с зарплаты составит 7 800 рублей. А если у работника есть 4 детей, то подоходный налог за месяц составит:

(60 000 — 1 400*2 — 3000*2) * 13 % = 6 656 рублей.

«Уйти в минус» в рамках года нельзя. К вычету принимают только ту сумму НДФЛ, которая была заплачена. К тому же многие вычеты ограничены по размеру. Например, в 2018 году Сидоров Иван оплатил обучение в университете за 150 000 рублей. К вычету он примет всего 120 000 рублей. Это максимум по расходам на обучение.

Вычетом можно воспользоваться двумя способами. Первый — уменьшить текущий НДФЛ к уплате. Второй — обратившись с заявлением в ФНС, забрать подоходный налог, уплаченный за прошлый год. Тогда налоговая после проведения камеральной проверки единовременно вернет на счет причитающуюся сумму.

Удержание подоходного налога

Статья 226 НК РФ обязывает работодателя вычитать подоходный налог с зарплаты сотрудников. Расчет происходит ежемесячно нарастающим итогом. На практике расчет НДФЛ делается в день выдачи зарплаты — в последний день месяца. В первую очередь вычитают налог, а затем другие платежи: алименты, погашение кредитов и т.д.

В рамках месяца сумма вычета может превышать базу по НДФЛ. Тогда подоходный налог равен или меньше нуля. Излишки налога переходят на следующий месяц, но только в рамках года. По итогам года излишне удержанный НДФЛ на следующий год не переносится. Исключение — имущественные вычеты.

Сроки перечисления НДФЛ

Сроки варьируются в зависимости от способа выплаты зарплаты:

- наличными — день перечисления налога равен дню получения денег в банке;

- безналичный расчет — следующий рабочий день после перевода зарплаты сотруднику;

- иные источники, в том числе выдача дохода в натуральном виде — следующий рабочий день

Важно различать понятия: перечислить и удержать НДФЛ. Перечисление обычно делают на следующий день после выдачи зарплаты, а удерживают в тот же день.

НДФЛ перечисляют в ФНС, где компания стоит на учете. Филиалы переводят налог в ту налоговую, где зарегистрированы.

НДФЛ с аванса

Трудовой кодекс в статье 136 ТК РФ устанавливает выдачу зарплаты не реже 1 раза в полмесяца. Первая часть известна как аванс — зарплата за половину отработанного месяца. Вторая часть — остаток зарплаты за вторую половину. Промежуток между выдачами не может быть больше 15 дней.

Доходы сотрудников облагаются НДФЛ. На первый взгляд кажется, что подоходный налог нужно удерживать два раза в месяц. Первый с аванса, второй с остатка зарплаты. Но это не так. Есть два обоснования.

Во-первых, Письмо ФНС №БС-4-11/10126@ от 26.05.14. В нем прямо сказано: подоходный налог удерживают с полной зарплаты при окончательном расчете один раз в месяц. То есть, с аванса НДФЛ не платят.

Во-вторых, Письмо Минфина №03-04-06/33737 от 10.07.2014. Министерство разделяет позицию налоговой. Вычитать НДФЛ можно только с полной зарплаты. Аванс подоходным налогом не облагается.

Например, зарплата работника 50 000 рублей. Аванс — половина зарплаты. В итоге авансом на руки ему выдадут 25 000 рублей. Со второй части удержат 6 500 рублей налога и на руки отдадут 18 500 рублей.

Но есть исключения из этого правила:

- аванс был выдан последним числом месяца — подоходный налог удерживается и перечисляется на следующий день;

- у сотрудника долг по НДФЛ — с аванса нужно удержать сумму в пользу погашения долга, при этом на сам аванс НДФЛ не начисляется;

- сотруднику выдали натуральный доход или он получил матвыгоду — эти доходы облагаются НДФЛ, который нужно удержать со следующей денежной выплаты, даже если это будет аванс, а на сам аванс НДФЛ не начисляется.

Штрафы за нарушения по НДФЛ

Подоходный налог — весомая статья доходов госбюджета. Поэтому за просрочку предусмотрены штрафы. За безосновательное неудержание налога — штраф 20 % от НДФЛ. За крупное уклонение штрафы серьезнее:

- 100 000 — 300 000 рублей;

- зарплата за 1-2 года;

- лишение права занимать конкретные должности на 3 года;

- арест на 6 месяцев;

- лишение свободы на 2 года.

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

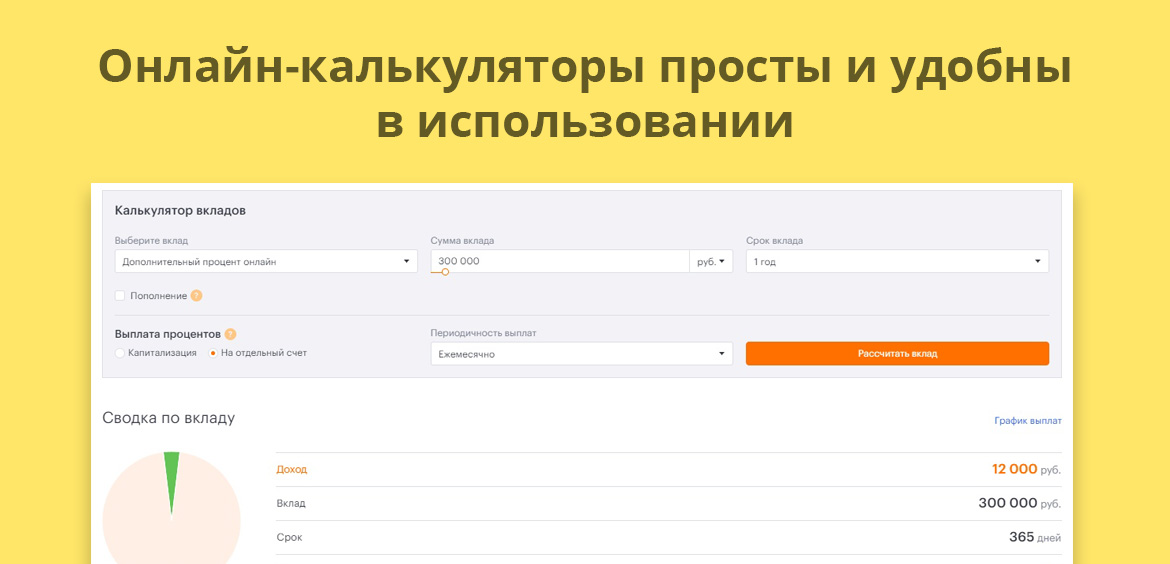

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 19

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

есть зарплатная банковская карта, по программе лояльности начисляется кэшбэк 1 % на покупки, на отдельные покупки до 5 % и на остаток средств на карте начисляется 4 %. Будет ли учитываться сумма полученных процентов для исчисления налога с процентов? У меня ещё есть вклад, там по моим подсчетам за 2021 год проценты составят 50 тыс. руб.

Уважаемая Галина, нет, НДФЛ с кешбэка не платится. Полученное вознаграждение напрямую связано с предыдущей оплатой товара, а значит, начисление этих сумм расценивается как скидка при покупке товара. Такая скидка не может быть признана доходом, поскольку вы понесли расходы на покупку товара для получения кешбэка.

По вкладам ситуация в корне другая.

Пополняют вклад открытый на тёщу.Вопрос :налоговая сочтет вклад как не трудовые доходы?

Уважаемый Александр, нет, в качестве нетрудовых доходов будут учитываться процентные выплаты по вкладу.

Здравствуйте! Если я сделаю вклад в размере 1 миллион рублей с ежемесячными довложениями, на эти довложения тоже будет налог?

Уважаемая Нэлли, да, налог будет рассчитываться от суммы вклада.

Скажите,кэшбэк тоже будут учитываться при расчете ?

Уважаемая Наталья, уточните ваш вопрос, пожалуйста.

1)Если прибыль по считам 500 тыс/ год, минус 42 тыс не облагаемые, налог с прибыли 458 тыс 13%?

(Как вернуть хотя бы 15600?)

2) как оформить вклад на ребёнка, чтобы родителю не платить налог, не прописывать себя бенефициаром?

Благодарю вас!

День добрый. Если я открыл вклад в феврале 2020 и в феврале 2021 он заканчивается, доход от вклада составит 50000, то я уже обязан платить налог за вклад от 2020 года?

Уважаемый Валерий, если проценты по вашему вкладу выплачиваются ежемесячно или ежеквартально, НДФЛ за 2020 год необходимо будет уплатить по прежним правилам, а за два месяца 2021 года — по-новому, а если в конце срока, то вся сумма процентов облагается налогом.

Было ло бы более справедливо облагать налогом вклады открытые после 1 января 2021г.

При капитализме справедливости места нет.

Почему в расчет формулы необлагаемого налогом лимита входит сумма 1000000? Ведь, чтобы купить квартиру молодой семье и миллиона не хватит?!

Уважаемая Нелля, в статье речь идет о вкладах, то есть о тех деньгах, которые вы храните на счете в банке и получаете за это проценты. Сумма в 1 000 000 рублей установлена законодательством, поэтому она и указана в формуле. Если вы копите на счетах и вкладах сумму для покупки жилья или первоначального взноса по ипотеке, то ограничение действительно становится для вас и других граждан многозначительным фактором. И, чтобы не потерять деньги и не заплатить налог, вам потребуется искать другие способы сбережения и накопления. Как альтернатива открыть вклады на всех членов семьи.

Вклад открыт 2017 году заканчивается 2021 проценты начисляются в конце срока вклада ,с какого периода будет удержин новый налог?

Уважаемый Николай, в РФ запрещено задним числом в текущие налоговые периоды вводить новые налоговые меры. Налог с дохода от вкладов нужно будет заплатить не позднее 1 декабря того года, который следует за отчетным налоговым периодом.

Этот вопрос сегодня письменно направил в свою инспекцию ФНС, тк в разъяснении на сайте ФНС от 02.12.2020, приведен пример по вкладу, размещенному уже в 2021 году, но общие формулировки закона очень невнятные, двусмысленные, поэтому тоже хочется получить утвердительный ответ от полномоч.органа, что проценты, начисленные за прошлые периоды, но выплаченные уже в период действия закона, хотя бы не попадают в налогооблагаемую базу!

Последние пару лет СМИ регулярно муссируют сюжеты о НДФЛ: якобы с каждого перевода, который пришел на вашу банковскую карту, необходимо заплатить подоходный налог. Следуя этой логике, 13% должны отдавать и одинокие мамочки с алиментов, и студенты со стипендии, и молодожены с подарков на свадьбу. К счастью, в Налоговом кодексе (НК РФ) о таких правилах нет ни слова.

Что такое НДФЛ и с чем его едят?

НДФЛ расшифровывается как налог на доходы физических лиц. Под доходом в НК РФ понимается экономическая выгода, выраженная в натуральной или денежной форме. В подавляющем большинстве случаев выплаты производит налоговый агент: при официальном трудоустройстве — работодатель, при размещении вклада под процент — банк, при оформлении договора гражданско-правового характера — бухгалтерия компании-заказчика. Правда, налогом облагаются далеко не все виды финансовых поступлений.

Нужно заплатить НДФЛ

Не нужно платить НДФЛ

Стипендия, пенсия, алименты, детское пособие

Оказание услуг по договору

Наследство в виде денежных средств или имущества

Сдача недвижимости в аренду

Подарки от людей, которые не являются близкими родственниками (действительно по отношению к ценным бумагам, транспортным средствам и недвижимости)

Деньги, вырученные от продажи овощей, яиц и молочных продуктов из собственного подсобного хозяйства (с некоторыми ограничениями)

Выигрыши в лотерею на сумму свыше 4 тысяч рублей

Государственные гранты, субсидии (например, по программе поддержки ипотеки) и компенсации (например, за утилизацию машины)

Дивиденды (например, от доли в ООО)

Возмещение за жилье, попавшее под программу реновации

Неустойки и штрафы, начисленные по решению суда

Компенсация за оплату детского сада

Продажа недвижимости (не во всех случаях)

Доход, полученный от репетиторства, услуг клининга и присмотра (если было подано уведомление в налоговую)

Полный список необлагаемых налогом доходов приведен в статье 217 НК РФ. Если вы получили денежный перевод на карту и сомневаетесь, платить ли с него НДФЛ, лучше свериться с Налоговым кодексом.

А как быть с подарками?

Все зависит от того, кто преподнес вам презент:

Юридическое лицо или ИП. Годовой лимит на подарки для одного частного лица составляет 4000 рублей. Если эта сумма превышена, с разницы необходимо заплатить НДФЛ. Этим занимается бухгалтерия компании или ИП.

Родственники. Любые подарки не облагаются налогами — даже если речь идет о загородном доме, крупной денежной сумме или доле в ООО.

Другие частные лица. НДФЛ облагаются подаренные квартиры, машины, доли или акции компаний. С денежных переводов налог платить не требуется — вне зависимости от того, кто является дарителем.

Денежные подарки не нужно декларировать — будь то перечисление от компании, презент на свадьбу или материальная помощь от родителей. То же правило действует и по отношению к долгам, которые вам возвращают на карту. В этом случае речь идет не о выгоде, а о получении своих же средств.

Правда ли, что банки контролируют все движения по счету?

Многих насторожила ситуация, произошедшая с одним из клиентов Сбербанка. Бизнесмен попытался обналичить 56 миллионов рублей, но финансовое учреждение запросило подтверждение легальности полученных средств. Походы по инстанциям ничего не дали — Верховный суд признал законность действий банка. Может ли такое случиться с рядовым гражданином, которому пришла на карту крупная сумма?

Нужно отметить, что банки не вправе отказать в проведении операций только по своему желанию. Чаще всего речь идет о так называемом «антиотмывочном» законодательстве, которое борется с нелегальным обналичиванием средств и возможным финансированием терроризма. Если вы не участвуете в сомнительных операциях, не помогаете знакомым уходить от налогов, бояться нечего. Но если вам должны перечислить крупную сумму денег, лучше подтвердить их происхождение документально — например, оформить договор дарения.

Может ли банк передать сведения в налоговую?

Да, но только по запросу налогового органа. Если у инспектора появятся подозрения, он запросит выписку движений по вашему счету. При этом банк не вправе интересоваться, для чего нужна информация. Финансовое учреждение обязано предоставить данные в течение 3 дней, иначе ему грозит штраф. Налоговой могут показаться подозрительными регулярные поступления и снятия больших сумм, крупные переводы с электронных кошельков, операции с лимитом свыше 600 000 рублей.

Данные о доходах могут поступить и из других источников. Например, вы сдаете жилье шумным квартирантам, а соседи решили бороться за тишину любыми способами и пожаловались в налоговую.

Спокойствие, только спокойствие

Иногда СМИ выбирают неточные формулировки или намеренно ставят громкие заголовки, чтобы привлечь внимание читателей или зрителей. Инфоповод из одного издания сразу же подхватывают другие журналисты. Именно это произошло с новостями о банковских картах и НДФЛ. Верить или нет публикациям — решать только вам. Но если речь идет о законодательных нормах, нелишним будет уточнить, насколько информация соответствует действительности.

Новый закон о НДФЛ на проценты по вкладам подписал Президент (Федеральный закон от 01.04.2020 № 102-ФЗ). Для части вкладчиков это принесет дополнительные расходы. Рассказываем, когда, сколько и как платить.

Сколько платить по вкладам в 2020 году

Налоговый кодекс и сейчас предусматривает ситуации, при которых с дохода по вкладу надо платить НДФЛ. Но эти ситуации далеки от нашей реальности. Платить НДФЛ надо, если процентная ставка по рублевому вкладу превышает ключевую ставку на 5 процентных пунктов, то есть на сегодня больше 11%. По валютным вкладам — если процентная ставка выше 9% годовых. Таких предложений на рынке сейчас не найти, поэтому вопрос с НДФЛ не актуален для всех вкладчиков.

Закон, о котором мы ведем разговор, распространяет свое действие впервые на налоговую базу 2021 года. То есть уплатить налог со вклада (если вы будете это обязаны делать), вам придется в 2022 году.

В 2021 и тем более в 2020 году НДФЛ с дохода по вкладам не уплачивается.

Поэтому, если у вас нет сейчас других причин закрывать или урезать действующие депозиты, идти на это из-за нового закона не стоит.

Как будут рассчитывать налог в 2022 году

Итак, мы уже сказали, что впервые платить налог придется в 2022 году с того дохода, который вы получите за 2021 год.

Самое важное: тело депозита не облагается налогом. НДФЛ будут определять с дохода, то есть с суммы процентов, которые вкладчику выплатит банк по условиям договора.

По закону: НДФЛ со ставкой в 13% будет облагаться сумма процентов по вкладам, которая превышает проценты с одного миллиона рублей по ключевой ставке Банка России.

Если у вас открыт один вклад или несколько вкладов, которые вместе не превышают 1 млн рублей, то вы как и прежде с полученной прибыли платить НДФЛ не будете.

Рассчитывать свои будущие расходы могут те, кто держит на вкладах больше 1 млн рублей. Приведем для вас пример расчета.

Пример 1.

У вас открыт один вклад на сумму 1,4 млн рублей сроком на 1 год до 31 декабря 2021 года.

Ставка 6,75% по вкладу «Я сам».

Ключевая ставка ЦБ на 1 января 2021 года – 7% (допустим, ставка увеличится).

НДФЛ: ((1 400 000 * 6,75%) – (1 000 000 * 7%)) *13% = (94 500 – 70 000) * 13% = 3 185.

Итого: В 2021 году вы держали в банке вклад на сумму 1, 4 млн рублей. Ваш доход по вкладу составит 94 500 рублей, а налог, который вы будете обязаны заплатить – 3 185 рублей.

При аналогичных условиях для вклада в размере:

- 2 млн рублей НДФЛ составит 8 450 рублей;

- 3,5 млн рублей НДФЛ составит 21 612 рублей;

- 5 млн рублей НДФЛ составит 34 775 рублей.

Пример 2. Пример с разными ставками и датой закрытия вклада

Предположим, в течение 2021 года вы открыли три рублевых депозита в трех банках:

- годовой депозит 500 тыс. рублей, ставка по депозиту 4,5%, проценты выплачиваются в конце срока действия депозита, депозит заканчивается 1 декабря 2021 года;

- годовой депозит 1 млн рублей, ставка по депозиту 5%, проценты выплачиваются в конце срока действия депозита, депозит заканчивается 31 декабря 2021 года;

- годовой депозит 500 тыс. рублей, ставка по депозиту 4%, проценты выплачиваются в конце срока действия депозита, депозит заканчивается 1 декабря 2022 года.

В первом случае вы получили доход 1 декабря 2021 года в размере 22 500 рублей.

Во втором банке вы получили процентный доход 31 декабря 2021 года в размере 50 тыс. рублей.

В третьем банке процентных доходов в 2021 году вы не получили, так как депозит заканчивается в 2022 году и проценты по нему будут выплачены в конце срока действия депозита.

Совокупный процентный доход в 2021 году составит 72,5 тыс. рублей.

Ключевая ставка ЦБ РФ на 1 января 2021 года – 6% (допустим, она останется на прежнем уровне), тогда необлагаемый процентный доход составит 60 тыс. рублей. (1 000 000 * 6%).

Итого: НДФЛ: (72 500 р. – 60 000 р.) * 13% = 1 625 р.

Как видите из двух примеров, необлагаемая налогом сумма будет зависеть еще и от ключевой ставки, которая в течение года может и увеличиваться, и снижаться.

Какие доходы будут суммироваться

При определении налоговой базы будут суммироваться все проценты по всем вкладам во всех банках. Но есть исключения.

По закону: При определении налоговой базы не учитываются доходы в виде процентов, полученных по вкладам (остаткам на счетах) в валюте РФ в банках, находящихся на территории РФ, процентная ставка по которым в течение всего налогового периода не превышает 1% годовых, а также по счетам эскроу.

О чем здесь речь? К примеру, о ваших обычных банковских счетах, на которые приходит зарплата. Еще 1% – типичная ставка по вкладам «До востребования».

Пример 3.

У вас открыт вклад на сумму 900 тыс. рублей сроком на 1 год до 31 декабря 2021 года.

Ежемесячно на дебетовую карту вам приходит аванс и зарплата в общей сумме 70 тыс. рублей. Вы тратите только 50 тыс. рублей ежемесячно.

Так, за год на дебетовой карте вы скопите 240 тыс. рублей. Банк начисляет 1 % на остаток.

По закону при таком проценте сумма дохода по депозиту не учитывается при расчете общего дохода.

А с дохода по первому банковскому вкладу вам тоже платить не нужно, потому что он не превышает предусмотренный правилами порог в 1 млн рублей.

Итого: НДФЛ = 0.

Здесь же нужно добавить, что не имеет смысла дробить вклад на несколько, если его сумма превышает 1 млн рублей. Потому что, напоминаем, суммироваться будут все проценты по всем вкладам во всех банках.

Когда считать налог и сдавать декларацию

Налог самим считать не придется. Все расчеты мы приводили подробно, чтобы вы могли загодя прикинуть свои расходы. Вкладчику так же не нужно самому сообщать в налоговую о доходе по вкладу, все сделает банк.

Банк (все банки, где вы держите вклады) передаст сведения за 2021 год в ФНС в начале 2022 года. Вам придет налоговое уведомление с итоговой суммой, которую нужно оплатить удобным способом не позднее 1 декабря 2022 года. Сейчас такие уведомления, в частности, рассылают собственникам автомобилей на уплату транспортного налога. Оплатить НДФЛ по уведомлению можно, к примеру, через личный кабинет на сайте ФНС или приложение банка.

Читайте также: