Рп налоги и налогообложение

Опубликовано: 18.05.2024

Тема 1. Экономическая сущность налогов и основы налогообложения

1. Экономическое содержание налогов

Понятие налога и сбора. Сущность налогов как финансово-экономической категории. Функции налогов и их взаимосвязь.

2. Элементы налога и принципы налогообложения

Элементы налога, и их характеристика. Плательщики налога, отличие от понятия носитель налога. Налоговый агент, сборщик налогов. Объект налога. Единица обложения. Налоговый оклад. Источники уплаты налогов. Налоговый период. Налоговые ставки, формы и виды ставок. Понятие налоговой базы для исчисления налогов, ее формирование и учет. Налоговые льготы. Сущность и назначение налоговых льгот, их виды и классификация. Порядок и сроки уплаты налогов. Меры обеспечения исполнения налогового обязательства.

Принципы налогообложения. Основные методы налогообложения. Равное налогообложение. Пропорциональное налогообложение. Прогрессивное налогообложение. Регрессивное налогообложение. Способы уплаты налога: по декларации, у источника дохода, кадастровый. Порядок уплаты налога. Налоговая декларация, ее содержание.

Тема 2. Налоговая система и налоговая политика государства

3. Налоговая система государства

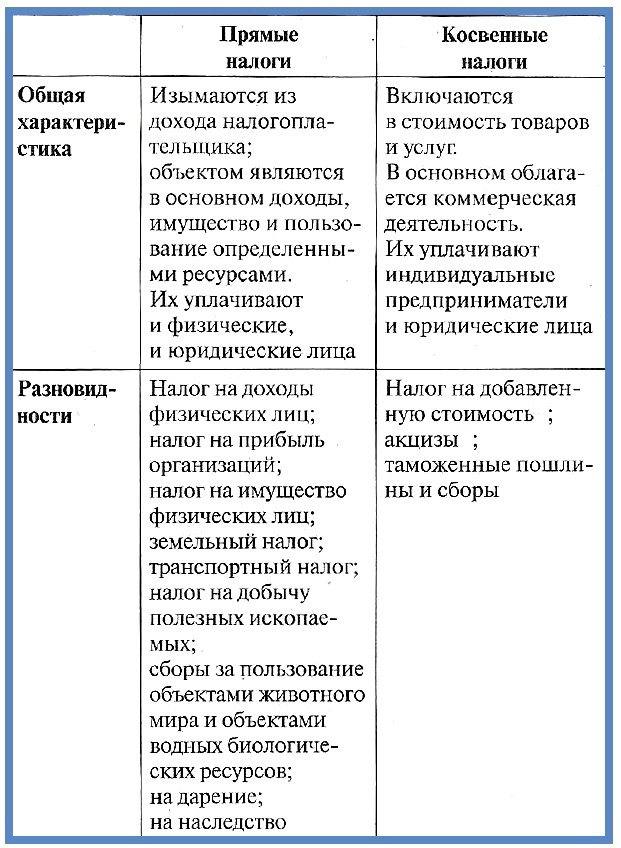

Налоговая система, ее составные элементы. Классификация налогов, ее критерии. Прямые и косвенные налоги. Особенности построения налоговой системы в РФ. Классификация налогов по уровням налоговой системы: федеральные, региональные, местные. Распределение налоговых поступлений между бюджетами различных уровней. Особенности построения налоговой системы в промышленно развитых и развивающихся государствах.

4. Налоговая политика государства. Управление налоговой системой

Цели и задачи управления налоговой системой. Состав и структура органов управления налоговой системой РФ. Понятие и состав налогового законодательства РФ. Налоговый кодекс РФ.

Налоговая политика, ее цель и задачи. Налоговая стратегия и тактика. Основные направления налоговой политики РФ на современном этапе. Уровни осуществления налоговой политики.

Понятие налогового механизма, его структура. Эффективность функционирования налогового механизма. Воздействие налогового механизма на развитие социально-экономических процессов в обществе. Налоговое планирование. Оптимизация налогообложения. Налоговое регулирование. Особенности налогового регулирования в РФ и зарубежных странах.

Участники налоговых правоотношений. Состав и структура налоговых органов. Принципы организации деятельности налоговых органов. ФНС России, его функции и задачи.

Права, обязанности и ответственность налогоплательщиков. Права, обязанности ответственность налоговых органов.

Тема 3. Налогообложение юридических лиц

5. Налог на добавленную стоимость

Налог на добавленную стоимость (НДС), общая характеристика. Место и роль НДС в налоговой системе и формировании доходных источников бюджетов. Налогоплательщики, носители налога.

Объекты обложения: реализация товаров (работ, услуг); передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль организаций. Выполнение строительно-монтажных работ для собственного потребления. Ввоз товаров на таможенную территорию РФ.

Налоговая база. Операции, освобождаемые от налогообложения, классификация и назначение. Ставки налога, их применение. Порядок исчисления НДС. Налоговые вычеты: условия и механизм применения. Счета-фактуры при расчетах НДС. Определение сумм налога, подлежащих уплате в бюджет. Сроки уплаты. Порядок возмещения НДС: зачет и возврат. Особенности исчисления НДС при осуществлении транспортных перевозок, при оказании услуг финансово-кредитными учреждениям. Особенности исчисления и уплаты НДС при ввозе товаров на таможенную территорию РФ.

6. Акцизы и таможенные пошлины

Акцизы как разновидность косвенных налогов, их назначение, роль и функции в налоговой системе. Налогоплательщики. Подакцизные товары и подакцизное минеральное сырье. Объекты обложения. Операции, не подлежащие налогообложению акцизами. Определение налоговой базы. Ставки акцизов, основы их дифференциации. Порядок расчета суммы акциза. Налоговые вычеты: условия и порядок применения. Сроки уплаты.

Таможенные пошлины и таможенный тариф: основы их построения и классификация. Цели таможенного тарифа. Основные, сезонные и особые (специальные, антидемпинговые, компенсационные) таможенные пошлины. Плательщики таможенных пошлин. Виды применяемых ставок, их дифференциация по товарам и товарным группам. Таможенные пошлины на импортные и экспортные товары. Критерии дифференциации. Льготы по таможенным пошлинам. Исчисление и порядок уплаты таможенных пошлин.

7. Налогообложение прибыли организаций

Фискальное и регулирующее значение налога на прибыль организаций. Плательщики налога, объект обложения и его состав. Определение налогооблагаемой прибыли от реализации продукции; (работ, услуг). Состав расходов и порядок формирования финансовых результатов для целей налогообложения прибыли. Классификация доходов и расходов организации для целей налогообложения. Нормируемые расходы. Амортизация имущества. Определение даты доходов и расходов при применении метода начисления и кассового метода. Организация и ведение налогового учета для целей налогообложения прибыли.

Особенности определения налоговой базы по отдельным видам операций. Механизм определения финансовых результатов для целей налогообложения. Необлагаемые доходы.

Ставки налога на прибыль организаций. Порядок исчисления и сроки уплаты налога на прибыль организаций.

Налогообложение отдельных видов доходов организаций. Особенности налогообложения прибыли банков и других кредитных учреждений: плательщики, состав доходов и расходов, определение налоговой базы. Особенности налогообложения инвестиционных фондов, бирж, негосударственных пенсионных фондов. Особенности налогообложения прибыли страховых организаций. Плательщики, объект обложения, определение налоговой базы. Налогообложение прибыли и доходов иностранных юридических лиц. Проблемы устранения двойного налогообложения. Контроль налоговых органов за правильностью исчисления и своевременностью уплаты налога на прибыль (доход) организаций.

Тема 4. Налогообложение физических лиц

8. Налогообложение доходов физических лиц

Налог на доходы физических лиц, его назначение. Место и роль в налоговой системе и доходных источниках бюджетов. Состав плательщиков, объекты обложения. Определение налоговой базы. Доходы, не подлежащие обложению налогом на доходы. Налоговые вычеты: стандартные, социальные, имущественные и профессиональные. Налоговые ставки. Порядок исчисления и уплаты налога в бюджет. Особенности определения налоговой базы при получении доходов в натуральной форме, по договорам страхования негосударственного пенсионного обеспечения.

Налогообложение доходов физических лиц от предпринимательской деятельности. Порядок уплаты налога гражданами, осуществляющими предпринимательскую деятельность без образования юридического лица. Особенности налогообложения доходов иностранных физических лиц.

Налоговая декларация о доходах физических лиц, ее назначение, порядок заполнения. Ответственность граждан за непредставление декларации и неуплату налога на доходы.

Тема 5. Другие виды налогов и сборов с юридических и физических лиц

9. Обязательные платежи за пользование природными ресурсами

Платежи за пользование природными ресурсами: экономическая сущность и назначение. Виды и функции ресурсных налогов.

Налог на добычу полезных ископаемых: плательщики, объект обложения, налоговая база, ставки, льготы, порядок исчисления налога, формы и сроки уплаты в бюджет. Распределение платежей по уровням бюджетной системы.

Порядок исчисления и уплаты платежей при пользовании недрами.

Плата за пользование водными объектами: плательщики и объект обложения, льготы, ставки, порядок исчисления и уплаты в бюджет.

Плата за пользование объектами животного мира и водными биологическими ресурсами.

Земельный налог как форма платы за землю. Плательщики земельного налога, объекты обложения, ставки, льготы. Порядок исчисления и уплаты земельного налога в бюджет. Арендная плата за землю, плательщики, порядок исчисления.

10. Налогообложение субъектов малого предпринимательства

Критерии малого предпринимательства как субъекта налогообложения. Особенности льгот по НДС для малого предпринимательства.

Упрощенная система налогообложения организаций — субъектов малого предпринимательства. Условия применения. Объекты налогообложения организаций, применяющих упрощенную систему налогообложения, учета и отчетности. Ставки единого налога. Порядок исчисления и сроки уплаты в бюджет. Единый налог на вмененный доход для определенных видов деятельности: сфера применения, элементы налога, порядок исчисления и уплаты в бюджет.

11. Налогообложение имущества организаций и физических лиц

Налог на имущество организаций, его назначение. Плательщики налога, объект обложения. Порядок определения налоговой базы по налогу на имущество. Льготы по налогу, их классификация. Ставки налога. Порядок и сроки уплаты налога в бюджет. Перспективы введения налога на недвижимость.

Налоги на имущество физических лиц, состав и характеристика. Плательщики, объект обложения, ставки, ль готы, порядок исчисления, порядок и сроки уплаты в бюджет. Налог с имущества, переходящего в порядке наследования и дарения: плательщики, объект, ставки, льготы, порядок исчисления и уплаты.

12. Другие налоги и сборы, взимаемые с юридических и физических лиц

Социальные взносы. Роль и функции социальных взносов в реализации социальной политики государства. Государственные социальные внебюджетные фонды. Плательщики, объект обложения. Порядок исчисления и уплаты.

Транспортный налог: плательщики, объект обложения, ставки и предоставляемые льготы, порядок исчисления, порядок и сроки уплаты в бюджет.

Налог на игорный бизнес: основные понятия, плательщики, объект обложения, ставки, порядок исчисления и уплаты в бюджет.

Государственная пошлина, принципы ее взимания. Плательщики, объекты обложения, льготы, порядок исчисления и сроки уплаты.

Состав, принципы исчисления и взимания местных налогов и сборов РФ: целевой сбор на содержание милиции, налог на рекламу, налог на уборку территорий, регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью и др.

Тема 6. Налоговое администрирование и ответственность за совершение налоговых правонарушений

13. Налоговое администрирование

Цели и методы налогового администрирования. Налоговый контроль. Формы и методы налогового контроля в РФ и зарубежных странах. Налоговые проверки, их виды. Цели и методы камеральных проверок. Цели и методы выездных проверок. Порядок проведения выездной налоговой проверки. Порядок взимания в бюджет недоимок по налогам и сборам. Способы обеспечения исполнения налогового обязательства: залог, пеня, поручительство, приостановление операций по счетам в банках, арест имущества. Механизм предоставления отсрочек и рассрочек уплаты налогов и других обязательных платежей. Налоговый кредит. Инвестиционный налоговый кредит. Реструктуризация задолженности по налогам и сборам.

14. Налоговые правонарушения и ответственность за их совершение

Понятие и виды налоговых правонарушений. Условия привлечения к ответственности за совершение налоговых правонарушений. Понятие и виды ответственности за совершение налоговых правонарушений: налоговая, административная, уголовная. Критерии и виды налоговых преступлений. Виды санкций за нарушение налогового законодательства. Производство по делам о налоговых правонарушениях.

Учебно-методические материалы по дисциплине

Основная литература

1) Миляков, Н.В. Налоги и налогообложение: учебник [Электронный ресурс] / Н.В. Миляков. – Электрон. дан. – М.: КНОРУС, 2009. – 1 электрон. опт. диск (CD-ROM). – Систем. требования: Windows 98 / ME / 2000 / XP, разрешение экрана: 1024×768 пикселей, оперативная память: 64 Мб, Видео: 2 Мб, CD-ROM: 4х. – Загл. с экрана.

2) Налоги и налогообложение [Текст]: учебное пособие / под ред. Г.Б. Поляка. — М.: ЮНИТИ-ДАНА, 2008. – 25 экз.

Дополнительная литература

3) Евстигнеев, Е.Н. Налоги и налогообложение [Текст]: учебное пособие / Е.Н. Евстигнеев. — М.: Инфра, 2008.

4) Евстигнеев, Е.Н. Налоги и налогообложение [Электронный ресурс]: учебно-методический комплекс / Е.Н. Евстигнеев. – Электрон. дан. – М.: ИД «Равновесие», 2007. – 1 электрон. опт. диск (CD-ROM). – Систем. требования: Windows 98 / ME / 2000 / XP, разрешение экрана: 1024×768 пикселей, оперативная память: 64 Мб, Видео: 2 Мб, CD-ROM: 4х. – Загл. с экрана.

5) Качур, О.В. Налоги и налогообложение [Текст] / О.В. Качур. — М.: КНОРУС, 2007.

6) Колчин, С.П. Налоги и налогообложение [Текст]: учебное пособие / С.П. Колчин. — М.: Вузовский учебник, 2008.

7) Налоги и налогообложение в России [Текст]. — М.: Эксмо, 2006.

8) Налоги [Текст]: учеб. пособие для вузов / под ред. Д.Г. Черника. — 5-е изд., перераб. и доп. — М.: Финансы и статистика, 2009.

Нормативные акты

9) Конституция (Основной закон) Российской Федерации: принят всенародным голосованием 12 декабря 1993 г. // Российская газета. — 1993. — 25 дек.

10) Налоговый кодекс Российской Федерации. Часть первая, вторая. — М., 2010.

11) Бюджетный кодекс Российской Федерации. — М., 2010.

Интернет-ресурсы. Сайты государственных органов

12) Министерство финансов Российской Федерации [Электронный ресурс]: офиц. сайт. – Электрон. дан. – М., [200_]. — Режим доступа: www.minfin.ru. — Загл. с экрана.

13) Управление ФНС России по Алтайскому краю [Электронный ресурс]: офиц. сайт. – Электрон. дан. – М., [200_]. — Режим доступа: http://www.r22.nalog.ru. — Загл. с экрана.

14) Федеральная налоговая служба России [Электронный ресурс]: офиц. сайт. – Электрон. дан. – М., [200_]. — Режим доступа: www. nalog.ru. — Загл. с экрана.

15) Федеральная служба государственной статистики [Электронный ресурс]. – Электрон. дан. – М., [200_]. — Режим доступа: http://www.gks.ru. — Загл. с экрана.

16) ФТС России. Федеральная таможенная служба России. Таможня. ГТК [Электронный ресурс]: офиц. сайт. – Электрон. дан. – М., [200_]. — Режим доступа: http://www.customs.ru/ru. — Загл. с экрана.

Методические указания студентам

17) Казитова, Э.И. Методические указания к выполнению курсовой работы по дисциплине «Налоги и налогообложение» для специальности «Мировая экономика» / Э.И. Казитова; Алт. гос. тех. ун-т им. И.И. Ползунова. – Барнаул: Изд-во АлтГТУ, 2010. – 30 с.

18) Казитова, Э.И. Налоги и налогообложение: Программа дисциплины и методические указания по подготовке к практическим занятиям, выполнению лабораторных работ и самостоятельной работе студентов для специальности «Мировая экономика», направления «Экономика» / Э.И. Казитова. — М.: Типография АлтГТУ, 2010.

080501 «Менеджмент (по отраслям)»

базовый уровень среднего профессионального образования

кафедрой экономики, финансов и прикладных дисциплин ЮК РС МПА

Протокол № ___ от «___» ______ 2009 г.

Составлена в соответствии с государственными требованиями к минимуму содержания и уровню подготовки выпускников для специальности 080501 «Менеджмент (по отраслям)» (базовый уровень среднего профессионального образования)

Зав. кафедры экономики, финансов

и прикладных дисциплин ЮК РС МПА А. В. Богданов

Зав. кафедры экономики, финансов

и прикладных дисциплин ЮК РС МПА

Автор: Морозов С. Б., преподаватель Юридического колледжа Российской секции Международной полицейской ассоциации.

Пояснительная записка.

Современный уровень квалификации специалиста по менеджменту предполагает знание основ налогообложения и методики исчисления налогов на базе действующего законодательства Российской Федерации.

Программа учебной дисциплины «Налоги и налогообложение» предназначена для реализации государственных требований к минимуму содержания и уровню подготовки выпускников по специальности 080501 «Менеджмент (по отраслям)» для базового уровня среднего профессионального образования.

В результате изучения дисциплины студент должен:

знать сущность налогов;

уметь исчислить сумму налогов и сделать перечисления в бюджеты разных уровней;

владеть методологическими основами налогообложения.

Цель курса: сформировать у студентов современное представление главной функции налоговой системы, её переориентации с фискальной на стимулирующую, обеспечивающую стабильное развитие предприятий, убеждающую население в необходимости полной и своевременной уплаты налогов, обеспечивающую эффективный контроль налоговых процедур.

Для повышения уровня подготовки студентов программа подкреплена предложениями по организационно – методологическому преобразованию налоговой системы, позволяющему в полной мере использовать налоговые рычаги государственного регулирования для создания предпосылок экономического роста и инвестиций – надёжного фундамента стабильных поступлений в бюджет.

В связи с этим в данную программу включена современная концепция реформирования налогов в Российской Федерации, предусматривающая снижение налоговой нагрузки, большую «прозрачность» налогоплательщиков для государства, улучшения налогового администрирования и сужение возможностей для уклонения от налогообложения.

Курс логически связан с учебными дисциплинами: «Финансовый менеджмент», «Стратегический менеджмент», «Анализ финансово-хозяйственной деятельности».

Программа рассчитана на применение таких методов обучения, которые носят теоретический и практический характер и могут быть представлены в виде лекций, практических и контрольно – групповых занятий.

При проведении занятий целесообразно работать с законодательными и иными нормативными правовыми актами о налогах и сборах, бланками и формами налоговой отчетности.

Программа рассчитана на 80 часов максимальной учебной нагрузки студентов, в т.ч. 70 часов обязательных учебных занятий, из них 26 часов практических. Для углубленного изучения курса программой предусмотрено время для самостоятельной работы студентов (не менее 10 часов), предложен перечень тем и докладов для выступлений на контрольно-групповых занятиях.

При изложении курса учебной дисциплины возможны изменения и дополнения в содержании в зависимости от изменений и дополнений в законодательных и нормативных правовых актах Российской Федерации.

Следует отметить, что такие изменения и дополнения не должны нарушать логики изложения дисциплины при условии выполнения требований к уровню подготовки выпускников, заложенных в стандарте специальности.

В конце изучения дисциплины проводится итоговый контроль занятий в форме экзамена.

Программа включает в себя:

содержание учебной дисциплины;

темы проведения практических занятий;

темы выступлений на контрольно-групповых занятиях;

вопросы к экзамену по дисциплине;

перечень основной и дополнительной учебной литературы;

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

- Обязательность. Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Справедливость. Налоги и сборы не могут иметь дискриминационный характер и применяться различно на основе социальных, расовых, национальных, религиозных и иных подобных критериев.

- Эффективность. Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными.

- Соответствие Конституции РФ. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации и ограничивающих свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо ограничивающих разрешенную законом экономическую деятельность физических лиц и организаций.

- Определенность. При установлении налогов должны быть определены все элементы налогообложения, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

Структура налога

- Субъект (налогоплательщик) — лицо, на которое законом возложена обязанность уплачивать налоги.

- Объект — это то, что облагается налогом (доход, имущество, прибыль, стоимость реализованных товаров и др.).

- Ставка — начисления на условную единицу измерений базы налогов (процент или денежная сумма, которая изымается в виде налога).

- Единица налога — это то, относительно чего рассчитывается налог (квадратный метр жилой площади в квартире, мощность двигателя автомобиля и т. д.).

- Источник — это те средства, из которых уплачивается налог (прибыль, заработная плата и т.д.).

- Налоговые льготы — предусмотренные законодательством преимущества, предоставляемые отдельным категориям налогоплательщиков, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Системы налогообложения

- Прогрессивная — чем выше доход, тем выше ставка налога. Прогрессивная система позволяет быстрее наполнять государственный бюджет и сглаживает социальное неравенство, но она, как правило, вызывает противодействие со стороны обеспеченных слоев населения. Кроме того, прогрессивная система может привести к выводу капитала из страны за рубеж.

- Пропорциональная — ставка налога не зависит от величины дохода. В этом случае налогоплательщикам нет смысла скрывать свои доходы, так как от их величины не зависит процент, который берется в виде налога. Такая система считается справедливой и демократичной. Пропорциональное налогообложение гораздо легче переносится состоятельными классами, так как оно облегчает для них налоговый груз.

- Регрессивная — чем выше доход, тем ниже ставка налога. Она эффективна в случае, если экономика развита слабо и необходимо стимулировать инвестиции обеспеченных слоев населения в развитие производства.

Функции налогов

- Фискальная — финансирование расходов государства через пополнение государственного бюджета.

- Социальная (распределительная) — перераспределение средств, собранных в виде налогов, помогает сглаживать социальное неравенство.

- Регулирующая — с помощью налогов можно влиять на потребление определенных видов товаров, стимулировать развитие внешнеэкономических связей и др.

- Антиинфляционная / стимулирующая — наряду с денежно-кредитной политикой налогово-бюджетная политика позволяет изменять объем денежной массы, находящейся в обращении. Повышая налоги, государство сокращает объем денежной массы и приостанавливает инфляцию. Понижая налоги, оно увеличивает денежную массу, стимулируя производство.

- Контрольно-учетная — через налоги государство ведет учет доходов граждан.

Виды налогов

По способу изъятия: прямые и косвенные (табл.).

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

1.1 Сущность и принципы построения налоговой системы РФ

Налогообложение – это закрепленная действующим законодательством процедура установления, взимания и уплаты налогов и сборов. Эта процедура в Российской Федерации регламентируется законодательством о налогах и сборах, представляющим собой упорядоченную систему норм и правил, содержащихся в законах и регулирующие отношения в сфере налогообложения.

Основным документом в законодательстве о налогах и сборах является Налоговый кодекс Российской Федерации (НК РФ), состоящий из двух частей. Первая часть НК РФ вступила в действие 1 января 1999 г., вторая – двумя годами позже.

Согласно статье 1 НК РФ законодательство о налогах и сборах состоит из Налогового Кодекса и принятых в соответствии с ним федеральных законах о налогах и сборах. В целом законодательство о налогах и сборах Российской Федерации можно представить как трехуровневую иерархическую систему, состоящую из:

- федерального законодательства, включающего в себя Налоговый кодекс РФ и принимаемые в соответствии с ним нормативно-правовые акты на федеральном уровне;

- регионального законодательства. В соответствии с НК РФ субъекты РФ вправе принимать нормативно-правовые акты, касающиеся региональных налогов и сборов;

- нормативно-правовых актов органов местного самоуправления, которые регулируют порядок начисления и уплаты местных налогов и сборов.

Нормы, устанавливаемые законодательством о налогах и сборах нижестоящего уровня, должны приниматься во исполнение и не противоречить нормам вышестоящего уровня и Налоговому Кодексу РФ.

Налоговый Кодекс устанавливает (ст. 2 НК РФ):

- 1) виды налогов и сборов, взимаемых в Российской Федерации;

- 2) основания возникновения и порядок исполнения обязанностей по уплате налогов;

- 3) принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов РФ и местных налогов и сборов;

- 4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

- 5) формы и методы налогового контроля;

- 6) ответственность за совершение налоговых правонарушений;

- 7) порядок обжалования актов налоговых органов и действий их должностных лиц.

В соответствии со статьей 7 НК РФ если международным договором Российской Федерации, установлены иные правила, чем в НК РФ, то применяются правила и нормы международных договоров Российской Федерации.

Совокупность налогов и сборов, взимаемых с плательщиков в порядке и на условиях, определенных НК РФ представляет собой налоговую систему.

Налог – это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (ст. 8 НК РФ).

Сбор – обязательный взнос, который взимается за оказание законно установленных услуг или предоставление определенного права (разрешения).

Необходимость налоговой системы вытекает из функциональных задач государства. Структура и организация налоговой системы страны характеризуют уровень ее государственного и экономического развития.

Формирование налоговой системы РФ проходило в несколько этапов:

1 этап (1991–1993) – принятие закона об основах налоговой системы РФ.

2 этап (1994–1998) – характеризуется внесением большого количества изменений и дополнений, что, безусловно, создавало нестабильность налоговой системы.

3 этап (1998–наше время) – этап введения в действие единого документа по налогам (НК РФ части 1 и 2).

В современную налоговую систему РФ входят четыре блока:

- система налогов и сборов РФ;

- система налоговых правоотношений;

- система участников налоговых правоотношений;

- нормативно-правовая база сферы налогообложения.

Функции налогов

Более полно сущность налоговой системы раскрывается в функциях налогов.

-

Фискальная функция заключается в обеспечении государства за счет налоговых поступлений финансовыми ресурсами, необходимыми для покрытия его расходов.

Регулирующая (экономическая) функция. Она заключается в воздействии налогов на общественно-экономические отношения в государстве.

С помощью регулирующей функции осуществляется:

- 1) регулирование спроса и предложения на товары (работы, услуги);

- 2) выравнивание доходов бюджетов отдельных субъектов РФ.

Принципы построения налоговой системы

Условием оптимального использования функций налогов являются принципы налогообложения. Принципы налогообложения – это сущностные, базисные положения, касающиеся целесообразности и оценки налогов как экономического явления.

Классическими принципами построения налоговой системы (по А. Смиту) являются:

- принцип справедливости, который предполагает всеобщность обложения и равномерность распределения налога между гражданами соразмерно их доходам;

- принцип определенности, заключающийся в том, что сумма, способ и время платежа должны быть точно и заранее известны налогоплательщику;

- принцип удобства – налог должен взиматься в такое время и таким способом, которые представляют наибольшие удобства для плательщика;

- принцип экономии – сокращение издержек взимания налогов.

Принципы построения налоговой системы в Российской Федерации определены Конституцией РФ и НК РФ (ст. 3 ч. 1 НК РФ):

- Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Налоги и сборы не могут иметь дискриминационный характер.

- Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физического лиц или места происхождения капитала.

- Налоги и сборы должны иметь экономическое основание.

- Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации.

- Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные НК РФ.

- Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

Качество налоговой системы можно оценить по следующим критериям: сбалансированность государственного бюджета; эффективность и рост производства; стабильность цен; эффективность социальной политики; полнота и своевременность уплаты налогов.

Все принципы, лежащие в основе налога, можно объединить в три группы: юридические, организационные, экономические принципы.

К правовым относятся принципы: обязательности; отрицания обратной силы закона; законности; экономической целостности; приоритетности налогового законодательства.

К экономическим относятся принципы: эффективности налогообложения, заключающийся в минимизации издержек государства по взиманию налога; прогнозирования налогообложения; нейтральности, предполагающей, что налог должен способствовать созданию конкурентной среды; справедливости.

К организационным принципам относятся: универсализация налогообложения, обеспечивающая одинаковые требования для всех плательщиков; удобство уплаты налогов; исчерпывающий перечень налогов; гармонизация, учитывающая международные нормы и правила.

Классификация налогов и сборов

Классификация налогов – это группировка налогов, обусловленная их назначением, методами взимания, источниками уплаты, характером применяемых ставок и др. признаками.

Действующие в Российской Федерации налоги и сборы можно классифицировать по нескольким признакам (рисунок 1.1).

Рисунок 1.1 – Типовая классификация налогов и сборов в РФ

Рассмотрим подробно представленную на рисунке 1.1 классификацию налогов.

1. По уровню управления

Федеральные налоги вводятся федеральными органами власти; действуют в обязательном порядке на всей территории РФ; являются источником доходов, как правило, федерального бюджета РФ.

Налоги федерального уровня могут перечисляться в пропорциональной величине: часть – в федеральный бюджет, часть – в нижестоящие бюджеты с целью оказания последним финансовой поддержки. Например, в соответствии со ст. 284 Налогового кодекса РФ, налог на прибыль организаций является федеральным, взимается по ставке 20 %, из которой 2 % перечисляются в федеральный бюджет, а остальные 18 % – в бюджет субъекта РФ, где функционирует фирма-налогоплательщик.

К федеральным налогам относятся:

- 1) налог на добавленную стоимость (НДС);

- 2) акцизы;

- 3) налог на доходы физических лиц (НДФЛ);

- 4) налог на прибыль организаций;

- 5) водный налог;

- 6) сбор за пользование объектами животного мира и объектами водных биологических ресурсов;

- 7) налог на добычу полезных ископаемых (НДПИ);

- 8) государственная пошлина.

Кроме того, существуют два вида обязательных страховых взносов федерального значения, перечисляемых в государственные внебюджетные фонды РФ:

- 1) страховые взносы, перечисляемые работодателями за своих работников:

- в Пенсионный фонд РФ (ПФР) – на цели обязательного пенсионного страхования;

- в Фонд социального страхования РФ (ФСС РФ) – на цели обязательного социального страхования;

- в фонды обязательного медицинского страхования (ФОМС) – на цели обязательного медицинского страхования.

Указанные взносы взимаются с 01.01.2010 г. вместо Единого социального налога (ЕСН), отмененного с 01.01.2010 г.;

- 2) взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний («взносы на травматизм»).

Среди федеральных налогов особое место занимают специальные налоговые режимы, которые предусматривают особый порядок исчисления и уплаты налогов, в том числе замену нескольких налогов одним (единым налогом).

К специальным налоговым режимам в Российской Федерации относятся:

- 1) упрощенная система налогообложения (УСН);

- 2) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД);

- 3) система налогообложения для сельскохозяйственных товаропроизводителей в виде единого сельскохозяйственного налога (ЕСХН);

- 4) система налогообложения при выполнении соглашений о разделе продукции;

- 5) патентная система налогообложения (ПСН, с 1 января 2015 года).

Региональные налоги (налоги субъектов РФ) вводятся органами власти конкретного субъекта РФ только на территории конкретного субъекта РФ и являются источником доходов бюджетов субъектов РФ.

Важно, что органы власти субъектов РФ вправе ввести на своей территории только те налоги и сборы, которые разрешены НК РФ.

Региональные налоги (налоги субъектов РФ) включают:

- 1) налог на имущество организаций;

- 2) транспортный налог;

- 3) налог на игорный бизнес.

Основные правила взимания налогов субъектов РФ определяют федеральные власти в НК РФ. Власти субъектов РФ могут изменять или дополнять эти правила, но лишь в пределах, установленных НК РФ.

Налоговым кодексом РФ региональных сборов не предусмотрено.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах. Местные налоги перечисляются исключительно в местные бюджеты.

К местным налогам относятся:

- 1) земельный налог;

- 2) налог на имущество физических лиц;

- 3) торговый сбор (введен с 1 января 2015 года Федеральным законом от 29.11.2014 № 382-ФЗ).

2. По способу взимания налога

Прямые налоги взимаются с конкретного налогоплательщика – юридического или физического лица (например, налог на прибыль организаций, налог на имущество организаций, транспортный налог, НДФЛ, земельный налог и т.п.).

Косвенные налоги входят в цену готовой продукции (товаров, работ, услуг) и, как следствие, увеличивают ее. Так как косвенные налоги входят в цену, их фактическим плательщиком является покупатель, но перечисляет их в бюджет продавец за счет части выручки, полученной от покупателя. К косвенным налогам относятся НДС и акцизы.

3. Источники уплаты налога

К налогам, включаемым в себестоимость готовой продукции (товаров, работ, услуг) относятся земельный налог, водный налог, НДПИ (т.е. налоги на пользование природными ресурсами), а также страховые взносы в государственные внебюджетные фонды, включая «взносы на травматизм».

К налогам, относимым на выручку от реализации готовой продукции (товаров, работ, услуг), которые увеличивают ее величину, относятся НДС и акцизы.

На прибыль, оставшуюся в распоряжении организации до налогообложения прибыли, относится налог на прибыль организаций.

К налогам, взимаемым за счет доходов физических лиц, относится НДФЛ.

На прочие расходы, не включаемые в себестоимость готовой продукции, товаров, работ, услуг, относятся налоги, учитываемые в составе прочих расходов организации. Например, налог на имущество организаций, государственная пошлина, уплачиваемая фирмой при судебных разбирательствах и т.п.

4. В зависимости от применяемых ставок

Фиксированные налоги характеризуются такими налоговыми ставками, величина которых не зависит от изменения величины налоговой базы (например, НДС, налог на прибыль организаций, НДФЛ, налог на имущество организаций и др.).

Прогрессивные налоги характеризуются такими налоговыми ставками, величина которых увеличивается по мере увеличения налоговой базы, например: акцизы (чем выше доля спирта в спиртосодержащей продукции, тем выше ставка акциза, и наоборот).

Элементы налога

Законодательное основание является важнейшим принципом налога. Каждый установленный налог характеризуется несколькими обязательными параметрами – элементами налога. Выделяют существенные и факультативные элементы налога.

Существенные элементы – элементы налога, без которых налоговое обязательство и порядок его исполнения не могут считаться определёнными.

Факультативные элементы – элементы, отсутствие которых не влияют на определённость налога.

В соответствии со ст. 17 НК РФ налог считается установленным, если определены налогоплательщики и элементы налогообложения.

- Субъект налога (налогоплательщик) – это тот, кто обязан уплачивать налог в бюджет государства. Налогоплательщиками могут являться: юридические лица, физические лица, индивидуальные предприниматели. К субъектам налоговых правоотношений относятся налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию у налогоплательщиков и перечислению налогов в соответственный бюджет.

- Объект налогообложения (объект налога) – это то, что облагается налогом.

- Налоговая база – это величина, которая фактически облагается конкретным налогом, и по отношению к которой производится исчисление налога.

- Ставка налога – это величина налоговых начислений на единицу измерения налоговой базы.

- Налоговый период – это отрезок времени (месяц, квартал, год), по завершении которого рассчитывается и уплачивается налог. Налоговый период может состоять из нескольких промежуточных отчетных периодов, по итогам которых исчисляются и уплачиваются промежуточные авансовые платежи.

- Порядок исчисления и сроки уплаты налога, предоставления отчетности показывает, кто и в каком порядке должен исчислять и уплачивать конкретный налог.

Основным факультативным элементом налога являются налоговые льготы.

Можно выделить пять групп налоговых льгот по элементам налога, представленные на рисунке 1.2.

Рисунок 1.2 – Виды налоговых льгот по элементам налога в соответствии с НК РФ

Также существуют льготы, не привязанные к элементам налогов – это специальные налоговые режимы, которые предусматривают особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов.

Извините, доступ к дальнейшему материалу закрыт в демо-версии.

← предыдущая следующая → Наверх © ФГБОУ ВПО Уфимский государственный нефтяной технический университет

Институт дополнительного профессионального образования

Уфа 2015

11 МИН

Как выбрать систему налогообложения для ООО

После регистрации компании нужно выбрать систему налогообложения. От неё зависит размер платежей, их график и способ ведения бухгалтерского учёта. Рассказываем, какие системы существуют и как выбрать самую выгодную для конкретного типа бизнеса.

Что учесть при выборе системы

Большинство режимов налогообложения имеют ограничения. Вот от каких параметров собственного бизнеса стоит отталкиваться при выборе:

Вид деятельности организации

Специальные режимы налогообложения (УСН, ЕНВД, ЕСХН) доступны не каждому бизнесу. Подробно разбираем ограничения режимов ниже.

Количество сотрудников и сумма дохода

Некоторые системы устанавливают лимиты по доходу и численности персонала. Если нарушите их, «слетите» с режима на ОСНО.

Контрагенты и специфика бизнеса

Подумайте, хотите ли работать с плательщиками НДС, открывать филиалы или менять поле деятельности. Выбирайте систему налогообложения с учётом планов на будущее.

Общую систему налогообложения (ОСНО) назначают автоматически после регистрации ООО. И если вы не уведомили налоговую службу о выборе специального режима, придётся платить такие налоги:

- Налог на недвижимое имущество организации. Ставка зависит от региона РФ, но не превышает 2,2 % от кадастровой (по оценке государства) или остаточной (с учётом износа) стоимости имущества (ст. 380 НК РФ).

- Налог на прибыль. Ставка налога — 20 %, из которых 3 % идут в федеральный бюджет, а 17 % — в региональный. В некоторых регионах ставка может быть снижена до 12,5 % на усмотрение местных властей. Сумма налога рассчитывается с разницы между доходами и расходами.

- Налог на добавленную стоимость (НДС). Ставка — 20 %. НДС облагается выручка от реализации продукции.

Плюсы системы

На ОСНО нет ограничений по размеру прибыли, количеству сотрудников и арендуемым площадям для ведения бизнеса. Кроме того, это выгодная система для организаций, которые сотрудничают с компаниями — плательщиками НДС. При использовании ОСНО ваши партнёры могут уменьшить сумму выплат в бюджет на сумму НДС от полученных от вас работ, услуг и товаров.

Минусы системы

ОСНО — непростая система налогообложения из-за сложности расчётов, строгости налоговой службы к выплатам НДС, большого количества отчётности (к примеру, нужны отдельные ежеквартальные декларации по прибыли компании, книги учёта всех продаж и покупок) и высокой налоговой нагрузки.

Упрощённая система налогообложения (УСН) — режим, специально созданный для предприятий малого и среднего бизнеса. Его ещё называют «упрощёнкой», потому что вместо трёх налогов, как на ОСНО, нужно платить один, а сдавать отчётность по налогу — раз в год. Налог перечисляется авансовыми платежами за первый квартал, 6 месяцев текущего года, 9 месяцев и итоговым платежом за весь год (за вычетом авансовых).

Для использования УСН есть ряд ограничений:

- По виду деятельности. Банки, страховые организации, нотариусы, инвестиционные фонды и некоторые другие виды бизнеса не могут применять «упрощёнку» (п. 3 ст. 346.12 НК РФ).

- По размеру сети. Если у вашей компании есть филиалы или представительства в других населённых пунктах, УСН тоже не для вас.

- По количеству сотрудников — не более 100 человек.

- По размеру годового дохода — не более 150 млн рублей.

- По остаточной стоимости основных средств — не более 150 млн рублей.

- По доле участия других юрлиц— не более 25 %.

УСН бывает двух видов: «доходы» и «доходы минус расходы». Если объект налогообложения — доходы, ставка будет 6 %. Если объект — доходы, уменьшенные на величину расходов, то ставка — 15 % (все расходы нужно подтверждать документально).

Комбинировать или менять ставку по УСН в течение года нельзя. Изменить тип УСН или перейти на другую систему налогообложения можно один раз в год. Для этого нужно подать уведомление в ФНС до 31 декабря текущего года.

Чтобы выбрать тип УСН, посчитайте, чего в организации меньше: доходов или расходов. Если расходы сложно подтверждать документами или они меньше доходов на 60 %, выгоднее выбрать объектом налогообложения доходы и ставку 6 %. В противном случае выбирайте тип «доходы минус расходы» и 15 %-ю ставку.

Плюсы системы

На УСН проще платить налоги и отчётность не сложная. Кроме того, можно выбрать удобный для деятельности компании объект налогообложения — тип УСН, от которого будет зависеть налоговая ставка.

Минусы системы

УСН могут использовать не все компании, а для режима «доходы минус расходы» устанавливается обязательная минимальная ставка — 1 % от доходов. Его придётся платить, даже если расходы превысили доходы.

Применять единый сельскохозяйственный налог (ЕСХН) могут только компании, занимающиеся растениеводством, животноводством, выращиванием рыб, сельским и лесным хозяйством, и компании, которые оказывают услуги сельхозтоваропроизводителям.

Ставка налога — 6 %, но в регионах она может быть снижена до 0 %. С 2019 года предприятия на ЕСХН признаются плательщиками НДС (п. 4 ст. 8 335-ФЗ). То есть при реализации продукции и оказании услуг, а также при получении аванса от покупателя и заказчика необходимо начислять НДС 20 %, а затем платить этот налог в бюджет.

Но согласно п. 1 ст. 145 НК РФ от уплаты НДС на ЕСХН можно отказаться. Право на отказ имеют организации, которые подали в налоговую уведомление о переходе на ЕСХН и уведомление на освобождение от НДС в течение одного календарного года. При условии, что величина дохода от деятельности компании на ЕСХН без учёта НДС не превысила 90 млн рублей за 2019 год, 80 млн рублей за 2020, 70 млн рублей за 2021, 60 млн рублей за 2022 и последующие годы.

Условие перехода на ЕСХН — доход от сельского хозяйства более 70 %. В бюджет выплачивается авансовый платёж по итогам первого полугодия и сумма налога за год (за вычетом авансового платежа).

Плюсы системы

Основное преимущество ЕСХН — уплата двух налогов вместо трёх при ОСНО. Выплаты в бюджет, авансовый платёж и итоговый, нужно перечислять раз в полгода, отчётность по налогу сдавать раз в год.

Минусы системы

Воспользоваться ЕСХН не смогут фирмы, которые закупают или перерабатывают сельхозпродукцию. Эта система налогообложения предназначена только для производителей товаров и поставщиков услуг в сфере сельского хозяйства.

Ещё один специальный режим — единый налог на вменённый доход (ЕНВД). Сумма налога зависит от конкретного вида деятельности организации, размера торговых площадей, количества сотрудников и других физических показателей.

Самыми распространёнными сферами, где можно применять ЕНВД, являются общепит (не относящийся к здравоохранению и соцучреждениям), розничная торговля и бытовые услуги.

Согласно ст. 2 178-ФЗ этот налоговый режим действует до 2021 года, позже он может быть продлён или отменён. Кроме того, в некоторых регионах ЕНВД не применяется. Действует в данном регионе «вменёнка» или нет, нужно уточнять на сайтах местных учреждений. В частности, в Москве ЕНВД применять нельзя.

Читайте также: