Рост налоговых поступлений спад или подъем

Опубликовано: 16.05.2024

2. необходимо изменение структуры налоговых поступлений за счет поэтапного увеличения уровня налогообложения физических лиц (доходов и имущества), а также налогов на имущество и рентных платежей в природоэксплуатирующих отраслях, что обеспечит рост платежей за использование природных ресурсов. Резкий переход на преимущественное налогообложение физических лиц невозможен, так как невысокие доходы основной массы населения пока не позволяют проплатить такие налоги; Columbus Casino

3. назрела необходимость сокращения налоговых льгот. В сегодняшний период, когда происходит глобальный пересмотр налоговой системы, индивидуализация налоговых льгот оборачивается неразберихой и коррупцией. Данная индивидуализация налоговых ставок возможна лишь в хорошо отработанной, налаженной налоговой политике.

Бюджетно-налоговая (фискальная) политика

— меры правительства по изменению государственных расходов, налогообложения и состояния государственного бюджета, направленные на обеспечение полной занятости, равновесия платежного баланса и экономического роста при производстве неинфляционного ВВП. Стимулирующая бюджетно-налоговая политика(фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов G, снижение налогов Т или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной кредитно-денежной политикой Центрального Банка и оптимизацией структуры государственных расходов. Сдерживающая бюджетно-налоговая политика(фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов G, увеличение налогов Т или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более долгом периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создает предпосылки для разрушения экономического потенциала, что нередко встречается в экономиках переходного периода, в том числе и в России. В краткосрочной перспективе меры бюджетно-налоговой политики сопровождаются эффектами мультипликаторов государственных расходов

, налогов и сбалансированного бюджета.

Итак, государственные расходы оказывают непосредственное влияние на объемы национального производства и занятость населения. Подобно инвестициям, они также обладают мультипликационным или множительным эффектом, порождая цепочку вторичных, третичных и.т. д. потребительских расходов, а также приводят к множительному эффекту самих инвестиций. Мультипликатор государственных расходов показывает приращение ВНП в результате приращения государственных расходов на закупку товаров и услуг:

Прирост государственных расходов

Покажем суть этого мультэффекта. Предположим, что при данном уровне потребления, инвестиций и государственных расходов равновесное состояние макроэкономики достигается в точке Е при объеме ВНП, равном 60 млрд. р.

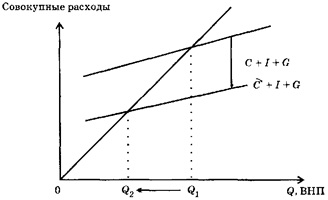

Рис. Мультипликатор государственных расходов

Пусть объем государственных расходов вырос на 10 млрд. р., следовательно прямая С + I + G сдвигается вверх на 10 млрд. р. Теперь состояние макроэкономического равновесия будет достигаться в точке Е1, в которой ВНП уже составляет 80 млрд. р. Таким образом, приращение государственных расходов на 10 млрд. р. привело к увеличению ВНП на 20 млрд. р. Исходя из этого можно сказать, что МРG в данном случае равен 2. По сути дела, МРG по своей модели полностью совпадает с мультипликатором инвестиций. И если исходить из того, что МРС=1/2, то МРG= I /(I-MPC)=2. где MPC – предельная склонность к потреблению. Каждый рубль, израсходованный государством на закупку товаров и услуг, увеличил ВНП на 2р., т. е. вызвал приращение вторичных расходов в народном хозяйстве.

Сущность финансовой политики

Мероприятия государства по мобилизации финансовых ресурсов, их распределению и использованию на основе финансового законодательства страны называются «финансовой политикой».

Направления финансовой политики зависят от экономического состояния страны, решаемых социально-экономических и иных задач. Кризисное положение экономики предопределяет финансовую политику, направленную, с одной стороны, на прекращение спада производства и на стимулирование производства (например, в виде отдельных налоговых льгот производителям), на мобилизацию финансовых ресурсов в целях их эффективного вложения в определенные отрасли экономики, а с другой - на сдерживание социальных программ, сокращение расходов на оборону и т.п. Соответственно, при переходе экономики в другое состояние меняются и направления финансовой политики.

Правильность выбранной финансовой политики, несомненно, зависит от критической оценки складывающейся в стране экономической ситуации, от соблюдения «золотого правила» экономической теории - при разработке прогнозов и рекомендаций оценивать экономическую ситуацию в стране такой, какая она есть, а не такой, какой ее хотелось бы видеть. Это тем более важно, поскольку общей тенденцией развития является высокая роль государства в регулировании национальной экономики через финансовую систему, а именно - высокие расходы государства на программы по социальному обеспечению, на поддержание среднего уровня доходов, на здравоохранение и т.п.

Финансовая политика складывается из двух взаимосвязанных направлений деятельности государства: в области налогообложения и регулирования структуры государственных расходов с целью воздействия на экономику (фискальная политика) и в области регулирования бюджета (бюджетная политика).

Фискальная политика государства

Фискальная политика государства предполагает использование возможностей правительства взимать налоги и расходовать средства государственного бюджета для регулирования уровня деловой активности, решения различных социальных задач.

Основными рычагами фискальной политики государства являются изменения налоговых ставок, базы налогообложения, видов налогов, их количества и размеров государственных расходов или их направлений в соответствии с конкретными целями общества. Разработка фискальной политики - прерогатива законодательных органов страны, поскольку именно они контролируют налогообложение и расходование средств государственного бюджета.

В экономической теории существуют различные точки зрения на методы проведения фискальной политики государства.

Сторонники кейнсианского направления традиционно ориентируются на создание эффективного совокупного спроса как стимула экономического развития. Поэтому они рассматривают сокращение налогов как основной фактор роста совокупного спроса и, соответственно, роста реального объема производства. Одновременно в краткосрочном периоде происходит сокращение поступлений в бюджет, следствием чего является образование или увеличение бюджетного дефицита.

Сторонники теории «экономики предложения» рассматривают уменьшение налоговых ставок как фактор увеличения совокупного предложения. Они считают, что уменьшение налогового бремени приводит к росту доходов: 1) населения, а следовательно, к росту сбережений, 2) бизнеса, а следовательно, к увеличению прибыльности инвестиций. Таким образом, сокращение налогов вызывает рост национального производства и дохода, что, в свою очередь, не только не уменьшает налоговые поступления в бюджет и не вызывает бюджетного дефицита, но при более низких ставках налогов обеспечивает рост налоговых поступлений в бюджет за счет расширения налоговой базы (в соответствии с «эффектом Лаффера»). Эти причинно-следственные связи иллюстрирует рис. 16.3.

Рис. 16.3. Влияние фискальной политики на совокупное предложение

Первоначально равновесие в рамках национальной экономики (совокупный спрос – AD1, совокупное предложение – AS1) достигалось при объеме производства Q, и уровне цен Р1 Сокращение налоговых ставок с доходов населения привело к росту совокупного предложения с AD1 до AD2. При том же самом совокупном предложении это привело к росту равновесного объема ВНП и увеличению уровня цен (соответственно - Q2 и Р2). Увеличение совокупного спроса при одновременном снижении налоговых ставок с доходов предпринимателей привело к росту и совокупного предложения с AS1 до AS2. Достигнуто новое равновесие в рамках национальной экономики (совокупный спрос - AD2, совокупное предложение - AS2) при объеме производства Q3 и уровне цен Р3. Следует заметить, что воздействие налогов на спрос осуществляется быстрее. В краткосрочном периоде снижение налогов однозначно приводит к росту совокупного спроса и уменьшению налоговых поступлений в бюджет, хотя в долгосрочном периоде налоговые поступления могут и увеличиться в результате достигнутого экономического роста. Иными словами, причинно-следственные связи между фискальной политикой и совокупным предложением рассчитаны на долгосрочный эффект, а сама цепочка этих связей велика.

Рассмотрим более подробно традиционный (кейнсианский) подход к макроэкономическим последствиям фискальной политики.

Фискальная политика складывается из так называемой «дискреционной фискальной политики» и политики автоматических стабилизаторов.

Под «дискреционной фискальной политикой» понимается сознательное регулирование государством уровня налогообложения и государственных расходов с целью воздействия на реальный объем национального производства, занятость, инфляцию.

Для анализа этого воздействия воспользуемся рисунком 16.4. Примем некоторые допущения, упрощающие анализ воздействия фискальной политики на совокупный спрос, а именно: допустим, что фискальная политика влияет только на совокупный спрос, государственные расходы не влияют на потребление и инвестиции, чистый экспорт равен нулю.

Рис. 16.4. Воздействие государственных расходов на объем национального производства и изменение макроэкономического равновесия

Начнем с анализа влияния государственных расходов на совокупный спрос. Вспомним график совокупных расходов(потребление + инвестиции, или С + I). Введение в экономический анализ государственных расходов (G) сдвигает график совокупных расходов (С + I) вверх и вызывает рост валового национального продукта. Точка макроэкономического равновесия смещается вверх по линии в биссектрисе.

Государственные расходы оказывают на совокупный спрос влияние, аналогичное инвестициям, и, подобно инвестициям, обладают мультипликативным эффектом. Мультипликатор государственных расходов показывает, как изменяется объем ВНП в результате изменения государственных расходов:

где G - государственные расходы; Kg - мультипликатор государственных расходов.

Мультипликатор государственных расходов количественно можно выразить и через такие экономические категории, как предельная склонность к сбережению (MPS) и предельная склонность к потреблению (МРС):

Kg = 1 / 1 - МРС = 1 / MPS.

Таким образом, ?ВНП = ?G * Kg.

Рассмотрим теперь влияние налогов на национальное производство и величину ВНП. Для упрощения анализа предположим, что государство вводит единовременно выплачиваемый налог, сумма которого не меняется при любой величине ВНП

(налог постоянной величины). Введение этого налога приведет к уменьшению располагаемого дохода налогоплательщиков (дохода после уплаты налога), следовательно, сократятся и их расходы. Это, в свою очередь, отразится на всей сумме совокупных расходов: она уменьшится.

При постоянных I и G график совокупных расходов (C + I + G) сдвинется вниз и вызовет сокращение объема ВНП. Точка макроэкономического равновесия переместится вниз по линии в 45 градусов, что иллюстрирует рис. 16.5.

Рис. 16.5. Влияние налогов на равновесный объем ВНП

Противоположная картина будет складываться при сокращении налогов.

Вместе с тем, влияние налогов на объем ВНП имеет специфику по сравнению с воздействием инвестиций и государственных расходов. Дело в том, что располагаемый доход используется не только на потребление, но и на сбережения. Следовательно, снижение располагаемого дохода уменьшает не только потребление, но и сбережения.

Каким будет при этом уменьшение непосредственно потребления? Это зависит от предельной склонности к потреблению (МРС). Для определения сокращения потребления в результате введения налога необходимо умножить сумму налогового приращения (Т) на МРС или С = Т - МРС. (Аналогично этому умножение суммы налогового приращения на величину MPS покажет уменьшение сбережения в результате введения дополнительного налога, или S = Т * MPS.

Действие налогов, подобно инвестициям и государственные расходам, обладает мультипликативным эффектом. Но мультипликатор инвестиций меньше мультипликатора государственных расходов и инвестиций, поскольку, например, при сокращении налогов потребление увеличивается лишь частично (часть располагаемого дохода идет на увеличение сбережений), тогда как каждая единица прироста государственных расходов или инвестиций оказывает прямое воздействие на величину ВНП.

Налоговый мультипликатор равен мультипликатору государственных расходов, умноженному на МРС:

Kt = 1 / 1 - МРС * МРС = МРС / MPS.

Таким образом, влияние государственных расходов на национальную экономику осуществляется через совокупный спрос. При увеличении государственных расходов на закупку товаров и услуг соответственно возрастает величина совокупных расходов на рынке, стимулируя тем самым совокупный спрос и рост объема национального производства, валового национального продукта. Сокращение государственных расходов влечет за собой, следовательно, сокращение валового национального продукта. В свою очередь, введение дополнительных налогов или увеличение ставок уже существующих приводит к уменьшению располагаемого дохода (дохода после уплаты налогов) налогоплательщиков, что отражается на всей сумме совокупных расходов (они уменьшаются).

Следовательно, можно прогнозировать дискреционную фискальную политику государства в различные периоды экономического цикла.

В период спада стимулирующая фискальная политика складывается из: 1) увеличения государственных расходов; 2) снижения налогов; 3) сочетания роста государственных расходов со снижением налогов (с учетом того, что мультипликационный эффект увеличения государственных расходов больше, чем мультипликационный эффект снижения налогов).

Такая фискальная политика приводит фактически к дефицитному финансированию, но обеспечивает сокращение падения производства.

В условиях инфляции, вызванной избыточным спросом (инфляционный рост), сдерживающая дискреционная фискальная политика складывается из: 1) уменьшения государственных расходов; 2) увеличения налогов; 3) сочетания сокращения государственных расходов с растущим налогообложением (с учетом того, что мультипликационный эффект уменьшения государственных расходов больше, чем мультипликационный эффект роста налогов).

Такая фискальная политика ориентируется на положительное сальдо бюджета. Конечно, это абстрактная схема поведения правительства, и механизм фискальной политики далеко не так прост, поскольку в реальной экономике действуют параллельные и разнонаправленные факторы. Понятно, что выработка оптимальной фискальной политики - задача архисложная.

В русле проводимой фискальной политики государства есть вторая составляющая - автоматическая фискальная политика, или политика автоматических (« встроенных ») стабилизаторов. Под «автоматическими» или «встроенными», стабилизаторами, понимается экономический механизм, который автоматически (без вмешательства государства) реагирует на изменение экономической ситуации.

К основным встроенным стабилизаторам относится, во-первых, изменение налоговых поступлений в различные периоды экономического цикла. Сумма налогов зависит от величины доходов. Поэтому в период быстрого роста ВНП (в период подъема) налоговые поступления автоматически возрастают (при прогрессивной ставке налогообложения, а также за счет расширения налогооблагаемой базы), что обеспечивает снижение покупательной способности населения и сдерживание экономического роста. И наоборот, в период экономического спада сумма изъятия доходов уменьшается, т.е. происходит постепенное увеличение покупательной способности, что формирует эффективный спрос и сдерживает спад. Иными словами, прогрессивное налогообложение в период инфляционного роста приводит к потере покупательной способности, и наоборот, в период замедления экономического -роста обеспечивает минимальную потерю покупательной способности. И первое, и второе желательно с точки зрения экономической стабильности.

Кроме того, в период экономического подъема автоматический рост налоговых поступлений формирует тенденцию к сокращению или ликвидации бюджетного дефицита и появлению возможного бюджетного профицита, что, в свою очередь, содействует уменьшению возможной инфляции.

К встроенным стабилизаторам относится и система пособий по безработице, социальные выплаты, программы по поддержанию малоимущих слоев населения и т.п., препятствующие резкому сокращению совокупного спроса даже в период экономического спада. В период подъема выплата различных пособий уменьшается, что сдерживает совокупный спрос.

Фото: pexels.com

18 декабря на сайте Министерства финансов был опубликован проект Закона «Об изменении Налогового кодекса Республики Беларусь». Согласно некоторым его пунктам, с начала 2021 года ожидается повышение налоговых ставок для сотрудников ИТ-индустрии, работающих в компаниях — резидентах ПВТ, налога на прибыль для операторов сотовой связи, земельного налога для торговых центров и др.

Мы поговорили с Катериной Борнуковой — академическим директором Центра экономических исследований BEROC — о том, что это может означать для экономики страны, представителей бизнеса и населения.

Катерина Борнукова

Академический директор Центра экономических исследований BEROC

1. К чему приведет повышение налогов для бизнеса?

Предусмотренные проектом меры усугубят финансовое состояние многих субъектов хозяйствования. Мы уже видим падение основных финансовых показателей, вызванное пандемией коронавируса и политическими событиями в стране, в сфере HoReCa, на рынке недвижимости, в ритейле и др. Согласно положениям нового проекта закона, ритейл и торговые центры получат дополнительную налоговую нагрузку.

Ситуация сейчас такая:

- Роста доходов у населения нет

- Продавцы не могут значительно повышать цены и будут вынуждены зарабатывать в прежних пределах, но при этом платить за аренду больше.

- Торговые центры станут перекладывать возросшую налоговую нагрузку на арендаторов, а арендаторы не смогут переложить ее на покупателей.

Поэтому маржинальность ритейла будет снижаться.

Это приведет к тому, что в ТЦ начнет закрываться все больше торговых точек. Если это торговая сеть, — в целях экономии компании будут сокращать количество торговых объектов в центрах. Если это единичный арендатор — он может просто свернуть бизнес.

Плохо скажется повышение налогов и на банках, которые выдавали кредиты под строительство торговых центров: им труднее станет возвращать деньги. Для резидентов ПВТ и операторов связи ситуация также ухудшится. А ведь сектор ИКТ (информационно-коммуникационных технологий), в отличие от других отраслей, в 2020 году рос. За первую половину года он вырос на 10%. Затем рост стал замедляться, но во второй половине года он все же составил 7,2%. При этом экономика страны в целом за этот же период (с января по ноябрь) упала на 0,9%. Поэтому увеличение налоговых ставок не убьет сектор ИКТ, но спровоцирует входящие в него компании на различные ухищрения.

1. Операторы связи до этого момента находились в особом положении. Когда мы проводили опрос среди населения, услуги связи оказались единственной категорией расходов, которую люди собирались увеличивать в текущем году, а не сокращать. Во время пандемии коронавируса связь превратилась в предмет первой необходимости.

И вот как раз эту категорию налогоплательщиков правительство планирует обложить дополнительным налогом, увеличив ставку сразу на 12%.

Фото: unsplash.com

2. Компании — резиденты ПВТ пострадают не меньше, хотя и не в прямом денежном выражении (им ставку подоходного налога поднимут «всего лишь» на 4%).

Давайте посмотрим на обещания, данные во время создания ПВТ: в декрете Президента Республики Беларусь № 12 от 22 сентября 2005 года было прописано, что до 2049 года налоги для резидентов ПВТ меняться не будут. Да, самая большая льгота для резидентов ПВТ — это ставка отчислений в ФСЗН, а не налоговая, но сам факт планируемого увеличения налогов — плохой сигнал. Ведь льготные условия ПВТ были магнитом для инвестиций, гарантией того, что налоговый режим в стране — благоприятный и долгосрочный. Теперь же мы наблюдаем очередной подрыв доверия к государству.

И уж точно стоит ожидать уменьшения объемов инвестиций, в первую очередь — в ИТ-сектор. Инвестиции вряд ли исчезнут совсем, но их станет меньше, а значит, — станет меньше и рабочих мест для жителей Беларуси.

Уменьшение или увеличение налоговых ставок для ИП и физлиц с «разрешения» депутатов — тоже палка о двух концах. С одной стороны, этот поправкой можно воспользоваться во благо и снизить налоговую нагрузку для тех, кто находится в самых пострадавших отраслях, — в той же HoReCa и непродуктовом ритейле. С другой стороны, местные бюджеты как-то нужно наполнять, и депутаты вполне могут решить собрать побольше денег, а не помогать бизнесам выжить.

Фото: unsplash.com

Если поправка будет использована для увеличения налоговой нагрузки на ИП и физлиц, на рынке окажется еще больше безработных. А среди тех, кто продолжит свое дело, многие станут работать без регистрации. Наличие теневого рынка плохо отразится на обеих сторонах: и на государстве, и на самих «неофициалах». Государство недополучит налогов. А люди, занимающиеся бизнесом без регистрации, утратят многие ранее доступные опции. Например, возможность получения банковских кредитов в качестве юрлиц.

Возникнут вопросы и с социальной защитой таких людей. Например, сейчас у ИП есть возможность получать «декретные». Но если официально не регистрируешь ИП, то тебя вычеркивают из списков получателей. То же касается и пенсионных отчислений: если не набираешь нужный стаж — сможешь рассчитывать только на низкую социальную пенсию. Уже сегодня, если ты «тунеядец», — у тебя нет скидок на услуги ЖКХ. На какие еще сферы жизни людей распространится это давление, непонятно. Но тенденция к ужесточению условий для «неофициалов» просматривается четко.

2. Чем новая налоговая политика поможет бюджету

Сейчас мы видим, что поднятие налоговых ставок планируется очень точечное, для определенных отраслей. И какую-то выгоду бюджет от этого получит. Но даже несмотря на это, бюджет 2021 года планируют с огромным дефицитом. Если в 2020 году дефицит ожидается в районе 3 млрд бел. рублей, то на следующий год планируется дефицит в размере свыше 4 млрд бел. рублей, или около $ 1,6 млрд (данные из проекта республиканского бюджета на 2021 год). Причем этот проект рассчитан уже с новыми налогами!

Иметь дефицит бюджета, в принципе, нормально для кризисных времен. Но у нашей страны слишком много проблем. Во-первых, постоянные кризисы шли чередой, экономика не успевала восстанавливаться. Во-вторых, непонятны источники финансирования госбюджета: обычно он финансируется за счет госдолга, но нам еще нужно найти средства на погашение внешнего долга. А брать деньги, кроме как у России, больше негде. И даже если Россия выдаст еще $ 1 млрд, этого будет недостаточно.

Таким образом, вряд ли повышение налогов окажется временной мерой, как нас стараются убедить, — на время пандемии. Скорее всего, налоги будут повышать и дальше. Восстановление экономики в лучшем случае придется на 2022 год, и оно не будет быстрым. Пока планы по точечному повышению налогов похожи на попытку прощупать почву. В будущем, скорее всего, стоит ожидать повышения НДС и перехода к неплоской шкале подоходного налога для населения (состоятельные слои населения станут облагать более высокими налогами).

Фото: unsplash.com

Окажется ли повышение налоговых ставок эффективным — большой вопрос. С одной стороны, поступления в бюджет должны вырасти. Но тот же ритейл, как я уже говорила, станет приносить меньше прибыли, поэтому перекроют ли налоговые поступления падение спроса — неизвестно.

Также мы будем наблюдать отток средств из ИТ-сектора: увеличение налогов для резидентов «неприкасаемого» ранее ПВТ сигнализирует компаниям об ухудшающейся динамике отношения к информационному сектору. А это прямо скажется на увеличении числа релокаций ИТ-компаний за границу, что приведет к снижению поступлений в бюджет от одной из самых платежеспособных отраслей экономики.

3. Как повышение налогов отразится на населении

Любые новые налоги чреваты ростом цен. Проще говоря — населению придется больше тратить денег на то же самое. В конце ноября 2020 года компании BEROC и SATIO провели онлайн-опрос 1008 человек. Вот некоторые из результатов:

- 37% ожидают, что их доходы снизятся

- 48% опрошенных считают, что влияние коронавируса будет длительным — более 1 года

- 75% ожидают, что цены в магазинах вырастут

- 76% считают, что им придется экономить.

Когда у людей такие ожидания, они стараются сокращать расходы и тратить деньги только на предметы первой необходимости. Соответственно, по ритейлу будет нанесен двойной удар: государство повысит налоги, а люди станут меньше покупать.

Само появление такого проекта — еще один сигнал для населения к тому, что надо экономить. И люди будут это делать, а качество их жизни упадет. Денег от населения недополучат в первую очередь HoReCa, непродуктовый ритейл и сфера развлечений.

В мае 2020 года мы проводили опрос среди компаний упомянутых категорий, и тогда 100% заявили о том, что у них выручка снизилась более чем на 20%.

Осенью мы опросили более 100 предприятий МСП. Мы задали им вопрос: «Как повлияет на вашу деятельность вторая волна коронавируса?». Вот результаты:

По сфере развлечений:

- 46% компаний считают, что ситуация ухудшится

- 36% считают, что будет так же плохо.

По сфере HoReCa (услуги по временному проживанию и питанию):

- 33% считают, что будет еще хуже

- 25% считают, что будет так же плохо.

А если бизнесу будет плохо, то на население это повлияет через рынок труда. Когда те же ритейлеры закроют свои точки в ТЦ и уйдут в онлайн или начнут «резать косты» — что произойдет?

- Во-первых, не стоит ожидать роста зарплат (особенно в сфере услуг, ритейле и HoReCa)

- Во-вторых, можно ожидать всплеска сокращений и увольнений. В апреле 6,7% опрошенных респондентов говорили, что недавно потеряли работу. В сентябре эта цифра упала до 2,7%, но в ноябре выросла до 3,4%. И понятно, что все еще впереди — повышение налогов может существенно ускорить рост безработицы.

Выше мы говорили про налоги на бизнес. Но есть в проекте и решения, предусматривающие налоги, которые напрямую коснутся потребления. Например, проектом запланировано сокращение имеющихся льгот по НДС на лекарства, медикаменты и детские товары. А это вещи, от покупки которых сложно отказаться, — те же памперсы и лекарства люди будут покупать всегда.

Фото: pexels.com

Сокращение льгот по НДС ударит по самым уязвимым слоям населения — матерям в декрете, пенсионерам, группам людей с низкими доходами. А во время экономического спада именно у этих категорий граждан доходы падают сильнее, чем у всех остальных. Например, если во время кризиса 2015−2016 годов реальные доходы домохозяйств без детей снизились на 9%, то у домохозяйств с двумя и более детьми снижение составило 12%.

Еще одна уязвимая категория населения — жители малых городов, к которым относятся практически все города меньше областных центров (кроме Пинска и Барановичей). Их жители социально даже более уязвимы, чем жители сел, в которых всегда есть дефицит рабочих рук (а значит, и работа) и доступ к натуральному производству продуктов. В небольших городах это нет, поэтому во время кризиса 2015−2016 годов доходы населения в них снизились на 14%!

Более или менее нормально в ситуации повышения налогов будут себя чувствовать лишь те, кто находится на попечении государства, — бюджетники. Кто относится к этой категории — всем известно. Врачи, учителя, пожарные, а также чиновники и сотрудники силовых структур. Может быть, поэтому на обеспечение зарплат бюджетников и социальные выплаты в 2021 году запланировано увеличение расходов на 3 млрд бел. рублей. (около $ 1,2 млрд).

Сеньораж. Эффект вытеснения. Проблемы увеличения налоговых поступлений в государственный бюджет

Наибольший стабилизационный эффект бюджетного излишка связан с его полным изъятием, препятствующим выплате процентов по государственному долгу, увеличению социальных трансфертов или финансированию каких-либо других государственных расходов за счет этих средств.

Степень стабилизационного воздействия бюджетного дефицита зависит от способа его финансирования.

Способы финансирования дефицита госбюджета:

кредитно-денежная эмиссия (монетизация);

увеличение налоговых поступлений в госбюджет.

В случае монетизации дефицита нередко возникает сеньо- раж доход государства ог печатания денег. Сеньораж возникает на фоне превышения темпа роста денежной массы над темпом роста реального ВВП, что приводит к повышению среднего уровня цен. В результате все экономические агенты платят своеобразный инфляционный налог, и часть их доходов перераспреде-ляется в пользу государства через возросшие цены.

В условиях повышения уровня инфляции возникает эффект Оливера-Танзи - сознательное затягивание налогоплательщиками сроков внесения налоговых отчислений в государственный бюджет. Нарастание инфляционного напряжения создает экономические стимулы для "откладывания" уплаты налогов, так как за время "затяжки" происходит обесценивание денег, в результате которого выигрывает налогоплательщик.

Монетизация дефицита госбюджета может не сопровождаться непосредственно эмиссией наличности, а осуществляться в других формах, например в виде расширения кредитов Центрального банка государственным предприятиям по льготным ставкам процента или в форме отсроченных платежей. В последнем случае правительство покупает товары и услуги, не оплачивая их в срок. Если закупки осуществляются в частном секторе, то производители заранее увеличивают цены, чтобы застраховаться от возможных неплатежей. Это дает толчок к повышению общего уровня цен и уровня инфляции.

Если отсроченные платежи накапливаются в отношении предприятий государственного сектора, то эти дефициты нередко непосредственно финансируются Центральным банком или же накапливаются, увеличивая общий дефицит госбюджета. Поэтому, хотя отсроченные платежи, в отличие от монетизации, официально считаются неинфляционным способом финансирования бюджетного дефицита, на практике это разделение оказывается весьма условным.

Если дефицит госбюджета финансируется с помощью выпуска государственных займов, то увеличивается средняя рыночная ставка процента, что приводит к снижению инвестиций в частном секторе, падению чистого экспорта и частично - к снижению потребительских расходов. В итоге возникает эффект вы-теснения, который значительно ослабляет стимулирующий эффект фискальной полигики.

Долговое финансирование бюджетного дефицита1 нередко рассматривается как антиинфляционная альтернатива монетизации дефицита. Однако долговой способ финансирования не устраняет уг-розы роста инфляции, а только создает временную отсрочку для этого роста, что является характерным для многих переходных экономик, в том числе и для российской. Если облигации государственного займа размещаются среди населения и коммерческих банков, то инфляционное напряжение окажется слабее, чем при их размещении непосредственно в Центральном Банке.

В случае обязательного (принудительного) размещения государственных облигаций во внебюджетных фондах под низкие (и даже отрицательные) процентные ставки долговое финансирование бюджетного дефицита превращается, по существу, в механизм дополнительного налогообложения.

Проблема увеличения налоговых поступлений в государственный бюджет выходит за рамки собственно финансирования бюджетного дефицита, так как разрешается в долгосрочной перспективе на базе комплексной налоговой реформы, нацеленной на снижение ставок и расширение базы налогообложения. В кратко-срочном периоде снижение налоговых ставок сопровождается, во- первых, снижением степени встроенной стабильности экономики; во-вторых, ростом эффекта вытеснения негосударственного сектора на фоне повышения процентных ставок, которое возникает как реакция денежного рынка на сопровождающее экономи-ческое оживление повышение спроса на деньги при их неизменном (в целях ограничения уровня инфляции) предложении; в-тре- тьих, возможным увеличением бюджетного дефицита из-за одновременного снижения ставок налогообложения и налоговых поступлений в бюджет в соответствии с закономерностью, описываемой кривой Лаффера.3

Более подробно о государственном долге см. гл. 17 "Бюджетный дефицит и управление государственным долгом", а также Приложение 1.

Подробный анализ типов финансирования бюджетного дефицита см. в кн.: Агапова Т.А. Бюджетно-налоговое регулирование в переходной экономике: макроэкономический аспект. - М., 1998.

Подробнее об этом см. гл. 10 "Совокупное предложение и кривая Филлип-са. Политика стимулирования предложения".

Глава 6. Бюджетно-налоговая политика

Ни один из способов финансирования дефицита государственного бюджета не имеет абсолютных преимуществ перед осталь-ными и не является полностью неинфляционным.

Фискальная политика (бюджетно-налоговая политика) Мультипликатор государственных расходов Мультипликатор налогов (налоговый мультипликатор) Мультииликатор сбалансированного бюджета Предельная налоговая ставка

Дефицит государственного бюджета (бюджетный дефицит)

Дискреционная фискальная политика

Недискреционная фискальная политика

Чистые налоговые поступления в бюджет

Встроенные (автоматические) стабилизаторы экономики

Циклический дефицит госбюджета

Структурный дефицит госбюджета

Инфляционное и неинфляционное финансирование дефицита госбюджета Монетизация дефицита Сеньораж

Долговое финансирование Эффект вытеснения Налоговая реформа Кривая Лаффера Эффект Оливера-Танзи

Вопросы для обсуждения

а) При прочих равных условиях повышение налогов и государственных расходов на одинаковую величину может привести к росту ВВП.

б) Введение прогрессивного налога на личный доход не отражается на величине мультипликатора.

в) Дефицит государственного бюджета не связан с размерами чистого экспорта.

г) Бюджетно-налоговая политика проводится только в целях снижения уровня безработицы и инфляции.

д) Циклический дефицит госбюджета возникает в результате антициклической политики государства, направленной на стимулирование экономического роста.

е) Снижение предельных налоговых ставок уменьшает встроенную стабильность экономики.

ж) Встроенные стабилизаторы экономики увеличивают размеры государственных расходов.

з) Если экономика достигла уровня полной занятости ресурсов при превышении уровня государственных расходов над налоговыми поступлениями, то возникает структурный де-фицит госбюджета.

Государственный бюджет объединяет государственные закупки товаров и услуг и трансфертные платежи в общую категорию государственных расходов. Почему при выборе инструментов фискальной политики необходимо проводить различие между го-сударственными закупками и трансфертами?

Какой из нижеперечисленных индикаторов следует расценивать как основной критерий эффективности бюджетно-налоговой политики правительства (ответ аргументируйте):

а) размер фактического дефицита или излишка государствен-ного бюджета;

б) размер бюджетного излишка или дефицита при полной занятости ресурсов;

в) уровень личного подоходного налога;

г) величина инфляционного воздействия встроенных стабилизаторов в экономике с полной занятостью ресурсов.

Какие из нижеперечисленных мер будут способствовать усилению краткосрочного и долгосрочного инфляционного напря-жения в экономике:

а) правительство повышает налоги;

б) правительство увеличивает расходы и финансирует бюджетный дефицит за счет выпуска государственных займов;

в) Центральный банк осуществляет финансирование правительственных социальных программ по льготным ставкам процента;

г) Государственное казначейство выпускает в обращение казначейские билеты.

Задачи и решения

1. Экономика описана следующими данными:

С = 20 + 0,8 (У - Т + F) (потребление);

/ = 60 (инвестиции); Т - 40 (налоги); F = 10 (трансферты); G - 30 (государственные расходы).

а) Рассчитайте равновесный уровень дохода.

б) Правительство увеличивает расходы до 40 в целях сти му- лирования экономики:

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

какова величина мультипликатора госрасходов?

как изменится сальдо госбюджета?

в) Правительство увеличивает налоги с 40 до 50 (при уровне госрасходов G - 30):

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

какова величина мультипликатора налогов?

как изменится сальдо госбюджета?

г) Правительство одновременно увеличивает госрасходы с 30 до 40 и налоги с 40 до 50:

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

что происходит с эффектом мультипликатора?

как изменится сальдо госбюджета?

а) Для расчета равновесного уровня дохода подставим числовые значения С, А Т, F, G в основное макроэкономическое тождество и решим его относительно У:

У =20 + 0,8 (У 40 + 10)+ 60 + 30.

После алгебраических преобразований получаем: У = 430 => это первоначальное равновесие (точка А).

б) При увеличении госрасходов на 10 (с 30 до 40) кривая планируемых расходов сдвинется вверх на 10 (см. рис. 6.4): 134

Изменение равновесного уровня дохода при перемещении из точки А в точку В составит:

AY — AG - т^—г = 10 • -—= 50.

В точке В равновесный уровень дохода возрос до 480. Мультипликатор госрасходов равен: = 5.

1-0,8 До проведения фискальной экспансии госбюджет был сбалан сирован:

После проведения фискальной экспансии возник бюджетный дефицит в размере 10, так как госрасходы увеличились на 10, а налоговые поступления не изменились.

в) При увеличении налогов на 10 (с 40 до 50) кривая планируемых расходов сдвинется вниз на величину -АТх МРС -

ДУ = -ДГ- —= -10--^ = -40. 1-6

1-0,8 Экономика переместится из точки А в точку В, где равновес ный объем производства составит 390. 135

Глава б. Бюджетно-налоговая политика

Мультипликатор налогов равен После проведения налоговой рестрикции возник бюджетный излишек в размере 10, так как величина госрасходов и трансфертов по-прежнему равна 40, а налоговые поступления увеличились до 50.

г) При одновременном увеличении госрасходов с 30 до 40 и налогов с 40 до 50 кривая планируемых расходов переместится вверх на 2, так как воздействие бюджетной экспансии на совокупный спрос относительно сильнее, чем нало-говое сдерживание (см. рис. 6.6):

Равновесие переместится из точки А в точку В, причем равновесный уровень дохода в соответствии с мультипликатором сбалансированного бюджета также увеличится на 10 до 440. Это можно проверить с помощью расчета:

У = 20 + 0,8 (У- 50 + 10) + 60 + 40;

В экономике появился эффект мультипликатора сбалансированного бюджета, равный единице:

1 -b 1 — 1 — 0,8 1-0,8" "

При проведении такой политики бюджет останется, как и первоначально, сбалансированным:

2. Предположим, что государственные закупки равны 500, налоговая функция имеет вид Т = 0,4 У, функция трансфертов F - 0,2 У, уровень цен Р = 1. Федеральный долг D - 1000 при ставке процента R- 0,1. Реальный объем производства равен 2000, а потенциальный составляет 2500.

а) Является ли сальдо госбюджета положительным или от-рицательным?

б) Какова величина структурного дефицита госбюджета?

в) Какова величина циклического дефицита госбюджета?

а) Сальдо государственного бюджета может быть рассчитано путем сопоставления расходной и доходной частей:

Расходы бюджета - госзакупки (G) + трансферты (F) + +расходы по обслуживанию государственного долга (DxR) = 500 + 0,2x2000 + 0,1x1000 = 500 + 400 + 100 = 1000.

Доходы бюджета = налоговые поступления

(Т) = 0,4x2000 = 800.

Фактический дефицит бюджета - 1000 - 800 - 200.

б) Структурный дефицит может быть рассчитан путем подстановки в расчеты потенциального объема выпуска вместо фактического:

Структурный дефицит - = 500 + 0,2x2500 + 0,1x1000 - 0,4x2500 = 100.

в) Циклический дефицит госбюджета — фактический дефицит структурный дефицит — 200 - 100 - 100.

Глава 6. Бюджетно-налоговая политыка

3- Допустим, что первоначально госбюджет сбалансирован и в экономике действует система пропорционального налогообложения. Если автономные инвестиции возрастают, то, при прочих равных условиях, увеличится равновесный уровень дохода и возникает бюджетный дефицит.

Правильным ответом является отрицательный, то есть б). При указанных условиях модель бюджета имеет вид t У -G ,

где / - налоговая ставка, Т общие налоговые поступления в бюджет, G - расходы бюджета.

При увеличении автономных инвестиций возрастают совокупные расходы и доход, причем с эффектом мультипликатора. Рост совокупного дохода У приводит к росту налоговых поступлений в бюджет t • У и возникает бюджетный излишек. При этом величина бюджетного излишка окажется тем более значительной, чем сильнее снижаются на подъеме экономики бюджетные расходы G из- за автоматического сокращения пособий по безработице.

Если экономика находится в состоянии равновесия, то можно утверждать, что:

а) государственный бюджет сбалансирован;

б) бюджеты всех уровней должны быть сбалансированы;

в) потребительские расходы должны быть равны инвестициям;

г) любое увеличение потребительских расходов приведет к инфляционному разрыву;

д) доходы фирм должны быть равны валовым инвестициям;

е) все предыдущие ответы неверны.

Воздействие бюджетного излишка на равновесный уровень ВВП оказывается, по существу, таким же, как:

а) сокращение сбережений;

б) увеличение инвестиций;

в) увеличение потребления;

г) увеличение сбережений.

Некоторые корпорации выплачивают дивиденды в неизменном размере во всех фазах экономического цикла. Это действует на экономическую конъюнктуру:

а) как фактор увеличения амплитуды циклических колебаний;

в) как встроенный (автоматический) стабилизатор;

г) неопределенным образом, в зависимости от факторов, вызвавших циклические колебания.

Рост государственных расходов увеличивает реальный ВВП только в том случае, если:

а) госрасходы направляются на закупки товаров и услуг, а не на оплату чиновников;

б) госрасходы сопровождаются увеличением предложения денег;

в) госрасходы не вытесняют равновеликого объема расходов в негосударственном секторе;

г) госрасходы финансируются за счет выпуска государственных займов.

Изменение уровня цен:

а) не отражается на результатах фискальной политики;

б) усиливает эффект фискальных мер;

в) практически отсутствует при проведении фискальной политики;

г) увеличивает эффекты мультипликатора госрасходов и налогов;

д) снижает действенность мер фискальной политики.

Экономика находится в состоянии равновесия, причем пре-дельная склонность к сбережению равна 0,25, а предельная склонность к импорту равна нулю. Как изменится равновесный уровень выпуска, если правительство увеличит свои закупки на 2 млрд руб., не изменяя при этом налоговые поступления:

а) возрастет на 6 млрд руб.;

б) возрастет на 4 млрд руб.;

в) возрастет на 8 млрд руб.;

г) возрастет на 2 млрд руб.

Экономика находится в равновесии в условиях полной занятости ресурсов. Правительство предполагает увеличить госзакупки на сумму 10 млрд руб. и одновременно увеличить налоги,

Глава 6. Бюджетно-налоговая политика

избежав при этом повышения уровня инфляции (т.е. сохранив прежний уровень равновесного ВВП). Чему равно предполагаемое увеличение налогов:

б) более 10 млрд руб.;

в) менее 10 млрд руб., но не нулю;

д) для поддержания полной занятости налоги должны быть уменьшены.

Предположим, что бюджетный излишек представлен как:

где BS - бюджетный излишек; t - налоговая ставка; У - доход;

G - расходы бюджета.

В этом случае увеличение государственных расходов на 100 вызовет:

а) снижение бюджетного излишка на 100;

б) увеличение бюджетного излишка на 100;

в) снижение бюджетного излишка меньше чем 100;

г) нельзя сказать ничего определенного о возможных изменениях величины бюджетного излишка.

Правительство предполагает увеличить госрасходы на 15 млрд руб. в экономике с полной занятостью ресурсов. Равновесный уровень дохода составляет 500 млрд руб., предельная склонность к потреблению равна 0,75, чистые налоговые поступления в гос-бюджет автономны. На сколько необходимо увеличить чистые налоговые поступления в бюджет для того, чтобы избежать избыточного роста совокупного спроса и поддержать стабильность уровня цен:

а) на 25 млрд руб.;

б) на 20 млрд руб.;

в) на 30 млрд руб.;

г) на 35 млрд руб.

Известно, что предельная склонность к сбережению составляет 0,25 и в экономике функционирует система 20%-ного пропорционального налогообложения доходов. К каким изменениям в ве-личине равновесного уровня выпуска приведут соответственно:

увеличение госрасходов на 10 млн руб.; увеличение автономных налогов на 15 млн руб.; снижение трансфертов на 10 млн руб.?

а) В результате роста госрасходов равновесный доход уве-личится на 25 млн руб.; он снизится на 28,125 млн руб. в результате повышения налогов и на 18,75 млн руб. - в результате снижения трансфертов.

б) В результате роста госрасходов равновесный доход увеличится на 28,125 млн руб.; он снизится на 25 млн руб. в результате снижения трансфертов и на 18,75 млн руб. - в результате повышения налогов.

в) В результате роста госрасходов равновесный доход увели-чится на 18,75 млн руб.; в результате снижения трансфертов он возрастет на 25 млн руб.; в результате повышения налогов равновесный доход снизится на 28,125 млн руб..

г) В результате роста госрасходов равновесный доход увеличится на 25 млн руб.; он снизится на 18,75 млн руб. в результате повышения налогов и на 28,125 млн руб.

в результате снижения трансфертов.

Рекомендуемая учебная литература

Мэнкъю Н.Г. Макроэкономика. Гл. 9.

Макконнелл К, Брю С. Экономикс. Гл. 8, 14.

Дорнбуш Р., Фишер С. Макроэкономика. Гл. 3, §4-7; гл. 5; гл. 16,

Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. Гл. 28.

Долан Э. Макроэкономика. Гл. 7.

Долан Э., Кемпбелл К., Кемпбелл Р. Деньги, банковское дело и денежно-кредитная политика. Гл. 18.

Линвуд Т. Гайгер. Макроэкономическая теория и переходная экономика. Гл. 5, 7.

Хейне Я. Экономический образ мышления. Гл. 18, 19.

Искать облагаемую базу будут везде – от электронного кошелька до дачного домика

Российские власти готовят для населения самое сильное повышение налогов в постсоветской истории. В длинном списке предложений – повышение ставки налога на доходы физических лиц (НДФЛ), увеличение налога на добавленную стоимость (НДС), а также повышение собираемости налогов за счет контроля электронных переводов граждан и отслеживание стоимости их имущества. Такой план повышения налогов обсуждался в среду в Совете Федерации.

В текущем году налоговые поступления в консолидированный бюджет РФ снижаются, обращают внимание в Совете Федерации (СФ). Там в ходе парламентских слушаний «О дополнительных источниках налоговых доходов бюджетов» чиновники и ученые искали пути повышения налоговых поступлений в бюджет. Что примечательно, все предложения в основной своей массе касались граждан. Экономисты и законотворцы для наполнения бюджета предлагают следить за электронными кошельками и банковскими счетами россиян, сопоставлять стоимость имущества и доходов, а также повышать ставку налога на доходы физлиц (НДФЛ) с 13% для тех, кто зарабатывает свыше 50 тыс. руб. в месяц.

В текущем году доходы федерального бюджета существенно снизились, заметил в среду глава бюджетного комитета СФ Анатолий Артамонов в ходе слушаний на тему «О дополнительных источниках налоговых доходов бюджетов бюджетной системы РФ». «Вы знаете, в каких условиях оказались бюджеты субъектов РФ? За прошедший период 2020 года их налоговые доходы сократились на 4,5% по сравнению с 2019 годом. Сильнее всего падение идет по налогу на прибыль – около 14%. С доходами федерального бюджета еще хуже, они снизились почти на 15%», – сказал сенатор, отметив, что при таком падении поступлений в бюджеты необходим поиск новых доходных источников.

Он также обращает внимание на рост налоговых расходов. «Согласно основным направлениям налоговой политики на 2021–2023 годы, налоговые расходы, под которыми понимаются выпадающие доходы бюджетов из-за предоставления налоговых льгот, увеличатся в 2021 году на 7% по сравнению с текущим годом и составят 4,3 трлн руб.», – сообщил сенатор, указывая на необходимость отмены неэффективных льгот.

Несмотря на общее снижение, поступления по отдельным налогам увеличиваются. Так, в Федеральной налоговой службе (ФНС) обещают, что по итогам года поступления НДФЛ в бюджетную систему РФ по итогам 2020 года будут на 5–6% выше, чем в докризисном 2019 году. Об этом в ходе парламентских слушаний сообщил замглавы ФНС Дмитрий Вольвач. Чиновник также полагает, что по итогам года поступления налога на добавленную стоимость (НДС) в федеральный бюджет окажутся на уровне 2019 года. Поступления от нашумевшего так называемого налога на самозанятых по итогам года составят 2–2,5 млрд руб. Такую оценку в среду дал замминистра финансов РФ Алексей Сазанов. По итогам прошлого года поступления составили около 1,7 млрд руб.

«Это (налоговый режим для самозанятых. – «НГ») и борьба с теневой занятостью, поскольку подавляющее большинство самозанятых лиц в настоящее время впервые встали на учет в налоговых органах и стали платить налоги», – сказал Сазонов. Впрочем, сложно назвать победой над теневой занятостью дополнительные 300 млн руб. в бюджет.

Снижение налоговых поступлений в казну заставляет искать новые источники пополнения бюджета. Собственно, это и стало темой прошедших в среду парламентских слушаний. В частности, в аналитическом управлении аппарата СФ, представившем свои предложения на слушания, советуют «усилить налоговый контроль в отношении недобросовестных налогоплательщиков, намеренно скрывающих налоговую базу по НДФЛ». Особенно его предлагается усилить для тех, кто совершает сделки в социальных сетях, и тех, кто не регистрируется в качестве самозанятого.

Кроме того, как следует из документа, предлагается несколько направлений повышения поступлений по НДФЛ. Во-первых, следует заняться анализом банковских выписок и содержания электронных кошельков физлиц «с целью выявления доходов, полученных от продажи товаров, оказания услуг, выполнения работ, по которым не задекларирован доход и не уплачен налог». Во-вторых, предлагается сопоставлять доходы граждан и их расходы «в части превышения стоимости зарегистрированных на них объектов недвижимого имущества и транспортных средств над задекларированным доходом за последние три года». То есть предлагается сравнивать движимое и недвижимое имущество владельцев с их официальными доходами.

Еще одно предложение от аппарата СФ – трансформировать курортный сбор в туристический сбор и распространить его на всю территорию страны. Кроме того, наделить субъекты РФ правом самостоятельного решения о введении такого налога. Как сообщается, это целесообразно «в целях развития туристской инфраструктуры и расширения налоговой базы». Довольно похвальное решение с учетом того, что отрасль терпит убытки из-за коронакризиса, а российское население продолжает беднеть.

Подобные предложения звучат в целом удивительно с учетом того, что в том же документе также отмечается, что «в России повышение государственных расходов при одновременном увеличении налоговой нагрузки тормозит экономический рост». «Прошлый мировой кризис показал, что наиболее быстрое восстановление темпов роста экономики было достигнуто в тех странах, где налоговая нагрузка в кризисные периоды снижалась», – замечают в аппарате СФ.

Свои предложения по увеличению налоговых поступлений представило и научное сообщество. К примеру, руководитель департамента общественных финансов Финансового университета при правительстве Светлана Солянникова предлагает расширить перечень подакцизных товаров. Она советует включить туда предметы роскоши. «Применительно к российской действительности в качестве предметов роскоши, облагаемых акцизами, можно рассматривать как ювелирные изделия, изделия из натурального меха и натуральной кожи, так и дорогостоящие часы, обувь, одежду, телефоны, бытовую технику, электронику класса Luxure, предметы антиквариата», – перечисляет она.

Еще одно предложение ученых из Финансового университета – налогообложение трансграничных переводов физлиц. По данным Центробанка, в нашей стране наблюдается отрицательное сальдо по трансграничным переводам физлиц. «Суммы перечислений из РФ превышают суммы поступлений в РФ», – поясняет Солянникова. «В этой связи представляется экономически обоснованным налогообложение данных переводов, поскольку комиссию за переводы получает только коммерческий банк либо платежные системы, осуществляющие операции. Налогоплательщиками будут физлица, осуществляющие трансграничные переводы из России, налоговая база может рассчитываться как сумма перечислений, налоговые ставки – до 0,1%, дифференцированные в зависимости от страны, куда осуществляется перевод», – рассказывает экономист, полагая, что поступления от такого сбора превысят 603 млн руб. в квартал.

Солянникова также видит необходимость в увеличении на 1–1,5% ставки НДС на 2022–2025 годы. По ее мнению, повышение ставки должно иметь «определенный период действия», а именно – на время ликвидации последствий коронакризиса и восстановления устойчивых темпов экономического роста. Кроме того, продолжает она, необходима также оптимизация оснований для применения пониженной ставки НДС, в частности, сокращение перечня продовольственных товаров, облагаемых по пониженной ставке, до продуктов первой необходимости.

В то же время ученый подчеркивает: «В настоящее время отсутствуют условия для существенного увеличения налоговых доходов бюджетов без ущерба для экономики страны. Критерием при определении новых источников налоговых доходов бюджетов должно стать минимальное негативное влияние на темпы экономического роста и реальные доходы населения».

В Институте экономики РАН в рамках предложений по поиску дополнительных источников налоговых доходов предлагают менять режимы налогообложения ключевых фискальных сборов РФ, а также «введение новых налогов, нацеленных на привлечение к налогообложению имеющихся в экономике доходов, которые пока активно не задействованы в этом процессе».

В частности, по НДФЛ необходимо вернуться к вопросу о переходе к прогрессивному налогообложению доходов физлиц для большей части налогоплательщиков, говорят ученые.

К примеру, предлагают экономисты, ставка 13% будет применяться к годовым облагаемым доходам до 600 тыс. руб., ставка в 15% к доходам в интервале 600 тыс. руб. – 3 млн руб., ставка 20% – к доходам в интервале 3–5 млн руб. и ставка 25% к доходам, превышающим 5 млн руб. «При этом необходимо применение данной шкалы по принципу глобального дохода с включением в него доходов налогоплательщика, полученных из всех источников», – подчеркивают в Институте экономики, полагая, что эта мера позволит привлечь к налогообложению «высокодоходные категории населения». Заметим, эта мера предполагает повышение НДФЛ до 15% для тех, кто получает свыше 50 тыс. руб. в месяц.

Собираемость налогов в России постепенно растет. «За пять лет поступления в консолидированный бюджет и внебюджетные фонды выросли на 39%», – обращает внимание директор Института экономики роста им. Столыпина Анастасия Алехнович. Ключевая задача в рамках роста собираемости налогов – не повышать налоговую нагрузку на бизнес, а напротив, обеспечить ее снижение и стимулировать предприятия к «обелению», продолжает она. «В условиях кризиса, в том числе в целях сохранения налоговой базы, в большинстве стран начали применять пониженные ставки по налогам», – говорит Алехнович.

Из-за сложностей с наполняемостью бюджета вполне ожидаемо появление предложений, направленных на повышение фискальной составляющей нашей налоговой системы, замечает общественный омбудсмен по налогам Михаил Орлов. «Надо понимать, что предложения, связанные с изменением налогового законодательства, особенно в части повышения налоговых сборов, могут нанести ущерб экономике, восстанавливающийся после пандемии», - указывает он.

Эксперт сомневается в эффективности предложений ученых по развитию прогрессивной шкалы налогообложения. «Все нацелено на то, чтобы платить свыше сегодняшних 13% стали не только богатые с доходом более 5 млн рублей в год, но и так называемый средний класс, чьи доходы составляют от 600 тыс. до 5 млн рублей в год. Это может привести к росту «серых» и «черных» зарплат, дальнейшему падению доходов, сокращению покупательской способности населения и повышению расходов на администрирование этого процесса», - считает Орлов, полагая, что большинство предложений больше носят популистский характер.

Поиски новых источников бюджетных доходов в целом оправданы. «Вместо запланированного профицита в 1%, в текущем году дефицит бюджета может достигнуть 4,4% из-за кризиса и снижения нефтяных котировок», - обращает внимание первый вице-президент «Опоры России» Павел Сигал. «В условиях падения цены нефти элитам приходится искать новые источники пополнения бюджета, и на этом фоне повышение собираемости доходов физлиц видится логичным, правда, может нарушить десятилетиями формировавшийся негласный консенсус между элитами и гражданами: сверхдоходы и сверхрасходы элит прежде не подвергались проверке, равно как и микродоходы и микрорасходы граждан обычно оставались в тени», - отмечает член генерального совета «Деловой России» Алим Бишенов.

Большинство предложений со стороны Совета Федерации в нынешних условиях выглядят сомнительными и противоречат логике налоговой системы, направленной на консолидацию доходов в федеральной казне, считает шеф-аналитик ТелеТрейд Петр Пушкарев. «Что касается анализа банковских выписок и содержания электронных кошельков граждан с целью выявления дополнительных источников доходов, то на мой взгляд подобные объемы данных вряд ли могут быть адекватно обработаны. К тому же не понятны основания, на которых эти данные должны предоставляться, как будет учитываться налогооблагаемая база», - рассуждает он.

В свою очередь, повышение НДС ударит по всей цепочке товарооборота и услуг. «Соответственно на планах властей по восстановлению экономического роста можно будет забыть в ближайшие пять лет», - резюмирует Пушкарев.

Между тем, в пресс-службе Министерства финансов РФ сообщили «НГ», что сейчас в ведомстве не рассматривается вопрос дополнительного повышения налоговой нагрузки. «Парламентские слушания «О дополнительных источниках налоговых доходов бюджетов» проходят ежегодно в рамках бюджетного процесса, и включают в себя в том числе дискуссию экспертного сообщества и обсуждение различных предложений», - отмечает пресс-служба Минфина.

Читайте также: