Рост национального продукта на величину равную приросту государственных расходов и налогов

Опубликовано: 06.05.2024

Даны следующие макроэкономические показатели, млрд. долл.:

| 1 | Индивидуальные налоги | 25 |

|---|---|---|

| 2 | Чистые частные внутренние инвестиции | 85 |

| 3 | Нераспределённая прибыль корпораций | 27 |

| 4 | Трансфертные платежи | 52 |

| 5 | Экспорт | 26 |

| 6 | Прибыль корпораций | 157 |

| 7 | Импорт | 43 |

| 8 | Доходы, полученные иностранцами | 23 |

| 9 | Заработная плата | 365 |

| 10 | Взносы на социальное страхование | 35 |

| 11 | Стоимость потреблённого капитала | 73 |

| 12 | Государственные закупки товаров и услуг | 124 |

| 13 | Потребительские расходы | 532 |

| 14 | Арендная плата | 28 |

| 15 | Доходы от собственности | 84 |

| 16 | Проценты по государственным ценным бумагам | 9 |

| 17 | Косвенные налоги на бизнес | 47 |

| 18 | Дивиденды | 63 |

| 19 | Процентные платежи | 51 |

| 20 | Доходы, полученные за рубежом | 31 |

Определить:

ВВП (двумя способами), чистый экспорт, валовые инвестиции, чистый факторный доход из-за границы, ВНП, ЧВП, ЧНП, НД, ЛД, РЛД, личные сбережения, налог на прибыль корпораций, сальдо государственного бюджета.

Решение:

1) Валовой внутренний продукт, рассчитанный по расходам, представляет сумму расходов всех макроэкономических агентов, которая включает: потребительские расходы (consumption spending – C), валовые частные внутренние инвестиции (gross private domestic investment – Igross), государственные закупки товаров и услуг (government spending – G), и чистый экспорт (net export - NX):

Валовые инвестиции представляют собой сумму чистых инвестиций и стоимости потреблённого капитала (амортизации):

Чистый экспорт (net export – NX) представляет собой разницу между доходами от экспорта (export – Ex) и расходами страны по импорту (import – Im) и соответствует сальдо торгового баланса:

Таким образом, расчёт ВВП по расходам выглядит следующим образом:

2)Валовой внутренний продукт, рассчитанный по доходам, представляет сумму доходов от национальных и иностранных факторов. Он определяется как Заработная плата плюс Арендная плата плюс Процентные платежи плюс Доходы от собственности плюс Прибыль корпораций плюс Косвенные налоги на бизнес плюс Амортизация (стоимость основного капитала) за вычетом Чистого факторного дохода из-за границы.

Чистый факторный доход из-за границы – это разность между доходами, полученными гражданами за рубежом и доходами, полученными иностранцами в данной стране:

Рассчитаем ВВП по доходам:

4) Зная ВВП, а также величину чистых факторных доходов из-за границы можно найти ВНП:

5) Чистый внутренний продукт (ЧВП) равен разности между валовым внутренним продуктом и стоимостью потреблённого капитала (А):

6) Чистый национальный продукт (ЧНП) равен разности между валовым национальным продуктом и стоимостью потреблённого капитала (А):

7) Национальный доход – НД (National Income - NI) – это совокупный доход, заработанный собственниками экономических ресурсов. Его можно рассчитать двумя способами:

Национальный доход равен сумме: Заработная плата плюс Арендная плата плюс Процентные платежи плюс Доходы от собственности плюс Прибыль корпораций.

8)Для расчёта личного дохода – ЛД (personal income – PI) следует из НД вычесть всё, что не поступает в распоряжение домохозяйств и является частью коллективного, а не личного дохода, и добавить всё то, что увеличивает доходы домохозяйств, но не включается в НД.

9) Располагаемый личный доход – РЛД (disposable personal income – DPI) доход, находящийся в распоряжении домохозяйств. РЛД рассчитывается как разность между Личным доходом и Индивидуальными налогами.

10) Располагаемый личный доход домашние хозяйства тратят на Личное потребление и Личные сбережения.

Отсюда

11) Найдём налог на прибыль корпораций.

Так как Прибыль корпораций содержит в своём составе Налог на прибыль корпораций, Дивиденды и Нераспределённую прибыль корпорации. Выразим отсюда Налог на прибыль:

12) Сальдо государственного бюджета рассчитывается как разница доходов и расходов бюджета.

Доходы бюджета равны сумме Индивидуальных налогов, Налога на прибыль корпорации, Косвенных налогов на бизнес и Взносов на социальное страхование.

Расходы бюджета равны сумме Государственных закупок товаров и услуг, Трансфертов и Процентов по государственным облигациям.

Дефицит государственного бюджета равен 11 млрд. долл.

Макроэкономика. Тесты с ответами. Макроэкономические показатели.

1. Что такое валовой внутренний продукт (ВВП)?

а) сумма всех произведенных товаров и услуг;

б) сумма всех реализованных товаров и услуг;

в) сумма всех готовых товаров и услуг;

г) рыночная стоимость всех конечных товаров и услуг.

2. Валовой внутренний продукт измеряется:

а) в основных ценах;

б) в ценах производителя;

в) в рыночных ценах;

г) в экспортных ценах.

3. Номинальный ВНП представляет собой стоимость товаров и услуг, измеренную:

а) в текущих ценах;

б) в реальных ценах;

в) в ценах базисного периода;

г) в ценах предшествующего периода.

4. Дефлятор ВНП:

а) равен отношению номинального ВНП к реальному ВНП;

б) равен отношению реального ВНП к номинальному ВНП;

в) уменьшается при ускорении инфляции;

5. Какой из указанных ниже доходов или расходов не учитывается при подсчете ВНП данного года?

а) арендная плата за сдачу квартиры;

б) покупка облигаций автомобильной компании;

в) рост запасов компании;

г) заработная плата прислуги.

6. Располагаемый доход – это:

а) личный доход минус индивидуальные налоги и неналоговые платежи;

б) сумма, включающая заработную плату, жалованье, ренту и доход в форме процента на капитал минус налог на личный доход;

в) зарплата и жалованье, доход в форме процента на капитал минус налог на личный доход;

7. Для определения величины национального дохода надо:

а) вычесть из величины ВНП сумму косвенных налогов;

б) уменьшить величину ВВП на сумму износа используемых основных фондов;

в) вычесть из величины ВВП сумму амортизационных отчислений за данный период, сумму косвенных налогов и объем государственных субсидий;

г) прибавить к ВВП сумму государственных социальных трансфертных платежей.

8. Гражданин России временно работает в США, в американской частной фирме. Его доходы включаются:

а) в валовой национальный продукт России и валовой внутренний продукт США;

б) в ВВП России и ВВП США;

в) в ВНП России и ВНП США;

г) в ВНП США и ВВП США.

9. Источником личных доходов являются:

а) доходы от собственности;

б) доходы от сданного в аренду жилья;

в) трансфертные платежи;

г) заработная плата, доходы от собственности, рентные платежи, трансфертные платежи.

10. ВВП не включает:

а) продукцию, произведенную внутри страны национальным капиталом;

б) поступление из-за рубежа, связанные с факторными доходами;

в) материальные и нематериальные услуги, оказанные внутри страны;

г) продукцию, произведенную внутри страны иностранным капиталом.

11. Величина ВВП зависит от:

а) количества произведенных благ;

б) количества использованных при производстве благ ресурсов;

в) количества произведенных благ и их цен;

12. Из перечисленного включается в состав ВНП:

а) покупка новых ценных бумаг;

б) стоимость нового учебника в книжном магазине;

в) денежная сумма, полученная студентом от родителей;

13. ВВП увеличился с 500 млрд. руб. до 600 млрд. руб. Дефлятор ВВП увеличился со 125 до150%. Величина реального ВВП:

а) не изменится;

г) не может быть рассчитана на основе этих данных.

14. ВВП=5000 млрд. руб. Потребительские расходы=3200 млрд. руб. Государственные расходы=900 млрд. руб. Объем ЧВП составит:

б) 1800 млрд. руб.

г) определить на основе данной информации невозможно.

15. Чтобы перейти от валового национального продукта (ВНП) к чистому национальному продукту (ЧНП), необходимо:

а) прибавить чистые инвестиционные расходы;

б) вычесть из ВНП чистые инвестиции;

в) добавить к ВНП величину амортизации;

г) вычесть износ основных фондов.

16. Номинальный ВНП представляет собой стоимость товаров и услуг, измеренную в:

а) текущих ценах;

б) реальных ценах;

в) ценах базисного периода;

г) ценах предшествующего периода.

17. Из указанных ниже доходов или расходов не учитывается при подсчете ВНП данного года:

а) арендная плата за сдачу квартиры;

б) покупка облигаций автомобильной компании;

в) рост запасов компании;

г) заработная плата прислуги.

18. Из указанных ниже видов доходов или расходов учитывается при подсчете ВНП данного года?

а) пенсия бывшего фабричного рабочего;

б) работа маляра по окраске дома;

в) деньги, полученные от продажи автомобиля выпуска прошлого года;

г) ежемесячные денежные переводы, получаемые студентом из дома.

19. Личный доход это:

а) стоимость произведенных за год товаров и услуг;

б) доход, полученный домохозяйствами в течение данного года;

в) весь доход, предназначенный для личных расходов, после уплаты налогов;

г) ВВП минус амортизация.

20. Потенциальный ВВП измеряется:

а) объемом производства, соответствующим уровню потенциальных потребностей населения и всех хозяйствующих субъектов страны;

б) объемом продукции, который может быть произведен в стране в условиях полной занятости населения (при уровне естественной безработицы);

в) максимальным объемом продукции, который может быть произведен в данных экономических условиях и при данных факторах производства.

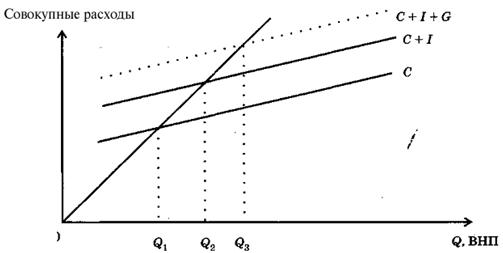

С - потребительский расход населения- инвестиции предприятия- государственные расходы на закупку товаров и услуг.

Фискальная политика воздействует, прежде всего, на совокупный спрос. Рост правительственных расходов повышает совокупный спрос, стимулирует выпуск продукции.

Рисунок 2. Влияние государственных расходов на совокупный спрос.

Таким образом, государственные расходы оказывают на совокупный спрос влияние и обладают мультипликационным эффектом. Мультипликатор государственных расходов показывает, насколько возрастает ВНП в результате роста государственных расходов:

- государственные расходы на закупку товаров и услуг.

Однако, государственные расходы могут вызывать не только рост объема ВНП, но и «работать» на сокращение ВНП в случае их уменьшения.

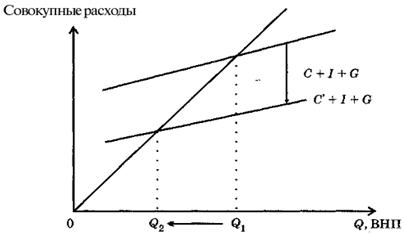

Рассмотрим теперь влияние налогов на национальное производство, на величину ВНП.

Для упрощения анализа предположим, что государство вводит единовременно выплачиваемый налог, сумма которого не меняется при любом уровне ВНП (налог постоянной величины). Введение этого налога приведет к уменьшению располагаемого дохода (дохода после уплаты налога) налогоплательщиков (населения), следовательно, сократятся и потребительские расходы. Это, в свою очередь, отразится и на всей сумме совокупных расходов: она уменьшится.

При постоянных In и G график совокупных расходов (С+In+G) сдвинется вниз и вызовет сокращение объема ВНП. Точка макроэкономического равновесия переместится вниз по линии в 45°, что иллюстрирует рис. 3.

Рисунок 3. Влияние налогов на объем ВНП.

Противоположная картина будет складываться при сокращении налогов.

Влияние налогов на объем ВНП имеет специфику по сравнению с воздействием инвестиций и государственных расходов. Дело в том, что величина располагаемого дохода используется не только на потребление, но и на сбережения населения. Снижение располагаемого дохода налогоплательщиков уменьшит не только потребительские расходы, но и сбережения.

Каким будет это уменьшение? Это зависит от предельной склонности к потреблению MPC и предельной склонности к сбережению MPS. Показывает, какая часть падения располагаемого дохода после введения налога произойдет за счет потребления, показывает MPC, а какая за счет сбережения - MPS.

Для определения величины сокращения потребления надо умножить сумму налогового приращения (ΔT) на MPC:

Аналогично, умножение суммы увеличения налога на MRS покажет величину уменьшения сбережения налогоплательщиков:

Динамика налогов, подобно инвестициям и государственным расходам, обладает мультипликационным эффектом. Но мультипликатор налогов всегда меньше мультипликатора инвестиций и государственных расходов, поскольку, например, при сокращении налогов потребление увеличивается лишь частично, (есть располагаемого дохода идет на увеличение сбережения), тогда как каждая единица прироста государственных расходов оказывает прямое воздействие на объем ВНП.

Налоговый мультипликатор равен мультипликатору государственных расходов, умноженному на MPC:

Разобрав налоги и государственные расходы, можно сделать выводы о том, что налог является принудительной выплатой государству. Налоги выполняют фискальную и экономическую функции, при чем фискальная - это основная функция, с ее помощью создаются государственные денежные фонды и материальные условия для функционирования государства. Экономическая функция, в свою очередь, показывает, что налог оказывает серьезное влияние на воспроизводство, стимулируя или сдерживая его темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. Фискальная политика сопровождается эффектами мультипликаторов государственных расходов и налогов. Мультипликатор государственных расходов показывает, насколько возрастает ВНП в результате роста государственных расходов, а мультипликатор налогов всегда меньше мультипликатора государственных расходов, поскольку, например, при сокращении налогов потребление увеличивается лишь частично, тогда как каждая единица прироста государственных расходов оказывает прямое воздействие на объем ВНП.

Бюджетно-налоговая (фискальная) политика представляет собой воздействие государства на экономику посредством формирования и изменения величины и структуры государственных расходов и системы налогообложения в целях экономического развития страны.

После Второй мировой войны фискальная политика стала основным средством ослабления колебаний экономического цикла, обеспечения устойчивого экономического роста, достижения высокого уровня занятости при умеренных темпах инфляции.

Основой фискальной политики государства являются следующие положения.

1.Рост государственных расходов увеличивает совокупный спрос, так как AD=C+J+G+Xn и, следовательно, ведет к расширению объема выпуска продукции (ВВП), увеличению доходов, снижению безработицы.

Однако, все это справедливо только в том случае, если прирост государственных расходов финансируется не за счет увеличения налоговых платежей, а источником роста государственных расходов является сознательно планируемый бюджетный дефицит.

Предположим, государство решило увеличить свои расходы. Используя модель «совокупный спрос – совокупное предложение», мы видим, что эта мера ведет к росту совокупного спроса. При этом кривая AD смещается вправо из положения AD0 в положение AD1. Поскольку экономика функционирует с недогрузкой и цены в краткосрочном периоде полагаются постоянными (P0), краткосрочная кривая совокупного предложения SRAS является горизонтальной (рис. 1).

Рисунок 1. Рост государственных расходов

В результате равновесный ВВП увеличивается с Y0 до Y1, т.е. достигает своего потенциального уровня.

Следует при этом иметь в виду, что на рост совокупного спроса оказывает воздействие не только первоначальное увеличение государственных расходов, но и эффект мультипликатора государственных расходов.

Этот эффект состоит в том, что рост государственных расходов (например государство размещает государственный заказ на приобретение самолетов) вызывает рост доходов производителей. Часть полученных доходов производители тратят, еще больше увеличивая совокупный спрос, а значит – доходы других производителей. В экономике возникает, таким образом, цепная реакция повышения совокупного спроса: рост государственных расходов – рост доходов производителей – рост расходов производителей – новый рост доходов – опять рост расходов, и т.д.

В конечном счете, прирост совокупного спроса (DY) составляет:

где: MRG – мультипликатор автономных расходов, DG – начальный прирост государственных расходов.

В свою очередь мультипликатор автономных расходов исчисляется по формуле:

где: MPC – предельная склонность к потреблению; MPS – предельная склонность к сбережению.

Для расчета мультипликатора автономных расходов MRG с учетом ставки налога (t) используется формула:

Действие мультипликатор автономных расходов вызывает прирост совокупного спроса по формуле:

Например, если предельная склонность к потреблению MRC составляет 0,8 (тогда MRS = 0,2), то мультипликатор государственных расходов MRG равен 5.

Следовательно, каждый дополнительный рубль увеличения государственных расходов ∆G вызывает прирост совокупного спроса ∆Y на 5 руб.

Таким образом, в краткосрочном периоде рост государственных расходов способен улучшить состояние экономики. Нельзя, однако, забывать, что увеличение государственных расходов ведет бюджетному дефициту, что подрывает экономику в более отдаленной перспективе.

Снижениегосударственных расходов вызывает обратную реакцию: снижение совокупного спроса, падение объема производства и доходов, рост безработицы (рис. 2).

Рисунок 2. Снижениегосударственных расходов

Если государство снижает свои расходы, то в результате кривая совокупного спроса сдвигается влево из положения AD0 в положение AD1, что ведет к сокращению ВВП до его потенциального уровня (с Y0 до Y1) при прежнем уровне цен (P0).

Нельзя забывать, что мультипликационный эффект при этом действует в обратном направлении: сокращение государственных расходов вызывают цепную реакцию уменьшения расходов домашних хозяйств и фирм.

2. Направленность воздействия налогов на объем производства, доходы и занятость противоположна воздействию государственных расходов.

Повышение налоговснижает располагаемый доход, потребление и, следовательно, приводит к сокращению совокупного спроса, объема выпуска, доходов и занятости.

Рассмотрим, как изменится потребление (С), если правительство взимает:

– пропорциональные (аккордные) налоги, не зависящие от уровня доходов;

– прогрессивные налоги, величина которых зависит от уровня дохода.

Введение аккордного налога (T) снижает личный доход (Y) до уровня располагаемого (Y–T). Уменьшение дохода приводит к сокращению потребления:

где: С1 – уровень потребления до введения налога;

С2 – уровень потребления после введения налога;

С0 – уровень потребления при нулевом доходе;

МРС – предельная склонность к потреблению;

Другая, более типичная, ситуация наблюдается, когда налоговые изъятия зависят от уровня дохода. В этом случае, общая сумма налоговых выплат равна Т = t(Y), а величина располагаемого дохода:

соответственно, потребление после введения налога (С2) составит:

Таким образом, введение налога, отражается на величине потребления, совокупном спросе и опосредованно на равновесном ВНП.

Влияние введения налога на равновесный ВНП представлено на рисунке 3.

Первоначально, когда совокупные расходы (АD1) включали потребление на уровне С0 + МРС (Y) и инвестиции (I), экономика находилась в состоянии равновесия при ВНП, равном Y1. Введение налога (Т) снижает потребление до уровня С0 + МРС х (Y–Т), что ведет к сокращению совокупных расходов до АD2. В результате равновесный объем производства сокращается до уровня Y2.

Снижение налогов вызовет противоположный эффект – объем производства будет увеличиваться.

Рисунок 3. Влияние увеличения налогов на объем производства (ВНП)

Таким образом, повышение налогов, снижает располагаемый доход, потребление, что приводит к сокращению совокупного спроса. В результате кривая совокупного спроса сдвигается влево из положения AD0 в положение AD1, что ведет к сокращению ВВП до его потенциального уровня (с Y0 до Y1) при прежнем уровне цен (P0) (рис. 4).

Рисунок 4. Повышение налогов

Подобно государственным закупкам, налоги обладают множительным, мультипликационным эффектом – увеличение налогов вызывают цепную реакцию уменьшения расходов домашних хозяйств и фирм. То есть если налоговые отчисления сократятся (увеличатся) на величину ∆Т, то равновесный ВНП изменится на величину большую, чем ∆Т.

Налоговый мультипликатор(MRT) – это коэффициент, показывающий, на сколько сократится (увеличится) равновесный ВНП при увеличении (уменьшении) налоговых платежей.

Тогда: ∆ВНП = MRT х ∆Т

Налоги, изменяя величину располагаемого дохода, влияют как на потребление, так и на сбережение, поэтому изменение ВНП в результате введения или изменения величины налогов зависит от соотношения, в котором прирост дохода распадается на потребление и сбережение.

Отсюда: налоговый мультипликатор равен отношению предельной склонности к потреблению (MPC) к предельной склонности к сбережениям (MPS):

В общем случае рост совокупного спроса (DY) можно рассчитать по формуле:

DY = MRT х DT = (MPC / MPS) х DT,

где: DT – изменение налогов.

В случае, если речь идет о прогрессивных налогах, зависящих от дохода, значение мультипликатора меняется. Поскольку предельная склонность к потреблению корректируется на величину налоговой ставки, постольку и налоговый мультипликатор приобретает вид:

Итак, изменение ВНП в результате изменения налогов равно величине этого изменения, умноженной на налоговый мультипликатор:

∆ВНП = ∆Т х MRT

Государство может стимулировать совокупный спрос не только увеличением своих расходов, но и сокращением налогов. В этом случае домашние хозяйства и фирмы получают дополнительные средства, которые они могут использовать для увеличения своих расходов.

Снижение налоговувеличивает располагаемый доход и потребление. Рост потребления вызывает увеличение совокупного спроса (кривая совокупного спроса смещается в результате вправо), что в краткосрочном периоде (когда цены постоянны) стимулирует рост объема производства, доходов, снижает уровень безработицы (рис. 5).

Со временем, однако, когда ВНП достигнет своего потенциального уровня, рост совокупного спроса приведет к повышению цен.

Рисунок 5. Снижение налогов

Подобно мультипликатору государственных расходов, налоговый мультипликатор также действует в обоих направлениях.

Предположим, государство сокращает налоги на 100 руб., а предельная склонность к потреблению составляет 0,8. Поэтому, сэкономив 100 руб. на налогах, домашние хозяйства увеличивают свои расходы на 80 руб., а остальные 20 руб. они сберегают.

Эти 80 руб. превращаются в доходы производителей. Из полученных денег производители тратят 64 руб. (80%), сберегая 16 руб. (20%), и т.д.

Таким образом, мы опять же наблюдаем цепную реакцию повышения совокупного спроса: снижение налогов – рост расходов – рост доходов – рост расходов…

В нашем примере совокупный спрос возрастает в конечном счете на: 80+64+51,2+40,96+…+0=400 руб., или (4 х 100), т.к. MRT = MPC/ MPS = 0,8 / 0,2 = 4.

Следует отметить, что поскольку все государственные расходы непосредственно входят в совокупный спрос, и их изменение полностью отражается на его величине, то мультипликатор государственных расходов «сильнее», больше налогового мультипликатора.

Так как чистые налоги (налоги за вычетом трансфертных платежей), изменяя величину располагаемых доходов, влияют на потребление, инвестиции, и опосредованно на совокупный спрос.

Как видно из предыдущего изложения, изменения налогов и государственных расходов действуют на экономику разнонаправленно. Тогда что же происходит при одновременном изменении налогов и государственных расходов?

Предположим, что налоги и государственные расходы возросли на одну и ту же величину. К чему это приведет?

Под влиянием роста государственных расходов совокупный спрос возрастет, а под влиянием роста налогов сократится. При этом, поскольку мультипликатор правительственных расходов «сильнее» налогового мультипликатора, окончательный, суммарный результат будет состоять в приросте выпуска продукции, равному величине увеличения налогов и государственных расходов.

Рассмотрим следующий пример.

Предположим, что налоги и государственные расходы увеличились на одинаковую величину – на 100 ден. ед. Бюджет сбалансирован. Предельная склонность к потреблению – 0,8, соответственно, предельная склонность к сбережениям – 0,2.

Тогда, мультипликатор государственных расходов равен 5 (1:0,2)[1], а налоговый мультипликатор – 4 (0,8 : 0,2)[2].

В результате увеличения налогов ВНП сократится на 400 ден. ед. (100 х 4), а следствием увеличения государственных расходов станет прирост ВНП на 500 ден. ед. (100 х 5).

В итоге ВНП возрастет на 100 ден. ед. (500 – 400), т.е. на столько, на сколько увеличились налоги и государственные расходы.

Фискальная политика, предусматривающая равное увеличение налогов и государственных расходов, приводит к эффекту сбалансированного бюджета, суть которого состоит в том, что равное изменение государственных расходов и налогов приводит к изменению равновесного выпуска на ту же величину.

Следовательно, мультипликатор сбалансированного бюджета равен 1.

Этот вывод, сделанный норвежским экономистом, лауреатом нобелевской премии Т. Хаавельмо, получил название «теоремы Хаавельмо».

Дата добавления: 2016-03-15 ; просмотров: 3306 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Рассмотрим более подробно традиционный (кейнсианский) подход к макроэкономическим последствиям фискальной политики.

Фискальная политика бывает двух видов: «дискреционная фискальная политика» и «недискреционная фискальная политика», т. е. политика автоматических стабилизаторов.

Под «дискреционной фискальной политикой» понимается сознательное регулирование государством уровня налогообложения и государственных расходов с целью воздействия на реальный объем национального производства, занятость, инфляцию.

Для анализа этого воздействия воспользуемся рис. 1.

Рис. 1. Воздействие государственных расходов на объем национального производства и изменение макроэкономического равновесия

Примем некоторые допущения, упрощающие анализ воздействия фискальной политики на совокупный спрос, а именно: допустим, что фискальная политика влияет только на совокупный спрос, государственные расходы не влияют на потребление и инвестиции, чистый экспорт равен нулю.

Начнем с анализа влияния государственных расходов на совокупный спрос. Вспомним график совокупных расходов (потребление + инвестиции, или С + I). Введение в экономический анализ государственных расходов (G) сдвигает график совокупных расходов (С + I) вверх и вызывает рост валового национального продукта.

Точка макроэкономического равновесия смещается вверх по линии в биссектрисе.

Государственные расходы оказывают на совокупный спрос влияние, аналогичное инвестициям, и, подобно инвестициям, обладают мультипликативным эффектом.

Мультипликатор государственных расходов показывает, как изменяется объем ВНП в результате изменения государственных расходов:

Kg = DВНП / DG,

где G — государственные расходы; Kg — мультипликатор государственных расходов.

Мультипликатор государственных расходов количественно можно выразить и через такие экономические категории, как предельная склонность к сбережению (MPS) и предельная склонность к потреблению (МРС):

Kg-1/1- МРС = 1 / MPS.

Таким образом, DВНП = DG • Kg.

Рассмотрим теперь влияние налогов на национальное производство и величину ВНП. Для упрощения анализа предположим, что государство вводит единовременно выплачиваемый налог, сумма которого не меняется при любой величине ВНП (налог постоянной величины).

Введение этого налога приведет к уменьшению располагаемого дохода налогоплательщиков (дохода после уплаты налога), следовательно, сократятся и их расходы. Это, в свою очередь, отразится на всей сумме совокупных расходов: она уменьшится.

При постоянных I и G график совокупных расходов (С+I+G) сдвинется вниз и вызовет сокращение объема ВНП. Точка макроэкономического равновесия переместится вниз по линии в 45 градусов.

Противоположная картина будет складываться при сокращении налогов.

Вместе с тем, влияние налогов на объем ВНП имеет специфику по сравнению с воздействием инвестиций и государственных расходов. Дело в том, что располагаемый доход используется не только на потребление, но и на сбережения. Следовательно, снижение располагаемого дохода уменьшает не только потребление, но и сбережения.

Рис. 2. Влияние налогов на равновесный объем ВНП

Каким будет при этом уменьшение непосредственно потребления? Это зависит от предельной склонности к потреблению (МРС).

Для определения сокращения потребления в результате введения налога необходимо умножить сумму налогового приращения (Т) на МРС или С = Т - МРС. (Аналогично этому умножение суммы налогового приращения на величину MPS покажет уменьшение сбережения в результате введения дополнительного налога, или S = Т • MPS.)

Действие налогов, подобно инвестициям и государственным расходам, обладает мультипликативным эффектом.

Но мультипликатор инвестиций меньше мультипликатора государственных расходов и инвестиций, поскольку, например, при сокращении налогов потребление увеличивается лишь частично (часть располагаемого дохода идет на увеличение сбережений), тогда как каждая единица прироста государственных расходов или инвестиций оказывает прямое воздействие на величину ВНП.

Налоговый мультипликатор равен мультипликатору государственных расходов, умноженному на МРС:

К = 1/1- МРС • МРС = МРС/MPS.

Таким образом, влияние государственных расходов на национальную экономику осуществляется через совокупный спрос. При увеличении государственных расходов на закупку товаров и услуг соответственно возрастает величина совокупных расходов на рынке, стимулируя тем самым совокупный спрос и рост объема национального производства, валового национального продукта.

Сокращение государственных расходов влечет за собой, следовательно, сокращение валового национального продукта.

В свою очередь, введение дополнительных налогов или увеличение налоговых ставок уже существующих приводит к уменьшению располагаемого дохода (дохода после уплаты налогов) налогоплательщиков, что отражается на всей сумме совокупных расходов (они уменьшаются).

Следовательно, можно использовать дискреционную фискальную политику государства в различные периоды экономического цикла.

В период спада стимулирующая фискальная политика складывается из:

1) увеличения государственных расходов;

2) снижения налогов;

3) сочетания роста государственных расходов со снижением налогов (с учетом того, что мультипликационный эффект увеличения государственных расходов больше, чем мультипликационный эффект снижения налогов).

В краткосрочном периоде сдерживающая фискальная политика снизит инфляцию спроса, но при этом возрастет безработица, так как объем производства сократится.

В долгосрочном периоде хозяйственной деятельности, растущие налоговые изъятия, обусловят падение совокупного предложения и появление стагфляции.

Другой тип фискальной политики — недискреционная фискальная политика — предполагает использование автоматических стабилизаторов, которые без частого вмешательства реагируют на изменения макроэкономической ситуации.

Такая фискальная политика возможна только в условиях сбалансированной экономики, где основные макроэкономические пропорции близки к равновесному уровню. В качестве примера используют обычно экономику США и Японии.

К основным встроенным стабилизаторам относится изменение налоговых поступлений в различные периоды экономического цикла. При этом ставки налогов действуют достаточно долго, не изменяя свою величину.

Поэтому в период быстрого роста ВНП (в период подъема) налоговые поступления автоматически возрастают (при прогрессивной ставке налогообложения, а также за счет расширения налогооблагаемой базы), что обеспечивает снижение покупательной способности населения и сдерживание экономического роста.

К встроенным стабилизаторам относится и система пособий по безработице, социальные выплаты, программы по поддержанию малоимущих слоев населения и т. п., препятствующие резкому сокращению совокупного спроса даже в период экономического спада.

В период подъема выплата различных пособий уменьшается, что сдерживает совокупный спрос. Важно отметить, что недискреционная политика позволяет гораздо эффективнее влиять на амплитуду циклических колебаний, чем при дискреционной политике.

В краткосрочном периоде при увеличении государственных расходов спрос будет возрастать, способствуя росту номинального ВНП. При росте ВНП увеличивается и спрос на деньги. В свою очередь это будет способствовать росту процентных ставок. Повышение процентной ставки обусловит снижение уровня плановых инвестиций.

Таким образом рост государственных расходов при активной фискальной политике вызывает уменьшение плановых инвестиций, что способствует сдерживанию роста производства.

Заметим, что рост ВНП в ответ на увеличение государственных расходов можно показать и с помощью модели «кейнсианского креста», и с помощью модели IS-LM.

В модели «кейнсианского креста» рост государственных расходов приводит к гораздо большему росту ВНП.

Это связано с тем, что модель «кейнсианского креста» предполагает изменение лишь государственных расходов при постоянных инвестициях в частном секторе и потреблении.

Модель IS-LM учитывает «эффект вытеснения» при росте ставки процента в ответ на увеличение государственных расходов.

Таким образом, фискальная политика, предполагающая рост государственных расходов, вызывает в краткосрочном периоде:

1) увеличение номинального ВНП (объема производства) в соответствии с мультипликатором государственных расходов;

2) повышение процентных ставок;

3) появление «эффекта вытеснения» государственными расходами частных плановых инвестиций.

Читайте также: