Рк налоговый кодекс статья 687

Опубликовано: 01.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Федеральной налоговой службы от 19 апреля 2021 г. № СД-4-2/5238 О примененении налогоплательщиками тех или иных форм или форматов транспортной накладной для документирования гражданско-правовых отношений, возникающих по факту перевозки грузов

Федеральная налоговая служба, рассмотрев обращение, сообщает следующее.

Согласно Положению о Министерстве транспорта Российской Федерации, утвержденному постановлением Правительства Российской Федерации от 30.07.2004 N 395, Министерство транспорта Российской Федерации является федеральным органом исполнительной власти в области транспорта, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию, в том числе в сфере автомобильного транспорта.

В связи с этим, оценка Федеральной налоговой службой правильности применения налогоплательщиками тех или иных форм или форматов транспортной накладной для документирования гражданско-правовых отношений, возникающих по факту перевозки грузов, а также принятие решений в отношении сроков действия того или иного порядка документирования грузовых перевозок в компетенцию Федеральной налоговой службы не входит.

В соответствии с пунктом 1 статьи 252 Налогового кодекса Российской Федерации (далее - НК РФ) расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных статьей 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Заключение договора перевозки груза подтверждается транспортной накладной (пункт 2 статьи 785 Гражданского кодекса Российской Федерации, часть 1 статьи 8 Устава Автомобильного транспорта (далее - УАТ)). Пунктом 2 статьи 8 УАТ установлено, что форма и порядок заполнения транспортной накладной устанавливаются правилами перевозок грузов. Постановлением Правительства Российской Федерации от 21.12.2020 N 2200 "Об утверждении Правил перевозок грузов автомобильным транспортом и о внесении изменений в пункт 2.1.1 Правил дорожного движения Российской Федерации" утверждена форма транспортной накладной (Приложение № 4). Соответственно, транспортная накладная является документом, оформленным в соответствии с законодательством Российской Федерации.

Таким образом, по смыслу статьи 252 НК РФ иные документы при отсутствии транспортной накладной могут быть расценены как документы, косвенно подтверждающие произведенные расходы.

Статьей 313 НК РФ предусмотрено, что основанием для принятия к налоговому учету расходов на перевозку грузов являются первичные учетные документы, то есть документы, подтверждающие изменение финансового положения контрагентов в результате заключения и исполнения договора перевозки.

Необходимо отметить, что транспортная накладная может быть применена как первичный учетный документ исключительно при наличии реквизитов, определенных статьей 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете", то есть транспортная накладная по форме, утверждённой Постановлением Правительства Российской Федерации от 21.12.2020 N 2200, принимается к бухгалтерскому и налоговому учету при правильном заполнении раздела 16. При не заполнении данного раздела, транспортная накладная является документом, оформленным в соответствии с законодательством Российской Федерации и, согласно статье 252 НК РФ, подтверждающим затраты на перевозку. При этом для целей отражения в бухгалтерском и налогом учете на такую перевозку должен быть оформлен первичный учетный документ, отвечающий требованиям статьи 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете".

Вследствие этого, представление организациями документов, оформленных в соответствии с законодательством Российской Федерации в области транспорта, является достаточным условием для подтверждения правомерности признания расходов в целях налогообложения (при соответствующей цели их несения).

Вместе с тем, пунктом 6 Положения по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008), утвержденного Приказом Минфина России от 06.10.2008 N 106н, установлено требование отражения в бухгалтерском учете фактов хозяйственной деятельности исходя не столько из их правовой формы, сколько из их экономического содержания и условий хозяйствования (требование приоритета содержания перед формой). В силу этого, отступление налогоплательщика от установленных гражданским законодательством в конкретный момент времени требований в области оформления грузовых перевозок не может быть единственным условием, достаточным для признания неправомерным учета понесенных расходов в целях налогообложения. В таких случаях при проведении мероприятий налогового контроля налоговые органы будут учитывать всю совокупность конкретных обстоятельств, свидетельствующих о реализации налогоплательщиком своих прав по исчислению налоговой базы в пределах, установленных статьей 54.1 НК РФ.

Также следует отметить, что в целях обеспечения единства практики применения судами законодательства, связанного с договором перевозки автомобильным транспортом грузов, пассажиров и багажа и с договором транспортной экспедиции, в пункте 20 Постановления Пленума Верховного Суда Российской Федерации N 26 от 26.06.2018 "О некоторых вопросах применения законодательства о договоре перевозки автомобильным транспортом грузов, пассажиров и багажа и о договоре транспортной экспедиции", в частности, указано, что отсутствие, неправильность или утрата транспортной накладной сами по себе не являются основанием для признания договора перевозки груза незаключенным или недействительным. В этом случае наличие между сторонами договорных отношений может подтверждаться иными доказательствами (часть 2 статьи 67 Гражданского процессуального кодекса Российской Федерации, часть 5 статьи 71 Арбитражного процессуального кодекса Российской Федерации).

Таким образом, при разрешении спора о подтверждении перевозки суд будет оценивать доказательства по своему внутреннему убеждению, основанному на всестороннем, полном, объективном и непосредственном исследовании имеющихся в деле доказательств. Помимо этого, суд будет оценивать относимость, допустимость, достоверность каждого доказательства в отдельности, а также достаточность и взаимную связь доказательств в их совокупности.

| Действительный государственный советник Российской Федерации 2 класса | Д.С. Сатин |

Обзор документа

ФНС подготовила разъяснения об учете расходов на перевозку при наличии и отсутствии транспортной накладной.

Федеральная налоговая служба направила в налоговые органы Письмо от 17.05.2017 г. № СА-4-7/9270@ по вопросам применения понятия фактического получателя дохода (ФПД), предусмотренного соглашениями об избежании двойного налогообложения. Цель Письма – повысить эффективность проверки налоговыми органами обоснованности применения налоговыми агентами льготных ставок налога на прибыль с доходов, выплачиваемых иностранным компаниям.

Основные положения Письма заключаются в следующем.

- При решении вопроса о ФПД Модельная конвенция и Комментарии к ней будут рассматриваться налоговыми органами в качестве дополнительного источника толкования соглашений об избежании двойного налогообложения (СОИДН). При применении термина ФПД налоговые органы должны будут исходить из целей и задач СОИДН.

- Для доказывания наличия или отсутствия ФПД налоговые органы должны использовать информацию, полученную не только из иностранных юрисдикций, но и из коммерческих баз данных, открытых реестров иностранных компаний, а также из общедоступных источников.

- Для отказа в применения льготной ставки налогообложения в случае, если будет установлено, что непосредственный получатель дохода не является ФПД, налоговый орган не обязан устанавливать, кто в действительности обладает таким статусом – автоматически будет применена ставка налога, установленная НК РФ. В то же время, ФНС России поясняет, что этого можно будет избежать, если налогоплательщик (налоговый агент) предоставит до вынесения решения по налоговой проверке документальное подтверждение того, кто является фактическим получателем дохода.

- Концепция ФПД будет применяться не только к пассивным доходам, выплачиваемым иностранным компаниям (в виде дивидендов, процентов и роялти). Поскольку концепция ФПД, по сути, является механизмом по борьбе с неправомерными злоупотреблениями льготными условиями СОИДН, она применяется «в отношении различных видов выплачиваемых иностранной организации доходов», то есть к активным доходам тоже. Таким образом, налоговые органы будут проверять ФПД в отношении любых выплаченных доходов из источников в РФ. В связи с этим российским налогоплательщикам нужно быть готовыми иметь и своевременно предоставить налоговому органу подтверждения не только о резидентстве получателя дохода, но и о том, что именно это лицо - ФПД*, при этом по каждому доходу, выплаченному иностранной компании.

- ФНС России на основе анализа судебной практики определила критерии ФПД, которыми будут руководствоваться налоговые органы при проведении проверок. Льготы будут предоставлены лишь тем компаниям, которые подтвердят (а) экономическое присутствие получателя дохода в стране резидентства, (б) наличие у него широких полномочий по распоряжению полученным доходом и (в) то, что это лицо использовало выплаченный ему доход в своей предпринимательской деятельности.

- самостоятельность принятия директорами иностранных компаний решений,

- осуществление предпринимательских функций,

- наличие признаков ведения деятельности (персонал, офис, общехозяйственные затраты),

- несение коммерческих рисков,

- наличие или отсутствие юридических и фактических обязательств по дальнейшему

- перечислению дохода,

- наличие или отсутствие системности транзитных платежей по перечислению дохода от лица резидента-участника соглашения в адрес лица, не имеющего льгот по соглашению.

О чём подумать, что сделать

В связи с применением понятия ФПД, исходя из целей и задач СОИДН, налоговые органы будут рассматривать концепцию фактического получателя дохода как механизм по борьбе с неправомерным применением льготных положений международных налоговых соглашений, распространяя ее действие на любые виды выплат иностранным лицам, источником которых является РФ. Это повлечет за собой проведение налоговых проверок российских компаний, выплачивающих не только пассивный доход, но и активный. Таким образом, расширится круг субъектов, которые будут проверены на соответствие критериям ФПД, и которым при выплате активных доходов могут предъявляться претензии по формальным основаниям – ввиду отсутствия подтверждения фактического права на доход, как того требует ст.312 НК РФ.

Так как критерии неоднозначны, а в некоторой части и не соотносятся с положениями Комментариев к Модельной конвенции, налоговым агентам необходимо обдуманно подходить к каждому из названных критериев, учитывать специфику и особенности ведения бизнеса.

Налоговые проверки не ограничатся анализом лишь операции по перечислению дохода от

российского лица иностранному – оценка будет дана в отношении всей экономической деятельности группы. Следовательно, налоговым агентам целесообразно самим, не дожидаясь начала налоговой проверки, проанализировать структуру организации бизнеса на наличие риска применения концепции ФПД и при необходимости принять решение о ее реструктуризации.

Помощь консультанта

Специалисты юридической компании «Пепеляев Групп» оказывают широкий спектр услуг в области комплексной поддержки бизнеса по международным налоговым вопросам. Мы готовы оказать помощь в анализе ситуаций выплаты дохода иностранным лицам с точки зрения применения международных соглашений в части предоставления права на использование льгот (пониженных ставок и освобождений) при налогообложении отдельных видов доходов от источников в РФ.

Наши специалисты обладают богатым опытом по разрешению различных вопросов налогообложения и готовы оказать помощь в подготовке необходимых документов, информации, а также в выработке аргументированной позиции и отстаиванию интересов налогоплательщиков как перед налоговыми органами, так и в дальнейшем в суде.

«Клерк» Рубрика Налоговые проверки

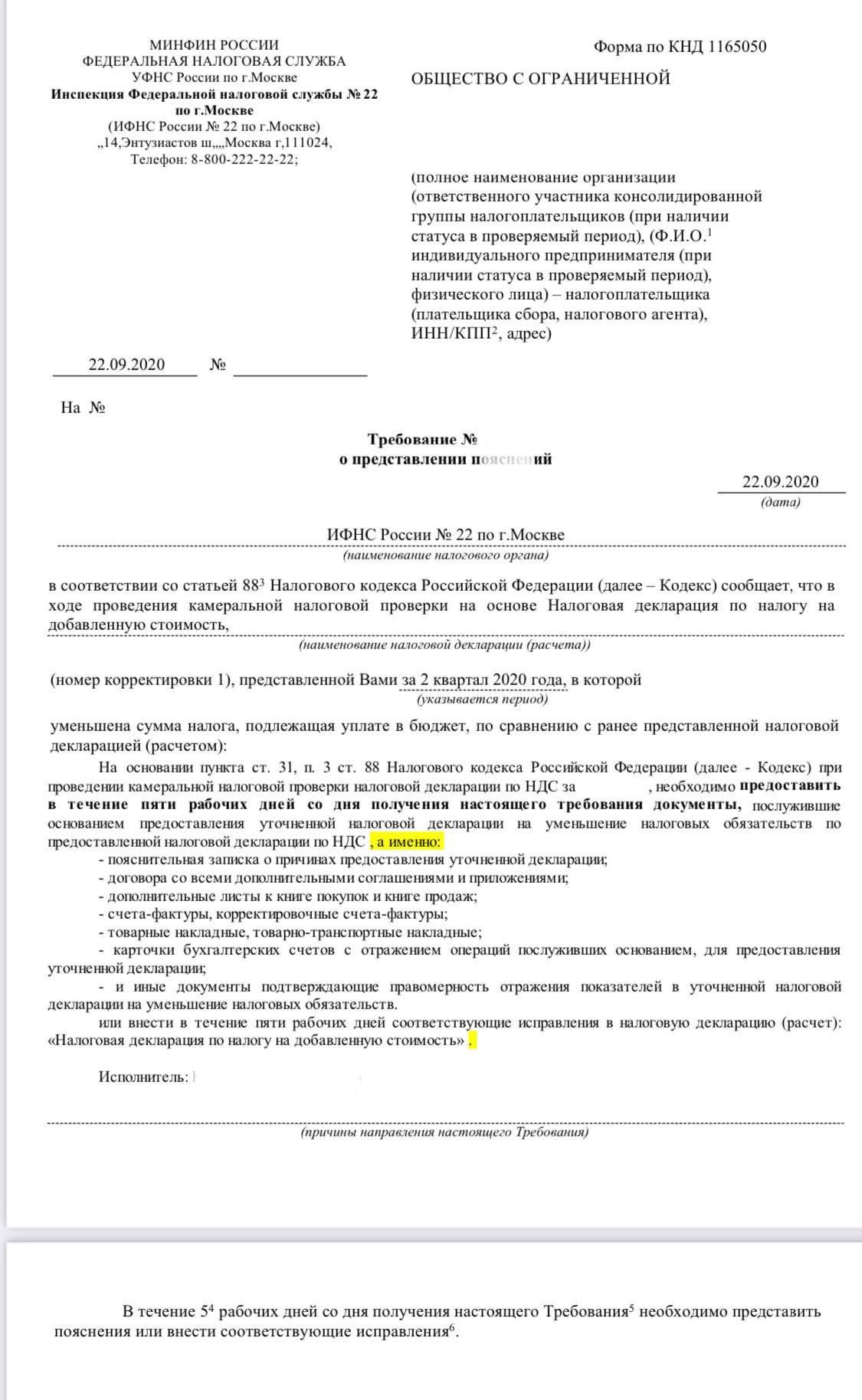

Наш читатель поделился обширной формулировкой ответа на незаконное требование налоговиков по пункту 3 статьи 88 НК. Причем, ситуация подтверждена судебной практикой в пользу налогоплательщика.

«Неправомерное требование о предоставлении пояснений, в котором помимо пояснений налоговый орган требует у налогоплательщика документы».

Ответ приводят текстом, чтоб удобнее было копировать.

«В ответ на требование №__ о предоставлении пояснений от 22.09.2020г., сообщаем, что (пояснения).

Относительно предоставления истребуемых налоговым органом документов, послуживших основанием предоставления уточненной налоговой декларации на уменьшение налоговых обязательств по предоставлению налоговой декларации по НДС, сообщаем следующее.

П.п. 10,11 п.1 ст. 21 НК РФ предусмотрено, что налогоплательщики имеют право:

- требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков;

- не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Кодексу или иным федеральным законам.

Из буквального толкования вышеуказанных норм следует, что право налогового органа на истребование (на получение) от налогоплательщика документов (информации, объяснений и т.п.), которому корреспондирует обязанность налогоплательщика совершить соответствующие действия и предоставить документы (информацию, объяснения и т.п.), может быть реализовано только строго по тем основаниям, в том порядке и в тех пределах, которые предусмотрены законодательством Российской Федерации.

П. 3 ст. 88 НК РФ, указанный налоговым органом в качестве основания истребования документов, не содержит нормы, указывающей на обязанность налогоплательщика предоставлять по требованию о предоставлении пояснений какие-либо документы.

Согласно п.4 ст.88 НК РФ, налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок, противоречий, то есть выполняющий свою обязанность, корреспондирующую праву налогового органа, закрепленному в абз. 1 п.3 ст. 88 НК РФ, истребовать только пояснения, дополнительно, по своему желанию, имеет право представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет), однако обязанность предоставлять какие-либо документы по требованию о предоставлении пояснений на налогоплательщика не возлагается.

Данная правовая позиция нашла свое отражение в деле №А36-2872/2020».

Вот что пишут в комментариях:

«В требовании предоставить все по операциям, послужившим основанием для уточнения. Это хоть объяснимо. У нас же такие формулировки: ОСВ по всем счетам, карточки по всем счетам, все договора, все платежки, все акты сверок и с покупателями и с поставщиками за период. А перечень организаций из книги продаж и книги покупок. Такой же запрос по встречке по контрагентам».

«Всё верно. По ст. 88.3 в лес их. Но они могут прислать по ст. 90 уже. Это те, которые поумнее и понаглее».

«Хороший ответ, по-крайней мере позволяет получить больше времени для сбора документов, перед тем, как пришлют по ст. 93».

Ответ Председателя Комитета государственных доходов МФ РК от 15 июня 2020 года на вопрос от 30 мая 2020 года № 620239 (dialog.egov.kz)

На портале «Открытый диалог» размещен вопрос (№ 551095 от 21.05.2019 г. (https://dialog.egov.kz/questioncontroller/view?id=551095) касательно отнесения на вычеты расходов по чекам ККМ, которые по техническим причинам не оформлены в соответствии с последними изменениями в налоговом законодательстве (письмо НАБ от 18 апреля 2019 года №10-04/19).

Согласно разъяснению Председателя КГД МФ РК «…контрольный чек также является документом, подтверждающим факт расхода, подлежащего вычету. При этом такой чек должен соответствовать требованиям по выдаче чека ККМ или товарного чека на сумму, уплаченную за товар, работу, услугу».

Из ответа следует, что в случае, если фискальный чек оформлен не должным образом, то это не дает право покупателю взять НДС в зачет и отнести расходы на вычеты через себестоимость товара, что ставит в неравное положение покупателей, купивших товар и/или услугу у одного и того же поставщика, но с разными формами оплаты — безналичным платежом без рисков, наличными средствами, без права отнесения на вычеты.

Таким образом, нарушается принцип справедливости налогообложения: поставщик, предоставляющий покупателям некорректный (не в полном объеме заполненный) фискальный чек, не подвергается административной ответственности, в то время как такой документ не является основанием для вычета покупателем.

В связи с вышеизложенным, просим разъяснить следующие вопросы:

1) Относится ли данное разъяснение только к отнесению на вычеты расходов по компенсациям при служебных командировках или же данное разъяснение следует учитывать при отнесении на вычеты любых расходов, связанных с осуществлением деятельности, направленной на получение дохода, если оплата товары, работы, услуги была осуществлена посредством наличных денег?

2) Правильно ли мы понимаем, что · если налогоплательщиком были получены, но не были оплачены товары, работы, услуги, то эти расходы могут быть отнесены на вычеты при наличии первичных документов, отвечающих требованиям Законодательства РК? · данные расходы не могут быть отнесены на вычеты, если товары, работы, услуги были получены и оплачены, но в то же время чек ККМ не соответствует требованиям, установленным п.7 ст. 166 НК РК?

3) Если контрольный чек является документом, подтверждающим факт расхода, подлежащего вычету, то как тогда нам следует понимать ст. 192 НК РК, согласно которой, налогоплательщики осуществляют ведение налогового учета по методу начисления?

Согласно п.2 ст. 192 «метод начисления является методом учета, согласно которому результаты операций и прочих событий признаются по факту их совершения, в том числе со дня выполнения работ, предоставления услуг, отгрузки и передачи товаров покупателю или его доверенному лицу с целью реализации или оприходования имущества, а не со дня получения или выплаты денег или их эквивалента».

Согласно же п.6 ст. 165 НК РК «чек контрольно-кассовой машины — первичный учетный документ контрольно-кассовой машины, подтверждающий факт осуществления между продавцом (поставщиком товара, работы, услуги) и покупателем (клиентом) денежного расчета, выданный в бумажном виде либо в электронном виде». Нет ли противоречия между определениями, указанными выше, и разъяснением, что «контрольный чек также является документом, подтверждающим факт расхода, подлежащего вычету»?

4) При наличии возможности относить на вычеты расходы по приобретенным товарам, работам, услугам на основании чека ККМ, достаточно ли будет соблюдения требований п. 7 ст. 166 НК РК, без учета требований, установленных п. 3 ст. 7 Закона «О бухгалтерском учете и финансовой отчетности» (требования, приведенные в указанных пунктах, имеют различия)?

5) Исходя из положений Налогового Кодекса, на вычет относятся расходы «на основании первичных документов, по форме и требованиям, установленным законодательством Республики Казахстан о бухгалтерском учете и финансовой отчетности». При этом не уточняется количество таких подтверждающих документов.

Например, если в подтверждение оказанных услуг предоставлены корректно оформленные счет — фактура и Акт выполненных работ, а также чек ККМ с неполными данными, почему налогоплательщик не вправе отнести на вычет такие расходы?

6) Достаточно ли будет наличия одного лишь фискального чека соответствующего требованиям п.7 ст.166 НК РК для отнесения расходов на вычеты в целях исчисления КПН или это дополнительный документ для подтверждения вычетов?

7) Какие налоговые риски возникают по принятию товаров и услуг по одному лишь фискальному чеку, который содержит все реквизиты согласно п.7 ст.166 НК РК, не отнесенные на вычеты в целях КПН?

Комитет государственных доходов Министерства финансов Республики Казахстан (далее — КГД МФ РК) рассмотрев Ваш вопрос, поступивший на блог Председателя КГД МФ РК, сообщает следующее.

Ответ, размещенный на портале «Открытый диалог» № 551095 от 21 мая 2019 года касательно отнесения на вычеты расходов по чекам контрольно — кассовых машин (далее — ККМ), которые по техническим причинам не оформлены в соответствии с последними изменениями в налоговом законодательстве разъясняет вычет расходов именно по компенсациям при служебных командировках.

В соответствии с подпунктом 6) пункта статьи 165 Кодекса Республики Казахстан от 25 декабря 2017 года № 120-VI «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) чек контрольно-кассовой машины — первичный учетный документ контрольно-кассовой машины, подтверждающий факт осуществления между продавцом (поставщиком товара, работы, услуги) и покупателем (клиентом) денежного расчета, выданный в бумажном виде либо в электронном виде.

Вместе с тем отмечаем, что в соответствии с пунктом 1 статьи 166 Налогового кодекса, на территории Республики Казахстан денежные расчеты производятся с обязательным применением ККМ.

Следует отметить, что при применении ККМ предъявляется требование по выдаче чека ККМ или товарного чека на сумму, уплаченную за товар, работу, услугу (подпункт 2) пункта 6 статьи 166 Налогового кодекса).

Законом Республики Казахстан «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам развития бизнес-среды и регулирования торговой деятельности» от 2 апреля 2019 года № 241-VI ЗРК (далее — Закон) внесены изменения в Налоговый кодекс по порядку применения ККМ.

Так, Налоговым кодексом, расширен перечень информации, подлежащей отражению в чеке ККМ согласно пункту 7 статьи 166, следующего содержания:

7) цену товара, работы, услуги за единицу;

10) наименование товара, работы, услуги;

11) количество приобретаемых товаров, работ, услуг, единицу их измерения;

12) общую сумму продажи товара, работы, услуги;

13) сумму налога на добавленную стоимость с указанием ставки по облагаемым налогом на добавленную стоимость оборотам по реализации товаров, работ, услуг — в случае, если налогоплательщик является плательщиком налога на добавленную стоимость;

14) адрес места использования контрольно-кассовой машины;

15) штриховой код, содержащий в кодированном виде информацию о чеке контрольно-кассовой машины.

При этом на чеки контрольно-кассовых машин без функции передачи данных не распространяются положения подпунктов 9) и 15) пункта 7 данной статьи.

Согласно пункту 1 статьи 11 Закона РК «О правовых актах» (далее — Закон о ПА) все нормативные правовые акты имеют прямое действие, если иное не оговорено в самих нормативных правовых актах или актах о введении их в действие.

Следует отметить, что соблюдение требований, предъявляемых при применении ККМ, установленных Налоговым кодексом, является обязанностью налогоплательщика (подпункт 4) пункта 3 статьи 13 Налогового кодекса). Закон вступает в действие в течение 10 дней с момента официального опубликования.

Соответственно, учитывая, что норма прямого действия, по истечению вышеуказанного срока ККМ должны печатать чеки с учетом новых требований. Вместе с тем, в соответствии с действующим Кодексом Республики Казахстан «Об административных правонарушениях» административных мер к новым требованиям по содержанию чека ККМ не предусмотрено.

Относительно вычета расходов связанных с осуществлением деятельности направленной на получение доходов

В соответствии с пунктом 1 статьи 190 Налогового кодекса налоговым учетом является процесс ведения налогоплательщиком (налоговым агентом) учетной документации в соответствии с требованиями настоящего Кодекса в целях обобщения и систематизации информации об объектах налогообложения и (или) объектах, связанных с налогообложением, а также исчисления налогов и платежей в бюджет и составления налоговой отчетности.

Согласно пункту 3 статьи 190 Налогового кодекса, если иное не установлено пунктом 4 данной статьи, налоговый учет основывается на данных бухгалтерского учета. Порядок ведения бухгалтерской документации устанавливается законодательством Республики Казахстан о бухгалтерском учете и финансовой отчетности.

Пунктами 1 и 2 статьи 192 Налогового кодекса определено, что если иное не установлено Налоговым кодексом, налогоплательщик (налоговый агент) осуществляет ведение налогового учета в тенге по методу начисления в порядке и на условиях, установленных Налоговым кодексом.

Метод начисления является методом учета, согласно которому результаты операций и прочих событий признаются по факту их совершения, в том числе со дня выполнения работ, предоставления услуг, отгрузки и передачи товаров покупателю или его доверенному лицу с целью реализации или оприходования имущества, а не со дня получения или выплаты денег или их эквивалента.

Согласно положениям пункта 1 статьи 242 Налогового кодекса расходы налогоплательщика в связи с осуществлением деятельности, направленной на получение дохода, подлежат вычету при определении налогооблагаемого дохода с учетом положений, установленных данной статьей и статьями 243 — 263 Налогового кодекса, за исключением расходов, не подлежащих вычету в соответствии с Налоговым кодексом.

Положениями пункта 3 статьи 242 Налогового кодекса вычеты производятся налогоплательщиком по фактически произведенным расходам при наличии документов, подтверждающих такие расходы, связанные с его деятельностью, направленной на получение дохода. Формы и порядок оформления бухгалтерской документации установлен статьей 7 Закона Республики Казахстан «О бухгалтерском учете и финансовой отчетности».

В соответствии с пунктами 2 и 3 статьи 7 Закона Республики Казахстан от 28 февраля 2007 года «О бухгалтерском учете и финансовой отчетности» формы или требования к первичным документам, применяемым для оформления операций или событий, утверждаются уполномоченным органом и (или) Национальным Банком Республики Казахстан в соответствии с законодательством Республики Казахстан.

Формы первичных учетных документов утверждены приказом Министра финансов Республики Казахстан от 20 декабря 2012 года № 562 «Об утверждении форм первичных учетных документов», а требования — приказом Министра финансов Республики Казахстан от 31 марта 2015 года № 241 «Об утверждении Правил ведения бухгалтерского учета».

Таким образом, учитывая, что перечень подтверждающих документов зависит от договорных отношений, условий сделки, приобретаемого товара, работ, услуг, а также других факторов возможность предоставления исчерпывающего перечня отсутствует.

Вместе с тем, в целях подтверждения расходов в соответствии с пунктом 3 статьи 242 Налогового кодекса, в случаях обязанности налогоплательщика по выдаче чека ККМ покупателю товаров, работ, услуг утвержденной формы, такие чеки, в совокупности с другими документами, являются подтверждающими осуществление расходов.

Ставки основных налогов и обязательных платежей

Виды налогов и платежей

Ставка

Основание

КОРПОРАТИВНЫЙ ПОДОХОДНЫЙ НАЛОГ

КПН, удерживаемый с налогооблагаемого дохода

20%

Пункт 1 статьи 313 Налогового кодекса

КПН, удерживаемый с облагаемого дохода:

Пункт 1-1 статьи 313 Налогового кодекса

Подпункты 4 и 5 статьи 223 Налогового кодекса

КПН, удерживаемый с налогооблагаемого дохода юридических лиц-производителей сельскохозяйственной продукции, продукции аквакультуры (рыбоводства) от осуществления деятельности по производству сельскохозяйственной продукции, продукции аквакультуры (рыбоводства), переработке и реализации указанной продукции собственного производства, а также продуктов такой переработки

10%

Пункт 2 статьи 313 Налогового кодекса

КПН, удерживаемый с доходов, облагаемых у источника выплаты, за исключением доходов нерезидентов из источников в Республике Казахстан

Пункт 3 статьи 313 Налогового кодекса

КПН, удерживаемый с доходов нерезидентов из источников в Республике Казахстан, определенных подпунктами 1) - 9), 11) - 34) пункта 1 статьи 644 Налогового кодекса, не связанных с постоянным учреждением таких нерезидентов, а также с доходов, указанных в подпункте 10) пункта 1 статьи 644 Налогового кодекса, за исключением доходов, указанных в подпунктах 2) - 5) пункта 1 статьи 646 Налогового кодекса

20%

Пункт 4 статьи 313 Налогового кодекса

Подпункты 1) пункта 1 статьи 646 Налогового кодекса

КПН, удерживаемый у источника выплаты с доходов нерезидентов, по доходам в виде страховых премий по договорам страхования рисков, прироста стоимости, дивидендов, вознаграждений, роялти

15%

Пункт 4 статьи 313 Налогового кодекса

Подпункты 2), 5) пункта 1 статьи 646 Налогового кодекса

КПН, удерживаемый у источника выплаты с доходов нерезидентов, в виде страховых премий по договорам перестрахования рисков и от оказания услуг по международной перевозке

5%

Пункт 4 статьи 313 Налогового кодекса

Подпункты 3), 4) пункта 1 статьи 646 Налогового кодекса

КПН с чистого дохода юридического лица-нерезидента, осуществляющего деятельность в РК через постоянное учреждение

15%

Пункт 5 статьи 313 Налогового кодекса

Пункт 1 статьи 652 Налогового кодекса

КПН с доходов лица, зарегистрированного в государстве с льготным налогообложением, включенном в перечень, определенные статьей 644 Налогового кодекса

Пункт 4 статьи 313 Налогового кодекса

Пункт 2 статьи 646 Налогового кодекса

КПН, удерживаемый у источника выплаты с доходов от прироста стоимости при реализации акций, выпущенных юридическими лицами, указанными в подпункте 6) пункта 1 статьи 293 Налогового кодекса, долей участия в юридических лицах, указанных в подпункте 6) пункта 1 статьи 293 Налогового кодекса, а также дивидендов, полученные от юридических лиц, указанных в подпункте 6) пункта 1 статьи 293 Налогового кодекса

5%

Пункт 3 статьи 646 Налогового кодекса

ИНДИВИДУАЛЬНЫЙ ПОДОХОДНЫЙ НАЛОГ

ИПН у источника выплаты с доходов физических лиц, в том числе с доходов иностранцев или лиц без гражданства, являющихся резидентами Республики Казахстан

10%

Пункт 1 статьи 320 Налогового кодекса

Пункт 1 статьи 317 Налогового кодекса

ИПН у источника выплаты с доходов физических лиц в виде дивидендов, полученных из источников в РК, в том числе с доходов иностранцев или лиц без гражданства, являющихся резидентами Республики Казахстан

5%

Пункт 2 статьи 320 Налогового кодекса

Пункт 1 статьи 317 Налогового кодекса

ИПН по доходам, подлежащим налогообложению физическим лицом-резидентом самостоятельно

10%

Статья 320 Налогового кодекса

Пункт 2 статьи 317 Налогового кодекса

Пункт 2 статьи 358 Налогового кодекса

ИПН по доходам трудового иммигранта-резидента

10%

Пункт 1 статьи 320 Налогового кодекса

Пункт 4 статьи 360 Налогового кодекса

ИПН по доходам лиц, занимающихся частной практикой

10%

Пункт 1 статьи 320 Налогового кодекса

Пункт 2 статьи 365 Налогового кодекса

ИПН по доходам индивидуального предпринимателя, применяющего общеустановленный режим налогообложения

Пункт 1 статьи 320 Налогового кодекса

Статья 366 Налогового кодекса

ИПН у источника выплаты с доходов физических лиц-нерезидентов, кроме доходов от прироста стоимости, дивидендов, вознаграждения, роялти

20%

Пункт 1 статьи 655 Налогового кодекса

Подпункт 1 пункта 1 статьи 646 Налогового кодекса

ИПН с доходов физических лиц-нерезидентов от прироста стоимости, дивиденды, вознаграждения, роялти

15%

Пункт 1 статьи 655 Налогового кодекса

Подпункт 5 пункта 1 статьи 646 Налогового кодекса

ИПН с доходов иностранцев и лиц без гражданства, направленных в Республику Казахстан юридическим лицом-нерезидентом, деятельность которого не приводит к образованию постоянного учреждения в Республике Казахстан, включая доходы, определенные статьей 322 Налогового кодекса, полученные (подлежащие получению):

10%

Статья 320 Налогового кодекса

Пункт 3 статьи 656 Налогового кодекса

ИПН по доходам физического лица-нерезидента, полученным из источников в Республике Казахстан, подлежащим уплате самостоятельно

по ставкам, установленным статьей 646 Налогового кодекса

Пункт 2 статьи 658 Налогового кодекса

ИПН плательщика ЕСП от суммы единого совокупного платежа, составляющего:

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

НДС к размеру облагаемого оборота и облагаемого импорта

12%

Пункт 1 статьи 422 Налогового кодекса

НДС при оборотах по реализации:

СОЦИАЛЬНЫЙ НАЛОГ

Социальный налог, исчисляемый юридическими лицами.

Если объект налогообложения составляет за календарный месяц сумму от одного тенге до 1 МРЗП**, то объект налогообложения определяется исходя из такого минимального размера заработной платы.

9,5%

Пункт 1 статьи 485 Налогового кодекса

Пункт 4 статьи 484 Налогового кодекса

Социальный налог, исчисляемый индивидуальными предпринимателями и лицами, занимающимися частной практикой, за исключением:

Пункт 2 статьи 485 Налогового кодекса

2 МРП*

1 МРП*

СПЕЦИАЛЬНЫЙ НАЛОГОВЫЙ РЕЖИМ

На основе патента:

ИПН, включаемый в стоимость патента

1%

Пункт 2 статьи 686 Налогового кодекса

На основе упрощенной декларации:

3%

Пункт 1 статьи 687 Налогового кодекса

Пункт 2 статьи 688 Налогового кодекса

СНР с использованием фиксированного вычета:

КПН, за исключением КПН на чистый доход и КПН, удерживаемого у источника выплаты, к объекту налогообложения, определенному пунктом 1 статьи 695 Налогового кодекса

20%

Пункт 1 статьи 695 Налогового кодекса

Пункт 1 статьи 313 Налогового кодекса

КПН, удерживаемый с налогооблагаемого дохода юридических лиц-производителей сельскохозяйственной продукции, продукции аквакультуры (рыбоводства) от осуществления деятельности по производству сельскохозяйственной продукции, продукции аквакультуры (рыбоводства), переработке и реализации указанной продукции собственного производства, а также продуктов такой переработки, к объекту налогообложения, определенному пунктом 1 статьи 695 Налогового кодекса

Пункт 1 статьи 695 Налогового кодекса

Пункт 2 статьи 313 Налогового кодекса

ИПН, за исключением ИПН, удерживаемого у источника выплаты, к объекту налогообложения, определенному пунктом 2 статьи 695 Налогового кодекса

Пункт 2 статьи 695 Налогового кодекса

Пункт 1 статьи 320 Налогового кодекса

СНР розничного налога:

КПН (ИПН), за исключением налогов, удерживаемых у источника выплаты, к объекту налогообложения, определенному разделом 7 «КПН» или разделом 8 «ИПН» Налогового кодекса

СНР для крестьянских или фермерских хозяйств

Единый земельный налог, исчисляемый к объекту налогообложения, определенному статьей 703 Налогового кодекса

НАЛОГ НА ТРАНСПОРТНЫЕ СРЕДСТВА

Налог на транспортные средства исчисляется в зависимости от объекта налогообложения

По ставкам, установленным в МРП*

Статья 492 Налогового кодекса

ЗЕМЕЛЬНЫЙ НАЛОГ

Базовые налоговые ставки на земли сельскохозяйственного назначения:

В расчете на один гектар и дифференцируются по качеству почв.

Устанавливаются пропорционально баллам бонитета

Статья 503 Налогового кодекса

Базовые налоговые ставки на земли населенных пунктов

Устанавливаются в расчете на один квадратный метр площади

Статья 505 Налогового кодекса

Базовые налоговые ставки на расположенные вне населенных пунктов земли промышленности и земли, предоставленные для нужд обороны, за исключением земель, временно используемых другими землепользователями

Базовые налоговые ставки на расположенные вне населенных пунктов земли, предоставленные для нужд обороны, временно не используемые для нужд обороны и предоставленные для сельскохозяйственных целей другим землепользователям

Пункт 3 статьи 506 Налогового кодекса

Статья 503 Налогового кодекса

Базовые налоговые ставки на расположенные вне населенных пунктов земли предприятий железнодорожного транспорта, занятые защитными лесными насаждениями вдоль магистральных железных дорог

Пункт 4 статьи 506 Налогового кодекса

Статья 503 Налогового кодекса

Налоговые ставки на земли промышленности (включая шахты, карьеры), за исключением земель промышленности, расположенных в черте населенного пункта, занятых аэродромами

Пункты 1 и 2 статьи 507 Налогового кодекса

Статья 505 Налогового кодекса

Налоговые ставки на земли промышленности, расположенные в черте населенного пункта, занятые аэродромами

Устанавливаются в расчете на один гектар пропорционально баллам бонитета

Пункт 3 статьи 507 Налогового кодекса

Статья 506 Налогового кодекса

Налоговые ставки на земли промышленности, расположенные в черте населенного пункта, занятые аэропортами, за исключением земель, занятых аэродромами

Устанавливаются в расчете на один квадратный метр площади

Пункт 3 статьи 507 Налогового кодекса

Статья 505 Налогового кодекса

Налоговые ставки на земли особо охраняемых природных территорий, лесного фонда и водного фонда, используемые в сельскохозяйственных целях

Устанавливаются пропорционально баллам бонитета

Пункт 1 статьи 508 Налогового кодекса

Статья 503 Налогового кодекса

Налоговые ставки на земли особо охраняемых природных территорий, лесного фонда и водного фонда, предоставленные физическим и юридическим лицам в пользование для иных целей, помимо сельскохозяйственных

Устанавливаются пропорционально баллам бонитета

Пункт 2 статьи 508 Налогового кодекса

Статья 506 Налогового кодекса

Налоговые ставки на земли населенных пунктов, выделенные под автозаправочные станции, автостоянки (паркинги)

Облагаются по базовым ставкам на земли населенных пунктов, увеличенным в 10 раз

Пункты 1 и 3 статьи 509 Налогового кодекса

Графа 3 таблицы статьи 505 Налогового кодекса

Налоговые ставки на земли населенных пунктов, занятые под казино

Облагаются по базовым ставкам на земли населенных пунктов, увеличенным в 10 раз

Пункт 2 статьи 509 Налогового кодекса

Статья 505 Налогового кодекса

НАЛОГ НА ИМУЩЕСТВО

Налог на имущество, исчисляемый юридическими лицами

1,5%

Пункт 1 статьи 521 Налогового кодекса

Налог на имущество, исчисляемый индивидуальными предпринимателями и юридическими лицами, применяющими СНР на основе упрощенной декларации

0,5%

Пункт 2 статьи 521 Налогового кодекса

Налог на имущество, исчисляемый:

1) некоммерческими организациями, за исключением религиозных объединений и некоммерческих организаций, указанных в пункте 4 статьи 289 Налогового кодекса;

2) организациями, осуществляющими деятельность в социальной сфере;

3) организациями, основным видом деятельности которых является выполнение работ (оказание услуг) в области библиотечного обслуживания;

4) юридическими лицами по объектам водохранилищ, гидроузлов, находящимся в государственной собственности и финансируемым за счет средств бюджета;

5) юридическими лицами по объектам гидромелиоративных сооружений, используемым для орошения земель юридических лиц - сельскохозяйственных товаропроизводителей и крестьянских или фермерских хозяйств;

6) юридическими лицами по объектам питьевого водоснабжения;

7) юридическими лицами по взлетно-посадочным полосам на аэродромах и терминалах аэропортов, за исключением взлетно-посадочных полос на аэродромах и терминалах аэропортов городов Нур-Султана и Алматы;

8) технологическими парками по объектам, используемым при осуществлении ими основного вида деятельности;

11) организациями, осуществляющими деятельность по организации и проведению международной специализированной выставки на территории Республики Казахстан

0,1%

Пункт 3 статьи 521 Налогового кодекса

Налог на имущество, исчисляемый по объектам налогообложения, переданным в пользование, доверительное управление или аренду юридическими лицами, указанными в пункте 3 статьи 521 Налогового кодекса

2) организациями, осуществляющими деятельность на территориях СЭЗ

0%

Пункт 5 статьи 521 Налогового кодекса

Налог на имущество, исчисляемый юридическими лицами, определенными в перечне, утвержденном уполномоченным государственным органом, осуществляющим руководство и межотраслевую координацию в сфере жилищных отношений по согласованию с уполномоченным органом в области налоговой политики

В зависимости от стоимости объектов налогообложения

Пункт 6 статьи 521 Налогового кодекса

Статья 531 Налогового кодекса

СОЦИАЛЬНЫЕ ОТЧИСЛЕНИЯ

Социальные отчисления за участников системы ОСС - от объекта исчисления социальных отчислений, но не менее 3,5% от 1 МРЗП** и не более 3,5% от 7-кратного МРЗП**

Социальные отчисления для лиц, занимающихся частной практикой, индивидуальных предпринимателей и крестьянских или фермерских хозяйств, применяющих СНР:

Социальные отчисления для физических лиц, являющихся плательщиками ЕСП - от объекта исчисления социальных отчислений в размере:

ОБЯЗАТЕЛЬНЫЕ ПЕНСИОННЫЕ ВЗНОСЫ

ОПВ от ежемесячного дохода, принимаемого для исчисления пенсионных взносов, но не превышающего 50-кратный размер МРЗП**. При этом максимальный совокупный годовой доход не должен превышать 12 размеров 50-кратного МРЗП**

ОПВ в свою пользу от получаемого дохода, но не менее от 1 МРЗП** и не выше 50-кратного размера МРЗП** для лиц, занимающихся частной практикой, индивидуальных предпринимателей

ОПВ от 1 МРЗП** и не выше 50-кратного МРЗП** для крестьянских или фермерских хозяйств, применяющих СНР, в пользу совершеннолетнего члена (участника) и главы крестьянского или фермерского хозяйства

ОПВ от получаемого физическими лицами дохода по договорам ГПХ, но не выше 50-кратного МРЗП** (за исключением случая, предусмотренного подпунктом 5) пункта 2 статьи 24 Закона)

ОПВ в свою пользу от получаемого дохода, но не менее от 1 МРЗП** и не выше 50-кратного размера МРЗП** вправе граждане РК:

3) работающие за пределами РК.

ОПВ в свою пользу для физических лиц, являющихся плательщиками ЕСП от:

ОБЯЗАТЕЛЬНЫЕ ПРОФЕССИОНАЛЬНЫЕ ПЕНСИОННЫЕ ВЗНОСЫ

ОППВ от ежемесячного дохода работника, принимаемого для исчисления пенсионных взносов

ОТЧИСЛЕНИЯ И ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ МЕДИЦИНСКОЕ СТРАХОВАНИЕ

Отчисления работодателей от объекта исчисления отчислений, подлежащих уплате в фонд социального медицинского страхования, не превышающего 10-кратный МРЗП**

Взносы работников, в т. ч. государственных и гражданских служащих, а также физических лиц, получающих доходы по договорам ГПХ, от объекта исчисления взносов, подлежащих уплате в фонд социального медицинского страхования, не превышающего 10-кратный МРЗП**

Взносы индивидуальных предпринимателей, лиц, занимающихся частной практикой, от объекта исчисления взносов в размере 1,4-кратного МРЗП**

Взносы самостоятельных плательщиков, а также лиц, занимающихся частной практикой, приостановивших представление налоговой отчетности, и индивидуальных предпринимателей, приостановивших представление налоговой отчетности или признанных бездействующими, от объекта исчисления взносов в размере 1-кратного МРЗП**

Взносы государства, подлежащие уплате в фонд социального медицинского страхования от объекта исчисления взносов государства, не превышающего 10-кратный МРЗП**

Взносы физических лиц, являющихся плательщиками ЕСП от:

ДЛЯ СВЕДЕНИЯ:

* Месячный расчетный показатель на 1 апреля 2021 года = 2 917 тенге

* Минимальная заработная плата на 1 января 2021 года = 42 500 тенге

Читайте также: