Расходы на профилактику коронавируса налог на прибыль

Опубликовано: 16.05.2024

Из-за пандемии коронавируса работодатели принимают особые меры безопасности - закупают медицинские маски, дезинфицирующие средства и прочие средства для защиты здоровья сотрудников. А как учитывать все эти затраты?

Меры профилактики от Роспотребнадзора

Коронавирусная инфекция (2019-nCoV) включена в перечень заболеваний, представляющих опасность для окружающих, с февраля 2020 г.

Но для борьбы с инфекцией Роспотребнадзор начал выпускать рекомендации еще раньше.

Так, в письме от 23 января 2020 г. № 02/770-2020-32 говорилось о необходимости дезинфекции, то есть об обеззараживании всех поверхностей в помещениях, предназначенных для пребывания людей.

Профилактическая дезинфекция включает личную гигиену (частое мытье рук с мылом или протирание их кожными антисептиками), регулярное проветривание помещений, влажную уборку.

Текущую дезинфекцию проводят при подтвержденном заболевании. В этом случае используют дезинфицирующие средства, разрешенные к применению в присутствии людей. Обеззараживание проводят методами протирания, а также с помощью ультрафиолета, аэрозолей и дезинфицирующих средств.

Перевозчикам и общепиту

Отдельные рекомендации были выпущены перевозчикам пассажиров. Они актуальны до сих пор. Так, если по результатам предрейсового осмотра у водителя выявлены повышенная температура, кашель, насморк (проявления острой респираторной инфекции), то его нельзя допускать к работе. Остальных водителей нужно оснастить запасом одноразовых масок (одна на 3 часа), дезинфицирующими салфетками, кожными антисептиками и иными дезинфицирующими средствами.

По окончании рабочей смены, а также не меньше 2 раз в сутки на долгих маршрутах, после высадки пассажиров необходимо проводить проветривание, влажную уборку салона и профилактическую дезинфекцию всех поверхностей.

Также показаны меры личной гигиены, влажная уборка салона, проветривание и дезинфекция салона транспортного средства (см. письмо Роспотребнадзора от 13 февраля 2020 г. № 02/2120-2020-32).

Организации общепита в период самоизоляции не работают, но и для них есть рекомендации Роспотребнадзора, связанные с обеспечением персонала одноразовыми масками, дезинфицирующими салфетками, антисептиками для обработки рук и иными асептическими средствами и проведением мер дезинфекции (см. письмо от 14 февраля 2020 г. № 02/2230-2020-32).

В случае возникновения угрозы распространения инфекционных заболеваний официальные предписания органов санэпиднадзора являются обязательными для исполнения (ст. 50 Закона «О санитарно-эпидемиологическом благополучии населения»; Постановление Главного государственного санитарного врача РФ от 31 января 2020 г. № 3).

Правовые основы для учета расходов

Кроме того, в Постановлении от 13 марта 2020 г. № 6 Главный государственный санитарный врач РФ также обращает внимание на необходимость:

- дезинфекции контактных поверхностей;

- использования оборудования по обеззараживанию воздуха;

- формирования запаса дезинфицирующих средств.

А трудовое законодательство обязывает работодателей иметь аптечку для обеспечения нормальных условий труда (ст. 212, 223 ТК РФ). Перечень средств аптечки установлен приказом Минздравсоцразвития от 5 марта 2011 г. № 169н. Среди них медицинские маски упомянуты, градусники - нет.

Фирма вправе самостоятельно дополнить состав аптечки, издав локальный нормативный акт, чтобы включить градусник в состав аптечки (ст. 8 ТК РФ, письмо Минздрава от 29 августа 2013 г. № 14-3/3055979-13422).

Как учесть материалы

Пока не были объявлены дополнительные нерабочие дни, все работали в обычном режиме. Но многие уже тогда начали учитывать рекомендации Роспотребнадзора и предпринимать профилактические меры по предотвращению распространения коронавируса. Ну а те, кто продолжает работать, так и продолжает нести траты, связанные с закупкой средств дезинфекции, масок и градусников.

А учитывать расходы нужно всем.

В бухучете при поступлении их нужно учитывать на счете 10 «Материалы» с разбивкой по субсчетам в зависимости от назначения и срока службы. При списании относить к прочим расходам.

Получение работниками медицинских средств индивидуальной защиты от коронавируса не влечет возникновения у них экономической выгоды. Поэтому дохода не возникает. А значит, НДФЛ и страховые взносы на стоимость выданных средств начислять не нужно (ст. 41, подп. 1 п. 1 ст. 420 НК РФ).

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

А будут ли учтены затраты на оплату поездок сотрудников на такси, закупку оргтехники для удаленной работы и покупку авиабилетов, если командировку пришлось отменить?

Пандемия коронавируса потребовала от бизнеса принятия нестандартных решений. Не осталось места погоне за прибылью и агрессивной конкуренции. Сейчас задача номер один – выживание в условиях жестких административных ограничений и прямой угрозы для здоровья работников. Реализуя предписания региональных властей, предприятия несут дополнительные издержки. И важно разобраться, какие из них можно будет безопасно использовать для уменьшения налоговой нагрузки.

Новый закон сделает уплату налогов выгоднее

22 апреля 2020 г. президент подписал Федеральный закон № 121-ФЗ, которым внесены изменения в Налоговый кодекс 1 . Основное нововведение: расширен перечень разрешенных в налоговом учете затрат. К ним отнесены расходы на дезинфекцию помещений и приобретение средств индивидуальной и коллективной защиты для выполнения санитарно-эпидемиологических и гигиенических требований органов госвласти и местного самоуправления.

От налогообложения будут освобождены федеральные субсидии, выплачиваемые на поддержание деятельности организаций из наиболее пострадавших отраслей экономики. НДС, уплаченный поставщикам за счет этих субсидий, можно будет включать в вычеты в общем порядке.

Кроме того, налогоплательщикам предоставлено право в любое время переходить на режим уплаты налога исходя из фактической прибыли. Ранее такая возможность могла быть реализована лишь до начала текущего года.

В каком случае расходы на защиту от коронавируса будут учтены при расчете налога на прибыль?

Учтены могут быть только те расходы предприятия, которые соответствуют двум критериям: они должны быть обоснованы и документально подтверждены (п. 1 ст. 252 НК РФ).

Расходы на защиту от коронавирусной инфекции будут считаться обоснованными, если при планировании и реализации противоэпидемиологических мероприятий организация руководствовалась рекомендациями и разъяснениями профильных органов власти. Например, это письма Роспотребнадзора от 23 января 2020 г. № 02/770-2020-32 «Об инструкции по проведению дезинфекционных мероприятий для профилактики заболеваний, вызываемых коронавирусами» и от 27 марта 2020 г. № 02/5225-2020-24, информация Минпромторга России от 17 марта 2020 г. «Рекомендации по профилактике новой коронавирусной инфекции (COVID-19) и защиты граждан в организациях торговли и общественного питания Минпромторга РФ». Таких разъяснительных документов выпущено гораздо больше, и они ориентированы на предприятия отдельных отраслей экономики с учетом их производственных особенностей.

Для организаций в Москве отправной точкой служит Указ мэра от 5 марта 2020 г. № 12-УМ «О введении режима повышенной готовности». Согласно этому указу большой сегмент рынка услуг и розничной торговли оказался блокированным. Предприятия, деятельность которых не приостановлена, должны минимизировать присутствие сотрудников на рабочих местах и реализовывать предусмотренные нормативными актами санитарно-эпидемиологические меры (п. 6.1, 6.2 указа). Таким образом, затраты организаций, связанные с соблюдением санитарных правил, гигиенических нормативов и выполнением санитарно-гигиенических и противоэпидемических мероприятий, должны признаваться обоснованными.

Расходы на дезинфекцию помещений, приобретение измерительных приборов, санитайзеров, средств индивидуальной защиты (медицинских масок, гигиенических средств) являются вынужденными в силу нормативных предписаний региональных властей. Поэтому организации вправе принимать такие расходы к вычету и без непосредственного упоминания их в перечне разрешенных затрат. Данные расходы являются косвенными, т.е. не соотносятся с выпускаемой продукцией, и списываются в налоговом учете в текущем периоде.

Можно ли учесть при расчете налога на прибыль расходы на такси и оргтехнику для сотрудников?

Оплата перемещения сотрудников в такси и массовая закупка оргтехники для удаленной работы – спорный сегмент производственных затрат, которые могут показаться избыточными. В данном случае к каждой позиции следует подходить индивидуально, в зависимости от того, чем занимается предприятие.

Приобретение ноутбуков для работников в разумных количествах вряд ли вызовет вопросы. А вот оплата поездок на такси может быть оценена как излишняя заботливость работодателя. Ранее Минфин разъяснял 2 , что компенсация оплаты проезда работников возможна только в силу особенностей производственной деятельности или наличия соответствующего условия в договоре с работником. Дополнительные вопросы к налогоплательщику могут появиться, если подобные расходы до ухудшения эпидемиологической обстановки не учитывались в целях налогообложения.

Если из-за пандемии пришлось отменить командировку, можно ли при расчете налога на прибыль учесть расходы на билеты?

Вынужденные издержки и убытки, понесенные в связи с отменой запланированных мероприятий, организация вправе учитывать как экономически обоснованные. Например, Минфин ранее разъяснял 3 , что можно учесть в расходах штраф, который удержала авиакомпания за возврат билета на самолет.

При этом, если билет куплен по «возвратному» тарифу, перевозчик обязан вернуть организации его стоимость. В этом случае учесть расходы на покупку авиабилета при расчете налога на прибыль не удастся. Если деньги вернуть не получилось, списать этот долг можно только как безнадежный при ликвидации перевозчика или истечении срока давности на его истребование (подп. 2 п. 2 ст. 265, п. 2 ст. 266 НК РФ).

1 Федеральный закон от 22 апреля 2020 г. № 121-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

2 Письма Минфина России от 18 марта 2015 г. № 03-03-06/14664, от 20 октября 2017 г. № 03-03-06/1/68839 и др.

3 Письмо Минфина России от 8 сентября 2017 г. № 03-03-06/1/57890.

- Какие могут возникать расходы по коронавирусу

- Учет расходов, возникающих из-за коронавируса

- Итоги

Какие могут возникать расходы по коронавирусу

Прежде всего, это конечно расходы, прямо направленные на профилактику заражения коллектива, в частности:

- СИЗ: маски, респираторы, перчатки, бахилы, санитайзеры и т. п.;

- санитарно-гигиеническое оборудование: дозаторы для антисептиков, бактерицидные лампы, приборы для очистки воздуха, градусники, которые тоже в какой-то мере оборудование;

- медизделия для диагностики (лечения) коронавирусной инфекции;

- оплата услуг по дезинфекции, покупка дезинфицирующих средств.

Вторая группа расходов связана с организацией работы в период карантина. Это, к примеру, затраты:

- из-за перевода работников на удаленку: закупка дополнительного оборудования, программного обеспечения, оплата услуг связи;

- компенсация неработающим сотрудникам зарплаты, которая на время нерабочих из-за коронавируса дней должна быть сохранена в полном размере и на которую нужно начислять страховые взносы;

- оплату услуг курьерских служб на доставку товаров покупателям, корреспонденции контрагентам и т. п.;

- оплату такси, для того чтобы работники, вынужденные передвигаться по службе, не пользовались общественным транспортом и другие расходы.

Кроме расходов возможны и убытки из-за:

- отмены командировок;

Внимание! Рекомендации от "КонсультантПлюс":

Специальный порядок отмены командировки в связи с коронавирусом нормативно не предусмотрен. Предлагаем вам в произвольной форме издать приказ о ее отмене. В приказе советуем указать, в частности: … Рекомендации, а также образец такого приказа, см. в К+.

- аннулирования заказов и возврата авансов покупателям;

- истечения срока годности товаров и их утилизации.

Также к убыткам можно приравнять текущие расходы, которые компания продолжает нести даже в период приостановления деятельности: амортизация, аренда помещений, оплата коммунальных услуг и др.

Подробнее о видах расходов и убытков, возникающих из-за COVID-19, вы можете узнать из Готового решения от К+. Получите бесплатный доступ к системе и переходите в материал.

Все указанные выше расходы на коронавирус являются обоснованными, должны учитываться в бухучете и могут признаваться для налогообложения. Как именно, будем разбираться в следующем разделе. А пока хотим напомнить, что все расходы требуют документального подтверждения. Какой пакет документов нужно иметь для подтверждения коронавирусных расходов и какие моменты в них обязательно нужно предусмотреть, подробно рассмотрено в КонсультантПлюс:

Получите пробный доступ к К+ и переходите к разъяснениям профессионалов.

Учет расходов, возникающих из-за коронавируса

Порядок учета расходов, связанных с коронавирусом, зависит от того, продолжает компания работать, или ушла на карантин.

В первом случае списывать затраты для налогообложения нужно в обычном порядке, по обычным основаниям.

Например, затраты на приобретение средств индивидуальной и коллективной защиты, а также расходы на дезинфекцию помещений могут быть включены в состав расходов на обеспечение нормальных условий труда и мер по технике безопасности на основании подп. 7 п. 1 ст. 264 НК РФ. Также в составе расходов на условия труда Минфин предлагает учитывать оплату исследований на предмет наличия у работников коронавируса и иммунитета к нему.

Оборудование, которое подходит под критерии ОС, учесть как ОС и амортизировать (ст. 256, 259 НК РФ). Зарплату, в т. ч. сохраняемую за неработающими сотрудниками, как оплату труда (ст. 255 НК РФ). Услуги связи — как прочие расходы (пп. 25 п. 1 ст. 264 НК РФ) и т. д.

Для расходов на приобретение медицинских изделий для диагностики (лечения) вируса в НК есть собственное основание — подп. 48.12 п. 1 ст. 264 НК РФ. Перечень таких медизделий утв. постановлением Правительства РФ от 21.05.2020 № 714. Сюда относятся термометры, тонометры, обрудование для обеззараживания воздуха и др.

Начислять при выдаче работникам средств защиты НДФЛ и страховые взносы не нужно, так как это не доход и не выплаты в рамках трудовых отношений. Платить НДС не требуется, поскольку нет реализации. А «входной» налог его плательщикам можно ставить к вычету в обычном порядке. Ведь все указанные расходы связаны с деятельностью, с которой они платят НДС.

Что касается расходов на тестирование работников на наличие COVID-19 и антител к нему, то Минфин разрешает не платить с них НДФЛ, но требует начислять страховые взносы.

Бухучет также не будет иметь особых нюансов: МПЗ приходуются на счет 10, ОС на счет 08, а затем 01, расходы пойдут на обычные затратные счета (20, 26, 44). Подробные рекомендации Минфина по бухучету антиCOVIDных мероприятий мы разместили здесь.

В обычном порядке учитываются и убытки. Очень подробно об учете коронавирусных расходов и убытков для налогообложения, в том числе о том, какие есть нюансы для применяющих УСН, рассказали эксперты КонсультантПлюс:

Бесплатно получите пробный доступ к К+ и посмотрите полный текст Готового решения.

См. также:

Если же вы полностью приостановили работу (как на период общероссийского карантина, так и в целях соблюдения дальнейшей региональной самоизоляции), то все ваши расходы для налогообложения прибыли будут считаться внереализационными. Списывать их на прямые или прочие нельзя, так как они не связаны с производством и реализацией.

По этой же причине нам кажется обоснованным вариант их отнесения в бухгалтерском учете на счет 91, а не на двадцатые счета. Но здесь мы будем следить за разъяснениями Минфина, возможно он даст иные рекомендации по бухучету.

Итоги

Расходы на коронавирус можно и нужно учитывать в бухучете и для налогообложения. Теперь вы знаете, как это делать правильно, и можете воспользоваться подсказками от профессионалов, которые помогут вам избежать проблем с налоговой при последующей проверке.

«Клерк» Рубрика Налог на прибыль

Государство обязывает работодателей обеспечивать безопасную среду на рабочих местах работников, закупать санитайзеры, градусники, маски. Татьяна Амелина, генеральный директор компании «Невская Перспектива», рассказывает, как компании правильно учесть эти затраты.

Одной из ключевых задач для работодателей является обеспечение защиты сотрудников своего предприятия от COVID-19 и других вирусных заболеваний. Если компания приняла решение взять расходы на профилактические мероприятия на себя, бухгалтер в обязательном порядке должен внести их в учет. В число вышеуказанных мер входит приобретение работодателем антисептических средств, защитных масок, бахил, термометров, а также закупка и установка дополнительного оборудования — санитайзеров, дозаторов для мыла, аппаратов для сушки рук и так далее. Кроме того, должна проводиться регулярная дезинфекция рабочего пространства.

Противовирусные меры, которые должен предпринять работодатель

Начать стоит с того, что каждому работодателю предоставляется право самостоятельно определять объем мероприятий и расходов на профилактику и борьбу с распространением COVID-19. Обосновать расходы на профилактические мероприятия во время пандемии можно за счет распоряжений правительства, Минздрава, Санэпиднадзора, Роспотребнадзора, а также других федеральных, региональных и местных управляющих органов.

Так, к примеру, в 2020 году Роспотребнадзором были выпущены рекомендации касательно профилактики коронавируса среди сотрудников компаний и госучреждений (письмо от 10 марта 2020 года № 02/3853-2020-27). В письме указаны такие рекомендуемые меры:

- у всех работников, входящих в офис, должна измеряться температура (согласно статьи 88 ТК РФ согласие на измерение температуры не требуется);

- сотрудники, у которых выявлены симптомы заболевания, должны быть немедленно отстранены от выполнения трудовых обязанностей;

- следует проконтролировать вызов сотрудником врача с целью оказания медицинской помощи на дому, а также его самоизоляцию на 14 дней в случае возвращения из стран, где отмечены вспышки и стремительное распространение коронавируса;

- ограничение командировочных поездок сотрудников, в частности, в страны, где зарегистрированы многократные случаи заболевания коронавирусом;

- необходимо обеспечить возможность работникам дезинфицировать руки перед входом в учреждение (для этого устанавливается специальный дозатор с антисептиком);

- в помещениях должна регулярно проводиться уборка, при этом раз в два часа должны дезинфицироваться дверные ручки, выключатели, поручни, перила, контактные поверхности (столы и стулья сотрудников), места общего пользования (комнаты приема пищи, отдыха, туалеты, тренажерные залы);

- нужно ограничить проведение любых корпоративных мероприятий в коллективах, участие работников в разного рода массовых мероприятиях;

- офис следует как можно чаще проветривать;

- для постоянного обеззараживания воздуха в офисе необходимо использовать бактерицидные лампы, рециркуляторы и другие спецсредства;

- персонал должен быть проинформирован относительно правил гигиены.

Ряд дополнительных рекомендаций по режиму труда для госорганов был дан Министерством труда Российской Федерации. Соблюдать перечисленные ниже пункты также должны и сотрудники коммерческих предприятий:

- воздух в помещении должен свободно и постоянно циркулировать;

- работники должны быть обеспечены достаточным количеством дезинфекторов для рук с беспрепятственным доступом к ним;

- сотрудников предприятия необходимо проинформировать о соблюдении правил гигиены;

- если имеется такая возможность, раз в день в помещениях должна проводиться тщательная уборка с использованием дезинфицирующих средств;

- в помещении в достаточном количестве (как минимум недельный запас) должны храниться средства для дезинфекции помещений и рук сотрудников, а также маски или респираторы.

Товары, которые приобретаются для профилактического противодействия распространению COVID-19, указываются в бухгалтерском учете как материально-производственные запасы, имеющие фактическую себестоимость, то есть в сумме фактических затрат на их приобретение за вычетом НДС (пункты 5 и 6 ПБУ 5/01). Затраты на маски, градусники и средства дезинфекции, которые будут использоваться по назначению, входят в общую сумму расходов по обычным видам деятельности (пункты 5 и 7 ПБУ 10/99). Списывается эта стоимость по мере передачи на места использования, а счета учета затрат применяются в зависимости от того, какой деятельностью занимается компания и какая в ней ведется учетная политика.

Какие были внесены поправки к налоговому законодательству

По новому закону № 121-ФЗ, который был подписан президентом РФ 22 апреля 2020 года, расходы на противовирусные меры можно будет учесть при расчете налога на прибыль, что позволит снизить налоговую нагрузку на бизнес. Главным нововведением в Налоговый кодекс стало расширение списка разрешенных в налоговом учете расходов. В эту категорию входят затраты на дезинфекцию помещений и покупку средств индивидуальной и коллективной защиты для соответствия санитарно-эпидемиологическим нормам, предъявляемым органами государственной власти и местного самоуправления.

Налогом также не будут облагаться федеральные субсидии, которые выплачиваются с целью поддержки деятельности организаций, понесших наиболее тяжелые убытки из-за пандемии коронавируса. НДС, который уплачен поставщикам за счет этих субсидий, можно будет включать в вычеты в общем порядке. Помимо этого, налогоплательщики получат возможность переходить на режим уплаты налога исходя из фактической прибыли.

Когда расходы на противовирусные меры учитываются при расчете налога на прибыль

Учету подлежат только расходы предприятия, соответствующие двум критериям — их необходимо обосновать и подтвердить соответствующими документами (пункт 1 статьи 252 НК РФ). Расходы на борьбу с распространением коронавируса могут считаться обоснованными, если при планировании и реализации противоэпидемиологических мероприятий руководством для организации выступали рекомендации и разъяснения, данные профильными органами власти.

Организации и предприятия, расположенные в Москве, должны действовать в соответствии с указом мэра от 5 марта 2020 года № 12-УМ «О введении режима повышенной готовности». Согласно этому указу, подвергся блокировке крупный сегмент рынка услуг и розничной торговли. От предприятий, которые продолжили свою деятельность, требуется максимально сократить число сотрудников на рабочих местах, а также прибегнуть к реализации предусмотренных санитарно-эпидемиологических мер (пункты 6.1, 6.2 указа). Так, расходы организаций, направленные на соблюдение санитарных правил, норм гигиены и проведение противоэпидемических мер, являются обоснованными.

Затраты на дезинфекцию помещений, покупку измерительного оборудования, санитайзеров и средств индивидуальной защиты считается вынужденным решением, к которому приходится прибегать, дабы соблюсти нормативные предписания региональных властей. Следовательно, организации имеют право принимать такие расходы к вычету, не упоминая их непосредственно в перечне разрешенных затрат. Эти затраты можно отнести к косвенным, поскольку они не имеют отношения к выпускаемой продукции и списываются в налоговом учете за текущий период.

Расходы на передвижение сотрудников с помощью такси

Согласно рекомендациям Роспотребнадзора, использование общественного транспорта сотрудниками компаний следует ограничить. Расходы на передвижение на такси, если это обусловлено необходимостью постоянного передвижения, могут быть обоснованы путем выплат со стороны работодателя в рамках профилактики коронавирусной инфекции. Таким же образом может быть заключено дополнительное соглашение, позволяющее сотрудникам использовать в рабочих целях личный автомобиль с выплатой компенсации за его эксплуатацию.

Однако следует отметить, что, приняв решение оплачивать сотрудникам проезд на такси до работы или компенсировать расходы на использование личной машины, работодатель должен учитывать негативное отношение к такой сделке со стороны инспекторов. В данном случае учет допустим, только если использование собственного авто или такси связано с технологическими особенностями производства. Существует также обход этих ограничений. Если проезд на работу на личном транспорте или такси будет включен в список мер противовирусной профилактики и прописан в приказе, это, с большой вероятностью, позволит обосновать такие затраты.

В качестве дополнительного обоснования могут выступать документы, которые были использованы властями при введении режима повышенной готовности. Для Москвы таким документом является указ мэра от 2 апреля 2020 года № 36-УМ, а для Подмосковья — постановление губернатора Московской области от 2 апреля 2020 года № 171-ПГ. При этом не следует компенсацию облагать НДФЛ, поскольку сотрудники не имеют возможности добраться до места работы иным способом. Такая выплата также не входит в соцпакет. А страховые взносы не нужно выплачивать по той причине, что компенсация проезда не связана с трудовыми обязанностями работника компании.

Дополнительные расходы при пандемии, которые необходимо учесть

Еще одна группа расходов связана с организацией работы на время карантина. В этот перечень входят затраты, обусловленные:

- переводом сотрудников компании на удаленный режим работы, а также приобретением дополнительного оборудования, ПО и оплатой услуг связи;

- компенсационными выплатами зарплат сотрудникам, находящимся дома, которые на время нерабочих из-за коронавируса дней сохраняются полностью и на которые должны быть начислены страховые взносы;

- оплата услуг курьерских служб, которые доставляют товары покупателям.

Помимо вышеперечисленных расходов, компания может понести убытки в связи с:

- отменой командировочных поездок сотрудников;

- аннуляцией заказов и возвратом авансов покупателям;

- истечением срока годности товаров и их последующей утилизацией.

В число убытков можно внести текущие расходы, которые компания несет даже тогда, когда она приостановила свою деятельность. Они связаны с амортизацией, арендой помещений, оплатой коммунальных услуг и тому подобным.

Подведем итоги

Расходы на противодействие распространению COVID-19, а также других вирусных заболеваний необходимо учитывать в бухгалтерском учете и иных бумагах, которые касаются налогообложения. Чтобы делать это правильно, можно воспользоваться одним из надежных информационных онлайн-сервисов, или же обратиться за подсказками к профессионалам, которые помогут грамотно составить документы, учитывая все нюансы, и избежать проблем с налоговой инспекцией во время последующей проверки.

Постановлением Правительства РФ от 02.07.2020 № 976 утверждены правила выплаты субсидии из Федерального бюджета (ФБ) на проведение мероприятий по профилактике коронавируса. Эксперты 1С рассказывают, как в «1С:Бухгалтерии 8» редакции 3.0 учитывать получение и использование субсидии в бухгалтерском и налоговом учете.

Кто может получить субсидию на проведение мероприятий по профилактике коронавируса

Субсидии предоставляются субъектам малого и среднего предпринимательства (МСП), а также социально ориентированным некоммерческим организациям, осуществляющим деятельность в отраслях экономики, требующих поддержки для проведения в 2020 году мероприятий по профилактике коронавируса.

Субсидия предоставляется единоразово и на безвозмездной основе. Организации и индивидуальные предприниматели (ИП) могут использовать субсидию на любые расходы.

Контроль за направлениями расходования субсидии не осуществляется, никакие отчеты по расходованию средств не предусмотрены.

Бухгалтерский и налоговый учет субсидий на дезинфекцию и профилактику коронавируса

Правила формирования в бухгалтерском учете информации о получении и использовании государственной помощи, предоставляемой коммерческим организациям (кроме кредитных), установлены ПБУ 13/2000 «Учет государственной помощи» (утв. приказом Минфина России от 16.10.2000 № 92н). Для учета целевого финансирования, бюджетных средств и иных аналогичных средств предназначен счет 86 «Целевое финансирование» (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина РФ от 31.10.2000 № 94н).

По мнению экспертов 1С, для ситуации, когда субсидии предоставляются как возмещение (компенсация) уже совершенных расходов, счет 86 можно не использовать.

Субсидия, полученная организацией на компенсацию понесенных затрат, относится на увеличение финансового результата организации и учитывается в бухгалтерском учете в составе прочих доходов организации (п. 10 ПБУ 13/2000; п. 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

Если же полученная субсидия будет использована на будущие расходы, проводить ее через счет 86 также нецелесообразно, поскольку субсидия предоставляется на любые затраты (без целевого назначения) и не предполагает никакой отчетности об использовании полученных средств.

В то же время организация по желанию может использовать счет 86 для учета полученных средств, поскольку никаких запретов на использование счета 86 в данной ситуации нет.

Затраты, на компенсацию которых получена субсидия, в бухгалтерском учете отражаются в расходах в обычном порядке.

Субсидии, полученные субъектами МСП из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции, не учитываются в доходах для целей исчисления налога на прибыль (пп. 60 п. 1 ст. 251 НК РФ).

При этом расходы за счет субсидий, указанных в подпункте 60 пункта 1 статьи 251 НК РФ, также не учитываются в целях исчисления налога на прибыль (п. 48.26 ст. 270 НК РФ).

Обратите внимание, что подпункт 60 пункта 1 статьи 251 НК РФ и пункт 48.26 статьи 270 НК РФ введены Федеральным законом от 22.04.2020 № 121-ФЗ и распространяются на правоотношения, возникшие с 01.01.2020.

НДС по приобретенным за счет субсидии товарам (работам, услугам), в том числе основным средствам, нематериальным активам и имущественным правам можно принять к вычету в общем порядке (п. 1 ст. 2 Закона № 121-ФЗ).

При применении упрощенной системы налогообложения (УСН) ни субсидии, полученные из федерального бюджета, ни затраты, на компенсацию которых получены субсидии, в целях исчисления налога при применении УСН не учитываются (пп. 1 п. 1.1 ст. 346.15, п. 2 ст. 346.16 НК РФ).

Отражение получения и использования субсидии в «1С:Бухгалтерии 8» редакции 3.0

Рассмотрим на примере, как в «1С:Бухгалтерии 8» редакции 3.0 отражать получение и использование субсидии организацией, применяющей общую систему налогообложения.

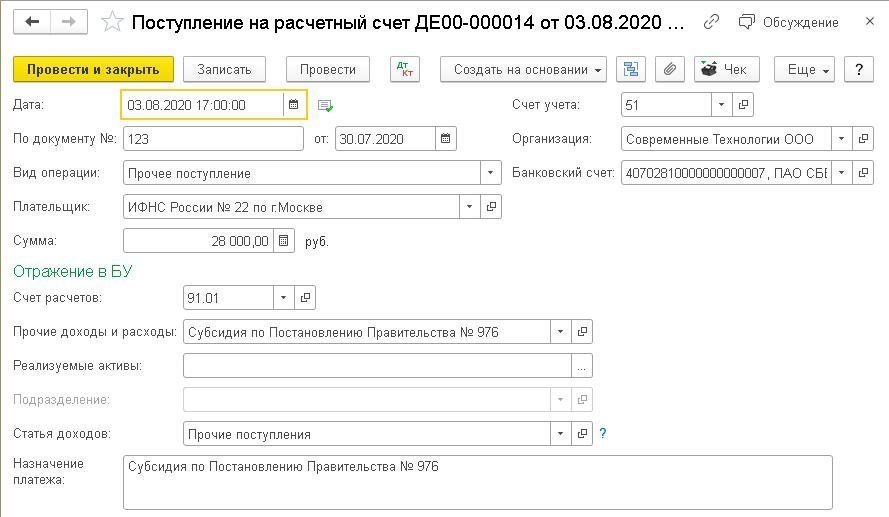

Получение субсидии в программе отражается стандартным документом Поступление на расчетный счет с видом операции Прочее поступление (рис. 1):

Предположим, что организация получила субсидию в сумме 28 000 руб. (из расчета на 2 сотрудников).

В полях Счет расчетов и Прочие доходы и расходы следует указать счет 91.01 «Прочие доходы» и аналитику к нему (статью прочих доходов и расходов).

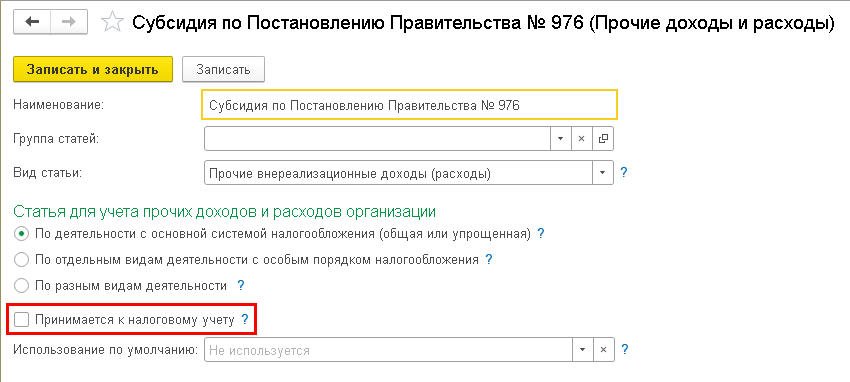

В статье прочих доходов и расходов должен быть снят флаг Принимается к налоговому учету (рис. 2).

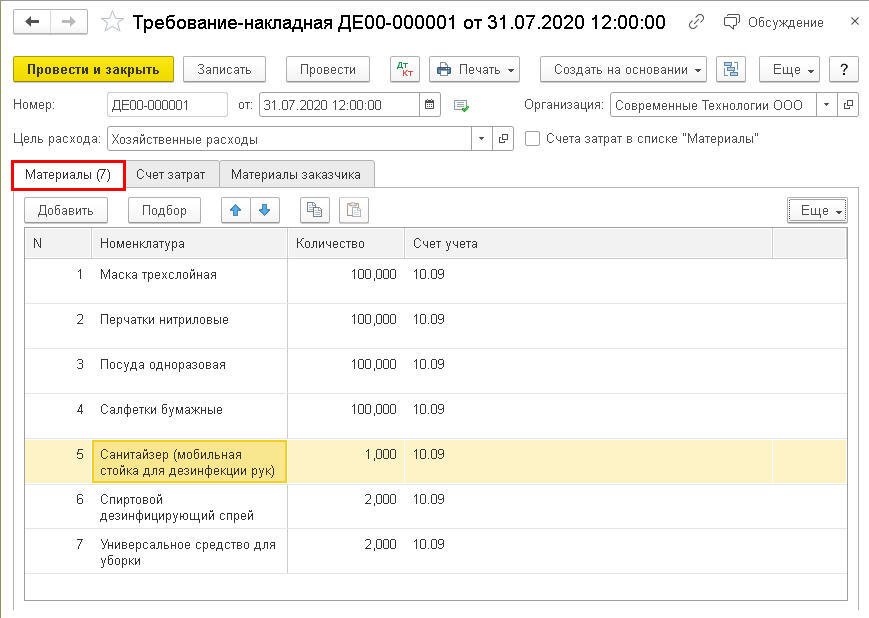

На момент получения субсидии в учете организации уже могут быть отражены расходы на дезинфекцию и профилактику коронавирусной инфекции, например, с помощью документа Требование-накладная (рис. 3а).

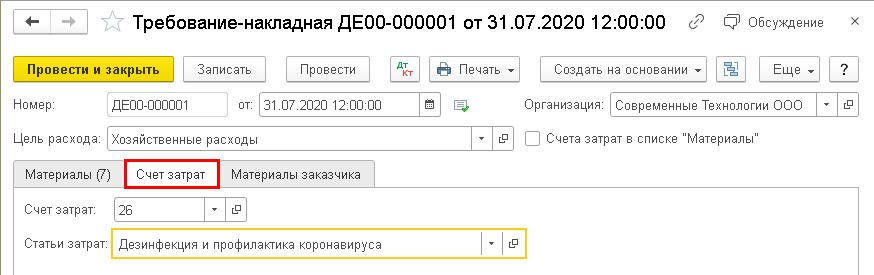

Предположим, что расходы на дезинфекцию и профилактику учитываются на счете 26 «Общехозяйственные расходы» (рис. 3б).

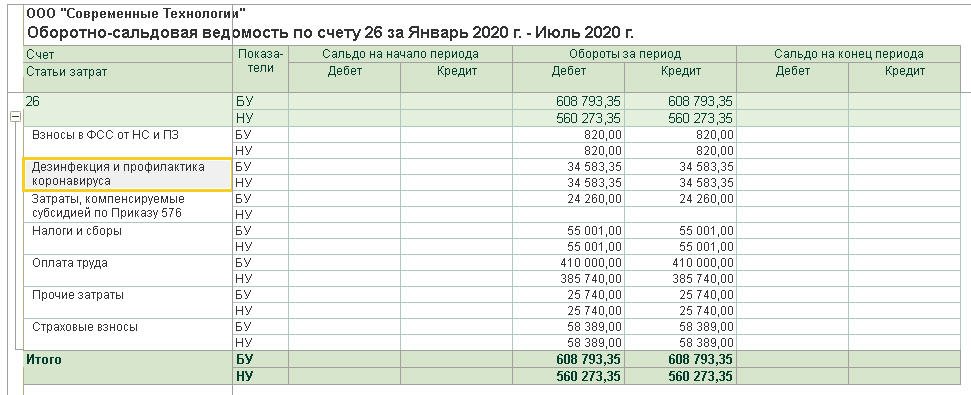

Проанализируем расходы организации на дезинфекцию и профилактику коронавируса с помощью оборотно-сальдовой ведомости (ОСВ) по счету 26 «Общехозяйственные расходы». Используя панель настроек, можно одновременно вывести данные бухгалтерского и налогового учета (рис. 4).

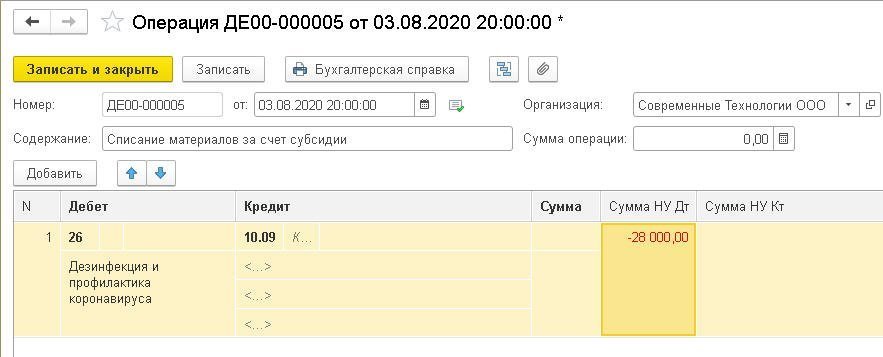

Расходы организации на дезинфекцию и профилактику коронавируса, отраженные в налоговом учете, следует скорректировать в сторону уменьшения на сумму полученной субсидии (то есть на 28 000 тыс. руб.). Для этого можно воспользоваться документом Операция, где отразить соответствующую корреспонденцию счетов (рис. 5).

Поле Сумма остается незаполненным, поскольку данные бухгалтерского учета не корректируются, а в специальном поле для целей налогового учета Сумма Дт НУ: 26 следует указать сумму 28 000 руб. со знаком «минус» для исключения из состава налоговых расходов.

Если организация применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» балансовым методом (без отражения в учете постоянных и временных разниц), то фиксировать постоянную разницу в проводке не требуется.

Таким образом, расходы, произведенные за счет субсидии на профилактику коронавируса, не будут включаться в налогооблагаемую базу по налогу на прибыль (рис. 6).

Расходы на дезинфекцию и профилактику коронавирусной инфекции за счет субсидии можно отражать и после ее получения.

В этом случае в документе Требование-накладная (или в других документах, использующихся для учета расходов) следует указать счет и аналитику затрат по статье, не учитываемой для целей налогообложения прибыли (рис. 6а и 6б).

Еще полезные материалы на сайте БУХ.1С в разделах:

Читайте также: